Программы ипотеки Металлинвестбанка: условия

Частным клиентам, нуждающимся в решении жилищного вопроса, Металлинвестбанк предлагает 7 действующих программ:

- Кредит на покупку строящегося жилья;

- Ипотека на готовые объекты недвижимости;

- Рефинансирование;

- Покупка загородной недвижимости;

- Ипотека на приобретение апартаментов;

- Ипотека Дом.рф;

- Кредит под залог имеющейся недвижимости.

Рассмотрим детально параметры кредитования по каждой из перечисленных программ.

Вторичка

Ипотечный займ на жилье с уже оформленным правом собственности оформляется на следующих условиях:

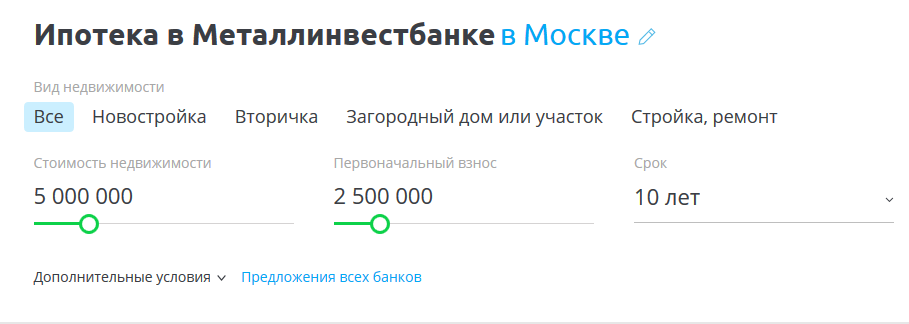

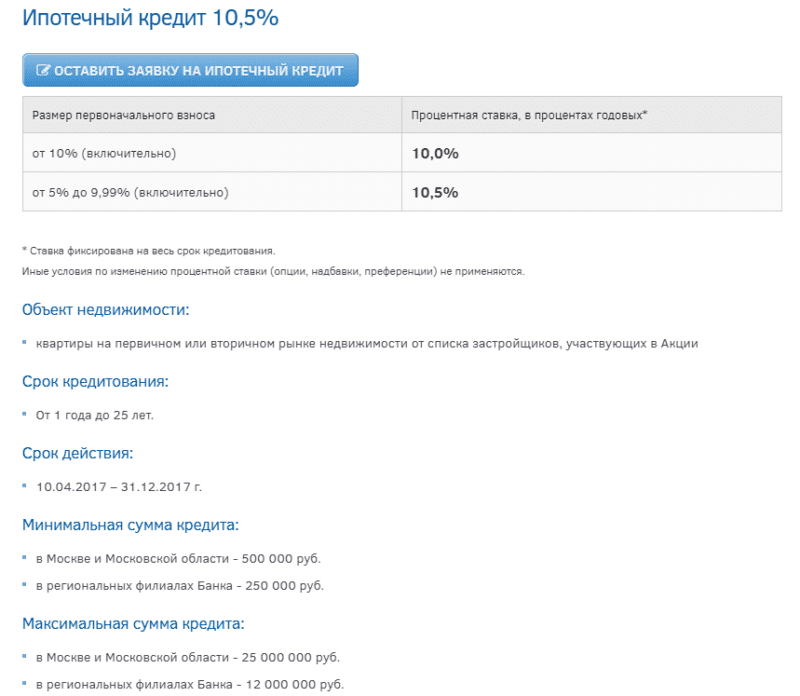

Для Москвы и Московской области прописаны индивидуальные параметры ипотеки, в соответствии с которыми сумма ипотеки не может быть меньше 500 тыс. руб. и больше 25 млн. руб. В регионах можно получить 250 тыс. – 12 млн. руб.

Новостройка

Условия покупки квартиры в строящемся многоквартирном доме в ипотеку от Металлинвестбанка выглядят так:

- доля первоначального взноса (% от цены жилплощади) – не меньше 10;

- размер кредитных средств – до 12 млн. в регионах и до 25 млн. в Москве и МО;

- срок возврата долга банку – не более 25 лет.

Программа предусматривает приобретение только аккредитованных банком объектов недвижимости.

Для новых ЖК, которые только начали возводиться, возможно индивидуальное согласование банка на основе тщательного анализа компании-застройщика по предоставленной документации.

Загородная недвижимость

По такой программе ипотеки заемщик может приобрести в собственность дом, собственный коттедж или таунхаус с земельным участком.

Параметры предельного срока кредитования и минимальной/максимальной суммы ипотеки будут стандартными – до 25 лет и не более 25 млн. рублей. Основной нюанс продукта заключается в увеличенном обязательном взносе клиента – он не должен быть менее 30% от рыночной цены приобретаемой недвижимости.

Передаваемое банку залоговое имущество должно отвечать обязательным требованиям в отношении его местоположения, наличия круглогодичных подъездных путей, необходимых коммуникаций, отсутствия серьезных технических и косметических дефектов, обременений в пользу третьих лиц, а также года постройки и отсутствия зарегистрированных лиц и незаконных перепланировок/пристроек.

Земля под строением должна относиться к категории земель поселений/населенных пунктов.

Рефинансирование ипотеки

Металлинвестбанк предоставляет всем желающим клиентам переоформить или рефинансировать действующую ипотеку, оформленную в любом другом банке. Доступные условия рефинансирования:

Клиентам, имеющим просрочки в погашении текущей задолженности по ипотеке перед другим банком продолжительностью свыше 30-ти календарных дней и испорченную кредитную историю, будет отказано в рефинансировании такого кредита. Также запрещены к переоформлению ипотечные займы с уже оформленными ранее реструктуризациями.

Ипотека Дом.рф

Металлинвестбанк является надежным партнером АИЖК (розничный бренд – Дом.рф) по реализации ипотечных программ с госучастием. В рамках такого партнерства заемщикам доступно 5 продуктов ипотеки от Дом.рф:

- Военная ипотека;

- Перекредитование;

- Готовое жилье;

- Новостройка;

- Займ под залог квартиры.

В качестве дополнительных опций и услуг доступно погашение первоначального взноса материнским капиталом (не менее 10% от цены недвижимости), опция «Легкая ипотека» (оформление по двум документам) и покупка апартаментов.

Минимальная величина кредитных средств составляет 500 тыс. рублей, максимальная – 10 млн. в регионах и 20 млн. в Москве и МО.

Претендовать можно на получение кредита сроком до 30 лет при единовременной выплате в виде первого взноса от 20%. Уровень процентных ставок стартует с отметки 8,75% годовых.

Кредит под залог недвижимости

Металлинвестбанк предлагает 2 варианта такого ипотечного кредитования: выдача кредита под залог имеющейся недвижимости на покупку жилья или выдача кредита на ремонт.

Целевой займ на покупку жилого объекта выдается в размере от 250 тыс. до 25 млн. рублей. При этом сумма не может превышать 80% от оценочной стоимости закладываемой квартиры и 50% закладываемого дома.

Максимальный размер заемных средств по кредиту на ремонт недвижимости не должен быть более 3 млн. в регионах и 5 млн. в МО и Москве.

Срок кредитования в соответствии с условиями программы составляет 1 – 15 лет.

Ипотека на апартаменты

Апартаменты посредством оформления ипотеки в Металлинвестбанке можно приобрести на следующих условиях:

- период погашения задолженности – от 1 до 25 лет;

- предельная величина кредита – до 5 млн. руб. в субъектах РФ и до 10 млн. руб. в Москве и Московской области;

- доля первого взноса (в % от стоимости жилья) – от 10.

Банк разрешает покупку как уже готовых объектов недвижимости, так и находящихся на стадии строительства.

Кому выгодно…

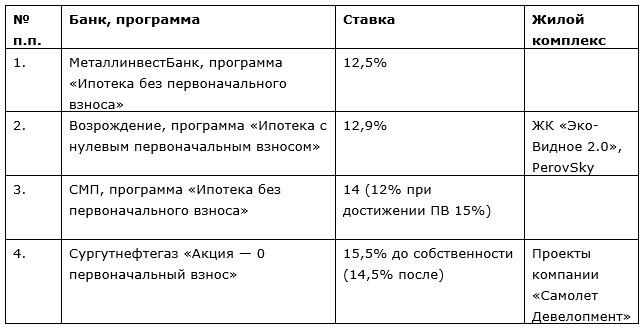

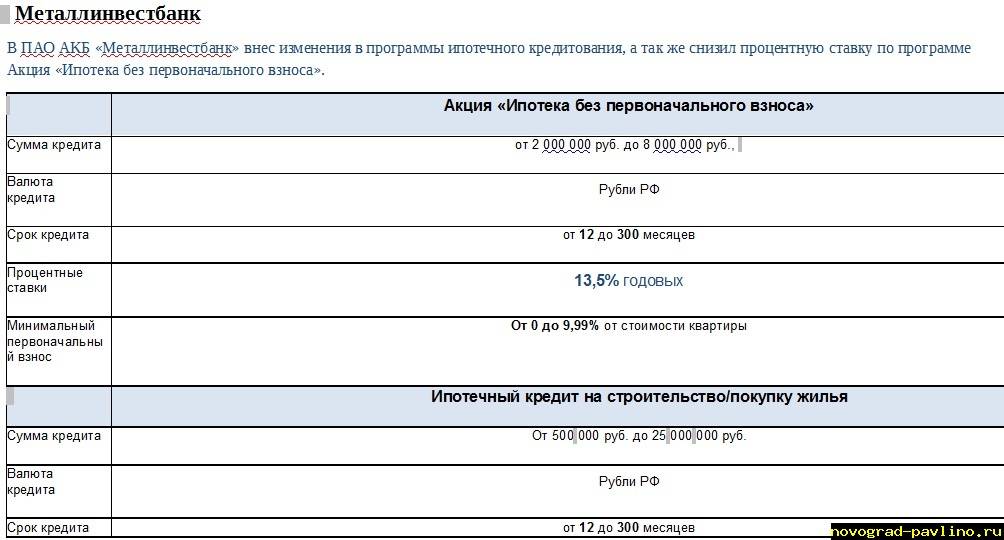

Параметры кредита без первоначального взноса на квартиру в новостройке выглядят так. Сроки кредитования более-менее стандартные – 15-20 лет. Минимальная ставка 11-12% годовых при текущей базовой 9,5-10%. Может доходить до 14%. «Ставка по ипотеке без первоначального взноса в среднем на 2-2,5 процентных пункта выше, чем по кредиту на аналогичный объект со стандартным взносом. Когда заемщик выплачивает 20% от стоимости жилья, то есть эквивалент классического первоначального взноса, большинство банков снижают ставку до стандартных величин», – комментирует Роман Цивинюк, вице-президент, руководитель розничного блока «СМП Банка».

«По ипотеке с взносом 0 от банка «Возрождение» (предлагается в ЖК «Лайнер», Хорошевский район), SREDA (Нижегородский район) и «Домашний» (Марьино) действуют процентные ставки от 12,7%, – перечисляет Ирина Доброхотова («БЕСТ-Новострой»). – Квартиры в ипотеку от «СМП Банка» с взносом 0 и со ставкой от 14% можно приобрести в строящихся жилых комплексах «Город на реке Тушино 2018» (Покровское-Стрешнево) и «Мир Митино» (Митино). Квартиры в ипотеку от Металлинвестбанка с взносом 0 и со ставкой от 12% предлагаются в ЖК «Центр-Сити» (Пресненский район) и «Кварталы на набережной. Западный порт» (район Филевский парк), а также в ЖК «Видный берег» (Ленинский район Подмосковья), «Позитив» (Новая Москва), «Одинцовский парк» (Одинцово)».

Программы с нулевым ПВ довольно популярны. Например, по информации Марии Литинецкой, управляющего партнера «Метриум Групп», участника партнерской сети CBRE, в ЖК «Новый Зеленоград» (Солнечногорский район) на покупателей-ипотечников без первоначального взноса приходится до трети клиентов, привлекающих кредит на жилье. А среди общего числа заявок на кредит 48% составляют запросы на ипотеку без первоначального взноса. Ирина Доброхотова замечает, что в некоторых проектах число сделок с клиентами, взявшими кредит без ПВ или с низким ПВ, может доходить до половины от общего числа. Но на ипотечном рынке выданные кредиты со взносом менее 10% занимают не более 4% (данные Центробанка за II квартал 2017 года приводит Banki.Ru).

Аудитория покупателей «квартир с нуля» состоит в основном из двух крупных групп. Первая – это люди с высоким стабильным доходом, которым легче расплачиваться по обязательствам перед банком, чем копить на квартиру.

«Реальный пример из нашей практики – семья с общим ежемесячным доходом почти в 300 тысяч рублей, которая несколько лет планировала начать откладывать, но так и не собралась. По их собственному признанию, вся зарплата тратилась очень быстро. В итоге они решили, что кредит будет их стимулировать, и купили квартиру в ипотеку без первоначального взноса. Через год въехали в новую квартиру и с кредитом справляются вполне успешно», – рассказывает Ирина Доброхотова.

Вторая группа – собственники недвижимости, которую они собираются продать в ближайшее время и на вырученные деньги купить что-то новенькое. Как правило, они находятся в ситуации, когда «новая квартира уже подобрана, а прежнее жилье выставлено на продажу, но покупателя еще нет», поясняет Роман Цивинюк.

Эксперты считают, что для этих двух категорий покупателей выбор ипотеки с нулевым ПВ вполне оправдан. Часть таких клиентов в состоянии погасить кредит даже раньше срока, как правило, они хорошо мотивированы и все просчитали. По наблюдениям Романа Цивинюка, ипотеку без первого взноса сегодня берут солидные люди – в возрасте около 40 лет, с доходом выше среднего, находящиеся в браке и часто уже имеющие недвижимость.

Как уменьшить процент по ипотеке?

И к претендентам, и к техническому состоянию покупаемой недвижимости предъявляются достаточно серьезные требования, но желающие получить ипотеку с легкостью преодолевают их. Ведь ипотека позволяет быстро решить финансовые проблемы.

И к претендентам, и к техническому состоянию покупаемой недвижимости предъявляются достаточно серьезные требования, но желающие получить ипотеку с легкостью преодолевают их. Ведь ипотека позволяет быстро решить финансовые проблемы.

Все же жилищный заем предполагает долгосрочные отношения с банком, и суммы по кредиту выдаются немалые. Поэтому заемщики обычно стремятся к понижению процентных ставок.

Металлинвестбанк идет навстречу своим клиентам и предлагает довольно гибкие условия по влиянию на процентные ставки.

Если вы хотите платить меньше в процессе оформления кредита на жилье, соблюдайте следующие правила:

предоставьте максимальное количество документов, обратите внимание на справки о доходах. Банк не должен сомневаться в вашем финансовом успехе

Учитываться будет кредитная история, открытый в банке счет, депозит или вклад;

банк-эмитент зарплатной карты охотнее пойдет на выдачу ипотеки, а сотрудники Металлинвестбанка могут получать преференции;

оформление страховки будет хорошим бонусом к вашему пакету документов.

Реструктуризация ипотеки

В Металлинвестбанке есть возможность реструктуризовать большое заем. Если организовать это мероприятие на первом этапе выплат, это будет очень выгодно для вас.

Недостаток этой процедуры заключается в том, что все этапы оформления придется пройти вновь. Если все получится, сумма ежемесячных платежей существенно сократится. Чтобы запустить реструктуризацию, соберите все необходимые документы.

Также будьте готовы к некоторым издержкам:

- затраты на комиссию по оценке недвижимости;

- оплата снятия обременения в одном банке и его наложение в другом;

- страховые полисы.

Расходы будет нести кредитополучатель. Поэтому высчитайте все риски. Обычно сделка считается выгодной, если речь идет как минимум о 2-х процентах.

Рефинансирование и другие способы снизить процентную ставку по ипотеке

Металлинвестбанк оказывает услуги по рефинансированию кредита. Но для этого мероприятия должны быть основания.

Металлинвестбанк оказывает услуги по рефинансированию кредита. Но для этого мероприятия должны быть основания.

При рождении детей уровень доходов семьи понижается — это подтверждается справкой о доходах 2НДФЛ.

К другим способам снизить процентную ставку относятся:

- сокращение срока кредитования — размер переплаты значительно уменьшится;

- выплата максимального первоначального взноса —убедившись в финансовой стабильности клиента, банк снизит процентную ставку;

- имущественный налоговый вычет.

Льготы, влияющие на размер процентной ставки

Если один из супругов в возрасте до 35 лет претендует или получил ипотеку, это дает ему право участвовать в программе молодых семей.

В этой возможности возникает множество преимуществ:

- снижение процентной ставки;

- возможность привлечения близких родственников поручителями;

- существенно сниженная сумма первого взноса;

- получение отсрочки по выплате основного долга до трех лет.

Ипотечные кредиты без первоначального взноса во всей России от других банков

| Банка-яя-а | Программа и процентная ставкаставка нижеставка выше | Суммакредитаменьшебольше | Первоначальныйвзносменьшебольше | Прочиеусловия | Податьзаявкуonlineoffline | |

|---|---|---|---|---|---|---|

от 8 % ежемес. платеж от 68 939 руб. | от 2 млн руб. | от 0%от руб. | Выдача на счет / на счет в стороннем банкеСтаж работы от 3 мес. на последнем месте | |||

| Все об ипотеке | ||||||

от 9,5 % ежемес. платеж от 71 406 руб. | до 30 млн руб. | от 0%от руб. | Выдача на счетСтаж работы от 4 мес. на последнем месте | online | ||

| Все об ипотеке | ||||||

9,89 % ежемес. платеж от 72 056 руб. | от 300 тыс. руб. | от 0%от руб. | Выдача на счетСтаж работы от 6 мес. на последнем месте | online | ||

| Все об ипотеке | ||||||

от 10,15 % ежемес. платеж от 72 491 руб. | от 500 тыс. руб. | от 0%от руб. | Выдача на счетСтаж работы от 3 мес. на последнем месте | online | ||

| Все об ипотеке | ||||||

от 10,3 % ежемес. платеж от 72 742 руб. | до 20 млн руб. | от 0%от руб. | Выдача на счетСтаж работы от 6 мес. на последнем месте | online | ||

| Все об ипотеке | ||||||

10,49 % ежемес. платеж от 73 062 руб. | до 50 млн руб. | от 0%от руб. | Выдача на счетСтаж работы от 3 мес. на последнем месте | online | ||

| Все об ипотеке | ||||||

от 10,5 % ежемес. платеж от 73 079 руб. | до 15 млн руб. | от 0%от руб. | Выдача на счетСтаж работы от 6 мес. на последнем месте | online | ||

| Все об ипотеке | ||||||

10,99 % ежемес. платеж от 73 907 руб. | до 9 млн руб. | от 0%от руб. | Выдача на счетСтаж работы от 3 мес. на последнем месте | online | ||

| Все об ипотеке | ||||||

от 10,99 % ежемес. платеж от 73 907 руб. | до 10 млн руб. | от 0%от руб. | Выдача на счетСтаж работы от 6 мес. на последнем месте | online | ||

| Все об ипотеке | ||||||

от 11,49 % ежемес. платеж от 74 757 руб. | до 15 млн руб. | от 0%от руб. | Выдача на счетСтаж работы от 3 мес. на последнем месте | online | ||

| Все об ипотеке | ||||||

от 11,49 % ежемес. платеж от 74 757 руб. | от 300 тыс. руб. | от 0%от руб. | Выдача на счетСтаж работы от 6 мес. на последнем месте | online | ||

| Все об ипотеке | ||||||

от 11,5 % ежемес. платеж от 74 774 руб. | до 30 млн руб. | от 0%от руб. | Выдача на счетСтаж работы от 3 мес. на последнем месте | online | ||

| Все об ипотеке | ||||||

от 11,5 % ежемес. платеж от 74 774 руб. | до 30 млн руб. | от 0%от руб. | Выдача на счетСтаж работы от 3 мес. на последнем месте | online | ||

| Все об ипотеке | ||||||

от 11,5 % ежемес. платеж от 74 774 руб. | до 30 млн руб. | от 0%от руб. | Выдача на счетСтаж работы от 3 мес. на последнем месте | online | ||

| Все об ипотеке | ||||||

11,89 % ежемес. платеж от 75 442 руб. | до 10 млн руб. | от 0%от руб. | Выдача на счетСтаж работы от 6 мес. на последнем месте | online | ||

| Все об ипотеке | ||||||

от 11,99 % ежемес. платеж от 75 613 руб. | до 10 млн руб. | от 0%от руб. | Выдача на счетСтаж работы от 6 мес. на последнем месте | |||

| Все об ипотеке | ||||||

от 12,15 % ежемес. платеж от 75 889 руб. | от 300 тыс. руб. | от 0%от руб. | Выдача на счетСтаж работы от 3 мес. на последнем месте | online | ||

| Все об ипотеке | ||||||

от 12,89 % ежемес. платеж от 77 169 руб. | до 10 млн руб. | от 0%от руб. | Выдача на счетСтаж работы от 6 мес. на последнем месте | online | ||

| Все об ипотеке | ||||||

от 13 % ежемес. платеж от 77 360 руб. | от 400 тыс. руб. | от 0%от руб. | Выдача на счетСтаж работы от 6 мес. на последнем месте | online | ||

| Все об ипотеке | ||||||

от 15 % платеж от 99 166 до 57 375 руб. | до 466,6 тыс. руб. | от 0%от руб. | Есть возможность использовать материнский капиталВыдача наличными / на счетСтаж работы общий трудовой стаж – не менее 2 лет | online | ||

| Все об ипотеке |

Ипотечные программы банка

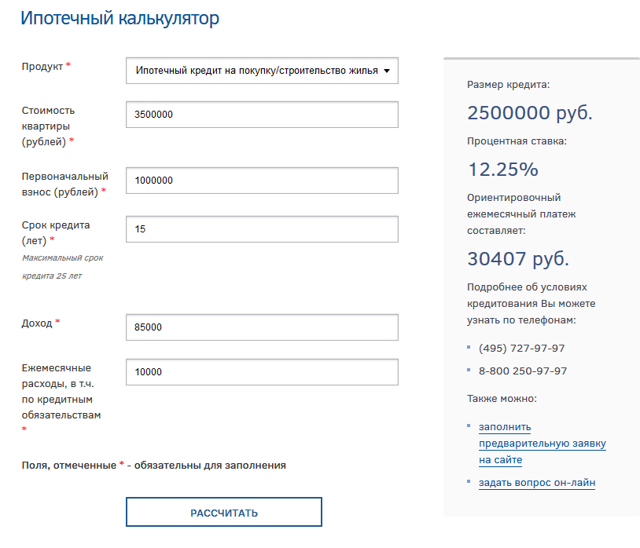

Ипотека в Металлинвестбанке рассчитана на разные возможности клиентов. Из множества банковских кредитных продуктов можно подобрать оптимальный, который подойдет потенциальному заемщику по условиям, сроку и процентным ставкам.

Ипотека в Металлинвестбанке рассчитана на разные возможности клиентов. Из множества банковских кредитных продуктов можно подобрать оптимальный, который подойдет потенциальному заемщику по условиям, сроку и процентным ставкам.

Варианты залога также подбираются с учетом возможностей кредитополучателя. Получение ипотеки возможно под залог имеющейся недвижимости или той, которая покупается в рамках ипотечной программы.

В первом случае потребуется подтверждение экспертной оценки залогового жилья. Банк примет заключение комиссии, состоящей из специалистов компании-партнера.

Второй вариант — более привлекательный для заемщика, так как без промедления решает жилищный вопрос, а параметры кредитования обычно более гибкие и удобные.

Банковские ипотечные продукты

Металлинвестбанк предлагает несколько ипотечных программ:

- Новые возможности. Вид кредитования под залог имеющейся в собственности недвижимости.

- Ипотека по процентной ставке. Покупка готового или строящегося жилья, в том числе апартаментов.

- Коммерческая ипотека. Приобретение нежилой недвижимости.

- Ипотечный заем на покупку готового жилья от 1 до 25 лет.

- Ипотечный кредит на приобретение строящегося жилья. Заем предоставляется для покупки строящегося жилья в объектах, аккредитованных Металлинвестбанком.

- Ипотека на приобретение загородной недвижимости.

- Ипотечный кредит на ремонт под залог недвижимости.

- Рефинансирование ипотеки в Металлинвестбанке. Погашение основного долга по действующему кредиту, предоставленному другим банком, под залог этой недвижимости.

Подача заявки

ПАО АКБ «Металлинвестбанк» разработал приложение к положению о порядке выдачи и сопровождения ипотечных займов. Заявление-анкета оформляется разборчиво, без корректировок, отдельно на заемщика и созаемщиков. Бланк содержит разделы, обязательные к заполнению. В форме указывается роль заемщика в сделке, участники. Из предложенного списка выбирается вид кредита:

- под залог имеющейся недвижимости;

- на строительство;

- рефинансирование ипотечной ссуды;

- покупку жилья;

- ремонт.

В разделе параметров кредита выбирается срок финансирования, валюта, виды полисов, использование материнского капитала. Клиент может воспользоваться предложением банка и подключить услугу «Твои условия». В части документа «Недвижимость» содержится информация об объекте, предлагаемом в залог, ориентировочная стоимость приобретаемой квартиры, дома.

В анкете указываются сведения о заемщике, его занятости, информация об активах и дополнительных доходах, расходах потенциального клиента. Если в форме выбран раздел рефинансирования ипотеки, то требуется указать детальные сведения. Сведения правового характера содержат разъяснение правил обработки информации. В этом разделе клиент подтверждает или отклоняет пункты обязательств и предложений по ипотеке.

Для уточнения информации по заявке и сообщения решения клиент оставляет контактные данные (номер телефона, адрес электронной почты). В отметках банка указывается фамилия, имя, отчество сотрудника, процентная ставка, данные агентского договора.

Оформление

Для того чтобы процесс оформления ипотеки прошёл максимально быстро, следует придерживаться определённого алгоритма действий:

- Выбрать подходящую ипотечную программу.

- Подать заявку и все необходимые документы в банк.

- Дождаться решения финансового учреждения о выдаче ссуды.

- Найти подходящее жильё.

- Согласовать выбранную недвижимость с банком.

- Оплатить первоначальный взнос (если он предусмотрен).

- Оформить правоустанавливающие документы на жилплощадь.

- Подписать кредитный договор с банком и оформить залог.

- Перевести остаток стоимости жилья на счёт продавца.

Необходимые документы

Для того чтобы специалисты Металлинвестбанка рассмотрели заявку на выдачу жилищного кредита, от заёмщиков требуются следующие документы:

- заявление-анкета клиента;

- заявление, свидетельствующее о согласии заёмщика на получение банком информации о нём из бюро кредитных историй;

- паспорт;

- в случае отсутствия постоянной регистрации — документ о временной регистрации;

- заверенная работодателем копия трудовой книжки и/или трудовой контракт;

- справка о доходах;

- об отношении к воинской службе — для лиц, подлежащих призыву;

- о семейном положении;

- брачный контракт (при наличии).

После одобрения банком заявки на ипотеку клиенту следует подготовить документы, необходимые для согласования с финансовым учреждением недвижимости, которая будет выступать предметом залога:

- отчёт независимого оценщика;

- выписку из ЕГРН;

- правоустанавливающие документы на жильё;

- технический паспорт и т. д.

Банк Металлинвест

Металлинвестбанк появился на российском рынке в 1993 году как небольшой банк регионального уровня для обслуживаний предприятий металлургии. Сегодня это успешная кредитная организация, приоритетными векторами деятельности которой являются:

- потребительское и ипотечное кредитование частных клиентов;

- автокредиты;

- кредитные и дебетовые карты;

- услуги страхования;

- вклады;

- факторинг;

- аренда банковских ячеек и сейфов;

- услуги депозитария;

- валютно-обменные операции;

- брокерское обслуживание;

- доверительное управление;

- ИИС;

- интернет-банкинг.

Металлинвестбанк входит в ТОП-100 крупнейших банков РФ и в 2022 г. занимает 68 место по размеру собственных активов. По размеру ипотечного кредитного портфеля банк размещается на 22 месте.

Ключевые особенности работы банка:

- сдержанная и консервативная кредитная политика;

- основной акцент на увеличение объема услуг, предлагаемых сектору малого и среднего бизнеса;

- тесная связь с предприятиями ОМК (Объединенной металлургической компании);

- более 40 офисов и отделений в Москве, Белгородской, Нижегородской, Воронежской, Владимирской, Ивановской, Новосибирской областях, в Пермском крае и Республиках Чувашия и Татарстан.

Условия получения ипотеки в 2022 году

Долгосрочный ипотечный заем может быть выдан на вторичное жилье, новостройку и строительство дома или квартиры. Можно получить кредит с привлечением материнского капитала, по программе для военных или поддержке молодых семей.

Долгосрочный ипотечный заем может быть выдан на вторичное жилье, новостройку и строительство дома или квартиры. Можно получить кредит с привлечением материнского капитала, по программе для военных или поддержке молодых семей.

Ипотека может быть оформлена с первоначальным взносом или без него. В обоих вариантах банк рассматривает только ликвидные помещения.

Процентная ставка будет зависеть от следующих факторов:

- финансового благосостояния кредитополучателя;

- наличия гарантийного депозита;

- рыночной стоимости жилья.

Металлинвестбанк выдает кредиты в городе, в котором расположено его региональное отделение или в рядом находящемся населенном пункте.Сроки кредитования подбираются с учетом возможностей клиента — от 1 до 25 лет.

Требования к заемщикам

Руководство Металлинвестбанка выдвигает ряд условий для оформления ипотеки:

- Минимальный возраст заемщика на момент обращения не должен быть менее 18 лет. Максимальный возраст, при котором заемщик должен будет погасить кредит, — 65 лет. Обращение в банк также имеет значение: для женщин — до наступления 55 лет, для мужчин — до 60 лет.

- Заемщиками могут выступать граждане Российской Федерации без судимости или судимость которых снята или погашена.

- Общий трудовой стаж должен превышать 1 год, а трудовой стаж на последнем рабочем месте — 4 месяца.

- Для любого банка имеет значение финансовая стабильность кредитополучателя. Ее следует подтвердить документально: это могут быть справки по формам 2НДФЛ, 3 НДФЛ, образцам банка, управленческая отчетность.

- Заемщиками могут быть наемные рабочие, предприниматели. Система налогообложения у владельцев бизнеса общей, упрощенной или в виде единого налога на вмененный доход, при этом «возраст» бизнеса должен быть не менее 2 лет.

- Если в банке вам отказали по причине недостаточного дохода, вы можете привлечь поручителей, получающих хорошую заработную плату. Разрешено участие до 4 созаемщиков. Они могут иметь следующую степень родства: родители, супруги, дети, достигшие 18 лет, братья/сестры, гражданские супруги.

Условия для поручителей будут те же, что и для кредитополучателя.

Банк Металлинвест

По инициативе Комитета по металлургии РФ в августе 1993 г. был создан финансовый институт. Учредителями ПАО АКБ «Металлоинвест банк» выступили ведущие предприятия металлургического комплекса. Кредитное учреждение занимает лидирующие позиции в розничном и корпоративном сегменте, на валютном и межбанковском рынке.

Банк осуществляет свою деятельность на основании генеральной лицензии. Учреждение обеспечивает проведение всех видов операций с пластиковыми картами, вкладами, обеспечивает комплексное обслуживание клиентов, предоставление широкого спектра услуг, ипотечное и потребительское кредитование. На рынке ценных бумаг банк работает с использованием иностранной валюты и производных финансовых инструментов.

Учреждение уделяет внимание развитию ипотечного кредитования, увеличению объема услуг, предоставляемых среднему и малому бизнесу. Консервативная и взвешенная политика банка обеспечивает стабильное экономическое развитие, репутацию и высокий уровень капитализации активов

Ликвидность поддерживается портфелем ценных бумаг.

По данным независимых информационных агентств, банк имеет рейтинг со стабильным прогнозом. Показатель достаточности капитала составляет 12,2%, размер активов на начало текущего года — 98,1 млрд руб., капитал — 13,5 млрд руб. В работе используются платежные системы Visa, MasterCard.

Ипотека Металлинвестбанка – условия и процентные ставки

Ипотека в Металлинвестбанке не выделяется предельно низкими процентными ставками, но может оказаться крайне выгодной для заёмщиков. Секрет подобной выгоды в постоянном наличии у заведения действующих акций и специальных предложений. Они позволяют заметно снизить размер переплаты и сэкономить на покупке жилья.

Главное, не пропустить появление привлекательных условий и своевременно подготовить документы. При этом не стоит забывать и о существовании стандартных программ ипотечного кредитования. Чтобы выяснить, насколько они выгодны или неудобны, нужно внимательно изучить предлагаемые условия, сравнить с альтернативными вариантами получения денег и сделать на основе полученной информации выводы. Только так можно заключить действительно хороший договор.

Материнский капитал

В качестве первоначального взноса, при оформлении ипотеки, можно использовать материнский капитал.

Обратите внимание, по материнскому капиталу нельзя обналичить деньги. Процесс оплаты происходит только через Пенсионный фонд (ПФР) и отделение банка

Ссуду можно оплачивать с помощью сертификата даже если ребенку не исполнилось трех лет.

Шаг 1: Документы на ипотеку

Помимо основных документов по ипотеке, в банк предоставляются:

- Сертификат на материнский капитал;

- Выписка об остатке средств на материнском счете берется при личном обращении в Пенсионный фонд либо на сайте ПФР :

- В личном кабинете;

- Через раздел “Электронные услуги без регистрации”:

Переходим в раздел “Заказ справок и документов”

Заполняем форму и нажимаем кнопку “продолжить”.

Внизу появится выбор справок. Выбираем “Справка о сумме материнского капитала” и нажимаем “продолжить”.

На странице появился календарь, где можно выбрать число визита. Нажимаем “заказать”.

Появилось оповещение, где написано число, время приема, адрес ПФР и номер телефона

Также обратите внимание, что внизу написана рекомендация распечатать талон, он может понадобиться при регистрации обращения

Выписка из ПФР об остатке средств на счете маткапитала действительна 30 суток.

В каждом отдельном случае банк вправе запросить дополнительные документы, поэтому об этом следует поинтересоваться заранее. Если заявка одобрена, то переходим к следующему этапу.

Для оплаты первоначального взноса с помощью материнского сертификата нужно предоставить в Пенсионный фонд следующие документы:

- Заявление о распоряжении средствами материнского капитала (скачать форму заявления)

- Паспорт, СНИЛС и оригинал сертификата;

- Копия ипотечного договора;

- Если ипотека оформлена под залог недвижимости, то необходима копия зарегистрированного в Росреестре кредитного договора;

- Заверенное нотариусом обязательство, оформить ипотечное жилье в общую собственность всех членов семьи;

- В администрации берется справка о том, что площадь жилья соответствует требуемым нормам;

- Справка из БТИ о соответствии жилья техническим нормам проживания (наличие газа, света, отопления).

После передачи документов в ПФР средства материнского капитала будут перечислены на счет банка в течении 6 дней.

Предложения банков

| Наименование организации | Процентная ставка | Сумма |

| Сбербанк | 8,9 | от 800 000 |

| ВТБ24 | 11 | от 900 000 |

| Россельхозбанк | 9,5 | 100 000 – 2 000 000 |

Перспективы

Вообще, банкиры не очень-то жалуют такие программы, считают их высокорискованными и заявляют, что по-хорошему первоначальный взнос должен быть хотя бы 10% – об этом, в частности, говорили участники круглого стола «Ипотека в России», который проводило Рейтинговое агентство RAEX («Эксперт РА»).

«Не любит» такие кредиты и Центробанк, который, видимо, вообще решил их уничтожить и в новом году планирует повысить оценочные риски ипотеки с низким первоначальным взносом. На практике это означает, что начиная с 2018 года банкам придется либо увеличивать взносы до 20%, то есть доводить их до стандартных требований, либо повышать ставку. Очень вероятно, что таким образом ЦБ перестраховывается от удешевления залога, и это действительно ненадуманная проблема: цены на недвижимость смотрят вниз. (Подробнее в статье «Центробанк ожидает падения стоимости жилья на 20%»).

В качестве причин называют еще и стремление избежать на рынке «ипотечного пузыря», уж слишком лихо ставки в этом году пошли вниз, соблазняя все новых и новых претендентов впрячься в ипотечное ярмо.

Что будет с программами без ПВ? Как минимум, их число должно серьезно сократиться, часть банков вообще их закроет, предполагают эксперты. А если эти программы где-то уцелеют, то процентные ставки вырастут. Банки вынуждены это сделать «из-за необходимости формировать повышенные резервы по таким кредитам», замечает Роман Цивинюк («СМП Банк»).

Короче говоря, ипотечные программы без ПВ и с минимальным взносом до 20% от стоимости квартиры в нынешнем виде точно не останутся. Как это отразится на участниках рынка?

Что касается застройщиков, то Ирина Доброхотова («БЕСТ-Новострой») допускает, что такое решение скажется на объемах продаж. Ведь в некоторых проектах доля заемщиков с нулевым или низким ПВ действительно была очень высокой. Правда, в среднем по рынку заемщиков «с деньгами» куда больше, чем клиентов «без денег». По данным директора ипотечного центра компании «МИЭЛЬ-Новостройки» Татьяны Гусевой, в массовом сегменте средний размер первоначального взноса в 2017 году составил 30%, поэтому, по ее мнению, отсутствие таких кредитов вряд ли заметно отразится на количестве сделок в новостройках.

Никакой трагедии не случится и с банками, наоборот – Мария Литинецкая («Метриум Групп») называет решение ЦБ разумным: оно удерживает самих банкиров от погони за высокими бонусами за перевыполнение планов по выдаче кредитов.

С клиентами тоже ничего страшного не произойдет. «В 2016 году при господдержке взнос был ограничен 20%, что не помешало восстановиться спросу на ипотечном рынке, – вспоминает Мария Литинецкая. – Введение повышенной ставки в таких программах – разумная плата за покупку «здесь и сейчас».

Стоит ожидать, что новые программы с нулевым взносом станут для многих заемщиков неподъемными.