Что делать, если вы столкнулись с давлением коллекторов?

1. Помните: коллекторы не наделены властными полномочиями. Они не вправе вести себя как приставы или сотрудники полиции.

2. Никогда под давлением не набирайте больше займов, уж тем более не берите заем под залог жилья и не продавайте квартиру. Лучше проконсультируйтесь со специалистом.

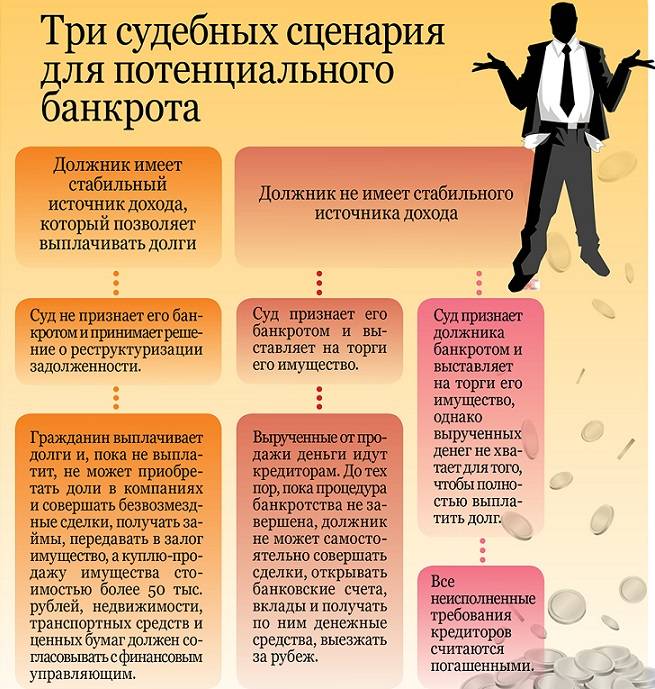

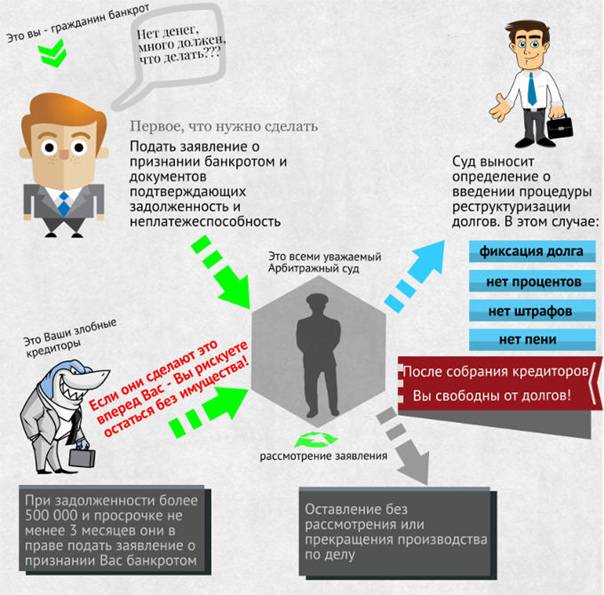

3. Рассмотрите вариант банкротства.

В октябре 2015 г. были внесены поправки в Закон о банкротстве. После этого у граждан появилась возможность в судебном порядке списать свои доли. Речь идет о банковских кредитах, займах, которые предоставили микрофинансовые организации или знакомые, долгах за коммунальные услуги, штрафах, пенях, налогах и др. При этом нельзя освободиться от требований о возмещении вреда, причиненного жизни или здоровью, о выплате зарплаты и выходного пособия, возмещении морального вреда, взыскании алиментов, субсидиарной ответственности.

Помните, банкротство может дать возможность начать сначала и избавит от коллекторов.

4. Чтобы справиться с давлением коллекторов, нужно будет выбрать одно из двух: либо вы боретесь, либо уходите в оборону. Борьба – это жалобы приставам, в Банк России, в суд. Во втором случае вам придется сменить номер телефона; скачать приложение «Антиколлектор», которое определяет номера телефонов; отправив заявление, сообщить коллекторам, что взаимодействие должно осуществляться только письменно по Почте России или через адвоката.

5. Обратитесь в банк или МФО, т.е. в организацию, в которой вы брали кредит, и попросите предоставить информацию о вашем долге.

Кредитор мог переуступить (продать) долг другой организации. В этом случае он должен был направить вам уведомление об этом по почте, указав наименование и контактные данные нового кредитора. Если вы такое письмо не получали, потребуйте предоставить копию уведомления о переуступке долга и сообщить наименование и контактные данные организации. После этого проверьте, есть ли она в госреестре коллекторов.

Если коллектор действует по поручению кредитора, свяжитесь с руководителем отдела взысканий, управляющим, руководителем филиала, т.е. с тем, кто отвечает за работу по взысканию задолженности. Попросите устранить нарушение ваших прав, прекратить угрозы, психологическое давление, не звонить позже 22:00 и раньше 8:00 и т.д.

Если звонят по чужому долгу

Неприятная ситуация складывается, когда коллекторы звонят по чужому долгу. В попытках «выбить» долг работники коллекторских агентств могут звонить друзьям, знакомым, родственникам должника либо вовсе совершать звонки по ошибке. Чтобы разобраться в том, имеют ли право коллекторы звонить по чужому долгу, необходимо рассмотреть все подобные ситуации.

- Часто работники банков или коллекторских агентств звонят просто по ошибке. То есть ваш номер случайно попал в базу должников или сотрудник ошибся при его наборе. В таком случае придется доказывать, что никакого отношения к должнику вы не имеете. Разбираться придется, скорее всего, с банком, так как обычно коллекторов не удовлетворяют объяснения о незнании должника и долга. Для начала следует твердо спросить ФИО должника, банк, который представляет коллектор, а также название и адрес агентства. Далее следует сделать письменный запрос в банк с просьбой о внесении изменений в базу должников. Можно даже съездить в банк лично и взять справку об отсутствии задолженностей. После этого нужно заказным письмом отправить копию справки в адрес агентства. Если и после этого звонки не прекратятся — то нужно жаловаться в правоохранительные органы, Роспотребнадзор или ассоциацию коллекторов.

- Другой распространенный случай — звонки начинаются после переезда в новую квартиру или покупки чужой сим-карты мобильного телефона. Это значит, что коллекторы используют уже «вбитые» в базу данные должников, которые теперь устарели. В этом случае нужно действовать также — объяснить коллектору, что никакого отношения к должнику вы не имеете и обращаться в банк за справкой, которая передается в агентство. Если не поможет — обращаться в правоохранительные органы, государственные или общественные контролирующие организации.

- Еще одна ситуация — когда имя должника вам знакомо, например, им является знакомый или родственник. Вероятнее всего, при заключении кредитного договора банк попросил дополнительный контактный номер знакомого, и нынешний должник указал ваш телефон. В таком случае следует знать, что никакой юридической ответственности за чужие долги в данном случае вы не несете, даже если должник — близкий родственник. Нужно твердо объяснить коллектору, что никакого отношения к долгу вы не имеете, с должником не общаетесь и помочь в «выбивании» долгов никак не можете. Если не помогает — то нужно действовать так же, как и при ошибочных звонках.

Однако в некоторых случаях звонки коллекторов по чужому долгу вполне правомочны, а коллекторы имеют право звонить и требовать уплату долгов.

- Если вы — поручитель долга, а должник уклоняется от его оплаты, то звонки коллекторов вполне законны. В этом случае банк обладает полным правом истребовать долг с поручителя, если заемщик оказался неплатежеспособным. Выступая поручителем при кредите, вы в полной мере разделяете ответственность заемщика перед банком.

- Вы — наследник умершего родственника, который имел долги перед финансовыми организациями. По закону вместе с имуществом наследник получает и долги умершего. Для вступления в наследство у наследника есть полгода с момента смерти наследодателя. Если кроме долгов от умершего родственника ничего не осталось, то, естественно, вступать в такое наследство не имеет смысла. А вот если кроме долга осталось и имущество, то потенциальному наследнику придется подсчитывать, выгодно ли ему вступать в наследство. При положительном решении и вступлении в наследство придется разбираться с коллекторами из-за унаследованных долгов.

Еще один сложный случай — коллекторы звонят из-за долга перед банком супруга или супруги. По закону долг может быть признан судом семейным, если деньги были израсходованы на нужды семьи. В таком случае оба супруга несут обоюдную ответственность, даже если кредит оформлял один из супругов самостоятельно. Для признания долга личным, вероятнее всего, придется судиться.

И, наконец, нужно разобрать случай, когда коллекторы звонят родственникам в попытках воздействовать на вас и заставить выплатить долг. По закону агентства имеют право звонить лишь тем родственникам, чьи телефоны вы указали в кредитном договоре. Однако многие коллекторы звонят любым родственникам и пытаются оказать психологическое давление на должника через них. В таком случае следует предупредить родных, чтобы они прямо говорили коллекторам: «Контактов с должником не поддерживаем, где найти не знаем».

Что делать должнику, если банк продал долг коллекторам

О том, что его кредит продан, должник узнает от банка. Кредит продается коллекторскому агентству на действующих условиях, поэтому теперь вся оставшаяся задолженность должна выплачиваться новому кредитору.

После получения соответствующего уведомления заемщику лучше уточнить у банка общую сумму задолженности с расшифровкой: основной долг, проценты, штрафы, пени и т.д. Эта информация пригодится для дальнейшего общения с коллекторами и позволит избежать «накрутки» долга.

Вам лучше иметь на руках все документы по кредиту (договор, квитанции об оплате ит.д.). По возможности обратитесь к профессиональному адвокату за консультацией. Он внимательно ознакомиться с кредитной документацией и возможно найдет в ней какие-то огрехи, которые помогут вам найти лазейки, чтобы вовсе не платить по кредиту, или хотя бы снизить существующую задолженность.

Если в действиях коллекторов вы заметите злоупотребление своим положением, агрессию и любое другое неподобающее поведение, то вы вправе написать жалобу в прокуратуру.

Платить или не платить коллекторам каждый заемщик решает сам. Необходимо понимать, что вы добровольно возложили на себя обязательства по погашению кредита. Смена кредитора не освобождает вас от возврата долга. Коллекторы также имеют право подать на своего должника в суд, а уж после судебного решения за погашением кредита будут следить приставы-исполнители. А вот они уже уполномочены описать имущество заемщика, которое может быть продано в счет уплаты долга.

Не хватает денег для погашения долга.

– И в этом случае не избегайте общения с коллекторами, спокойно объясните свою жизненную ситуацию, – советует независимый член совета НАПКА Ян Арт. – Коллектор в этом случае превращается почти что в вашего личного финансового советника. Рассчитайте вместе с ним, какой ежемесячный/еженедельный платёж вам по силам, и дисциплинированно его вносите. Пусть это лучше будет меньшая величина, но которую вы точно сможете вносить без сбоев. В моей личной практике, когда 15 лет назад в сложной ситуации у меня были проблемы с кредитами, именно с коллекторами мне удалось придти к абсолютно устраивающей и меня, и их схеме расчетов…

Как ни странно, с коллекторскими агентствами зачастую бывает легче договориться, чем с первичным кредитором (банком или МФО). Профессиональные агентства по взысканию долгов демонстрируют индивидуальный подход к каждому клиенту. При отсутствии у вас необходимой суммы для ежемесячного платежа, установленного кредитором, коллекторское агентство может предоставить кредитные каникулы, уменьшить сумму ежемесячного платежа, списать начисленные первичным кредитором штрафы и пени. Главное – вести с ним конструктивный диалог и помнить, что любой, даже минимальный платёж, – это шаг к избавлению от задолженности. «Даже небольшая оплата важна коллекторскому агентству, потому что она подтверждает вашу готовность работать над погашением долга», – отмечает Антон Дмитраков, генеральный директор коллекторского агентства «ЭОС».

Что предлагают легальные фирмы

Обращаясь за помощью с долгами, нужно понять, что выбранная фирма действует законно. У нее должен быть офис, официальные реквизиты (ИП или юридическое лицо), желательно чтобы был сайт, не лишним будет поискать отзывы.

Главное, что такая фирма должна позиционировать свои услуги как полностью законные (не факт, что это окажется правдой, но уточнить это стоит).

Легальным антиколлекторам доступно не очень много методов работы. Они делят весь процесс на 3 этапа:

- досудебный этап. Это защита клиента от коллекторов и взыскателей со стороны банка (клиент переадресует их претензии специалисту); изучение всех тонкостей и особенностей кредитного договора; попытки урегулировать претензии напрямую с банком;

- суд. Фирма помогает составить исковое заявление против банка или встречное заявление; анализирует материалы дела и оспаривает все, что можно «убрать» из претензий (штрафы, пени, комиссии);

- работа после суда. Антиколлекторы будут работать с судебными приставами – договорятся о поэтапном погашении долга и составят удобный план погашения долга.

Одна из фирм устанавливает на весь комплекс услуг цену в 20 000 рублей и уверяет, что все этапы реально пройти за 3 месяца. Кто-то предлагает работать за «абонентскую плату» в 6-10 тысяч рублей в месяц.

Пользоваться такими услугами или нет – дело каждого. В перечисленных действиях нет ничего сложного, большую часть из этого мог бы сделать и сам должник. Учитывая, как составляется кредитный договор, выиграть суд у банка практически невозможно.

Для чего же тогда обращаться к антиколлекторам? Есть несколько причин:

- нежелание напрямую общаться с коллекторами и банком. Все их претензии можно переадресовать антиколлектору, как официальному представителю должника. Если коллектор как-то нарушает закон (а сейчас нарушить его легко, достаточно прийти к должнику дважды за неделю), то антиколлектор поможет привлечь его к ответственности;

- невозможность или неспособность самостоятельно договориться о более удобном графике погашения задолженности. Договориться можно и с коллекторским агентством, и с судебными приставами. Все они заинтересованы в погашении долга, даже поэтапном. Специалисту будет сделать это проще, чем обычному человеку;

- в самом крайнем случае антиколлектор поможет организовать и провести процедуру банкротства физического лица. Это будет стоить уже не 20 тысяч, а 100-150 тысяч рублей, но при действительно сложной ситуации такой вариант единственно возможный.

По сути, легальный антиколлектор – это просто юрист, который разбирается в банковском праве и знает порядок ведения судебных дел. Поэтому в небольших городах необязательно искать «профильного» специалиста, можно обратиться в любую юридическую компанию.

Подают ли коллекторы в суд?

У кредиторов есть 3 года, чтобы возбудить производство по принудительному взысканию задолженности. Это касается:

- банков;

- микрофинансовых организаций и кредитных кооперативов;

- коллекторских агентств;

Но автоматически дело о долге не закроют. Заемщик должен сам заявить про истечение срока давности по делу.

Получив долг по переуступке права требования, коллекторы пытаются выжать из человека все возможное. В суд взыскатели спешат лишь после того, как получат судебный приказ, который должник может опротестовать.

Как работает судебный приказ:

- через 10 дней приказ переходит из суда в ФССП;

- открывается исполнительное производство, которое ведется определенным приставом;

- судебный пристав имеет достаточно высокую нагрузку, и зачастую не спешит проводить взыскание.

Но даже если пристав серьезно возьмется за должника, все равно он обязан действовать строго в рамках № 229-ФЗ. Его полномочия включают:

- Запрет на выезд за границу. У людей, которые не могут оплатить кредит, обычно нет денег на зарубежные путешествия, поэтому для многих это ограничение является чисто формальным. Но если появляется сильное желание посетить турецкие курорты — должники едут в Беларусь, и уже из Минска спокойно выезжают на свидание к морю.

- Взыскание с дохода — снятие 50% заработной платы. Способ не сработает, если должник не трудоустроен или работает неофициально. Поэтому многие должники стараются трудиться по серым схемам — получать по 2-НДФЛ минимальную сумму дохода, а остальное — в конверте, до которого пристав добраться не может.

- Арест, опись и изъятие имущества. Применяется как крайняя мера. Учитывая, что коллекторские агентства — это не дети, чьи матери требуют алиментов с непутевого отца, приставы в отношении кредитных долгов очень редко применяют эту меру.

Но даже если кредитор окажется особо рьяным, на практике взыскать какое-то имущество сложно — у большинства должников ничего нет. А то, что есть, нельзя забрать по нормам ст. 446 ГПК РФ: единственную квартиру, мебель, технику, продукты.

Учитывая вышеизложенные реалии, коллекторы в суд идут, когда исчерпаны другие методы воздействия на должника. До этого взыскатели пытаются своими силами вернуть просроченный кредит. Но если с должника нечего взять, коллектор (как и любой другой кредитор) может много раз возвращать приставу судебный приказ — например, если должник получит наследство или устроится на официальную работу. То есть нервы трепать чисто юридическими методами коллектор может должнику очень долго.

Устали от звонков коллекторов? Закажите звонок юриста

Как закон защищает должника?

28 января 2019 г. вступил в силу закон2, по которому кредитор, т.е. тот, кто предоставил денежные средства, может передать долг только:

- кредитным организациям, микрофинансовым организациям, ломбардам;

- коллекторским агентствам, которые внесены в госреестр;

- специализированному финансовому обществу (в названии этой организации должно быть именно такое указание – «специализированное финансовое общество»);

- гражданину, если должник письменно дал такое согласие кредитору после возникновения просрочки.

Кроме того, закон лишает права организации и граждан взыскивать с должника через суд задолженность по потребительскому кредиту, если:

- первоначальный кредитор, т.е. тот, с кем был заключен договор в первый раз, на момент заключения договора займа (кредита) не являлся банком, МФО или ломбардом (организацией, осуществляющей профессиональную деятельность по предоставлению потребительских займов);

- новый кредитор не являлся гражданином или организацией из списка выше на момент уступки права требования (это когда кредитор без должника заключает договор и передает право требовать с него долг другой организации или гражданину).

Эти изменения должны защитить граждан от недобросовестных кредиторов при выдаче потребительских кредитов (займов), от нелегальных коллекторов и злоупотреблений при взыскании долгов.

Звонят коллекторы. Что делать?

Первый звонок от коллектора с предупреждением об неоплаченном долге часто вводит в ступор заемщика. Редко кто бывает готов к такому разговору. Поэтому при первом звонке лучше попросить собеседника перезвонить, сославшись на занятость. К повторному звонку должник может в полной мере подготовиться, изучив свои юридические права и возможности коллекторов.

- Первым делом, конечно, нужно определиться с тем, имеет ли право звонить вам коллектор. Для начала следует внимательно прочитать свой кредитный договор. Если в нем нет записи, что банк имеет право передавать долг третьим лицам без согласия должника, то передача долга коллекторам незаконна. Если в кредитном договоре такое право прописано, а вы действительно задолжали деньги по кредиту банку или кредитной организации, то коллекторы имеют право «выбивать» с вас долг, так как он был продан кредитором агентству либо банк специально нанял коллекторов для взыскания долга.

- При повторном звонке необходимо попросить звонящего полностью представиться, сообщить название организации и банка. Также нужно уточнить, какое отношение звонящий имеет к просроченному кредиту. Был ли заключен договор цессии (переуступки долга), или банк нанял соответствующую организацию для взыскания просроченного кредита. Чем больше информации вы получите и чем меньше сообщите — тем лучше.

- Не лишним будет поставить разговор на запись, о чем предупредить собеседника. Это избавит от лишнего давления и грубости со стороны коллектора. Уверенность в себе, подкрепленная знанием своих юридических прав, это лучшее средство борьбы с коллекторами, так как их основное оружие — это психологическое давление и желание вызвать страх заемщика перед такого рода организациями.

- Ясно и четко обрисуйте вашу ситуацию, причины, по которым вы не можете выплачивать кредит и действия, которые вы предпринимали для закрытия задолженности.

- Предложите свои варианты решения ситуации. Например, сообщите о согласии рефинансировать кредит. Объясните коллектору, что многократное повторение требований о закрытии задолженности не изменит ситуацию. Пускай вместо того, чтобы впустую звонить и требовать погашения кредита, коллекторы сами ищут и предлагают пути решения проблемы, которые бы вас устроили.

При разговоре с коллекторами нужно говорить кратко, четко и по существу, не вступая в отвлеченные дискуссии. Также не стоит употреблять незнакомые юридические термины, если не уверены в правильности их применения в такой ситуации.

Могут ли банки передать долг коллекторам

1. Законна ли продажа долгов?

Правомерность деятельности банка контролируется многими надзорными органами и регламентируется на законодательном уровне. И если действия банка не противоречат закону напрямую, то он вполне может воспользоваться лазейкой в самом законодательстве. Во многих законах встречается фраза: «если иное не предусмотрено условиями договора». Эта формулировка делает практически любые действия банка в отношении конкретного клиента легальными при условии, что они прописаны в договоре.

Закон о защите прав потребителей не запрещает банку переуступку прав требования по кредиту. Однако в обязательном порядке заставляет его тщательно подбирать организации, в пользу которых перейдут такие права. Другими словами, банк имеет право заключить договор переуступки потребительского кредита только с фирмой, имеющей лицензию на право ведения банковской деятельности.

Перед подписанием договора по потребительскому кредиту с банком клиенту необходимо тщательно его изучить. Если договор содержит пункт, по которому банк имеет право передавать информацию о клиенте и его кредите третьим лицам, то, скорее всего, он своим правом воспользуется при возникновении необходимости. Подписав такой договор, клиент в дальнейшем предъявить претензии банку не сможет.

Банк, как правило, неоднократно дает своим клиентам шанс погасить образовавший долг. Его сотрудники звонят и присылают СМС-сообщения, напоминая о необходимости погасить долг и о последствиях, которые могут возникнуть, если этого не сделать. И только по истечении периода от трех до шести месяцев они передают право собственности на кредит коллекторам.

2. Нормативная основа деятельности.

Итак, рассмотрим перечень законов и нормативных актов, которые регламентируют деятельность коллекторских организаций.

- Статья 382 Гражданского кодекса Российской Федерации.

- Федеральные законы «Об исполнительном производстве», «О потребительском кредите».

- Федеральный закон «О защите прав и законных интересов физических лиц при осуществлении деятельности по возврату долгов».

3. Какой долг продают чаще всего.

Далеко не все кредиты банк готов передать коллекторским фирмам. Как правило, продаются только потребительские кредиты и микрозаймы, по которым клиенты не платят несколько месяцев. Судиться с потребителями, взявшими небольшие суммы, банкам крайне невыгодно, а проценты по кредиту в любом случае покрывают возникшие недоплаты.

Существует ряд проблемных для банков кредитов, которые они с радостью передают в ведомство коллекторских служб.

- карточный кредит с овердрафтом;

- долг, превышающий триста тысяч рублей;

- потребительский заем;

- кредит без обеспечения.

Такие кредиты банк продает коллекторам, потому что процесс возврата отнимает у него много времени и ресурсов, а возможная выгода при этом редко превышает тридцать процентов. Коллекторские организации, в свою очередь, дают высокий коэффициент возвратов по кредитам, гарантируя отличный результат.

Инструментарий коллектора

Я брала тем, что очень тщательно готовилась к каждому звонку. То есть приходит ко мне дело, я изучаю, что за человек, где работает, какая у него семья, узнаю, где работает жена, сможет ли она ему помочь выплатить долг, можно ли дополнительно воздействовать на нее. По номеру телефона сейчас вообще легко пробить многое. Если человек живет в многоэтажке, то в его доме по-любому живет еще пара клиентов этого банка. Можно воздействовать на клиента через них. Например, звонить его соседу и говорить, мол, а вот Иван Иванович (должник) такой нехороший, вы с ним общаетесь? Человек говорит, мол, да. И мы просим его передать соседу, что он должен денег. Если каждый день долбить соседа заемщика, чтобы он напоминал должнику о том, чтобы тот выплатил долг, то этот сосед после пятисотого звонка уже сам будет готов за ухо привести неплательщика в банк, лишь бы от него наконец отстали. Многие коллекторы этим приемом пользуются. Особенно хорошо это работает в деревнях, где все друг друга знают и боятся огласки.

А еще одно время у нас была такая практика — мы обклеивали подъезд листовками, где было фото должника и надпись: «В вашем доме живет Иван Иванович, он должник». В регионах это отлично работает. В Москве и Питере — нет, в больших городах людей трудно чем-то смутить и заставить краснеть.

Заемщик, просрочивший оплату на срок от 90 до 180 дней, на коллекторском языке называется свежим мясом. Это люди, с которыми банк только-только разорвал контракт и передал их коллекторам. Такие должники еще не осознали всей тяжести своей ситуации, они напуганы, и с них можно выбить деньги прямо с первого звонка. Сотрудник банка неожиданно им звонит и говорит, мол, знаете, а у вас задолженность, тут судом пахнет уже, и заемщик, испугавшись, сразу же бежит платить. Манипуляции и угрозы всегда начинаются с первого звонка.

Еще одна уловка состоит в том, что коллекторы используют такую услугу мобильных операторов, как подмена номеров. То есть звонки идут не с одного, а со ста разных номеров, но из одного колл-центра. У каждого сотрудника на телефонном аппарате стоит дозвон до одного и того же клиента, например, до 30 звонков в час. Если коллектор видит, что человек должен очень большую сумму, и ему хочется ее вытрясти из него, то он может действовать и так.

Когда коллектор понимает, что телефонными звонками в случае с этим клиентом ничего не добиться, формируют выездную бригаду. На выезд едут головорезы гопнического вида. То есть те сотрудники, которые не умеют говорить с людьми. В круг их обязанностей входят исключительно выезды и запугивание. У нас раньше были парни, которые для пущего эффекта выезжали по ночам. Это были бывшие менты. Им постоянно прямо хотелось кого-нибудь прессануть. Они по номеру телефона вычисляли актуальный адрес клиента, собирались и ехали. По закону звонить и приезжать к должнику можно ровно до 11 ночи. Они являлись без пяти минут 11. Долбили, звонили в дверь так, что человеку становилось некомфортно, страшно, — и дело в шляпе.

Когда идет речь о долге до ста тысяч, никому этим заказом особо серьезно заниматься не хочется, к таким не выезжают. А вот когда речь заходит о сумме покрупнее, тут уже игра начинается. Прессинговать могут как угодно. Многие коллекторы разговаривают, как в ментовских сериалах. Физической расправой они угрожать не имеют права, но начинают придумывать все, на что ума хватит: например, обещают посадить в тюрьму.

Чем малограмотнее люди, тем больше они боятся СМС-уведомлений и писем с угрозами. Особенно это действует на регионы. В деревнях люди, как правило, бегут платить после первого уведомления.

А еще на них очень хорошо действует, когда коллекторы угрожают, что сообщат об их задолженности на работу. На самом деле у коллектора нет права сделать это, потому что это банковская тайна. То есть когда клиент предоставляет личную информацию о себе в банк, то последний дает расписку, что использует эту информацию только для банковских целей.

Причины обращения банков к коллекторам

По каким причинам банки обращаются к коллекторским агентствам:

- ;

- ;

- .

Рассмотрим каждую из причин подробно.

Репутация банка под угрозой

Взыскание долгов сопровождается определенными репутационными исками. Должники с трудом расстаются с деньгами, особенно если речь идет о крупных суммах. Вряд ли кто-нибудь слышал лестные отзывы о работе коллекторских агентств.

Предъявляя претензии по задолженности, в т.ч. «особо крупного размера», кредитор рассчитывает на удовлетворение справедливых требований в полном объеме. В то же время неплательщик, отстаивая свои права, имеет возможность предъявить встречный иск. Он может добиваться признания договора ничтожным, оспаривать законность действий банка, добиваться компенсации морального вреда и т.п.

Если заемщику докажет в суде свою правоту – репутация банка пострадает. Станете ли вы обращаться в банк, если знаете, что о нем дурно отзываются, если суд установил скрытые проценты в кредитных договорах, если с клиентами ведут себя по-хамски? Ответ очевиден: лучше пойти в другой банк.

Чтобы сохранить репутацию, банк продает долг проблемного заемщика коллекторскому агентству. В этом случае связанный с взысканием негатив переходит на собирателей долгов, а банк остается в стороне. Люди сетуют именно на жестоких коллекторов, которые ходят по домам, круглосуточно обзванивают родственников и коллег должника, давят морально и угрожают.

В итоге жалобы в госорганы поступают лишь на коллекторские фирмы, к банковским служащим претензий нет. Репутации банка ничто не грозит, он продолжает активно кредитовать население.

Отсутствие времени на работу с неплательщиком

Кредитование является одним из основных видов деятельности банка. На этом процессе сосредоточены все отделы – от бухгалтерского до юридического. Все сотрудники решают определенные задачи в сфере выдачи займов. У них просто не остается времени заниматься взысканием задолженностей с клиентов.

Эту проблему банковские специалисты отдают в руки иных профессионалов, специализирующихся именно на возврате долгов. Каждый занимается своим делом: банки – кредитуют, коллекторы – возвращают просроченную задолженность.

Отсутствие средств у заёмщика

Взыскание долгов по установленной законом процедуре – долгий и сложный процесс. Представьте ситуацию, когда большая часть заемщиков перестала вносить платежи. Очень скоро банк начнет нуждаться в средствах для осуществления непосредственной деятельности – выдаче кредитов.

Деньги в банке не лежат без дела, они работают: прибыль по кредитному договору направляется в оборот и предоставляется другому заемщику. Выдаются средства в меньшем объеме, приходят – в большем.

Если взыскивать просроченные задолженности в законном порядке, на стадии исполнительного производства могут возникнуть непредвиденные трудности. Банкам проще передать проблемные договора коллекторским агентствам, которые терроризируют неплательщиков письмами, звонками, угрозами об уголовной ответственности и т.п. Как показывает практика, подобные психологические атаки нередко дают нужный результат: заемщик ломается и начинает выполнять обязательства.

Коллекторские агентства можно даже причислить к партнерам банков, поскольку взыскатели обеспечивают бесперебойное осуществление основной банковской деятельности – кредитования.

Коллекторы ведут себя незаконно.

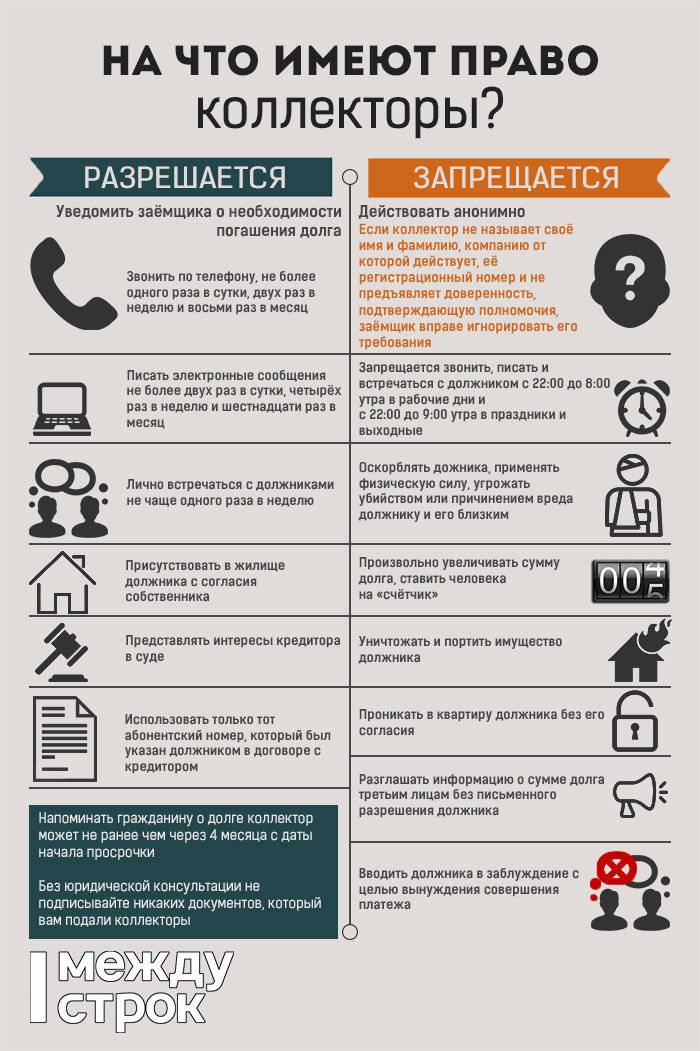

Если агентство есть в реестре, оно подчиняется целому ряду правил, установленных законом. Согласно 230 ФЗ «О защите прав и законных интересов физических лиц при осуществлении деятельности по возврату просроченной задолженности и о внесении изменений в Федеральный закон «О микрофинансовой деятельности и микрофинансовых организациях», коллекторам и иным взыскателям запрещено:

- превышать частоту личных встреч с должником (не более одного раза в неделю), телефонных переговоров (не более двух раз в неделю), SMS-сообщений (не более четырёх раз в неделю);

- звонить, писать или приходить в нерабочее время – по будням с 22:00 и до 08:00 и по выходным с 20:00 до 09:00;

- обсуждать ваш долг с третьими лицами;

- использовать ненормативную лексику;

- угрожать применением физической силы;

- вводить в заблуждение;

- наносить вред имуществу;

- оказывать психологическое давление.

– Коллектор при общении с вами должен использовать деловой стиль беседы, не использовать давление, не нагнетать эмоции, – говорит президент НАПКА Эльман Мехтиев.

Может ли банк продать долг коллекторам

В начале работы с проблемной задолженностью банк может пригрозить своим заемщикам продать их долги коллекторам. Многим кредитным учреждениям известно, каким порой магическим эффектом для многих клиентов означает слово «коллекторы». Иногда такая угроза заставляет должника все-таки пойти навстречу банку и начать погашать кредит. Но не стоит рассчитывать на длительную лояльность со стороны банка. По прошествии времени кредит может действительно быть передан коллекторскому агентству.

Зачем это нужно кредитной организации? Если банк понимает, что все предпринятые им меры по возврату задолженности не приводят к какому-либо результату, в таком случае он может решить продать долг коллекторам. Они имеют собственные рычаги воздействия на проблемных клиентов, большинство из которых носит психологический характер. Тем самым банк частично возвратит выданную сумму кредита и улучшит свои текущие финансовые показатели по кредитному портфелю.