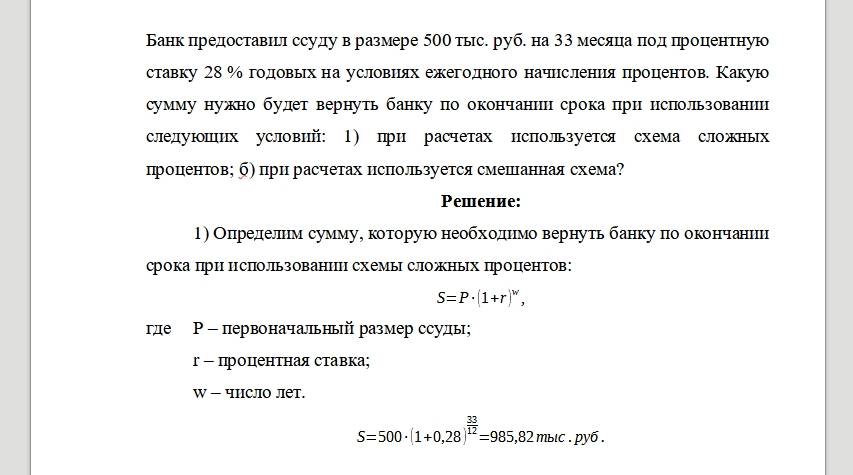

Первое регулирование переплаты

Было внедрено с 29 марта 2016 года. Действовало менее года – по 1 января 2017. Максимальная переплата не может превышать четырех объемов изначально взятой в профильной компании в долг суммы. Такой стандарт применяется для любых долговых обязательств. Хоть своевременно выплаченных, хоть с нарушением графика. Например, если оформлено в качестве микрозайма 6000 рублей, то независимо от ежедневной ставки, срока просрочки, размера нестойки и т.д. компания не сможет взыскивать более 30000 рублей. В этот объем входят основной долг (6000) и максимальная четырехкратная переплата (24000).

Микрофинансовые организации творчески обошли закон о коллекторах

Микрофинансовые организации (МФО) придумали, как обойти одно из главных требований антиколлекторского закона — не беспокоить должника в ночное время. Они сообщают клиентам о новых продуктах и услугах, дополняя сообщения информацией о необходимости погасить задолженность. Формально ночное общение с должниками под видом рекламных предложений законом не ограничено, но ЦБ уже привлек к ответственности за такую деятельность крупнейшее МФО «Домашние деньги».

Фото Виктора Бобыря

Фото Виктора Бобыря

Как сообщил «Коммерсантъ», на днях Арбитражный суд города Москвы зарегистрировал заявление крупнейшего МФО «Домашние деньги» с требованием признать незаконным решение ЦБ о привлечении к ответственности.

– Данным заявлением оспаривается постановление отделения по Пензенской области Волго-Вятского ГУ ЦБ от 26 декабря 2016 года, которым обществу назначено наказание в виде штрафа в размере 50 тыс. руб. за направление заемщику сообщений за пределами установленного для взаимодействия времени,— сообщили в пресс-службе «Домашних денег».

Однако в компании своей вины не признают, отмечая, что действовали в рамках закона, так как “взаимодействие осуществлялось не с целью взыскания задолженности, а с целью предложения новых продуктов”. Связь с заемщиком в ночное время в компании объясняют “техническими особенностями отправки MMS-сообщений”.

В ЦБ сообщили, что такие нарушения носят массовый характер. “В Банк России поступают жалобы от граждан на совершение МФО действий, направленных на возврат задолженности по договорам микрозайма, куда в том числе входят жалобы на звонки в неурочное время. В 2016 году в Банк России поступило более 5 тыс. подобных жалоб, а в январе-феврале 2017 года — около 800,— сообщили в пресс-службе ЦБ.— В случае выявления в действиях МФО признаков нарушения положений антиколлекторского закона документы направляются в Федеральную службу судебных приставов”.

С 1 января 2017 года МФО не вправе взаимодействовать с заемщиком с целью взыскания просроченной задолженности с 22 до 8 утра по будням и с 20 до 9 утра в выходные и праздничные дни. За нарушение данного порядка — штраф до 200 тыс. руб. “При этом федеральными законами о рекламе и о связи не установлено каких-либо временных ограничений для рекламных SMS-рассылок”,— отмечает управляющий директор сервиса онлайн-кредитования “Е заем” Лига Трупа.

О новом способе взаимодействия с заемщиками — требование погашения долга под видом рекламы новых продуктов — на рынке знают. “Отдельные МФО, пытаясь обойти введение законом ограничения, под любым предлогом, включая предложение новых услуг, общаются с должниками во внеурочное время с одной целью — добиться возврата просроченной задолженности,— рассказывает независимый член совета СРО “Мир” Александр Арифов.— И эта тенденция набирает обороты”. При этом сам клиент, как правило, при получении займа дает МФО согласие и на получение рекламных рассылок, указывает юрист союза по защите прав потребителей финансовых услуг “Финпотребсоюз” Алексей Драч. “Пока есть согласие клиента на такое информирование, МФО формально закон не нарушает”,— уточняет он. А основания для жалоб в ЦБ есть.

– Если в сообщениях или звонках о новой услуге одновременно упоминается возврат старого долга, то клиент может посчитать взаимодействие направленным на взыскание задолженности и подать жалобу в ЦБ,— указывает господин Драч.

Впрочем, в отдельных случаях ночная реклама может быть не по вине МФО. “Обычно МФО делают SMS-рассылки через специальный сервис у операторов связи,— рассказывает гендиректор сервиса онлайн-займов “Робот Займер” Сергей Седов.— Программа формирует SMS для конкретного абонента с учетом часового пояса его проживания, клиент получает уведомления только в определенное время”. “Задержки в доставке SMS иногда случаются и зависят от текущей нагрузки сотовых сетей и SMS-шлюза SMS-провайдера”,— сообщила Лига Трупа. “Но это единичные случаи”,— отмечает Александр Арифов. “По решению суда мы можем сообщить время отправки и доставки сообщений”,— заявили в пресс-службе МТС.

Суд без труда установит суть ночного взаимодействия МФО с клиентом, и можно будет однозначно утверждать, было ли сообщение рекламным или содержало информацию о взыскании задолженности, уверен управляющий партнер АБ “Дмитрий Матвеев и партнеры” Дмитрий Матвеев. Впрочем, судя по подходу ЦБ, такая практика просуществует недолго, уверены эксперты. “Крупные игроки не будут увлекаться подобным — велики репутационные риски”,— считает гендиректор МФО “Быстроденьги” Юрий Провкин.

Какая процентная ставка является максимальной

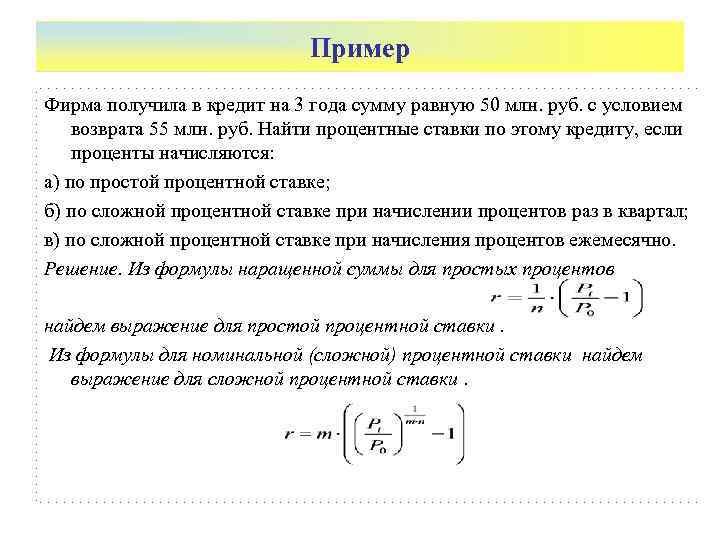

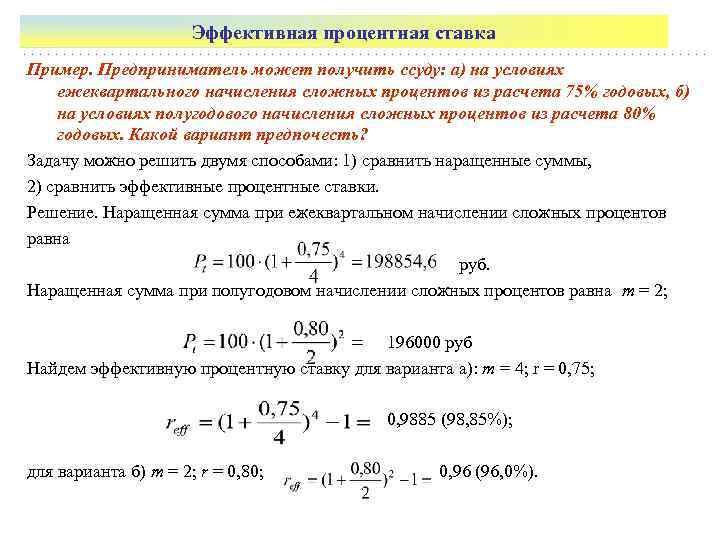

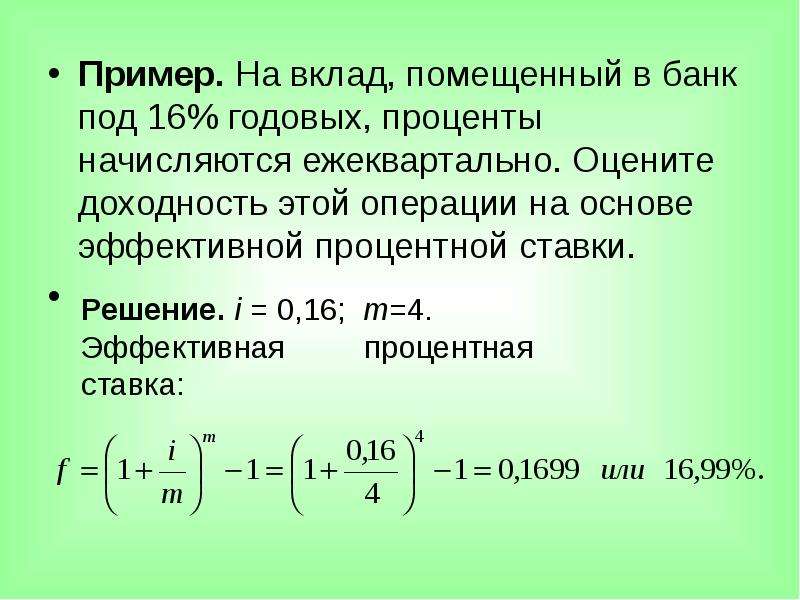

Согласно законодательству, максимальный процент по кредиту в РФ ограничивается ПСК или полной стоимостью кредита. Ее высчитывает Банк России, учитывая все переплаты. За основу берутся данные около сотни разных российских крупных банковских структур. Средневзвешенное значение и его предельный показатель определяются раз в три месяца и по каждому виду ссуды, отдельно по займу в МФО.

Законодательная база свидетельствует о том, что потребительский кредит может быть выдан по стоимости выше среднерыночной на 1/3. Поэтому, зная только эту величину, вы можете рассчитать максимальный процент. Приведем пример. Вы оформляете нецелевую ссуду на сумму 100 тыс. руб. на 12 мес. Известна среднерыночная стоимость – 16,253%. Теперь данное число делим на 3. Выходит 5,418%.

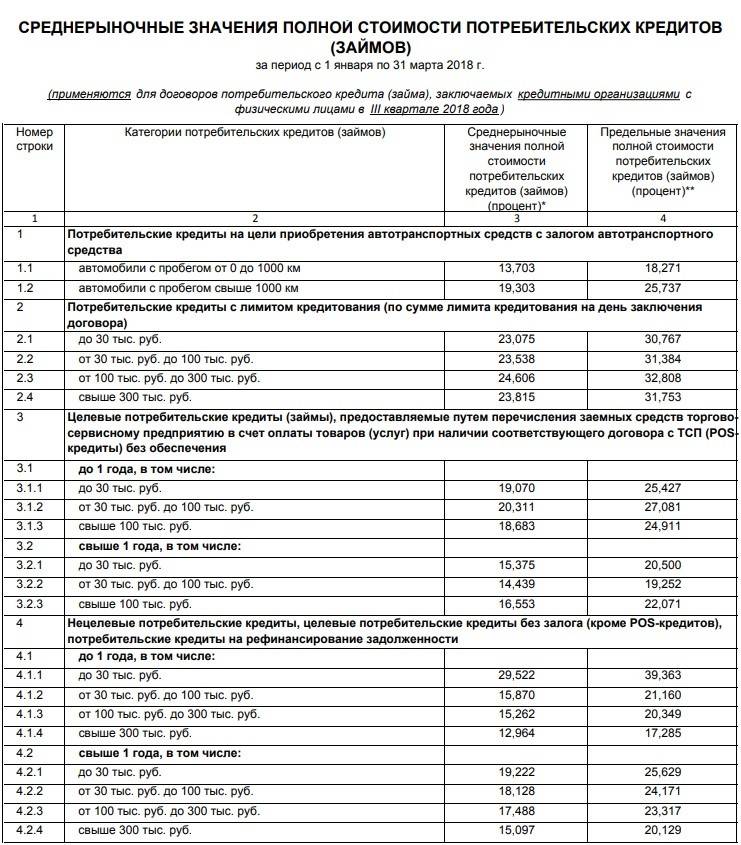

Ограничения по процентным ставкам ЦБ РФ в январе-марте 2018 года

Как видим, процентные ставки разбиты по категориям кредитов. Так, в 2018 году в период с января по март, максимальные проценты были следующие:

- 18,271% годовых (если транспортное средство имеет пробег 0-1 тыс. км);

- 25,737% годовых (при покупке машины с пробегом более 1 тыс. км).

По потребкредитам с лимитом:

- до 30 тыс. руб. – 30,767% годовых;

- до 100 тыс. руб. – 31,384% годовых;

- если брать взаймы до 300 тыс. руб., предел по ставке должен составлять 32,808% в год;

- когда заемщик оформляет кредит величиной до миллиона рублей или выше, максимальная годовая плата будет 31,753%.

По товарным займам, взятым на 1 год:

- до 30 тыс. руб. – 25,427% годовых;

- до 100 тыс. руб. – 27,081% годовых;

- кредит размером более 100 тыс. руб. стоит 24,911% годовых.

Для ссуд сроком свыше 1 года установлены такие максимальные проценты:

- до 30 тыс. руб. – 20,500% годовых;

- до 100 тыс. руб. – 19,252% годовых;

- от 100 тыс. руб. – 22,071% годовых.

По нецелевым/целевым беззалоговым кредитам наличными, предоставляемым на год, в том числе на перекредитование (рефинансирование):

- до 30 тыс. руб. – 39,363% годовых;

- до 100 тыс. руб. – 21,160% годовых;

- до 300 тыс. руб. – 20,349% годовых;

- от 300 тыс. руб. – 17,282% годовых.

По тому же виду займов, выдаваемых на период более года:

- до 30 тыс. руб. – 25,629% годовых;

- до 100 тыс. руб. – 24,171% годовых;

- до 300 тыс. руб. – 23,317% годовых;

- от 300 тыс. руб. – 20,129% годовых.

Если посмотреть, наиболее выгодные кредиты, согласно их максимальной стоимости, — это ссуды, которые банки дают с целевой направленностью и без. При этом залоговое обеспечение не требуется, а сумма должна превышать 300 тыс. руб.

Оформление рефинансирования

Подать заявку на рефинансирование можно через кредитного менеджера в офисе или на сайте банка. Если решение будет положительным, нужно подойти в отделение кредитора только на подписание договора. Как происходит оформление анкеты на портале Альфа Банка?

- Зайдите на главную страницу сайта и найдите в меню обслуживание частных лиц, затем кредитование. Среди предложенных программ следует выбрать рефинансирование.

- Внимательно ознакомьтесь с условиями, предлагаемыми банком. Для потребительского кредита оптимальным считается снижение ставки минимум на 2-3%.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Обратите внимание! Если вы хотите перевести сюда ипотеку, даже минус 1% от текущего процента может дать отличную экономию

- Если все представленные условия вас устраивают, можно оформить заявку в режиме реального времени. Заполните анкету и отправьте ее на рассмотрение банка. Укажите в электронной форме именные данные, контактные номера телефонов для связи, паспорт, семейное положение и т.д.

- В конце вам нужно внести подробные сведения об имеющихся кредитах, которые вы хотите погасить.

- Если решение положительное, подойдите в выбранное отделение кредитной организации и подпишите все необходимые документы.

Нужно помнить, что рефинансирование – целевая программа, поэтому в течение 3 месяцев вам нужно отчитаться, что заявленные кредиты закрыты. Следует принести справки о погашении долгов в отделение банка или загрузить на сайте через специальный сервис. Если этого не сделать, вместо снижения ставки вы получите ее поднятие на 3% от текущей.

Ограничение максимального процента по кредиту

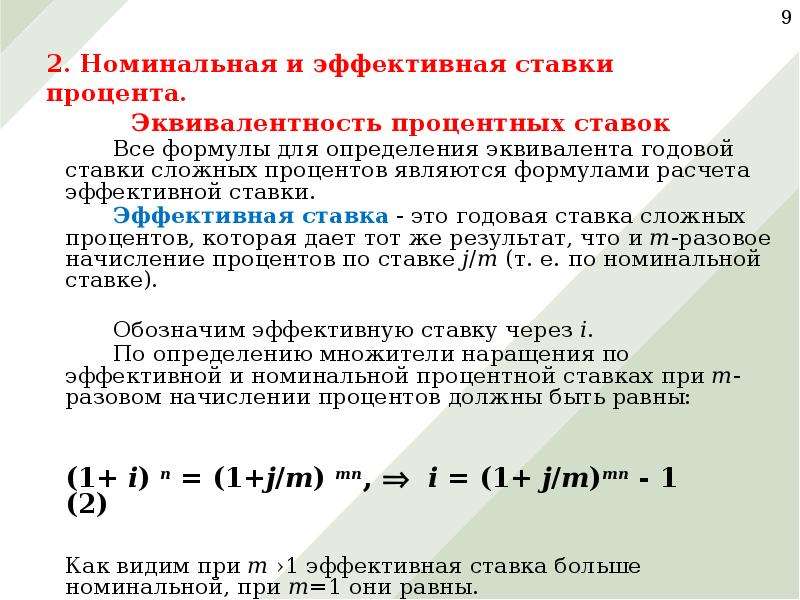

Процентная ставка на потребительский кредит имеет ограничение, связанное с законодательным ограничением на полную стоимость потребительского кредита.

Полная стоимость кредита — это показатель, позволяющий сравнивать кредитные продукты, предлагаемые разными банками и обладающие различными характеристиками (включая особенности графика платежей, периодичность взимания платежей, годовую процентную ставку, а также ежемесячные, годовые и другие комиссии). Полная стоимость кредита вычисляется в процентах годовых и отражает кредитные обязательства и расходы заемщика в форме процентов на протяжении всего срока кредита.

Полная стоимость кредита не оказывает влияния на тарифы, являясь лишь показателем — производным от тарифов.

Полная стоимость кредита рассчитывается индивидуально, в зависимости от суммы и срока конкретного кредита, реальной даты его выдачи, тарифного плана и платежей по нему.

Так, на момент заключения договора полная стоимость кредита в процентах годовых не может превышать более чем на 1/3 его среднерыночное значение, рассчитанное Банком России на соответствующий календарный квартал. В случае существенного изменения рыночных условий Банк России может установить период, в течение которого данное ограничение неприменимо.

Среднерыночное значение ПСК в процентах годовых Банк России, в свою очередь, рассчитывает ежеквартально как средневзвешенное значение не менее чем по 100 крупнейшим банкам по определенной категории кредита либо не менее чем по 1/3 общего количества банков, предоставляющих определенную категорию кредита.

Процентная ставка по договорам потребительского кредита, заключенным с 01.07.2019, не должна превышать 1 процент в день. Указанные ограничения введены ФЗ «О потребительском кредите (займе)».

Указанные выше ограничения не применяются к договорам потребительского кредита (займа) без обеспечения, заключенным на срок не более 15 дней, на сумму не более 10 000 рублей, но только при соблюдении следующих условий:

- банком не начисляются проценты после того, как фиксируемая сумма платежей достигнет 30 процентов от суммы потребительского кредита;

- условие о не начислении процентов, с указанием максимального допустимого значения фиксируемой суммы платежей указано на первой странице договора потребительского кредита без обеспечения, заключенного на срок, не превышающий пятнадцати дней, на сумму, не превышающую 10 тысяч рублей, перед таблицей, содержащей индивидуальные условия договора потребительского кредита;

- ежедневная фиксируемая сумма платежей не превышает значение, равное результату деления максимального допустимого значения фиксируемой суммы платежей на 15;

- договор потребительского кредита содержит условие о запрете увеличения срока и суммы потребительского кредита.

По краткосрочным договорам потребительского кредита, заключенным с 01 января 2020 года, не допускается начисление процентов, неустойка, иные меры ответственности после того, как их сумма достигнет 1,5-кратного размера предоставленного кредита.

Дополнительные изменения на российском микрофинансовом рынке

Заёмщики микрофинансовых организаций, помимо ограничений на переплату, теперь дополнительно защищены двумя новшествами. В частности, ограничивается круг лиц, которые могут выдавать и приобретать по договору цессии займы.

Данный подход позволяет сократить или даже исключить риски взаимосвязи заёмщиков и представителей чёрного и серого рынка финансирования, где часто игнорируются законы и стандарты о механизме выдачи денег в долг и их взыскания.

Таким образом, взыскать долг, выданный после 28 января 2019 года, посредством суда имеют право только те компании, которые указали микрофинансирование в перечне основных видов деятельности.

Соответственно, деятельность этих компаний и будет являться легальной, так как они внесены в государственный реестр, и над ними производит контроль Центральный банк Российской Федерации.

Покупать долги имеют право следующие лица:

- Физические лица;

- Лица, которые находятся в реестре МФО компании;

- Коллекторские агентства, состоящие в профильном реестре, который вдет Федеральная служба судебных приставов (ФССП);

Если со вторым и третьим пунктом всё понятно и прозрачно – они прошли процедуру легализации и могут осуществлять уступку права требованиям, то не каждое физическое лицо сможет получить заем по договору цессии.

Для подведения итога изложенных выше новшеств закона о микрозаймах, подписанного в 2019 году и вступившего в силу 1 января 2020 года, необходимо сравнить ситуацию на рынке по этому вопросу. Это поможет выяснить, в какую сторону идёт тенденция.

Для сравнения выделим три пункта:

- Продуктовая стоимость. В начале 2019 года до зарплаты максимальное значение полной стоимости популярных займов составляло 850% годовых. В 2020 году это значение уменьшилось в 2.3 раза.

- Ограничения на переплату. Его не отменяли, оно было в силе и до вступления в силу нового закона. В начале 2019 году ограничения не имели распространения на неустойку, связанную с задержкой выплаты долгов. С начала 2020 года существенно уменьшились ограничения по выплате взятого долга (с 3-кратного размера долга по своевременным выплатам до 1.5-кратного размера по задолженным выплатам).

- В 2020 году закон ограничил физических лиц, которые имеют право принудительно потребовать погасить заем, что позволяет заёмщикам снизить риски столкновения с чёрными кредиторами и коллекторами, а также даёт возможность влиять на них, когда нарушаются законы.

Калькулятор рефинансирования Альфа-Банка

Кредитный калькулятор Альфа-Банка выглядит довольно оригинально. Заемщик может рассчитать свои выгоды в трех вариантах в зависимости от того к какой клиентской категории он относится.

Калькулятор

Он состоит из трех вкладок, позиционированных соответственно для держателей зарплатных карт Альфа-Банка, сотрудников партнерских организаций и обычных физических лиц со стандартными условиями.

Все три калькулятора снабжены одинаковыми полями, в которые следует вносить параметры действующего кредита: остатка задолженности и суммы ежемесячного платежа.

Из предлагаемого списка нужно выбрать тип рефинансируемого кредита (варианты: наличные, кредитная карта, потребительский, ипотечный или автокредит).

Правее поля действующей задолженности размещен прямоугольник со знаком «плюс». Он предназначен для добавления других кредитов, которые клиент хотел бы консолидировать вместе с основным. Выбирая «добавить», заемщик сразу задает тип займа, который объединится с другими (до пяти).

Справившись с основной задачей, клиент переходит к опции «наше предложение». Он может получить дополнительные средства, установив их сумму в окне вместе с продолжительностью платежного периода (он вводится немного ниже).

Определение ставки по рефинансированию и расчет финансовых результатов производятся калькулятором автоматически. Заемщик видит сумму ежемесячного платежа, разницу процентов и свою выгоду за месяц и в год.

Предельная долговая нагрузка на заемщика для МФО

Банки неохотно выдают «рисковые» кредиты и отказывают в них гражданам с высокой долговой нагрузкой. Если раньше такие граждане могли обратиться в МФО, то сейчас это уже выходит с трудом. Теперь долговую нагрузку, согласно новому закону о микрозаймах, у потенциальных заемщиков перед выдачей займа обязаны проверять и МФО.

А в новом законе для них разработана специальная методика, по которой рассчитывается коэффициент предельной долговой нагрузки. Делается это для того, чтобы граждане не брали в долг деньги, которые они заведомо не могут вернуть.

Превысившие этот показатель микрофинансовые организации будут оштрафованы, а если «рисковых» кредитов будет слишком много, Центробанк вправе исключить из реестра такого кредитора. Также для МФО в новом законе введено правило «не более 3 микрокредитов в одни руки». Впрочем, оно не касается рефинансирования долгов клиентов.

Преимущества МФО

- Взять онлайн займ в Слон Финанс может каждый совершеннолетний гражданин РФ, при этом плохая кредитная история не является главным фактором при принятии решения о выдаче или отказе.

- Простое оформление и быстрое рассмотрение онлайн заявки в Слон Финанс. Вам достаточно иметь при себе паспорт – не нужны дополнительные документы и справки с места работы и о доходах (за исключением отдельных случаев), поручители или залог. Вам не нужно идти в офис или встречаться с консультантом организации.

- Перевод денег при получении и погашении онлайн займа в Слон Финанс без комиссии и дополнительных оплат. Это удобно и выгодно – вы получаете сумму в полном объеме. В некоторых МФО комиссия при переводе средств может составлять от 1% до 3% от суммы займа. Разнообразные способы погашения займа и все без комиссии.

- Минимальная сумма микрозайма – 1 тыс. рублей. Для некоторых клиентов выгодно взять небольшую сумму, когда деньги нужны срочно и на короткий период. Стоит учитывать, что в некоторых компаниях минимальный лимит составляет от 4-5 тыс. рублей, а иногда и больше. Тут надо смотреть на совокупность условий и выгод в конкретной ситуации.

- Снижение процентной ставки для постоянных клиентов – после 3-го обращения.

- Возможна досрочная выплата займа с пересчетом процентов, и вы заплатите только за фактическое время пользования средствами.

Ограничение предельных штрафов

Государственная дума предложила ввести лимиты на штрафы в сфере МФО. Ранее микрофинансовые компании на свое усмотрение разрабатывали систему санкций за нарушение условий соглашения. Штрафы прописывались в договоре. Огромные пени сложно было списать через суд, так как заемщик подписывал соглашение, подтверждая, что согласен с условиями.

Согласно новому законодательству, размер максимальных начислений (штрафов, пеней) будет привязан к сумме займа. В течение второго этапа перехода с 1 января 2019 года он составит 200% от суммы кредита, с 1 июля — 100%.

- Например, если клиент получил в МФО 15 000 руб. и не вернул в срок, то с 1 января кредитор имеет право начислить ему максимальный штраф — 30 000 руб. Всего он должен будет выплатить 45 000 руб.

- После 1 июля 2019 размер платежа не сможет быть более 15 000 руб., т. е. максимальная сумма к возврату составит только 30 000 руб.

МФО не смогут взыскивать с должника залоговое имущество через суд. Максимальный размер штрафных санкций будет ограничен 100% от суммы долга. В результате общий долг оказывается небольшим, и необходимость в наложении взыскания на недвижимость отпадает.

Как снизить проценты перед оформлением кредита

Размер ставки по займу в банке в основном зависит от рисков его невозврата. При их снижении уменьшается и процент, предлагаемый клиенту. Риски определяются в процессе рассмотрения заявки. Учитывая определенные нюансы, их удается снизить.

Положительная кредитная история.

Клиентам, которые качественно обслуживали все свои предыдущие долги, банки не только охотно выдают кредиты. Также им предлагаются более выгодные условия. В частности, меньшая ставка.

Банк, на счет которого перечисляется доход, должен быть первым в списке выбора кредитной программы. Зачастую, к действующим клиентам выдвигаются лояльные требования. Также доступны скидки по ставке.

Некоторые коммерческие структуры предлагают снижение процентов за перевод получения дохода именно к ним. Зачастую такое условие предоставляется пенсионерам.

Профильные программы кредитования.

Ряд банков предоставляет определенным сегментам населения специально разработанные займы. По сниженным ставкам. В основном это относиться к бюджетникам (врачам, учителям и т.д.). Поэтому стоит промониторить рынок по данному направлению.

Максимальный комплект документов.

Документальное подтверждение состоятельности заемщиком минимизируют подозрения банка о невозврате долга. При возможности выбора – оформление кредита со справкой о доходах или без, отдавайте предпочтение первому. В некоторых кредитных организациях предусмотрены профильные скидки. Если доход подтверждается справкой 2-НДФЛ, то уменьшается ставка на 0,25-1% годовых.

Дополнительно состоятельность можно подтвердить другими документами. Например, свидетельством о праве собственности на движимое/недвижимое имущество, загранпаспортом с отметками о пересечениях границы в страны, не входящие в перечень бывших республик СССР. Не пренебрегайте документальным подтверждением дополнительного дохода.

Если программой предусмотрена возможность предоставления поручителя или созаемщика – стоит использовать ее. Если вы не сможете выплачивать кредит, это обязан будет сделать человек, поручившийся за вас. Банк учитывает этот факт, снижая риски, и ставку.

Отдельно стоит рассматривать залог. Он также минимизирует возможность невозврата кредита. Здесь стоит учитывать, что затраты на оформление такого обеспечения, могут превышать выгоду от снижения ставки. Поэтому требуется предварительный индивидуальный расчет.

Ряд банков предоставляет возможность выбрать заемщику – оформлять договор добровольного страхования или нет. Параллельно указывается разный уровень процентов для обоих случаев

Здесь важно рассчитать, какой из способов будет более выгодным. Зачастую, кредиты со страховкой и сниженными ставками предусматривают меньшую итоговую переплату. Перед заключением договора клиенту может быть предложено оплатить определенную часть кредита

Чаще всего встречается в залоговом потребительском займе. При внесении средств снижается ставка. В случае четкого соблюдения графика погашения, такой вариант будет выгодным

Перед заключением договора клиенту может быть предложено оплатить определенную часть кредита. Чаще всего встречается в залоговом потребительском займе. При внесении средств снижается ставка. В случае четкого соблюдения графика погашения, такой вариант будет выгодным.

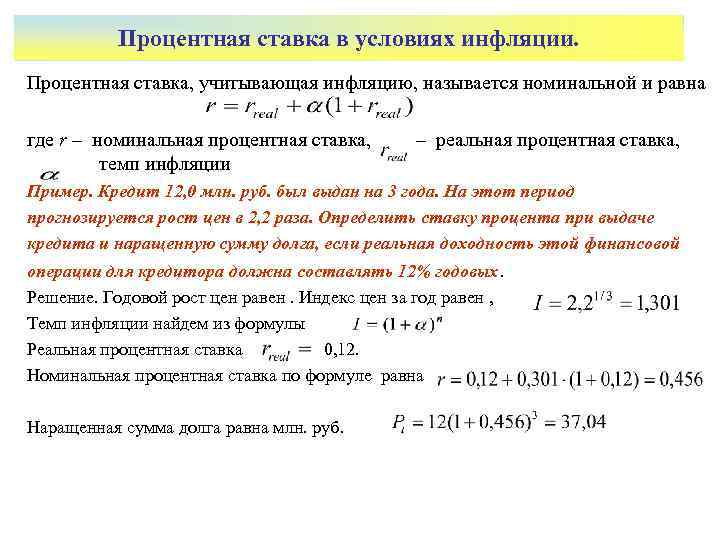

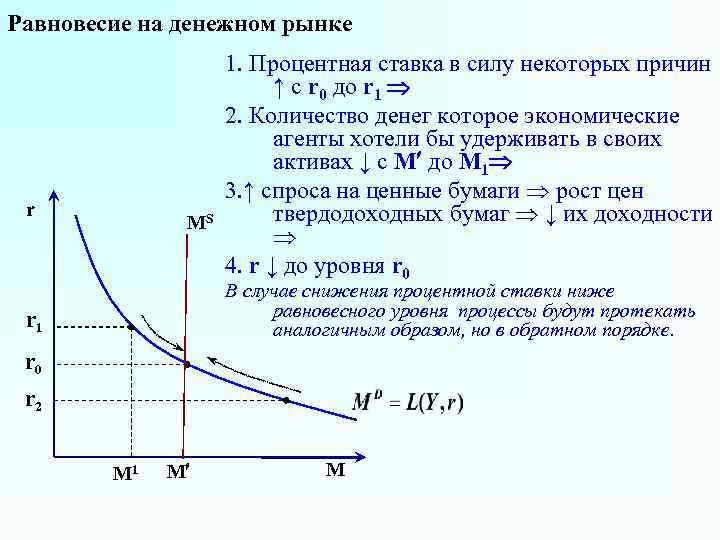

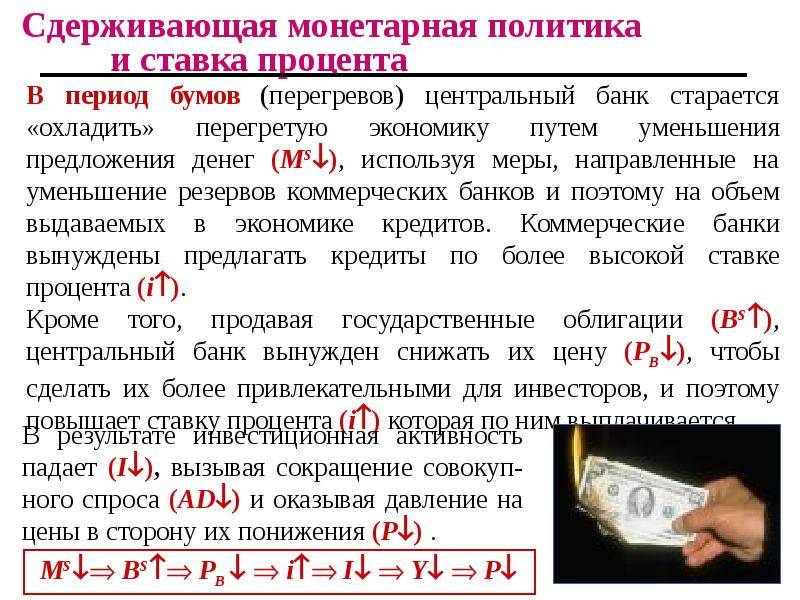

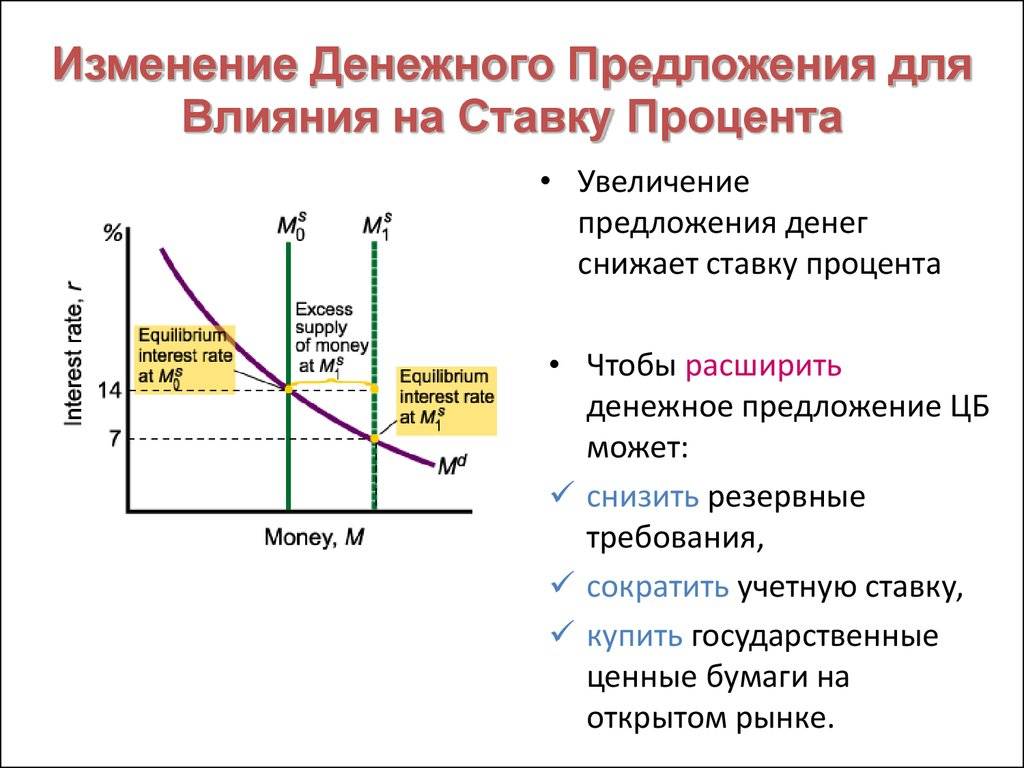

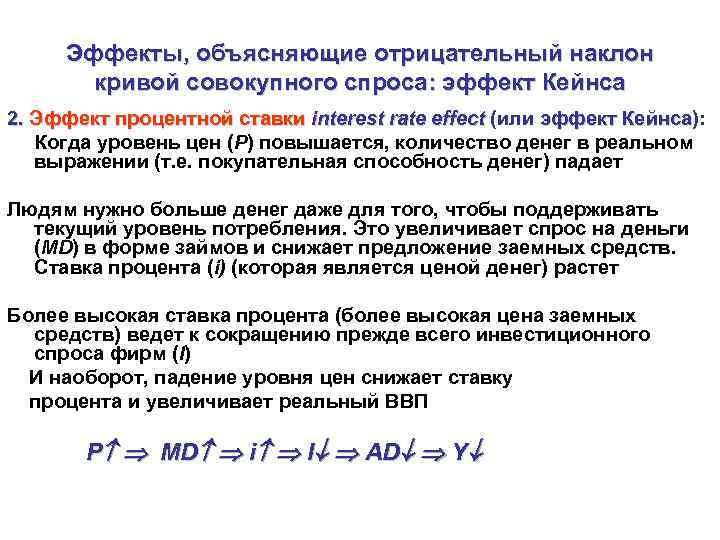

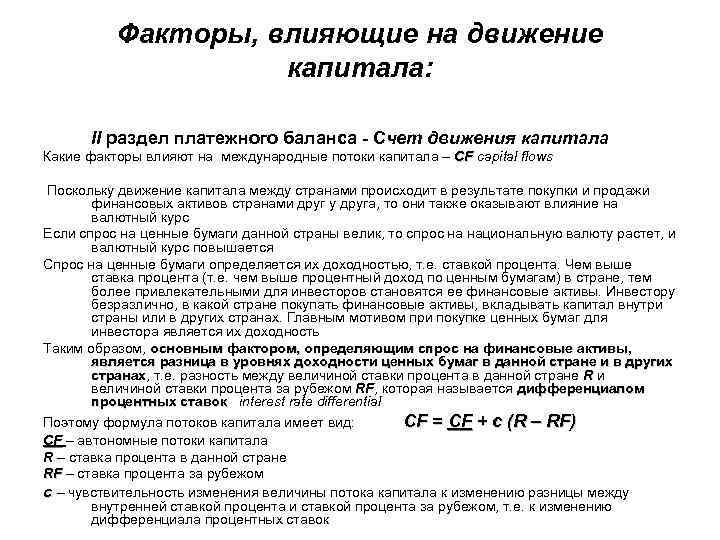

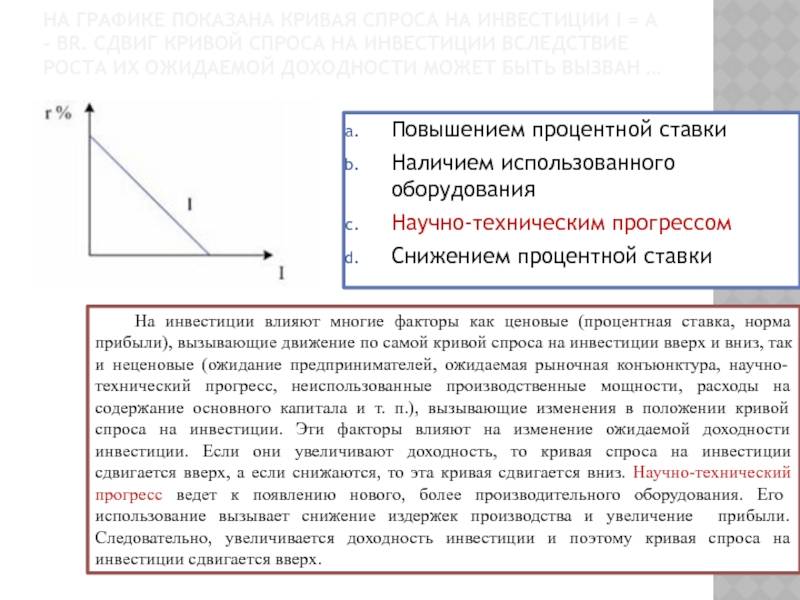

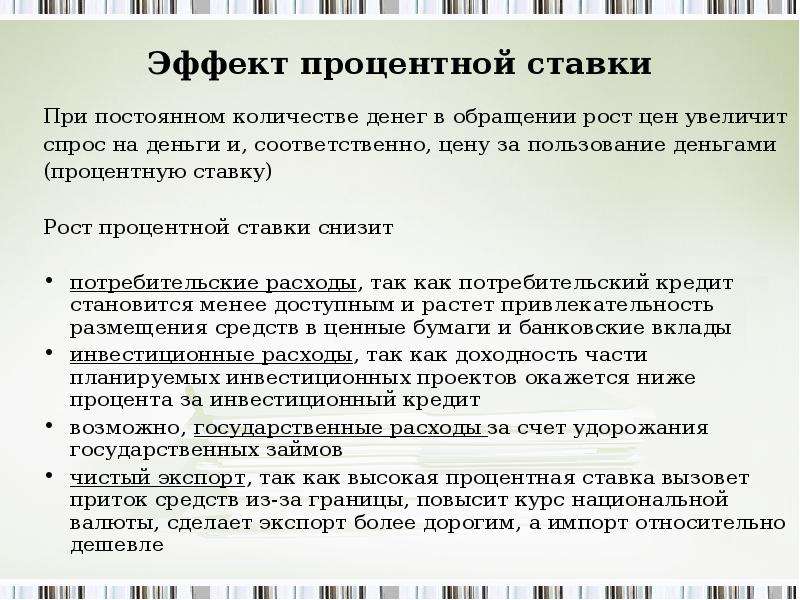

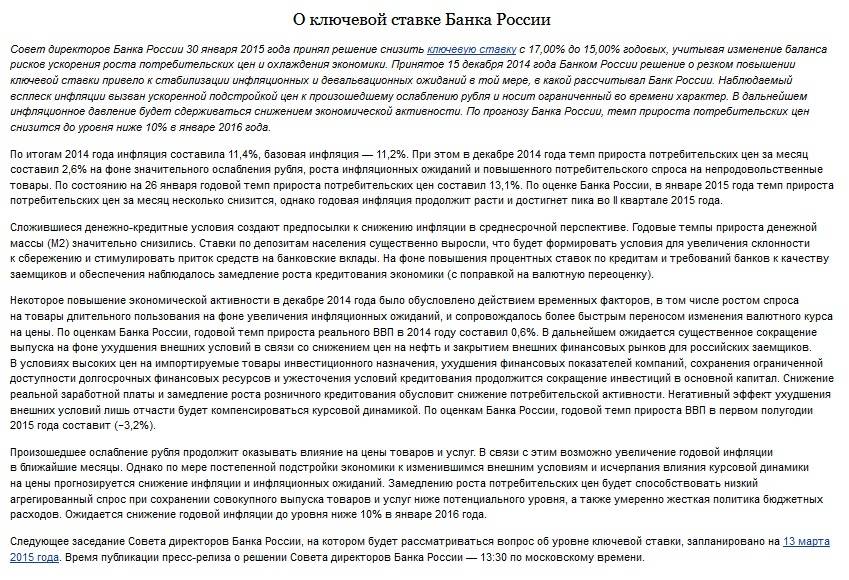

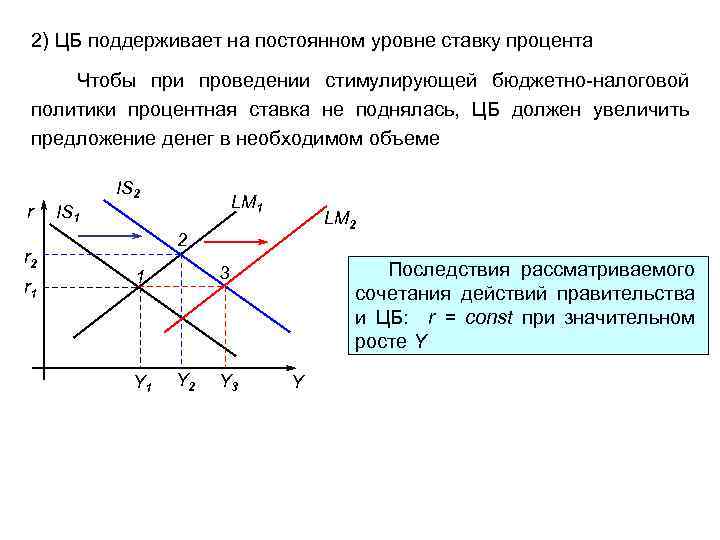

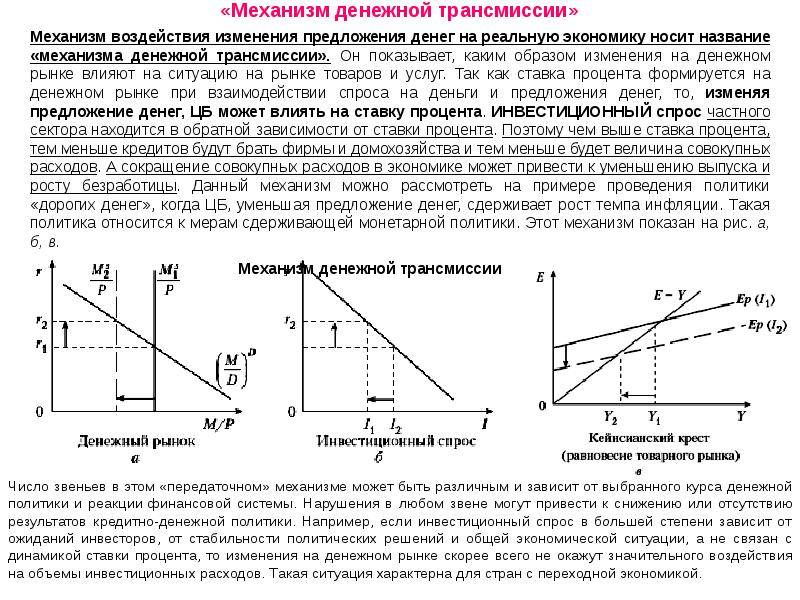

Цель — стабильная инфляция

— Денежно-кредитная политика влияет на экономику через финансовый сектор. Что касается банков,то решение по ключевой ставке для них — это определенный сигнал,в связи с которым они могут перестроить свою политику. Когда ключевая ставка меняется,то меняются ставки и на финансовом рынке. На это требуется от одного дня до нескольких кварталов в зависимости от сегмента.

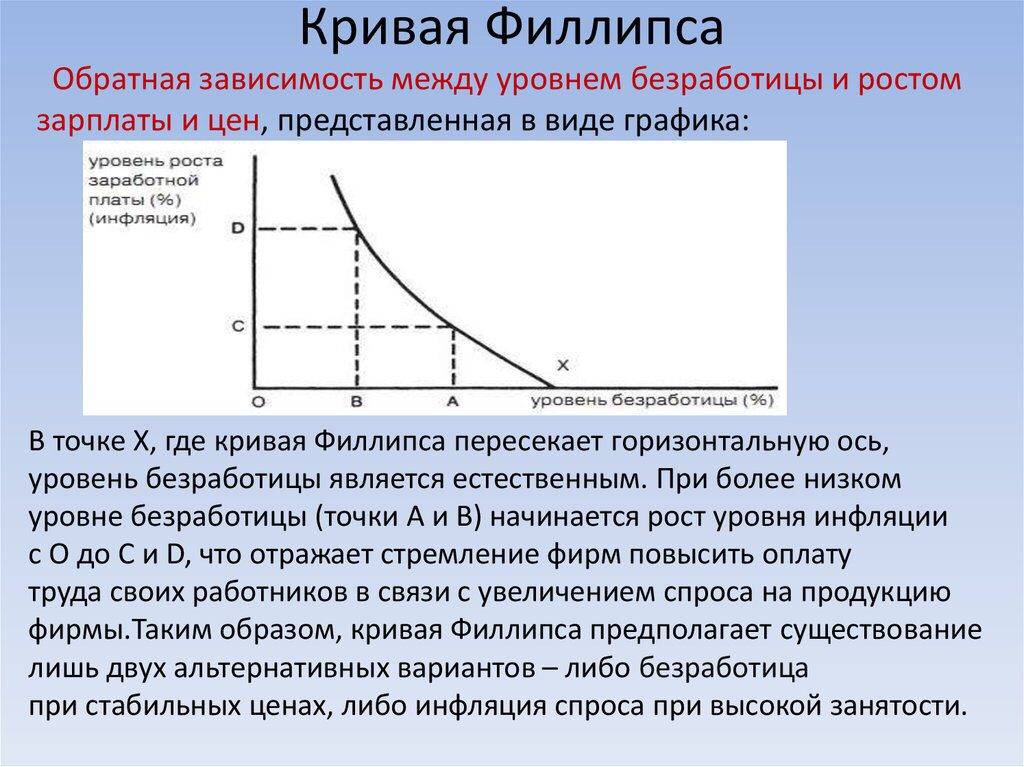

Быстрее всего изменения отражаются на рынке межбанковского кредитования(МБК). Повышение ключевой ставки делает деньги более дорогими для коммерческих банков. Поэтому они,в свою очередь,повышают ставки по кредитам и вкладам. В такой ситуации люди берут меньше кредитов,так как они обходятся дороже. А условия по вкладам становятся привлекательнее.

Деньги,которые планировалось потратить,могут быть отложены. Это снизит спрос и,как следствие, — инфляцию. Увеличение ключевой ставки сегодня необходимо,ведь цель Банка России — это поддержание стабильной инфляции вблизи 4% в год.

— Почему важно поддерживать инфляцию именно на уровне 4%?

— Этот уровень позволяет создать условия для благоприятной жизни людей,ведения бизнеса,экономики страны в целом. При ценовой стабильности граждане могут уверенно планировать свои расходы,в том числе на долгосрочный период.

Устойчивая инфляция вблизи 4% помогает и предпринимателям. Высокая инфляция или ее сильная волатильность — риски,как для бизнеса,так и для банков. И банки могут закладывать эти риски в процентные ставки для населения и предприятий.

Деньги. Кредиты.

СС0

Предсказуемая среда помогает развиваться экономике,и Банк России создает необходимые условия для этого. Переход к нейтральной денежно-кредитной политике позволит вернуть экономику на траекторию сбалансированного роста,а инфляцию — к цели.

— Но когда инфляция вернется к цели Банка России? Долго ли этого ждать?

— По прогнозу Банка России,инфляция в 2021 году составит 4,7−5,2%. К 4% она вернется к середине 2022 года и будет находиться на этом уровне в дальнейшем.

Итог

В качестве итога можно сделать вывод о том, что изменение законов в сфере микрофинансирования изменилось в Российской Федерации в положительную сторону. Причём для этого не потребовалось огромного периода времени, это заняло всего один год.

Единственное то, что необходимо своевременно доносить информацию до конечных потребителей. Большинство проблем, касающихся микрофинансирование, связаны как с несоблюдением законов участниками рыночных отношений, так и в недостаточных знаниях своих прав у заёмщиков.

Предыдущая

НОВОСТИКуда жаловаться и как себя вести, если подбросили наркотики

Следующая

Коммерческое правоКто выплачивает кредит после смерти заемщика

Заключение

Микрофинансовые организации и банки постоянно улучшают методы проверки заемщиков, которые позволяют сразу отсеять как можно больше злоумышленников и ненадежных заемщиков. Им в этом помогают законодательство, Центробанк и правоохранительные органы. Но мошенники продолжают изучать эти методы и находить в них дыры, чтобы и дальше получать обманом деньги.

#ВсеЗаймыОнлайн будет следить за новыми видами мошенничества на рынке микрофинансовых организаций. Если появятся новые методы обмана – мы расскажем вам, как от них можно защититься.

Итак, недобросовестные заемщики часто пытаются обмануть микрофинансовые компании, но они постоянно улучшают способы борьбы с мошенниками:

- Заемщик проверяется по официальным базам данных – так выявляются поддельные и чужие документы

- Заемщику могут задавать контрольные вопросы, чтобы подтвердить его личность

- Договор, полученный от заемщика, тщательно проверяется на предмет правок

- Если заемщик начинает уклоняться от погашения долга – с ним начинают работать коллекторы и судебные приставы

Если же по вашим документам оформил займ посторонний человек – немедленно свяжитесь с компанией займодавцем, разъясните ситуацию и предоставьте доказательства вашей невиновности.