Размер минимального кредита в Сбербанке

Немногие клиенты обладают информацией о том, какая же минимальная сумма кредита выдается в Сбербанке.Данные находятся на сайте, но их всегда можно узнать, позвонив на горячую линию или же провести онлайн-чат с менеджером. В одном из самых надёжных банков страны под небольшие проценты легко взять небольшой займ в 30 тыс. руб. Обеспечение не требуется, иногда могут попросить подключить поручителя.

Например, минимальный размер ссуды с использованием залога, составляет полмиллиона рублей.

Особые условия существуют для военнослужащих. Кроме минимальной процентной ставки, они могут оформить всего 15 000 руб.

Максимум для организации

Обратиться за кредитом в Сбербанк могут и юридические лица – представители малого бизнеса и корпоративного сегмента. Разнообразные программы кредитования действуют как для развития бизнеса, так и для его создания «с нуля». Длительные сроки возврата долгов и максимальные заемные суммы, исчисляемые миллионами рублей, а также гибкие условия, будут интересны руководителям, желающим развивать свои предприятия.

В качестве обеспечения рассматриваются принадлежащие организации активы, включая ценные бумаги и гарантии прочих банков, а без обеспечения предприниматели могут взять займы со сроком действия до 3 лет и на любые цели.

В заключение хочется отметить, обязательно перед тем как обращаться в тот или иной банк и брать долги, оцените свои реальные финансовые возможности, взвесьте все плюсы и минусы. Обдумайте заранее план действий и просчитайте примерный ежемесячный бюджет, чтобы вовремя каждый месяц оплачивать текущие проценты и избежать неприятных последствий штрафных санкций.

Электронная заявка

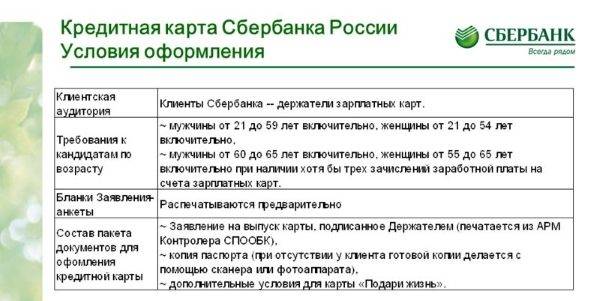

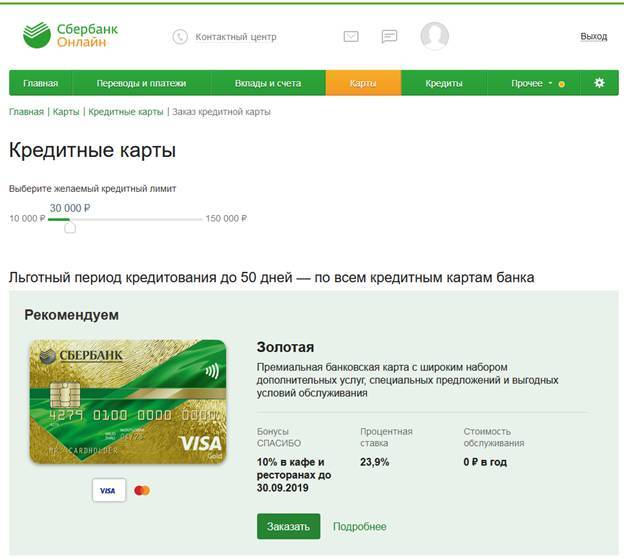

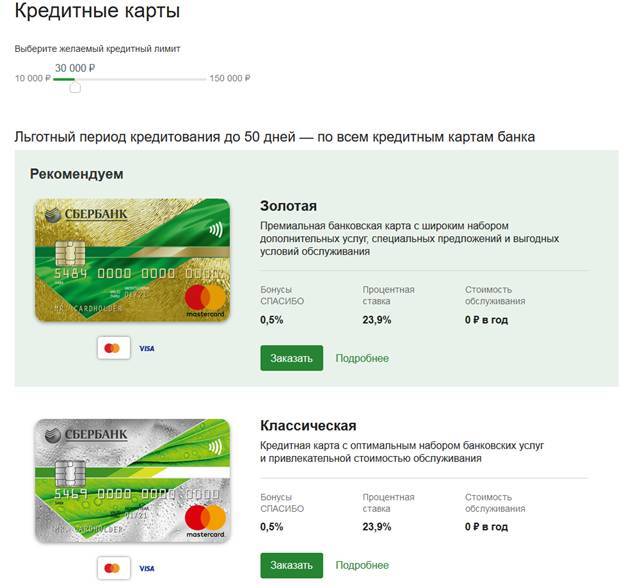

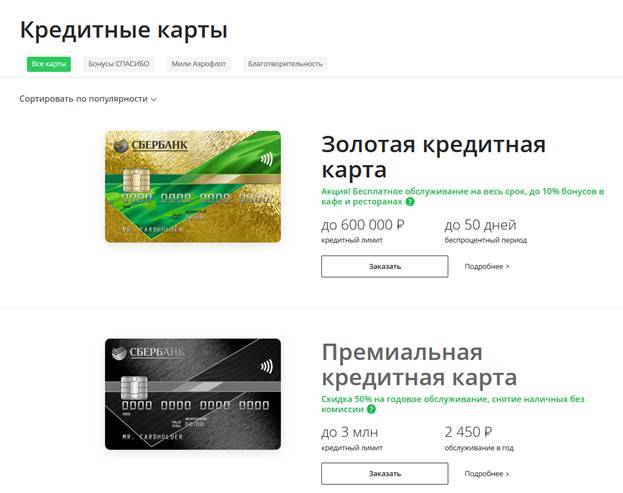

Зная, на какую минимальную сумму можно оформить кредитную карту Сбербанка и какой продукт подходит больше, можно приступать к отправке заявления в банк. Делается это лично, в отделении, или дистанционно, через интернет-банк. Второй вариант проще, удобнее и быстрее – нужно лишь открыть фирменный сайт и заполнить короткую анкету. Порядок действий несложный.

- Со стартовой страницы сайта переходим в раздел «Карты» и останавливаемся на кредитных.

- Прокручиваем список доступных продуктов, изучая предложения банка.

- Выбираем подходящий вариант кредитования.

- Выбрав, нажимаем на кнопку «Заказать».

- Дожидаемся, пока система автоматически перебросит на стартовую страницу «Сбербанк Онлайн».

- Авторизуемся на сервисе.

- Заполняем пустующие поля и отправляем анкету.

Рассматривается поданная заявка в течение 1-2 дней. Как только заявка одобряется, оператор созванивается и согласует место и время для получения кредитки. Обязательно готовим документы: паспорт и 2-НДФЛ. Может потребоваться и трудовая книжка со СНИЛС, но, как показывает практика, при запросе минимального лимита их спрашивают редко.

Что лучше: Сбер или ВТБ

ВТБ – еще один крупный российский банк, активно выпускающий кредитки. Нередко именно между Сбербанком или ВТБ выбирает клиент перед заказом карты. Дать однозначный ответ, какое предложение лучше практически невозможно. Все зависит от ситуации конкретного человека.

На первый взгляд, предложение ВТБ может показаться интересней. По нему предусмотрен лимит до 1 млн р., ставка от 16%, грейс-период до 101 дня и возможность получения кэшбэка. Но по этому предложению довольно много нюансов. Льготный период возобновляется только при полном погашении долга, для получения лимита свыше 300 тыс. р. понадобиться справка о доходах и т. д. Решать, где заказать пластик с кредитным лимитом все же предстоит клиенту самостоятельно.

Особенности Моментальных карт: плюсы и минусы

Карту Momentum (Моментум) еще называют неименной, так как на лицевой стороне пластика отсутствуют имя и фамилия держателя. В целом это не является проблемой до тех пор пока вы не решите оформить микрозайм на такую карту. Дело в том, что основным условием предоставления срочных займов является наличие паспорта и пластика, принадлежащих одному человеку, то есть тому кто оформляет заявку. Найти МФО, готовую предоставить кредит на неименную карту крайне сложно, лучше уж лично посетить офис компании получить деньги наличными.

Другой недостаток моментальных карт — высокая вероятность возникновения сложностей с оплатой дорогостоящих товаров. Как правило, в торговых центрах при попытке оплатить товар на внушительную сумму у покупателя просят паспорт, чтобы убедиться, что пластик принадлежит именно ему. Подтвердить владение неименной картой будет несложно, если вы предварительно зарегистрируетесь в личном кабинете Сбербанк Онлайн. выполните вход в него с телефона и откройте меню «Карты», здесь представлена вся информация о пластиковом продукте.

Можно ли использовать за границей?

Моментальная карта Сбербанка выпускается в трех платежных системах — Visa, Mastercard, МИР. за границей можно использовать только карты международных платежных систем Visa, Mastercard. Продукция национальной платежной системы МИР пока принимается только в Крыму и ряде стран постсоветского пространства.

Кстати, чтобы избежать потери процентов при конвертации валют, лучше оформить моментальную карту в долларах или евро. Зависит от того, какую страну собираетесь посетить и какая там основная валюта.

Какой процент за снятие денег с карты Momentum?

Моментальная карта Сбербанка является обычным дебетовым продуктом, поэтому снять с нее наличные деньги можно в банкомате или кассе Сбербанка или любых других банков. Во втором случае придется заплатить 1% комиссии.

Суточный лимит на снятие денег без комиссии через банкомат или кассу — 50000 рублей. В кассе Сбербанка можно получить большую сумму, но с комиссией в 0,5%. К примеру, вы сняли в банкомате 50000 рублей и в кассе Сбербанка еще 10000 рублей, следовательно комиссия 0,5% будет начислена на полученные в кассе 10 тыс.руб.

Перевыпуск

Моментальная карта Сбербанка перевыпускается по причине завершения срока действия, при утере, краже или порче совершенно бесплатно. Для этого также необходимо явиться в отделение банка и заполнить бланк. Предварительно карта блокируется любым удобным способом. Проще всего отправить на номер 900 смс со словом BLOCK и последние 4 цифры карты, если к номеру телефона привязано несколько банковских пластиков.

Чем отличается карта Моментум Сбербанка от Visa и Mastercard?

Карты Momentum (Моментум) платежных типов Visa и Mastercard имеют одинаковые условия выдачи и использования. Отличия могут заметить лишь те держатели, кто решит использовать их за границей. так основная валюта Visa — доллары. Поэтому при решении оплатить рублевой карточкой Виза покупку в Европе, вы столкнетесь с двойной конвертацией — из рублей в доллары, а из долларов в евро.

Мастеркард в этом случае окажется выгоднее, так как рубли сразу конвертируются в евро и потери несколько меньше.

Быстрая форма заявки

Заполни заявку сейчас и получи деньги через 30 минут

- Как пополнить баланс чужого телефона с карты?

- Кредитные карты с моментальным решением: особенности

- Как перевести деньги с кредитной карты Сбербанка на дебетовую

- Как пополнить социальную карту Сбербанка: самый быстрый способ

- Как положить деньги на карту через банкомат: полная инструкция

- Молодежная карта Сбербанка: полный обзор

- Как перевести деньги с карты Сбербанка на Вебмани кошелек

- Кредитные карты Тинькофф Банка: условия пользования

- Как пополнить кредитную карту Сбербанка

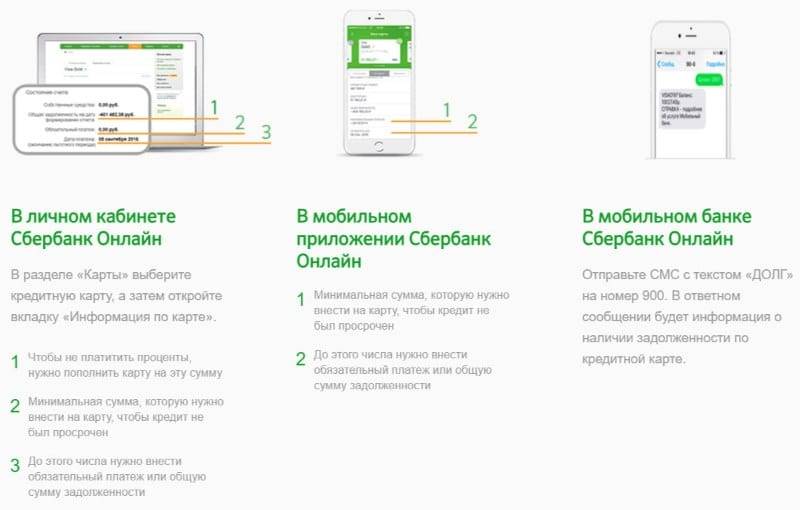

Узнаем сумму без расчетов

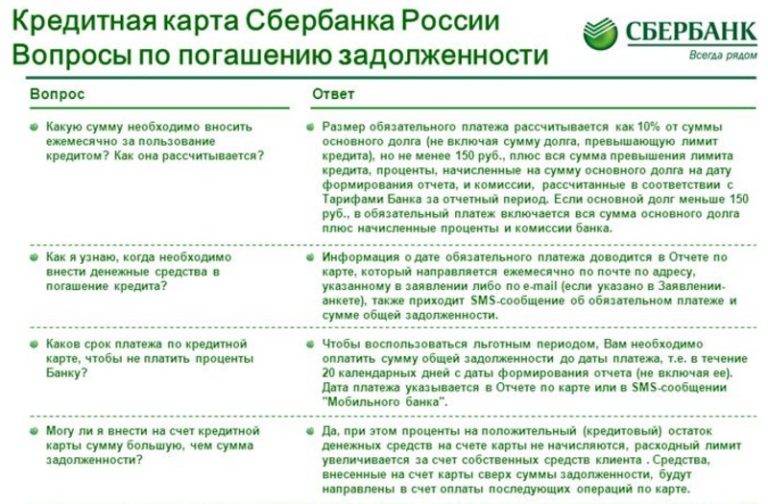

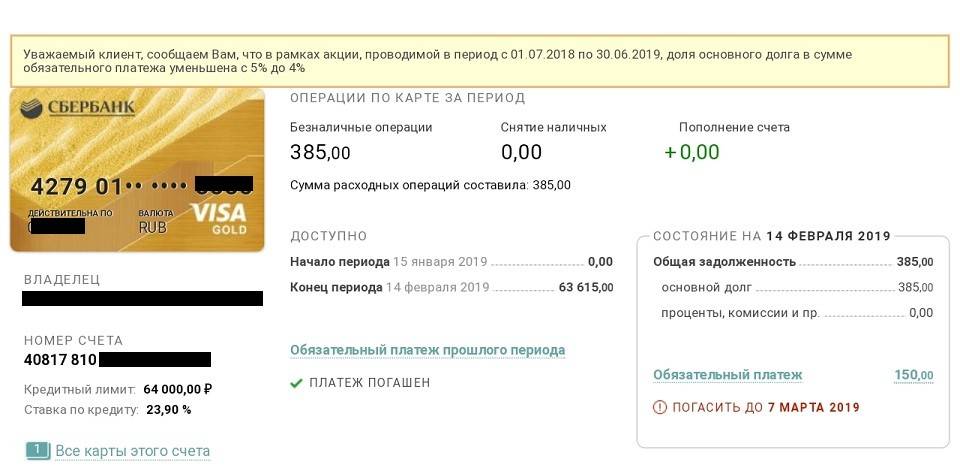

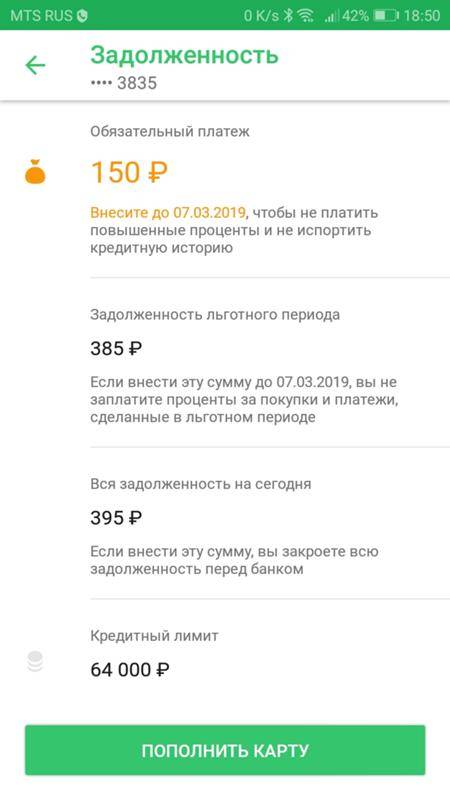

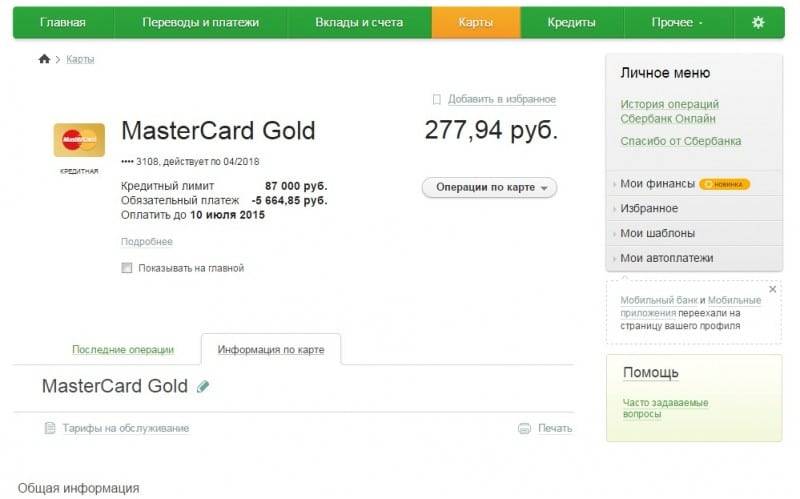

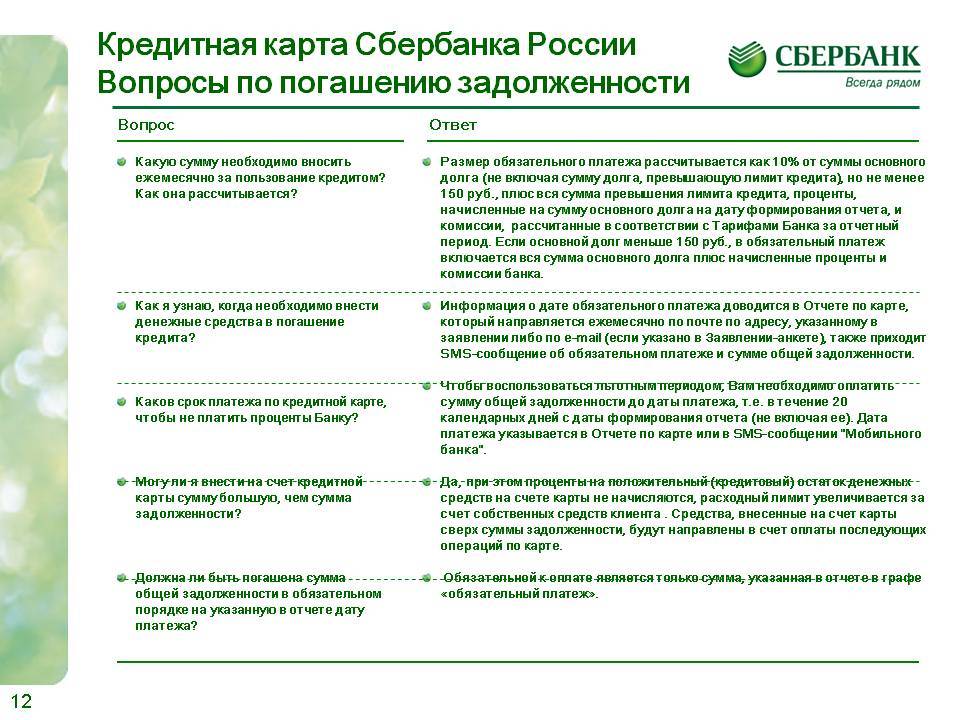

Для пользования кредитной картой без просрочек важно знать, что входит в обязательный платеж, и точный его размер. Делать самостоятельные расчеты нет необходимости

Получить нужные данные не составит труда при помощи сервисов Сбербанка.

По телефону горячей линии Сбербанка 8 800-555-5550. Для получения информации нужно указать свои именные и паспортные данные, кодовое слово и номер кредитки.

- Можно зайти в любой офис банка и попросить сделать распечатку ежемесячного отчета по кредитной карте. В нем указывается, когда и в каком размере требуется внести платеж, из чего он состоит. От клиента потребуется только паспорт.

- В личном кабинете на сайте или через мобильное приложение. Необходимо зайти в описание карточки на стартовой странице сервиса. Здесь представлена информация о дате и сумме следующего платежа.

Кроме того, банк регулярно отправляет напоминание о предстоящей оплате в СМС и электронном письме. Информирование предоставляется бесплатно, потому как оно необходимо кредитору для предотвращения просрочки. Как видим, способов быстро уточнить размер обязательного платежа, вполне достаточно.

Меры предосторожности

Главная мера предосторожности при использовании кредитных средств – соблюдение сроков возврата. Это необходимо для того чтобы избежать значительной уплаты процентов по кредиту

Гасить задолженность стоит не в последний день, а на несколько дней раньше. Такая мера поможет избежать просрочки платежа или его задержки из-за технических причин.

Не стоит допускать просрочек по выплатам. Даже минимальные расхождения оказывают негативное влияние на кредитную историю и в дальнейшем могут стать причиной возникновения разногласий с банком.

Большое число людей волнует вопрос о том, как по кредитной карте рассчитать льготный период. Действительно, такой нюанс весьма актуален, ведь от правильности расчета сроков и суммы погашения зависят отношения с финансовым учреждением.

При расчете льготного срока банки применяют одну из нескольких наиболее распространенных схем. Точные данные об особенностях исчисления льготного периода содержатся в договоре с финансовым учреждением.

Многих наших читателей интересует вопрос о том, как они могут рассчитать льготный период по своей кредитной карте? Что для этого нужно сделать, куда обратиться? Об этом вы сможете более подробно прочесть в нашей статье.

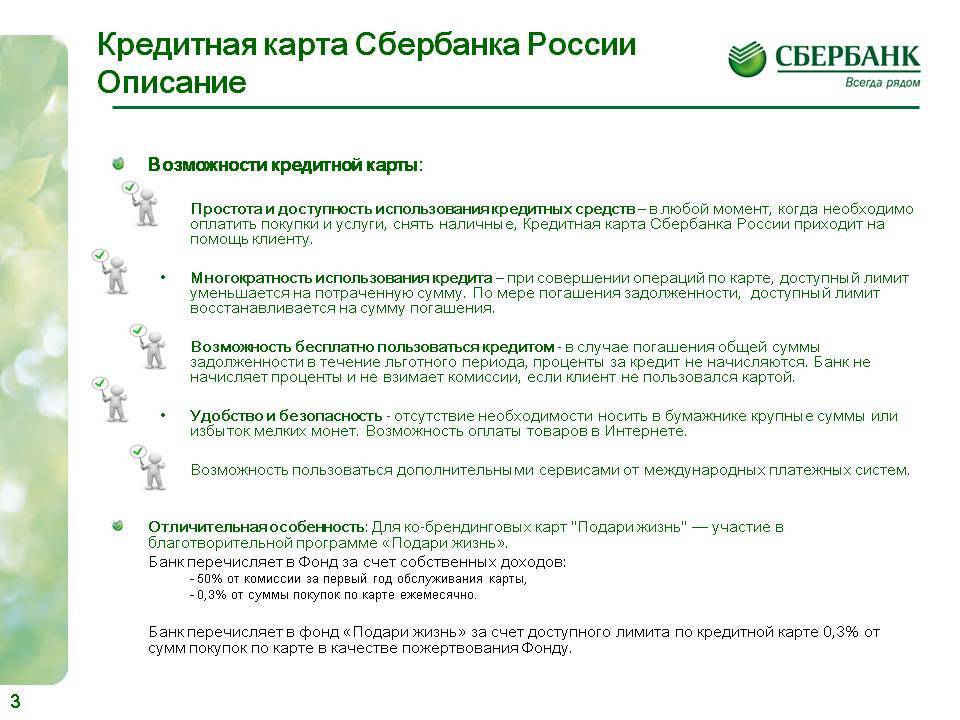

Итак, кредитные карточки сегодня все больше завоевывают популярность у наших сограждан, благодаря своим выгодным условиям оформления и использования.

В чем основные плюсы такого предложения? Рассмотрим:

- Легкость в получении. Как правило, требуется не более 2-ух документов, залог и поручители не нужны, есть возможность оформления уже с 18 лет. Также является удобной возможность доставки карточки прямо на дом или в офис, о них читайте ;

- Быстрое оформление – с момента одобрения вашей заявки до получения «пластика» на руки обычно уходит не более 10 дней, а если вы оформляете Моментум , то кредитку вы получите уже в день обращения;

- Возобновляемый кредитный лимит – это означает, что при погашении возникшей на счету задолженности, вы сможете уже на следующий день пользоваться первоначальным лимитом, который указан в договоре;

- Минимальный ежемесячный платеж – его наличие значительно облегчает жизнь тем, кто не может вернуть всю сумму долга сразу. Можно растягивать его на несколько частей и погашать постепенно;

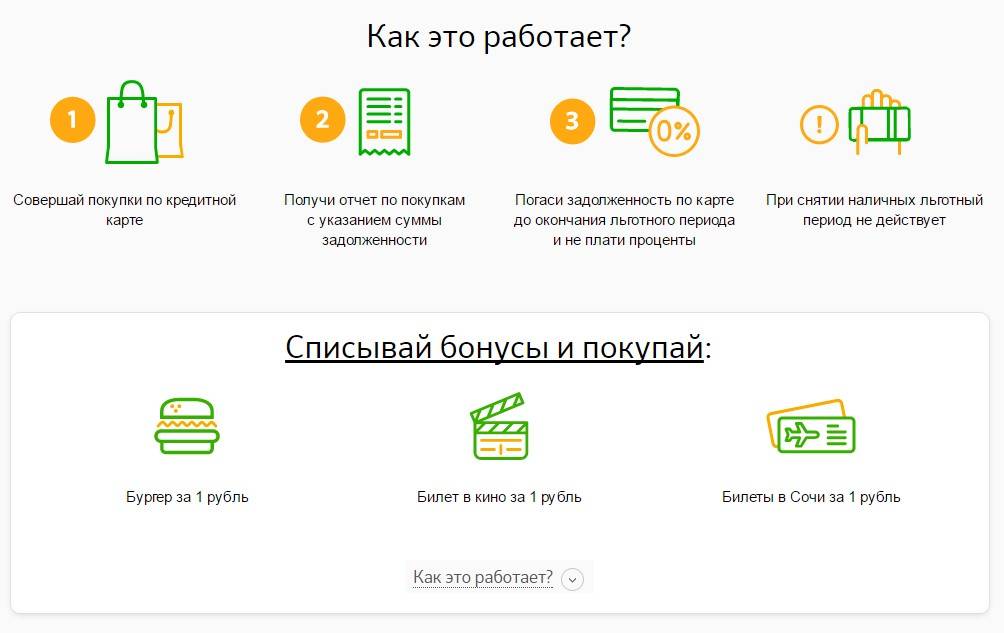

- Беспроцентный срок – это тот промежуток времени, в течение которого можно совершать покупки и не платить за это проценты. Допустим, льготным у вас считается срок до 50 дней. Соответственно, если вы совершите покупку, и в течение этого времени вернете потраченные деньги обратно на счет, то % вам не начислят, т.е. переплаты у вас не будет.

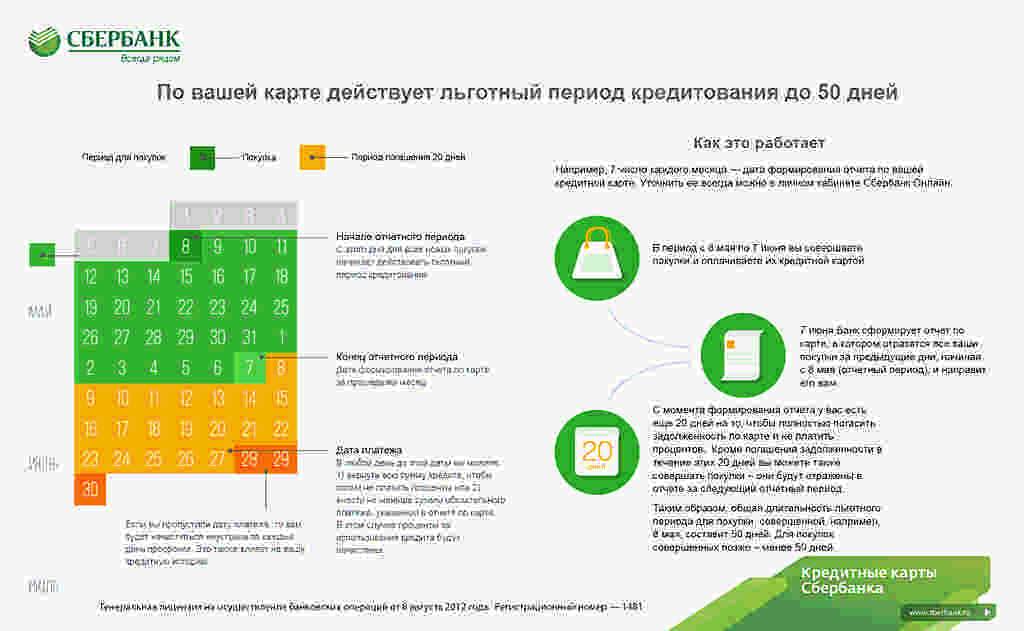

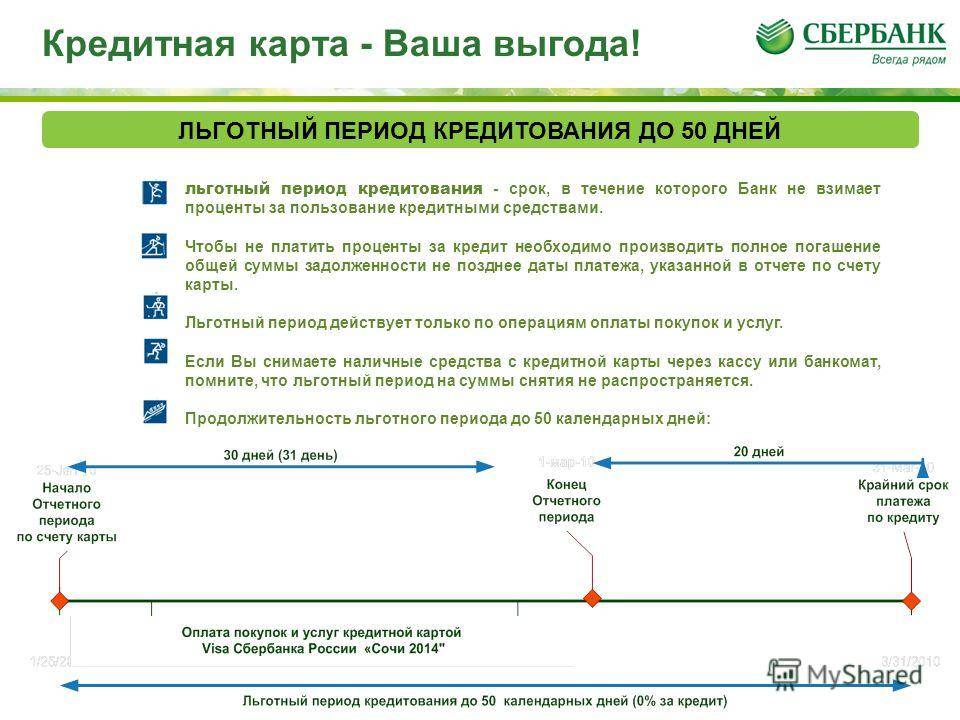

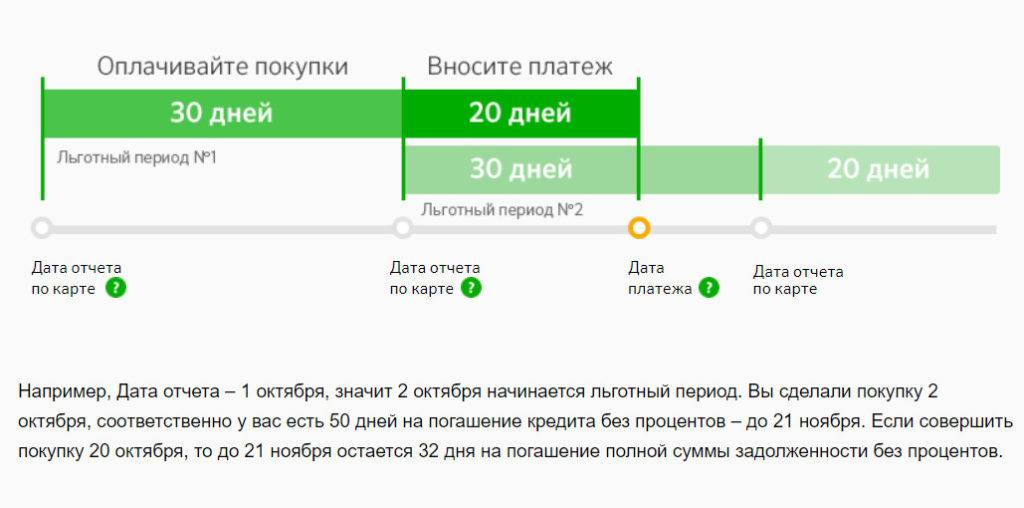

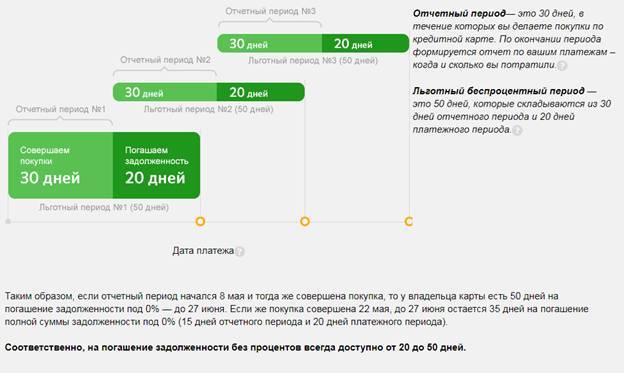

Рассмотрим на примере Сбербанка России:

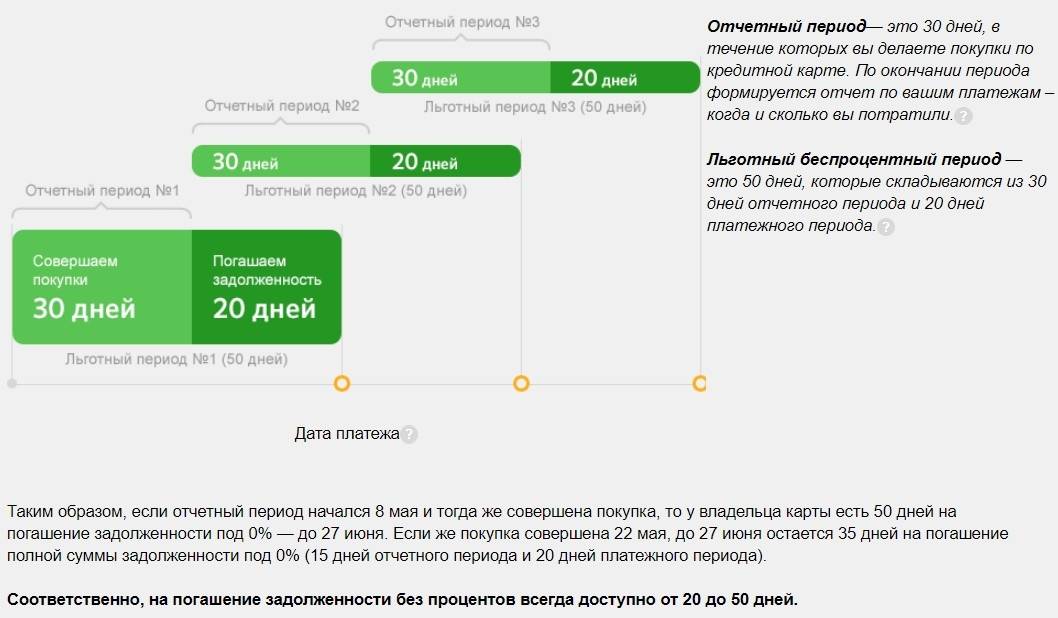

здесь период без начисления процента составляет до 50 дней . Из них первые 30 – это отчетный период, т.е. фактический календарный месяц и плюс 20 дней на погашение задолженности.

Допустим, у вас на конверте указана дата 15 число. Если вы совершаете покупку в этот день, то ваш отчетный период заканчивается также 15 числа следующего месяца + 20 дополнительных дней. Если расходуются средства 20-го числа, тогда вам дается уже не 30, а 25 дней + еще 20. Если же операция расхода произведена 5-го числа, тогда у вас в запасе будет 5 + 20 дн.

Как видите, очень важное значение

имеет не только то число, когда возникла задолженность, но и когда карточка была оформлена. Если вы потеряли договор или конверт с этой информацией, уточнить её всегда можно в отделении того банка, где вы оформляли карту, либо же позвонить им по телефону горячей линии

Являясь владельцем кредитной карты важно своевременно контролировать расходы кредитных средств. Для экономии своих денег необходимо следить за тем, чтобы задолженность была погашена в срок, таким образом можно избежать выплат достаточно больших процентов по кредитованию и сохранить хорошую кредитную историю

Для экономии своих денег необходимо следить за тем, чтобы задолженность была погашена в срок, таким образом можно избежать выплат достаточно больших процентов по кредитованию и сохранить хорошую кредитную историю.

Расчет льготного периода

Все выпускаемые в настоящее время кредитные карты Сбербанка имеют льготный период до 50 дней. Он распространяется только на оплату покупок. Все операции переводов, снятия наличных считаются более рискованными, и на них грейс-период не действует.

Разделяют льготный период на 2 отрезка времени – отчетный и платежный. Отчетный период начинается с момента активации карты и рассчитывается в 30 дней. Все сделанные в этот промежуток расходы попадут в ежемесячный отчет. В отчете фиксируется сумма долга на отчетную дату и рассчитываются размеры минимального платежа. Сразу после окончания предыдущего начинается новый отчетный период.

Платежный период рассчитывается как 20 дней после окончания отчетного. Фактически этот промежуток времени дается заемщику на внесение платежа. Если долг, зафиксированный на отчетную дату, будет погашен полностью и в нем были только покупки, то никаких процентов платить по кредиту клиенту не придется.

Замечание. Подробнее про льготный период кредитных карт Сбербанка можно прочитать в отдельной статье – «Как рассчитывается льготный период кредитной карты Сбербанка: основные термины и практический пример».

Условия пользования кредитной картой

Практически каждый когда-нибудь пользовался банковской картой и знает суть ее функционирования. После оформления и использования нужно расплачиваться на кассе карточкой — безналичным переводом за покупки, если такое условие предпочтительнее. Снятие денег влечет комиссионный сбор (3%), поэтому выгоднее купить товар, чем снять деньги.

Для максимального увеличения льготного периода рекомендуется брать займ после отчетной даты. Таким способом можно подготовиться к следующему обязательному платежу или «предусмотреть» дату получения своей заработной платы или аванса. Клиент должен внимательно следить за состоянием своего счета, своевременно погашать задолженность, не допускать просрочек, начисления штрафов.

При полном погашении задолженности до окончания льготной периода, клиент «остается в плюсе», не затрачивая дополнительные средства на проценты. Сколько денег потрачено в рамках льготного этапа, столько и нужно внести за этот период.

Что такое льготный период

Это время, в течение которого клиенту не начисляются проценты по заемным обязательствам. Выгоднее при пользовании картой оплачивать долги до завершения льготного периода. Получается не кредит с начисленными процентами, а рассрочка. Возобновляемый лимит позволяет пользоваться средствами не однократно, поэтому заемщик пожжет значительно экономить средства.

Сбербанк утвердит равный льготный период для всех кредиток (Gold, Momentum, Platinum)- 50 суток. Отсчитывать грейс-период нужно не с момента покупки, а со следующей отчетной даты с момента совершения расходных операций по карточке. К этому числу прибавляется еще 20 дней, а значит, льготный этап составляет 27 – 50 суток. Условия действуют только для безналичных операций. При снятии денег клиент остается без льготного периода, а значит, вынужден заплатить комиссию. При обналичивании нужно снимать деньги так, чтобы расход с кредитки квалифицировался как покупка.

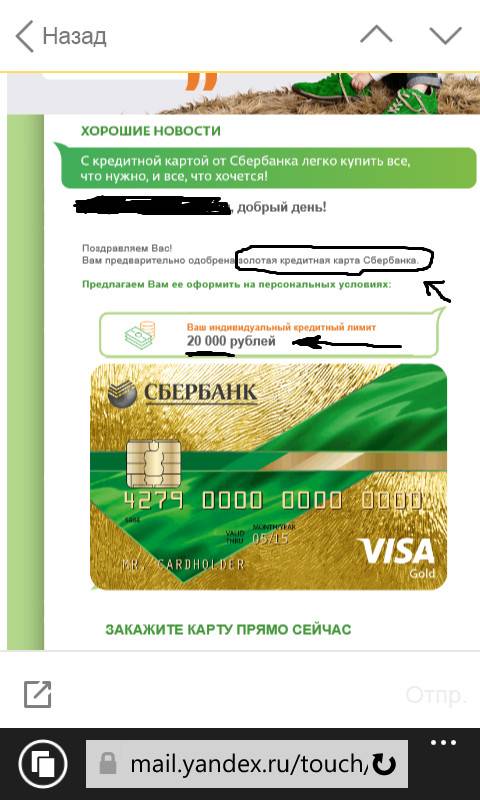

Кредитный лимит

Это основной параметр банковского продукта, от которого зависит уровень финансовой независимости заемщика или попадание под штрафы. Лимит — сумма, выданная банком, которой клиент может пользоваться в рамках одобренного размера. Доступный лимит понижается, когда клиент оформляет займы, при оплате долга лимит становится прежним.

Например, по многим финансовым продуктам Сlassic-карт Сбербанк установил лимит 600000 р, Momentum — до 300000 р, клиентам Gold и Platinum установлен лимит до 3 млн. р. Уточнить информацию можно любым удобным способом: отправив смс, через приложение Сбербанк онлайн, в личном кабинете или запросив баланс через банкомат. Смс с текстом «БАЛАНС 1234» на номер 900, где 1234 – четыре цифры пластика.

Процент за пользование

Банковские карты предоставляют возможность пользоваться заемными средствами за определенную плату — комиссию, проценты. Начисляемая ставка указывается в договоре. Карточками пользуются для совершения безналичных операций, но за снятие денег возможно взимание дополнительной комиссии. Также при пополнении счета долга в течение льготного периода (до его завершения), проценты не оплачиваются. На стадии оформления изучаются все условия.

Почему Сбербанку доверяют

Дата основания банка относится к 1841 году. Финансовое учреждение представлено подразделениями в 83 субъектах РФ, его услугами пользуется 70% россиян. Главная особенность Сбербанка в том, что контрольный пакет акций принадлежит государству. Эта кредитная организация на протяжении многих лет занимает лидирующие позиции в разных секторах банковского рынка.

Кредитный рейтинг Сбербанка, озвученный АКРА в марте 2017 года, имеет прогноз стабильного развития. О стабильности деятельности в долгосрочной перспективе говорится и в отчете Moody’s.

По сведениям на года у Сбербанка на российском рынке финансово-кредитных услуг лидирующая позиция сразу по нескольким показателям:

- активы-нетто;

- объем собственного капитала;

- размер кредитного портфеля;

- сумма депозитов.

Это интересно: Мили Сбербанк Аэрофлот: что это такое

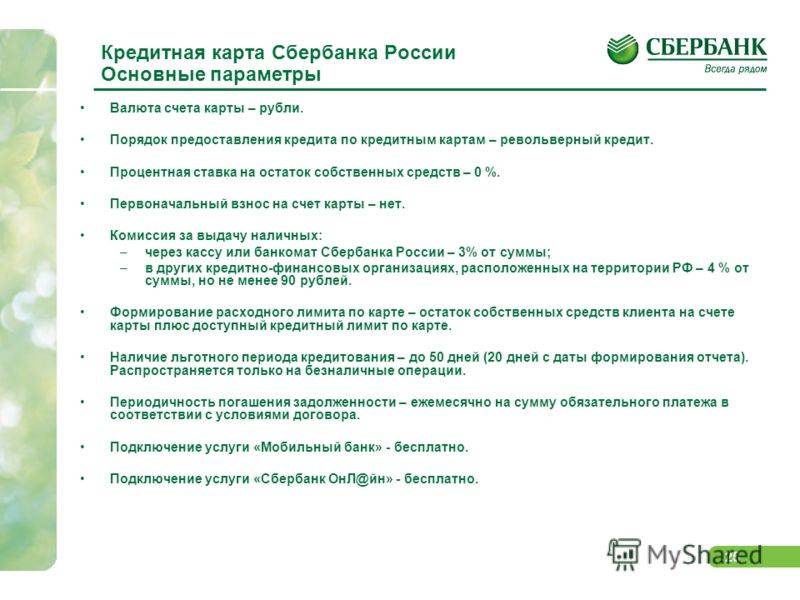

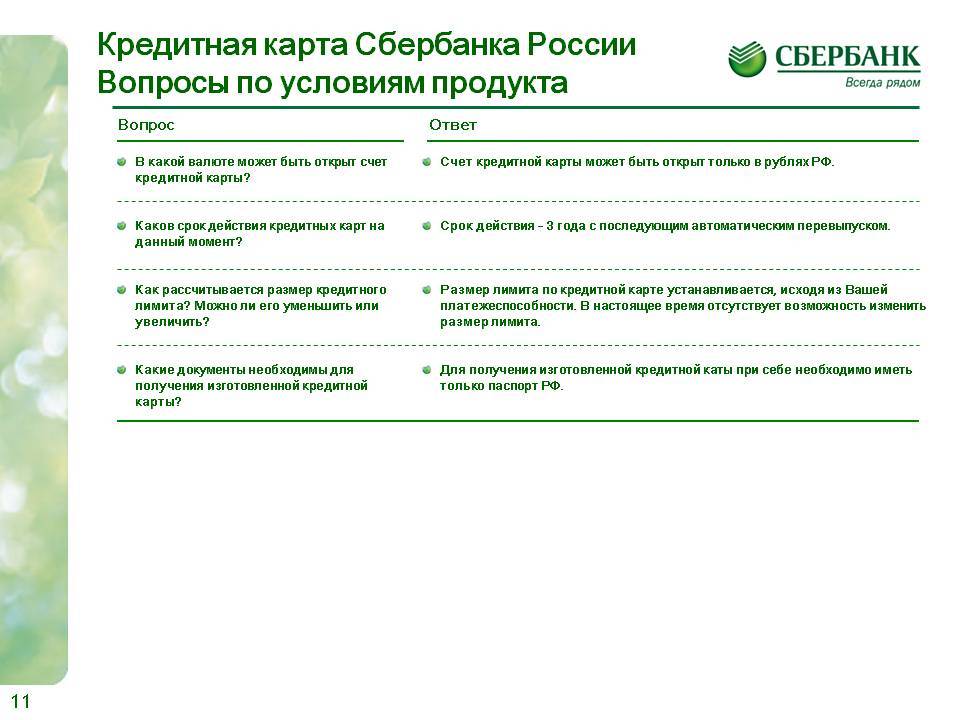

Условия пользования кредитными картами Сбербанка

Чтобы не платить лишние проценты, удобнее всего ознакомиться с условиями пользования картой Виза или МастерКард заранее

Важно знать, что кредитный продукт оформляется однократно и работает 36 месяцев, после чего продлевается автоматически. Обналичить средства или оплачивать услуги/покупки можно многократно, но только учитывая размер доступного лимита

Использовать карточный продукт по назначению можно за границей. Также допустимо зачисление на кредитный счет личных средств. Имея кредитную карту в Сбербанке, вы можете рассчитывать на отдельные бонусы и скидки, а условия снятия наличных средств более чем выгодные.

Кредитка проста в применении и очень удобна в тот момент, когда деньги нужны в срочном порядке, о чем и свидетельствуют отзывы постоянных клиентов Сбербанка.

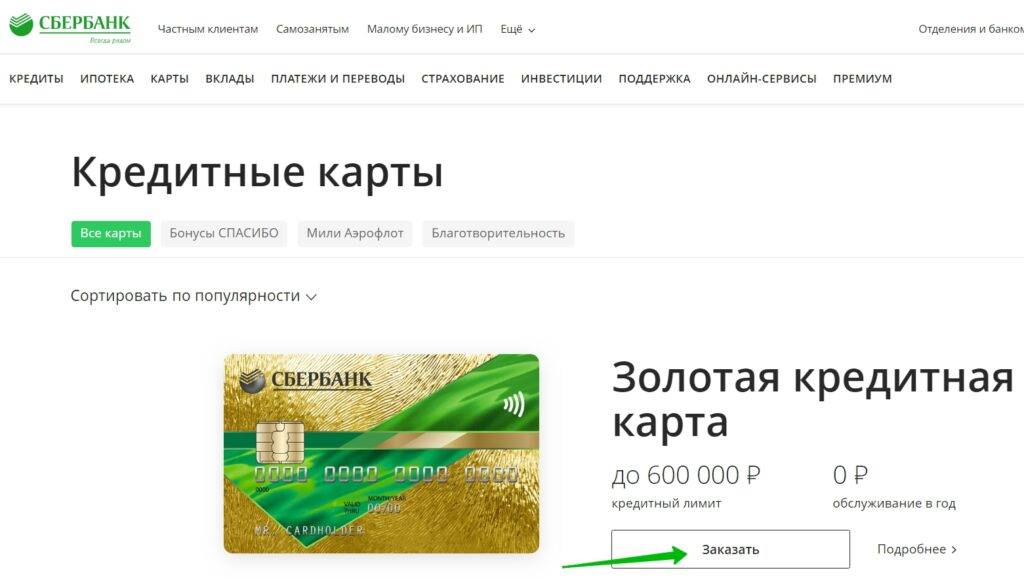

Кредитная карта Сбербанк Visa Gold: процент за снятие наличных

Карта Виза Голд по праву считается универсальным продуктом и стоит рассмотреть ее подробнее. Оформлять на себя такую карту может гражданин России с постоянным местом работы и возрастом от 21 до 65 лет. Следует выделить особые условия пользования:

- По золотой кредитной карте лимит колеблется от 15 до 600 тыс. рублей;

- Проценты – от 25,9% (карты «Подари жизнь» и «Аэрофлот» – от 25,9 до 33,9%);

- Заплатить за облуживание придется от 3 тыс. рублей за 12 календарных месяцев.

За снятие наличных в банкомате или кассе списывается комиссионный взнос в размере 3% от суммы (минимум 390 рублей).

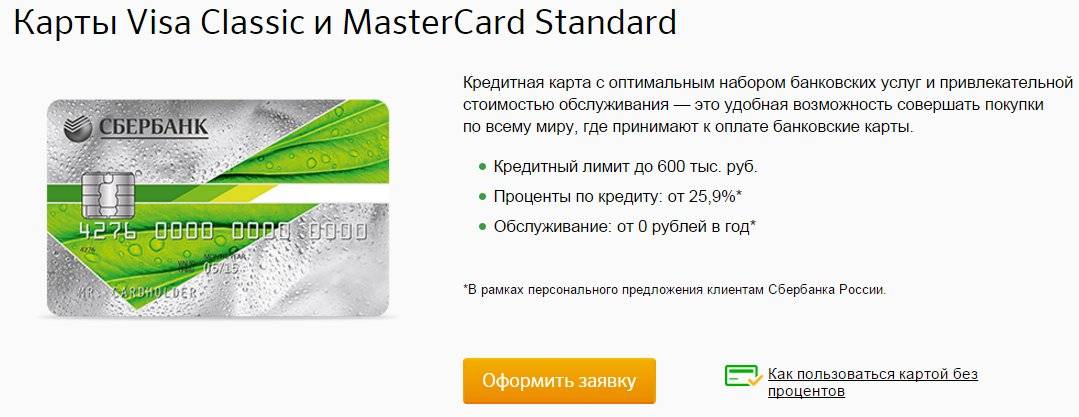

| Платежная система | Visa, MasterCard |

| Валюта счета карты | рубли |

| Срок действия карты | 3 года |

| Проценты по кредиту | 25,9% |

| Льготный период кредитования | до 50 дней |

| Стоимость обслуживания | 0 рублей в год |

| Защита электронным чипом | да |

| Возможен выпуск дополнительных карт | нет |

| Бонусная программа «Спасибо от Сбербанка» | да |

| Бесконтактная технология оплаты покупок | да |

Проценты по кредитной карте Сбербанка Моментум

Оформить этот карточный продукт всего за 10-20 минут может любой гражданин России возрастом от 25 до 65 лет. Вы должны иметь постоянное место работы в течение 6 месяцев и общий трудовой стаж не менее 1 года (за 5 прошедших лет).

Мнение эксперта

Анастасия Яковлева

Банковский кредитный эксперт

Подать заявку

Прямо сейчас вы можете бесплатно подать заявку на займ, кредит или карту сразу в несколько банков. Предварительно узнать условия и рассчитать переплату на калькуляторе. Хотите попробовать?

- Карточный лимит – до 120 тыс. рублей;

- Процентная ставка – 25,9%;

- Обслуживание осуществляется бесплатно.

Набор дополнительных опций по такой карте небольшой, лимит также не может быть более 120 тыс. рублей, что не каждому клиенту подходит.

| Платежная система | Visa, MasterCard |

| Валюта счета карты | рубли |

| Срок действия карты | 3 года |

| Проценты по кредиту | 25,9% |

| Льготный период кредитования | до 50 дней |

| Стоимость обслуживания | 0 рублей в год |

| Защита электронным чипом | да |

| Возможен выпуск дополнительных карт | нет |

| Бонусная программа «Спасибо от Сбербанка» | да |

| Бесконтактная технология оплаты покупок | да |

Кредитная карта Сбербанка (100 дней без процентов): условия использования

Сбербанк России предлагает своим клиентам, имеющим кредитные карты, льготный период сроком на 50 дней. 100 дней без процентов этой финансовой организацией не предусмотрены. Хотя на сегодняшний день и существует банк, предоставляющий своим клиентам такие преимущества, например, Альфа банк.

Альфа банк имеет свои конкурентные отличия, которые связаны с длинным льготным периодом. Грейс-период сроком на 60 дней прикреплен к кобрендинговым карточным продуктам и тем картам, которые предполагают технологию бесконтактных платежей. Все остальные карты могут рассчитывать на достойный льготный период в 100 дней.

Важно знать, что грейс-период работает только в том случае, если вы вносите минимальную платежную сумму по карте в течение так называемого платежного периода – это всего 20 дней после получения отчета за месяц с суммой долга

Как получить кредитную карту Сбербанка на 50 дней

Получить кредитную карту можно только в офисе, но подать заявление удастся дистанционно – в интернет-банкинге или мобильном приложении для клиентов Сбербанка, на официальном сайте компании для остальных граждан. Заявки рассматриваются в течение 3-7 рабочих дней.

Как оформить

Оформить пластик очень просто, прежде чем это сделать необходимо изучить условия пользования картой.

- Подача заявления (онлайн или в офисе).

- Получение пластика в ближайшем офисе (нужно иметь с собой паспорт).

С момента подачи заявления до получения карты на руки пройдет от 3 до 14 дней. Моментальную кредитку можно получить за 10 минут в любом офисе банка – срок маленький, потому что пластик не именной (на нем не написано имя владельца) – не нужно ожидать срок его изготовления.

Как активировать

Гражданин получает пластиковую карту в конверте, который содержит инструкцию по активации. Активация кредитной карты выполняется при помощи фирменного банкомата, обычно осуществляется в момент получения пластика от сотрудника в офисе. Представители банка вызываются помочь в этой процедуре. Нет смысла затягивать активацию, ведь отчетная дата статична и льготный период начинается с дня получения карты, а не с момента её активации или первого снятия средств.

Льготный период и как его рассчитать

Льготный период, отчетная дата и дата платежа связаны между собой. Поэтому объяснять эти понятия стоит в связке друг другом.

Рассмотрим пример: отчетная дата – 10-е число каждого месяца.

Это значит, что заемщик имеет дело с двумя сроками:

- отчетный период: 30 дней уходят на формирование долга как такового – в это время клиент совершает покупки.

- период погашения: до 20 дней (в зависимости от тарифа). За этот промежуток пользователь погашает накопившийся долг.

Льготный период = отчетный период + период погашения. Если грейс-период составляет 50 дней, а отчетная дата выпадает на 10 число, то несложно рассчитать крайнюю дату погашения – 1-ое число (к примеру, отчет пошел с 10 октября, значит внесение долга возможно до 1 декабря).

Чтобы разобраться в схеме, возьмем еще два дополнительных примера при максимальном льготном промежутке в 50 дней:

- человек делает покупку 12 июля. Это значит, что до окончания отчетного промежутка (т.е. до 10 августа) у него остается 28 суток + 20 на покрытие – всего 48 дней.

- человек делает покупку 29 августа. Следовательно, до конца отчетного промежутка (т.е. до 10 сентября) у него остается 12 суток + 20 на покрытие – всего 32 дня.

Какую карточку просить?

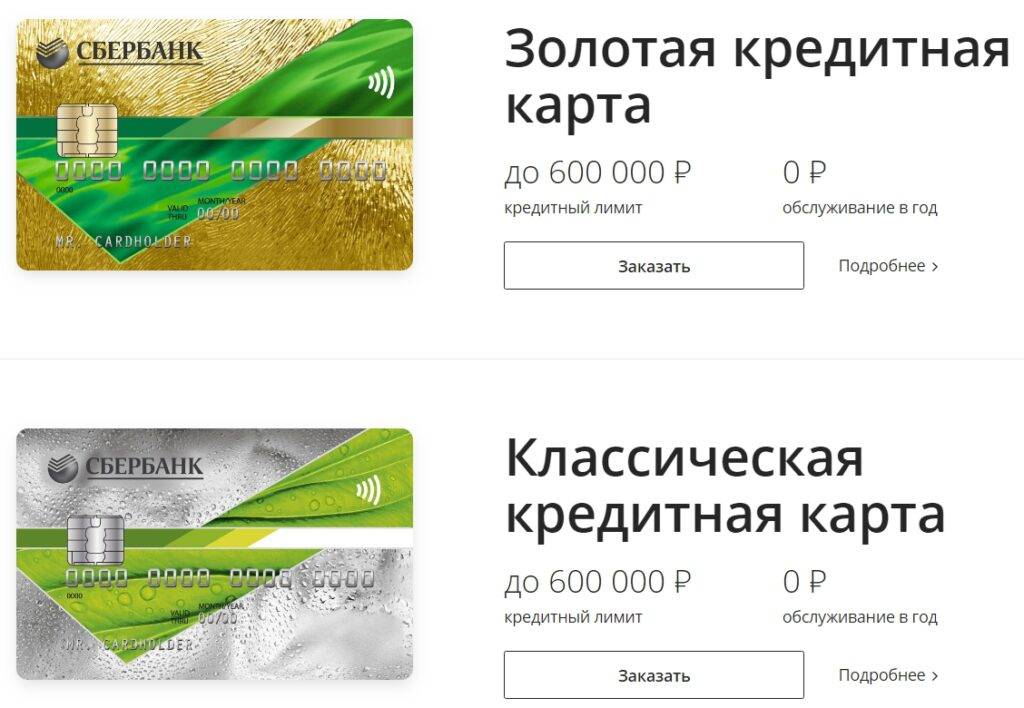

Практически все карточные продукты Сбербанка поддерживают минимум в 10 тыс. руб. Но если маленький лимит одинаков, то по другим опциям, ставкам, категориям и бонусным системам, пластики сильно различаются. Чтобы подобрать наиболее оптимальный продукт, следует изучить все предлагаемые варианты.

- Стандартная кредитка, которая подойдет любой категории заемщиков, в том числе и лицам с небольшим доходом. Лимит по пластику варьируется в пределах 10-600 тыс. руб., а годовая ставка устанавливается на отметке в 23,9-25,9%. Обслуживается карта бесплатно. На межкарточные переводы и обналичивание выделяется не более 150000 в сутки.

- Пластик с золотым статусом, по которому максимум составляет 600 тыс. руб. Годовая ставка колеблется в 23,9-25,9%, а для обналичивания и переводов доступно до 300 000 ежедневно. Обслуживание бесплатно.

- Если трудности с финансами временные и через пару месяцев захочется повысить сумму лимита, то лучше выбирать премиальную карту с возможным максимумом в 3 млн. руб. Годовые по пластику понижены до 21,9-23,9%, правда, обслуживание платное и стоит 4900 руб. Зато для снятия наличных ежедневно доступно 500000 руб.

- Аэрофлот Classic. Стандартная кредитка из серии Аэрофлот, позволяющая возвращать потраченные средства в виде бонусных миль (из расчета 1 миля за каждые 60 руб. плюс 500 приветственных). Условия следующие: лимит в 10-600 тыс., годовые в 23,9-25,9%, а годовое обслуживание – 900 руб.

- Аэрофлот Gold. Выпускается с лимитом до 600 тыс. под ставку до 25,9%. За каждые списанные 60 руб. начисляется 1,5 мили, при этом при открытии счета Сбербанк дарит приветственные 1000. Обслуживается пластик за 3500 руб. в год.

- Аэрофлот Signature. Заемщикам с небольшим доходом вряд ли подойдет, так как стоит кредитка 12 тыс. в год. Если в планах улучшение финансового состояния, то премиальная кредитка с начислением 2 миль за каждые 60 руб. не помешает. Привлекает и денежный максимум в 3 млн. под 21,9%.

- Подари жизнь Classic. Поможет заниматься благотворительность и при невысоких доходах, так как 0,3% от потраченных средств автоматически идут в одноименный фонд. Выпускается карта с кредитом до 600 тыс. и годовыми в 23,9-25,9%.

- Подари жизнь Gold. Еще один благотворительный пластик, условия по которому схожи с золотой картой Сбербанка.

- Идеально подходит для лиц с небольшим доходом, так как выпускается быстро, обслуживается бесплатно и предлагает стандартные условия.

Все сбербанковские карты имеют грейс до 50 дней, бесконтактную оплату и бесплатное sms-информирование. При просрочке ставка возрастает до 36%.

Кэшбэк и бонусы

Программа «Cash back» – это «Спасибо от Сбербанка, которые можно потратить в магазинах-партнерах. На сайте в форме оплаты покупки указывается сумма баллов, необходимая для использования.

Согласно правилам участником акции становятся граждане от 21-65 лет, оформившие договор и подключившие эту программу

Важно совершать безналичные платежи за товар на протяжении определенного периода. Чтобы ощутить все плюсы от использования карточки Сбербанка, нужно изучить условия, отправить заявку и начать пользоваться карточкой

При добросовестном использовании и погашении обязательств, банк предлагает еще большую сумму средств в займы или более лояльные условия своим постоянным клиентам.

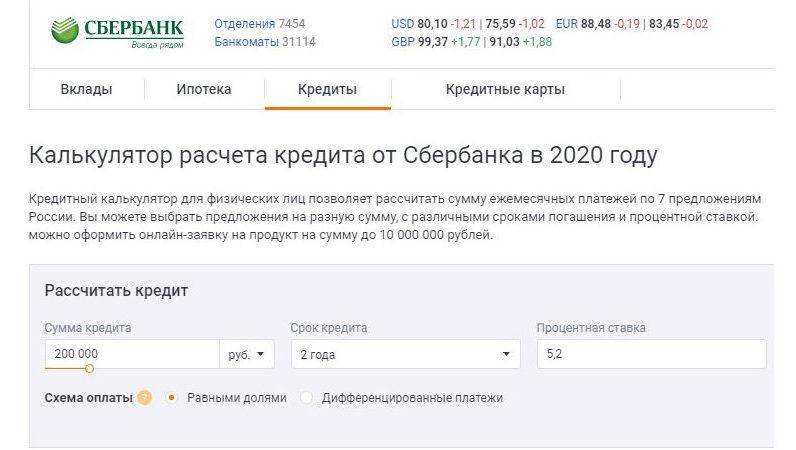

Как рассчитать сумму кредита по зарплате

Производить необходимые расчеты относительно условий кредитования можно в специальных кредитных калькуляторах. В онлайн-доступе находится множество расчетных сервисов. Альтернативой выступает личное обращение к персоналу кредитного отдела Сбербанка России для наглядного расчета.

Параметры для калькулятора:

- необходимая сумма;

- предполагаемая продолжительность пользования кредитом;

- размер процентной ставки.

Зная эти сведения, несложно рассчитать уровень ежемесячного платежа. Если сервис достаточно удобен, то, варьируя сумму и срок, можно подобрать их приемлемый размер. Это необходимо сделать не только для самостоятельной оценки финансовой нагрузки, но и предварительного вывода об одобрении Сбербанком кредита или отказа в выдаче.

Формула расчета максимальной суммы кредита

Максимально возможную сумму кредита рассчитывает не только заемщик, чтобы обрисовать дальнейшую картину своей жизни и долговременных ежемесячных затрат. Выявление разрешенного временного порога является также и банковской процедурой. В рамках разработанных базовых временных границ могут разрешаться максимальные значения или выдвигаться однозначные индивидуальные сроки.

Для банковского расчета платежеспособности используются доходные показатели по справкам и выпискам со счетов, а также кредитный рейтинг (кредитная история + оценка по удачному закрытию предыдущих задолженностей). Для доступа к этим сведениям имеется специализированное бюро, а также используется система внутреннего и внешнего скоринга.

Максимальная сумма кредита зависит от платежеспособности клиента, которая при расчетах Сбербанка определяется по формуле: Р = среднемесячный доход (Дч) * банковский коэффициент (К) * количество месяцев (t). Коэффициенты зависят от первого показателя (Дч) и выражаются в цифровом значении (например, 0,3 или 0,4 и т.д.).

При рассмотрении среднемесячного дохода Сбербанк учитывает:

- доход на основном месте работы;

- дополнительные источники дохода;

- прибыль от ИП;

- пенсионные выплаты;

- налогооблагаемая сдача недвижимости в аренду и т.д.

Для клиентского расчета удобнее пользоваться калькуляторами. Здесь достаточно поставить стандартные и льготные показатели, хотя пользование этими сервисами зачастую производятся для уточнения среднемесячной цифры платежей по предполагаемой максимальной сумме кредита.

Расчет процентов по кредитке

Для определения точной суммы к внесению на карточку для погашения займа рекомендуется проводить вычисления с помощью онлайн-калькулятора. Для получения актуальной суммы необходимо знать, сколько средств было потрачено в отчетном периоде, когда был начат льготный период, какие суммы были положены на карту в текущем периоде в счет погашения долга.

проводит расчет процентов по кредитной карте Сбербанка с учетом фактически потраченных сумм, которые остались непогашенными после окончания льготного срока.

Пример:

- начало отчетного периода приходится на 1 сентября 2019 года;

- максимальная сумма трат с карты ограничена лимитом в 150 тысяч рублей;

- 23 сентября была совершена покупка на сумму 12 тысяч рублей за счет средств кредитной карты;

- 27 сентября держатель карты внес средства в размере 5 тысяч рублей;

- процентная ставка по кредитному соглашению равна 24% при стандартном льготном периоде.

Как рассчитать платеж по кредитной карте Сбербанка при таких данных? Льготный период для держателя карты заканчивается 21 октября 2019 года. До этого момента кредитку рекомендуется пополнить на сумму осуществленной покупки, то есть на 12 тысяч рублей. Клиент банка на протяжении льготного срока внес 5 тысяч рублей, остались непогашенными 7 тысяч рублей.

Чтобы обойтись без начисления процентов по займу, необходимо успеть до 21 октября перевести на кредитку еще 7 тысяч рублей. Если такой возможности нет, то с помощью Сбербанка делается расчет процентов, которые будут начислены по займу.

Другая ситуация с аналогичными исходными данными с одним отличием – на протяжении льготного периода не было пополнения карты. Чтобы избежать неустоек, надо перевести на кредитку минимальный платеж.

Рассчитывается он по такому алгоритму:

- Вычисляется минимальная сумма основного долга, которую надо погасить до конца отчетного периода: 12000 * 5% = 600 рублей.

- Определяются проценты по кредиту за один месяц по установленной договором ставке: 12000 * 24% / 12 = 240 рублей. Процентная ставка применяется только к той сумме, которая фактически осталась непогашенной. Ставка указывается в договоре в годовом эквиваленте, поэтому в расчетах при умножении тела кредита на процент необходимо дополнительно делить получаемую сумму на количество месяцев в году.

- Рассчитывается суммарное значение минимального платежа, состоящего из показателя основной части кредита и процентов по непогашенной сумме займа: 600 + 240 = 840 рублей. При внесении такой суммы к держателю карты будут применяться указанные в договоре проценты до момента полного погашения займа. Плюсом таких перечислений является небольшая величина взносов и гарантия отсутствия пеней и штрафов за просрочку платежа.

В следующем месяце при условии отсутствия новых покупок за счет кредитных средств и при невозможности досрочного погашения займа расчет будет таким:

- Минимальная сумма к внесению в части основного долга (12000 — 600) * 5% = 570 рублей.

- Проценты за пользование заемными ресурсами: (12000 — 600) * 24% / 12 = 228 рублей.

- Значение минимального взноса: 570+228=798 рублей.

В приведенном случае ежемесячные выплаты небольшие и ежемесячно их значение будет уменьшаться при условии отсутствия новых оплат за покупки с кредитки. Но сумма уплачиваемых процентов в итоге будет крайне высокой.

Чтобы минимизировать свои расходы на обслуживание займа, необходимо придерживаться ряда правил:

- стараться погашать всю сумму долга в льготный период – это позволит сэкономить на процентах;

- при переводе средств на кредитку для погашения займа лучше оставлять один-два дня запаса – датой погашения признается день, которым было произведено зачисление денег, а при форс-мажорных обстоятельствах и при отсутствии временного запаса задержка будет чревата увеличением финансового обязательства держателя карты;

- строго соблюдать условия погашения кредита и не допускать возникновения неустойки;

- планировать расходы и соотносить их с возможностями погашения долга в отведенные для этого сроки.

Рекомендации будущим заемщикам

Сфера кредитования достаточно сложная и запутанная, чтобы взять ссуду под минимальный процент, необходимо разобраться в основных аспектах оформления ссуды. Прежде всего, на размер ставки влияет степень финансовой надежности заемщика. Банк оценивает риск просрочки по платежам. Чем ниже риск, тем выгоднее условия кредитования. Благонадежным заемщикам предлагают заем на большую сумму и меньшую процентную ставку. Наиболее лояльные условия по кредитной заявке предусмотрены для клиентов, получающих зарплату или пенсию в Сбербанке.

Финансовые эксперты рекомендуют брать ссуду с максимальной суммой. В этом случае ставка по займу без обеспечения будет минимальной, а часть средств можно использовать для частичного погашения.

Если вы хотите оформить кредит под залог имущества, нужно подтвердить наличие недвижимости. Банк потребует застраховать залоговое жилье.

Подбор кредита

Также эксперты рекомендуют обратить внимание на программу рефинансирования. Ее суть заключается в следующем – клиент получает средства на погашение ссуды, оформленной в другой финансовой организации

Однако помимо необходимой суммы можно взять дополнительные средства.