Как не стать жертвой мошенников при покупке ОСАГО

Случаев, когда вместо типографского полиса выдают откровенный бумажный «фальшак», все меньше. Но все чаще фальшивые полисы выписываются на настоящих типографских бланках, которые действительно выдавались Страховщику, но были у него украдены, выкуплены или даже получены официально. С кражей и сговором все понятно, но как же это выходит с официальной выдачей. Очень просто! Некая фирма, ИП или гражданин становится официальным брокером и/или агентом лицензированного Страховщика, официально выписывает их, получает по ним деньги у автовладельцев, а вот назад ни полисов, ни денег не возвращает. С точки зрения закона и Страховщика, это то же, если бы у Вас на руках оказался бумажная подделка.

Как определить обман при оформлении страхового полиса на авто

В первую очередь, стоит проверить лицензию организации. Если ее нет, компания не может заниматься страховой деятельностью.

Следует обращать внимание на известность организации. Крупные страховщики не будут заниматься страховым мошенничеством – это станет серьезным ударом по репутации

Главным признаком обмана является цена значительно ниже рыночной. Стоимость полиса ОСАГО складывается из нескольких коэффициентов, часть из которых устанавливается законом и не подлежит самостоятельному изменению.

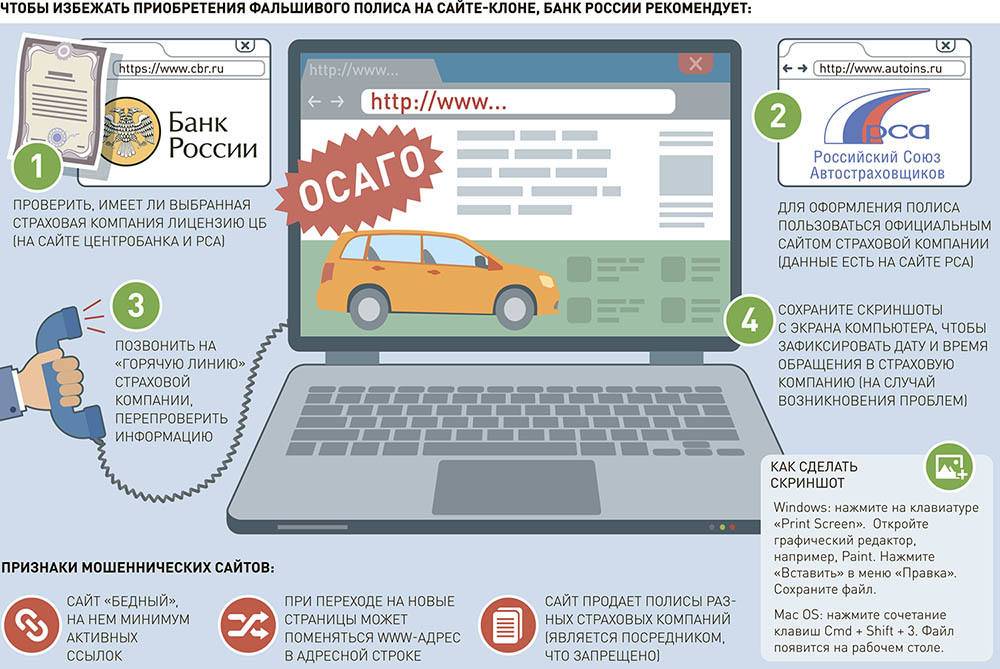

В последнее время стало развиваться мошенничество с электронными полисами ОСАГО. В интернете множество сайтов и сервисов, предлагающих быстро и дешево получить полис. Обычно мошенники просят скинуть сканы документов и перевести деньги на карту, по реквизитам или в электронный кошелек. От таких предложений нужно сразу отказываться – скорее всего это обман.

Как защитить себя от мошенников

Чтобы не пришлось расплачиваться за последствия подставного ДТП, необходимо знать, какими приемами пользуются аферисты для создания аварий:

- водители автомобиля, который движется позади, настойчиво упрашивают уступить дорогу (при этом автомобиль их пособников движется по правой стороне), а когда человек реагирует на просьбу и начинает перестраиваться, то его транспортное средство внезапно оказывается под ударом;

- автомобиль, двигавшийся впереди, необоснованно резко тормозит либо он, напротив, скатывается назад, врезаясь в идущий следом автомобиль;

- наличие настойчивых просьб от «пострадавшего» водителя о том, чтобы вопрос был разрешен без участия сотрудников правоохранительных органов.

И также следует учитывать, что «случайные» очевидцы ДТП, сотрудники ГИБДД и даже работники страховых компаний могут оказаться соучастниками подставной аварии (особенное подозрения должны вызывать лица, говорящие очевидную ложь). После аварии для обеспечения своей правовой безопасности водителю необходимо выполнить следующие действия.

Включить на автомобиле видеорегистратор.

Стараться сохранить хотя бы внешнее спокойствие и не прислушиваться к увещеваниям водителей-аферистов, уговаривающих «разрешить» проблему на месте.

Вызвать сотрудников ГИБДД, воспользовавшись именно своим телефоном (это важно).

Постараться зафиксировать обстановку после аварии и повреждения на автомобилях посредством видео- или фототехники.

Найти свидетелей столкновения автомобилей.

После прибытия стражей порядка записать их имена и фамилии (на случай, если они окажутся соучастниками подставного ДТП), а также номер патрульного автомобиля.

Если «пострадавший» водитель начинает угрожать, то нужно запереться в своем автомобиле и сделать звонок в полицию, сообщив о своем местонахождении и обстоятельствах аварии.

Могут ли наказать автолюбителя за мошенничество

К уголовной ответственности привлекаются не только страховщики, но и страхователи, если конечно они совершили мошенническое мероприятие. Самая основная статья связанная со страховой деятельностью – 159 Уголовного Кодекса РФ. Кроме нее применяется еще статья 1064 УК РФ – ответственность за нанесение страховой компании имущественного ущерба. В качестве наказания по ней предусмотрено полное возмещение причиненных убытков и компенсация. Есть еще и другие статьи, применяемые в зависимости от степени правонарушения и характера.

Так аферисты могут быть наказаны следующим образом:

- Тюремный срок до 1 года или штраф до 200 тыс. руб. – статья 325 УК РФ «Незаконное присвоение гос. номеров на транспортное средство».

- Тюремный срок до 3 лет или штраф в 70-ти кратном размере подкупа – статья 204 УК РФ «Подкуп должностного лица».

Мы привели для примера законодательные статьи только за самые часто встречаемые правонарушения в страховой сфере. На самом деле их гораздо больше. Например, в Уголовном Кодексе РФ имеется еще статья 292 о подлогах, 291 о взятках, 160 о незаконной растрате имущества фирмы и т.д.

Предоставление больших скидок

Одной из наиболее часто встречающихся мошеннических схем, которую используют страховые агенты и брокеры, является предоставление неоправданно больших скидок. Очевидно, что страховой агент может снизить цену за счет своей комиссии, которая выплачивается ему СК для увеличения продаж. Однако если полис КАСКО предлагают со скидкой 10-20 или даже 30 процентов к официальному тарифу страховой организации, нужно разобраться в причинах, вынуждающих представителя фирмы предоставлять столь выгодные условия.

Обстоятельства, обуславливающие снижение цены, могут быть связаны со следующим:

- скидка не привязывается к стоимости – в такой ситуации мошенник стремится уговорить владельца расстаться с денежными средствами, продавая заведомо поддельный полис;

- финансовые проблемы СК – в определенных случаях фирма может предлагать низкую стоимость на КАСКО для увеличения продаж или в качестве вынужденных мер при нехватке средств на текущие выплаты. Поскольку компания имеет проблемы с деньгами, в скором времени ей может грозить финансовая несостоятельность;

- введение клиентов в заблуждение – СК могут исключать из полисов типа КАСКО большое количество страховых случаев, в итоге документы становятся пригодными только для определенного ряда ситуаций.

Мошенничество в сфере автострахования в Минске: расследование завершено

04.03.2021

Управлением Следственного комитета по городу Минску завершено расследование многоэпизодного уголовного дела о мошенничестве в отношении 37 лиц. Противоправная деятельность выявлена сотрудниками 10 управления (по Минской области) ГУБОПиК МВД Республики Беларусь.

Управлением Следственного комитета по городу Минску завершено расследование многоэпизодного уголовного дела о мошенничестве в отношении 37 лиц. Противоправная деятельность выявлена сотрудниками 10 управления (по Минской области) ГУБОПиК МВД Республики Беларусь.

По данным следствия, двое мужчин в период с апреля 2016 года по апрель 2019 года создали организованную группу и руководили ею. На протяжении вышеуказанного периода в группу были включены еще 3 участника, при этом существовало четкое распределение ролей.

Организаторы подыскивали автомобили для инсценировок дорожно-транспортных происшествий. Транспортное средство, выступающее в роли «потерпевшего» приобреталось на территории Российской Федерации или Республики Беларусь, как правило, уже с имевшимися повреждениями. Второй автомобиль, выступающий в роли виновника ДТП, приобретался исключительно на территории нашей страны без официального оформления на фигурантов дела. Критериями покупки являлись: стоимость до 600 долларов США и способность передвигаться на минимальные расстояния.

После приобретения автомобилей, подготавливалось их техническое состояние, производилась регистрация и оформлялись договоры страхования. При этом автомобиль «потерпевший» регистрировался на близких и знакомых фигурантов. Обвиняемые им поясняли, что занимаются куплей-продажей подержанных автомобилей и не могут на себя оформлять большое количество машин. За помощь обещали вознаграждение в сумме 100 долларов США.

За несколько дней до планируемой даты инсценировки ДТП организаторы подыскивали лиц на роль водителей. В качестве указанных граждан выступали знакомые участников организованной группы – соседи по дому и даче, коллеги или бывшие коллеги по работе, друзья, бывшие одноклассники, которые испытывали материальные трудности. С ними сразу оговаривались цель, время и место планируемой инсценировки, а также сумма вознаграждения – 100-200 долларов США. Следует отметить, что в последующем они становились фигурантами преступной деятельности.

В течение трех лет обвиняемые, находясь на территории Минска и Минской области, инсценировали ДТП. Противоправные действия всегда происходили поздним вечером или ночью на мало оживлённом участке дороги. Следствием установлено 20 эпизодов преступной деятельности.

Существовало два основных сценария, которые сообщались сотрудникам ГАИ: либо автомобиль-виновник не уступил дорогу при выезде со второстепенной дороги, либо несоблюдение дистанции. После столкновения автомобилей один из фигурантов наносил автомобилю-потерпевшему дополнительные повреждения подручными средствами, а также рассыпал заранее подготовленные осколки стекла и разливал автомобильные жидкости. Делалось это с целью создания реальности произошедшего, а также для заявления дополнительных повреждений в страховую компанию.

Впоследствии участники группы обращались в страховую компанию с заявлением о выплате страхового возмещения. Полученные противоправным способом денежные средства они присваивали.

Общий ущерб, причиненный преступными действиями обвиняемых, составил более 350 тысяч рублей. Следователями приняты меры по обеспечению его возмещения. На имущество фигурантов общей стоимостью более 107 тысяч рублей, в том числе автомобили, объекты недвижимости и денежные средства, наложен арест.

Входе расследования уголовного дела проведены обыски по месту жительства и по месту работы обвиняемых, допрошено более ста свидетелей, изучена документация страховых компаний. К материалам уголовного дела приобщены заключения экспертиз, проведенных сотрудниками ГКСЭ Республики Беларусь.

Действия мужчин в зависимости от роли каждого из них квалифицированы следствием по различным частям статьи 209 (мошенничество) Уголовного кодекса Республики Беларусь. К 35 гражданам Республики Беларусь применена мера пресечения в виде подписки о невыезде и надлежащем поведении, к одному – личное поручительство, еще один мужчина заключен под стражу и два фигуранта объявлены в межгосударственный розыск.

Уголовное дело передано прокурору для направления в суд.

Официальный представитель УСК по городу Минску

Екатерина Гарлинская

Похожие новости

В Минске организованная группа продала более 1.500 «серых» смартфонов: расследование уголовного дела завершено

В Минске завершено расследование многоэпизодного мошенничества, связанного с куплей-продажей жилья по «серым» схемам

Минскими следователями завершено расследование дела о многоэпизодном мошенничестве

Меры, принимаемые страховщиками

Страховые компании – это в основном мощные в финансовом отношении организации. Некоторые даже создают специальные отделы по борьбе с мошенничеством, другие пользуются услугами сторонних специалистов. В любом случае все обстоятельства аварии и документы будут изучены самым тщательным образом.

В настоящее время страховые компании широко используют новейшие компьютерные технологии – в частности программы, позволяющие установить, соответствуют ли повреждения, полученные автомобилем, обстоятельствам аварии, на основании которой выдвигаются требования о возмещении ущерба.

Тем не менее некоторые аферы все же удаются, но случается это все реже. Поэтому, если у вас возникают мысли попытаться преувеличить ущерб или сымитировать аварию ради компенсационных выплат, советуем от них отказаться.

Пути решения

Стоит также отметить основные пути противодействия махинациям злоумышленников. Перечислим основные советы профессионалов. Страховая компания имеет право:

- потребовать, чтобы авто всегда охранялось и находилось на платной автостоянке. Это исключит ситуации фиктивного угона машины;

- нанять независимых экспертов для того, чтобы:

- дополнительно уяснить, снимались ли недавно государственные номера машины и для какой цели;

- сопоставить госзнаки и заводские номера на агрегатных системах авто с теми, что отмечены в технической документации машины;

- определить характер повреждений и отыскать причину, почему они появились;

организовать службу специального отдела безопасности, через которую будет рассматриваться вся документация по страховым ситуациям. Специалисты проверяют на подлинность не только полисы, но и бумаги по страховому событию (к примеру, справки из Госавтоинспекции по аварии).

Каждый клиент может:

изучить подлинный бланк в страховой фирме, его вывешивают на специальных стендах;

- по базе данных, находящейся на сайте фирмы, проверить подлинность полиса еще до его оплаты, или обратиться с просьбой в офис страховой компании;

- подать претензию к руководству СК, чтобы выявить и решить проблему;

- обратиться в судебный орган, если мирным путем урегулировать спор не получилось.

Так же действуют и страховые компании – сначала во внесудебном порядке они направляют предупреждение страхователю, если выявляют нарушения, с целью, чтобы тот оперативно все уладил. Если требования страховщика не были выполнены, подается иск в суд с жалобами на махинации клиента.

К делу подключаются прокуратура, правоохранительные органы, проводится расследование. Все бумаги прикладывают к судебному разбирательству, и далее уже суд выносит вердикт о мере наказания для злоумышленников.

Мошеннических операций, которые могут быть применены в области автострахования, огромное количество. Отследить все невозможно. Выше перечислены самые популярные схемы аферистов, часто встречающиеся на практике. Для того, чтобы обезопасить себя, прежде всего требуется внимательно относиться к документации. Однако каждый случай уникален. Именно поэтому мы настоятельно рекомендуем обратиться за бесплатной консультацией к автоюристу на нашем веб-сайте. Вы получите ответ по своей проблеме.

Е-мошенничество

Развитие интернет-сервисов в страховании и появление возможности оформить полис онлайн открыло новое поле для мошеннических действий. Сегодня повышенный интерес вызывает е-ОСАГО как наиболее распространенный вид страхования. Уже выявлена такая схема: для того, чтобы сэкономить, в полис вводятся технические данные на мотоцикл, а VIN-номер и все прочие данные — на автомобиль. В итоге получается, что е-ОСАГО оформлено на мотоцикл и стоит 1,5 тыс. руб., а информация в полисе относится к автомобилю. Если оформлять такой полис правильно, цена составит 6-8 тыс. руб. Для блокировки этой схемы уже приняты меры, но подобные прецеденты, к сожалению, будут появляться все чаще. Для противодействия им нужны мощные и хорошо защищенные IT-системы, создавать и обслуживать которые под силу сегодня только крупным игрокам рынка — компаниям, сделавшим за последние годы значительные инвестиции в digital и создавшим инфраструктуру последнего поколения.

По сути, это новый вид деятельности страховщиков — противодействие кибермошенничеству. Сейчас эта работа связана с серьезными затратами и постоянным развитием, когда нужно держать руку на пульсе, исправлять выявленные пробелы, следить за тем, что делают коллеги-конкуренты. При этом развитие IT-системы обеспечивает преимущества в долгосрочной перспективе. Это касается не только предотвращения мошеннических действий, которые все больше будут переходить в онлайн, но и предложения новых сервисов, появление которых часто служит «побочным эффектом» решения какой-либо проблемы, связанной с безопасностью. Так было, например, с появлением онлайн-инфраструктуры для работы агентов (личного кабинета, электронного документооборота, системы внесения средств на счет и т.д.).

Причины страхового мошенничества

Сегодняшняя ситуация, когда страховые компании вынуждены платить в сомнительных ситуациях, а доказать факт мошенничества в суде оказывается неимоверно сложно, имеет свои причины:

Вовлечение в страховое мошенничество представителей правоохранительных органов. В большинстве случаев такие махинации связаны с подделкой документов.

Лояльное отношение большинства людей к получению неправомерной выгоды. Часть граждан просто не доверяют страховым компаниям, а другие не видят в таком обмане ничего предосудительного.

Российский союз автостраховщиков (РСА) провел опрос, в результате которого выяснилось: 30% граждан считают, что все страховые компании обманывают клиентов, поэтому не считают преступлением завысить сумму убытков, если получится.

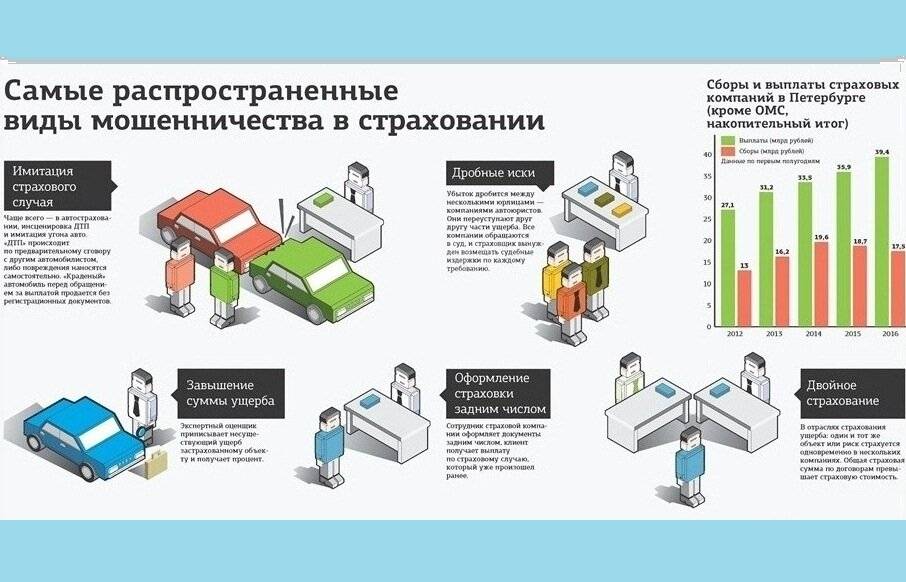

Компании, занимающиеся страхованием автоответственности, наблюдают картину мошенничества в этой сфере:

Четвертая часть инцидентов приходится на оформление полиса страхования ОСАГО после наступления страхового случая.

Треть махинаций связана с инсценировкой страхового события (ДТП).

Около 15% мошенников умышленно подтасовывают факты, имеющие отношение к страховому событию (например, то, что водитель был пьян или принимал наркотики).

Что делать, если обманули с автостраховкой

В случае обмана наиболее сложно защитить свои права будет обычному гражданину. Большинство мошенников работает через подставных лиц и однодневные компании, поэтому правоохранительные органы не всегда в силе привлечь виновных к ответственности. Ситуация осложняется при оформлении через интернет.

Действия пострадавшего при недействительном полисе:

- Eсли оказалось, что полис поддельный, для начала необходимо обратиться в страховую компанию, которая оформила страховку, возможен сбой системы и это легко устранить.

- Если установлено, что полис точно поддельный, пострадавшему нужно обратиться в органы полиции, известить о мошенничестве страховой компании. Когда и это не помогает, необходимо подать иск в суд.

- Также необходимо оформить новый полис ОСАГО, так как настоящий полис фальшивый.

- Необходимо ответственно подходить к страхованию автомобиля, проверяя достоверность страховки при оформлении.

Активная борьба с мошенничеством ведется не только на законодательном уровне, но и самими страховщиками:

- Была создана единая база РСА, через которую проходят все виды страхования.

- В судебном порядке блокируются сайты, выдающие себя за известных страховщиков.

- Проверяются все документы и проводятся дополнительные экспертизы.

Как проверить страховщика?

Проблемы лучше выявлять на первых этапах. Если появляются сомнения, надо проверить агента в автостраховании. Для этого:

- Затребуйте агентский договор – это подписанное соглашение между страховой компанией и другим лицом (ООО или ИП) на право продажи полисов ОСАГО от лица этой страховой. Предоставить договор агент обязан.

- Проверьте его номер на сайте страховой. У всех компаний на порталах есть специальный раздел для такой проверки. Выяснить нужно:

- Существует ли такой договор.

- Является ли он действующим.

- Совпадают ли данные сторон.

- На бланке полиса, в разделе «Представитель страховщика» должен быть указан именно данный представитель.

Несоответствие одного из этих параметров является основанием для подозрений в мошенничестве.

Дела уголовные

Статистика Всероссийского союза страховщиков (ВСС) показывает, что за 2017 г. в правоохранительные органы компании рынка направили более 8 тыс. обращений, касающихся мошеннических действий, в отношении 1 600 заявлений уже возбуждены уголовные дела. Наша компания, к примеру, в 2017 г. предотвратила 2 556 попыток мошенничества на общую сумму 1,9 млрд руб., в том числе 312 крупных убытков, когда заявленные мошенниками выплаты по каждому случаю превышали 600 тыс. руб. В органы внутренних дел было направлено 155 обращений, по 92 из которых начато производство. Справедливости ради отметим, что в целом статистика на стороне страховщиков: если еще несколько лет назад уголовные дела можно было инициировать лишь по 8-12% обращений, то сейчас этот показатель увеличился до 20% и еще продолжит расти.

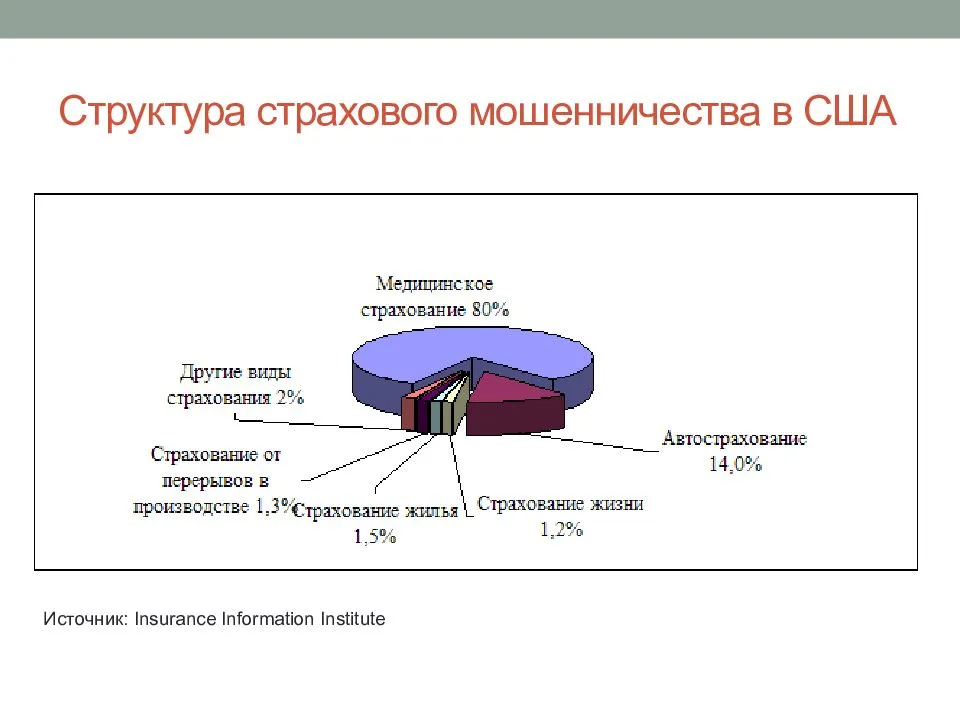

Более 90% мошеннических действий приходится на сектор автострахования — каско и ОСАГО. При этом нажиться на компаниях рынка пытаются не только злоумышленники со стажем, но и законопослушные граждане. Последние часто впадают в соблазн и стараются приписать несуществующие повреждения в ДТП, фальсифицировать обстоятельства аварии, заявить в угон авто, которое получило сильные повреждения. С точки зрения служб безопасности страховых компаний такие попытки выглядят «детскими»: легко выявляются и пресекаются. При этом вероятность возбуждения уголовного дела и получения горе-злоумышленником срока в рамках ст. 159.5 УК РФ более чем реальна.

Методы борьбы с аферами в сфере страхования

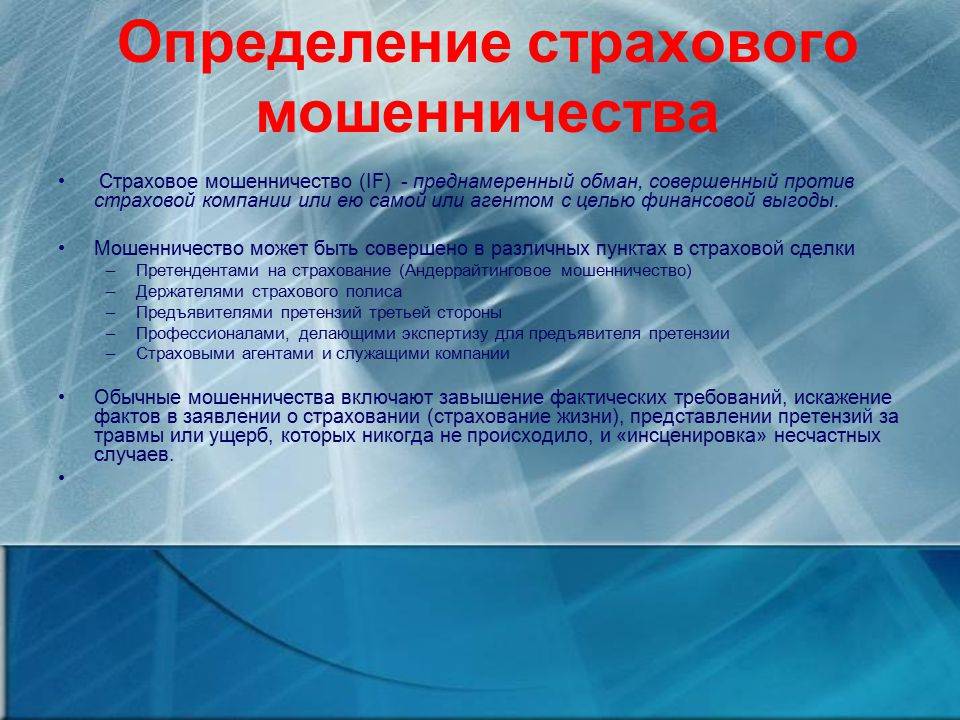

Все виды мошенничества можно условно разделить на две категории: профессиональное и любительское или бытовое.

Методы борьбы с профессиональным мошенничеством — прерогатива правоохранителей, и входят они в сферу оперативной деятельности. Благодаря стандартным «самостоятельным» методам раскрыть схему профессионального мошенничества вряд ли удастся. Такие преступники действуют в составе групп с четкой организацией, имеющих коррупционные связи как в среде правоохранителей, так и судей. И страховой компании в одиночку противостоять такому мошенничеству не под силу.

А вот особых методов борьбы с мошенничеством бытовым не потребуется. Борьба с аферистами-любителями — главная задача службы безопасности страховой компании. И состоит такая борьба в превенции получения незаконных страховых выплат и привлечении к ответственности, в том числе и уголовной, виновных лиц. Количество лиц, осуществляющих попытку мошенничества с выплатами по страховке, очень велико. Это обусловлено российским менталитетом: большинство граждан не считают преступлением обмануть страховую, а некоторые из них даже хвастаются этим в соцсетях.

Страховые компании, несмотря на конкурентную борьбу за клиентов, объединяют свои усилия и делятся друг с другом методами борьбы с мошенничеством. Так, участники автострахования сплотились под руководством РСА (Российского союза автостраховщиков). Он запустил три года назад проект «Бюро страховых историй», в рамках которого страховщики взаимодействуют по вопросам противодействия мошенничеству.

Еще одним методом борьбы с мошенничеством стала инициатива союза страховых компаний, в соответствии с которой Министерством финансов России подготовлен проект изменений УК РФ. Он предполагает добавление статьи, предусматривающей уголовную ответственность за совершение мошенничества в сфере предоставления страховых услуг. Наказание за мошенничество предусмотрено и для недобросовестных клиентов, и для работников страховых компаний.

Следует отметить и усиление методов противодействия и предупреждения мошенничества со стороны правоохранителей. Если еще пять лет назад в полиции не хотели заниматься расследованием заведомо проигрышного в суде дела, то сегодня и отношение суда к страховым аферистам более строгое. Существует солидная судебная практика наказания виновных в страховых махинациях лиц.

Метод противодействия интернет-мошенничеству прост. Он состоит в блокировании Интернет-ресурсов, предлагающих приобретение поддельных страховых полисов. Только за последние два месяца этого года правоохранителям удалось заблокировать триста таких сайтов.

Действия страхователя по защите себя от мошенничества

Чтобы не стать жертвой аферистов, страхователь должен принять все меры предосторожности, проконтролировав ряд моментов:

внимательно проверить все имеющиеся данные о компании – наличие непросроченной лицензии, нахождение в базе Российского союза автостраховщиков (РСА), юридический и фактический адрес, изучить отзывы владельцев автомобилей, когда-либо воспользовавшихся услугами;

- сверить официальные реквизиты компании и данные получателя платежа – они должны совпадать;

- сравнить размещенный на официальном сайте и имеющийся на руках бланки на идентичность;

- прежде чем подписать и оплатить договор, убедиться в подлинности его серийного номера, проверив по базе данных на официальном сайте либо обратившись в офис;

- проверить полис на отсутствие признаков фальшивки – наличие водяных знаков, рельефность серии и номера, прохождение металлизированной нити через бланк ныряющим способом, просматриваемый на свет логотип РСА, штампы и печати без видимых дефектов и так далее;

- сверить тождественность всех экземпляров полиса, договора;

- не оставлять незаполненные графы во избежание их последующего заполнения аферистами – в не подлежащих заполнению ставить прочерк, в вопросах, предлагающих вариант Да или Нет, отмечать галочкой нужный ответ;

- убедиться в наличии финансовой отчетности на веб-ресурсе Центрального банка РФ, информации об источнике финансирования.

Не стоит отмахиваться от интуиции – если вас насторожило поведение работников фирмы, что-то в их действиях показалось подозрительным, возможно, следует прислушаться к своему внутреннему голосу.

Страхование по КАСКО изначально битого автомобиля

Еще один вид мошенничества с КАСКО, который применяют аферисты, – это страхование изначально битого авто как ТС без повреждений с дальнейшей имитацией страхового случая. При этом данный тип обмана также невозможен без участия сотрудника СК. Как правило, в такой ситуации осматривают авто формально, а в качестве электронных фото якобы предстрахового осмотра предоставляют снимки другого подобного транспортного средства, не поврежденного, обработанные специальной программой (к примеру, Adobe Photoshop).

Составление фальшивых полисов

В последнее время на отечественном рынке автострахования встречается немало поддельных страховых полисов. Чтобы уберечься от покупки фальшивки, нужно очень тщательно подойти к проверке бланка, сравнить его с оригинальными образцами, которые можно отыскать на веб-сайтах страховщика.

Подлинность бланка КАСКО подтверждает наличие на полисе:

- оригинальной печати СК;

- уникального номера, по которому можно проверить его достоверность, позвонив в офис страховщика;

- специальных водяных защитных знаков.

Фиктивные бумаги по ДТП

В этом случае работает не один страхователь. Он действует в сговоре с целой группой лиц. Осуществляется подделка документов при наступлении страхового случая (ДТП), после чего бумаги сдаются страховщику вместе с заявлением на выплату. По этой документации предоставляются страховые суммы, которые между собой делят преступники.