Соблюдение требований к рефинансируемым кредитам

Заемщики должны:

- Быть гражданами РФ;

- Быть постоянно зарегистрированными в любом из регионов, где присутствует Банк;

- Иметь среднемесячный доход не меньше 15 000 руб.

А какие требования к рефинансируемому займу?

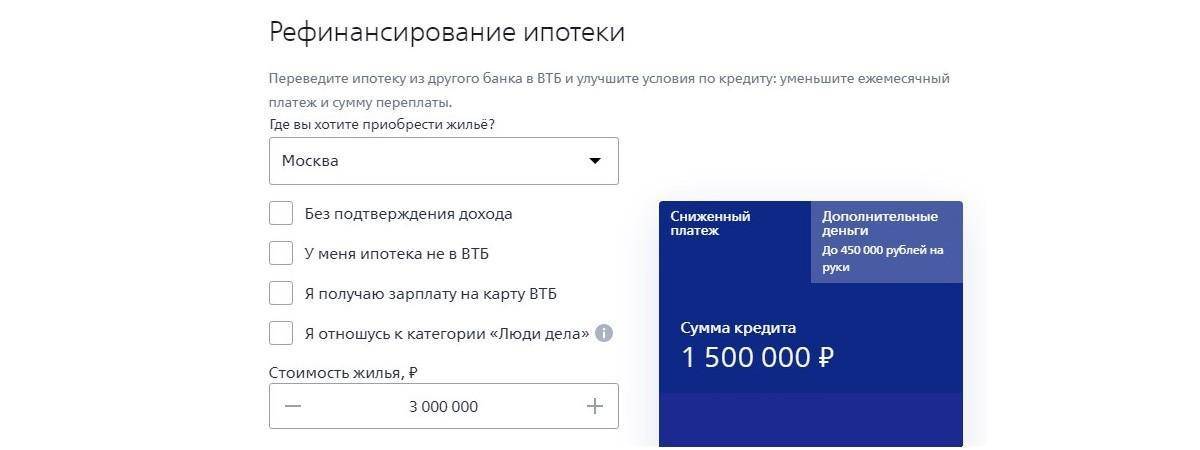

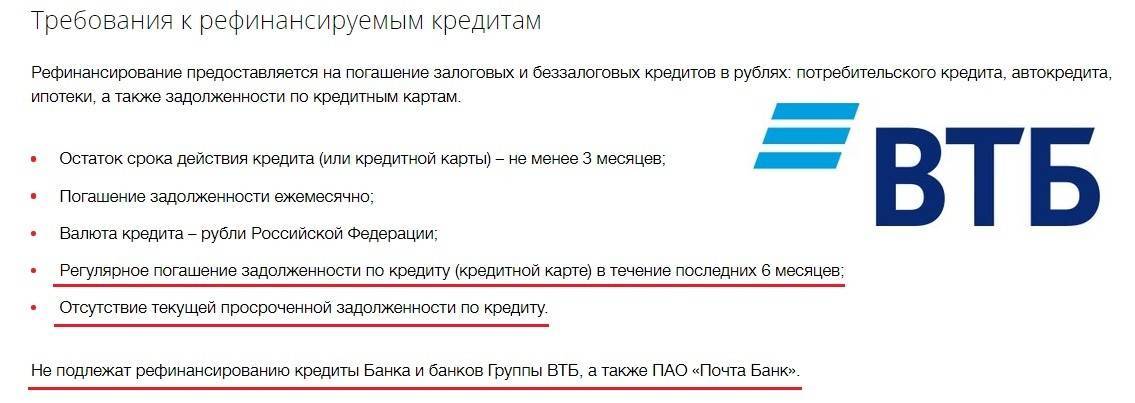

Рефинансирование кредитов в ВТБ можно провести по залоговым и беззалоговым кредитам в рублях. Это потребительские кредиты, автокредиты, ипотека, долги по кредитным картам. Требования следующие:

- Погашать долг каждый месяц;

- Кредиту осталось действовать не меньше трех месяцев;

- Валюта займа в рублях РФ;

- Задолженность по займу или кредитной карте регулярно погашалась на протяжении последних шести месяцев;

- Текущего просроченного долга по кредиту нет.

Условия рефинансирования кредитов других банков в ВТБ

Банк предлагает перекредитование под меньший процент в ВТБ. Помимо сниженной процентной ставки, пользователь получит дополнительные преимущества. Условия рефинансирования кредитов других банков в ВТБ:

- размер кредита — от 50 000 до 5 000 000 рублей;

- срок кредитования — от полугода до 7 лет;

- процентная ставка — от 6 до 13.8%;

- отсрочка платежей — до 3 первых месяцев, срок действующего кредита должен быть более 11 месяцев. Причем у пользователя по нему не должно быть просрочек в течение последнего полугода. Не допускается наличие текущей просрочки.

- льготный платеж — бесплатная услуга, позволяющая снизить размер платежа в первое время;

- комиссия за досрочное погашение — отсутствует.

Отдельно стоит затронуть условия для пенсионеров, не имеющих официальной работы:

- сумма кредита — от 50 000 до 800 000 рублей;

- процентная ставка для застрахованных кредитов — от 7.5 до 13.8%;

- процентная ставка без страховки — от 11.5 до 17.2%;

- срок кредитования — от 6 месяцев до 5 лет.

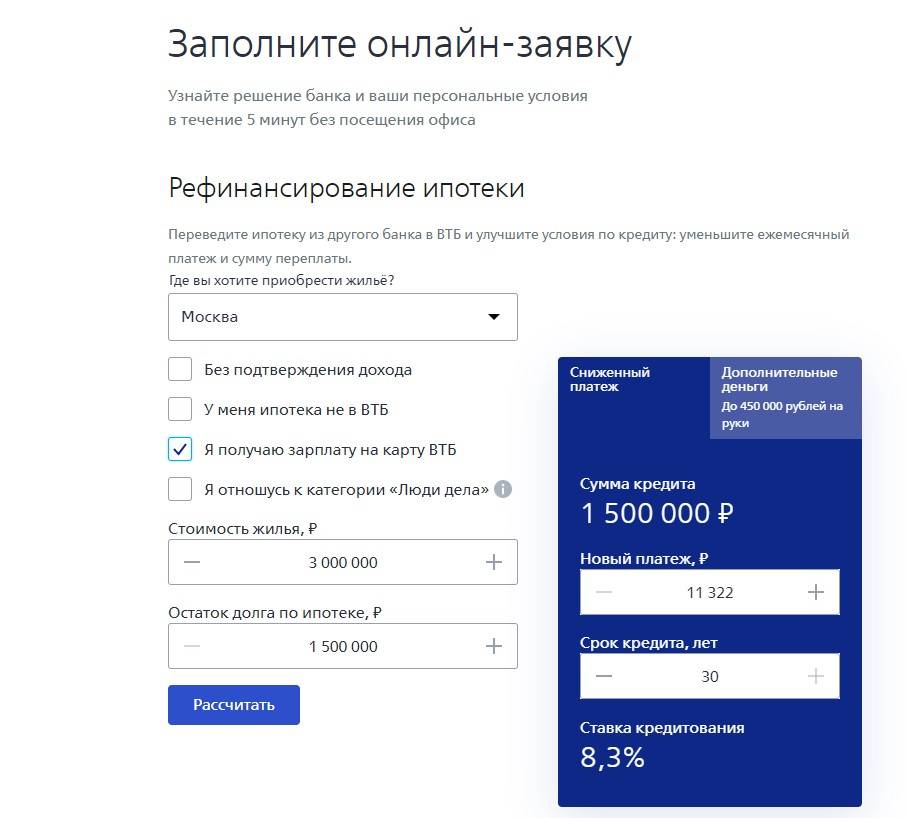

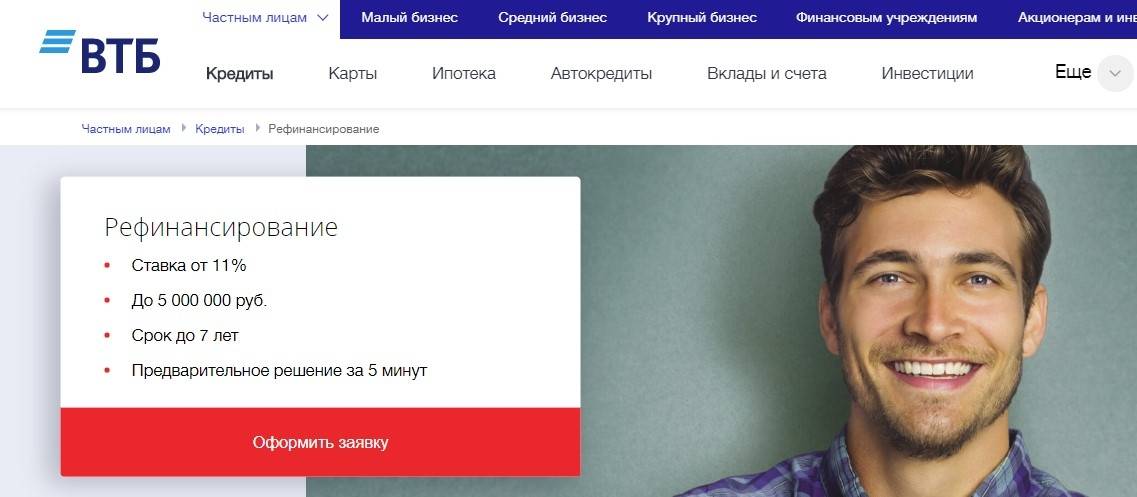

Онлайн-заявка на рефинансирование в банк ВТБ за 5 минут

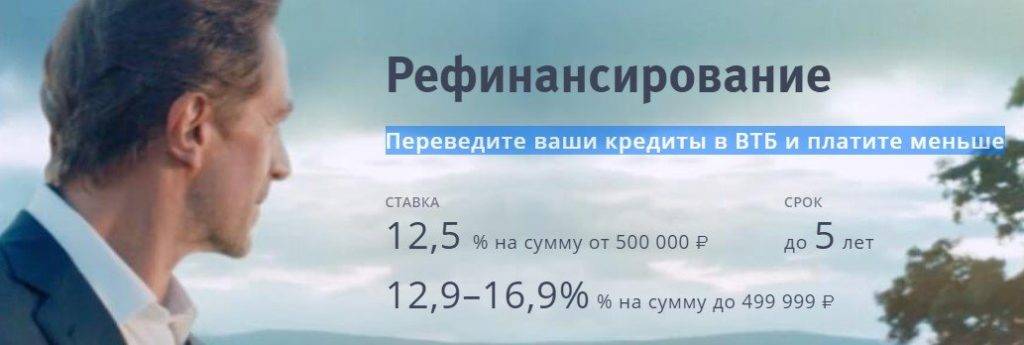

Базовое предложение от ВТБ

ВТБ позволяет рефинансировать любую имеющуюся задолженность от кредитной карты до ипотеки или автокредита. Есть в списке и потребительские ссуды. При этом процентная ставка не зависит от типа кредита и фиксируется на 11% годовых (или 12%, если запрашиваемая сумма менее 500 000 рублей). Но допускается понижение годовых до 8-9%: необходимо лишь заказать и активно пользоваться кредиткой «Мультикарта» с тарифом «Заемщик». Остальные условия перекредитования следующие:

- сумма займа от 100 000 до 5 000 000 рублей;

- период кредитования для зарплатников и корпоративных клиентов составляет до 7 лет, для иных заемщиков – до 5 лет;

- не требуются залог и поручители;

- рефинансирование до 6 займов, включая кредитные карты (можно рефинансировать одновременно задолженности в различных ФКУ);

- включение в сумму деньги на личные нужды;

- отсутствие комиссий за банковские переводы при погашении старых долгов.

Помимо пониженных годовых рефинансирование в ВТБ позволит уменьшить переплату по займам, взять дополнительные средства сверх суммы долга и подобрать одну удобную дату для внесения ежемесячных взносов. Также каждый заемщик при оформлении кредита может воспользоваться бесплатной услугой «Льготный платеж» с возможностью отсрочки уплаты основного долга до трех раз и погашением только начисленных процентов.

Вопросы-ответы

Можно ли сделать рефинансирование в банке ВТБ 24 без оформления услуги страхования?

Ну во-первых, ВТБ24 — такого банка уже давно нет. Сейчас он называется просто ВТБ Что касается услуг страхования, то они в ВТБ, как и в других банках России абсолютно добровольные. Заставить Вас подписать договор с услугой страхования никто не может (Если все-таки оформили с кредитом страховку, то Вы можете ее вернуть. Как это сделать читайте в нашей статье).

Но в некоторых случаях, банк может немного увеличить ставку по кредитному договору, если заемщик отказывается от услуг страхования (от программы «Финансовый Резерв»).

Стоит ли оставлять онлайн-заявку в ВТБ, если у меня просрочки по кредиту в другом банке?

Однозначно стоит попробовать оставить заявку и узнать решение. За это денег не берут. В некоторых случаях, кредитная история из других банков обновляется не сразу, и другие банки сразу могут не видеть просрочки. И возможно, будет положительно решение. Поэтому лучше попробовать оставить заявку и погасить кредит с просрочкой и потом уже платить исправно и вовремя в банке ВТБ, тем самым улучшая себе кредитную историю.

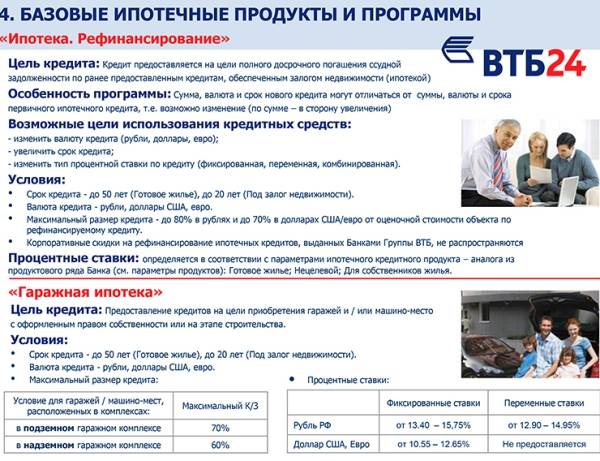

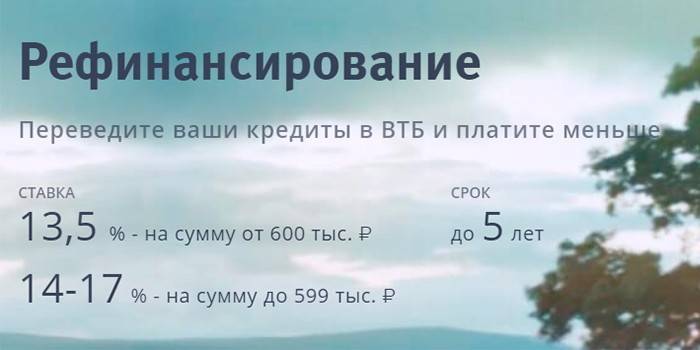

Условия рефинансирования автокредитов

Рефинансирование автокредита в банке ВТБ 24 – условия, которые распространяются на перекредитование:

Минимально по сроку перекредитоваться можно на 6 месяцев, максимальный срок составляет 5 лет.

Рефинансировать автокредит ВТБ 24 – процентные ставки:

минимальная процентная ставка – 13,5%, если сумма, выделяемая банком на рефинансирование, составляет 600 тыс. рублей и выше;

при сумме на автокредит до 600 тыс. рублей процентная ставка находится в диапазоне 14-17%.

У соискателя на рефинансирование должна быть незапятнанная кредитная история.

Оформление сделки осуществляется только в российских рублях.

Погашение долгового обязательства клиент будет осуществлять аннуитетными (фиксированными) платежами.

Автокредит, как правило, предусматривает обременение приобретенного в кредит автомобиля под залог банку-кредитору. Когда заемщик оформляет рефинансирование кредита на авто в ВТБ 24, сумма, выданная по программе, идет на погашение долгового обязательства в то кредитно-финансовое учреждение, где изначально были выданы деньги на покупку авто. Погашение кредита влечет за собой освобождение обремененного транспортного средства из-под залога, которое тут же переходит под залог в ВТБ 24. Взамен старого, клиент получает новый кредитный договор с графиком выплат уже в банке ВТБ 24.

Как погасить кредит

Осуществлять гашение кредита можно одним из следующих способов:

- через специалистов отделения ВТБ 24;

- удаленно, используя ВТБ 24 Онлайн;

- через любое отделение Почты России;

- используя сеть Золотая Корона;

- переводом с карты на карту.

Рассмотрим несколько подробнее эти варианты:

- При оплате через специалиста предъявите паспорт, вашу банковскую карточку либо номер счета.

- В ВТБ Онлайн можно подключить автоплатеж, что упрощает перевод средств в соответствии с графиком.

- При оплате через Почту России перевод нужно осуществлять за 7 – 10 дней до даты, прописанной в графике.

- Для оплаты через сеть Золотая Корона обратитесь к специалисту с паспортом и номером счета. После оплаты не забывайте брать чек.

- При переводе с карты учитывайте, что срок зачисления средств может составлять до трех рабочих дней.

Требования банка к клиенту-заемщику

Кредитоваться и рефинансировать уже имеющиеся кредиты и кредитные карты других банков в ВТБ сегодня выгодно не только с финансовой точки зрения, но и исходя из простоты заключения договоров на кредит с банком. Сегодня требования банка к клиентам-заемщикам стали довольно либеральны, достаточно лишь соблюдения простых условий.

Банк уже даже не требует от своих клиентов постоянной регистрации по текущему месту проживания, то есть можно иметь прописку в одном регионе, а получать кредит в другом.

Кроме того, банк помимо дохода клиента по основному месту работы, готов учесть еще и два дополнительных источника доходов от подработок клиента по совместительству. Подтверждать свои доходы клиент может простой типовой банковской справкой или справкой 2-НДФЛ.

Система требований

Получить ссуду в ВТБ могут только те клиенты, что полностью соответствуют его требованиям. Ознакомиться с ними можно на официальном сайте банка в разделе, посвященном рефинансированию. Банк требует, чтобы заемщик имел российское гражданство и был постоянно прописан на территории России. Ему нужно получать регулярный доход не менее 15 тысяч рублей в месяц. Имеющиеся кредиты Сбербанка должны соответствовать требованиям рефинансирования в ВТБ.

- Валюта – рубли.

- Оставшееся время выплаты долга более 3 месяцев.

- Отсутствие просрочки на данный момент. Не было случаев нарушения договора займа на протяжении всего срока его действия.

- Недопустима реструктуризация долга (отсрочка выплаты по причине тяжелого финансового состояния).

Собственные кредиты ВТБ не рефинансирует. То же правило относится и к другим банкам, входящим в его группу (Банк Москвы, Почта Банк и пр.). Под условия перекредитования подходят займы, взятые в Сбербанке – ипотека, автокредиты, кредитные карты и потребительские ссуды.

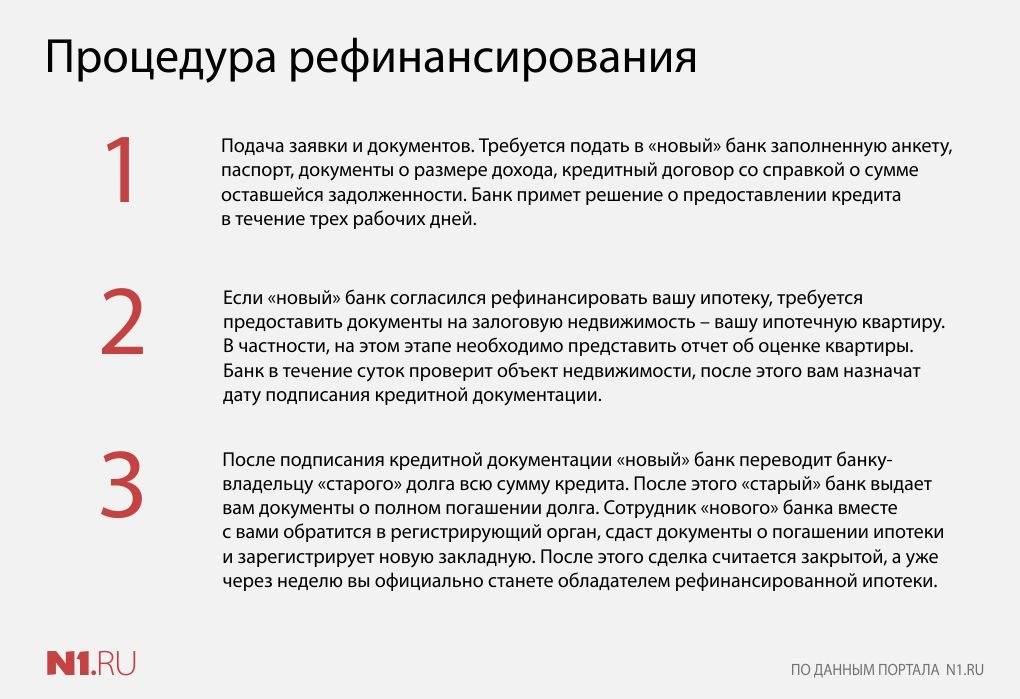

Как перекредитоваться в ВТБ

Для этого необходимо:

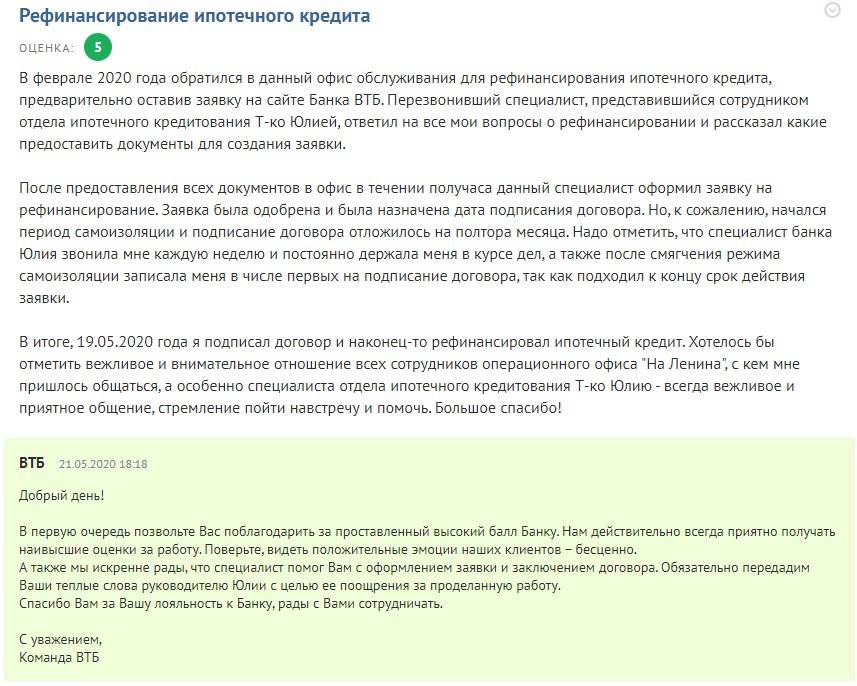

- Обратиться в банк с заявкой, где привести данные по имеющимся кредитам и уточнить возможность рефинансирования. Это обращение носит предварительный характер информирования банка о намерениях и не имеет юридической силы. Подать заявку на рефинансирование кредита можно лично или с помощью онлайн-сервиса. Рассмотрение вопроса занимает от нескольких минут до 1-2 часов.

- Получив предварительное одобрение с помощью SMS-сообщения, необходимо подготовить пакет документации и подать их на рассмотрение банка. Для данного случая рассмотрение может занять до 3-х дней, после чего потенциальный заемщик будет проинформирован о принятом решении.

- При одобрении заявки на рефинансирование кредитов других банков, заявитель должен подписать кредитный договор, после чего ВТБ погасит его задолженность перед прежними кредиторами и предоставит график новых выплат.

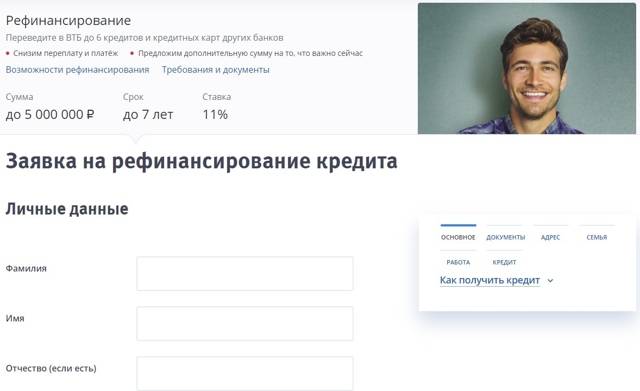

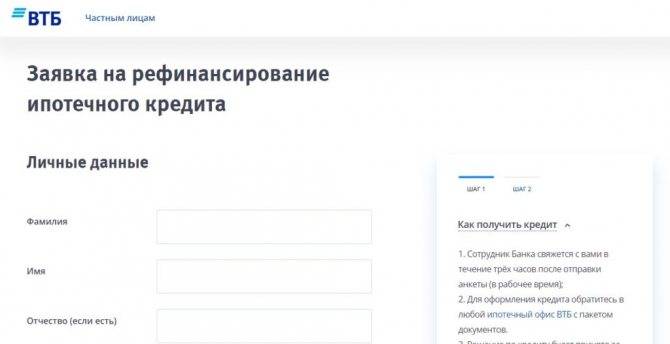

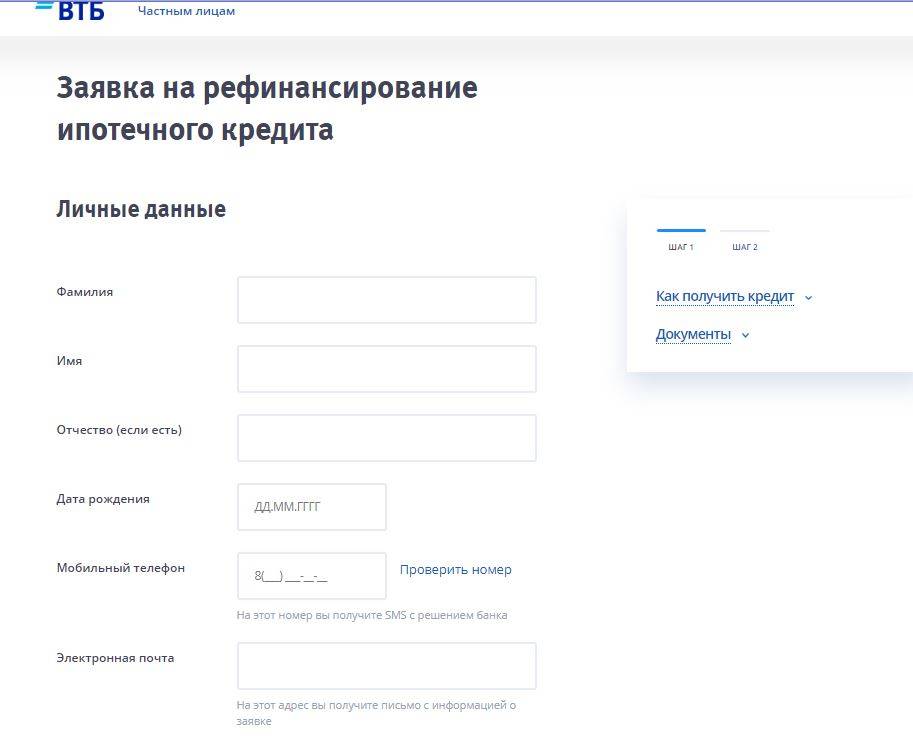

Онлайн-заявка

Онлайн-заявка оформляется на сайте ВТБ в разделе рефинансирования кредитов. От заявителя требуется заполнение следующих полей в онлайн-форме:

- Фамилия.

- Имя.

- Отчество.

- Пол.

- Дата рождения.

- Электронная почта.

- Мобильный телефон.

- Форма трудоустройства.

- Название организации, в которой он работает.

- ИНН работодателя.

- Доход по основному месту работы.

- Способ подтверждения дохода.

Введя необходимую информацию, клиент переводится на следующую страницу, где нужно привести данные текущих банковских кредитов:

- Банк.

- Форма кредитования (потребительский займ, ипотека и др.).

- Дата выдачи.

- Срок.

- Процентная ставка.

Далее требуется указать желаемый срок кредитования в ВТБ, возможность участия в страховых программах и использования дополнительных возможностей. Внесение этих данных завершает заявку. Нажав кнопку отправки, пользователь подает ее на рассмотрение банка.

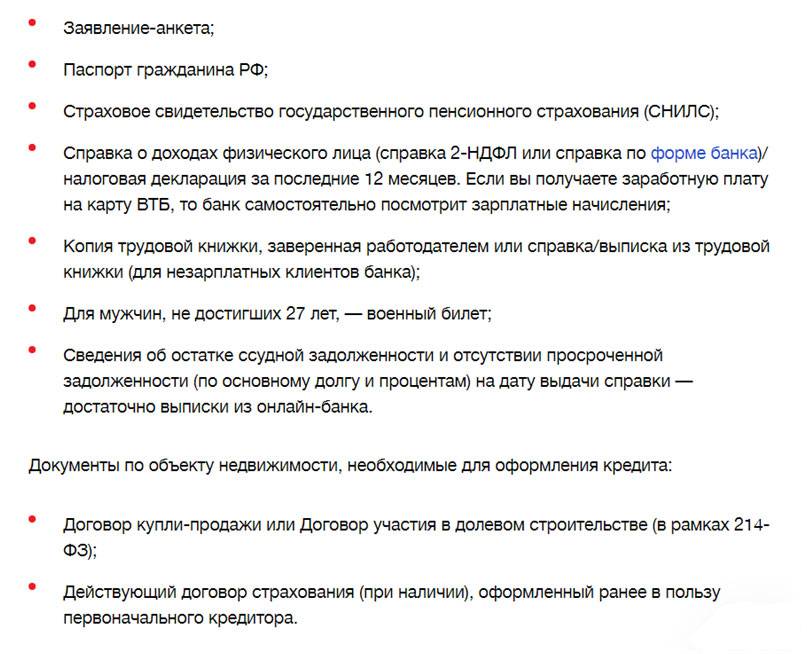

Документы для рефинансирования

Перед подписание кредитного договора, для общего случая заемщик должен предоставить банку:

- Паспорт гражданина РФ.

- Страховое свидетельство со СНИЛС.

- Сводную справку по рефинансируемым займам. Кредитные договора в этом случае не требуются.

- Справку о доходах. Она может быть составлена по форме банка или 2-НДФЛ.

- Заверенную отделом кадров копию трудовой книжки (или трудового договора) – если сумма перекредитования превышает 500 000 рублей.

Для зарплатных клиентов список будет короче (потому что многие данные о них уже есть у кредитной организации):

- Паспорт гражданина России.

- Сводная справка о рефинансируемых займах, без предоставления кредитного договора.

- Страховое свидетельство со СНИЛС.

Документы для оформления рефинансирования

Если требований у банка достаточно и к заемщику, и к действующему кредиту, то к списку документов особо строгих требований и новшеств нет.

Чтобы перевести свой проблемный кредит в банк ВТБ24, понадобятся такие же документы, что и при оформлении потребительского кредита. Банку требуется бумаги, которые гарантируют платежеспособность клиента и удостоверяют его личность.

Перечень необходимых для рефинансирования бумаг выглядит так:

- Паспорт

- 2-НДФЛ, справка по форме банка, справка в свободной форме (один документ из перечисленных на выбор, чтобы подтвердить свой доход)

- Кредитный договор или уведомление о полной стоимости кредита (имеется в виду действующий проблемный кредит)

- СНИЛС

Зарплатным клиентам банка ВТб24 понадобится на 1 документ меньше, поскольку данной категории заемщиков не нужно подтверждать свой доход. У банка такая информация имеется.

Как рефинансировать кредит в ВТБ 24

ВТБ 24 предоставляет рефинансирование кредитов других банков физическим лицам, которые в него обратились, при соблюдении ряда условий. Подходите ли вы для участия в данной программе и сможете ли снизить процент по кредитной ставке – об этом вам сообщат только после того, как будет рассмотрена ваша заявка.

Но, прежде чем ее оставлять, вам необходимо обратиться в свой банк, где оформлен нынешний займ, и запросить справку об остатке задолженности (ее размере), а также об отсутствии просрочек по выплатам в течение последних 6 месяцев.

Заявку на рефинансирование кредита в ВТБ 24 можно подать одним из трех способов:

Заполнить заявку на сайте банка

В заявке требуется указать персональные данные, актуальные контактные данные (по ним с вами сможет связаться представитель банка), сведения о работе (место работы, размер заработной платы). Вы не можете сделать заявку, если не имеете документально подтвержденного дохода. Хотя при подаче заявки в электронном виде прилагать такой документ не требуется, вам необходимо подтвердить его наличие. Обманывать банк не стоит – все равно без такой справки (или выписки по счету) кредит вам не дадут.

Обратиться в банк по телефону

Наберите номер 8 (800) 100-24-24 – это номер Центра телефонного обслуживания ВТБ. Менеджеры оформляют любые заявки, в том числе и на выдачу или рефинансирование кредитов в банке ВТБ 24, а также отвечают на вопросы потенциальных и нынешних клиентов.

Обратиться в любое отделение ВТБ 24, взяв необходимые документы.

Прежде всего, это паспорт, договор займа, подлежащего рефинансированию, и справка об остатке задолженности и отсутствии просрочек по платежам.

Как уже говорилось выше, банк не пойдет навстречу, если это его собственный кредит – в таком случае возможна только процедура реструктуризации, и только при условии, что вы подходите под данную программу.

Рефинансирование своих же кредитов

Осуществляет ли ВТБ рефинансирование кредитов других банков? Да, этому и посвящена данная статья. Но вот свои кредиты банк ВТБ 24 не рефинансирует. Кроме того, не попадают под данную программу кредиты, выданные любым другим банком Группы ВТБ, а именно:

ВТБ 24,

ВТБ,

«Почта Банк»,

«БМ-Банк».

Клиентам, которые хотят пересмотреть условия своих займов, полученных в ВТБ 24, рекомендуется обратиться либо за услугой реструктуризации (если они оказались в трудной жизненной ситуации и могут подтвердить это документально), либо за услугой рефинансирования, но уже в другой банк (Сбербанк, Газпромбанк, Тинькофф и т.п.). При этом стоит сравнить разные показатели (в первую очередь, процентную ставку и размер переплат, наличие скрытых платежей и комиссий, в том числе за открытие и ведение счета, и т.п.), прежде чем решиться перевести свой долг из одного банка в другой.

Рефинансирование кредитов других банков

А если у вас имееться ипотека и вы хотите сделать рефинасирование ипотеки, то условия рефинансирования в Бинбанке самые лучшие на данный момент

Перевести кредит в ВТБ 24 из другого банка – просто.

Оно позволяет:

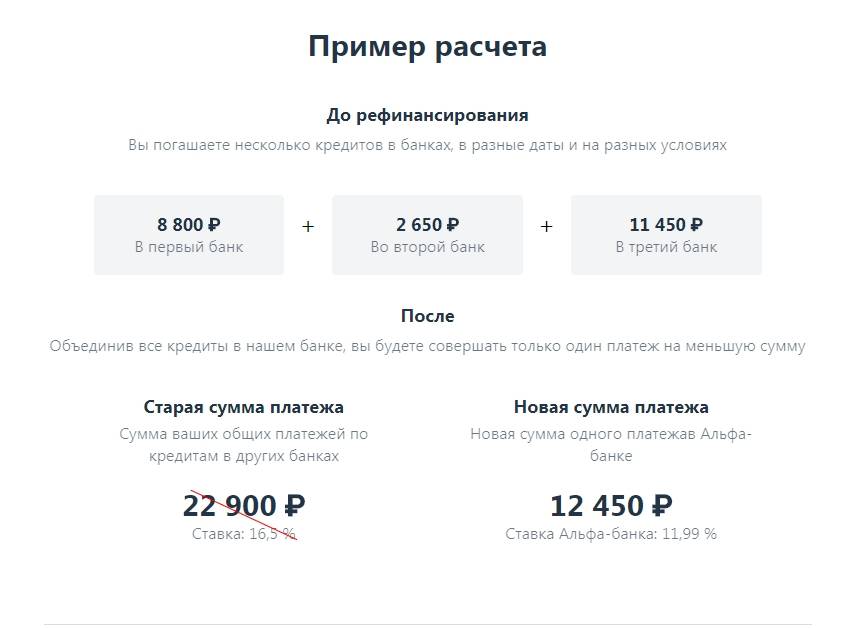

Объединить в один несколько кредитов, взятых в другом/в других банках ранее (в ВТБ 24 рефинансирование кредитов других банков доступно до 6 шт.).

Снизить переплату – для этого необходимо заключить новый договор на срок меньший, чем тот, в течение которого оставалось платить первому банку.

Снизить ежемесячный платеж – для этого, напротив, срок выплаты кредита увеличивается.

Уменьшить процентную ставку.

Если ВТБ 24 осуществляет рефинансирование кредитов других банков, выданных одному заемщику, то для нескольких кредитов рассчитывается средняя ставка, которая зависит от остатка долга по каждому из них. Рефинансированию подлежат только те кредиты, до окончания выплат по которым осталось не менее 3 месяцев. Просрочки по платежам должны отсутствовать, как и задолженность на момент перевода их в ВТБ 24.

Может ли произвести клиент банка ВТБ 24 рефинансирование кредита в другом банке? Может. То есть, взятый им ранее займ в банке ВТБ будет передан в другой банк, который погасит все кредитные обязательства должника перед ВТБ 24.

Как перевести кредит в ВТБ 24? Нужно обратиться с заявкой в данный банк. Ответ на заявку придет по SMS (на номер, который вы указали в анкете) в течение всего лишь одного рабочего дня. Если ответ будет положительным, то достаточно будет обратиться в офис банка с пакетом документов. В тот же день с вами будет заключен новый договор. Деньги будут перечислены на счета кредиторов. Если предполагалось получение наличных сверх суммы кредита, то они будут выданы в этот же день.

Выгодно ли сегодня проводить рефинансирование кредита

Человек взял потребительский кредит. Насколько выгодно для него оформить рефинансирование? Это будет зависеть от различных факторов. Повлиять может:

- Первоначальная процентная ставка.

- Сумма оставшейся задолжености (какая часть займа уже возмещена);

- Избранный тип платежей (дифференцированный или аннуитетный);

Не забывайте, что расчет на кредитном калькуляторе иногда не показывает объективные результаты. Также новые условия выдачи кредитов часто включают страховку. Это значительно понижает выгоду от рефинансирования. Проанализируйте все положительные и отрицательные моменты, сами проведите простые расчеты. Рефинансировать займ будет выгодно, в случае погашения не более половины задолженности, когда разница ставки по процентам выходит около 5%. Размеры переплаты напрямую зависят от того, когда проведена процедура. В ваших интересах сделать это как можно раньше.

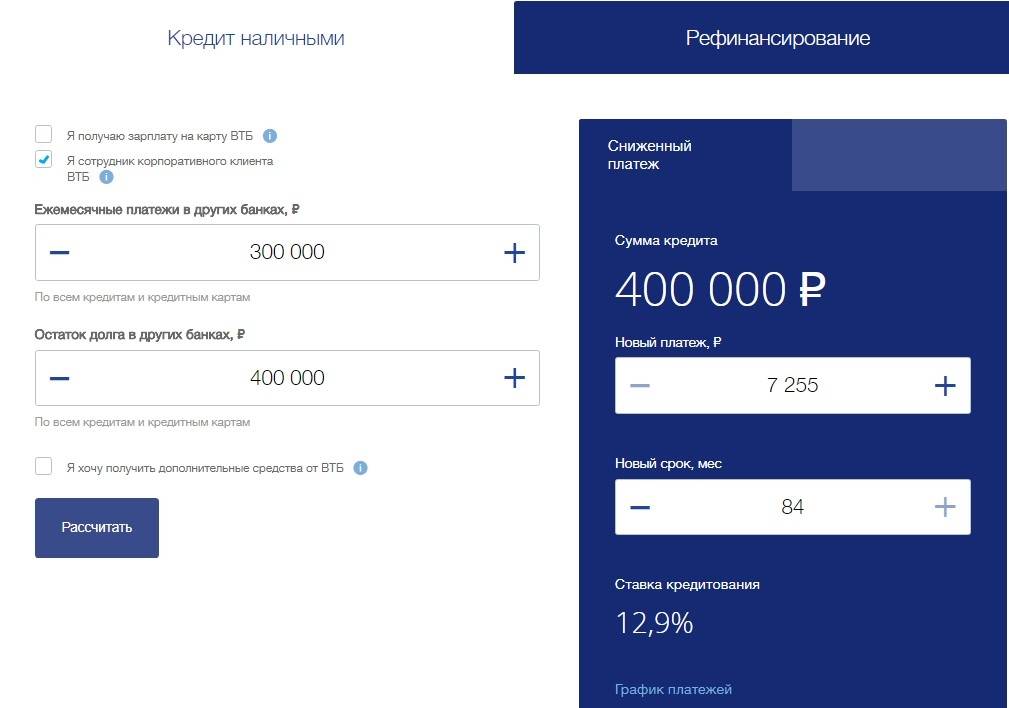

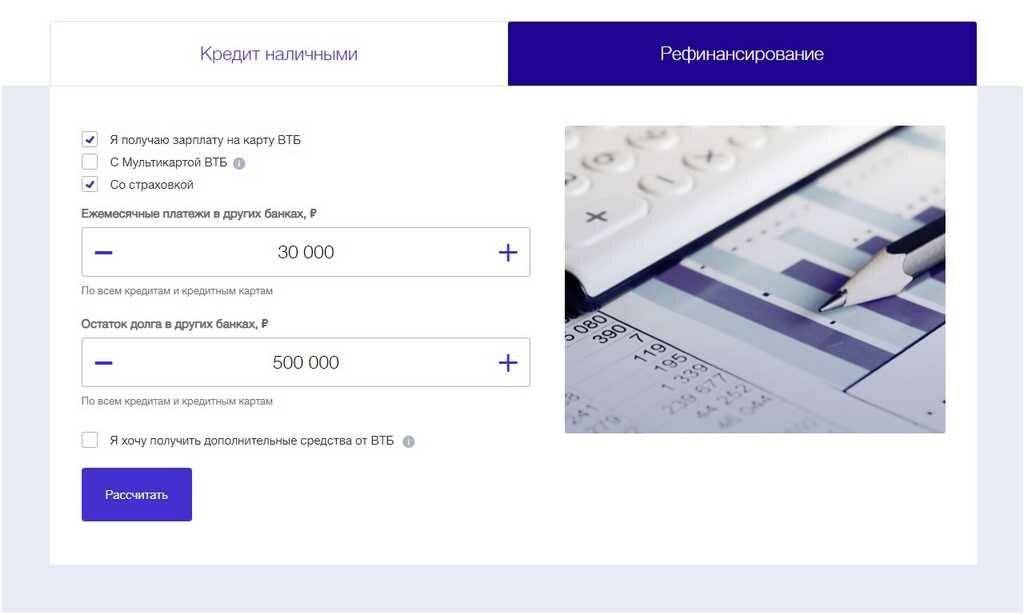

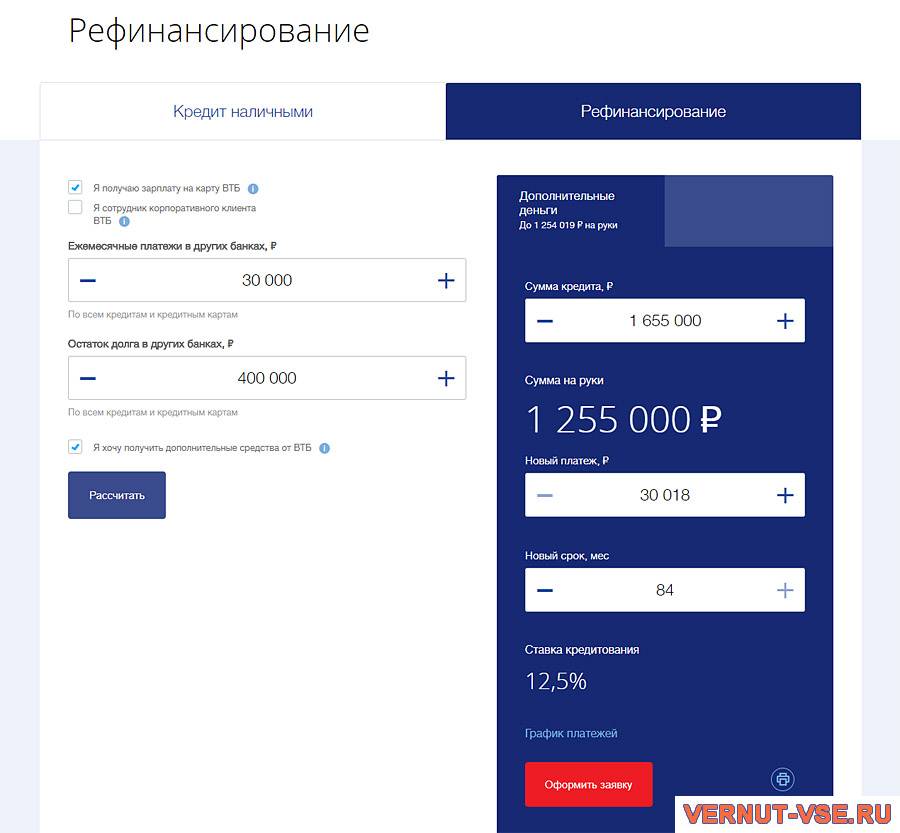

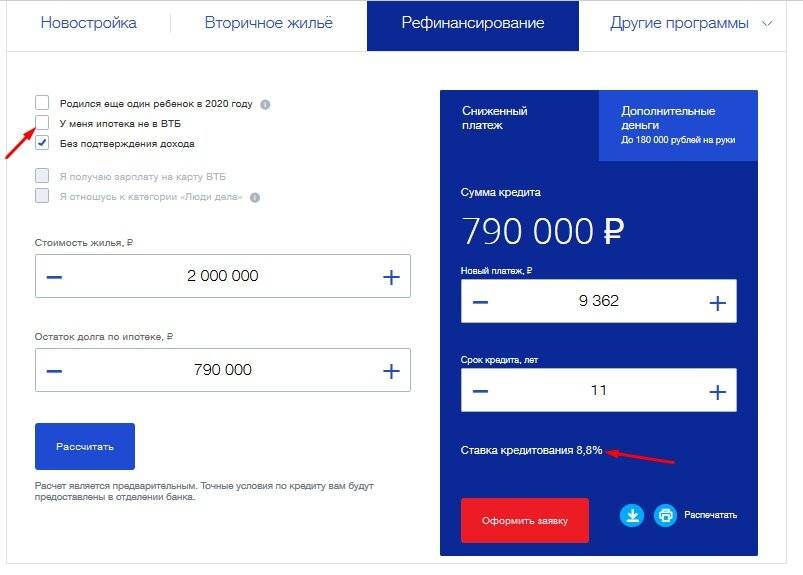

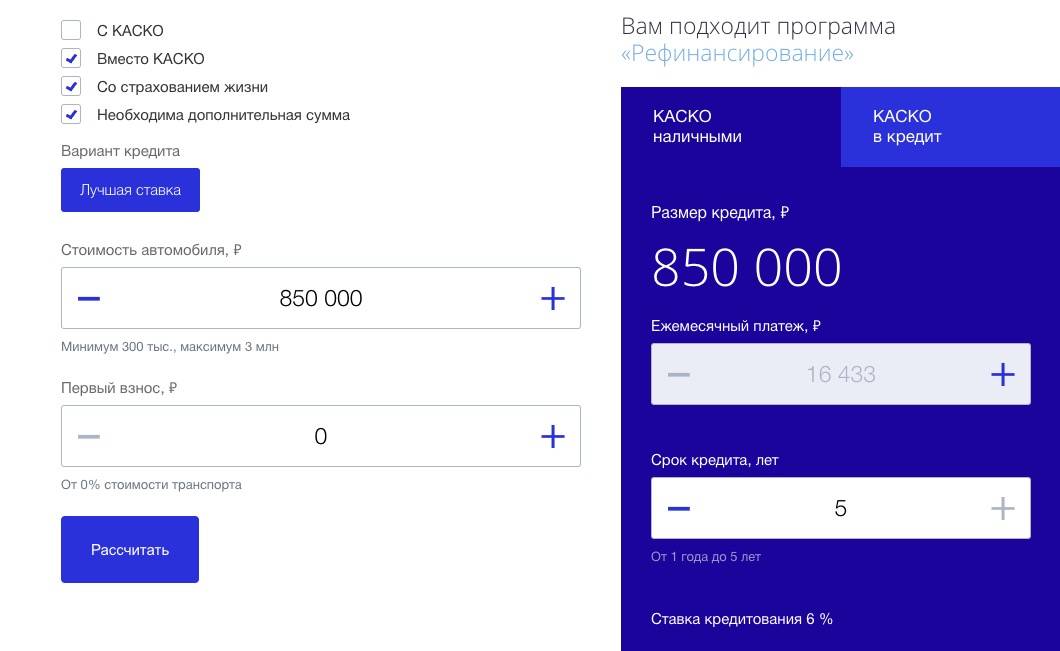

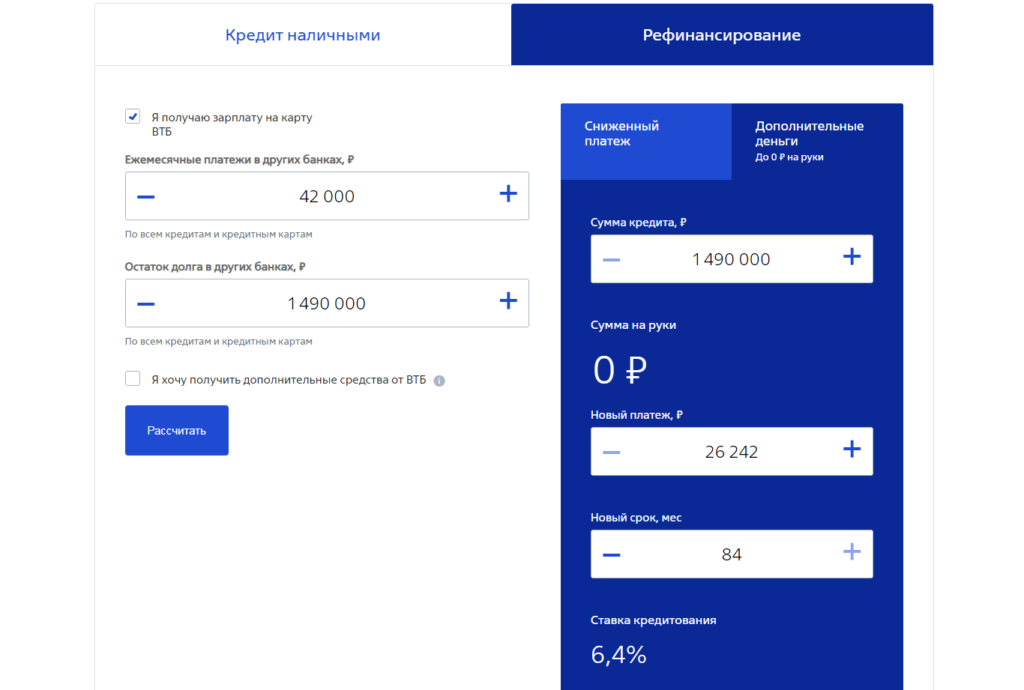

Рассчитать рефинансирование кредитов в ВТБ можно на специальном калькуляторе.

Кредитный калькулятор на сайте ВТБ

Программа рефинансирования в ВТБ

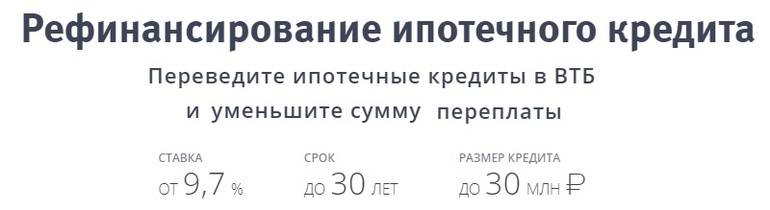

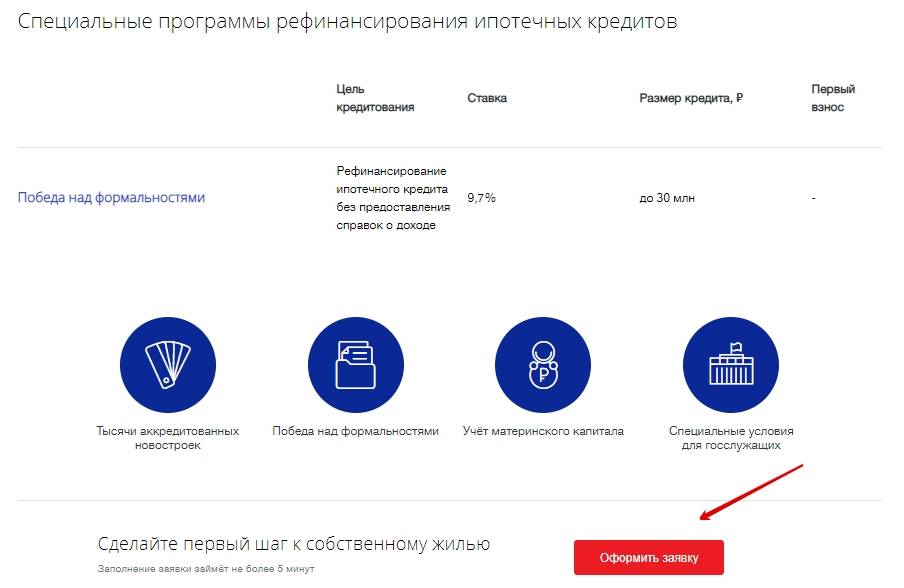

Схема этой услуги включает в себя объединение текущих кредитов заемщика воедино. С прежними кредиторами расплачивается ВТБ, а клиенту выдается новый целевой кредит на более приемлемых условиях погашения. Перекредитование в ВТБ охватывает широкий диапазон банковских продуктов:

- потребительское кредитование;

- автокредитование;

- ипотечные кредиты;

- кредитные карточки.

Программы перекредитования затрагивают только предложения сторонних банков, и не распространяются на финансовые организации Группы ВТБ. К ним относятся:

- ВТБ;

- «Почта Банк»;

- «БМ-Банк».

Клиентам этих финансовых организаций, желающим пересмотреть условия текущего кредитования, рекомендуется:

- обратиться в свой банк за услугой реструктуризации кредитного продукта;

- найти стороннюю финансовую организацию, где можно оформить рефинансирование.

Оформить заявку на кредит в банке «ВТБ»

Ирина Волкова

Автор Выберу.ру, irinavolkova@vbr.ru

Специализация: микрозаймы, кредиты, ипотека, страхование

Вопросы и ответы

Что значит рефинансировать кредит?

Процедура рефинансирования подразумевает оформление нового займа с целью погашения действующего. Клиент может обратиться как в ту организацию, которая ранее выдала кредит, так и в другой банк

Для рефинансирования важно подобрать программу с более выгодной процентной ставкой. Только в этом случае процедура будет выгодной для заемщика

Чтобы подобрать такой вариант, рассмотрите предложения банка «ВТБ» в Тольятти за 2021 год, опубликованные на странице финансового портала Выберу.ру.

Какие требования к получателю?

Каждая банковская организация устанавливает свои требования к заемщику. Они могут меняться в зависимости от того, рефинансируется потребительский или целевой кредит. Список наиболее часто встречающихся требований выглядит следующим образом:

- возраст от 21 года до 70 лет;

- российское гражданство;

- трудовой стаж не менее 3 месяцев;

- постоянная регистрация на территории России;

- наличие источника заработка.

Еще одно условие — чтобы в рамках действующего кредита был совершен хотя бы один платеж (в том числе и наличными).

Если вы хотите ознакомиться с требованиями банка «ВТБ» в Тольятти, перейдите во вкладку интересующего вас предложения. Для этого нажмите «Подробнее» в карточке с названием программы.

Какие документы нужны?

В рамках рефинансирования могут потребоваться различные документы, состав которых во многом зависит не только от требований банка, но и от того, перекредитование какого займа необходимо. Наиболее распространенным остается следующий пакет бумаг:

- заявление-анкета от клиента;

- справка об уровне дохода (2-НДФЛ или по форме банка);

- российский паспорт;

- договор действующего займа.

Чтобы определить, какие бумаги потребуется взять с собой в Банк «ВТБ» для рефинансирования, перейдите во вкладку нужного займа. Нажмите «Подробнее» и откройте раздел «Документы».

Как погашать кредит, взятый как рефинансирование?

Порядок выплаты зависит от аннуитетного или дифференцированного типа погашения, а также от условий банка, в который вы обратились. Ежемесячно потребуется вносить наличными или по безналичному переводу определенную сумму в рамках нового договора. Какой она будет, зависит от следующих условий:

- процентная ставка;

- срок выплаты;

- сумма долга.

Узнать возможный график платежей в рамках рефинансирования за 2021 год в банке «ВТБ» вы можете с помощью кредитного онлайн-калькулятора Выберу.ру.

Можно ли объединить два кредита в банке «ВТБ»?

Отдельные банки предусматривают такую возможность. Во многом она зависит от особенностей кредита, который нужно рефинансировать. Чтобы узнать эту возможность в банке «ВТБ», позвоните менеджеру на горячую линию. Другой вариант — оформить заявку на рефинансирование в Тольятти.

Как можно снизить процентную ставку

Ставку по кредиту можно снизить, оплачивая покупки Мультикартой ВТБ. Сделать это довольно просто.

✓Сначала надо оформить дебетовую Мультикарту ВТБ.

✓Затем подключите на нее опцию «Заемщик»у.

✓После этого расплачивайтесь картой в магазинах или интернете на сумму не менее 10 тысяч рублей в месяц.

Скидка составит:

– 1% к процентной ставке по кредиту наличными.

Скидка начисляется на бонусный счет бонусными рублями

Затем бонусные рубли можно обменять на обычные рубли, товары и сертификаты из каталога или путешествия.

Надо ли платить страховку

Конечно, при оформлении рефинансирования вам предложат заключить договор страхования. Но вы имеете право отказаться.

В банке ВТБ утверждают, что отказ от страхования не повлияет на принятие решения о выдаче денег.

Правда, практика такова, что процентная ставка без страховки может быть выше.

Какие бонусы есть у ВТБ для заемщиков

При оформлении рефинансирования в банке ВТБ можно подключить дополнительные услуги, которые могут быть очень полезны.

✓ Отложенные платежи. Услуга «Отложенные платежи» позволяет клиентам с хорошей кредитной историей пропустить 1 или 3 первых ежемесячных платежей. По рефинансируемым кредитам с даты выдачи должно пройти не менее 11 мес. Услуга предоставляется бесплатно.

✓ Льготный платеж. Услуга «Льготный платеж» позволит снизить размер первых платежей (до 3-х шт.), которые будут состоять только из процентов по кредиту без основного долга. Услуга предоставляется бесплатно.

✓ Кредитные каникулы. Услуга «Кредитные каникулы» позволяет пропустить один любой платеж каждые полгода (не ранее 6 месяцев с даты выдачи кредита и не позднее 3 месяцев до окончания кредита). Пропущенный платеж сдвигается на следующий период с одновременным увеличением срока кредита. Услуга предоставляется бесплатно.

Оформление и погашение

Подать заявку на перекредитование займов, взятых в Сбербанке, можно в офисе ВТБ или на его сайте. Онлайн-заявка рассматривается всего несколько минут, после чего банк сообщит вам предварительное решение. После положительного ответа кредитора следует собрать все указанные выше бумаги и отправиться лично в отделение.

Здесь заполняется уже более подробная, информативная анкета с указанием всех параметров получаемого займа. Срок принятия решения составляет от 1 до 3 дней. Далее соберите все оставшиеся бумаги на рефинансируемые кредиты и подойдите в банк для получения ссуды.

Деньги будут зачислены на ваш расчетный счет, открытый в ВТБ, после чего их следует перевести на погашение имеющихся займов. Перевод совершается без комиссии. Если вам одобрили дополнительную сумму, оформите специальную карту для ее перечисления.

Для погашения займа предусмотрены только аннуитетные платежи. Досрочное гашение разрешено в любую дату без штрафных выплат. После внесения большей суммы можно уменьшить срок кредита или размер платежа.

Физические лица вносят ежемесячный платеж без комиссии в офисах банка, его банкоматах и через удаленные сервисы (личный кабинет на сайте и мобильное приложение). Клиенту открывается банковская карта, на которую и следует каждый месяц вносить определенную сумму.

Остальные способы погашения кредита ВТБ предполагают оплату определенного процента за услуги посредника. Им могут выступать различные платежные сервисы (Киви, WebMoney), интернет-банкинг сторонних банков, Почта России, терминалы и пункты обслуживания клиентов (Евросеть, Билайн и пр.).

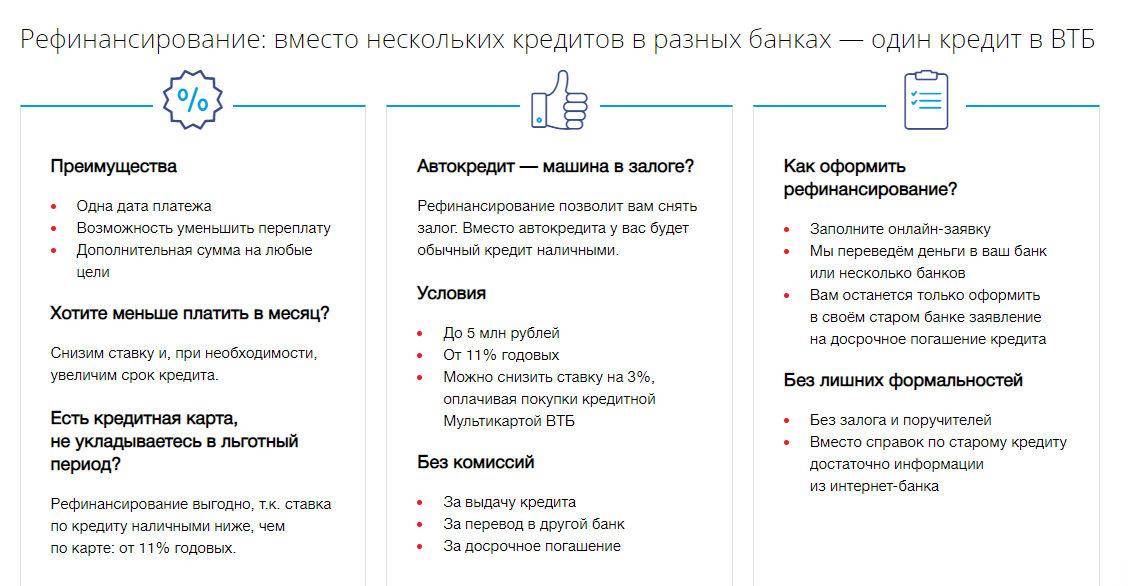

Вместо займов в различных банках — кредит в ВТБ

Положительные стороны этой процедуры:

- Шанс уменьшить переплаченное;

- Одна дата для платежей;

- Дополнительный займ на любую цель.

Клиенту предложат отсрочку платежей до трех месяцев. Если вовремя все оплачиваете, но банк не дает кредитные каникулы, можно перевести кредиты в ВТБ. При условии, что с момента, как вы оформили кредит прошло 11 месяцев, вы пропустите до трех первых платежей.

Ещё возможно понизить кредитные платежи. Например, предложение «Льготный платеж» позволит выплачивать в первые три месяца лишь проценты по займу.

Вы брали автокредит и оставили в залог свое авто?

Рефинансирование поможет снять этот залог. Вы получите обыкновенный кредит наличными вместо автокредита. Это позволит сэкономить на полном КАСКО автомобиля, плюс сможете уже полноценно распоряжаться им. Например, продать.

Условия ВТБ:

- От 6,4% годовых.

- До 5 млн руб.

Не нужно платить комиссию, если хотите:

- перевестись в другую кредитную организацию;

- взять кредит;

- досрочно погасить займ.

Для оформления рефинансирования нужно заполнить онлайн-заявку. Средства будут переведены в ваш банк. Клиенту останется лишь оформить заявление о досрочном погашении займа в старом банке.

Приятный бонус — нет излишних формальностей. Вам не понадобится вносить залог или искать поручителя. Не придется брать справки по прошлому займу. Будет достаточно сведений из интернет-банка.