Правила получения вычета по ипотечным процентам

Существенные перемены произошли 01 января 2014 г.:

- Ипотечная недвижимость до 01.01.2014 г. Ограничение размера процентного вычета отсутствует.

- Ипотечная недвижимость после 01.01.2014 г. Максимальная сумма по налоговому вычету по ипотечным процентам — 3 млн руб. То есть, если размер процентов по ипотеке превысил эту сумму, вернуть 13 % вы сможете только с 3 млн руб.

Условия для возврата имущественного налога по ипотечным процентам:

- Целевое назначение займа. Договор, заключённый между человеком и компанией, предоставляющей кредит, должен содержать строку с информацией о том, что ресурсы выдаются на приобретение либо строительство определённого жилища.

- Возврат реально уплаченных процентов. Указывать в декларации разрешено лишь проценты по ипотеке, погашенные в прошлые периоды.

- Получение денег в году, следующим за годом, в котором получено право на собственность. Если квартира куплена в 2019 г., право на неё получено в 2020 г., то подавать на вычет следует не раньше 2021 г.

- Получение вычета с ипотечных процентов, уплаченных до оформления документа на собственность. Проценты, выплаченные до даты подписания права собственности, не включаются в расчёт налогового возврата.

- Единый документ 3-НДФЛ для основного и процентного вычета по ипотеке. При подаче на получение обоих вычетов сразу, не требуется заполнения двух деклараций — сведения указываются в общей форме. Если вычет по основному долгу уже получен — сумма также должна быть прописана в документе отдельной позицией.

Нюансы

Хоть описанные алгоритмы и кажутся достаточно простыми, но в них есть и свои особенности:

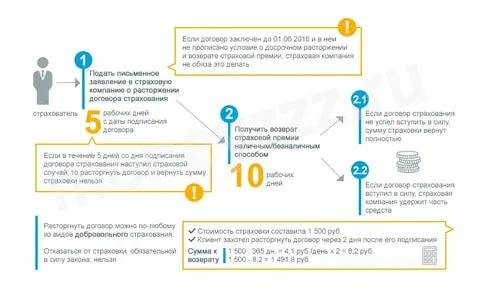

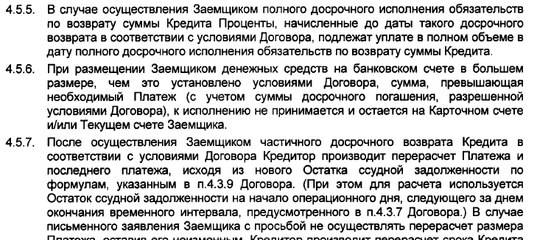

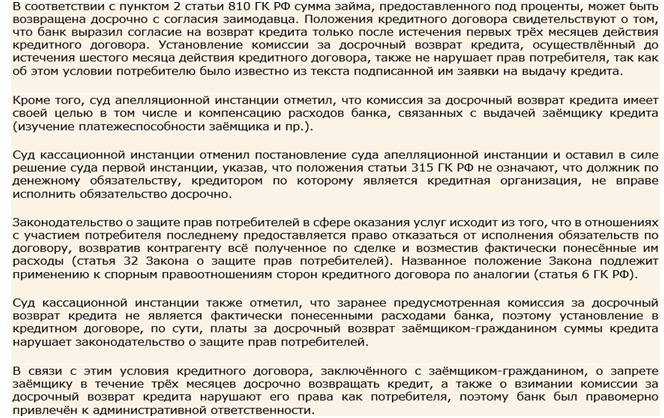

- Некоторые компании намеренно приостанавливают досрочное погашение, поэтому следует заранее узнать, прописывается ли в договоре возможность досрочного расторжения договора;

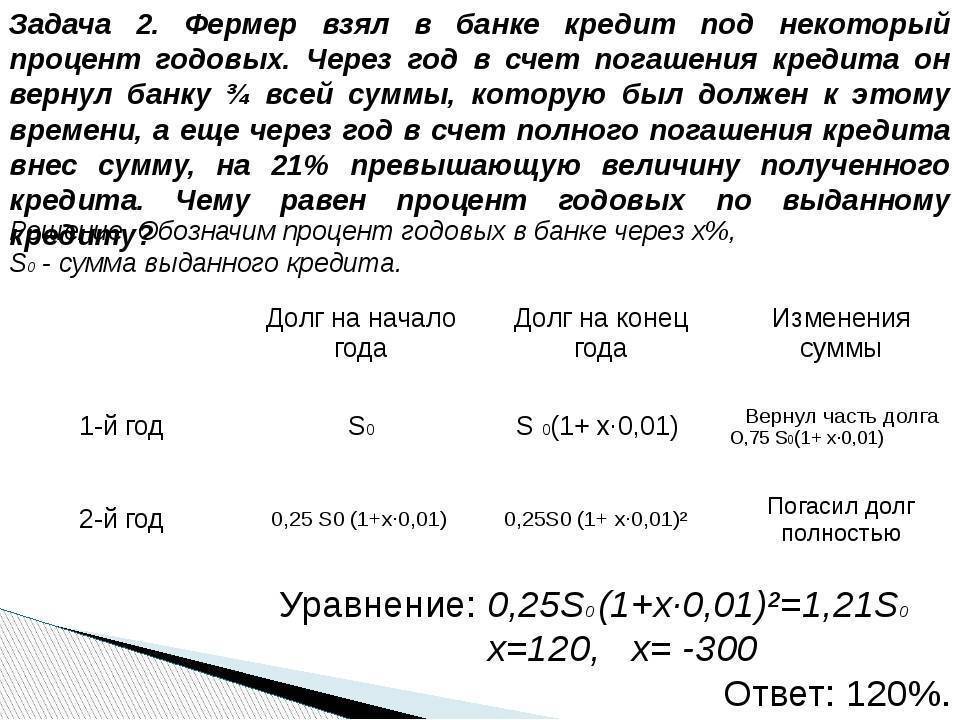

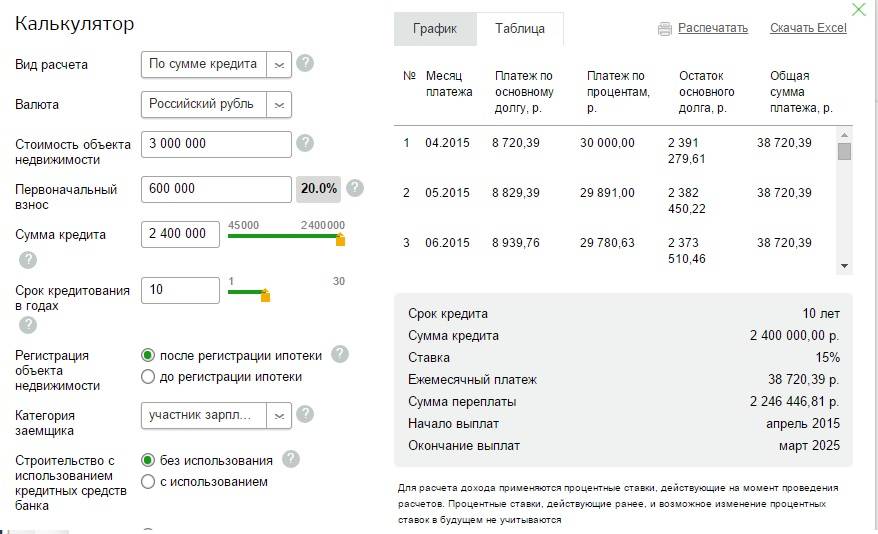

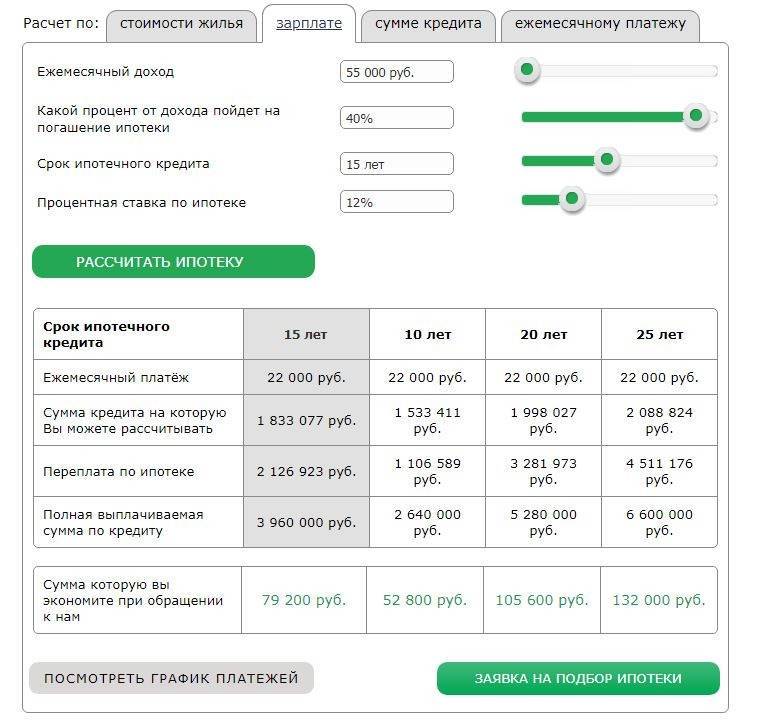

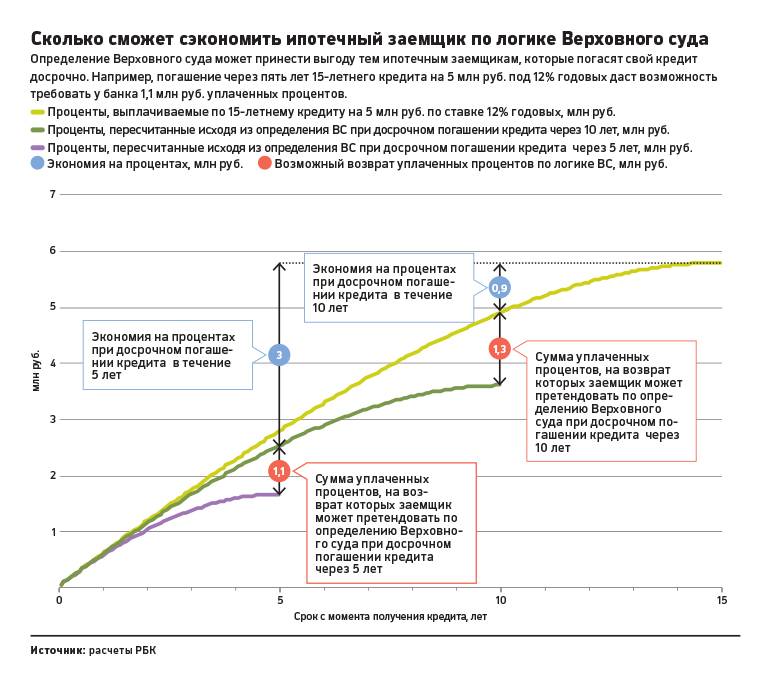

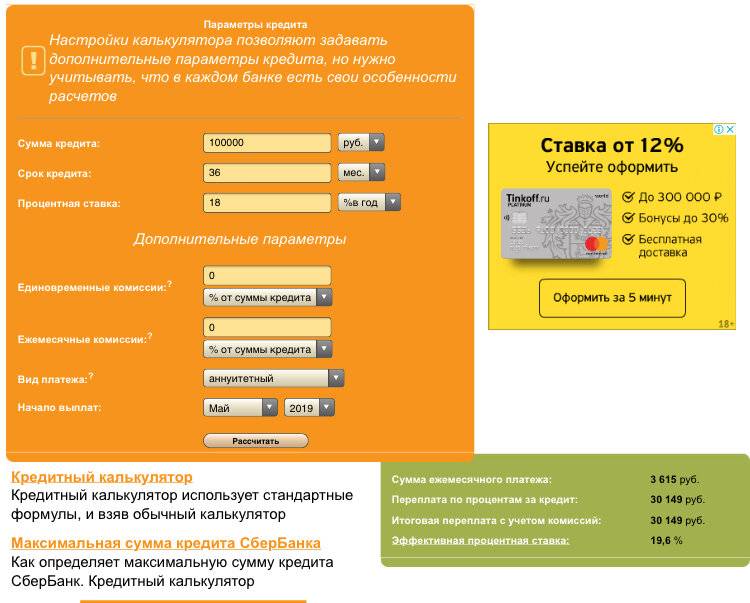

- Перед посещением банка лучше самостоятельно просчитать сумму, которую можно получить по закону. Для этого нужно высчитать соотношение начисленных процентов к уже оплаченным, после чего просчитать сумму тела кредита, выплачиваемую ежемесячно;

- По решению Высшего арбитражного суда, кредитор не имеет права требовать проценты, когда заемщик фактически не пользовался деньгами. Поэтому проценты насчитываются только за время с начала выдачи займа до дня полного погашения.

Нюансы по возврату процентов

Важно понимать, что возврат процентов будет происходить до тех пор, пока выплачивается кредит. Оплачивая ссуду по ипотеке через банкомат, впоследствии, при предъявлении документов на возврат процентов, могут возникнуть некоторые сложности. Дело в том, что в квитанции, которая выдается терминалом, не указаны фамилия и имя заемщика

Оплачивая ссуду по ипотеке через банкомат, впоследствии, при предъявлении документов на возврат процентов, могут возникнуть некоторые сложности. Дело в том, что в квитанции, которая выдается терминалом, не указаны фамилия и имя заемщика

Дело в том, что в квитанции, которая выдается терминалом, не указаны фамилия и имя заемщика. Оплачивая ссуду по ипотеке через банкомат, впоследствии, при предъявлении документов на возврат процентов, могут возникнуть некоторые сложности. Дело в том, что в квитанции, которая выдается терминалом, не указаны фамилия и имя заемщика.

Если квартира оформлена на двух совладельцев (например, на обоих супругов), то жильем в одинаковых долях владеют два человека. Вычет в данном случае будет производиться тоже равными долями с обоих владельцев. При этом передать свою часть вычету другому совладельцу заемщик не имеет права.

Возврат товара оплаченного банковской картой — порядок действий

Возврат денег на карту при возврате товара: порядок действий Возврат оплаченного банковской картой товара: правовая база Возврат денег на карту при возврате товара: порядок действий Общий алгоритм действий покупателя при возврате уплаченных посредством использования платежной карты денег за возвращенный в магазин товар таков:

- Написание заявления о возврате денег на карту с приложением кассового чека, свидетельствующего о покупке товара именно в данной торговой точке. В таком заявлении указываются фамилия, имя, отчество покупателя, сумма к возврату, основания. К заявлению также должна прилагаться копия паспорта заявителя.

- Передача названных документов продавцу или иному ответственному лицу со стороны магазина. При этом покупатель предъявляет для сверки и свою платежную карту.

После этого следует ожидать возврата денежных средств на карту.

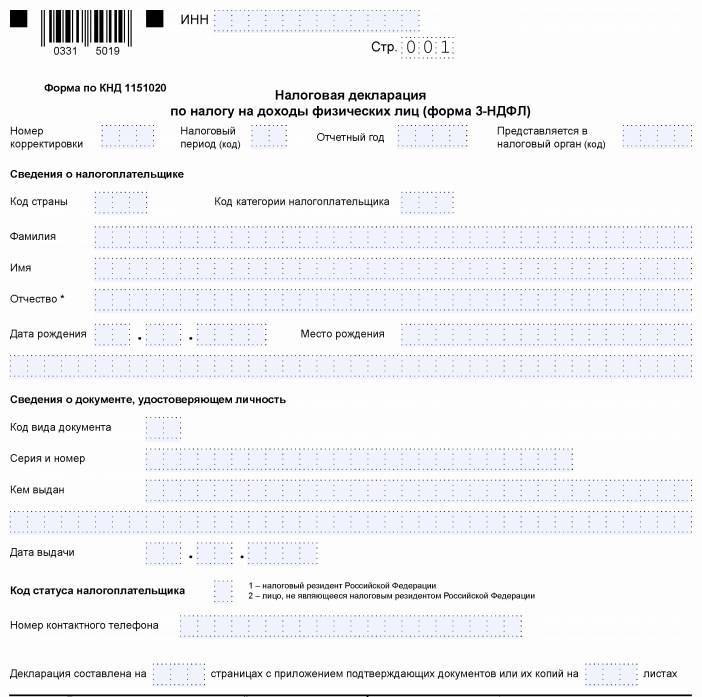

Особенности заполнения декларации

Данная бумага необходима для возврата потраченных денег – это вид отчетности о налогах заемщика за текущий год.

Можно заполнить онлайн, скачав бумагу на официальном сайте налоговой или же заполнить лично в отделении по месту жительства.

Подать декларацию можно лично или с помощью работодателя, который выступает официальным налоговым агентом.

Для правильного заполнения декларации вам понадобится ряд документов:

- Паспорт и ИНН;

- Договор на покупку квартиры;

- Свидетельство на регистрацию квартиры;

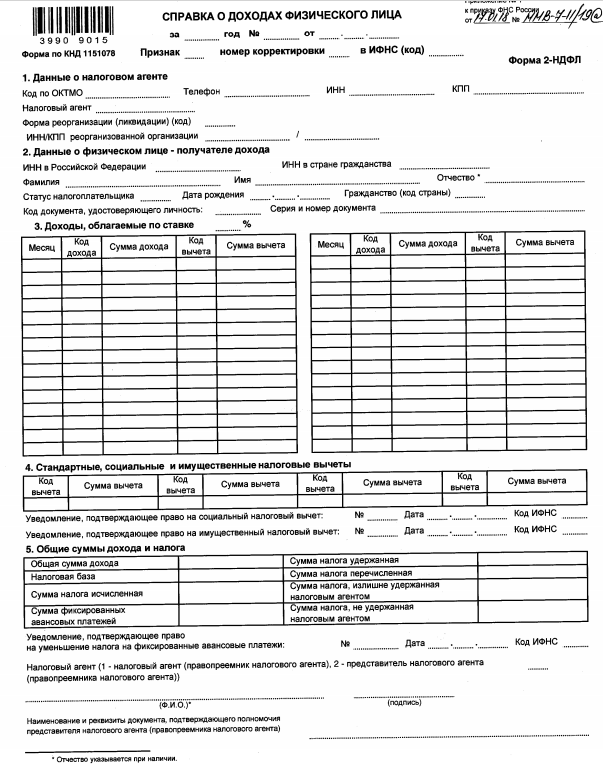

- Справка о доходах;

- Банковская карта и ее реквизиты.

Фотогалерея:

Бумага, заполненная по форме 3-НДФЛ, состоит из пяти листов:

- Титульная страница – содержит все основные сведения о налогоплательщике: ФИО, адрес проживания, ИНН, номер телефона. Также внизу страницы расположено два пункта, состоящие из части, заполняемой заемщиком – подпись и дата и части, которую заполняет служащий инспекции;

- Раздел 1 – данные о налоговой истории заемщика;

- Раздел 2 – расчеты налогов, в соответствии с информацией о доходах;

- Лист А – информация о доходах, берется из формы 2-НДФЛ;

- Лист Д1 – расчет налогового вычета, связанного с расходами на приобретение новой квартиры;

При сдаче декларации в налоговую следует скрепить все листы, подписать их и проставить везде дату (в формате ДД.ММ.ГГГГ), а также на титульном листе прописать количество листов в необходимой графе.

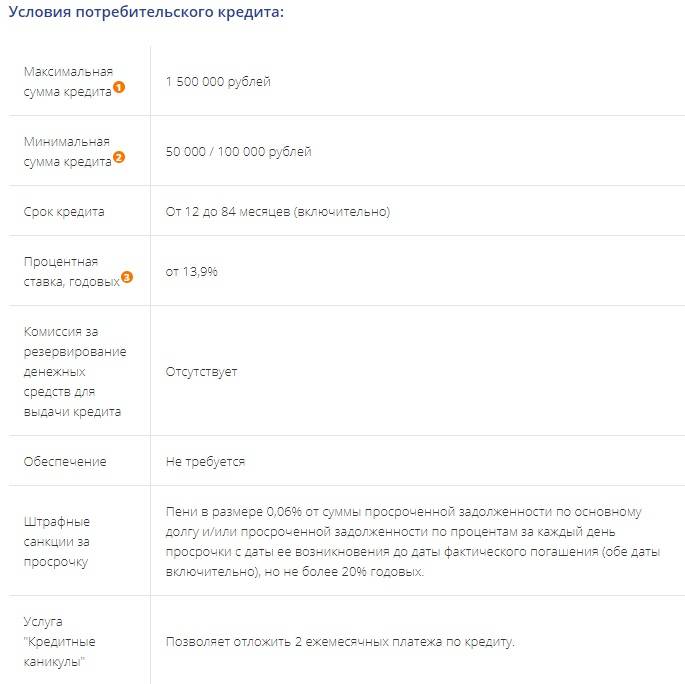

Как вернуть 13 процентов за потребительский кредит?

Возвратить деньги получится, только если кредитный договор закрыт досрочно и полностью.

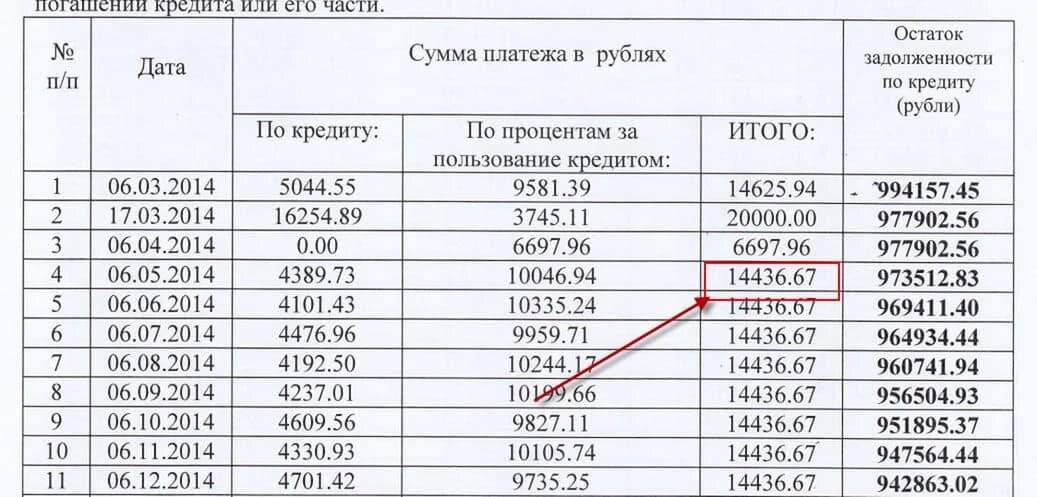

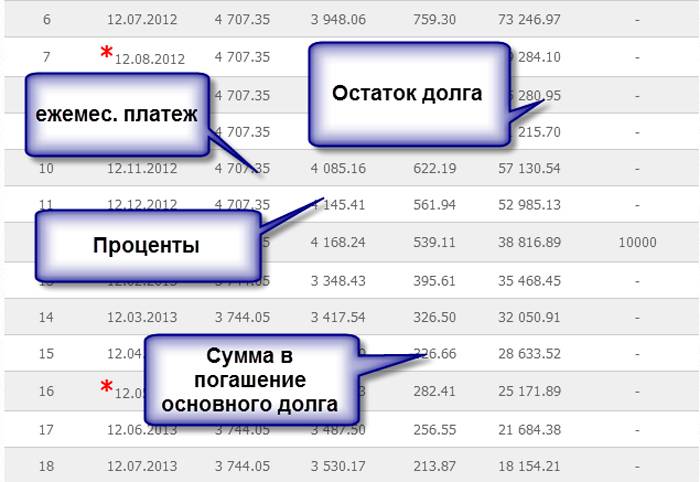

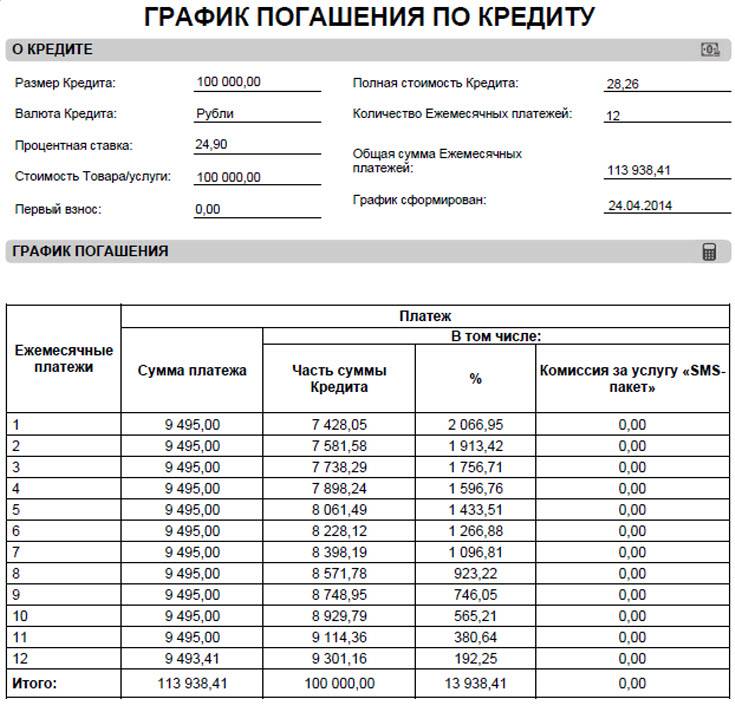

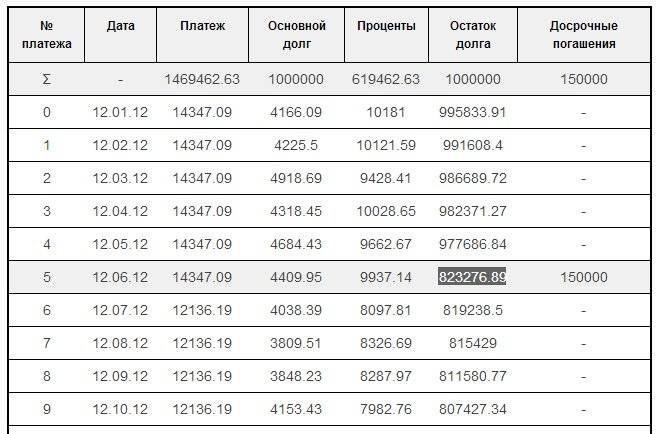

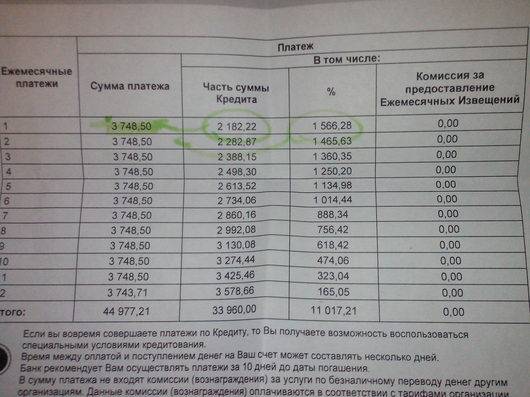

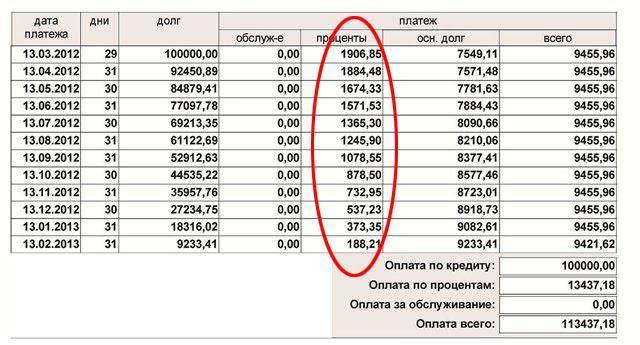

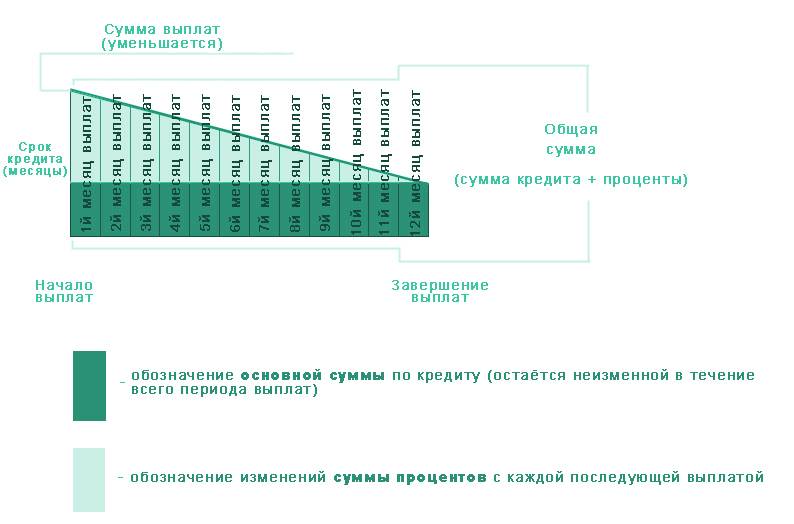

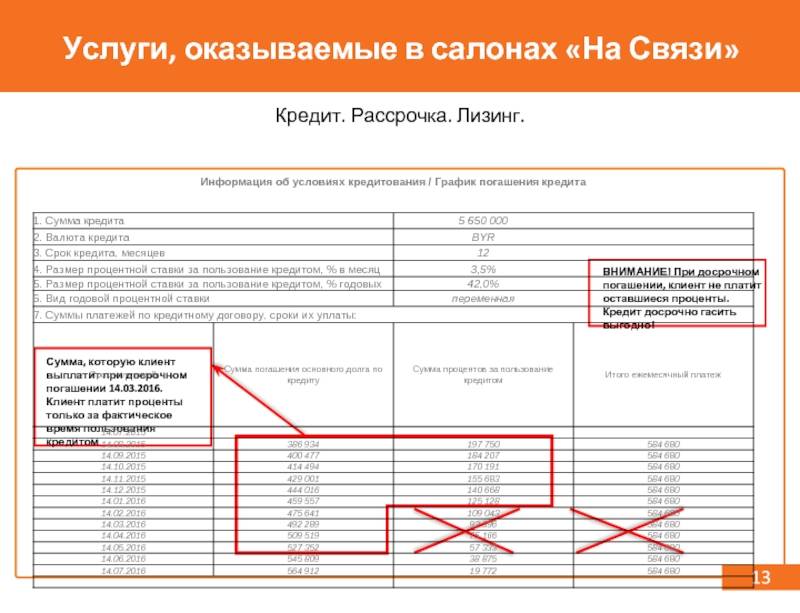

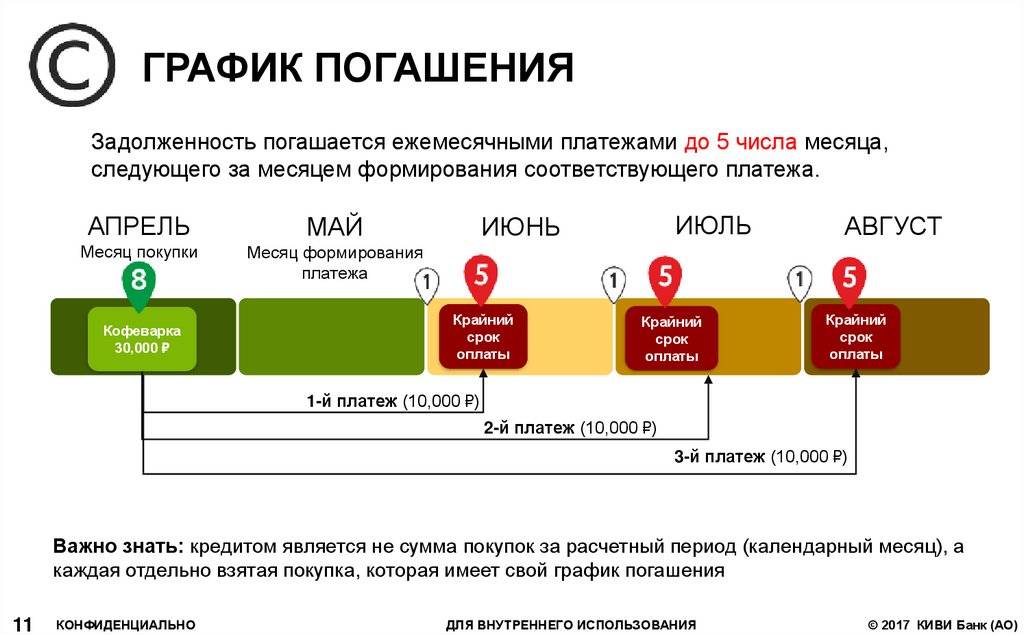

Ежемесячная плата банку состоит из доли основного долга и начисленных процентов. Оплата производится согласно подготовленного при оформлении займа графика.

Виды платежей.

- Аннуитетный — это постоянная несменяемая сумма, которую плательщик ежемесячно платит в счет кредита.

- Дифференцированный – размер платежа нестабилен и меняется в соответствии с графиком.

Особенность первого вида платежа: закрытие ссуды нацелено на снижение объема начисленных процентов. Основная сумма возмещается после.

Как вернуть уплаченные проценты по кредиту через банк?

- досрочно закрыть кредит;

- обратиться к кредитному специалисту и попросить сделать перерасчет;

- в случае отрицательной резолюции подать заявление в судебный орган.

Как вернуть проценты по ссуде через ФНС?

Актуальная информация с разъяснением по оформлению возможных видов вычетов и перечень нужных документов размещена в официальном источнике ФНС www.nalog.ru.

По ипотеке (главный тип целевого займа) можно вернуть налоговый вычет. Для этого нужны такие документы, как:

декларация 3-НДФЛ, обязательно подписанная заявителем;

справка по форме 2-НДФЛ с места трудоустройства (оригинал);

- свидетельство о регистрации права на купленную жилплощадь;

- паспорт заявителя;

- договор ипотечного кредитования, а также согласие заемщика с графиком оплаты;

- справка по форме банка о платежах и оплаченных процентах (оригинал).

Можно воспользоваться другим правом получения вычета: платить меньшую сумму налога с дохода. Для этого оформляется заявление на имя работодателя и прилагается необходимый пакет документов, в том числе уведомление с ФНС.

Возврат 13 процентов может получить только трудоспособный гражданин с подтвержденным официальным доходом, с которого его работодатель ежемесячно платит подоходный налог. Женщины в декрете не могут воспользоваться таким правом, так как пособия по уходу за ребенком не облагаются налогом.

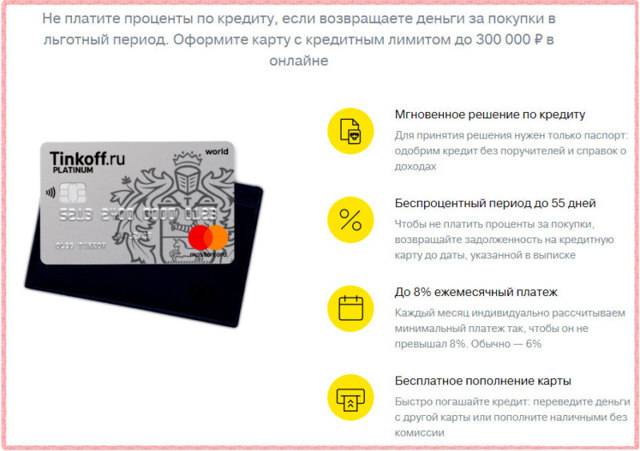

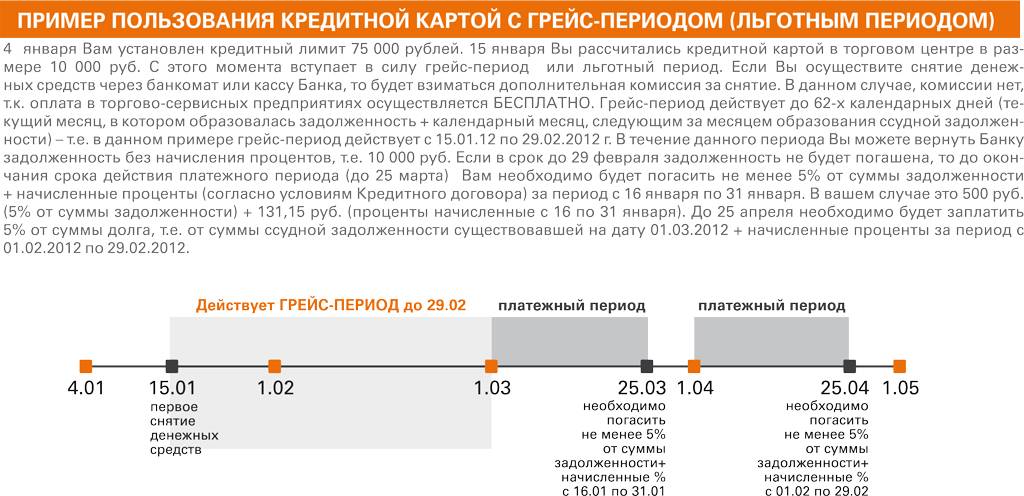

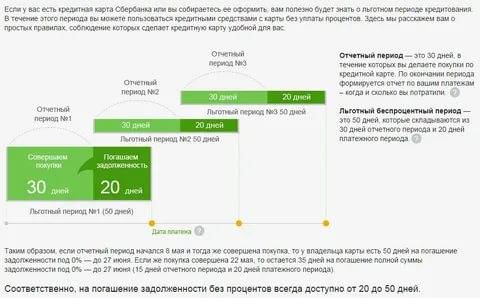

Как начисляются проценты

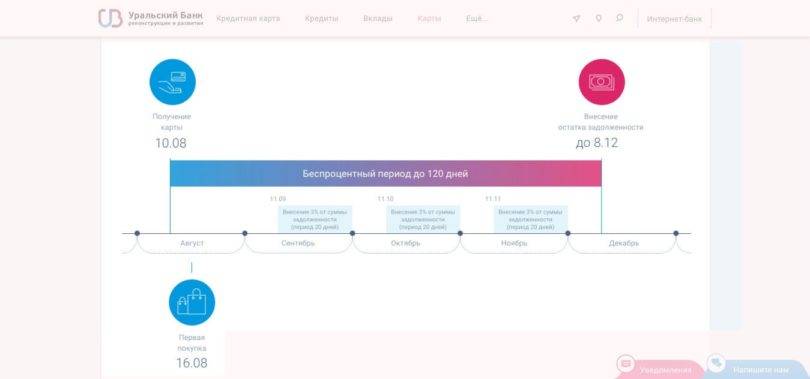

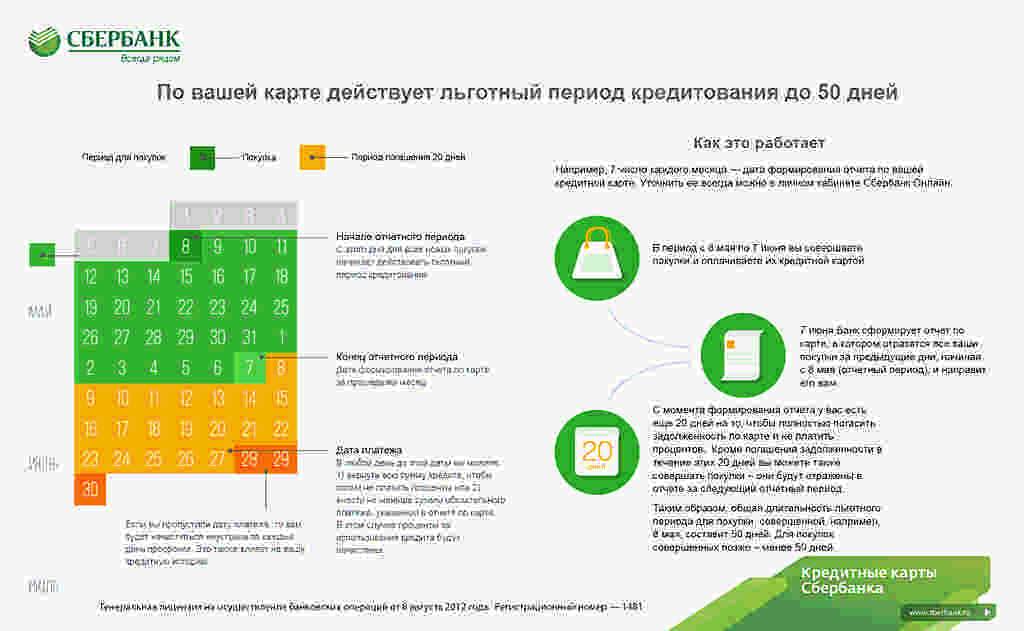

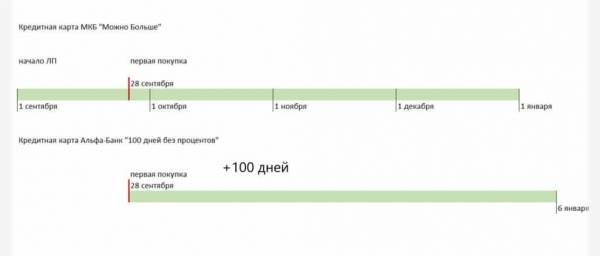

Точный алгоритм начисления прописывается в кредитном договоре, банки могут применять разные схемы. Долг по кредитной карточке — величина непостоянная. Человек может ежедневно расходовать средства или класть деньги на счет, в итоге сумма задолженности может хоть каждый день видоизменяться.

Понятно, что чем больше минус по карточке, тем весомее окажется переплата. Еще один важный момент — проценты начисляются на сумму долга, но не на весь кредитный лимит. Если линия равна максимально 150000 рублей, а минус составляет только 10000, соответственно, именно на конкретный долг будет проводиться начисление.

Чаще всего банки выбирают схему, по которой ставка начисляется на каждый отдельный день. Сегодня минус может составлять 10000, а завтра все 100000. Понятно, что плата за эти дни окажется кардинально разной.

При выставлении счета банк сделает расчет по каждому отдельному дню и определит размер процентов. Можно сделать это и самостоятельно, выяснив дневную ставку. Например, если по договору это 24% годовых, соответственно, в месяц это 2%, в день 2/30, то есть округленно 0,065%. То есть за долг в 1000 будет начисляться 0,65% в день, за 100000 — 65 рублей за сутки.

Но лучше это доверить банку. Он подведет итог по окончанию отчетного периода, сформирует выписку и пришлет ее клиенту. Также обязательно проинформирует о сумме минимального ежемесячного платежа и сроке его уплаты. Многие банки также дают сведения о дате окончания льготного периода и сумме, которую нужно заплатить к этому числу, чтобы оказаться в рамках льготы.

Кто будет платить проценты банку

Когда вы оплачиваете товары дебетовой картой, вы используете собственные денежные средства, а вот когда пользуются кредитным лимитом, по сути, ваши покупки оплачивает банк, которому за это нужно будет платить определенный процент. Постольку, поскольку сроки возврата денежных средств на карту при возврате товара довольно длинные, покупатели интересуются, кто обязуется уплатить проценты банку.

Здесь все очевидно: если вы оформляли карточку и подписывали договор с банком, значит, за пользование средствами должны платить именно вы, независимо от того, через сколько времени поступит возврат денег на вашу банковскую карту.

Но при этом каждая банковская карта имеет льготный период, это срок, в течение которого процент платить нет необходимости. В разных банках он может быть продолжительностью от 50 дней и более, а по закону возврат денежных средств на счет карты не должен превышать 40 дней, поэтому есть большая вероятность того, что вы успеете получить возврат до начисления процентов.

Но если все же льготный период завершился, банк насчитал вам процент, то вы обязаны выплатить. Причем, чем быстрее вы это сделаете, тем меньше в итоге переплатите. Настаивать на том, чтобы ваши обязательства перед банком выполнил продавец, нет никакой нужды, по крайней мере, в том случае если сроки возврата не были нарушены. А вот если продавец умышленно отказывается от возврата денег и растягивает сроки, то вы имеете право пожаловаться в Роспотребнадзор, опираясь на закон о защите прав потребителей.

Обратите внимание, если денежные средства не были выплачены в срок по вине банка, выпустившего вашу карту, то вы можете обратиться к его руководству с претензией о том, что он умышленно удерживал ваши деньги, и вы в связи с этим потерпели убыток в виде начисленных процентов. Если подвести итог, то процесс возврата денежных средств на счет банковской карты довольно сложный и длительный

Но в любом случае, если вы имеете право вернуть товар, который по каким-либо характеристикам не подходит под ваши требования, то обязательно стоит им воспользоваться. В крайнем случае выгоднее вернуть товар в день его покупки, ведь в данном случае транзакция еще не была подтверждена, и кассир может попросту ее отменить. В данном случае крайний срок возврата денег составит не более 3 рабочих дней

Если подвести итог, то процесс возврата денежных средств на счет банковской карты довольно сложный и длительный. Но в любом случае, если вы имеете право вернуть товар, который по каким-либо характеристикам не подходит под ваши требования, то обязательно стоит им воспользоваться. В крайнем случае выгоднее вернуть товар в день его покупки, ведь в данном случае транзакция еще не была подтверждена, и кассир может попросту ее отменить. В данном случае крайний срок возврата денег составит не более 3 рабочих дней.

https://youtube.com/watch?v=ktF8rHBc9oY

Это интересно: Заработок на кредитных картах: рассматриваем по порядку

Какие дополнительные расходы по обслуживанию долга можно вернуть?

Банк начисляет не только проценты на кредиты, но взимает дополнительную плату за обслуживание долга, включая страховку по покрытию рисков. Возврат средств возможен при соблюдении некоторых правил.

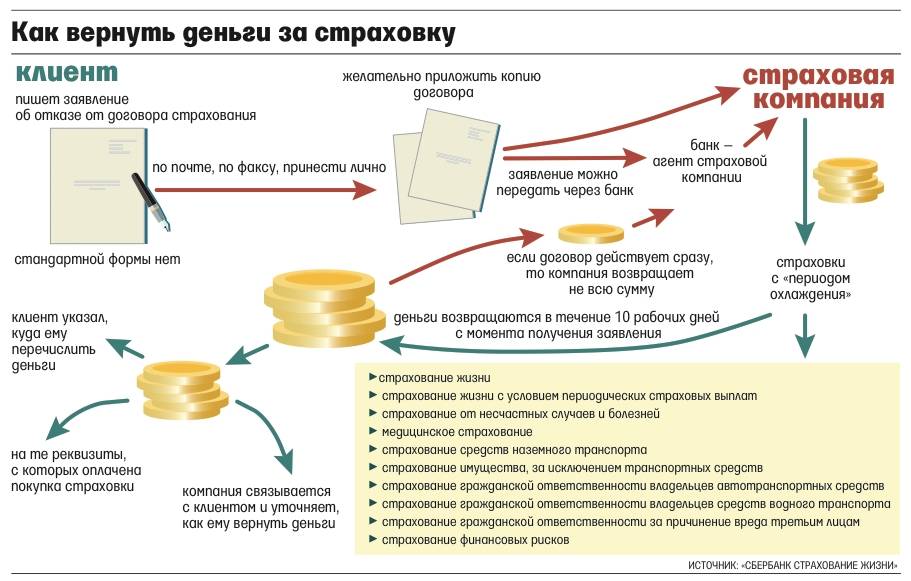

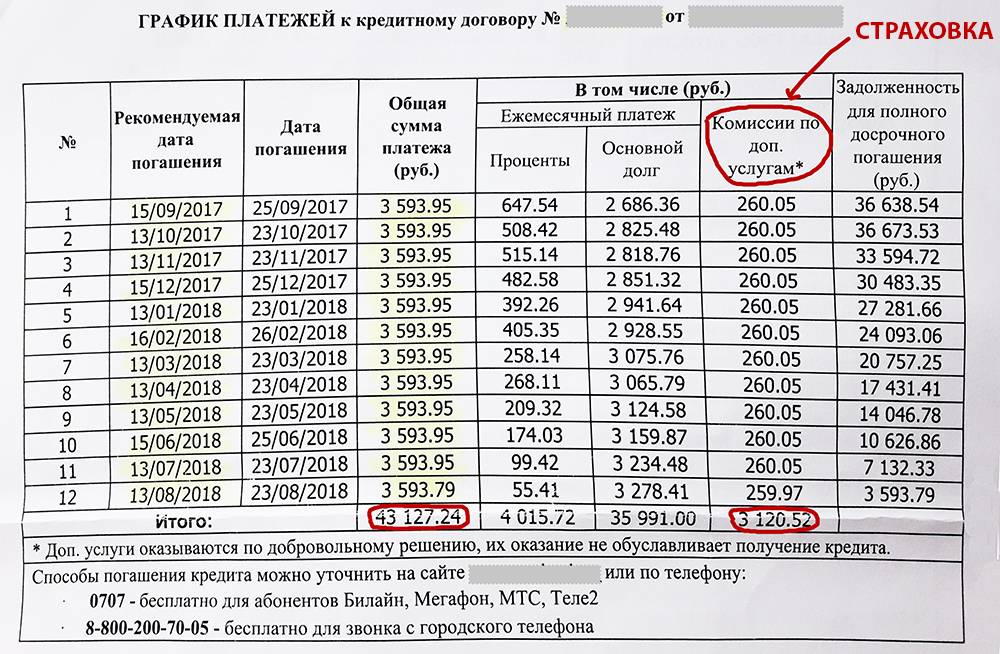

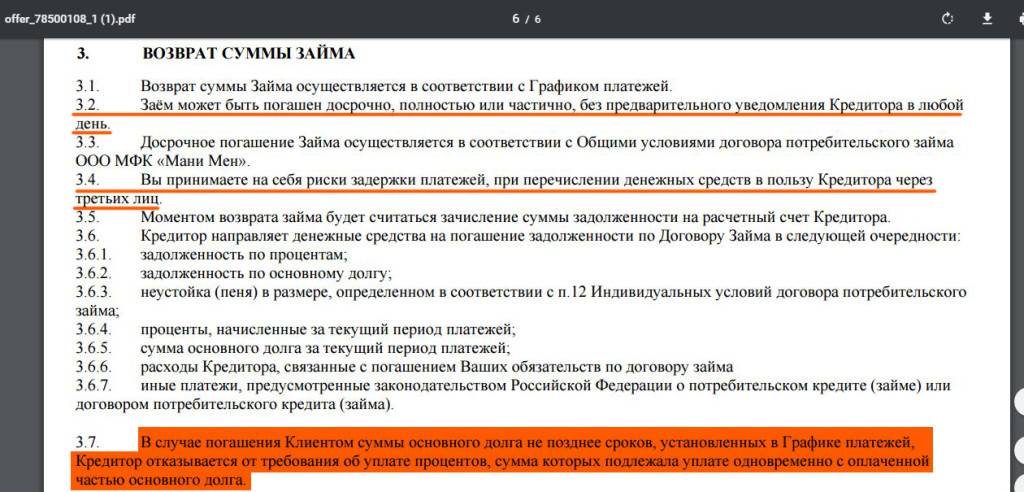

Возврат страховки

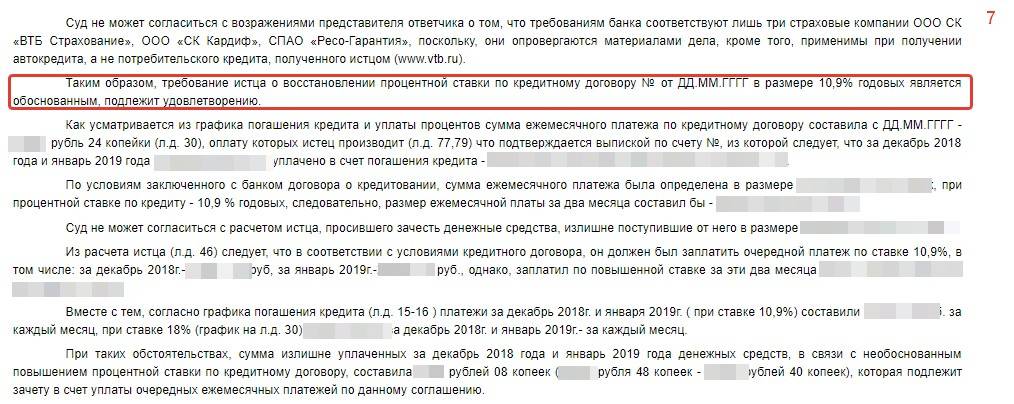

Страхование при оформлении кредита — добровольная процедура, от которой можно отказаться. Отказ иногда становится причиной повышения ставки процентов по кредиту. Нередко страховка заключается по умолчанию, а заемщик узнает о ее наличии только после внимательного ознакомления с деталями подписанного договора дома. Страховую премию могут включать в качестве бонуса в программу кредитования или просто присовокупляют к графику погашения кредита.

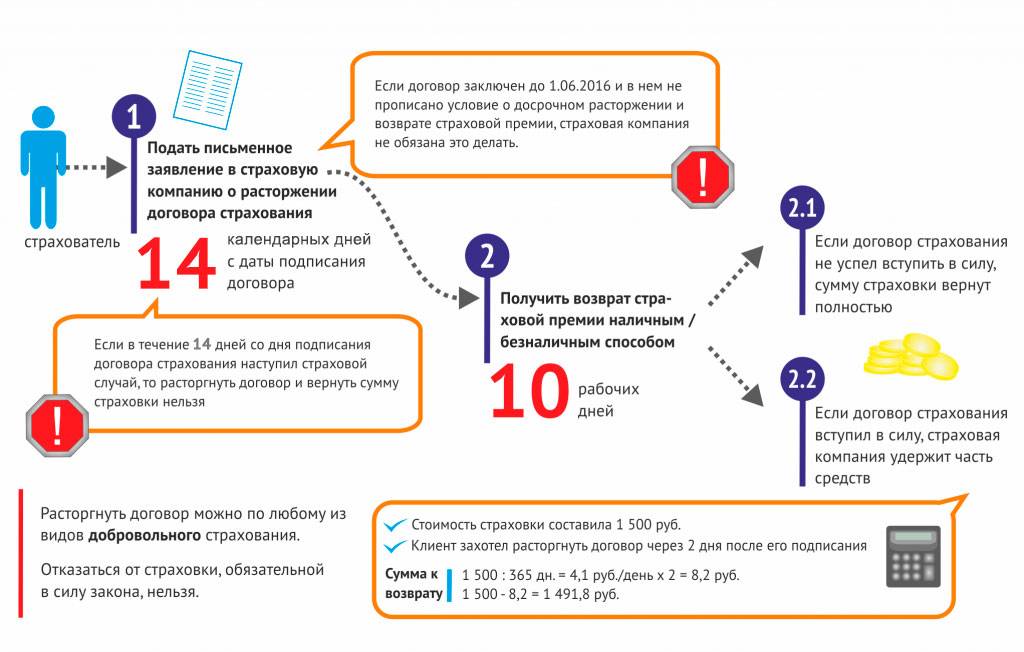

ВАЖНО! В течение 14 дней со дня оформления кредитного, а вместе с ним и страхового договора, заемщик может расторгнуть страховку. Сумма вернется на счет клиента, и ее можно использовать для погашения кредитных обязательств

Если отказ от страхования влечет за собой повышение процентной ставки, условие должно быть четко прописано в договоре кредитования. До отказа есть смысл взвесить, какой вариант будет выгодным.

Возврат подоходного налога

Государство предусматривает возврат 13 % уплаченного гражданином подоходного налога при соблюдении условий:

- средства возвращаются по ипотечному кредиту;

- наличие официального места трудоустройства, где высчитывается НДФЛ;

- вычет полагается однократно в пределах установленной суммы — 13 % с 2 млн рублей.

Чтобы оформить вычет, нужно подать 3-НДФЛ в территориальное отделение ФНС.

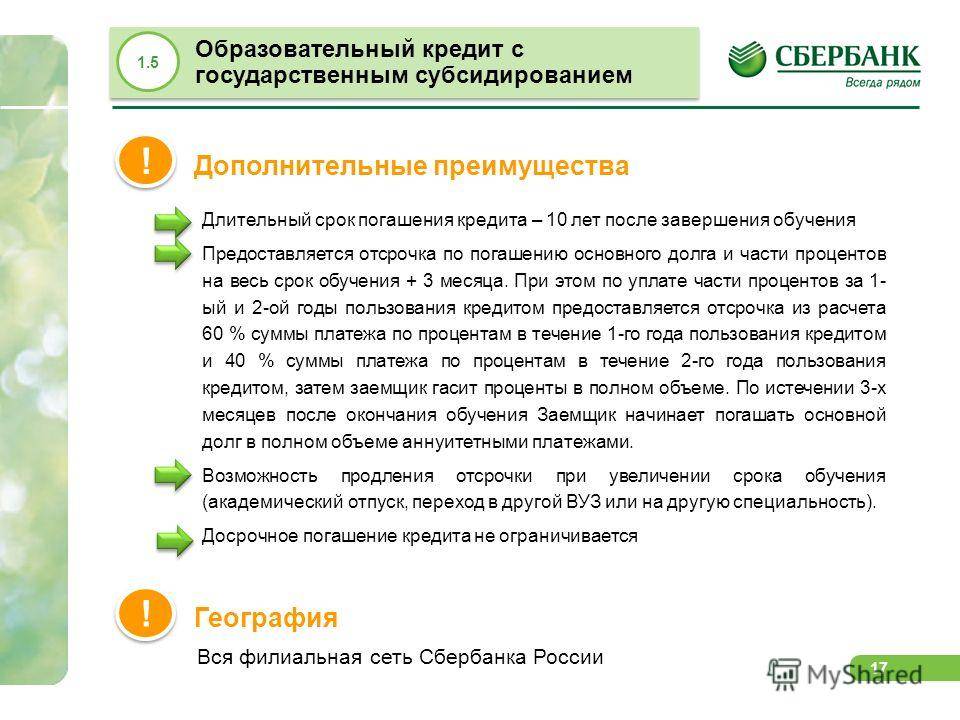

Налоговый вычет предусмотрен и для тех, кто берет кредит на образование. Условие — наличие у вуза лицензии Минобразования РФ. За год гражданин может вернуть 15,6 тыс. рублей, потраченных на обучение. Вычет на оплату контрактов детей составляет 5 тыс. рублей.

Возврат дополнительных комиссий

Законодательство запрещает взыскивать с заемщика дополнительные комиссии за досрочное погашение займа, открытие счета и выдачу кредита. Если таковые были уплачены, плательщик вправе требовать у кредитора возврата средств. Если финансовое учреждение откажется возвращать деньги, подается иск в суд.

Другие варианты возврата

Все предусмотренные выплаты по кредиту банк оговаривает с заемщиком до подписания договора. Незаконные платежи закон позволяет вернуть. Действовать можно самостоятельно или с помощью юриста.

Договор страхования обязательно заключается только по одному виду кредита — по ипотеке. В остальных случаях банк не вправе навязывать покупку страхового полиса. Заемщик может отказаться от страховки и после подписания кредитного договора. На это есть срок в две недели. Банк обязан вернуть деньги, потраченные заемщиком на страхование.

Возврат процентов при досрочном погашении кредита

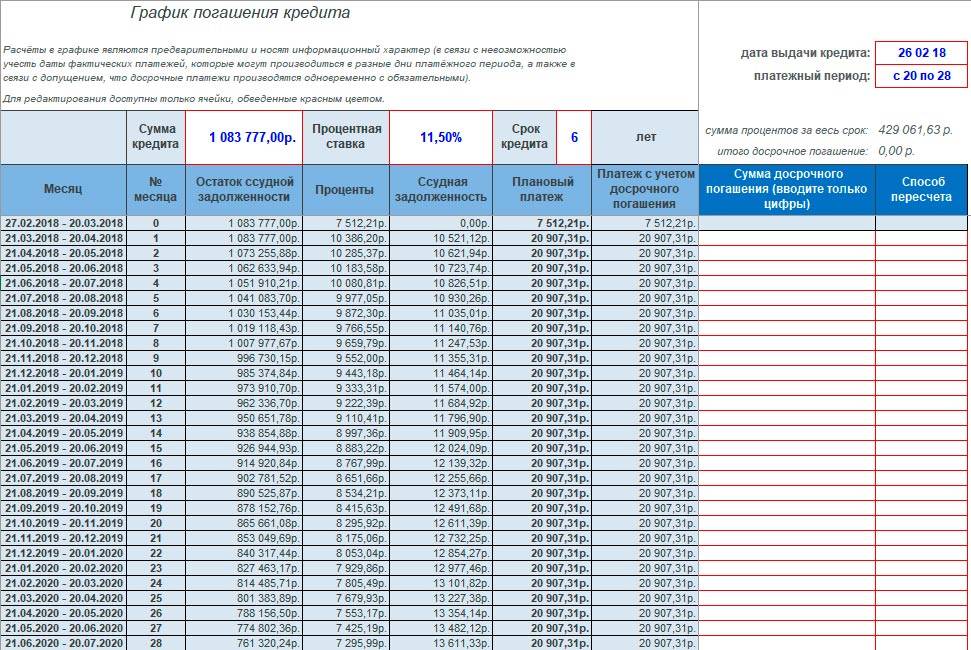

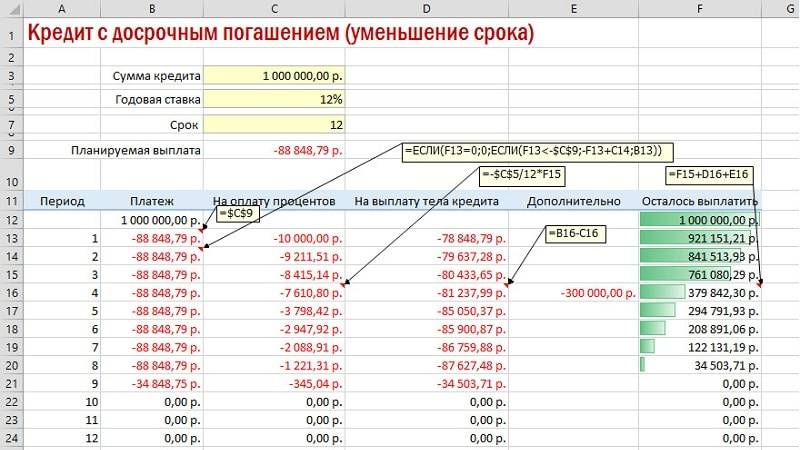

Начинать необходимо с расчетов. Сделать это можно следующими способами:

- Внимательно прочитать условия договора, на их основании провести вычисления и определить размер переплаченных процентов;

- Направить письменное заявление в банк, указать о существовании переплаты по кредиту, потребовать их вернуть;

- Обратиться за помощью к кредитному брокеру или адвокату, бухгалтеру по месту работы или деятельности, постороннему финансисту.

Во втором варианте размер переплаты можно устанавливать любой. Хорошо, если заемщик пробовал делать расчеты и самостоятельно, и может указать какую-то объективную сумму. Но банк необязательно в ответе укажет реальные переплаченные проценты, проведет их расчет. Он может написать формально, указать, что ошибка исключена, все проценты уплачены справедливо.

Для справки! Расчеты и цифры, указанные в ответе, можно перепроверить через бухгалтеров, брокеров или юристов. При установлении расхождений направляется повторное заявление, а также жалобы в контролирующие органы.

Если финансовая организация проведет реальные расчеты и даст объективный ответ, укажет на переплату – заемщику повезло. Он имеет дело с добросовестными менеджерами, разницу пересчитают и вышлют в кратчайший срок.

Возможен ли возврат на кредитную карту

Обычно деньги возвращаются на карточку, с которой они были списаны. Если кредитка была утеряна или у нее истек срок действия, нужно написать заявление с просьбой перевести финансы на другой счет.

Многие потребители пользуются для оплаты покупок кредитной картой Сбербанка. В этом случае возврат денежных средств осуществляется без проблем, в течение положенного срока. Удобно, что у этой финансовой организации много офисов. В них можно обратиться для внесения минимального платежа по кредиту. Это позволит избежать начисления комиссии за период отсутствия на карте денежных средств.

Некоторых покупателей не устраивает, что необходимо ждать, пока средства вернутся на счет. В этом случае клиенты требуют вернуть им потраченную сумму наличными. Такой вариант противоречит законодательству и расценивается представителями налоговых органов как незаконное обналичивание финансов. На магазин, решивший произвести такую операцию, накладывается штраф, поэтому продавец, знающий закон, не будет рисковать.

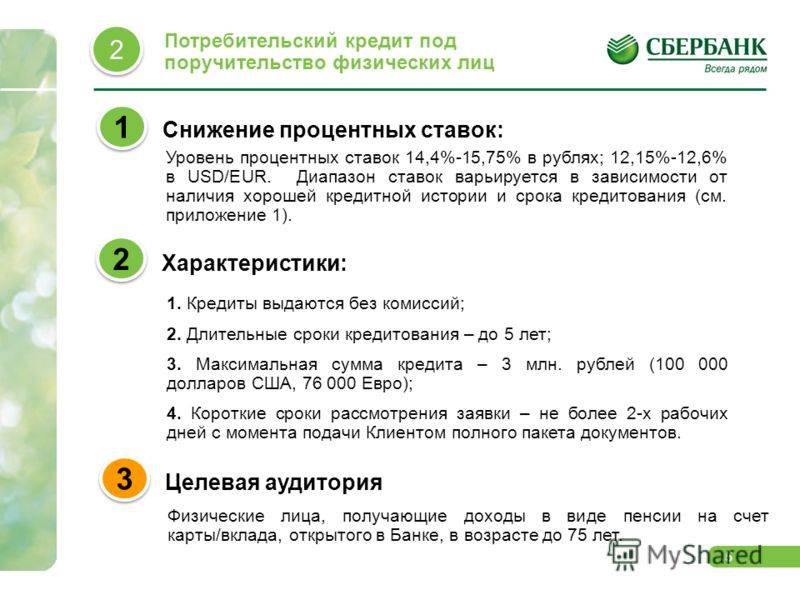

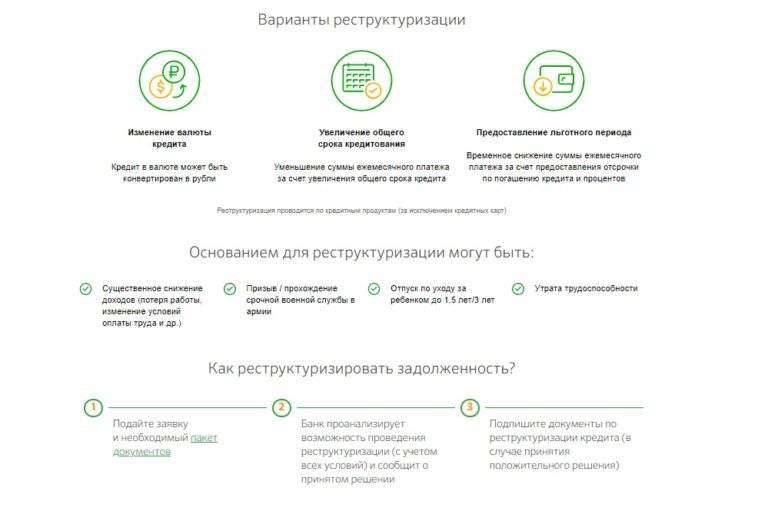

Можно ли вернуть проценты по потребительскому кредиту

Теоретически это возможно. Все зависит от кредитных программ банков. Что же касается Сбербанка, то на имеющееся здесь кредитование владельцев подсобных хозяйств, выдачу кредитов на любые цели, а также реструктуризацию кредитов процедура не распространяется, потому что конкретные жилищные цели не обозначены.

Как вернуть 13% за потребительский кредит

Ситуации, в которых разрешен налоговый возврат, касаются покупки или строительства недвижимых объектов. Такая процедура может осуществляться в банках не только в качестве ипотеки, но и целевого потребительского кредитования.

Альтернативой ипотеки в банковском секторе потребительского кредитования зачастую выступает именно нецелевая растрата заемных средств с предоставлением учреждению залога. Это касается Сбербанка России и других крупных финансовых учреждений (например, его конкурента ВТБ 24).

Подобное финансирование актуально в качестве замены ипотеке, но оно не учитывается для налогового отката, поскольку целевой характер кредита имеет здесь принципиальное значение. Отдельным моментом выступает возврат налога при досрочном закрытии кредита

Здесь важно не его назначение, а способ погашения. Он должен характеризоваться как аннуитетный

Как вернуть проценты по кредиту через налоговую

Для подтверждения своего права физическое лицо предоставляет в налоговую инспекцию следующие документы:

- Паспорт для подтверждения личности обратившегося.

- Договор о получении недвижимости (или участии в строительстве) и свидетельство на зарегистрированное право владения.

- Свидетельства о рождении детей, если они выступают совладельцами, а также соответствующее разрешение органов опеки и попечительства.

- Бумаги, отражающие факт и сумму затрат: банковские выписки/квитанции и чеки (в том числе о закупке материалов для строительства).

Основным документом выступает декларация 3 НДФЛ. Ее форма также унифицирована и заполняется самостоятельно, что вызывает некоторые трудности у заявителя. Для облегчения задачи при нежелании обращаться за поддержкой в Сбербанк можно найти образцы заполнения в интернете.

Как вернуть 13 процентов от ипотечного кредита

Кредитные платежи подразумевают суммарную цифру, объединяющую тело кредита и облагаемые сверху проценты. Долговые обязательства заемщиков могут включать и штрафные санкции (пени) за просрочку ежемесячных оплат.

Проценты возвращаются через Сбербанк со следующих вариантов покупок:

- возведение жилого объекта;

- выкуп частного дома, квартиры или части/доли в них;

- приобретение земли (в том числе на долевом участии) для осуществления застройки.

- выкуп земли с располагающимся на ней домом (возможно также в долевом выражении).

Так как вопрос ставится о возмещении расходов, то их конкретика в случае выкупа готового жилья подразумевает:

- расходы на непосредственное приобретение объекта в целом или долевом выражении;

- издержки на покупку отделочных материалов;

- затраты на работы по отделке жилья.

При получении кредита на строительство ситуация другая, она включает в себя:

- издержки на проект и смету;

- расходы на первоначальное возведение здания или его достройку;

- затраты на покупку отделочных материалов и оплату отделочных работ;

- оплату подключения к ЖКХ-сетям (газ, вода, канализация и т.д.) или за создание автономных систем.

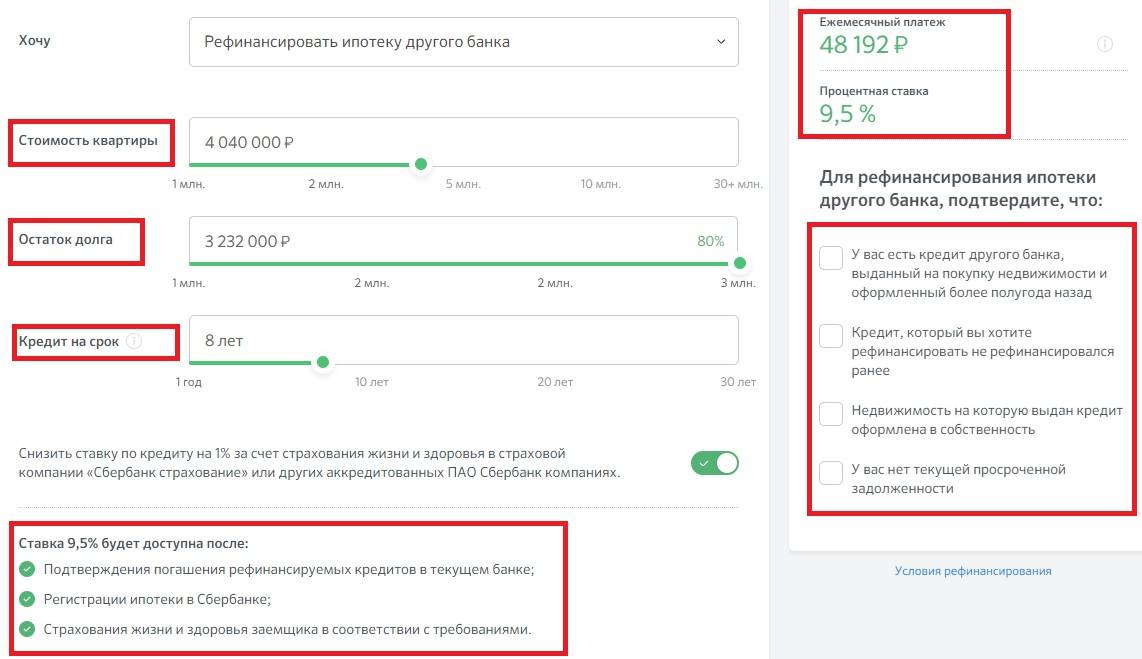

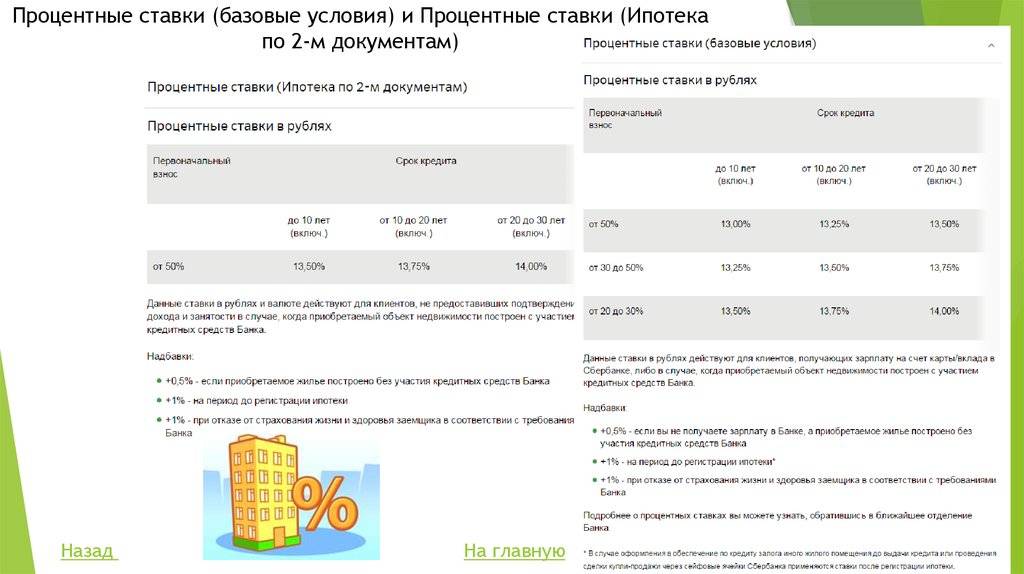

Налогообложение кредита работает и касательно оплаты процентных ставок, размер которых зависит от политики конкретного банка и участия клиента в определенной программе кредитования. Вернуть проценты можно в отношении изначально оформляемого кредита или комплекса рефинансируемых в Сбербанке кредитных продуктов (перекредитование).

Процедура получения

Вернуть имущественный налог можно двумя путями:

- Через работодателя в нынешнем году. Подоходный налог не возвращается отдельно, а включается в последующие выплаты з/п.

- Через ИФНС в следующем году или позже. 13 % от налога на имущество возвращается человеку общей суммой за год или несколько лет.

Через работодателя

Вычет с процентов может перечисляться на ваш счёт частично каждый месяц: ФНС перестаёт удерживать НДФЛ, и размер зарплаты увеличивается на эту сумму.

Для получения возврата у работодателя и избежания перечисления подоходного налога в действующем году необходимо запросить в ИФНС уведомление, подтверждающее возможность получения вычет.

Заявлять на вычет с ипотечных процентов через работодателя не совсем удобно. Периодически нужно запрашивать подтверждение у кредитора и снова брать уведомление в налоговой инспекции.

ВНИМАНИЕ! Если подать на возврат в конце года — к примеру, в сентябре, ИФНС вернёт налог с начала года. 3-НДФЛ при возврате через работодателя не подаётся, достаточно заявления, которое рассматривается 30 дней

Через ИФНС

Процедура возврата налога включает: сбор и подачу документации, проверку ИФНС и перечисление денежных средств. Каждый конкретный случай имеет особенности, в связи с чем желательно уточнять точные требования к оформлению вычета.

ВНИМАНИЕ! Копии документов, предназначенные к подаче в налоговую службу, обязательно требуется нотариально заверить. Сдать документы можно одним из следующих способов:

Сдать документы можно одним из следующих способов:

- Лично. Если при проверке справок инспектор выявит несоответствия или недостачу какого-либо из документов — вы узнаете об этом сразу на месте.

- Почтовым отправлением. Ссылаясь на п. 4 ст. 80 НК РФ, направлять документацию необходимо ценной корреспонденцией с описью вложений. Подготовленные документы вкладываются в конверт (без запечатывания) и составляется почтовая опись в двух экземплярах. В ней перечисляются все отправляемые документы. На проверку поступивших документов у ИФНС есть 3 месяца, и еще 1 месяц предусмотрен на перечисление налоговой суммы.

ВАЖНО! Если ИФНС обнаружит неполный пакет документов или допущенные ошибки в заполнении — вы узнаете об этом лишь спустя 2–3 месяца, когда завершится камеральная проверка

Возврат задатка в двойном размере

Следует подчеркнуть, что данное правило применяется лишь в случае неисполнения обязательств в целом и не распространяется на случаи ненадлежащего исполнения, т. е. нарушения лишь отдельных условий договора, когда в целом обязательство сохраняет силу. Кроме того, указанные последствия допустимы лишь в отношении стороны, которая совершила правонарушение и «ответственна» за неисполнение договора. Иными словами, потеря задатка одной стороной (внесшей задаток) либо уплата его в двойном размере другой стороной (получившей задаток) возможна лишь при наличии оснований для ответственности соответствующей стороны. При этом следует учитывать правила ст. 401 ГК об основаниях ответственности, в том числе положения п. 3 указанной статьи о повышенной ответственности предпринимателя.

Изложенные обстоятельства позволяют считать задаток одной из мер ответственности за нарушение обязательства.1. В п. 1 комментируемой статьи определяется судьба задатка при прекращении обязательства до начала его исполнения по соглашению сторон либо вследствие невозможности исполнения (в силу действия обстоятельств непреодолимой силы или других обстоятельств, возникших не по вине сторон). В подобной ситуации задаток возвращается в размере полученной суммы, т. е. в одинарном размере.

Так, должен быть возвращен в одинарном размере задаток, полученный продавцом автомобиля, если автомобиль до передачи его покупателю был разрушен или поврежден наводнением.…имущество удовлетворить частично. Взыскать солидарно с Зубайдуллина Рустема Камиловича, ФИО13 в пользу Открытого акционерного общества «Банк Российский Кредит сумму основного долга в размере 5 154 380 рублей (Пять миллионов сто пятьдесят четыре тысячи триста восемьдесят рублей), сумму просроченного основного долга в размере 1 075 983 рубля (Один миллион семьдесят пять тысяч девятьсот восемьдесят ;… 4. …недопустимыми доказательствами; — если исходить из того, что ей ФИО1 передал задаток на приобретение квартиры, при этом от заключения сделки отказался, то согласно ч.2 ст. 381 ГК РФ за неисполнение договора ответственна сторона, давшая задаток, он остается у другой стороны, получившей задаток; — не установлен конкретный адрес и правоустанавливающие документы на покупаемую ФИО1 квартиру, …1. В п. 1 комментируемой статьи определяется судьба задатка при прекращении обязательства до начала его исполнения по соглашению сторон либо вследствие невозможности исполнения (в силу действия обстоятельств непреодолимой силы или других обстоятельств, возникших не по вине сторон).

В подобной ситуации задаток возвращается в размере полученной суммы, т. е. в одинарном размере. Так, должен быть возвращен в одинарном размере задаток, полученный продавцом автомобиля, если автомобиль до передачи его покупателю был разрушен или поврежден наводнением.…случае неисполнения настоящего договора по вине продавца, полученный задаток возвращается покупателю в сумме уплаченного задатка. Однако в п.4.5 договора указано, что содержание статей 380 ( Понятие задатка. Форма соглашения о задатке), 381 ( Последствия прекращения и неисполнения обязательства, обеспеченного задатком), 395 (Ответственность за неисполнение денежного обязательства), 445 (Заключение договора в обязательном порядке), права … 3.

Заключение

Возврат части ипотечного кредита — не самая сложная задача. Главное — собирать все платежные документы, внимательно относиться к пунктам кредитного договора и не пропускать сроки подачи заявления в ФНС.

Если квартира оплачивалась только из личных средств вернуть можно не более 260 000 рублей. Если задействован ипотечный или целевой кредит, дополнительно можно претендовать на получение 390 000 рублей процентов. Нецелевые займы в расчет не принимаются.

Если же речь идет о стандартных потребительских кредитах, то при досрочном погашении можно смело обращаться в банк с требованием вернуть излишне уплаченные проценты. Закон позволяет это сделать.