Определение и правовое регулирование вычета на лечение и лекарства

Основным нормативным документом, который определяет возможность назначения налоговых вычетов за приобретение лекарств или оплату услуг лечения человека, является статьи 219 Налогового кодекса РФ, прямо предусматривающая подобную возможность.

При этом таковой вычет распространяется на медицинские услуги и лекарственные средства, приобретаемые не только непосредственно для самого налогоплательщика, но также и для определенного круга его близких лиц, в который входят:

- Родители.

- Дети до 18 лет, в том числе и усыновленные.

- Супруг.

Важно

Лечение братьев и сестер, бабушек и дедушек, внуков и внучек, а также иных родственников кроме вышеозначенных категорий, вне зависимости от их возраста не подлежит налоговому вычету.

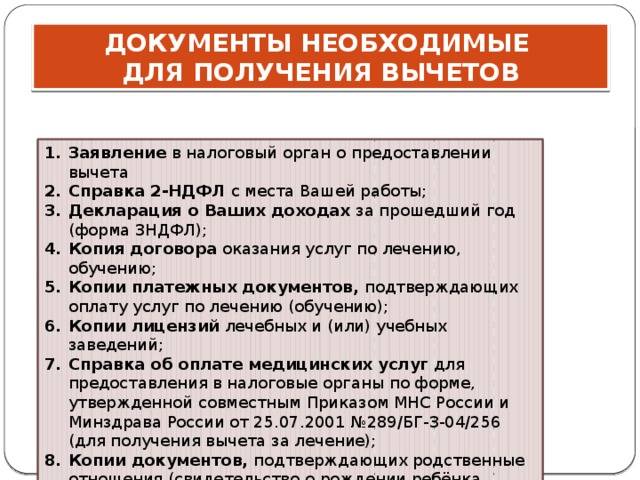

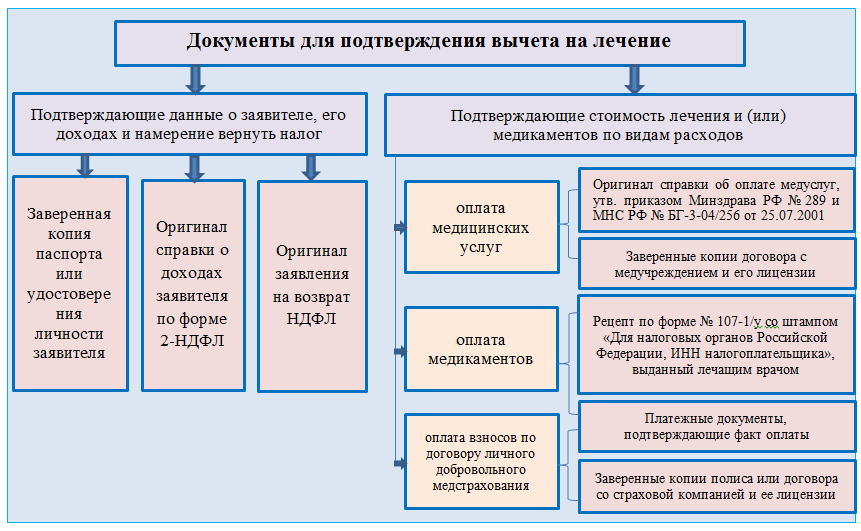

Для подтверждения факта приобретения лекарств или же получения лечения, необходимо предоставить в контролирующие органы целый ряд документов. Кроме этого, следует полностью заполнить налоговую декларацию и подать соответствующее заявление в течение отведенного срока.

Срок получения налогового вычета составляет три налоговых периода с момента несения затрат, дающих основание на применение нормативов о вычете. Вычет распространяется исключительно на налоги на доходы физических лиц и не касается иных обязательных платежей и сборов.

Как оформить возврат средств

Вот вы и у финишной черты: на сайте налоговой подаете «Заявление о возврате». Заполните необходимые поля, укажите нужные банковские реквизиты — счет, на который отправятся возвращаемые деньги (см. в личном кабинете вашего банка).

А дальше как обычно. При поступлении платежей на счет банк стандартно оповестит вас. Что и требовалось.

Наши дела по теме

Защита прав потребителей

Неисполнение обязательств в условиях пандемии коронавируса Статья: Неисполнение обязательств в условиях пандемии коронавируса

Рейтинг статьи

Поделиться

Другие статьи

26.11.2017

14.02.2018

25.11.2017

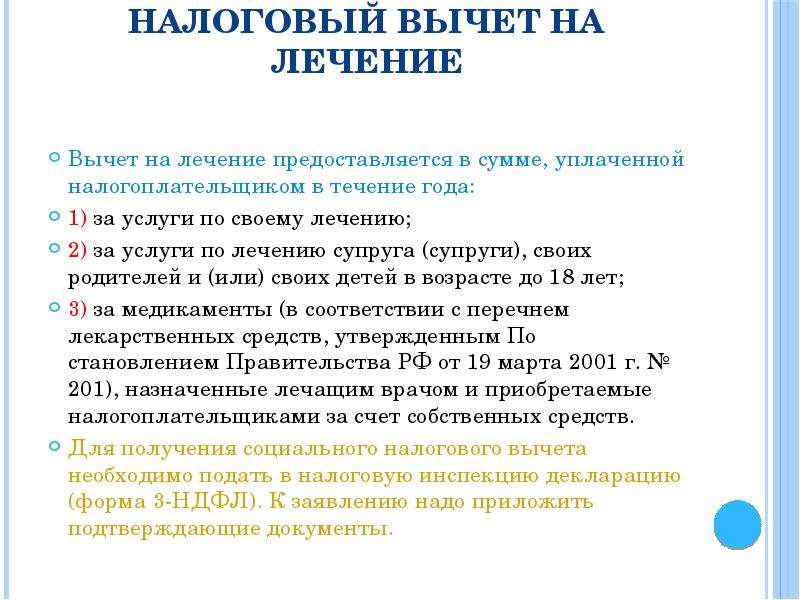

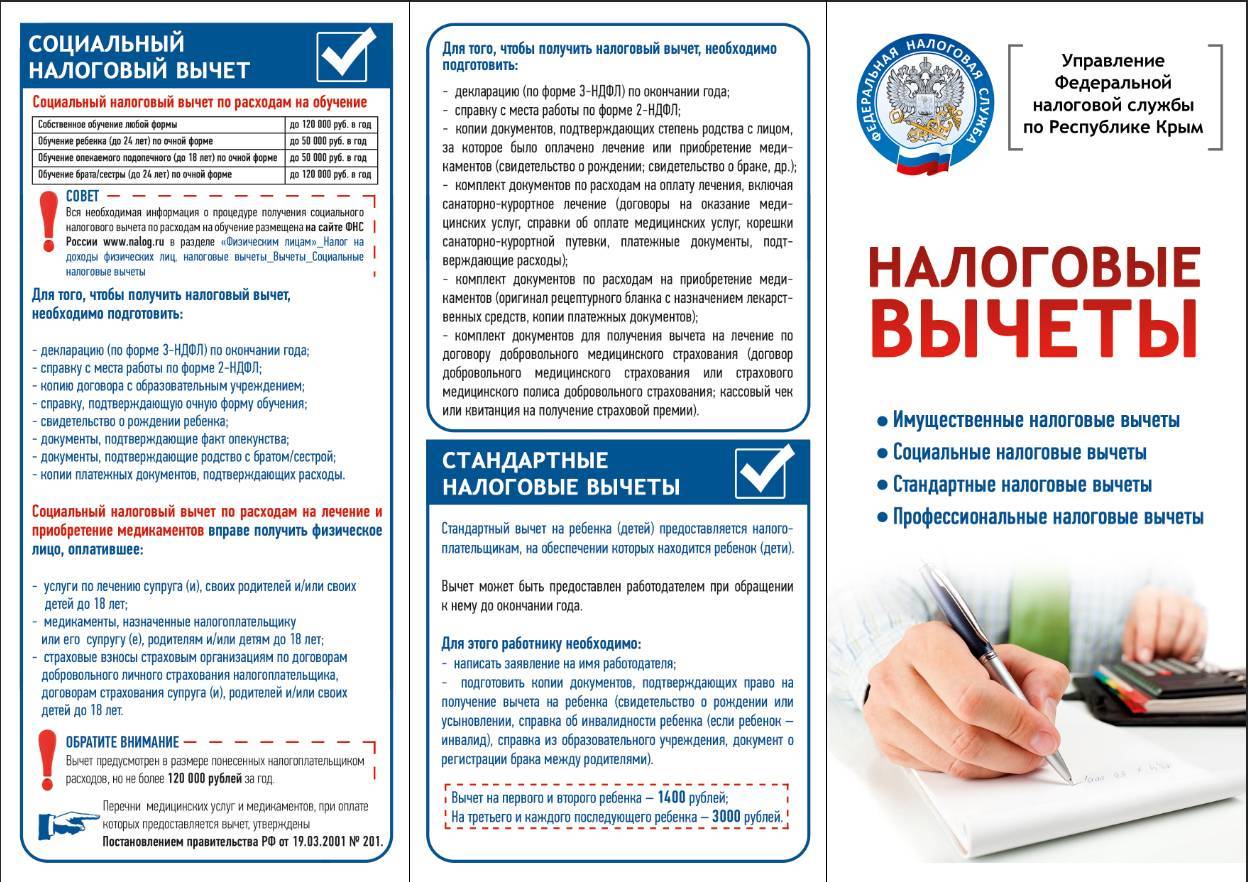

Условия применения

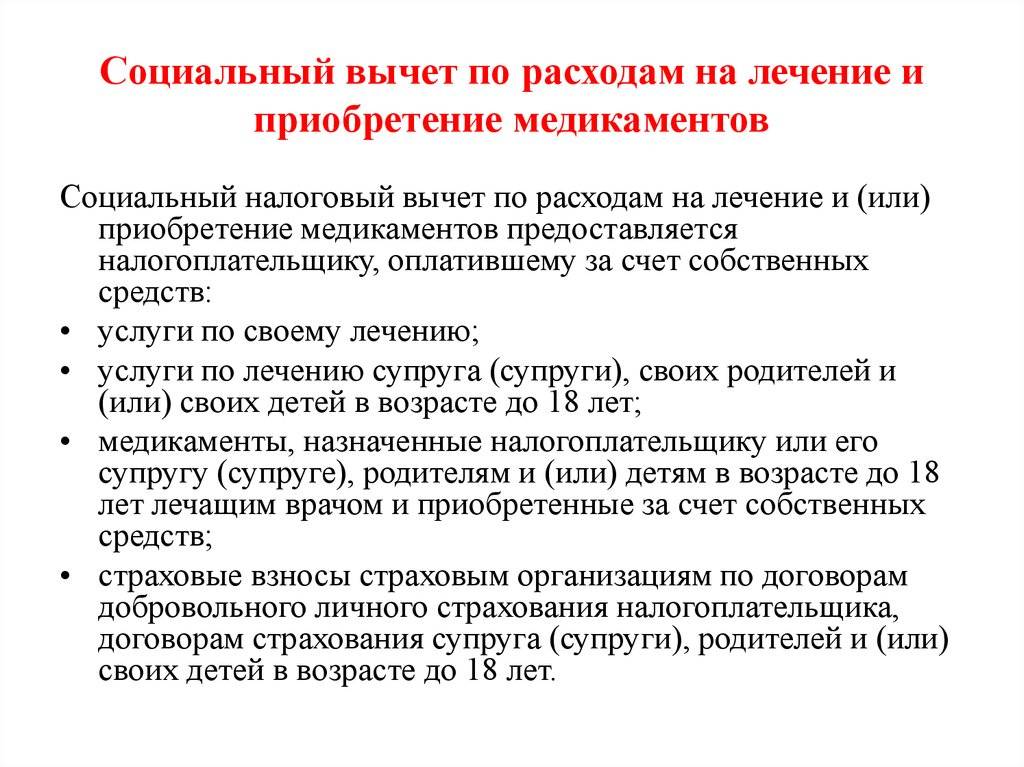

Подпункт 3 п. 1 ст. 219 НК РФ устанавливает, что при определении размера налоговой базы (в отношении доходов, облагаемых по ставке 13%) налогоплательщик имеет право на получение социального налогового вычета по расходам:

- за услуги по лечению, предоставленные ему медицинскими учреждениями Российской Федерации;

- за услуги по лечению супруга (супруги), своих родителей и (или) своих детей в возрасте до 18 лет в медицинских учреждениях Российской Федерации;

- за медикаменты, назначенные налогоплательщику или его супругу (супруге), родителям и (или) детям в возрасте до 18 лет лечащим врачом и приобретаемые за счет собственных средств;

- в виде страховых взносов, уплаченных страховым организациям по договорам добровольного личного страхования налогоплательщика, страхования супруга (супруги), родителей и (или) своих детей в возрасте до 18 лет. Страховые организации в обязательном порядке должны иметь лицензии на ведение соответствующего вида деятельности. Причем такие договоры должны предусматривать только оплату услуг по лечению.

Обратите внимание! Социальный налоговый вычет по расходам на лечение может быть применен только в отношении доходов налогоплательщика, облагаемых по ставке 13%. Соответственно, например, в случае если в течение налогового периода налогоплательщик получал доходы только в виде дивидендов от участия в российской организации (такие доходы облагаются по ставке 9% для налогоплательщика-резидента либо по ставке 15% – для налогоплательщика-нерезидента) и не имел иных доходов, социальный налоговый вычет по расходам налогоплательщика на лечение невозможен

Кроме того, следует учитывать, что социальный налоговый вычет по расходам на лечение предоставляется при оказании услуг медицинскими учреждениями Российской Федерации. Если же оплачены услуги по лечению, оказанные иностранными медицинскими учреждениями, налоговый вычет не предоставляется.

Перечень медицинских услуг, по которым допускается применение рассматриваемого вычета, утвержден Постановлением Правительства Российской Федерации от 19.03.2001 N 201 (далее – Перечень) и включает:

услуги по диагностике и лечению при оказании населению скорой медицинской помощи;

услуги по диагностике, профилактике, лечению и медицинской реабилитации при оказании населению амбулаторно-поликлинической медицинской помощи (в том числе в дневных стационарах и врачами общей (семейной) практики), включая проведение медицинской экспертизы;

услуги по диагностике, профилактике, лечению и медицинской реабилитации при оказании населению стационарной медицинской помощи (в том числе в дневных стационарах), включая проведение медицинской экспертизы;

услуги по диагностике, профилактике, лечению и медицинской реабилитации при оказании населению медицинской помощи в санаторно-курортных учреждениях;

услуги по санитарному просвещению, оказываемые населению.

Приведенный Перечень носит общий характер. При отнесении конкретных видов медицинских услуг к видам услуг, включенным в данный Перечень, следует руководствоваться Общероссийским классификатором видов экономической деятельности, продукции и услуг ОК 004-93, утвержденным Постановлением Госстандарта России от 06.08.1993 N 17.

Постановлением Правительства Российской Федерации от 19.03.2001 N 201 также утвержден Перечень лекарственных средств (медикаментов), по которым допускается применение рассматриваемого социального вычета.

Вычет сумм оплаты стоимости лечения и (или) уплаты страховых взносов предоставляется налогоплательщику, если лечение производится в медицинских учреждениях, имеющих соответствующие лицензии на осуществление медицинской деятельности, а также при представлении налогоплательщиком документов, подтверждающих его фактические расходы на лечение, приобретение медикаментов или на уплату страховых взносов. При этом, как разъяснил КС РФ в Определении от 14.12.2004 N 447-О, социальный налоговый вычет предоставляется независимо от того, юридическим или физическим лицом, имеющим лицензию на осуществление медицинской деятельности и занимающимся частной медицинской практикой, были предоставлены услуги по лечению.

Процесс подачи декларации

Налоговые вычеты оформляются:

- Через ФНС.

- По месту трудоустройства.

Большинство граждан предпочитает обращаться в Налоговую службу. В таком случае можно рассчитывать на возврат налога в виде единого платежа.

Подать декларацию НДФЛ для оформления вычета можно следующими способами:

- Во время личного визита передать налоговому инспектору бумажный вариант документа. Записаться на прием можно через Госуслуги или попасть просто в порядке живой очереди. Это – самый простой и надежный способ. Инспектор сразу проверит комплект сопутствующих документов. При наличии недостатков он подскажет, как их исправить.

- Заказной корреспонденцией на адрес отделения ФНС. Оформляется она с описью прилагаемых документов и уведомлением о вручении.

- В электронном виде с помощью интернета. Онлайн-декларации можно заполнить и отправить через личный кабинет на сайте ПФР или через Госуслуги. Это – простой, удобный способ, т.к. позволяет не тратить время на личные визиты. Но чтобы воспользоваться им, необходимо сперва оформить усиленную электронно-цифровую подпись.

Если вычет заявляется по месту работы, от декларанта требуется предварительное обращение в ФНС для выдачи справки о праве на его получение.

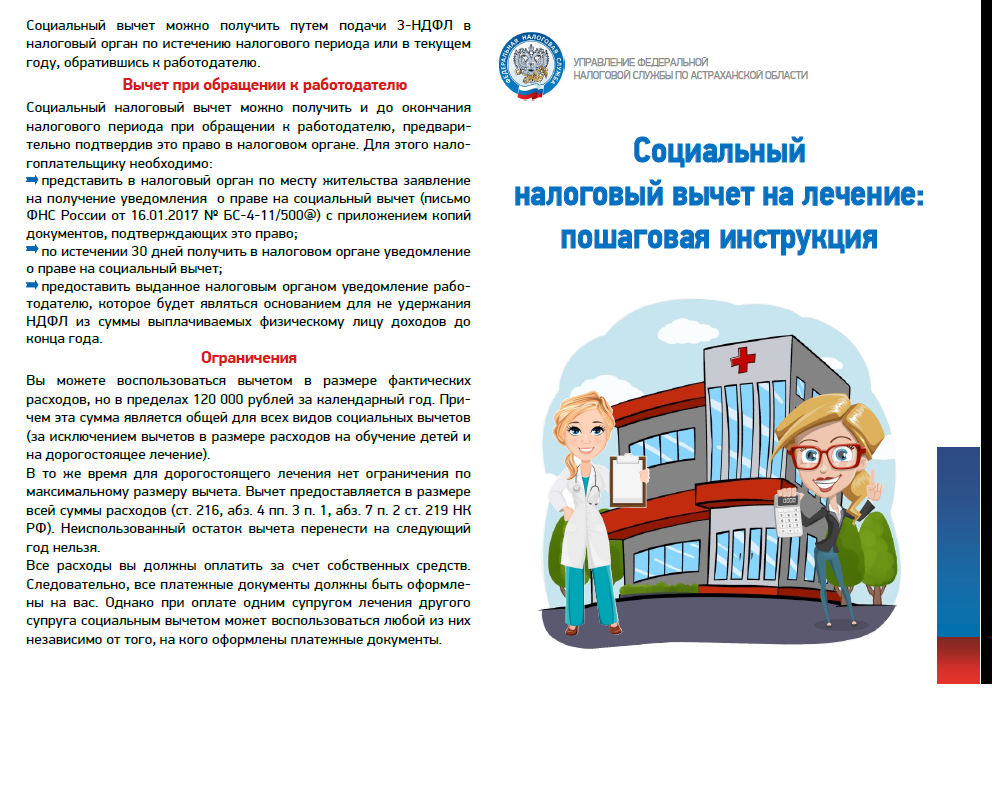

Кому положена компенсация и сколько денег можно вернуть

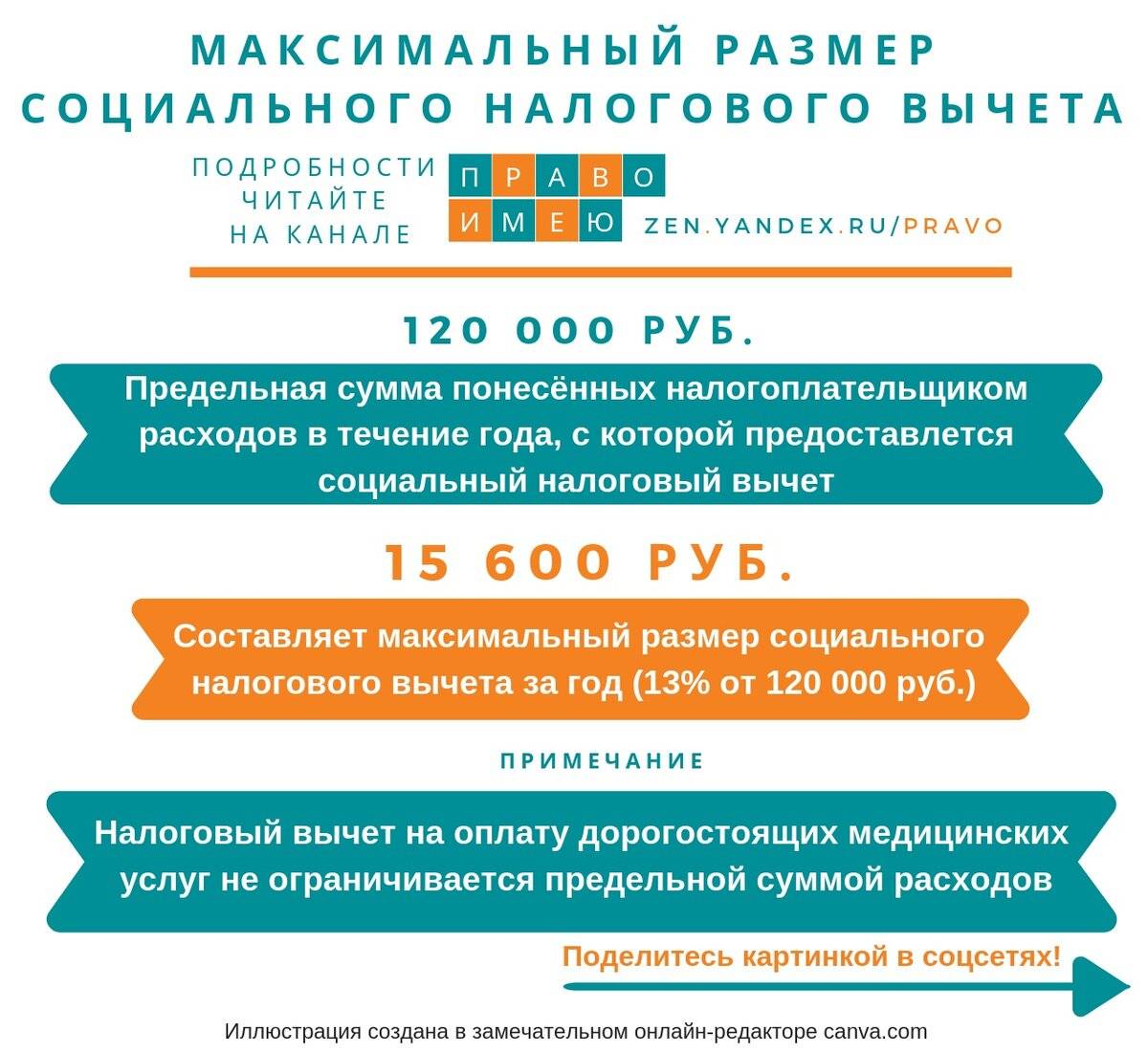

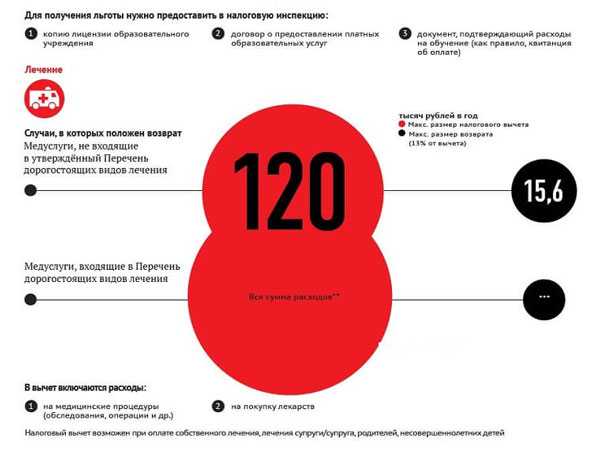

Возврат может оформить каждый, кто официально работает или имеет другой доход, с которого платит НДФЛ. Предельная сумма расходов, с которой можно получить компенсацию, — 120 тысяч рублей. Размер выплаты — 13%, или 15 600 рублей. Этот лимит установлен для всех расходов, за которые по закону положена выплата в счёт НДФЛ: лечение, обучение, пенсионные взносы, за независимую оценку квалификации.

Поясним на примере. Если вы заплатите за лечение 50 000 рублей, то вернёте 6 500 рублей. Остальное (в пределах вышеобозначенных 15 600 рублей) можно получить, например, за оплату учёбы. На эти два вида расходов распространяется общий лимит на вычет.

Впрочем, если речь идёт о дорогостоящих видах лечения, можно вернуть 13% от всей потраченной суммы. Однако вычет не может превышать сумму уплаченного в течение года НДФЛ.

За какие виды медицинских услуг положен вычет, подробно изложено в специальном В 2021 году список услуг будет обновлён, поэтому перед подачей декларации следует убедиться, что ваши расходы соответствуют официальному перечню.

Оформить компенсацию можно за своё лечение, а также за лечение мужа или жены, родителей, детей и подопечных в возрасте до 18 лет.

Сумма и пример расчета

Предоставление социальных вычетов ограничивается размером, установленным законодательством для всех видов – обучения, пенсионного обеспечения, страхования. Общая сумма составляет 120 000 рублей для расходов в рамках календарного года. Если иных видов расходов не производилось, сумма вычета предоставляется в размере трат с учетом предельной величины.

Исключение по сумме составляют расходы, понесенные за полученное дорогостоящее лечение или приобретенные лекарства. Льгота предоставляется на полную сумму расходов без учета ограничения в 120 000 рублей.

Исключение по сумме составляют расходы, понесенные за полученное дорогостоящее лечение или приобретенные лекарства. Льгота предоставляется на полную сумму расходов без учета ограничения в 120 000 рублей.

Рассмотрим пример получения вычета на лечение самого физического лица.

В 2016 году гражданином Н. был получен доход в размере 320 тысяч рублей. Стандартные вычеты не применялись, удержанный налог составил сумму 41600 рублей.

В том же году были произведены траты на лечение – оперативное вмешательство, не относящееся к дорогостоящему виду услуг. Сумма лечения в платной клинике составила 150 тысяч рублей. Предоставив документы, гражданин Н. получил вычет в сумме 120 тысяч рублей. Налоговая база и налог уменьшены: (320000-120000) х13%=200000х13%=26000 рублей. Экономия составила 41600-26000=15600 рублей.

Сколько можно вернуть из расходов на лечение

Максимальная сумма вычета для налогоплательщика составляет 120 000 руб. – максимальная сумма расходов на лечение, в совокупности с другими его расходами, связанными с обучением, уплатой взносов на накопительную часть трудовой пенсии, добровольное пенсионное страхование и негосударственное пенсионное обеспечение, т.е. если за этот год (за который применяем вычет) у вас были и другие расходы, то подается весь комплект документов 1 раз. Такие вычеты можно делать ежегодно. Поэтому для оптимизации своих расходов старайтесь платежи вносить частями и разбивая на года и на налогоплательщиков.

Пример из жизни обычной семьи

Муж и жена решили приобрести полис ДМС на 2014г. для всей семьи в январе 2014 года. Предположим, стоимость полиса ДМС для обоих составляет по 75 000 руб. и также приобрели полис на ребенка 60 000 руб. Как оптимально оплатить данные расходы, чтобы получить максимальную сумму возврата? Если оба супруга являются официально работающими, т.е. могут за необходимый год получить 2-НДФЛ, тогда оптимально будет, чтобы плательщиком за полис был каждый получатель услуги, т.е. муж не оплачивает за всех троих со своей карты полисы ДМС, а только за себя, с карты жены – за жену, а расходы полис ДМС ребенка разделить, например пополам, тогда получится подтверждение оплаты услуг для мужа на 105 000 руб. и для жены на 105 000 руб. Как считается сумма, которую в результате вернем, рассмотрим ниже.

Продолжим пример: в декабре 2014г. клиника делает предложение оплатить полисы ДМС на 2015г. Стоп! Договор заключать можно, а оплатить лучше этой семье в 2015г., т.к. в случае оплаты в том же году за эти расходы денег им не вернут, точнее прибавят только оставшуюся сумму до 120 000 руб. (по нашему примеру 15 000руб.) т.к. совершены эти расходы будут в том же налоговом периоде. Поэтому думайте, считайте и оптимизируйте!

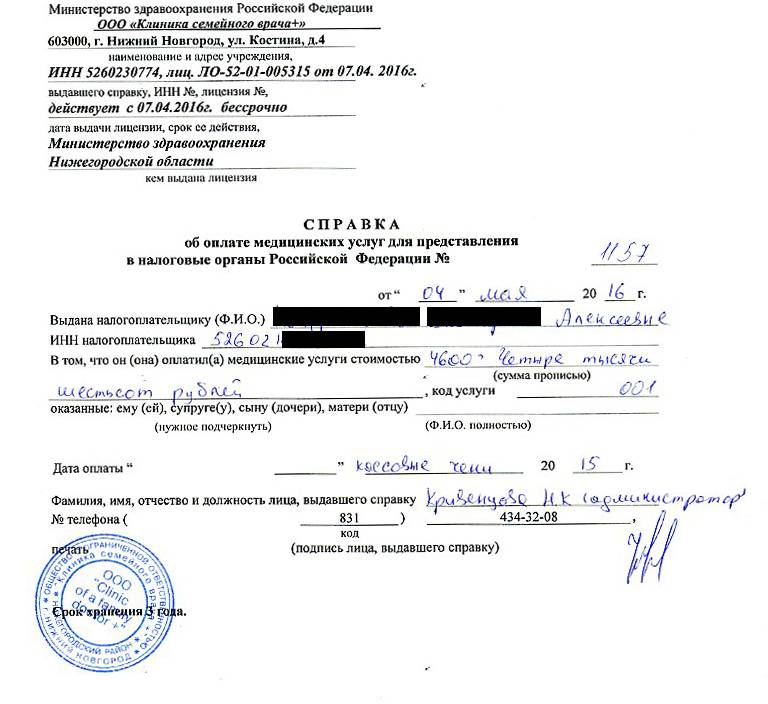

Конечно же, для возврата этих средств, есть ряд условий, которые необходимо учесть при сборе документов. При сборе документов мед.учрежедние должно выдать «Справку об оплате медицинских услуг для представления в налоговые органы» с кодом 2. С учреждениями, которые не могут выдать сей документ, вобще не советую иметь дело. Мед.учреждение должно иметь лицензию на оказание услуг и, если они полноценно работают и оплачивают налоги, то в выдаче такой справки тем более не должно возникнуть никаких затруднений.

Удобнее сразу при оплате услуг и получении чеков запросить эту справку, обычно администраторы просят заполнить соответсвующее заявление для бухгалтерии, по результатам которого они и подготавливают документ. Но если при оплате вы забыли получить такую справку – не страшно, у вас есть еще 3 последующих года, чтобы это сделать. Уточню: если расходы произведены 2014-м годом, то у нас есть время по декабрь 2017г. собрать и подать все документы в налоговую.

Кому интересна эта информация

В моем Instagram много мамочек, которые в недавнем времени были беременные и в этом состоянии наблюдались в медицинских центрах, при родах заключали контракт, ну а после рождения приобретали полис ДМС на наблюдение в мед.учреждении малыша первого и последующих лет жизни, кто-то разово оплачивает отдельные виды медицинских услуг, например, стоматологические, кто-то приобретает для себя или родителей полис ДМС, кто-то приобретает санаторно-курортное лечение (я, например, стараюсь регулярно ездить в санатории и пансионаты для профилактики). В любом из этих случаев свои расходы можно уменьшить на 13%, т.е. на сумму уплаченного ранее НДФЛ.

Кому можно получить возврат налога на доходы

Оформление вычета по расходам по оплате медицинских услуг, оказанных лицам до 18 лет, имеет социальный характер. Российская Федерация поддерживает добросовестных плательщиков налогов, возмещая им часть денег, уплаченных в государственный бюджет.

Социальный вычет по затратам на платные медуслуги и приобретение медикаментов, предназначенных для лечения детей, предоставляется родителям. Бабушки и дедушки, дяди и тёти не смогут воспользоваться льготой.

Важно! Ребёнок может быть не только своим, но и усыновлённым, взятым под опеку. Государство возместит затраты тем родителям, которые официально трудятся по договору и уплачивают подоходный налог по ставке 13% НДФЛ

Государство возместит затраты тем родителям, которые официально трудятся по договору и уплачивают подоходный налог по ставке 13% НДФЛ.

На возврат претендовать не вправе граждане, осуществляющие предпринимательскую деятельность по иной схеме налогообложения, чем ОСН.

Из списка претендентов также исключаются:

- Безработные, зарегистрированные в Центре занятости.

- Студенты.

- Инвалиды, получающие социальные пособия.

- Пенсионеры, прекратившие работу.

Указанные категории граждан со своих доходов не уплачивают 13% НДФЛ в казну государства, поэтому теряют право на льготу в случае несения затрат на лечение детей.

Вычеты полагаются только резидентам РФ. Это лица, проживающие на территории нашего государства в течение всего календарного года (налогового периода).

Законодательство Российской Федерации о налогах устанавливает чёткие правила реализации социального вычета за лечение детей. Воспользоваться преференцией может ограниченный круг лиц, в который входят:

- Дети, не достигшие совершеннолетия.

- Жена и муж, находящиеся в официально зарегистрированном брачном союзе.

- Родители.

В список не входят воспитанники, достигшие 18 лет. Они и после совершеннолетия какое-то время остаются на содержании отца и матери, если обучаются по очной форме или не имеют своих доходов.

Если сын или дочь заболели и требуется операция, затраты на лечение несут родители или усыновители. Нормы действующего законодательства не разрешают возвращать подоходный налог при оплате лечения детей старше 18 лет. Для детей-инвалидов тоже нет исключений

Перед установлением данного ограничения во внимание приняли факт, что многие студенты, которые одновременно учатся и работают, получают заработную плату или иной доход (сдача недвижимого объекта в аренду)

Если затраты на медицинские услуги, оказанные совершеннолетней дочери или сыну, которые уже работают, несли родители, всю документацию оформляют на детей. В дальнейшем воспитанники смогут воспользоваться правом на налоговый вычет.

Важно! Если достигший 18 лет студент-очник не получает собственных доходов, НДФЛ не будет возвращён

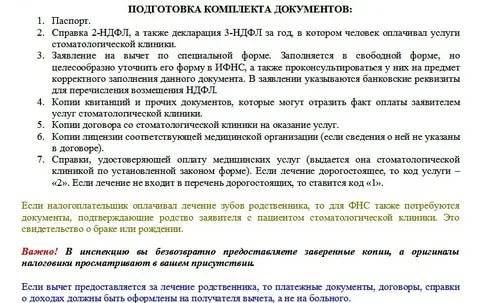

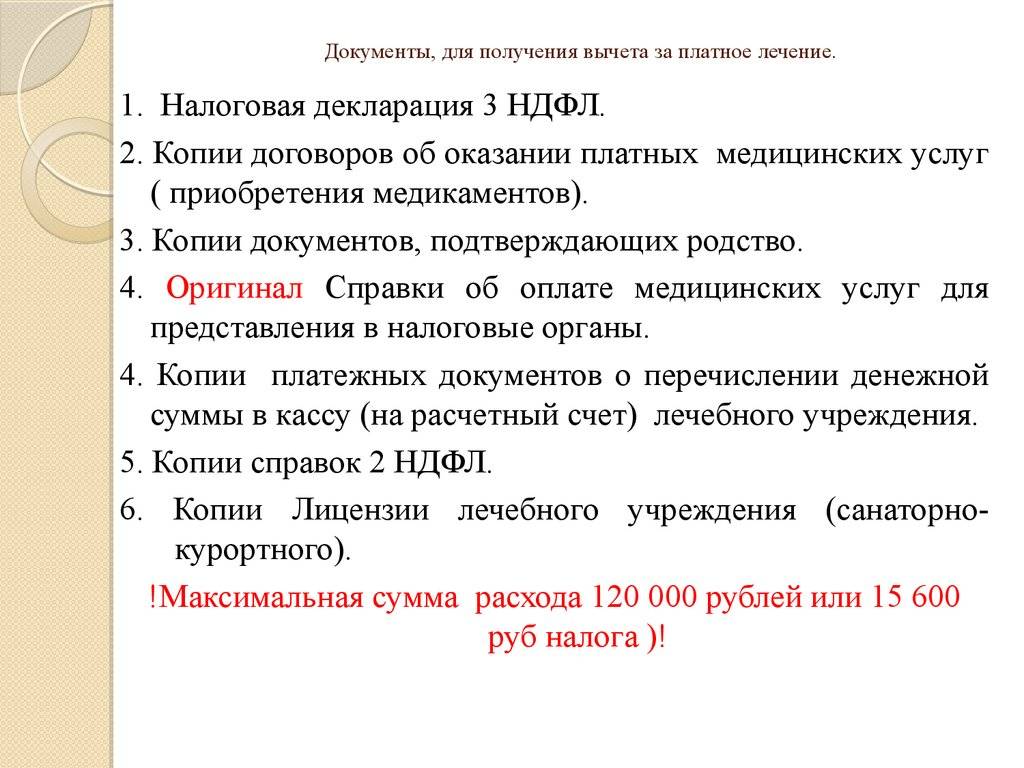

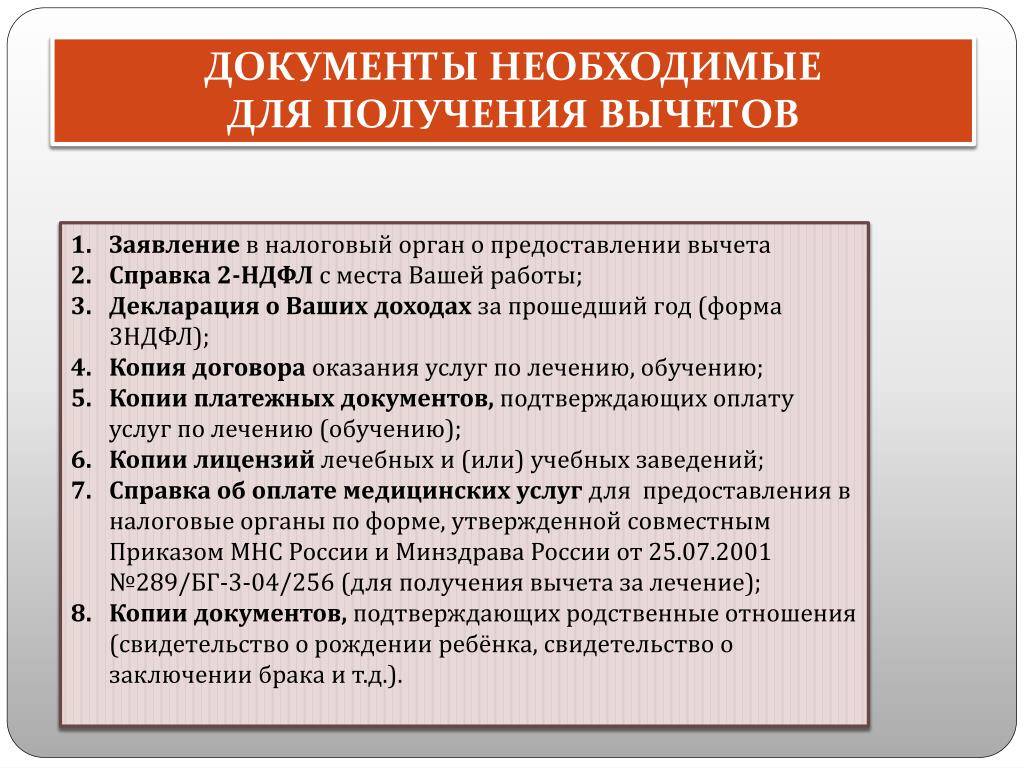

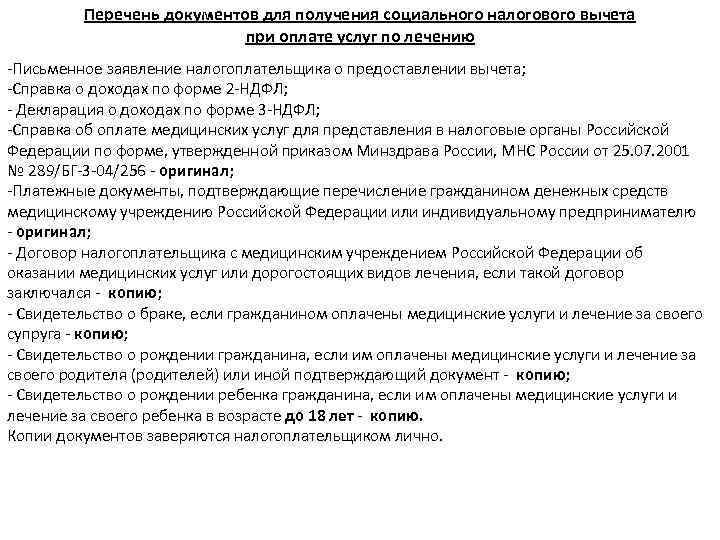

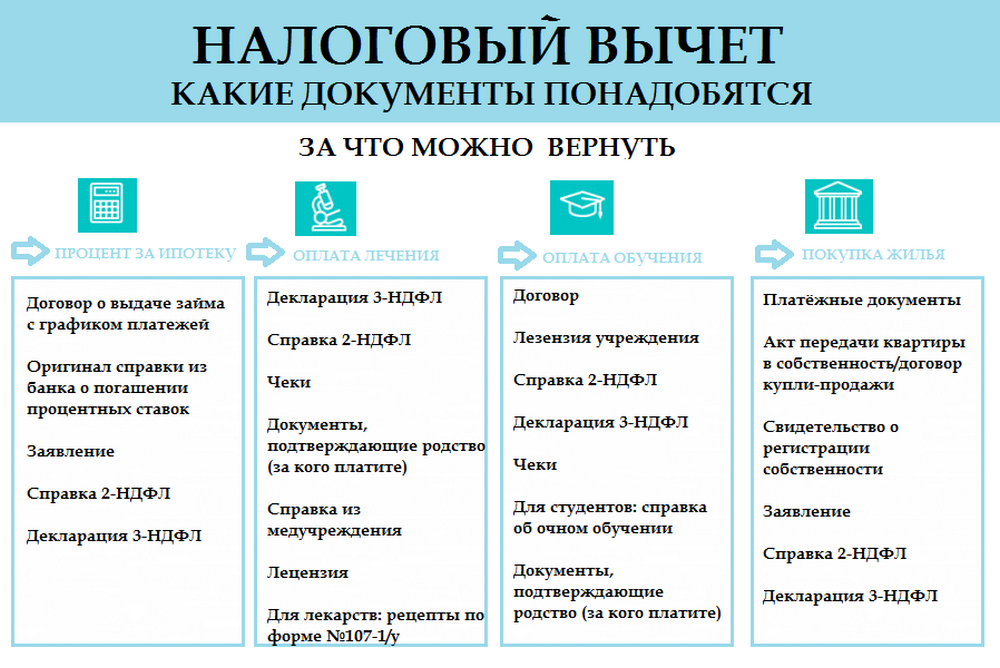

Какие документы нужны для оформления вычета

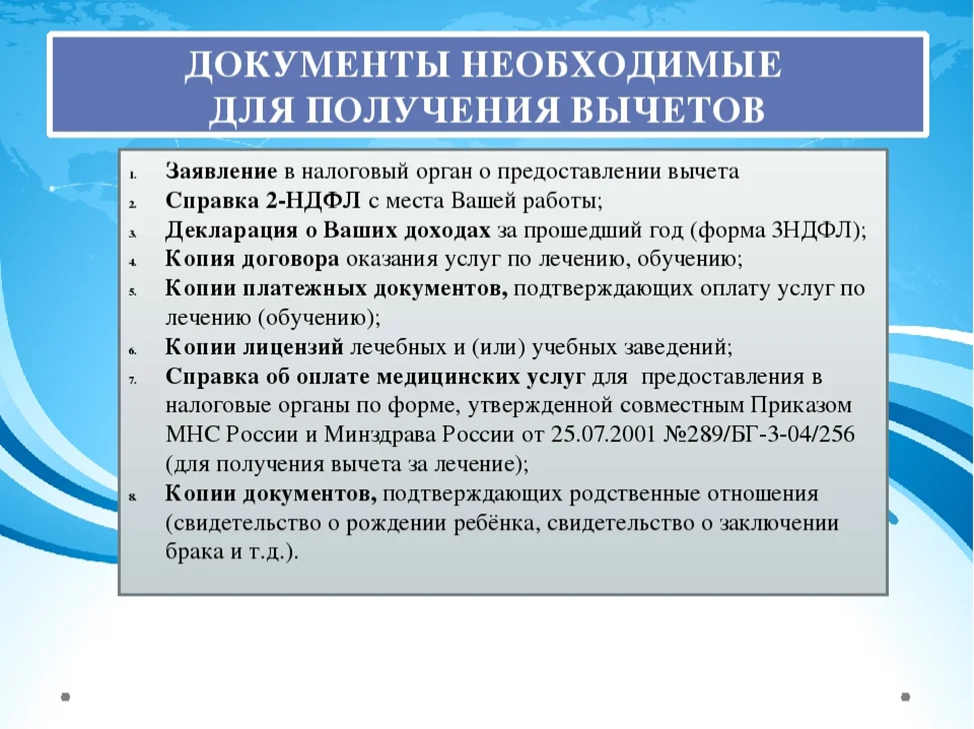

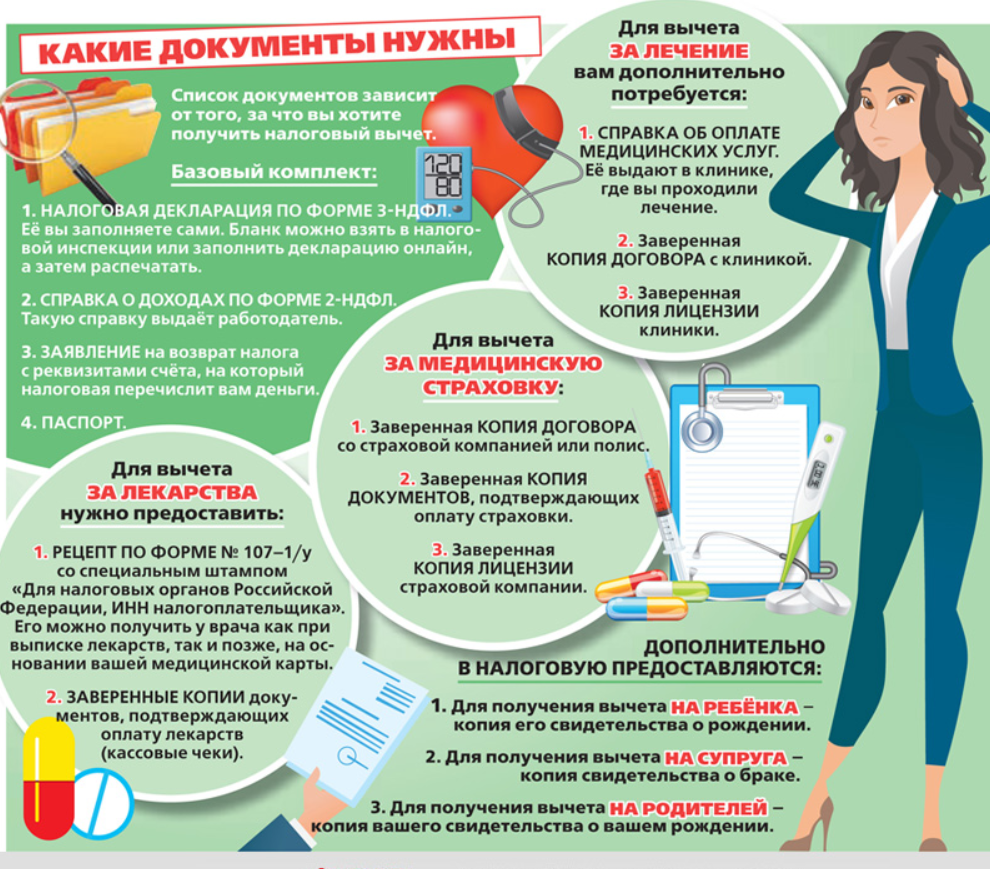

Чтобы вернуть часть денег за медицинские процедуры, вам понадобятся:

- Договор с медучреждением.

- Справка об оплате лечения, выданная медицинским учреждением специально для налоговой. На документе проставляют коды: 1 — за обычное лечение, 2 — за дорогостоящее.

- Копия лицензии учреждения, где проходили лечение.

Договор может быть оформлен на вас или родственника, а платёжные документы — только на того, кто будет подавать на вычет. Например, лечится мама, а оплачивает процедуры и планирует получить компенсацию — сын. Если справку об оплате выпишут на маму, сын не сможет получить деньги. Чтобы избежать недоразумений, лучше договор и платёжные документы оформлять на человека, который претендует на налоговый вычет.

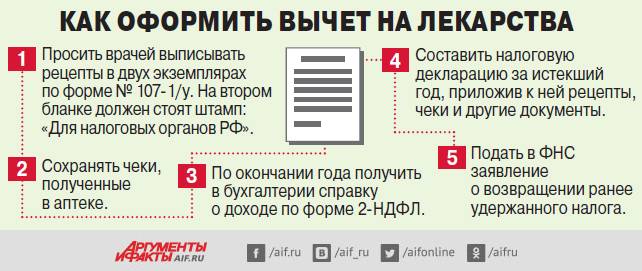

Для возврата денег за приобретённые лекарства понадобятся:

- Рецепт, выписанный врачом (форма № 107–1/у).

- Чек или документ, подтверждающий факт покупки лекарств, например расходный кассовый ордер.

Для возврата части денег за взносы на ДМС, понадобятся:

- Договор или полис ДМС.

- Копия лицензии страховой компании, если в договоре нет реквизитов.

- Платёжные документы, подтверждающие уплату взносов.

Если оплачиваете лечение или приобретаете лекарства для родственников, нужен также документ, подтверждающий родство. Например, свидетельство о рождении или заключении брака.

Материал по теме

Налоговый вычет: кому положен и как его оформить?

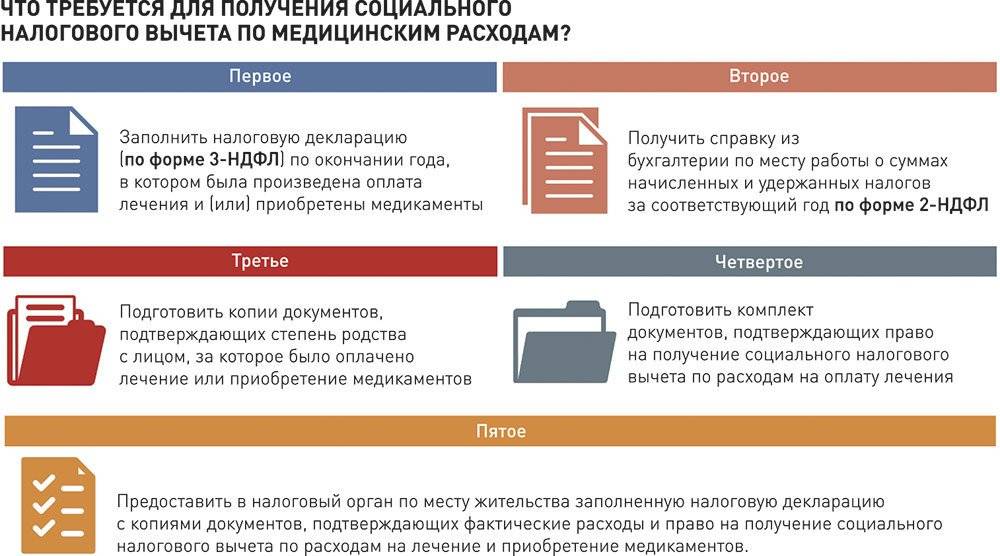

Порядок получения

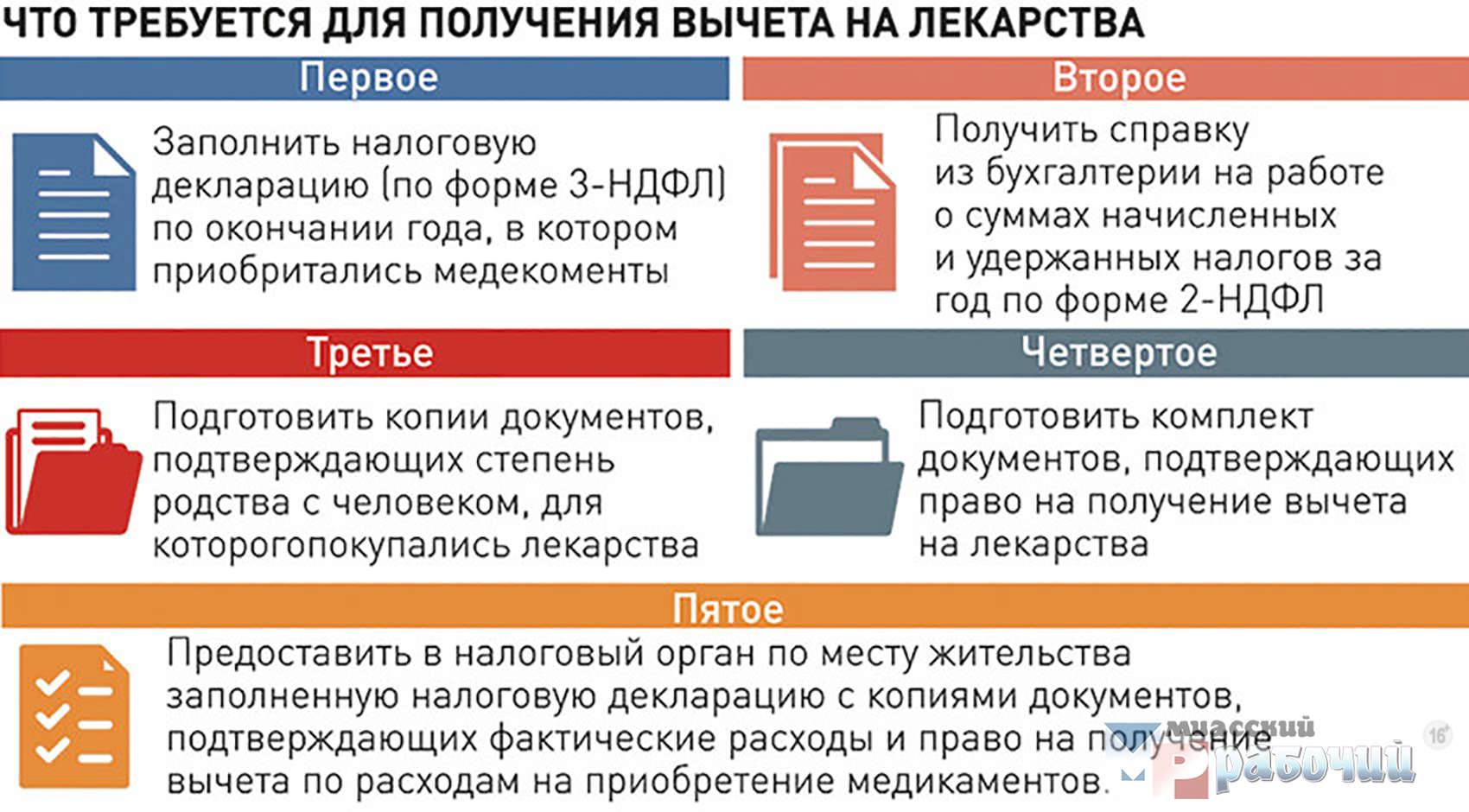

Для оформления налогового возврата (13 процентов) за лечение или покупку лекарственных препаратов гражданину нужно:

- Заполнить по форме 3-НДФЛ на лечение по завершении отчетного периода. В декларации указать метод оплаты и/или список лекарственных групп.

- Запросить в отделе бухгалтерии по адресу трудоустройства справку о перечисленных суммах, подлежащих обязательному удержанию (форма 2-НДФЛ).

- Сделать копии бумаг, указывающих на родственные связи с гражданином, за которого заявитель производил оплату.

- Подготовить документы, доказывающие полномочия на оформление социального НВ по расходам (терапия или хирургическое вмешательство, оздоровление в условиях санатория, чеки об оплате медикаментов).

Направить в ИФНС по адресу проживания подготовленную декларацию, прикрепить копии платежных квитанций и других бумаг, указывающих на понесенные расходы.

Документы для подачи декларации для НВ

Чтобы получить возврат обязательного взноса требуется представить документы для налоговых вычетов за лечение в рамках договора ДМС (копии):

- контракт о заключении медстрахования или полис ДМС;

- товарно-кассовые чеки;

- другие документы, удостоверяющие расходы гражданина в области здравоохранения.

Для оформления НВ по расходам за лекарственные препараты заявитель передает следующие бумаги:

Рецепт (в оригинале) от лечащего доктора, оформленный на специальном бланке. На документе должен быть штамп «Для ИФНС» с указанием ИНН гражданина.

- Копии платежных ведомостей, указывающие на сумму оплаты и назначенное лекарство.

На заметку: при уплате излишних средств по налоговому обязательству, гражданин вправе подать заявление на возврат в рамках 30 календарных дней. ИФНС рассматривает заявление с момента регистрации ходатайства, но не раньше завершения камеральной проверки организации — статья пункт 6 НК России.

Копии платежных документов

При возникновении трудностей с подготовкой документов, заполнением декларации и передачи в ИФНС можно обращаться к юристам или консулатам ведомства. Для оформления возврата налога за лечение зубов, хирургического вмешательства и т. п. часто требуется сторонняя помощь в составлении заявления. Специалисты организаций оказывают поддержку в решении вопроса.

К платежным документам, копии которых нужно приложить к декларации, относят:

- рецептурный бланк по форме № 107-1/у, выданный доктором;

- если возврат требуется за полис медицинского страхования, то прикладывается копия документа, завизированная заявителем;

- копия лицензии страховой организации на право вести деятельность;

- если расходы относятся к предоставленным услугам для родственника — бумаги о рождении или другие документы, подтверждающие кровные узы;

для НВ за родителей — собственный сертификат о рождении.

К сведению: платежные ведомости должны оформляться на гражданина, с которым заключался контракт на оказание медицинских услуг, а не на лицо, осуществляющий оплату процедур.

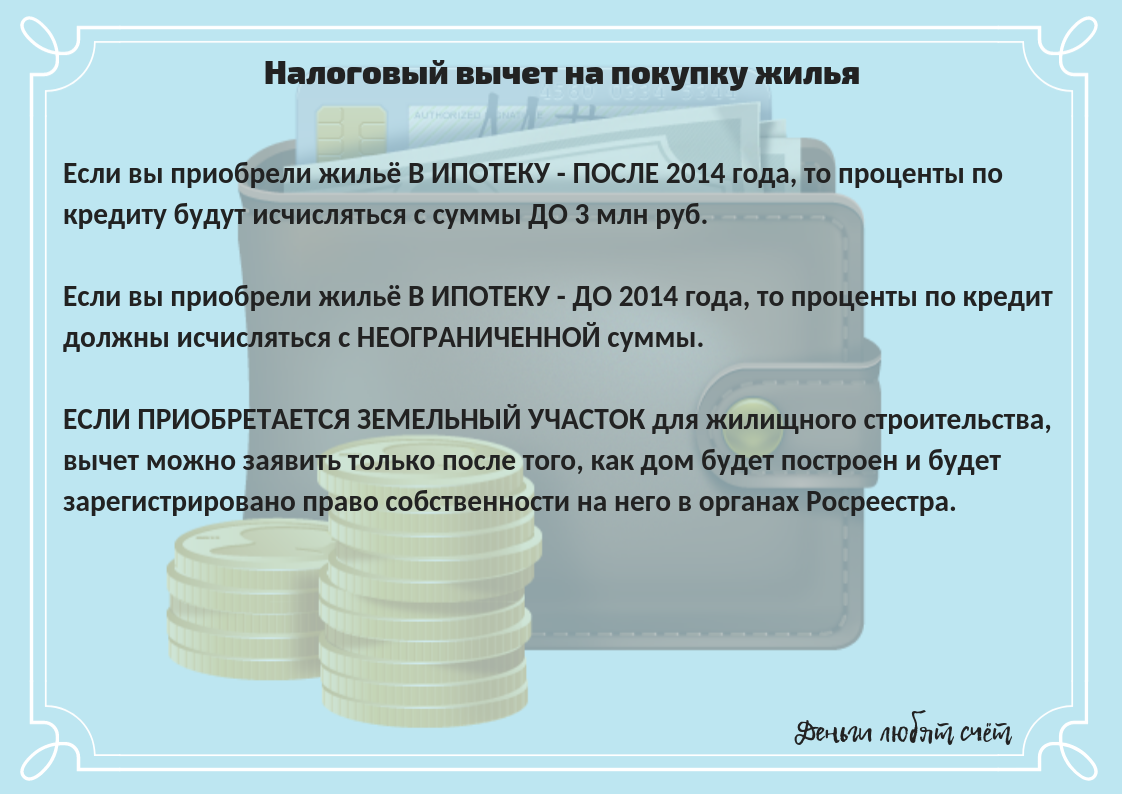

Период, за который можно получить налоговый вычет

Вернуть средства, затраченные на терапию, хирургическое вмешательство или покупку лекарственных препаратов можно только за то время, когда происходила фактическая оплата. Подача декларации осуществляется в отчетном периоде, следующим после года оплаты. К примеру, если медикаменты приобретались в 19 году, то возврат денег произойдет в 2021 г.

В случае пропуска срока допускается подача отчетной документации в другое время, но не позже чем в рамках трех лет. К примеру, для получения налогового вычета за лечение за 2018 г., декларацию можно направляться с 2019 по 2021 гг.

Порядок оформления и получения НВ занимает порядка 4 месяцев. Основную часть этого времени ИФНС проводит проверку представленной документации.

Срок подачи декларации

- получили доход от реализации недвижимого имущества — продажа, аренда;

- вели предпринимательскую деятельность по форме ОСНО.

Кто имеет право на получение вычета

Право на возврат от государства возникает у граждан, если:

- являются плательщиками НДФЛ;

- могут подтвердить свой статус налогоплательщика и доход справкой;

- является налоговым резидентом страны;

- в течение года потратились на:

- собственное лечение;

- оздоровление своих детей, не достигших совершеннолетия;

- приобретение лекарственных средств для себя, своих детей, супруга или родителей;

- могут предоставить в ФНС декларацию и документацию, подтверждающую наличие цель трат.

При этом должны соблюдаться следующие условия:

- медорганизация, в которой заявитель или члены его семьи проходили лечение, имеет лицензию на предоставление подобных услуг;

- заявитель сохранил все платежные квитанции, чеки, подтверждающие оплату лечения;

- виды процедур, на которые потратился налогоплательщик, входят в Перечень, утвержденный постановлением Правительства № 201 от 19 марта 2001 года.

Важно! Налоговый вычет за медицинские услуги не предоставляется лицам, которые не уплачивают НДФЛ. К подобным гражданам относятся безработные, индивидуальные предприниматели

Сроки

Возврат налога производится после проведения ИФНС камеральной проверки документов, представленных лицом.

Сроки, отведенные на мероприятие контроля, установлены НК РФ (ст. 88) и Регламентом учреждения. При нарушении сроков необходимо обратиться с заявлением на имя начальника Инспекции.

Сроки, отведенные на мероприятие контроля, установлены НК РФ (ст. 88) и Регламентом учреждения. При нарушении сроков необходимо обратиться с заявлением на имя начальника Инспекции.

По истечении 3-х месяцев со дня подачи декларации и пакета документов Инспекция принимает решение. Лицо должно быть извещено о результате в течение 10 дней. При получении положительного ответа средства поступают на счет, указанный налогоплательщиком в заявлении.

Подача декларации и заявления на возврат переплаченного налога производится с учетом срока исковой давности, установленной ГК РФ в пределах 3 лет. Если вычет заявляется в 2019 году, право на возврат налога имеется за 2016, 2017, 2018 годы. Декларации и документы формируются по годам отдельно. При декларировании используется бланк, действующий в году, за который заявляется вычет.

Категории лиц для получения

Воспользоваться возвратом подоходного налога за лечение в 2021 году могут все граждане, при условии официального трудоустройства и наличия расходов по следующим статьям:

- оплата собственной терапии и покупка медикаментов, а также полиса страхования (ДМС);

- обеспечение расходов на оздоровление членов семьи, в т. ч. усыновленных несовершеннолетних детей.

На второй пункт также распространяется правило получения медуслуги и трат за медикаменты. Кроме того, допускается получение 13% за год, если заявитель оформлял на родственников полис добровольного страхования.

Исключение из правил — жена не вправе оформлять 3-НДФЛ за отца и мать мужа.

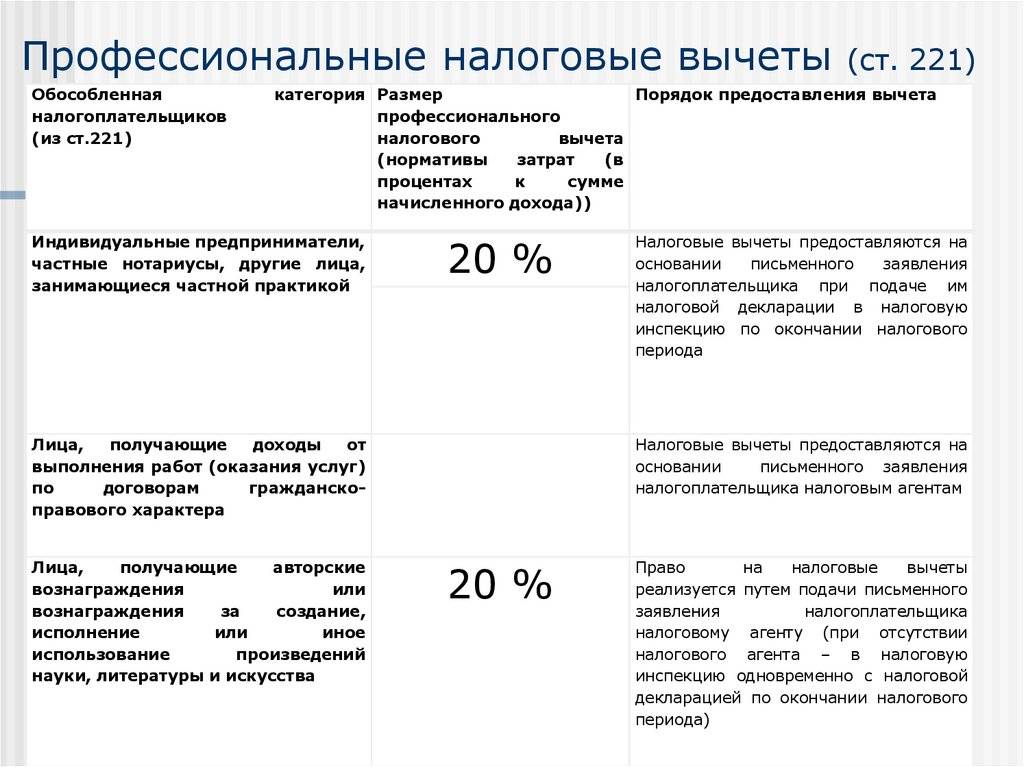

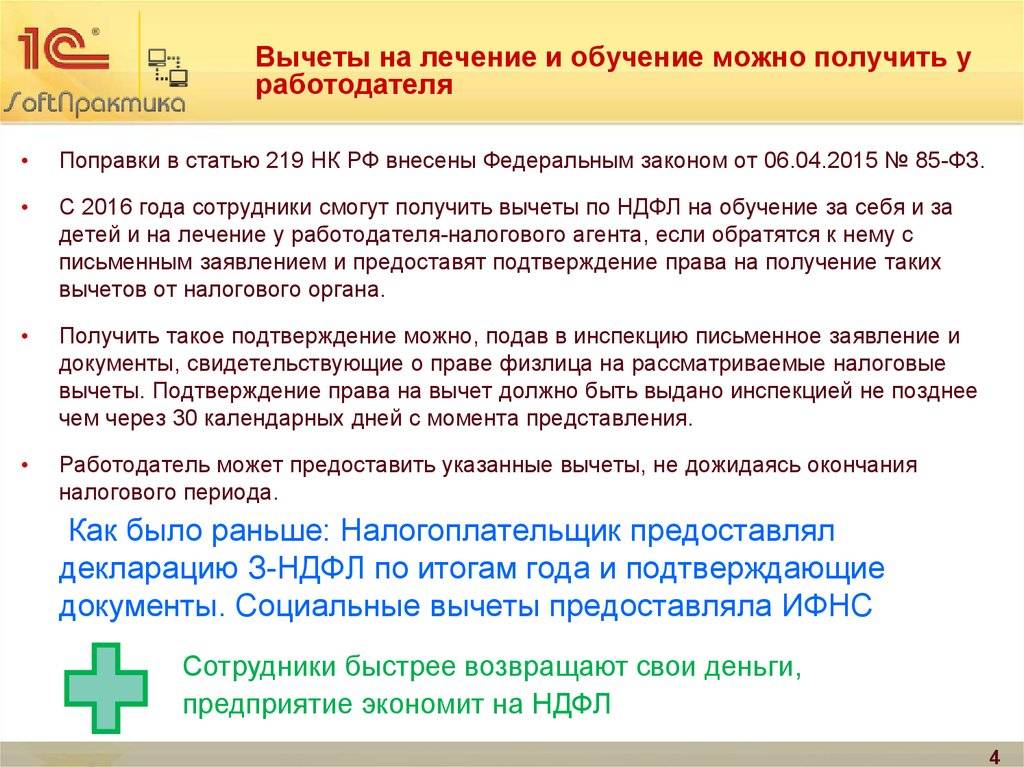

Получение вычета на работе

Согласно п.2 ст. 219 НК РФ налогоплательщик может получить налоговый вычет не только через ИФНС, но и через своего официального работодателя. Как вернуть деньги за лечение таким способом?

Для этого следует собрать все документы, как и в случае с налоговой инспекцией, но дополнительно необходим к получению еще один важный документ – справка для налогового вычета из ИФНС. С помощью данного документа подтверждается право налогоплательщика на то, что ему действительно разрешается получение вычета через работодателя. Отметим также, что при оформлении через работодателя не нужно составлять декларацию 3-НДФЛ, поскольку этот расчет формируется только для налоговиков.

Процедура получения вычета на работе характеризуется несколькими моментами, а именно:

- он предоставляется только за текущий год, то есть вычет за предыдущие периоды получить невозможно;

- без справки из налоговой службы о подтверждении права бухгалтерия предоставлять вычет не будет;

- сущность вычета в данном случае представляется как доход, не облагаемый налогом на доходы физических лиц;

- налог с зарплаты не удерживается до тех пор, пока вычет не будет предоставлен в полном размере, но лишнюю сумму нельзя перенести на следующий год;

- предоставленный вычет и уведомление из налоговой инспекции в последующем будут отражаться в справке 2-НДФЛ.