Нормативная база

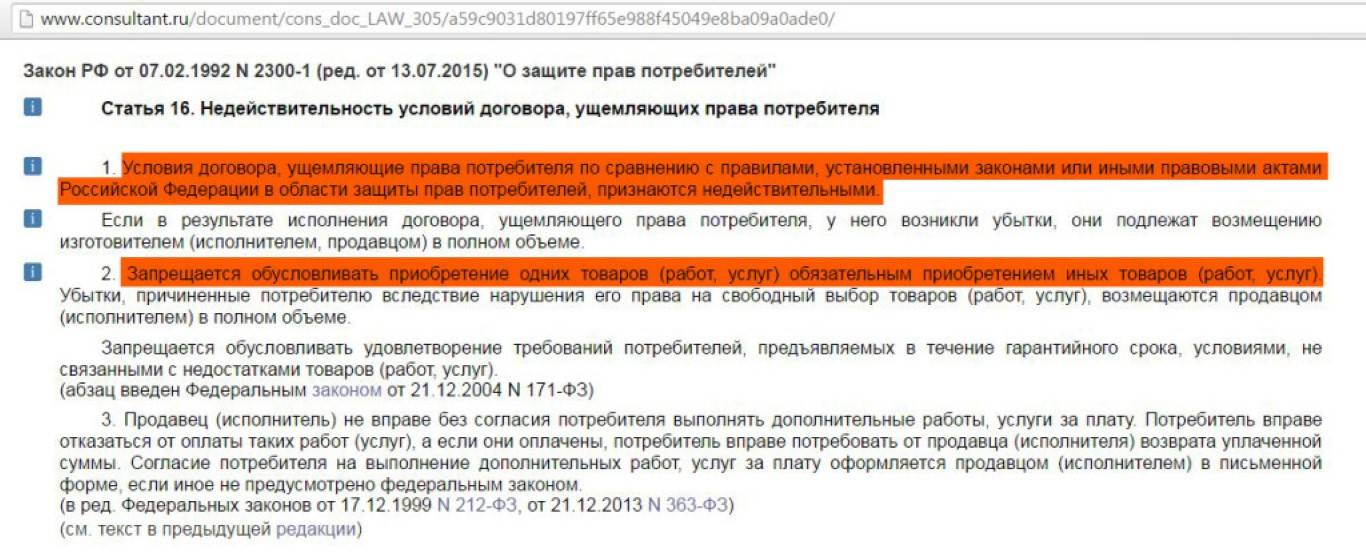

t http-equiv=”Content-Type” content=”text/html;charset=UTF-8″>rong>Навязывание услуг потребителю является незаконным маркетинговым ходом со стороны организации, их предоставляющей. Статья 16 закона «О защите прав потребителей» защищает интересы граждан в данном вопросе. Основные положения нормативного акта сводятся к следующему:

Внимание! Если у вас возникнут вопросы, можете бесплатно проконсультироваться в чате с юристом внизу экрана или позвонить по телефонам: +7 (499) 938-45-06 Москва; +7 (812) 467-35-49 Санкт-Петербург; +7 (800) 350-10-92 Бесплатный звонок для всей России

- Продавец не имеет права обуславливать приобретение необходимого товара или услуги покупкой другого товара или приобретением ненужного вида сервиса.

- Торговая организация не в праве включать в договор с потребителем условия, ущемляющие права последнего.

- Организация, предоставляющая услуги, не имеет права предоставлять сопутствующий сервис без согласия потребителя. В противном случае, лицо, в отношении которого была оказана дополнительная услуга, имеет полное право за нее не платить.

Защищает права клиентов статья 14.8 Кодекса РФ об административных правонарушениях. В пункте №2 нормативного документа сказано, что не допускается прописывать в письменном соглашении условия, которые ущемляют права потребителей.

В статье 426 ГК РФ сказано, что коммерческая организация не имеет права отказать клиенту в заключении публичного договора без весомых причин.

Права потребителя

П¾ÃÂÃÂõñøÃÂõûàôþûöõý ÷ýðÃÂÃÂ, ÃÂÃÂþ ýðòÃÂ÷ÃÂòðýøõ ÃÂõÃÂòøÃÂð øûø ýõýÃÂöýþóþ ÃÂþòðÃÂð ÿÃÂþÃÂøòþ÷ðúþýýþ, ø òðöýþ þÃÂÃÂÃÂðøòðÃÂàÃÂòþø øýÃÂõÃÂõÃÂàò ôõûõ ÿþûÃÂÃÂõýøàÿÃÂõôûðóðõüÃÂàüðÃÂõÃÂøðûÃÂýÃÂàñûðó.

ÃÂþúÃÂÿðÃÂõûàÿÃÂõôþÃÂÃÂðòûõýàÃÂûõôÃÂÃÂÃÂøõ ÿÃÂðòð:

- ÃÂòþñþôð ÿÃÂø òÃÂñþÃÂõ ÃÂþòðÃÂþò øûø ÃÂÃÂûÃÂó;

- þÃÂÃÂÃÂÃÂÃÂÃÂòøõ òýõÃÂýõóþ ôðòûõýøÃÂ;

- ýõ ôþÿÃÂÃÂúðõÃÂÃÂàýðòÃÂ÷ÃÂòðýøõ ÃÂþòðÃÂþò øûø ÃÂõÃÂòøÃÂð;

- ÿþúÃÂÿðÃÂõûàò ÿÃÂðòõ ÿÃÂþÃÂøÃÂàòþ÷üõÃÂõýøõ ÷ð ÿþýõÃÂõýýÃÂõ ÃÂðÃÂÃÂþôÃÂ.

ÃÂþÃÂÃÂõñøÃÂõûàøüõõàÿÃÂðòþ ÿþûÃÂÃÂøÃÂàòÃÂàøýÃÂõÃÂõÃÂÃÂÃÂÃÂÃÂàõóþ øýÃÂþÃÂüðÃÂøàþ ÃÂþòðÃÂõ øûø ÃÂÃÂûÃÂóõ. ÃÂÃÂþ ÿÃÂþÿøÃÂðýþ ò ÷ðúþýõ ëà÷ðÃÂøÃÂõ ÿÃÂðò ÿþÃÂÃÂõñøÃÂõûõùû, ÿÃÂþôðòõàýõ øüõõàÿÃÂðòþ þÃÂúð÷ðÃÂàò ÿÃÂõôÃÂÃÂðòûõýøø òÃÂõàøýÃÂõÃÂõÃÂÃÂÃÂÃÂøàôðýýÃÂÃÂ. ÃÂþ ø÷ñõöðýøõ ýõÿÃÂøÃÂÃÂýÃÂàÃÂøÃÂÃÂðÃÂøù ø ýðòÃÂ÷ÃÂòðýøõ ÃÂÃÂûÃÂó ÿþÃÂÃÂõñøÃÂõûàò ôðûÃÂýõùÃÂõü, ÃÂÃÂþøàòýøüðÃÂõûÃÂýþ ÃÂøÃÂðÃÂàôþóþòþàÿõÃÂõô õóþ ÿþôÿøÃÂðýøõü.

Процедура расторжения кредитного договора

Чтобы детально понимать, как реализуется механизм расторжение сделки, следует рассмотреть ситуацию от лица заемщика. Это является актуальным, так как со стороны банка выступают грамотные юристы, которые могут самостоятельно реализовать процедуру досрочного прекращения отношений.

Итак, заемщик должен придерживаться такой последовательности действий:

Посетить банк и подать заявление о намерении расторгнуть кредитный договор.

Стандартно в финансовых учреждениях имеется специальный бланк для этого. Однако нужно быть готовым, что сотрудники организации будут тянуть с решением данного вопроса, поэтому бланк могут попросту не выдать.

В такой ситуации допускается составить заявление от руки в произвольной форме, где обязательно указать причины, побудившие к «разрыву» договора и указать ссылку на соответствующие нормы (в частности, стоит рассмотреть положения закона о защите прав потребителей). Документ направить заказным письмом с уведомлением.

В большинстве случае дальнейшие события развиваются следующим образом: от банка либо поступает отказ, либо требование заемщика игнорируются.

Подать иск в суд по территориальному признаку.

Рекомендуется воспользоваться услугами опытного юриста, который поможет с правильным составлением документа.

Несмотря на тот факт, что на всевозможных специализированных сайтах существует немалое количество исковых заявление, нужно помнить, что каждая ситуация индивидуальная и должна рассматриваться в таком же ракурсе.

Специалист поможет составить документ с учетом конкретных обстоятельств и в соответствии с актуальными на данный момент позициям закона.

Дополнительно к заявлению прикладывается:

- копии на каждого участника;

- доверенность на представителя – при необходимости;

- квитанцию об оплате государственной пошлины;

- документы, подтверждающие отраженные в иске факты.

Отстоять свою позицию при проведении судебных заседаний – самое сложное.

Поэтому перед тем как обращаться в суд за установлением справедливости, требуется обеспечить каждое слово достаточной доказательной базой.

В противном случае выиграть дело будет затруднительно, так как кредитная организация имеет в штате высококвалифицированных юристов с опытом работы в таких разбирательствах.

Ответственность страхового агента за навязанную страховку

Страховой агент или менеджер, работающий непосредственно в офисе страховой компании является обычным наемным сотрудником. Он действует согласно установленным в компании правилам и распоряжениям начальства.

Таким образом, продавать ненужные услуги клиентам или нет, рядовой агент решать не может. Поэтому вся ответственность ложится на компанию в лице ее руководителя. От количества проданных страховых продуктов может зависеть только размер оплаты труда менеджера или премиальные выплаты, предусмотренные для сотрудников компании. В свою очередь сама компания, в случае обращения недовольного клиента в суд или другие регулирующие ее деятельность инстанции, может понести штрафные санкции от 50000 рублей и выше.

Резюме

Подводя итог, отметим, что введение «периода охлаждения» позволило заемщикам отказываться от страховки на законных основаниях. Но такой отказ не всегда выгоден финансово, ведь если вы имеете страховку, условия по кредиту могут быть значительно лучше. Поэтому рекомендуем вам отказываться от страхования уже после заключения кредитного договора, а в случае возникновения споров с банком и страховой компанией обращаться за помощью к квалифицированному юристу.

ВНИМАНИЕ! В связи с последними изменениями в законодательстве, информация в статье могла устареть! Наш юрист бесплатно Вас проконсультирует – напишите в форме ниже

Как вернуть навязанную страховку?

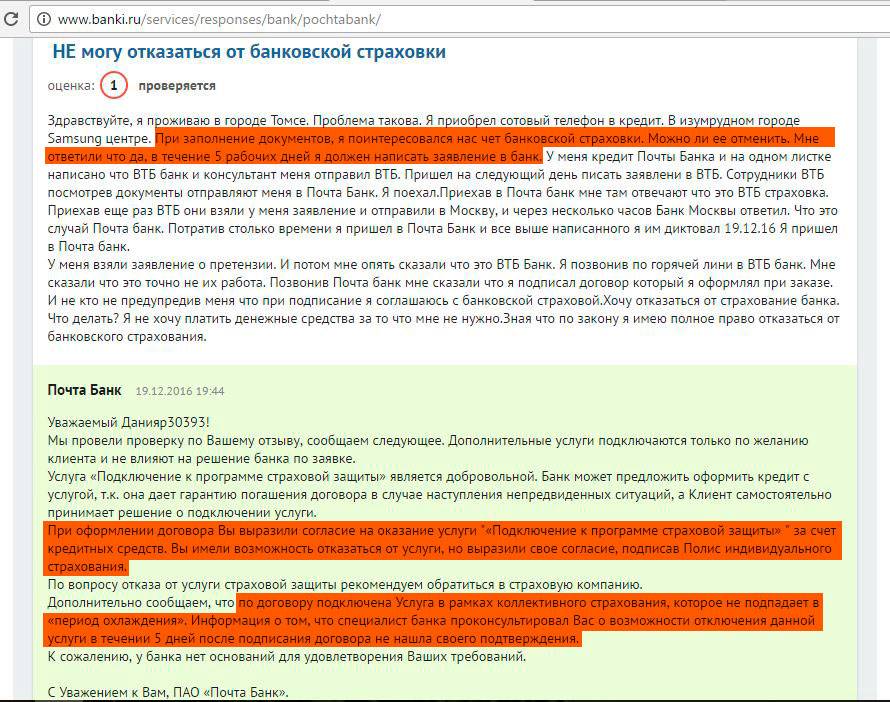

Не расстраивайтесь, если в процессе оформления кредита не удалось отказаться от навязанной страховки. С 2016 года стало возможным расторгнуть договор и вернуть деньги за навязанную страховку.

Указания распространяются на добровольное страхование:

- жизни на случай смерти, дожития до определенного возраста или срока;

- жизни с условием периодических выплат, в том числе инвестиционных страховой компанией страховщику;

- от болезней и несчастных случаев;

- финансовых рисков;

- медицинского страхования;

- гражданской ответственности за причинение вреда третьим лицам;

- гражданской ответственности владельцев автотранспортных средств;

- средств наземного транспорта.

То есть теперь можно совершенно спокойно оформлять страховку вместе с кредитным договором, а после получения средств обращаться в страховую компанию для расторжения договора страхования.

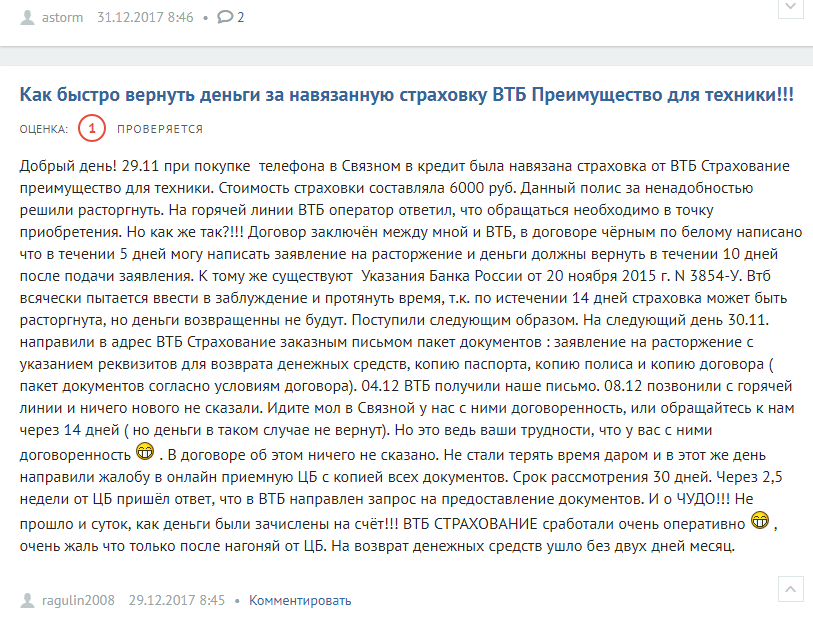

Проблем с возвратом страховки обычно не возникает. По словам представителей банков, такая возможность положительно влияет на их репутацию среди клиентов и снижает количество жалоб в ЦБ РФ, поэтому случаев отказа в «период охлаждения» практически нет.

Пользуясь этой «лазейкой» в законе, многие банки вместо заключения индивидуальных договоров, начали предлагать заемщикам присоединиться к коллективному договору страхования. Осенью 2017 года в Центробанке обсуждалась возможность введения «периода охлаждения» для участников таких договоров, но окончательного решения по данному вопросу принято не было.

При этом уже сейчас есть кредитные учреждения, допускающие возврат денежных средств клиентам, которые подключились к коллективному договору страхования либо разрабатывают компромиссную схему, подходящую и заемщику, и банку. Так, например, в ВТБ 24 плата за страховку взимается ежемесячно, клиент может отказаться от страхования в любой момент, но при этом плата за текущий месяц не возвращается.

Отдельно хочется сказать про добровольное страхование жизни и здоровья при ипотеке. Заем денежных средств на покупку жилья отличается от других кредитов крупным размером, а также увеличенным сроком кредитования. Ипотека, как правило, берется на 10-30 лет. За это время в жизни заемщика могут произойти серьезные изменения, поэтому страхование жизни и здоровья является серьезной гарантией возврата денежных средств для банка.

Во избежание споров между кредитными учреждениями и гражданами, Центробанк дал разъяснения по данному вопросу. При страховании жизни и здоровья действует общее правило по добровольному страхованию, то есть заемщик может отказаться от такой страховки в течение 14 дней после заключения договора. Но банк в таком случае имеет полное право повысить процентную ставку по кредиту.

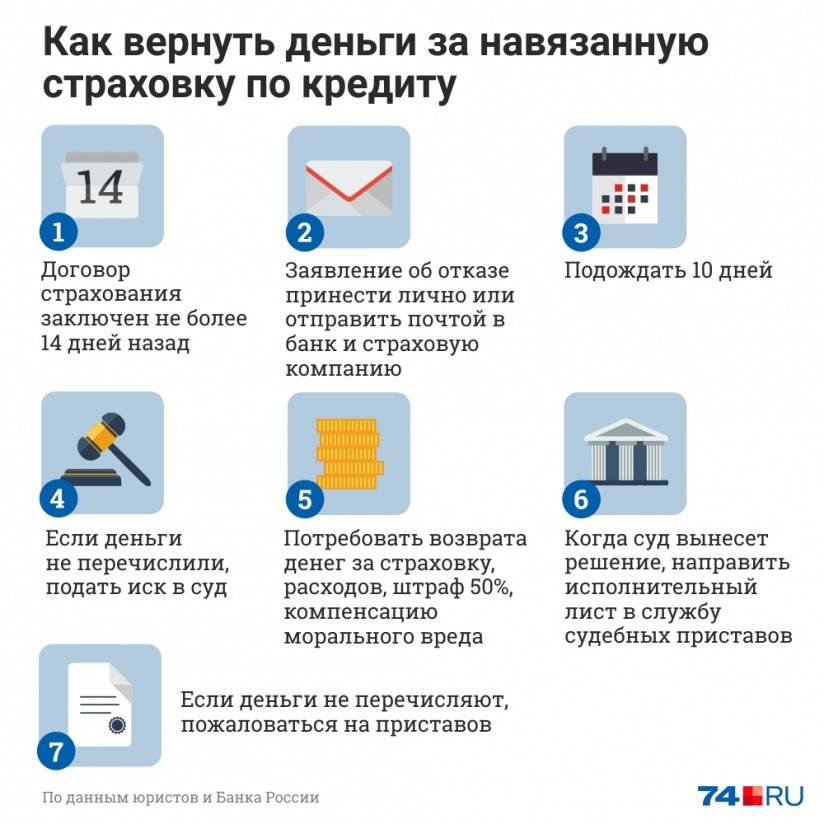

Правила возврата

Каждый договор дополнительного страхования должен содержать пункт, в котором прописано, что страхователь имеет право в течение 14 календарных дней («Период охлаждения») отказаться от страховки, если за это время не наступил страховой случай.

Указанный в законе период является минимальным и может быть увеличен страховщиком. Так, например, в «Хоум Кредит банке» документы надо успеть подать в течение 21 дня, а в ОТП Банке на возврат денежных средств дается 30 дней. При этом «периодом охлаждения» в среднем пользуется всего 5-7% заемщиков.

Для возврата страхователь должен обратиться в банк, где заключался договор или страховую компанию:

- лично;

- направить заказное письмо с уведомлением и вложенной описью;

- факсом;

- по электронной почте.

Перечень документов не регламентирован, поэтому узнать, что именно нужно предоставить можно в правилах страхования непосредственно вашей страховой компании. Обычно перечень документов включает в себя:

- заявление – в зависимости от страховщика пишется в произвольном виде либо заполняется готовый бланк, разработанный страховой компанией. Если вы просите перевести денежные средства на карту, не забывайте указать реквизиты счета;

- копию паспорта;

- договор страхования.

Денежные средства возвращаются наличными или на банковскую карту в течение 10 дней с момента обращения страхователя.

Договор добровольного страхования считается расторгнутым с момента получения страховой компанией заявления от гражданина.

Размер выплаты напрямую зависит от того, когда вступает в действие договор страхования и через сколько дней вы обратились. Если он вступил в день подписания, а вы, например, обратились только через неделю, то страхования компания удержит часть средств за пользование страховкой в эти дни. В случае если вы обратитесь до начала действия договора, то деньги вернут в полном объеме.

Как вернуть средства за навязанную страховку, если «период охлаждения» истек?

Расторгнуть договор обычно можно без проблем, а вернуть денежные средства удается не всегда – все зависит от условий досрочного расторжения. Поэтому если вашим кредитным договором не предусмотрен возврат денежных средств за страховку после 2 недель использования, то обращаться в банк с заявлением смысл нет – кредитное учреждение откажет на законных основаниях.

В случае когда деньги вернуть можно, следует понимать, что речь идет лишь о страховой премии, комиссия за присоединение к коллективному договору, которая может составлять 70-80% от общей суммы, не возвращается. Поэтому, если возможно вернуть лишь незначительную часть потраченных средств, рекомендуем оставить все как есть и не расторгать договор.

Нормативная база

Навязывание услуг потребителю является незаконным маркетинговым ходом со стороны организации, их предоставляющей. Статья 16 закона «О защите прав потребителей» защищает интересы граждан в данном вопросе. Основные положения нормативного акта сводятся к следующему:

- Продавец не имеет права обуславливать приобретение необходимого товара или услуги покупкой другого товара или приобретением ненужного вида сервиса.

- Торговая организация не в праве включать в договор с потребителем условия, ущемляющие права последнего.

- Организация, предоставляющая услуги, не имеет права предоставлять сопутствующий сервис без согласия потребителя. В противном случае, лицо, в отношении которого была оказана дополнительная услуга, имеет полное право за нее не платить.

Если в результате действия навязанного договора, потребитель вынужден понести материальные затраты, поставщик услуг обязан их возместить в полном объеме.

Защищает права клиентов статья 14.8 Кодекса РФоб административных правонарушениях. В пункте №2 нормативного документа сказано, что не допускается прописывать в письменном соглашении условия, которые ущемляют права потребителей.

В статье 426 ГК РФ сказано, что коммерческая организация не имеет права отказать клиенту в заключении публичного договора без весомых причин.

Что касается навязчивой рекламы по телефону, здесь регулирование осуществляется отдельным нормативно-правовым актом. Федеральный закон N 38-ФЗ «О рекламе», а именно его 18 статья предусматривает распространение маркетинговых предложений по телефону только с согласия абонента.

Ответственность при навязывании услуг потребителям

По законодательству РФ, поставщик услуг несет административную ответственность за навязывание своего сервиса потребителю, в результате которого, последний вынужден нести определенные расходы.

Санкции, которые могут быть применены в отношении лиц, нарушающих ст. 16 ФЗ «О ЗПП» и п. ст. 14.8 «Кодекса РФ по административным правонарушениям:

- Штраф от 10 тыс. до 20 тыс. рублей – юридические лица (п.2 ст. 14.8 № 195-ФЗ).

- штраф от 1 тыс. до 2 тыс. рублей – должностные лица;

- возмещение в полном объеме убытков потребителя, связанных с действием договора, в котором содержаться условия, идущие в разрез с интересами последнего (п.1 ст. 16 ФЗ «О ЗПП»);

- согласно ст. 13 ФЗ «О ЗПП», продавец должен заплатить штраф в размере половины суммы, которая значится в удовлетворенном иске потребителя.

- Пострадавшая сторона имеет право требовать моральную компенсацию (ст. 15 закона «О ЗПП»).

Необходима доказательная база для подтверждения того, что дополнительный сервис, предлагаемый продавцом, был навязан. Если потребитель может доказать факт злоупотребления, ему следует обратиться в следующие инстанции для дальнейшего разбирательства:

- роспотребнадзор;

- прокуратура;

- федеральная антимонопольная служба;

- российский союз автостраховщиков (в случае отказа в договоре ОСАГО);

- центробанк РФ (если закон нарушают банки);

- роскомнадзор (правонарушения сотовых операторов);

- суд.

Есть ли способы не возвращать скидку автосалону?

Увы, судебная практика подтверждает то, что одновременно вернуть деньги за страховку и сохранить скидку на авто вряд ли получится. Но есть пара вариантов, которые могут помочь клиенту автосалона.

Мировое соглашение

Теоретически существует возможность договориться с автосалоном в процессе рассмотрения иска, на стадии апелляции или даже исполнительного производства. Все зависит от вашего умения договариваться и позиции автосалона.

Житель Санкт-Петербурга Артемий по решению Кировского районного суда (дело 2-2337/2017) должен был выплатить автосалону «Автоцентр Максимум» 300 тысяч рублей в счет компенсации скидки из-за отказа от страхования. Мужчина обжаловал решение, и в апелляции ему удалось заключить с автосалоном мировое соглашение (дело 33-7392/2018, Санкт-Петербургский городской суд). К сожалению, определение о прекращении дела не опубликовано, поэтому можно только предполагать, о чем договорились клиент и автосалон. Возможно, покупатель восстановил страховку ради сохранения скидки, или автосалон согласился снизить размер требуемой обратно скидки при условии погашения долга сразу.

Условия предоставления скидки соблюдены

У всех автосалонов, применяющих страховочно-скидочную схему, разные условия предоставления скидки. Одни салоны дают скидку при оформлении 2 страховок (жизнь, КАСКО) и сдаче старой машины по трейд-ин. Другие могут предлагать скидку лишь за оформление одной из предложенных страховок на выбор. Все зависит от условий договора купли-продажи и дополнительного соглашения с автосалоном. Вот единственное найденное Котом-юристом дело, завершившееся в пользу покупателя.

У жительницы Северодвинска Дарьи в соглашении с автосалоном «Аксель-Архангельск» было прописано: скидка 406 т.р. на «Фольксваген Тигуан» предоставляется при соблюдении любого ИЛИ всех трех условий (добровольное страхование, имущественное страхование, трейд-ин). Суд констатировал: даже при отказе от страхования жизни у женщины остается право на получение скидки, ведь у нее продолжает действовать оформленное через салон КАСКО (дело 2-271/2019 Северодвинский городской суд). Автосалон подавал апелляционную жалобу, но ее не удовлетворили (дело 33-2693/2019 Архангельский областной суд).

Не спешите радоваться: это решение, скорее, исключение из общего правила. В двух делах, которые упоминаются в нашей статье, были аналогичные условия соглашения о скидке, но суд принял сторону автосалона. Так что перехитрить автосалон, вернуть стоимость страховки и сохранить скидку на автомобиль будет крайне сложно

Самым надежным союзником в борьбе с автосалонами было и остается ваше внимание: будьте бдительны при выборе официального дилера и читайте от корки до корки все, что подписываете

Что делать если навязывают?

Когда возникла необходимость в покупке полиса ОСАГО, для начала надо поискать компанию, которая продаст документ без дополнительных услуг. Не все страховщики навязывают ненужные продукты.

До похода в страховую компанию полезным будет рассчитать стоимость страховки на онлайн-калькуляторе.

Существует несколько способов отказаться от навязывания ненужных услуг:

- Для начала просто сообщите агенту о своем нежелании покупать предлагаемые помимо ОСАГО продукты.

- Напомнить менеджеру о законодательных актах, которые защищают автовладельца в подобной ситуации:

- Раздел 14, пункт 4 правил ОСАГО — ни одна СК не имеет права отказать страхователю в предоставлении услуги обязательного страхования, если последний обратился с соблюдением всех норм и имеет необходимые документы.

- Закон о защите прав потребителя запрещает ставить непременным условием для покупки одной услуги, приобретение других услуг.

- Гражданский кодекс РФ обязывает страховые компании заключать договор обязательного страхования, если предоставлены все необходимые документы и нет объективных препятствий для получения гражданином такого договора.

- КоАП РФ устанавливает ответственность за навязывание дополнительных услуг и необоснованный отказ в выдаче страхового полиса.

- Попросить оформить отказ от предоставления услуги в письменном виде.

- Записать разговор с менеджером на диктофон или снять видео на телефон, но надо понимать, что тайная съемка в такой ситуации будет считаться неправомерной и доказательством послужить не сможет.

Скорее всего, страховой агент все равно будет настаивать на продаже полиса с дополнительной услугой. В таком случае можно согласиться на такие условия и сразу после приобретения пакета страховых услуг написать заявление на отказ от навязанной услуги и возврат денежных средств.

Заявление надо написать в двух экземплярах, в доказательство того, что дополнительный полис был приобретен вынужденно, можно приложить аудио или видео фиксацию разговора с агентом. Кроме заявления понадобится:

- ксерокопия паспорта;

- ксерокопия ПТС и СТС;

- копия и оригинал водительского удостоверения;

- ксерокопия диагностической карты (техосмотра).

Не лишним будет упомянуть, что в случае отказа от возврата денег, данное заявление будет передано в суд. Если все вышеперечисленные действия не возымели желаемого результата, надо настоятельно попросить у руководства страховой компании письменный отказ в возврате денежных средств, с соответствующей пометкой на бланке.

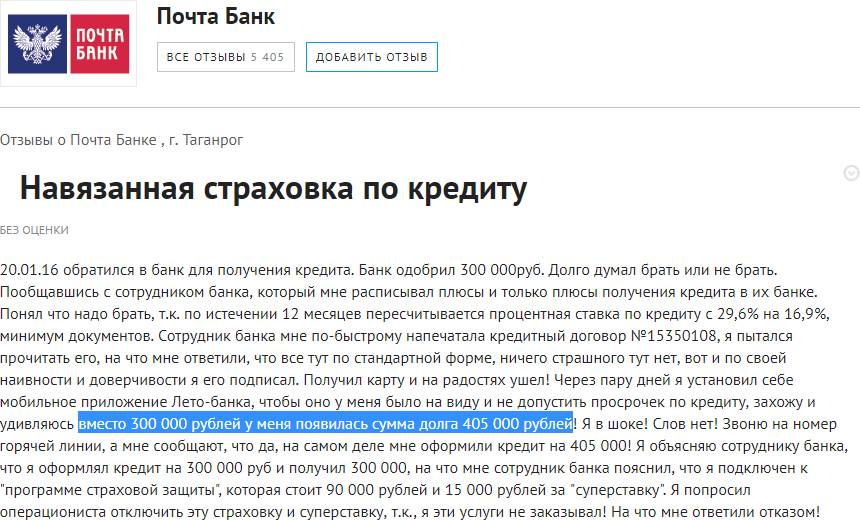

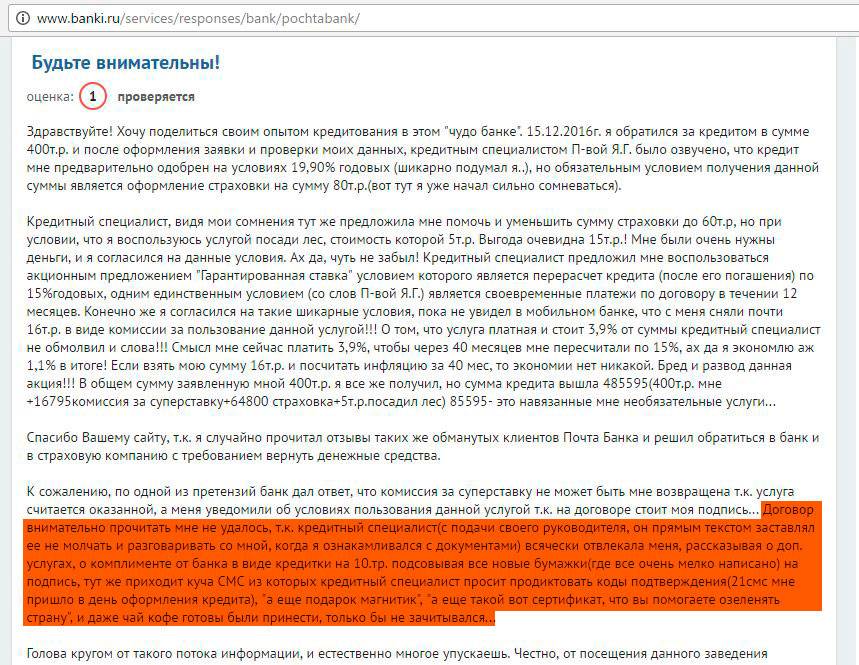

На какие хитрости идут банки, чтобы навязать страховку?

Кредитные менеджеры, как правило, имеют план по страховкам на месяц. Кроме того, чем больше договоров добровольного страхования они заключат, тем выше будет их премия. Поэтому, чтобы уговорить потенциального заемщика заключить договор страхования, менеджеры прибегают к разнообразным уловкам. Вот самые распространенные:

– «без страховки наш банк кредиты не одобряет»;

В процессе оформления документов на кредит, менеджер заполняет форму, в которой может указать личные впечатления о заемщике с точки зрения его благонадежности. На принятие решения о выдаче кредита, кроме объективных факторов (например, уровня доходов, подтвержденного справкой) оказывает влияние человеческий фактор. То есть, если вы категорически откажетесь от страховки, есть вероятность, что менеджер даст вам отрицательную оценку в заявке на получение займа.

При отказе в выдаче займа кредитные учреждения имеют право не объяснять причины своего решения. Поэтому при обращении с жалобой в ЦБ РФ очень трудно доказать, что банк не одобрил заем, так как вы отказались от страховки.

– «при отказе от страхования условия кредитной программы хуже, чем с ней»;

Такая ситуация является распространенной и законной. Чтобы мотивировать граждан заключить договор страхования, условия по кредитным программам со страховкой могут сильно отличаться.

Например, процент за пользование заемными средствами по потребительскому кредиту со страховкой от потери трудоспособности будет 16% годовых, а без нее – 20%.

– «в случае смерти наследникам придется выплачивать ваши долги по кредитам»;

Да, действительно, в соответствии с законодательством РФ, наследуется не только имущество, но и долги наследодателя. При этом, как показывает судебная практика, наследникам часто приходится обращаться в суд с иском к страховой компании, которая отказывается в добровольном порядке возмещать средства при наступлении страхового случая.

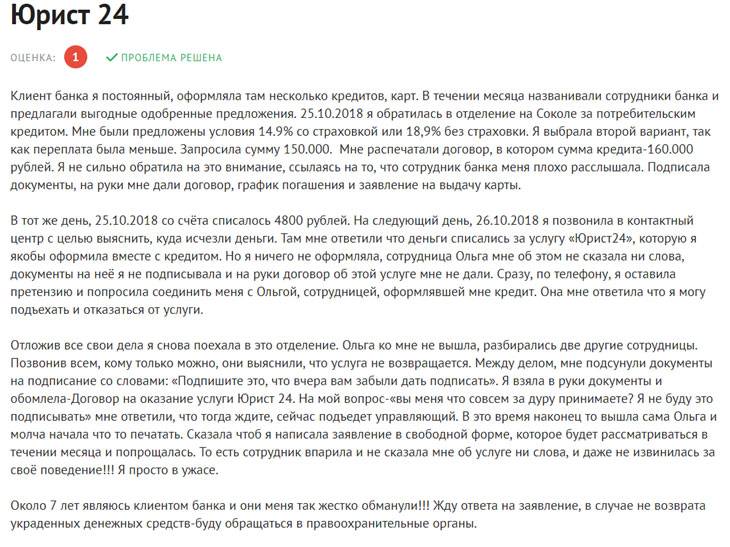

Также банковские специалисты часто дают на подпись клиенту бумаги по кредиту, в которых уже проставлена «галочка» напротив слов «согласен с заключением договора дополнительного страхования жизни и здоровья». В таких случаях, стоимость страховки «автоматически» прибавляется к сумме для погашения.

К сожалению, после подписания, доказать, что вы не заметили этого пункта, практически невозможно, так как подпись в кредитном договоре вы ставили добровольно.

Навязывание услуг при получении кредита

В сфере кредитования не редко можно столкнуться с навязыванием услуг потребителям, когда банк в дополнение к любому виду кредита или рассрочке, обязывает клиента воспользоваться платной страховкой. Если лицо, решившее воспользоваться займом, отказывается от услуг страхования, банк находит множество причин для отказа в кредите.

Критерии договора кредитования с невыгодными для клиента условиями:

- пакет страхования любого вида рассматривается как обязательное дополнение к кредиту;

- в договоре не указан пункт, позволяющий клиенту отказаться от дополнительной услуги;

- в договоре нет места для подписи, дающей согласие на страхование;

- невозможно поменять данные в договоре;

- по условиям договора, клиент не может выбирать страховую фирму;

- не прописан способ оплаты дополнительной услуги;

- в договоре сказано, что при покупке страховки, кредит предоставляется по более выгодным условиям.

С точки зрения закона, страхование необходимо только при кредите, в котором необходимо заложить имущество.

Если кредитный договор с включенной стоимостью страховки, подписан, его можно расторгнуть, вернув при этом стоимость сопутствующей навязанной услуги потребителю.

Можно ли признать соглашение с автосалоном недействительным?

В 4 случаях клиенты автосалона попытались предъявить такой иск — отдельно или встречным иском в деле по иску автосалона — но суды не нашли оснований для признания соглашений о скидке недействительными. Покупатели считают, что подписали дополнительное соглашение о скидке под действием обмана и заблуждения. Судьи отмечают, что покупатели ничем не подтверждают свои слова, бумаги подписали добровольно и вообще последовательно исполнили все указанные в соглашении условия предоставления скидки. В одном деле оспорить соглашение о скидке клиенту автосалона также помешала преюдиция.

Автосалон «Аксель-Сити» предъявил иск о взыскании скидки со своей клиентки Оксаны и выиграл (дело 2-304/2018 Мончегорский городской суд, оставлено в силе Мурманским областным судом в деле 33-2454-2018, ВС РФ в передаче жалобы для рассмотрения). Уже после решения по этому делу покупательница подала иск о защите прав потребителя и признании соглашения о скидке недействительным (дело 2-3250/18 Первомайский районный суд Мурманска), но проиграла. Суды сослались в том числе на ранее вынесенное решение о взыскании скидки, которое согласно ст. 61 ГПК РФ имеет обязательную силу (апелляционное определение 33-3492/2018 Мурманский областной суд).

Навязывание услуг при покупке полиса ОСАГО

g loading=”lazy” class=” wp-image-21 alignright” src=”https://potrebitel-expert.ru/wp-content/uploads/2017/11/qNdvL_croper_ru.jpg” alt=”” width=”384″ height=”272″ srcset=”https://potrebitel-expert.ru/wp-content/uploads/2017/11/qNdvL_croper_ru.jpg 500w, https://potrebitel-expert.ru/wp-content/uploads/2017/11/qNdvL_croper_ru-300×212.jpg 300w” sizes=”(max-width: 384px) 100vw, 384px”>Решив застраховать свою машину по полису ОСАГО, автовладельцы сталкиваются с навязыванием дополнительной страховки. Это может быть страхование жизни или жилья, в котором у клиента нет надобности. При отказе от дополнительного пакета защиты, страховщик не берется за оформление ОСАГО, часто объясняя это тем, что закончились бланки, или иными причинами.

Автовладельцу в данном случае необходимо знать свои права. Страхование ОСАГО относится к публичным договорам. Согласно ст. 426 ГК РФ, организация, предоставляющая услуги, не имеет права отказать в заключении такого вида договора, если нет на это оснований. Статья 15.34.1. КоАП РФ предусматривает административную ответственность в виде штрафа на страховую компанию от 100 тыс. до 300 тысяч рублей, за неправомочный отказ в заключении страхового договора или включение в ОСАГО дополнительных услуг.

Статья 445 гражданского кодекса РФ обязывает страховщиков в месячный срок заключить договор с автовладельцем, если у заявителя есть все необходимые документы для оформления полиса. В четырнадцатом пункте правил ОСАГО также прописано, что страховая компания не в праве отказать в заключении договора.

Навязывание услуг оператором связи

Ч°ÃÂÃÂþ ðñþýõýÃÂàÃÂþÃÂþòþù ÃÂòÃÂ÷ø ôðöõ ýõ ÷ýðÃÂÃÂ, ÃÂÃÂþ þÿõÃÂðÃÂþàòúûÃÂÃÂðõàôþÿþûýøÃÂõûÃÂýÃÂàþÿÃÂøàò øàÃÂðÃÂøÃÂ. ÃÂñ ÃÂÃÂþü ÃÂÃÂðýþòøÃÂÃÂàø÷òõÃÂÃÂýþ, úþóôð ÃÂÃÂüüð ÃÂõûõÃÂþýýÃÂàÃÂÃÂõÃÂþò ÿÃÂõòÃÂÃÂðõàÿÃÂøòÃÂÃÂýÃÂÃÂ. áðüþòþûÃÂýþõ ÿþôúûÃÂÃÂõýøõ ôþÿþûýøÃÂõûÃÂýÃÂàþÿÃÂøù ø ýðòÃÂ÷ÃÂòðýøõ ÃÂÃÂûÃÂó ÿþÃÂÃÂõñøÃÂõûàÃÂòûÃÂõÃÂÃÂàÿÃÂþÃÂøòþ÷ðúþýýÃÂü.

àÃÂþÃÂÃÂðýþòûõýøø ÃÂÃÂðòøÃÂõûÃÂÃÂÃÂòð àä â 328 þà25.05.2005 (ÿ. 21) ÃÂúð÷ðýþ, ÃÂÃÂþ þÿõÃÂðÃÂþàüþñøûÃÂýþù ÃÂòÃÂ÷ø ýõ øüõõàÿÃÂðòþ ýðòÃÂ÷ÃÂòðÃÂàôþÿþûýøÃÂõûÃÂýÃÂõ ÿûðÃÂýÃÂõ þÿÃÂøø.

Почему банки навязывают страховку?

Для кредитора добровольная страховка – это еще одна гарантия того, что заемные средства будут возвращены. Кроме того, банки имеют хорошую комиссию за каждого клиента, который заключил страховой договор. Чаще всего кредитные учреждения предлагают купить страховку в компании, которая входит с ними в единую финансовую группу. Например, при оформлении кредита в ВТБ24 вам предложат оформить страховку в «ВТБ Страхование».

В случае если вы согласны с необходимостью страховки, советуем сравнить цены на аналогичные услуги в банке и в других страховых компаниях. Как показывает практика, цены могут отличаться в несколько раз не в пользу кредитного учреждение.

Если кредитный менеджер говорит, что обращаться в другие страховые компании нельзя – напомните ему положения антимонопольного законодательства о свободе конкуренции и вашем праве самостоятельно выбрать страховщика. При отказе принять страховой полис требуйте письменный отказ, с которым можно обратиться в антимонопольную службу, Роспотребнадзор и ЦБ РФ.

В Центральный банк жалобу можно подать не выходя из дома. На его сайте имеется интернет-приемная. Срок рассмотрения 30 дней.