Полезные советы заемщикам

Советы заемщикам

Советы заемщикам

Клиенты, которые пользуются кредитными картами, должны следовать таким советам:

- Финансовые учреждения постоянно изменяют условия кредитования. Поэтому перед тем, как начать пользоваться перевыпущенной картой, изучите тарифы по тем кредиткам, которые банк предлагает на сегодняшний день. См. также: какую кредитную карту выбрать. Вполне возможно, что в банке уже есть намного выгоднее и интереснее предложения. В таком случае, есть смысл закрыть старый счет и открыть новую кредитку. Но перед этим необходимо погасить долг в полном объеме.

- Заемщикам, которые своевременно оплачивают задолженность, многие банки осуществляют выпуск карты на льготных условиях. Например, снижают процентные ставки, отменяют комиссии и повышают кредитный лимит. Уточните у своего менеджера, есть ли у банка для вас персональное предложение.

- Проверьте, видна ли новая карта в интернет-банкинге и его мобильном приложении. Если возникли трудности, то нужно обратиться в ближайшее отделение.

- Пользоваться кредитной картой можно сколько угодно. Перевыпуск может осуществляться ни один, и ни два раза.

Но клиент должен понимать, что чем дольше он не погашает задолженность, тем больше он переплачивает процентов. Стоимость кредитных карт довольно высока, особенно если снимать наличные

Если клиенту важно иметь доступ к дополнительным финансовым средствам, то он может пользоваться картой. Но при этом стараться погашать задолженность в течение действия льготного периода

Также контролировать свои затраты и не превращаться в «шопоголика».

Можно ли и как пополнить заблокированную кредитную карту Сбербанка?

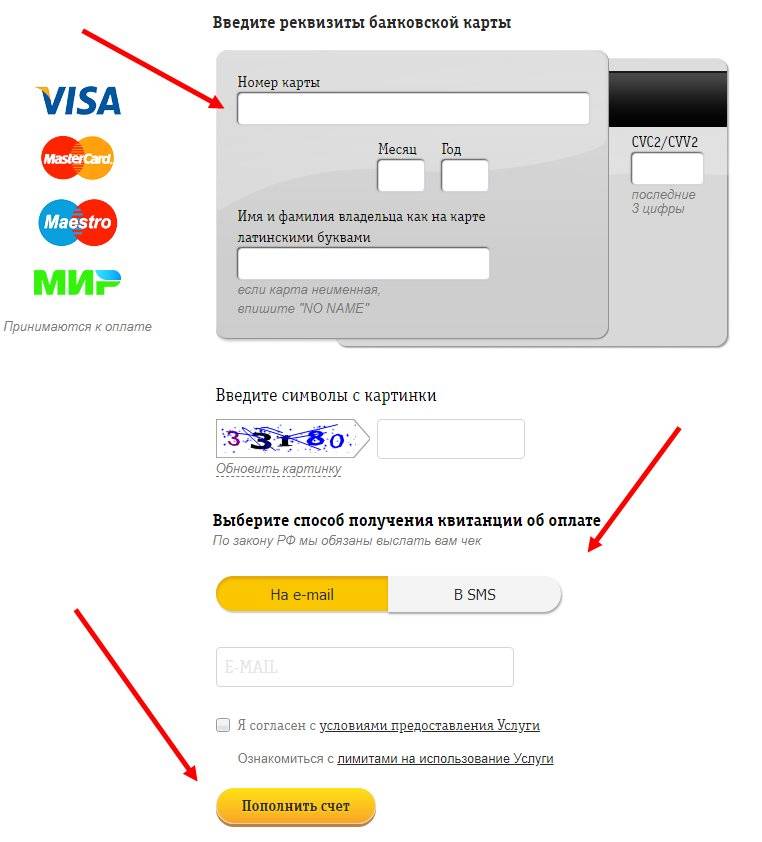

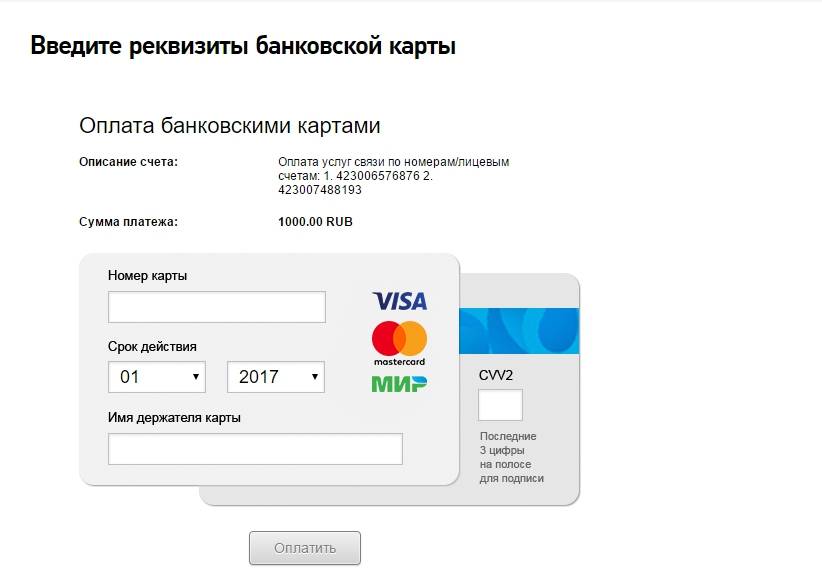

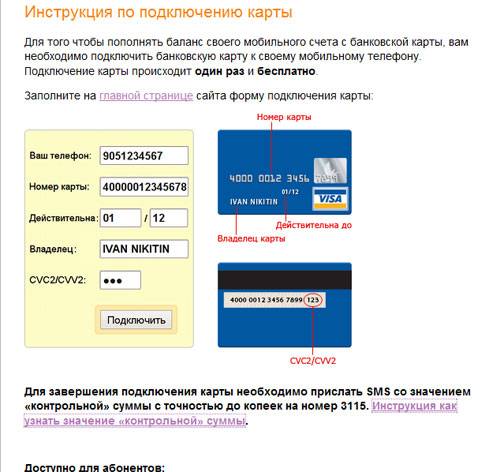

Пополнить блокированную карточку можно только двумя путями: в отделении Сбербанка и отправлением из другого банка на счет кредитки. Пополнение другими путями, в том числе переводом с дебетовой карты, электронного кошелька или загрузкой денег через банкомат, невозможно.

- Если вы решили пополнить карточку в отделении банка, обязательно возьмите с собой паспорт, договор обслуживания и саму кредитку. Деньги при вас могут быть как в наличной, так и безналичной форме. Вам нужно дождаться своей очереди, зайти в кассу, передать реквизиты для перевода на счет. Затем передайте сотруднику банка деньги. После завершения операции вам выдадут квитанцию — обязательно сохраните ее, чтобы при восстановлении карточки вы смогли документально подтвердить отсутствие задолженности;

- При переводе из другого банка, процедура немного отличается. Вам нужно обратиться к любому менеджеру в отделении, предъявив ему свой внутренний паспорт РФ. Сотрудник спросит вас, с какого счета и по каким реквизитам совершать платеж. Затем он сформирует платежное поручение — с ним нужно пройти в кассу банка. Здесь по окончании процедуры тоже будет выдана квитанция, и ее тоже нужно сохранить. Учитывайте, что переводы со счета на счет между разными банками облагаются комиссией — в среднем она находится в пределах 1,5-3% от суммы перевода.

Как видно, пополнение заблокированной кредитки, даже с учетом ограничений со стороны банка, дело несложное.

Почему не работает Samsung Pay

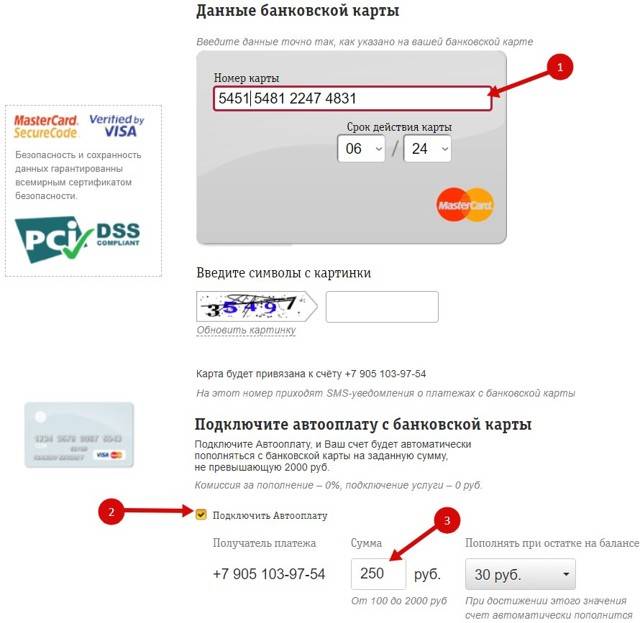

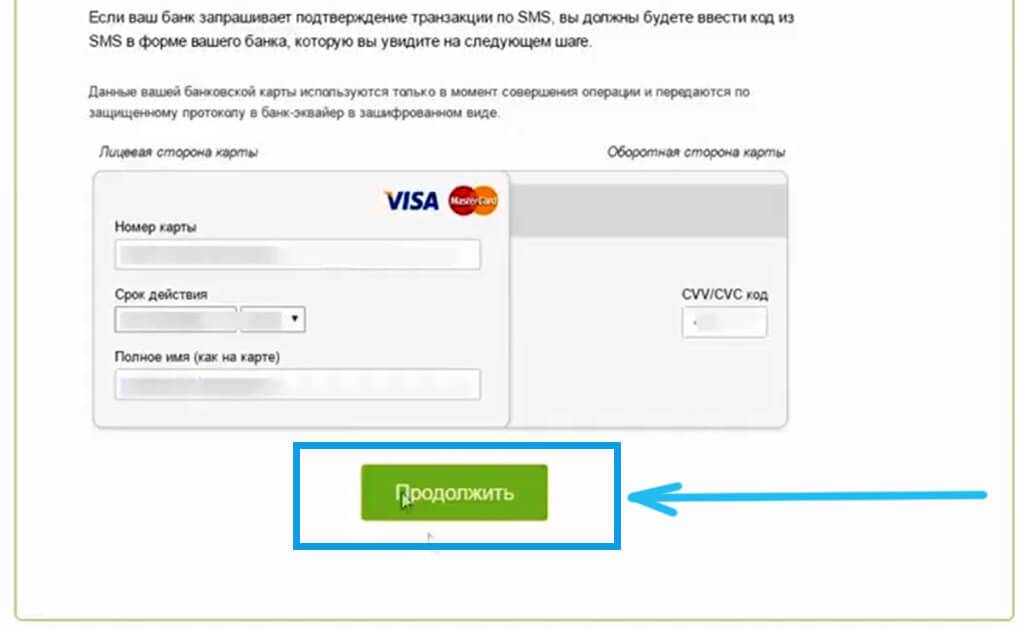

Если сервис перестал работать , нужно понять причину проблемы. Она может заключаться в:Для полноценной работы Самсунг Пей, нужны корректно установленные время и дата. В случае сбоя приложение может быть временно недоступно . Поможет установка верных данных.

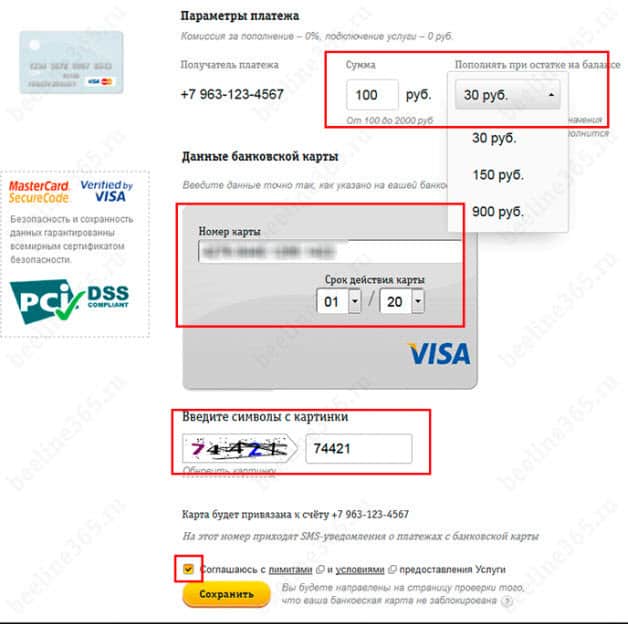

Обратите внимание – если данные были один раз введены неверно, то не нужно пытаться вводить их заново по нескольку раз, потому как система блокирует эти данные на 24 часа. Если вы где-то допустили ошибку – необходимо подождать сутки, а затем повторить попытку введения реквизитов карты, внимательно и правильно вводя нужную информацию

Правила в разных банках

Разберем подробнее, что будет, если не активировать кредитную карту на примере самых популярных банков.

- Сбербанк. В случае если клиент «Сбербанка» получил кредитную карту и не активировал ее, то для закрытия карты все равно необходимо обратиться в отделение банка и написать заявление.

- Тинькофф. У кредитных карт банка «Тинькофф» нет годового обслуживания, поэтому если клиент получил карту и не активировал ее в течение 6 месяцев с момента получения, то карта считается неактивной и ее просто можно выбросить, разрезав пополам.

- Ситибанк. Клиенты Ситибанка, получившие кредитную карту, в случае отказа от ее использования должны подать заявление о закрытии карты в отделение банка либо при помощи факсимильной связи по номеру 8-495-589-28-35. В заявлении необходимо указать фамилию, имя, отчество держателя карты, номер карты, дату и подпись.

- Альфа Банк. У клиентов Альфа Банка есть 6 месяцев для активации кредитной карты. В случае если указанное время прошло, то карта считается неактивной, так как не пройдя процесс активации, клиент отказался от предложенных условий кредитования.

- ВТБ. У клиентов ВТБ есть неделя на раздумья о целесообразности наличия кредитной карты. Если в течение 7 дней с момента получения карты она не будет активирована, то банк ее аннулирует в автоматическом порядке.

Нужна ли активация кредитной карты (видео):

https://youtube.com/watch?v=WgHPDYe-i2c

При получении кредитной карты необходимо внимательно отнестись к вопросу ее активации, ведь активируя карту, клиент берет на себя обязательства по исполнению кредитного договора. В случае если клиент сомневается, что делать с ненужной ему картой, самым оптимальным вариантом будет обратиться в банк для ее закрытия.

Что происходит с картой после завершения срока ее действия

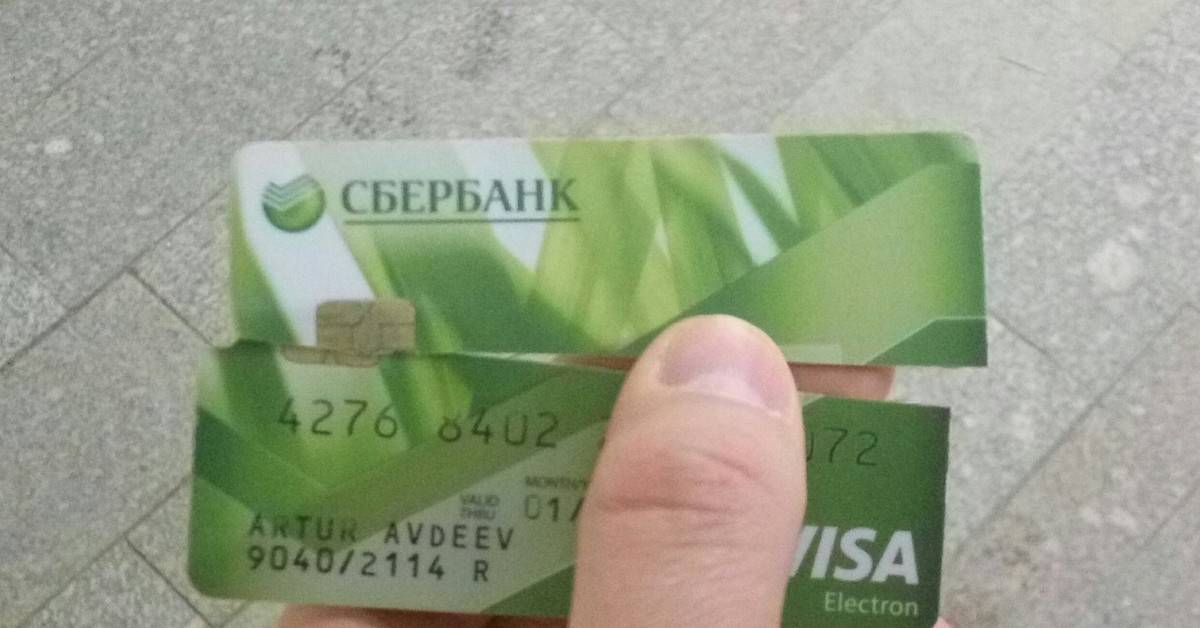

Срок действия карты отмечен на лицевой стороне физического носителя: месяц и год. К примеру, если на карте отмечен май 2022 года, то с первого дня месяца карта перестанет действовать. Все поступающие в этот момент переводы будут зачислены на карточный счет, но управлять им (счетом) клиент не сможет, пока не закажет в банке новую карту.

По кредитным картам счет открывается автоматически, на котором отдельно размещаются кредитные и собственные средства держателя карты. До выпуска новой карты счет продолжает действовать – начисляются предусмотренные договором проценты, бонусы, cashback и прочие дополнительные опции. Для продолжения сотрудничества с банком пользователю необходимо совершить определенные действия.

Кредитные карты по почте →

Можно ли пользоваться картой, если она сломалась

Если вы сомали или повредили сам пластиковый носитель, то пользоваться картой уже нельзя. Дело в том, что вся информация по карте представлена в виде последовательной цепочки, если повредить хотя бы одно ее звено, то полной идентификации достигнуть невозможно. Соответственно, если ваша карта перестала читаться устройствами, то поспешите в банк, чтобы заказать новый пластиковый носитель. Так как повреждение карты – это полностью ваша вина, то за процедуру придется отдельно заплатить.

Можно ли пользоваться поврежденной картой

Если вы повредили карточку, то получить наличные в банкомате или расплатиться картой в магазине вы не сможете. Но иногда возникают ситуации, когда карта необходима для тех или иных нужд. У вас есть несколько способов решения проблемы.

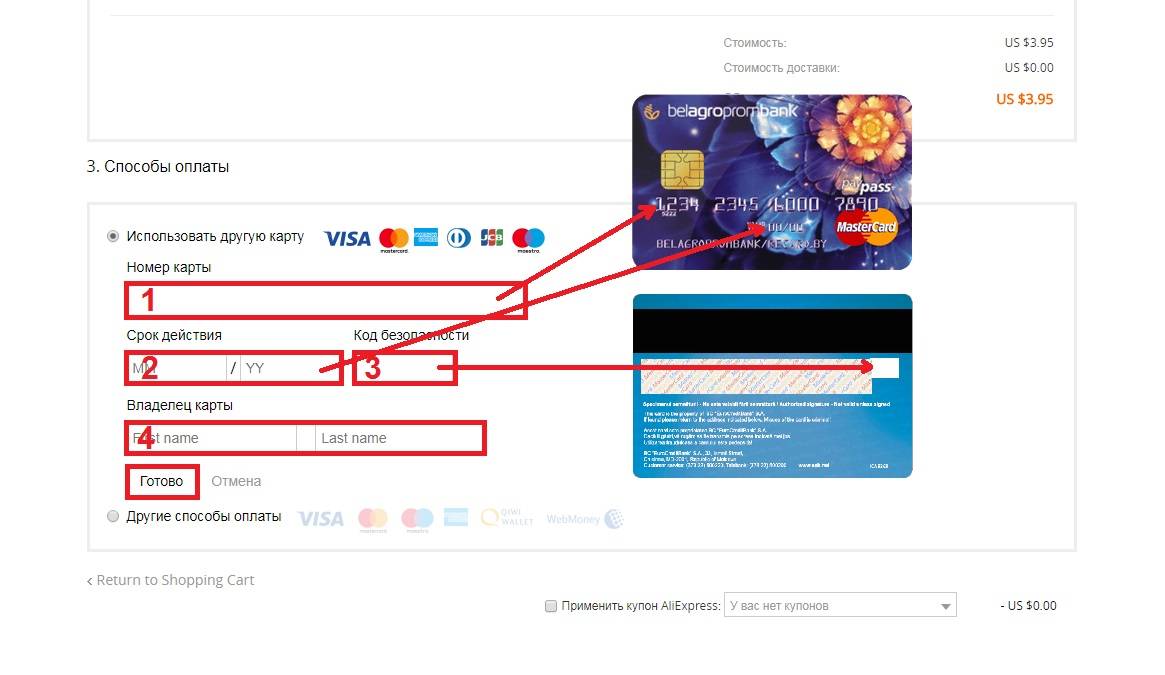

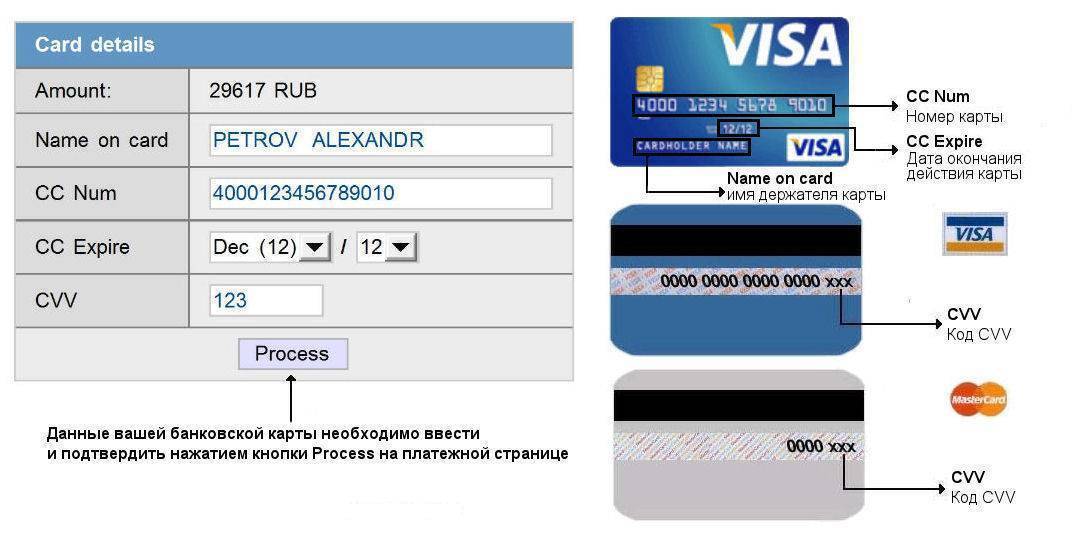

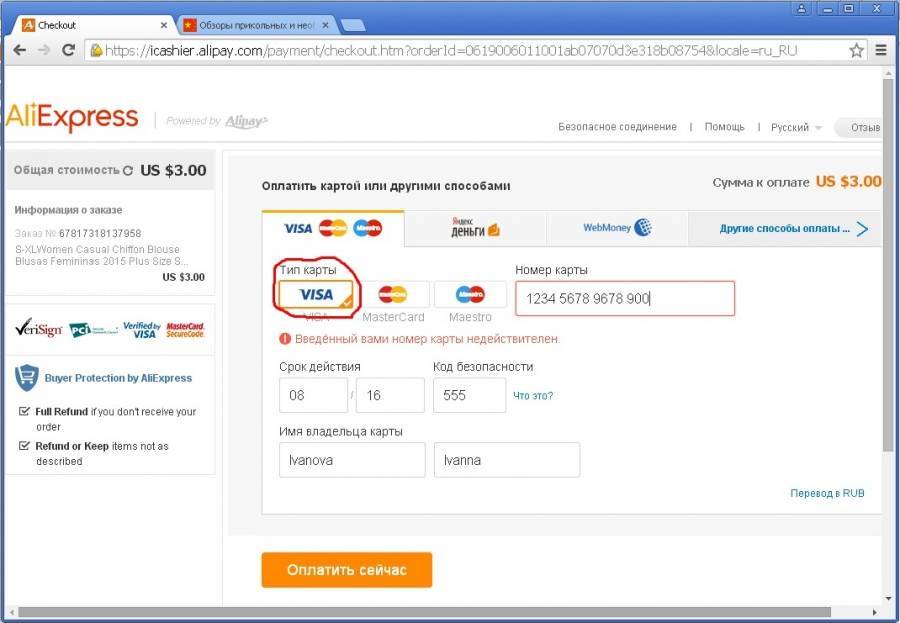

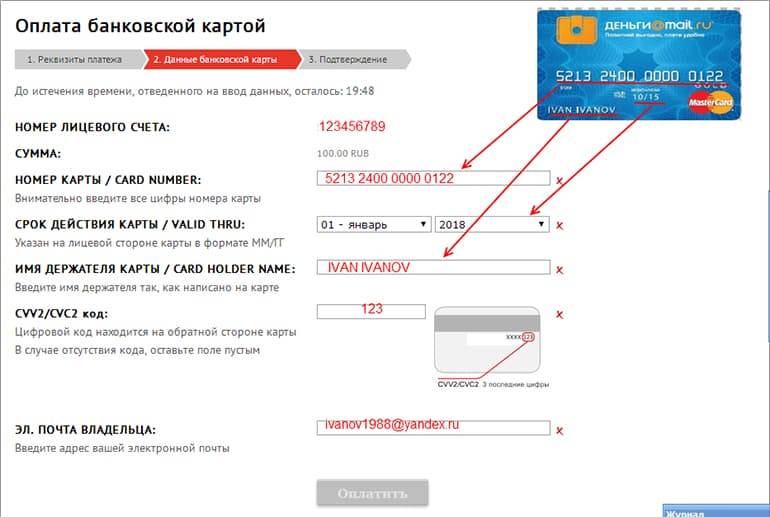

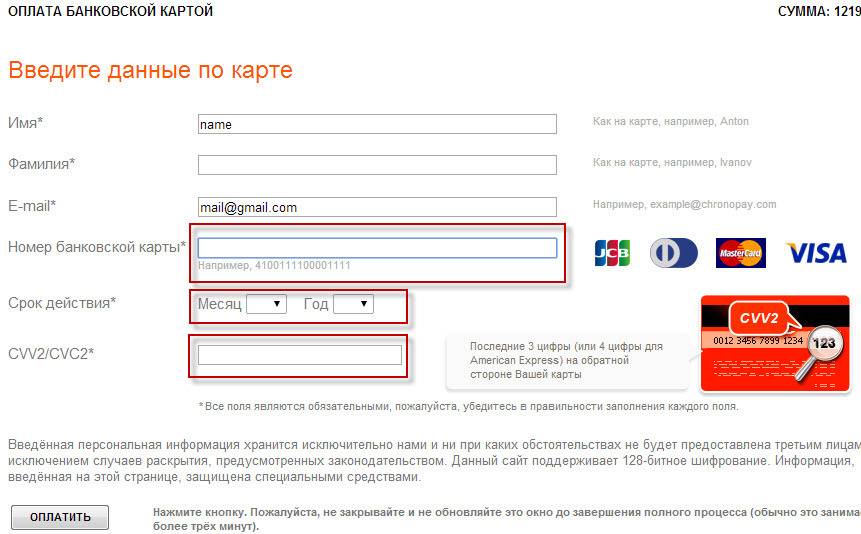

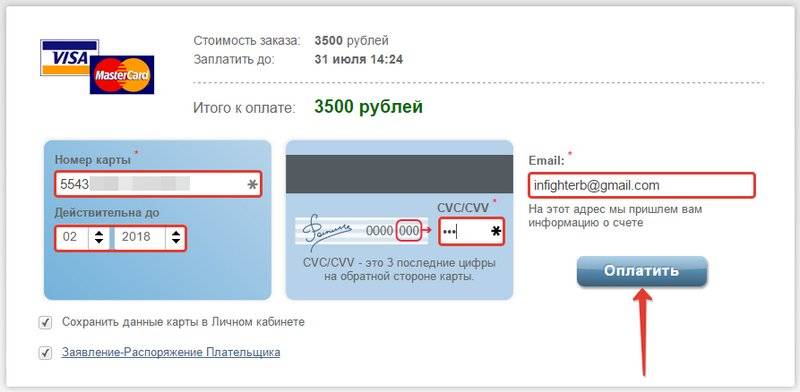

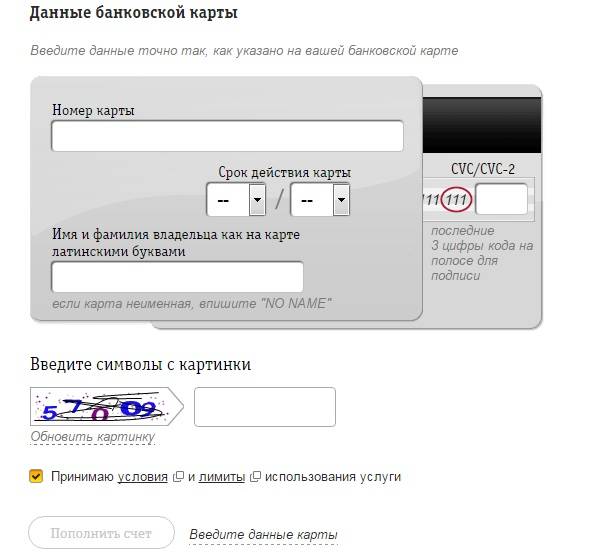

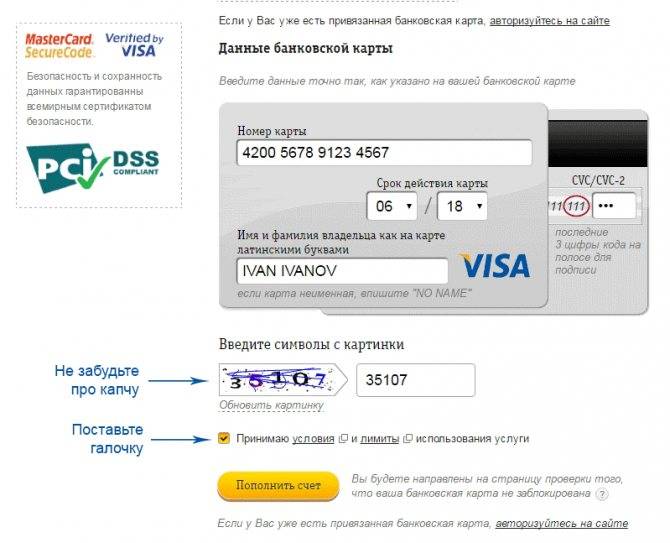

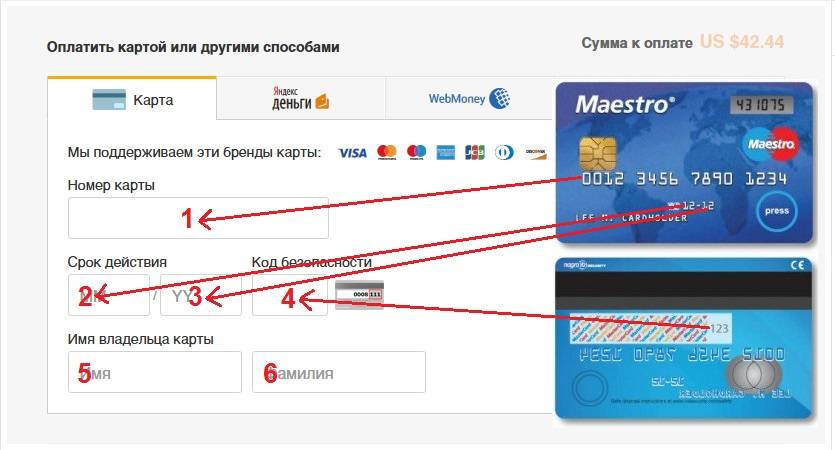

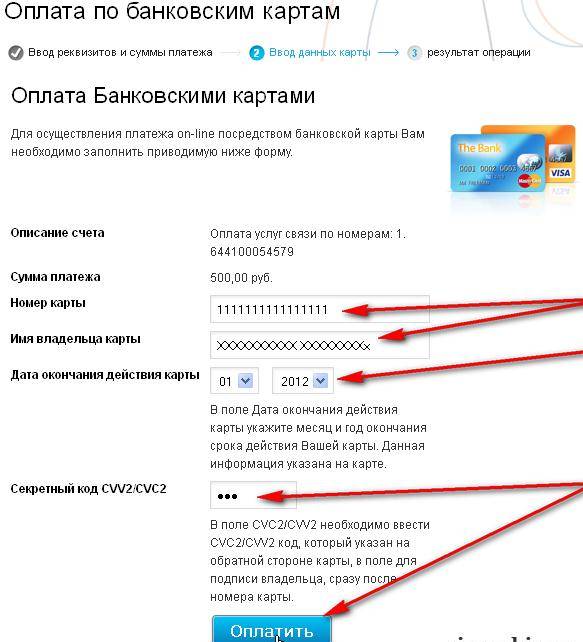

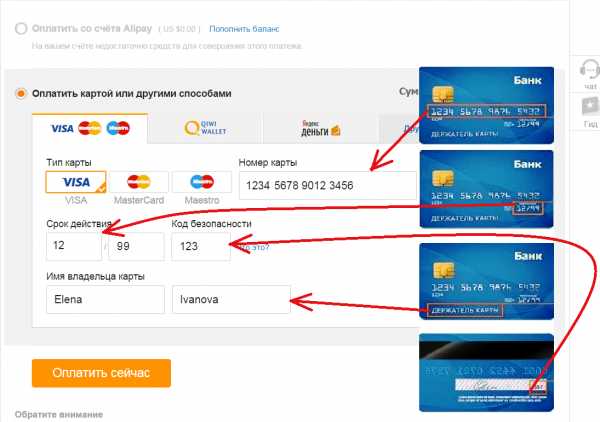

В первую очередь, с помощью пластика можно оплачивать товары удаленно. Ведь для транзакций через интернет сама карта не нужна, необходимы лишь ее реквизиты.

В другом варианте вы через интернет можете перевести деньги на счет другого пластика и обналичить их с помощью него. Правда, такой способ подойдет далеко не всем. Например, если вы пользуетесь кредиткой от Сбербанка, то безналичные переводы вам не доступны. С помощью карты вы лишь можете оплачивать покупки или снимать наличные.

Наконец, последний вариант, как воспользоваться поврежденной картой – это получить наличные в кассе банка. Правда, такая процедура довольно сложная. Вам, для начала, придется явиться в банк со своими документами и написать заявление на получение наличных. Если вы пытаетесь получить деньги с кредитной карты, то существует вероятность того, что вам откажут, так как кредитные средства предоставляются для безналичных операций.

Не проверять закрытие счёта

Если карта не понравилась, то её легко закрыть. Для этого нужно написать заявление или оставить заявку через колл-центр банка. Но на этом нельзя останавливаться. Через полтора месяца нужно проверить — закрыл ли банк ваш счёт. Если не закрыл, то может копиться долг за услуги.

«Решил приобрести холодильник в кредит в магазине 1.11.2019, попутно мне навязали кредитную карту. Я взял карту, убрал, не пользовался ею и забыл про неё. 22.11.2019 я заблокировал её, так как она была мне не нужна, этого же числа написал заявление на закрытие счёта. Мне сказали, что через 47 дней счёт будет закрыт. 25.02.2020 еду в банк оформлять ипотеку, естественно, мне отказывают (хотя за мою жизнь ни разу не было просрочек). Не понимая, почему, заказываю кредитную историю в БКИ. Мне приходит ответ, что у меня не закрыт счёт по карте», — Евгений Юрьевич из Абдулино.

Что делать?

При закрытии кредитной карты сохранять заявление в банк. Спустя полтора месяца обязательно обратиться в банк за справкой о закрытии счёта. Эти документы нужно хранить как минимум несколько лет.

Найти выгодную карту и прочитать важные условия договора

Калькулятор кредитных карт

Оставить свой отзыв о банке на Сравни.ру!

Способы разблокировки кредитной карты, заблокированной по инициативе банка

Резюмируя предыдущий пункт, банковские организации блокируют карту либо сразу же при возникновении просрочки, либо спустя 30 дней с момента непогашенной просрочки. Все зависит от конкретных условий обслуживания, указанных в кредитном договоре.

Причем разблокировать ее необходимо как можно скорее. На то имеется ряд причин:

- Заблокированная карта не считается недействительной. Это значит, что комиссии, пеня, штрафы, проценты и прочие неприятные платежи будут продолжать поступать на вашу кредитку. Это может привести к эффекту «снежного кома»;

- Длительная просрочка существенно портит кредитную историю клиента. В итоге ему может быть отказано в различных займах не только в банке, где была эмитирована сама кредитка, но и других организациях — банки регулярно обмениваются между собой данными о неблагонадежных клиентах;

- В результате образования просрочки может быть значительно уменьшен кредитный лимит. Ограничение на количество ссудных денег, доступных в течение месяца, нефиксированное, поэтому банк имеет полное право менять это значение по своему разумению.

Хорошо, с этим разобрались. Что же делать, если заблокировали кредитную карту Сбербанка за просрочку? Следуйте инструкции:

- Явитесь лично в территориальное отделение Сбербанка. При себе держите паспорт и блокированную кредитку. Обратитесь к менеджеру — попросите произвести восстановление карточки;

- Сотрудник проконсультирует вас, не изменились ли условия восстановления за последнее время. Если все по-прежнему, вам следует сразу же внести на счет карточки всю сумму-неуплату. Она должна покрывать не только основной долг, но также накопленные проценты, штрафы, пеня, комиссии и стоимость годового обслуживания. Если вы не знаете, каково состояние вашего счета, попросите сотрудника проверить информацию. Также вы можете самостоятельно узнать баланс вашей карты через Сбербанк Онлайн;

- Затем сотрудник попросит вас написать заявление о восстановлении карты. Он же выдаст вам фирменный бланк, а также проконсультирует вас по части заполнения полей;

- Далее все зависит от лояльности банка по отношению к вам. Возможен вариант, в рамках которого карта сразу же разблокируется, и вы сможете ей пользоваться на следующие сутки после подачи заявления. Однако, иногда банк блокирует карту навсегда — в таком случае вас попросят написать дополнительное заявление о просьбе перевыпустить карту. Соответственно, после получения новой кредитки и ее активации вы снова сможете пользоваться микрозаймами. Правда нужно учитывать, что после просрочек у вас почти наверняка снизится кредитный лимит.

Прежде чем вы начнете процедуру восстановления, в обязательном порядке проконсультируйтесь с сотрудником Сбербанка. Не стоит забывать, что каждый случай индивидуален, и в некоторых ситуациях поведение банка нетипично — например, в качестве своеобразной благодарности за многолетнее сотрудничество ваша карта может быть разблокирована сразу же после погашения задолженности.

Или, наоборот, могут быть наложены дополнительные ограничения, вплоть до расторжения договора обслуживания и закрытия возможности получить новую кредитку. Такая ситуация, кстати, нередко случается при систематических просрочках со стороны клиента.

Поэтому узнайте у работника банка, как лучше всего поступить — восстановить после погашения или взять другой банковский продукт? Погасить задолженность, но не восстанавливать? И так далее — самый выгодный вариант подскажет кредитный менеджер.

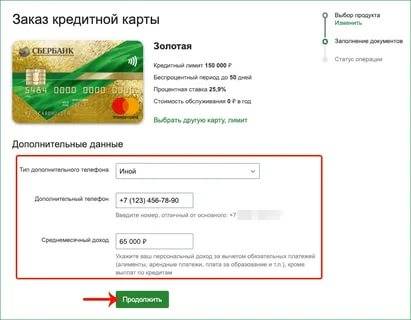

Как продлить срок действия кредитной карты Сбербанка?

Как продлить срок действия кредитки

Как продлить срок действия кредитки

Сбербанк является крупнейшим финансовым учреждением страны. Его продуктами пользуется практически каждый человек. Кредитные карты Сбербанка – востребованный продукт.

Их эмиссия осуществляется на три года. По окончанию срока действия карта выпускается автоматически. Делается это заранее. Например, карта действует до 12/2017, то есть ей можно пользоваться весь декабрь 2017 года. Новую карту Сбербанк выпустит уже до 20-х чисел декабря.

Чтобы ее получить, клиенту необходимо выполнить следующие действия:

- Обратиться в отделение, в котором изначально получали карту, и предоставить свой гражданский паспорт.

- Если новая карта уже готова, то после проверки документов, ее выдают заемщику. Если клиент обратился слишком рано, то менеджер сообщит, когда можно будет получить кредитку. Новый договор подписывать нет необходимости, так как условия обслуживания не меняются.

- Оплатить комиссию. Согласно действующим тарифам плата за перевыпуск не взимается. Но за обслуживание счета ежегодно взимается комиссия. Например, по классической карте она составляет 450 рублей. Ее списание осуществляется автоматически каждый год – в месяц открытия карты. Поэтому клиент может заранее пополнить счет на эту сумму, чтобы не возникало задолженности.

- Активировать карту.

Данный вариант является самым оптимальным. Но он не всегда подходит. Например, клиент изменил место своего проживания и не может обратиться в отделение, в котором изначально получал карту. Ему необходимо заранее сообщить в банк о смене своих персональных данных, а именно место регистрации или проживания. Желательно и сообщить адрес отделения, в котором удобно получить кредитку. Это сделать нужно за два-три месяца до того момента, как закончится срок действия карты. В таком случае она будет доставлена по указанному адресу.

Проверка кредитной карты по BIN-номеру

Для такой проверки целесообразно использовать специализированные сайты, например, https://www.bindb.com/bin-database.html. Этот ресурс за несколько секунд проверяет BIN-код и выдаёт следующую информацию.

- Платёжная система.

- Банк, выпустивший карту.

- Тип карты (кредитная либо дебетовая).

- Уровень привилегий (например, стандартный, золотой, платиновый).

- Сайт и контактный телефон банка, выпустившего карту.

Приведённые данные можно получить и по-другому: обратившись в банк или воспользовавшись интернет-поисковиком, но проверка кредитных карт через специальный сайт занимает намного меньше времени.

При этом владелец карты ничем не рискует, так как указывает лишь первые шесть цифр номера карточки и не указывает код безопасности.

А если карта активирована, но ни разу не использовалась?

Рассмотрим вариант, при котором кредитная карта активирована, но ни разу не использовалась. Для начала необходимо выяснить, имеется ли у карты комиссия за годовое обслуживание. Если комиссии нет, и клиент хочет оставить карту на так называемый «черный день», он вполне может это сделать.

В этом случае никаких финансовых проблем с банком у него не возникнет, и через определенный период времени срок действия карты закончится

При этом следует обратить внимание на то, подключена ли к телефону услуга «Мобильный банк», которая также может быть платной и перевести баланс на кредитной карте в минус

Если за использование кредитной карты берется годовое обслуживание, то клиент должен помнить о том, что эта сумма будет списана с карты, и баланс уйдет в минус. Если клиент планирует в будущем воспользоваться кредитной картой, то ему следует либо заранее положить на карту сумму годового обслуживания, либо внимательно отслеживать баланс и в случае снятия денег незамедлительно его пополнить, не допуская просрочки.

Стоит запомнить, что для закрытия кредитной карты недостаточно просто заблокировать ее по телефону или через интернет-банк. Для этого необходимо обратиться в отделение банка, выдавшего карту, написать заявление на закрытие карточного счета, убедиться в том, что все прошло успешно и получить от банка справку о погашении задолженности. Подобный способ убережет клиента от возможных проблем с просрочкой по платежам и испорченной кредитной историей.

Вывод

Лучше не заигрывать с системой и вводить необходимые данные в течение положенного срока, так как в противном случае клиент рискует потерять свою покупку навсегда.

Восстановления не подлежит товар, который не был активирован за полгода с момента покупки. Это бывает в крайних случаях, но вероятность таких происшествий присутствует.

Как уже упоминалось ранее, банк заведомо предупреждает об дезактивации карточки после использования всех сроков, надлежащих для этого. Поэтому совершить такой проступок самостоятельно – крайне сложно, особенно, учитывая настойчивость сотрудников заведения при долгой активации их продукта.

Это интересно: Что будет если не платить займ МФО вообще

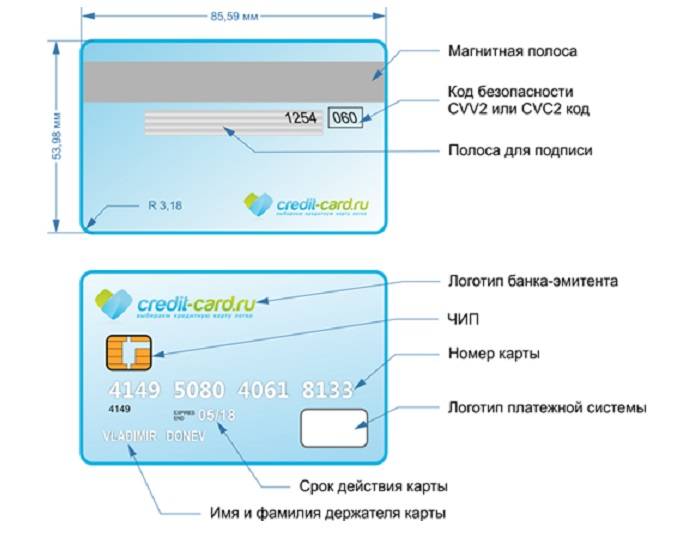

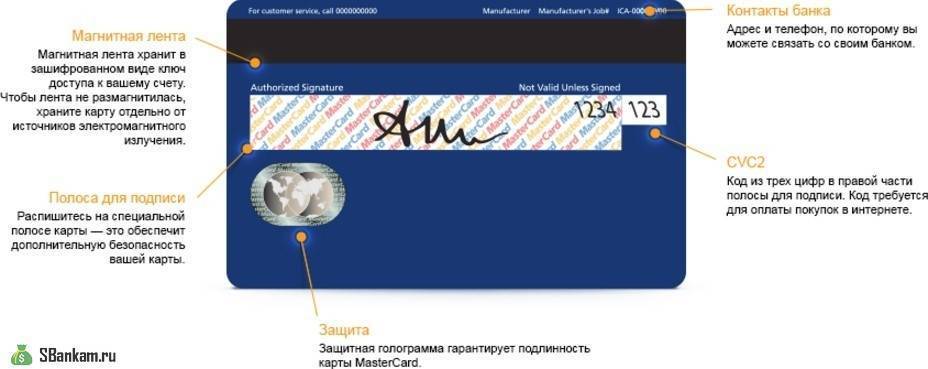

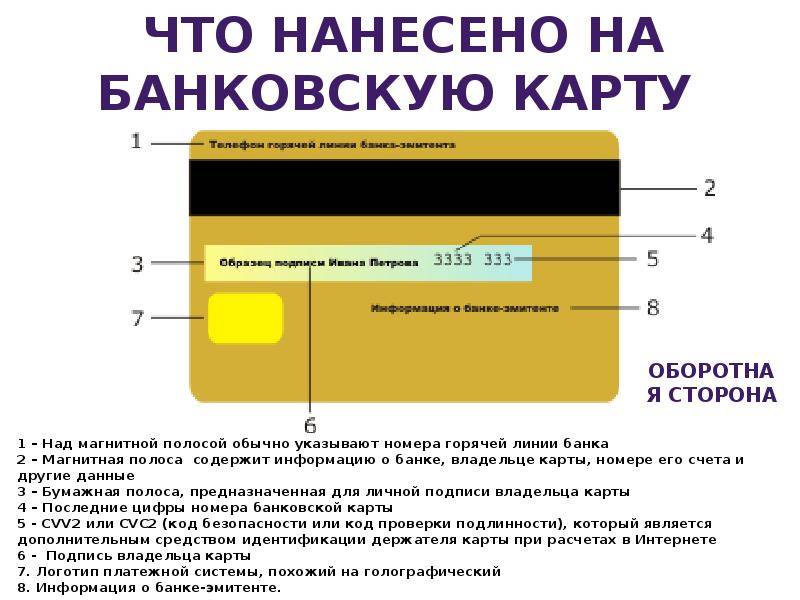

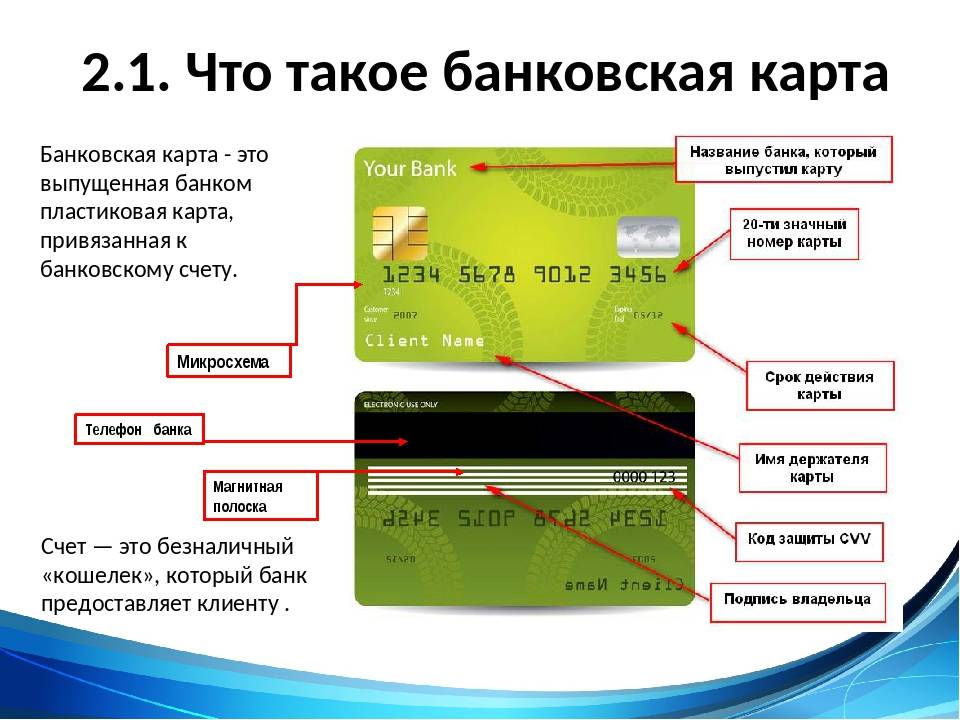

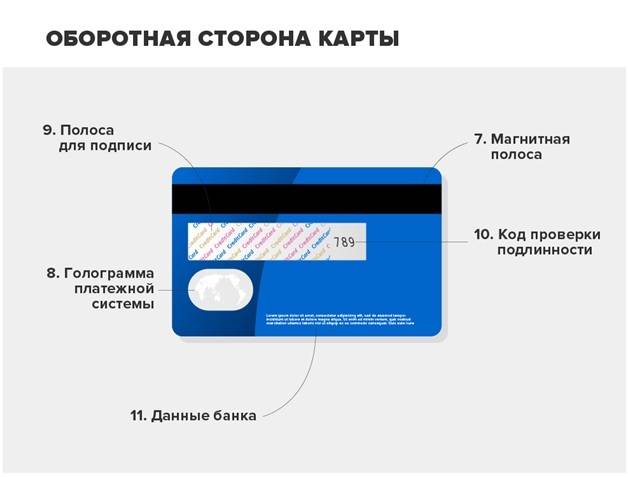

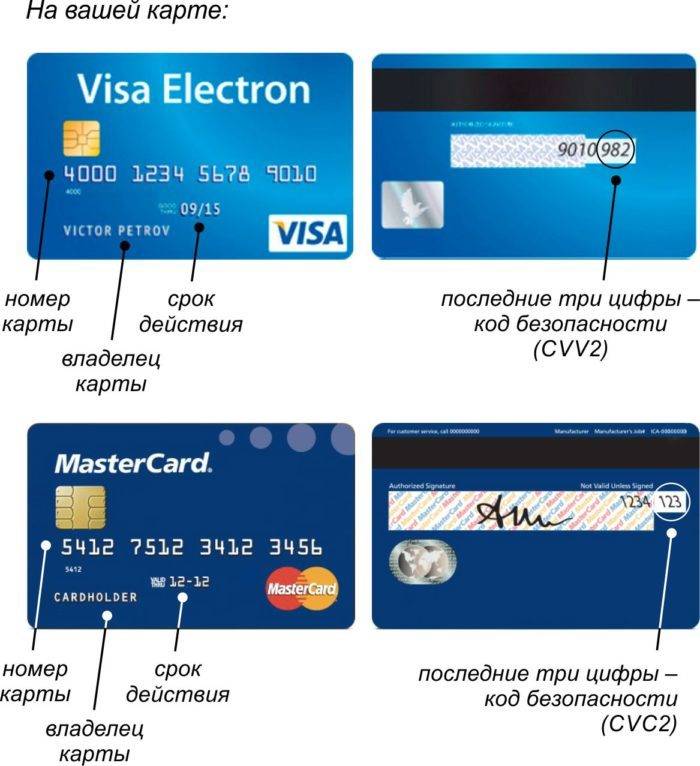

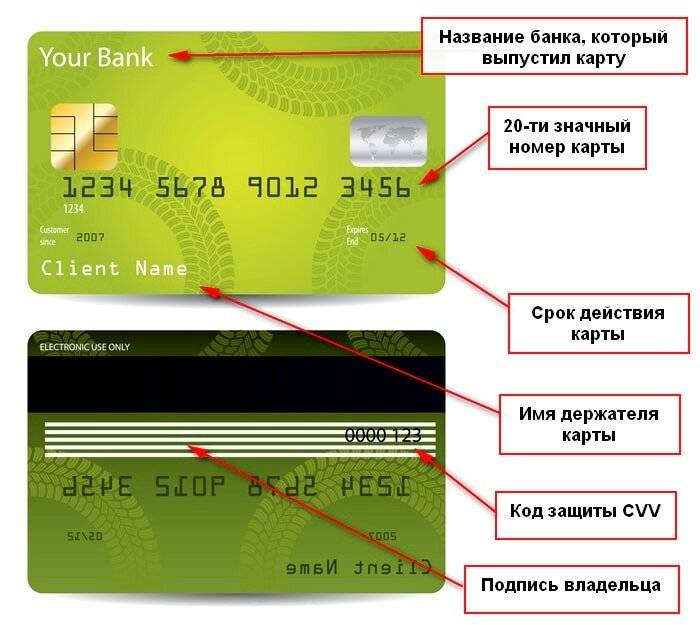

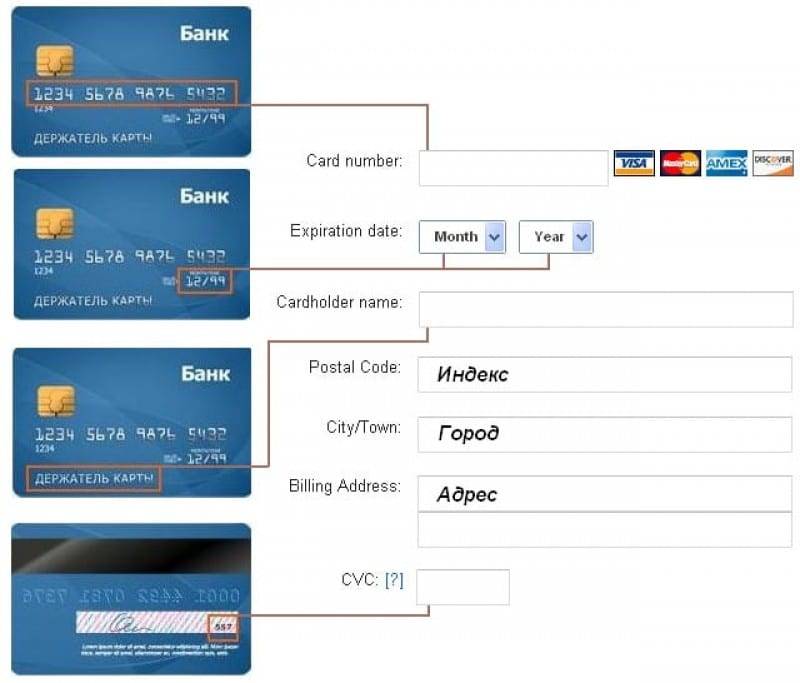

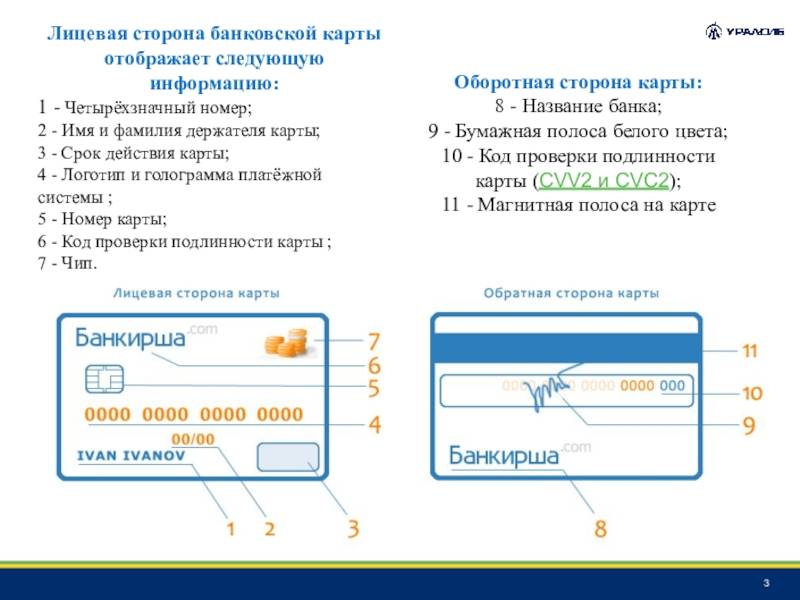

Какую информацию содержит карта?

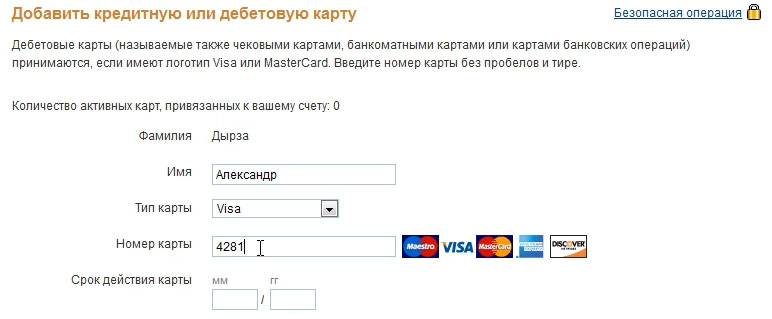

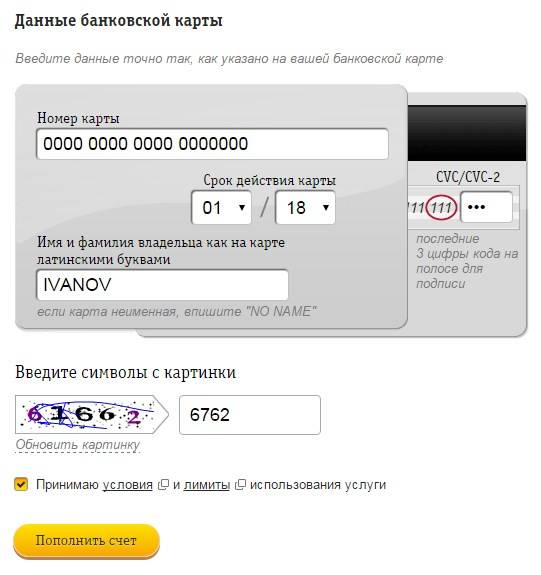

Нужные сведения содержатся не только в магнитной полосе на карте, но и в номере, находящемся на её лицевой стороне. Именно этот номер нужно указывать при переводе денег через интернет-банк или при оплате услуг или товаров на сайтах. В России распространены карты со следующим количеством цифр в номере.

- Тринадцатизначные (VISA).

- Шестнадцатизначные (MasterCard или Visa).

- Девятнадцатизначные (American Express).

Чаще всего российские банки выпускают карточки с шестнадцатизначными номерами, но встречаются и другие варианты. Итак, в первых шести цифрах любой дебетовой или кредитной карты зашифрована информация о платёжной системе, типе карточки и банке, который её выпустил. Первые шесть цифр называются BIN, что расшифровывается как Bank Identification Number.

В частности, если первая цифра в номере банковской карты «3», то она числится за American Express, «4» – за VISA, «5» – за MasterCard.

В следующих трёх цифрах указан код банка, выпустившего карточку. В цифрах с седьмой по четырнадцатую скрыта информация о идентификационном номере банковского счёта держателя карты. Последняя цифра нужна для проверки правильности ввода номера карты. Она генерируется при помощи специального алгоритма.

При проверке кредитных карт, как и дебетовых, интерес представляет только BIN-номер. Информация о идентификационном номере счёта бесполезна, так как не позволяет получить сведения о держателе карты и требуется исключительно для идентификации карточки в платёжной системе.

Что такое кредитная карта

Любой человек, который впервые сталкивается с «кредиткой», задается вопросом о том, что представляет собой такая карта и чем она отличается от других видов пластиковых карточек

Также важно понимать, что между кредитной картой и традиционным займом существуют различия

На дебетовой карточке человек держит свои личные деньги. Он кладет их на счет самостоятельно или получает в качестве заработной платы, стипендии или пенсии. Невозможно снять сумму сверх той, что лежит на карте.

Средства на кредитной карте принадлежат финансовой организации. Если вы израсходовали их, то обязаны выплатить долг с учетом процентов. Траты ограничены суммой, лимит которой устанавливает банк.

Карта с овердрафтом совмещает в себе свойства двух выше описанных продуктов. Наиболее распространенный случай, когда ее делают участникам зарплатного проекта. Карточка дает возможность использовать средства банка, если на счету у клиента закончились собственные деньги. Овердрафт, конечно, будет небольшим, а после того, как на счет поступили деньги, например, заработная плата, – их спишут для погашения займа. Обычно на выплату долга дается месяц, в редких случаях срок составляет два-три месяца.

Существуют карточки с опциями PayPass и PayWave. Они оснащены специальными антеннами или микросхемами. При совершении покупки в магазине нет необходимости вставлять пластик в платежный терминал или прокатывать через него. Чтобы сделать оплату, от вас потребуется только приложить карту к устройству, которое считает всю информацию.

Далее несколько слов о том, в чем отличие «кредитки» от традиционного займа. Когда вы оформляете кредитную карточку, банк устанавливает лимит средств, которые вы можете потратить. После того как вы вернули на карту долг, у вас появляется возможность воспользоваться деньгами снова. При этом проценты начисляются не на весь лимит, а только на израсходованные средства. Закрывать долг можно одной суммой сразу или же частями

Важно, чтобы размер погашения был не меньше предусмотренного банком минимального ежемесячного платежа. Есть также льготный период, в течение которого вы пользуетесь кредитом и не платите проценты

Если банк дает вам обычный кредит, вы получаете на руки всю сумму, которую вам одобрили. Проценты за пользование займом начисляются сразу же. Клиенту озвучивают график установленных платежей, которые необходимо делать ежемесячно. Если появляется возможность выплатить сумму больше минимальной, должнику потребуется написать заявление в банк. А если вам нужно еще больше средств, будьте готовы собрать новый пакет документов, чтобы повторно подать их в финансовую организацию. Чтобы понять, что такое кредитная карточка, поговорим о ее плюсах и минусах.

Недостатки:

- Очень часто банк устанавливает дополнительные комиссии, например, за снятие наличных с вас могут списать некоторую сумму. Также обслуживание «кредитки» редко бывает бесплатным.

- Процентная ставка по кредитной карте в большинстве случаев выше, чем по обычному займу.

- Высока вероятность, что вы истратите больше, чем сможете вернуть.

Наверное, это самая важна информация для тех, кто решает, брать ли ему «кредитку».

Проблема при регистрации токена — как решить?

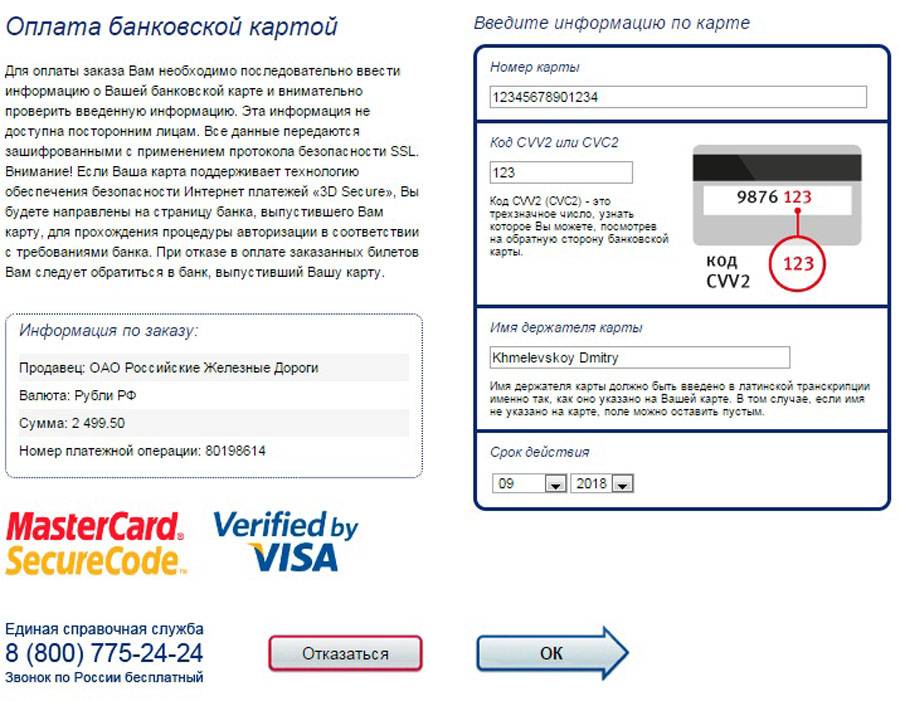

Проблема при регистрации токена — частая ошибка, которая проявляется на сайте РЖД при оплате билетов.

Токен — это уникальный идентификатор(стока типа 23hjsdfjsdhfjhj2323dfgg), которая формируется когда вы заказываете билет. Это как бы ваша сессия оплаты. Ошибка возникает на стороне сервера оплаты.

Решений может быть два

- Проблемы на сервере РЖД. Сервер оплаты очень занят и перегружен из-за числа заказов. Возможно на нем ошибка. Рекомендуем в этом случае попробывать повторить оплату позднее

- Токен Истек. Это вина того, кто платит. Рассмотрим ситуацию: если вы оформили билет, а потом отошли от компьютера на полчаса, а потом вернулись и нажали оплатить. Ваш заказ аннулирован, т.к. вы не оплатили вовремя. При оплате вы получите ошибку. Нужно заново купить билет и оплатить его в течение 10 минут.

Ошибки при закрытии карты

13) Неправильное закрытие карты

Вам надоело пользоваться кредиткой, и вы, погасив весь долг по кредиту, отложили её в долгий ящик или выкинули, а напрасно. Любая не учтённая вами операция (например, банк снял деньги за платную доп.услугу или начислил комиссию за то что по карточка была долгое время неактивна – и такое бывает) за счет кредитных средств карточки может сильно подпортить вам жизнь. Ведь не вовремя погашенный кредит может превратиться в существенный долг перед банком. Поэтому не сочтите за труд, сходите в отделение банка и напишите заявление на закрытие карты. Будет замечательно, если вам выдадут документ, заверенный печатью и подписью, что вы банку не должны.

Забудьте про все эти кредитные карты с ихними подвохами и подводными камнями или становитесь финансово грамотными, и пользуйтесь ими себе во благо.

Блокировка счета банком

Зачастую причина, по которой клиент не может воспользоваться пластиком – это блокировка банком. Кредитная организация может ограничить доступ к заемным средствам в трех случаях:

- задолженность по кредитному счету;

- окончание срока действия;

- подозрительные транзакции.

Задолженность по кредитному счету

Разберем обе ситуации более детально. В первом варианте счет может быть заблокирован по той причине, что вы своевременно не погасили задолженность перед банком. Например, не внесли сумму ежемесячного платежа, или той суммы, которую вы оплатили недостаточно. В этом варианте решить вопрос будет просто: оплатите долг, как только банк получит платеж, и он снимет ограничения по счету. Кстати, если неуплата кредита происходит систематически, то банк может либо отказаться от сотрудничества, либо уменьшить размер кредитного лимита.

Есть еще одно обстоятельство, которое может привести к ограничению доступа. Например, вы внесли очередной платеж по кредиту, а средства не поступили на кредитный счет своевременно. В данном случае разумнее всего обратиться в банк с квитанцией об оплате и попросить сотрудника проверить поступление средств. Ведь бывает и такое, что средства вовсе «затерялись».

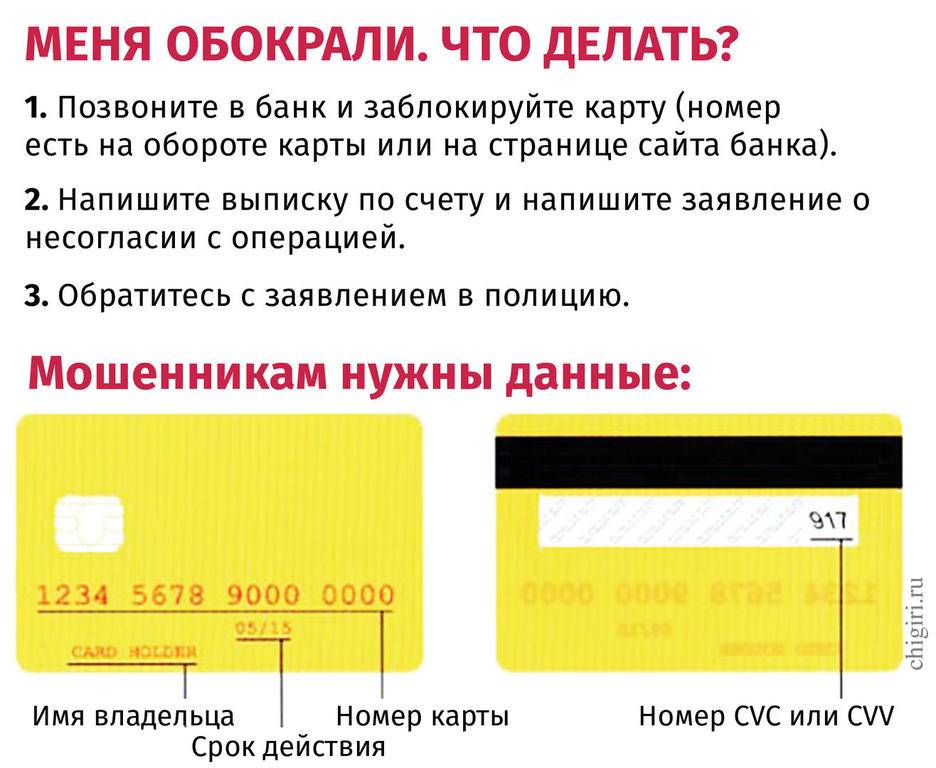

Подозрительные транзакции

Любая кредитная организация отслеживает все транзакции по счетам клиентов, причем под контроль попадают не только кредитки, но и дебетовые карточки. Дело в том, что даже несмотря на высокую степень безопасности электронной банковской системы, риск мошенничества имеет место быть. Если для банка транзакции по карте являются подозрительными, то он блокирует карт счет, а вы не можете снять деньги или расплатиться карточкой в магазине или интернете.

Что для банка является подозрительной транзакцией? Например, если вы снимаете крупные суммы денег, причем в несколько этапов или в разных местах, либо вы оплачиваете дорогостоящие покупки, хотя до этого таких операций не совершали. В общем, практически любые действия по карте могут сочтены, как подозрительные, так как по счетам физических лиц ведется статистика, вплоть до средних сумм ваших покупок.

Окончание срока действия

Наконец, последняя причина, почему банк ограничил вам доступ к счету – это окончание срока действия пластика. Далеко не все клиенты банка следят за датой замены пластика. Хотя банк информирует о том, что пора перевыпустить карточку, не все клиенты торопятся явиться в отделение. Срок действия карты кончается, и она блокируется, то есть пользоваться ей уже нельзя.

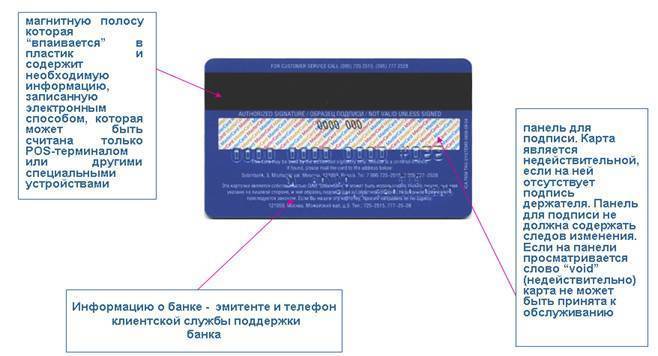

Поврежденный идентификационный механизм

Одной из проблем, с которой сталкиваются держатели кредиток, является то, что терминал либо банкомат перестал считывать информацию, а, следовательно, никакие операции по снятию или проведению оплаты проводится не могут. Причиной проблемы является повреждение индентификатора:

- Чип радиочастотной идентификации RFID, присутствующий практически на всех современных кредитных картах, позволяет оплачивать покупки всего за одно касание.

- Магнитная полоса, которая в настоящий момент используется гораздо реже и только на пластике начального уровня.

- Смарт-чип, встроенный в пластик на лицевой стороны, который характерен для большинства современных кредиток.

Каждое из трех устройство содержит информацию о платежных данных в форме электронной цепи. Повреждение одного элемента приводит к невозможности дальнейшего использования пластика. Единственным решением проблемы становится перевыпуск карты.

Не работает магнитная лента — довольно распространенная проблема. Эксплуатационные свойства пластика довольно слабые и сохраняются всего два года даже при условии правильного хранения и пользования

Обращаться с картами, снабженными магнитной лентой, необходимо крайне осторожно. Такой пластик не рекомендуется носить в кармане, поскольку материал вредит покрытию

Лента может «размагнититься», если находится рядом с мобильными устройствами.

Не работают смарт-чип и бесконтактная оплата — это не повод для беспокойства. Пластик работает по двум идентификационным технологиям, которые взаимодействуют друг с другом. Некоторые банкоматы считывают платежные данные посредством радиочастотного модуля, поэтому снимать деньги можно даже с помощью технологии в одно касание.

Почему важно знать причины неоплаты?

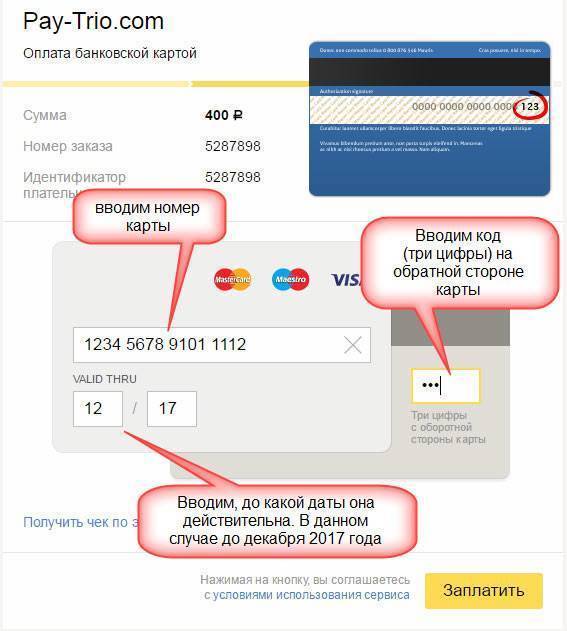

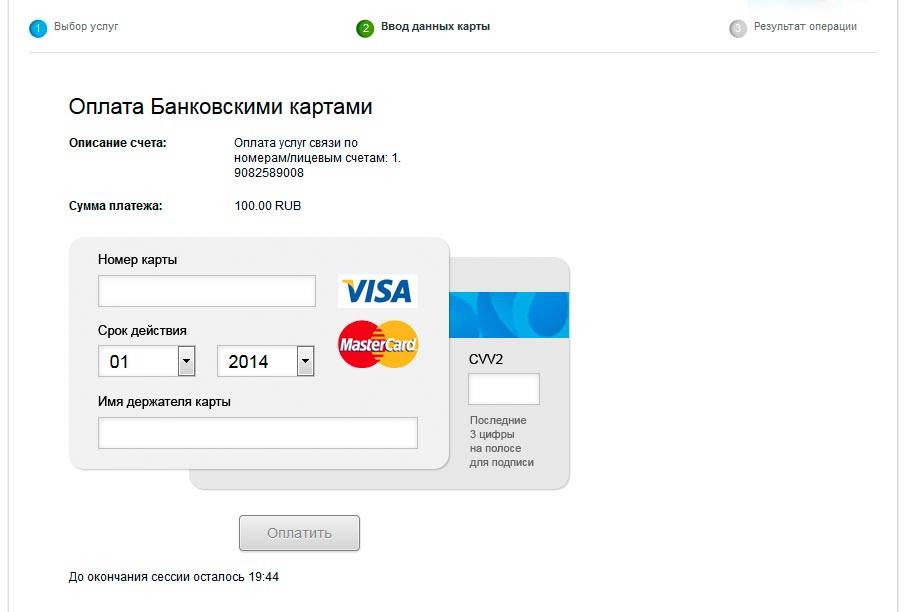

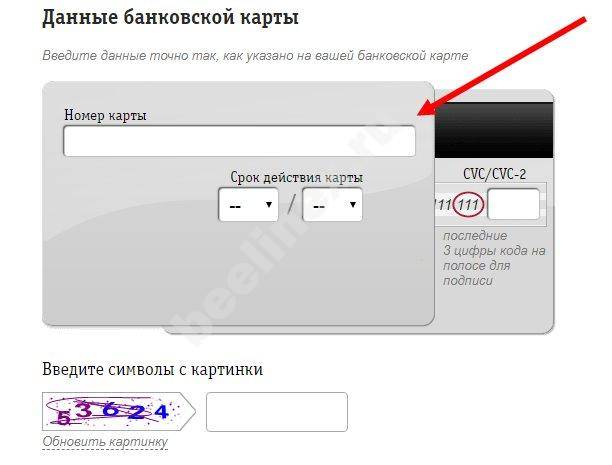

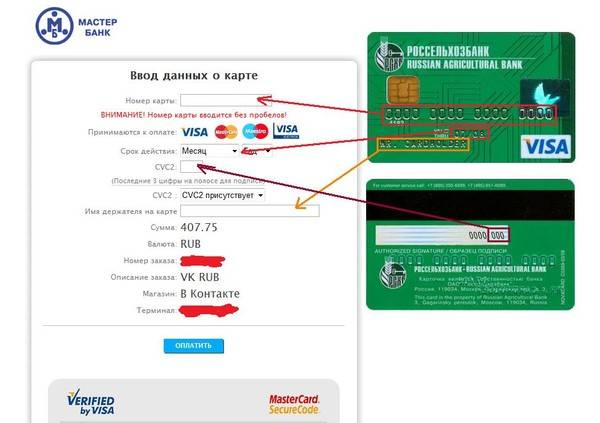

Оплата банковской картой через интернет — эту услугу сейчас предлагает практически любой интернет магазин. Вы можете например купить билет на поезд, оплатив банковской картой, сделать покупку на ozon.ru, купить ЖД билет онлайн.

Я всегда заказывал и оплачивал билеты банковской картой через интернет(я использую только дебетовые карты, у меня нет кредитной карты). Самое интересное, что и эта услуга иногда дает сбой — зависают деньги на карте, не проходит оплата.

Но у меня был случай, когда оплата просто не проходила. Робокасса писала сообщение — оплата отменена. Я не знал, в чем причина. В личном кабинете найти ошибку мне не удалось.

Существует множество разных причин ошибок — они бывают по причине банка или владельца карты

Важно хотя бы предполагать причину ошибки, чтоб понимать как действовать дальше? К примеру, если не удается оплатить горячий билет, то нужно понимать в чем причина и попытаться исправить проблему. Иначе билет может быть куплен другим человеком

Полезные советы заемщикам

Советы заемщикам

Клиенты, которые пользуются кредитными картами, должны следовать таким советам:

- Финансовые учреждения постоянно изменяют условия кредитования. Поэтому перед тем, как начать пользоваться перевыпущенной картой, изучите тарифы по тем кредиткам, которые банк предлагает на сегодняшний день. См. также: какую кредитную карту выбрать. Вполне возможно, что в банке уже есть намного выгоднее и интереснее предложения. В таком случае, есть смысл закрыть старый счет и открыть новую кредитку. Но перед этим необходимо погасить долг в полном объеме.

- Заемщикам, которые своевременно оплачивают задолженность, многие банки осуществляют выпуск карты на льготных условиях. Например, снижают процентные ставки, отменяют комиссии и повышают кредитный лимит. Уточните у своего менеджера, есть ли у банка для вас персональное предложение.

- Проверьте, видна ли новая карта в интернет-банкинге и его мобильном приложении. Если возникли трудности, то нужно обратиться в ближайшее отделение.

- Пользоваться кредитной картой можно сколько угодно. Перевыпуск может осуществляться ни один, и ни два раза.

Но клиент должен понимать, что чем дольше он не погашает задолженность, тем больше он переплачивает процентов. Стоимость кредитных карт довольно высока, особенно если снимать наличные

Если клиенту важно иметь доступ к дополнительным финансовым средствам, то он может пользоваться картой. Но при этом стараться погашать задолженность в течение действия льготного периода

Также контролировать свои затраты и не превращаться в «шопоголика».

Что могло случиться с картой?

- штрих-код;

- магнитная полоса;

- специальный чип.

Полоски штрих-кода являются несовершенным способом защиты данных, поэтому практически не используются. Наиболее распространены банковские карты с магнитной лентой и чипом. В этих элементах находится информация о клиенте и его счете. Именно их считывает терминал при попытке оплаты в магазине или использовании банкомата.

Старайтесь держать карточку в кошельке отдельно от предметов, которые могли бы ее повредить. Как исправить ситуацию, если вы поняли, что проблема в работоспособности пластика? Придется обратиться в отделение Сбербанка и заказать новую карточку.

Другой возможный вариант – у кредитной карты закончился срок действия. Когда истекает время, отведенное на пользование пластиком, он перестает работать. Клиенту необходимо подойти в офис банка и забрать уже перевыпущенную для него кредитку.

Карту могут заблокировать и по инициативе финансовой организации. К примеру, заемщик долгое время не оплачивает задолженность. Тогда счет карточки блокируется, даже если на ней еще остается доступный лимит.

Когда нужна проверка кредитной карты?

Банковские пластиковые карты разделяются на два типа: дебетовые и кредитные. При покупке или оплате каких-либо услуг на территории России тип карты не имеет практического значения.

А вот при оплате через интернет, например, авиационного билета, цена товара или услуги нередко отличается в зависимости от типа банковской карточки. При этом покупателю предлагают указать, какого именно типа карта.

Информация о чужой банковской карточке становится актуальной, если предстоит перевести деньги за товар или услугу малознакомому человеку.

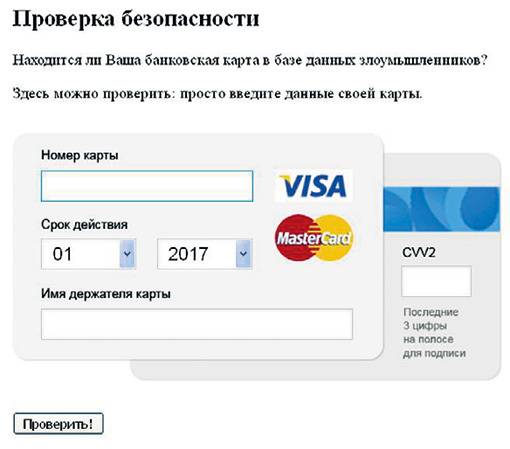

Например, при покупке через социальные сети, где нередко встречаются мошенники. Также проверка кредитных карт актуальна для тех, кто нанимает людей для работы через интернет. Если работа строится на авансовой системе оплаты, заказчику стоит проверить, соответствуют ли личные данные владельца карты информации о нанятом работнике.

Как итог, что делать и что будет потом?

Комментарии от alexD: На самом деле, лично я ни разу не сталкивался с такой проблемой. Да у меня заканчивался срок действия обычной дебетовой карты и банк просто присылал новую. Но не стоит думать, что будет по другому с кредитной картой, особенно, если у вас есть долг. Банк не забыл о вас, тем более о вашем долге.

Также не стоит думать, что банк начнет просить всю сумму долга сразу. Как правило, кредитные договора заключены с автоматической пролонгацией(продлением срока действия). Поэтому банк просто пришлет вам новую карту, а счет кредитный будет действовать по прежнему.

Оценок

Рейтинг статьи