Как было раньше?

До принятия закона налог по депозитам нужно было платить, только если ставка по вкладу превышала ключевую ставку ЦБ плюс 5 процентных пунктов. То есть в нынешних реалиях (ключевая ставка ЦБ 4,5% на март 2021 года) налог взимался бы с вклада под 9,5% годовых и выше. С этого «превышения» резиденты должны были заплатить налог в размере 35%, нерезиденты — 30%. Однако таких процентов по банковским вкладам последние несколько лет нет, поэтому налог по депозитам мало кто уплачивал. Теперь же правила поменялись: 13% от дохода всё-таки придётся заплатить, если вы не уложились в установленный ЦБ лимит.

Когда надо платить?

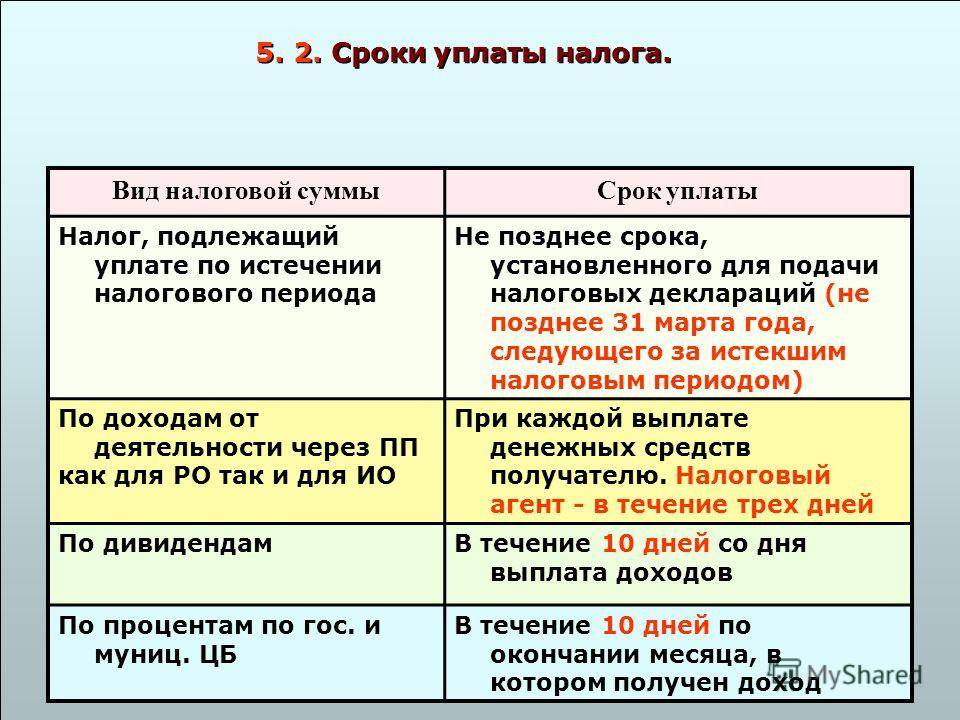

Впервые уплатить этот налог за процентные доходы, полученные в 2021 году, придётся только в 2022 году (срок уплаты до 1 декабря 2022 года).

При расчёте суммы налога будут учитываться процентные доходы за тот год, в котором они были фактически получены.

Так что не всё так страшно, как кажется на первый взгляд

Последний год показал, как важно наличие подушки безопасности на случай непредвиденной ситуации. Размер налога не настолько значительный, чтобы прятать деньги под подушку, — это только обесценит накопленные средства

Вклад и сегодня остаётся консервативным способом хранения денег. Проценты позволяют получать небольшую, но стабильную и гарантированную прибыль. Например, в МТС Банке можно оформить по ставке до 5,8% годовых и с ежемесячной выплатой процентов.

Плательщики и объект налогообложения

Плательщиками налога на доходы физических лиц являются физические лица, для целей налогообложения подразделяемые на две группы:

- лица, являющиеся налоговыми резидентами Российской Федерации (фактически находящиеся на территории России не менее 183 календарных дней в течение 12 следующих подряд месяцев);

- лица, не являющиеся налоговыми резидентами Российской Федерации, в случае получения дохода на территории России.

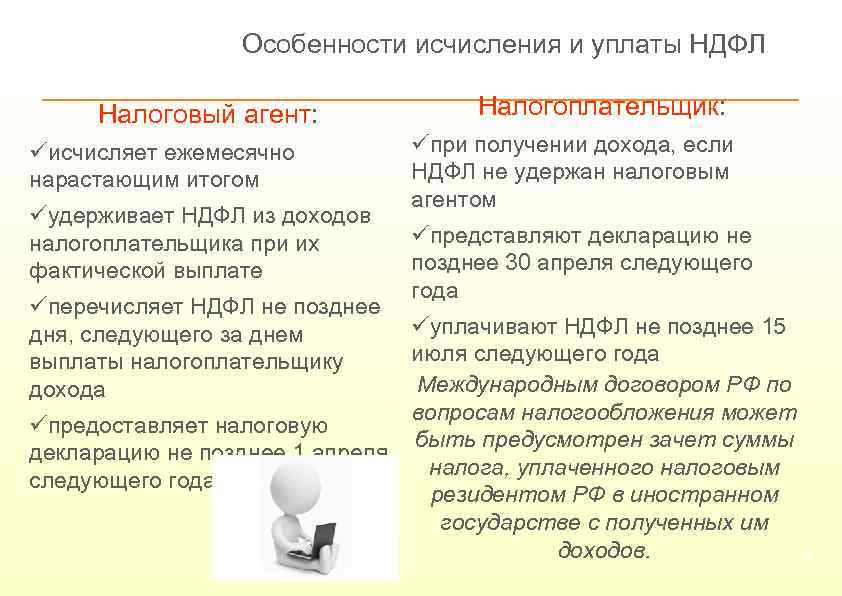

30 апреля — крайний срок для подачи отдельными категориями налогоплательщиков, обязанных самостоятельно задекларировать доход, декларации по налогу на доходы физических лиц.

Лица, на которых не возложена обязанность представлять налоговую декларацию, вправе представить такую декларацию в налоговый орган по месту жительства в течение всего года.

Лица, обязанные самостоятельно декларировать доход:

- индивидуальные предприниматели;

- нотариусы, адвокаты, другие лица, занимающиеся частной практикой;

- физические лица по вознаграждениям, полученным не от налоговых агентов;

- физические лица по суммам, полученным от продажи имущества;

- физические лица, резиденты РФ по доходам, полученным от источников, находящихся за пределами РФ;

- физические лица, по доходам, при получении которых не был удержан налог налоговыми агентами;

- физические лица, получающие выигрыши, выплачиваемые организаторами лотерей и других основанных на риске игр;

- физические лица, получающие доходы в виде вознаграждения, выплачиваемого им как наследникам авторов произведений науки, литературы, искусства, а также авторов изобретений;

- физические лица, получающие от физических лиц доходы в порядке дарения.

Пример:

Доходы, полученные лицами от занятия преподавательской деятельностью и проведения консультаций, подлежат обложению налогом на доходы физических лиц.

Для граждан, проживающих в Российской Федерации более 183 дней в году, такие доходы облагаются по налоговой ставке 13%.

В случае получения таких доходов необходимо помнить, что если Вы занимаетесь преподавательской деятельностью либо оказываете консультационные услуги самостоятельно, на основании договора гражданско-правового характера, Вы обязаны отразить полученные доходы в налоговой декларации и представить ее не позднее 30 апреля года, следующего за годом получения рассматриваемых доходов, в налоговый орган по месту жительства. И не позднее 15 июля того же года уплатить исчисленную в налоговой декларации сумму налога в бюджет.

В соответствии со ст.217 НК РФ не все доходы физических лиц облагаются НДФЛ

Доходы, облагаемые НДФЛ Доходы, не облагаемые НДФЛ

- от продажи имущества, находившегося в собственности менее 3 лет;

- от сдачи имущества в аренду;

- доходы от источников за пределами Российской Федерации;

- доходы в виде разного рода выигрышей;

- иные доходы.

- доходы от продажи имущества, находившегося в собственности более трех лет;

- доходы, полученные в порядке наследования;

- доходы, полученные по договору дарения от члена семьи и (или) близкого родственника в соответствии с Семейным кодексом Российской Федерации (от супруга, родителей и детей, в том числе усыновителей и усыновленных, дедушки, бабушки и внуков, полнородных и неполнородных (имеющих общих отца или мать) братьев и сестер);

- иные доходы.

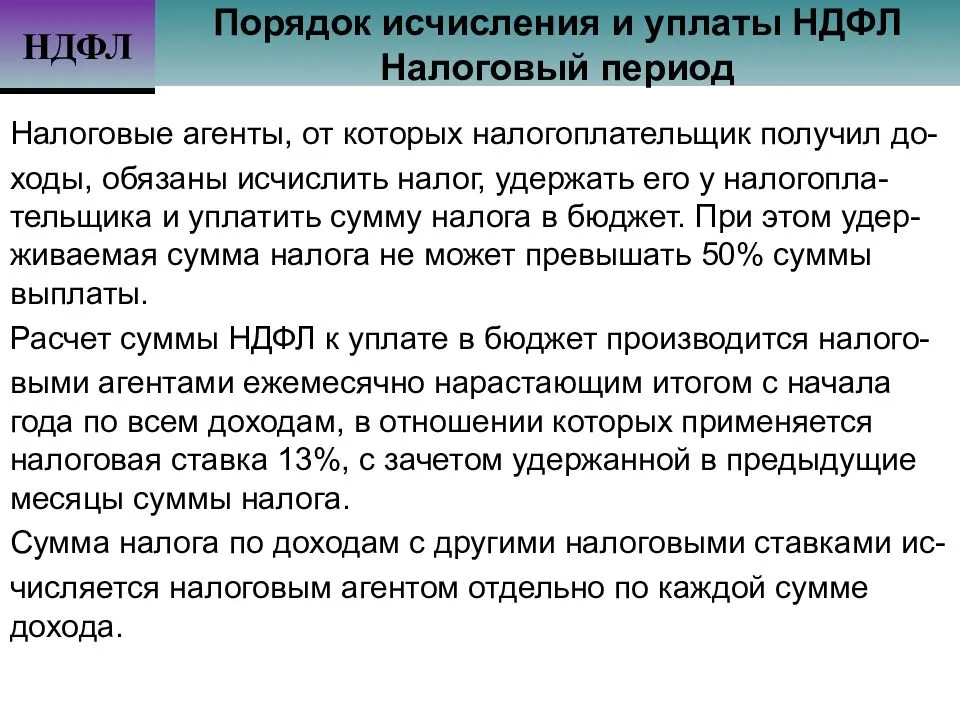

Отчетный период Год

Налоговый период Год

Порядок уплаты НДФЛ в виде фиксированного авансового платежа распространен на иностранных граждан, прибывших в Российскую Федерацию в безвизовом режиме и работающих на основании патента не только у физических лиц (как было до 2015 года), но и в организациях, у индивидуальных предпринимателей или занимающихся частной практикой лиц (например, адвокатов, учредивших адвокатский кабинет).

НДФЛ в виде фиксированных авансовых платежей уплачивается за период действия патента в размере 1 200 рублей в месяц, с индексацией платежа на коэффициент – дефлятор, установленный на соответствующий календарный год и коэффициент, отражающий региональные особенности рынка труда, устанавливаемый на соответствующий календарный год законом субъекта Российской Федерации (Федеральный закон от 24.11.2014 № 368-ФЗ).

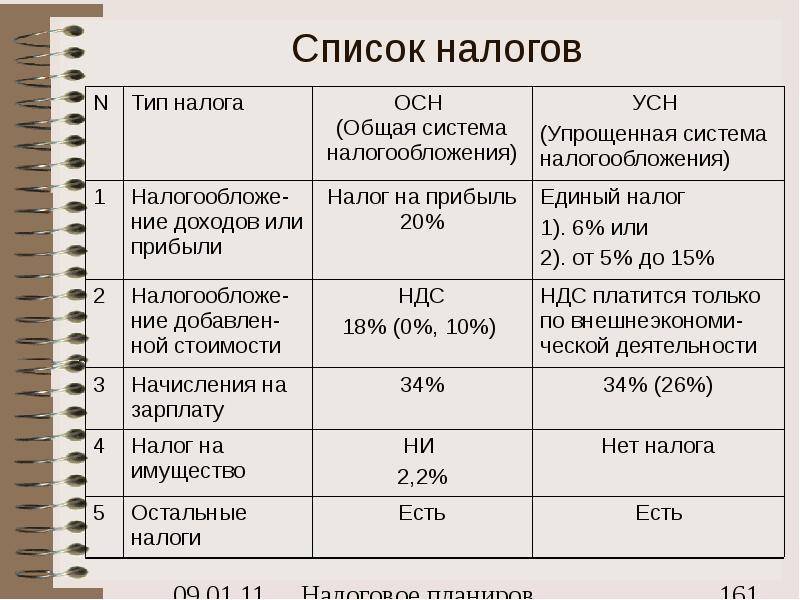

Налоговые ставки

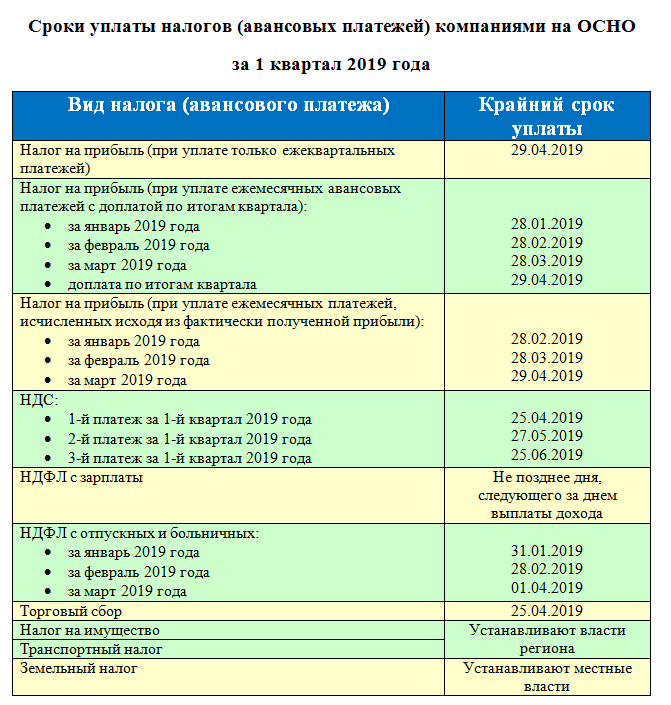

Общая налоговая ставка составляет 20%, из них с 2017 по 2020 год 3% зачисляется в федеральный бюджет, 17% – в бюджеты субъектов РФ.

Законами субъектов РФ размер ставки может быть уменьшен для отдельных категорий налогоплательщиков в части сумм налога, подлежащих зачислению в региональные бюджеты. В этом случае по общему правилу размер ставки не может быть ниже 13,5%. Однако для 2017 – 2020 годов этот лимит снижен до 12,5%.

В отношении отдельных видов доходов установлены специальные налоговые ставки:

Вид дохода | Налоговая ставка | Бюджет | Статья НК РФ |

Доходы иностранных организаций, не связанные с деятельностью в | 20% | федеральный | 1 п. 2 ст. 284 НК РФ |

Доходы иностранных организаций, не связанные с деятельностью в | 10% | федеральный | 2 п. 2 ст. 284 НК РФ |

Доходы, полученные в виде дивидендов российскими организациями – общая ставка – ставка при соблюдении определенных условий | 13% 0% | федеральный | пп. 2 п. 3 ст. 284 НК РФ пп. 1 п. 3 ст. 284 НК РФ |

Доходы, полученные в виде дивидендов иностранными организациями | 15% | федеральный | пп. 3 п. 3 ст. 284 НК РФ |

Доходы в виде процентов по государственным и муниципальным | 15% | федеральный | пп. 2 п. 4 ст. 284 НК РФ |

Доходы в виде процентов по муниципальным ценным бумагам, | 9% | федеральный | |

Доходы в виде процентов по государственным и муниципальным | 0% | – | пп. 3 п. 4 ст. 284 НК РФ |

Доходы по ценным бумагам (за исключением доходов в виде | 30% | – | п. 4.2 ст. 284 НК РФ |

Прибыль, полученная Банком России от осуществления деятельности, | 0% | – | п. 5 ст. 284 НК РФ |

Прибыль сельскохозяйственных товаропроизводителей, не перешедших | 0% | – | п. 1.3 ст. 284 НК РФ, п. 3 ст. 1, п. 1 ст. 2, ч. 1 ст. 3 Закона |

Прибыль участников проекта “Сколково”, прекративших | 0% | – | статья 246.1 НК РФ |

Налоговая база организаций, осуществляющих медицинскую и (или) | 0% | – | п. п. 1.1, 3, 4 ст. 284, ст. 284.1 НК РФ |

Налоговая база по операциям, связанным с реализацией или иным | 0% | – | п. 4.1 ст. 284, ст. 284.2 НК РФ |

Прибыль от деятельности, осуществляемой в технико-внедренческой | 0% | федеральный | п. 1.2 ст. 284 НК РФ |

Налоговая база участников регионального инвестиционного проекта | 0% | федеральный | п. 1.5 ст. 284, п. 1 ст. 284.3 НК РФ |

Налоговая база резидентов территории опережающего | 0% | федеральный | п. 1.8 ст. 284 НК РФ |

Дата определения доходов и расходов

Важное значение для расчёта налога имеют даты, на которые признаются доходы и расходы. От этого зависит, может ли налогоплательщик учесть их в периоде, за который исчисляется налог на прибыль организаций

Существует два метода определения момента признания доходов и расходов:

Метод начисления. Доходы / расходы принимаются в том периоде, в котором они имели место

При этом неважно, когда фактически средства за них поступили или были на них потрачены.

Кассовый метод. Доходы / расходы признаются на день их фактического поступления или списания.

По умолчанию применяется метод начисления. В этом случае прямые и косвенные расходы учитываются при исчислении налога на прибыль по-разному:

- прямые расходы делятся между стоимостью незавершённого производства и продукции, которая изготовлена. Уменьшать налоговую базу за счёт прямых расходов можно только по мере того, как готовая продукция будет реализована;

- косвенные расходы текущего периода списываются полностью, без какого-либо распределения.

При кассовом методе такого деления нет. Но применять его можно лишь организациям, у которых в среднем за четыре предыдущих квартала сумма выручки от реализации не превысила 1 млн рублей за каждый квартал.

Налог на прибыль Расчет

При расчете налога на прибыль, необходимо точно знать, какие доходы и расходы можно признать в данном периоде, а какие нет. Существует два метода для определения дат, на которые признаются расходы и доходы для целей налогообложения. (ст. 271-273 НК РФ)

Метод начисления.

При данном методе налогового учета доходы (расходы) признаются в отчетном (налоговом) периоде, в котором они имели место (к которому они относятся). Дата признания доходов и расходов не зависит от даты фактического поступления средств (фактической оплаты расходов).

Порядок признания доходов:

- доходы признаются в том отчетном периоде, в котором они имели место, независимо от фактического поступления денежных средств, иного имущества и имущественных прав;

- в том случае когда связь между доходами и расходами не может быть определена четко или определяется косвенным путем, доходы распределяются налогоплательщиком самостоятельно, с учетом принципа равномерности;

- для доходов от реализации датой получения дохода признается дата реализации товаров (работ, услуг, имущественных прав) независимо от фактического поступления денежных средств.

Для внереализационных доходов датой получения дохода признается:

- дата подписания сторонами акта приема-передачи имущества (приемки-сдачи работ, услуг);

- дата поступления денежных средств на расчетный счет (в кассу) организации.

Порядок признания расходов:

Расходы признаются в том отчетном периоде, в котором эти расходы возникают исходя из условий сделок. В том случае, когда сделка не содержит таких условий и связь между доходами и расходами не может быть определена четко или определяется косвенным путем, расходы распределяются налогоплательщиком самостоятельно.

Датой осуществления материальных расходов признается:

- дата передачи в производство сырья и материалов;

- дата подписания акта приемки-передачи услуг (работ) производственного характера и т.д.

Датой осуществления внереализационных и прочих расходов признается:

- дата начисления налогов (сборов) — для расходов в виде сумм налогов;

- дата расчетов в соответствии с условиями договоров или дата предъявления налогоплательщику документов.

Кассовый метод.

При применении данного метода ведения налогового учета доходы и расходы признаются по дате фактического поступления средств — фактической оплаты расходов.

Порядок определения доходов и расходов

- датой получения дохода является день поступления денежных средств на счет в банк или в кассу организации, поступления иного имущества (работ, услуг) и имущественных прав, а также погашение задолженности перед налогоплательщиком иным способом;

- расходами признаются затраты после их фактической оплаты. Оплатой товара (работ, услуг и т.д) признается прекращение встречного обязательства приобретателем указанных товаров (работ, услуг) и имущественных прав, непосредственно связаное с поставкой этих товаров (выполнением работ, оказанием услуг, передачей имущественных прав).

Необходимо выбрать единый метод налогового учета для доходов и расходов организациии.

Организации имеют право на определение даты получения дохода (расхода) кассовым методом, если в среднем за предыдущие 4 квартала сумма выручки от реализации без учета НДС не превысила 1 млн. рублей за каждый квартал.

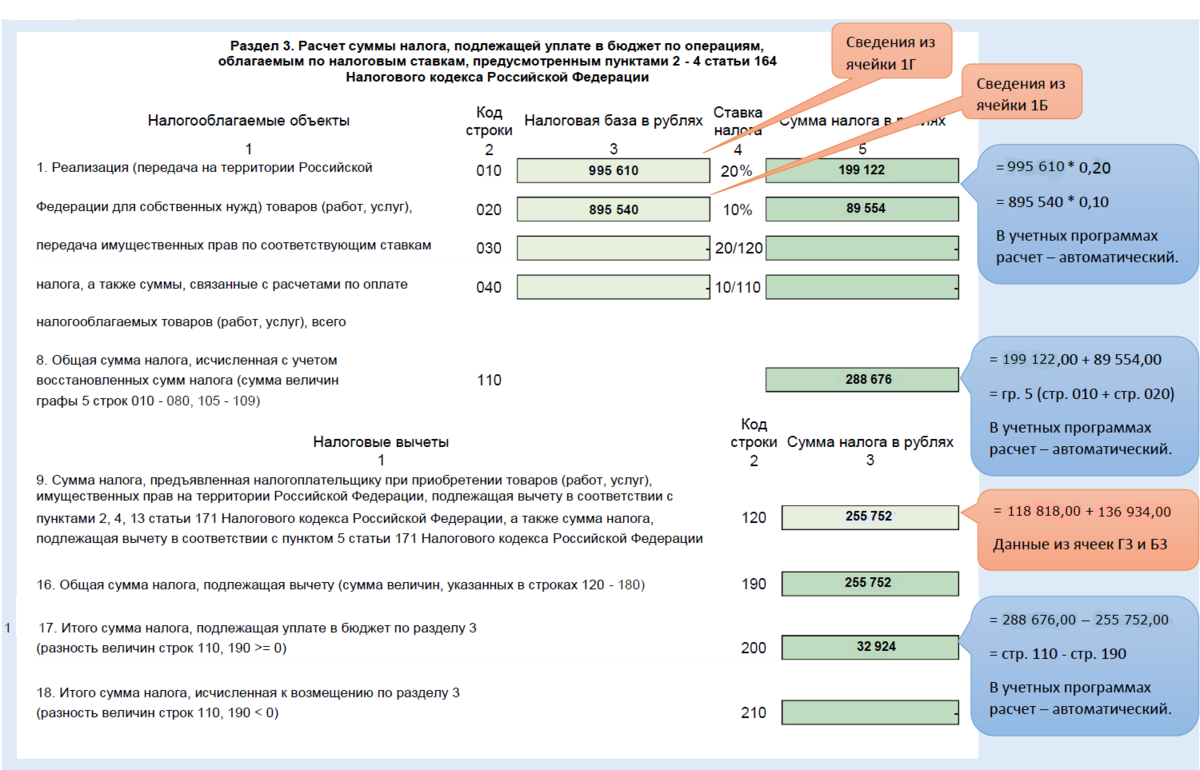

Налог на прибыль Порядок расчета

Для того, чтобы рассчитать за налоговый период налог на прибыль, необходимо определить налоговую базу (то есть прибыль, подлежащую налогообложению) и умножить её на соответствующую налоговую ставку.

Размер налога = Ставка налога * Налоговая база

В соответствии со ст. 315 НК РФ, расчет налоговой базы должен содержать:

- период, за который определяется налоговая база;

- сумму доходов от реализации, полученных в отчетном (налоговом) периоде;

- сумму расходов, произведенных в отчетном (налоговом) периоде, уменьшающих сумму доходов от реализации;

- прибыль (убыток) от реализации;

- сумму внереализационных доходов;

- прибыль (убыток) от внереализационных операций;

- итоговую налоговую базу за отчетный (налоговый) период;

- для определения суммы прибыли, подлежащей налогообложению, из налоговой базы исключается сумма убытка, подлежащая переносу.

По прибыли, попадающей под разные ставки, базы определяются отдельно.

Основная ставка

20%

2% — в федеральный бюджет

18% — в бюджет субъекта РФ. Законодательные органы субъектов РФ могут понижать налог на прибыль для отдельных категорий налогоплательщиков, но не более чем до 13,5%.

Налоговым кодексом РФ установлены, кроме основной, еще и специальные ставки на прибыль.

Прочие детали

Среди льгот по прибыли можно выделить 4 разновидности:

- пониженная ставка;

- отмена необходимости перечислять авансы;

- освобождение от уплаты налога как элемента инвестиционного налогового кредита;

- дополнительные региональные льготы по налогу, перечисляемому в казну субъектов.

Согласно действующему законодательству льготы по налогу на прибыль:

- вводятся представительными властными структурами;

- являются факультативным компонентом налогообложения, поэтому их сокращение или изменение условий предоставления не нарушает права налогоплательщиков;

- не зависят от формы собственности и места формирования капитала;

- государство вправе предоставлять налоговым резидентам;

- должны даваться не отдельному лицу, а группе налогоплательщиков;

- являются правом организации, она может отказаться от них совсем или частично.

Итак, льготирование организаций РФ в части налога на прибыль направлено на осуществление приоритетных государственных задач: развитие социальной сферы, поддержку народного хозяйства, вложения в инвестиционный проект и т. д. Снижение налоговых ставок способствует направлению средств компаний на расширение собственного производства и рост объема продаж.

Затраты на оценку персонала

должны уменьшать общую базу исчисления.

Законные сроки сдачи декларации по налогу на прибыль в 2018 году мы укажем в далее.

Точнее о КБК налога на прибыль в 2018 году вы можете прочитать тут.

buhuchetpro.ru

По мнению чиновников, вновь созданные образовательные организации не могут применять льготу по налогу на прибыль. Проанализируем их доводы и нормы действующего законодательства.

Условия для применения нулевой ставки

Напомним, что в соответствии с пунктами 1 и 3 статьи 284.1 Налогового кодекса РФ организация вправе применять нулевую ставку по налогу на прибыль, если:

1) ведет образовательную и (или) медицинскую деятельность, включенную в Перечень видов деятельности, утвержденный постановлением Правительства РФ от 10 ноября 2011 г. № 917;

2) имеет лицензию (лицензии) на ведение образовательной и (или) медицинской деятельности;

3) доходы за год от образовательной и (или) медицинской деятельности, а также от выполнения НИОКР составляют не менее 90 процентов общих доходов (либо доходы отсутствуют);

4) численность штатного медперсонала, имеющего сертификат специалиста, в общей численности работников непрерывно в течение налогового периода составляет не менее 50 процентов (условие для медорганизаций);

5) в штате непрерывно в течение года числятся не менее 15 работников;

6) она не совершает в течение года операций с векселями и финансовыми инструментами срочных сделок.

Для того чтобы воспользоваться нулевой ставкой по налогу на прибыль, учебному заведению нужно подать в инспекцию заявление с приложением копии лицензии (лицензий) не позднее чем за один месяц до начала года, в котором планируется применять такую ставку. Это установлено пунктом 5 статьи 284.1 Налогового кодекса РФ.

Проблемы для вновь созданных организаций

По мнению чиновников, вновь созданные организации, которые ведут образовательную и (или) медицинскую деятельность, не смогут применять льготу в первом налоговом периоде своего образования. В письме Минфина России от 15 марта 2012 г. № 03-03-10/23 (которое было доведено до налоговиков и плательщиков письмом ФНС России от 3 апреля 2012 г. № ЕД-4-3/5543@) приводятся следующие доводы.

Во-первых, такие организации не могут выполнить условие о наличии в штате не менее 15 работников, поскольку это условие должно соблюдаться непрерывно в течение налогового периода по состоянию на любую дату этого периода.

Во-вторых, они не смогут выполнить условие о подаче в инспекцию заявления о применении льготы не позднее чем за один месяц до начала налогового периода с приложением лицензии (лицензий).

Однако мнение чиновников не бесспорно. Что касается их первого аргумента, то наличие необходимой численности работников в штате непрерывно в течение налогового периода по состоянию на любую его дату теоретически возможно. Ведь первым налоговым периодом для вновь созданной организации является период времени со дня ее создания до конца данного года (п. 2 ст. 55 Налогового кодекса РФ). А если организация создана с 1 по 31 декабря, первым налоговым периодом для нее является период со дня создания до конца календарного года, следующего за годом создания.

>|Днем создания организации признается день ее государственной регистрации, то есть дата внесения соответствующей записи в ЕГРЮЛ (п. 2 ст. 51 Гражданского кодекса РФ п. 2 ст. 11 Федерального закона от 8 августа 2001 г. № 129-ФЗ).||Лицензии на ведение образовательной деятельности выдают по новой форме (подробнее об этом – на стр. 9).|www.klerk.ru

Ставки

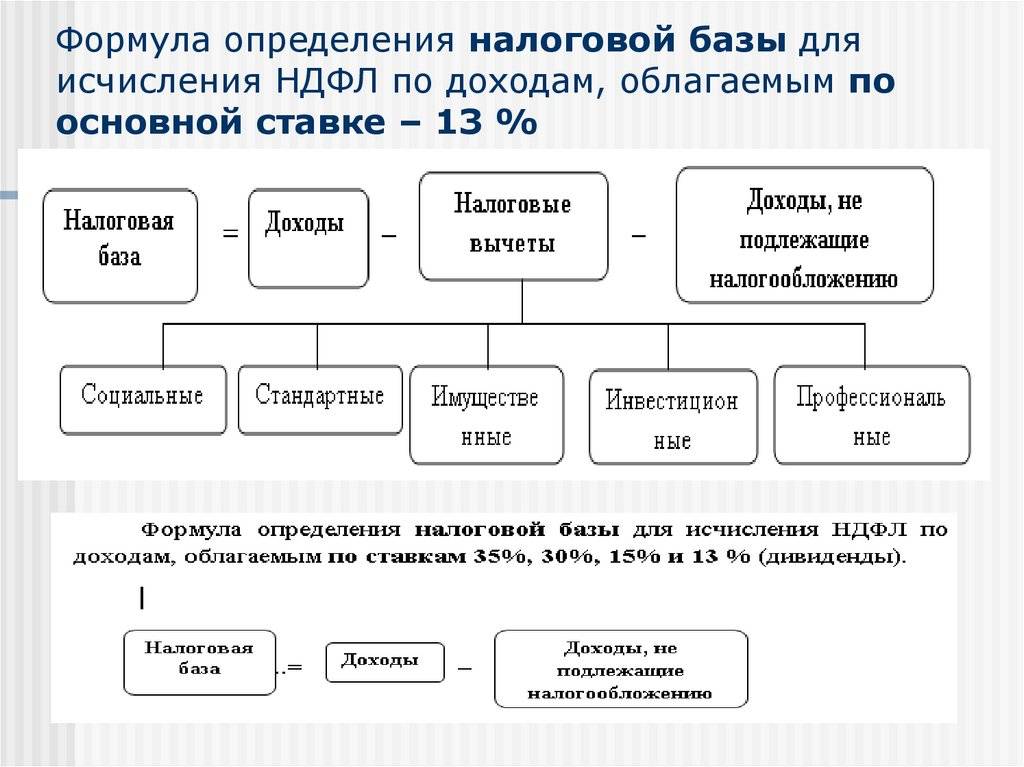

НДФЛ рассчитывается по следующей формуле: НДФЛ = С × Б, где С – это ставка налога, а Б – налоговая база.

Всего НК РФ предусматривает для физических лиц 5 налоговых ставок в диапазоне от 9 до 35% , установленных как по отношению к доходам, так и в отношении конкретной категории налогоплательщиков.

При определении суммы НДФЛ следует учитывать не только ставку, но и причитающиеся налогоплательщику вычеты.

Вычеты позволят:

- снизить налог уже на момент его уплаты;

- вернуть налог, ранее уже выплаченный, при условии, что физическое лицо предоставит документальное подтверждение своих расходов, дающих право на вычет, например, при НДФЛ с продажи квартиры с последующим приобретением другого жилья.

Вычет производится либо на основании представленной налогоплательщиком в ИФНС декларации по НДФЛ, либо через работодателя.

Доход в виде процентов по вкладам в банках можно уменьшить на вычеты по НДФЛ.

Комментарий

С 01.01.2021 проценты по вкладам в банках на территории РФ (за минусом необлагаемого минимума) облагаются НДФЛ (п. 1 ст. 214.2 НК РФ, п. 3 ст. 2 Федерального закона № 102-ФЗ от 01.04.2020).

НДФЛ физлицу рассчитывает налоговый орган на основании полученной от банка (банков) информации (п. 3 ст. 214.2 НК РФ). Налог необходимо уплатить на основании налогового уведомления от инспекции в срок не позднее 1 декабря года, следующего за годом получения дохода (п. 6 ст. 228 НК РФ).

Минфин России в письме от 07.09.2021 № 03-04-05/72373 указал, что проценты по вкладам относятся к доходам, составляющим основную налоговую базу по НДФЛ (пп. 9 п. 2.1 ст. 210 НК РФ).

Основная налоговая база определяется путем уменьшения дохода на сумму налоговых вычетов (п. 3 ст. 210 НК РФ). Следовательно, доход в виде процентов по вкладам в банках можно уменьшить на сумму вычетов, например, стандартных (если они не предоставлены по месту работы) или социальных.

Однако в Минфине России не пояснили, каким образом налогоплательщик может воспользоваться таким уменьшением, ведь налог, исчисленный на основании уведомления, не предполагает применение вычетов, а банки предоставляют налоговым органам информацию только о выплаченных физлицам процентах по вкладам (п. 4 ст. 214.2 НК РФ).

На наш взгляд, физлицо вправе подать декларацию по форме 3-НДФЛ, в которой отражается доход по вкладам и сумма вычетов. Срок подачи декларации для целей вычетов не установлен НК РФ. Тем не менее нужно учитывать срок для уплаты налога с дохода по вкладам. Так как это 1 декабря, а камеральная проверка декларации длится 3 месяца (п. 2 ст. 88 НК РФ), то декларацию рекомендуется представить до сентября.

Пример

В 2021 году гражданин закрыл вклад, проценты по которому составили 100 000 рублей. Необлагаемая сумма с дохода в виде процентов по вкладам в 2021 году составляет 42 500 руб. ((1 млн руб. x 4,25 % (ключевая ставка ЦБ РФ по состоянию на 01.01.2021)). Соответственно, на основании уведомления от инспекции не позднее 1 декабря 2022 года гражданин должен уплатить НДФЛ в размере 7 475 руб. ((100 000 руб. – 42 500 руб.) x 13 %)).

В то же время в 2021 году расходы гражданина на лечение и обучение детей составили 50 000 руб. Соответственно, налоговая база для исчисления НДФЛ с дохода по вкладам после уменьшения на социальный вычет равна 7 500 руб. (100 000 руб. – 42 500 руб. – 50 000 руб.). Значит, НДФЛ к уплате составит 975 руб. (7 500 руб. x 13%). Чтобы уплатить НДФЛ в указанном размере, физлицу следует представить в инспекцию декларацию по форме 3-НДФЛ, отразив в ней указанный вычет.

Что именно облагается НДФЛ

Подоходным налогом облагается совокупный процентный доход по вкладам (остаткам на счетах) в российских банках, выплаченный физическому лицу за налоговый период (календарный год), за минусом необлагаемого процентного дохода.

Формула необлагаемого процентного дохода такова:

| 1 000 000 РУБ. × КЛЮЧЕВАЯ СТАВКА ЦБ НА 1 ЯНВАРЯ |

Как отмечает Минфин, в условиях 2020 года необлагаемый процентный доход составил бы 60 000 рублей, так как ключевая ставка Банка России составляет 6%.

Проценты, выплаченные физлицу по валютным счетам, для расчета НДФЛ пересчитывают в рубли по официальному обменному курсу ЦБ, установленному на день фактического получения такого дохода.

Изменение размера валютного вклада из-за курсовых колебаний, НДФЛ не облагается.

При расчете совокупного процентного дохода физлица не учитывают доход по рублевым счетам, процентная ставка по которым в течение всего года не превышает 1% годовых. В частности, из расчёта процентного дохода полностью исключены зарплатные счета граждан, по которым ставка не превышает 1%. Проценты, выплаченные по таким низкопроцентным счетам, НДФЛ не облагаются.

Также не подпадают под НДФЛ процентные доходы по счетам эскроу, поскольку суммы на этих счетах имеют целевое назначение.

ИМЕЙТЕ В ВИДУ!

Сама сумма банковского вклада (как рублевого, так и валютного) – это имущество физлица, а не его доход. Поэтому она не может подлежать обложению НДФЛ в принципе.

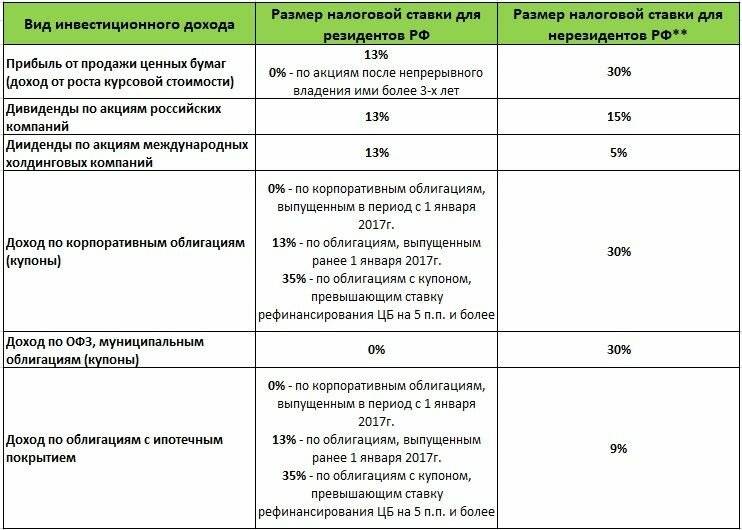

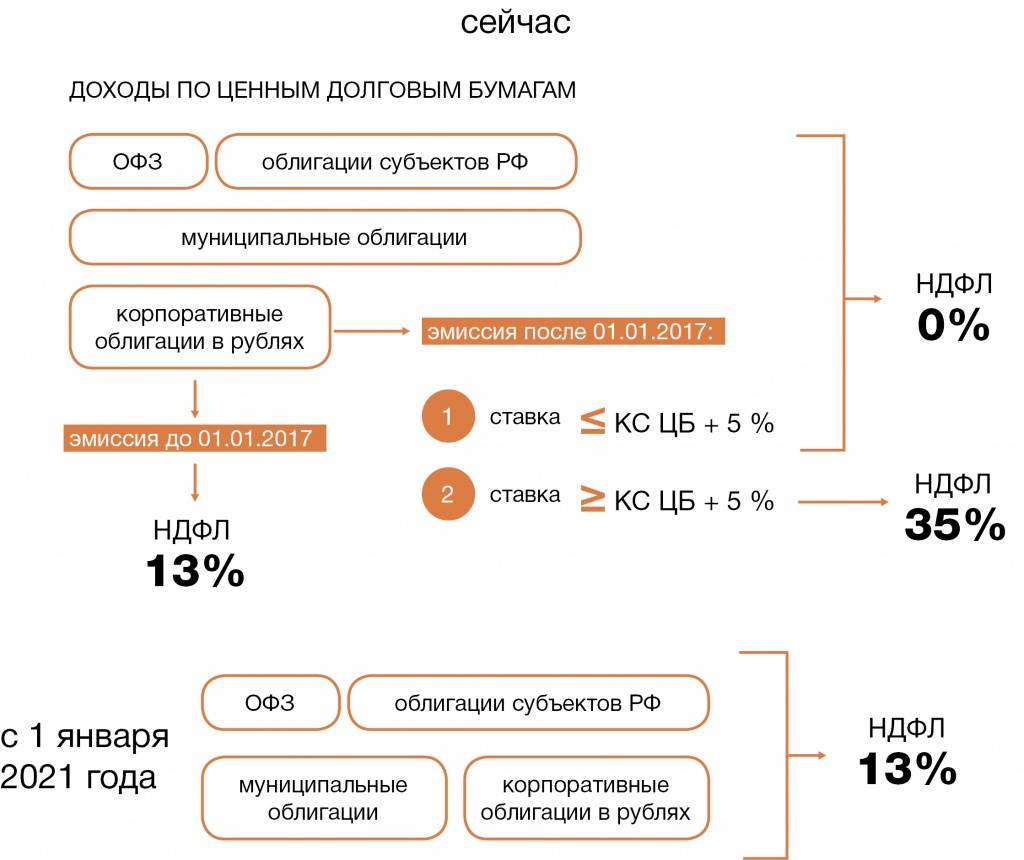

Также в НК РФ внесены поправки, которыми предусмотрено налогообложение доходов в виде процента (купона, дисконта) по всем ценным бумагам. Купонный доход по государственным и корпоративным облигациям облагается НДФЛ по ставке 13%.

Налоговые вычеты

Вы имеете право воспользоваться налоговым вычетом, тем самым уменьшив сумму налогооблагаемого дохода. Вместе с тем, налоговым кодексом предусмотрены налоговые вычеты, позволяющие вернуть часть налога, ранее уплаченного в бюджет, в связи с осуществлением гражданином определенных видов расходов (например: имущественный вычет в связи с приобретением недвижимого имущества, социальные налоговые вычеты).

Что такое налоговый вычет

Претендовать на налоговые вычеты может гражданин Российской Федерации, который получает доходы, облагаемые по ставке 13%.

Налоговый вычет — это сумма, которая уменьшает размер дохода (так называемую налогооблагаемую базу), с которого уплачивается налог. В некоторых случаях под налоговым вычетом понимается возврат части ранее уплаченного налога на доходы физического лица, например, в связи с покупкой квартиры, расходами на лечение, обучение и т.д.Возврату подлежит не вся сумма понесенных расходов в пределах заявленного вычета, а соответствующая ему сумма ранее уплаченного налога.

Виды налоговых вычетов

Налоговым кодексом предусмотрено пять групп налоговых вычетов:

Порядок получения налогового вычета

Основанием для получения имущественного налогового вычета у налогового органа является декларация по НДФЛ. В большинстве случаев помимо декларации в налоговый орган необходимо представить подтверждающие право на вычет документы. При этом, некоторые налоговые вычеты можно получить как у работодателя, так и через налоговую инспекцию.

Плательщики налога

Кто платит налоги

(, , )

- Все российские юридические лица (ООО, АО, ПАО и пр.)

- Иностранные юридические лица, которые работают в России через постоянные представительства или просто получают доход от источника в РФ

- Иностранные организации, признаваемые налоговыми резидентами Российской Федерации в соответствии с международным договором по вопросам налогообложения, — для целей применения этого международного договора

- Иностранные организации, местом фактического управления которыми является Российская Федерация, если иное не предусмотрено международным договором по вопросам налогообложения

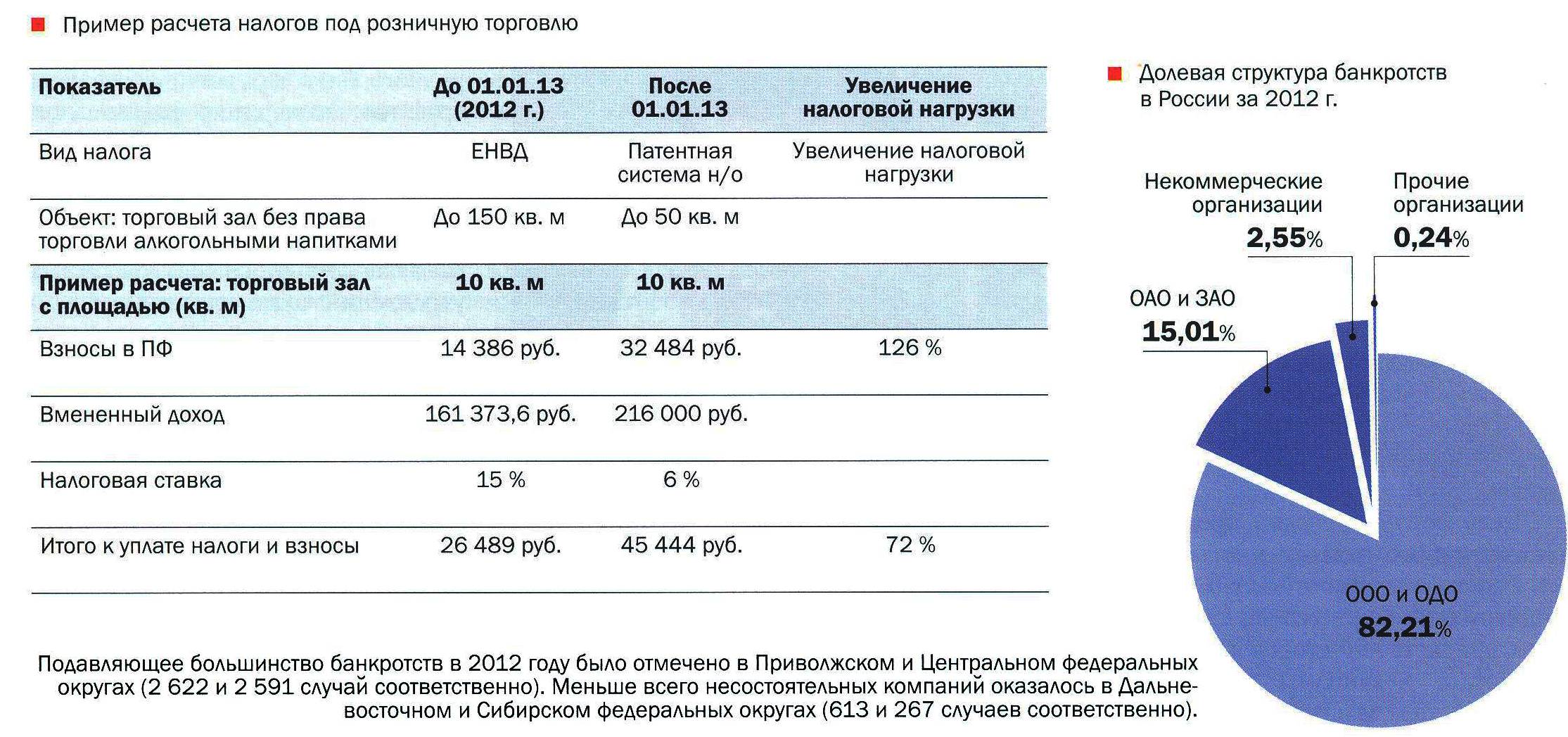

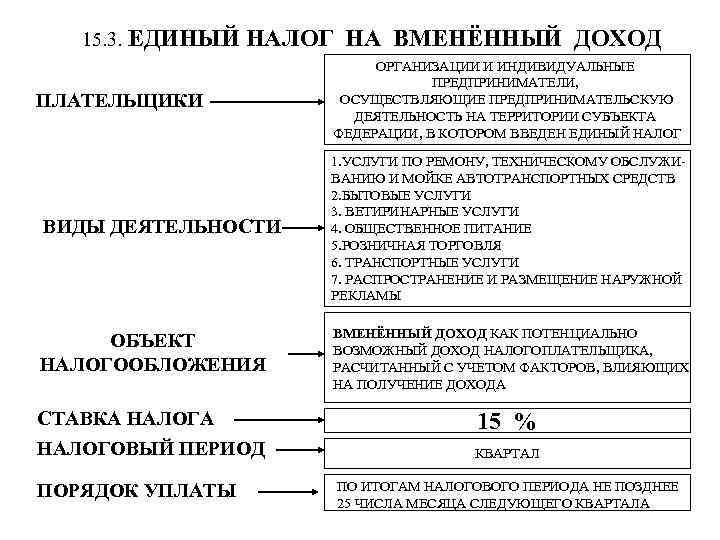

Кто не платит налоги

(, , , )

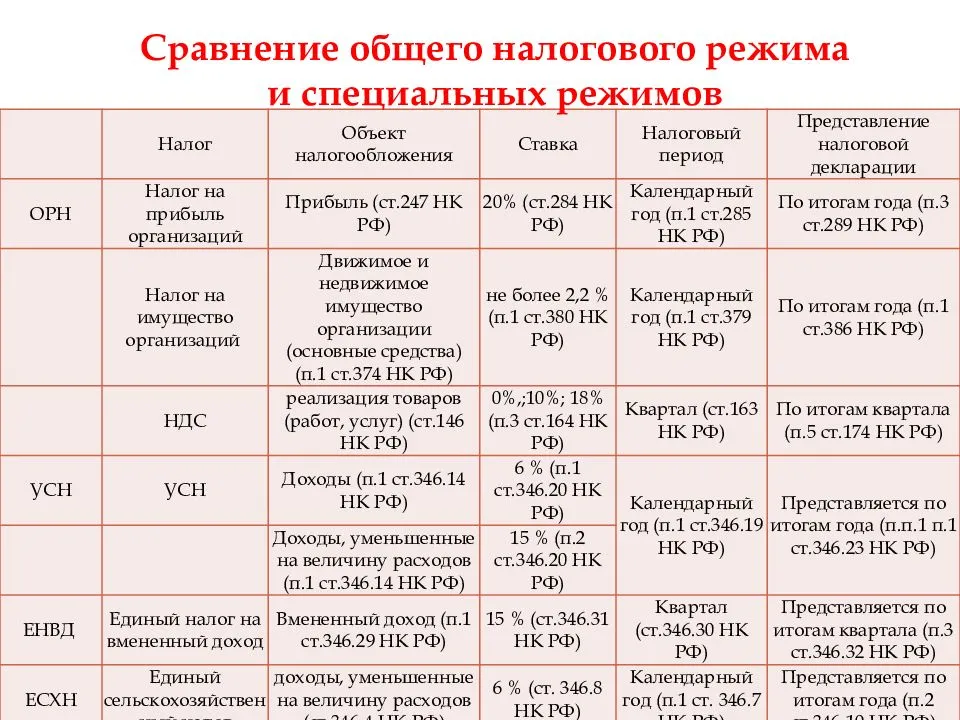

- Налогоплательщики, применяющие специальные налоговые режимы (ЕСХН, УСН, ЕНВД) или являющиеся плательщиком налога на игорный бизнес

- Участники проекта «Инновационный центр «Сколково»

Обязанность заплатить налог возникает только тогда, когда есть объект налогообложения. Если объекта нет, нет и оснований для уплаты налога.

Для разных категорий налогоплательщиков прибылью для целей налогообложения могут являться разные категории доходов.

Налогоплательщики | Прибыль для целей налогообложения | Статья налогового кодекса |

|---|---|---|

| Российские организации | Доходы, уменьшенные на расходы | |

| Иностранные организации, осуществляющие деятельность в РФ через постоянное представительство | Доходы представительства, уменьшенные на расходы представительства | |

| Иные иностранные организации | Доходы, полученные в РФ |

Перенос убытков на будущее

Организации, понесшие убыток в предыдущем налоговом периоде, вправе уменьшить положительную налоговую базу текущего периода на всю сумму полученного ими убытка или на часть этой суммы.()

Налогоплательщики обязаны хранить документы, подтверждающие объем понесенного убытка в течение всего срока, когда он уменьшает налоговую базу текущего налогового периода на суммы ранее полученных убытков. В отчетные (налоговые) периоды с 1 января 2017 года по 31 декабря 2020 года налоговая база по налогу за соответствующий период может быть уменьшена на убытки предыдущих периодов не более чем на 50 %.

Организация ООО «Альфа» получила убытки в течение двух лет подряд: — по итогам 2009 года – 180 000 руб. — по итогам 2010 года – 300 000 руб. По итогам 2011 года Общество получило прибыль – 200 000 руб. Налогоплательщик вправе при соблюдении условий перенести убытки, уменьшив тем самым налоговую базу, но, не превысив её. Таким образом, на 2011 год организация сможет перенести убыток 2009 года в сумме 180 000 руб. и часть убытка 2010 года в сумме 20 000 руб.

В налоговой декларации в Листе 02:

| Показатель налоговой декларации | Код строки | Сумма (руб.) |

|---|---|---|

| Налоговая база | 100 | 200 000 |

| Сумма убытка или части убытка, уменьшающего налоговую базу за отчетный (налоговый) период (стр. 150 Приложения 4 к Листу 02) | 110 | 200 000 |

| Налоговая база для исчисления налога (стр. 100 — стр. 110) | 120 |

Таким образом, с учетом перенесенных убытков налоговая база равна нулю (200 000-180 000-20 000 руб.).

Оставшаяся часть суммы убытка за 2010 год в размере 280 000 руб. (300 000 – 20 000) может быть учтена в последующих периодах.

Другие нюансы обложения налогом доходов по депозитам

Приведенные выше примеры расчетов НДФЛ по процентным доходам вкладчиков банков являются самыми простыми. Есть еще несколько нюансов, о которых следует знать:

- Если проценты по вкладу выплачиваются каждый квартал или каждый месяц, то налог рассчитывается и перечисляется банков в эти же сроки.

- Если проводится капитализация вклада, то есть его сумма увеличивается на начисленные проценты, то увеличивается и налогооблагаемая сумма.

- Вкладчик мог пополнить депозит, добавить к нему какую-то сумму. Соответственно, увеличивается и налогооблагаемая база.

- В случае досрочного закрытия депозита, если налог по нему уже был перечислен, его можно вернуть. Вкладчику нужно только написать соответствующее заявление.

- Если ставка была снижена, то уже перечисленный налог тоже можно вернуть.

Важно

Центробанк регулярно пересматривает свою ключевую ставку. Поэтому могут увеличиться или уменьшиться банковские ставки, которые предусматривают начисление и уплату НДФЛ по процентным доходам

Налог начинает или прекращает взиматься со дня, когда было официально сообщено об изменении ключевой ставки регулятора. Или с этого дня рассчитывается по-другому.

Напомним также, что доходы по депозитам в драгоценных металлах облагаются налогом полностью, расчеты не привязаны к ключевой ставке Центробанка. То есть НДФЛ рассчитывается на весь доход, полученный по такому депозиту в золоте, серебре или платине. Но ставка составит 13%, а не 35%.