Как вывести деньги с ПАММ-счета

После того, как мы в процессе пользования ПАММ-сервисом заработали достаточно (на наш взгляд) сумму, возникает еще один крайне важный вопрос – как вывести прибыль с нашего ПАММ-счета? Как правило, для этого надо всего лишь оставить заявку на вывод средств.

Но не стоит ждать, что деньги поступят на ваш кошелек в течение одного дня: как правило, торги заканчиваются в субботу, и в наступивший ролловер (момент фиксации торговли на конкретном ПАММ-счете, с которого производится вывод средств) вам переводят запрошенные к выводу средства. Иногда период между ролловерами составляет не неделю, а несколько, но вывод средств все равно осуществляется именно в крайнюю субботу после завершения торгов.

Современные брокерские ресурсы работают с подавляющим большинством систем оборота электронных денег; в частности, практически все ПАММ-сервисы позволяют спокойно и без грабительской комиссии вывести средства на обычный webmoney-кошелек.

Для наглядности предлагаем вам ознакомиться с видео-уроком по инвестированию в ПАММ-счета:

ПАММ-счета — это …

Для начала следует отметить, что ПАММ – это аббревиатура от англ. PAMM – Percentage Allocation Management Module. В переводе на русский язык это означает определение модуля управления процентного распределения. Впрочем, правильнее было бы определить, что это такое более простыми словами и, по сути.

Итак, перед инвестором стоит дилемма: отдать свои активы в траст (доверительное управление) профессиональному управляющему, который будет распоряжаться ими, в целом, по своему усмотрению. Либо же владелец капитала может совершать транзакции самостоятельно, то есть, на свой страх и риск, фиксируя прибыль или убытки в соответствии с собственным опытом. Какие угрозы существуют в обоих случаях?

1. Ситуация с трастом:

- Профессиональный управляющий также может ошибаться, и его действия (даже глубоко продуманные) могут приводить к существенным потерям. В конце концов, понятие форс-мажора на рынке никто не отменял.

- Даже в сообществе управляющих находится немало мошенников: от банальных аферистов на доверии до просчитывающих многоходовые комбинации и работающих на долгосрочную перспективу. Где гарантия, что в данном случае удастся избежать встречи с ними?

2. Опора на собственные силы:

- Если начинать работать по уму, то есть, с малых сумм и только на спот-рынке, то становится вполне возможно даже приобрести навыки биржевой торговли самостоятельно. Но сколько времени на это потребуется? Скорей всего, измеряться, в данном случае, оно будет годами. И разумеется, вряд ли получится обойтись без потерь.

- Чтобы сравниться по опытности с профессиональным управляющим, начинающему трейдеру потребуется с десяток лет времени при условии плотного занятия этой профессией. Иными словами, скорей всего, придется переквалифицироваться.

Альтернативы по своему качеству – не очень. И, в связи с этим возникает вопрос: а есть ли средство для того, чтобы безопасно инвестировать на организованных рынках, используя опыт и знания профессионального управляющего, и при этом, не выпуская деньги из рук? Да! И это формат заработка на ПАММ-счетах.

По сути, ПАММ-счет можно описать, как метод «делай, как я». Профессиональный управляющий формирует некоторый портфель, состоящий из ценных бумаг и других активов, и клиент-инвестор поступает точно так же. Причем, активы клиент приобретает те же самые и в таких же пропорциях. Далее, управляющий покупает или продает что-либо из своего портфеля, и клиент делает то же самое и точно в такой же пропорции. Зачем такое повторение нужно профессиональному управляющему? По нескольким причинам:

- Он не взваливает на себя никаких обязательств за дополнительные клиентские средства – ведь он их просто не принимает.

- Управляющий работает только со своим портфелем, который он наращивает, оказывая, фактически, только консультационные услуги своим клиентам.

- За свои действия, то есть фактически, за возможность наблюдать за ними, управляющий получает комиссионное вознаграждение, которое и формирует цену ПАММ-контракта.

- Плюс к тому, управляющий не несет никакой юридической ответственности за формирование прибыли по сделкам тех, кто заключил с ним ПАММ-контракт. Здесь, конечно, есть варианты, но риски самого управляющего, связанные с выполнением им своих обещаний по доходности перед клиентами, в ПАММ-формате работы намного меньше, чем при принятии средств в доверительное управление (то есть, в траст).

В чем риск ПАММ-счетов?

Источником рисков ПАММ-счетов являются, прежде всего, убыточные торговые сделки трейдера, управляющего ПАММ-счетом. Риски состоят в том, что инвестор полностью несет возможные убытки (просадки). Если график доходности ПАММ-счета идет вниз, то и инвестор теряет вложенные в него средства.

Раньше или позже большинство торговых систем на Форексе перестают работать. Если трейдер вовремя не заметит, что его система перестала работать, и не исправит это, он начнет терять деньги. Вместе с ним будут терять деньги и его инвесторы. Опытный трейдер всегда тестирует и обновляет свои системы, отключает те, что перестали работать. Но и инвестор должен следить, что ПАММ-счет в норме.

Еще один источник риска — опасные торговые методы и торговля без стопов. Многие управляющие используют такие методы как мартингейл, сетки, усреднение и пересиживание убытков. График ПАММ-счета получается плавно растущим почти без просадок. Это привлекает инвесторов. Но если при этом управляющий не использует стоп-лоссы, можно слить весь счет за один день. По графику ПАММ-счета это не всегда заметно.

Чтобы увидеть такие скрытые риски, надо смотреть график использования плеча, максимальный убыток в течение дня, коэффициент Швагера. Или просто выбирать ПАММы в нашем рейтинге. Мы вручную проверяем все счета на использование опасных методов перед включением в рейтинг, поэтому риск быстрого слива у этих ПАММ-счетов значительно ниже.

Как оценить возможный убыток?

Самой простой мерой риска принято считать размер исторической просадки – плавающего убытка от последнего пика доходности. Просадка 50% означает, что ПАММ-счет потерял половину от стоимости на пике.

Макс. просадка считается минимальной мерой риска. Если в истории ПАММ-счета была просадка в 50%, то вкладывая в него средства, нужно быть готовым к потере половины вложенного. Очевидно, что ожидаемая доходность должна этого стоить.

Но нельзя оценивать риск ПАММа только по просадкам на истории. Частый случай для ПАММ-счетов, когда счет растет практически без просадок и потом все сливает за один день. Или если у ПАММа всего год истории и этот год был удачным, максимальная просадка не покажет реальный риск, в будущем просадки могут быть значительно больше.

Поэтому вторая мера риска – декларируемая управляющим просадка. Если управляющий торгует по торговой системе, он наверняка тестировал ее на истории в 5-10 лет и знает, какую система показывала просадку на тестах. Значение этой просадки он укзывает в декларации ПАММ-счета. Если на графике ПАММ-счета была просадка 20%, а управляющий заявляет в декларации 50%, нужно ориентироваться на большее значение.

Третья мера риска – размер стоп-лосса или риск на сделку/серию сделок. Она практически не видна на графике и проявляется только в том, как много теряет ПАММ-счет в результате одной или серии неудачных сделок. Если трейдер ограничивает риск на сделку 5%, на столько максимум просядет ПАММ при одной неудачной сделке. Если управляющий откроет одновременно 5 сделок и все они будут неудачными, счет потеряет 23%.

Оценить риск “черной полосы” или неудачной серии сделок можно по значению худшего дня на истории – максимального убытка, полученного в течение 1 торговой сессии. Представьте 3 худших дня подряд и это будет близко к реально возможной просадке. Если худший день был 10%, можно ожидать просадку 30%, худший день 15% – возможны просадки до 50%. Если худший день был более 30%, управляющий, скорее всего, не использует стоп-лоссы и может слить весь счет в одной сделке.

Итак, риски в случае ПАММ-счетов значительно выше, чем в других инвестициях. Инвестор полностью несет риск потери части или всего капитала. Но, тем не менее, это и не игра в рулетку — рисками можно управлять, ограничивая убытки допустимым лимитом потерь. Грамотное управление рисками — залог успеха при инвестировании в ПАММ-счета.

Нужно понимать, что временные убытки (или просадки) являются неотъемлемой частью торговли на финансовых рынках. За подъемом всегда следует спад, и наоборот. И это нормально. Доходность формируется только по истечении определенного срока, из множества взлетов и падений, за счет того, что рост всегда чуть больше или чаще просадки.

Нужно понимать, что временные убытки (или просадки) являются неотъемлемой частью торговли на финансовых рынках. За подъемом всегда следует спад, и наоборот. И это нормально. Доходность формируется только по истечении определенного срока, из множества взлетов и падений, за счет того, что рост всегда чуть больше или чаще просадки.

Как выбрать ПАММ-счет

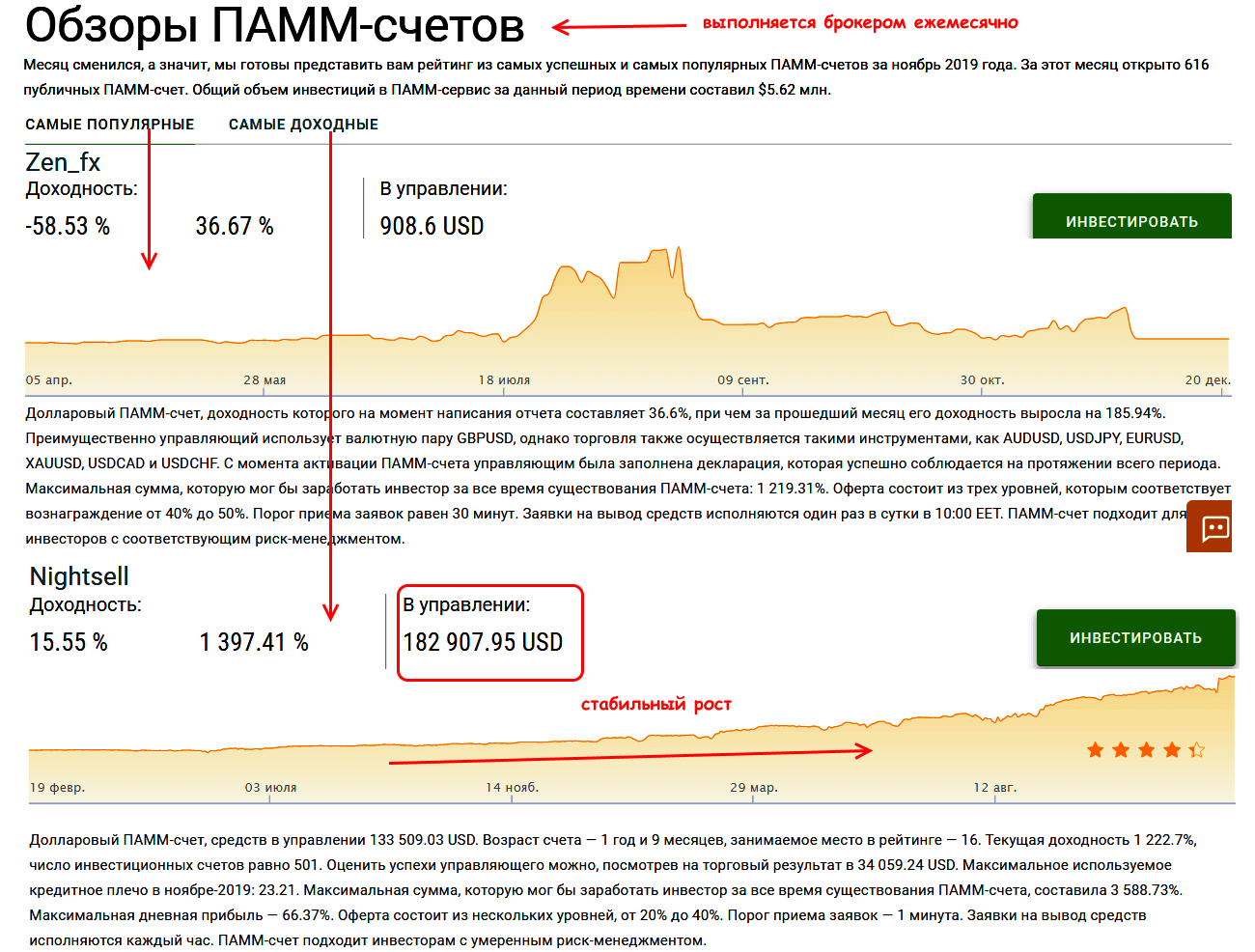

У любого Форекс брокера, который предоставляет на своей торговой площадке данный инвестиционный продукт, присутствует рейтинг управляющих. И здесь следует осознавать, что управляющим инвестированными средствами является трейдер, который зарабатывает на Forex, торгуя самостоятельно. И чем профессиональнее его навыки, тем его деятельность будет менее рискованной, а ваши вложения более прибыльными.

Таким образом, выбирая для себя подходящего управляющего, вы должны обращать внимание не только на прибыль, которую заработал трейдер за время управления ПАММ-счетом, а и на риски, которые присутствовали в его торговле. То есть, прежде всего вам нужно сравнить показатели прибыльности и просадки торговли управляющего в комплексе с рядом дополнительных критериев, и только тогда принимать решение, стоит инвестировать или нет

Теперь обо всем по порядку:

Время существования аккаутна

Обращать внимание стоит только на те счета, которые работают более года, то есть инвестировать нужно в управляющего, который уже доказал собственную эффективность. Ведь рынок всегда меняется и многие стратегии перестают работать, поэтому часто те, кто в месяц получал свыше 15%, со временем не выдерживают динамики рынка

«Стаж» счета более 1 года является показателем того, что трейдер способен получать доход при любых рыночных условиях.

Прибыльность

Здесь следует учитывать, что просто так заработать свыше 150% прибыли управляющему нереально. Прибыльность ПАММ-счета свыше 150% — это показатель того, что трейдер использует агрессивные системы торговли в комплексе с тактиками усреднения и без страхования ордеров. Безусловно, прибыльность такого аккаунта может быть фантастической, однако это повышает риск того, что завтра он может полностью слиться, ведь если трейдер пренебрегает в торговле риск-менеджментом, то такому счету долго не жить. Поэтому, следует выбирать вариант, с годовой доходностью не более 100%.

Максимальная просадка

Приемлемой просадкой инвест-счета считается не более 20%. Высокий уровень просадки — это показатель использования управляющим на сделку более 2% от суммы капитала, или применения им «сеточных» стратегий и систем с Мартингейлом. Такой вариант не для нас, поскольку, если трейдер постоянно круто рискует, то его депозит в скором времени «накроется медным тазом» или же просто нахватается убытков.

Стабильность торговли

Аккаунт существует длительное время без единой убыточной недели? Ему также не стоит доверять. Суть в том, что обычно такие показатели бывают у трейдеров, которые торгуют без стопов, а убыточные сделки усредняют, что чревато неприятными сюрпризами в виде серьезной просадки или полного «слива». Поэтому, на ряду с высокой доходностью, у трейдера должны быть и неудачные недели, что будет показателем того, что управляющий не «мухлюет». Поэтому, при общей доходности ПАММ-счета, в нем должны присутствовать и редкие небольшие недельные просадки.

Капитал управляющего

В рейтинге часто можно увидеть управляющих с крупной суммой средств – это значит, что трейдер уверен в своих силах. Но также можно встретить депозит, куда управляющий закинул допустимый минимум, а весь профит быстро выводит – то есть, предприниматель не уверен в своих навыках и старается избежать потерь. Поэтому доверять следует трейдеру, который на ряду с деньгами вкладчиков, управляет собственным крупным капиталом.

Памм-счета — что это?

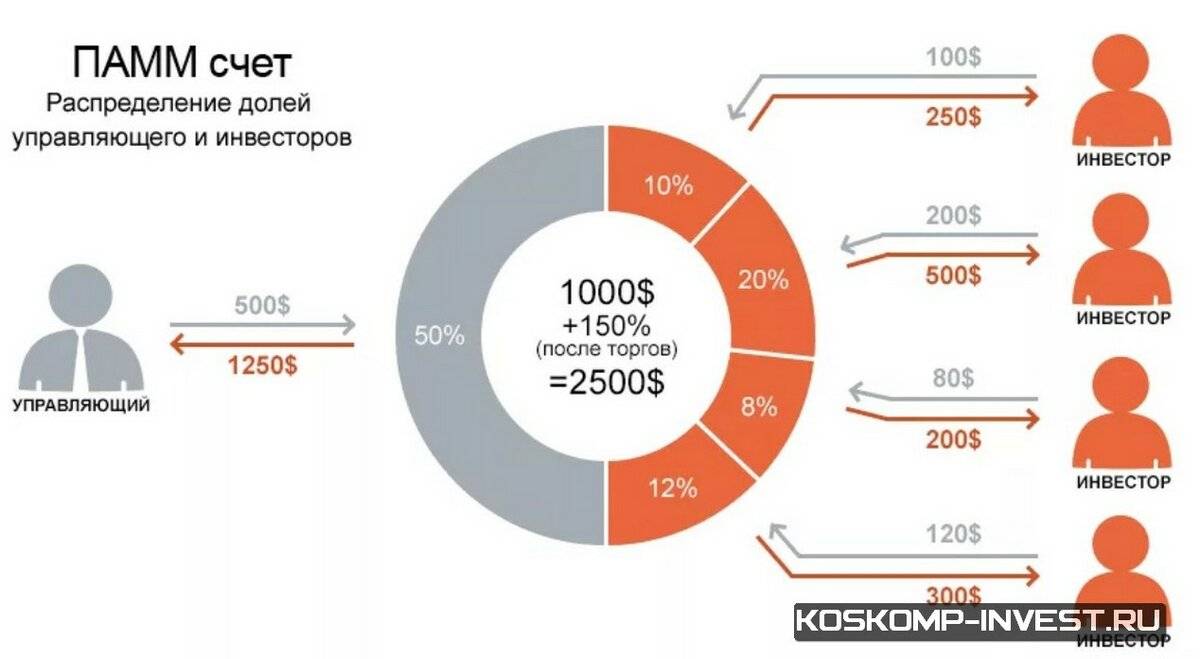

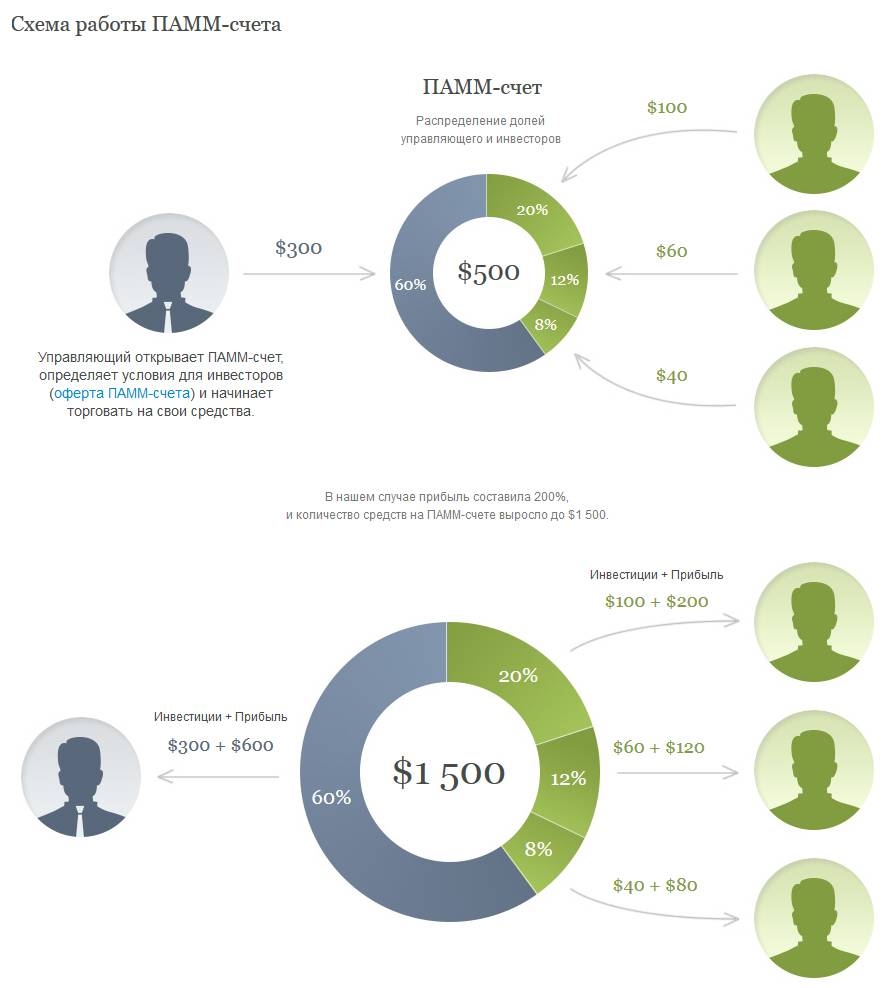

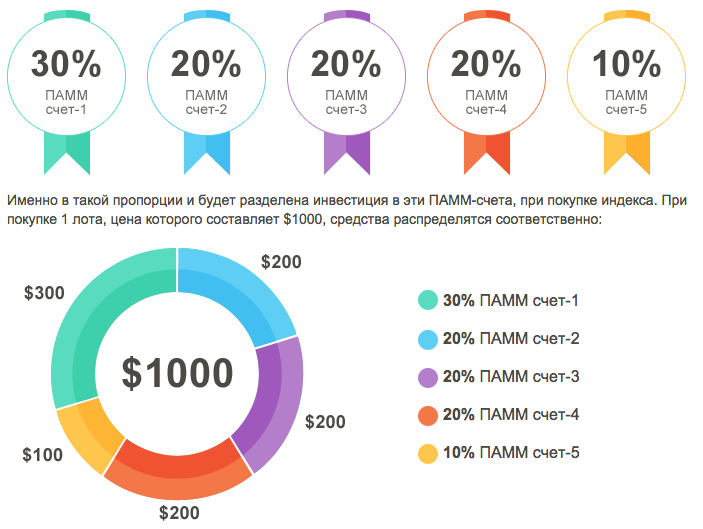

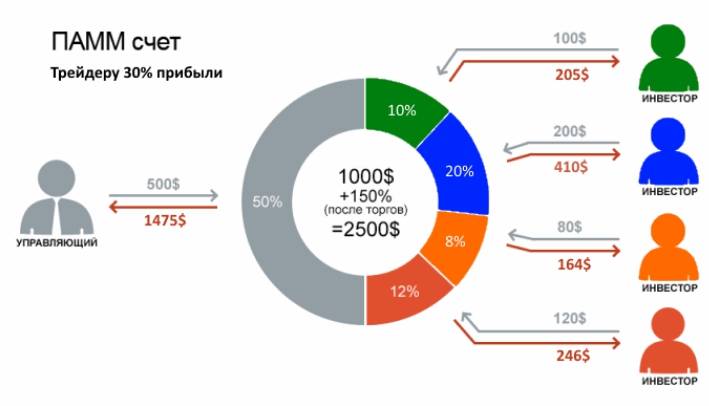

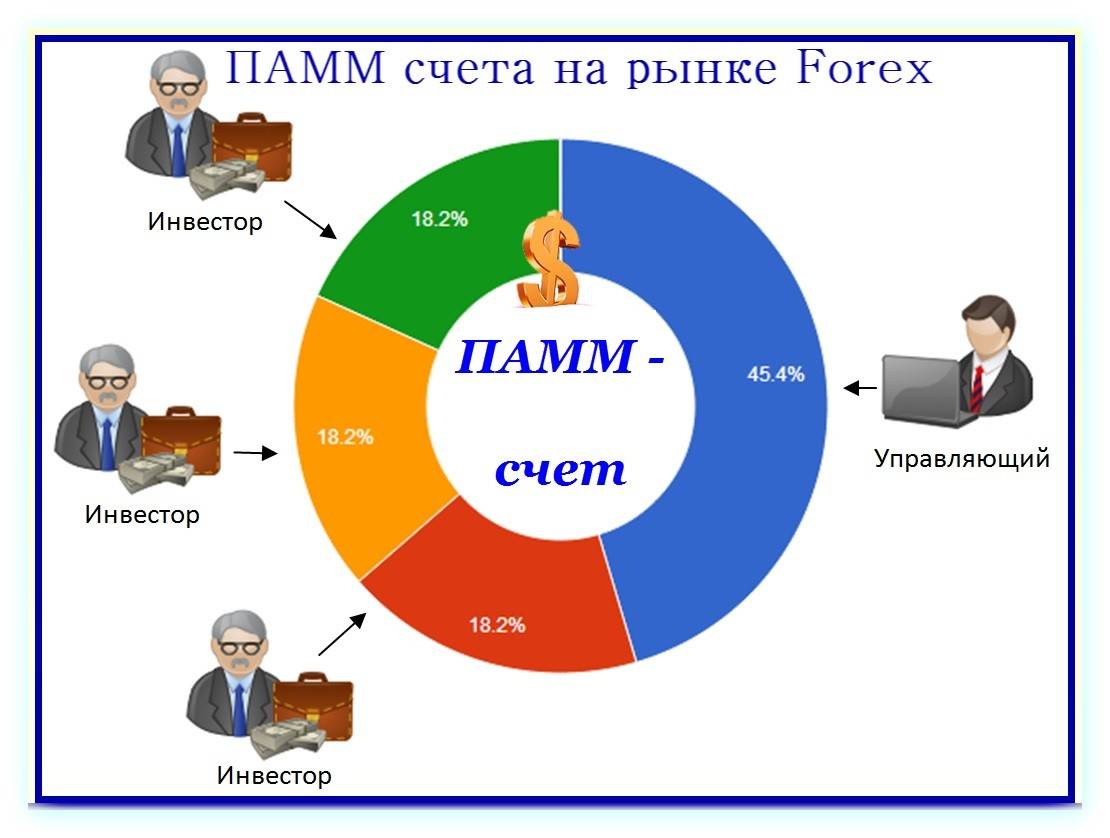

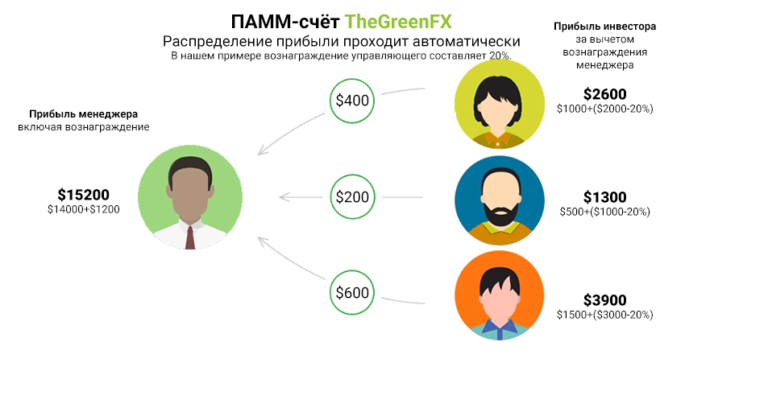

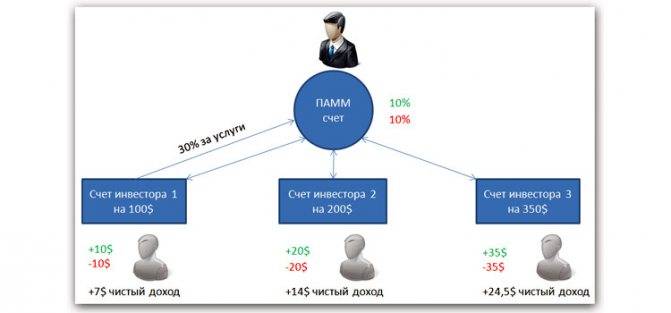

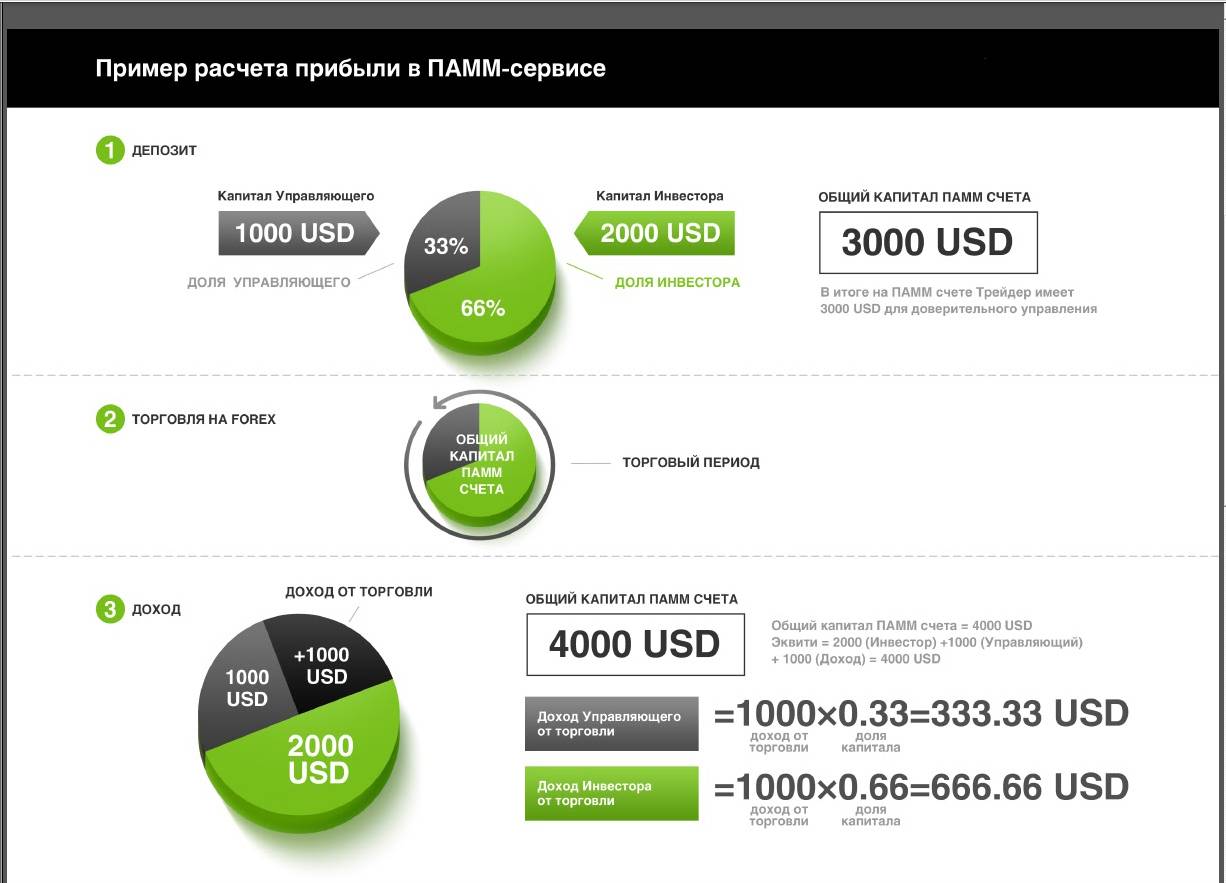

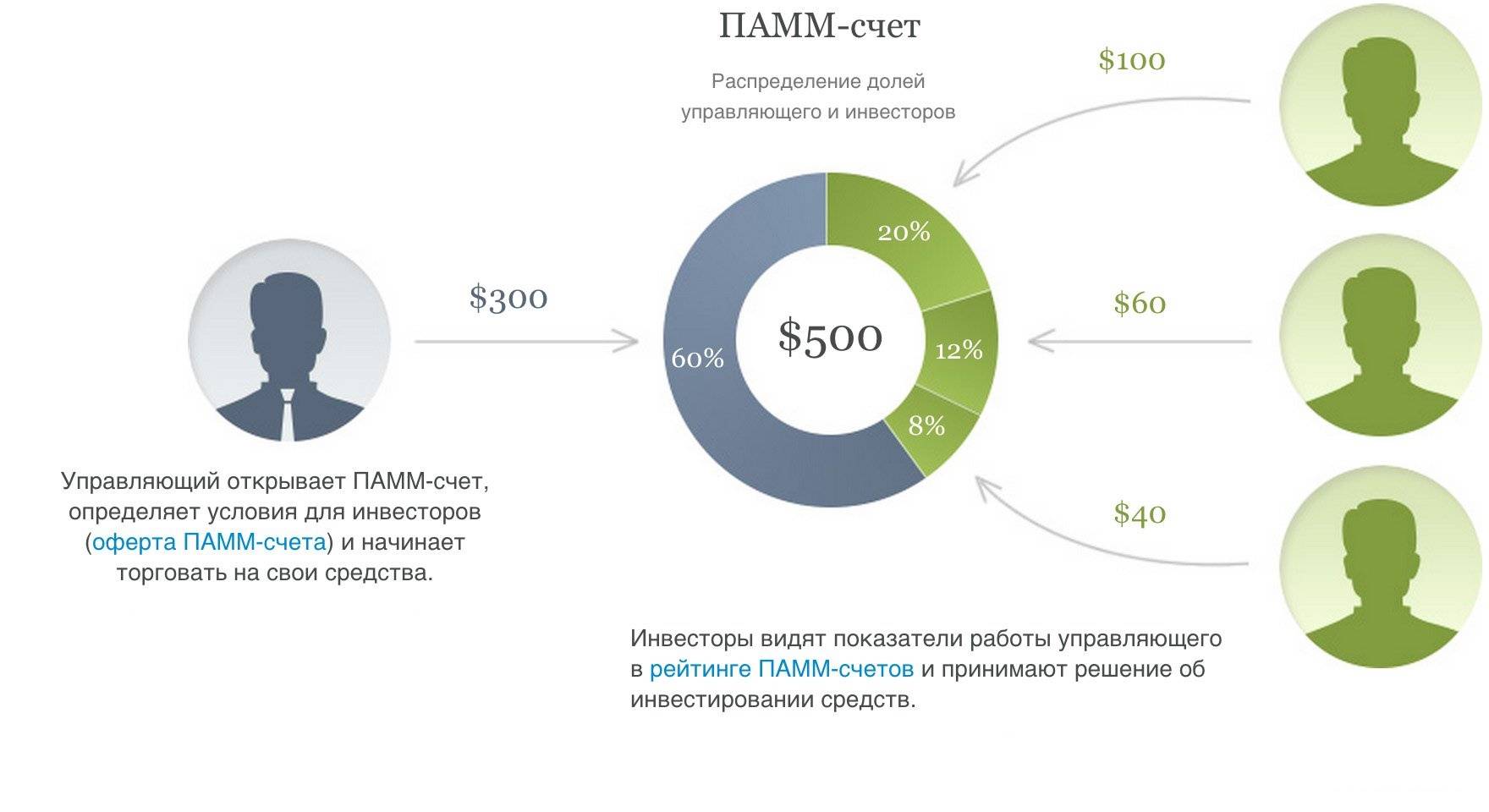

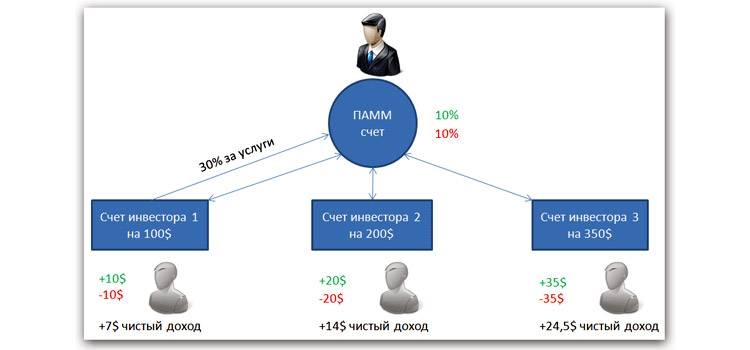

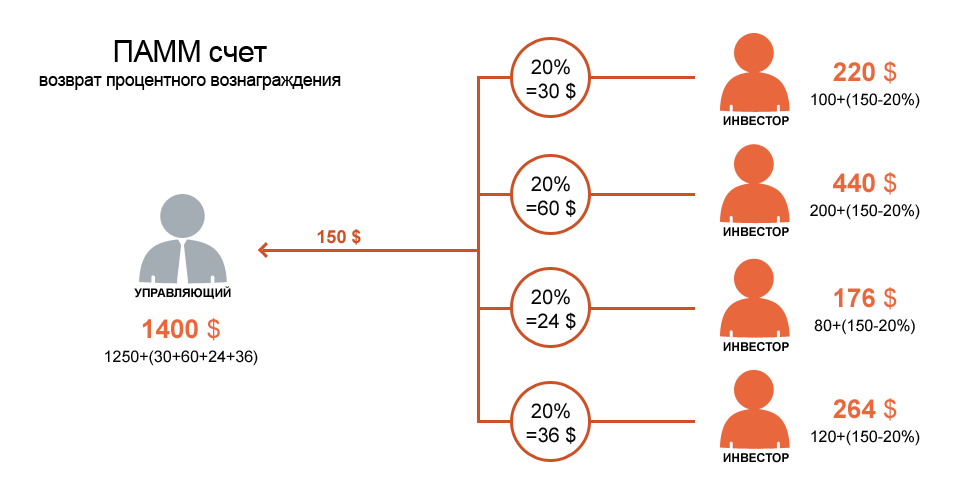

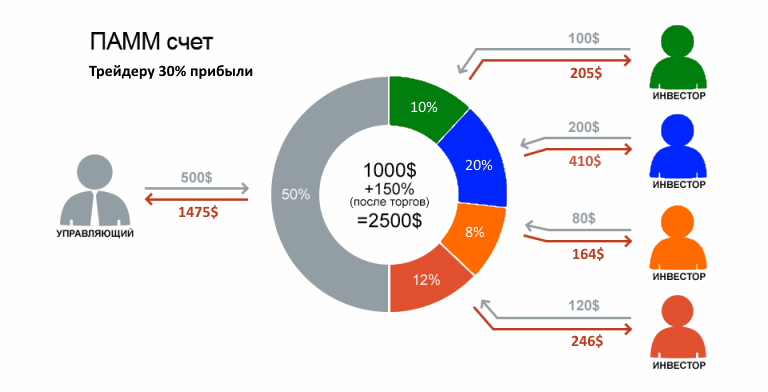

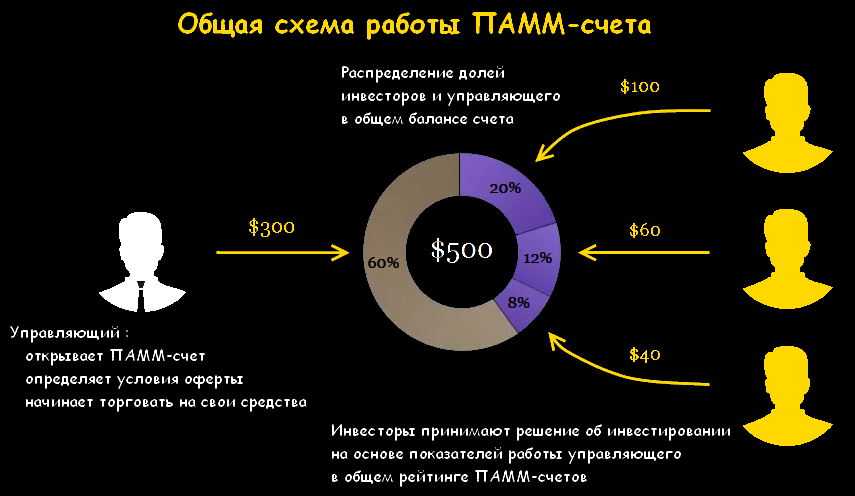

В ПАММ-системе средства инвесторов, подключенных к конкретной оферте, сосредоточены на одном счете, которым и управляет трейдер. У управляющего нет доступа к средствам, что снижает неторговые риски. Распределение прибыли и убытков происходит пропорционально доле каждого участника в соответствии с размером инвестиций. Минимальная сумма, срок инвестиций и размер комиссии трейдера регламентированы публичной офертой.

Преимущества ПАММ перед самостоятельной торговлей и другими типами счетов:

- Относительная безопасность капитала, так как у трейдера нет прямого доступа к средствам инвесторов.

- Возможность снижения торговых рисков путем диверсификации и инвестиций в счета с разными стратегиями.

- Неограниченная доходность.

- Высокая степень ответственности со стороны управляющего, так как в торговле участвуют и его средства.

Минусы памм-счетов во многом продиктованы негативными особенностями инвестиций в валютную торговлю в целом.

- Высокие риски. Даже выбор трейдера со стабильным приростом не гарантирует прибыль и полную страховку от частичной потери депозита.

- Сложность системы для неквалифицированного инвестора. Одного взгляда на графики прибыли и просадки недостаточно для выбора наиболее успешного ПАММ-управляющего. При анализе эффективности торговой стратегии учитывается множество факторов, о которых не знает неопытный инвестор.

- Завышенные комиссионные управляющего. Некоторые управляющие необоснованно повышают комиссию до 50-60%, аргументируя это сроком существования счета или опытом торговли.

- Забрать средства со счета можно только по истечении торгового периода, установленного офертой. За досрочный вывод средств управляющие нередко назначают весомый штраф.

- Риск мошенничества. В поисках подходящей ПАММ-системы инвестор-новичок может стать жертвой “форекс-кухни”, которая через некоторое время исчезнет вместе со средствами клиентов.

Требования к ПАММ счету

Выбирая впервые ПАММ счета, стоит внимательно и грамотно подойти к оценке сервиса, узнав информацию не только из официального сайта, но еще и непосредственно с внешних профильных ресурсов

Я рекомендую принимать во внимание 7 важных позиций:

- Независимый рейтинг ПАММ счетов.

- Для того чтобы качественно оценить стратегию управляющего, данные необходимо оценивать минимум за 6 месяцев, а то лучше и год. Показатель за 2-3 месяца работы не объективный.

- Количество прибыльных и неприбыльных сделок. Если показатель минимум 60 на 40 – то это говорит о стабильной работе.

- Средний показатель доходности за весь период.

- Количество открытых сделок. Слишком большой показатель говорит об опрометчивости выбора стратегии, да и работа только с одними инструментами в паре указывает на узкую специализацию управляющего.

- Грамотная стратегия ПАММ инвестирования подразумевает сотрудничество с площадками, в которых нет проблем с выводом и скоростью обработки заявок. Плюс, нужно учитывать и историю самого управляющего.

- Финансовая интуиция вкладчика. Я всегда прислушиваюсь и к своему внутреннему голосу.

История управляющего

Для тех, кого интересуют инвестиции в памм счета, я бы отметила крайне важную позицию, на мой взгляд, как имя, репутация и уровень доверия к управляющему. Порой бывает и так, что новички показывают хорошие результаты, а старички, немного расслабившись, теряют хватку. Отзывы и комменты на специализированных ресурсах помогут оценить позицию каждого. На некоторых ресурсах, например форекс тренд, подразумевалась короткая аннотация история работы трейдера. Отмечу, что даже топовые компании иногда не выдерживают конкуренции рынка или жадности своих основателей, как и было с вышеупомянутой компанией.

Доходность счета

Разумеется, что фондовый рынок не стабильный, но за счет этого мы можем получать прибыль. Весомый аргумент в выборе именного этого инструмента вложений в том, что вся информация публичная и открытая, а зашифрованные лишь личные данные инвесторов. На доходность ПАММ счета влияют сразу несколько факторов, а именно:

- размер максимально зафиксированной просадки;

- объем вложений самого трейдера;

- дата создания счета;

- минимальные инвестиции, которые допускаются, чтобы стать частью работы счета.

Размер просадки

Любой ПАММ счёт рано или поздно столкнется с просадкой. По сути, это показатель минуса, в который уходит сделка. В режиме онлайн можно следить за ним. Как себя в такой ситуации может повести трейдер?

- Закрыть сделку и выйти в минус.

- Дождаться изменения направления курса и все же выйти в ноль или небольшой плюс.

- Дождаться еще большой просадки.

Процентный показатель показывает, сколько можно потерять

Важно принимать во внимание текущий показатель, средний, минимальный и максимальный для получения объективных данных о работе управляющего

Капитал управляющего

Этот показатель крайне важный в выборе ПАММ счета. Узнать его можно непосредственно на сайте брокера, либо же воспользовавшись объективными мониторингами. Если управляющий вложил «3 копейки», меня бы это насторожило, да и слишком большие суммы – тоже не валидный показатель, указывающий, что управляющий слишком уверенный в своих силах. ПАММ счёт подразумевает обязательное финансовое долевое участие самого трейдера, что выделяет инструмент на фоне остальных, как банковские депозиты или некоторые хайп-проекты.

Прибыльность инвестиций

Специалисты считают хорошим показателем, когда ПАММ счёт в месяц приносит порядка 10-20% чистой прибыли

Но при этом во внимание принимается и срок работы счета. Как правило, те, кто отработал 1 год, могут претендовать на статус «проверенных и надежных»

Суммарно прибыльность рассчитывается как сумма прибыли и потерь за определенный период. Учитывается и количество убыточных ордеров, если на мониторинге, вы видите, что открытые ПАММ счета показывают минус более 5 сделок подряд – это повод лишний раз задуматься о выборе управляющего.

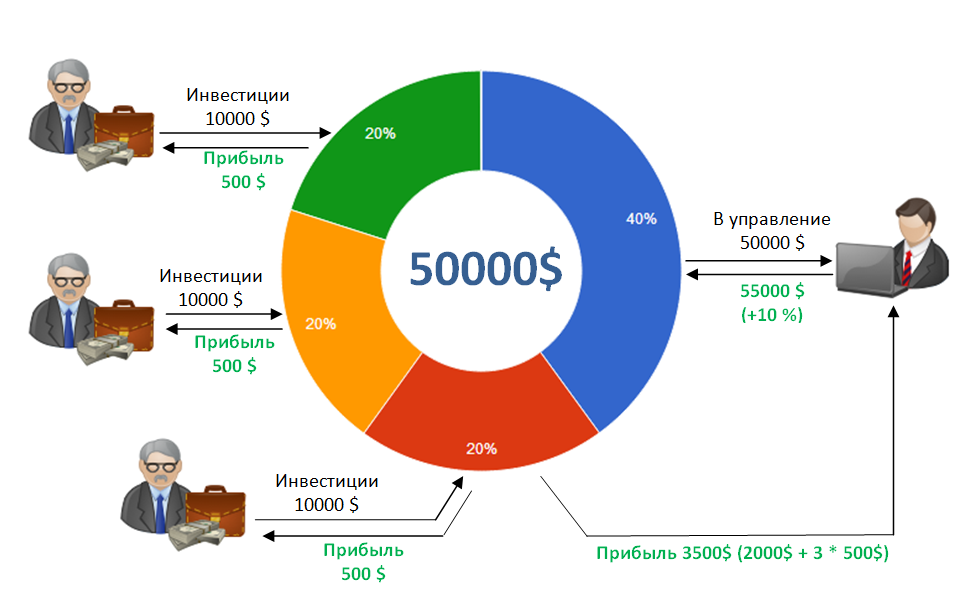

Инвестиции в ПАММ счета для чайников на примере

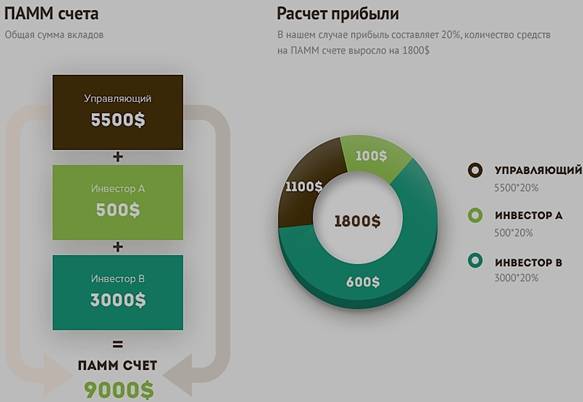

Для наглядности рассмотрим работу инвестиций в ПАММ счета на примере. Допустим, что трейдер, торгует на рынке форекс с депозитом 1000$ и средней доходностью 5% в месяц. Прибыль в этом случае составляет 50$. Валютный рынок форекс позволяет торговать по одной той же стратегии практически любыми объёмами. Это значит, что при одной и той же доходности (в нашем случае 5 % в месяц) обладая большим торговым капиталом, трейдер может получать существенно- большую прибыль.

В какой-то момент наш трейдер принимает волевое решение открыть ПАММ счет и начать использовать в торговле привлеченные средства инвесторов. Представим, что сразу 2 инвестора решили инвестировать в этот ПАММ счет. Первый вложил 1000$, а второй 3000$. Общий объем средств на счета в этом случае составит 5000$ (1000+1000+3000).

При средней доходности 5% общая прибыль на ПАММ счете составит 250$. При создании счета наш трейдер, в оферте установил процент вознаграждения управляющего 40%. (средне-статистическое значение). Это значит, что за управление привлеченным капиталом, трейдер получит 40% от прибыли инвесторов. В таблице ниже можно посмотреть распределение прибыли в нашем ПАММ счете.

| Собственный капитал | Прибыль ПАММ участника без распределения | Прибыль ПАММ участника после распределения | |

Управляющий — Трейдер | 1000$ | 50$ | 130$ |

Первый инвестор | 1000$ | 50$ | 30$ |

| Второй инвестор | 3000$ | 150$ | 90$ |

| Всего | 5000$ | 250$ | 250$ |

Думаю, комментарии к таблице излишни, невооруженным взгядом видно, что использование ПАММ площадок выгодно как трейдеру, так и инвесторам. Все убытки распределяются среди управляющего и инвесторов в том же отношении что и прибыль, причем в этом случае управляющий не получает никакого вознаграждения.

До возникновения ПАММ площадок, инвесторы на рынке форекс были вынуждены работать с трейдером напрямую, через предоставление пароля для доступа к торговому счету инвестора. Либо передавать инвестируемую сумму непосредственно в руки трейдеру. Первый способ предполагает необходимость наличия у инвестора приличной суммы под управление, т.к. уважающий себя трейдер не будет брать в управление счет с балансом 100$. При втором способе альтернативного инвестирования в ПАММ счета, существует высокая вероятность мошенничества. Именно по такой схеме работали большинство соскамившихся проектов, такие как ВладимирFX, Gamma IC и др…

Говоря о том, что такое ПАММ счета нельзя не сказать о преимуществах перед описанными выше способами:

- ПАММ-брокер выступает в роли независимого гаранта выполнения обязательств как трейдера, так и инвестора. Отсюда вытекает следующее преимущество.

- ПАММ брокер предоставляет реальную историю ПАММ счета. Можно сказать, что брокерская компания, предоставляя доступ к статистике управляющего, выступает в роли независимого ПАММ мониторинга

- Управляющий не может взять и уйти с деньгами инвесторов. Капитал инвесторов хоть и поступает в управление трейдеру, но вывести его он не сможет.

- Удобство инвестирования в ПАММ счета различных управляющих на одной площадке. Инвестор может всего один раз пополнить счет и распределить сумму по нескольким управляющим.

- Трейдер рискует не только деньгами инвесторов, но и собственным капиталом. Благодаря ПАММ брокерам любой инвестор может посмотреть сумму капитала управляющего. Управляющих, у которых объем собственных средств на торговом счете слишком мал, опытные инвесторы обходят стороной.

- Удобство выбора ПАММ счета в рейтинге брокера. Благодаря ПАММ брокерам, разработавшим удобные интерфейсы рейтингов и фильтров, выбор управляющего может занимать буквально несколько минут.

- Экономия времени на согласовании деталей инвестирования в ПАММ счета. Инвестору не нужно переписываться с управляющим и обсуждать условия инвестиций, этот процесс сводится к нажатию одной кнопки.

Как анализировать ПАММ-счета

Вопрос, как выбрать ПАММ-счет, волнует всех новичков, решивших зарабатывать на доверительном управлении на форексе. Сразу отмечу, что стопроцентных рецептов, как выбрать того самого управляющего, который будет приносить стабильную прибыль, нет. Выбрать хороший ПАММ-счет в разы сложнее, чем хорошую акцию, и подходов к анализу существует множество.

Отмечу только наиболее важные аспекты:

избегайте трейдеров, использующих мартингейл и сетки ордеров – это две наиболее рискованные стратегии;

предпочитайте ПАММ-счета, работающие несколько лет – такие управляющие более опытны и способны справиться с большинством трудностей;

обратите внимание, на какой валютной паре торгует управляющий и по каким принципам – например, евро / доллар или фунт / доллар подходят для любого стиля торговли, «канадец» сильно зависит от цен на нефть, а вот заработок на кроссах (парах, в которых нет доллара) требует от трейдера специфических умений;

посмотрите тип торговли – автоматическая или ручная (по большому счету нет разницы, если трейдер работает в плюс, но роботы чаще используются на агрессивных стратегиях типа скальпинга);

чем больше средств в управлении и чем больше инвесторов, тем лучше при прочих равных условиях – значит, этому трейдеру доверяют.

И проанализируйте параметры самого ПАММ-счета:

- максимальный размер просадки – если управляющий часто и сильно теряет деньги, то сможете ли вы удержаться и не вывести депозит, зафиксировав убыток;

- кредитное плечо – чем оно выше, тем больше рисков;

- прибыль в месяц и в год;

- нагрузка депозита – т.е. сколько сделок открыто одновременно (чем больше, тем выше риски наступления маржин-колла);

- соблюдение декларации – выполняет ли управляющий поставленные им самим условия торговли.

На скрине – управляющий ПАММ-счета соблюдает декларацию, и это позитивный знак.

А вот еще интересная статья: С чего начать инвестирование на рынке ценных бумаг

Многие брокеры предлагают рейтинги ПАММ-счетов. Не стоит вкладываться сразу в самый топовый счет – проанализируйте, за счет чего он добился успеха. Возможно, ему просто повезло, он разогнал депозит и поэтому оказался в топе чисто по формальным показателям. А через неделю он сольется.

Часто трейдеры просто попадают в струю – например, играют на понижении рубля в периоды введения санкций, когда каждому дураку понятно, что в долгосрок пару доллар / рубль нужно шортить.

А минимизировать их количество можно путем… правильно, проведения диверсификации.

Как трейдер проиграл $30 млн. на ПАММ счетах, а инвесторы… ему доверяют

Брокерская компания Alpari является с 2008г. основателем ПАММ счетов, первым в мире ПАММ брокером и официальным владельцем торговой марки PAMM (ПАММ). Неудивительно, что именно этот брокер

- имеет самое большое количество в своем рейтинге ПАММ счетов и инвесторов ПАММ;

- получает многие годы подряд от Академии Masterforex-V Кубок “лучшего ПАММ брокера мира” по единогласному решению Ректората Академии МФ.

На 5.12.2019г. В ПАММ рейтинге Альпари насчитывается более 3.5 тыс. счетов для инвесторов. Проанализируем их подробно, чтобы понять сильные стороны и “ловушки” (иногда и “капканы”) для инвесторов ПАММ.

- Cначала ставим фильтр “возраст ПАММ счета” от 3-х лет и обнаруживаем, что число ПАММ счетов уменьшилось в 14 раз до 286. Если учесть, что у Альпари постоянно находится в рейтинге 3-4 тыс. ПАММ счетов, делаем вывод, что через 3 года “выживает” из них примерно 7%. Остальные разоряются.

- На первый взгляд в текущем рейтинге, есть много успешных ПАММ счетов из которых инвестору есть “что выбрать”.

Выбираем для детального анализа безусловного лидера – Moriarti (paymaster). Прекрасные результаты:

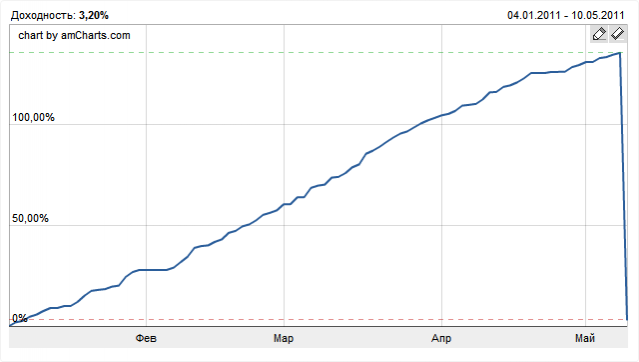

- доход за 4 года и 11 месяцев: 127426.9%;

- плавный график роста доходности;

- рекордное число инвесторов его ПАММа – 4306 человек, вложивших в него 2.287 млн. долларов при его личном капитале в $22.76 тыс.;

Что смущает в ПАММ счете Moriarti (paymaster):

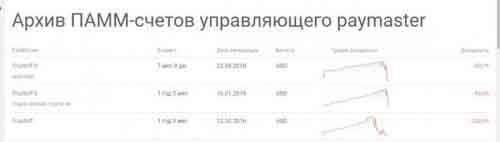

а) 22 проигранных или брошенных счета в “архиве” у этого трейдера

б) погрешности в математике: в рейтинге указано, что за 4 года и 11 месяцев

- Moriarti (paymaster) первоначально вложил $1 тыс. и заработал… $1 273 451 (деньги инвесторов рейтинг не учитывает, хотя прибыль $1.273 млн. от $2.287 млн. депозита составляет всего 55.6% за эти 4 года и 11 месяцев, т.е. около 11% в год).

- становится понятным зачем трейдер бросил один из 22 счетов с 7.10.2015 без торговли на почти 5 лет (наверное, чтобы затем запустить его, обойдя “фильтр от 3-х или 5 лет жизни ПАММ счета”).

- становится ясно, как проиграны остальные 21 из 22 счетов – см. плавный рост и… моментальное разорение ПАММ счета. Так происходит у мартингейлов или антимартингейлов, когда они выбирают 21 валютную пару и на разных счетах пытаются найти разворот ДОЛГОсрочного тренда по каждой валюте, чтобы “поймать” новый тренд. В одном случае удалось и получено $2.2 млн. инвестиций.

- статистика рейтинга ПАММ Альпари не говорит каким финансовым инструментом торгует Moriarti (paymaster), чтобы проверить когда ЗАКОНЧИТСЯ тренд и счет-лидер на $2.2 млн. долларов будет полностью разорен, как и предыдущие 21 торговый депозит трейдера.

Почему коллектив wiki Masterforex-V уверен в разорении этого ПАММ счета?

- включите логику или здравый смысл: если проиграны 21 из 21 торгуемых счета (один “лежит” законсервированным), что должно произойти с очередным депозитом?

- данная методика торговли гарантирует 100% проигрыш депозита. Подробнее: 1-й шаг отбора управляющего трейдера: как выявить главную опасность для инвесторов – последователей Мартингейла.

в) почему Moriarti (paymaster) не реинвестирует заработок в свой счет? Его заработок составил около $382 тыс. (30% от $1.273 млн.), из которых он только $22.976 (всего 6%) оставил на счете, а остальные 94% стремительно вывел из своего ПАММа. Вы доверите свои деньги управляющему трейдеру ПАММ, который сам не верит в свою торговлю? Мы нет.

Сравните график мониторинга ПАММ счета мартингейла и указанные выше счета Moriarti (paymaster). Найдете различие?

Случаи громкого разорения практически всех “лучших ПАММ счетов” стали нормой. Так, в 2015 г. “звездой Ютуба” в среде трейдеров был ПАММ счет Trustoff в том же Альпари – 942% годовых за 1.5 года и $4.055 млн. средств инвесторов на этом счету. Посмотрите внимательно, а здесь, вас ничего не смущает в лидере (№1) рейтинга ПАММ счетов Альпари?

Что нас удивило?

а) капитал управляющего – всего $3 тыс. из $4.055 млн. на ПАММе;

б) ник трейдера Trustoff. Неужели его забыли? Это все тот же Moriarti (paymaster)- см. третью строчку в списке проигранных им счетов.

Через полгода в декабре 2016г все $4 млн. инвесторских средств Moriarti (Trustoff / paymaster) “слил” на все 100%.

Вопрос от wiki Masterforex-V: у вас еще остались сомнения по вопросу инвестировать или нет в ПАММ счет Moriarti (Trustoff / paymaster) с “доходностью в 127426.9%”?

Тогда поздравляем, вы сделали первый шаг к тому, чтобы не наступить на те же самые грабли по которым только (!!) Moriarti (Trustoff / paymaster) проиграл десятки (!) миллионов долларов инвесторов ПАММ.

Стоит ли инвестировать в ПАММ-счета?Мой отзыв и мнение

Прежде чем инвестировать куда-то, люди часто ищут в сети отзывы инвесторов и так же часто натыкаются на комментарии совершенно случайных людей

Очевидно, те кто потерял деньги (не важно, из-за своей ошибки или по вине управляющего), будут писать гневные отзывы, а те кто заработал на ПАММ-счетах — хвалебные, но чаще всего эти отзывы делаются без конкретики: в кого инвестировал, когда вводил и выводил деньги, сколько конкретно получил

ПАММ-счета как инвестиционный инструмент есть за что критиковать, но мне кажется многие люди ищут проблемы не там, где нужно. Вот несколько примеров ошибочных заблуждений:

- ПАММ-счета — это обман, развод и пирамида. Корни растут из ситуации с компаниями Forex Trend и Panteon Finance в 2011-2014 годах, которые под видом инвестиций в ПАММ-счета создали финансовую пирамиду, а топовые трейдеры оказались «нарисованными». Эти компании давно канули в лету, но их след остался на репутации индустрии и по сей день. Крупные ПАММ-брокеры работают уже по 10-20 лет, пирамиды столько не живут.

- Управляющих ПАММ-счетов не существует, компания сама рисует графики. Подтвердить реальность трейдеров довольно просто — просто напишите им на форуме или в личном сообщении. Конечно, я не общался с несколькими тысячами человек, но реальность некоторых легко подтвердить: Naragot регулярно общается в одном из Telegram-чатов, Bollindger долгое время вёл инвестиционный блог, Hohla лично оставлял комментарии к обзору его ПАММ-счетов на блоге, Lucky Pound торгует как минимум в двух разных компаниях (в Alpari и ICE-FX под ником Polar) и он далеко не единственный.

- ПАММ-счета — это рискованно. Разумеется, это правда. Но если не брать в расчёт «сливные» счета и инвестировать в опытных управляющих, то риск потерять деньги будет в разы ниже, чем если вы сами попробуете торговать на Форекс. И даже этот риск можно уменьшить: собирать портфель ПАММ-счетов для диверсификации и инвестировать через несколько брокеров для защиты от их банкротства.

- Компания в офшоре — это слишком опасно. Безусловно, это не так надёжно как банк или брокер с официальной лицензией. Однако для Forex-брокеров это норма, потому что эта сфера по сути не регулируется законодательством. И даже если брокер получит лицензию в России, это лишь будет значить ужесточение требований и лишит Forex всех преимуществ перед фондовым рынком. Ситуация напоминает проблемы с . В отличие от криптобирж, представленные в статье Форекс-брокеры уже проработали много лет, доказали свою надёжность временем и их банкротство маловероятно.

Лично я считаю, что возможность инвестировать в торговлю профессиональных управляющих — это очень круто, поскольку у самого нет времени заниматься разработкой торговых стратегий. Основная проблема состоит в правильном выборе управляющих, именно поэтому несколько разделов статьи посвящены этой теме.

В конечном итоге, качество инвестиционного инструмента лучше определять по цифрам прибыли и доходности. Я собрал статистику своих вложений в ПАММ-счета с 2020 года:

Доходность инвестиций в ПАММ-счета по годам:

| Год | ПАММ-счета | Состав ПАММ-портфеля |

| 2020 | 8.1% | Naragot, Frame, Keltner Channel Pamm, Polar, Itera, ProfitLine |

| 2021 | -1.4% | Vesperium, Naragot, Itera, ECNp20, Velociraptor |

| ВСЕГО | 6.7% |

Ожидания в 2022 году: сумма моих инвестиций в ПАММ-счета достигла 550$. Портфель существенно изменился в марте после детального анализа всех предложений на рынке. Риски каждого из выбранных трейдеров довольно низки, просадок больше 50% скорее всего не будет. Я использую ПАММ-счета с низким риском, поэтому годовая доходность +10% уже будет отличным результатом.

Такой вот получился отзыв про инвестирование в ПАММ-счета. Результаты за 2022 год должны показать, смогу ли я встроить ПАММ инвестиции в свою долгосрочную портфельную стратегию. Очень хотелось бы, потому что вкладывать деньги таким способом очень удобно, плюс нет зависимости от ситуации на рынке. Меня не волнует будет кризис на рынках или нет, потому что Forex-трейдеры ждут широких движений цен в любую сторону и на них зарабатывают.

Загрузка …

Загрузка …

Заранее спасибо за участие 🙂

Подводя итог, общая мысль статьи получается такой — заработать на ПАММ-счетах непросто, но это возможно, если вкладывать в стабильных консервативных управляющих. Я пришел к такому решению, но наверняка есть ребята, которые успешно работают с агрессивными ПАММ-счетами. Увы, не мой случай. Впрочем, больше всего можно заработать, если самому стать управляющим — это прям золотая жила, если вы умеете прибыльно торговать на Forex.

Стратегии инвестирования: заключение

Стратегии инвестирования в ПАММ-счета – это использование денежных средств, для получения максимально возможного уровня прибыли либо снижения возросшего уровня риска. Наиболее распространенные стратегии:

Стратегии инвестирования в ПАММ-счета – это использование денежных средств, для получения максимально возможного уровня прибыли либо снижения возросшего уровня риска. Наиболее распространенные стратегии:

Скальпинг

Система скальпирования может успешно использоваться не только при личном трейдинге, но и на рынке ПАММ. Механизм стратегии довольно прост – дождаться просадки и войти в момент восстановления. При правильно рассчитанном моменте, показатель прибыльности может достигать 60 процентов вложенных средств за короткий период.

Распределенный вход

Данная стратегия является отличным способом минимизации рисков. Для начала выбирается счет с историей не менее двенадцати месяцев. Проверяется, были ли у управляющего депозитом в прошлом просадки, и если да, то на какой уровень. Вполне возможно, что наилучшим способом будет разбивка средств на несколько различных частей, и вкладывать их после каждой новой просадки.

Заключение

Существует огромное число алгоритмов получения прибыли, но как показывает практика не все они приносят стопроцентную прибыль, а некоторые и того хуже – убыток. Как утверждают профессионалы рынка, лучший способ обезопасить себя и получить высокую прибыль – максимально протестировать торговую систему, а не просто слепо следовать советам многочисленных «гуру».