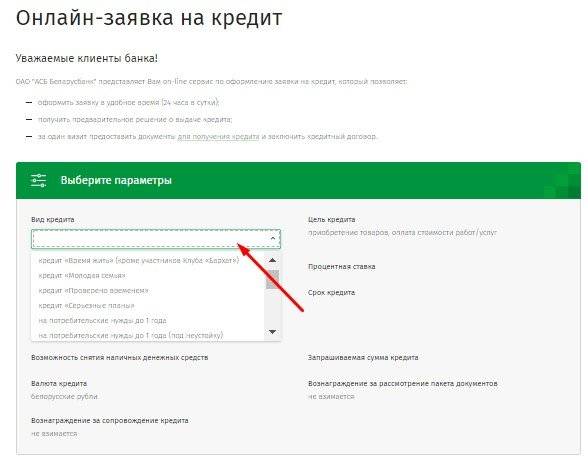

Процесс подачи заявки

Чтобы создать онлайн-заявление на получение займа, необходимо посетить фирменный сайт Беларусбанка. На открывшейся странице, справа можно будет увидеть поле «Онлайн заявки». Наведя курсор мыши на надпись, появится специальное окно, в котором следует выбрать раздел «На кредит». Итак, начнем заполнение.

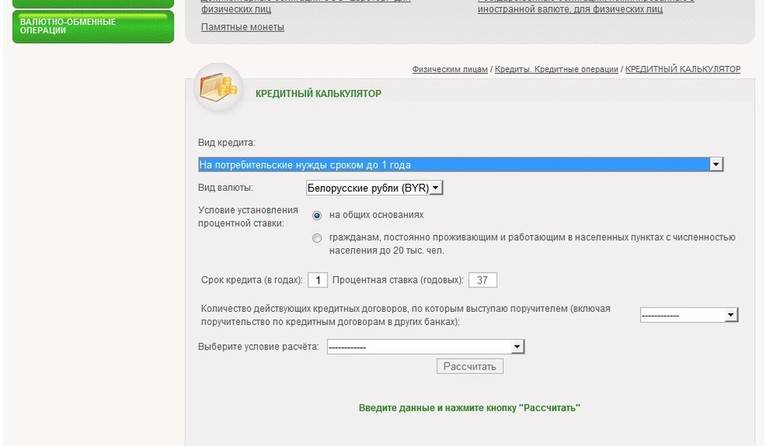

- Укажите вид кредита. Из предложенного списка выберите кредитный продукт, импонирующий вам своими тарифами.

- Выберите условия установления годовой процентной ставки. Для некоторых программ кредитования доступен лишь выбор «общих оснований», для других – льготных.

- Сверьте процентную ставку, указанную системой. Удостоверьтесь, что её значение допустимо для вас.

- Выберите, будет ли предоставлено обеспечение по кредиту.

- Отметьте, какая форма выдачи кредита является более предпочтительной. Будет это зачисление средств на кредитку, дебетовую карту или счета третьих лиц.

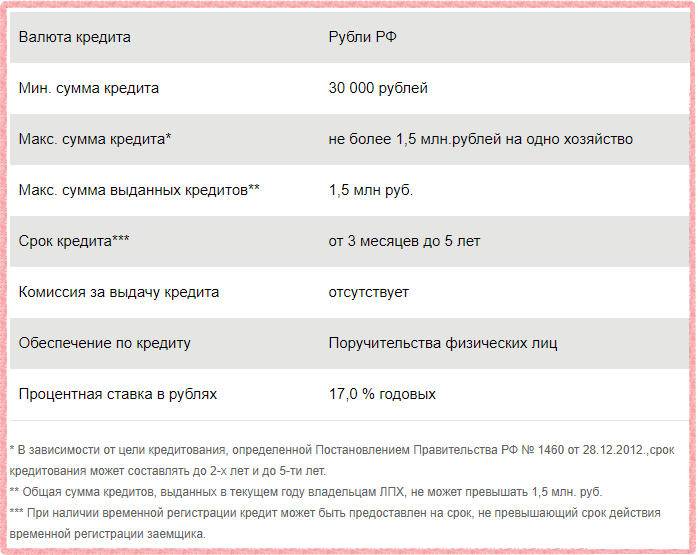

Изучите прочие параметры выбранного вами кредитного продукта, такие как возможность снятия наличности, максимальная сумма займа, валюта кредита, комиссия за рассмотрение документов и выдачу средств. Внимательно прочитайте остальные сведения, указанные на странице, а именно все примечания, информацию об ответственности заявителя. После проставления отметки о согласии с условиями кредитования, нажмите кнопку «Продолжить».

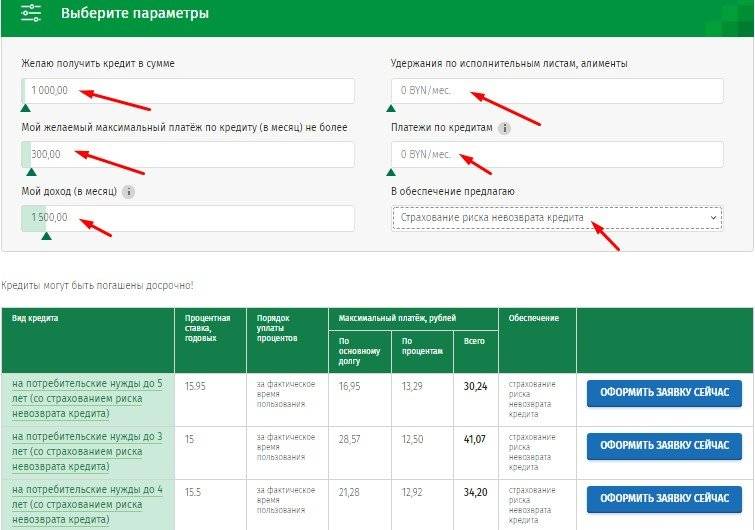

Затем система рассчитает максимально возможный размер кредита, для этого следует внести сведения о своем ежемесячном доходе в предназначенные для этого поля и кликнуть кнопку «Рассчитать». Изучив полученную информацию, жмите «Продолжить».

Следующим шагом оформления станет ввод личных данных заявителя: ФИО, гражданства, адреса регистрации, номеров телефонов, и прочих сведений. Вписав всю запрашиваемую информацию, кликните «Продолжить».

На третьем этапе потребуется ввести в специальные графы данные о занятости, трудовом стаже, связи с банком, а также указать дополнительную информацию, запрашиваемую сервисом. После заполнения, нажмите кнопку «Подтверждаю».

Заключительный шаг предполагает указание имеющейся задолженности по ранее полученным кредитам. Заполнив поля, кликните «Подтверждаю». Вашему вниманию предстанет вся информация, указанная вами ранее. Еще раз проверьте её, выберите способ, с помощью которого банк уведомит вас о принятом решении и нажмите кнопку «Данные указаны верно». Заявка сформируется и направится на рассмотрение в отделение Беларуссбанка.

Кредит «Проверено временем»

Предложение предусматривает использование международной кредитной карты, с возобновляемым лимитом. Кредит могут оформить клиенты как с хорошей кредитной историей, так и с испорченной, по минимальному пакету документу, без поручителей. Для добросовестных заемщиков установлена более выгодная процентная ставка.

Заемщиком может стать гражданин Республики Беларусь, иностранный гражданин либо лицо без гражданства, но владелец зарплатной карты или счета, открытого в банке. Обязательное условие: регулярное поступление зарплаты в течение последних 3 месяцев.

Кредитная линия возобновляется до момента достижения заемщиком 57-летнего возраста. По истечении трехлетнего срока действия карты, пластик перевыпускается. Лимит по карте зависит от платежеспособности клиента, а минимальный ежемесячный платеж не меньше 2% от суммы использованного основного долга.

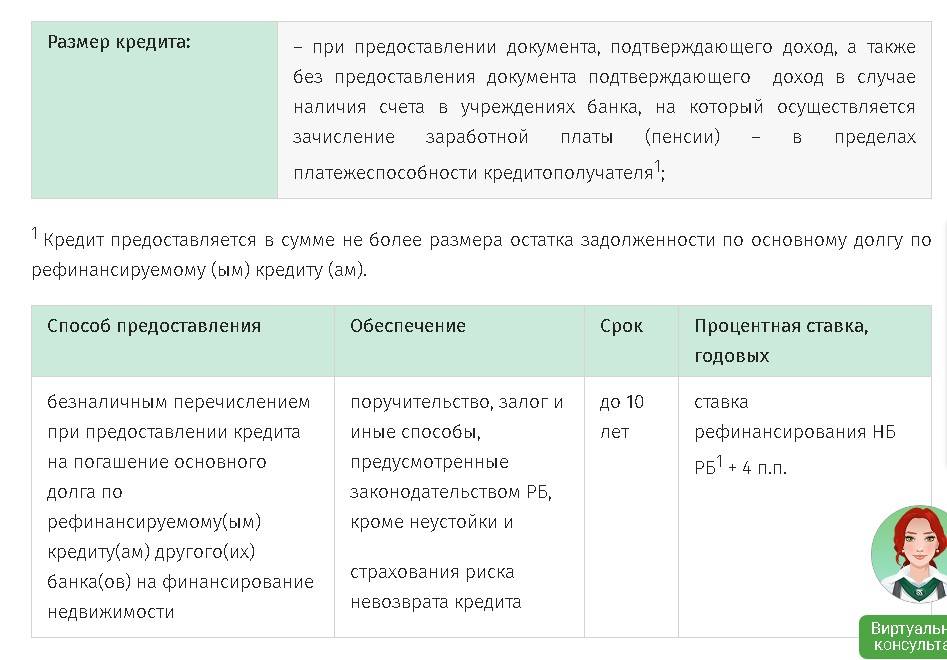

Размер процентной ставки зависит от ставки рефинансирования Национального банка страны. В рамках данной программы добросовестные заемщики могут рассчитывать на ставку рефинансирования + 2%, и еще на 1% выше у клиентов, с испорченной кредитной историей.

Подать заявку можно в любом отделении банка или инфокиоске, путем звонка в кол-центр или заполнив онлайн-анкету на сайте банка.

Необходимые документы:

- Паспорт;

- Подтверждение дохода справкой о размере заработной платы за последние 3 месяца либо выпиской со счета;

- Согласие заемщика на предоставление кредитного отчета;

- Согласие на обработку персональных данных и получение сведений о заемщике от Национального банка Беларуси.

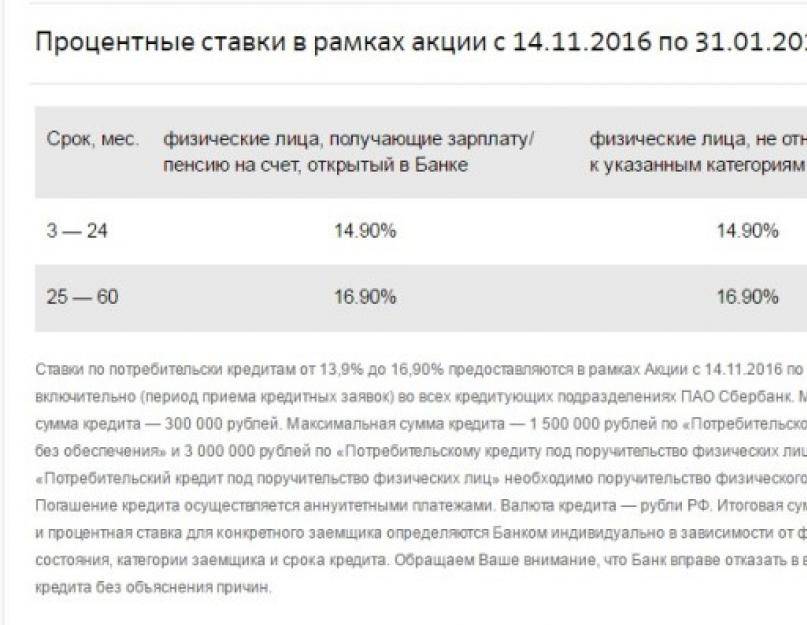

Проценты

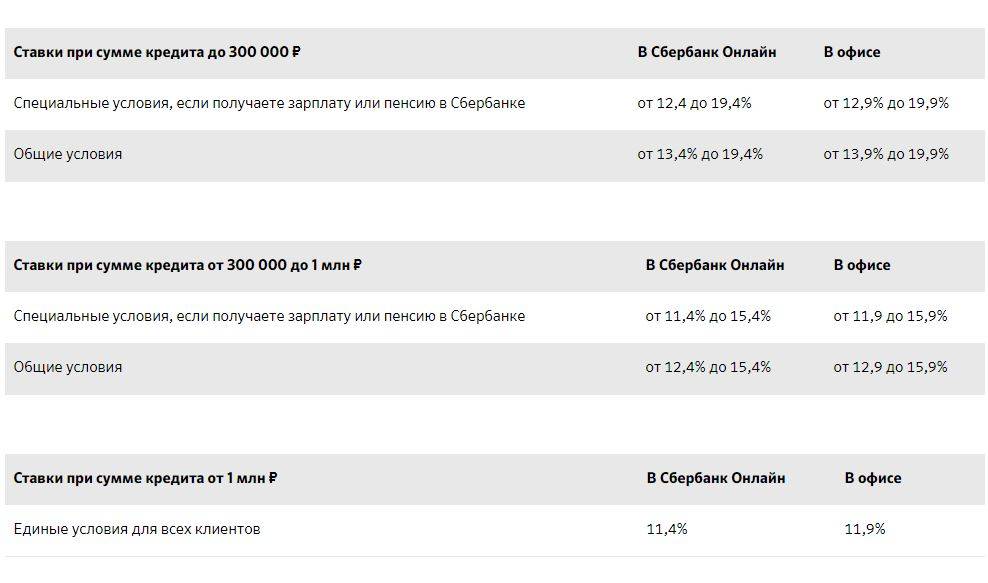

Ставки по потребительским кредитам в Беларусбанке определяются после анализа доходов клиента, его платежеспособности и др.

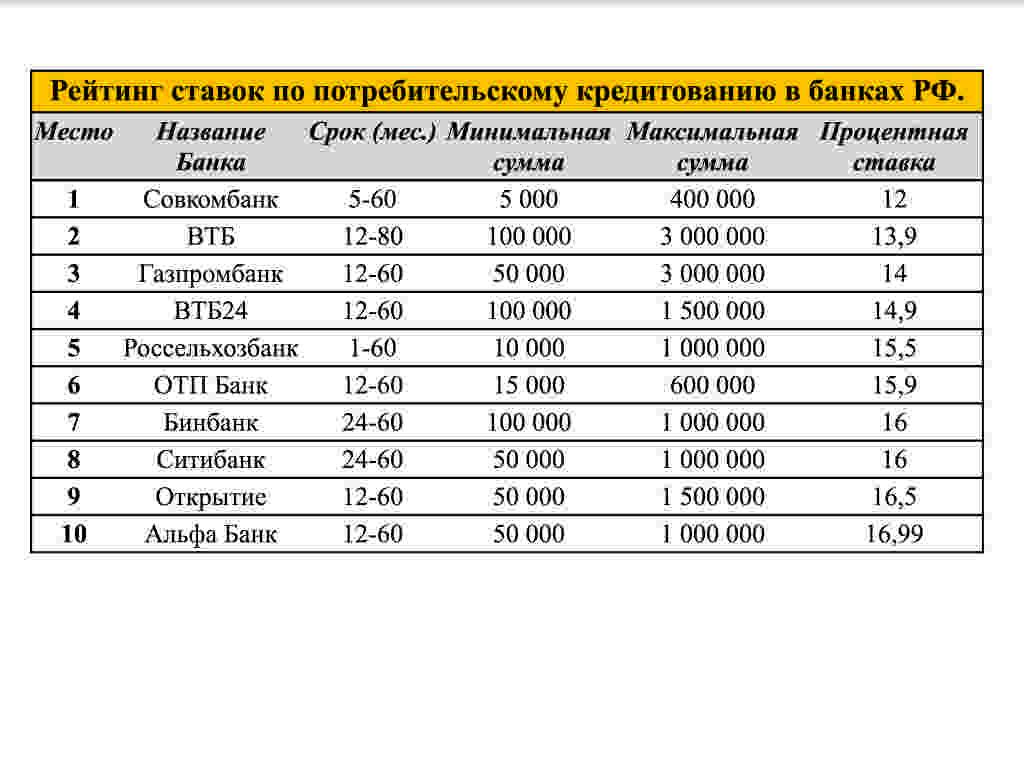

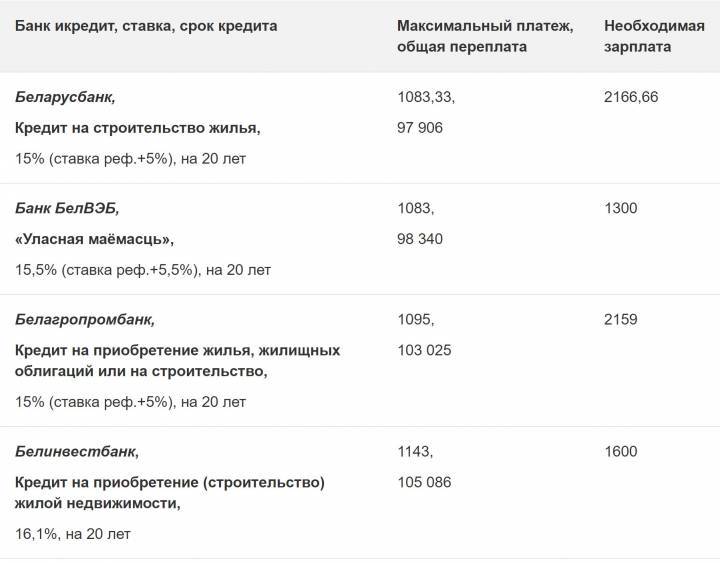

В таблице указаны базовые показатели в разрезе каждой программы:

| Кредиты | Процентные ставки |

| Удачное обновление | 24-26% |

| Лето с Беларусбанком | 12,22% |

| Потребительский кредит | 24-27% |

| Молодая семья | 11,5, 23% |

| Серьезные планы (молодежный кредит) | 24% |

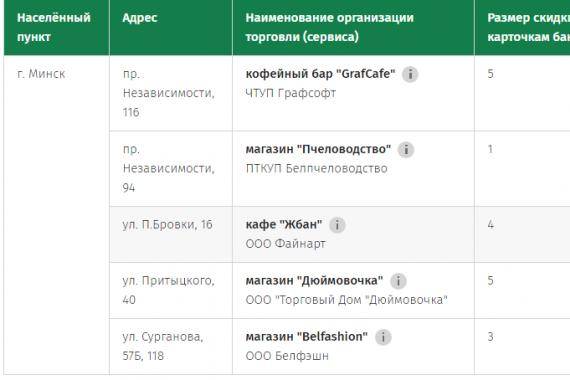

В банке предлагают и другие виды целевых потребительских кредитов, например, займы для покупки товаров в магазинах с которыми банк заключил соответствующие договора или кредиты, которые помогают собрать ребенка в школу (приобрести одежду, канцтовары и т.д.).

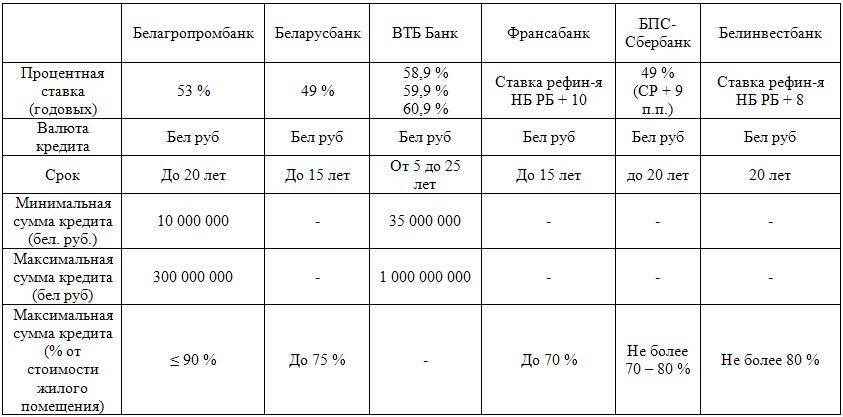

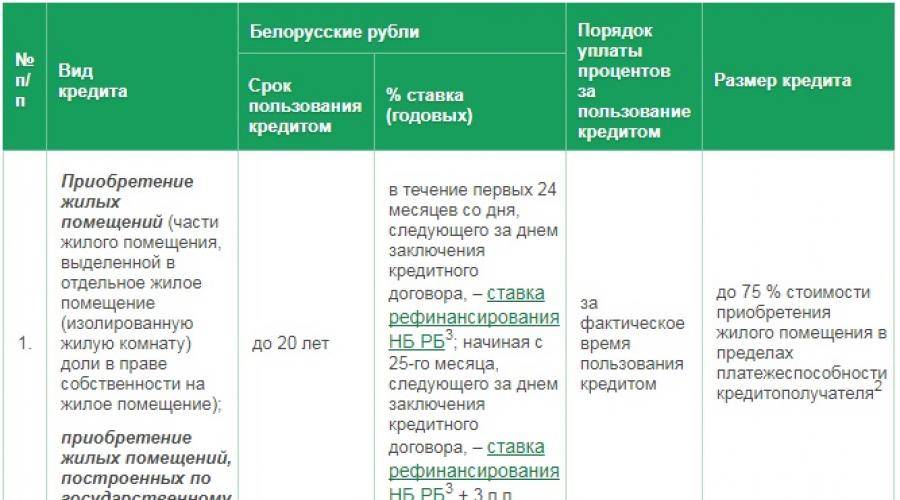

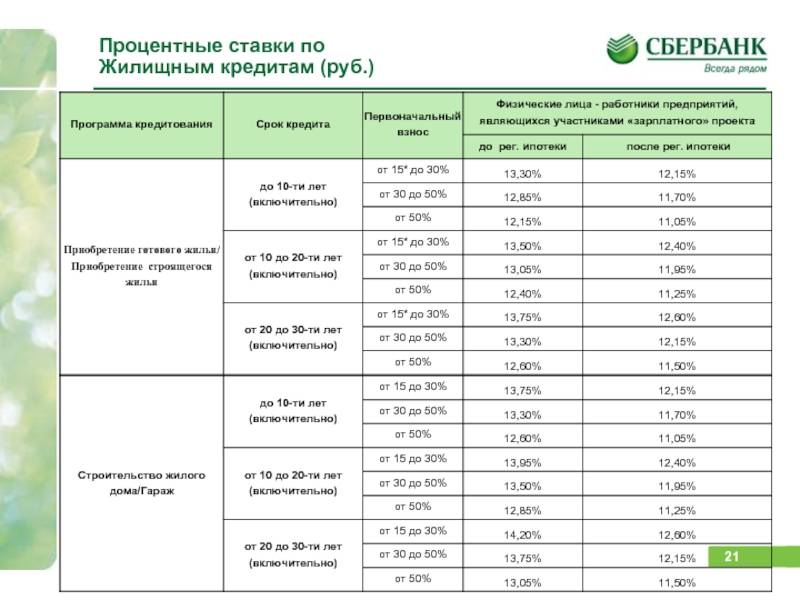

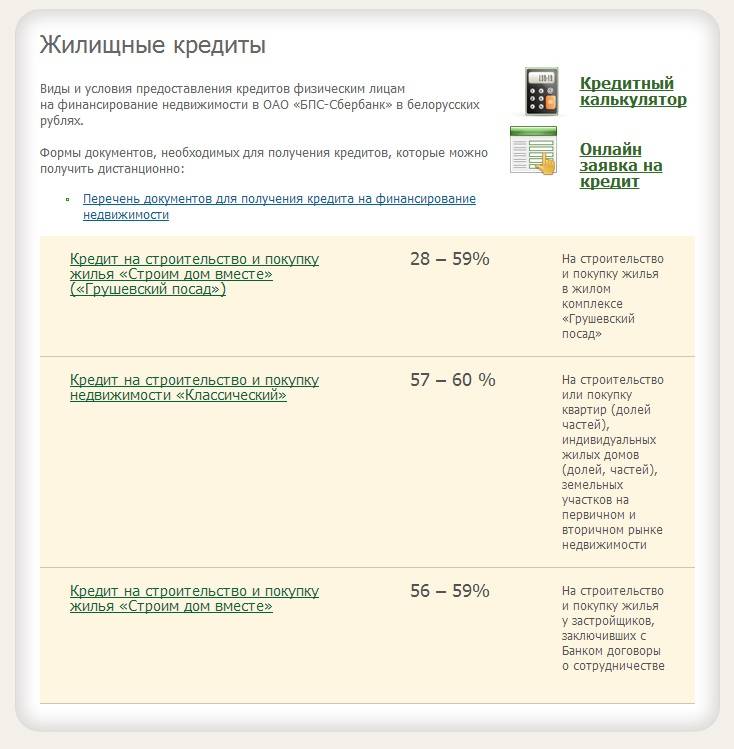

Кредиты на приобретение жилья от Беларусбанка

В Беларусбанке для граждан предусмотрено несколько разновидностей кредитов на недвижимость. Часть из них предназначены для покупки готового жилья, другие же выдаются для строительства или реконструкции.

Кроме того, отдельные лица могут рассчитывать на получение льготного кредитования для приобретения или строительства недвижимости.

Какие существуют, основные условия и процентные ставки

В рамках направления «кредиты на недвижимость» в Беларуcбанке представлены следующие виды программ:

1. Ссуда на строительство или реконструкцию имеющегося жилья – выдается на возведение жилья в МКД (речь идет о кредите от белорусбанка на долевое строительство) или частного дома, проведение ремонта в жилом помещении. Условия кредитования:

максимальная сумма кредита – 90% от стоимости жилья,

период кредитования – до 20 лет,

ставка 13,35%.

2. Кредит на покупку недвижимости – такая ссуда предоставляется для приобретения готового жилья на первичном или вторичном рынке. Выдается на следующих условиях:

размер до 90% от стоимости недвижимости,

срок погашения – до 20 лет,

плата за использование заемных денег – 13,35% годовых.

3. Выдача заёмных средств на приобретение или строительство дома/квартиры в рамках системы стройсбережений (более подробно данный вариант кредитования описан ниже по тексту).

Кроме того, тут также доступно кредитование на особых условиях. Льготный кредит на покупку жилья беларусбанк выдает отдельным категориям заемщиков, имеющих право на его получение.

Отдельно стоит подчеркнуть, что в настоящее время Беларусбанк временно ограничил выдачу кредитов по первым двум программам. В рамках этих направлений производится лишь докредитование многодетных семей, которые приобретают жилье с государственной поддержкой.

Что такое кредитная история

Под кредитной историей (КИ) понимается информация о заемщике, в качестве которого может выступать как физическое, так и юридическое лицо, описывающая его взаимоотношения с различными финансовыми организациями. Различают положительную и отрицательную КИ. Первая выступает аргументом в пользу сотрудничества с данным клиентом, а вторая нередко выступает причиной отказа в выдаче кредита или микрозайма.

Кредитная история или кредитный рейтинг обычно включают следующие сведения о заемщике:

- Персональная информация. Она включает ФИО, ИНН, реквизиты паспорта и других личных документов, позволяющие достоверно идентифицировать заемщика.

- Данные о взятых ранее кредитах, включая ссуды в банках и микрозаймы, полученные в МФО.

- Обобщенная информация о финансовой дисциплине клиента, которая включает случаи просрочек по текущим выплатам, невыполнение обязательств и существующие на данный момент задолженности, в случае их наличия.

При обращении в финансовую организацию не рекомендуется утаивать информацию о существовавших ранее или текущих проблемах во взаимоотношениях с банками или МФО. Предоставленные клиентом данные проверяются, а выявление обмана наверняка приведет к отказу в оформлении кредита.

Проблемная кредитная история заемщика резко снижает вероятность положительного решения при попытке взять кредит в банке. Для микрофинансовых организаций этот фактор также выступает аргументом против сотрудничества с потенциальным клиентом, хотя и не играет такой серьезной роли. В любом случае, возможностью улучшить кредитный рейтинг пренебрегать не стоит, так как это существенно увеличивает возможности заемщика на сегодняшнем финансовом рынке.

Причины плохой кредитной истории

Основными причинами для внесения в кредитную историю сведений, негативно влияющих на репутацию заемщика, являются:

Невыплата кредита банку или МФО. Это нарушение считается наиболее тяжелым. В случае, если долг пришлось взыскивать по суду и при помощи судебных приставов, независимо от результатов этого процесса, вероятность оформления кредита в банке становится практически нулевой;

Просрочка по регулярным платежам на срок более месяца. Вероятность получения кредита банке в этом случае невелика. При обращении в МФО оформить микрозайм вполне реально, так как критичным для подобных организаций становится просрочка от 2-3 месяцев;

Просрочка по регулярным платежам на срок от 5 до 30 суток. Данное нарушение финансовой дисциплины считается незначительным

Более серьезное внимание уделяется ему в ситуации, когда просрочки становятся постоянными и часто повторяются;

Просрочка по регулярным платежам на срок до 5 суток. Сведения о подобных проступках вносятся в КИ не всегда

При рассмотрении заявки от заемщика они обычно также не принимаются во внимание.

Принимая решение о том, как лучше и эффективнее осуществлять улучшение кредитной истории, необходимо сначала узнать ее. Дело в том, что далеко не всегда КИ бывает испорчена по вине самого заемщика. В некоторых случаях просрочки в платежах связаны с техническими проблемами банка или незаконными действиями мошенников.

Как узнать свою кредитную историю

Сегодня получить сведения о собственной кредитной истории достаточно просто. Для этого необходимо воспользоваться одним из следующих способов:

- Обратиться в бюро кредитных историй (БКИ). Это организации, которые специализируются на сборе информации о заемщиках и предоставлении ее банкам и непосредственно гражданам. Сегодня на российском рынке работает более двух десятков БКИ, наиболее крупными из которых являются Национальное БКИ, Эквифакс и Объединенное кредитное бюро. Они предоставляют информацию как по интернету, так и при личном визите клиента, причем один запрос в течение года заемщик имеет право сделать бесплатно.

- Посетить офис банка, выступающего агентом БКИ. Практически все крупные российские финансовые организации являются агентами БКИ. Однако, предоставление сведений в этом случае не является бесплатным. Обычная величина расценок находится в пределах от 500 до 1200 рублей.

- Воспользоваться онлайн-сервисами БКИ, банков или специализированных ресурсов. Услугу по предоставлению сведений о КИ в интернете предлагают сегодня различные ресурсы, посвященные финансовой тематике. Она также является платной и обойдется клиенту примерно в 500-750 рублей.

Учитывая распространенность мошеннических схем, связанных с оформлением кредитов на подставных лиц, рекомендуется проверять кредитную историю, как минимум, 1 раз в год. Это позволит оперативно выявить возможные проблемы и принять необходимые меры для исправления ситуации.

Оформление кредита ↑

Независимо от способа подачи заявки на кредит, для оформления договора кредитования заемщику необходимо явиться в отделение Банка. Тем более что это дает возможность рассчитывать на максимальный размер ссуды.

Особенности подачи заявки через интернет

Для кредитополучателей, которые подают заявку в электронном виде доступен заем не более 200 базовых величин.

Решение Банка сообщается заявителю в способ, который указан в заявке. Отказ возможен в ситуации, когда выплаты по кредиту более чем на 50% превышают размер чистого дохода заемщика. В случае же положительного решения, клиент должен лично явиться в банк с пакетом необходимых документов.

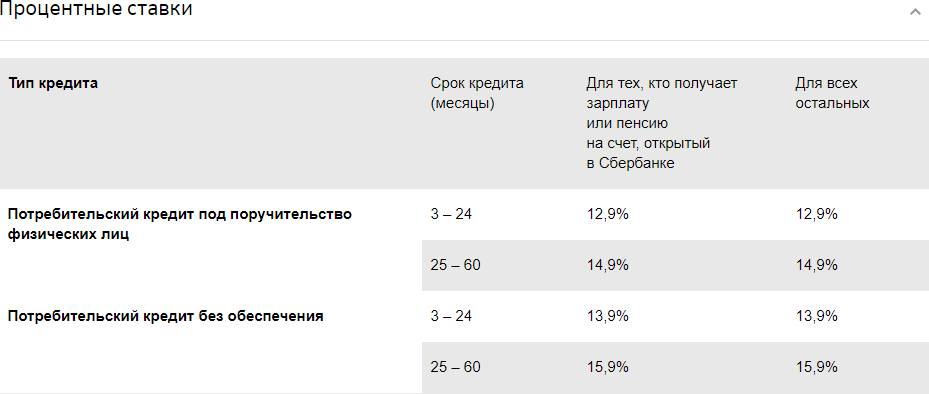

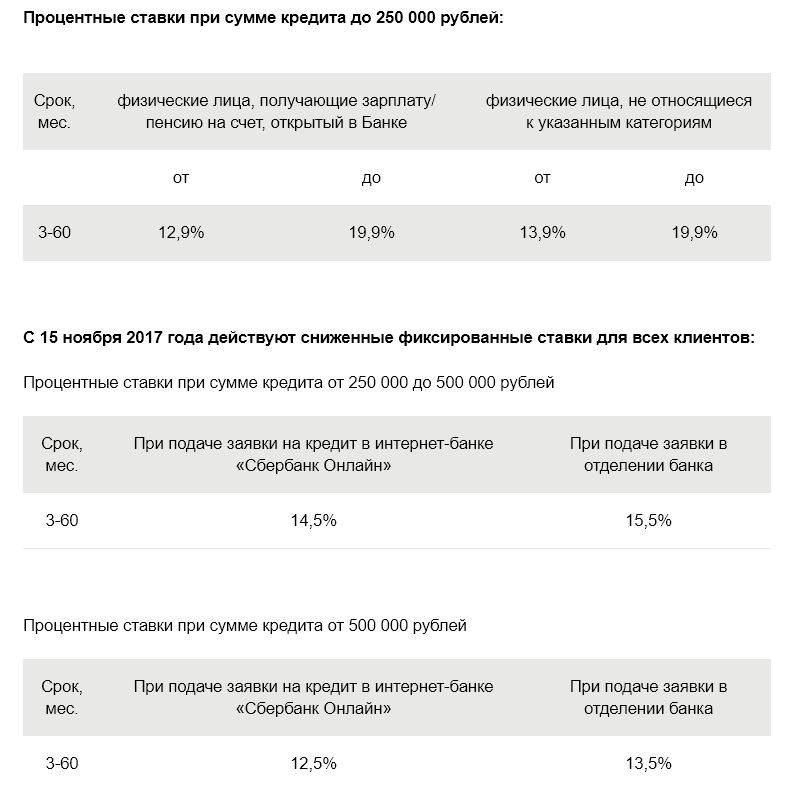

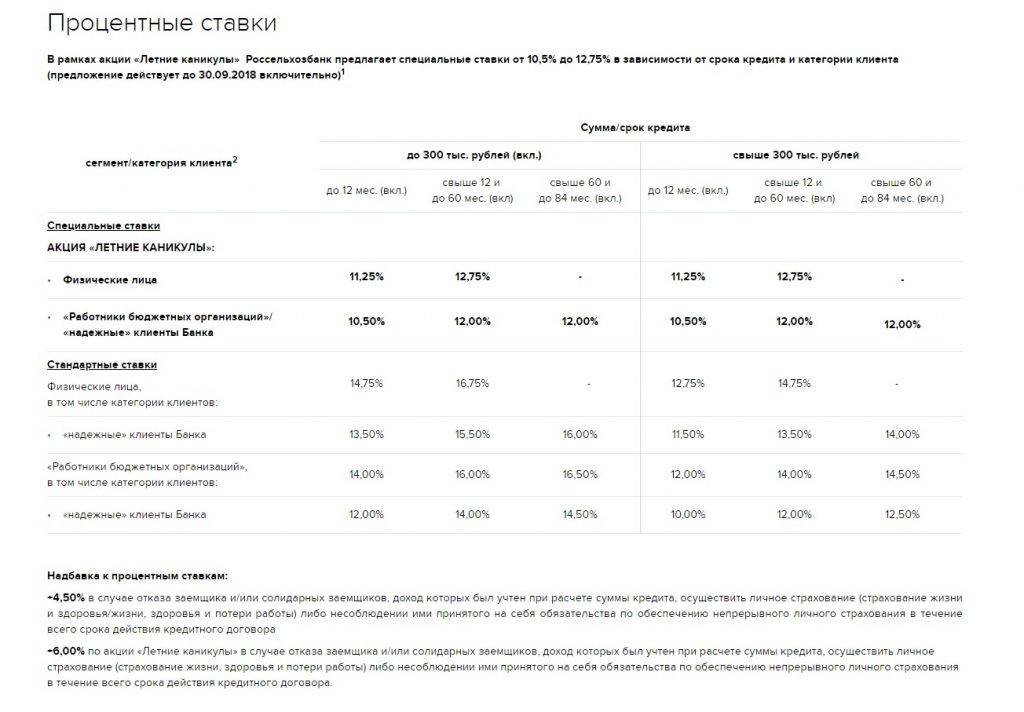

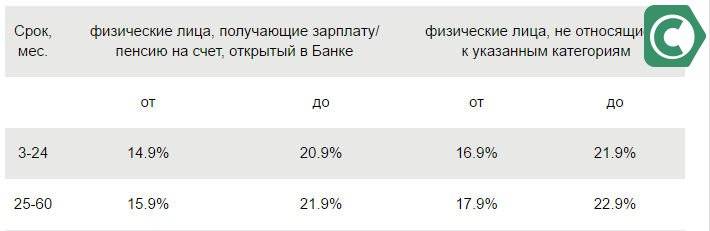

Процентная ставка

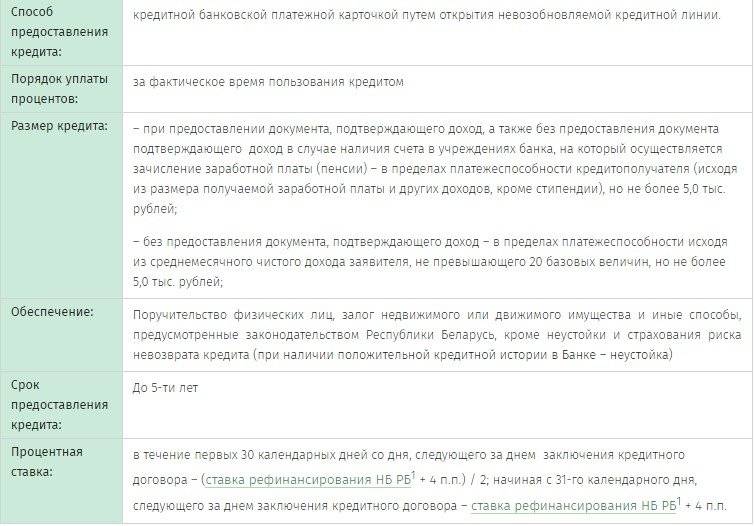

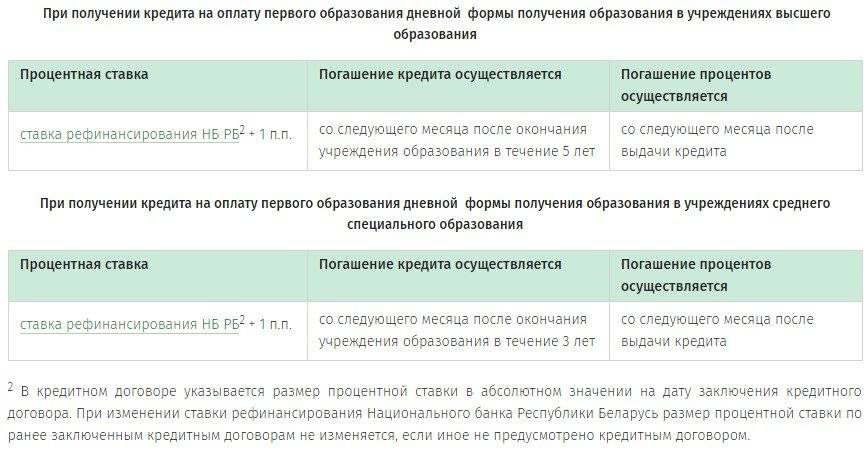

Размер процентной ставки устанавливается правлением Банка в соответствии с видом кредита, условиями его предоставления и сроком использования.

В большинстве случаев для ее расчета за основу берется ставка рефинансирования Национального Банка Республики Беларусь (далее ставка НБ РБ), которая на ноябрь 2020 г. равна 20% годовых.

Вид кредитного продукта | Размер и особенности процентной ставки | |

Расчет по отношению к ставке рефинансирования НБ РБ | Абсолютное значение на ноябрь 2020 года, % | |

«Проверено временем» | Для граждан с положительной КИ: 2-кратная ставка НБ РБ — 4,5 процентных пунктов | 35,5 |

Для всех остальных кредитополучателей: 2-кратная ставка НБ РБ – 3,5% | 36,5 | |

Потребительский кредит | На кредит сроком до 1 года: 2-кратная ставка НБ РБ на момент заключения договора — 4,5% | 35,5 |

На кредит сроком до 5 лет: 2-кратная ставка НБ РБ на момент заключения договора — 2,5% | 37,5 | |

На кредит сроком до 5 лет при условии заключения договора страхования: 2-кратная ставка НБ РБ | 40,0 | |

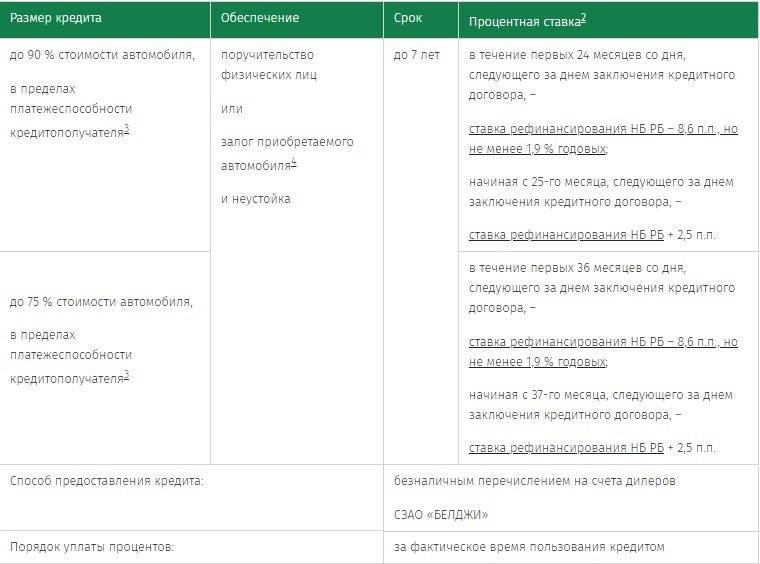

На приобретение автомобиля | Сроком до 7 лет — 2-кратная ставка НБ РБ | 40,0 |

Сроком до 5 лет — 2-кратная ставка НБ РБ- 2 п.п. | 38,0 | |

На приобретение товаров | 2-кратная ставка НБ РБ — 4 п.п. | 36,0 |

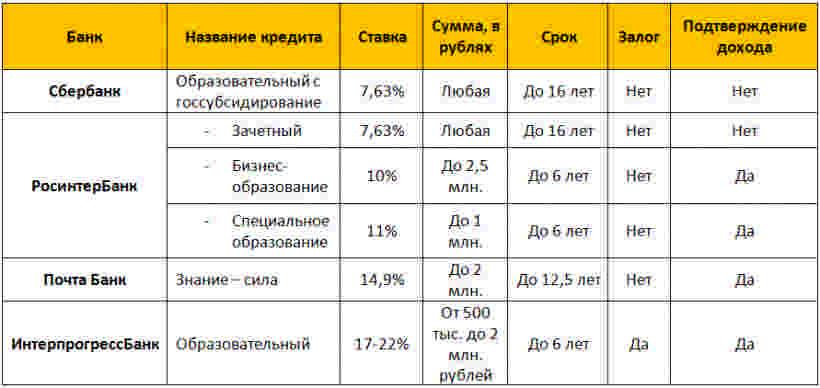

На образование | Для получения первого образования: ставка НБ РБ на дату заключения кредитного договора + 10% | 30,0 |

Для получения второго образования: ставка НБ РБ на дату заключения кредитного договора + 12% | 32,0 | |

На благоустройство мест захоронения | ставка НБ РБ на дату заключение кредитного договора + 6 п.п. | 26,0 |

«Рассрочка без переплат» | с уплатой 0,01 % в год | 0,01 |

«Заявка Деду Морозу» | 31,12 % | 31,12 |

В соответствии с условиями договоров кредитования, размер процентной ставки не всегда остается неизменным на протяжении всего периода действия договора.

Изменение стоимости кредита может быть вызвано изменением ставки рефинансирования ЦБ РБ. Или же решением Правления Банка.

Кредитополучатель информируется о новых условиях займа через газеты, на сайтах и в отделениях Банка.

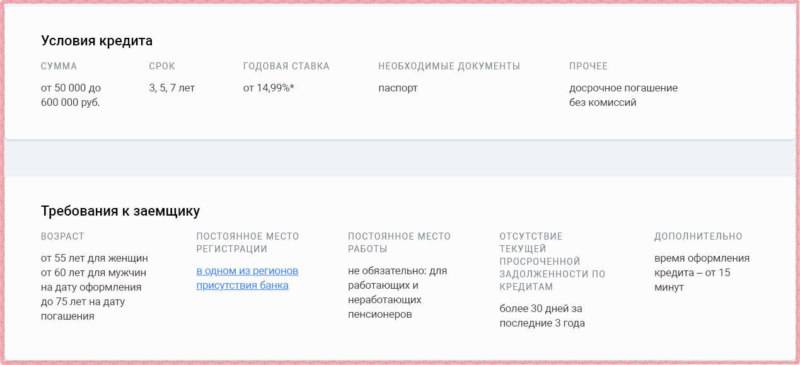

Виды программ для пенсионеров

Для получения кредита банк предоставляет несколько программ. Клиент вправе выбрать ту, которая устраивает его больше всего.

На сегодняшний день пенсионеру доступно 3 варианта.

Программа «Время жить»

Этим предложением может воспользоваться любой пожилой человек вне зависимости от возраста.

Выдача займа происходит на таких условиях:

- размер кредитных средств – до 150 стандартных величин (более точно определяется после анализа платежеспособности клиента);

- срок погашения долга – до 3 лет;

- обязательное условие – поручительство третьих лиц, залоговое имущество и прочие варианты;

- процентная ставка – 10,5%;

- кредитные деньги перечисляются на пластиковую карту.

Плюсы кредита в БеларусБанке:

- Возможность подачи онлайн-заявки, через «горячую линию» по телефону или лично в отделении.

- В первый год пользования – сниженная ставка.

- Большой выбор способов внесения ежемесячных платежей – через кассу, терминал, мобильное приложение, инфокиоски, автооплату.

- Можно оформить заем без справки о доходах (но при этом сумма не будет превышать 20 величин).

- Всем пенсионерам разрешается не предоставлять справку о доходах (вне зависимости от суммы кредита).

- Можно оплачивать услуги мобильной связи, интернета и коммунальные платежи с карты.

Кому из пенсионеров предоставляется кредит «Время жить»

Не каждый пенсионер может оформить кредит по данной программе. Для этого нужно:

- иметь прописку на территории Беларуси,

- получать пенсионную выплату (желательно на пластиковую карту этого банка),

- иметь гражданство или вид на жительство и постоянно находиться на территории страны.

Кредит для участников клуба «Бархат»

Люди преклонного возраста, являющиеся членами клуба «Бархат», получают пластиковую карту с возможностью кредитования. При безналичном расчете в аптечных сетях, магазинах и т.д. возвращается 3% кэшбэком от потраченной суммы. Кроме этого, действует система накопления баллов, которая позволяет приобретать товары в партнерских точках продаж.

Главным преимуществом карты является ее бесплатное обслуживание. К «пластику» подключены мобильный банкинг, оповещения по смс и так далее.

Требования к заемщику

Как и любой другая финансовая организация, БеларусБанк ставит определенные требования к клиенту. А именно:

- быть гражданином Республики Беларусь,

- иметь подтверждающий документ пенсионера,

- быть дееспособным.

Поручители не могут быть пенсионерами и помимо этого им необходимо предоставить справку о доходах с места работы.

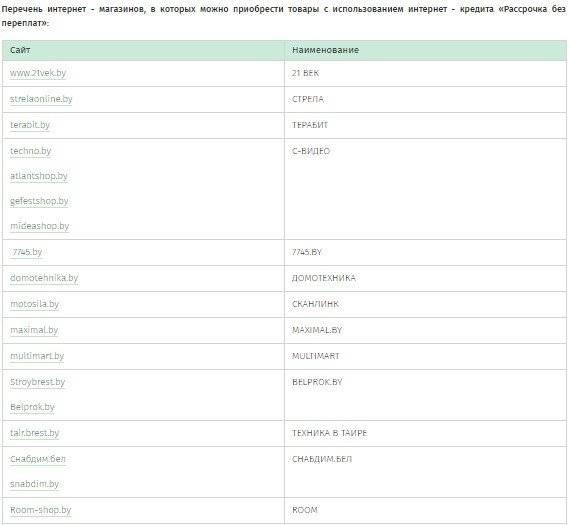

Рассрочка без переплат

БеларусБанк имеет свою партнерскую сеть, которая позволяет брать выгодную рассрочку со ставкой 0,01% сроком от 2 месяцев до 3 лет.

Предложение доступно тем, кто оформил кредит, а также пенсионерам, которые получают денежную выплату на карту банка.

Способы оформления в Беларусбанке

Беларусбанк предлагает получить заем тем, кто проживает на территории Беларуси. Не имеет значения, является ли потенциальный клиент гражданином Беларуси. Согласно условиям кредитной организации, достаточно постоянного проживания в Республике Беларусь. Оформить кредит можно одним из способов:

- при личном обращении в филиалы банка;

- с помощью инфокиосков;

- в системе М-банкинга;

- звонком в колл-центр;

- через интернет.

Заемщик выбирает самостоятельно оптимальный вариант оформления.

Через интернет

Виртуально заполнить заявку можно на сайте или в через личный кабинет.

На сайте

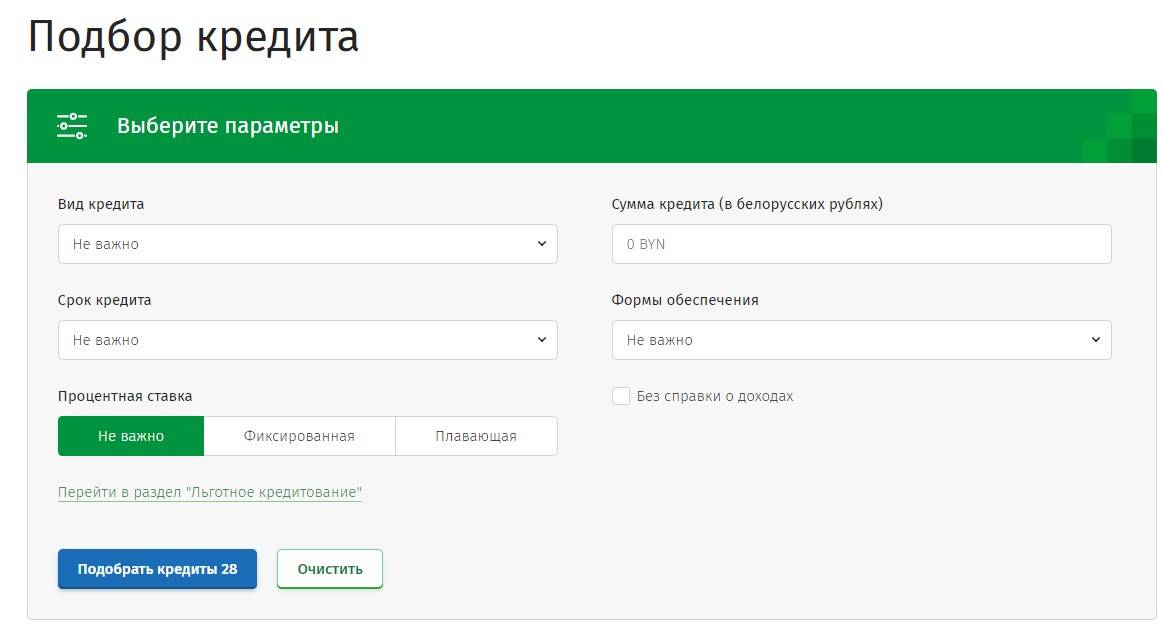

Зайти на вкладку Кредиты.

Здесь можно воспользоваться подбором кредита по параметрам.

И далее пользователю следует заполнить онлайн-заявку на выбранный займ.

В течение рабочего дня заемщик получит предварительное решение по заявке.

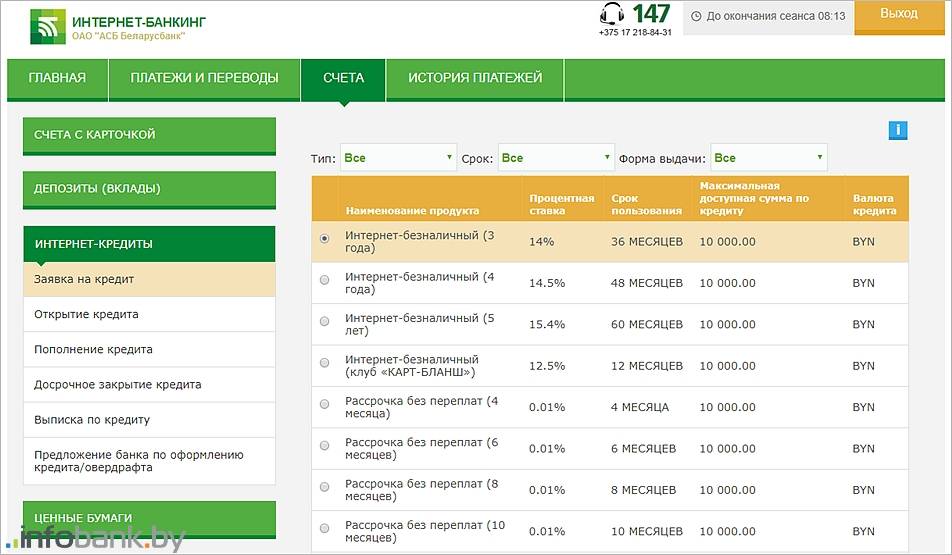

Через личный кабинет

Регистрация в системе интернет-банкинга для получения возможности оформлять заявления на услуги является обязательной.

Как зарегистрироваться

Для регистрации в персональном аккаунте достаточно на официальной странице Беларусбанка в правом верхнем углу нажать кнопку «Перейти».

В открывшемся окне следует выбрать Онлайн-регистрацию.

Во вкладке «Интернет регистрация» пользователю предлагается ознакомиться с публичной офертой.

В анкете обязательными являются все поля.

После успешного внесения личных данных система попросит оплатить услугу предоставления доступа к личному кабинету.

Далее следует ожидать получения карты сессионных кодов для доступа в интернет-банкинг около 10 дней. Карта будет доставлена на домашний адрес почтой.

Авторизация

Если процедура регистрации пройдена успешно и клиент получил карту сессионных кодов, производится авторизация пользователя в системе. Для этого можно использовать инфокиоск, где карта активируется, а с помощью логина и пароля предоставляется доступ на сайт.

После авторизации клиенту доступны все виды услуг, в том числе и оформление заявки на кредит.

В системе М-банкинга

Пользователи мобильного приложения от Беларусбанка также могут оформить заявку на кредит и получить средства без непосредственного обращения в банк. Для этого необходимо зайти во вкладку Кредиты и выбрать сервис Оформить заявку на кредит. После рассмотрения заявления в системе будет дано предварительное решение и в течение рабочего дня средства поступят на платежную карту клиента.

Через инфокиоск

Через Инфокиоски заемщики могут выполнить множество операций, в том числе подать заявку на кредит. Все операции выполняются при наличии у клиента действующей карточки от Беларусбанка. Выбрав в меню пункт Операции по карточке, следует ввести ПИН-код. Далее в разделе Сервисные операции выбрать функцию Заявки в банк, далее выбрать вид займа, заполнить анкету и дождаться ответа Банка.

По телефону банка

Если возможность подключения к интернету отсутствует, взять заем в Беларусбанке можно с помощью обращения на горячую линию кредитной организации по номеру +375 17 218-84-31 или на короткий номер 147. Сотрудники помогут оформить заявку.

При этом клиент должен подготовить пакет документов, который будет находиться рядом и потребуется для оформления:

- действующий паспорт;

- справка о доходах с места работы.

Заявку операторы могут принять в рабочее время, согласно регламенту банка.

Личное посещение банка

Многие клиенты предпочитают оформлять кредит непосредственно в банковском отделении. Чтобы оформление займа прошло успешно, необходимо заранее подготовить весь комплект документов. Заявки и документы принимаются в отделении Беларусбанка в штатном режиме с понедельника по пятницу в рабочие часы.

В представленном видео дан обзор возможных дистанционных способов оформления кредита от Беларусбанка:

Кредит наличными от Беларусбанка позволяет пользователям получить денежные средства на личные цели. У клиентов есть возможность выбрать оптимальный вариант подачи заявки на получение потребительских кредитов.

Обратите внимание! В эпоху коронавируса все ищут дополнительные возможности заработка. Удивительно, что альтернативными способами зарабатывать можно гораздо больше, вплоть до миллионов рублей в месяц

Один из наших лучших авторов написал отличную статью о том, как зарабатывают в игровой индустрии тысячи людей в интернете. Читайте материал с отзывами людей о лучших играх для выигрыша денег.

Популярные материалы

Взять кредит без процентов на 100 дней быстро

Кредит на 15 лет на выгодных условиях

Взять кредит в 19 лет под лучшие проценты

Займы, приобретаемые удаленно

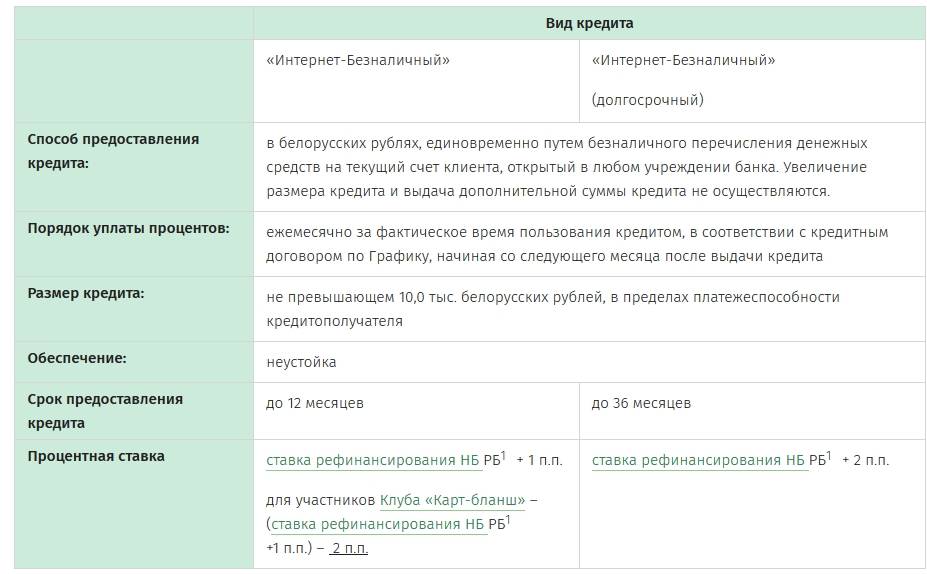

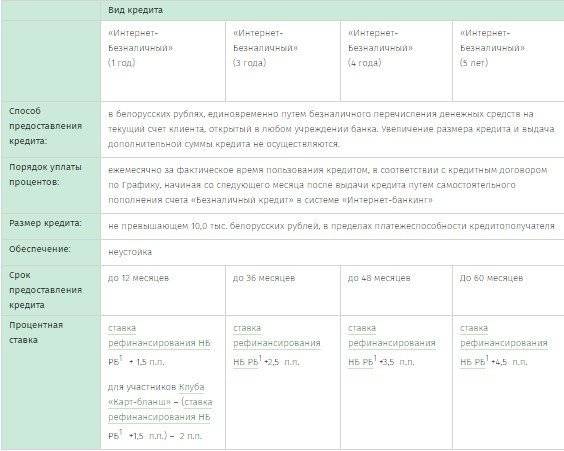

Кредит на потребительские нужды «Интернет-Безналичный» выдается на 1, 3, 4, 5 лет. Максимальная сумма займа – 10 тысяч белорусских рублей, она рассчитывается в зависимости от финансовых возможностей обратившегося. Процентная ставка устанавливается исходя из срока кредита:

- до 1 года – 11,5% — 12%;

- до 3 лет – 12,5%;

- до 4 лет – 13,5%;

- до 5 лет – 14%.

Кредитный тариф, как и по всем остальным займам, привязан к ставке рефинансирования НБ. На текущий момент она составляет 10%. При изменении этого показателя процент по ссуде не меняется, если иное не предусмотрено кредитным договором.

Для получения интернет-займов нужно быть зарегистрированным пользователем персонального кабинета и иметь дебетовую карту. Электронная анкета заполняется в удобное время через удаленный сервис на портале банка.

Условия кредитной карты Альфа банк 100 дней

Для оформления достаточно предъявить только паспорт. Выдача пластика производится без комиссии. Беспроцентный период – 3 месяца. Человек должен предоставить пакет документов (паспорт, СНИЛС, ИНН) и подтвердить официальный доход. Пластик предоставляется только совершеннолетним физическим лицам. Чтобы взять кредит на карту, потребуется заполнить анкету, пройти проверку службы безопасности и подписать кредитный договор. Все о картах Альфа банка по разным тарифам в цифрах:

| Позиции карточки | Стандарт/Классик | Голд | Платинум |

|---|---|---|---|

| Льготный период | 100 дней | 100 дней | 100 дней |

| Стоимость обслуживания | От 590 до 1490 руб/год | От 2990 до 3490 руб/год | От 5490 до 6490 руб/год |

| Снятие наличных | без комиссии до 50000 руб/месяц | без комиссии до 50000 руб/месяц | без комиссии до 50000 руб/месяц |

| Комиссия за выдачу наличных более 50 000 руб/мес | 5,9%, минимум 500 рублей | 4,9%, минимум 500 рублей | 3,9%, минимум 500 рублей |

| Максимальный кредитный лимит | 500 000 руб. | 700 000 руб. | 1 000 000 руб. |

| Минимальная сумма | 50 000 руб. | 50 000 руб. | 50 000 руб. |

| Максимальная сумма по снятию наличных | До 300 000 руб/мес | До 300 000 руб/мес | До 300 000 руб/мес |

| Минимальная процентная ставка | 11,99% годовых | 11,99% годовых | 11,99% годовых |

| Максимальная процентная ставка | 23,99% годовых | 23,99% годовых | 23,99% годовых |

| Кэшбэк | Отсутствует | Отсутствует | Отсутствует |

| Минимальный платеж | От 3 до 10%, минимум 300 руб. | От 3 до 10%, минимум 300 руб. | От 3 до 10%, минимум 300 руб. |

| Неустойка за неуплату платежа по долгу | 20% годовых | 20% годовых | 20% годовых |

| Добровольное страхование | 1,24% в месяц | 1,24% в месяц | 1,24% в месяц |

Сто дней – это максимальный срок рассрочки. Онлайн кредит только по паспорту подразумевает ограниченный лимит: до 50000 руб. Стандартное условие: человек может пользоваться пластиком без комиссии в месяц открытия карты и два следующих за ним. Несмотря на увеличенные лимиты, самая выгодная карточка – виза классик/стандарт. Там выше проценты за снятия наличных, но самая низкая ставка по обслуживанию.

Требования, какие нужно подготовить документы

Для того, чтобы взять потребительский кредит потенциальный заемщик должен соответствовать следующим параметрам:

статус – физическое лицо,

это может быть гражданин РБ, представитель другой страны или лицо, не имеющее гражданства,

постоянное место жительства – Беларусь,

обязательно наличие стабильного заработка на территории РБ.

Перечень документов, которые потребуется представить банку, можно разделить на две части:

1. Общий список – он единый для обоих видов потребительского кредитования. Сюда входят следующие бумаги:

документ, подтверждающий личность потенциального заемщика (например, белорусский паспорт),

справка об уровне дохода или выписка (если деньги зачисляются на банковскую карточку),

согласие заявителя на предоставление банку кредитного отчета из соответствующего реестра НБ РБ,

согласие заемщика на обработку его персональных данных.

2. Дополнительные бумаги – их состав различается в зависимости от выбранного кредитного продукта.

Так, при выборе потребительской ссуды «Партнёр Оптимальный» дополнительно нужно будет приложить счет-фактуру, с указанным в ней производителем товара, на покупку которого оформляется кредит.

При подаче заявки на приобретение автомобиля Geely по программе «Альтернатива» к общему пакету документов нужно будет приложить:

договор купли-продажи машины,

свидетельство о регистрации авто, разрешение на эксплуатацию машины в дорожном движении и т.д. (при передаче транспортного средства в залог банку).

Отдельно стоит подчеркнуть, что в беларусбанк кредиты выдаются не только гражданам, работающим в найме, но и индивидуальным предпринимателям, а также лицам, осуществляющим безлицензионную деятельность. Так, в первом случае пригодятся следующие документы:

лицензия/свидетельство о прохождении государственной регистрации,

информация о доходах, полученных ИП,

справка из банка о движении денег по счету в течение последних 3 месяцев,

документ из налогового органа, подтверждающий уплаченные налоги и сборы.

Физическим лицам, занимающимся безлицензионной деятельностью, потребуются следующие бумаги:

документальное подтверждение полученных доходов,

извещение о факте присвоения УНП (учетный номер плательщика налогов).

Можно ли получить без справок и поручителей

В Беларусбанке кредит на потребительские нужды можно получить без подтверждения дохода (в этом случае не нужно будет показывать справку об уровне заработка) при соблюдении следующего условия: в отношении заявителя должна быть произведена оценка платежеспособности исходя из дохода, равного 20 базовым величинам.

Взять потребительскую ссуду без привлечения поручителей можно в рамках кредитной программы «Партнер Оптимальный».

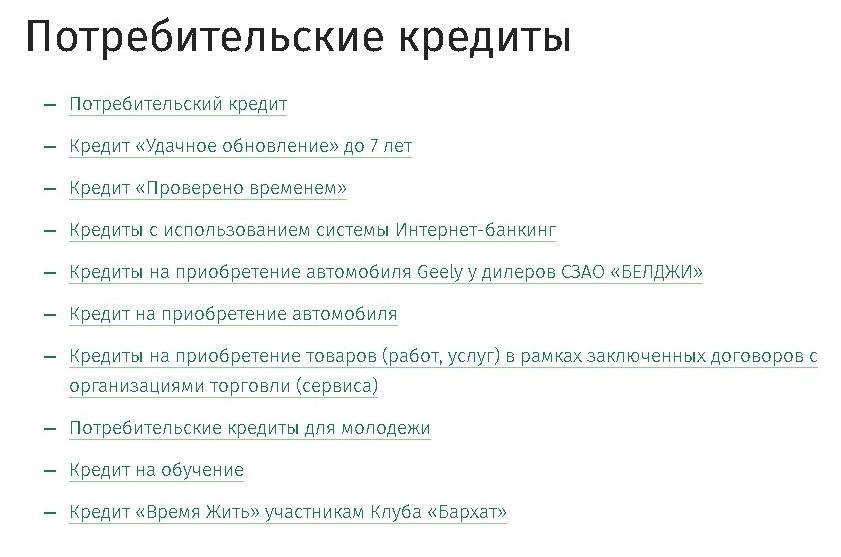

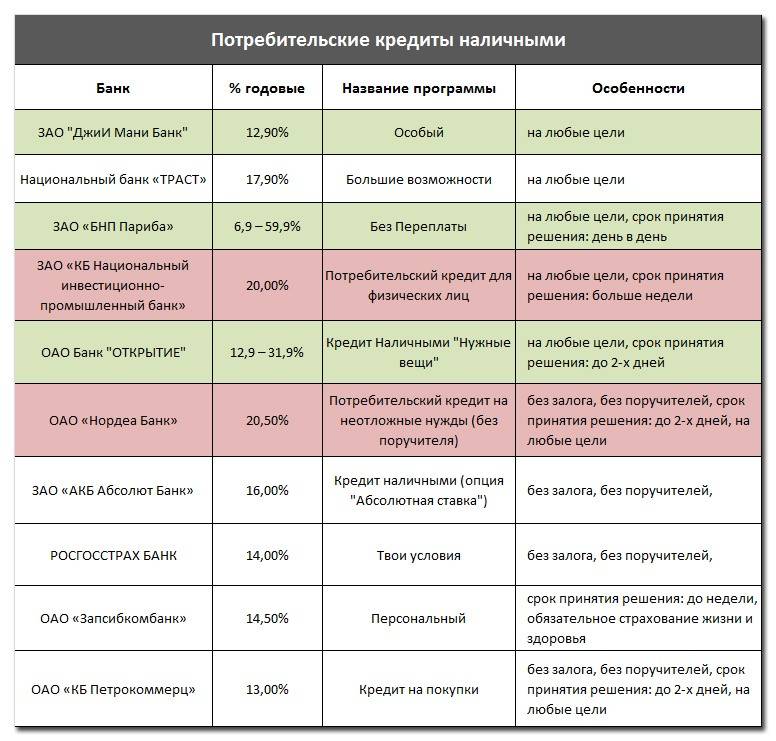

Что такое потребительский кредит, его разновидности

Потребительский кредит представляет собой займы, которые физические лица берут у кредитных организаций, с целью оплаты дорогостоящих товаров или услуг. Кредитование осуществляется на основании принципов платности, срочности и возвратности. То есть деньги, которые выдает банк, должны быть возвращены в установленные сроки. Помимо этого, за пользование выданной суммой надо будет заплатить. В качестве такой оплаты выступают ежемесячные проценты, уплачиваемые по займу.

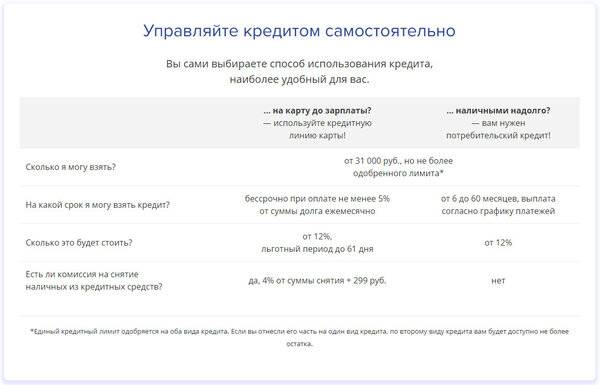

Отличительной чертой такой ссуды является направление его использования. Кредитополучатель не может направить деньги на получение прибыли в будущем. С помощью кредита можно оплатить товары (автомобиль, бытовую технику), услуги (обучение, отдых в санатории или за рубежом). Потребительские кредиты бывают:

- целевые (имеют конкретную цель получения — отдых, обучение, покупка машины и т. д.);

- нецелевые (экспресс-кредиты, овердрафт, кредитная линия).