Как работают кредитные карты на 50 дней

В каждой финансовой организации, оформляющей гражданам кредитки – свои условия пользования пластиком. Сбербанк ввел одинаковые условия для всех своих кредитных карт, что очень удобно. Если гражданин ранее не пользовался картами банка с льготным периодом в 50 дней, условия нужно обязательно изучить.

Не все клиенты внимательно читают договор на приобретение финансового продукта, поэтому иногда возникает недопонимание такого рода: 50 дней ещё не прошло, а Сбербанк уже присылает уведомления, что долг нужно срочно погасить. В некоторых случаях держатели карт из-за собственной невнимательности обвиняют банк в нарушении условий договора. Чтобы предотвратить возможные проблемы в виде финансовых потерь, каждому клиенту организации нужно разобраться в том, что из себя представляет льготный период, прежде чем начинать пользоваться кредитным продуктом.

Льготный период по карте

Льготный период – это временной отрезок, в течение которого можно свободно пользоваться заемными средствами – комиссия при этом взиматься не будет

Важно вернуть деньги в установленный срок, иначе будет допущена просрочка и придется заплатить 36% от невыплаченной суммы + полный размер невыплаченной суммы. Все карты имеют льготный период – 50 дней – это означает, что заемными деньгами в этот срок можно пользоваться без финансовых убытков (какую сумму клиент у банка занял, такую и должен вернуть)

Отсчет 50-ти дней льготного периода начинаются не с момента использования заемных средств, как это реализовано в некоторых других банках, а с конкретной даты – она называется датой отчета.

Отчетная дата у каждого клиента своя, её можно найти на конверте, который выдают при получении пластика на руки. День получения кредитки – это и есть отчетный день (например, карта получена 21 января, значит 21 число каждого месяца будет отчетным днем). Начиная с отчетного дня держатель карты может пользоваться заемными средствами банка 30 дней, с 31 по 50 день клиент должен погасить долг по кредитке. Таким образом все кредитки Сбербанка имеют 30 дней отчетного и 20 дней платежного периода. Чтобы не запутаться в расчетах, нужно следить за информацией в интернет-банкинге или мобильном приложении – там отображается сумма задолженности и дата её погашения. Также в любой момент времени можно узнать нужные сведения отправив на номер 900 СМС с текстом ДОЛГ.

Кредитный лимит по карте

Если клиент Сбербанка ранее не пользовался кредитными продуктами банка, скорей всего ему предложат оформить Классическую кредитную карту с денежным лимитом до 300 тысяч рублей на стандартных условиях. Активно пользуясь картой какое-то время, гражданин может дать понять финансовой организации, что ему нужно увеличить лимит. Тогда клиенту придет соответствующее уведомление (в личном кабинете интернет-банкинга и в СМС сообщении).

Увеличение лимита до максимального (у Классической карты это 600 тысяч рублей) происходит по факту, то есть согласие клиента не нужно, но он может отказаться от этой привилегии, направив заявление в банк. Пользуясь картой с персональным (максимальным) лимитом довольно активно, клиент может получить предложение оформить Платиновую карту с лимитом до 3 миллионов рублей. Однако каждый гражданин может проявить инициативу и не ждать предложения от Сбербанка, а подать заявление на получение карты с большим лимитом.

Дебетовая карта Виза Голд

Что дает золотая карта Сбербанка Виза Голд? В первую очередь, она позволяет владельцу получать быстрый и качественный сервис, а также пользоваться специальными предложениями – скидками и кэшбэком. При стоимости годового обслуживания в 3000 рублей клиент получает обслуживание премиум-класса. Как правило, банк предлагает оформить дебетовую золотую карту только надежным клиентам с высоким доходом и проверенной репутацией.

Держателю золотой дебетовой карты доступны все основные функции пластика: оплата товаров и услуг в магазинах и интернете, хранение средств, получение заработной платы или иных доходов, переводы на другие счета и карты. Такой же функционал предлагают и классические карты, однако лимиты по ним на порядок ниже.

Разберемся, чем отличается золотая карта Сбербанка от обычной дебетовой с более дешевым или даже бесплатным годовым обслуживанием. Конечно, разница не только в стоимости. Ежедневные и ежемесячные лимиты на выдачу наличных увеличены. Помимо основных функций, пластик дает дополнительные преимущества – привилегии от платежной системы Visa, повышенный кэшбэк, отличный сервис в поездках за рубежом.

Тарифы

Обслуживание карты стоит недешево – 3000 рублей в первый и последующие годы. За использование дополнительной карты придется ежегодно платить 2500 рублей. Перевыпуск пластика осуществляется бесплатно.

В собственных банкоматах Сбербанка ежедневно можно снимать до 300 000 рублей без комиссии. Аналогичные условия действуют для снятия наличных через кассу. Однако стоит учесть, что банк удерживает дополнительный процент, если вы снимаете свыше 300 000 руб. Размер комиссии составляет 0,5% от разницы.

За снятие денег в банкоматах сторонних организаций удерживается 1% от суммы, но не менее 100 рублей. Комиссия в 1% действует и в кассах других банков, с той лишь разницей, что минимум составляет 150 рублей.

В месяц можно снимать через банкоматы и кассы Сбербанка не более 3 млн рублей без комиссии.

Специальные условия

Виза Голд Сбербанк (дебетовая карта) выпускается на общих условиях. Пластик поддерживает систему бесконтактных платежей Apple Pay, Google Pay и Samsung Pay. Владелец карты получает бесплатные смс и push-уведомления обо всех совершенных операциях.

Оформить «золотой» пластик легко:

- Заполните онлайн-заявку на сайте банка. Вам потребуется указать только паспортные данные и номер телефона для связи.

- Дождитесь смс-оповещения из Сбербанка. Вам сообщат, где и когда можно будет забрать готовую карту.

- Посетите офис банка для получения пластика. При себе нужно иметь паспорт.

Активировать карту можно в мобильном приложении Сбербанк Онлайн. Там же вы сможете поменять пин-код, проводить блокировку или заказывать перевыпуск.

Плюсы карты

Что дает золотая карта Сбербанка России своему владельцу помимо статуса? Какие преимущества доступны держателю пластика за 3000 рублей в год? Можно выделить основные плюсы золотой карты Сбербанка:

- возможно использовать в качестве зарплатного пластика;

- счет может быть открыт в любой из трех валют: рубли, доллары, евро;

- до 30% бонусами при покупках у партнеров банка;

- кэшбэк за все покупки;

- можно расплачиваться как в России, так и за ее пределами;

- дополнительные привилегии платежной системы Visa;

- возможность экстренно снять деньги, если вы потеряли карту за границей;

- круглосуточная поддержка по горячей линии;

- удобное и бесплатное мобильное приложение;

- медицинская страховка при выезде за рубеж.

Внимание! Держателям зарплатных карт в рамках отдельного проекта доступны наиболее выгодные условия пользования, так как годовое обслуживание оплачивает работодатель.

Минусы карты

Но помимо плюсов золотая карта Cбербанка обладает еще и некоторыми недостатками. Один из наиболее ощутимых минусов – стоимость годового обслуживания. Она достаточно высока – 3000 рублей. Это конечно дорогое обслуживание. При этом стоимость не становится меньше с течением времени – она составляет 3000 рублей в год.

Еще один серьезный недочет золотой карты – кэшбэк. Во-первых, он начисляется не рублями, а бонусами. Во-вторых, стандартный кэшбэк составляет всего 0,5%. Процента на остаток по счету тоже не предусмотрено.

Карточки Сбербанка: условия и требования

Зарплатным клиентам банка лучше сначала рассмотреть предложения от Сбербанка. Вполне вероятно, что какая-то кредитка уже предодобрена, что снизит годовые и вдвое увеличит лимит. Если никакая карта не одобрена заранее, можно самостоятельно выбрать наиболее подходящий вариант.

- Классическая кредитка от Сбербанка считается универсальной. Во-первых, ее обслуживание бесплатно при предварительном одобрении, а при его отсутствии составит всего 750 рублей в год. Во-вторых, невысокие ставки в 23-9-27,9%. В-третьих, наличие льготного периода в 50 дней, позволяющего пользоваться деньгами без уплаты процентов. Лимит тоже на уровне – до 600 тысяч руб.

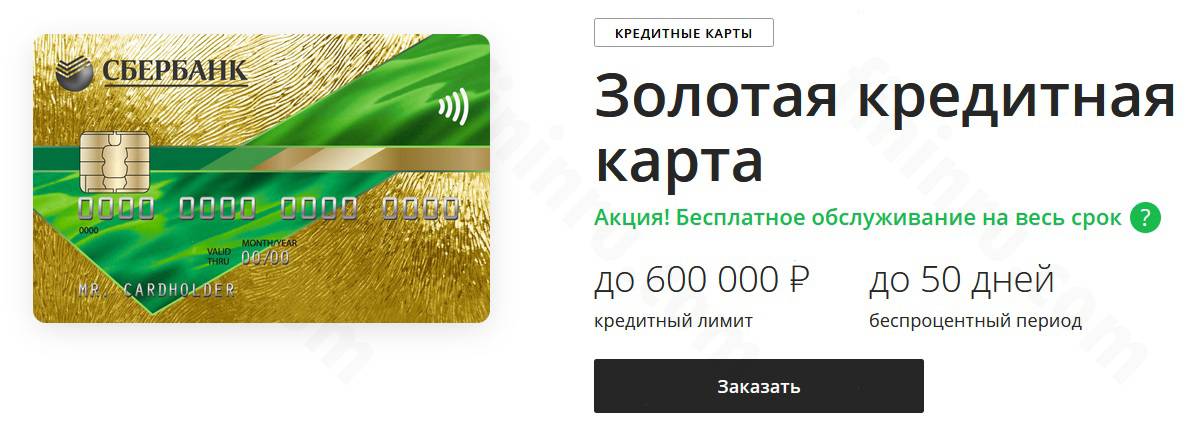

- Условия золотой карты практически не отличаются от классика: максимальный лимит в 600 тыс. руб., годовые в 23,9-27,9% и 50 дней грейса. Разница только в более высокой категории пластика, возможность получать скидки и бонусы специальных программ и стоимостью годового обслуживания в 3000 руб. (при предварительном одобрении – бесплатно).

- Для статусных клиентов предусматривается премиальная категория. Это вход в клуб Premium Visa и MasterCard, пониженные ставки в 21,9-25,9%, повышенные бонусы СПАСИБО и максимальная сумма займа в 3 миллиона руб. Стоит премиум 4900 руб. в год.

- Классическая карта Аэрофлот предлагается активным путешественникам. Льготные 50 дней, годовые от 23,9% до 27,9%, лимит до 600000 руб., но главное – автоматическое начисление 1 мили за каждые потраченные 60 руб. Есть и «стартовый капитал» в 500 миль. Обойдется карта в 900 рублей ежегодно.

- Золотая карта Аэрофлот предлагает пятидесятидневный грейс, предоставление суммы до 600 тыс. под 23,9-27,9% годовых и перевод каждых потраченных 60 рублей в 1 милю. Разница с классиком в ежегодном списывании 3500 руб. за обслуживание, 1000 приветственных милях и участии в спецпрограммах категории Gold.

- Карта Аэрофлот класса Signature выдается только по предварительному одобрению. За ежегодную плату в 12000 руб. заемщик имеет право беспроцентно пользоваться предоставленной суммой с лимитом в 3 млн. и получать по 2 мили за каждые списанные 60 руб. Сохраняются и приветственные 1000 миль.

- Открывать кредитку в Сбербанке можно и в благотворительных целях. Яркий пример – серия «Подари жизнь» в классическом и золотом вариантах. До 0,3% от потраченных средств и 50% от стоимости первого года обслуживания поступят в одноименный фонд. Остальные условия практически идентичны: лимит до 600000 руб., годовые в пределах 23,0-27,9% и грейс 50 дней.

Претендовать на перечисленные карты может любой желающий, главное, соответствовать предъявляемым Сбербанком требованиям. В их числе возраст более 21 года, официальное трудоустройство, отличная кредитная история и соответствующая запросу платежеспособность. Процентная ставка и лимит всегда высчитываются в индивидуальном порядке после предоставления кандидатом паспорта, справки о доходах и трудовой книжки. Но лучше не торопиться и изучить встречные предложения от других банков.

Как кредитную карту оформить?

Оформить банковский продукт можно самостоятельно, если клиент отвечает требованиям кредитора:

- имеет возраст 21 — 65 лет;

- прописан в регионе обращения;

- имеет стаж работы более 1 года, причем, на последнем месте – более 6 месяцев.

Анкету можно заполнить в любом отделении, на сайте банка. Заемщику следует посетить офис, чтобы предоставить нужные документы: паспорт, ксерокопия его трудовой книжки, справка типовая 2-НДФЛ. Анкета будет рассмотрена за два дня.

Кредитный лимит, ставку определит кредитор индивидуально для каждого заемщика.

Максимально возможную сумму под низкий процент смогут получить только надежные потребители услуг Сбербанка. Например, это вкладчики, получающие заработную плату в банке, добропорядочные заемщики. Основную роль в вопросе принятия решения будет играть кредитная история заемщика, доходы за месяц.

Как получить карту Visa Gold Сбербанка

Данную карту Сбербанка может получить любой совершеннолетний клиент, имеющий российское гражданство или регистрацию.

В случае несоответствия этим требованиям, получить карту можно по индивидуальному решению банка. Заказать карту можно и на сайте, а карту с личным дизайном только онлайн.

Но посетить отделение все-таки придется, для оформления требуемых документов.

Этапы получения дебетовой карты:

- личное посещение офиса или подача заявки онлайн на странице банка,

- предъявление документа, удостоверяющего личность,

- заполнение заявки,

- получение утвердительного ответа банка (примерно 2 дня),

- подписание договора и получение карты.

Карта Виза Голд Сбербанк: условия и особенности

Срок ее действия – 3 года, по истечении которого счет закрывается, получается заново аналогичный пластик или же перезаключается договор на действующий. Этот банковский продукт можно заменить после 3-ех лет использования, а также – досрочно. Комиссия при этом не взимается.

Золотая карточка каждого банка обладает целым пакетом своих бонусов

Суточный лимит составляет 300 тыс. руб. Когда он превышается, то при проведении любой следующей финансовой операции, обязательно будут сниматься комиссионные в размере 0,5% от суммы.

Особенность банковского продукта: на протяжении 50-ти дней можно не выплачивать проценты по задолженности, если не успели ее вовремя погасить. В таких случаях, по истечении 30-ти суток, банком формируется отчет, высылается клиенту, который при его получении, через 20 дней может погасить долг. Правда, не обязательно ждать, когда придет эта бумага, а просто можно прийти, выплатить долг. Если не будет превышен вышеупомянутый период времени, то проценты в таком случае не начисляются.

Вам может быть интересно:

Для того, чтобы оформить кредитку visa gold необходимо:

- чтобы клиент был не моложе 21 года, но не старше 57 лет, на момент оформления;

- быть гражданином Российской Федерации;

- предоставить ксерокопию трудовой книжки, с указанием постоянного места работы от 6 мес. и больше. Общий стаж при этом должен составлять хотя бы 1 год;

- иметь справку 2-НДФЛ, в которой записаны все данные за 6 мес.

Для пенсионеров, также нужно предъявить справку о размере пенсии.

Кроме плюсов каждая карточка имеет особенности своего выпуска и обращения

Преимущества карты Сбербанка Visa Gold

Наилучшие качества продукта – налицо:

- можно держать и использовать валюту любой страны;

- разрешается проводить любые финансовые операции;

- деньги можно снимать в любом количестве и когда угодно;

- при оформлении не обязательно делать первый взнос;

- очередной или досрочный перевыпуск пластика осуществляется бесплатно;

- в случае экстренной выдачи денежных средств держателю, который находится за рубежом или когда он утратил пин-код, счета обрабатываются бесплатно. Это нельзя сказать о других видах пластика, поскольку при экстренных выдачах денег с клиента взимается несколько тысяч рублей;

- при предоставлении отчета по счету, комиссия не начисляется;

- средства зачисляются очень быстро. То есть, для этого понадобится в среднем 1-2 часа, в особых случаях – сутки;

- держатель такого пластика обладает дополнительными возможностями: может оплачивать товары и услуги в режиме защиты, использовать услугу «Мобильный банк», применять функцию «Автоплатеж»;

- компании-партнеры предоставляют скидку. Это относится к тысячам магазинам и компаниям более чем в 33 странах мира.

Как правило перечень всех плюсов этого пластика могут оценить лишь финансово активные люди

Кроме того, оформление такого продукта может осуществить любое банковское отделение, что очень удобно и выгодно для многочисленных клиентов.

Вам может быть интересно:

Недостатки золотой карты Сбербанка visa gold

Эта кредитка имеет не только плюсы, но и некоторые недостатки. Практически, минусов у такого банковского продукта – минимум. Но, все-таки. К недостаткам, если их можно так назвать, относятся:

- наличие возрастных ограничений (от 21 года до 57 лет);

- недешевое обслуживание (3 тыс. руб. за год);

- относительно небольшой срок действия (3 года).

Следует помнить и о небольших минусах этого продукта

Заключение

Оформить и стать обладателем виза голд – достаточно просто. Это можно сделать в любом отделении самого крупного банка России. Преимущества такого банковского продукта значительно превышают недостатки, что делают пластик достаточно популярным.

Условия кредитования

Некоторые условия по данной программе определяются индивидуально для каждого клиента в зависимости от его платежеспособности. Но так как изначально к получателю уже предъявляются весьма высокие требования, дальнейшая проверка не нужна, и поэтому зачастую правила все же являются стандартными для большинства пользователей.

Тарифы

Золотая кредитная карта Сбербанка условия пользования предлагает в целом стандартные для всех заемщиков. К основным тарифам можно отнести:

- бесплатное обслуживание (ежегодная комиссия не предусмотрена);

- за хранение личных средств не предусматривается начисление дополнительных процентов, хотя подобная возможность и допускается правилами;

- 25,9 % за пользование лимитом. Такая ставка считается более чем выгодной в сравнении с другими банковскими продуктами, предложенными на данный момент;

- 50 дней льготного периода. В это время заемщик имеет право восполнить лимит без уплаты процентов;

- за несвоевременные платежи начисляются штрафы из расчета 36% годовых;

- повышенная степень защиты. Весь пластик защищен электронными чипами;

- срок действия самого пластика 3 года. После этого предусмотрен перевыпуск. Состояние баланса сохраняется, так как он является бессрочным;

- оформить кредит по данной программе возможно только в рублях;

- за выдачу наличных средств комиссия предусматривается 3% от суммы;

- оплата допускается любым удобным способом, причем независимо от этого комиссия за пополнение баланса не взимается;

- возможность получить лимит до 600 000 рублей.

Остальные лимиты (к примеру, на снятие денежных средств в сутки или проведение операций) устанавливаются в индивидуальном порядке, непосредственно исходя из размера лимита.

Все тарифы заемщик может узнать в своем Личном кабинете в режиме онлайн. Для этого просто нужно выбрать интересующий его раздел. Можно будет распечатать движение по кредиту, наглядно более предметно узнать о размере комиссий и процентов, которые за все время были уплачены. Кроме того, при оформлении договора специалист должен выдать дополнительное приложение к соглашению, содержащее полную информацию о тарификации.

Правила использования

Каких-либо особых нюансов в данном случае для заемщиков не предусмотрено. Главным требованием является своевременное внесение обязательных платежей по договору

Но также можно выделить еще и ряд дополнительных нюансов, на которые следует обращать внимание:

- банк может отказать в предоставлении средств и заблокировать карту, если клиент длительное время вообще ее не использует;

- лимит может быть уменьшен, если заемщик не использует его полностью, а лишь частично и при этом восполняет его сразу в течение льготного периода;

- кредитные продукты позиционированы в основном как средства для безналичных расчетов. Именно поэтому комиссия за снятие наличных достаточно большая. Но зато при расчетах через терминал никакие дополнительные платы не взимаются;

- как и по любой другой программе, клиент может подключить услугу автоплатежа, чтобы таким образом оплачивать коммунальные услуги, пополнять мобильный;

- возможность привязки к различным электронным кошелькам, распространенным в России;

- повышенный уровень безопасности всех транзакций;

- возможность обслуживания в отделениях банков-партнеров.

Также в каждом случае определяется и размер необходимого минимального ежемесячного платежа. Это будет напрямую зависеть от суммы задолженности. По условиям банка частично эта оплата идет на проценты (основная часть погашения), а меньшая часть – на восполнение баланса. Если же человек желает быстрее восполнить баланс или снизить размер необходимых к оплате процентов, то ему необходимо увеличить платеж. В таком случае вся сумма, которая будет внесена сверх обязательной оплаты, пойдет на погашение основной суммы долга. В дальнейшем ее легко можно будет использовать вновь. Для этого даже не нужно полностью восполнять максимальный баланс. Единственное условие – необходимо планировать свои траты таким образом, чтобы на балансе оставалась достаточная сумма для оплаты процентов за пользование деньгами. В противном случае образуется овердрафт, за который предусматриваются штрафные санкции.

Как пользоваться кредитной картой

Воспользоваться карточкой можно сразу после ее получения в банке. Лимит становится доступным после активации пластика.

Никаких дополнительных подтверждений для начала использования карточки не требуется.

Золотая кредитка Сбербанка является универсальным платежным инструментом, который может использоваться:

- для покупок в торговых центрах и в других местах, где установлены pos-терминалы;

- для совершения платежей в сети интернет;

- для оплат с помощью устройств самообслуживания банка;

- для выдачи наличных денег.

Поскольку карта является кредитной и имеет ограниченный срок действия, то ее владелец должен позаботиться о своевременном внесении обязательных ежемесячных платежей, а также перевыпуске пластика.

Расчеты в магазинах и интернете

Это наиболее удобный сервис, благодаря которому кредитная карта Сбербанка имеет высокую популярность у пользователей. При помощи пластикового кошелька клиент может проводить оплаты в любой торговой точке, оборудованной pos-терминалом. Причем заплатить за покупку можно и с помощью бесконтактной технологии. Кроме того, используя пластик, можно совершать покупки за границей.

Лимиты снятия наличных

Единственным минусом кредитной карты является лимит на снятие наличных, который устанавливается банком. Максимально возможная сумма, которую держатель карты может запросить для получения в кассе или банкомате Сбербанка за 1 раз – 300 тысяч рублей.

Переводы на другие карты

Одним из ключевых условий, прописанных в правилах пользования кредиткой, является отсутствие возможности перевода средств на дебетовую карточку. Ни один из сервисов удаленного доступа к банковским услугам Сбербанка не позволяет выполнить переброску денег с кредитки на дебетовую карточку.

Однако безвыходных ситуаций не бывает и возможность перебросить деньги есть:

- Если нужно перечислить деньги с кредитного пластика на дебетовый, который также принадлежит Сбербанку, то без снятия наличных в кассе либо банкомате не обойтись. Для этого нужно предварительно получить нужную сумму наличности с кредитки, а затем пополнить дебетовую карточку.

- Выполнить безналичный перевод можно, используя электронный кошелек (например, Яндекс Деньги, Киви и т.д.). Для этого нужно с кредитного пластика перевести деньги на электронный кошелек, а уже с него выполнить перечисление на дебетовую карту.

Перевести деньги с кредитки Сбербанка можно на любой пластик другого российского банка.

Переводы с одной кредитки на другую проходят без каких-либо препятствий и трудностей.

Как узнать обязательный платеж и проценты по кредиту

Как узнать индивидуальные данные о размере обязательного платежа по кредитке, начисленных процентах:

- Через онлайн-банкинг «Сбербанк Онлайн». Авторизоваться на личной страничке банкинга и перейти в подробную информацию по кредитке. В разделе «Состояние счета» будет указана информация об общей сумме задолженности, а также размере обязательного ежемесячного платежа. Здесь же можно сформировать выписку за определенный период в разрезе операций.

- Используя мобильный банкинг. Помимо ежемесячного уведомления с указанием суммы обязательного платежа и начисленных процентов, которое будет присылать банк на клиентский номер, владелец кредитки может запросить сумму минимального взноса самостоятельно. Для этого достаточно отправить смс с текстом «Долг» на номер 900. В ответ банк вышлет всю информацию о состоянии задолженности по кредитной карте.

- В филиале кредитно-финансового учреждения. Обратившись к сотруднику банка, клиент получит подробную информацию о состоянии счета и сумме платежа.

- В отчете по кредитной карте. Каждый месяц банк проводит рассылку на e-mail держателей карт, в которой указывает информацию относительно размера ежемесячного платежа и даты его внесения.

Правила погашения долга

Основное правило, которое должен запомнить держатель золотой кредитки, — своевременное внесение обязательного платежа. Данный платеж складывается из:

- оплаты 5% от суммы использованного кредитного лимита;

- внесения процентов, насчитанных за расчетный период;

- сумм для погашения неустоек и дополнительных комиссий, в случае их возникновения.

Платеж для погашения задолженности вносится на кредитку через кассу или банкомат. В расчетную дату проценты за пользование лимитом удерживаются с карточки пользователя.

Перевыпуск

Перевыпуск золотой кредитки может проходить по причине окончания срока действия пластика либо в случае других происшествий и ситуаций. Более подробно со всеми нюансами можно ознакомиться тут.

Что такое золотая кредитная карта Сбербанка, и как ею пользоваться?

В Сбербанке России «золотыми кредитками» называют карты Visa Gold и Mastercard Gold. К оформлению доступны 2 тарифа — Базовый и Аэрофлот.

Главное отличие золотых кредиток Сбербанка от классических в увеличенном лимите на выдачу наличных. Второе преимущество в повышенных бонусах в магазинах-партнерах платежных систем Visa и Mastercard.

Условия пользования

Большинство клиентов оформляют Базовый тариф. Это связано с тем, что кредитная карта Сбербанка Виза Голд Аэрофлот выдается только по спецпредложению. Как правило, она предлагается вкладчикам, зарплатным клиентам или активным пользователям кредитных продуктов.

Для наглядности сравнение тарифных планов Базовый и Аэрофлот приведено в таблице.

| Параметр | Базовый | Аэрофлот |

|---|---|---|

| Платежная система и категория | Visa Gold и Mastercard Gold | только Visa Gold |

| Стоимость годового обслуживания | 3 000 рублей | 3 500 рублей |

| Процентная ставка | 27,9% в год | от 23,9% до 27,9% в год |

| Кредитный лимит | до 300 тыс. рублей | до 600 тыс. рублей |

| Лимит на снятие наличных | До 100 тыс. рублей в банкоматах Сбербанка и до 300 тыс. рублей — в кассовых терминалах, но суммарно не более 300 тыс. рублей за сутки | |

| Участие в программе “Спасибо от Сбербанка” | да | да, но только в магазинах-партнерах |

| Возможность получить дополнительную карточку | нет | нет |

| Бонусы при оформлении | нет | 1 000 миль от компании Аэрофлот |

| Начисление миль при оплате карточкой | нет | да, 1,5 мили за каждые потраченные с карты 60 рублей либо 1 доллар или евро |

Для карт по тарифу Базовый указаны характеристики для клиентов, которые обратились за кредиткой самостоятельно. При оформлении по персональному предложению ставка может быть снижена до 23,9% годовых, а кредитный лимит увеличен до 600 тыс. рублей. Также по инициативе банка возможна отмена платы за годовое обслуживание.

Льготный период

По всем золотым картам Сбербанка предоставляется возможность не платить проценты за использование кредитных средств на срок до 50 дней. Но отсчет идет не с даты покупки, а по-другому.

Чтобы рассчитать льготный период, необходимо узнать дату начала отчета. Она индивидуальна для каждого клиента и прописан в договоре. Именно от этого числа идет отсчет льготных дней.

Подробнее о расчете беспроцентного периода написано в статье как рассчитать грейс период по кредитной карте.

Льготный период распространяется только на оплату товаров и услуг.

Бесконтактная оплата

По всем золотым кредиткам предусмотрена возможность платить «в одно касание». Функция реализовывается при наличии у магазина такой технической возможности.

Для оплаты покупки достаточно поднести карту к терминалу. При этом при транзакции на сумму до 1 000 рублей вводить пин-код не нужно. Такая возможность реализована для удобства клиентов и экономии их времени.

Единственная опасность этой функции в том, что при утрате карты мошенник тоже сможет оплатить небольшую покупку без пин-кода. Но в Сбербанке уверяют — при многократных операциях на 1 000 рублей или даже меньшую сумму для обеспечения безопасности держателя карта будет заблокирована.

Процент за снятие наличных

Условия снятия наличных по Виза и Мастер Карт Голд предполагают комиссию за операцию:

- в банкоматах или кассах Сбербанка — 3% от суммы, но не менее 390 рублей;

- в банкоматах или кассах других банков — 4% от суммы, но не менее 390 рублей.

При получении денег в банкомате или кассе льготный период не активируется. Это значит, что проценты на полученную сумму будут начислены с первого дня ее использования.

Читаем также: как выгодно обналичивать деньги с кредитной карты?

Минимальный платеж

При использовании кредитного лимита нет необходимости сразу возвращать всю сумму. Чтобы не были начислены штрафы и пени за пропуск платежа, достаточно внести минимальный платеж. Он включает в себя:

- 5% от потраченной суммы, но не менее 150 рублей;

- проценты, начисленные за использование заемных средств;

- плату за годовое обслуживание (при наличии, оплачивается 1 раз в год);

- прочие комиссии и неустойки (при наличии).

Если вы планировали воспользоваться льготным периодом, но не успели погасить всю сумму до обозначенного срока — просто внесите обязательный платеж.

Но оплачивать задолженность только минимальными взносами не рекомендуется. Лучше вносить на счет все свободные средства, так вы погасите долг быстрее и с минимальной переплатой