Что делать, если кредит взят, но не потрачен, а у банка отозвали лицензию?

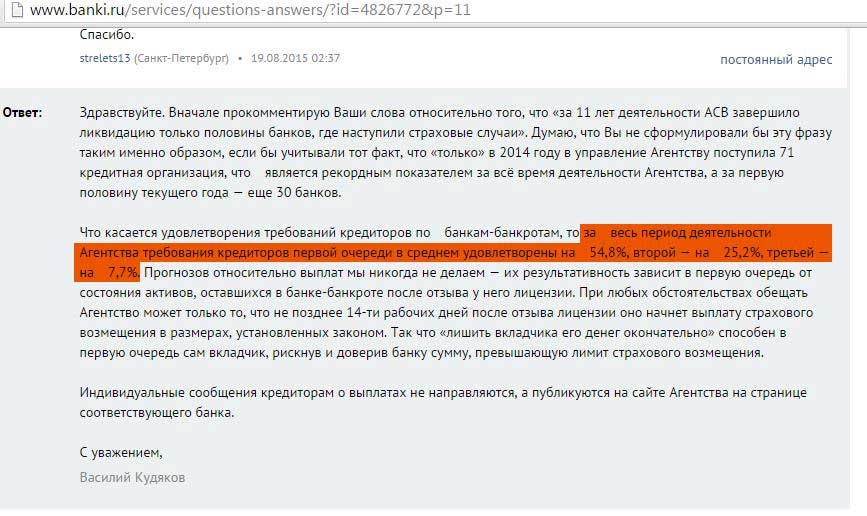

Такие ситуации бывают. В качестве примера можно рассмотреть ситуацию с ипотекой, когда она уже одобрена, насчет заемщика поступили средства, но он еще не успел ими распорядиться к тому моменту, когда банк лишился лицензии. В такой ситуации обязательства заемщика перед банком уже вступили в силу и он вынужден выплачивать проценты по кредиту, а вот воспользоваться заемными средствами не может. Получить положенные средства заемщик может только в общем порядке, а именно подав требование о включении его в реестр кредиторов третьей очереди. Ситуация очень неприятная, но иного выхода из нее нет. Предупредить ее может только грамотное юридическое сопровождение всей сделки от самого ее начала и до завершения, поэтому оформляя ипотеку и приобретая жилье, лучше перестраховаться и отдать определенную сумму толковому юристу, чем столкнуться с такими трудностями.

| Ваша оценка: (2 голосов, средний: 5,00 из 5) |

Читайте далее:

- Нечем платить кредит, что делать?

- Чем грозит просрочка по кредиту?

- Оформляем кредит на карту онлайн не выходя из дома

- Какие нужны документы для получения кредита

- Как оформить кредит с плохой кредитной историей? Банки, МФО и прочее

- Куда обратиться если банк обманывает?

Что делать с зависшей платежкой из-за отзыва лицензии у банка

Если платежка была направлена в бюджет (взносы в ПФР, налоги и т.п.) в момент отзыва лицензии у вашего банка, то можно вздохнуть — всё в порядке! Это касается и ИП и юрлиц. Обязанность по уплате подобных платежей считается исполненной плательщиком со дня предъявления в банк платежного поручения на перечисление денег в бюджет. Чтобы платеж зачли уплаченным — необходимо:

- Распечатать выписку по счету;

- Распечатать платежку с отметкой банковского учреждения, что поручение принято к исполнению;

- Наведаться в бюджетную организацию, объяснив там суть ситуации и написав соответствующее заявление с требованием считать данный платеж перечисленным (прикрепив в качестве приложения — выписку по счету и платежку).

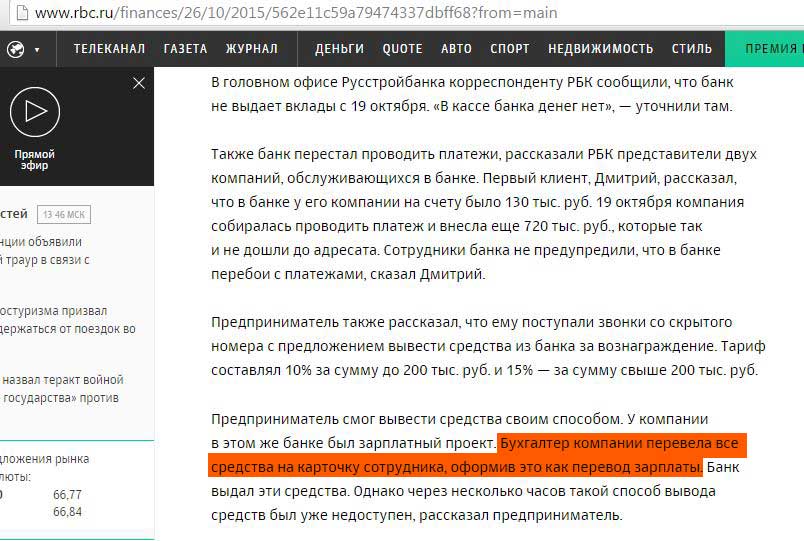

Если платежка была вами инициирована прочему контрагенту в момент отзыва лицензии у вашего банка и деньги не успели «проскочить», то эти денежные средства не могут быть застрахованными АСВ, т.к. имеется неопределенный статус. Они зависают на корреспондентском счете вашего банка и их должны вернуть обратно на ваш счет. Если этого не произошло, то нужно отозвать распоряжение о переводе денежных средств (на основе письменного заявления, направленную временной администрации банка). Тогда банковская организация вернет на счет деньги, которые станут автоматически застрахованными АСВ.

В такой ситуации вам придется снова делать платеж в пользу контрагента (согласно вашим договорным обязательствам), но уже открыв счет в другом банке.

Если контрагент перечислил вам деньги в момент отзыва лицензии у вашего банка и они не успели «проскочить», то денежные средства вначале зависнут на корреспондентском счете вашего «банка-страдальца» и затем будут возвращены обратно на счет контрагента. Ну а если деньги успели «проскочить», то необходимо решить процедурные вопросы с Агентством по страхованию вкладов согласно плану, .

В такой ситуации контрагент вправе требовать от Вас выполнения своих обязательств, т.к. проблемы вашего банка его не касаются.

Нюансы:

- Если на счет ИП или юр лица поступили деньги (в качестве налогооблагаемого дохода) в момент отзыва лицензии, то эти поступления признаются доходом, т.е. налог необходимо будет заплатить.

- ИП и юр лица, находящиеся на УСН доходы минус расходы — не могут учесть в расходах суммы безнадежных ко взысканию банковских долгов. Согласно п.1 ст. 346.16 НК РФ имеется конкретный список расходов, уменьшающие доходы. В данном списке не предусмотрены такого рода расходы, как убытки от списания безнадежных долгов.

- Юр лица вправе учесть «зависшие» деньги (как безнадежные долги) в расходах при исчислении налога на прибыль организаций, но только после ликвидации банка (согласно п. 2 ст. 266 НК РФ). Чтобы учесть безнадежные долги рекомендуется эту сумму включить в реестр требований кредиторов банка (хотя и не обязательно это делать согласно Писем Министерства финансов РФ от 25.11.2008 №03-03-06/2/158 (п. 2), от 21.02.2008 №03-03-06/1/124; Постановления Арбитражного суда Западно-Сибирского округа от 04.04.2016 №Ф04-799/2016)

Что делать с кредитом, если у банка отозвали лицензию?

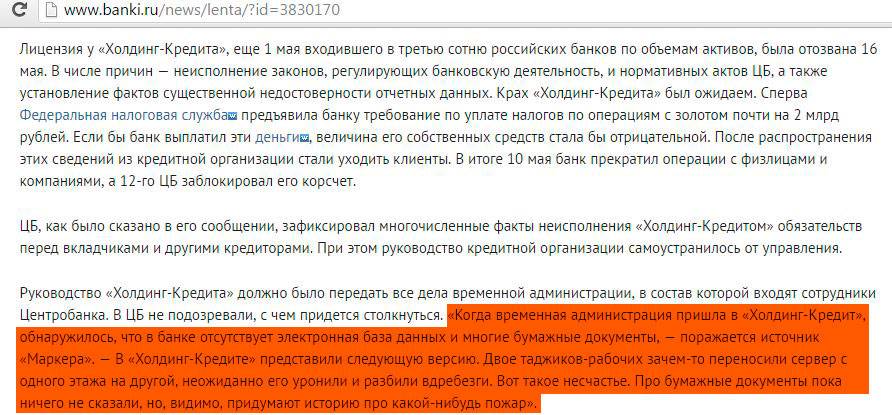

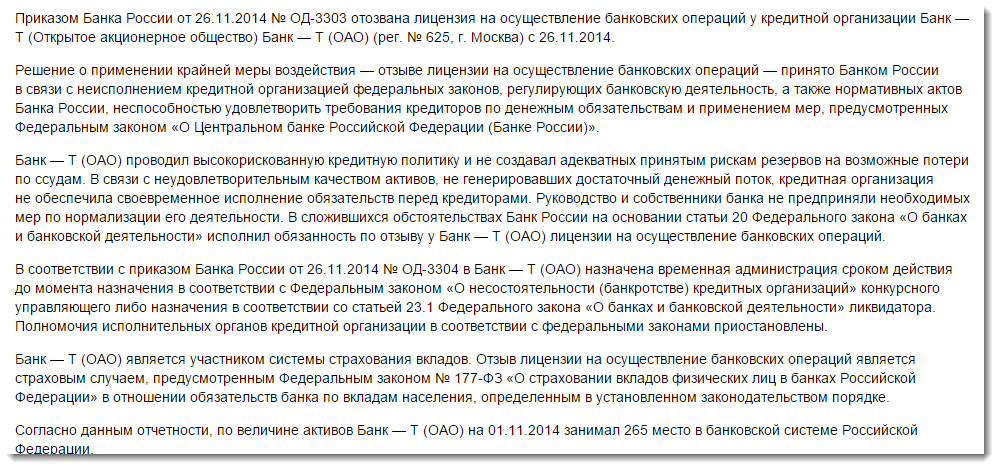

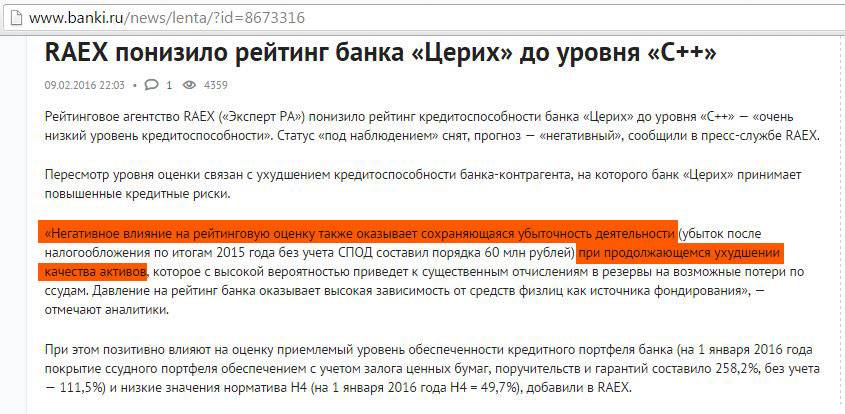

Лишиться лицензии финансовая организация может по многим причинам:

- Реорганизация в виде присоединения, выделения или слияния – в таком случае ее активы и пассивы переходят к другому кредитному учреждению полностью или частично.

- Отзыв лицензии самим Центробанком по причине нарушения законодательства, снижении размера оборотных активов ниже установленного предела, недостаточности средств для продления лицензии и т.д.

- Банкротство. При недостаточности оборотных средств Центробанк может вначале принять решение о санации «обедневшего» банка. Затем, в случае неэффективности оздоровительной меры, ЦБ вправе отозвать лицензию окончательно и бесповоротно, ликвидировав кредитное учреждение – банкрот.

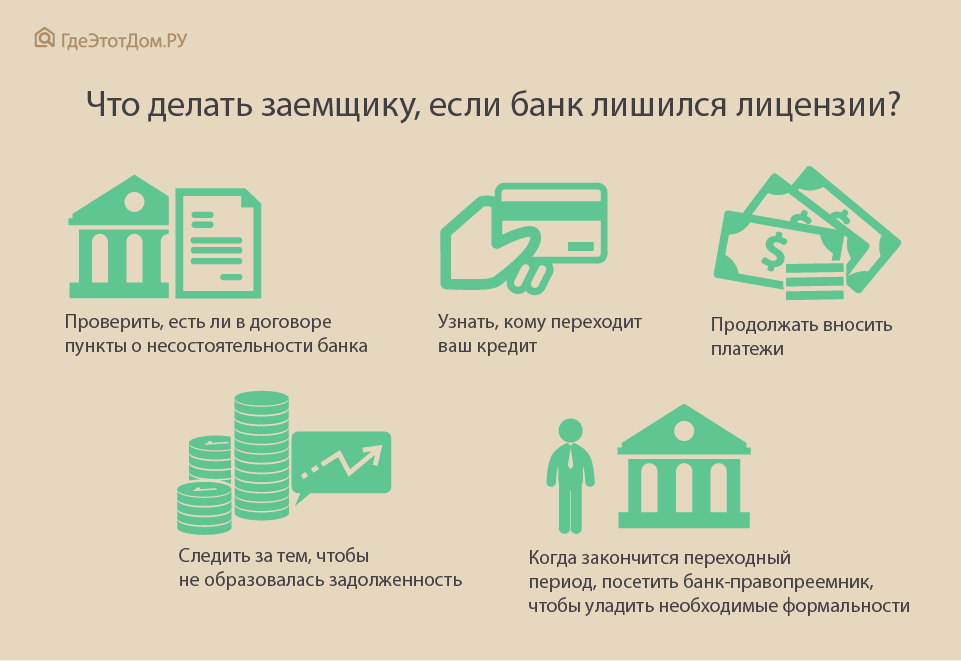

Итак, кредитный договор на руках, долг по нему еще довольно солидный, а сам кредитор прекратил существование. Как поступить добросовестному заемщику?

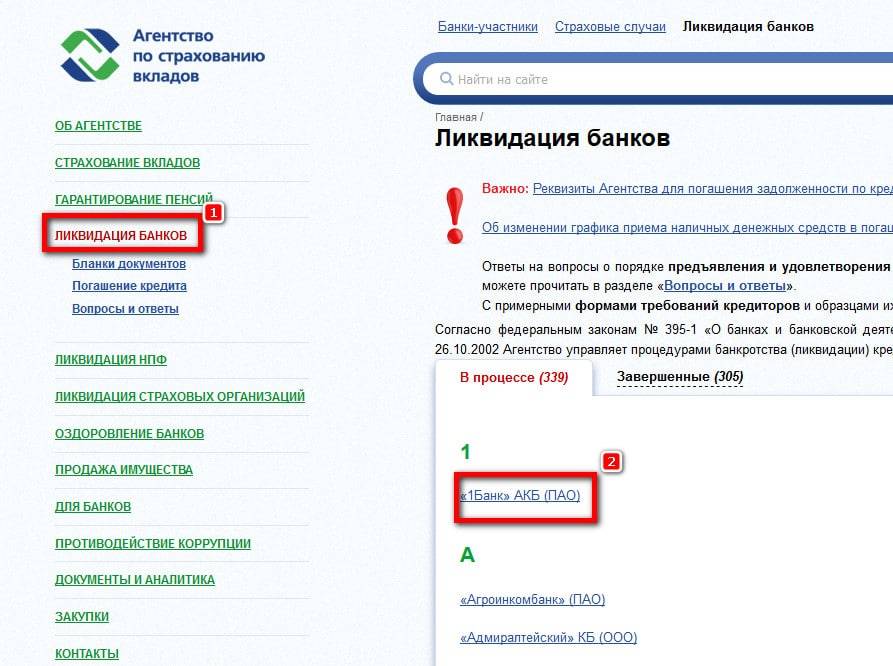

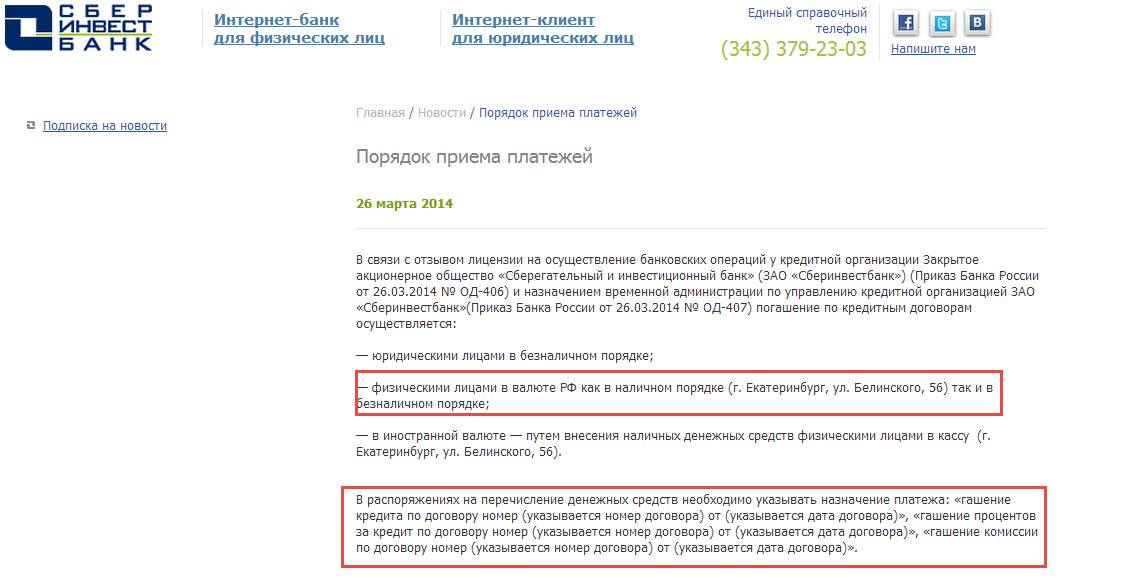

- Первым делом стоит установить, к кому перешли правомочия «лопнувшего» банка. При отзыве лицензий у кредитных организаций эта информация публикуется на портале ЦБ РФ.

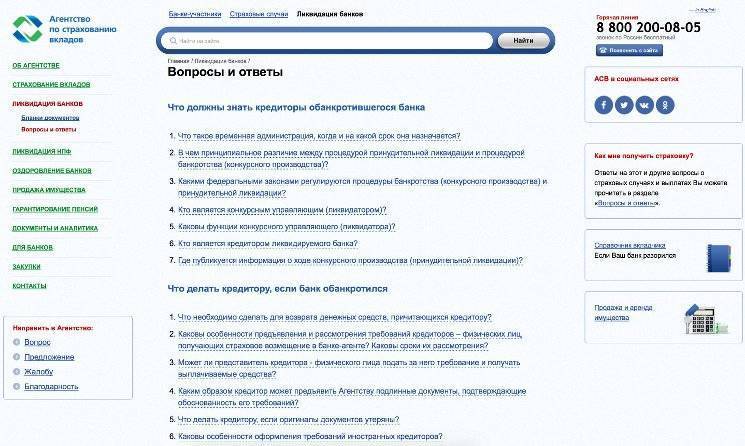

- Правопреемником может быть Агентство по страхованию вкладов, либо другая кредитная организация.

- Если права банка-банкрота перешли к АСВ, то платежные реквизиты обязательно опубликуют на портале данной структуры.

- Как правило, при наличии правопреемников клиентам рассылаются уведомления с указанием всей актуальной информации и реквизитов, куда вносить денежные средства.

- Информация о грядущих переменах может содержаться и на сайте банка до его закрытия.

- Добросовестные финансовые учреждения, к примеру, Банк Москвы, детально публиковали на своих сайтах всю информацию, в том числе и о том, как должно происходить погашение кредитов после прекращения деятельности банка.

- При наличии уведомления нового кредитора либо данных о реквизитах для кредитных платежей на интернет-ресурсе все более или менее ясно. А как поступить, если такой информации нет?

- Если лицензия отозвана недавно, в банке, скорее всего, действует временная администрация.

Итак, банк-правопреемник установлен. Что дальше?

Необходимо получить там реквизиты для погашения долга, а также взять выписку по счету, по которому проходят кредитные выплаты. Дело в том, что в связи с отзывом лицензии некоторые операции могут быть просто не учтены и потеряны, а добросовестный клиент рискует омрачить свою кредитную историю, так как окажется неплательщиком, поскольку отзыв лицензии никак не означает возможно прекращения выплат на законном основании. Кредит нужно платить в привычном режиме, ни условия соглашения, ни ставка. ни срок изменению по такой причине не подлежат.

Важные аспекты

Если у банка, в котором у гражданина невыплачен кредит, отозвали лицензию на ведение банковской деятельности, тогда возникает множество вопросов, кому вносить платежи и как погасить кредит полностью без дополнительных комиссий и штрафов.

В данном разделе ознакомим вас с основными понятиями, законодательным регулированием и потенциальными последствиями для заемщиков в случае ликвидации банка.

Необходимые термины

| Кредитная задолженность | Совокупная сумма задолженности заемщика перед банком, включая все суммы пеней, комиссий и штрафов за просрочки платежей |

| Ликвидация банка | Это метод расчета банковской организации с кредиторами, которому предшествует отзыв лицензии на осуществление банковской деятельности. Это происходит в случае принудительной ликвидации, если банк не в силах отвечать по своим обязательствам. В случае добровольной ликвидации она может инициироваться учредителями банка |

| Лицензия на ведение банковской деятельности | Выдается кредитным организациям с целью наделения их законным правом выполнять банковские операции с денежными средствами и ценными бумагами физических и юридических лиц |

Последствия возникновения задолженности

В ситуации ликвидации банка прежнее соглашение между банком и заемщиком расторгается.

Затем оформляется новый договор по уступке права истребования задолженности новому кредитору, вследствие чего право требовать погашение всей суммы кредита переходит к третьему лицу.

При лишении банка лицензии и удаления его из перечня кредитных учреждений, тогда все кредиты и прочие сделки банка переходят в Агентство страхования депозитов.

То есть при лишении банка лицензии и его ликвидации все заемщики уже должны третьему лицу или государству. Все кредиты могут продаваться на торгах сторонним учреждениям.

Большинство заемщиков ожидают официального уведомления из банка об изменении реквизитов для оплаты, и не вносят платежи по своим ссудам.

Однако в основном такие уведомления присылают заемщикам после процедуры признания банковской организации банкротом, то есть через несколько месяцев или даже год-два.

Причем за весь этот период начисляется пеня и штрафы за просрочки. Рассмотрим, чем чревато непогашение своего долга.

Также заемщику может быть предъявлено требование о досрочном погашении кредита полностью вместе с процентами и штрафами.

В случае отказа от уплаты управляющий банковского учреждения направит иск в суд по вашему делу. В итоге вас могут ожидать:

- проблемы с судебными приставами;

- негативные отметки в кредитной истории;

- удержания сумм для погашения из заработной платы;

- арест имущества или запрет на выезд за границу.

Нормативное регулирование

В случае отзыва у банка лицензии алгоритм поведения четко регламентируется законодательными нормами.

Если Центральный банк в случае санации вводит временную администрацию, тогда таким новым лицом становится управляющий. В случае отзыва лицензии новым кредитором становится АСВ.

Банковскую деятельность, в том числе ликвидацию и лишению лицензии, регулирует ФЗ N 395-1 от 02.12.1990 «О банках и банковской деятельности».

Что делать если у банка отозвали лицензию – нужно ли отдавать долг банку?

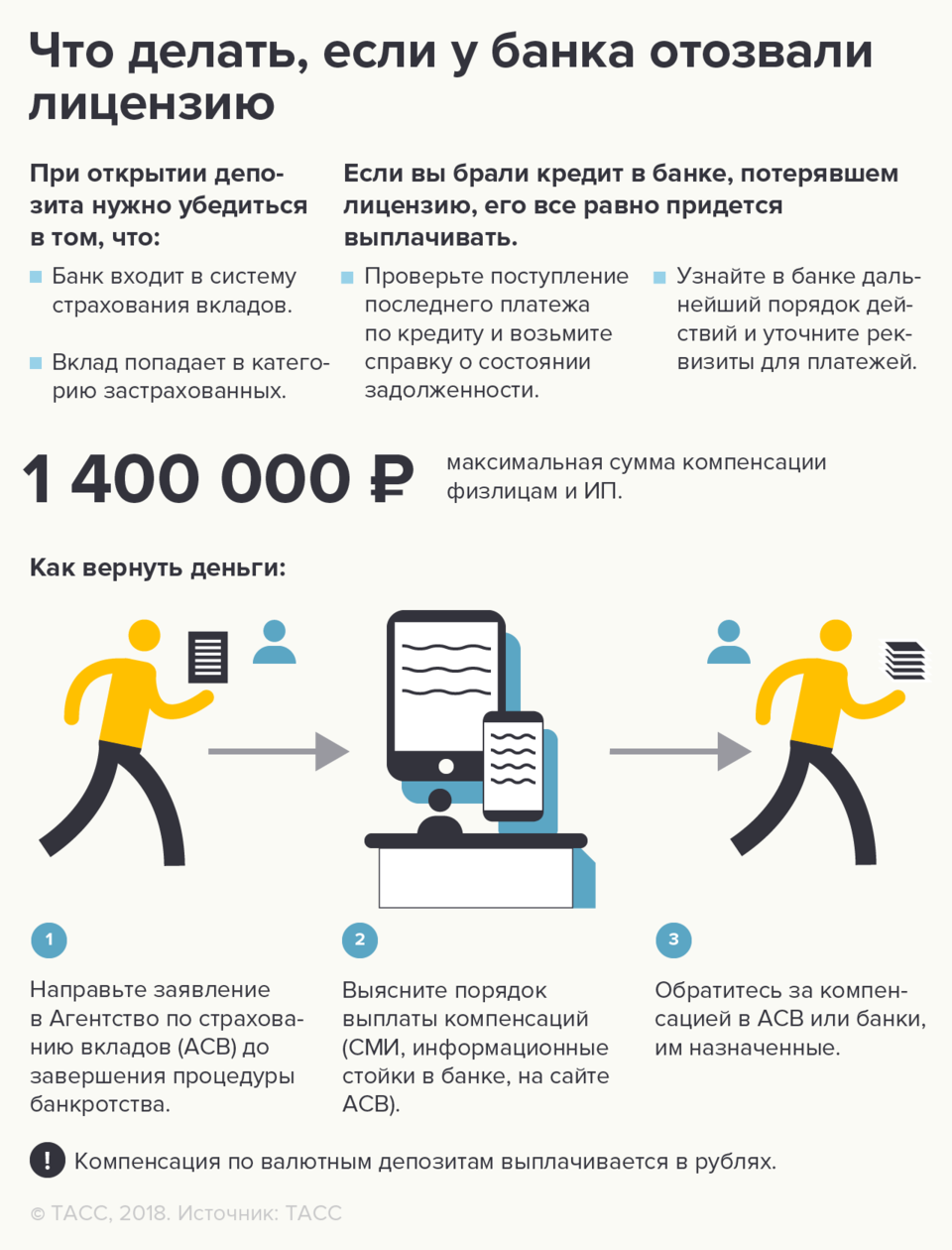

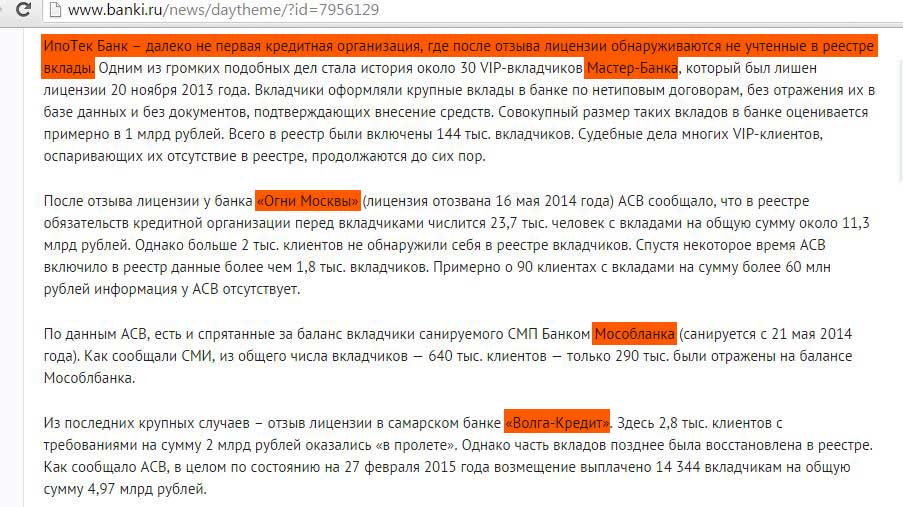

За последний год довольно большое количество российских банков утратили лицензию на ведение банковской деятельности. Или, если сказать просто, закрылись. Что делать вкладчикам в такой ситуации более-менее ясно, можно обратиться в Агентство по страхованию вкладов, если банк был участником данного фонда, но как быть заемщикам, т.е. должникам банка, и можно ли не платить?

Многие склонны ошибочно полагать что нет банка, нет проблемы, — кредита. Но на самом деле все не так и это одно из самых больших заблуждений, в которых пребывает немалое количество должников. Конечно перспектива того, что кредит отдавать не придется так как кредитора больше нет, радует многих. Но как все обстоит на самом деле, если банк закрывается?

В действительности происходит следующее: когда банковское учреждение проходит процедуру банкротства или ликвидации все права на непогашенные займы переходят либо к компании правопреемнику, либо к государству, а именно АСВ.

Можно ли не платить кредит, если банк лишили лицензии?

Лишить банк лицензии могут по самым различным причинам начиная от не вовремя сданного отчета и заканчивая выявлением деяний, не обозначенных в разрешении. Как бы там не было, но в ситуациях с отзывом лицензии банк прекращает свою работу. В подобных случаях даже добросовестные заемщики задаются вопросом стоит ли вносить платежи по взятому займу? Ведь если банк перестал функционировать, то и внесение оплаты через отделения данного учреждения невозможны.

А между тем кредитные обязательства никуда не исчезают, меняется только получатель. В случае с отзывом лицензии это может быть:

- другая финансовая организация, к которой перешли права на непогашенные кредиты;

- коллекторское агентство;

- государство в лице АСВ.

Поэтому если вы обладатель непогашенного кредита, то отдавать его необходимо, но уже новому кредитору.

А можно ли не платить? Можно, но рано или поздно о вас все равно вспомнят и начнут заниматься взысканием долга, который к тому времени еще и вырастет.

Если вы оказались в подобной ситуации, обязательно выясните кто новый владелец кредитного портфеля банка и на какие реквизиты теперь стоит вносить оплату займа. Узнать эту информацию можно как по телефону горячей лиии банка, та и на официальном сайте данного учреждении.

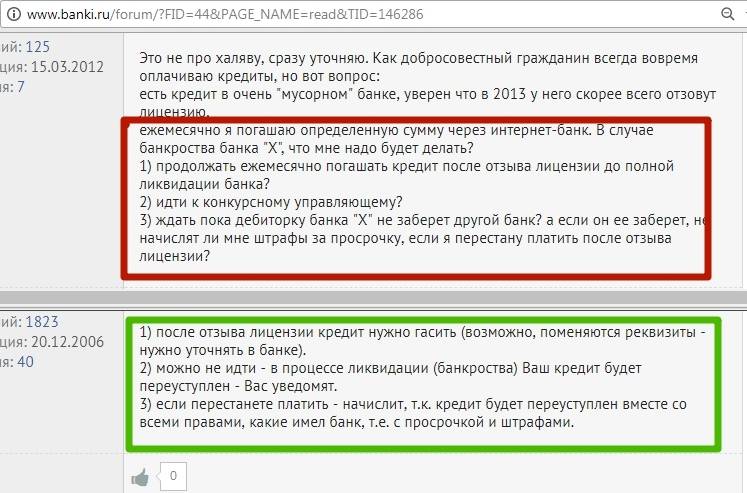

Как платить кредит если у банка отозвали лицензию?

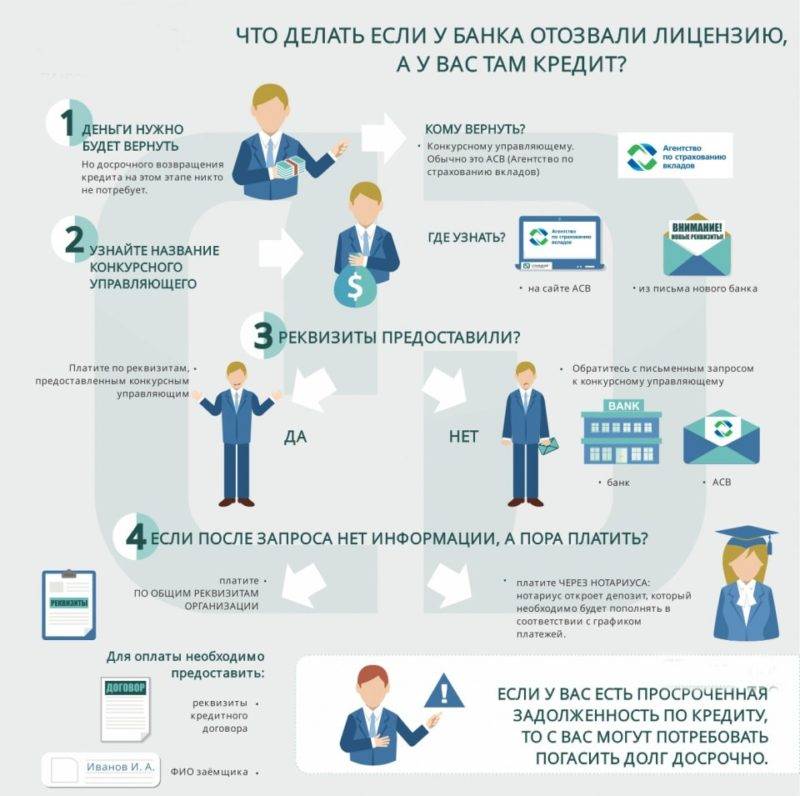

Итак, ваш банк закрылся, а вы остались с непогашенным кредитным договором. Но как теперь правильно платить кредит банку, у которого отозвали лицензию? Для этого следуйте с схеме:

- узнайте новые реквизиты для оплаты кредита ( обратитесь к временному управляющему банка);

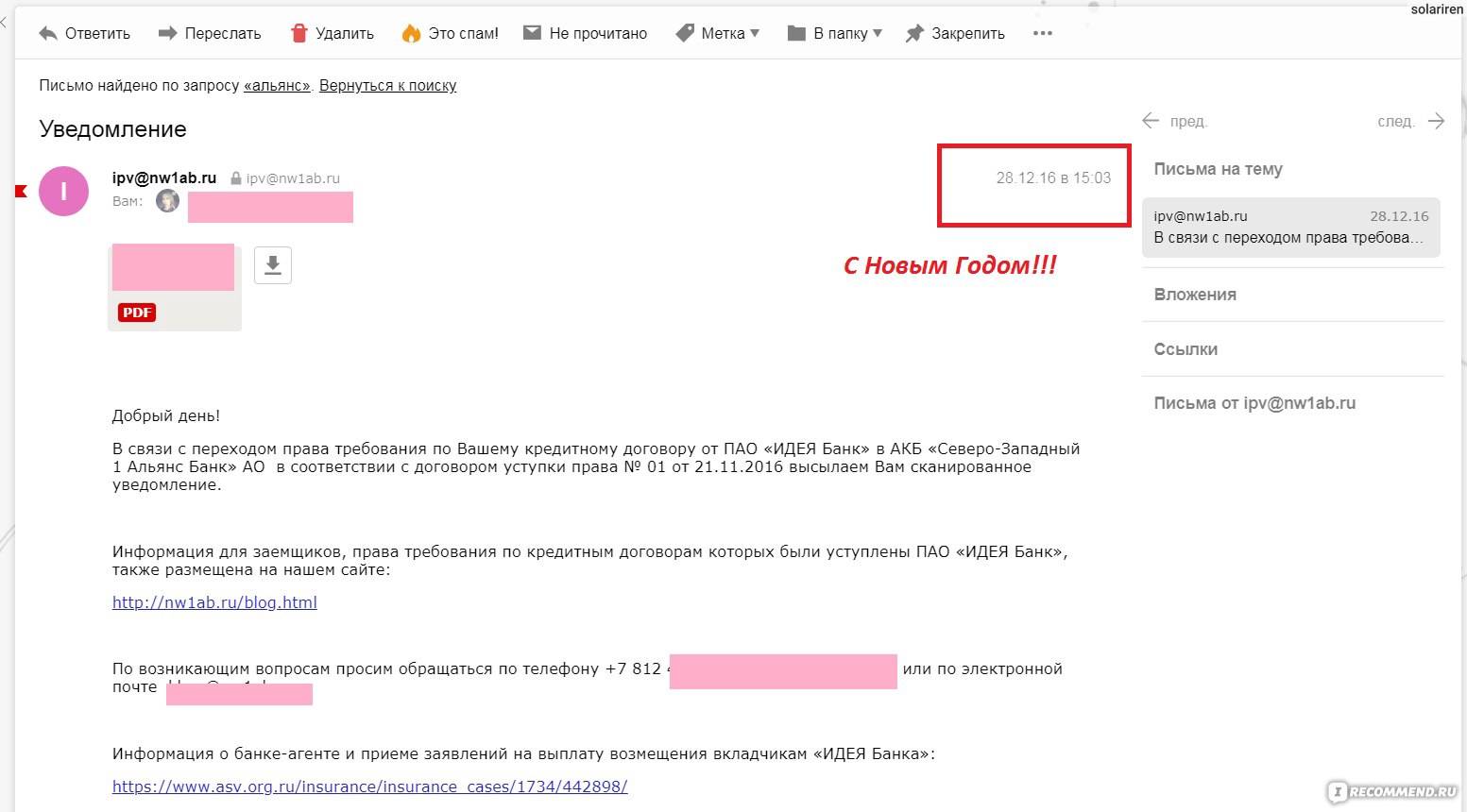

- через время вы получите письмо, в котором будут содержаться новые реквизиты банка, на которые теперь нужно производить оплату;

- при оплате кредита на новые реквизиты в назначении платежа обязательно указывайте номер кредитного договора и другие важные данные, которые касаются вашего займа.

Но даже если вы не обратитесь в банк для уточнения информации по поводу оплаты, то вас должны будут проинформированы о том, какой банк теперь обслуживает ваш кредит. Плюс в письме будут и новые реквизиты для оплаты.

Если вы не получаете письмо с новым расчетным счетом продолжайте вносить платежи по ссуде на старые реквизиты.Но при этом обязательно сохраняйте квитанции.

Кому платить кредит если у банка отозвали лицензию?

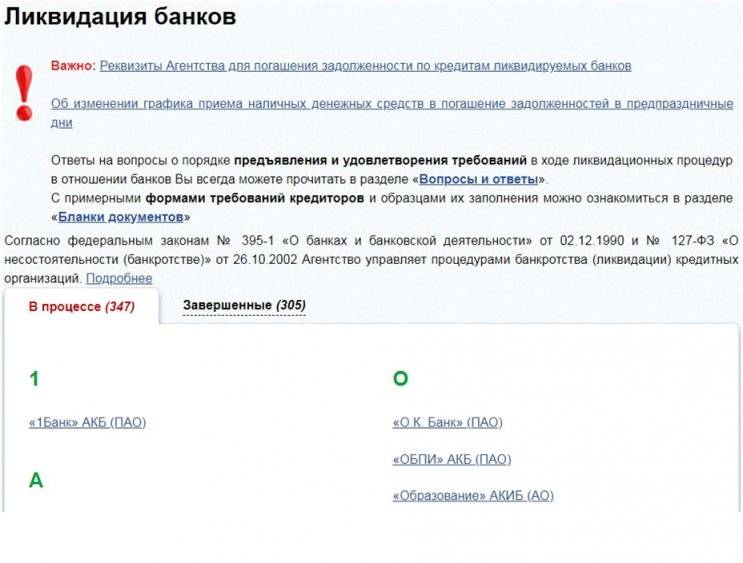

Итак, если лицензия отозвана, клиенту необходимо узнать кто новый правопреемник, а также новые реквизиты для внесения платежа.

Если банк был закрыт, а имущество было передано другому юридическому лицу, которое является санатором проблемного учреждения, то правопреемником будет являться санатор.

Если финансовое учреждение было признан банкротом, право на требование долга переходит к государству. Погашение долга должно происходить на реквизиты Агентства по страхованию вкладов.

Если банк успел продать свои проблемные активы, то требовать долг будут уже покупатели. Узнав, кто является правопреемником по действующему кредиту можете начинать вносить платежи. Узнать такую информацию можно по телефону горячей линии, которая доступна на официальном сайте даже после его закрытия.

Бесплатная консультация юриста по телефону:

8 (804) 333-01-43

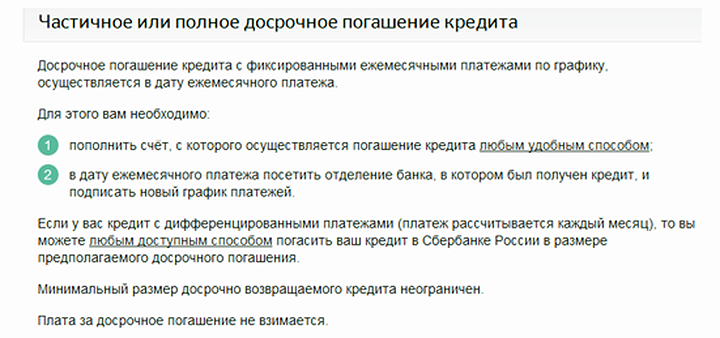

Порядок погашения кредита при переходе требований к новому банку?

В ликвидную массу может быть включено право требования возврата займа. В этом случае в процессе конкурсного производства банк может переуступить право истребовать возврат долга. Несмотря на тот факт, что кредитный договор может содержать пункт о том, что переуступка требования возврата долга запрещена, это положение не будет распространяться на принудительное банкротство или ликвидацию банка по решению ЦБ.

Поэтому заемщик должен четко понимать, что вполне реально, что ситуация разовьется таким образом, что право требования долга будет продано, а в дальнейшем произойдет смена кредитного учреждения. Если обратиться к гражданскому законодательству, право требования перейдет в том виде, в котором оно существовало в момент уступки. Что это значит для должника? Согласно этому, он обязан выплатить не только тело кредита, но и начисленные за его использование проценты. Вдобавок, если кредит был обеспечен залогом, он не прекращает своего действия.

Если произошел переход права истребовать долг, заемщика в обязательном порядке обязаны уведомить об этом факте. И уже не имеет значения, кто будет выполнять данную задачу. Если ситуация такова, что лицензия была отозвана и произошел переход права на долговые обязательства заемщика, то последний никак не сможет этому противостоять, если только погасить свой долг досрочно, либо смириться и оплачивать остатки кредита уже новому кредитору.

Отзыв банковской лицензии и извечный вопрос: платить или не платить?

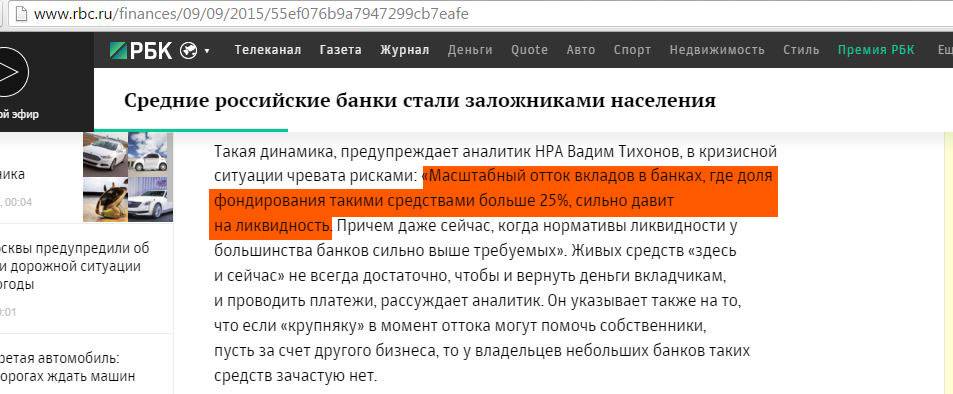

Самый первый и очевидный момент в такой ситуации заключается в дилемме, а стоит ли вообще заморачиваться с кредитом, взятом в банке, который теперь лишен лицензии? Как говорится, банк горел – кредит гасился. Однако ликовать заемщикам рано. Когда происходит отзыв лицензии, можно считать, что банк пока что просто временно лишили возможности вести финансовую деятельность. Но само заведение как юридическое лицо никуда не исчезает. Структура же банка не ликвидирована. Организации всегда можно попытаться вернуть себе лицензию. Кроме того, у банка есть ведь не только заемщики, но и вкладчики. Мелким вкладчикам заведение возвращает деньги из аварийных неприкосновенных запасов (вклады до полутора млн рублей). Однако крупные вкладчики таких абсолютных гарантий не имеют.

С ними банк рассчитывается из оборотных активов, которые складываются в том числе и из кредитного возврата. Поэтому даже временно нефункционирующее заведение заинтересовано в том, чтобы заемщики соблюдали свои кредитные обязательства. Это прописано на законодательном уровне (согласно Федеральному закону РФ № 127 от 26.10.02). Но самый важный момент состоит в том, что на время отсутствия лицензии все кредитные долги переходят в другой банк, которого назначают правопреемником. Это значит, другой банк будет делать все, чтобы разыскать клиентов, решивших не оплачивать кредит. Как если бы заемщик взял кредит в банке-правопреемнике.

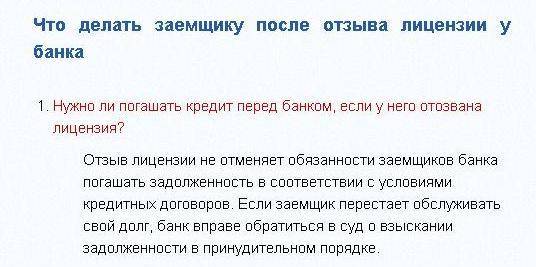

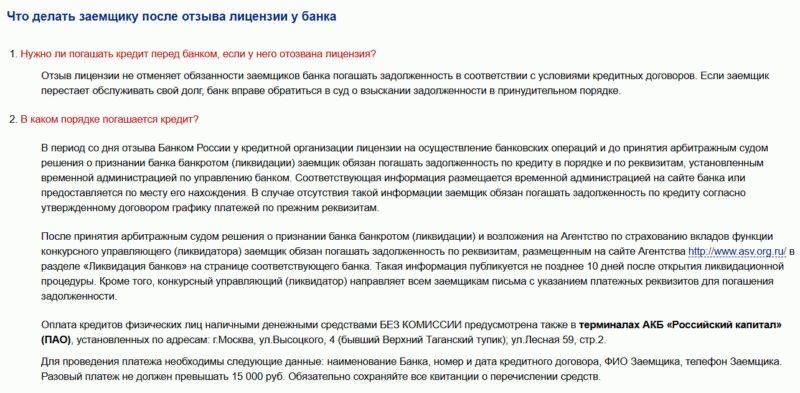

Нужно ли погашать кредит, если банк потерял лицензию?

Потеря выдавшим заем коммерческим банком права заниматься кредитной деятельностью не является основанием для прекращения платежей по договору. У заемщика могут возникнуть некоторые проблемы с внесением платежей, но сами долги никуда не пропадут. Сначала обслуживанием клиентов будут заниматься временные управляющие, а после отзыва лицензии и ликвидации кредитного учреждения, претендовать на задолженность может выкупившее договор третье лицо или же государство, гарантирующее возвращение депозитов. В основном права требования по действующему кредиту переходит к частным компаниям, которые выкупают долги.

Рекомендации по погашению задолженности в случае отзыва лицензии обслуживающего банка:

- Внесение денежных средств на действующий расчетный счет по стандартному графику без просроченных выплат.

- Обращение к представителям временной администрации для планирования дальнейших действий.

- Осуществление регулярных платежей на временный расчетный счет, открытый во время ликвидации банка.

- Обсуждение с новым кредитором условий сотрудничества с возможным пересмотром параметров сделки.

- Досрочное или плановое погашение долга с использованием расчетного счета нового кредитора.

Любые просроченные платежи, возникшие по вине заемщика, будут рассматриваться выкупившей кредитный договор компанией в качестве достаточного основания для наложения штрафных санкций.

Среднестатистический заемщик не разбирается в правовых вопросах, связанных с банкротством и ликвидацией банка. Физическое лицо боится вносить платежи по кредиту на расчетный счет лишившегося лицензии банка, так как существует риск потери денежных средств. Однако на практике заемщик всецело защищен. Если расчетный счет обанкротившегося кредитора перестает обслуживаться, деньги автоматически возвращаются плательщику или пересылаются на действующий счет. Таким образом, в любом случае происходит погашение задолженности.

Банк лишили лицензии. Надо ли платить кредит?

Сам факт отзыва лицензии – это не приговор. Юридическое лицо все еще существует, только лишается возможности осуществлять ряд операций. Банк никуда не исчезает, и обязательства перед ним сами себя не погасят. Он также имеет возможность вернуть лицензию, если решит свои финансовые проблемы.

В случае ликвидации банку необходимо произвести расчеты со своими кредиторами, в том числе с вкладчиками. Такие расчеты производятся из средств на балансе. Банк заинтересован в том, чтобы этих средств хватило на всех, поэтому будет на законных основаниях требовать возврата каждого выданного кредита.

Как узнать, что банк лишили лицензии?

Банк России (ЦБ РФ) может отозвать у любого коммерческого банка лицензию в случаях, описанных в ст.20 федерального закона № 395-1 «О банках и банковской деятельности». Оснований для такого решения несколько:

- если лицензия выдана на основании недостоверной информации;

- если банковские операции по лицензии не проводились более года с момента её получения;

- если отчетность банка признана недостоверной или нарушены сроки ее предоставления более чем на 15 дней;

- если банком совершаются операции, не предусмотренные лицензией;

- если банк не исполняет законы и решения судов в отношении него.

В некоторых случаях Банк России сразу отзывает лицензию у неблагополучного банка:

- при снижении нормативов достаточности капитала до показателя менее 2%;

- если размер собственных средств ниже зарегистрированного уставного капитала и банк не привел показатели в соответствие в установленный срок;

- при невозможности удовлетворить требования кредиторов;

- если при снижении размера собственных средств ниже минимально допустимого показателя банк не переквалифицировался в небанковскую кредитную организацию.

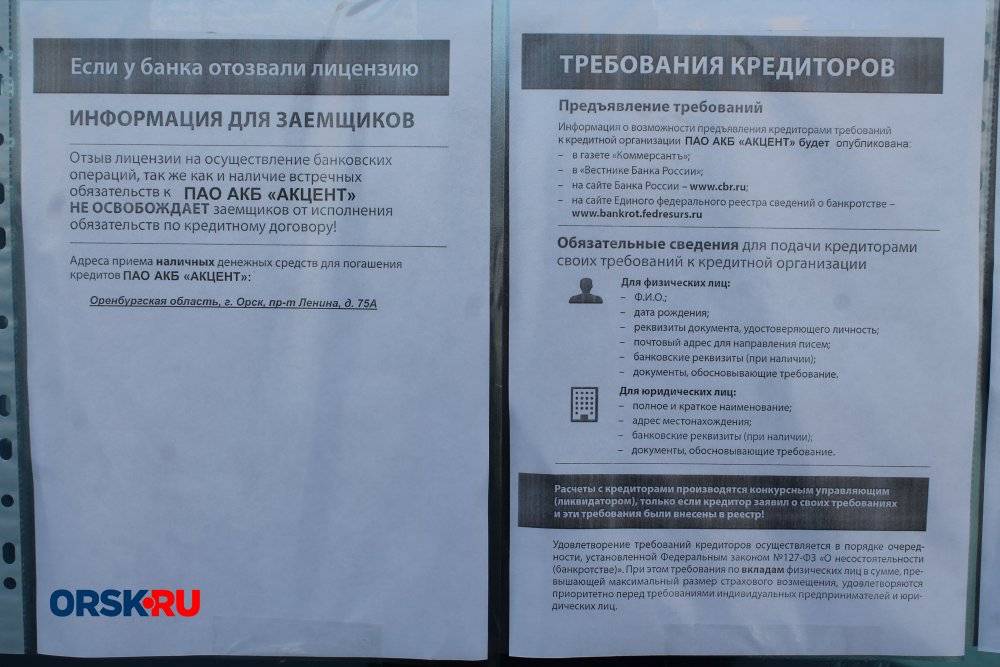

После отзыва лицензии в банке вводится временная администрация на срок до шести месяцев. В течение этого времени начинается конкурсное производство. Затем по решению суда запускается процедура банкротства. В качестве конкурсного управляющего всегда выступает Агентство по страхованию вкладов, так как на него законом возложены функции возврата вкладчикам их сбережений. Структура банка меняется, и он больше не может вести свою уставную деятельность, но сама организация все еще существует.

Первая информация о том, что банк терпит бедствие, появляется в СМИ. Достоверными источниками стоит считать официальные ресурсы:

- сайт ЦБ РФ;

- сайт АСВ;

- портал Единого федерального реестра сведений о банкротстве;

- сайт самого банка;

- публикации в изданиях «Коммерсантъ» и «Вестник Банка России».

Кроме того, АСВ берет на себя обязанность по уведомлению клиентов об отзыве лицензии у их банка. Всем направляются информационные письма в соответствии с указанными в банковской программе адресами. Письмо-уведомление содержит данные об остатке задолженности, сроках внесения платежей и реквизиты, по которым их нужно вносить.

Важно помнить, если вы не предоставляли в банк информацию об изменении адреса проживания (в том случае, что вы его меняли), то и письмо вам не придет

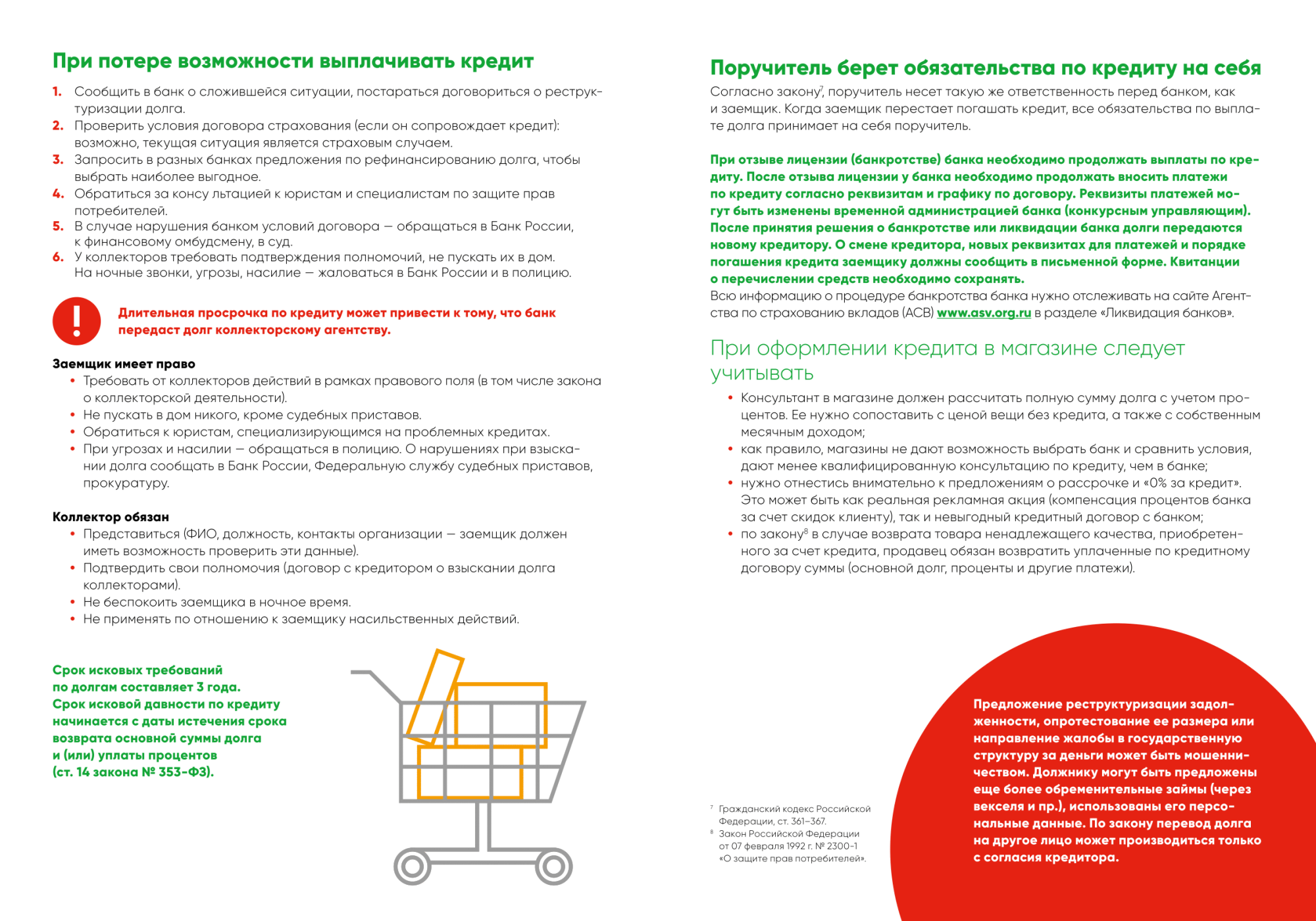

Почему нужно погашать кредит в этом случае?

Банк выдает кредит на основании кредитного договора. Отношения банка и заемщика регулируются 353-ФЗ «О потребительском кредите (займе)», где четко прописано, что за неуплату полученного кредита к заемщику применяются меры в виде штрафов, пеней и неустоек. В некоторых случаях банк может востребовать досрочное погашение в полном объеме или подать на должника в суд

При этом неважно, работает банк или он находится в процессе ликвидации

Во время процедуры банкротства АСВ не только возвращает клиентам застрахованные вклады, но и занимается продажей активов банка. Назначается правопреемник. Обычно это другой банк или коллекторское агентство, готовое приобрести долги по кредитам по выгодной цене (в рамках процедуры уступки права). Кредит никуда не исчезает, а, значит, платить его все равно придется, и лучше делать это в строго установленные договором сроки, не допуская просрочек.

Таким образом, лишение банка лицензии не даёт вам права не выполнять обязательства по заключенному кредитному договору с банком. Если вы перестанете выплачивать кредит, то получите потом массу проблем и потратите свои нервы.

Выводы

Если ваш банк обанкротился, не впадайте в панику – жизнь продолжается.

Если вы заёмщик, то можно не слишком волноваться

Главное — уделить внимание выполнению графика платежей, будь то обычное заимствование или ипотека.

Если вы вкладчик, то что вам остаётся? Ждать новостей и надеяться, что ваши сбережения вернут. А также избегать сомнительных действий.

Уцелевшие деньги несите в другой банк, но теперь уже выбирайте более надёжный, желательно — с участием государства.

Эксперты советуют делать крупные вклады в банк с рейтингом не ниже ТОП-20

Ни одного случая банкротства среди них зарегистрировано не было.