Кредитная линия

Сумма кредита может выдаваться частями. Такое предоставление кредита называется открытием кредитной линии.

При открытии кредитной линии кредитор или устанавливает общую сумму, которая будет выдана заемщику в течение оговоренного срока (кредитная линия с лимитом выдачи), или предоставляет заемщику право в течение действия кредитного договора получать денежные средства при условии соблюдения постоянного лимита задолженности перед кредитором.

Установление лимита задолженности означает, что заемщик вправе получить определенную сумму денежных средств, погасить полностью или частично полученную сумму кредита и получить вновь ранее возвращенную сумму в течение срока действия кредитного договора. То есть, заемщик при установлении лимита задолженности может по одному кредитному договору получать указанную в нем сумму многократно при соблюдении следующего условия: сумма долга заемщика перед кредитором в каждый момент времени не должна превышать определенный ему лимит.

Кто такой созаёмщик?

Созаёмщик наравне с владельцем новой недвижимости несет ответственность по ипотечному кредиту, он первый к кому обратится банк с просьбой о выплатах по ипотеке, если основной заемщик по каким-либо причинам перестанет платить по кредиту.

Прибегнуть к помощи созаёмщика приходится тем потенциальным покупателям ипотечных квартир, которым не хватает собственного дохода для получения необходимой суммы банковских средств. Если банк сочтет, что вашего дохода недостаточно, чтобы выдать вам необходимую на покупку квартиры сумму, то у вас три варианта действий:

- Найти более дешевое жилье, меньшее по площади или худшее по условиям, на покупку которого хватит той суммы, что вам готов выдать банк.

- Взять дополнительный кредит в этом или другом банке, но, очевидно, что платить по ипотеке и одновременно еще по одному кредиту – под силу далеко не каждому.

- Найти созаёмщика, банк рассмотрит ваш с ним совокупный доход и одобрит большую сумму ипотечных средств.

Если вы выберете последний вариант, то при оформлении созаёмщика будут соблюдены такие условия:

- Банк готов рассматривать доход постороннего человека только в том случае, если вам не хватает собственного уровня доходов на заявленный объект недвижимости.

- Все заемщики, и основной – владелец недвижимости, и дополнительные – несут равную ответственность перед банком в соответствии с кредитным договором.

- Созаёмщик также подписывает ипотечный договор и может являться владельцем части покупаемой квартиры.

- Обязанность по выплате долга автоматически переходит созаёмщику, если основной плательщик перестает вносить ежемесячные платежи, даже если он не имеет на это уважительных причин.

Как найти созаёмщика по ипотеке?

Отметим, что почти любой гражданин может оформить ипотеку и без подтверждения собственного дохода, в таком случае на созаёмщиков по ипотеке ложится полная ответственность за уплату кредита.

Кто может стать созаёмщиком?

Большинство банков готовы сделать созаёмщиком и абсолютно постороннего вам человека, при его согласии, конечно. Но как показывает практика, даже близкие друзья в такой просьбе часто отказывают будущему владельцу ипотечной квартиры, посторонние же люди соглашаются на это еще реже.

Если же созаёмщиком выступает ваш товарищ, он должен реально оценивать свою ответственность перед банком. Если основной плательщик станет, например, недееспособным и не сможет платить по кредиту, то созаёмщик будет обязан платить ипотеку ежемесячно согласно графику погашения задолженности. Отметим, что в таком случае созаёмщик имеет приоритетное право на дальнейшее право получения квартиры в собственность.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Кстати, если покупка квартиры в ипотеку происходит после заключения брака, то банк автоматически признает супруга или супругу основным созаёмщиком. Если же муж и жена не готовы делить ответственность перед банком или в том случае, когда квартира принадлежит им не в равных долях, то стоит составлять брачный договор. В этом документе стоит подробно расписать кто и при каких обстоятельствах должен платить по кредиту, и какая часть квартиры будет принадлежать каждому супругу в случае развода.

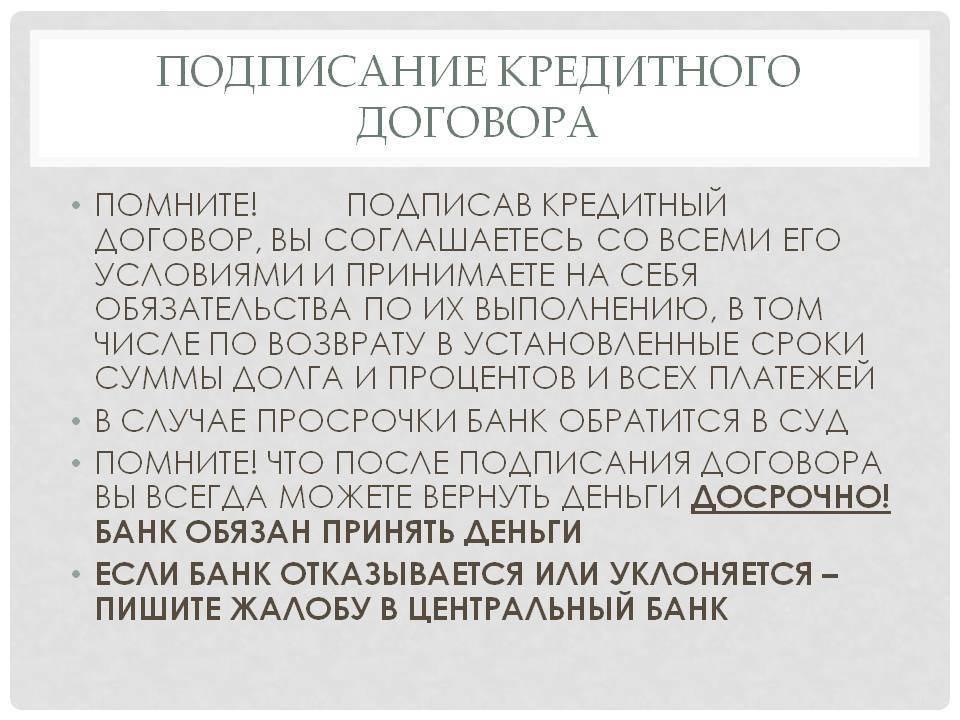

Итак, созаёмщик по ипотеке может быть оформлен банком в таких случаях:

- Основной покупатель квартиры не имеет должного дохода для получения полной суммы на приобретение жилья.

- Основной заемщик на время оформления ипотеки состоит в браке, супруг автоматически будет считаться созаёмщиков, согласно ст. 45 Семейного кодекса РФ.

- Покупатель квартиры с помощью ипотечных средств имеет достаточный уровень дохода, но оформляет недвижимость на лицо, которое не достигло совершеннолетия.

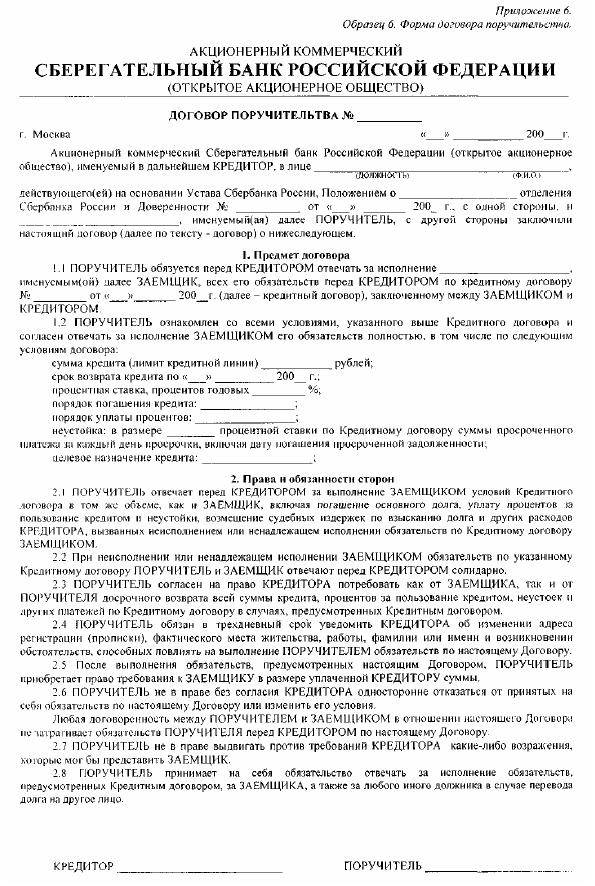

Как поручителю избежать ответственности за кредит

Обязанность возвращать кредит за должника прекращается:

- вместе с кредитным договором (включая ситуацию, когда соглашение погашается досрочно);

- при изменении условий заключенного соглашения, на которые поручитель не согласен;

- при переводе поручительства на другое лицо;

- при отказе кредитора принять от поручившегося исполнение обязательств;

- по истечению указанного в договоре срока поручительства.

Важно! Если договором срок поручительства не определен, то ответственность прекращается, если в течение 12 месяцев после наступления даты начала исполнения обязательств (чаще всего — первый день задержки должником суммы для внесения) кредитор не предъявит иск к поручителю. Если не наступило ни одно из указанных выше событий, то избежать ответственности можно только либо при признании заключенного соглашения недействительным, либо при установлении недееспособности поручившегося

Если не наступило ни одно из указанных выше событий, то избежать ответственности можно только либо при признании заключенного соглашения недействительным, либо при установлении недееспособности поручившегося.

За попытки переписать имущество на других лиц или скрыть источник дохода предусмотрена уголовная ответственность.

Поручитель погасил долг или часть долга по кредиту за заемщика

Законом предусмотрено, что при исполнении обязательств по кредитному договору поручителем, он получает право потребовать от заемщика возврата всех тех сумм, которые уплатил за заемщика по этому кредиту. Кроме того, вы можете потребовать уплаты процентов на выплаченную банку сумму и возмещения всех ваших убытков.

После полного погашения долга рекомендуем вам собрать следующие документы:

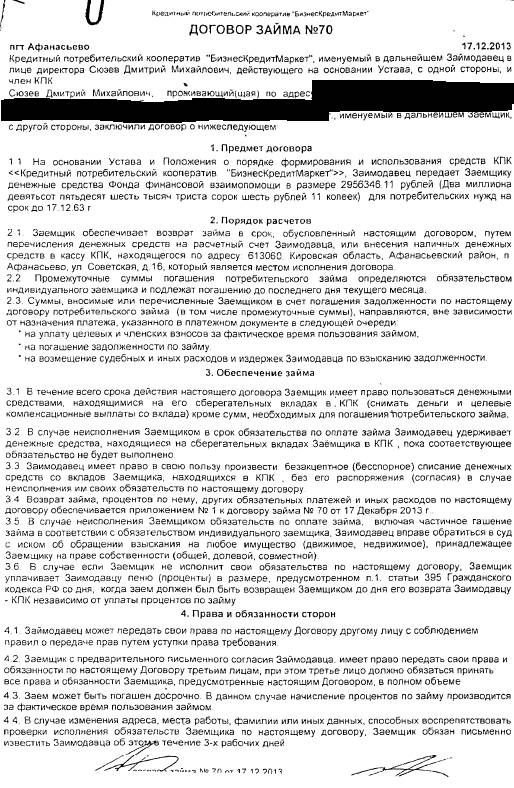

- кредитный договор;

- договор поручительства;

- решение суда о взыскании суммы долга по кредитному договору;

- постановления о возбуждении в отношении вас исполнительного производства и о его окончании;

- квитанции об оплате долга судебным приставам или выписки по счету, если деньги списывали с вашего счета;

- если приставы удерживали у вас долг из зарплаты, возьмите в бухгалтерии по месту работы справку о сумме удержаний;

- закажите у судебных приставов справку о той сумме, которую вы фактически уплатили за должника;

- если в связи с данной ситуацией вы понесли какие-то убытки, сохраните подтверждающие документы (это могут быть расходы на юриста, которые помогал вам вести дело в суде, проценты по кредиту, если для погашения долга вы взяли кредит и т.д.).

В течение 3 лет с момента полного погашения долга за заемщика вы можете подать иск в суд по месту его жительства с требованием о взыскании всех уплаченных вами за заемщика сумм.

Свой чужой кредит: что делать, если вы взяли кредит для друга, а он перестал платить

Советы юриста с сайта Паритет — защита прав потребителей в России.

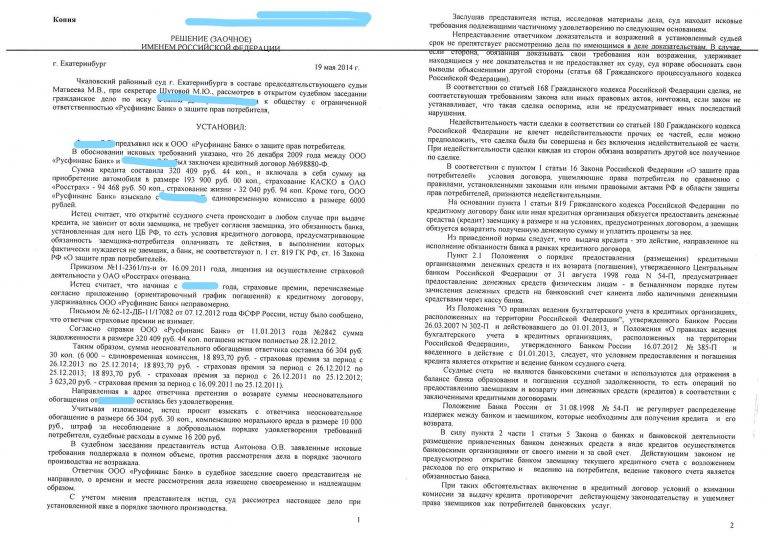

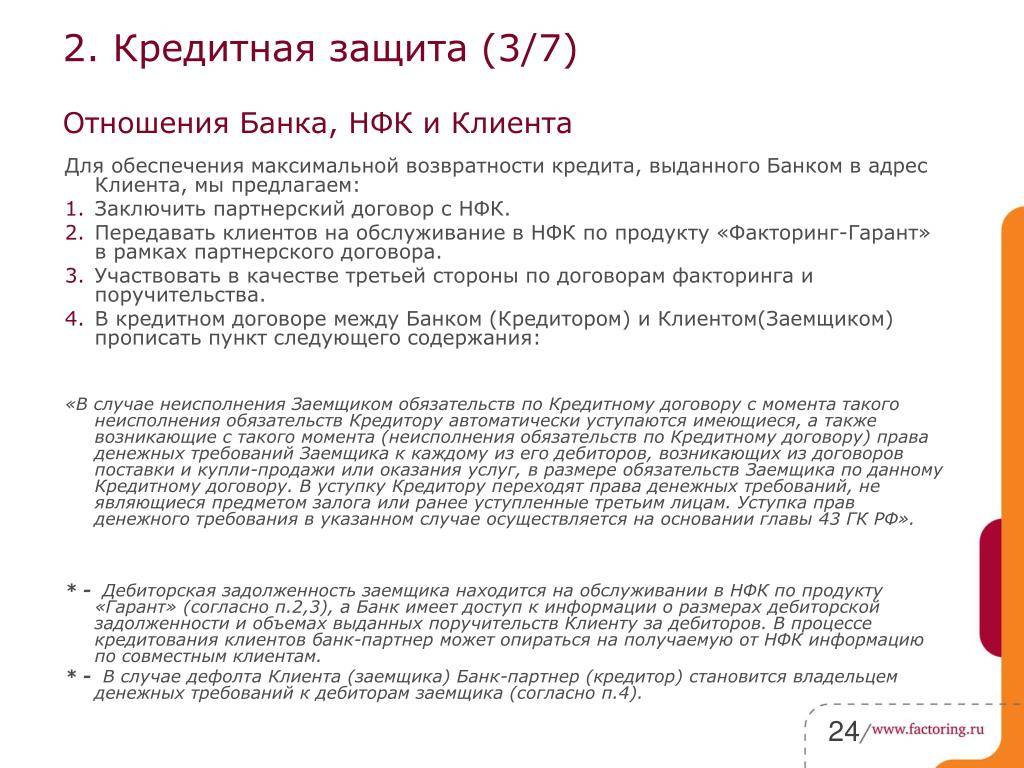

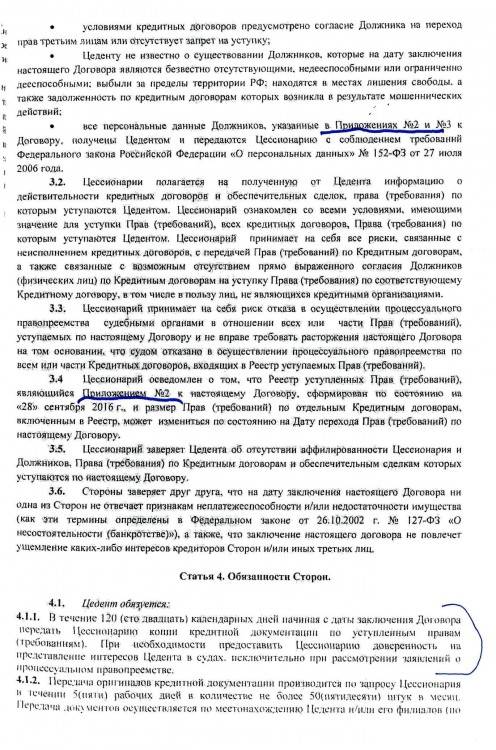

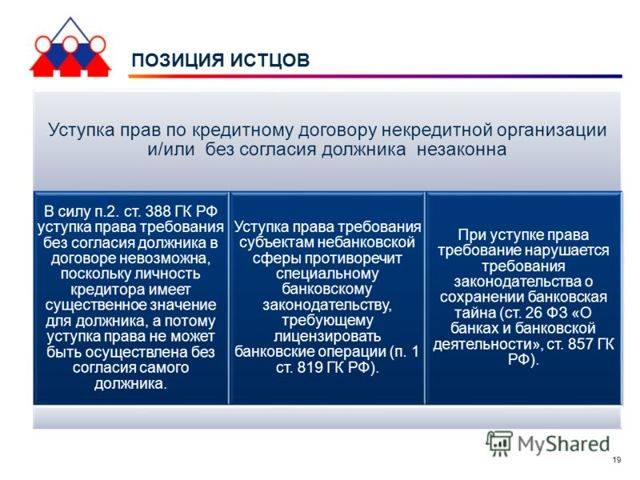

Признание договора цессии ничтожным или недействительным

Договор цессии не всегда по нраву должнику. Чаще всего долги продаются коллекторам, которые славятся неправомерными действиями в отношении должников, поэтому они стараются, по возможности, такой переход права оспорить.

Сделать это можно в случае, если должник не давал своего согласия на замену взыскателя. Порядок действий примерно такой:

- проверить кредитный договор. Нужно уточнить, есть ли в нём пункт о согласии на уступку права требования или нет. Чаще всего данное условие имеется в тексте, но не всегда;

- уточнить, не подавалось ли отдельное согласие на согласие с уступкой права требования. Некоторые банки не выдают должникам их экземпляры ряда документов, нужно их требовать, а также внимательно смотреть бумаги, предлагаемые на подпись;

- если уведомление о замене стороны пришло – направить кредитору и приобретателю долга документ, выражающий несогласие с указанием оснований;

- если фактически долг всё равно передаётся, необходимо обратиться в суд с заявлением о признании такой сделки недействительной.

На практике, некоторые коллекторы продолжают требовать долг, несмотря ни на что. В таких случаях лучше обращаться в правоохранительные органы, так как действия могут быть расценены в качестве преступлений.

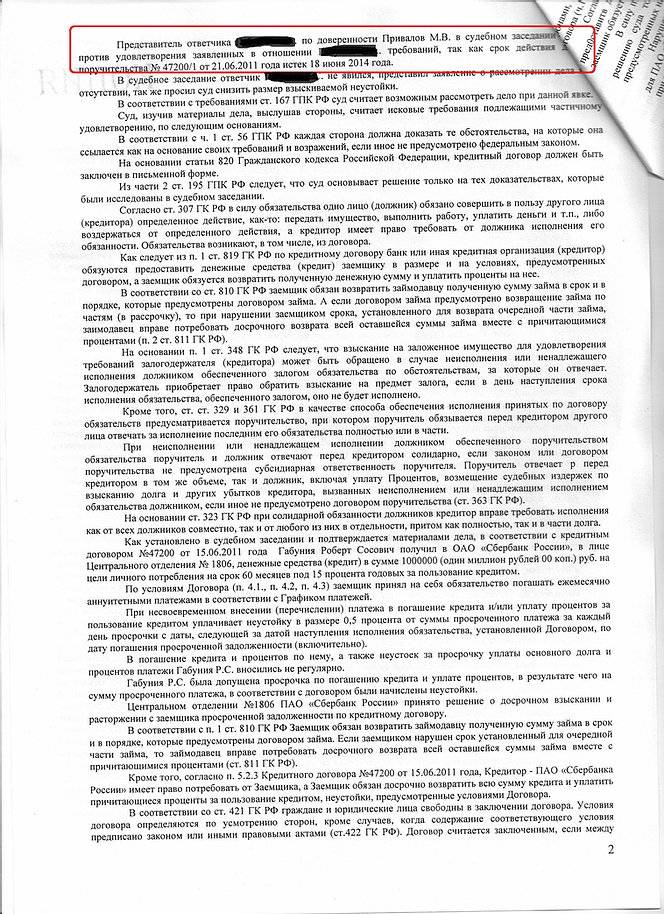

Как написать возражение на исковое заявление в суд по кредиту?

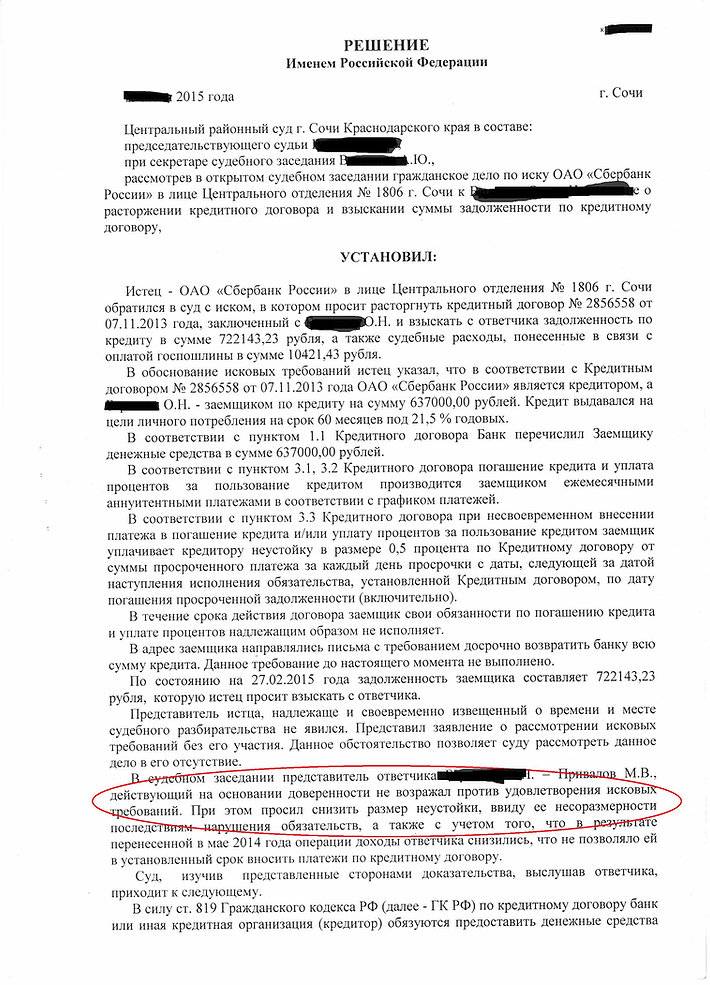

Исковое заявление от банка составляется о взыскании суммы основного долга, а также неустойки. Однако, порой банк не уведомляет должников о том, что у них образовалось задолженность. В связи с этим, банк соответственно начисляет неустойку и через некоторое время подает в суд.

Исковое заявление от банка составляется о взыскании суммы основного долга, а также неустойки. Однако, порой банк не уведомляет должников о том, что у них образовалось задолженность. В связи с этим, банк соответственно начисляет неустойку и через некоторое время подает в суд.

Кредитору выгодна данная схема тем, что он не уведомляет должника, попутно начисляется неустойка и сумма долга возрастает.

В соответствии с этими выводами, суд, учитывая, что кредитор не предоставил никаких доказательств уведомления заемщика о долгах, может прийти к выводу об отказе в удовлетворении требований.

Но, если кредитор действительно уведомлял должника о задолженности, но в суде можно претендовать лишь на снижение неустойки.

Чем грозит поручительство по кредиту?

Поручителями по кредиту в Сбербанке могут быть физические лица, соответствующие требованиям:

- Совершеннолетний возраст,

- Наличие постоянного места работы (от 6-ти месяцев),

- Стабильный ежемесячный доход. Поручитель должен зарабатывать столько, чтобы сумма ежемесячного платежа по кредиту не превышала 40% его доходов.

Поручителями для заемщиков в возрасте 18-20 лет могут быть их родители, при условии, что они являются платежеспособными. Другое параметры программы не меняются.

А, если вашего дохода недостаточно для получения нужной суммы в кредит, следует привлечь созаемщика. Сбербанк предлагает оформить ипотеку по таким условиям. Основное отличие созаемщика от поручителя заключается в обязательствах по договору. Созаемщик обязан платить наравне с основным заемщиком, а поручитель только при прекращении выплат главным должником.

На заметку! Не стоит легкомысленно относиться к обеспечению. Некоторые заемщики специально прибегают к услугам поручителей, а потом перестают выплачивать кредиты, зная что эти обязанности лягут на третьих лиц.

Поручительство оформляется отдельным договором, в котором четко прописаны границы ответственности всех сторон.

Взыскание долга с поручителя

Если по программе «кредит с обеспечением» образовалась просрочка, обязанности по его выплате автоматически переходят на поручителя. Он может решить долговой вопрос одним из следующих вариантов:

- Выплатить просроченную задолженность и далее погашать займ согласно установленному для основного заемщика графику.

- Погасить просрочку и досрочно выплатить оставшуюся сумму кредита. При это он сэкономит на процентах.

Что делать?

Если поручитель закрыл долг за заемщика, оформленный по программе с обеспечением, он может обратиться в суд с иском о взыскании уплаченной суммы с заемщика. Суд обяжет недобросовестного кредитополучателя вернуть долг или инициирует процесс взыскания собственности в счет погашения долга.

В целом, процедура аналогична ситуации, когда заемщик оформляет кредит в банке без обеспечения и прекращает какие-либо выплаты по договору. В этой ситуации судебное разбирательство происходит между банком и неплательщиком. Когда кредит был выдан под поручительство судятся поручитель и основной заемщик. банк при этом выигрывает, так как без лишних сложностей получает свои деньги.

Есть ли исключения?

Однако ГК РФ определяет несколько ситуаций, в которых поручитель освобождается от бремени кредита:

- Банк в одностороннем порядке внес в кредитный договор изменения. К примеру, была повышена процентная ставка или сокращен срок договора, что привело к увеличению суммы ежемесячного платежа.

- Заемщик умер. В этом случае долговые обязательства переходят к наследникам.

- Срок договора о поручительстве истек. В редких случаях срок договора с поручителем разнится с датой окончания основного договора кредита.

Прежде чем стать поручителем, стоит хорошо задуматься о возможных последствиях!

Быстрая форма заявки

Заполни заявку сейчас и получи деньги через 30 минут

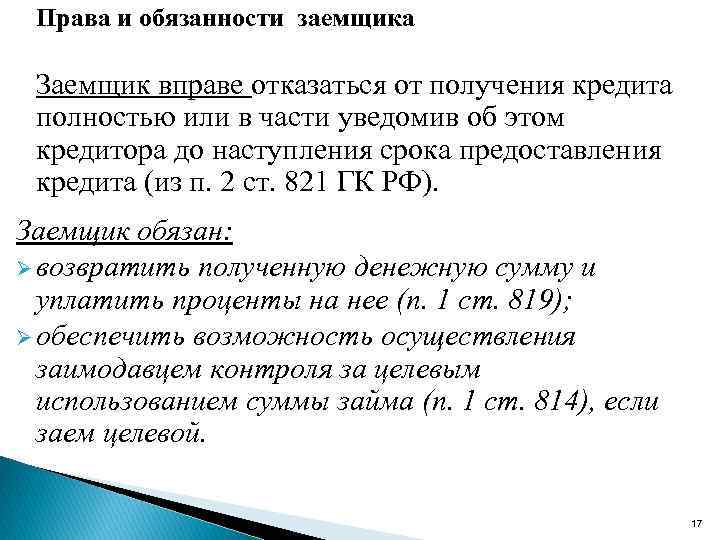

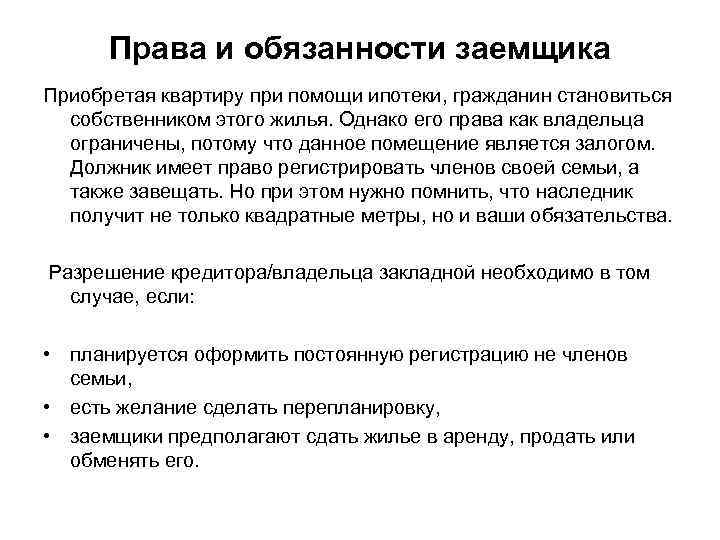

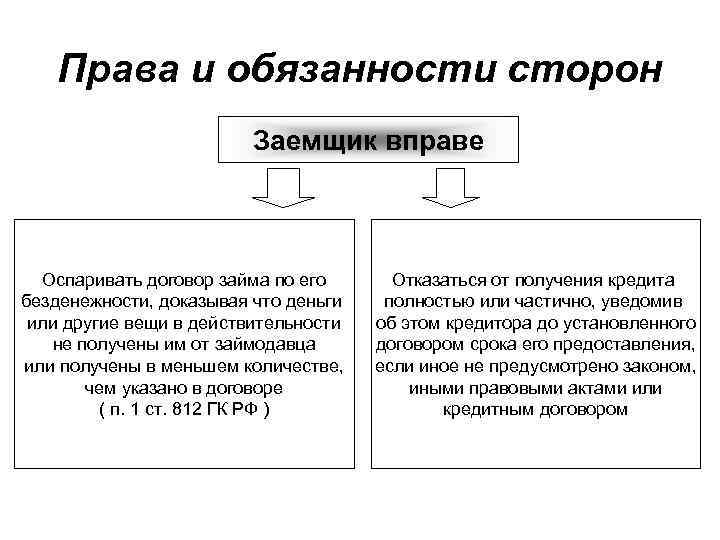

Велик ли объем прав?

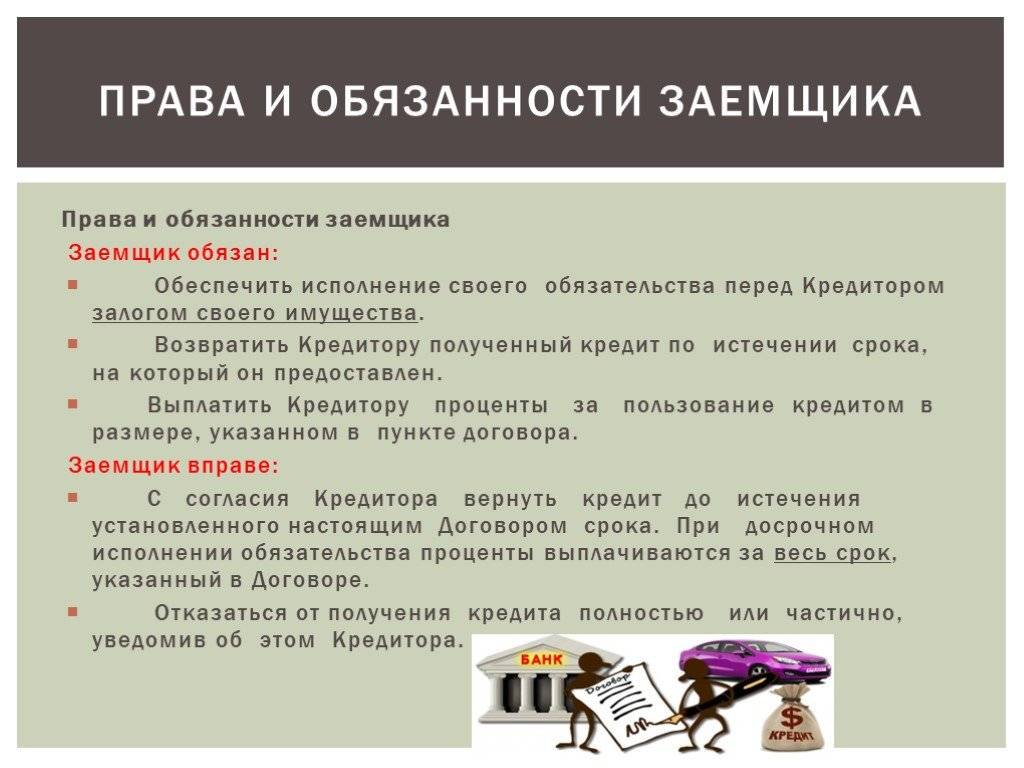

Кредитные договора должны учитывать интересы не только банка, но и заемщика. Поэтому в них прописываются определенные права человека и обязанности кредитора по отношению к нему. Правда, их перечень по сравнению с обязательствами клиента не такой уж и большой.

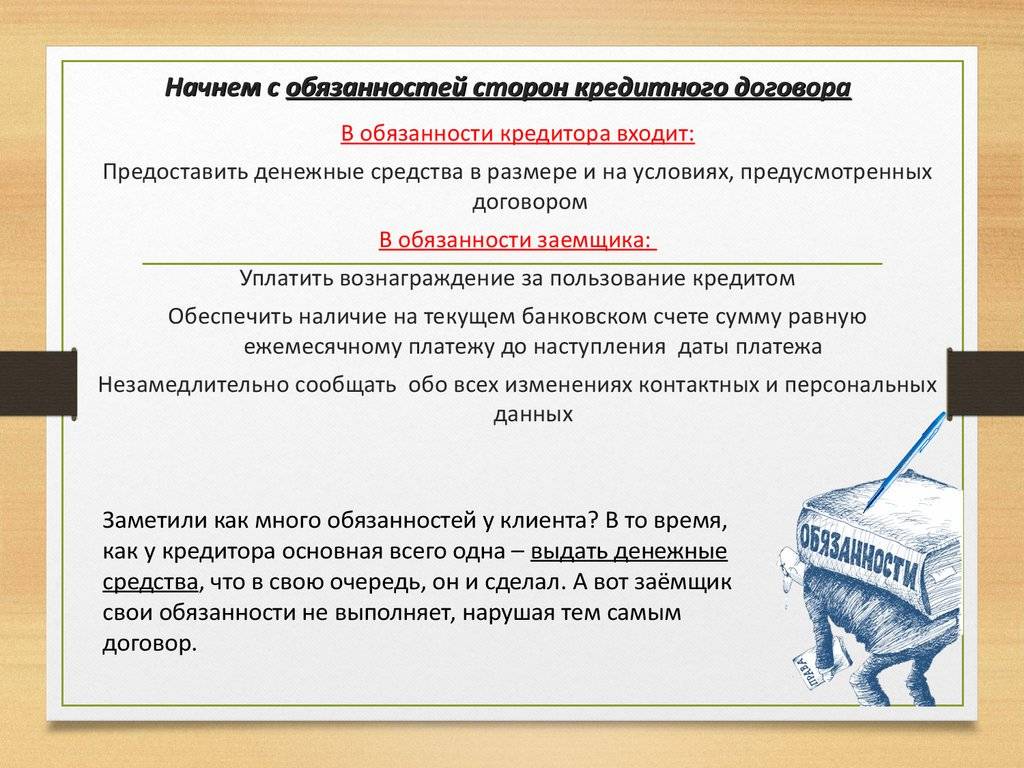

Итак, в чем заключаются права заемщика по кредитному договору:

- отказаться от кредита, даже после подписания банковской документации, причем без каких-либо неустоек;

- бесплатно уточнить размер текущего долга, процентов и уже внесенной суммы;

- без комиссии получать всю необходимую информацию по своему кредиту;

- погасить долг досрочно, частично или целиком;

- отказаться от страхования жизни, потери работы и т.д. (но банк при этом имеет право поднять процентную ставку).

Если права заемщика не соблюдаются, он может обратиться в судебные органы для отстаивания своих интересов. Исковое заявление подается в суд по месту жительства истца. Правда, прежде составлять иск, необходимо попробовать решить вопрос в мирном порядке.

Кредитные обязательства — понятия и виды

Выполнение обязательств приводит к доверию со стороны банка. Результатом становятся льготные условия кредитования или увеличенный заем. Несоблюдение финансовых обязательств приведет к требованию банка оплатить сумму долга единовременно. Если этого не произойдет, банк начнет процедуру взыскания.

Существует два вида кредитования:

Коммерческий кредит

Данный вид кредитования предоставляется организациями друг другу, по договорам. Одна организация закупает продукцию у другой. Продукция отгружается на складе сегодня, а денежные средства перечисляются через месяц.

С таким видом кредитования работают проверенные партнеры, которые добросовестно выполняют свои кредитные обязательства. Еще коммерческое кредитование называют, отсрочка платежа. Проценты по нему начисляются в редких случаях, т. к. цель организаций продать товар.

Банковское кредитование

Банковское кредитование строится на четырех принципах:

- Целевой принцип- на какие цели пойдут денежные средства.

- Принцип срочности- как срочно вам нужны деньги.

- Принцип возмездности- какие проценты вы заплатите по кредиту.

- Принцип залоговой обеспеченности кредита- какое имущество вы предоставите в качестве залога, для снижения рисков по кредиту.

- ипотека;

- бытовая техника;

- движимое имущество;

- строительство;

- ремонт.

В договорах с банками, включен пункт на что расходуются средства. Заемщик обязан предоставить необходимую документацию по требованию банка.

По договору с банком устанавливаются проценты, которые начисляются на тело кредита. В кредитные обязательства заемщика, входит погашение процентов в прописанный срок. Нарушение условий повлечет взыскание.

Способы обеспечения кредитных обязательств

В качестве обеспечения кредита и снижения рисков по нему, банки принимают различные виды залога. В зависимости от кредитного продукта. Если это ипотека, то залогом является только недвижимость. Если это банковский ломбард, то залогом может быть автомобиль, предметы роскоши, ценные бумаги, товар в обороте.

Также в кредитные обязательства заемщика, входит предоставление поручителя, согласно с кредитными условиями.

Если банк доверяет клиенту, то возможен кредит без обеспечения. Такой кредит называется- бланковый.

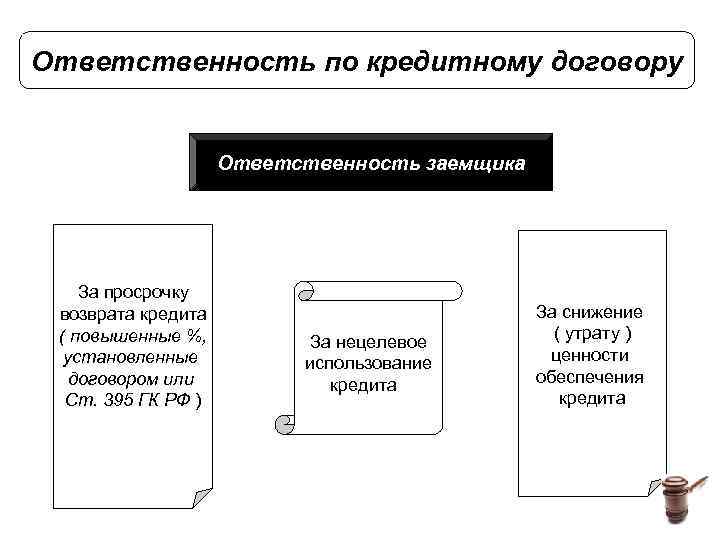

Ответственность за нарушение обязательств по кредитному договору

В кредитные обязательства клиента банка входит соблюдение пунктов договора. Если условия не выполняются, банк вправе обратить взыскание на клиента путем наложение штрафов, пеней и неустойки. Вплоть до продажи договора третьим лицам, в порядке ст. 382 ГК РФ, а также отстаивание своих интересов в суде.

При разводе супругов

Прекращение брачных отношений регулируется гл. 4 ст. 16-26 Семейного кодекса РФ. Если нет брачного договора, то раздел имущества происходит по обоюдной договоренности бывших супругов либо в судебном порядке при спорных ситуациях.

Кроме совместнонажитого имущества в равных долях распределяются и долговые обязательства. При условии, что обе стороны знали о наличии долга, а кредитные деньги тратились совместно.

Как смягчить ответственность

У поручившегося лица есть несколько способов избежать серьезных финансовых потерь. Для этого при появлении претензий со стороны банка ему необходимо:

- Связаться с заемщиком и узнать, по каким причинам он не может выполнить свои финансовые обязательства. При наличии временных трудностей можно на протяжении определенного срока вносить платежи от своего имени – чтобы в дальнейшем взыскать средства с заемщика. При игнорировании заемщиком попыток связаться следует обратиться в кредитную организацию и предоставить полную информацию о всех источниках дохода должника и его местонахождении.

- Если заемщик не может выполнить свои кредитные обязательства, но и не отказывается от них, следует попросить менеджера банка о пересмотре условий погашения ссуды. В этом случае могут быть предоставлены кредитные каникулы или предложен план реструктуризации долга.

- В ситуации, когда заемщик не хочет договариваться, лучшим положением для поручителя станет ситуация, когда у него нет имущества. Если у него ничего нет, или все что есть, нажито в браке, а официальное трудоустройство отсутствует, он не сможет нести ответственность перед банком.

Как выйти из поручительства?

В ситуациях, когда поручитель по кредиту требуется только на период строительства приобретаемой недвижимости, договор не прекращает действие автоматически. Поручитель сам инициирует этот процесс.

Смена одного поручителя на другого возможна только при согласии банка и заемщика.

В случае смерти должника обязательства поручителя сохраняются даже в тех случаях, когда наследники отказались от наследования и, соответственно, выплаты долгов. В этой ситуации часть долга, либо он весь перекрывается страховкой (если она была), и, если требуется, остальную сумму выплачивает поручитель.

Какие права есть у поручителя

Права поручителя перечислены в статьях 364–365 ГК РФ:

- Поручитель может давать возражения относительно требований кредитора. Предполагается, что лицо может выдвигать такие же требования, что и основной должник, например, указывать на несоразмерность неустойки или незаконность определенных взысканий.

- Данное лицо имеет право не исполнять обязательство, если есть возможность оформить зачет требований с основным должником.

- Может требовать от должника возмещения убытков после того, как исполнение обязательства будет реализовано.

Поручитель может обратиться к кредитору и получить от него все необходимые документы, которые впоследствии будут использованы для взыскания. По сути, после выплаты кредита поручитель фактически становится кредитором, и вправе действовать так, как действовал бы он для получения средств.

Поручитель и основной должник может заключать дополнительные соглашения (после исполнения обязательства перед должником), например, о зачете требования, о рассрочке платежей и так далее.

Как выиграть суд по кредиту?

Заемщику следует немедленно подать встречный иск или возражение в котором будут представлены обоснования несогласия с банком:

- Уменьшение взыскиваемой суммы. Основной задачей в данном случае будет постараться убедить суд в том, что задолженность перед банком иная, а штрафные санкции слишком завышены. Иногда сумма пени может превышать сумму займа, поэтому при возникновении спорных ситуаций заемщик может потребовать уменьшения неустойки через суд. Для этого до окончания судебного дела следует подать заявление, в котором излагается суть проблемы, и указываются причины невыплаты долга, основания для снижения неустойки

- Признаниие кредитного договора исполненным. Оспаривание требования банка по кредиту уже после того, как он был полностью погашен. Причинами такого явления может служить банковская ошибка в расчетах задолженности по кредиту. В возражениях на иск банка укажите все доводы о возможности считать кредитный договор исполненным, приложив к Вашему отзыву документы, расчеты и квитанции, которые доказывают полное погашение долга

- Не забывайте о сроке исковой давности. Это период времени, в течение которого можно защитить права и интересы в судебном порядке. Общий срок исковой давности составляет три года. Если банк обратится с иском в суд по истечении трехлетнего срока, то имеется риск проиграть дело. Также банк может пропустить сроки по отдельным платежам, поскольку срок исковой давности применяется отдельно по каждому платежу. Но заемщик обязательно должен заявить на суде о применении судом срока исковой давности. Если ответчик не заявит, сам суд по своей инициативе не может применить к требованиям срок исковой давности. Также суд не откажет в принятии искового заявления, даже если все сроки банк уже пропустил

Вот поэтому гражданину обязательно нужно иди на судебное заседание или писать возражения на исковое заявление банка, где ходатайствовать о применении судом срока исковой давности.

Чтобы выиграть суд по кредиту нужно хорошо разобраться в ситуации. Если вы являетесь ответчиком по делу, то внимательно изучите все документы, которые прислал вам банк. Сейчас именно банк должен направить гражданину все документы до обращения с иском в суд. Ни в коем случае не нужно игнорировать судебное заседание

Изучая документы, обращайте внимание на дату и номер кредитного договора, суммы которые с вас просит взыскать банк, также вспомните, когда вы последний раз платили по кредиту

Кто такой созаемщик?

Этот термин вы вряд ли встретите в финансовой литературе, он не встречается даже в действующем законодательстве. Пришел он к нам из банковской практики.

Созаемщик – это лицо, которое выступает дополнительным (вторым, третьим и т.д.) заемщиком при кредитовании и предоставляет в кредитное учреждение тот же набор документов, что и основной заявитель. Как правило, банки допускают не более пяти таких «сополучателей» кредита.

В гражданском законодательстве, а именно в статье 322 ГК РФ, используется немного иная трактовка этого понятия – «солидарная ответственность». А вот права кредитора при наступлении такой ответственности в Гражданском кодексе хорошо описаны (ст. 323). В частности, там сказано, что банк, недополучивший от одного из должников полной оплаты своих законных требований, вправе требовать такого исполнения от других участников солидарного кредитования. Причем обязательства созаемщика перестают быть таковыми только в момент полной уплаты банку всех причитающихся сумм.

Итак, приставка «со» в слове созаёмщик является сокращением от слова солидарный (единый) или совместный, что весьма ясно раскрывает смысл рассматриваемого нами термина, а законодательство, согласно ст. 323 ГК РФ, говорит о такой же ответственности созаёмщика по взятому кредиту, как и у заёмщика.

Степени совместной ответственности могут быть двух видов:

- Оба заемщика, как основной, так и дополнительно привлеченный, возвращают долг банку в равных долях с первого дня действия договора кредитования и до момента его окончательного погашения;

- Созаемщик начинает отвечать по долговым обязательствам только в случае недополучения банком оплаты от основного заемщика.

Какой из вариантов будет действовать в вашем конкретном случае, зависит от условий кредитного соглашения. Но в жизни чаще используется второй вариант.

В качестве дополнительного заемщика по кредиту могут выступать:

- любой из членов вашей семьи (дети, родители, законные представители, бабушки и т.п.);

- другие родственники;

- знакомые и друзья;

- любой желающий, который согласится взять на себя такое обязательство.

Последний вариант может насторожить банковских работников. С какой такой радости ваш кредит собрался с вами поделить совершенно посторонний человек? Причем скорее всего не сами кредитные деньги, а только обязанность по их возврату, да еще и с процентами. Служба безопасности банка может заподозрить аферу и просто отказать в выдаче ссуды.

В большинстве случаев созаемщики привлекаются по тем программам кредитования, которые изначально подразумевают оформление весомой суммы на немалый срок:

- ссуды для покупки авто;

- на оплату образования;

- ипотечные программы.

Но случается, что дополнительный заемщик фигурирует и в обычном договоре потребительского кредитования. Например, когда вам в авральном режиме нужна крупная сумма, а уровень заработка не позволяет оформить кредит на желаемых условиях. При этом вы стопроцентно уверены, что спустя месяц (два, три, полгода) у вас будет поступление равнозначной суммы, за счет которой вы и собираетесь досрочно погасить свои обязательства, причем сразу и полностью.

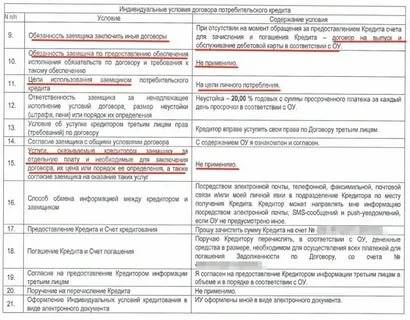

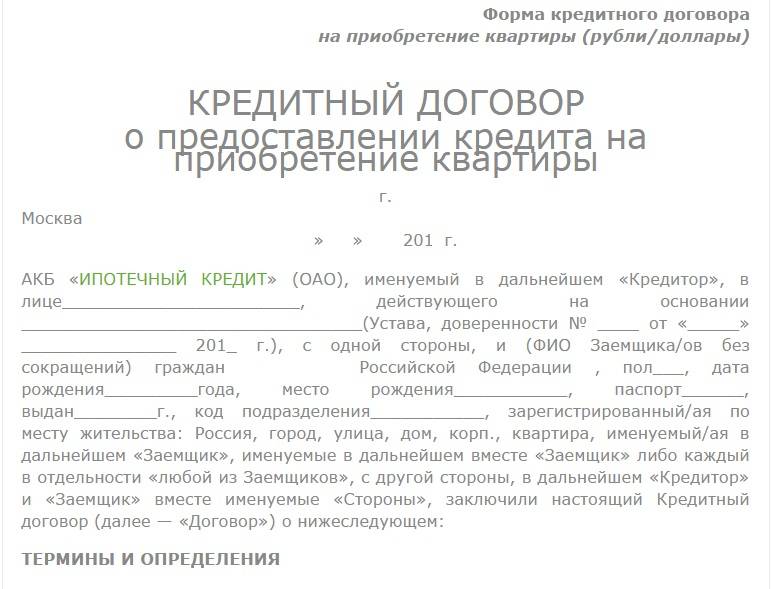

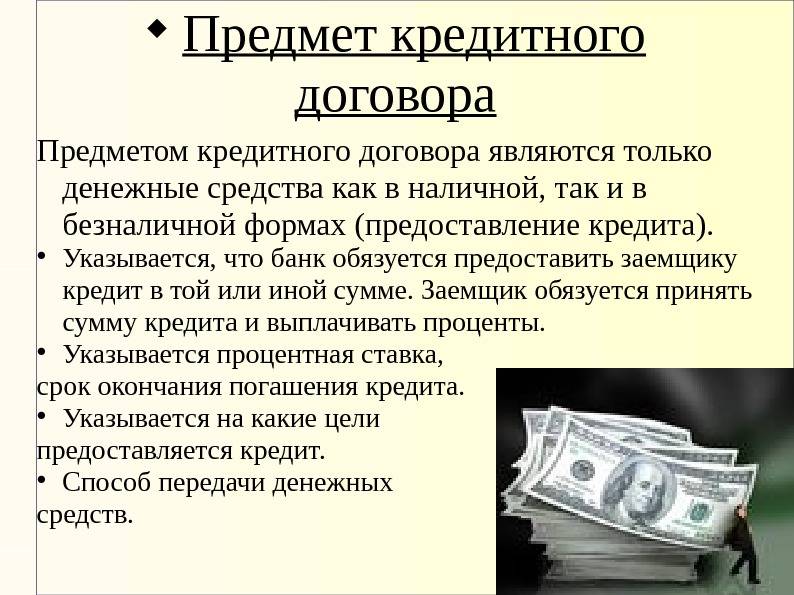

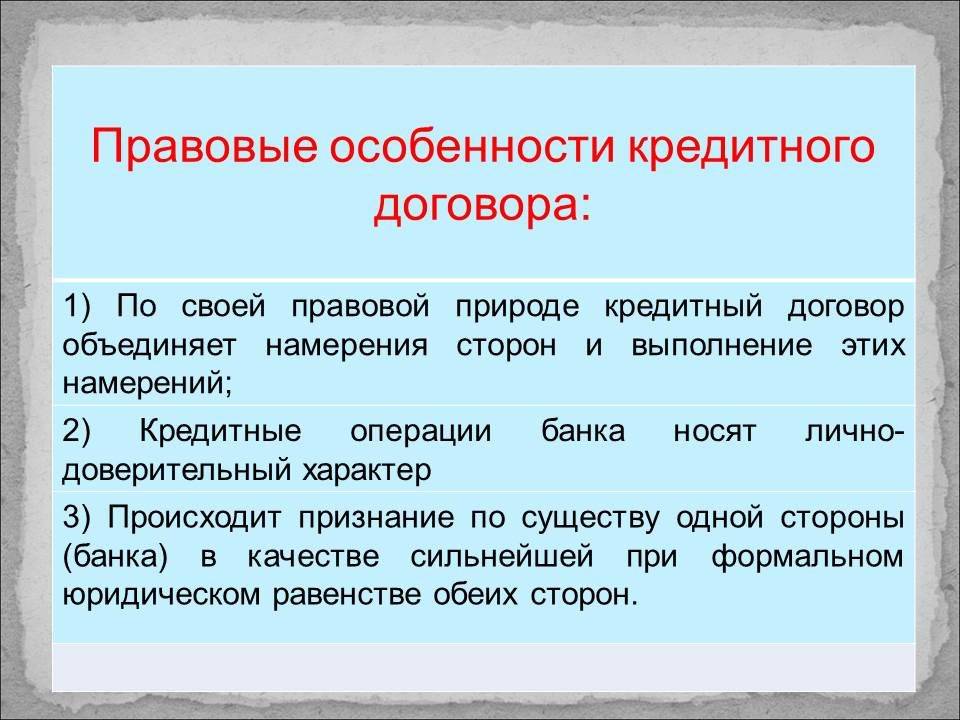

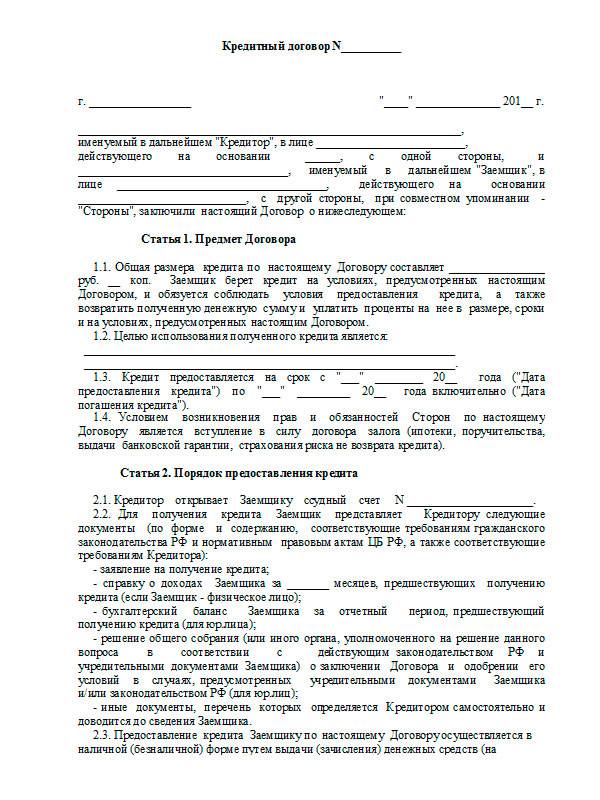

Виды кредитных договоров

На практике различают следующие виды кредитных договоров:

Обеспеченные и необеспеченные. При заключении обеспеченного кредитного договора одновременно составляется договор об обязательствах, например, договор имущественного залога или поручительства;

Целевой и нецелевой. При заключении целевого кредитного соглашения в договоре четко прописывается цель кредита, на которую могут быть использованы выданные денежные средства. Нецелевые договоры не имеют такого строгого ограничения;

Договор о потребительском кредите. Согласно такому договору, физическое лицо получает в своё распоряжение заёмные средства, которые возможно израсходовать на удовлетворение исключительно личных потребностей;

Инвестиционный договор. В рамках такого кредитного соглашения денежные средства выдаются участникам инвестиционных проектов на особых условиях;

Договор о рефинансировании.

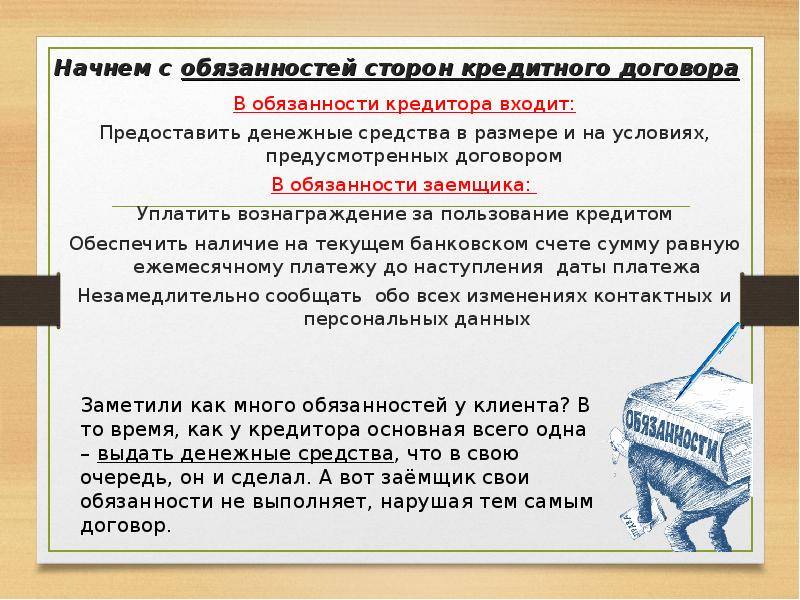

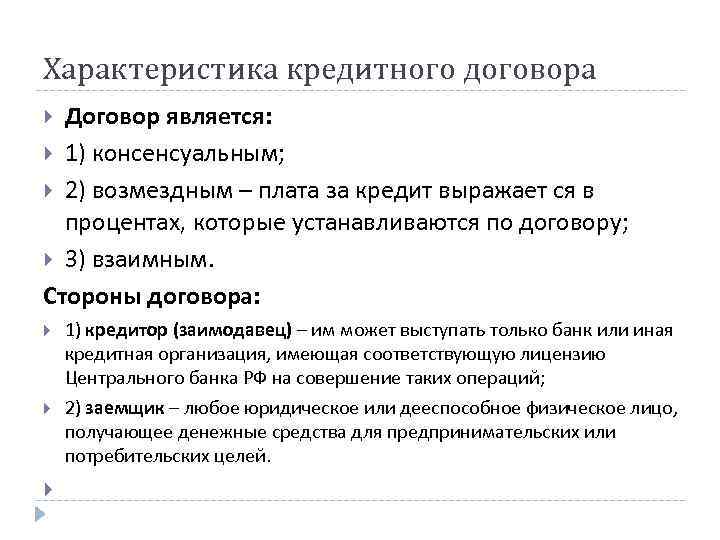

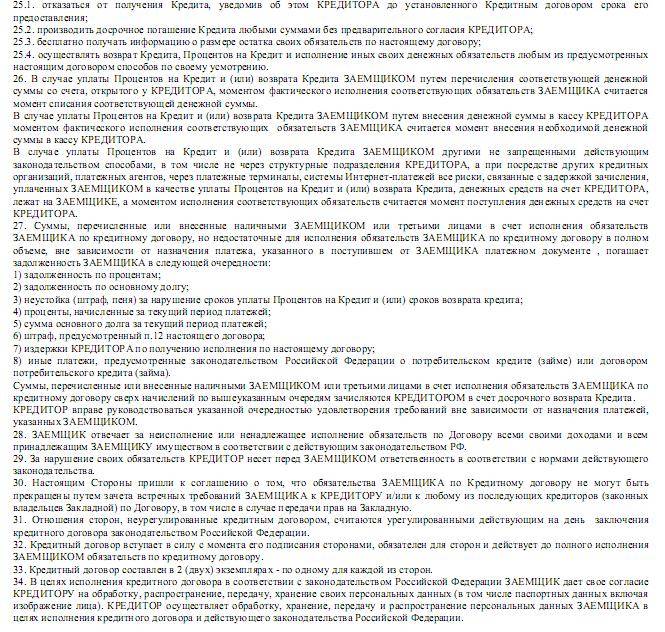

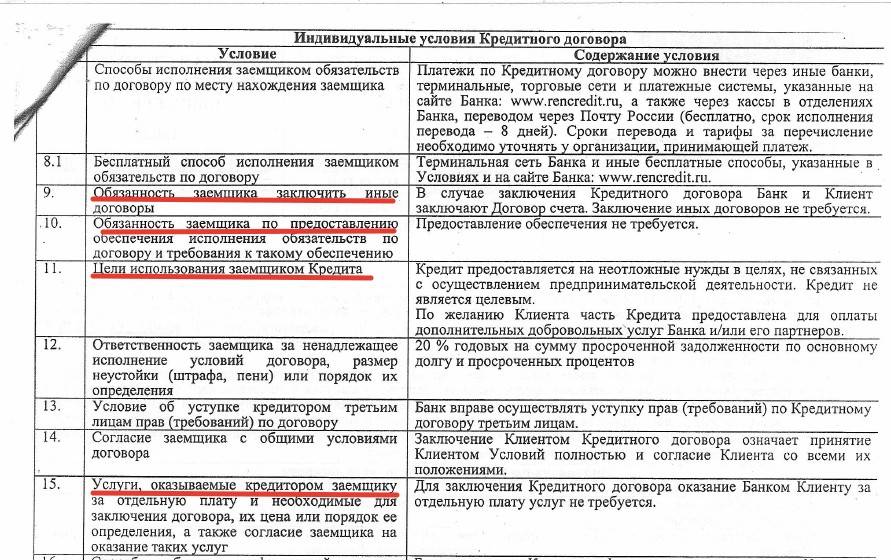

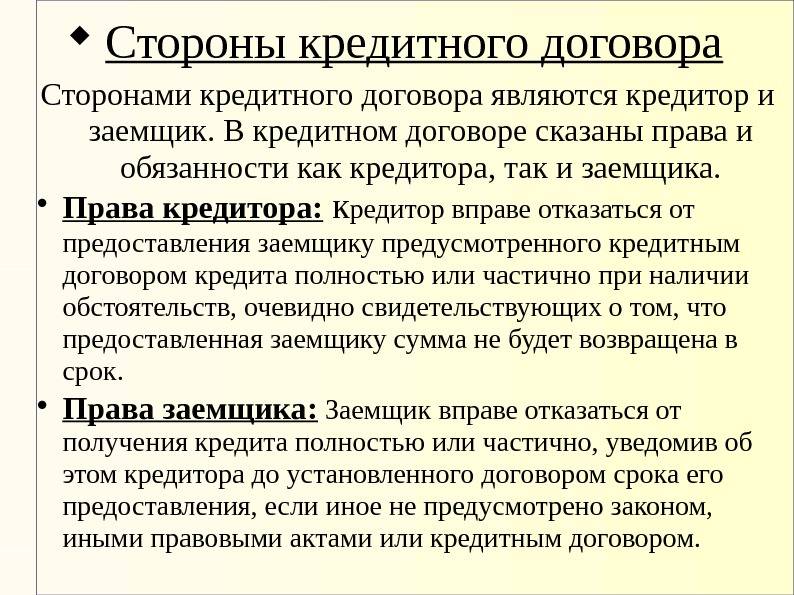

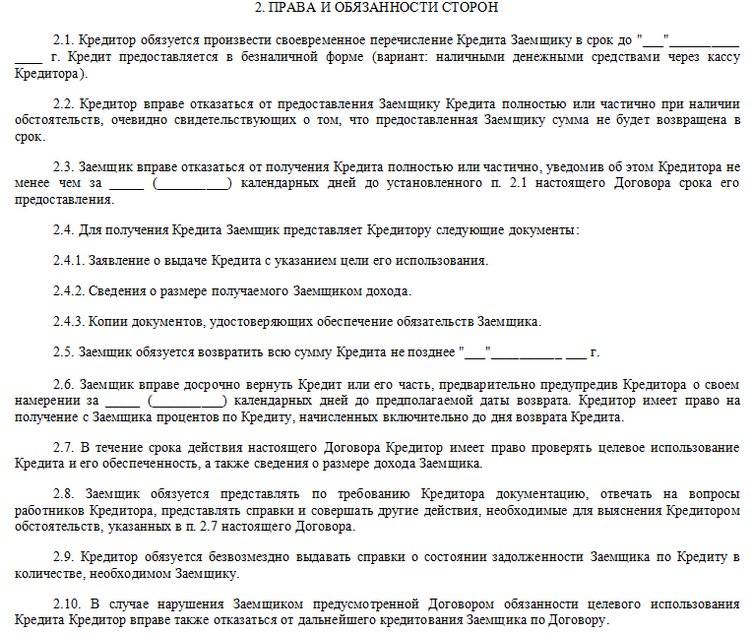

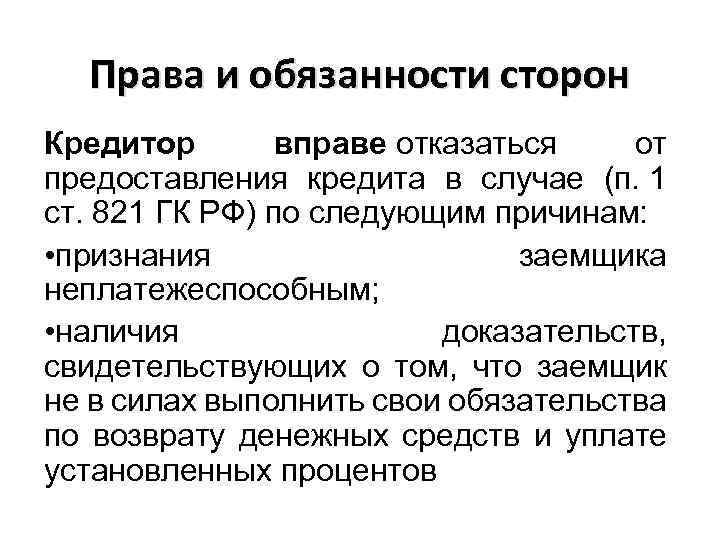

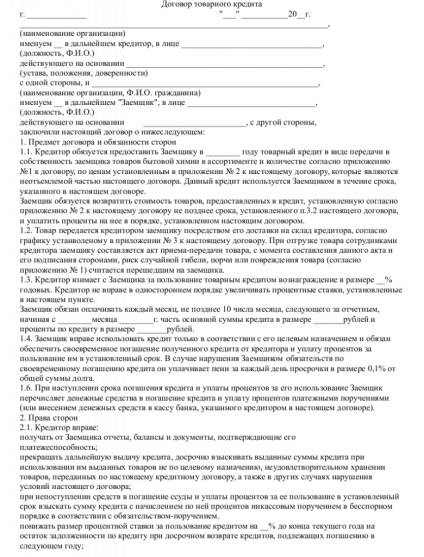

Права и обязанности сторон

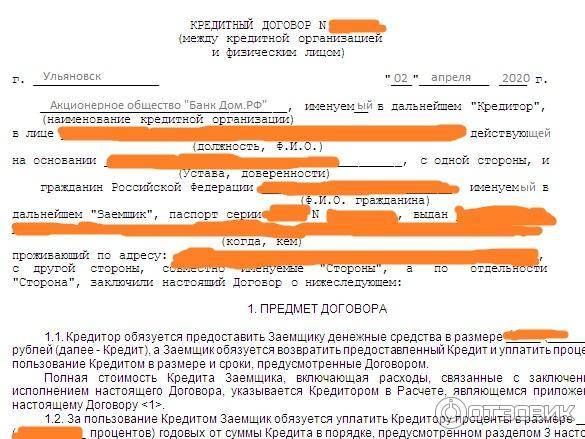

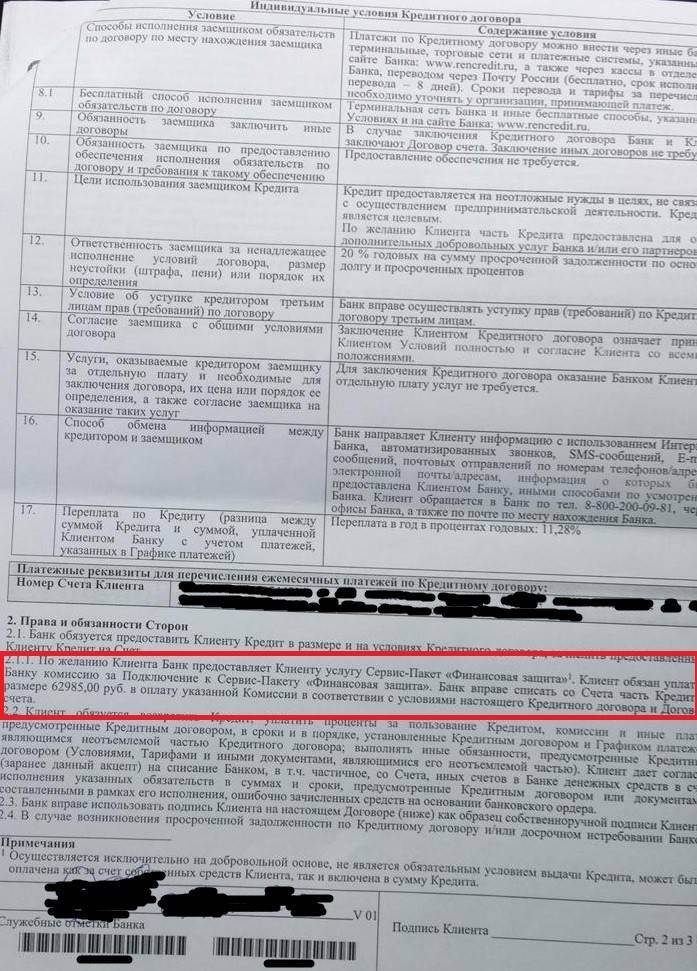

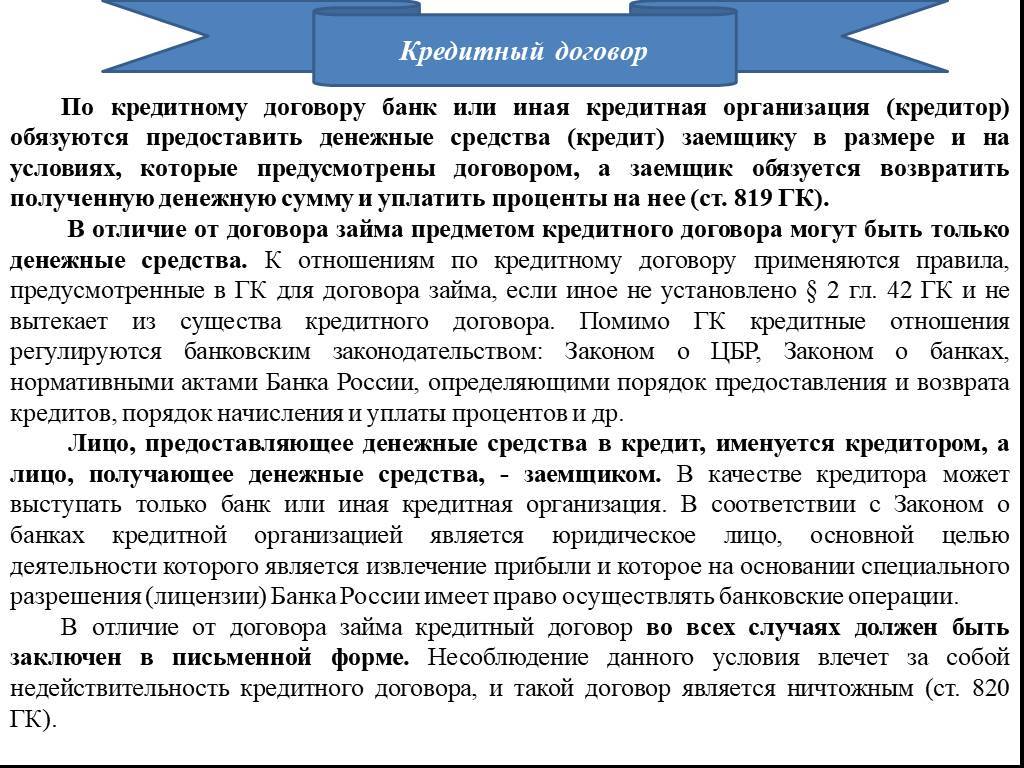

Согласно условиям кредитного договора, банк или иная кредитная организация (кредитор) обязан перечислить денежные средства (кредит) заёмщику в размере и на условиях, прописанных в кредитном договоре.

В соответствии с условиями кредитного договора, заёмщик обязан вернуть денежные средства в срок, предусмотренный договором, и уплатить проценты за пользование кредитом.

Заёмщик также обязан:

использовать кредит на цели, предусмотренные в договоре;

своевременно представлять бухгалтерскую отчетность (бухгалтерский баланс и пр.) и другие документы, которые необходимы банку для осуществления контроля за использованием кредита;

обеспечить допуск представителям банка во все помещения компании для осуществления контроля за выполнением своих обязательств по кредитному соглашению и соглашению о залоге;

обеспечивать кредитора информацией обо всех кредитах, которые были получены и планируются к получению от третьих лиц;

при ликвидации или реорганизации компании немедленно погасить свой долг по кредиту с полной выплатой начисленных процентов вне зависимости от установленного срока погашения кредита.

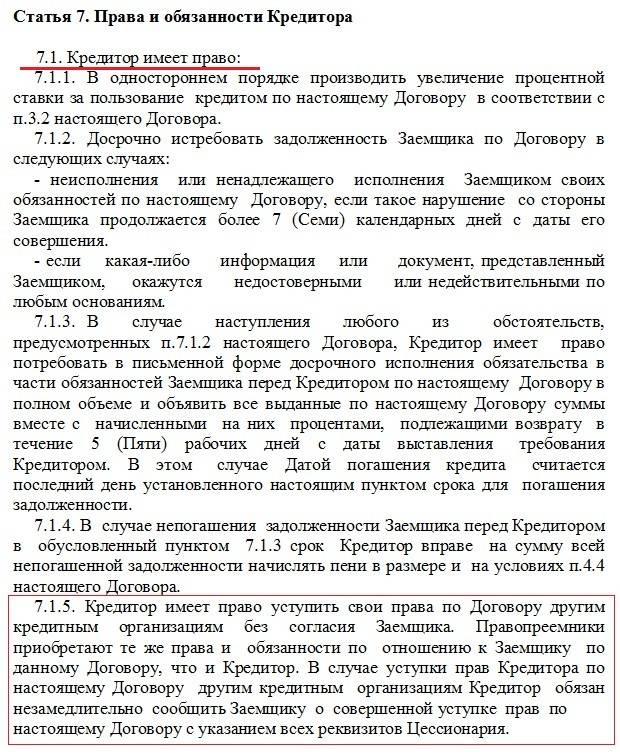

Кредитор имеет право полностью или частично отказать заёмщику в выдаче кредита при выявлении обстоятельств, свидетельствующих о том, что выданная заёмщику сумма кредита не будет возвращена в установленный кредитным договором срок.

Банк также имеет право:

осуществлять проверку обеспечения выданного кредита и целевого использования кредитных средств;

прекращать операции по выдаче новых кредитов и требовать возврата ранее выданных кредитов в случае выявления нарушений заемщиком условий кредитного соглашения, а также при выявлении случаев предоставления недостоверной бухгалтерской отчетности, систематической задержки выплаты начисленных процентов за кредит, ухудшения финансового состояния организации-заемщика;

с согласия или без согласия заемщика полностью или частично переуступать свои права по кредитному договору одному или нескольким банкам.

Заёмщик имеет право полностью или частично отказаться от получения кредита, поставив в известность об этом кредитора до определённого кредитным соглашением срока предоставления кредита.

Согласно статье 814 ГК РФ, в случае выявления нарушений заёмщиком обязанности целевого использования кредита кредитор имеет право также отказаться от дальнейшего предоставления кредита заёмщику по кредитному договору.

Отметим, что условие о целевом предоставлении кредита наиболее часто включается именно в кредитные договоры, а не в договоры займа. Этот факт связан с тем, что банки осуществляют контроль над денежными потоками заемщика и получением заемщиком доходов, которые являются источником погашения выданных кредитов.

Кредитная линия

Сумма кредита может выдаваться частями. Такое предоставление кредита называется открытием кредитной линии.

При открытии кредитной линии кредитор или устанавливает общую сумму, которая будет выдана заемщику в течение оговоренного срока (кредитная линия с лимитом выдачи), или предоставляет заемщику право в течение действия кредитного договора получать денежные средства при условии соблюдения постоянного лимита задолженности перед кредитором.

Установление лимита задолженности означает, что заемщик вправе получить определенную сумму денежных средств, погасить полностью или частично полученную сумму кредита и получить вновь ранее возвращенную сумму в течение срока действия кредитного договора. То есть, заемщик при установлении лимита задолженности может по одному кредитному договору получать указанную в нем сумму многократно при соблюдении следующего условия: сумма долга заемщика перед кредитором в каждый момент времени не должна превышать определенный ему лимит.