ВТБ: перекредитование потребительского кредита

Решение о перекредитовании займа должно основываться на ожидаемых показателях выгоды. Предварительно надо оценить параметры, рассчитать новый кредит, узнать порядок оформления.

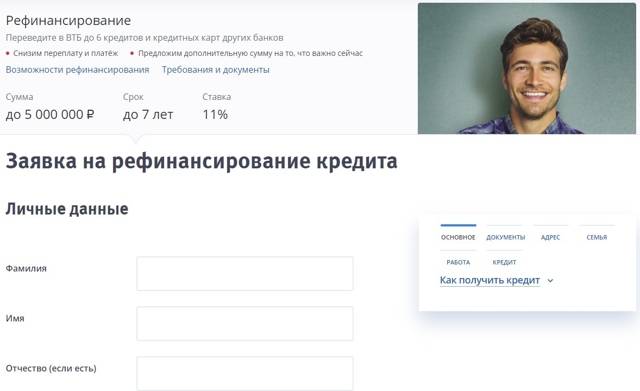

Стандартные и акционные условия рефинансирования

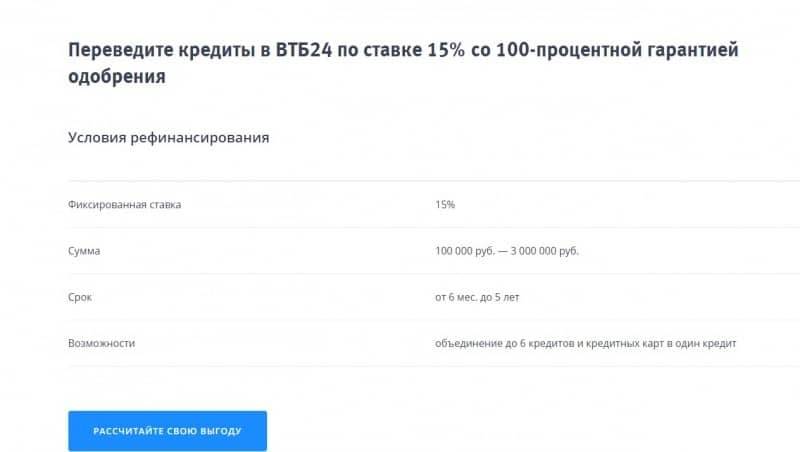

ВТБ готов перекредитовать текущий долг на следующих условиях:

- сумма – 100 тыс. р. – 5 млн р.;

- срок возврата: корпоративные, зарплатные клиенты – 7 лет, остальные заемщики – 5 лет;

- поручительство и залог не требуется;

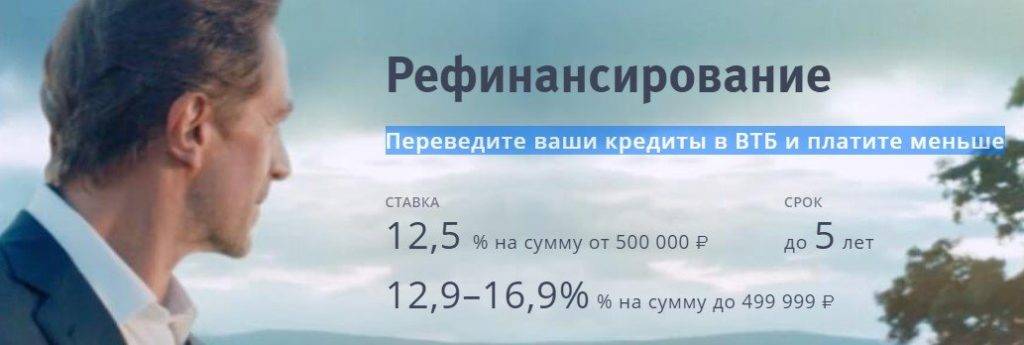

- процент зависит от величины кредита: до 500 тыс. р. – 12,9-16,9%, свыше этой суммы – 12,5%.

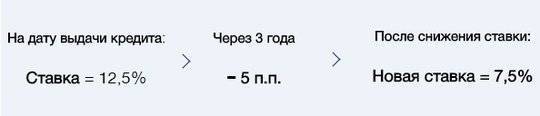

Схема механизма кредитования

Схема механизма кредитования

До 31 мая 2018 года в ВТБ действует акционное предложение по перекредитованию – «Семейные ценности». Молодожены вправе претендовать на снижение ставки до 7,5% через 3 года кредитования. Требования к участникам акции:

- срок регистрации брака – до 1 года на момент одобрения перекредитования;

- состоять в браке – минимум 3 года после получения денег;

- отсутствие просрочек и реструктуризации долга.

Требования и документы

Подавать заявку на перекредитование в ВТБ могут физические лица – граждане РФ с пропиской в регионе размещения офиса ВТБ. Документы, обязательные к рассмотрению:

- паспорт;

- СНИЛС – свидетельство государственного пенсионного страхования;

- документация по долгам, которые надо перекредитовать;

- подтверждение доходов за полгода – 2-НДФЛ.

Доказательством платежеспособности может послужить справка по формуляру банка. Документ обязательно должен отображать: ФИО получателя, продолжительность работы, должность, наименование и адрес компании, оклад по месяцам. Справка визируется бухгалтером и руководителем.

Экземпляр документа

Экземпляр документа

Расчет выгоды от перекредитования

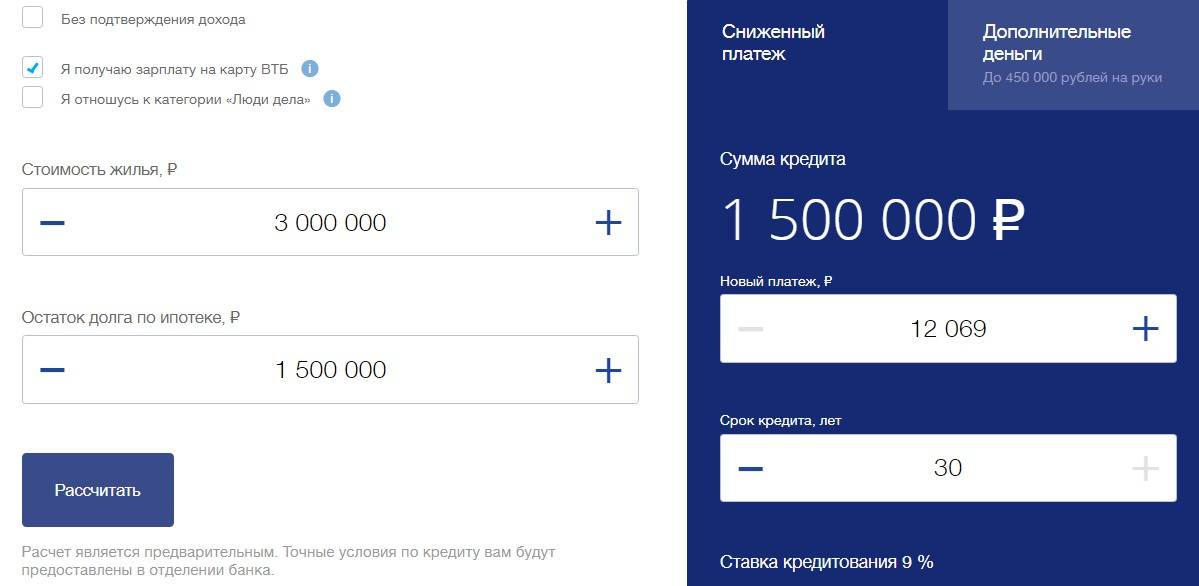

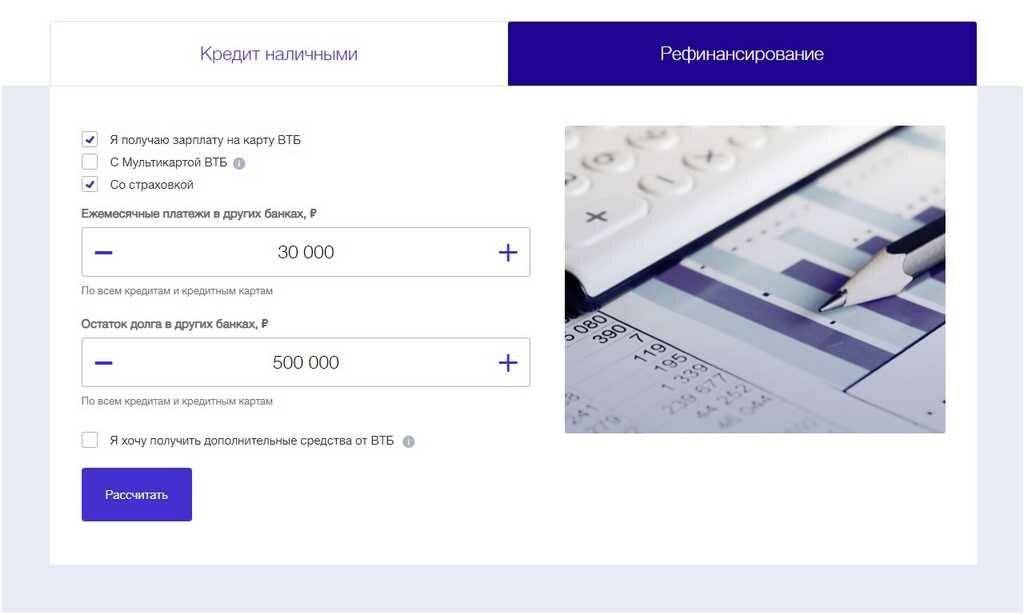

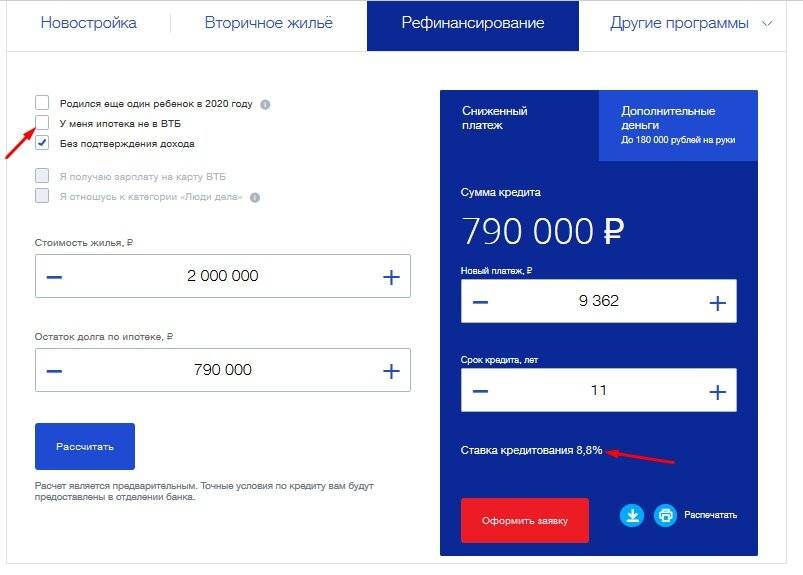

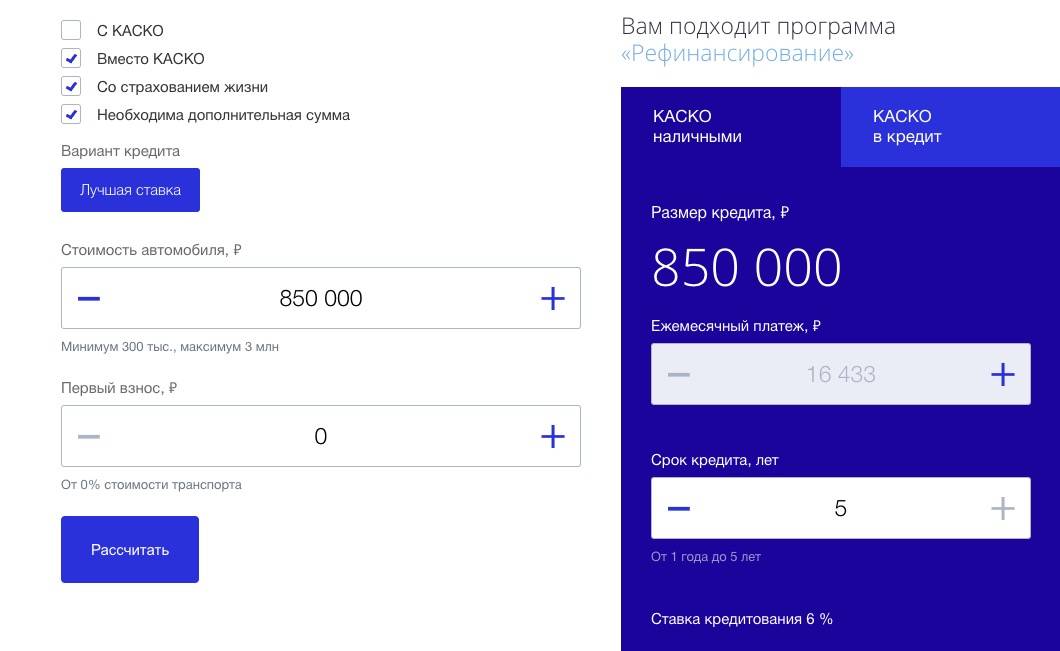

Предварительно рассчитать параметры будущей ссуды можно на официальном сайте ВТБ. В разделе «Частным лицам»/«Кредиты»/«Рефинансирование» есть калькулятор для подбора условий (ссылка). Порядок расчета:

- Отметить свой статус. Сотрудники корпоративных клиентов, участники зарплатных проектов ВТБ ставят галочку в соответствующей строке. Перечисленные категории могут претендовать на более низкую ставку перекредитования.

- В онлайн-форме указать платежи и суммарный долг по кредитам других банков.

- При необходимости получения денег сверх текущих обязательств, отметить соответствующий пункт.

- Нажать «Рассчитать».

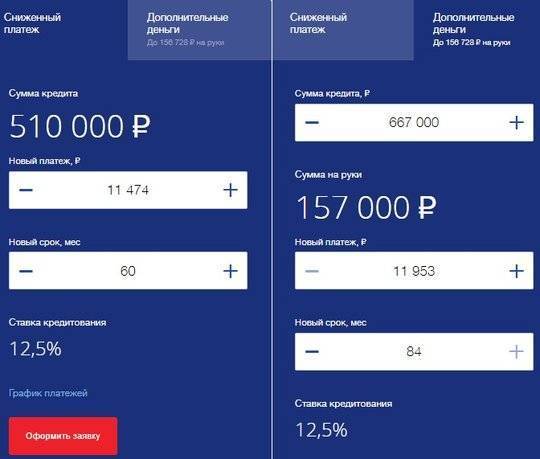

Расчет от перекредитования

Расчет от перекредитования

С правой стороны экрана выводится результат. Изначально, банк предлагает уменьшенный платеж. Параметры можно корректировать знаками «-»/«+».

Согласно введенным данным программа предлагает возможную сумму дополнительных денег. В этом случае существенно возрастает срок кредита.

Результат калькулятора по кредиту

Результат калькулятора по кредиту

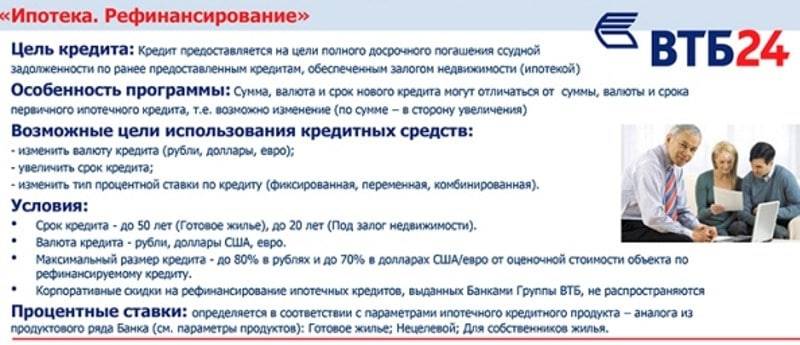

Требования

Каких-то определенных требований к заемщикам банк ВТБ 24 не устанавливает. Предполагается, что раз у заемщика уже имеется ипотечный кредит, то и минимальные требования уже должны быть соблюдены.

Ведь по условиям ипотечного кредитования для получения денег на приобретение жилья заемщик должен иметь гражданство РФ, соответствующий возраст и постоянное место работы, которое обеспечивает ему достаточный уровень доходов.

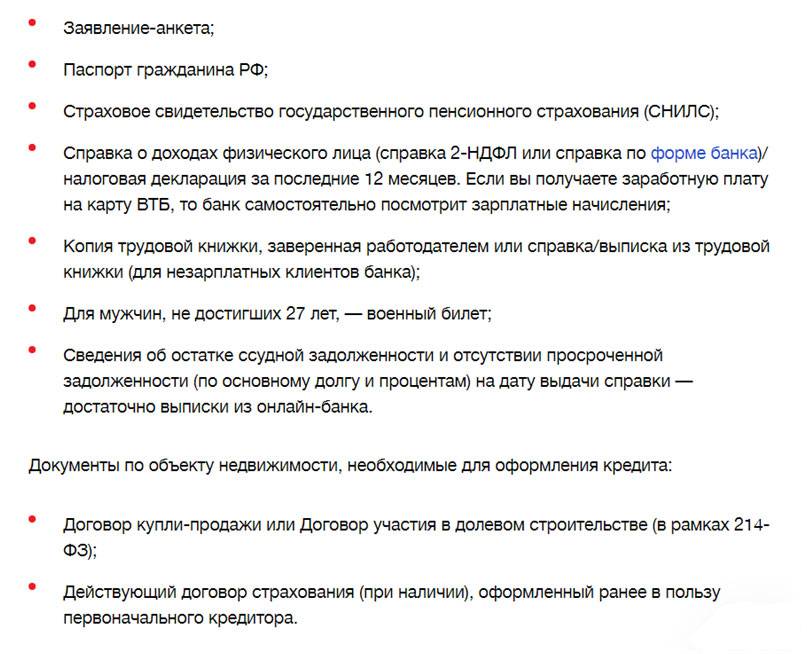

И куда же без необходимых документов? Для того чтобы рефинансировать ипотеку, потребуется подготовить целый перечень документов. В список обязательно запрашиваемых бумаг включаются такие, как:

Стоит заметить, что для зарплатных клиентов банка список документов немного уменьшается. Если ваша зарплата перечисляется на счет, открытый в ВТБ 24, подтверждать доходы вам не придется. При рассмотрении заявки банк самостоятельно просмотрит все начисления и примет их к сведению.

Выше представлен основной перечень документов. При рассмотрении заявки банком могут быть запрошены дополнительные документы. Перед сбором необходимых бумаг рекомендуется предварительно проконсультироваться с ипотечным менеджером банка.

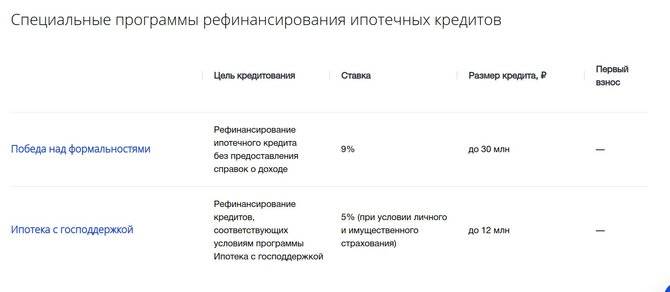

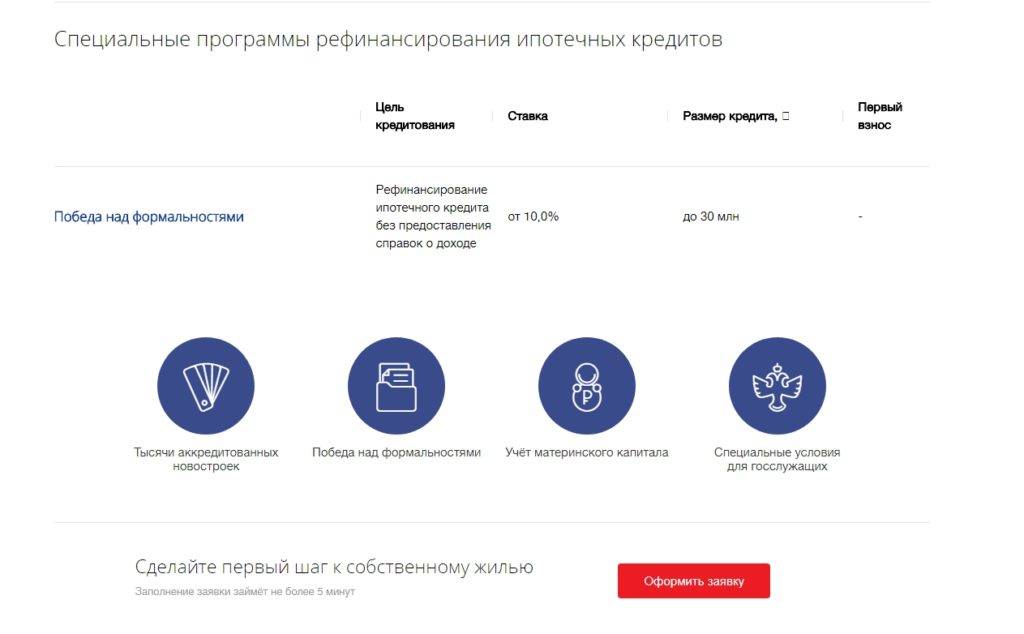

Специальные программы в ВТБ Банке

ВТБ предлагает в 2020 г. льготные условия рефинансирования перезаемщикам, относящимся к следующим категориям:

- Семьи с двумя и более детьми, как минимум один из которых родился в 2018-2022 гг.

- Иные клиенты банка, имеющие право на государственную поддержку.

- Участники зарплатных проектов, работники бюджетной сферы, обладатели статуса «Люди дела».

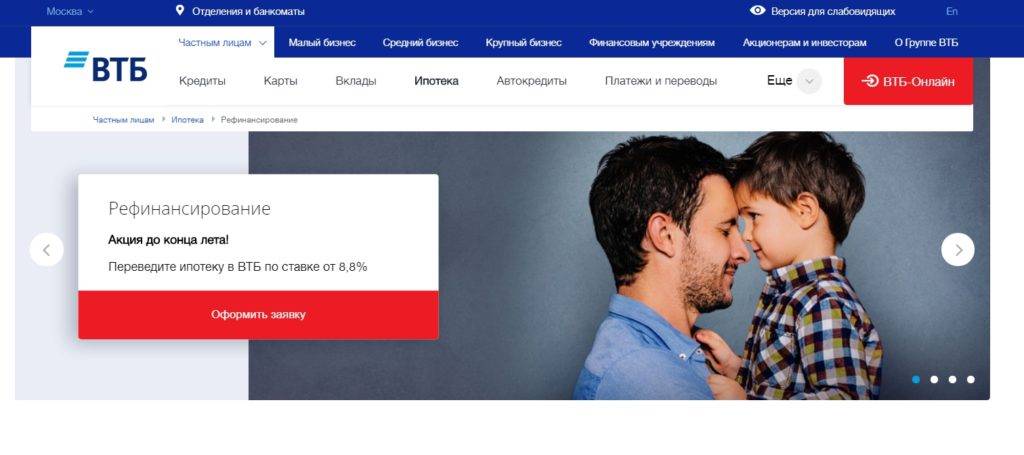

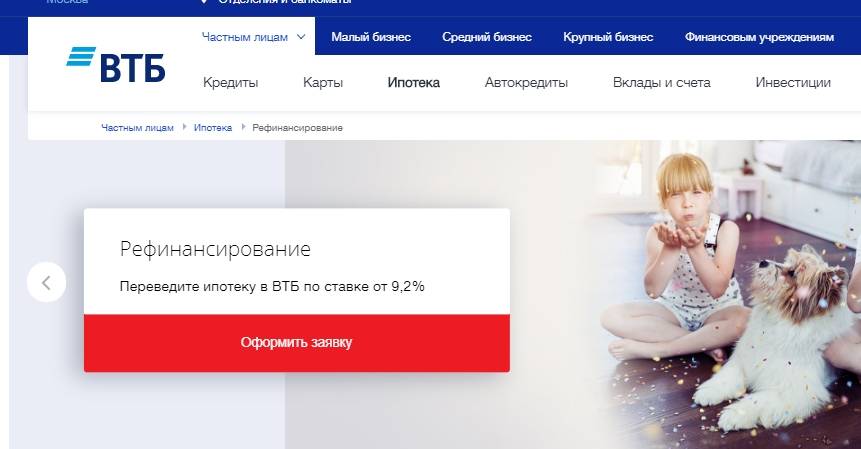

ВТБ предлагает рефинансирование семьям с двумя и более детьми.

ВТБ предлагает рефинансирование семьям с двумя и более детьми.

Смысл участия в специальных программах с господдержкой состоит в возможности оформления ипотеки и ее перекредитования под 6% годовых. Постановление Правительства РФ №1711 снижает еще на 1% минимальное значение ставки для жителей сел Дальневосточного ФО. Внутреннее рефинансирование ипотечных займов, взятых ими ранее на менее выгодных условиях, чем банк ВТБ предлагает новым клиентам, можно произвести без перезаключения договора в рамках дополнительного соглашения.

«Победа над формальностями» предполагает получение рефинансирования без справки 2-НДФЛ на сумму до 30 млн руб. под 8,5% годовых, а при государственной поддержке (если в семье есть дети, родившиеся в указанный период) — на 12 млн по ставке от 5% (чаще 6-процентный погашающий кредит).

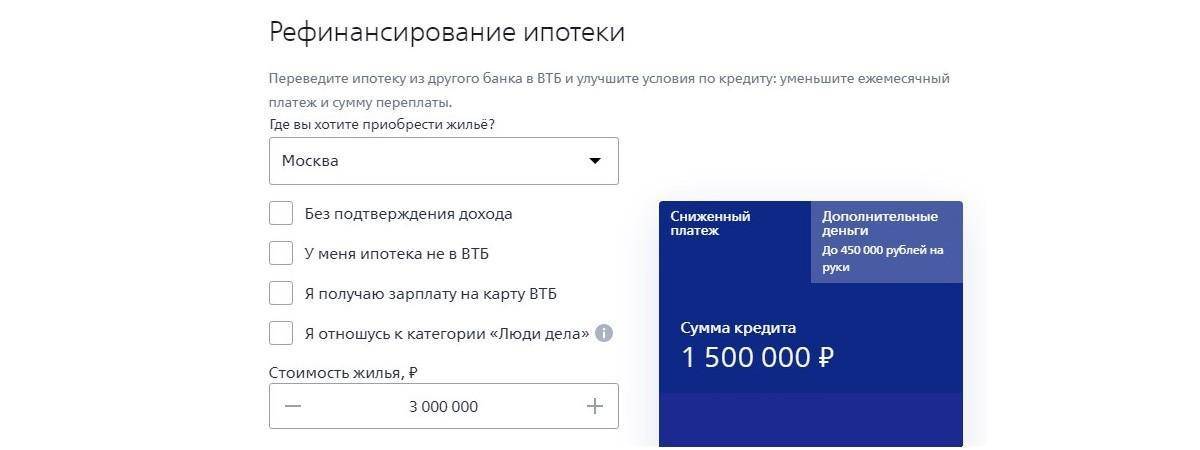

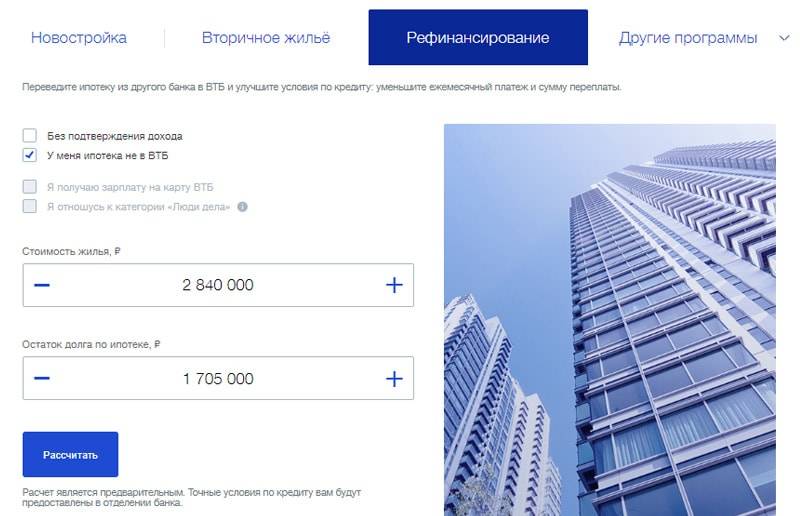

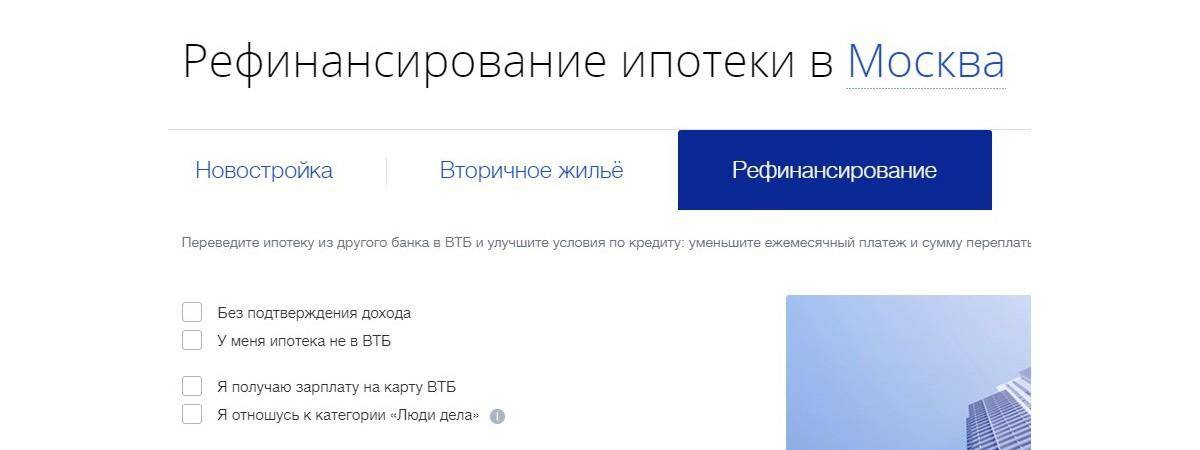

Калькулятор ипотечного кредитования

Для того чтобы рассчитать параметры своего рефинансируемого кредита потребуется просто заполнить поля формы, указав остаток долга, стоимость недвижимости, запрашиваемую сумму и срок кредитования. Если вы являетесь зарплатным клиентом банка, не забудьте поставить соответствующую галочку.

Ведь для данной категории заемщиков банк предоставляет льготные условия кредитования. После введения всей информации в правой части экрана автоматически будут рассчитаны ориентировочные параметры нового кредита, такие как размер, процентная ставка и сумма ежемесячного платежа.

Калькулятор расчета рефинансирования ипотечного кредита

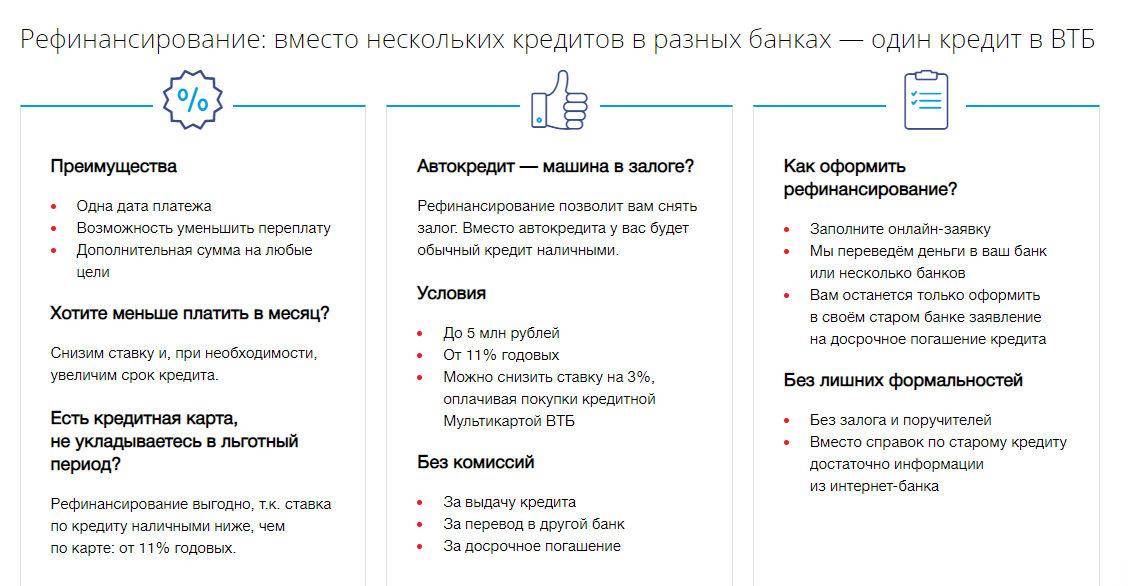

Когда необходима перекредитация в ВТБ: плюсы сделки

Перекредтование актуально в следующих ситуациях:

- Изменение рыночных условий. В секторе кредитования наметилась тенденция снижения ставок. Заемщикам, оформившим ссуду пару лет назад, выгодней перекредитоваться в ВТБ под меньший процент.

- Сложность погашения. Закредитованность в разных банках часто приводить к просрочкам – клиент не успевает внести один платеж, как подходит срок по другому. Рефинансирование ВТБ позволяет объединить взносы.

- Финансовые трудности. Перекредитация помогает облегчить платежную нагрузку. Уменьшение ежемесячного взноса – весомый аргумент переоформления кредита по новым условиям.

Дополнительные плюсы работы с банком:

- возможность предварительного одобрения заявки через интернет;

- платежные льготы – кредитные каникулы в форс-мажорных ситуациях уберегут от просрочек;

- удобство погашения – в Москве и регионах расположено много офисов и платежных сервисов самообслуживания.

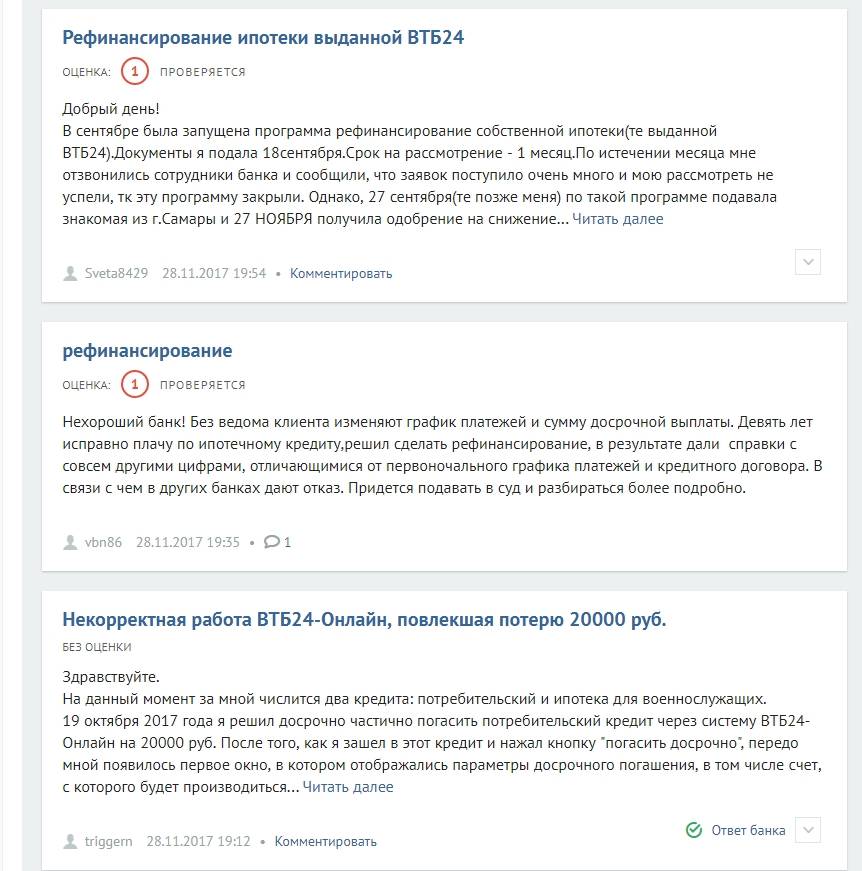

Отзывы о перекредитовании в ВТБ преимущественно положительные. Максимальную выгоду смогут получить держатели зарплатных карт ВТБ. Банк часто запускает разные акции рефинансирования для привлечения новых клиентов – это неплохой шанс сэкономить деньги и снизить платежную нагрузку.

Рефинансирование в ВТБ24 от 13,9%

Рефинансирование ипотеки – что это

Процедура представляет собой пересмотр условий по действующему займу, взятых в других финансовых структурах или в той, в которую обращается заемщик за помощью. Сегодня практически все банки предоставляют такие услуги, так как стремятся помощь гражданам России улучшить свое финансовое положение. Спрос на перекредитование только увеличивается.

Чем меньше будут процентные ставки, тем больше будет заемщиков обращаться за перекредитованием. Все клиенты без исключения желают улучшить условия сотрудничества. Для этого нужны весомые основания даже при обращении в VTB24.

Перекредитование дает возможность решить следующие проблемы:

- снижение процентных ставок;

- изменение сроков займа в пользу заемщика;

- уменьшение обязательного ежемесячного платежа;

- получение дополнительной помощи для улучшения финансового состояния.

Обратите внимание, что каждый потенциальный или действующий клиент может рассчитывать на индивидуальное сотрудничество. Нужно лично явиться в офис компании и проконсультироваться со специалистом, предоставив всю необходимую информацию

Перекредитование ипотеки под меньший процент в ВТБ24

Рефинансирование ипотеки в ВТБ24 в 2021 году предусматривает уменьшение ставки по процентам и предоставление дополнительной финансовой помощи. Минимально возможные значения – 8,8%. Рассчитывать на получение максимально выгодной ставки могут только привилегированные клиенты, которые являются владельцем зарплатного пластика от данного банка, являются бюджетниками или же корпоративными сотрудниками финансовой структуры.

Увеличение ставки предусмотрено в предложении «Победа над формальностями». При этом для подписания договора следует предоставить два документа.

Изменения по процентам:

- от 8,8 до 9,3% – для владельцев зарплатного пластика, сотрудников бюджетных организаций;

- от 10,0% – оформление без справок о доходах.

Не упустите из виду, что VTB24 требует оформление страховки, что влечет за собой определенные расходы. Указанные ставки будут действовать только в том случае, если финансовая организация будет защищена от всех возможных рисков.

Страховка осуществляется от следующих рисков:

- Утрата трудоспособности или жизни заемщика.

- Потеря или повреждение залогового имущества;

- Ограничение или прекращение прав собственности.

Перекредитование возможно только после комплексного страхования.

Рефинансирование ипотеки, взятой в ВТБ

Перекредитование взятого в ВТБ займа предполагает оформление нового договора с выдачей суммы, полностью покрывающей существующий долг. В новом договоре предлагаются условия, которые позволят заемщику погасить кредит в срок. Если заемщик понимает, что не сможет соблюдать график платежей, ему следует обратиться в кредитный отдел банка с просьбой о реструктуризации задолженности.

В каждом случае банк решает вопросы по рефинансированию в индивидуальном порядке, при этом учитываются остаточная сумма долга по кредиту, соблюдение графика платежей, количество просрочек, ухудшение материального положения заемщика, о чем он должен сообщить заблаговременно. С учетом всех факторов кредитор может пойти навстречу клиенту. Реструктуризация предполагает:

- предоставление кредитных каникул;

- снижение годового процента по кредиту;

- уменьшение размера ежемесячных платежей за счет увеличения срока кредитования.

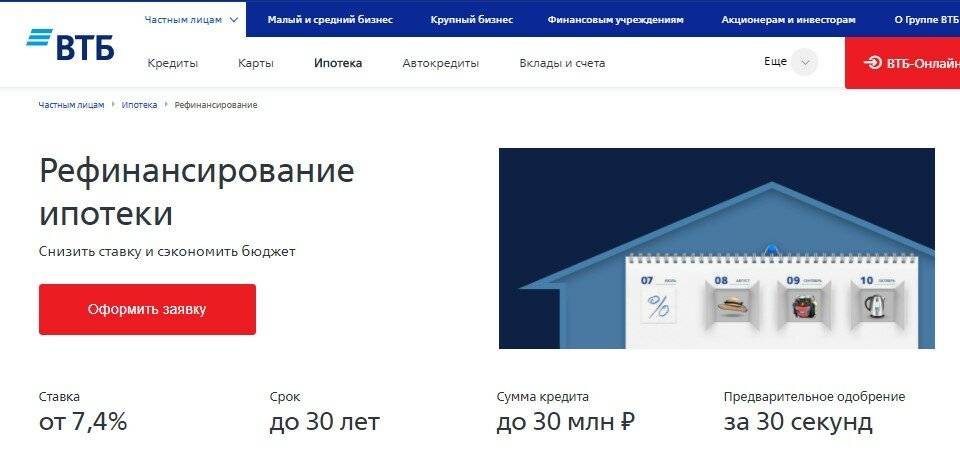

Рефинансирование жилищных кредитов имеет смысл, если оно уменьшает финансовую нагрузку на семейный бюджет или позволяет получить денежные средства для личных потребностей. В ВТБ можно перекредитовать ипотеку, взятую на покупку жилья на первичном или вторичном рынке, и получить более выгодные условия. При этом:

- Новый кредит выдается в национальной валюте. Если предыдущий займ был получен в долларах или евро, его погашение выполняется по курсу Центрального банка России.

- Размер максимальной суммы, на которую может рассчитывать заемщик, составляет 30 миллионов рублей.

- Займ на рефинансирование жилищного кредита можно получить на срок до 30 лет.

- При перекредитовании не требуется новая справка о доходах по форме 2-НДФЛ, если заемщик — клиент ВТБ.

- Процентная ставка периодически меняется и на данный момент с учетом комплексного страхования составляет 10,75 % и 11,75 % без страхования жизни заемщика.

- Для отдельных категорий граждан допускается использование государственных субсидий, позволяющих уменьшить размер выплат.

- Банк не берет комиссию за реструктуризацию займов и не начисляет штрафы за их досрочное погашение.

Порядок рефинансирования ипотеки в ВТБ 24

Подать заявку на рефинансирование ипотеки можно онлайн. Выполняется такая операция на официальном сайте банка. Для подачи заявки потребуется выполнить следующие действия:

Заявка на рефинансирование ипотечного кредита

В течение 3 часов с вами свяжется сотрудник банка для уточнения ваших данных и сведений о рефинансируемом кредите. Также, ипотечный менеджер банка разъяснит вам условия кредитования и расскажет, что необходимо сделать для оформления договора.

После разговора с сотрудником банка, в том случае, если вас устраивают условия кредитования, вам необходимо будет собрать пакет документов и обратиться в отделение банка. Только после предоставления документов, ваша заявка будет передана на рассмотрение.

Одобрение заявки на рефинансирование ипотечного кредита осуществляется не так быстро, как в случаях рефинансирования прочих кредитных продуктов. И это вполне обоснованно. Ведь банку необходимо проверить не только заемщика и его кредит, но и оформленную в ипотеку недвижимость. Ответ от банка можно ждать в течение 4-5 дней после предоставления документов.

https://youtube.com/watch?v=Vqdy7uJFqOA

Причинами отказа в перекредитовании могут стать неплатежеспособность заемщика, допущение просрочек по регулярным платежам, плохая кредитная история. А так же банк может придраться и к объекту недвижимости.

Так, если у вас некорректно оформлены документы, то, скорее всего, вам стоит ждать отказ. Это же относится и к тем случаям, когда заемщик делает перепланировку жилья и не узаконивает ее в должном порядке.

Дальнейшие действия в случае одобрения заявки просты. Можно смело возвращаться в банк для подписания документов. После соблюдения всех формальностей будет произведено досрочное закрытие прежнего ипотечного договора и переоформление залога на ВТБ 24.

А вот в том случае, если вам было отказано в перекредитовании, то, прежде всего, следует узнать, что послужило такому решению и заняться устранением этой проблемы. Так, если причиной послужили неправильно оформленные документы, то следует привести их в порядок.

А вот в том случае, если вам отказано по причине неплатежеспособности, а по факту у вас есть дополнительные источники дохода, то предоставьте в банк документы, подтверждающие этот факт. Тем более, ВТБ 24 учитывает доходы не только с основного места работы, но и по совместительству.

Ну и, конечно же, следует сказать пару слов о страховании. При рефинансировании ипотечного кредита рекомендуется позаботиться о комплексном страховании. Комплексное страхование включает в себя страхование не только залогового имущества от утраты и повреждений, но и страхование жизни и здоровья, а также титульное страхование (от прекращения или ограничения прав собственности).

Ведь, как известно, никто не застрахован от неприятных жизненных ситуаций. А имея страховку, например, при потере трудоспособности, вам уже не придется переживать о том, как вы будите гасить кредит. Страхование обезопасит одновременно и вас от возможных рисков и вытекающих последствий, и банк от той возможности, что вы не сможете вернуть деньги.

ВТБ24 рефинансирование ипотеки

Перед тем как воспользоваться услугой рефинансирования ипотеки в ВТБ, нужно внимательно ознакомиться с обязанностями и требованиями сторон. Только если условия по программе вас устраивают, следует подать заявку. Сделать это можно на официальном сайте банка vtb24.ru или же при личном визите. На рассмотрение уйдет около 48 часов, после чего заявителю будет выслано принятое решение по адресу электронной почты или по СМС.

На принятие решения влияет много критериев:

- платежеспособность заявителя;

- наличие просрочек по кредитам (более 30 дней);

- корректность представленной информации.

Только если будет получен положительный ответ, можно приступать к процедуре оформления договора. После этого VTB24 оплачивает задолженность по действующему займу и выдает клиенту на руки новый расчетный счет и документ, в котором указана сумма обязательного платежа, права и обязанности сторон.

Рефинансирование ипотеки в ВТБ, если ипотека взята в Сбербанке

В ВТБ рефинансирование ипотеки своего банка предоставляет максимально выгодные условия. Как быть, если нужно погасить задолженность из Сбербанка? В данном случае процент будет в размере 7,4% за новостройки, 8,6% за вторичное жилье и 8,9% – при наличии материнского капитала. В VTB24 перекредитация осуществляется под 9,45%. Это гораздо выгоднее. Те, кто рефинансировал кредиты ранее, поймут, о чем идет речь. Выгоднее всего проводить процедуру лицам, оформляющим займ до 2017 года.

Преимущества рефинансирования ипотеки в ВТБ 24 в 2021 году для своих клиентов с целью погашения задолженности в Сбербанке:

- снижение размера обязательных выплат;

- уменьшение процентной ставки;

- изменение графика по выплатам;

- перевод займов с валюты в рубли;

- повышение сроков по кредиту.

Сотрудничество возможно только для тех должников, которые покупали жилье на первичном и вторичном рынке. Право на перекредитования имеют только те граждане, чье финансовое положение желает иметь лучшего: снижение заработной платы, серьезное заболевание родственника или заемщика и др.

Допустима консолидация сразу нескольких кредитных продуктов, одним из которых является ипотечное кредитование, но не более шести. Принятые меры позволяют уменьшить процентную ставку практически в 2 раза. Требования в данном случае для клиентов различны. Больше привилегий получают лица, которые являются держателями зарплатных карт в VTB24. Сроки кредитования можно увеличить до 5 лет, что зависит от суммы задолженности.

Рефинансирование ипотеки ВТБ24 в других банках

Рассмотрения вопроса рефинансирования ипотеки ВТБ в других банках лишено смысла, поскольку каждое кредитное заведение предлагает собственные параметры и предъявляет отдельные запросы. То есть, итоговые параметры кредита зависят не от VTB24, а выбранного финансового учреждения.

При этом стандартные требования к нуждающимся в денежной помощи клиентам включают в себя:

- отсутствие текущей просрочки платежей;

- существование не более месяца общего времени просрочек за последние полгода (отдельные организации не допускают и подобных упущений);

- отсутствие любых попыток изменить условия кредитования в прошлом (касается реструктуризации, кредитных каникул, изменения валюты, заключения дополнительных соглашений).

Рефинансирование ипотеки в ВТБ, если ипотека взята в Сбербанке

Банк, в котором ранее оформлялась ипотека, не имеет принципиального значения для рефинансирования. Условия остаются одинаковы, независимо от кредитного учреждения

При этом важно упомянуть, что, помимо описанного выше предложения VTB предлагает альтернативную программу оформления кредитного договора. Он называется «Победа над формальностью» и выделяется отсутствием необходимости предоставлять справки о доходах

Но следует подготовиться к тому, что отсутствие финансовых документов приведёт к повышению ставки, от 10,1%.

Основные требования к клиентам

Каких-то специальных требований, которым обязаны соответствовать клиенты, не предусмотрено. Для получения денег понадобится:

- постоянно проживать на территории Российской Федерации;

- или быть гражданином России, работающим за границей.

Следовательно, для получения одобрения достаточно быть дееспособным и не иметь текущих просрочек по имеющемуся займу. Ничего дополнительного не требуется. А существование программы, позволяющей обойтись без справок о зарплате и получаемых доходах, доказывает, что кредитор не ставит строгих ограничений и в финансовых вопросах.

Какие необходимы документы

Перечень документов содержит в себе следующие пункты:

- паспорт и его копия;

- СНИЛС;

- заверенная работодателем копия трудовой книжки или договора;

- справки о доходах;

- для мужчин призывного возраста – военный билет;

- справка об отсутствии задолженностей по кредиту на текущий момент и в течение всего периода погашения;

- документы на недвижимость.

Для упомянутых выше упрощённых систем кредитования понадобится меньшее число документов из указанного списка.

Калькулятор рефинансирование в ВТБ

Страхование при рефинансировании ипотеки

Для получения права на минимальную процентную ставку и уменьшение выплат требуется оформление 3 видов страховок:

- жизни и здоровья;

- риска утраты иди повреждения имущества;

- прекращения права собственности на недвижимость в течение первых трёх лет.

Приобретать полис лучше у аккредитованных банком компаний. В случае выбора сторонней организации, кредитор обязан проверить её на соответствие своим требованиям. Срок проверки не превышает месяца.

Причина отказа по заявке на рефинансирование

Обычно современные кредитные организации не объясняют причины принятия решений и отказов в финансовой помощи. Но главным мотивами в отклонении анкет является неправильный порядок подачи заявки и неплатёжеспособность клиента

Именно поэтому, заполняя анкету и собирая документы, важно правильно рассчитать собственные возможности и не требовать огромной суммы. Это существенно повысит шансы на получение одобрения

Рефинансирование ипотеки ВТБ 24 – условия

ВТБ 24 рефинансирование ипотеки своих клиентов в 2021 году предоставляется на следующих требованиях:

- Возрастная группа – 22-60 лет.

- Прописка – Российская Федерация.

- Стаж работы – 12 месяцев.

- Сроки выдачи – до 30 лет.

- Сумма составляет до 30 млн. руб., но не более 80% от стоимости залога.

- Страхование – осуществляется на обязательных условиях (желательно комплексное).

- Дополнительные комиссии – отсутствуют.

- Досрочное погашение – возможно (без комиссии).

Финансовая организация оставляет за собой право отказать в предоставлении услуг клиентам, без объяснения причин. Для повышения шансов следует подтвердить платежеспособность. Определяется процент по займу в индивидуальном порядке. При отказе от комплексной страховки происходит увеличение на 1%.

Рефинансирование ипотеки в ВТБ 24 в 2021 году калькулятор-онлайн позволяет совершить предварительный расчет. Пользуйтесь сервисом, который находится на официальном источнике. С его помощью можно получить максимальную информацию о рефинансировании.

Рефинансирование ипотеки в ВТБ банке в других банках

ВТБ рефинансирование ипотеки других банков осуществляется на действующие ссуды с залогом и без. При хорошей кредитной истории пользователи могут рассчитывать на одобрение, так как процент заключенных договоров достаточно высок. Каждый потенциальный клиент может рассчитывать на получение дополнительных финансовых средств, на улучшение своего положения.

Для перекредитования заемщиков в других банках, VTB24 предлагает воспользоваться программой «Победа над формальностями». В данном случае можно рассчитывать на погашение задолженности в размере 30 млн. руб. Вносить первый взнос в этом случае не нужно

Обратите внимание, что при этом учитывается материнский капитал, и предоставляются специальные возможности для госслужащих

Перекредитование кредита в ВТБ: актуальные предложения

Перекредитование – это получение ссуды для погашения текущих обязательств перед другим кредитором. Рефинансированию подлежат разные категории денежных займов.

Выгодные программы перекредитования предлагает ВТБ. Актуальные предложения:

- универсальное рефинансирование;

- целевое перекредитование – ипотека.

Действие первой программы распространяется на обеспеченные и беззалоговые займы: потребы, ипотеки, кредитки и автокредиты. Поручитель не нужен.

Дополнительные условия универсального рефинансирования от ВТБ:

- срок кредитного договора истекает не ранее, чем через 3 месяца;

- «чистая» кредитная история за последние полгода;

- отсутствие просроченных платежей, неоплаченных штрафов;

- ссуда выдана в рублях, перекредитование валютных кредитов не предусмотрено.

Целевое ипотечное рефинансирование предоставляется исключительно под залог кредитной недвижимости. Преимущества программы: максимальные сумма и срок при минимальной ставке – от 8,8%.

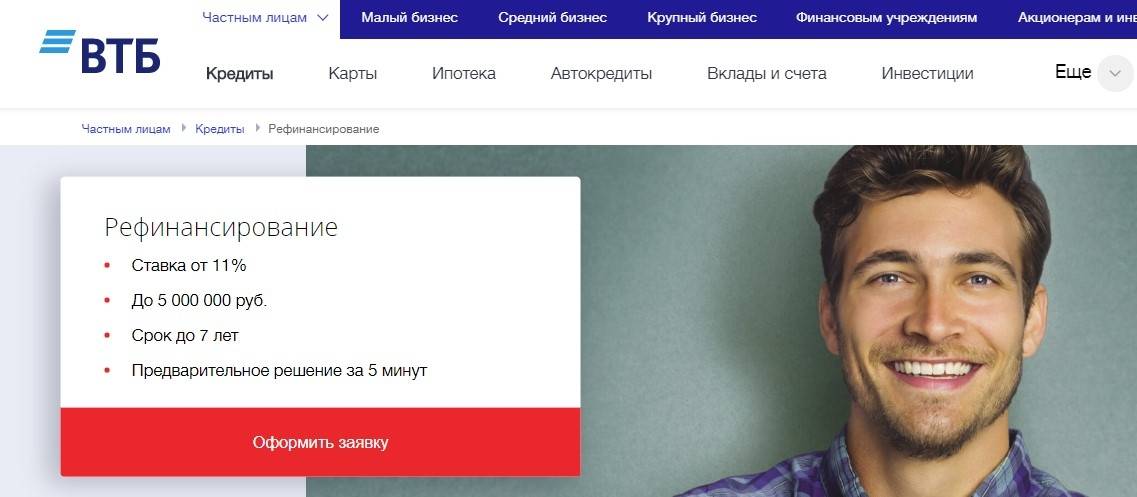

Как перекредитоваться в ВТБ: порядок оформления ссуды

Подать заявку в ВТБ на перекредитование потребительского займа можно онлайн. Кнопка перехода к анкетированию размещена в разделе «Рефинансирование».

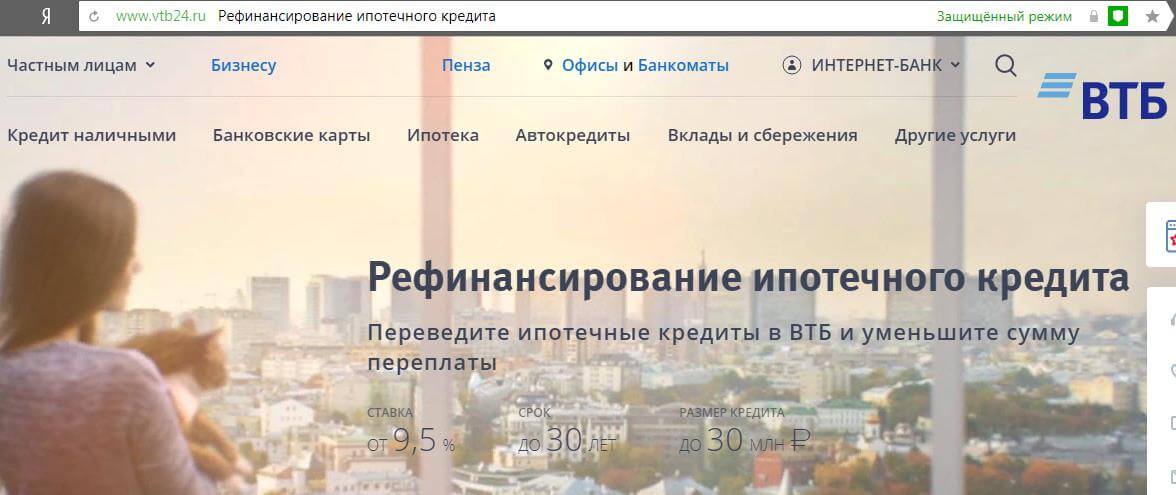

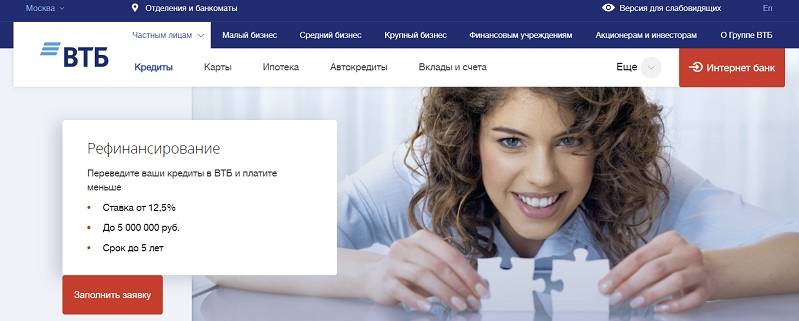

Главная страница рефинансирования сайта ВТБ 24

Главная страница рефинансирования сайта ВТБ 24

Заявка отображает всю необходимую информацию о заемщике:

- личные данные;

- сведения о трудоустройстве;

- реквизиты документов;

- адрес, семейное положение;

- информацию о кредитах.

Общий порядок перекредитования в ВТБ 24:

- Заполнить, отослать онлайн-анкету.

- Получить СМС с предварительным одобрением.

- Подготовить документы, отнести в офис, указанный в заявке.

- Через 1-3 дня получить окончательное решение – информирование по СМС.

- Подписать договор, сделать перечисление денег в счет погашения перекредитованных долгов.

Заявка и порядок выполнения рефинансирования

Согласно действующему порядку рефинансирования ипотеки в ВТБ в 2020 году, заёмщикам предстоит:

- произвести предварительные расчёты с помощью специального калькулятора (данный этап рекомендован кредитором);

- подать онлайн заявку и дождаться ответа менеджера;

- посетить ипотечный центр с уже готовым пакетом документов;

- подписать договор;

- своевременно выплачивать предусмотренные соглашением взносы.

Кредитное учреждение предусмотрело ситуации, в которых у клиентов могут возникнуть сложности с заполнением анкеты и подготовкой документов. В подобных случаях можно заказать обратный звонок специалиста на официальном сайте VTB.

Условия ВТБ по ипотечному перекредитованию

Начать стоит с главного. Процентная ставка по ипотечному рефинансированию в ВТБ начинается от 8,8%. Она действует, разумеется, не во всех случаях, а только при максимальных гарантиях возвратности.

Условия в 2021 году позволяют оформить перекредитование под меньший процент по упрощенной схеме, при которой заемщик предоставляет банку всего два документа – паспорт и другое подтверждение идентификации личности (военный билет, удостоверение военнослужащего или водителя, ИНН, СНИЛС, загранпаспорт – на выбор клиента). Легко заметить, что среди перечисленных вариантов нет справки о доходах.

Так, в банке ВТБ сегодня работает программа перекредитования ипотеки «Победа над формальностями». В ее рамках заемщикам доступно рефинансирование кредитов под залог недвижимости в сумме до 30 млн руб. под 11% годовых на 20 лет.

Ставки по рефинансированию прозрачны, и зависят от категории клиента.

| Категория перезаемщика | Минимальная ставка ипотечного кредитования, % |

| Учители, врачи, государственные служащие, заработная плата которых перечисляется на карту своего банка, в данном случае ВТБ | 8,8 |

| Учители, врачи, государственные служащие, заработная плата которых перечисляется на карты других банков. Те же условия действуют для своих клиентов по зарплате независимо от рода занятий | 9,0 |

| Все заемщики, не относящиеся к вышеперечисленным двум категориям | 9,3 |

Максимальная сумма рефинансирования ограничена тридцатью миллионами рублей. При этом она не может превышать 80% цены залога. При оформлении по двум документам, то есть без подтверждения размера дохода, установлен предел в половину рыночной стоимости квартиры или дома, согласно экспертной оценке.

Нормативная продолжительность платежного периода при рефинансировании ипотеки в ВТБ составляет тридцать лет, а если взята в рамках программы «Победа над формальностью», установлен меньший предельный срок погашения – 20 лет.

При обязательном страховании залога, приобретение личного страхового полиса – дело добровольное. Но следует учитывать, что согласно общепринятой банковской практике, его наличие влияет на величину годовой ставки. Страхование рисков здоровья и жизни обойдется ежегодно в дополнительные 0,5–1% от суммы рефинансирования. Ровно один процент ВТБ добавит к ставке, если клиент откажется от оформления полиса. Есть прямой смысл согласиться.

Правилами банка предусмотрены другие дополнения к годовой ставке рефинансирования. К ней плюсуются 2% до тех пор, пока идет регистрация залога в пользу кредитора. Клиент заинтересован сделать это как можно быстрее, чтобы повышенный процент был исключен из расчетов.

Если заемщик по каким-то причинам не может или не хочет подтверждать величину своего дохода, ему в ВТБ могут поверить на слово, но непременно добавят 0,7% к годовой ставке рефинансирования.

Зачисления на банковский счет облагаются комиссией до 1,5%, но больше трех тысяч рублей с клиента не взимают.

Рефинансирование военной ипотеки в ВТБ производится под 9,7%. Это не самая низкая цифра (например, в Сбербанке России ставка меньше – 9,5%). Главное преимущество для военнослужащих – относительно короткий срок выдачи нового кредита.

Многим интересно, есть ли возможность использования материнского капитала в ВТБ при перекредитовании ипотек других банков. Физическим лицам следует учитывать, что программой «Победа над формальностями» это не предусмотрено. При обычном рефинансировании заемщику следует обратиться в Пенсионный фонд РФ. Обоснованное решение будет принято в зависимости от того, сколько стоит приобретаемое жилье.

Например, принята норма, согласно которой доля материнского капитала в первоначальном ипотечном взносе не может превышать 15% цены объекта. В каждом конкретном случае требуется индивидуальный подход. Погашение ипотеки после перекредитования в ВТБ также допускает использование маткапитала.

В отличие от многих других банков, в ВТБ нет дифференциации клиентов по региону проживания Условия, предлагаемые для ипотечного рефинансирования, будут одинаковыми в Санкт-Петербурге, Москве, Пензе, Саратове или Владивостоке.

Правом на налоговый вычет перезаемщики банка ВТБ пользуются точно так же, как и всякие другие граждане РФ, приобретающие недвижимость по ипотеке. Оно дает возможность сберечь значительную сумму, так как облегчает фискальную нагрузку.

Для сравнения – небольшая таблица с предложениями по рефинансированию от других российских банков:

Сравнить | ГПС(%)* | Максимальная сумма | Минимальная сумма | Возрастное ограничение | Возможные сроки |

|---|---|---|---|---|---|

| 7.99 % | 12 000 000 ₽Заявка | 300 000 ₽ | 20–75 | 1–25 г. | |

| 9.1 % | 30 000 000 ₽Заявка | 500 000 ₽ | 18–65 | 3–30 г. |

* ГПС – годовая процентная ставка (минимальная).