Как рассчитать процентную ставку: годовую или месячную

Зачастую на сайтах организаций есть специальный калькулятор, с помощью которого можно узнать доходность вклада. Что же делать, если такой функции на сайте не представлено? Да и в договоре вряд ли будет стоять ссылка на результаты подсчета, сделанные калькулятором. Его можно изменить или вообще убрать. Лучше всего производить вычисления самому.

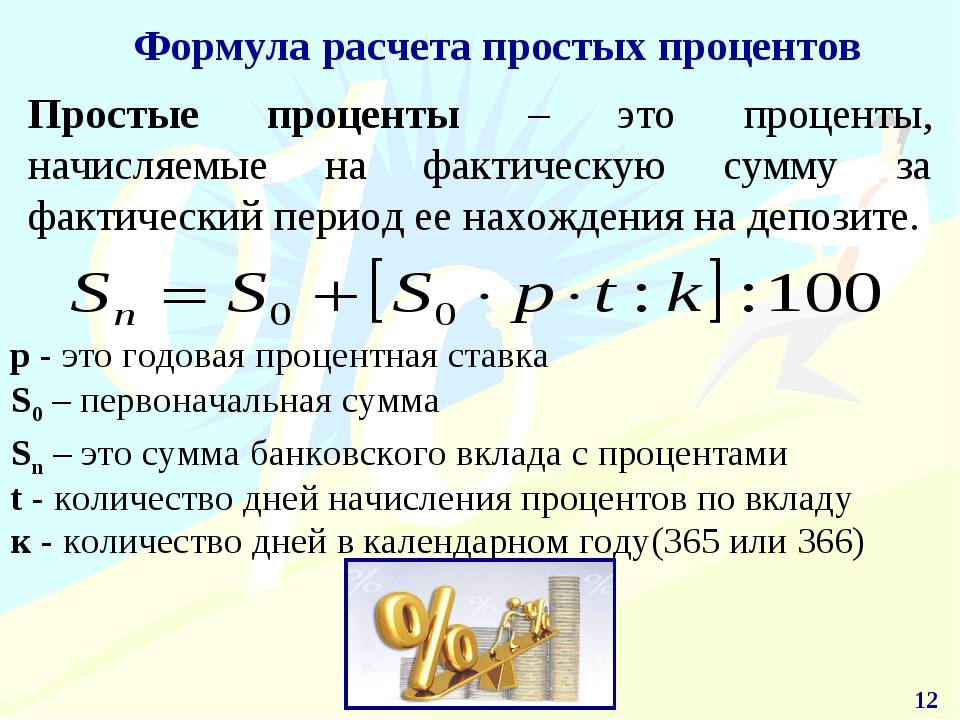

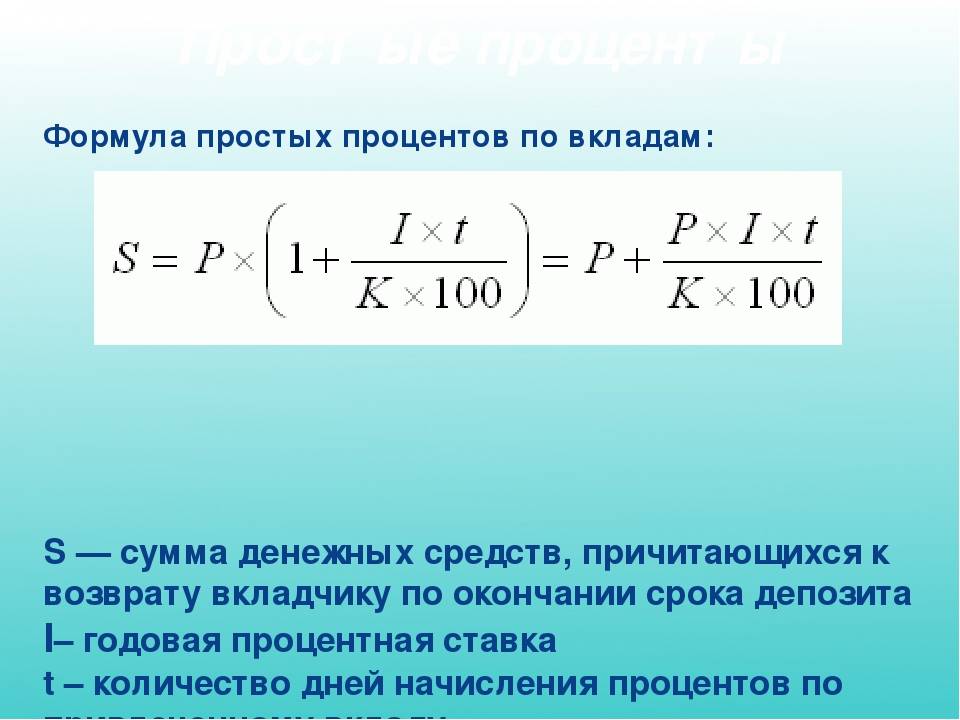

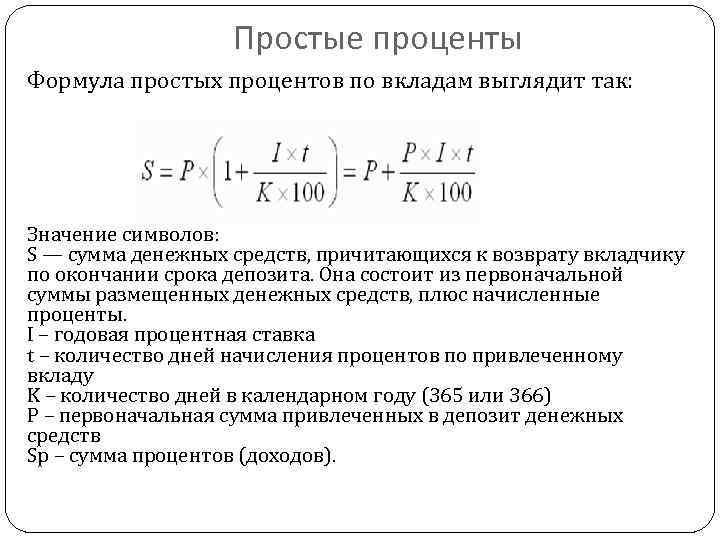

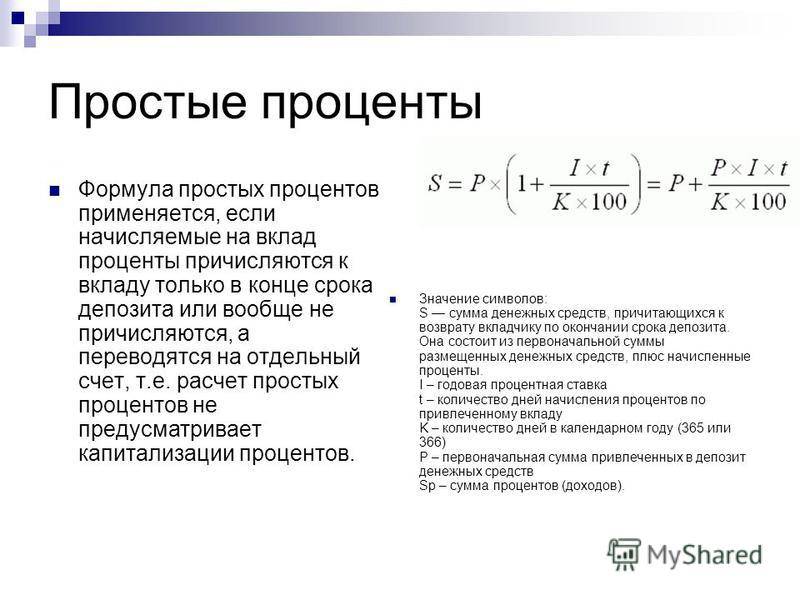

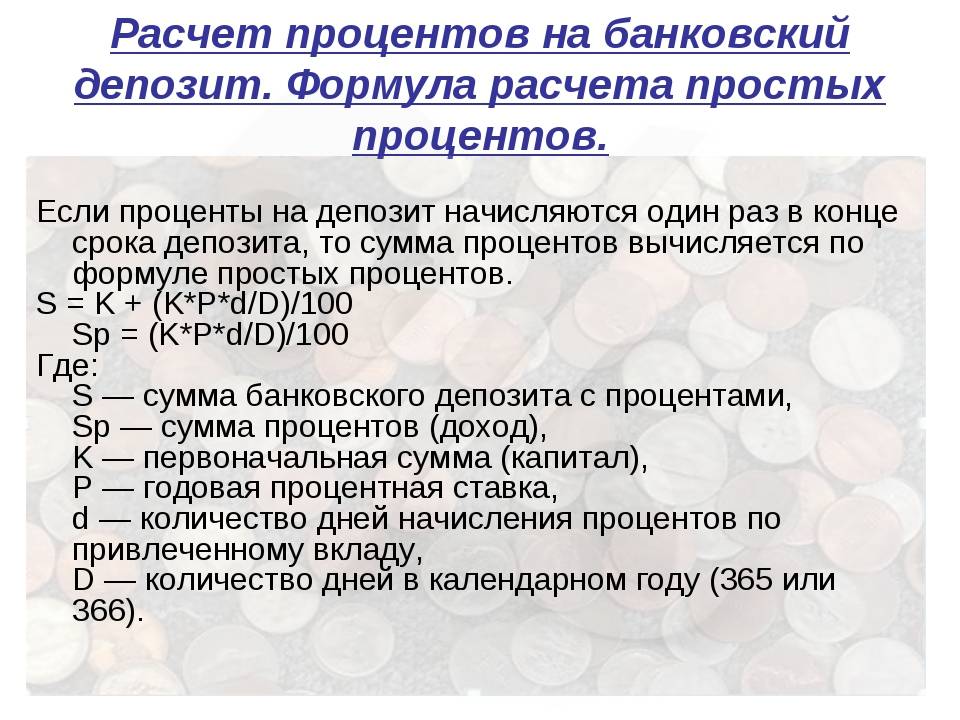

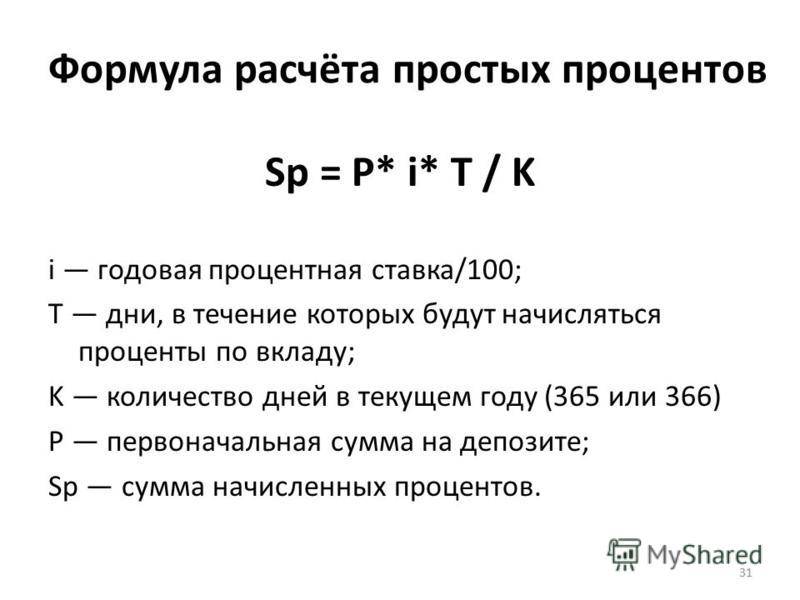

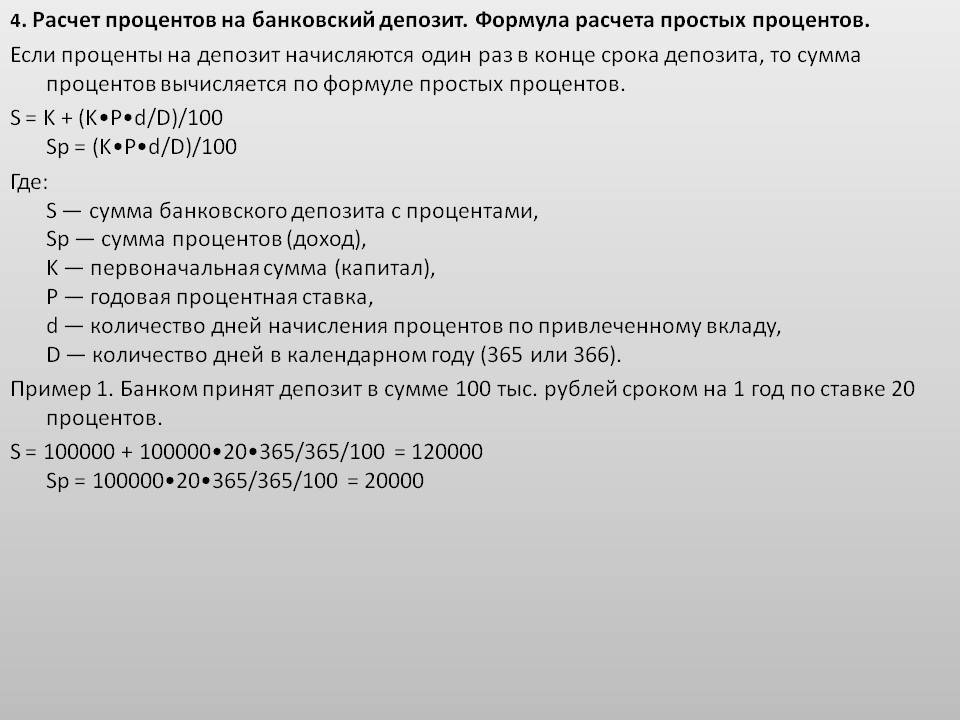

Расчет процентов по годовой ставке включает в себя формулу простого и сложного процента. Она указывается в документах и может быть фиксированной и плавающей. С последней иметь дело сложнее, так как она трудно прогнозируется. В этом случае базой для плавающей ставки может быть какой-нибудь ключевой параметр, например, ставка рефинансирования ЦБ. При ее изменении с определенным лагом меняется и плавающая ставка. Фиксированная же ставка привносит больше легкости в сравнительный анализ и общее понимание.

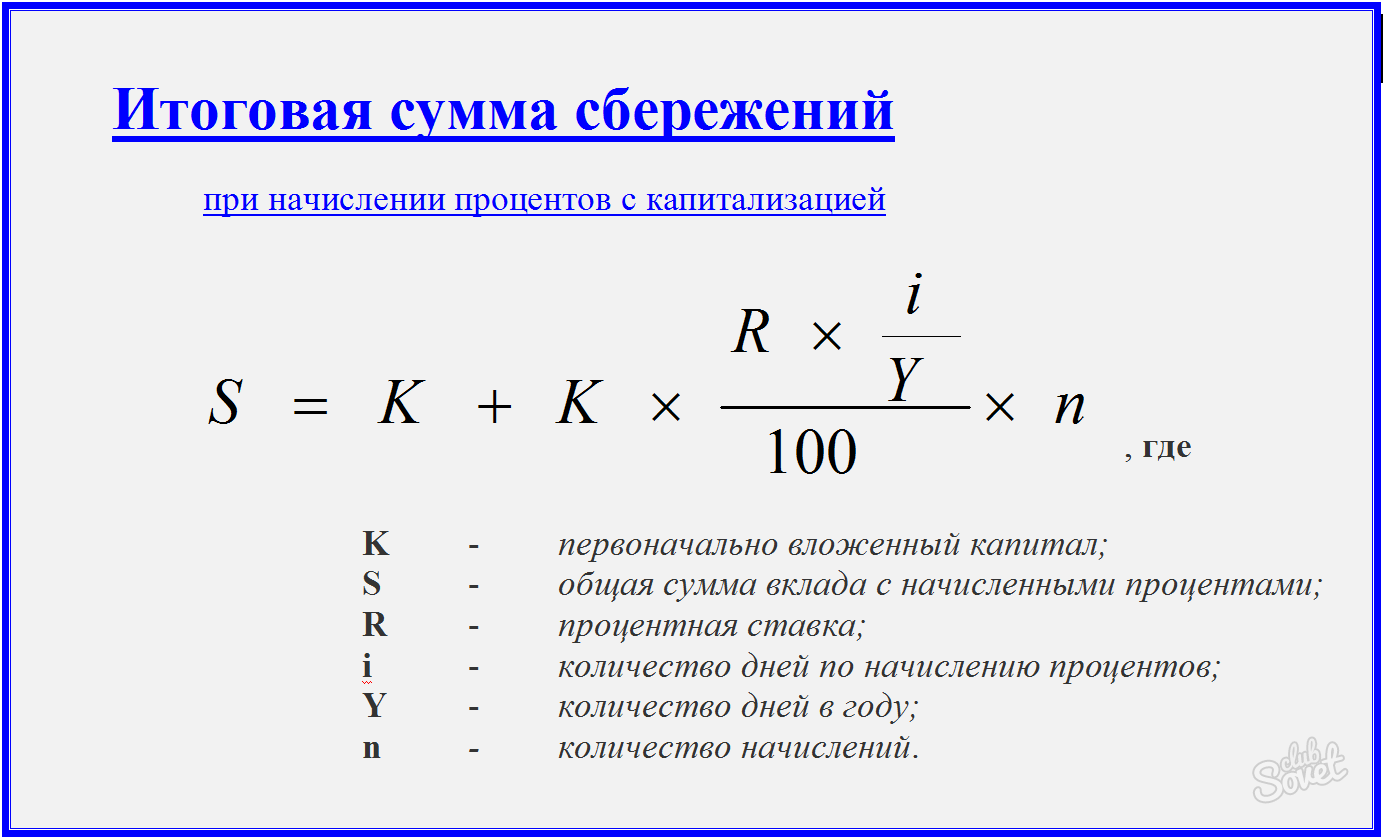

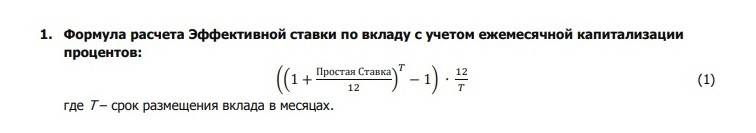

Формула для вкладов с ежемесячной капитализацией

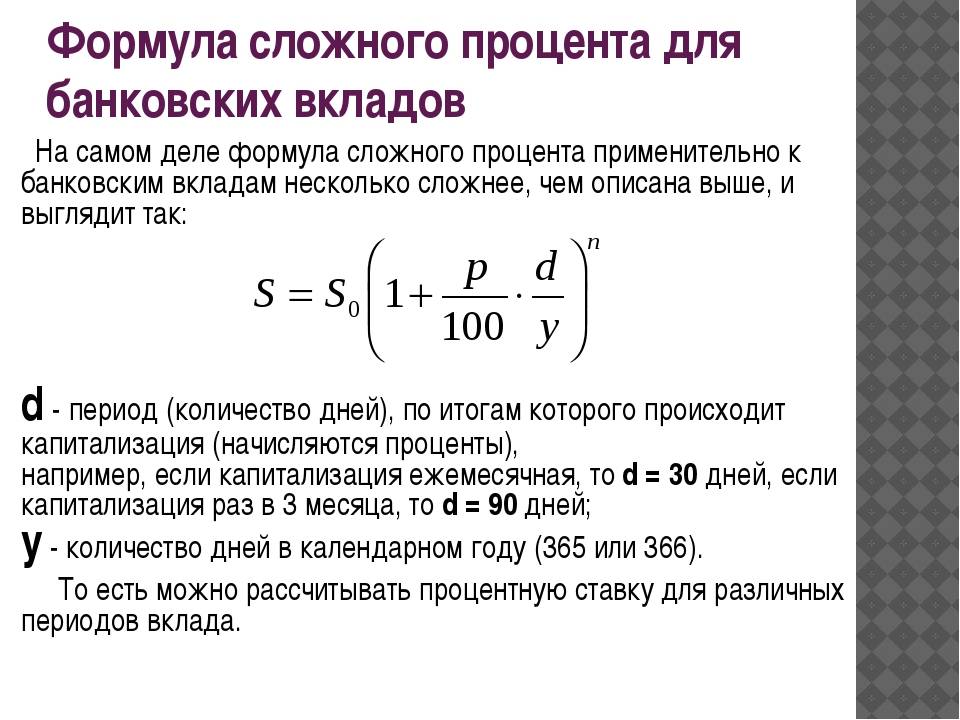

Чтобы рассчитать возможную прибыль в случае выбора вида депозита с капитализацией % с ежемесячным начислением % подойдет такая формула:

S = Р х[1 + (Nхd)/100хD]n

, здесь используются следующие обозначения:

n – количество проведенных операций перевода процентов в тело вклада на протяжении полного срока действия договора;

S – сумма вклада на дату окончания действия депозита, которую вкладчик получит на руки;

Р – изначально внесенная сумма на депозит с возможностью капитализации;

N — % ставка (годовая);

d –равняется 30 – кол-во дней, за которые начисляются % до капитализации;

D – дней в году.

Проценты по вкладу и инфляция

В условиях, когда происходит постоянный

рост цен на товары и услуги, при расчете прибыльности того или иного вложения необходимо

учитывать темпы инфляции. Иначе может возникнуть ситуация, когда рассчитанная инвестиция кажется прибыльной (значение эффективной процентой ставки больше 0), а по факту инфляция “съедает” не только процентный доход, но и основной капитал, т.е. уменьшается покупательная способность суммы на депозите. Если срок вклада уже завершился, то калькулятор рассчитает среднегодовую инфляцию в России за период вклада. Если вклад все еще открыт или будет открыт в будущем (т.е. дата окончания вклада больше, чем дата расчета), то калькулятор посчитает индекс российской инфляции за последний год. За такой же период будут рассчитаны проценты изменения курса евро и и курса доллара. Сравнение эффективной процентой ставки с этими показателями позволит сформировать более полное представление о выгодности вклада.

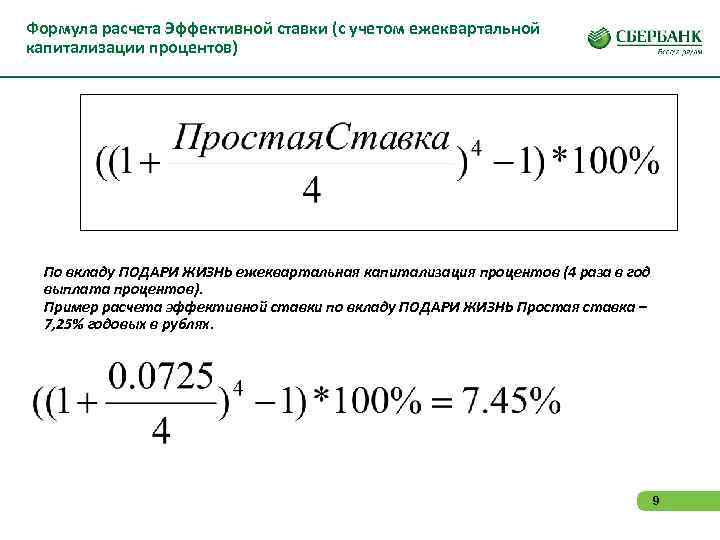

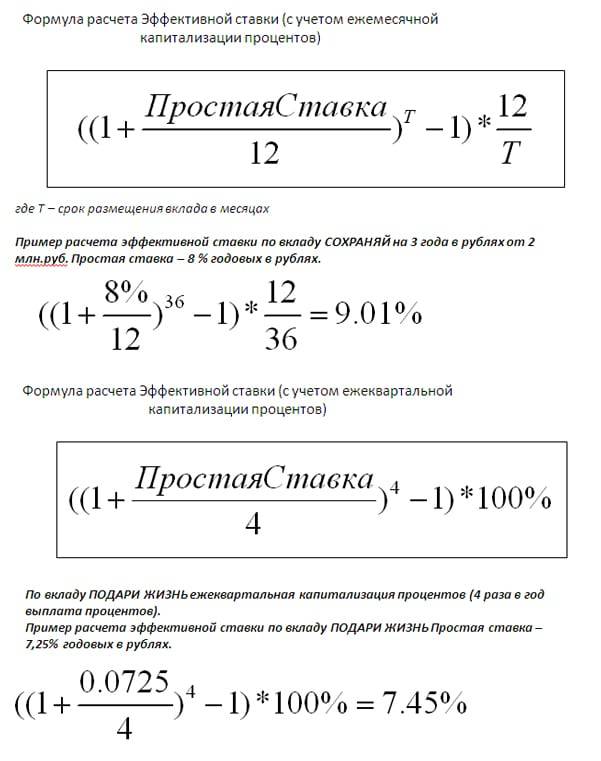

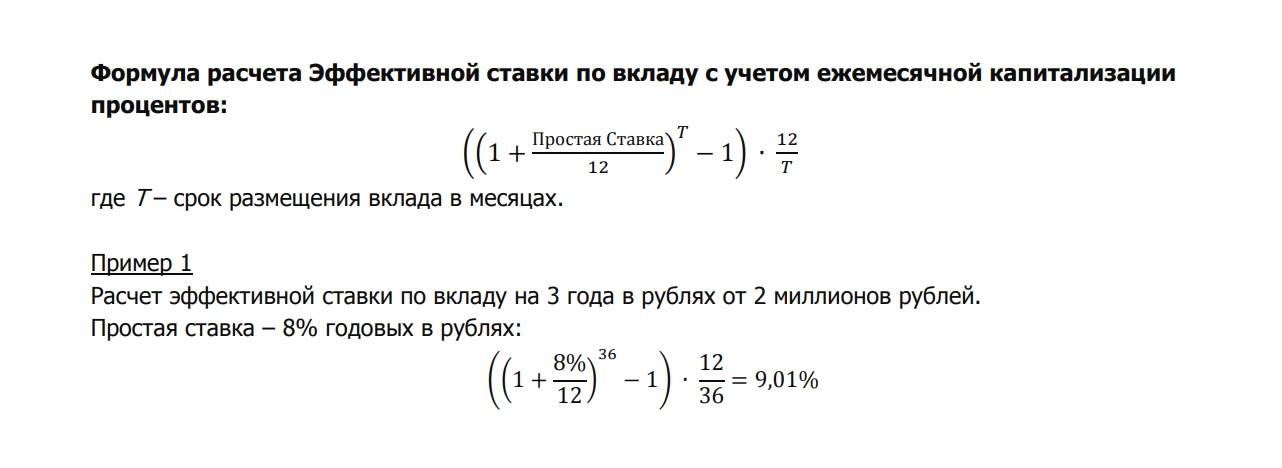

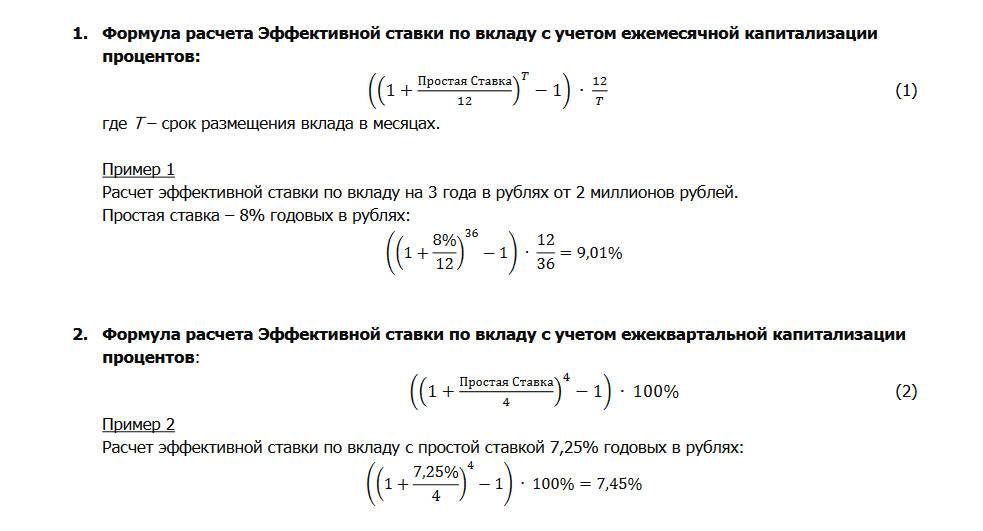

Расчет эффективной процентной ставки и доходности

Ставка, указанная в договоре банковского вклада, является номинальной. Она является основным, но не единственным фактором, определяющим фактическую сумму полученного дохода. Двумя другими оказывающими влияниями факторами являются частота (периодичность) капитализации начисленных процентов и

налог, удерживаемый при начислении этих процентов. При одинаковой номинальной ставке вклад с ежемесячной капитализацией окажется доходнее, чем вклад с ежегодной капитализацией. Рассчитав все суммы и даты начисленного процентного дохода, калькулятор вычисляет и

эффективную процентную ставку по вкладу, которая определяет, насколько быстро приумножались бы ваши деньги в эталонных условиях, когда капитализация происходит один раз в год, а налог отсутствует. Именно по величине эффективной ставки имеет смысл сравнивать различные вклады между собой. Она является как бы “единым знаменателем”, показывающим эффективность работы денег на вкладах с разными условиями.

Для вкладов, по которым не было ни пополнений, ни снятий, калькулятор также рассчитывает величину доходности вкладов, которая равна отношению чистого полученного дохода к сумме вклада, но которая в отличие от эффективной ставки не учитывает срок, за который был получен доход.

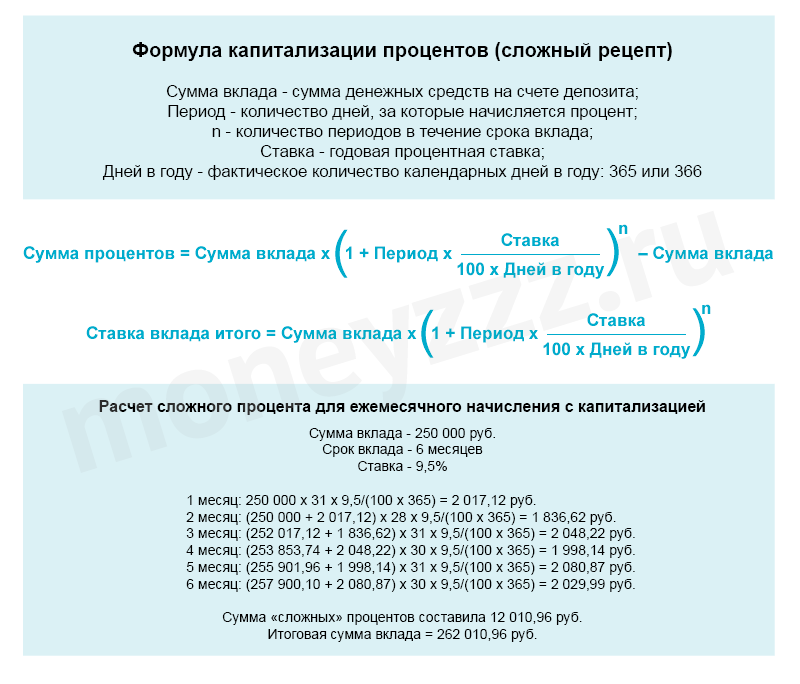

Пример использования сложных процентов

Далее выведем прибыльность сберегательного вклада с тем же условием, как и в предыдущем примере. Исключение составляет применение метода капитализированного процента.

Задача № 2

Условия депозита:

- Вложение – от 30 000 рублей.

- Депозитный срок – 6 месяцев (декабрь-май).

- Периодичность начисления и выплаты процентов – ежемесячно с капитализацией.

- Ставка по вкладу – 8,7 % годовых.

Алгоритм расчета приведен в таблице ниже.

Месяц | Сумма, рублей | Количество дней | Проценты | Итог по месяцам, рублей |

1-й месяц | 30 000 | 31 | 8,7 : (100 х 365) | 221,67 |

2-й месяц | 30 000 + 221,67 | 31 | 8,7 : (100 х 365) | 223,31 |

3-й месяц | 30 221,67 + 223,31 | 28 | 8,7 : (100 х 365) | 203,19 |

4-й месяц | 30 444,98 + 203,19 | 31 | 8,7 : (100 х 365) | 226,46 |

5-й месяц | 30 648,17 + 226,46 | 30 | 8,7 : (100 х 365) | 220,77 |

6-й месяц | 30 874,63 + 220,77 | 31 | 8,7 : (100 х 365) | 229,77 |

В итоге спустя полгода сумма сложных процентов стала равной 1325,17 руб., итоговая сумма вклада с процентами – 31 325,17 руб. Таким образом, вклад с капитализацией процентов за 6 месяцев принес дополнительный доход в размере 30,87 руб.

Расчет годового процента по займу производился бы тем же путем. В ситуации взятия кредита или обращения в мелкие финансовые организации, такие как МФО, процентные начисления производятся таким же способом. Отличие заключается в формулировке названия. В случае депозита – это доходность, в случае кредита – это комиссии клиента или доходность самого банка.

Сложный процент с ежемесячным пополнением вклада

Почему у клиентов банков часто возникают трудности со сложным банковским процентом? Чаще всего, потому, что они используют упрощенную формулу для расчета, и не учитывают разную ставку для каждого периода. Но тогда и общую формулу применять нельзя: ведь если в одном квартале у нас получится % = р * (90/365) = р * 0,2466, то уже во втором % = р * (91/365) = р * 0,2493.

Как посчитать сложный процент в таком случае? Вручную это делать долго и трудоемко, проще пользоваться программой Excel. Сначала рассмотрим другой вариант депозитного вклада – с ежемесячным пополнением.

Чем такой вклад отличается от стандартного депозита с капитализацией процентов? В данном случае по окончанию первого периода (месяца) к начальной сумме добавляются не проценты за этот период, а определенная фиксированная сумма. Для того чтобы посчитать сложный процент с ежемесячным пополнением, будем использовать другую формулу.

Для расчета сложного процента с пополнением формула выглядит так:

Сприбыль = Снач * (1 + %) w + (Сдоп* (1 +%) w+1 – Сдоп* (1 + %)) / % — Снач

Пример: вы положили на счет 100 000 рублей под 12% годовых, и каждый месяц добавляете к этому вкладу еще 5 000. При этом проценты мы не учитываем: считаем, что их вы получаете на отдельный счет и используете по-другому.

Вы получите: 100 000 * (1 +0,01) 12 – 100 000 + (5 000 * (1 + 0,01) 13 – 5 000 * 1,01) / 0,01 = 12 682 + 1904 = 14 586 рублей.

Чтобы посчитать сложный процент с капитализацией с точностью до дня, нужно рассчитывать каждый период отдельно, а затем суммировать их.

Формула для расчета по первому периоду: С1 = Снач * (1 + %). С1 – это не только проценты, но и плюс начальная сумма взноса. Расчет по второму периоду: С2 = С1 * (1 + %). Помните, что значение % в каждом случае будет разным.

Рассчитаем сложный банковский процент для вклада в 100 000 рублей под 12% годовых, с капитализацией каждый квартал. Днем, когда оформлен договор, будем считать 1 января.

С1 = Снач * (1 + %) = 100 000 * (1 + 0,12 * (30 + 28 + 31)/365) = 100 000 * (1 +0,12 * 0,2438356) = 100 000 * (1 + 0,0292603) = 102 926, 03 рублей;

С2 = 102 926,03 * (1 + 0,12 * (30 + 31 + 30)/365) = 102 926,03 * (1 + 0,0299178) = 106 005,35 рублей и т.д. Продолжая эти подсчеты, мы получим 112514,93 рублей. То есть, прибыль составит 12 514, 93 рублей (при подсчете по упрощенной формуле в итоге получалось 12 550 рублей).

Пользоваться такими сложными формулами не обязательно, разве что вы любите точные цифры и хотите проверить свой банк – правильно ли осуществляются начисления по вашим депозитам.

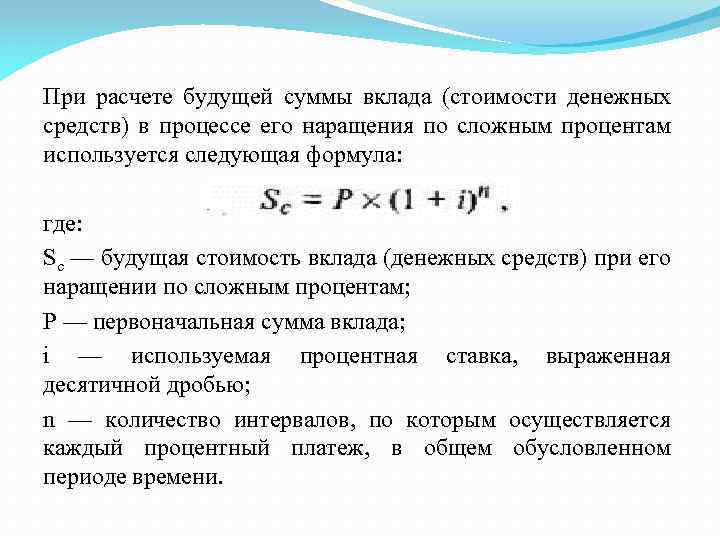

Сложный процент. Формулы расчета сложного процента

Люди во все времена думали о своем завтрашнем дне. Они старались и стараются обезопасить от финансовых невзгод и себя, и своих детей и внуков, строя хотя бы небольшой островок уверенности в будущем. Начиная строить его уже сейчас с помощью небольших банковских вкладов, можно обеспечить себе в дальнейшем стабильность и независимость.

Основным принципом банковских операций является то, что денежные средства способны увеличиваться лишь тогда, когда находятся в постоянном обороте. Чтобы клиентам уверенно ориентироваться в сфере финансовых услуг и уметь правильно подбирать условия, выгодные им в определенный промежуток времени, необходимо знать ряд простых правил. В данной статье речь пойдет о долгосрочных вложениях, которые позволяют за определенное количество лет из относительно небольшой суммы начального капитала получить существенную прибыль или использовать вклад дальше, снимая начисления для повседневных нужд.

Для правильного расчета прибыли необходимо выполнить несложные арифметические действия на основе нижеизложенных формул.

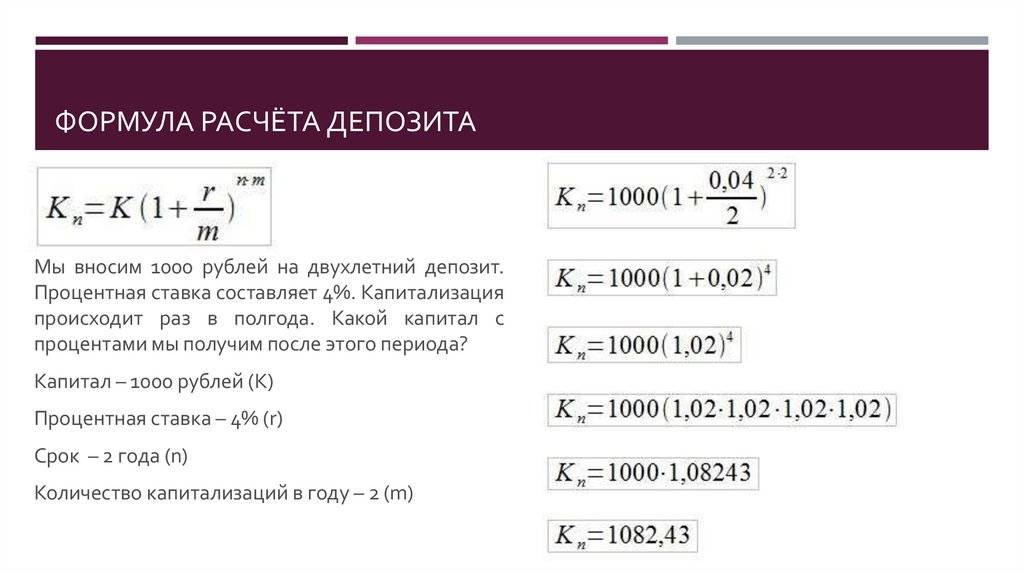

Формула сложного процента (расчет в годах)

Например, вы решили положить 100000,00 руб. под 11% годовых, чтобы через 10 лет воспользоваться сбережениями, которые значительно выросли в результате капитализации. Для расчета итоговой суммы следует применить методику расчета сложного процента.

Применение сложного процента подразумевает то, что в конце каждого периода (год, квартал, месяц) начисленная прибыль суммируется с вкладом. Полученная сумма является базисом для последующего увеличения прибыли.

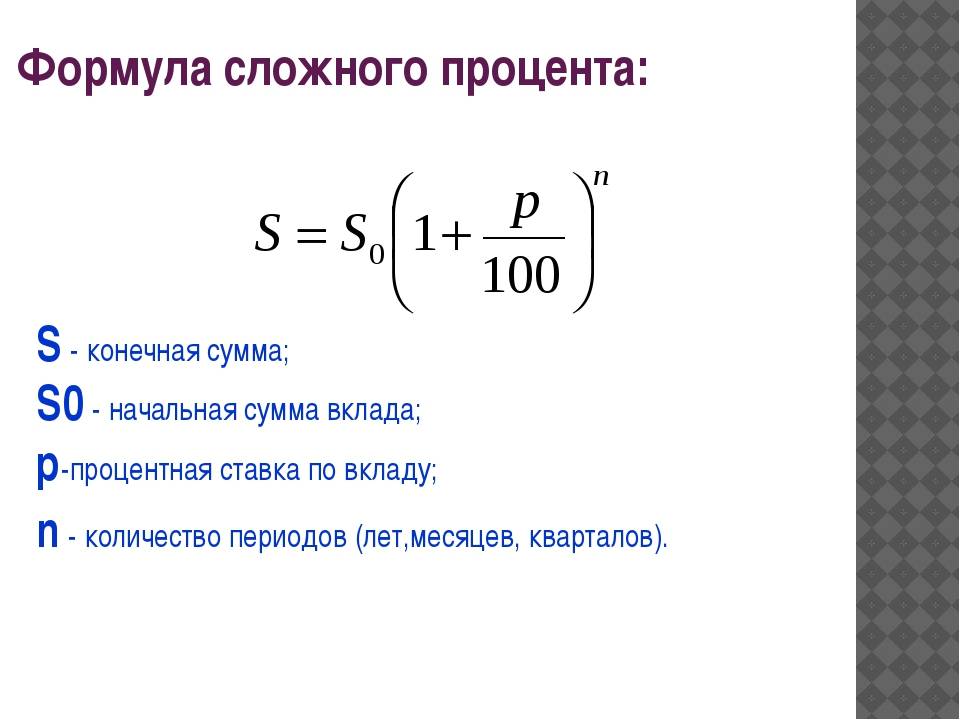

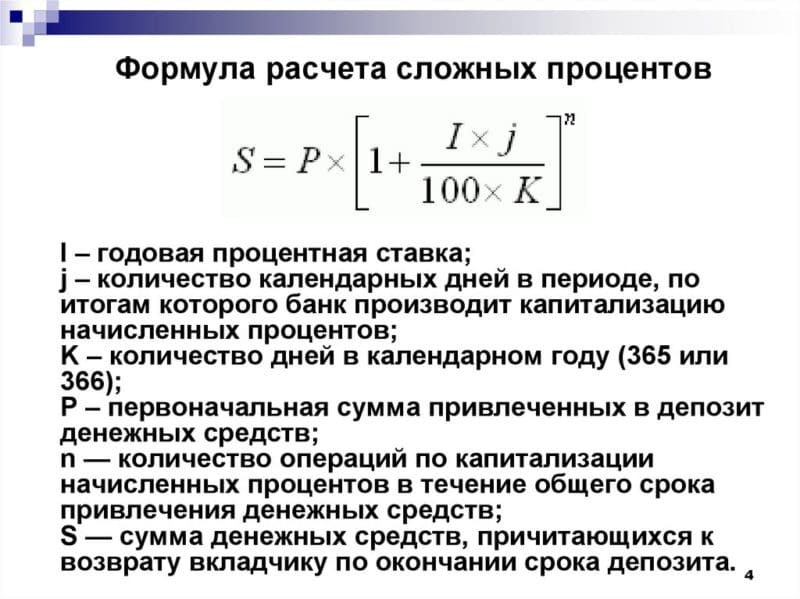

Для расчета сложного процента применяем простую формулу:

где

- S – общая сумма («тело» вклада + проценты), причитающаяся к возврату вкладчику по истечении срока действия вклада;

- Р – первоначальная величина вклада;

- n — общее количество операций по капитализации процентов за весь срок привлечения денежных средств (в данном случае оно соответствует количеству лет);

- I – годовая процентная ставка.

Подставив значения в эту формулу, мы видим, что:

через 5 лет сумма будет равняться 168505,81 рублей:

а через 10 лет она составит 283942,09 рублей :

Если бы мы рассчитывали капитализацию процентов по вкладу за короткий период, то сложный процент было бы удобнее рассчитывать по формуле

где:

- К – количество дней в текущем году,

- J – количество дней в периоде, по итогам которого банком производится капитализация начисленных процентов (остальные обозначения – как и в предыдущей формуле).

Но тем, кому удобнее ежемесячно снимать проценты по вкладу, лучше ознакомиться с понятием «капитализация вклада», подразумевающим начисление простых процентов.

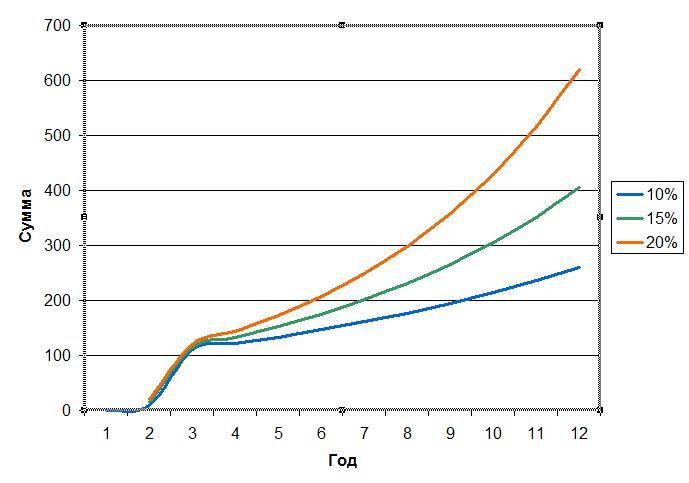

На графике показано как вырастет капитал при капитализации процентов по вкладу, если вложить 100000,00 руб. на 10 лет под 10%, 15% и 20%

Формула сложного процента (расчет в месяцах)

Существует и другой, более выгодный для клиента метод начисления и прибавления процентной ставки – ежемесячный. Для этого применяется следующая формула:

где n также соответствует количеству операций по капитализации, но уже выражается в месяцах. Процентный показатель здесь дополнительно делится на 12 потому что в году 12 месяцев, а у нас появляется необходимость в расчете месячную процентную ставку.

Если бы данная формула использовалась для поквартального начисления вклада, то годовой процент делился бы на 4, а показатель n был бы равен количеству кварталов, а если бы процент начислялся по полугодиям, то процентная ставка делилась бы 2, а обозначение n соответствовало количеству полугодий.

Итак, если бы нами был сделан вклад в сумме 100000,00 руб. с ежемесячной капитализацией процентов, то:

через 5 лет (60 месяцев) сумма вклада выросла бы до 172891,57 руб., что примерно на 10000 руб. больше, чем в случае с ежегодной капитализацией вклада;руб.

а через 10 лет (120 месяцев) «наращенная» сумма составила бы 298914,96 руб., что уже на целых 15000 руб. превосходит показатель, рассчитанный по формуле сложного процента, предусматривающей расчет в годах.

Это означает, что доходность при ежемесячном начислении процентов оказывается больше, чем при начислении один раз в год. И если прибыль не снимать, то сложный процент работает на пользу вкладчика.

График, показывающий разницу роста капитала при расчете в годах и при ежемесячной капитализации процентов

По данным с http://101.credit/articles/vkladi/clozhnyjj-procent/

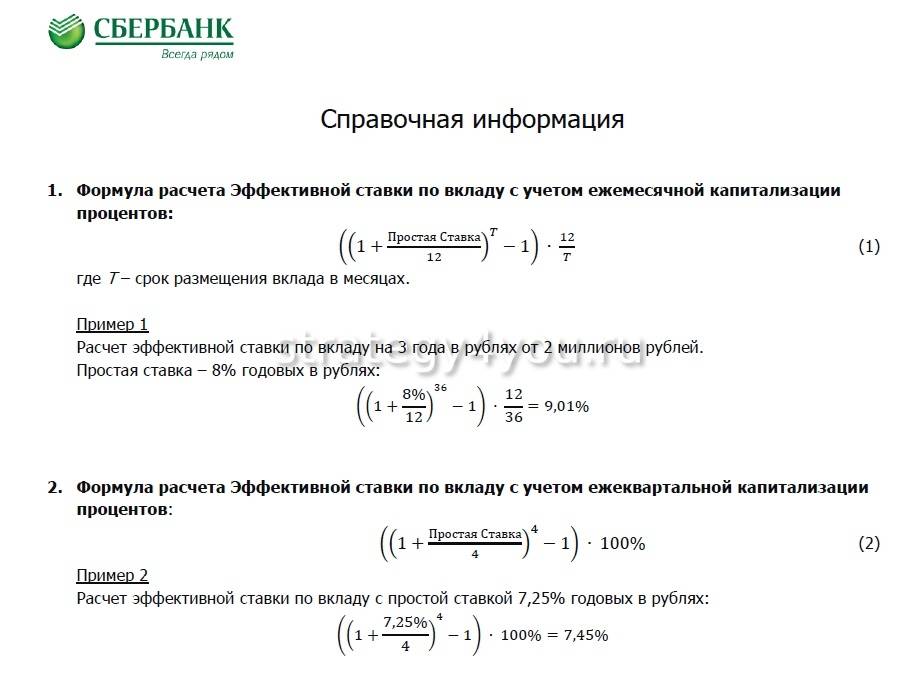

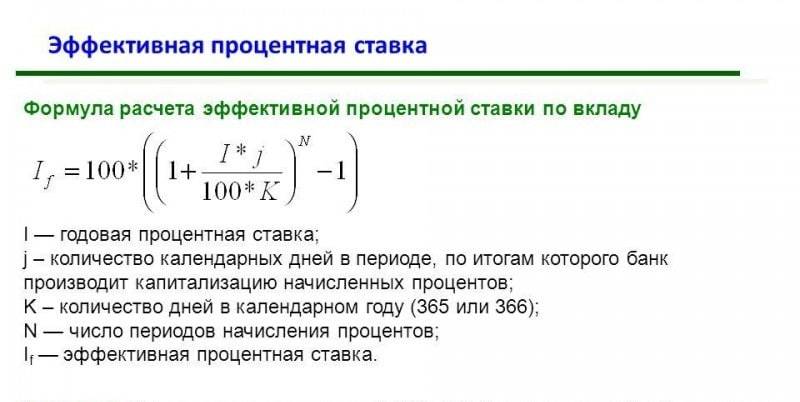

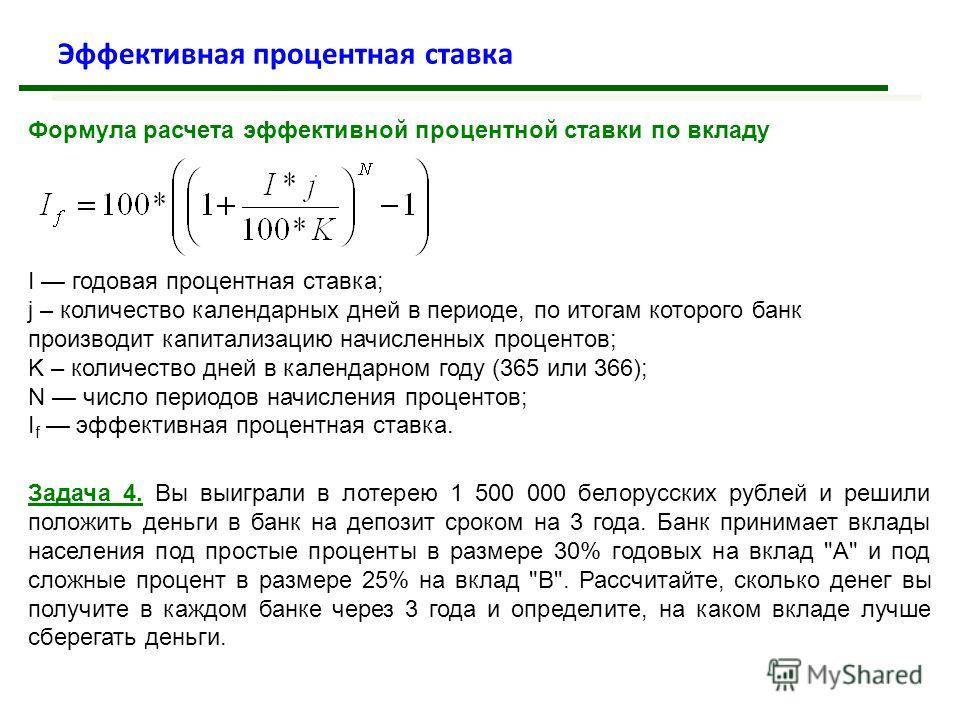

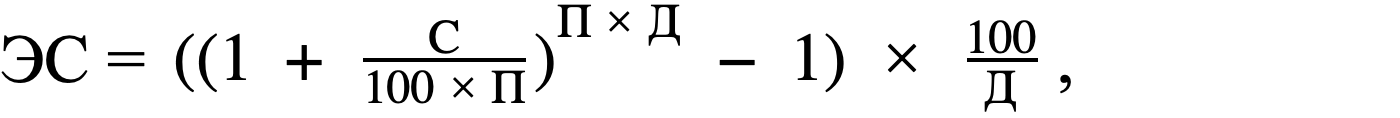

Вычисление эффективной процентной ставки

Для вычисления эффективной ставки по вкладам используется формула:

где:

- С — номинальная ставка (в процентных пунктах);

- П — количество периодов капитализации в год;

- Д — длительность (срок) депозита в годах.

Период капитализации — это интервал времени, в конце которого начисляются проценты. У банковского вклада без капитализации проценты начисляются один раз за год в конце срока — значит, П = 1. При ежемесячной капитализации П = 12, при ежеквартальной П = 4, а если проценты начисляются каждый день, П = 365.

Зная эффективную процентную ставку, можно сравнивать банковские продукты с разными схемами начисления процентов. Вот некоторые банковские опции по депозитам.

Немного теории.

Проценты – одно из понятий прикладной математики, которые часто встречаются в повседневной жизни. Так, часто можно прочитать или услышать, что, например, в выборах приняли участие 56,3% избирателей, рейтинг победителя конкурса равен 74%, промышленное производство увеличилось на 3,2%, банк начисляет 8% годовых, молоко содержит 1,5% жира, ткань содержит 100% хлопка и т.д. Ясно, что понимание такой информации необходимо в современном обществе.

Одним процентом от любой величины – денежной суммы, числа учащихся школы и т.д. – называется одна сотая ее часть. Обозначается процент знаком %, Таким образом, 1% – это 0,01, или ( frac ) часть величины

Приведем примеры: – 1% от минимальной заработной платы 2300 р. (сентябрь 2007 г.) – это 2300/100 = 23 рубля; – 1% от населения России, равного примерно 145 млн. человек (2007 г.), – это 1,45 млн. человек; – 3%-я концентрация раствора соли – это 3 г соли в 100 г раствора (напомним, что концентрация раствора – это часть, которую составляет масса растворенного вещества от массы всего раствора).

Понятно, что вся рассматриваемая величина составляет 100 сотых, или 100% от самой себя. Поэтому, например, надпись на этикетке “хлопок 100%” означает, что ткань состоит из чистого хлопка, а стопроцентная успеваемость означает, что в классе нет неуспевающих учеников.

Слово “процент” происходит от латинского pro centum, означающего “от сотни” или “на 100”. Это словосочетание можно встретить и в современной речи. Например, говорят: “Из каждых 100 участников лотереи 7 участников получили призы”. Если понимать это выражение буквально, то это утверждение, разумеется, неверно: ясно, что можно выбрать 100 человек, участвующих в лотерее и не получивших призы. В действительности точный смысл этого выражения состоит в том, что призы получили 7% участников лотереи, и именно такое понимание соответствует происхождению слова “процент”: 7% – это 7 из 100, 7 человек из 100 человек.

Знак “%” получил распространение в конце XVII века. В 1685 году в Париже была издана книга “Руководство по коммерческой арифметике” Матье де ла Порта. В одном месте речь шла о процентах, которые тогда обозначали “cto” (сокращенно от cento). Однако наборщик принял это “с/о” за дробь и напечатал “%”. Так из-за опечатки этот знак вошел в обиход.

Любое число процентов можно записать в виде десятичной дроби, выражающей часть величины.

Чтобы выразить проценты числом, нужно количество процентов разделить на 100. Например:

Для обратного перехода выполняется обратное действие. Таким образом, чтобы выразить число в процентах, надо его умножить на 100:

В практической жизни полезно понимать связь между простейшими значениями процентов и соответствующими дробями: половина – 50%, четверть – 25%, три четверти – 75%, пятая часть – 20%, три пятых – 60% и т.д.

Полезно также понимать разные формы выражения одного и того же изменения величины, сформулированные без процентов и с помощью процентов. Например, в сообщениях “Минимальная заработная плата повышена с февраля на 50%” и “Минимальная заработная плата повышена с февраля в 1,5 раз” говорится об одном и том же. Точно так же увеличить в 2 раза – это значит увеличить на 100%, увеличить в 3 раза – это значит увеличить на 200%, уменьшить в 2 раза – это значит уменьшить на 50%.

Аналогично – увеличить на 300% – это значит увеличить в 4 раза, – уменьшить на 80% – это значит уменьшить в 5 раз.

Расчет сложных процентов по вкладу

Если вам необходимо рассчитать сложные проценты по вкладу — это будет несколько сложнее. Для этого используется следующая формула.

Формула сложных процентов по вкладу:

Sп = Sв*(1+%)n-Sв

где:

- Sп — сумма процентов по вкладу;

- Sв — сумма вклада;

- % — процентная ставка в период капитализации в виде десятичной дроби. % = p*Nд/Nг (p — процентная ставка по вкладу в виде десятичной дроби, Nд — период капитализации в днях (месяцах), Nг — количество дней (месяцев) в году);

- n — число периодов капитализации.

Как вы видите, для расчета нам понадобится функция возведения в степень. Она есть на стандартном калькуляторе для Windows. Чтобы ее увидеть — измените через меню вид калькулятора на «инженерный». Xy — это и есть функция возведения в степень. Например, чтобы возвести 1,01 в 12 степень, нажмите на калькуляторе последовательно: 1,01 -> Xy -> 12 -> =.

Рассмотрим, как рассчитать сложный процент по вкладу по формуле сложных процентов на примере.

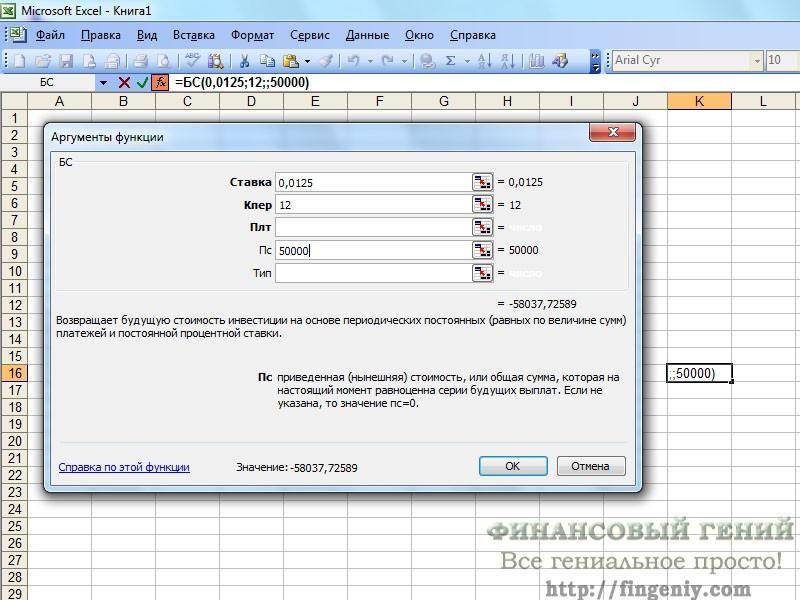

Расчет вклада с капитализацией процентов в Excel

И в заключение я покажу вам еще один простой способ быстро произвести расчет процентов по депозиту с капитализацией. Для этого нам понадобится стандартный табличный редактор Эксель (MS Excel).

Открываем Эксель, становимся на любую ячейку таблицы и вызываем функцию нажатием кнопки fx слева от строки ввода данных. Из списка предложенных функций выбираем БС — будущая стоимость. Если этой функции нет в появившемся списке (там отображается 10 последних использующихся), то найдите ее через поиск.

Нажимаем функцию БС и в открывшейся таблице вводим необходимые вам данные:

- Ставка — ставка по вкладу в виде десятичной дроби в период капитализации (то есть, если у вас вклад с ежемесячной капитализацией, то делим ставку по вкладу на 12 месяцев и результат вносим в эту ячейку);

- Кпер — количество периодов капитализации. Например, если у вас вклад на год, и проценты капитализируются ежемесячно, то вводим сюда 12;

- Плт — ничего не вводим. Это поле используется в том случае, когда ежемесячно происходит выплата фиксированной суммы;

- Пс — нынешняя (приведенная) сумма вклада, то есть, та сумма, которую вы кладете на депозит.

- Тип — ничего не вводим.

В результате вы сразу в форме увидите сумму, в которую превратится ваш вклад вместе с процентами за весь период — будущую стоимость вклада. Если вычесть из нее начальную сумму вклада — вы получите непосредственно сумму начисленных сложных процентов.

Например, вот так я рассчитал будущую стоимость вклада для последнего примера, приведенного выше:

Как видите, результат абсолютно тот же, что и по при расчете вклада по формуле сложных процентов (см. выше) — 58037,73 рубля — вклад вместе с процентами или 8037,73 рубля только проценты.

Налогообложение доходов по вкладам

Депозит предполагает, что по истечении определенного периода времени клиент получит доход. С данного дохода в обязательно порядке должен быть удержан налог на доходы физических лиц. Конечно, клиент не уплачивает налог и не заполняет никаких деклараций – все это делает за него кредитное учреждение.

Банк обязан в определенный срок подать в инспекцию информацию о доходах клиентов. При этом есть определенные параметры вкладов, по которым оплачивается НДФЛ:

- если вклад в рублях, а ставка больше рефинансирования на 5 пунктов, то вклад свыше ставки рефинансирования подлежит налогообложению;

- если на вклад, открытый в валюте, процентная ставка установлена выше 9%;

- налоги оплачивают только резиденты РФ (это россияне и иностранные граждане, проживающие на территории страны дольше 182 дней).

Сегодня трудно найти кредитное учреждение, в котором процентная ставка превышает 7% годовых. Для получения такой программы клиент должен открыть вклад на значительную сумму и на короткий срок. При этом ставка налога на доходы по вкладам составляет 35% для россиян и 30% для нерезидентов Российской Федерации.

В целом стоит отметить, что особых различий по налогообложению вкладов с простыми и со сложными процентами нет. Единственное, по вкладам со сложными ставками клиент получает больше дохода, а значит, и сумма налогов здесь будет выше. Отметим, что с 2016 года отсутствует ставка рефинансирования – по требованиям законодательства она приравнивается к ключевой ставке кредитора.

Таким образом, расчет переплаты по вкладу позволяет клиентам заранее узнать сумму возможной прибыли и определиться с депозитной программой. Вклады со сложными ставками более выгодны, поскольку предполагают капитализацию. А вклады с простыми процентами изначально имеют более высокий процент, поскольку не позволяют клиенту свободно управлять счетом. Выбор депозитной программы стоит осуществлять исходя из требований клиента к функциональности счета.

Расчет процентов по вкладу: калькулятор

Можно использовать и самый простой метод расчета процентов по вкладу — депозитный калькулятор, размещенный на сайте банка или каком-то стороннем финансовом сайте. Однако, здесь есть свои нюансы: вы никак не можете знать, какая формула расчета заложена в этот калькулятор, что и как он считает: так, как на самом деле должен производиться расчет процентов по вкладу (то, что я вам сегодня рассказал и показал) или так, как это выгодно банку.

Теперь вы знаете, как рассчитать проценты по вкладу в каждом случае, сможете сделать это самостоятельно, сравнить условия банковских вкладов и проверить, правильно ли банк начисляет вам проценты.

Как рассчитать сложные проценты по вкладу?

Ещё более сложный случай – расчёт доходности вклада с капитализацией, когда проценты начисляются на проценты. Если проценты капитализируются ежемесячно, то в каждый последующий месяц они будут начисляться на последовательно увеличивающуюся сумму. Точный расчёт доходности должен учитывать и количество дней в каждом месяце (формулы приведены для депозита без пополнения):

1-й месяц: Д1 = С1 * П * К1 / Кг,

2-й месяц: Д2 = (С1 + Д1) * П * К2 / Кг,

3-й месяц: Д3= (С1 + Д1 + Д2) * П * К3 / Кг,

Итоговый доход будет рассчитываться, как сумма доходов за каждый месяц размещения денежных средств на депозите:

Д = Д1 + Д2 + Д3 + .

Если средства в размере 100 тысяч рублей размещаются на депозите с процентной ставкой 8% годовых на срок три месяца (например, на апрель-июнь) с ежемесячной капитализацией процентов, то итоговый доход вкладчика составит 2 006 рублей (657 + 683 + 666). Если бы проценты ежемесячно не капитализировались, а снимались, то доходность депозита за этот же период составила бы 1 994 рубля. Разница небольшая, но при увеличении срока размещения денежных средств она будет увеличиваться.

Для расчёта сложных процентов часто используют упрощённую формулу, в которой применено допущение о равенстве количества дней в каждом месяце.

Это приводит к появлению незначительной погрешности, но зато существенно упрощает вычисления. При таком подходе формула для расчёта дохода по депозиту с ежемесячной капитализацией процентов будет выглядеть следующим образом.

Д = С * (1 + П / 12) М – С,

где М – количество месяцев, в течение которых размещались денежные средства. Для депозита в 100 тысяч рублей при ставке 8% годовых, размещаемого на год, с ежемесячной капитализацией процентов, доход составит 8,3 тысячи рублей.

Пролонгация вклада

Если ваш договор банковского вклада предусматривает автоматическое продление на условиях, действовавших на день вклада, то в графе “Пролонгация вклада” укажите, сколько раз вы воспользовались этой возможностью. Если же условия депозита (например, величина ставки) изменяются каждый раз на день пролонгации, то для расчета в калькуляторе итоговой суммы нужно последовательно рассчитать исходный и пролонгированные депозиты, каждый раз вводя новую сумму и дату вклада (их можно взять из результатов предыдущего расчета), а также ставку вклада (ее можно посмотреть в договоре или на сайте банка).

Как рассчитать прибыль по депозиту?

Итак, мы рассмотрели основные разновидности банковских депозитных программ – теперь вы без труда сориентируетесь в предложениях любого финансового учреждения. Насколько вы поняли, наибольшим спросом пользуются срочные депозиты, которые открывают на определенный период времени с целью накопления.

Как говорится, деньгам не следует лежать просто так – они должны работать на хозяина. Именно поэтому люди, которые имеют возможность откладывать часть дохода, рано или поздно задумываются о том, чтобы открыть депозит.

Давайте попробуем рассчитать доходность вклада, в зависимости от способа начисления вознаграждения и срока договора.

Дополнительно: что такое пролонгация вклада в банке, стоит ли его продлевать.

2 способа начисления процентов

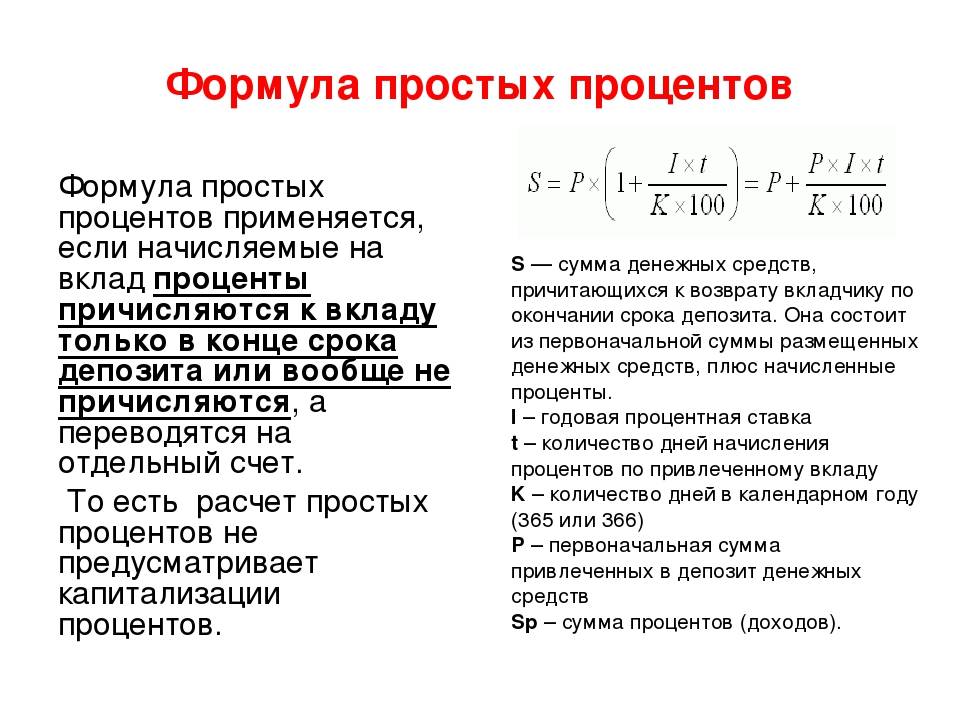

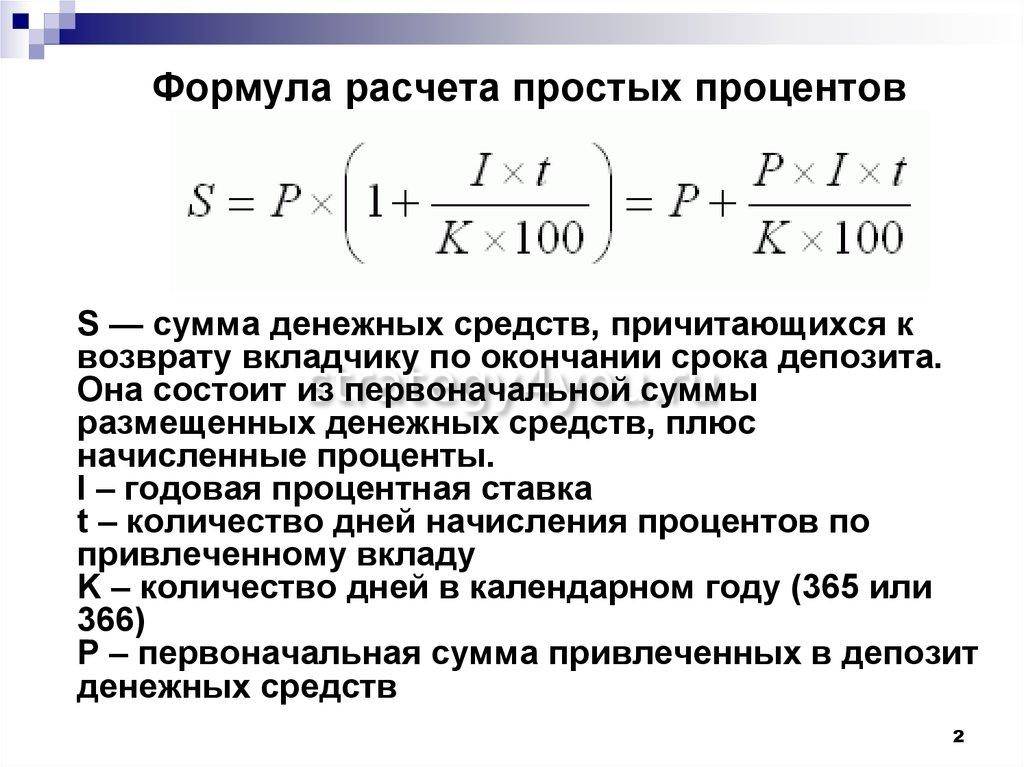

Если вы не знаете, как посчитать годовой банковский процент по вкладу, первым делом выясните, по какой схеме вам начисляется вознаграждение – по простой или сложной.

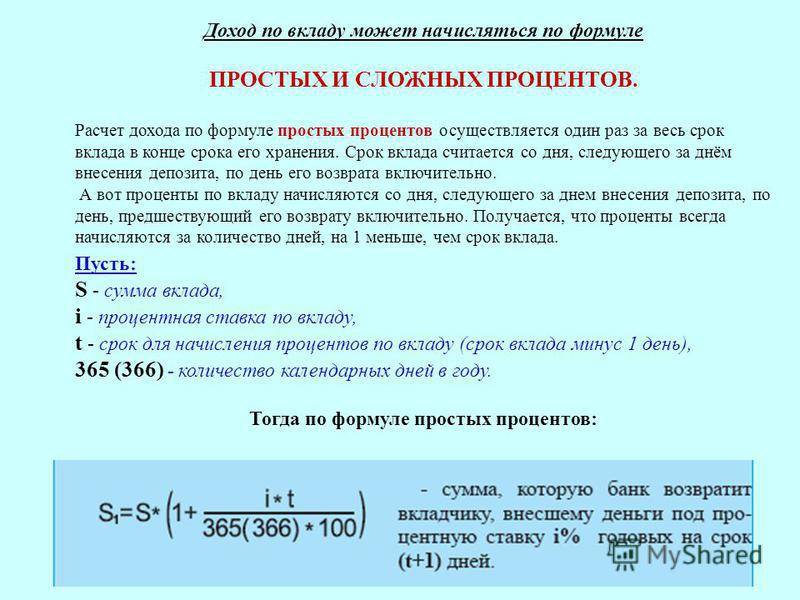

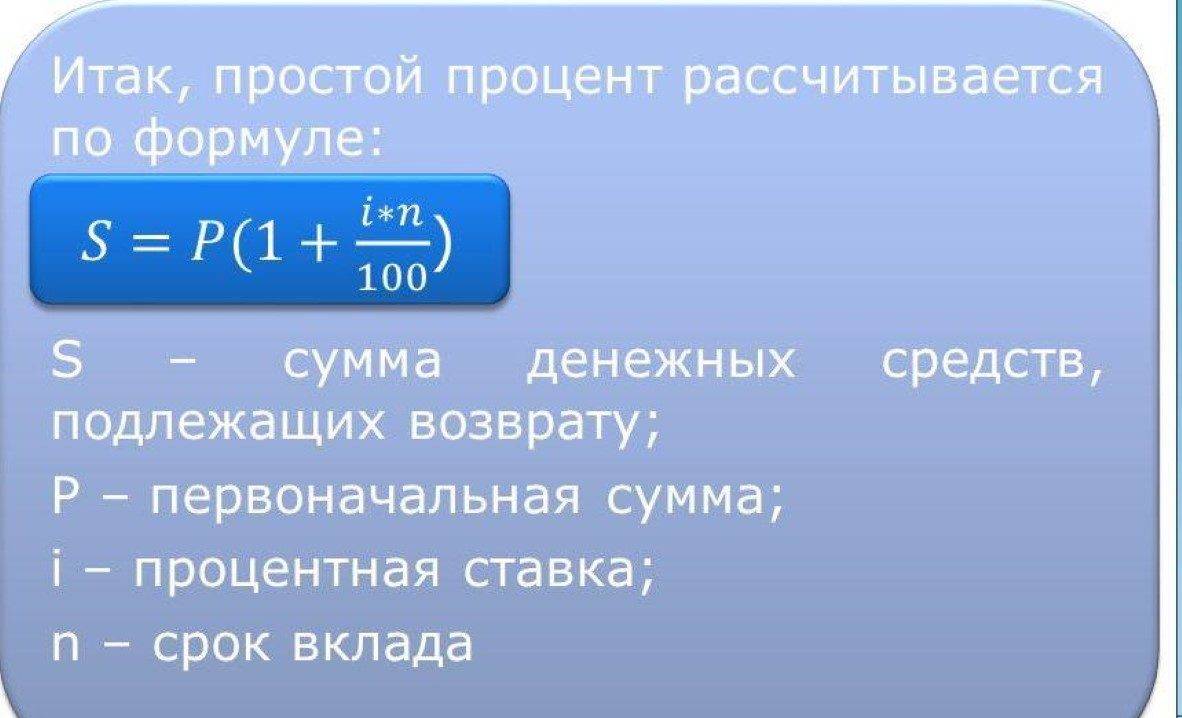

- Простой способ предполагает перечисление процентов на иной счет через равные промежутки времени – раз в месяц, квартал, ежегодно и т.д. Другими словами, тело депозита (внесенная сумма) не будет меняться, а значит, проценты расти не будут. Рассчитать прибыль по такой программе проще всего.

- Сложный способ предполагает капитализацию процентов, то есть, они каждый раз прибавляются к телу вклада и последующий расчет вознаграждения происходит от увеличившейся суммы. Таким образом растет и размер депозита, и величина процентов. Как видите, второй вариант гораздо выгоднее первого, особенно, если положить на счет солидную сумму.

Итак, как рассчитать банковские проценты по вкладу за месяц, 3 месяца, полгода или год, – давайте сделаем наглядные расчеты. Обязательно для вас: депозит – что это такое простыми словами объясним в статье.

Как рассчитать вознаграждение: 2 основные формулы

Чтобы рассчитать прибыль по простой схеме, возьмите такую формулу:

N – сумма процентов (вознаграждения);

P – тело депозита (внесенные на счет средства);

I – годовая процентная ставка (указана в договоре);

t – временной интервал (срок депозита в днях);

D – количество дней в году (365 или 366).

Рассчитать процентную ставку по вкладу с капитализацией вознаграждения поможет другая формула:

N – сумма процентов (вознаграждения);

P – тело депозита, в том числе, ежемесячно увеличивающееся;

I – годовой процент по вкладу (указан в договоре);

Y – количество суток, за которые осуществляется капитализация;

D – количество дней в году (365 или 366)

Попробуем рассчитать наглядно

Ну что же, вы внесли в банк деньги под проценты, ждете прибыль и хотите узнать, каков будет ее размер за год. Вот пример расчета суммы с процентами по срочному вкладу на 3 месяца, с капитализацией вознаграждения.

Внесено 100 000 рублей с процентной ставкой 12%. Доход за первый месяц следует рассчитать так:

(100 000*12*31/365)/100 = 1019 рублей. Эти деньги прибавляются к телу депозита и на вашем счету теперь 101 019 рублей. Доход за второй месяц рассчитывают также, но, как видите, сумма вклада выросла

Обратите внимание, в следующем месяце всего 30 дней:

101 019*12*30/365/100 = 996 рублей. Снова приплюсовываем проценты к телу = 102 015 рублей

Доход за третий месяц считаем аналогично, количество дней = 31:

102 015*12*31/365/100 = 1039 рублей. Таким образом, за три месяца ваш депозитный счет увеличился на 3054 рубля.

А теперь, для сравнения, попробуем рассчитать, каким будет доход, по простой формуле расчета годовых процентов по вкладу:

Условия те же самые – 100 000 тысяч, 12% годовых, срок 3 месяца:

(100 000*12*92)/365/100 = 3 024 рубля.

Сравните с вычислениями по вкладу с капитализацией – разница составляет 30 рублей в пользу сложной схемы. Кто-то скажет – мало, но, представьте себе, что на счету не 100 000 рублей, а миллион, и депозит открыт не на 3 месяца, а на 5 лет. К концу срока счет вырастет в геометрических масштабах.

Итак, теперь вы знаете, как самому рассчитать проценты по вкладу, теперь, вам даже не потребуется банковский консультант. Мы рекомендуем тщательно изучить все доступные депозитные программы в ваших региональных банках и выбрать наиболее оптимальный вариант

Всегда читайте договор от корки до корки, особенно уделяя внимание сноскам, отпечатанным мелким шрифтом. Так вы убережете себя от неприятных сюрпризов

Процветания вам и обогащения! О том, как заработать на валютной бирже здесь.

Формула сложного процента (расчет в годах)

Например, вы решили положить 100000,00 руб. под 11% годовых, чтобы через 10 лет воспользоваться сбережениями, которые значительно выросли в результате капитализации. Для расчета итоговой суммы следует применить методику расчета сложного процента.

Для расчета сложного процента применяем простую формулу:

- S – общая сумма («тело» вклада + проценты), причитающаяся к возврату вкладчику по истечении срока действия вклада;

- Р – первоначальная величина вклада;

- n – общее количество операций по капитализации процентов за весь срок привлечения денежных средств (в данном случае оно соответствует количеству лет);

- I – годовая процентная ставка.

Подставив значения в эту формулу, мы видим, что:

через 5 лет сумма будет равняться руб.,

а через 10 лет она составит руб.

Если бы мы рассчитывали капитализацию процентов по вкладу за короткий период, то сложный процент было бы удобнее рассчитывать по формуле

- К – количество дней в текущем году,

- J – количество дней в периоде, по итогам которого банком производится капитализация начисленных процентов (остальные обозначения – как и в предыдущей формуле).

Но тем, кому удобнее ежемесячно снимать проценты по вкладу, лучше ознакомиться с понятием «капитализация вклада», подразумевающим начисление простых процентов.

На графике показано как вырастет капитал при капитализации процентов по вкладу, если вложить 100000,00 руб. на 10 лет под 10%, 15% и 20%

Формула сложного процента:

SUM = X * (1 + %)n

где

SUM – конечная сумма;

X – начальная сумма;

% – процентная ставка, процентов годовых /100;

n – количество периодов, лет (месяцев, кварталов).

Расчет сложных процентов: Пример 1.

Вы положили 50 000 руб в банк под 10% годовых на 5 лет. Какая сумма будет у вас через 5 лет? Рассчитаем по формуле сложного процента:

SUM = 50000 * (1 + 10/100)5 = 80 525, 5 руб.

Сложный процент может использоваться, когда вы открываете срочный вклад в банке. По условиям банковского договора процент может начисляться например ежеквартально, либо ежемесячно.

Расчет сложных процентов: Пример 2.

Рассчитаем, какая будет конечная сумма, если вы положили 10 000 руб на 12 месяцев под 10% годовых с ежемесячным начислением процентов.

SUM = 10000 * (1+10/100/12)12 = 11047,13 руб.

Прибыль составила:

ПРИБЫЛЬ = 11047,13 – 10000 = 1047,13 руб

Доходность составила (в процентах годовых):

% = 1047,13 / 10000 = 10,47 %

То есть при ежемесячном начислении процентов доходность оказывается больше, чем при начислении процентов один раз за весь период.

Если вы не снимаете прибыль, тогда начинает работать сложный процент.

Выводы

По большому счету, выбор депозита напрямую зависит от того, какие задачи вы перед собой ставите, какие условия вас интересуют, и какие цели вы преследуете. Если вы решаете открыть счет в банке, сперва проанализируйте свою конкретную ситуацию, а не вдавайтесь в абстракцию. Помните о том, что выбор должен делаться не только на основании обещанной доходности, но и банковской надежности и условий вклада.

Никогда не доверяйте судьбу своих сбережений сотрудникам банка. Глупо спрашивать совета у людей, которые заинтересованы в продаже продукта, рекомендованного политикой банка, а не того, что будет максимально выгоден для вас. Любой нормальный работник будет пытаться «задвинуть» вам то, за что его поощрят монетой, а не то, что интересует вас.

Искренне надеюсь, что эта статья поможет вам почувствовать себя свободнее при выборе тарифного плана для своего депозита и не позволит оказаться «белой вороной» в общении с сотрудником банка. Удачных вам капиталовложений, выгодных условий и до скорых встреч! Не забываем подписываться на обновления блога, чтобы получать свежие статьи на свою электронную почту.