Как грамотно спланировать семейный бюджет

Чтобы эффективно управлять средствами семьи, нужно не просто вести планирование бюджета, а делать это правильно.

Важный момент — сроки. Практикуйте различные горизонты планирования — в зависимости от ваших стремлений и целей. Например, если хотите накопить на отпуск, составьте план на год. Если ваша мечта — ипотека и нужны средства на первый взнос, составьте стратегию на 3-4 года.

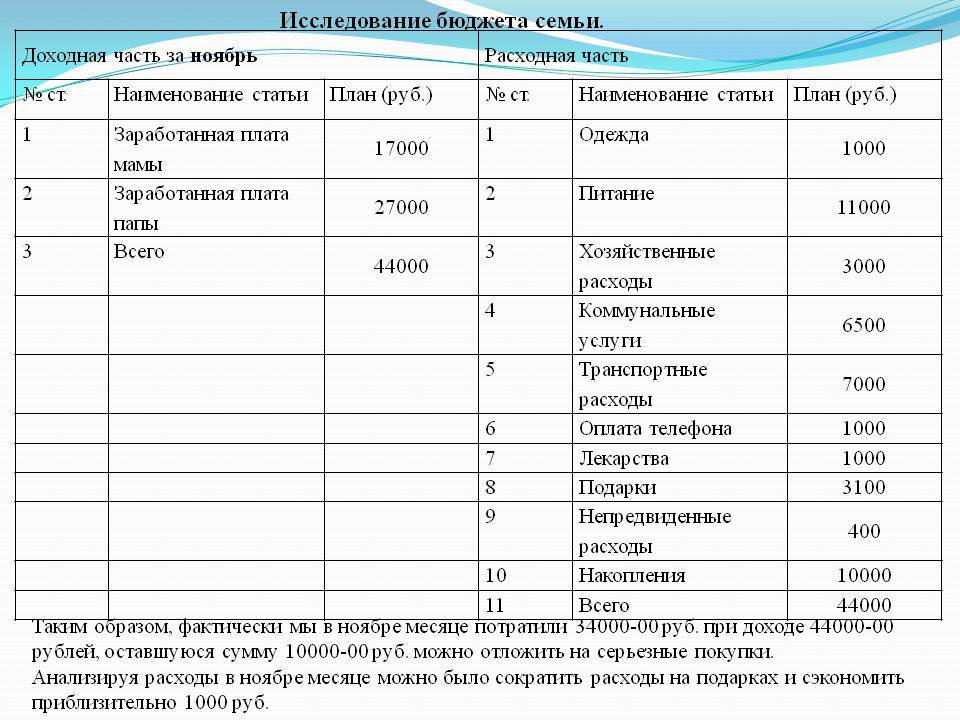

Любое планирование начинают с учета всех трат. Записывайте внимательно расходы и удивитесь, сколько денег уходит на ненужные мелочи. Чем тщательнее будете вести контроль, тем более точно сможете планировать расходы в будущем. Домашняя бухгалтерия поможет не только сэкономить деньги, но и научит распоряжаться бюджетом рационально.

Чтобы иметь реальную картину и делать прогноз расходов, нужно записывать траты в течение месяца. Чтобы выработать привычку, посвящайте этому занятию определенное время в сутках — например, перед сном. Чтобы ничего не забыть, сохраняйте чеки, квитанции, выписки. Всегда носите с собой ручку, даже если пользуетесь онлайн-приложением — так вы ничего не забудете, если под рукой нет интернета.

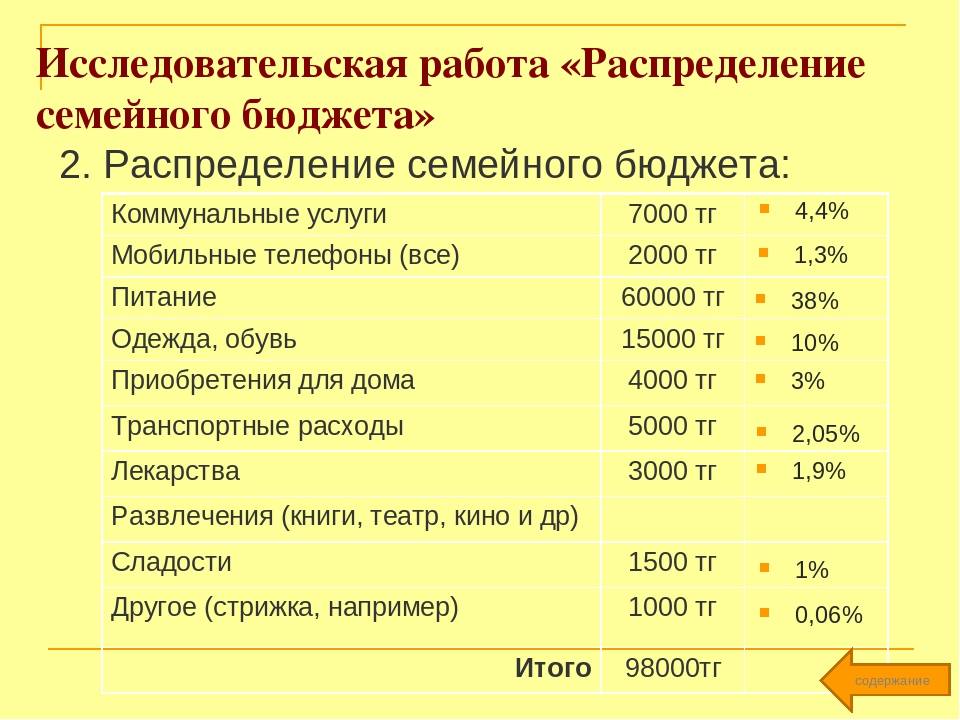

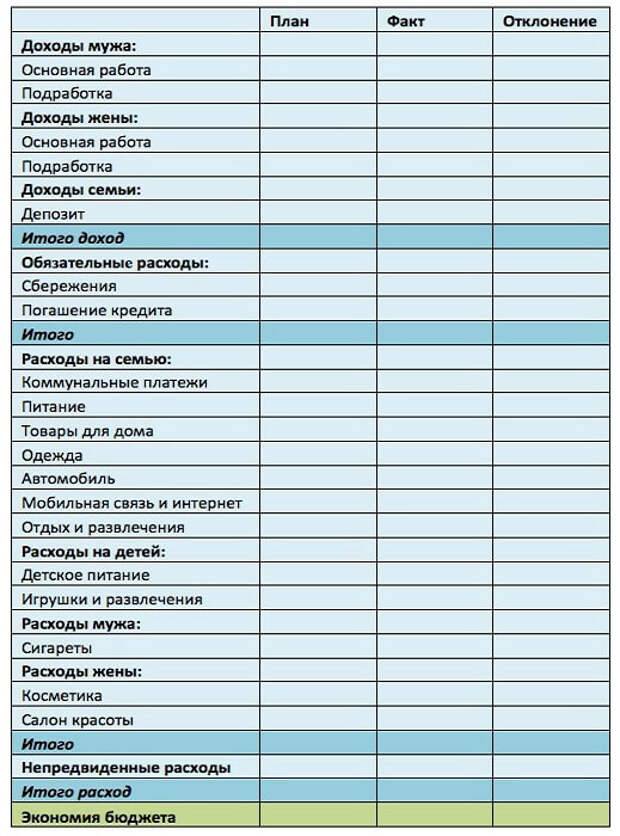

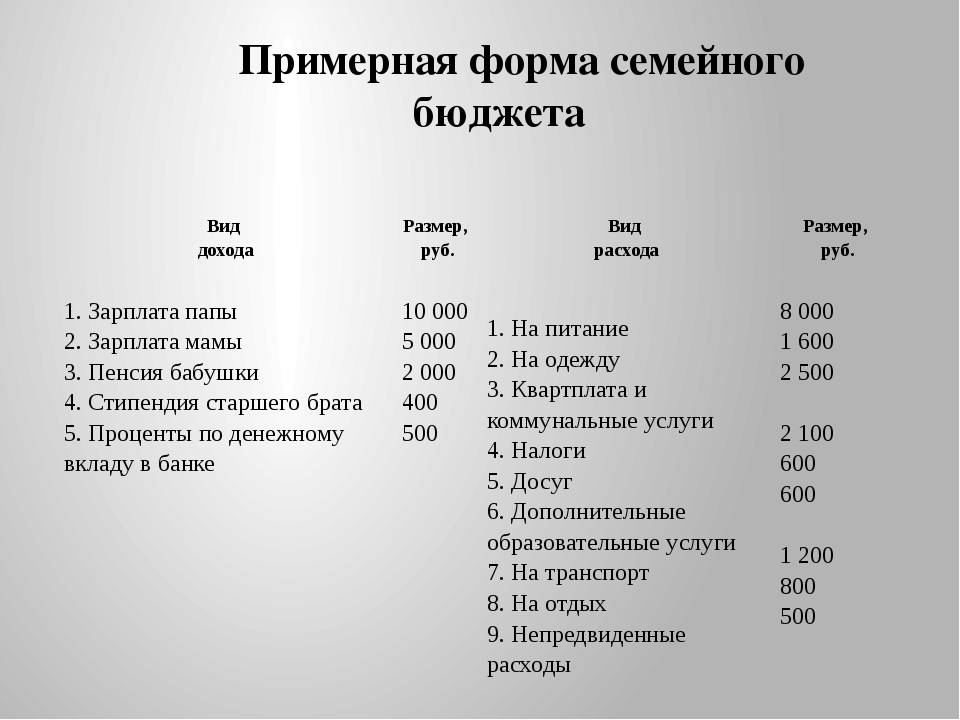

Оптимизируйте учет. Не нужно детально расписывать весь перечень покупок. Группируйте расходы по категориям. Например:

- неприкосновенный запас — заведите копилку, и ни при каких обстоятельствах не берите оттуда деньги;

- кредиты, долги — заранее посчитайте, о какой сумме идет речь. Исполняйте финансовые обязательства вовремя, не допускайте просрочек;

- продукты;

- одежда;

- развлечения, отдых;

- лекарства, здоровье.

Старайтесь, чтобы категорий было не слишком много — лучше не более 10.

Зачем нужно контролировать бюджет

На работе всегда, когда меня спрашивают про деньги и мой ответ, что «у меня система экономии», приводит моих собеседников в состояние, что «я жадная и плохо даю деньги». И никогда у них не возникает понимание, что я просто так веду свой бюджет и у меня все в нем расписано.

И это совсем не про жадность, а просто про умение вести бюджет и все в нем учитывать. И именно этот подход помог мне сейчас в условиях карантина не зависеть ни от кого и ни от чего.

Скажу честно, что так было не всегда. Я прошла много «денежных» тренингов, перечитала много книг, и по сей день читаю литературу, которая касается денежных вопросов. И планирую еще продолжить свое обучение в этом вопросе. Это не только полезно, но и очень интересно, и увлекательно вести свой бюджет.

Контроль финансового потока принесет вам дополнительные деньги, если вы сможете снизить свои расходы. Знайте, что чем больше вы сэкономите, тем больше будет спокойствия в вашей жизни, не будет стресса. Вы научитесь радовать себя совсем простыми вещами и почувствуете «вкус жизни».

Отсутствие желания контролировать свои расходы приводит к тому, что в какой-то момент времени вы можете просто заболеть от стресса. Не нужно лениться и отговариваться тем, что вы не можете ничего отложить. Все ваши деньги должны быть под вашим контролем, иначе их просто никогда не будет хватать.

Поэтому стоит вести бюджет любым удобным для вас способом. Есть платные и бесплатные ресурсы ведения бюджета. Возьмите изначально самый простой способ, чтобы можно было вести и было вам понятно. И не бросайте это делать, прививайте себе привычку «считать деньги».

Мобильные приложения для семейного бюджета

Если ведение семейного бюджета в Excel кажется сложным, можно установить мобильное приложение. Топ-3 бесплатных приложений по версии Mycreditinfo:

- Дзен-мани. Позволяет не только записывать траты и распределять их по основным категориям (квартплата, одежда, еда, развлечения), но автоматически учитывать информацию из SMS от российских банков. Можно вести учет сразу на нескольких устройствах, данные будут синхронизироваться. Удобный интерфейс, дополнительные функции анализа расходов и прогнозов на будущее. Работает под iOS и Android.

- CoinKeeper. Позиционирует себя номером 1 среди программ по учету личных финансов. Создана скорее, как увлекательная игра. Траты и другие движения средств осуществляются перетаскиванием «монеток» из одной категории в другую. Тем не менее удобно и функционально: можно планировать будущие расходы, записывать текущие, приложение позволяет делать прогнозы на будущее, помогает следить за балансом. Работает под iOS и Android.

- Дребеденьги. Лаконичное приложение учета личных финансов. Помогает планировать большие покупки, накопление средств. Позволяет подключать к одному аккаунту несколько пользователей. Это удобно, если семейный бюджет ведет не один человек. Работает на мобильных телефонах под управлением iOS, Android и Windows.

Выберите программу учета финансов, которая вам кажется не только наиболее удобной, но и приятной. Поначалу процесс учета может показаться скучным, нудным и потребует от вас определенной работы над собой. Приятное приложение поможет преодолеть этот период без особых проблем, приобрести привычку следить за расходами.

Первый раз я попробовал вести семейный бюджет в 2013 году. Сначала меня хватало максимум на 8-12 дней. Это адский труд: каждый день, с маниакальной скрупулёзностью записывать траты. Сейчас это просто часть дня. Такая же привычная, как чистить зубы.

Где вести домашнюю бухгалтерию

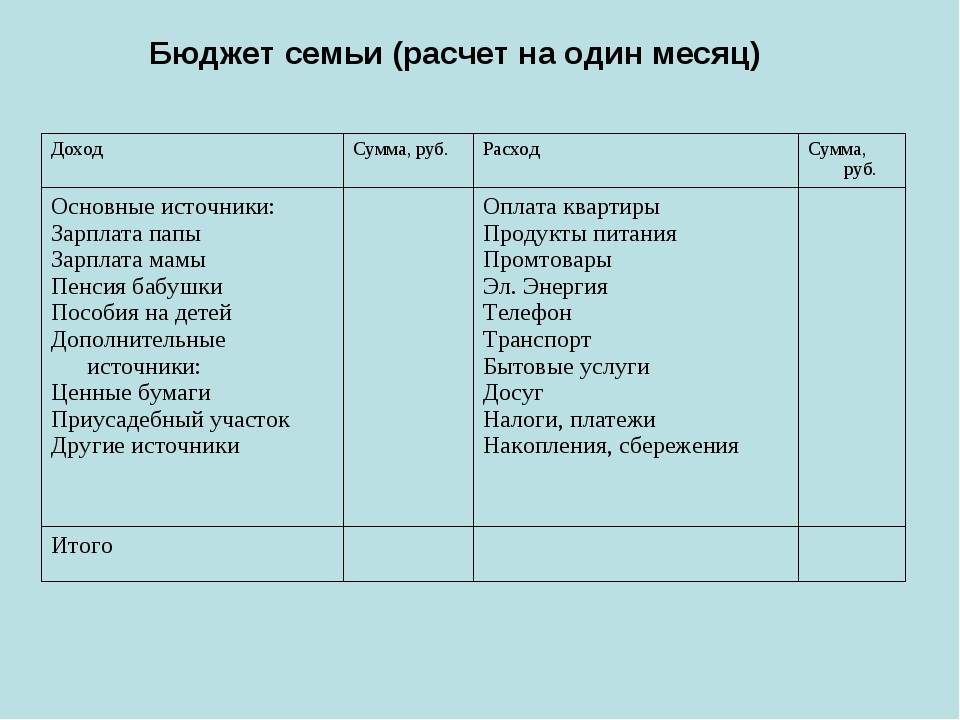

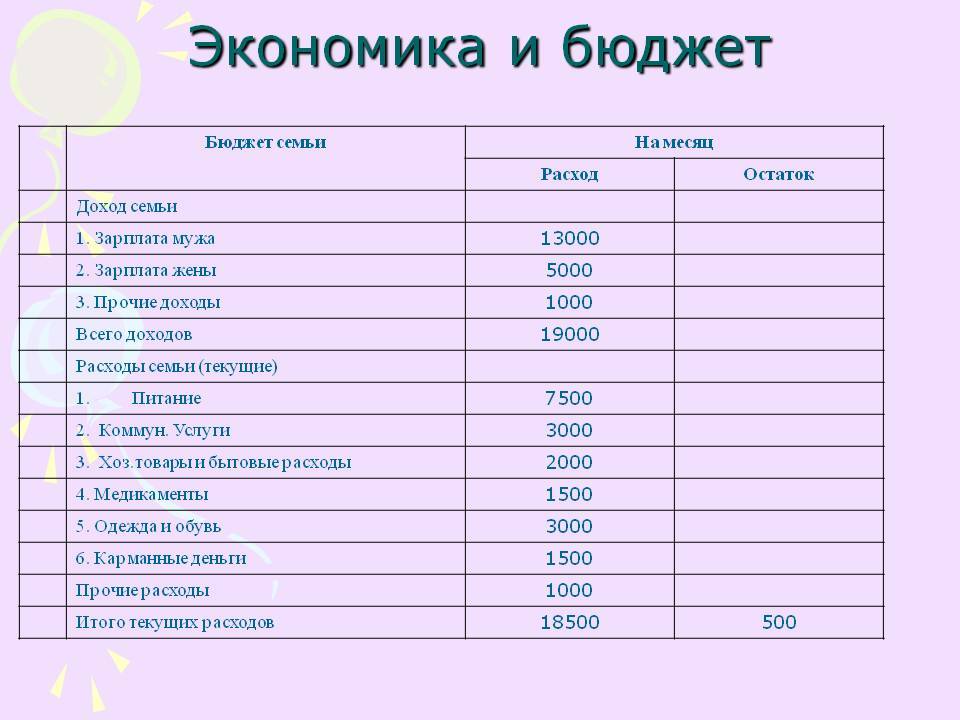

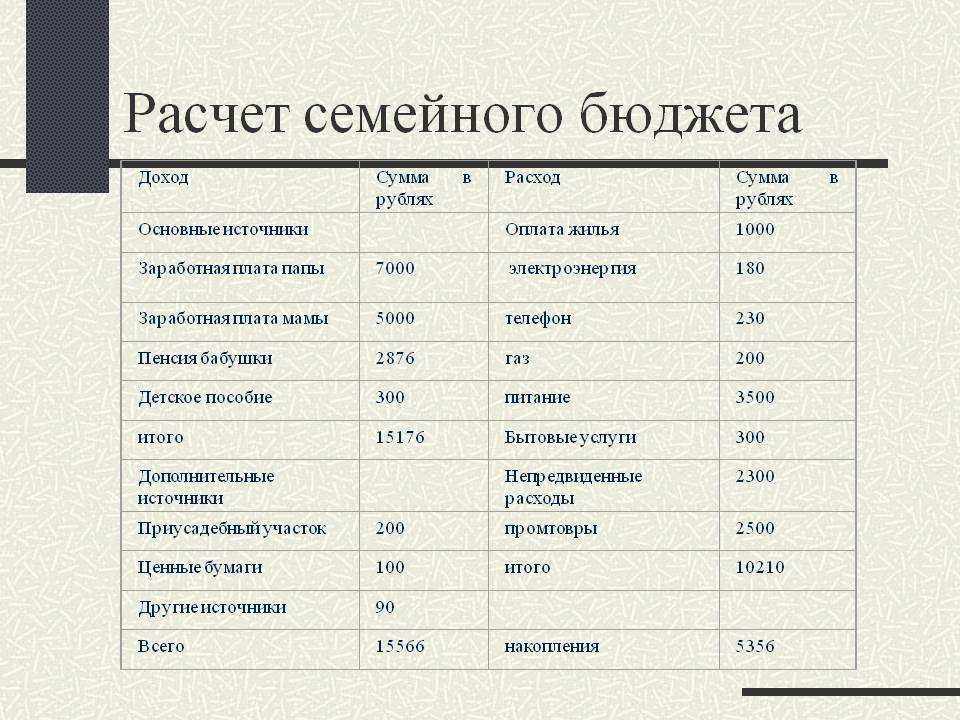

Удобнее всего вести финансовые подсчёты при помощи таблицы. Создать её можно самостоятельно или воспользоваться специальным приложением. Ниже я приведу наиболее популярные варианты и покажу, как это делать.

Тетрадь

Доступный и лёгкий вариант. Как именно вести тетрадь семейного бюджета решает каждый самостоятельно. Например, на листе можно нарисовать таблицу или просто записывать доходы и расходы. Но не следует забывать о человеческом факторе, записывая информацию или при проведении расчётов можно легко ошибиться, что повлияет на результат.

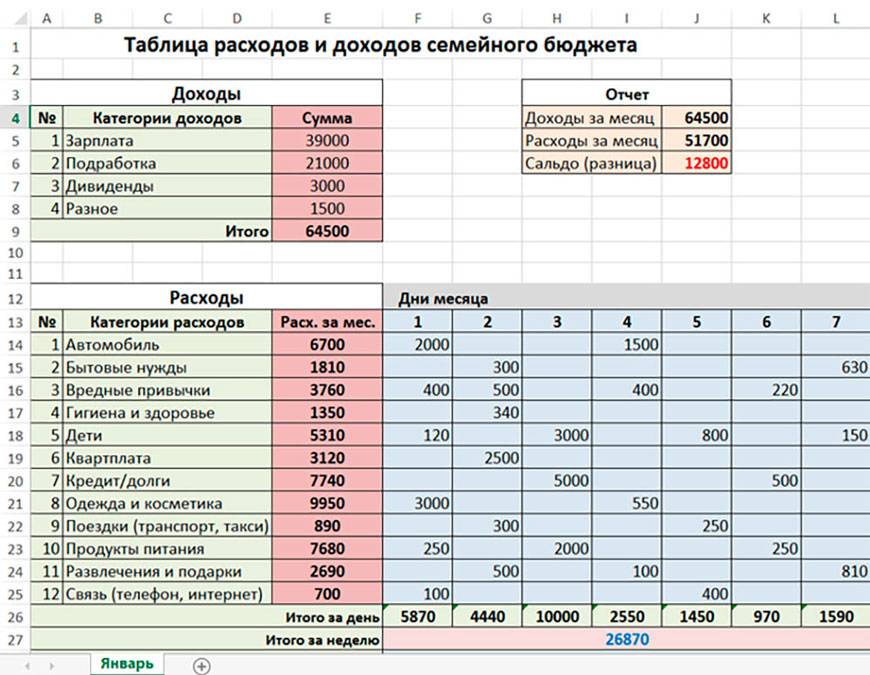

Excel или её аналоги

Программа для работы с таблицами, Excel, есть практически у каждого владельца ПК. Реже можно встретить что-то вроде опенофиса или аналогов.

С помощью таких программ можно создать простую таблицу, а при необходимости выделить ячейки разными цветами. Воспользовавшись формулами и фильтрами очень удобно автоматизировать заполнение: подсчет суммарного дохода/расхода по той или иной категории, общих расходов за месяц.

Google-таблицы

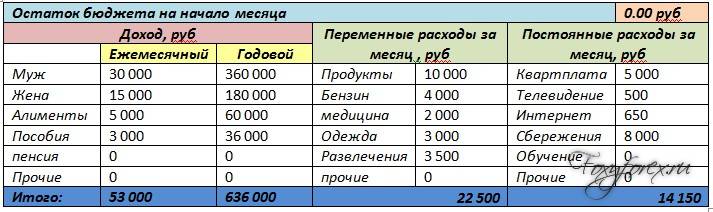

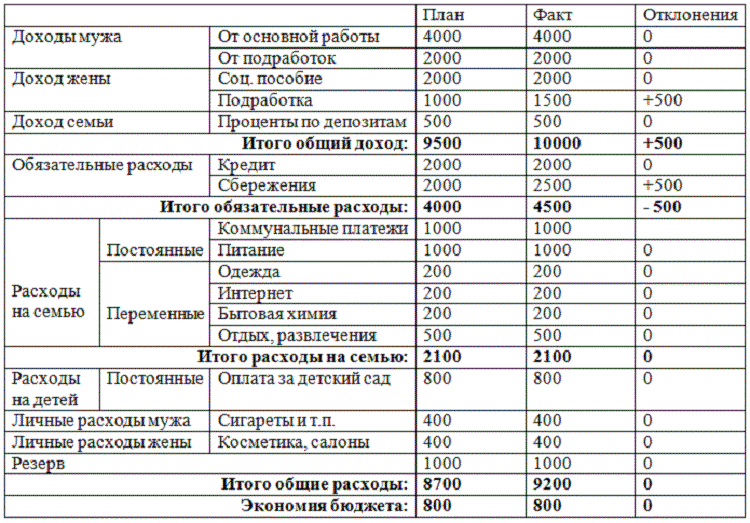

Google-таблицы являются аналогом Excel с практически идентичным функционалом, но не требуют предварительной установки. К тому же получить доступ к таблице можно с любого устройства, на котором есть выход в интернет. Лично я для учета ежемесячного бюджета использую именно их. Пример месячного бюджета (специально взял уже готовый шаблон, но на цифры можете особо не смотреть, накидал просто от балды. Есть и шаблоны годового бюджета):

Подробный обзор табличек от гугла можете почитать вот в этой моей статье. Особенно радуют уже готовые шаблоны, вам останется только вбить недостающие статьи расходов или доходов, а формулы подсчитают всё за вас.

Специальные программы

Если составить таблицу кажется сложно, можно воспользоваться специальными программами. В сети их просто огромное количество. Из наиболее популярных можно выделить:

- Alzex Personal Finance (для Windows).

- Домашняя бухгалтерия (для Android и IOS).

- Дребеденьги (для компьютера и смартфона).

Использование приложения максимально упрощает процесс ведения домашней бухгалтерии. При этом программа подскажет, как правильно распределить семейный бюджет исходя из полученных данных.

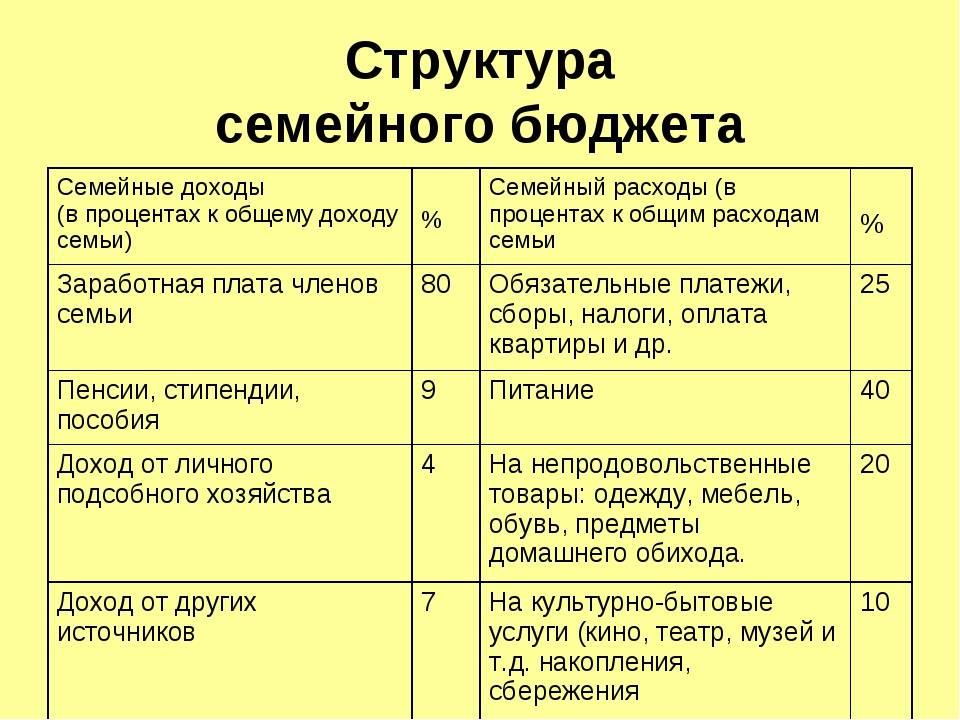

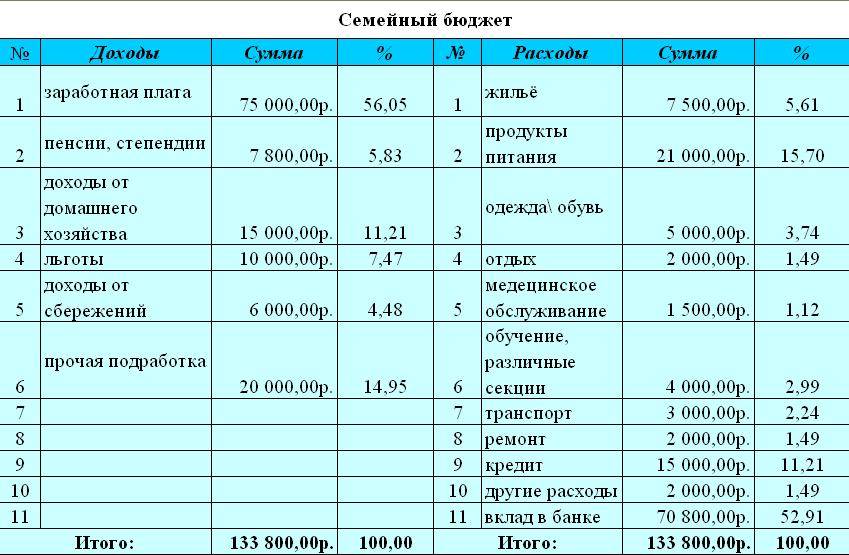

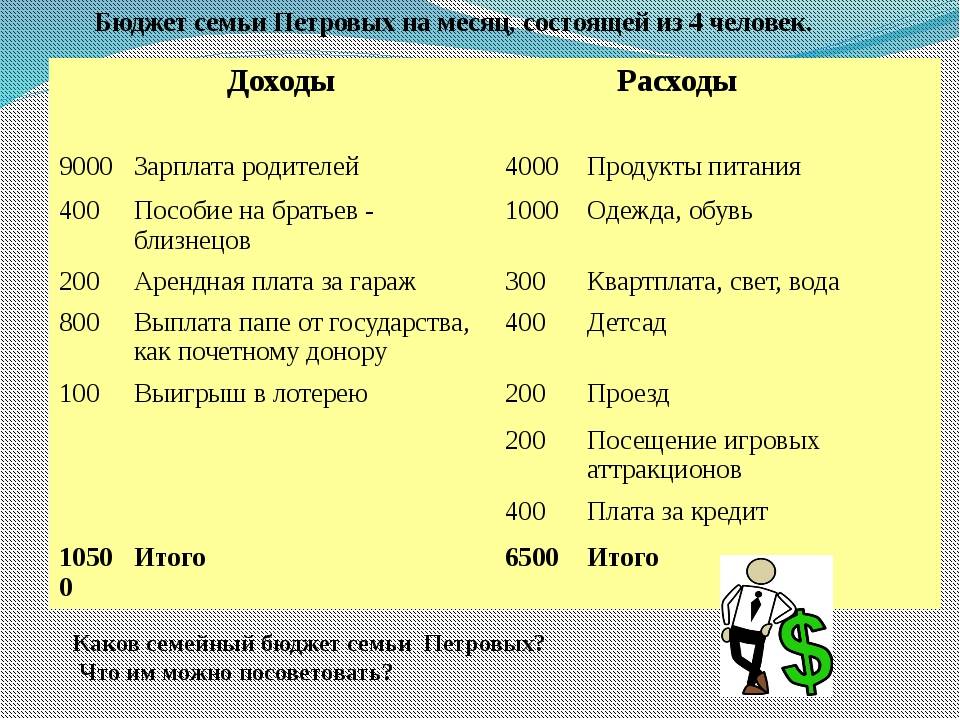

Что входит в семейный бюджет и каким он бывает

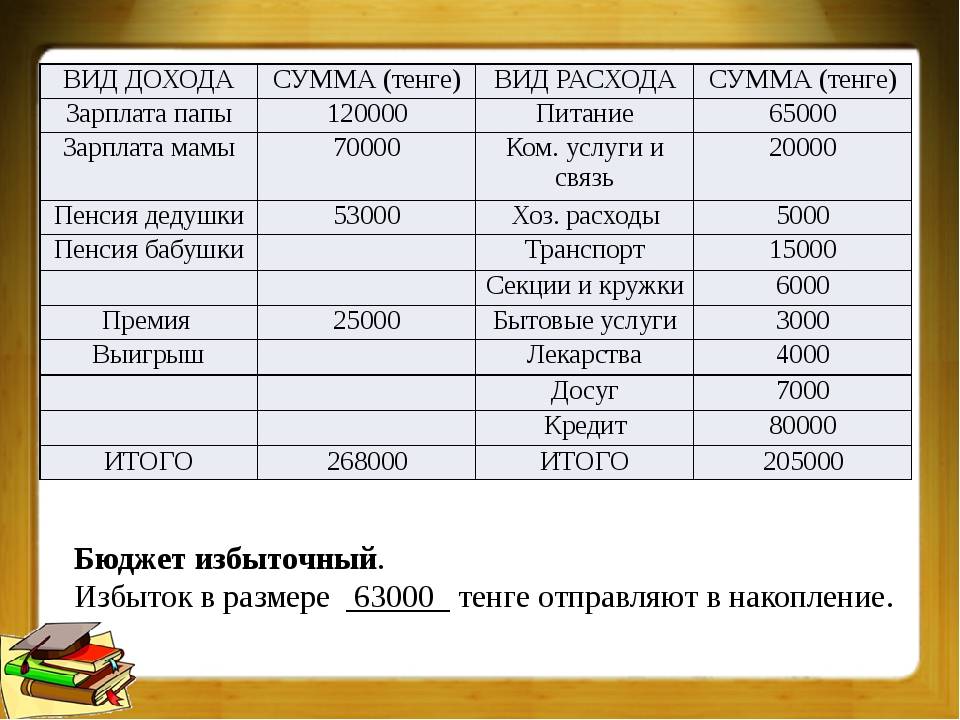

Совокупная прибыль, которую имеют все члены семьи, является ее бюджетом. Как правило, он формируется на месяц. Различают три вида бюджета:

- общий;

- персональный;

- единоличный.

Самый распространенный и экономически оправданный — совместный вариант. Все доходы складывают вместе. Каждый имеет доступ к финансам. Недостатком общего бюджета является недовольство одного супруга запросами второго. Схема работает, если в семье доверяют, принимают решение сообща, оба работают и несут одинаковую ответственность за доходы и расходы.

Если деньги каждый хранит отдельно — это персональный бюджет. На каждого, соответственно ложатся обязанности за определенные статьи расходов. Кто-то гасит долги, кто-то — покупает продукты. Преимуществом персонального бюджета является финансовая независимость супругов. Схема работает, если оба полноценно вкладывают в семью.

Единоличный бюджет — все вливания сосредоточены у одного супруга. Он сам совершает траты, определяет приоритеты. Кроме привилегий, он берет на себя полную ответственность за материальное благополучие семьи. Чтобы схема работала, все остальные домочадцы должны полностью доверять распорядителю. Все, что стоит дорого — обсуждают совместно.

Бюджет для (потенциальных) заемщиков

Вот кому особенно нужно следить за деньгами, так это кредитным заемщикам. В кредите самом по себе нет ничего “такого”. Всего лишь один из возможных инструментов решения финансовой задачи. Хотя и довольно популярный. Прямо сейчас по кредитам платят около 40 миллионов россиян. Чуть больше половины экономически активного населения. В семейном бюджете заемщика два важных параметра:

- Уровень кредитной нагрузки

- Остаток долга

Первый помогает узнать, не отдаете ли вы слишком много по банковским займам. А второй держит вас в курсе, не стал ли бюджет ваш еще положительным.

Вычислить долговую нагрузку можно по формуле: (сумма всех платежей по кредитам/сумма всех доходов) Х 100 = долговая нагрузка, %. В идеале кредитная нагрузка не должна превышать 15-20%. Предельным считается показатель в 30%. Долговая нагрузка 35-40% уже считается критической.

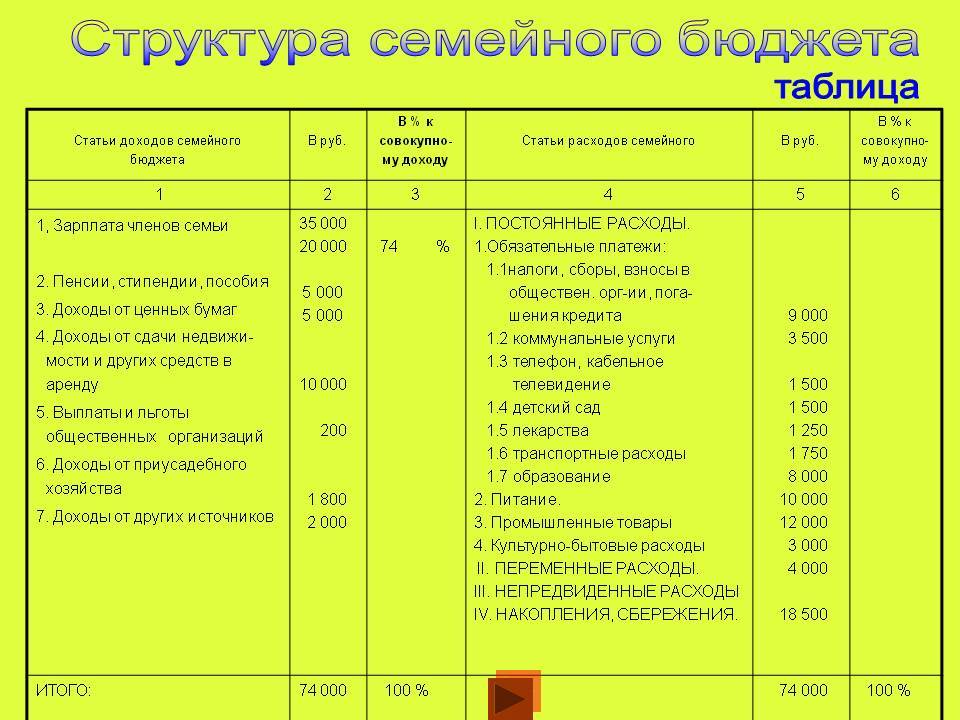

E1 – сумма кредитных выплат в рублях. Е2 – кредитная нагрузка в процентах к доходу. В данном случае это 19,1%, приемлемый показатель. G1 – сумма долговых обязательств семьи. G2 – сумма накоплений. Она равна 0. А значит, глобальный баланс семьи все-таки неудовлетворительный, она должна около 2,5 миллионов рублей и в минусе на эту сумму.

К слову о том, как рассчитать, можете ли вы позволить себе еще один кредит. В банке у вас четыре главных параметра оценки (кстати, прочитайте статью о том, как банки принимают решение о выдаче кредита, это познавательно). Это качество кредитной истории, доходы, долговая нагрузка и сведения о работодателе. Чем больше доход, тем большую долговую нагрузку банки могут заемщику «разрешить».

Таким образом, чтобы понять, можете ли вы себе позволить кредит, нужно вычислить долговую нагрузку. Если полученное значение не превышает 30%, а уровень ваших доходов выше среднего, кредит могут одобрить. Но не перегружайте бюджет лишними тратами. Берите кредит только если он необходим. Инвестиционно-сберегательная стратегия в личных финансах – это лучший вариант в “новой экономической реальности”, про которую говорят в телевизоре. И вот еще текст про то, как сократить долговую нагрузку, если это для вас актуально.

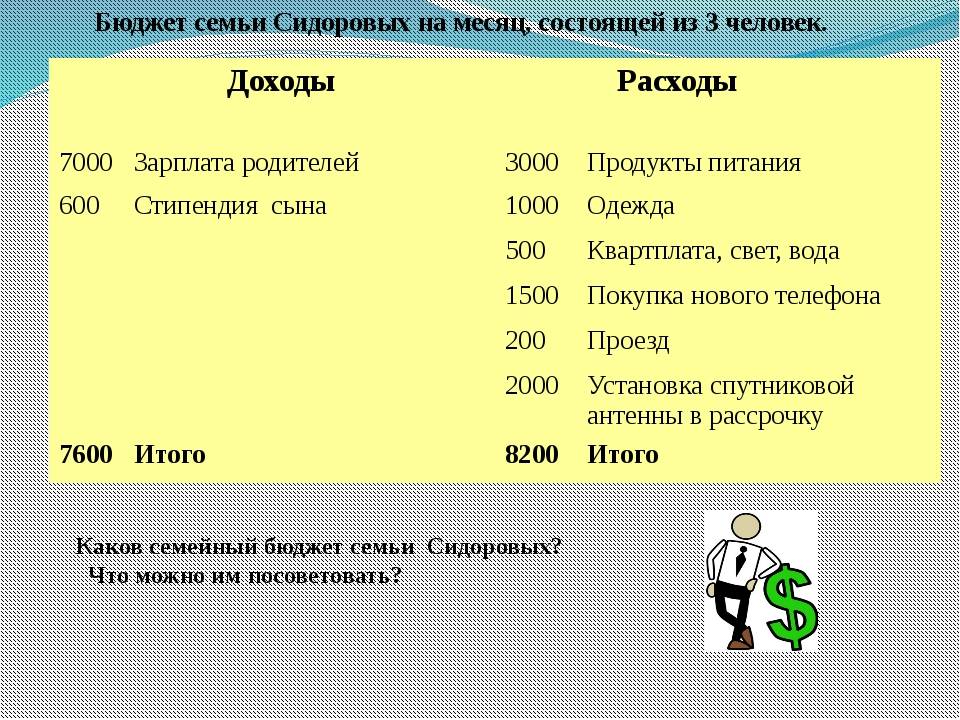

Зачем нужен семейный бюджет

Семейный бюджет позволяет учитывать доходы и расходы семьи за неделю, месяц, год. С ним можно анализировать траты и оптимизировать расходные статьи. Три раза подряд тратите меньше, чем закладывали на продукты – уменьшаете сумму. И наоборот. Бюджет позволяет прогнозировать доходы и расходы в будущем. Ставить финансовые цели – накопления, крупные покупки – и достигать их.

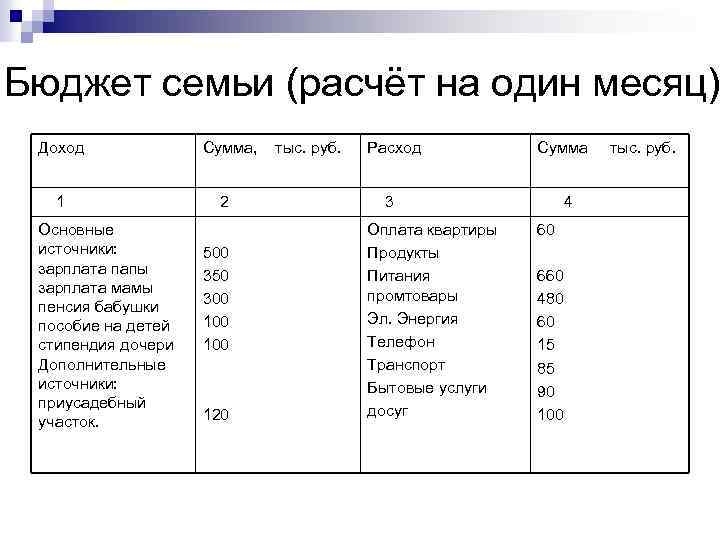

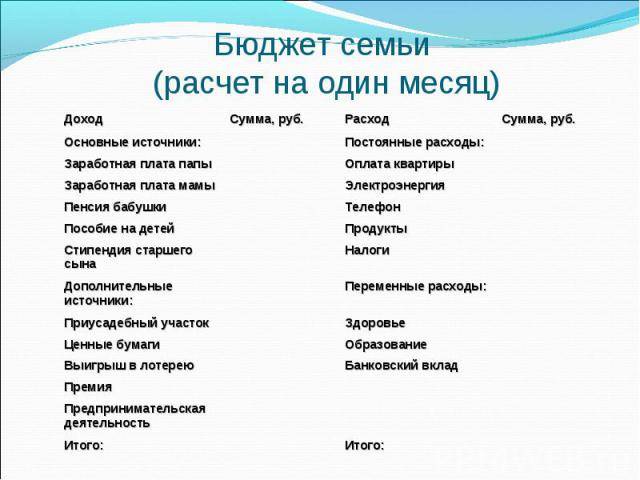

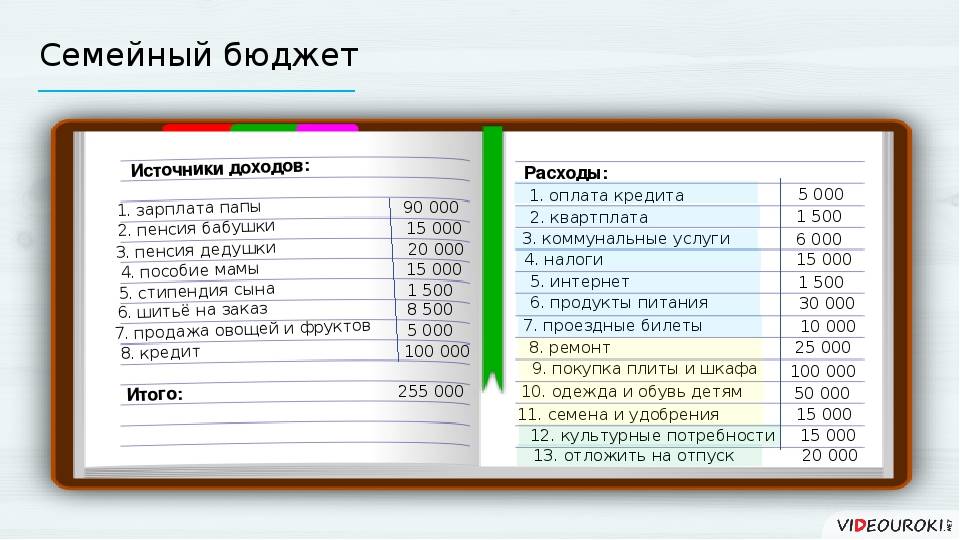

По доходам учитываются

- Зарплата

- Другие поступления: пенсия, пособия, дотации, налоговые вычеты

- Доходы от предпринимательства

- Доходы от собственности

- Доходы от сбережений

- Сами сбережения.

По расходам учитываются

- Питание

- Одежда и обувь

- Обязательные платежи: налоги, кредиты, страховка

- Транспортные расходы

- Коммунальные платежи

- Лечение, образование, отдых

- Развлечение

- Образование и т.д.

Конкретный «список» доходов и расходов формируется в течение 3-6 месяцев, реже года — когда вы понимаете, в какие месяцы, на что и сколько тратите. Мой список выглядит так:

И про экономию. Она реальна. У меня «просачивалось» на неопределенные расходы до 20% зарплаты. Сумма критичная в рамках любого бюджета. Сейчас расхождения между запланированным и потраченным минимальны – 2 – 5%. И, если перерасход есть, я точно знаю, куда и на что ушли средства. И думаю, можно ли было этого избежать. Если нет – все ок. Если да, и деньги были потрачены, скажем, на развлечения, я просто режу расходы по этой статье на следующий месяц, и выхожу в «ноль». По примерным расчетам за 2016 год контроль над расходами позволил мне сэкономить от 240 до 320 тысяч рублей при доходах около 80 тысяч в месяц. Три-четыре зарплаты.

Семейный бюджет в шести пунктах

Итак, резюмируем все, о чем рассказали выше:

- Бюджет надо вести. Это помогает не тратить лишнего сейчас, планировать траты на будущее, ставить перед собой финансовые цели.

- Начать можно с простого правила распределения доходов 20/30/50 и научиться не тратить на кредиты больше 25-30% своего заработка.

- Если лень погружаться в «серьезную бухгалтерию», для начала можно использовать мобильные приложения.

- Самое простое и эффективное решение для ведения бюджета – таблицы Excel. Настраивайте и меняйте документ, как нужно именно вам.

- Следите за своей кредитной нагрузкой. Не позволяйте кредитам влиять на ваш бюджет слишком сильно.

- Когда вам придет в голову идея бросить вести бюджет потому что «скучно, нудно, и нет времени, а воскресенье еще надо поехать к теще/менять резину/на крестины племянника» преодолейте это, станьте просто маньяком учета. Не так, для себя. А потому что это принесет вам выгоду, в реальных, конкретных осязаемых рублях сейчас и в финансовой свободе в будущем.

Поделитесь

Какие есть варианты ведения бюджета семьи

Калькулятор бюджета

Калькулятор личного и семейного бюджета, который поможет вам знать свои расходы. Такой калькулятор поможет вам знать куда вы тратите свои заработанные деньги.

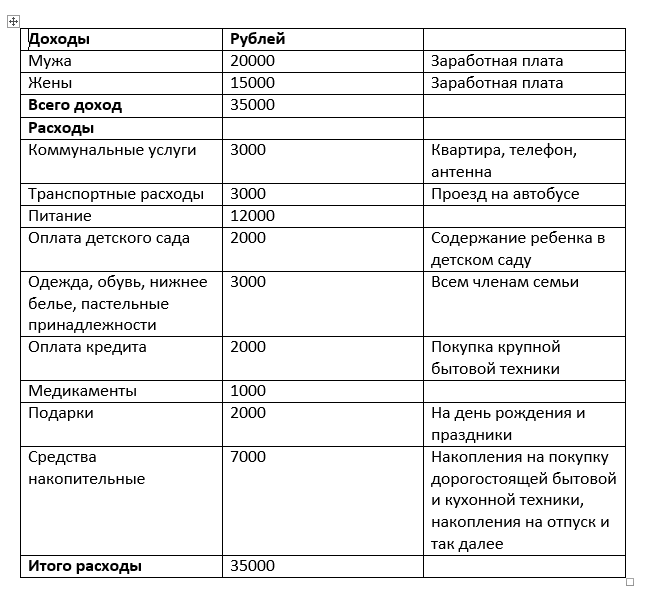

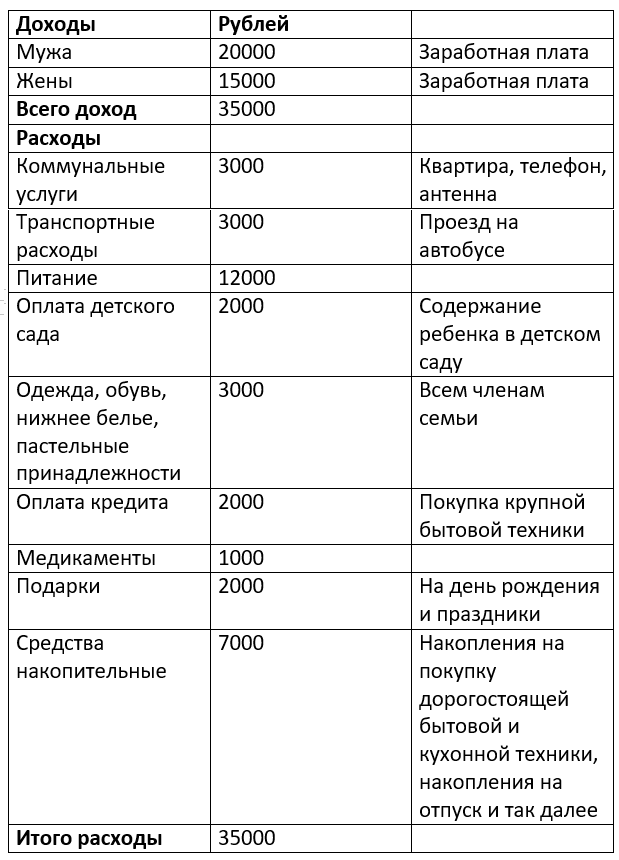

Таблица в Excel

Мне удобен именно этот способ ведения бюджета, получается наглядно и всегда можно посмотреть, где можно его подкорректировать. Постепенно я начала все записывать в совсем простой таблице, а сейчас каждый месяц добавляю что-то новое. Это очень удобно и полезно.

В колонку доходов включены все денежные поступления:

- Заработная плата

- Премия

- Подарки

- Оплата проездных или деньги за бензин, если вам его оплачивают

- Еда на работе, которую предоставляет работодатель

- Различные доплаты

- Компенсации социальные, если таковые есть

- Пенсия

- Все подработки

- Акции в магазине

И прочее.

Все расходы я предпочитаю делить на постоянные и переменные. К постоянным расходам относятся те расходы, которые не меняются или меняются незначительно:

- Коммунальные платежи

- Транспортные расходы

- Стрижка, маникюр/педикюр, косметолог

- Различные страховки

- Оплата связи и интернета

- Расходы на детей

И другое. У кого-то есть кредиты или долги.

Переменные расходы каждый месяц разные:

- Покупка одежды или обуви

- Продукты

- Развлечения

- Расходы на отпуск

- Курсы саморазвития

- Затраты на здоровье и косметику

- Затраты на вредные привычки

- Спорт

- Транспортные расходы

- Подарки близким

И другое.

Все таблицы можно бесплатно скачать в интернете и начать ими пользоваться. Главное, что необходимо, это вносить каждый день ваши расходы.

- Простая таблица расходов и доходов семейного бюджета

- Продвинутая таблица с планом и диаграммами

- Таблица только с доходом и расходом

- Стандартные шаблоны по теме финансов из Excel

Можно получить данные и проанализировать свои доходы и расходы в любом удобном для вас виде, например, в виде диаграммы.

Чтобы понять чем удобно пользоваться, нужно начать просто чем-то пользоваться.

Обычная тетрадь для бюджета

Очень много людей преклонного возраста, или обычных людей, которые с трудом осваивают какие-то новые программы. Рекомендуем взять обычную тетрадь и старым дедовским способом ведите записи всех ваших расходов и доходов, причем делать это нужно ежедневно и не лениться.

В конце месяца все посчитать и просуммировать будет совсем нетрудно. Чтобы понять сколько необходимо денег на ваши расходы, необходимо предварительно три месяца вести такую таблицу. И после этого уже можно учиться переходить на компьютерный вариант ведения бюджета.

В личном кабинете на сайте любого банка можно тоже получить полную расшифровку всех ваших расходов с карты банка по статьям расхода, что тоже очень удобно для ведения бюджета.

Зачем нужно планирование семейного бюджета

Отсутствие денег — наиболее частая причина разводов. Практически любая семья периодически сталкивается с дефицитом бюджета. При этом у каждой четвертой не получается без долгов дожить до очередной зарплаты. Почему это происходит?

Виной всему — отсутствие планирования доходов и расходов семьи. Люди не умеют рационально управлять денежными средствами, не могут экономить. Накопить на дорогостоящее приобретение — для многих настоящая проблема.

Чтобы стать финансово свободным и независимым, научитесь грамотно тратить. Планирование семейного бюджета имеет ряд преимуществ в сравнении со спонтанным ведением финансов:

- вы сможете контролировать, куда уходит значительная доля доходов и перестанете упрекать друг друга в расточительности;

- вы научитесь относиться к доходам и расходам осознанно — 3-4 месяца домашней бухгалтерии представят реальную картину, помогут минимизировать случайные и ненужные покупки;

- вы сможете обходиться без долгов, кредитных обязательств, грабительских микрозаймов. Убедитесь, что это совсем не трудно;

- вместе с планированием вы сможете ставить серьезные цели — накопить на отпуск, машину, бытовую технику или ипотеку;

- у вас наконец-то появится своя подушка безопасности на случай потери работы, сложных жизненных ситуаций. Вы сможете пережить трудные времена с минимальными потерями.

И еще одно важное преимущество в пользу планирования — дисциплина. Речь идет не о слепом отказе от необходимого

Всегда нужно находить деньги на отдых, развлечения, приятные мелочи.

Финансовая грамотность

Планирование правильного семейного бюджета

Семейный бюджет

Как накопить деньги: все, что нужно знать о сбережениях

14 советов тем, кто хочет разбогатеть

7 причин, почему вы до сих пор не миллионер

5 дурных привычек которые появляются у вас если вы росли в бедности

Почему бывают проблемы с деньгами?

10 способов контролировать свои финансы

12 признаков того, что вы неправильно планируете свой бюджет

15 способов сэкономить деньги

Как избавиться от долга по кредиту

Дополнительные источники дохода

30 финансовых целей, которых нужно достичь к 30 годам

Уроки финансовой грамотности

Таблица бюджета

Куда вложить лишние деньги в 20, 30 и 40 лет?

Учет доходов и расходов

Как стать хорошим инвестором?

4 метода избавления от долгов по кредитам

Как экономить на питании без ущерба качеству?

Как не поддаваться на маркетинговые уловки? 7 лайфхаков

Как выгодно вложить деньги: сделать вклад или погасить кредит?

7 привычек, которые помогут вам стать миллионером

Перекредитование или как сэкономить на кредите?

Чем привычки богатых людей отличаются от привычек бедных?

Как планировать свои финансы? 20 мощных и полезных советов

Как стать счастливой и богатой?

9 причин из-за которых вам могут отказать в кредите

Как больше зарабатывать и меньше тратить?

Искусство копить деньги: 5 самых распространенных ошибок

5 стратегий экономии денег

19 богачей делятся секретами как экономить деньги

Почему богатеют не выпускники вузов, а люди с финансовым образованием?

Как стать богатым и успешным?

5 дурных привычек, которые появляются у вас если вы росли в бедности

Почему важно помнить, что деньги это инструмент, а не цель

6 ошибок, с которыми сталкивается каждый начинающий инвестор

13 удачных идей для дополнительного заработка

Сколько стоит ваш кредит?

9 главных денежных ошибок тридцатилетних

Как стать мультимиллионером?

Финансовое благополучие оно не в цифрах, оно в голове

Финансовые советы для молодых пар

5 пагубных привычек людей выросших в бедности

6 финансовых привычек, которые кажутся плохими, но принесут пользу

10 способов контролировать финансы

Самые полезные привычки, которые помогут вам разбогатеть

33 главных правила ведения финансов в наше время

6 ошибок в обращении с деньгами, от которых нужно избавиться

31 способ, сэкономить деньги

Как выгодно вложить деньги? Сделать вклад или погасить кредит

6 простых правил идеального инвестирования

7 денежных советов от Уоррена Баффета

Философия ведения бюджета

9 вещей, которые миллионеры делают по-другому

Подводные камни ипотеки, как не наделать ошибок когда берешь кредит

Досрочно выплачивать долги или откладывать деньги: что важнее?

11 повседневных привычек, которые сберегут ваши деньги

7 ошибок, из-за которых мы теряем деньги

3 совета тем, кто собирается покупать акции

Как инвестировать в себя

Почему мы совершаем импульсивные покупки

Как создать резервный фонд? Пошаговая инструкция и пример расчета

Храните деньги дома? Теряете 13% ежегодно

3 финансовых урока, которые вы должны скорее усвоить

5 вещей, которые не стоит ждать от торговли акциями

5 скрытых причин, по которым вы теряете деньги

5 финансовых уроков от лауреата Нобелевской премии Ричарда Талера

Идея, которая поможет победить бедность

Как заработать на инвестициях с господдержкой

Почему бедные люди принимают плохие решения

Растратчик, сберегатель или пофигист? Каков ваш денежный тип?

Советы Уоррена Баффета: главные ошибки в персональных финансах

Что такое рефинансирование кредита или как минимизировать долги

Богатыми будут не выпускники вузов, а люди с финансовым образованием

Как экономить на продуктах питания

Доход дополнительный. Как создавать дополнительные доходы?

Самый простой и безболезненный способ контролировать свои расходы

12 повседневных привычек, которые сберегут ваши деньги

Семейный бюджет для ленивых

Лень даже вникать, что там и как, следуйте правилу «20/30/50». Это принцип расходования средств, согласно которому:

- 20% дохода вы должны сразу отложить, чтобы сделать сбережения: открыть или пополнить вклад, инвестировать в ценные бумаги, валюту, другие активы.

- 30% дохода вы можете потратить увлечения и хобби, образование и отдых, путешествия и развлечения, одежду.

- 50% дохода вы тратите на обязательные регулярные платежи – кредиты (включая ипотеку), оплату коммунальных услуг и проездных билетов, еду, медицинские расходы, страховку и так далее. При этом не рекомендуется тратить на кредитные выплаты свыше 25-30% доходов. Высокая кредитная нагрузка (соотношение платежей по кредитам и заработной платы) негативно сказывается на состоянии вашего бюджета, закрывает возможность кредитования. Подробнее об этом в разделе «Как вычислить долговую нагрузку» чуть ниже.

При таком подходе на бюджет можно выделять только 2-3 часа ежемесячно, и в принципе нанести себе непоправимую пользу.

Развлечения

Расходы на развлечения, праздники и подарки у нас собраны в единую категорию «Подарки + праздники + отдых» и также планируются на предстоящий год. Дни рождения, к моему счастью, прогнозируемы с точностью до дня. На эту категорию мы в среднем тратим около 12 000 рублей в месяц.

Детям в день рождения стараемся подарить чудо. Например, на восьмилетие дочери организовали три различных интересности: VR-шлемы с играми, аниматора и игровую зону для малышей, а также стол для взрослых и детей. Обошлось нам это в 24 000 рублей.

Праздники планирует супруга с детьми за 1,5—2 месяца, мне остается занести итоговую сумму в строку расходов. Она меня временами удивляет, но какое детство без чуда! Сам я в планировании не участвую. День рождения детей — это бешеный хаос, где все носятся и делают алогичные действия.

Наши с супругой дни рождения проходят дома и укладываются в 6000 рублей.

С детьми пару раз в месяц ходим на представления в театры или в кино на мультики. Особенно это выручает в слякоть или сильные морозы. А после идем в кафе поесть сладостей. Средний чек не превышает 700 рублей.

Два-три раза в год оставляем детей в гостях у родителей и выбираемся с супругой вдвоем на ужин, каждый раз обязательно в новое заведение.

Правила расчетов, рекомендации и советы

Для начала нужно составить список источников дохода. Чаще их два. Это зарплата мужа и жены.

Но те, кому недостаточно средств от зарплаты до зарплаты, ищут дополнительные источники дохода. Актуально это не только среди мужчин.

Женщины-домохозяйки или в декретном отпуске часто находят дополнительное занятие, которое приносит деньги. Кто-то шьет на заказ, кто-то вяжет, а кто-то оказывает услуги репетитора.

Мужчины применяют свои умения в ремонтных работах. Автолюбители подрабатывают на станциях техобслуживания, таксуют. В последнее время популярна подработка в интернете.

Многие сдают квартиру или комнату в аренду, получая дополнительный доход.

Список источников дохода составлен. Переходим к расходам. Их список значительно длинней. Но не спешите отчаиваться.

Главное, ничего не упустить. Это поможет увидеть реальную картину и понять, куда уходит большая часть заработанных денег, и как можно это исправить.

Список расходов семейного бюджета будет выглядеть так:

- обязательные расходы;

- питание;

- забота о себе;

- автомобиль;

- саморазвитие;

- отдых;

- развлечения;

- товары для дома;

- непредвиденные расходы;

- сбережения на бизнес, пенсию, осуществление мечты.

К обязательным расходам относится оплата коммунальных услуг. Это квартплата, интернет. Если вы брали кредит на квартиру или авто, ежемесячные выплаты в статье обязательных расходов.

Если у вас есть дети, тогда список пополнят расходы за детский сад, школу. Питание – еще одна статья затрат, без которой не обойтись.

Можете выделить средства на продукты и совершать закупки 1-2 раза в неделю. Удобно, когда составлено меню на месяц. Это потребует много времени, но вы увидите, сколько денег нужно на продукты на ближайшие недели.

Планируя эту статью расходов, не забудьте учесть возможные праздники, приемы гостей.

Автомобиль – это удобно, но при этом затратно. Если мама – главный экономист по продуктам, то автомобильные дела – папина стихия.

Мужчины знают, что мало заправить авто. Его нужно помыть, время от времени ремонтировать, менять шины по окончании сезона, платить страховку и налоги.

Если заправка авто требуется постоянно, то остальные статьи расходов можно распределить на год. Например, в январе оформлять страховку, в феврале пройти техосмотр, в августе заплатить налоги.

Одежду, посещение спортзала, салона красоты можно отнести в пункт, посвященный заботе о себе. Здесь будут медицинские расходы на регулярный медосмотр, посещение стоматолога.

Если болезнь может настигнуть неожиданно, то покупку одежды реально спланировать.

Советуем покупать качественные вещи, которые хорошо комбинируются между собой. Здесь работает правило лучше меньше, да лучше.

Можно сэкономить на спортзале, если рядом с домом есть стадион. Покупка тренажера – хорошая инвестиция в здоровье. Но на практике многие активней занимаются в компании единомышленников, чем дома в одиночестве.

Исключать из списка посещение салона красоты не стоит. И речь необязательно о дорогих процедурах. А об элементарной стрижке, маникюре, педикюре.

Товары для дома – еще одна категория, в которой мы записываем расходы на бытовую химию, ремонт, мебель, текстиль.

Порошки, шампуни, гели для душа можно закупить на несколько месяцев вперед. С учетом предыдущих покупок можно позволить себе обновить мебель или поменять обои.

Саморазвитие – этот пункт важен не только для школьников и студентов. Мы молоды, пока есть желание учиться новому.

Чтобы достигнуть высот на работе, просто быть интересным собеседником, авторитетом для своих детей, важно развиваться, посещать курсы, тренинги. Сюда же входит покупка книг, интересных журналов

Дети посещают кружки или секции, за которые тоже нужно платить каждый месяц, занимаются с репетитором, участвуют в соревнованиях.

Отдых и развлечения – самая приятная часть расходов. Полагаясь на опыт прошлых сезонов и благодаря работе турагентств можно заранее знать, сколько денег нужно для отдыха.

Развлечения помогают расслабиться, приятно провести время, вдохновиться, получить удовольствие. Сюда можно отнести посещение ресторана, кино, театра, концертов и даже кофейни.

Чтоб не быть застигнутым врасплох непредвиденными расходами, вносим в список категорию «Разное». Сюда вписываем расходы на подарки. Никто не застрахован от непредвиденных происшествий.

Если есть планы скопить деньги на бизнес или собрать пенсионные сбережения, внесите в список расходов семейного бюджета отдельную статью.

Сюда можно откладывать определенную сумму каждый месяц.