Реальная инфляция в 2018 году

Каким бы не был уровень официальной инфляции, всегда найдутся скептики, которые посчитают, что указанные данные рассчитаны не верно и не отражают настоящей картины. На их взгляд, методика расчета инфляции, которой пользуются государственные ведомства, устарела и требует обновления.

В этой связи можно обратиться к альтернативным источникам данных. Например, уровень реальной инфляции, опираясь на собственную методику, рассчитывает «Ромир». Эксперты выяснили, что с января по конец августа уровень реальной инфляции составил 3%. То есть он превысил значение официального показателя за тот же период на 0,6 процентных пункта.

Здесь также уместно упомянуть инфляционные ожидания граждан страны. Согласно данным «инФОМ», рассчитанным по заказу ЦБ РФ, в сентябре 2018 года инфляционные ожидания граждан на следующие 365 дней составили 10,1%. После майского роста цен на бензин данные ожидания остаются на повышенном уровне. Иными словами, пока в низкую инфляцию россияне не верят.

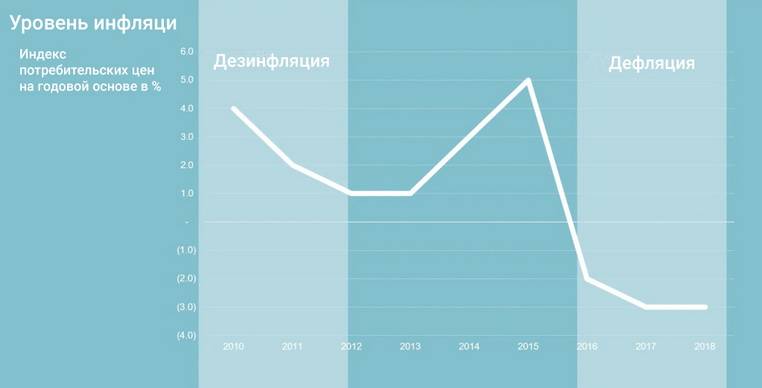

Чем отличается дезинфляция от дефляции?

Дезинфляция – обычное явление в экономике. Она может произойти в период слабой экономики, когда спрос начинает замедляться.

Дефляция более опасна, так как падение уровня цен обычно происходит во время экономического спада или депрессии. Во время экономического спада спрос слабый, потому что большинство домохозяйств больше экономят и меньше тратят. Высокий уровень безработицы ухудшает перспективы доходов. В результате люди еще меньше тратят на некоторые товары и услуги.

Во время дефляции покупательная способность денег увеличивается. Но это не побуждает людей делать покупки. Почему? Потому что у них нет денег из-за низких доходов и мрачных перспектив трудоустройства.

Кроме того, дефляция приводит к увеличению реального долга. Это вредит заемщику. Это явление называется долговой инфляцией.

Номинальная стоимость денег

Суть инфляции хорошо воспринимается на классических примерах, заимствованных нами из недр экономической теории.

Для начала проиллюстрируем, что такое номинальная стоимость денег и что такое номинальная процентная ставка.

Представьте себя инвестором, разместившим 650 долл. на банковском вкладе либо приобретшим сберегательный сертификат на ту же сумму.

Годовая процентная ставка по вкладу (сертификату), положим, равняется 8 %.

Соответственно, ваши обоснованные ожидания по части приумножения капитала легко рассчитать: 650 долл. * 1,08 = 702 долл. (+52 долл.).

Банк, разумеется, выполнит свои обязательства и облагодетельствует вас обещанными суммами.

Но чего банк точно не сможет сделать, так это гарантировать вам сохранение уровня цен, действовавшего на момент открытия вклада (приобретения сертификата), до момента его закрытия (погашения сертификата).

Другими словами, банк не сможет вам обещать, что по итогам инвестиционного года вы станете БОГАЧЕ.

Все потому, что банк прекрасно осведомлен о неуемном аппетите матушки-инфляции, которая не щадит ни вкладчиков, ни банкиров, ни бедных (что вполне объяснимо), ни – что менее очевидно — богатых.

Может так статься, что рост инфляции окажется выше 8 %, и тогда, несмотря на номинальный прирост капитала, вы в конечном итоге окажетесь беднее…

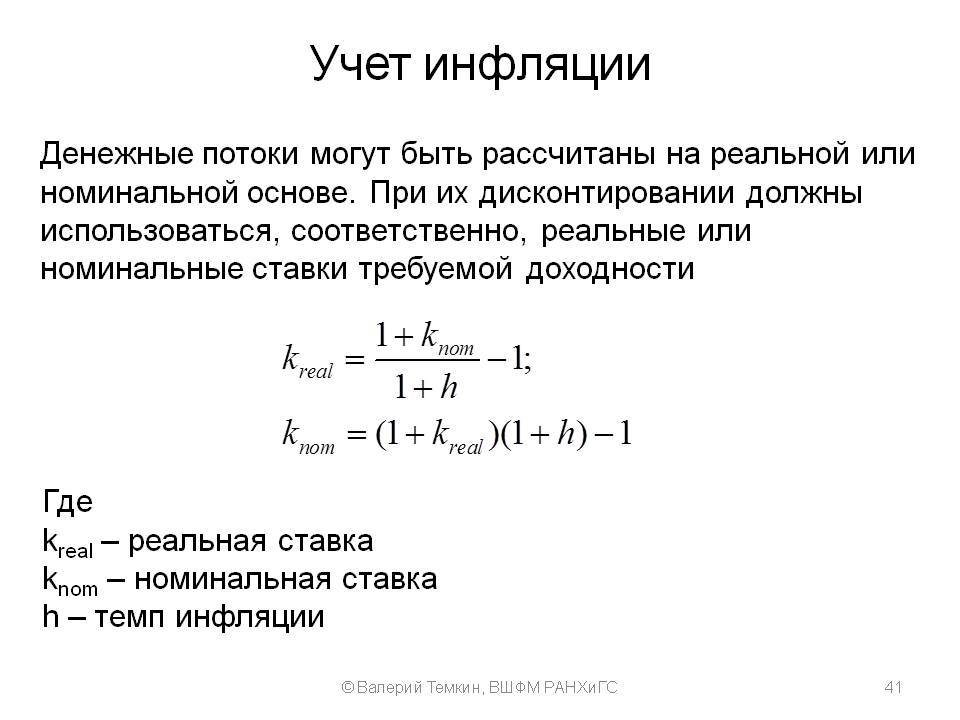

702 долл., о которых мы вели речь выше, являют собой НОМИНАЛЬНУЮ стоимость ваших сбережений. Соответственно, 8% — это номинальная процентная ставка.

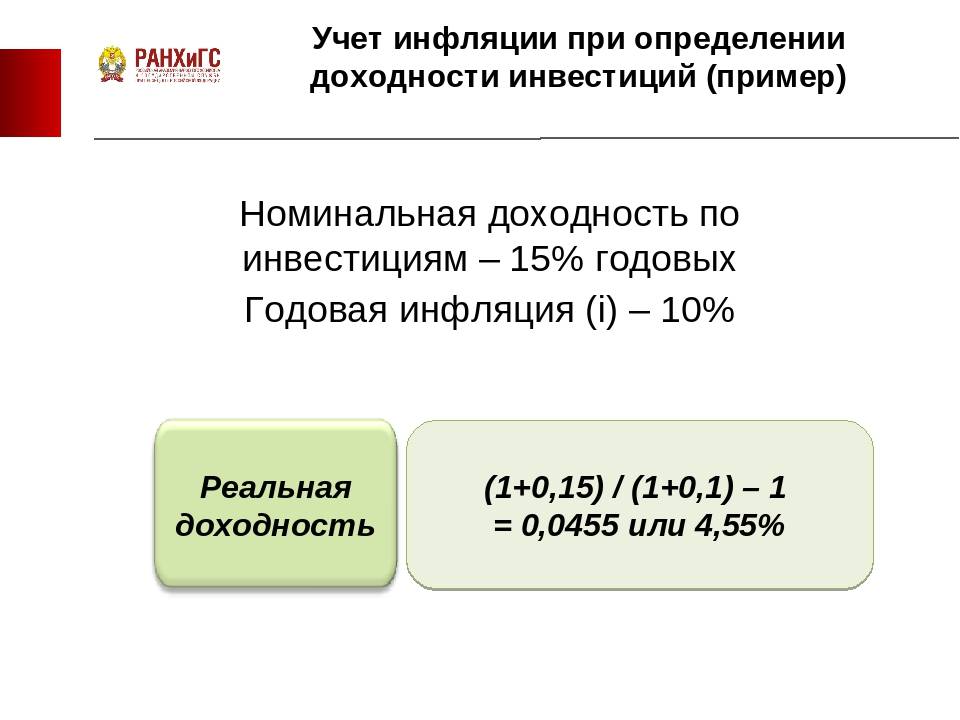

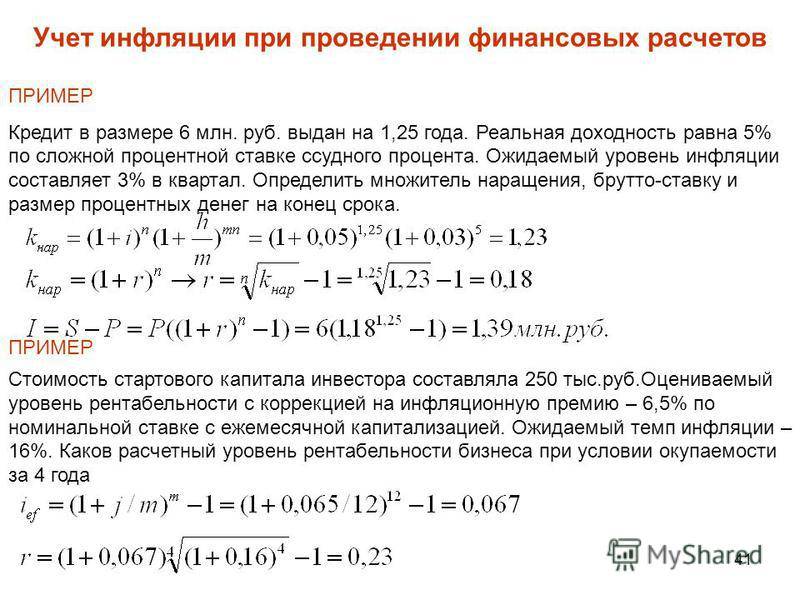

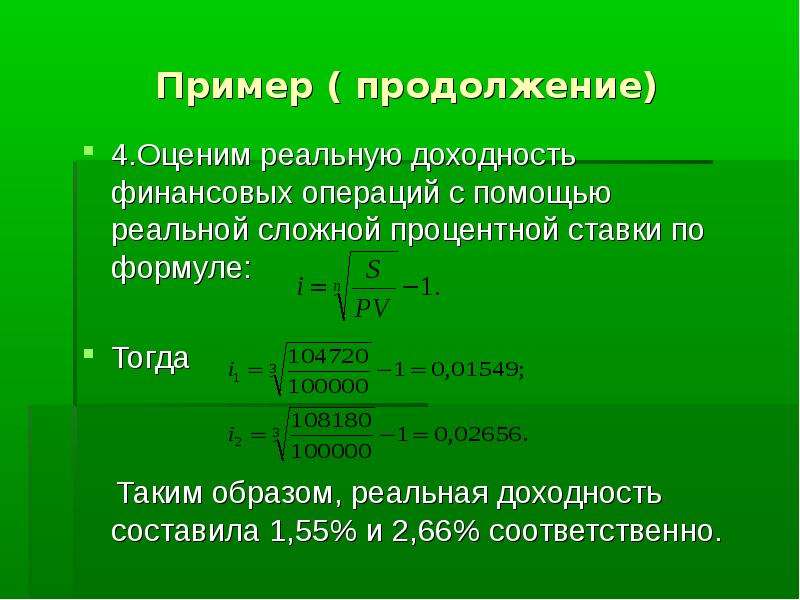

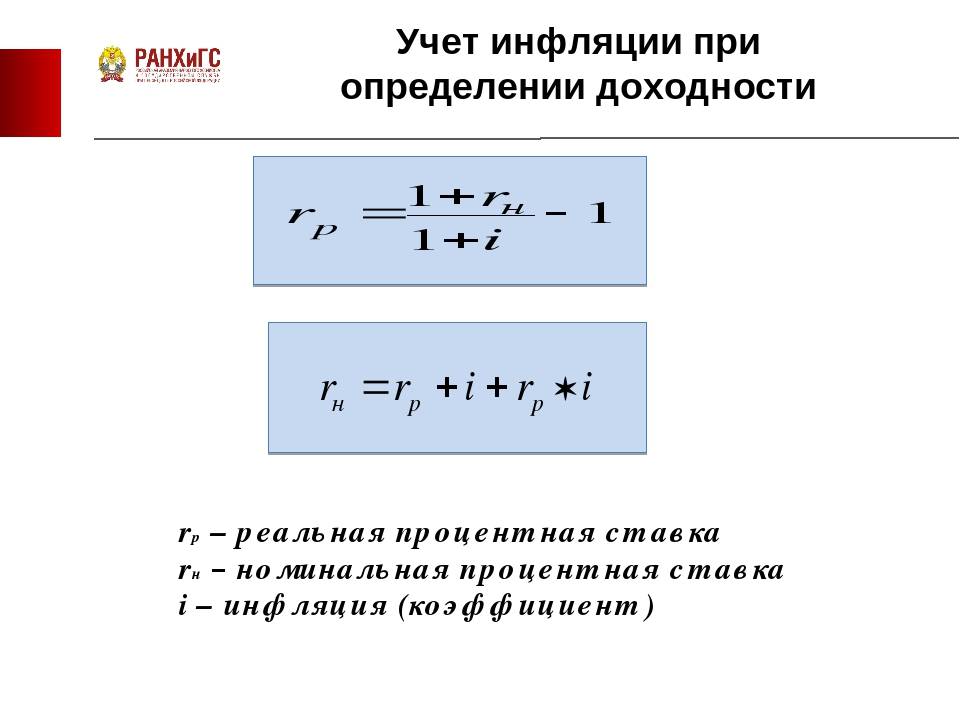

Для перехода к реальным процентным ставкам нам придется прибегнуть к некоторым несложным вычислениям, представленным далее.

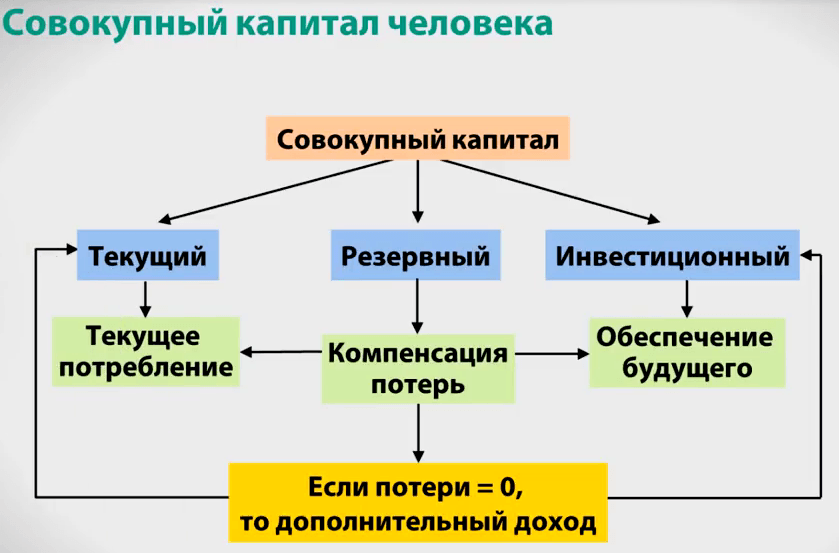

Совокупный личный капитал

Совокупный капитал создаётся трудом человека, это то, что человек зарабатывает.

Совокупный капитал человека

Совокупный капитал человека

Совокупный капитал можно разделить на 3 части.

Резервный капитал

Резервный капитал (страховой капитал) — это создание финансовых резервов на непредвиденные случаи.

О том, как формировать резервный капитал — в видео ниже.

Например, человек заболел. Из-за болезни он какое-то время не работает. Поэтому требуются деньги, чтобы обеспечить своё текущее потребление на достойном уровне в тот период времени, пока человек лечится, пока идёт реабилитация, пока идёт восстановление организма. Компенсация незаработанных денег обеспечивается за счёт средств резервного капитала.

В основном резервный капитал предназначен для того, чтобы покрыть события, которые возникают случайно:

- болезнь, которая возникает не вовремя

- потеря работы

Фирма, на которую человек работал, разорилась, или он попал под сокращение. Пока он найдёт новое место работы, чтобы не бедствовать в этот период — для этой цели и создаётся резервный капитал.

Когда всё хорошо, в это время нужно что-то откладывать на печальный случай, который может произойти. Когда такой случай происходит, вот тогда мы и используем резервный капитал.

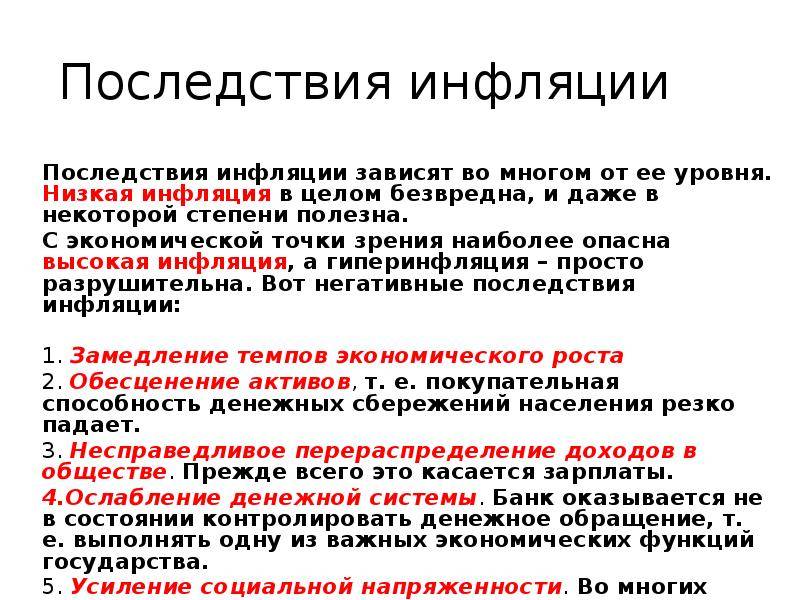

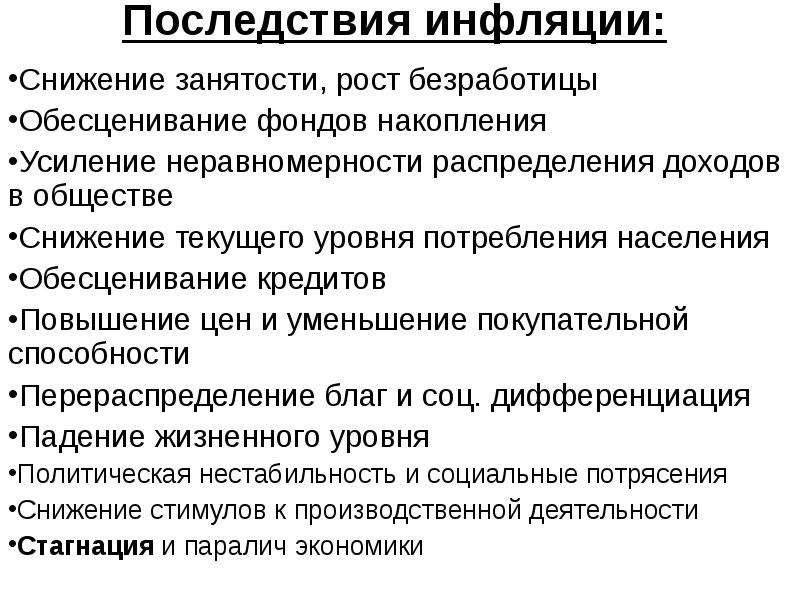

Плюсы и минусы инфляции

Инфляция в экономике государства может привести как к положительным, так и к отрицательным последствиям.

Плюсы инфляции

- Небольшая инфляция стимулирует население тратить деньги и покупать товары здесь и сейчас. Нет эффекта отложенного спроса, так как люди опасаются, что завтра товары и услуги будут стоить дороже, чем сегодня.

- Инфляция провоцирует уход с рынка слабых и неконкурентоспособных компаний. Происходит оздоровление экономики. Чаще всего в более выигрышном положении оказываются отечественные предприятия.

- Если в стране проблемы с занятостью, инфляция провоцирует население качественнее и ответственнее относиться к трудовым обязанностям.

- Инфляция создает более привлекательные условия для покупателей, импортеров и наемных работников.

- Инфляция полезна для заемщиков. Они получают товар или услугу сегодня, а рассчитываются позже, когда реальная стоимость денег становится ниже.

- Инфляция создает благоприятные условия для инвестиций: понимая, что накопления обесцениваются, люди и компании предпочтут инвестировать капитал, чтобы обеспечить себе доходность. Как результат – компании получают дополнительные средства для расширения производства.

Минусы инфляции

- Инфляция приводит к обесцениванию остатков на банковских счетах, денег вкладчиков, и всех тех, кто дал в долг.

- Инфляция снижает доходы и приводит к росту цен на товары и услуги. Кроме того она уменьшает стоимость ценных бумаг.

- В кризисных ситуациях инфляция подталкивает руководство страны к «допечатыванию» национальной валюты, чтобы выполнить бюджетные обязательства. Это приводит к еще большему обесцениванию денег.

- При возникновении гиперинфляции страдает экономика всей страны. Это может привести к стагфляции — остановится производство и возникнет стихийная безработица.

- Инфляция негативно сказывается на продавцах, кредиторах, экспортерах и производителях.

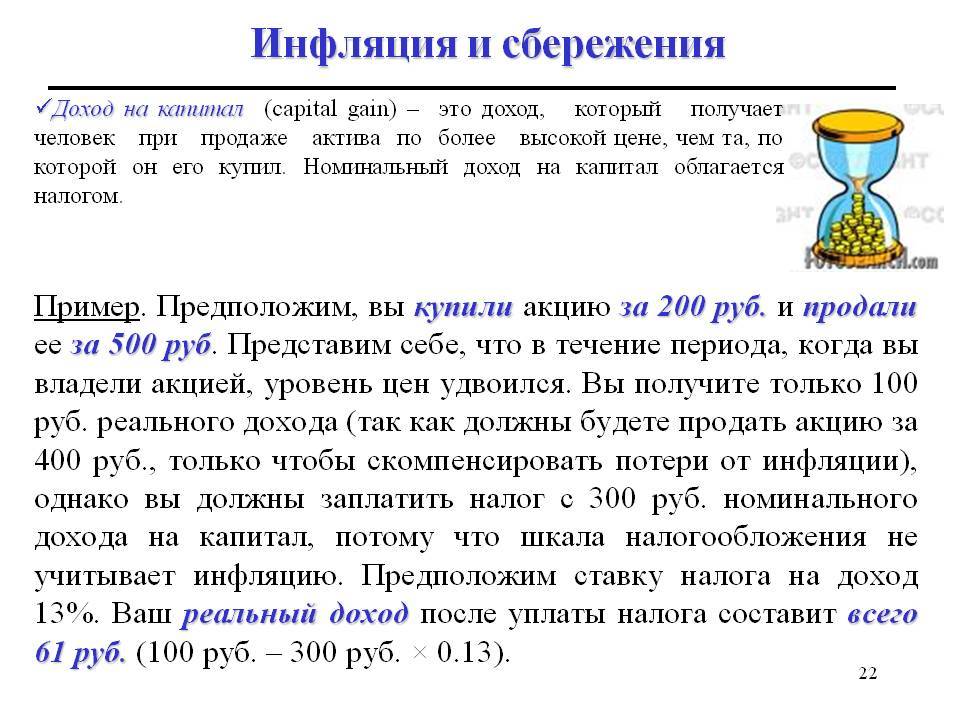

Номинальные и реальные доходы и влияние на них инфляции

С этой точки зрения все семьи следует разделить на две основные группы: 1) семья с определенным доходом; 2) Семья, чей доход варьируется. К первой группе относятся семьи, чей доход не зависит от уровня трудовой активности членов. Это пенсионеры, безработные, инвалиды, студенты и многодетные семьи.

Входит в эту группу Некоторым работникам отрасли оплачиваются услуги по фиксированной ставке из государственного бюджета. Это включает в себя военные, правоохранительные органы, медицину, образование, связь, социальные службы и многое другое. Вторая группа включает семьи, предпринимателей и творческих интеллектуалов, члены которых работают в производственном секторе.

Они имеют большой потенциал для увеличения своих доходов из-за изменений в уровне трудовой активности или забастовок, которые требуют более высокой заработной платы. Их легко отложить или предотвратить снижение реального дохода. Первой жертвой инфляции является только семья, которой принадлежат облигации, прежде всего пенсионер, инвалид и большая семья.

Вот почему после взрыва инфляции в России в 1992 году на улицах нашего города появилось так много пожилых людей, инвалидов и женщин с детьми, которые просили подаяние. Инфляция, с другой стороны, влияет на семьи: она обесценивает сбережения. Если годовой уровень инфляции выше, чем процентная ставка по банковскому депозиту, фактическая стоимость депозита будет уменьшаться.

Сумма, которую можно приобрести на сумму, хранящуюся в банке, меньше, чем раньше. Например, если годовая инфляция составляет 80%, а банк выплачивает вкладчику 50% в год, сумма вклада будет уменьшаться примерно на 17% в год (1,5 / 1,8). Таким образом, в 1992 году все сбережения соотечественников, хранящиеся в Сбербанке, были «сожжены». С 26 скачками цены года все, что люди накопили за эти годы, стало невероятно низким.

Само собой разумеется, что они живы, стало невозможно купить что-нибудь ценное для них. Хотя государство не смогло восстановить сбережения, были приняты специальные законы по этому вопросу. Учитывая, что для многих эти сбережения были главной надеждой на старость (или просто «похоронные деньги»), глубину трагедии, которая произошла в миллионах русских семей, особенно пожилых людей Я все понимаю.

Когда инфляция высока, банкам, как правило, крайне сложно обеспечить вкладчикам надежную защиту от обесценения вкладов. Таким образом, даже в начале 1995 года, когда проценты по депозитам достигали 10-12% в месяц, российские банкиры не могли «догнать инфляцию».

Фактически, чтобы выплачивать такие вклады вкладчикам, сам банк должен кредитовать деньги по более высокой ставке. В противном случае они не смогут погасить свои депозиты и получить прибыль для себя. Инфляция измеряется десятками процентов в год, поэтому немногие компании могут брать такие дорогие деньги в банках.

Признание: цены на продукцию растут быстрее, чем общие уровни внутренних цен, или прибыльность улучшается за счет экспорта продукции. Но таких продуктов и компаний мало (в противном случае они сами сформируют новые, более высокие темпы роста цен). Для всех банков общая сумма сбережений просто «недостаточна».

Банки также не могут обеспечить гражданскую защиту от инфляции. Подавление инфляции пойдет на пользу большинству населения, но некоторые компании и банки (те, которые могут выжить только в условиях высокой инфляции) делают все возможное, чтобы способствовать инфляции и выпускать дополнительные деньги Ищу.

Обычно они ссылаются на тот факт, что в стране есть «охотник за деньгами», поэтому никто не может покупать товары у этих компаний или возвращать долги этим банкам. Однако, если вы присмотритесь, вы увидите, что в принципе причина неудачи «борца с выбросами» заключается в том, что качество продукта низкое или стоимость изготовления слишком высока.

Финансовые трудности банков чаще всего вызваны тем, что деньги не могут быть возвращены с помощью полиции и судов, потому что они выдавали кредиты ненадежным заемщикам и мошенникам, а не из-за отсутствия денег.

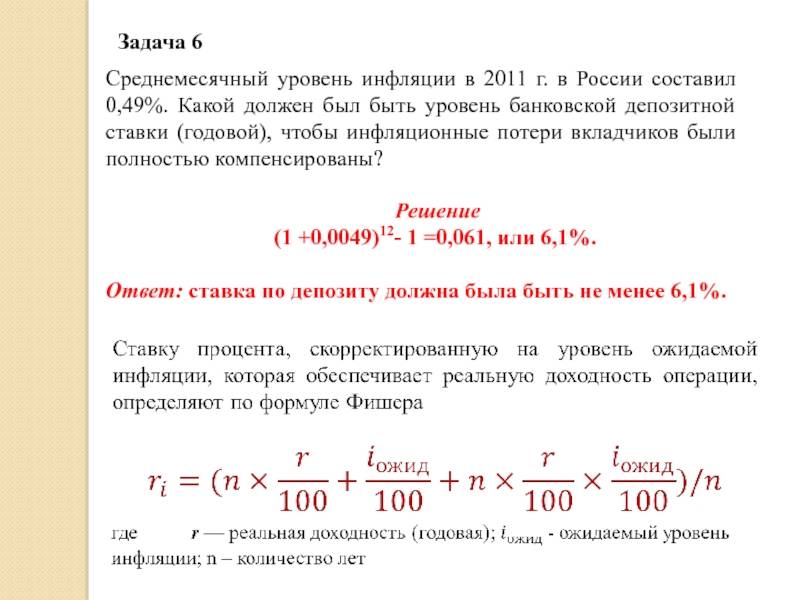

Примеры решения задач по экономике

| Факторы, определяющие допустимый размер денежной массы | Сущность и виды безработицы |

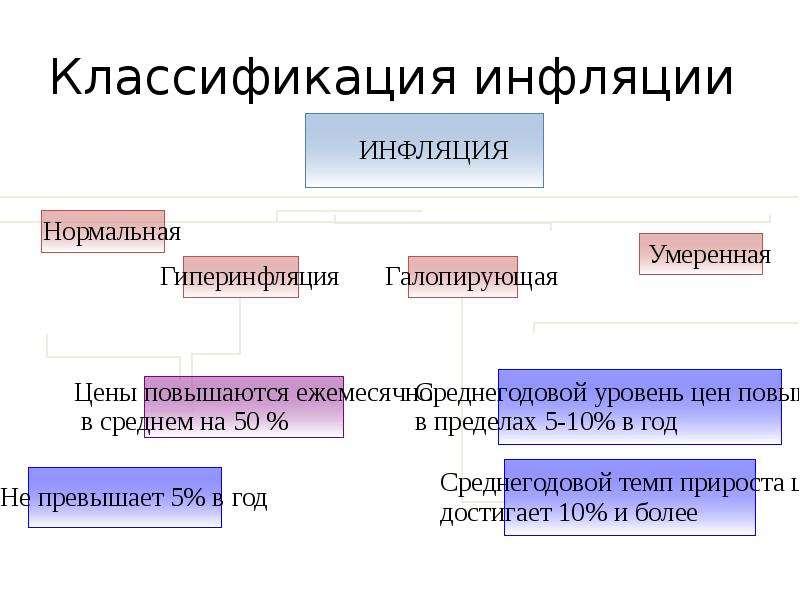

| Экономическая природа инфляции и ее разновидности | Понятие о полной занятости и методы сокращения безработицы |

Если вам потребуется заказать решение по экономике вы всегда можете написать мне в whatsapp.

Аналитики из PwC сообщили процент реальной инфляции в России в 2019 году

Оптимистичные прогнозы чиновников не воспринимаются гражданами Российской Федерации как нечто позитивное, так как они ощущают, что с каждым годом их покупательская способность становится всё ниже.

Подтверждение своей позиции россияне нашли в отчете международной компании PwC, которая занимается изучением рынка, а также цен на нем. Организация уверяет, что потребители из России не ощущают существенных улучшений личного финансового положения, так как инфляция за второй квартал 2019 года равна 10,4%.

Аналитики из PwC сообщили, что на рынке потребления в течение 2019 года отдается предпочтение покупке более дешевых товаров. Данный вывод был сделан исходя из повышения доли акций и скидочных предложений от ретейлеров России, которая увеличилась на 51%. Скидки в течение года начали охотно вводить в категорию продуктов питания.

Подобная ситуация вызывает раздражение у экономически грамотных россиян, так как Министерство экономического развития Российской Федерации рисует цифры небывалых низких показателей инфляции. Прогноз государственной структуры на 2019-2024 годы гласит, что её коэффициент в 2020 году составит 3%. С 2021 по 2024 годы инфляция в среднем будет равна 4%.

Инфляция и сфера бизнеса

Сильнее всего рост цен опасен для мелких и средних коммерческих организаций. Объем свободных денежных средств у населения снижается, меняется приоритетность расходов. Отсутствие клиентуры ведет к демпингу, но на фоне прежней или растущей себестоимости доходы либо сохраняются, либо падают. Следом наступает дефолт, массовое закрытие компаний, сокращение рабочих мест. В этом случае просматривается взаимосвязь инфляции и безработицы.

От инфляции проигрывает и банковский сектор. Все займы, выданные по фиксированной ставке, выплачиваются в прежнем объеме, но так как в условиях инфляции покупательская способность денег падает, банки терпят убытки. Это приводит к повышению процентных ставок на кредиты, снижая спрос на услуги.

Кроме этого, может наблюдаться отток денег из-за обналичивания вкладов, закрытия счетов. Пока ставка по депозитам перекрывает процент инфляции, доходность от них есть. Но когда она становится ниже, сбережения теряют свою ценность и граждане вынуждены переводить эти деньги в ликвидные активы либо вовсе расходовать их на текущие нужды.

Резюме

- Чаще всего под инфляцией подразумевают рост цен на товары и услуги.

- Ценовую инфляцию в РФ считают по индексу потребительских цен. За 2020 год рост показателя составил 4,91%.

- Личная инфляция отличается от среднестатистической. Она зависит от тех товаров, которые потребляет каждый конкретный человек. Товары дорожают с разной скоростью, поэтому эффективнее считать свою инфляцию. Однако официальные данные Росстата полезны для понимания, что происходит в стране.

- Вы не сможете обогнать инфляцию, размещая деньги на банковском вкладе. Однако это самый безопасный способ снизить скорость обесценивания денег.

- Для защиты вашего капитала и эффективной борьбы с инфляцией сочетайте разные способы инвестирования. Поделите капитал на несколько частей и вкладывайте деньги в инструменты с разной доходностью.

Инфляция не является злом. Динамичное развитие страны без нее невозможно. Об этом свидетельствует пример Японии, которая больше 25 лет борется с дефляцией. Уровень инфляции не зависит от желания или потребностей каждого отдельного человека или семьи.

Задача государства — стимулировать развитие экономики. Желание граждан — сократить скорость обесценивания своих доходов и накоплений. Наилучший вариант — принять это явление как данность и пользоваться всеми доступными методами защиты от инфляции.

Как временная стоимость денег используется в финансах?

Трудно представить себе какую-то одну область финансов, в которой временная стоимость денег не играет роли в принятии решений.

Ключевым понятием анализа дисконтированных денежных потоков (DCF), который является одним из самых популярных подходов к оценке инвестиционных возможностей, является временная стоимость денег.

Это также необходимый компонент финансового планирования и управления рисками. Например, менеджеры пенсионных фондов учитывают временную стоимость денег, чтобы гарантировать, что у владельцев их счетов будет достаточно денег после выхода на пенсию.

На протяжении всей нашей жизни нас всех затрагивают несколько основных экономических факторов. Эти силы могут иметь положительное или отрицательное влияние на наши сбережения, расходы и опыт инвестирования.

Каждый должен понимать эти темы и то, как они влияют на личные финансы.

1. инфляция

Мы определяем инфляцию как «устойчивую, существенный рост в общем уровне цен из-за увеличения количества денег и, как следствие, обесценивания валюты ».

Проще говоря, инфляция означает, что товары, которые мы покупаем, становятся дороже. В Соединенных Штатах Бюро статистики труда рассчитывает и публикует данные об инфляции в форме индекса потребительских цен (ИПЦ).

ИПЦ охватывает широкий спектр продуктов и услуг, потребляемых американцами. Годовой уровень инфляции используется для принятия решения о различных политических мероприятиях каждый год, в том числе о повышении выплат, которое могут получить получатели социального обеспечения.

Они поручили Федеральной резервной системе поддерживать стабильные и умеренные темпы инфляции в рамках ее двойного мандата. Уровень инфляции за 100 лет с 1914 по 2014 год составил 3.2 процента, что означает, что один доллар в 1914 году сейчас стоит 23.30 доллара.

2. Покупательная способность

Часто известная как покупательная способность, тесно связана с инфляцией, потому что инфляция снижает покупательную способность денег. «Стоимость денег с точки зрения того, что они могут купить в определенный момент по сравнению с тем, что они могут купить в определенный период времени, установленная в качестве основы», согласно определению покупательной способности.

Сравнение стоимости билета в кино в Чикаго – фантастический пример покупательной способности. Один билет в кино будет стоить 14 долларов в 2014 году. На 14 долларов в 14 году можно было бы купить 1978 билетов в кино.

Другими словами, количество продуктов, которые можно приобрести сейчас за ту же сумму денег, будет меньше, чем в прошлом, и больше, чем в будущем. Со временем покупательная способность человека падает.

3. Временная стоимость денег

Они определяют принцип временной стоимости денег как «фундаментальный идея в финансах что деньги, которые есть сейчас, стоят больше, чем деньги, которые человек получит в будущем »,

Деньги имеют большую ценность для экономического субъекта, если они доступны быстро, потому что они могут приносить проценты или быть вложенными. Проще говоря, деньги, которые хранятся сегодня, стоят больше, чем деньги, которые хранятся завтра.

Это имеет смысл с учетом покупательной способности и инфляции. Вторая часть термина имеет решающее значение для понимания стоит денег.

Деньги, которые у вас есть сейчас, можно инвестировать и приумножить, что приведет к большему заработку в будущем. По мнению финансовых гуру, лучший инструмент, который есть у инвесторов, – это время.

Деньги должны увеличиваться до тех пор, пока они вкладываются. В результате, инвестирование в раннем возрасте часто приводит позже к более крупным суммам денег просто из-за времени нахождения в пути.

Скрытая инфляция — скрытая угроза!

Плохая новость: в действительности реальная инфляция растет быстрее не только официальной, но и той, что складывается у вас в голове «по ощущениям» в магазине. Своевременного и реального обесценивания денег мы не ощущаем еще и из-за скрытой инфляции. Если раньше пакет молока стоимостью 50 рублей был объемом 1 литр, то сегодня этот же пакет уже имеет объем 0,9 литра (смотрите внимательно на упаковку). Хотя среди производителей и продавцов, конечно, есть и недобросовестные участники рынка, большинство всё-таки идет на уловки вынужденно.

Павел Вешаев, генеральный директор FinHelp:

— Любая страна склонна занижать официальную инфляцию в своих целях, потому официальная инфляция всегда чуть ниже реальной. Текущий реальный средний по стране уровень инфляции, как правило, находится в промежутке между средней ставкой по депозитам и средней ставкой по ипотеке, поскольку банк не даст проценты по вкладам и ставки по кредитам выше инфляции.

Хотя Росстат и учитывает «количественные» изменения стоимости товара (например, стоимость продуктов питания указывается в килограммах), отследить «качественные» изменения ему сложнее. Производитель может начать экономить на сырье, из которого изготавливается конечный продукт. Уследить за каждым подобным случаем непросто.

Инфляция — это всегда плохо?

На самом деле нет. Рост экономики всегда сопровождается инфляцией. Финансисты посчитали, что для максимальной производительности экономики нужна инфляция в районе 1,2-4,6%.

Однако, те же исследования показали, что высокая инфляция тоже очень опасна для экономики страны. Опасный порог — 25%. Критический — 49%. После этого рост экономики останавливается и начинается коллапс.

Из этого можно сделать вывод, что небольшая естественная инфляция — это хорошо. Быстрая инфляция, особенно замаскированная с помощью административных методов — показатель того, что у экономики большие проблемы.

Удалось найти вот такой расчет. Но тут неверно посчитана инфляция за год.

Что приводит к инфляции?

Инфляция напрямую связана с количеством денег в экономике и их доступностью. Валюта обесценивается быстрее, если денег становится больше. Это монетарный фактор, и связан он с несколькими причинами:

- снижение ставок по кредитам;

- уменьшение налоговых ставок;

- падение объемов производства;

- рост бюджетных расходов;

- увеличение размера заработных плат;

- дополнительная эмиссия необеспеченных денег — запуск «печатного» станка;

- падение котировок национальной валюты на международном рынке.

На рост инфляции влияют и немонетарные факторы:

- погодные условия, от которых зависит урожай;

- рост спроса на определенный товар или группу товаров, для производства которого нет достаточных мощностей;

- падение предложения, к примеру, из-за неурожая, санкций, пошлин или акцизов;

- жесткая конкуренция, которая вынуждает бизнесменов снижать цены на товары в борьбе за клиентов;

- повышение тарифов компаний-монополистов на энергоресурсы, стоимость которых заложена в цену любого товара;

- другие социально-демографические факторы.

Влияют и инфляционные ожидания. Население и бизнес, опасаясь резкого роста цен, могут спровоцировать ажиотажный спрос. В такие моменты товары и сырье закупают впрок. Это действительно приводит к подъему цен, так как производители и поставщики заранее стараются компенсировать издержки, которые связаны с ростом инфляции.

Каждый участник рынка на основе собственных инфляционных ожиданий принимает решения о потреблении, сбережении и инвестировании. От них зависят также процентные ставки, заработные платы и цены. На ожидания экономических агентов и населения по уровню инфляции прямо и косвенно влияет Центробанк через информационную политику.

Почему разошлись показания?

Почему такая большая разница между «официальной» и «народной» инфляцией?

Эксперты уверены, что источник неверных данных — устаревшая шкала оценок, которой пользуется Росстат. И сделано это не из-за собственной оплошности или непрофессионализма, а чтобы манипулировать данными, не нарушая закона.

Например, старший аналитик «Альпари» Анна Бодрова подтверждает, что методология госстатистики устарела и не учитывает главного — неоднородности развития регионов нашей огромной страны.

Воздействие инфляции на доходы и расходы сильно различаются в зависимости от региона и даже от слоев населения, населяющих его. Поэтому статистика по Москве и Питеру теряет актуальность на фоне остальных Башкортостанов, которые делают свою погоду.

Другая ошибка или «ошибка» Росстата — подсчёт инфляции по оптовым ценам в промышленности. Но суть в том, что вся продукция при конечной реализации на внутреннем рынке отпускается по розничным ценам. Вот она и несостыковка в графиках от госкоторы и независимых аналитиков.

Именно поэтому на графиках Росстата всё отлично, а в действительности происходит то, что за черту бедности попадают даже работающие люди, которые получают минималку. Их зарплаты просто не поспевают за реальной «уличной» инфляцией. По официальной статистике за последние 4 года 3 млн человек попали в категорию бедных. И это только одно из многих проявлений.

Как считают инфляцию?

Официальный расчет инфляции осуществляет Росстат (Федеральная служба государственной статистики). Для этого используется так называемая потребительская корзина — набор продуктов, за стоимостью которых постоянно следят. Данные сверяют ежемесячно, и если продукты подорожали, то Росстат считает, на сколько конкретно в процентом соотношении. Список товаров и услуг в корзине устанавливается приказом самого Росстата. В полный список входит несколько сотен товаров и услуг. Еще ведомство следит за тем, какие конкретно продукты были наиболее востребованны в последнее время.

Например, сейчас в списке есть куриное мясо, а вот мяса индейки там нет. То же самое и с другими товарными группами.

Кстати, в потребительской корзине есть не только продукты питания, но и, например, одежда, бытовая техника, чистящие средства, арендная плата, парикмахерские услуги и даже экскурсионные поездки.

Как не нужно считать инфляцию

Думаю, практически каждый знает об инфляции, и каждый раз упоминания её в разговоре вызывает бурю негативных эмоций у граждан России и не только. Утверждения, что всех обманывают, что она выше в несколько раз слышишь на “каждом углу”. Плюс масла в огонь добавляют всевозможные ресурсы рассказывающие о 50% за год! А всё потому, что люди не знают реального значения слова.

В сети можно встретить сравнения цен за год определенных нишевых зарубежных товаров, где цены различаются на десятки процентов. И эти % они выставляют за среднюю (или реальную) инфляцию по стране! Итак, еще раз. Они просто взяли несколько товаров и на основе только их цен сказали: вот смотрите — это реальная инфляция! Это мягко говоря не верный подсчет, так как не репрезентативная выборка на лицо.

Интересно! Выборка считается репрезентативной, когда в исследовании принимает участие большая группа людей, включающая представителей разных подгрупп. Только в данном случае можно получить верные данные. Если же данное условие не соблюдается, то выборка будет не репрезентативной.

Конечно, если взять иностранные товары до 2014 года и двумя годами позднее, то подорожание в 100% найти было просто. Например, смартфоны подорожали очень сильно за это время. Но вещи нужно называть своими именами. Это не инфляция, а девальвация рубля к доллару (из-за политики плавающего рубля). Ведь теперь российским компаниям нужно обменять больше рублей. Потому, что те же Iphone продаются за доллары.