Рефинансирование имеющегося кредита в Сбербанке для физических лиц: категории и виды возможных займов

Сбербанк может осуществлять рефинансирование таких видов кредитов:

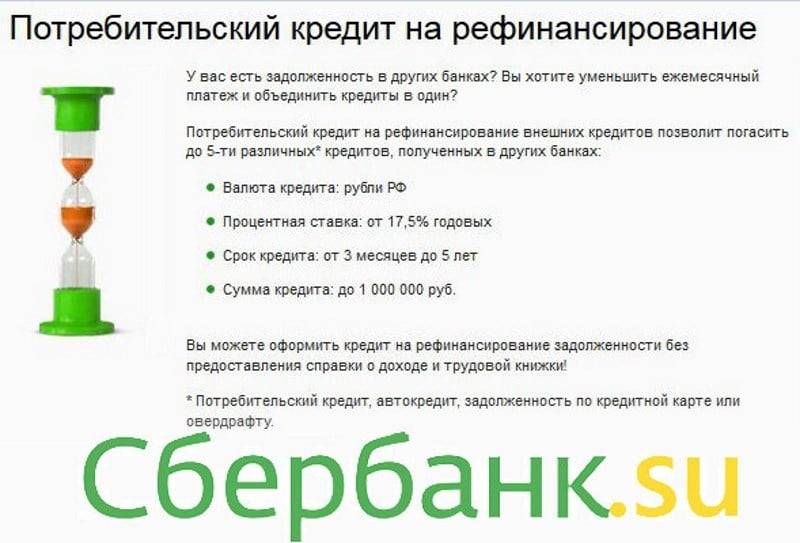

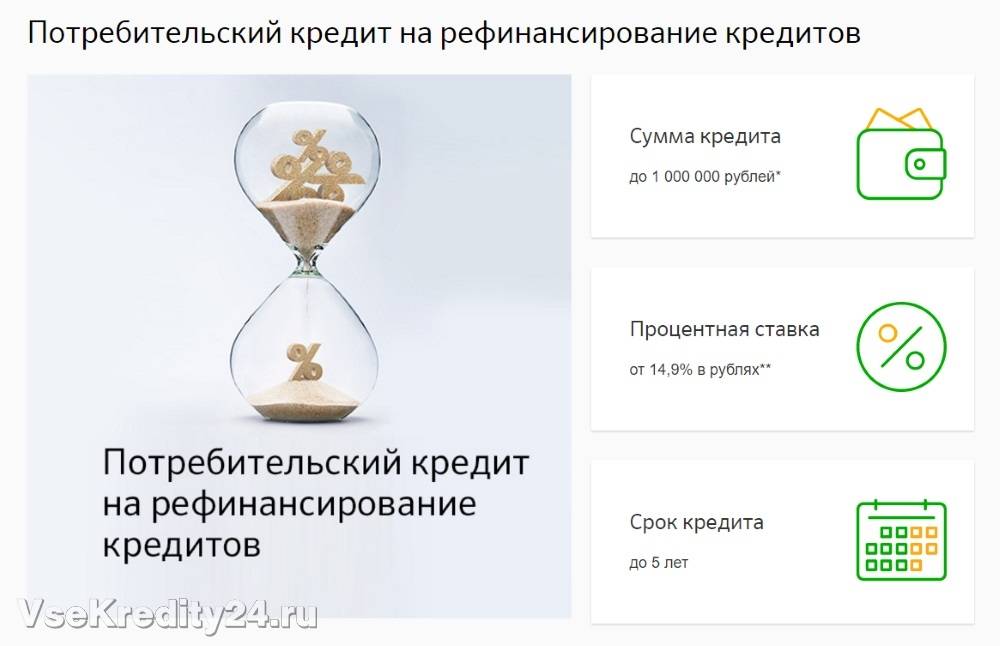

Рефинансирование потребительских кредитов. Потребительские кредиты являются наиболее распространённой услугой в сфере выдачи займов – они подразумевает получение заявителем определённой суммы средств без указания назначения полученных денег – лицо может использовать их в любых целях. Процедура перекредитования таких займов имеет определённые ограничения по возможной сумме тела долгового обязательства – её максимальная величина будет зависеть от платёжеспособности заявителя и от количества взятых ссуд, которые кредитор собирается таким образом погасить.

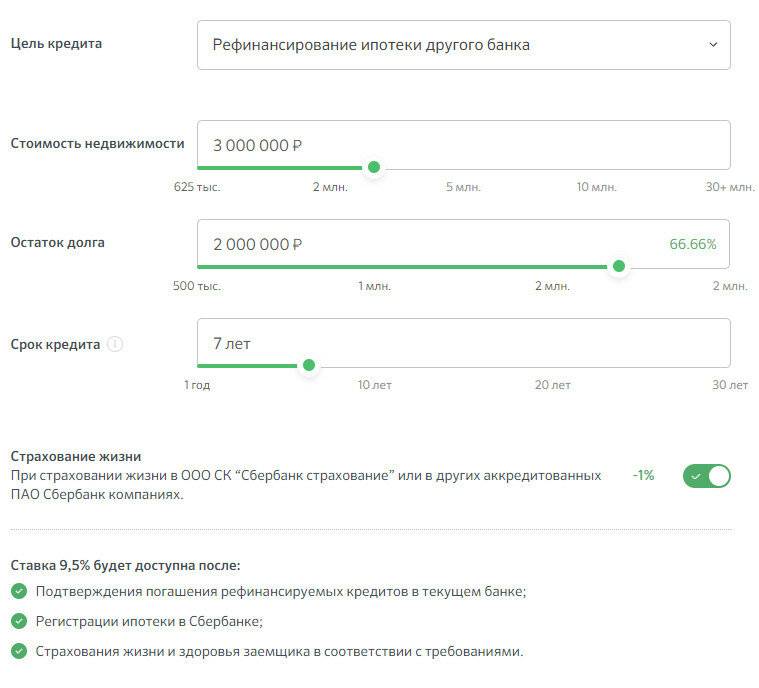

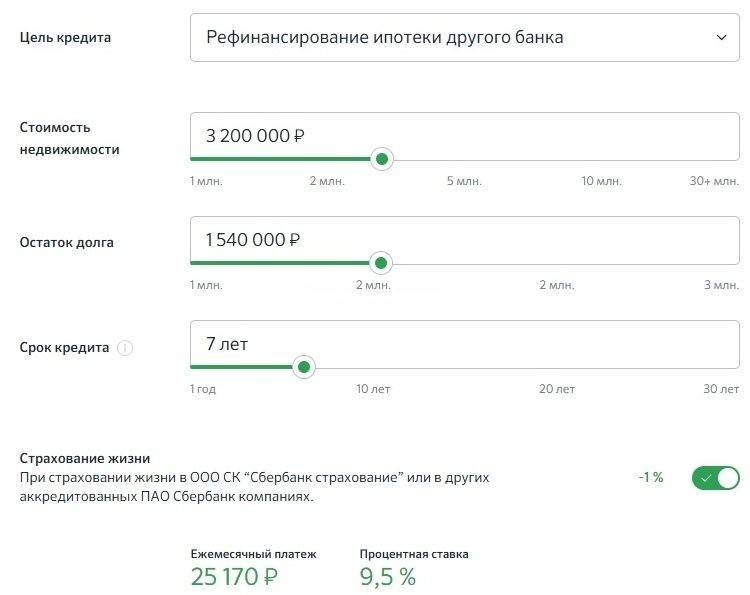

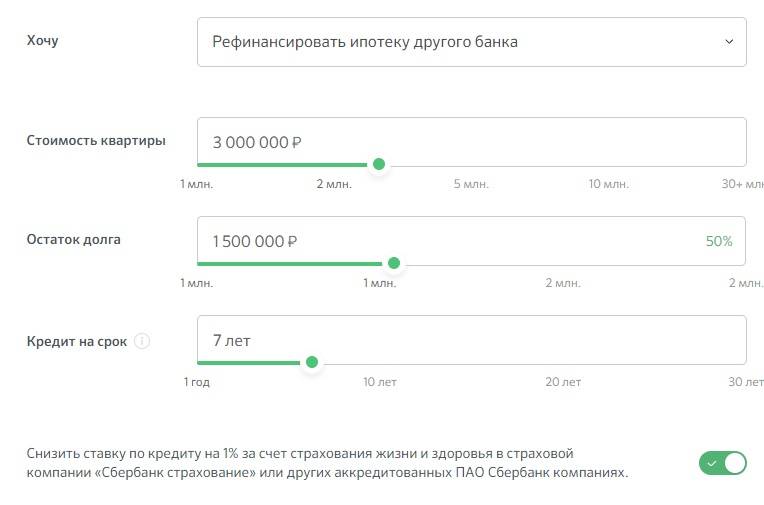

Рефинансирование ипотечного кредита в Сбербанке. Под ипотечными кредитами понимают оформление целевого займа для покупки недвижимости. Поскольку стоимость недвижимости в нашей стране достигает значительных размеров, то период, в течение которого погашаются имеющиеся долги, самый длительный по сравнению с другими займами. В связи с этим процедура перекредитования ипотеки в Сбербанке даже при небольшой разнице в процентной ставке (от 1%) в итоге может дать значительную экономию средств для заёмщика.

Рефинансирование автокредитов. Оформление кредитов на покупку транспортного средства также является одной из наиболее популярных услуг, к которым прибегают граждане нашей страны

Сбербанк осуществляет перекредитование и таких видов целевых займов, но в таком случае необходимо обращать внимание на основные условия первоначального кредита для того, чтобы иметь определённую выгоду.

Одним из наиболее частых спорных моментов рефинансирования кредитов является необходимость согласия банка, в котором кредитор хочет досрочно погасить своё обязательство. При оформлении первоначального займа клиент подписывает договор, в котором чётко указываются даты выплат и необходимые к перечислению суммы. В случае досрочного погашения, естественно, такая процедура произойдёт вразрез с приложенным графиком и письменное согласие банка является необходимым.

Как перекредитоваться в Сбербанке: порядок действий

Опишем стандартный алгоритм переоформления потребительского кредита. Общие этапы схемы: расчет и подача заявки с документами в банк, получение ссуды и погашение первичных долгов.

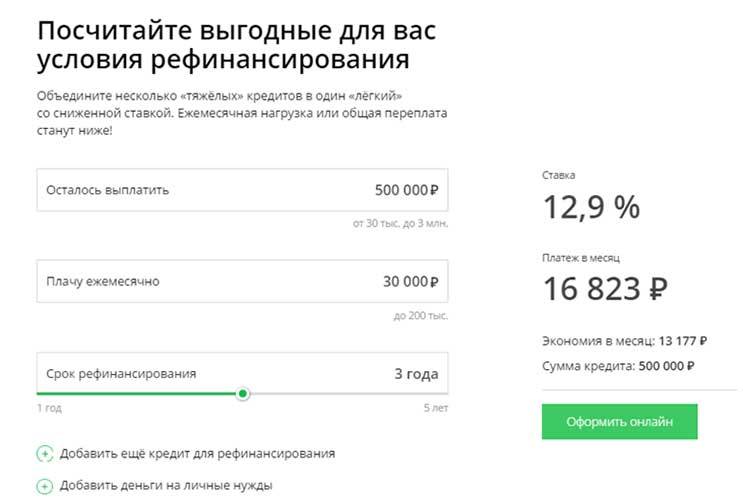

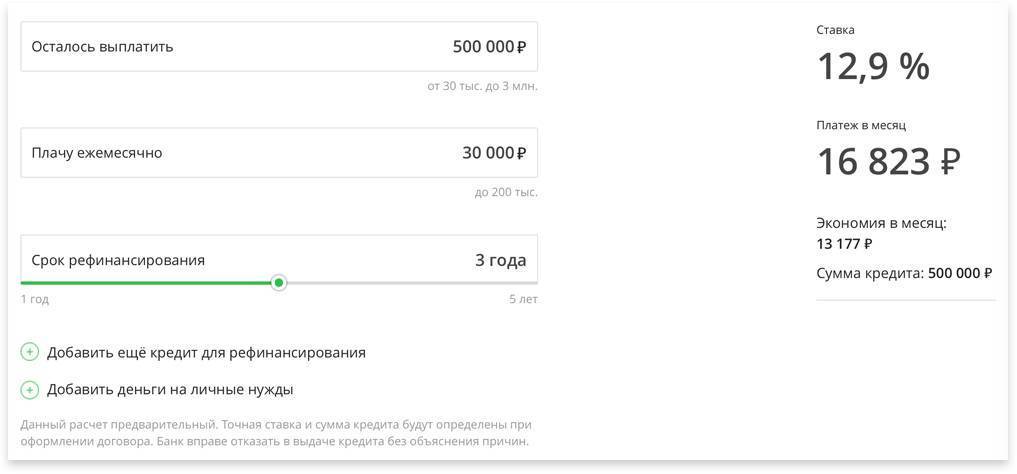

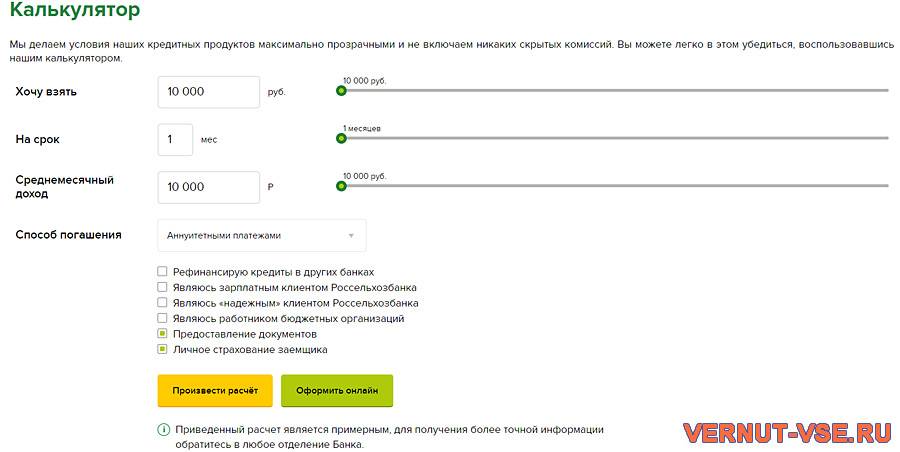

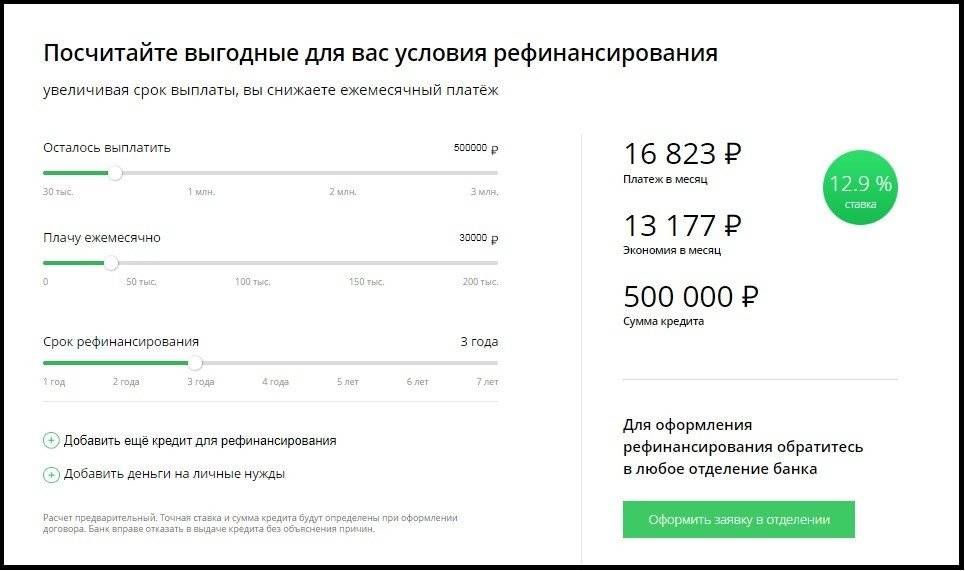

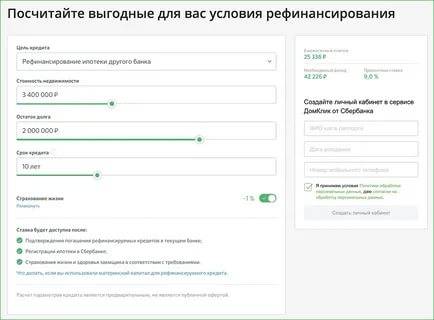

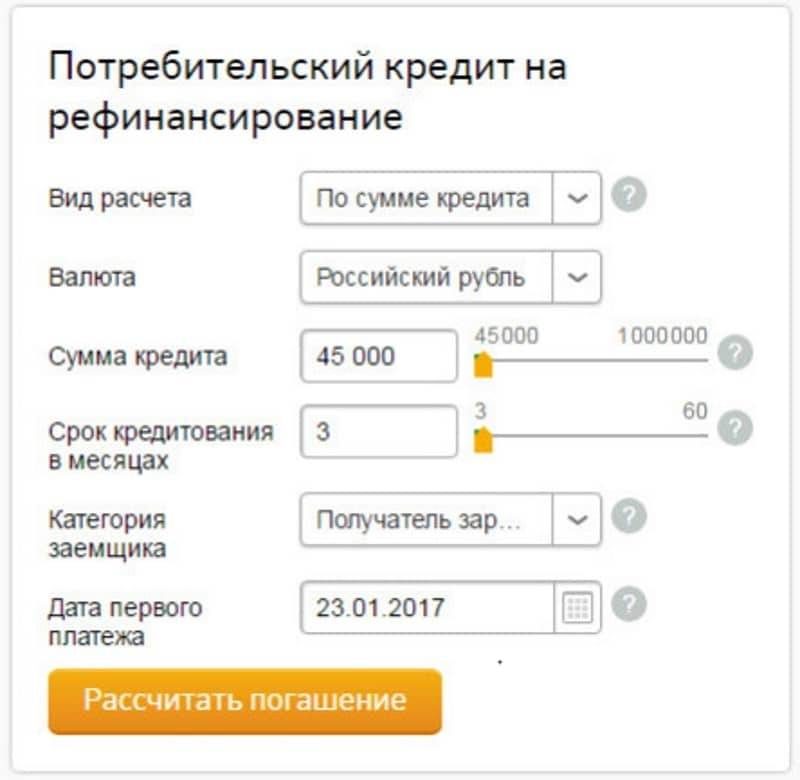

Расчет выгоды и выбор графика погашения

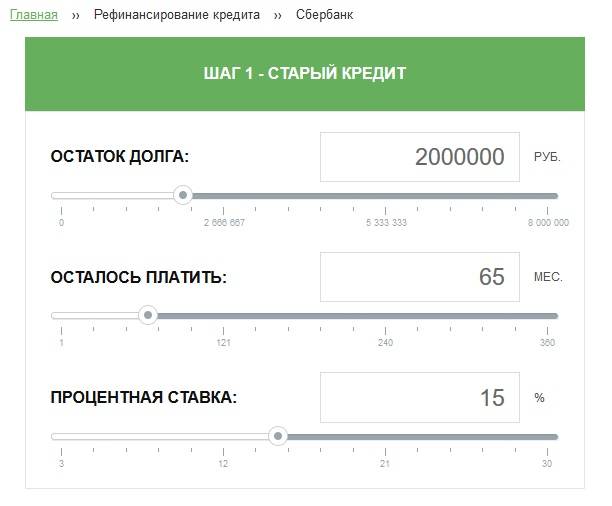

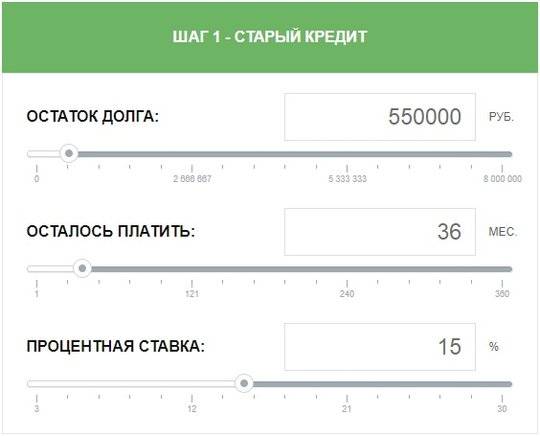

Перед тем как подавать заявку, необходимо рассчитать оптимальные параметры перекредитования исходя из остатка по кредиту в другом банке. Можно использовать любой кредитный калькулятор. Главное условие расчета – возврат аннуитетными (равными) платежами. Именно такой вариант предлагает Сбербанк по программе перекредитования.

Заемщик должен оценить, что для него предпочтительней:

- оставить прежний платеж с одновременным сокращением срока – максимальная выгода;

- сократить ежемесячную плату с сохранением периода возврата – снижение финансовой нагрузки.

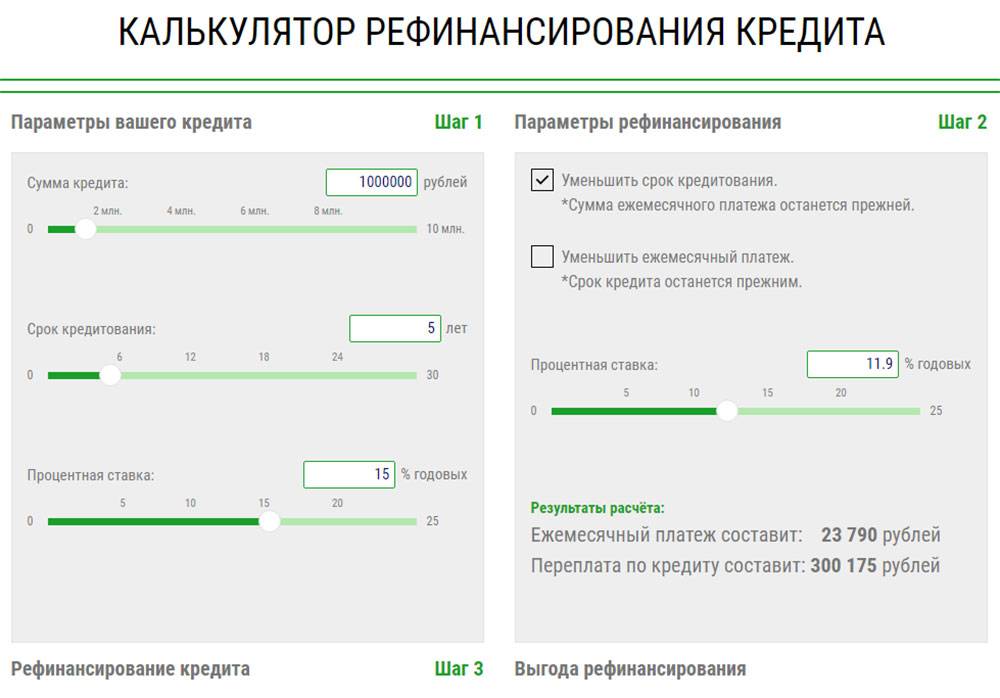

Калькулятор Сбербанка

Калькулятор Сбербанка

Возможные варианты изменения графика:

- Если не менять платеж, то время погашения сократится на 2,5 месяца. Суммарная выгода от перекредитования – более 39 тыс. р.

- Если сохранить срок прежним, то платеж получится уменьшить до 18 тыс. р. Однако при таком варианте перекредитования экономия составит порядка 33,5 тыс. р.

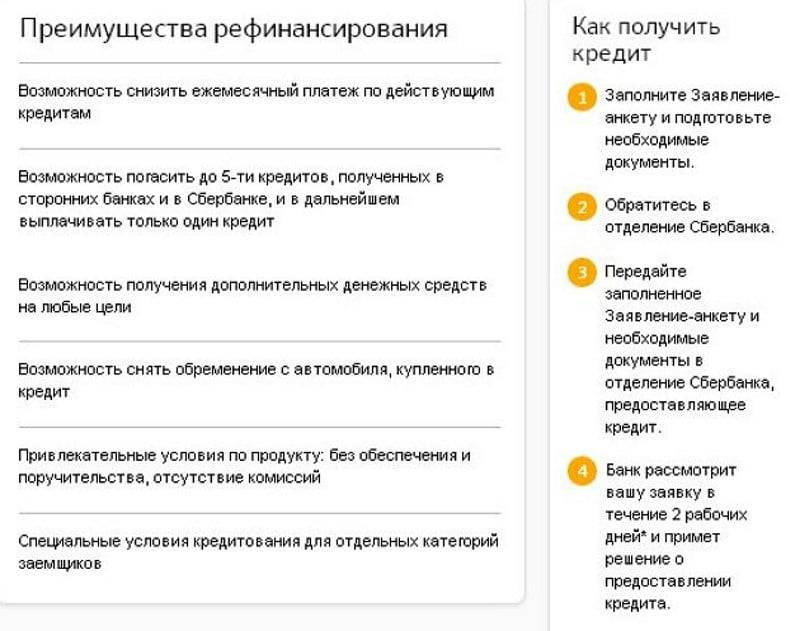

Шаги рефинансирования кредита в Сбербанке

Шаги рефинансирования кредита в Сбербанке

Для максимального снижения платежной нагрузки, можно рефинансировать банковский кредит, переоформив его на длительный срок – до 7-ми лет. Однако стоит помнить – чем дольше период возврата, тем больше переплата.

Перекредитация в Сбербанке – оформление нового займа

Подача заявления на перекредитование кредита в Сбербанке возможно только в офисе финансовой организации. Оформление через Sberbank-Online при рефинансировании недоступно.

Процедура перекредитования:

- Заполнить анкету, собрать документы, взять выписку о текущем кредите и предоставить в банк.

- Дождаться одобрения заявки. Решение принимается в течение двух дней.

- Явится в банк, подписать кредитный договор и платежку на перевод денег в счет оплаты первичного долга.

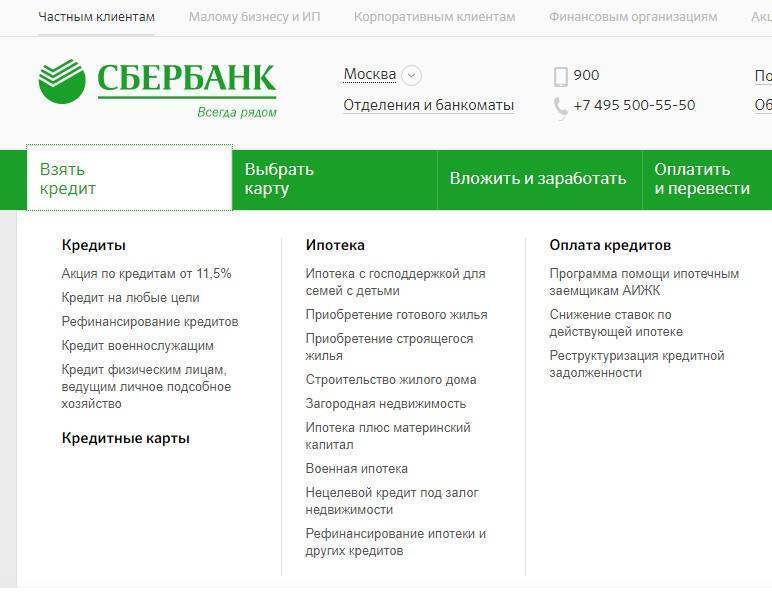

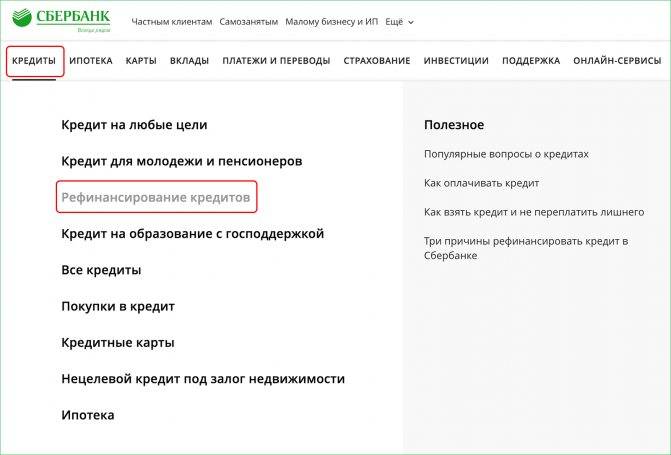

Узнать ближайшее отделение для перекредитования кредита под меньший процент можно на сайте Сбербанка. В разделе «Частным клиентам» перейти во вкладку «Кредит»/«Рефинансирование кредитов» и нажать «Оформить в отделение». Остается ввести адрес и выбрать подходящий офис.

Условия и способы погашения ссуды

Полное, частично досрочное закрытие кредита осуществляется без ограничений по сумме и срокам. Предварительное уведомление не требуется, комиссию Сбербанк не удерживает.

Варианты погашения перекредитованного кредита стандартны:

- через удаленные каналы самообслуживания: МобильныйБанк, СбербанкОнлайн, платежные терминалы;

- безналичное зачисление с другого банка;

- автоматический перевод денег с зарплатного счета;

- оплата наличными в кассе Сбербанка.

Возможно ли рефинансировать кредит?

В Сбербанке действующие клиенты организации или новые заемщики могут рефинансировать свои кредиты, открытые в других организациях. При обращении в финансовое учреждение следует учитывать, что кроме основных требований существует ряд обязательных правил, при соблюдении которых можно перекредитоваться:

- Действующие ссуды не имеют просрочек. При наличии невыплаченных задолженностей банк откажет в одобрении заявки.

- Кредитная история клиента не имеет серьезных пятен. Небольшие просрочки более года назад не принимаются в расчет.

- Доход заявителя позволяет ему выплачивать ежемесячные взносы.

Если все три показателя положительные, то рефинансировать кредит не составит труда.

Какие существуют виды программ?

Программы рефинансирования предлагаются большинством финансовых учреждений. Каждое из них подбирает удобный для себя и выгодный для клиентов вариант. Предложения разнятся по следующим критериям:

- расчет выплат – аннуитетный или дифференцированный;

- размер процентной ставки;

- условия предоставления;

- срок погашения.

Ценность предложения можно понять, лишь оценив все характеристики программы в совокупности. Ориентируясь исключительно на низкую процентную ставку можно не получить выгоды вообще или наоборот потерять еще больше средств.

Какие могут быть цели рефинансирования?

При рефинансировании одного или нескольких кредитов заемщик может преследовать следующие цели:

- Снизить размер ежемесячных выплат по открытым займам.

- Уменьшить срок окончательного расчета по кредитным обязательствам. В этом случае регулярный взнос может оставаться на том же уровне, но период выплат серьезно сокращается.

- Увеличить срок займа. Данный подход дает возможность серьезно уменьшить финансовую нагрузку на бюджет. Эта цель зачастую преследуется теми плательщиками, которые потеряли часть своего дохода и не могут оплачивать займ в прежних объемах.

- Уменьшить общую сумму переплаты.

Каждая цель имеет свои нюансы, но идеальная программа всегда гарантирует снижение переплаты

Поэтому при выборе предложений важно фокусироваться на данном аспекте и всегда смотреть насколько оно выгодно в итоге, а не по факту размера регулярного взноса

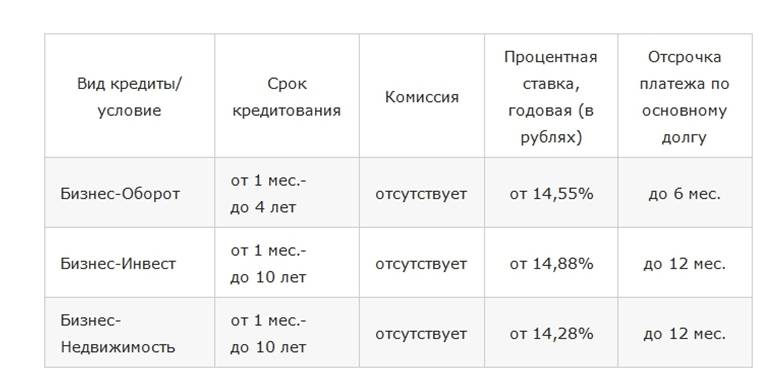

Какие есть действующие программы перекредитования?

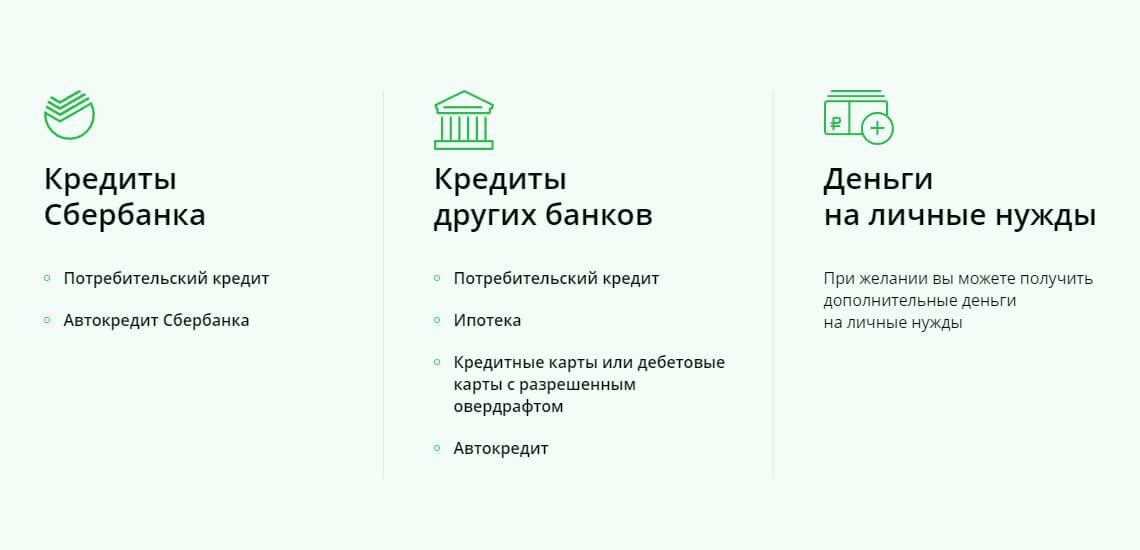

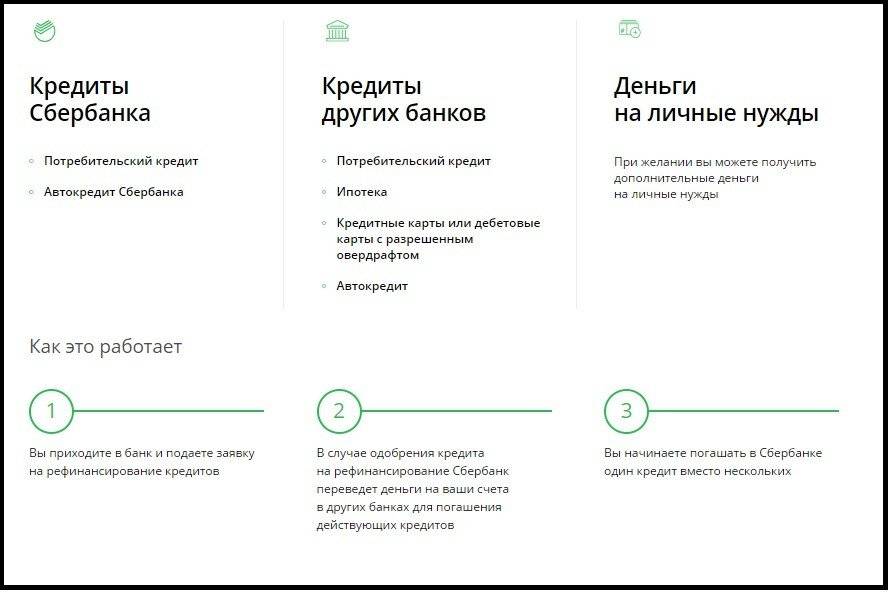

В Сбербанке на сегодняшний день действуют несколько программ перекредитования. Они разделяются на две основных подгруппы:

В Сбербанке на сегодняшний день действуют несколько программ перекредитования. Они разделяются на две основных подгруппы:

- кредиты Сбербанка;

- кредиты других банков.

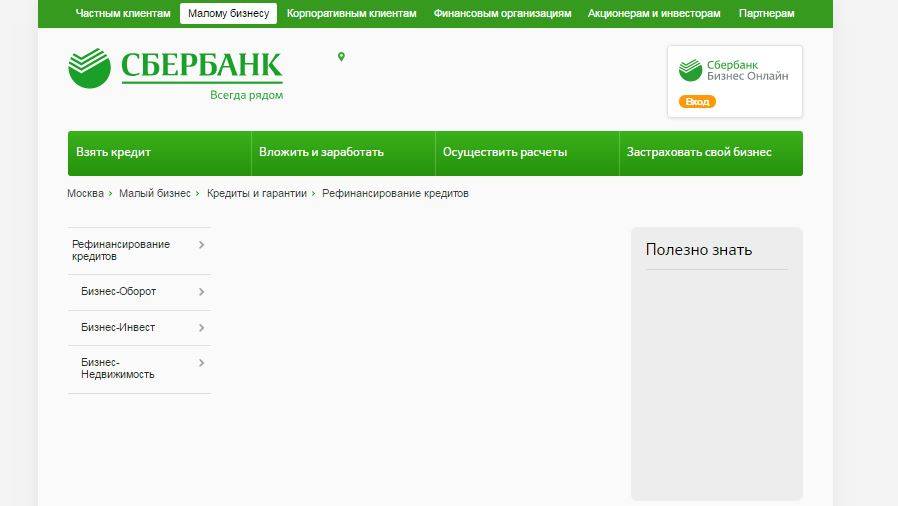

Внутри организации можно перекредитовать потребительский займ и автокредит. Что касается сторонних финансовых учреждений, то здесь выбор шире. Можно подать заявку на рефинансирование:

- Потребительских займов.

- Ипотеки.

- Автокредита.

- Кредитных и дебетовых карт.

Рефинансировать можно сразу несколько кредитов. Это поможет не только уменьшить расходы, но и снизить стресс по постоянному отслеживанию сроков и сумм выплат по разным банкам.

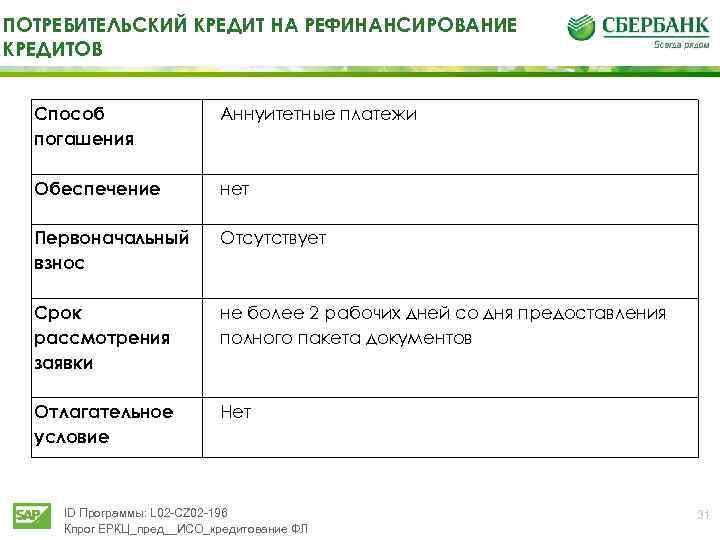

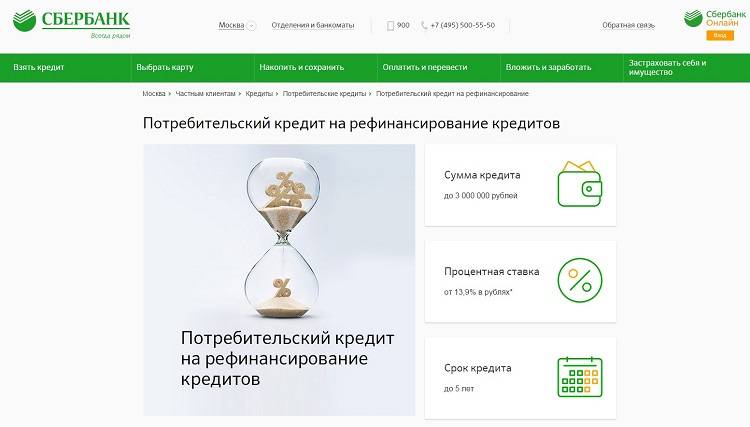

Каковы условия перекредитования?

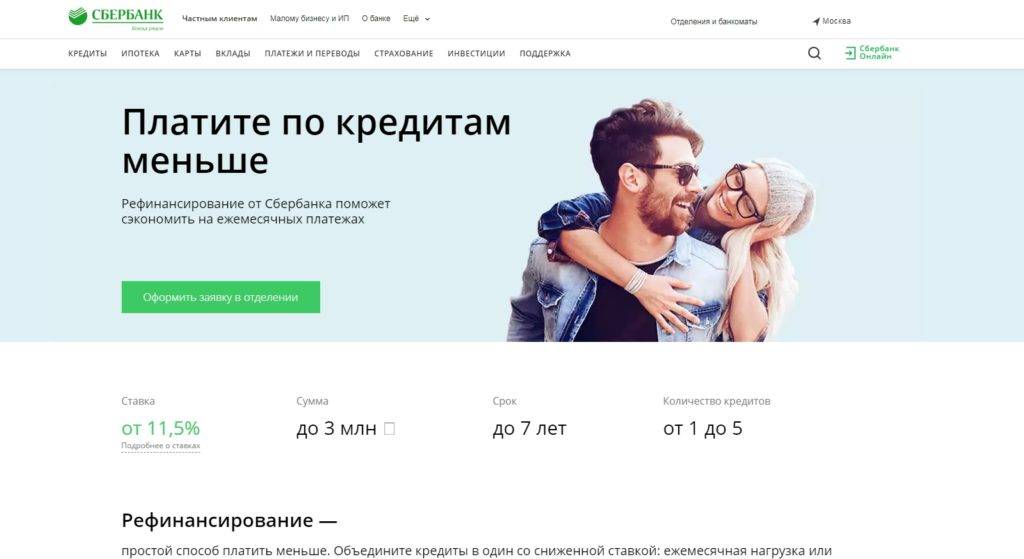

Сбербанк перекредитует заявителей на следующих условиях:

- процентная ставка – 12,5%;

- максимальная сумма займа 3 миллиона рублей;

- срок кредитования не больше 5 лет;

- количество кредитов от 1-го до 5-ти.

При этом не стоит забывать о стандартных условиях использования данной программы. Стать ее участником можно при соответствии следующим критериям:

- Рефинансируемый займ оформлен более 3-х или 6-ти месяцев назад. Минимальный период зависит от вида ссуды.

- До конца погашения кредитной линии осталось не меньше 3-6 месяцев.

- Размер невыплаченных обязательств превышает 50 000 рублей.

Обязательно отсутствие просрочек не только по рефинансируемым ссудам, но и по другим действующим займам.

Программа рефинансирования физическим лицам от Сбербанка России

Под банковским рефинансированием понимается не списание имеющейся задолженности, а выдача другого потребительского займа на новых, более выгодных условиях, с целью погашения существующего долга в других банках.

Заявитель подписывает новый кредитный договор, после чего банк-ссудодатель гасит задолженность в других финансовых учреждениях путем безналичного перевода.

Важно отличать рефинансирование от реструктуризации. В последнем случае происходит переоформление действующего договора на новых условиях в том же банке, который выдал займ

Реструктуризация предполагает возможность предоставления «кредитных каникул» – времени, когда уплачиваются только проценты, и частичное либо даже полное списание имеющейся задолженности.

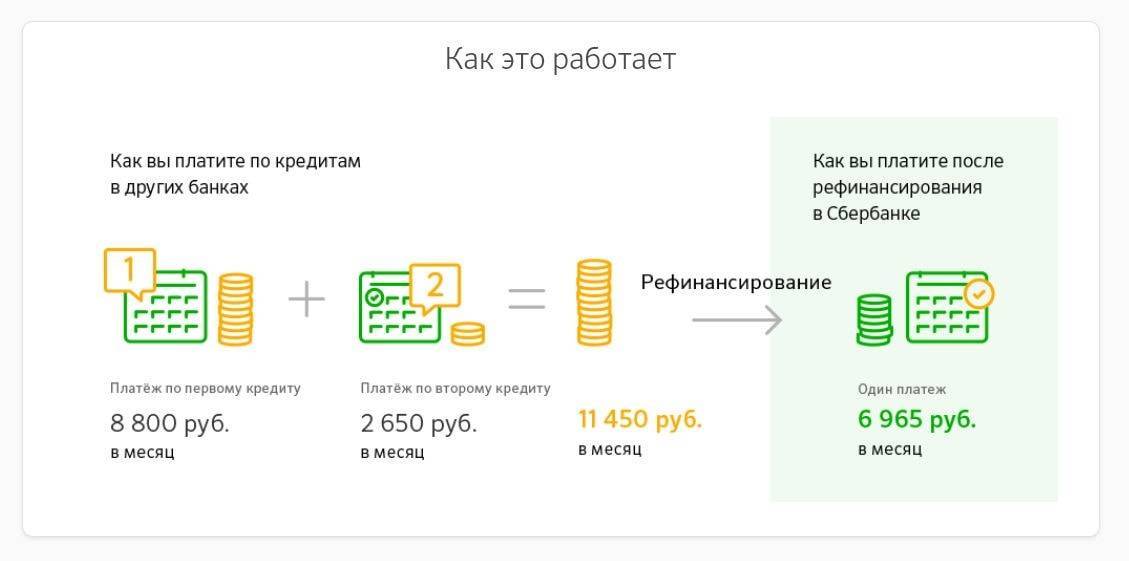

Перекредитование в Сбербанке помогает добиться снижения ежемесячных платежей за счет получения одного займа на более продолжительный срок и под меньшую ставку.

Основные возможности программы рефинансирования:

- объединить до 5 ссуд, взятых у других банков, в одну в Сбербанке под единую ставку;

- снять обременение с транспортного средства, купленного с использованием автокредита;

- снять обременение с недвижимого имущества, приобретенного в ипотеку;

- получить дополнительные деньги свыше рефинансируемой суммы на любые нужды (при наличии платежеспособности).

Кому предоставляется

Воспользоваться программой кредитования могут физические лица, которые имеют непогашенные займы, взятые в банках, расположенных на территории России. Для этого они должны соответствовать следующим критериям:

- гражданство РФ;

- постоянное место работы;

- регистрация на территории России;

- регулярное и без просрочек погашение займов, которые планируется рефинансировать.

Какие кредиты других банков можно перекредитовать

Рефинансированию в Сбербанке подлежат любые ссуды, взятые в других банках:

- на потребительские нужды (в том числе долгосрочные);

- ипотека;

- кредитные карты;

- дебетовые карточки с разрешенным овердрафтом;

- на покупку транспортных средств.

В чем выгода для заемщика

Основное преимущество перекредитования в Сбербанке – это возможность объединить в один разные виды кредитов (от потребительских до ипотеки), выданных сторонними банками. Кроме этого, под программу подпадают займы, выданные в самой кредитной организации, если у заявителя есть как минимум одна ссуда в другой финансовой организации, которую он тоже хочет рефинансировать.

Второй плюс – если позволяет заработная плата или другой доход, подтвердить который можно официально, клиент вправе запросить у Сбербанка дополнительную сумму свыше рефинансируемой. Истратить ее можно на любые нужды без предоставления документального подтверждения.

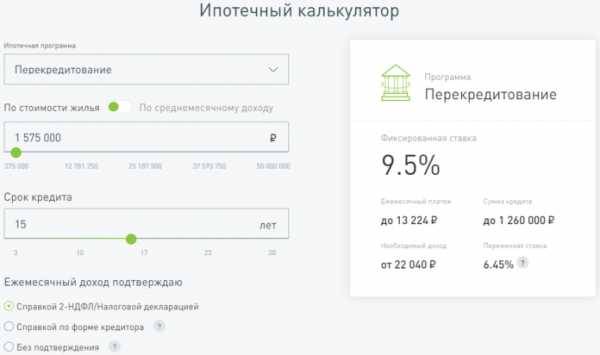

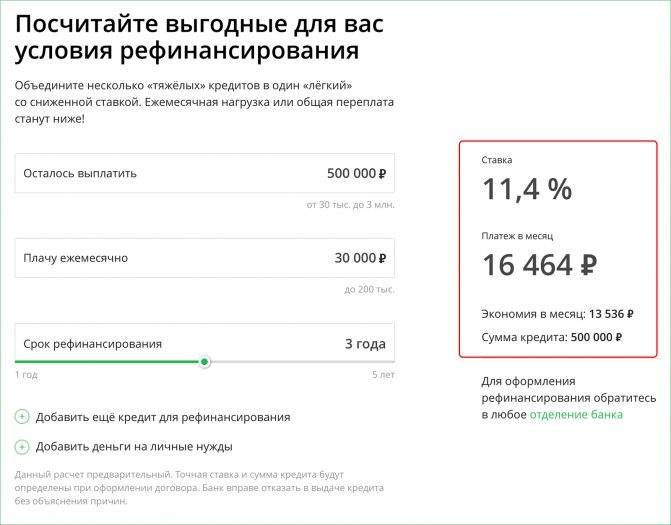

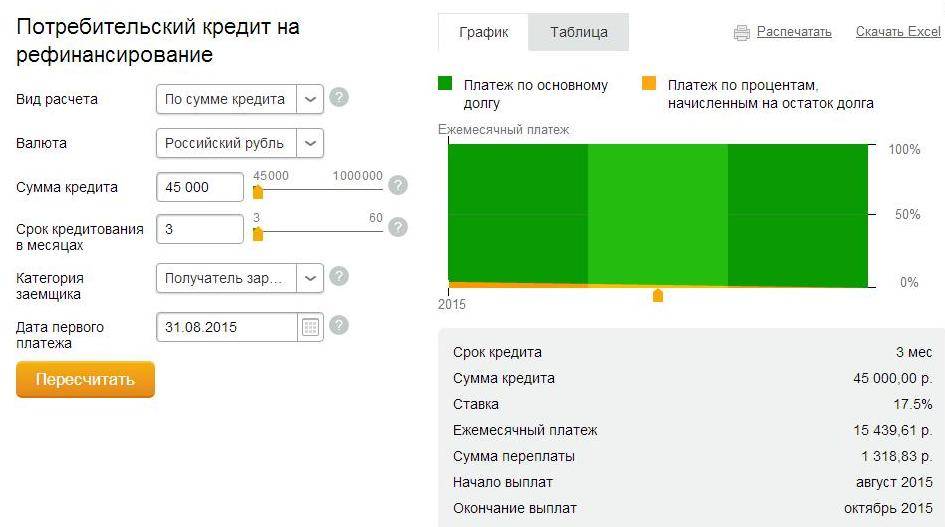

На сайте ссудодателя можно воспользоваться специальным кредитным калькулятором. Он помогает рассчитать предполагаемую сумму ежемесячного платежа и определить эффективность и доступность программы в каждом конкретном случае.

Для расчета нужно ввести:

- остаток по долгу в другом банке;

- сумму ежемесячного платежа;

- планируемый срок перекредитования.

Что такое рефинансирование кредита?

Рефинансирование — это услуга замены одного кредитного обязательства на другое с более приемлемыми условиями. При этом у прошлого кредитора происходит досрочное погашение.

Многие пользователи путают данное понятие с реструктуризацией долга. Однако это совершенно различные услуги. Под реструктуризацией потребительского кредита подразумевают пересмотр банком условий предоставления денежных средств и их изменение на более выгодные (к примеру, продление срока действия ссуды).

Сбербанк России сегодня предлагает населению обе эти услуги. При оформлении рефинансирования потребитель получает на руки (хотя чаще банк сам переводит деньги на счет прошлого кредитора и выдает на руки лишь остаток денежных средств, если это предусмотрено условиями программы) совершенно новый кредит, которым он погашает ранее оформленный займ.

При реструктуризации банковская компания, рассмотрев обращение заемщика, изменяет условия кредитования на более щадящие, чтобы пользователь не попал в долговую яму и вовремя вернул денежные средства. Примером реструктуризации может быть предоставление отсрочки и временное снижение суммы регулярных платежей. Также в рамках данной услуги банк может изменить валюту кредита.

Какие кредиты можно рефинансировать в Сбербанке?

Это могут быть такие виды займов:

- потребительские ссуды (с обеспечением и без, целевые и нецелевые);

- автокредиты;

- кредитные карточки;

- карты дебетового типа с овердрафтом.

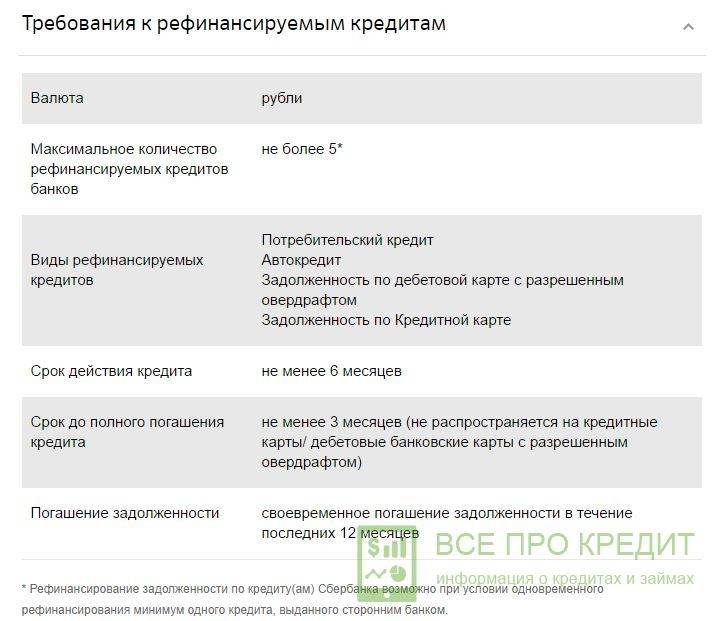

При этом к рефинансируемым потребительским кредитам Сбербанк выдвигает ряд требований:

- ссуда должна быть оформлена не ранее, чем за 6 месяцев до обращения в Сбербанк;

- за период 12-ти последних месяцев заемщиком не должно быть допущено просрочек;

- не должно быть долга;

- по данному предложению ранее не оформлялась реструктуризация;

- число рефинансируемых кредитов не должно превышать 5.

Условия и ставка

В этом году Сбербанк России предлагает физическим лицам рефинансировать кредиты на следующих условиях:

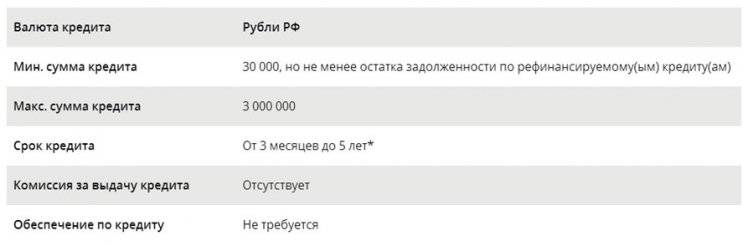

- валюта – российские рубли;

- процентная ставка – от 11,5% в год;

- минимальный размер ссуды — 30 000 руб. (но не меньше остатка задолженности);

- максимально – 3 миллиона руб.;

- срок – от 90 дней до 60 месяцев (5 лет);

- комиссионный сбор за выдачу денежных средств – отсутствует;

- обеспечение – без залога и поручителей.

Требования к заемщикам

Получить услугу по перекредитованию потребительского займа в Сбербанке сегодня доступно дееспособным физическим лицам в возрасте от 21 года. При этом максимальный возрастной возраст — 65 лет. Именно столько может быть заемщику в момент полного погашения ссуды. Так же он должен иметь российское гражданство и постоянно проживать на территории РФ.

Общий стаж должен быть более 365 дней (12 месяцев) за последние 5 лет.

Для заемщиков в возрасте до 65 лет, получающих пенсию на карту Сбербанка и продолжающих работать (т.е. для работающих пенсионеров), условия по программе аналогичны.

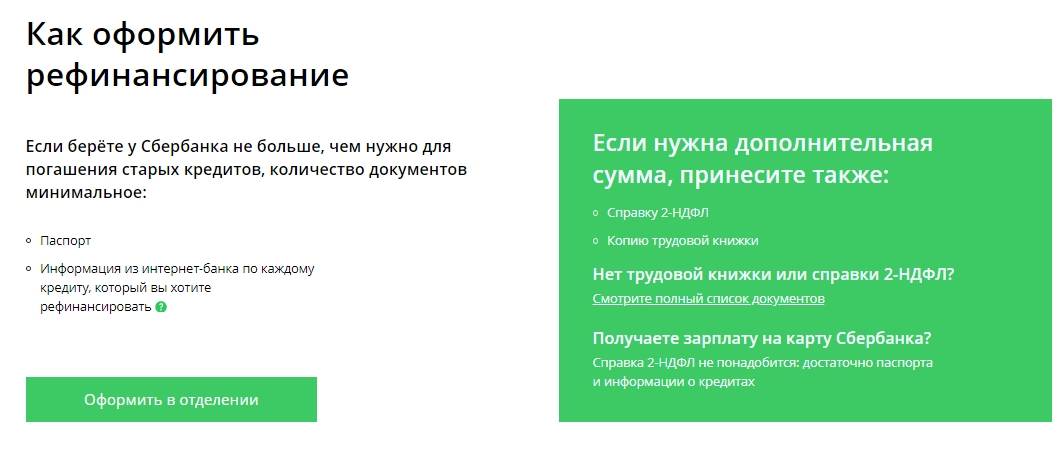

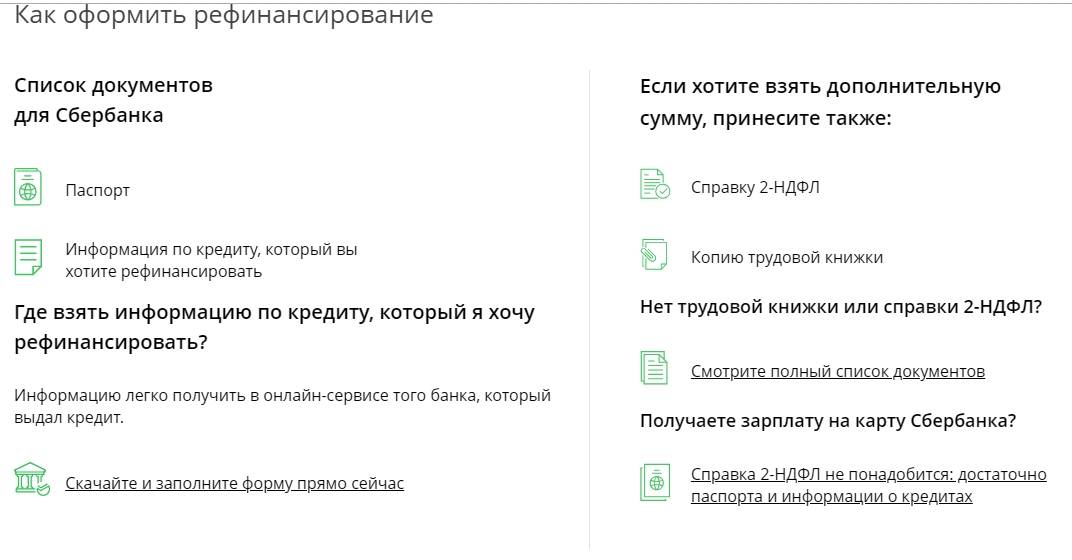

Документы для рефинансирования кредита в Сбербанке

Для того чтобы воспользоваться программой рефинансирования потребителю понадобятся такие документы:

- паспорт РФ с отметкой об адресной регистрации;

- справка о доходах с места трудоустройства (форма 2-НДФЛ);

- трудовая книжка (копия всех заполненных страниц);

- информация по рефинансируемому займу: общая сумма потребительского займа, остаток, процентная ставка, график ежемесячных платежей, договор.

При личном визите в офис Сбербанка заемщику также придется заполнить анкету и заявление на рефинансирование потребительского кредита. Заявление можно оформить онлайн и сэкономить время. При получении положительного ответа на такой запрос, можно явиться в банк с полным пакетом документов.

Получить информацию о рефинансируемом потребительском кредите можно в интернет-банкинге финансовой организации, где он был оформлен. Досрочное погашение также будет доступно для просмотра в личном кабинете.

Что такое рефинансирование кредита в Сбербанке

Сбербанк разработал программу перекредитования, позволяющую получить займ, необходимый для полной выплаты действующих займов, полученных в иных банках. Новый займ может быть оформлен и для того, чтобы избавить залоговое имущество от обременений. Программа предусматривает возможность рефинансирования со сниженной ставкой по процентам.

Советуем к ознакомлению: Список банков для рефинансирования кредитов

Перекредитование оформляется в виде нового кредитного договора, общий размер займа по которому равен сумме тех кредитов, которые клиент намерен полностью погасить. Рефинансируемые кредиты могу быть представлены, как:

- займы без определенных целей;

- крупные потребительские кредиты, включая кредитные карты;

- ипотечное кредитование.

Рефинансирование кредита в Сбербанке для физических лиц имеет определенное удобство, которое заключается в том, что у клиента возникает единое обязательство. С учетом того, что Сбербанк широко представлен в каждом из субъектов РФ, у клиента не может возникнуть трудностей с возвратом оформленной суммы.

Выполнить очередной платеж без дополнительных комиссий можно, как в самом отделении банка, платежном терминале, так и при использовании сервиса «Сбербанк Онлайн». Данный сервис дает возможность подключения услуги автоматических платежей.

Условия рефинансирования – ставка, суммы

Условия в 2018 году, представленные со стороны Сбербанка, не многим отличаются от тех, которые были представлены в прошлых годах.

Сбербанк осуществляет рефинансирование кредитов других банков путем выдачи нового потребительского кредита. В Сбербанке условия следующие:

- общая сумма займа может достигать 3 000 000 рублей;

- Ставка от 11,9% годовых;

- Срок до 5 лет;

- клиент может заявить о необходимости объединения задолженности по пяти кредитам, которые были оформлены, как в Сбербанке, так и в иных учреждениях банковского сектора;

- обязательное указание на цель кредитования, которая указывается, как «…на рефинансирование кредита…»;

- отсутствие требований об обеспечении получаемого займа;

- средства предоставляются в безналичном виде, путем перечисления на счет;

- заключение договора осуществляется в стенах отделения.

Рефинансирование в Сбербанке доступно всем категориям заемщиков. Заявка, направленная в банк клиентом, будет рассмотрена за 2 рабочих дня. Принятое решение будет действительным в течение 30-ти дней.

Со стороны банка применяется процентная ставка, имеющая два значения. Так:

- при сроке кредитования от 3 месяцев до 2 лет, размер процентов составит 13,9%;

- увеличения срока возврата займа до 25-60 месяцев, является основанием для того, чтобы процентная ставка увеличилась до 14,9%.

Воспользоваться более низкой ставкой, можно при рефинансировании в Интерпромбанке.

Осуществить предварительный и ориентировочный расчет размера общей стоимости кредита можно используя калькулятор. Рассчитайте самостоятельно объем переплаты, используя калькулятор. Изменяйте данные о размере требуемого займа и сроках выплаты и выбирайте наиболее приемлемый график.

Банк не ограничивает клиентов в возможности осуществления досрочного погашения.

Требования к клиентам

Рефинансирование доступно людям, отвечающим ряду требований:

- возрастное ограничение в пределах 21 – 65 лет;

- наличие текущего стажа – не менее полугода, такое требование не распространяется на клиентов, с оформленным зарплатным проектом в Сбербанке;

- наличие общего стажа – не менее года. На клиентов, получающих зарплату на карты Сбербанка, требование не влияет;

- нахождение в российском гражданстве;

- наличие постоянной или временной регистрации.

Будет необходимо предъявить такие документы:

- антеку-заявление;

- паспорт, подтверждающий гражданство;

- трудовую книжку/контракт (по требованию банка);

- справка, подтверждающая размер дохода.

Индивидуальным предпринимателям, адвокатам и нотариусам, будет необходимо документально подтвердить свой статус.

Рефинансирование автокредита – оптимальный выход

С одной стороны, все кажется довольно простым, но с другой – некоторые заемщики достаточно безответственно относятся к оформлению автокредита, что выражается, как правило, в несоответствии возможностей взятым на себя обязательствам. Результатом подобных невнимательных поступков становятся просрочки или неуплата кредита. Некоторые заемщики, понимая всю сложность ситуации, стараются найти из нее выход самыми различными способами, другие же не тратят свои силы и просто уклоняются от уплаты. Что касается последнего варианта, то это далеко не разумное решение, поскольку банковское учреждение в любом случае найдет способ вернуть деньги, однако кредитная история заемщика в этом случае будет значительно подпорчена. А плохая кредитная история может стать весьма значительной помехой в дальнейшем.

Более сознательные заемщики, которые попали в такую сложную ситуацию, выбирают выгодный способ, они рефинансируют имеющиеся у них займы. То есть заемщик имеет право оформить заем в другом банковском учреждении для покрытия долгов по имеющимся кредитным обязательствам. Зачем менять один кредит на другой? Если же более детально рассмотреть данное предложение, то разница есть, и заключается она в условиях предоставления займа. Таким образом, возможен вариант оформления автокредита на более длительный срок, под меньший процент или без комиссий. В результате этого сумма ежемесячного платежа, которую платит заемщик, должна уменьшиться, следовательно, проблем с погашением возникнуть не должно.

Рефинансирование кредитов в Сбербанке в 2021 году

Существует ряд неоспоримых преимуществ этого конкретного банка и его предложений перед конкурирующими организациями. Среди них стоит выделить в качестве основных, следующие:• Благодаря услугам банка у клиентов появляется возможность сделать платеж, который стоит вносить каждый месяц меньше, чем он был до этого;• Если авто было куплено в кредит, то процесс позволяет снять с него наложенные обременения;• Благодаря рефинансированию в Сбербанке, условия в 2021 году такие, что процентная ставка может тать ниже, а клиент может закрыть кредитные обязательства в других банках, превратив до пяти кредитов в один, что очень удобно при погашении долга;• Стоит отметить, что этот кредит не потребует дополнительного обеспечения. Кроме того, поручители тоже не нужны при оформлении договора;• У клиентов появляется реальная вероятность того, что они смогут получить дополнительные денежные средства на свои личные целевые направления;• В Сбербанке клиенты делятся на различные категории, поэтому представители разных категорий смогут получить индивидуальные условия кредитования, которые позволят максимально выгодно вести сотрудничество с банком.

Для любого заключения договора с банковскими конторами обязательно нужны дополнительные документы. Если же вам необходимо рефинансирование, то обязательно возьмите с собой следующие бумаги:

- Удостоверение личности и того, что вы являетесь гражданином РФ, а именно паспорт, при этом обязательно должна стоять пометка о регистрационных данных;

- Все справки и подтверждения финансового состояния клиента, а также документы, подтверждающие, что заемщик работает в реальном времени и получает стабильный заработок. Эта документация может не потребоваться, если сумма займа небольшая и соответствует остатку на кредите;

- Также обязательно нужно предоставить все данные по кредитным обязательствам, по которым нужно проведение рефинансирование в Сбербанке, такие условия в 2021 году, чтобы была доступная процентная ставка;

- В некоторых случаях достаточно и справки о том, что заемщик зарегистрирован в стране. Но при этом нужно подготовить и документы, подтверждающие, что человек постоянно находится в определенном месте.

После того, как все документы будут предоставлены работникам банка, получить ответ о том, будет ли рефинансирован ваш кредит, вы сможете в течении нескольких рабочих дней. После того, как вы получите позитивный ответ от банка, получить полное финансирование вы сможете на протяжении календарного месяца, состоящего из тридцати дней. Главное, что нужно помнить, это обязательно пройти правильно порядок подтверждения того, что вы используете полученные деньги по заявленному назначению.

Банком установлены требования к подлежащему рефинансированию кредиту:

- количество объединяемых займов – не более 5-ти;

- объединяемые кредиты – рублевые;

- срок действия кредитных договоров – от 180 дней (на день оформления кредитной заявки);

- полное погашение прежних займов без допущения просрочек;

- отсутствие в настоящем просрочки;

- возможность рефинансирования только займов, не прошедших реструктуризацию.

Условия рефинансирования Сбербанка:

- наибольшая сумма для каждого объединяемого займа – 3 млн. рублей;

- наименьшая – 30 тысяч рублей;

- минимальный срок действия кредитного договора – 3 месяца;

- максимальный – 5 лет;

- ставка рефинансирования при сумме от 30 до 500 тысяч рублей – 13,4%;

- при сумме от 500 тысяч до 3 миллионов – 11,4%;

- комиссионные за предоставления услуги не снимаются;

- обеспечение займа отсутствует.

Чтобы клиент смог воспользоваться банковской услугой, он должен соответствовать следующим требованиям:

- Возраст на дату оформления договора – от 21 года.

- Возраст на дату закрытия договора – до 65 лет.

- Рабочий стаж:

- для гражданина, пользующегося зарплатной карточкой Сбербанка – не меньше 3 месяцев на нынешней работе;

- для работающего пенсионера, имеющего зарплатный счет Сбербанка – не меньше 3 месяцев на нынешней работе при стаже от 6 месяцев за последний 5-летний период;

- для гражданина, не пользующегося зарплатным счетом Сбербанка, не предоставившего документальное подтверждение финансовых возможностей и занятости – не меньше 6 месяцев на нынешней работе при стаже от года за последний 5-летний период.