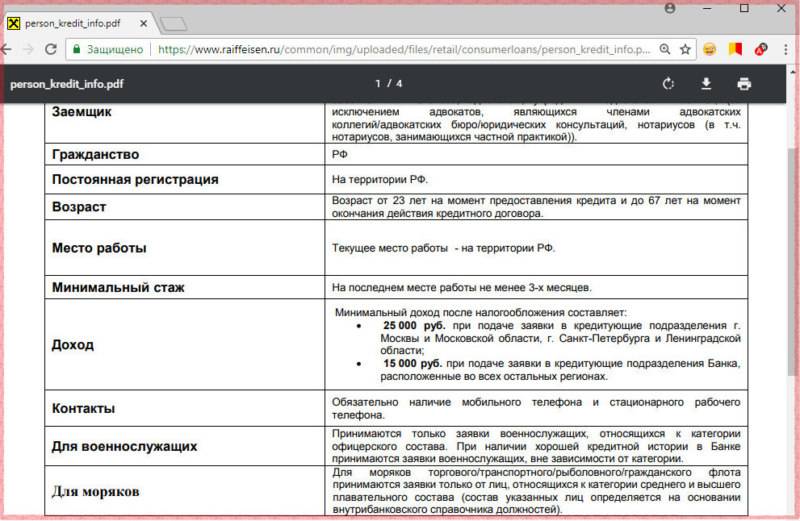

Требования к заемщикам

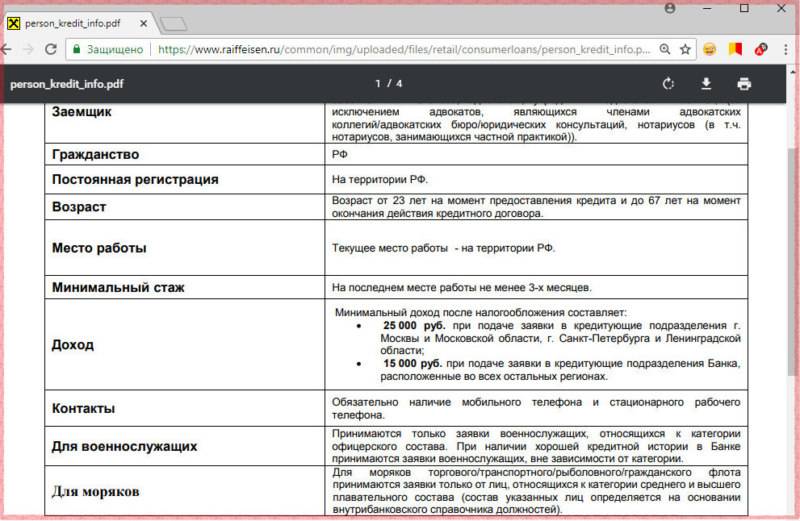

Райффайзенбанк тщательно следит за тем, чтобы все его клиенты могли платить по счетам и заслуживали доверия. В связи с этим к заемщикам финансовой организации выдвигается целый ряд строгих требований:

- Гражданство – РФ;

- Возраст – 23 – 67 лет;

- Постоянное трудоустройство;

- Наличие телефонов для связи (сотового и рабочего);

- Кредитная история – хорошая;

- Минимальный доход: для Москвы, Питера, Ленинградской и Московской области – 25 тыс. руб., для всех других регионов – от 15 тыс. руб.

На заметку! Еще одним важным условием для оформления рефинансирования является отсутствие у клиента статуса ИП – для физических лиц, являющихся владельцами бизнеса, услуга не предоставляется.

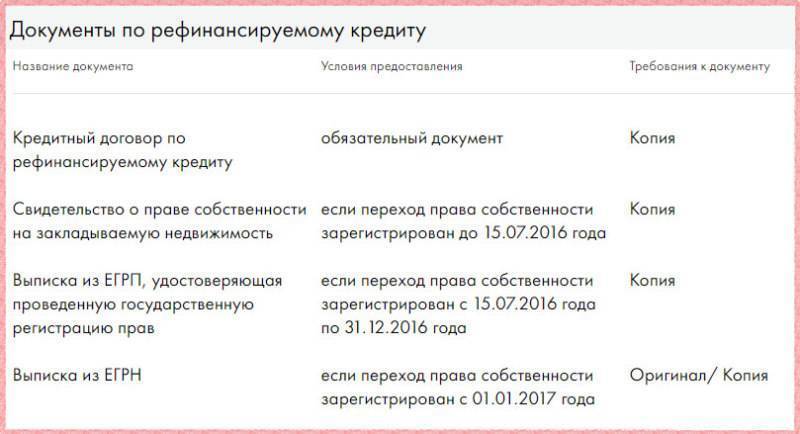

Список необходимых документов и требований для перекредитования

Требования Райффайзенбанка к физическим лицам следующие:

- Гражданин РФ в возрасте от 23 до 67 лет (на момент окончания срока действия договора).

- Постоянная регистрация в любом субъекте Федерации.

- Обязательно наличие мобильного и стационарного рабочего телефона.

- Рефинансирование недоступна индивидуальным предпринимателям, владельцам бизнеса, адвокатам и нотариусам.

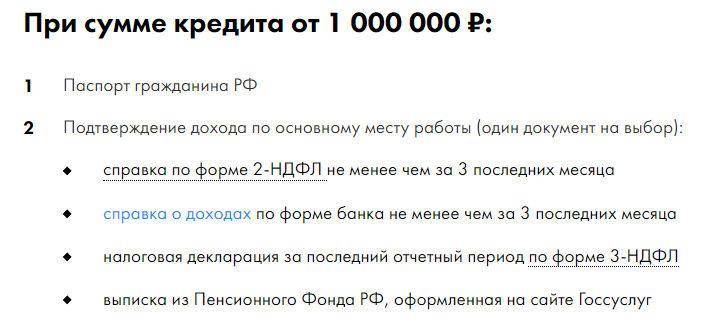

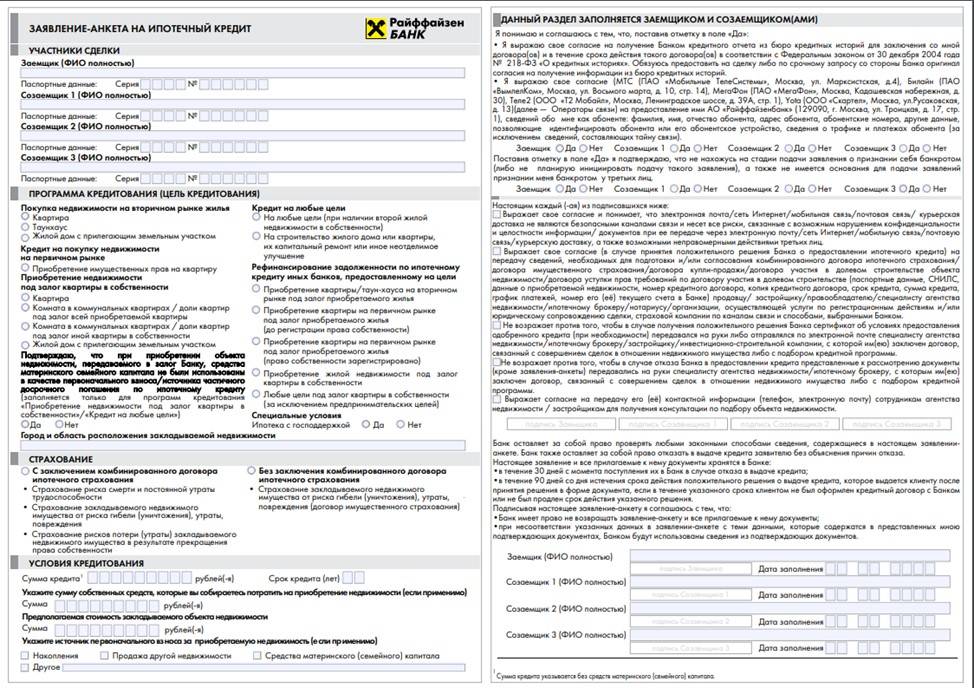

Для получения кредита в Райффайзенбанк необходимо предоставить следующие документы:

- Только паспорт гражданина РФ при рефинансировании до 300 000₽.

- От 300 000₽ до 1 000 000₽ необходимо документальное подтверждение дохода (в том числе и дополнительного) за 3 последних месяца справкой 2-НДФЛ, оформленной по форме банка или налоговой декларацией 3-НДФЛ.

- Подтверждение официального трудоустройства, при сумме кредита на рефинансирования более 1 000 000 ₽, копией каждой заполненной страницы трудовой книжки с заверением работодателя, копией контракта или другим способом.

Процедура оформления и погашения займа

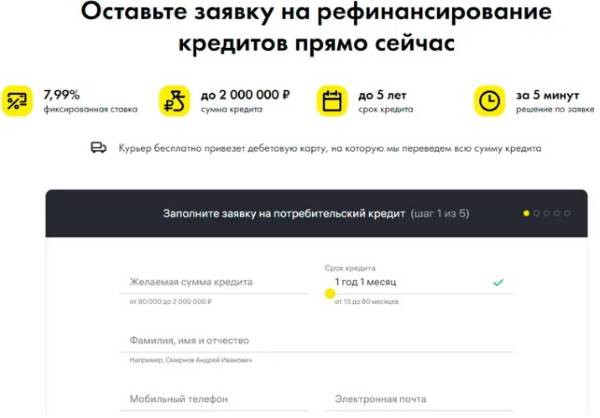

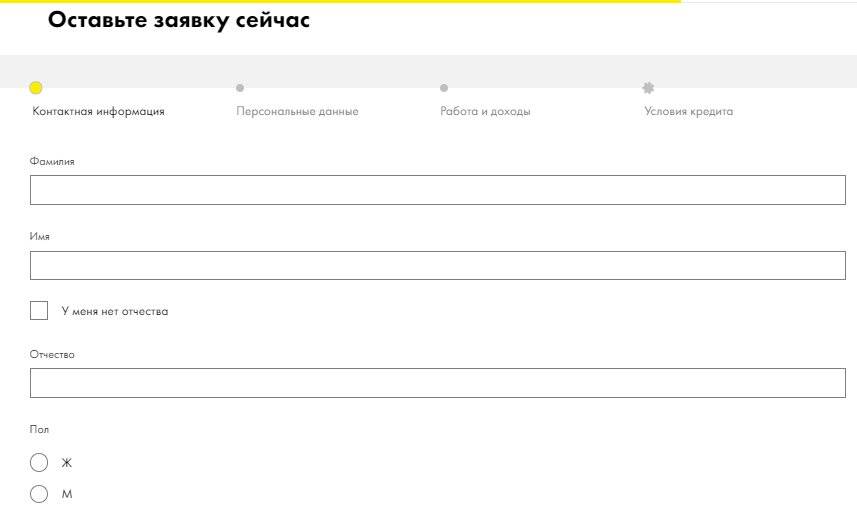

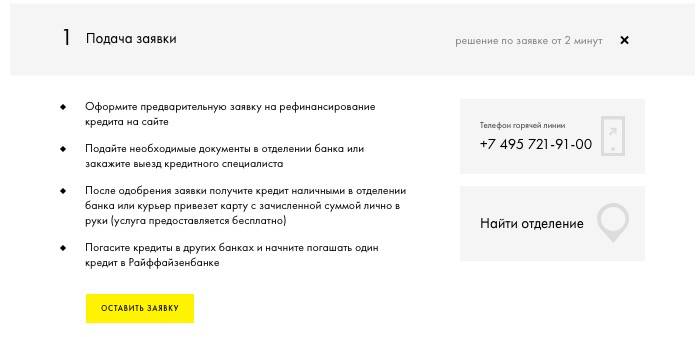

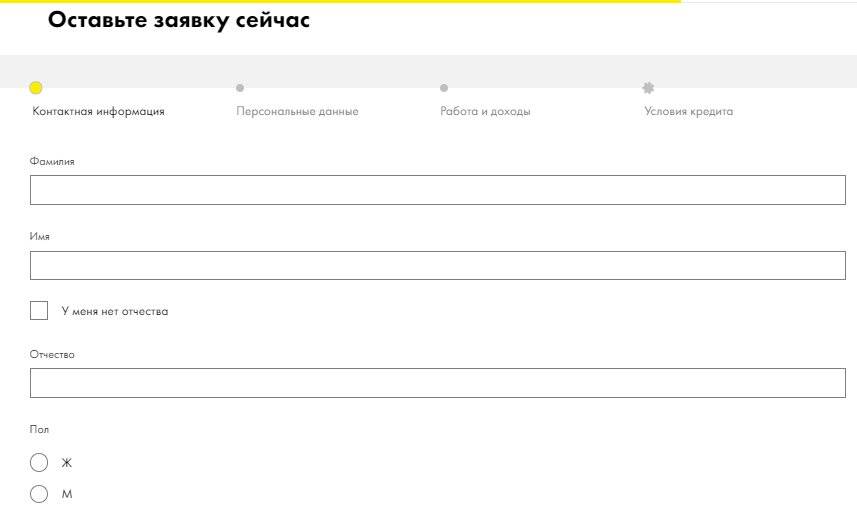

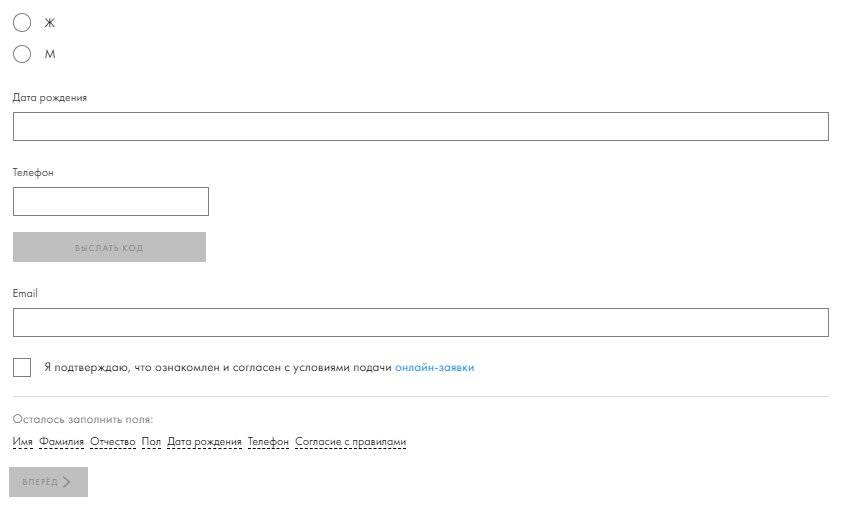

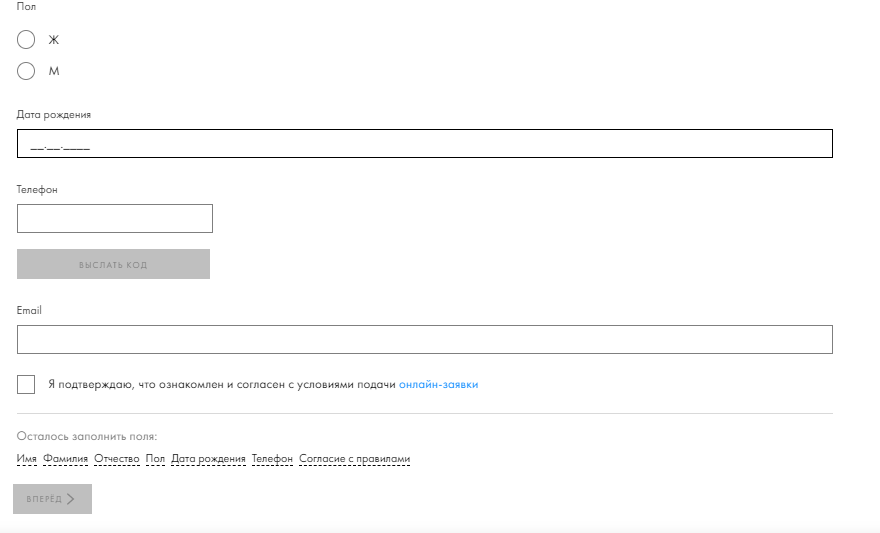

Для получения средств на рефинансирование долгов в других банках необходимо подать онлайн заявку на официальном сайте Райффайзенбанка. В анкету вносятся базовые персональные данные физического лица. На обработку заявки уходит от 1 часа. Специалист кредитной организации может с вами связаться для уточнения данных по запрашиваемому кредиту. Также можно сразу с документами посетить отделение банка и написать заявление, или вызвать специалиста на дом (доступно не во всех регионах). При наличии предложения от Райффайзенбанка можно сразу получить деньги через онлайн сервис.

Для получения средств на рефинансирование долгов в других банках необходимо подать онлайн заявку на официальном сайте Райффайзенбанка. В анкету вносятся базовые персональные данные физического лица. На обработку заявки уходит от 1 часа. Специалист кредитной организации может с вами связаться для уточнения данных по запрашиваемому кредиту. Также можно сразу с документами посетить отделение банка и написать заявление, или вызвать специалиста на дом (доступно не во всех регионах). При наличии предложения от Райффайзенбанка можно сразу получить деньги через онлайн сервис.

В случае положительного решения по заявки на рефинансирование необходимо со всеми документами посетить офис Райффайзенбанка для заключения сделки. После подписания договора деньги либо выдаются на руки в наличной форме, либо переводятся на специально открытую дебетовую карту. Далее вам самостоятельно требуется погасить текущие кредиты в других банка, на что выделяется 90 дней. Райффайзенбанк может самостоятельно увидеть закрытие задолженностей через БКИ, но лучше принести им справку о погашении кредитов из других кредитных организаций, так как по прошествии 90 дней и отсутствия информации процентная ставка увеличивается на 8% годовых.

Погашение кредита происходит аннуитетныеми (равными) платежами. Если вы решите вернуть задолженность по рефинансированию досрочно, то при внесении денег через кассу возможны ограничения по сумме (узнавайте предварительно). В случае несвоевременного внесения платежа начисляется штраф в размере 0,1% от суммы возникшей задолженности за каждый день просрочки.

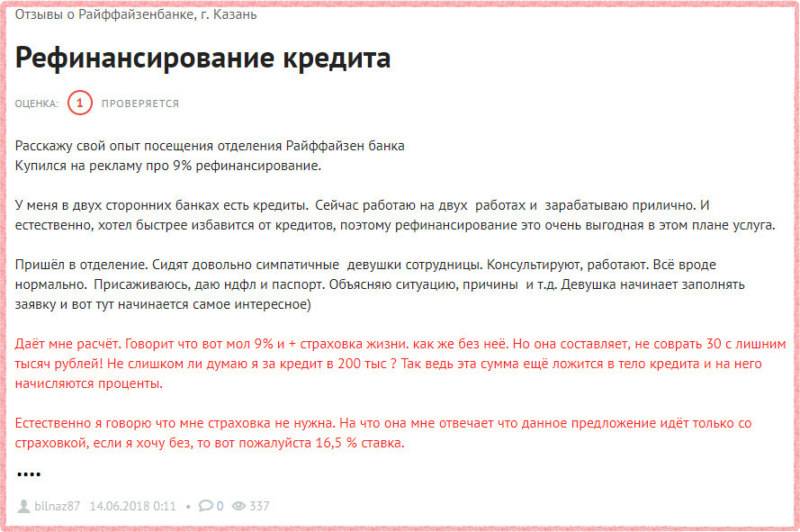

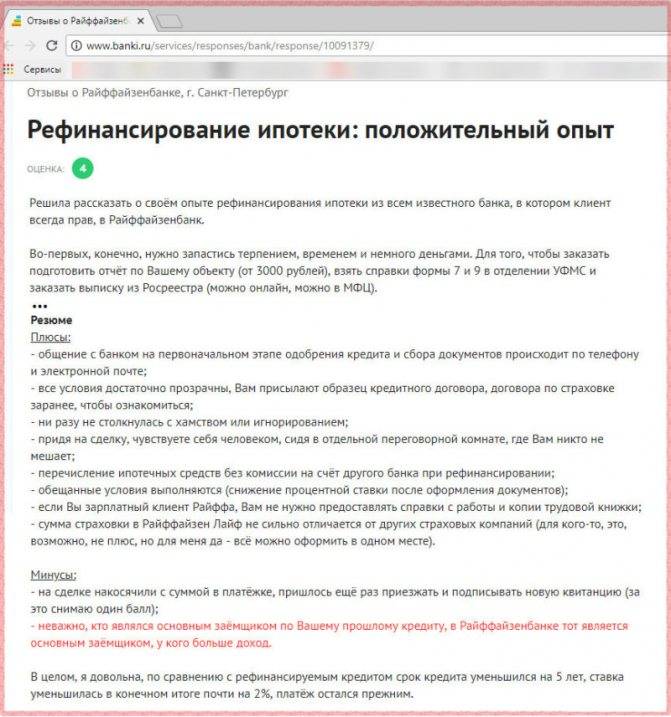

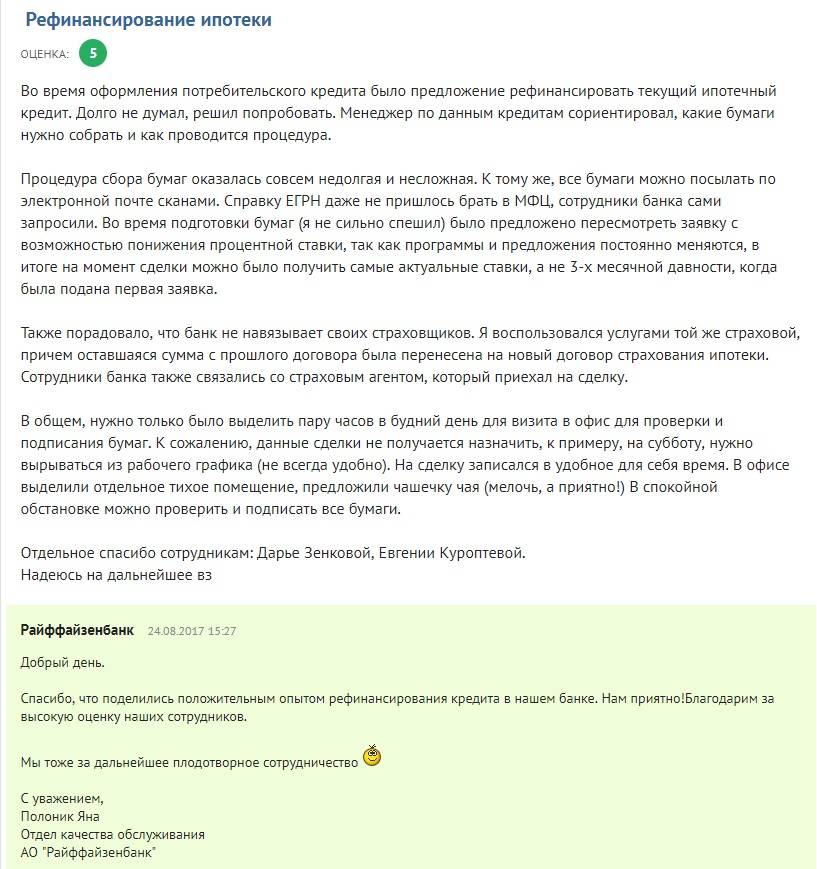

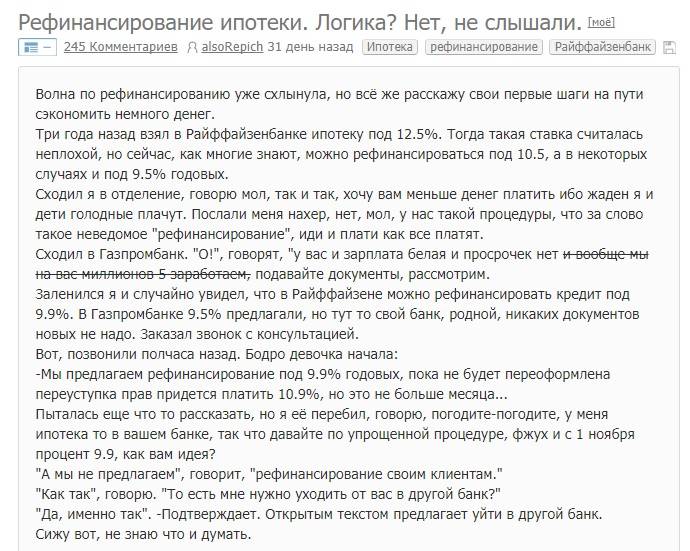

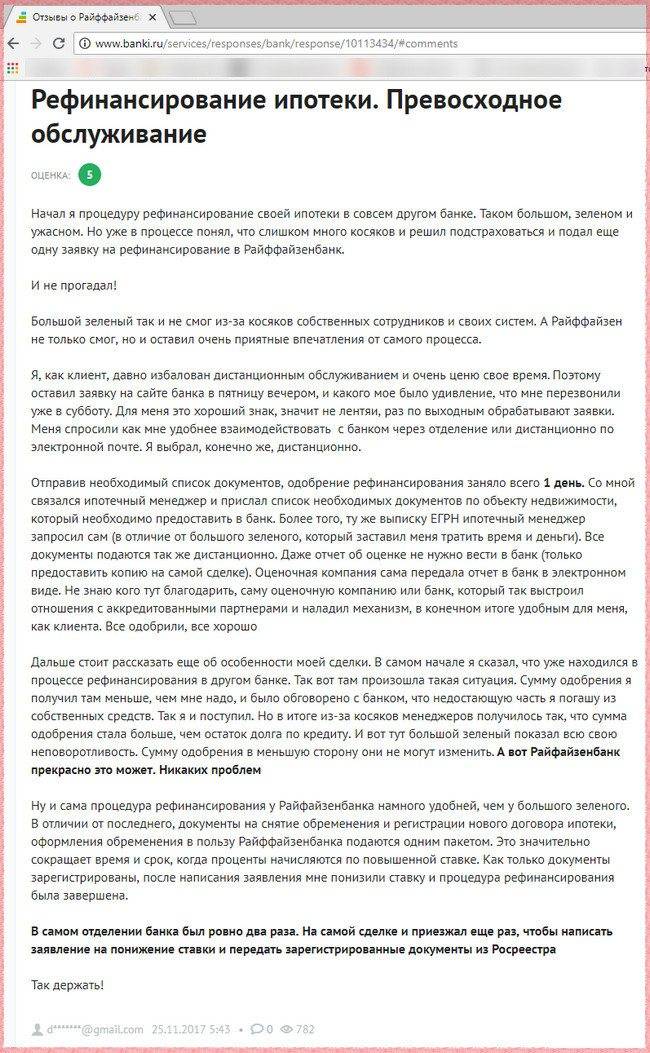

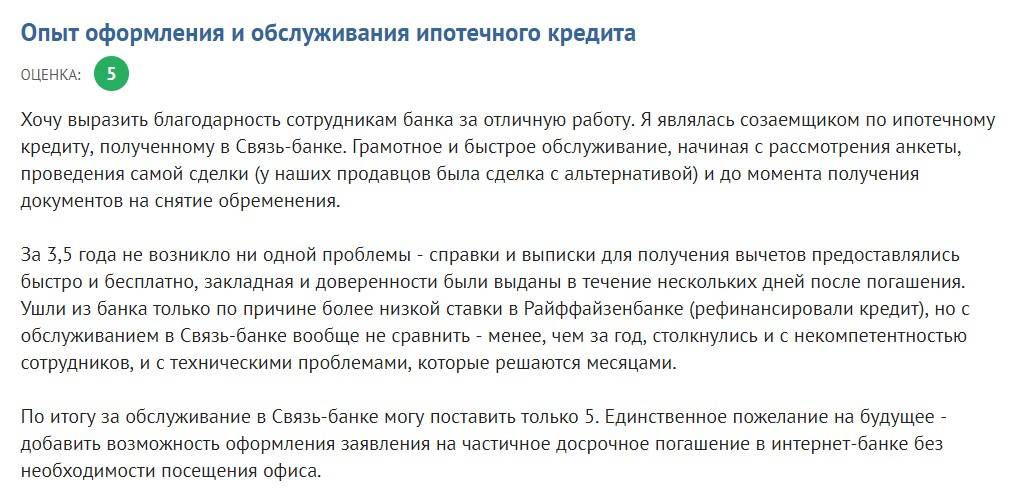

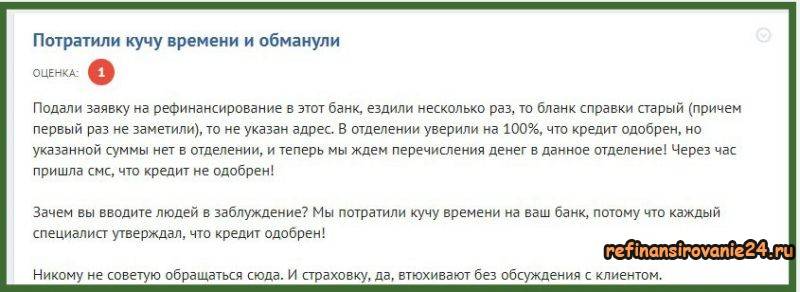

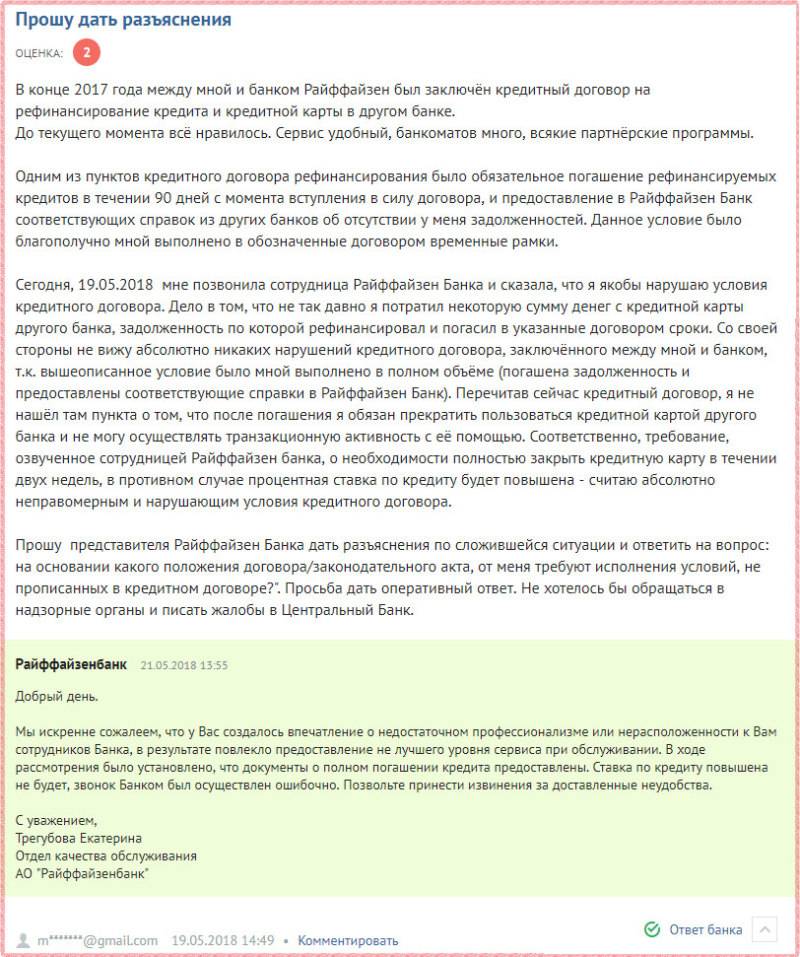

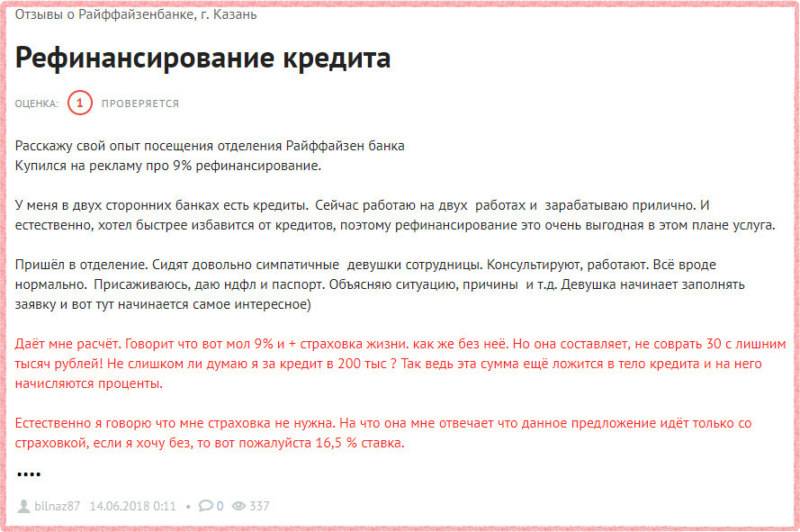

Отзывы клиентов о сотрудничестве с Райффайзенбанком как по рефинансированию, так и по другим программам, предлагающим кредиты, очень разнообразные. Есть достаточно много положительных отзывов, но и отрицательных хватает. Связаны негативные сообщения с незнанием об обязательности страховки, негодованием по поводу ее оплаты сразу за весь срок (вычитают из суммы выделенной на рефинансирование), недостаточно хорошее обслуживание и частые технические проблемы. Ниже можете ознакомиться с одним из типичных отзывов.

Лучшие предложения от конкурентов

Выгодность предложения Райффайзенбанка связана с обязательным страхованием. Поэтому среди конкурентов давайте разберем предложения без страховки, но с относительно выгодной процентной ставкой:

- Фиксированную процентную ставку и без оформления страхового полиса предлагают Сбербанк (11,4%), Росбанк (6,9%) и ВТБ (от 7,5% при сумме более 500 000 ₽).

- Низкий, но не фиксированный процент можно получить в Альфа-Банке (от 9,9%) и Почта Банке (от 12,9%).

- Более высокую ставку, но при этом освобождение от начисления процентов на 4 месяца (что может быть более выгодным), предлагает Тинькофф.

Программа рефинансирования кредитов от Райффайзенбанка будет выгодна только при оформлении страховки (если другие банки также отказывают оформлять без страхования). Приобретение полиса это дополнительные расходы, но в некоторых жизненных ситуациях он может быть очень полезным. Если вы решили застраховаться, то обращайтесь именно сюда.

Процедура и этапы оформления

Если вас заинтересовало рефинансирование кредитов других банков в Райффайзенбанке, вы можете поступить следующим образом:

Оформить онлайн заявку, в ней указать свой контактный телефон. По нему сотрудник банка свяжется с вами в короткий срок.

Отправиться в отделение банка и оставить заявку там.

Кроме того, кредитный специалист может приехать к вам в офис в удобное время и, после рассмотрения всех необходимых документов, дать ответ, рефинансирует ли вас банк или нет.

Если у вас есть соответствующее предложение в личном кабинете Райффайзенбанк-Онлайн, то деньги можно взять, даже не выходя из дома.

Список документов

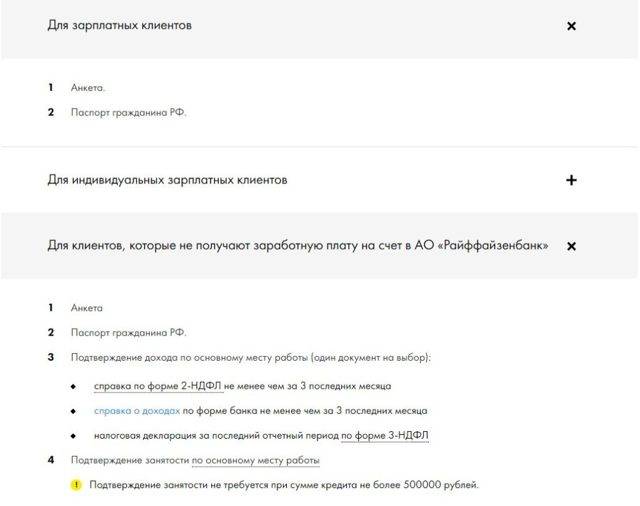

Перечень документов будет отличаться для клиентов банка, получателей зарплаты на его карту, а также тех, кто обращается в Райффайзенбанк впервые.

Если вы получаете зарплату на карту банка, то вам необходимо:

Заполнить анкету,

Принести ее в офис вместе с паспортом.

Индивидуальным зарплатным клиентам также понадобится взять справку о доходах по форме 2-НДФЛ.

Если вы не получаете зарплату на карту банка, к вышеперечисленным документам добавятся:

Заверенная копия трудовой.

Заверенная копия контракта/копия военного билета со справкой с места работы (военнослужащим).

Какие документы нужны для рефинансирования ИП? Все те же, что перечислены выше, плюс налоговая декларация. Нотариусы должны предоставить лицензию на деятельность, адвокаты – удостоверение.

Также могут быть поданы документы, подтверждающие получение дополнительного дохода (справка со второго места работы; копия договора аренды имущества; налоговая декларация; справка о размере пенсии).

Требования к заемщикам

Должна быть оформлена регистрация в любом регионе, где есть офис банка.

Возраст от 23 до 67 лет.

Место работы заемщика должно быть расположено в том регионе, где находится отделение банка, в котором клиент хочет оформить займ.

Стаж на последнем месте работы должен быть не менее 3 месяцев.

Размер дохода после уплаты всех налогов должен составлять не менее 25 000 для Москвы и Санкт-Петербурга и не менее 15 000 для регионов.

Из числа военнослужащих кредитуются только офицеры.

Как оформить

Самый быстрый и удобный способ получения ответа на вопрос о том, доступна ли лично для вас услуга рефинансирования – онлайн заявка. Подать заявку можно через форму на сайте банка. Приготовьтесь указать в ней персональные данные, номер телефона и адрес электронной почты. По указанным контактам с вами свяжется менеджер и пригласит в офис.

Рассмотрение заявки онлайн чаще всего занимает не более одного часа. При визите в офис лучше всего сразу иметь при себе пакет необходимых документов. Хотя в официальном перечне документов ничего не сказано о выписках о рефинансируемых кредитах, захватите все документы, которые у вас по ним есть. Стоит взять в своем банке справку о том, что вы погашали кредит регулярно в полном объеме и не имеете текущей задолженности по нему. Также пригодится выписка с информацией о том, какая сумма кредита остается на данный момент непогашенной и как долго вам еще осталось платить.

Подробная информация о вас как о добросовестном плательщике увеличит ваши шансы на перекредитование в Райффайзенбанке. Кроме того, если этот банк вам откажет, любой другой запросит подобный пакет документов, так что подать заявку можно будет и туда

Только обратите внимание – большинство справок и заверенных копий действительно в течение всего 30 дней

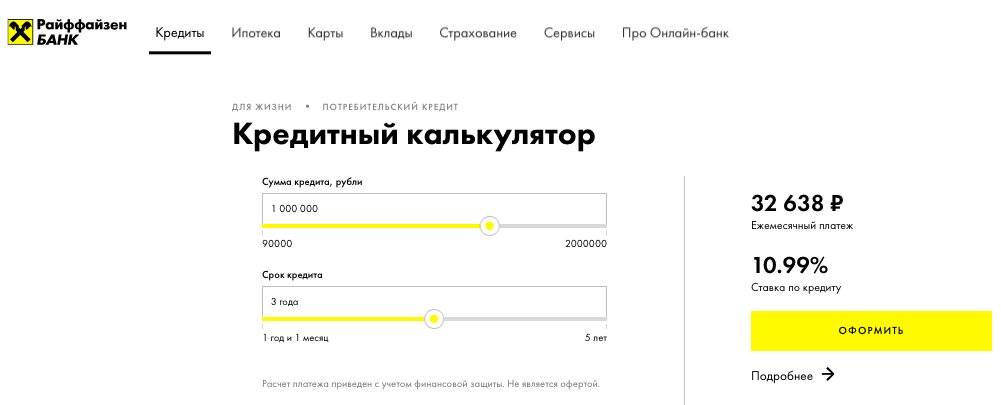

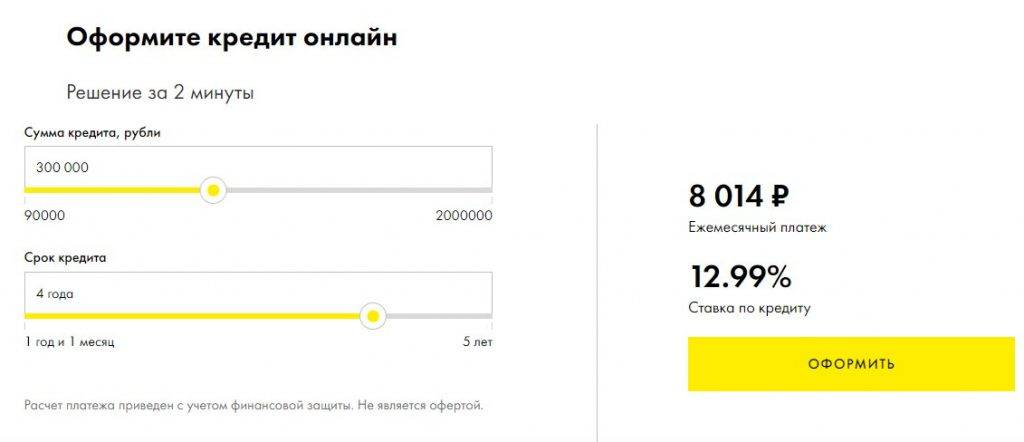

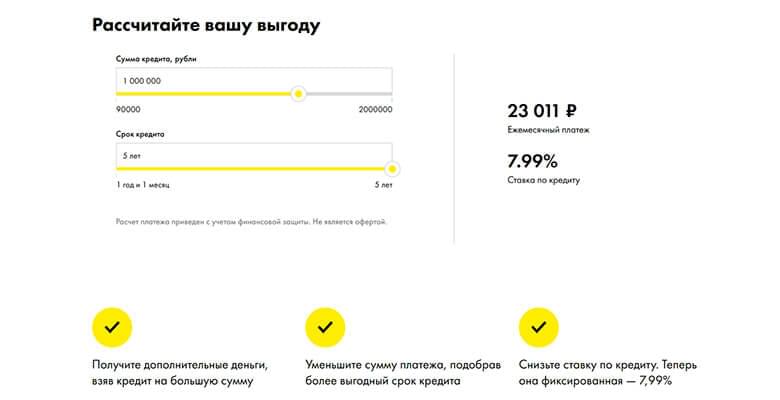

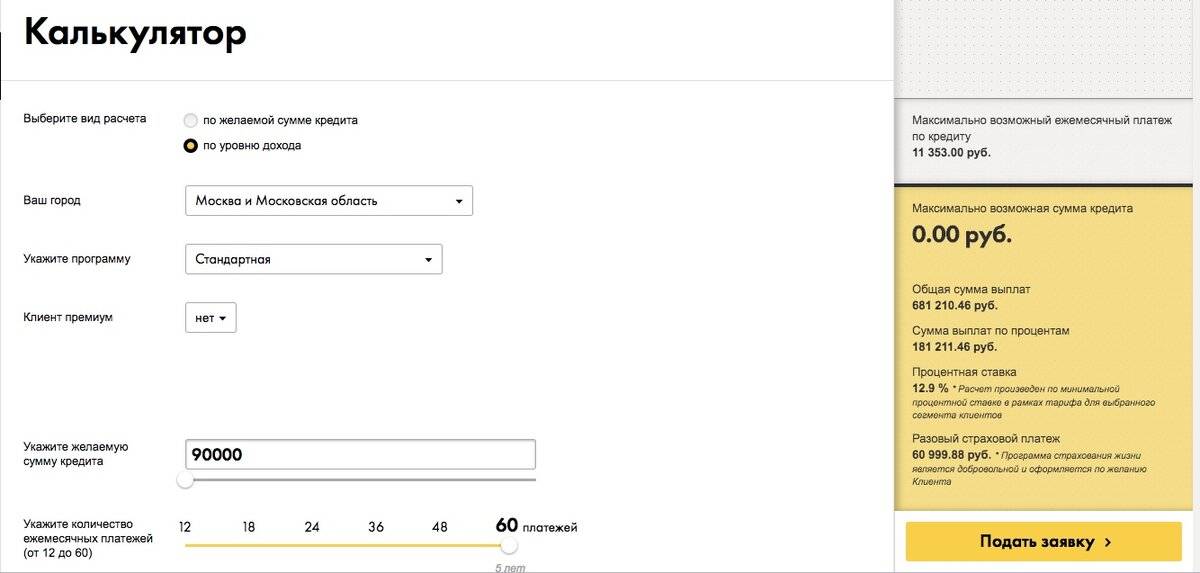

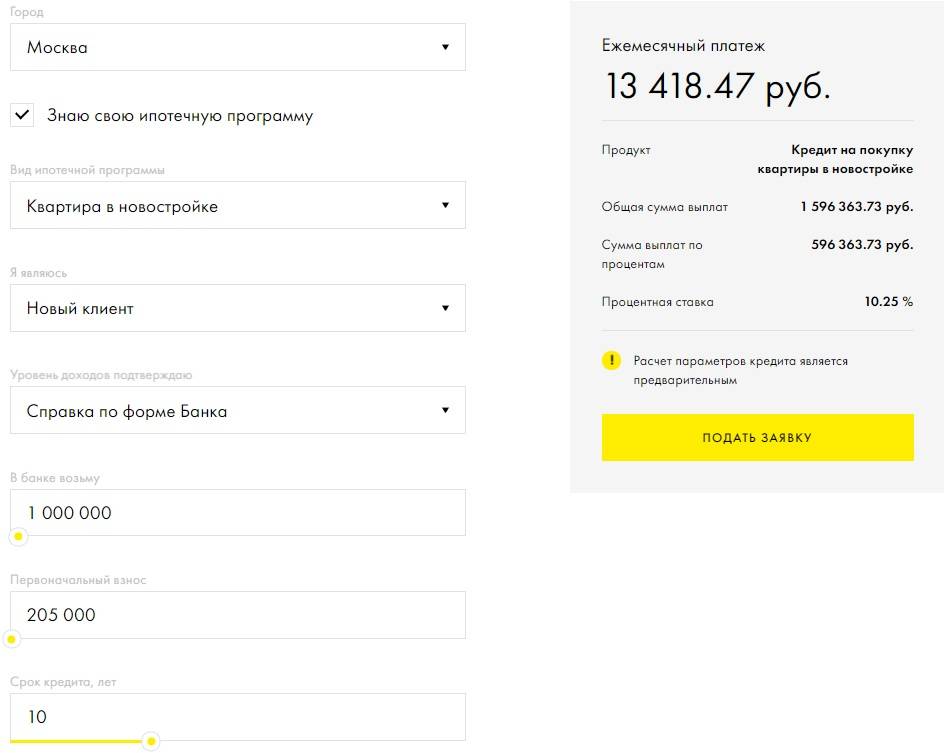

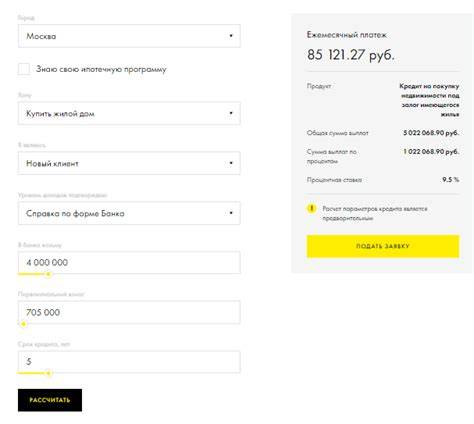

Чтобы понять, выгодно ли будет оформить рефинансирование в Райффайзенбанке в вашем случае, вы можете рассчитать на калькуляторе примерную выгоду. Калькулятор для этого берется не простой, а специальный – на сайте Райффайзенбанка он тоже есть.

Требования к заемщикам

Чтобы взять кредит для погашения предыдущих займов, клиент должен соответствовать следующим требованиям:

- минимальный возраст 23 года (но если заемщик получает заработную плату на карту Райффайзенбанка ― 21 года), максимальный ― 67 лет;

- наличие российского гражданства;

- наличие мобильного, а также стационарного рабочего телефона.

- отсутствие текущих просрочек по предыдущим займам.

Заемщику следует предоставить документы:

- паспорт гражданина Российской Федерации;

- справку 2-НДФЛ за три предыдущих месяца;

- документ для подтверждения дохода с места работы.

Если заемщик адвокат, он должен предоставить адвокатское удостоверение, в котором содержатся сведения о государственном номере в реестре. Нотариусу следует предоставить лицензию на осуществление деятельности, а также приказ из министерства юстиции о назначении на должность.

Рефинансирование кредита в Райффайзенбанке: условия

Физические лица, обратившиеся за перекредитованием, могут рассчитывать на сумму до 2 млн. рублей и срок до 5 лет.

Требования к кредитам других банков

Заемщик вправе рефинансировать:

- До 3 займов любого типа: потребительский, ипотечный, автокредит;

- До 4 кредиток.

Определенных требований к кредитам других учреждений для рефинансирования Райффайзенбанк не выдвигает, кроме одного условия – отсутствие просрочек в платежах в течение последнего года.

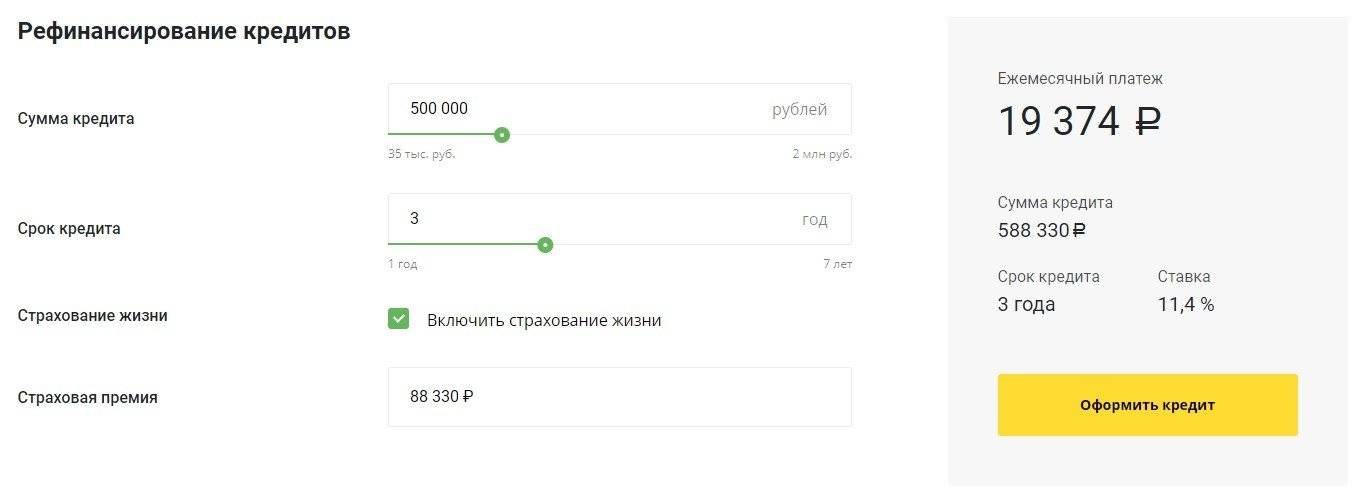

Клиент вправе запросить некоторую сумму сверх имеющихся обязательств в стороннем учреждении, что по отзывам большой плюс. При согласовании, клиент кроме погашения имеющихся долгов, получает дополнительный заем для личных нужд. Прикинуть параметры и условия займа, в зависимости от процентной ставки, можно на калькуляторе рефинансирования (см. ниже).

Кстати, обязательным условием при рефинансировании потребительского кредита через Райффайзенбанк выступает целевое использование средств, т.е. физическому лицу необходимо будет в течение 3 месяцев полностью погасить все задолженности перед другими кредиторами, чтобы избежать повышения процентной ставки.

При этом, если вы рефинансируете кредитную карту, после погашения задолженности, вы не обязаны ее закрывать, а можете продолжать пользоваться.

Здесь и далее – по отзывам с портала банки.ру:

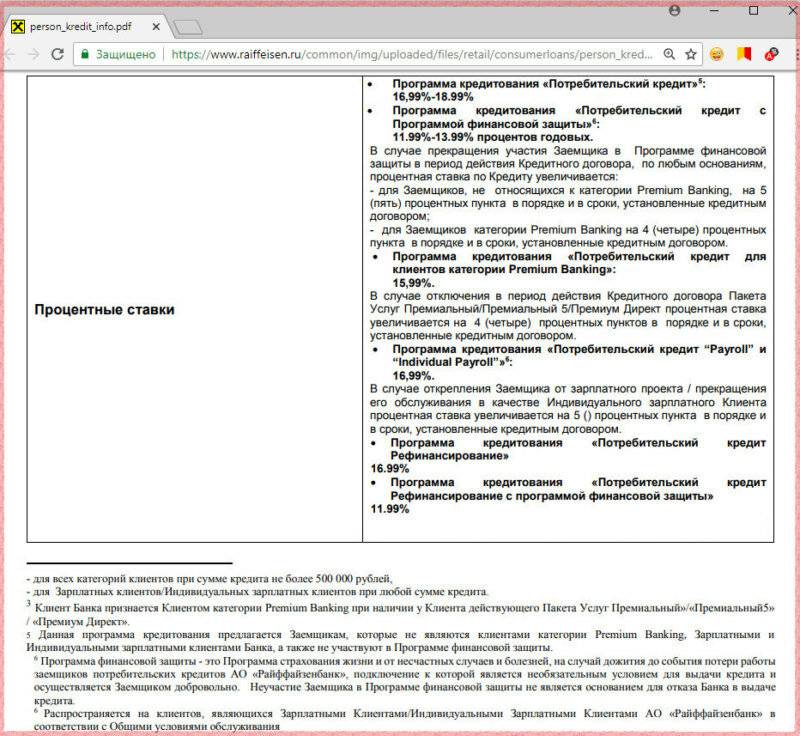

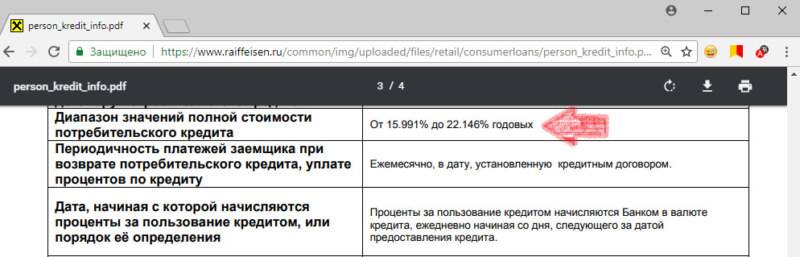

Процентная ставка

Данные проценты применимы, если заемщик участвует в страховой программе. Она предусматривает риски ухода из жизни, приобретения инвалидности и потери рабочего места.

По условиям рефинансирования в Райффайзенбанке, если физическое лицо не подключается к финансовой защите, тариф устанавливается выше на 5%.

Если заявитель отказывается от полиса во время действия программы или на стадии оформления, происходит аналогичное увеличение – обращайте особе внимание на этот факт. По отзывам заемщиков:

Полная стоимость кредита, даже если вы оформляете страховку, не будет соответствовать заявленным в рекламации процентам. Это легко объяснимо, по условиям, в полную стоимость входят все издержки клиента, в том числе – страховые платежи. Таким образом, минимальная ставка с их учетом будет выше:

Требования к заемщику

Обратиться за перекредитованием могут физические лица, отвечающие следующим требованиям:

- Гражданин РФ;

- Не является ИП, собственником бизнеса, частным адвокатом и т.п.;

- Возраст: 23-67 лет;

- Наличие стационарного рабочего и личного сотового телефона.

Дополнительно:

Калькулятор рефинансирования

Прежде чем обратиться за рефинансированием, следует рассчитать выгоду, которую вы получите. Проще всего это сделать на онлайн калькуляторе не Райффайзенбанка, а со свободными условиями. Он позволяет выявить уменьшение ежемесячной оплаты, изменение общей суммы переплаты при изменении условий кредитования, а также подобрать оптимальные параметры.

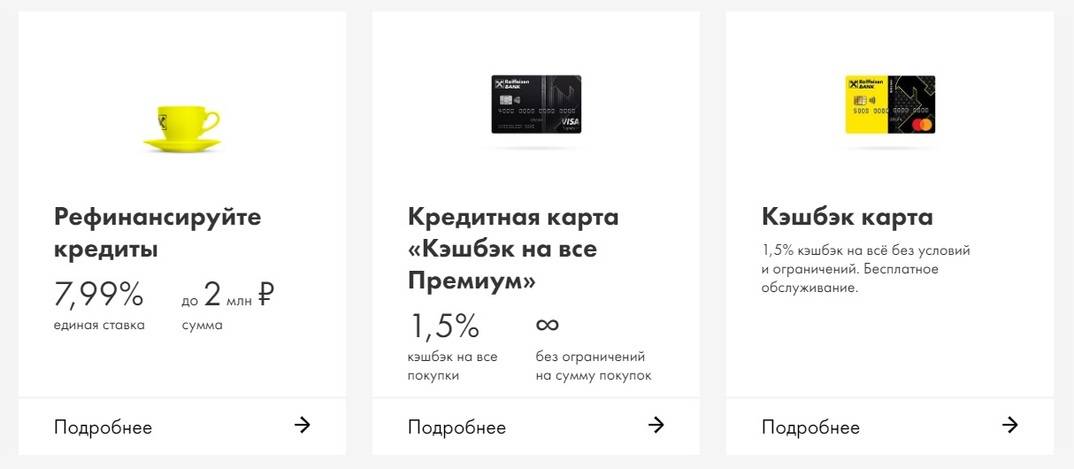

Перевод кредитов в Райффайзен банк

Воспользовавшись программой перекредитования можно получить более выгодные условия кредитования, сэкономить на переплате. В Райффайзенбанк рефинансирование позволяет объединить до 5 кредитов. Переведя кредиты в Raiffeisen банк, ежемесячная нагрузка по погашению долга уменьшится почти на 50%.

Перевести в Райффайзен банк можно кредит, оформленный в любом российском банке, это может быть ипотека, автокредит, стандартный потребительский займ или кредитная карта. Основные преимущества перевода кредита в АО Райффайзенбанк:

- снижение процентной ставки;

- изменение срока кредита;

- быстрое оформление;

- выдача денежных средств сразу после заключения кредитного договора.

Перекредитование потребительских займов

Рефинансирование кредита в Райффайзенбанке для физических лиц обойдется в 11,99% годовых в рублях при условии участия заемщика в программе финансовой защиты. Если клиент откажется от внесения единовременного страхового платежа процентная ставка увеличивается до 16,99% в год.

Согласно условиям рефинансирования потребительских кредитов в Райффайзенбанк заемщики могут оформить новый заем в размере от 90000 до 2 млн. рублей. Срок погашения кредита — 1-5 лет. Если клиент допустит просрочку ежемесячного платежа, кредитор начислит пеню, которая составит 0,1 % ежедневно от суммы просроченной задолженности.

Заемщику следует учитывать, что в случае выявления Raiffeisen факта неуплаты (в течение месяца с момента предоставления заемных средств) кредитов других банков, выбранных для перекредитования, процентная ставка будет увеличена до 19,99% годовых. Такой процент применяется со дня выявления нарушения условий кредитования.

Требования к заемщику

В Райффайзен банке рефинансирование потребительских кредитов доступно физическим лицам, которые соответствуют следующим требованиям:

- возраст на дату оформления займа — старше 23 лет;

- возраст на момент окончания действия кредитного договора — не более 67 лет;

- гражданство — Российская Федерация;

- наличие личного мобильного, стационарного рабочего телефонов;

- место постоянной регистрации — на территории России в регионе присутствия банка.

Относительно трудового стажа, уровня платежной состоятельности кредитор устанавливает такие требования:

| Уровень доходов, трудоустройство | ||

|---|---|---|

| Критерии | Для клиентов, получающих через банк зарплату больше 3 месяцев | Для заемщиков, которые не получают заработную плату в банке |

| Трудовой стаж на последнем месте, минимум | 3 месяца | 6 месяцев |

| Трудоустройство на постоянной основе | на территории РФ | в регионе кредитования |

| Доход за минусом вычетов в месяц (для Москвы, Санкт-Петербурга и области), в рублях не меньше | 8300 | 4200 |

| Ежемесячный доход за минусом вычетов в рублях для других регионов России, не менее | 5000 | 2500 |

Варианта погашения долга

Для возврата долга Райффайзенбанк предлагает сразу несколько способов:

- Без комиссии – в отделениях родного банка по номеру договора и паспорту, терминалы КИВИ, оплата банковской картой, межбанковским переводом, через систему Золотая Корона.

- С комиссией – в банкоматах Райффазенбанка.

Также доступно внесение наличных через банкоматы и терминалы МКБ и Бинбанка.

Подводя итог, можно сказать, что программа рефинансирования от Райффайзенбанка – это идеальное решение, когда нужно снизить долговую нагрузку на семейный бюджет и получить возможность выплачивать кредит на более выгодных условиях.

Пакет для получения кредита

В Райффайзенбанке перечень необходимых бумаг зависит от вида ссуды. Каждый клиент сможет подобрать себе именно тот продукт, который максимально удовлетворит его потребности.

Благодаря этому деньги можно получить в день обращения без залога и поручительства третьих лиц.

В каком случае требуется минимальный пакет документов

Такая возможность предусмотрена, если заемщик уже является клиентом банка и его заработная плата перечисляется через Райффайзенбанк. В этом случае достаточно предъявить паспорт и документы по залогу, если он предусмотрен выбранным продуктом.

По стандартам Райффайзенбанка, если заемщик не получал зарплату последние 45 дней, то он не относится к категории зарплатных клиентов.

Стандартные требования

Чтобы оформить кредит, всем «незарплатным» клиентам необходимо предоставить следующее:

- Анкету-заявку.

- Российский паспорт.

- Справку, подтверждающую уровень дохода.

- Информацию о постоянном месте работы.

- Бумаги, удостоверяющие дополнительные источники дохода.

В качестве пункта 3 потенциальные заемщики предоставляют на выбор:

- Справка 2-НДФЛ за последние 6 месяцев.

- Справка о доходах по форме, установленной банком, при этом c момента ее выдачи не должно пройти 30 дней.

- Нотариусам, которые занимаются частной практикой, необходимо предоставить справку об уплаченных налогах за последний отчетный период по форме 3-НДФЛ.

При оформлении ссуды до 500 000 рублей банк не запрашивает документы, подтверждающие наличие постоянного места работы. Для получения более крупной ссуды понадобится один из документов

- Копия всех заполненных страниц трудовой книжки, заверенная работодателем.

В трудовой книжке обязательна запись о том, что сотрудник работает по настоящее время. При этом копия должна быть заверена не ранее чем за 30 дней до подачи заявки. - Военнослужащим потребуется копия контракта о прохождении военной службы, а также копия военного билета.

Они должны быть заверены командиром части. Альтернативой может быть справка о прохождении службы с указанием занимаемой должности и даты, когда военнослужащий поступил на службу. - Документы по виду деятельности.

Нотариусам, занимающимся частной практикой, понадобятся копия нотариальной лицензии и приказ Минюста о назначении.

Адвокаты предоставляют удостоверение.

Подтвердить дополнительные источники денежных поступлений могут такие бумаги:

- При наличии работы по совместительству обе зарплаты подтвердит справка формы 2-НДФЛ за последние полгода или справки от предприятий в формате, установленном банком.

- Если клиент получает деньги за сдачу жилья в найм, это подтвердит копия договора аренды и форма 3-НДФЛ (декларация о налогах).

- Пенсионеры предоставляют выписку с банковского счета о полученных пенсиях либо справку о размере начисленной и выплаченной пенсии из Пенсионного фонда РФ.

При предоставлении всех указанных документов Райффайзенбанк предложит программу на наиболее выгодных условиях.

Аналогичный полный пакет документов требуется сотрудникам организаций-партнеров банка для получения персонального кредита.

Для клиентов Premium

Отличительной особенностью продуктов для клиентов Premium является то, что Райффайзенбанк предоставляет займы на выгодных условиях не только российским, но и иностранным гражданам. Для этого помимо паспорта другого государства иностранца попросят предоставить один из следующих документов:

- Копия действующей визы, карту мигранта, разрешение на работу, а также подтверждение временной регистрации на территории нашей страны.

- Разрешение на временное проживание.

- Вид на жительство (оригинал).

Помимо указанных бумаг, иностранный гражданин или гражданин РФ, планирующий получить ссуду для клиентов Premium, предоставляет документы по списку, который приведен в разделе «Стандартные требования».

Пакет документов для оформления кредита ИП

Райффайзенбанк ссуживает деньги малому бизнесу, в том числе и индивидуальным предпринимателям. Перечень документов для получения ссуды в качестве ИП формируется банком в каждом случае индивидуально. Вместе с тем есть общие позиции, которые должен предоставить каждый предприниматель. Обязательный пакет документов для кредита в Райффайзенбанке индивидуальным предпринимателям таков:

- свидетельство о регистрации;

- выписка из госреестра;

- свидетельство ФНС о постановке на учет и присвоении ИНН;

- выписка из обслуживающего банка о среднемесячном поступлении средств за последние полгода;

- налоговая декларация по форме 3-НДФЛ за отчетный период.

Банк вправе затребовать дополнительные документы на свое усмотрение.

Программа рефинансирования

Перекредитование в Райффайзенбанке помогает клиентам погасить долговые обязательства перед другими банковскими компаниями, уменьшить сумму переплаты, снизить процентную ставку и продлить кредитный срок. Также особенностью программы рефинансирования в данном банке является возможность облегчить нагрузку на семейный бюджет посредством уменьшения ежемесячного платежа.

Райффайзенбанк по программе рефинансирования кредитов других банков выдвигает следующие условия банка:

- сумма для выдачи повторного займа составляет 90 000 — 2 000 000 рублей;

- кредит выдаётся максимум на 5 лет.

Таким образом, при определённых обстоятельствах рефинансирование в Райффайзенбанке станет выгодным и удобным решением.

Программа рефинансирования от Райффайзенбанка

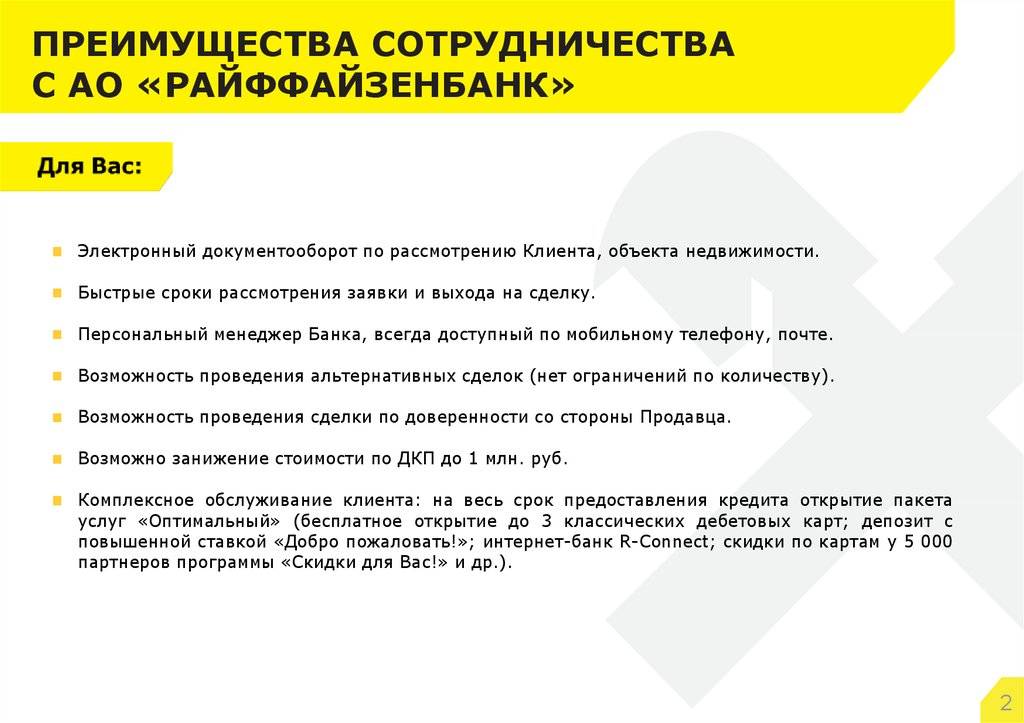

Перекредитование от Райффайзенбанка обладает следующими преимуществами:

- Бесплатная выдача пластика Mastercard Standard;

- Возможность получить лишние деньги, взяв ссуду на большую сумму;

- Выгодные сроки погашения – позволяют уменьшить размер платежа и снизить кредитную нагрузку;

- Быстрое рассмотрение заявки и принятие решения;

- Привлечение дополнительных кредитных средств без увеличения суммы ежемесячных выплат;

- Фиксированная 7,99% ставка – обеспечивает досрочное погашение потребительского кредита или же долгов по карте;

- Минимальный пакет документов;

- Подтверждение неофициального дохода по форме банка;

- Отсутствие очередей и длительного ожидания – специалист Райффайзенбанка бесплатно приедет к клиенту для оформления нужных бумаг;

- Возможность подобрать удобную сумму ежемесячных выплат.

На заметку! В Райффайзенбанке можно рефинансировать до 5 кредитных карт и потребительских кредитов. При этом вам не придется вносить залог и искать поручителей. Комиссия за выдачу средств тоже отсутствует.

Что нужно, чтобы рефинанировать кредит?

Рефинансирование займов в Райффайзенбанке доступно на следующих условиях:

- сумма варьируется в пределах 90 000 – 2 000 000 рублей;

- срок составляет 1-5 лет.

Банк выдвигает и определённые условия для клиентов:

- возрастной диапазон 23-67 лет;

- российское гражданство;

- официальное и постоянное трудоустройство;

- минимальный стаж — полгода;

- доход в месяц не ниже 25 000 рублей;

- постоянный номер телефона.

Клиентам, участвующим в зарплатном проекте, банковская компания выдвигает более лояльные требования. Им не нужно предоставлять справку о доходах, а минимальный стаж должен составлять 3 месяца вместо 6.

Требования к заемщикам

Чтобы взять кредит для погашения предыдущих займов, клиент должен соответствовать следующим требованиям:

- минимальный возраст 23 года (но если заемщик получает заработную плату на карту Райффайзенбанка ― 21 года), максимальный ― 67 лет;

- наличие российского гражданства;

- наличие мобильного, а также стационарного рабочего телефона.

- отсутствие текущих просрочек по предыдущим займам.

Заемщику следует предоставить документы:

- паспорт гражданина Российской Федерации;

- справку 2-НДФЛ за три предыдущих месяца;

- документ для подтверждения дохода с места работы.

Если заемщик адвокат, он должен предоставить адвокатское удостоверение, в котором содержатся сведения о государственном номере в реестре. Нотариусу следует предоставить лицензию на осуществление деятельности, а также приказ из министерства юстиции о назначении на должность.

Документы и процесс подачи заявки

Чтобы оформить рефинансирование займа, клиенту придётся предоставить пакет бумаг:

- российский паспорт;

- справка о доходах;

- копия трудовой;

- договор прошлого незакрытого кредита.

Подать заявку на перекредитование можно на сайте компании или посетив отделение Райффайзенбанка. В офисе сотрудник поможет заполнить анкету и отправит её на рассмотрение. После одобрения кредита происходит заключение договора и подписание бумаг.

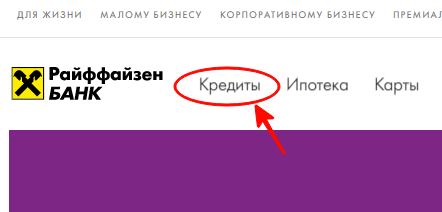

Если Вы решили оформить заявку на сайте, на главной странице выберите пункт меню «Кредиты».

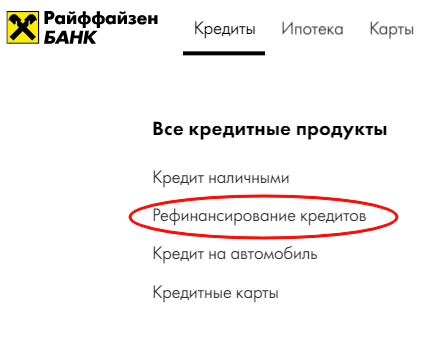

В возникшем окне кликните «Рефинансирование кредитов».

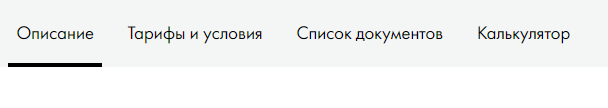

Для ознакомления с дополнительной информацией среди пунктов меню выберите нужный: описание, тарифы или список документов.

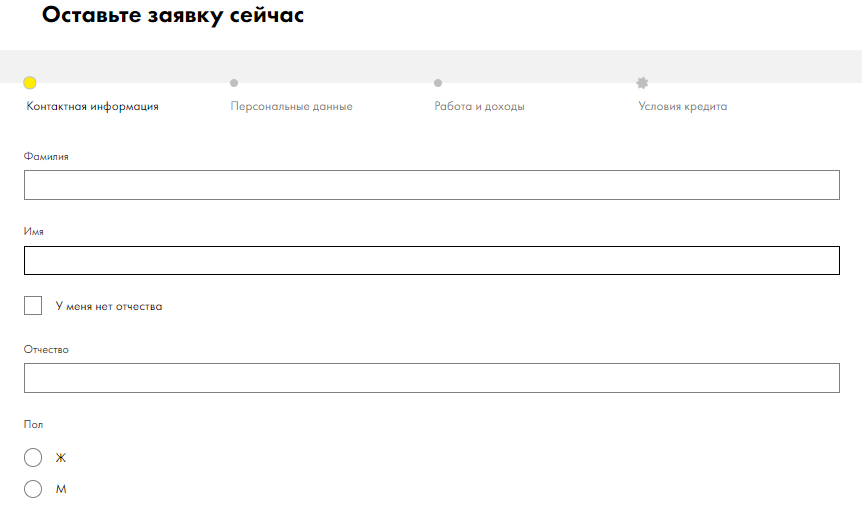

Чтобы оформить кредит, кликните «Оставить заявку».

Далее заполните анкету и нажмите «Отправить».

После рассмотрения банком заявки и вынесения решения сотрудник компании перезвонит на указанный в анкете номер. Также может прийти СМС. Далее ждите указаний банковского работника.

Клиенту нужно будет посетить отделение с пакетом бумаг для заключения договора.

Подтверждение дополнительного дохода

Для подтверждения дохода по совместительству

- справка по форме 2-НДФЛ В случае, если клиент получает заработную плату на счет в банке в рамках соглашения компании-работодателя о перечислении заработной платы не менее трех последних полных месяцев (в случае, если перечислений заработной платы не было за последние 45 дней, либо клиент хочет подтвердить часть дохода иным способом, то клиент к данной категории не относится). не менее чем за 3 последних месяца

- справка о доходах по форме банка.

- выписка из Пенсионного Фонда РФ

Для подтверждения дохода от сдачи собственности в аренду

- оригинал или нотариально заверенная копия договора аренды и свидетельства о праве собственности на сдаваемое в аренду имущество. Срок договора аренды должен быть не менее срока предоставляемого кредита. Исключения составляют договоры с условием автоматического продления и бессрочные договоры, а также договоры, которые уже продлевались хотя бы один раз

- справка по форме 3-НДФЛ или налоговая декларация по упрощенной системе налогообложения или выписка со счета из банка/стороннего банка, заверенная круглой печатью, в которой отражено регулярное поступление соответствующих сумм

Для подтверждения дополнительного дохода в виде пенсии

справка о размере пенсии из Пенсионного фонда Российской Федерации или из пенсионного органа силовых ведомств Российской Федерации (Министерство обороны Российской Федерации, Министерство внутренних дел Российской Федерации, Федеральная служба исполнения наказаний, Федеральная служба Российской Федерации по контролю за оборотом наркотических средств и психотропных веществ, Федеральная служба безопасности Российской Федерации и т.д.) / выписка со счета клиента в банке/стороннем банке, заверенная круглой печатью, с информацией о зачислении пенсии

Обращаемся в Альфа-Банк

Перекредитовать райффайзенскую карточку можно и в Альфе. ФКУ готово принять нового заемщика со старым долгом, если клиент достиг 21 года, живет в регионе присутствия банка, непрерывно работает больше месяца и имеет доход от 10 тыс. руб. Рефинансируется задолженность на следующих условиях:

- валюта – рубль;

- ставка – от 10,99% до 17,99%;

- период погашения – 2,3,4 или 5 лет;

- сумма – от 50000 до 1500000 руб.;

- комиссия за выдачу и обслуживание – не взимается;

- финансовая защита – присутствует.

Подается заявка на кредит в отделении или на сайте. Рассматривает ФКУ анкету в течение 1-5 дней, а сообщает о решении в sms или звонком. Из документов потребуется паспорт, справка о доходах и любой документ на выбор (загранпаспорт, полис, ИНН, СНИЛС, карта стороннего банка и многое другое).

Условия перекредитования

Сущность любого рефинансирования — переманивание клиентов из других банков «под свое крыло». Для того, чтобы это стало возможным, условия нового кредитования должны быть для клиента более привлекательными, чем условия в прежнем банке или банках. Рефинансирование кредитов в Райффайзен не стало исключением — оно тоже подчиняется этому правилу.

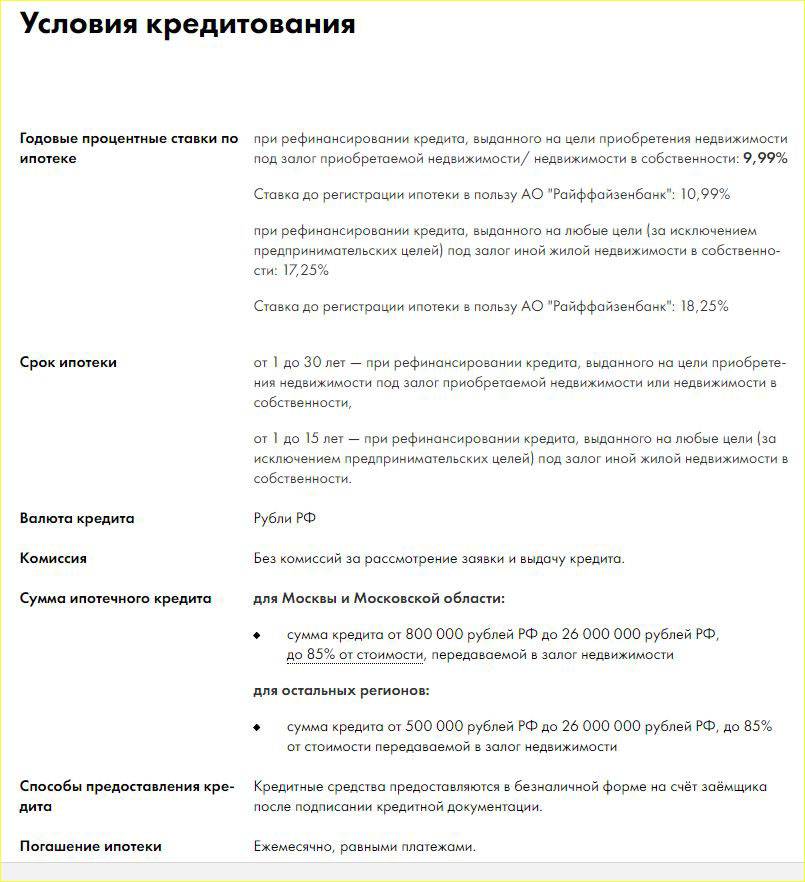

В 2020 году условия рефинансирования значительно зависят от типа кредита. Так, например, по потребительскому кредиту условия жестче, а по ипотечному займу, напротив, мягче. Главным критерием является величина займа, срок кредитования и благонадежность самого заемщика.

Потребительские кредиты

Условия рефинансирования кредитов других банков в Райффайзенбанке следующие:

- Объединить можно до 6 потребительских займов;

- Минимальная сумма нового кредита — 90 000 рублей. Максимальная сумма — 2 млн рублей;

- Срок кредитования не может быть меньше года и больше пяти лет;

- Банк взимает крайне маленький процент — всего 10,99% годовых на новый кредит, а со второго года и вовсе 9,99% годовых. Однако, такие условия выдаются лишь при выполнении всех требований банка. Так, например, за отказ оформить страхование жизни (участие в программе финансовой защиты) к ставке добавляется 6%, если заемщик оказался недобросовестным, а выданные ему деньги на погашение рефинансируемых кредитов он потратил на другие цели, добавляется еще 8% сверху.

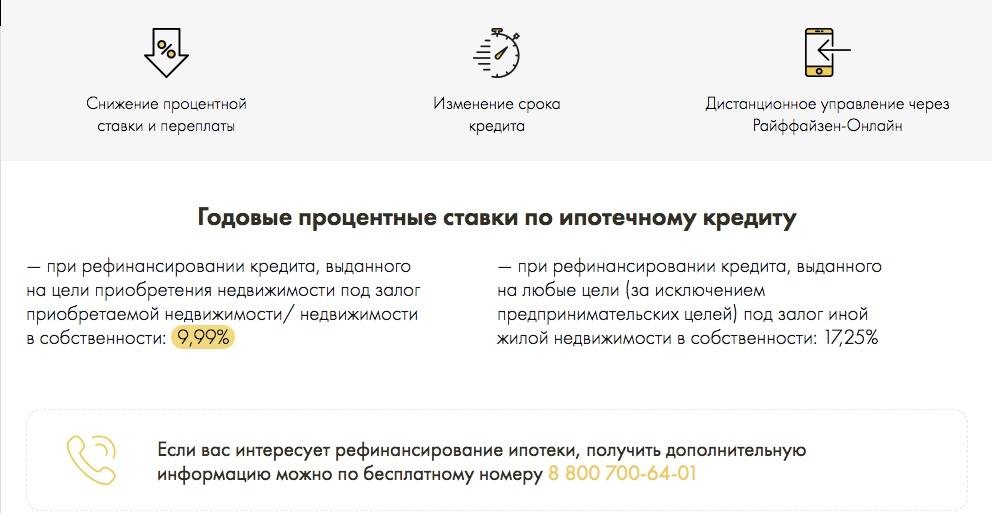

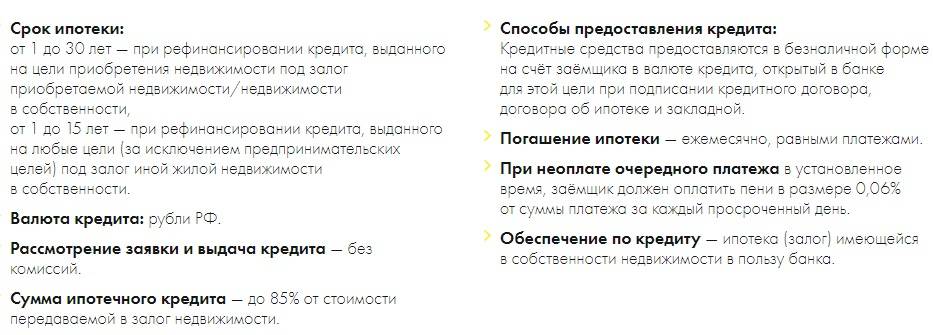

Ипотека

Рефинансирование ипотеки в Райффайзенбанке отличается от перекредитования потребительских займов в первую очередь тем, что требования предъявляются не только к заемщику, но и к самой недвижимости. Однако, в плане условий кредитования каких-либо критических отличий нет:

- Минимальная сумма нового кредита — 90 000 рублей. Максимальная сумма — 2 млн рублей;

- Вместе с ипотечным можно также объединить в один кредит потребительский и автокредит;

- Срок кредитования от 1-го года до пяти лет;

- Процентная ставка составляет 10,99% годовых для ипотек, которые были взяты в иностранной валюте, и 9,99% для рублевых ипотечных кредитов.

Кредитные карты

Теперь ясно, на каких условиях происходит в Райффайзен рефинансирование ипотеки. Ясна ситуация и с потребительскими займами. Осталось только уточнить про кредитки. Всего в одном займе можно рефинансировать 4 кредитные карточки, можно комбинировать с потребительскими займами или даже с ипотекой. Процентная ставка более чем демократична — 11,9% годовых , если клиент согласился оформить комплексное страхование, и 17,9% в обратном случае.

Справка: рефинансирование кредиток, а не открытие новой карточки — действительно выгодное предприятие. Ведь даже в Райффайзенбанке кредитки «съедают» по 29-39% годовых, а вот кредит по результатам рефинансирования можно будет погашать по ставке меньше 13% годовых. Выгода очевидна.

Как оформить перекредитование

Кликните “Рефинансирование кредитов”.

Для ознакомления с тарифами, условиями перекредитования или списком документов выберите соотвествующие пункты меню.

Для заполнения анкеты кликните “Оставить заявку”.

Заполните заявку и отправьте на рассмотрение в банк.

После вынесения банком предварительного решения клиенту необходимо предоставить необходимый пакет документов. Когда заявка на кредит будет оформлена окончательно, клиент должен переоформить страховку, чтобы выгодополучателем стала новая банковская компания, которая предоставила средства на рефинансирование.

После выдачи банком средств рекомендуется сразу погасить долги в других кредитных компаниях во избежание начисления пени. Затем нужно будет обратиться в банк за справкой о погашении кредита.

Необходимые документы

Для перекредитования в Райффайзенбанке нужно собрать следующие бумаги:

- заявление;

- российский паспорт;

- справка о доходах;

- бумага с места работы или копия трудовой.

Чтобы доказать наличие дополнительных доходов, банковская компания принимает договоры об аренде жилья или справки из ПФР.

Если по предварительному рассмотрению заявки пришло положительное решение, нужно предоставить копии всех договоров по займам, а также документы на залоговое имущество, доказывающие право владения. Каждая копия заверяется нотариально с официальной печатью.

Сроки рассмотрения заявки

Заявление на перекредитование в Райффайзенбанке рассматривается компанией до трёх рабочих дней. Обычно ответ приходит быстрее, особенно клиентам, уже имевшим дело с Райффайзен. Проверка новых заёмщиков осуществляется тщательней.

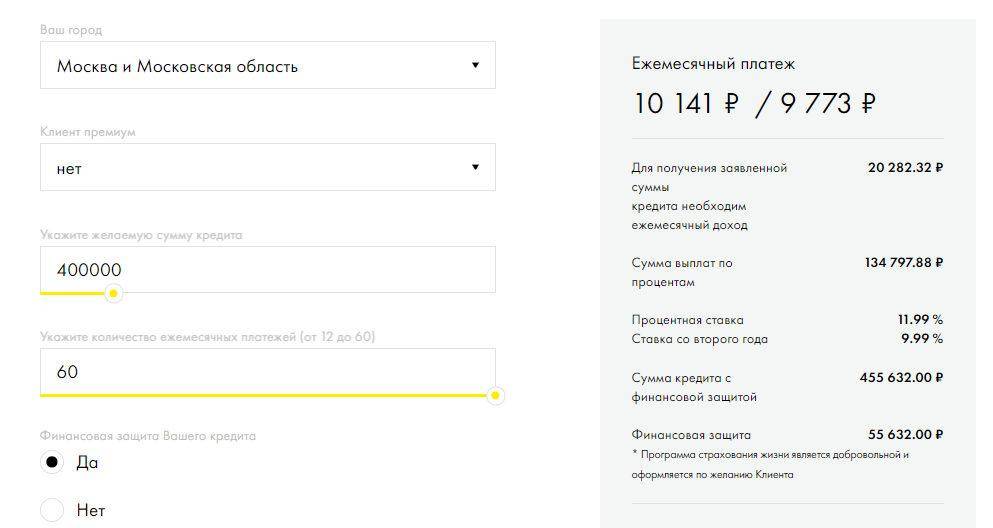

Действующие тарифы и расчет доступного кредита

Период перекредитования в Райффайзенбанке может длится от 13 месяцев до 5 лет. Процентные ставки в 2019 году составляют от 14,99 до 15,99%. Их можно уменьшить до 10,99%, подключив программу Финансовой защиты.

На официальном сайте банка представлен кредитный калькулятор для точного расчета суммы кредита и размера ставки. Для удобства клиента доступно два вида расчета ― по размеру месячного дохода и по желаемой сумме кредитования.

В калькуляторе для расчета рефинансирования в 2019 году нужно указать город проживания, наличие или отсутствие премиум-статуса клиента, количество платежей в месяц, наличие или отсутствие Финансовой защиты, а также планируемую дату совершения начального взноса.

Проценты для частных лиц

Минимальный процент по кредиту составляет 10,99%. Это очень выгодная ставка, но действует она не для всех. На столь низкий процент могут претендовать лишь участники зарплатного проекта и люди, которые дополнительно приобрели страховку.

Ставка автоматически увеличивается, если клиент не выполняет определённые условия:

- На 5%, если клиент перестаёт выплачивать купленную финансовую защиту.

- На 8%, если заёмщик не предоставляет банку данные о погашенных долгах по другим кредитам.

Если клиент не приобретает страховку при оформлении рефинансирования, ставка составит 16,99% годовых.

Требования к заёмщику

Банки дают кредиты не каждому человеку, поскольку для них важно, чтобы выданные займы не уходили в дефолт. Из-за этого есть определённые требования к возрасту, доходу, стажу

Требования Райффайзена к заёмщику для рассмотрения заявки на рефинансирование:

- гражданство РФ;

- место жительства на территории страны;

- место работы на территории РФ, стаж не менее 3-х месяцев;

- наличие личного мобильного телефона;

- наличие рабочего номера телефона, где могут подтвердить факт работы;

- минимальный доход после уплаты налогов: 25 000 руб – Москва, Московская область, Санкт-Петербург, Ленинградская область; 15 000 руб – остальные регионы.

Заёмщик должен быть физическим лицом. Заявку на рефинансирование не могут подать индивидуальные предприниматели, собственники бизнеса, адвокаты и нотариусы, занимающиеся частной практикой.

Фото: sia

Действующие тарифы и расчет доступного кредита

Период перекредитования в Райффайзенбанке может длится от 13 месяцев до 5 лет. Процентные ставки в 2019 году составляют от 14,99 до 15,99%. Их можно уменьшить до 10,99%, подключив программу Финансовой защиты.

На официальном сайте банка представлен кредитный калькулятор для точного расчета суммы кредита и размера ставки. Для удобства клиента доступно два вида расчета ― по размеру месячного дохода и по желаемой сумме кредитования.

В калькуляторе для расчета рефинансирования в 2019 году нужно указать город проживания, наличие или отсутствие премиум-статуса клиента, количество платежей в месяц, наличие или отсутствие Финансовой защиты, а также планируемую дату совершения начального взноса.