Где лучше рефинансировать кредит

Многие воспринимают кредит, как ношу в наказание за свои потребности: если взял, буду ограничивать себя, но обязательства выполню. На самом деле, в ваших руках гибкий инструмент, который не обязательно должен приносить дискомфорт. Высокая ставка? Рефинансируйте! Большой платеж? Рефинансируйте! Неудобная дата оплаты? Вы уже знаете, что делать. Рефинансирование – это возможность изменения существенных условий кредитования. Если вам что-то не нравится в вашем кредите – это можно изменить. На нашем портале вас ждут яркие примеры и возможность прямо сейчас подать заявку на рефинансирование кредита по паспорту!

Воспользуемся помощью МКБ

На первый взгляд условия, предлагаемые Московским Кредитным Банком, не такие выгодные, как у конкурирующих организаций — ставка выше на один процент (8,9%). Зато МКБ ассоциируется с качественным сервисом и недорогой страховкой. Хороша и сумма (до трех миллионов), и сроки (до 15 лет).

Отдельного внимания заслуживает список документов. Вы можете выбирать, какие именно предоставить: заявку по стандартной форме, выписки с кредитных счетов, копии соответствующих договоров. Единственное, что документ(ы) должны быть заверены банковской печатью и подписью менеджера, и содержать реквизиты для перечисления денег.

На решение банк отводит 3 дня. При одобрении вы переводите все имеющиеся ссуды в МКБ с последующим их объединением. Это упрощает оплату кредита и помогает предупредить возможную просрочку. Платежи МКБ вносят через личный кабинет на сайте, мобильное приложение, банкоматы и терминалы.

МТС Банк

Благодаря программе рефинансирования от МТС Банка можно уменьшить процентную ставку и снизить кредитную нагрузку. Организация работает с займами по кредитным картам, автокредитам, задолженностью наличных средств. Максимальная сумма достигает 5 млн рублей, а ставка составляет 8.4% годовых. При оформлении нового договора можно уменьшить переплату, выбрать дату погашения кредита, изменить срок займа и объединить все задолженности.

Для участия в программе необходимо заполнить заявку на сайте или сообщить данные оператору колл-цента. В течение пары минут банк принимает решение и уведомляет физическое лицо в СМС-сообщении. Получить деньги на погашение кредита в финансовой организации можно в онлайн-банке, при посещении отделения или в салоне связи МТС в Москве, Санкт-Петербурге, Екатеринбурге, Челябинске и Нижнем Новгороде.

Кроме суммы на погашение задолженности (рефинансирования), клиент может получить дополнительные средства на улучшение благосостояния. Для частичного или полного погашения не нужны дополнительные заявления, достаточно перевести деньги на кредитный счет и МТС банк автоматически спишет средства на погашения долга.

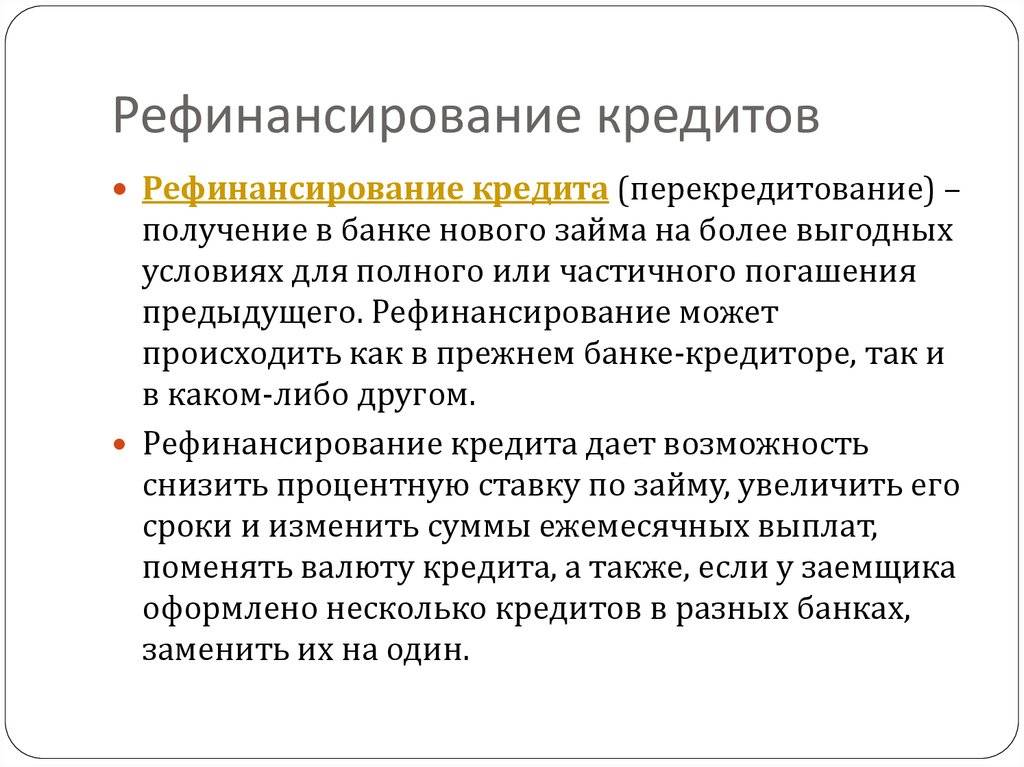

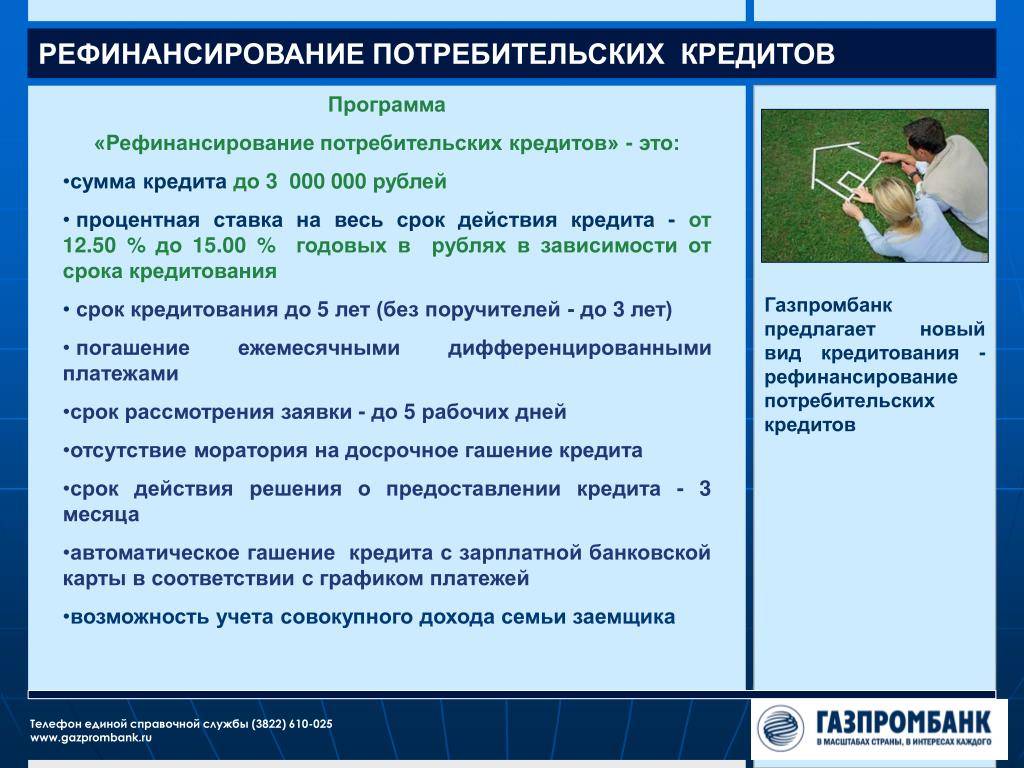

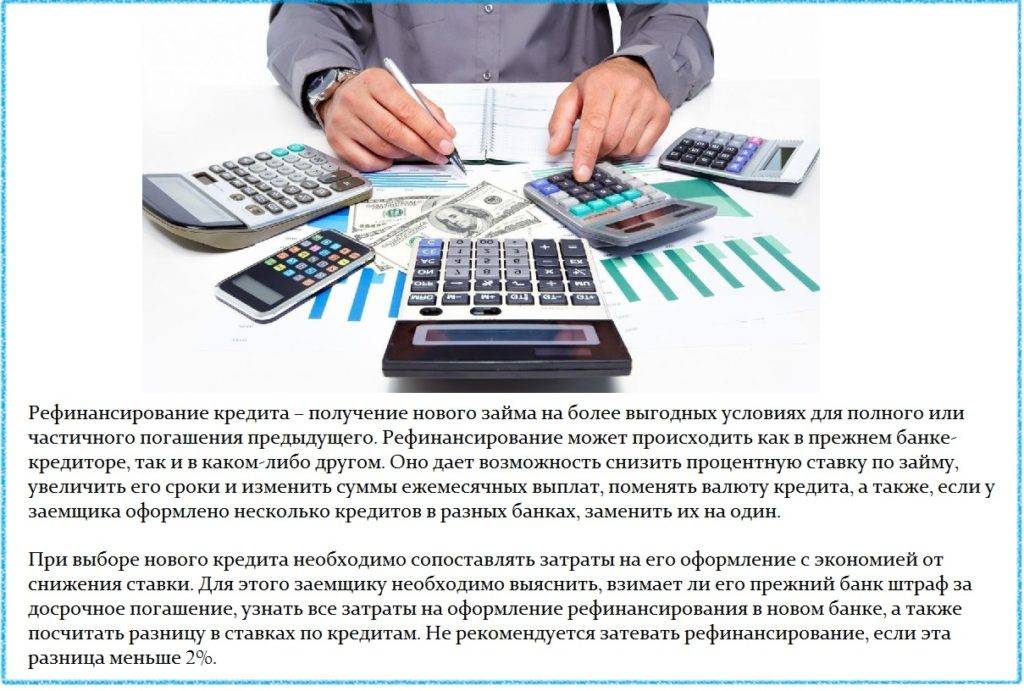

Что такое – рефинансирование потреб кредита?

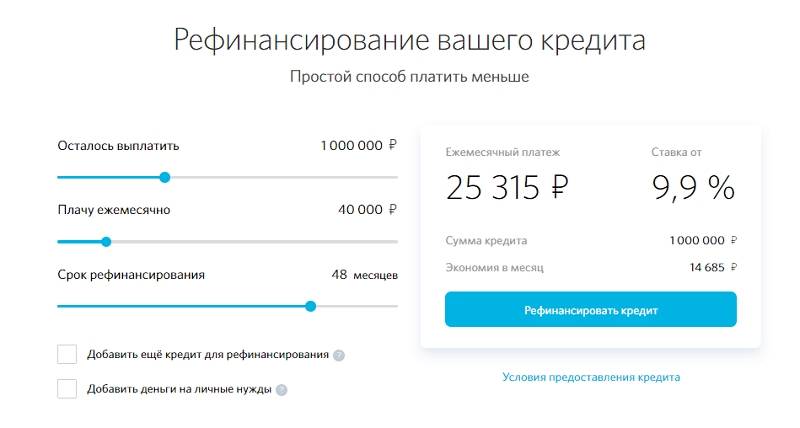

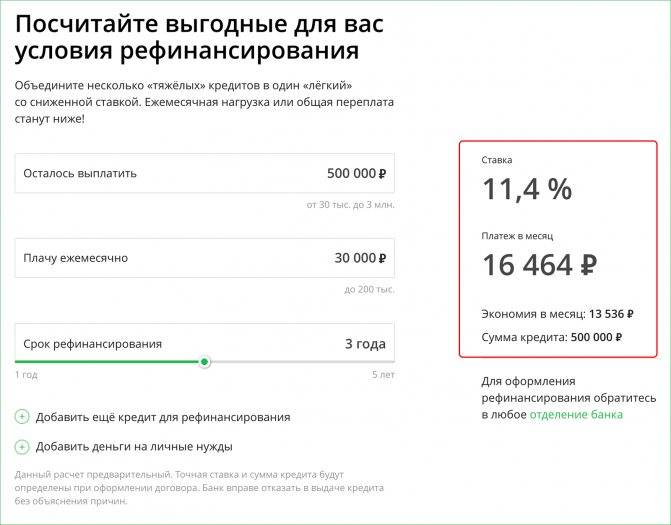

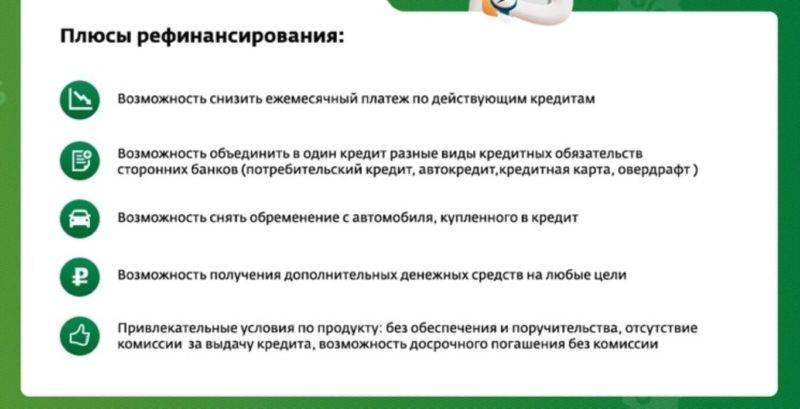

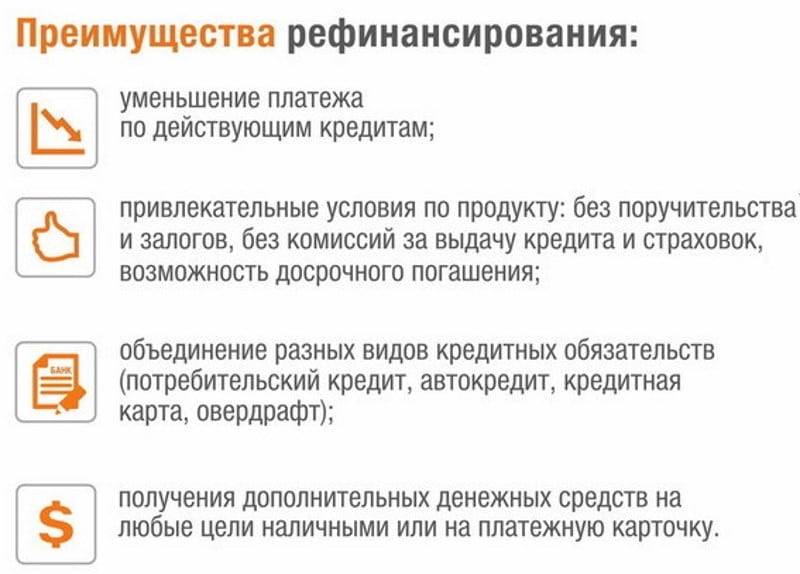

Программа рефинансирования предполагает получение нового кредита на выгодных условиях, за счет которого досрочно погашается задолженность по текущему обязательству. Перекредитование потребительских кредитов позволяет изменить существенные условия кредита, такие как: срок, ежемесячный платеж, процентная ставка, залог, поручители.

Какие возможности даёт рефинансирование на практике:

- Изменение даты платежа (настройте платежный период под зарплату и избавьтесь от ежемесячной необходимости «перехватить» деньги на оплату займа);

- Изменение платежа за счет срока (изменилась финансовая ситуация и вы не тянете платеж – оформите рефинансирование кредитов на 10 лет и забудьте о кредитной нагрузке);

- Снижение переплаты (на рефинансирование кредитов процентная ставка назначается более низкая, что позволит уменьшить выплаты банку по процентам);

- Получение дополнительных средств (вам ещё нужны деньги, но банки отказывают, потому что уже есть кредит – вы можете взять кредит для рефинансирования с дополнительным лимитом);

- Вас не устраивает банк (далеко ездить оплачивать, плохое обслуживание, есть опасность отзыва лицензии – вы можете получить кредит на рефинансирование кредита в другой финансовой организации, которая вас устроит);

- Вам нужно продать имущество в залоге (рефинансирование потребительских кредитов в Москве позволяет вывести объект залога из под обременения при небольшом остатке долга до 500 тысяч или за счет замены залога).

- Освободить поручителя (друг согласился выступить поручителем, и теперь не может получить кредит из-за вашего долга: единственный способ вывести его из договора – оформить кредит на рефинансирование физических лиц без поручителей).

- Объединить до 7 кредитов в один (у вас набралось много обязательств, за которыми вы не успеваете – оформление рефинансирования кредита позволит объединить все долги и платить один раз в месяц, в один банк).

Если вам характерна любая из перечисленных необходимостей – ваш вариант это рефинансирование потребительского кредита. Список банков перед вами – осталось выбрать условия и заполнить заявку.

2 место. Рефинансирование (МТС Банк)

2 место

МТС Банк — это подразделение крупного российского оператора связи МТС. Он предлагает своим клиентам все виды банковских услуг, в том числе и кредиты различных видов. Для оформления рефинансирования в этом банке не обязательно предоставлять справку о доходах и документы по имеющимся кредитам. Вам будет достаточно передать в банк справки о погашении кредитов.

Условия

Рефинансирование подойдет для нескольких крупных долгов.

Удобство

Банк не ограничивает число рефинансируемых кредитов.

Оформление

Решение принимается в течение двух дней.

Надежность

МТС Банк поддерживает высокий уровень надежности.

Доступность

Для оформления не обязательно подтверждение дохода.

- Число рефинансируемых долгов не ограничено

- Типы рефинансируемых кредитов потребительские, автокредиты, кредитные карты

- Сумма кредитадо 5 000 000 рублей

- Срок кредитадо 60 месяцев

- Процентная ставкаот 6,9% годовых

- Требования к заемщикувозраст от 20 лет, регистрация на территории РФ, стаж на последнем месте от 3 месяцев

- Необходимые документызаявление, паспорт, второй документ, по требованию банка – подтверждение дохода

- Способ оформленияв отделении банка или у выездного специалиста с онлайн-заявкой

- Сроки оформлениядо 2 дней

Преимущества

- Число рефинансируемых долгов не ограничено

- Распространяется на автокредиты и кредитные карты

- Предложение доступно индивидуальным предпринимателям

- Не обязательно подтверждение дохода

Недостатки

- Крупная ставка при отказе от страховки

- Не действует на кредиты МТС Банка

Подробнее

Рефинансирование автокредита

Автокредиты, оформленные более двух лет назад, сегодня нельзя назвать выгодными: их процентная ставка несколько лет назад была выше. Однако ее можно снизить, воспользовавшись рефинансированием автокредита.

Процедура представляет собой замену автокредита потребительским займом с более низкой ставкой.

Кредит на погашение автомобильного займа выдается клиентам на основании традиционных требований (гражданство, регистрация, трудоустройство, достаточный доход, соответствие возрасту, отсутствие задолженности по платежам, хорошая кредитная история).

Выгода рефинансирования автокредита

- Снижение суммы ежемесячной выплаты или сокращение срока погашения при сохранении платежа без изменений.

- Переход автомобиля в полную собственность заемщика, снятие залога с автомобиля. (Некоторые банки делают оформление нового залога дополнительным условием рефинансирования.)

- Отсутствие обязанности заключать договор страхования КАСКО.

При выборе банка для рефинансирования автокредита следует не только ознакомиться с условиями данной операции и требованиями к заемщику, но и учесть дополнительную стоимость услуги (например, необходимость и стоимость страховки, оценки залога и т. д.).

Порядок рефинансирования автокредита

Услугу по рефинансированию автокредита предоставляют различные финансовые организации, действующие по общей схеме.

- Подача заявки в выбранный банк. К заявке необходимо приложить документы по имеющемуся автокредиту (выписка по счету, справка об остатке долга, график платежа), а также копии личных документов и документов на автомобиль.

- Проверка документов и получение согласия банка.

- Подписание договора на новый кредит с одновременной подачей заявления на досрочное погашение имеющегося автокредита.

- Погашение задолженности. При безналичном способе новый банк перечисляет денежные средства на счет автокредита. При выдаче наличных сумма долга вносится заемщиком.

- Получение справки о погашении автокредита, получение ПТС.

Рефинансирование — это банковская операция, которая обеспечивает комфортные условия по кредитным платежам, помогает снизить сумму ежемесячных выплат, избежать задолженностей по кредитам и улучшить кредитную историю заемщика.

9 место. Рефинансирование (Уралсиб)

9 место

Один из крупнейших российских банков. Входит в объединенную сеть банкоматов ATLAS, которая включает в себя более 5 000 устройств по всей стране. Уралсиб не ограничивает число ссуд, которые можно перекредитовать, но общая их сумма достаточно маленькая.

Условия

В Уралсибе вы сможете перекредитовать большое число задолженностей.

Удобство

Можно получить дополнительную сумму на личные цели.

Оформление

Решение принимается в день обращения.

Надежность

Уралсиб регулярно получает высокие рейтинги надежности.

Доступность

Для получения нужны только паспорт и справка о доходах.

- Число рефинансируемых долгов не ограничено

- Типы рефинансируемых кредитов потребительские, автокредиты, ипотечные, кредитные карты

- Сумма кредитадо 2 000 000 рублей

- Срок кредитадо 84 месяцев

- Процентная ставкаот 5,5% годовых

- Требования к заемщикувозраст от 23 лет, регистрация в регионе присутствия банка, общий стаж от 1 года, стаж на последнем месте работы от 3 месяцев

- Необходимые документызаявление, паспорт, справка 2-НДФЛ или по форме банка, документы по рефинансируемым кредитам

- Способ оформленияв отделении банка с онлайн-заявкой

- Сроки оформленияв течение дня

Преимущества

- Можно использовать для залоговых кредитов

- Число покрываемых долгов не ограничено

- Моментальное рассмотрение заявки

Недостатки

- Повышенная ставка при отказе от страховки

- Только для сторонних кредитных предложений

Подробнее

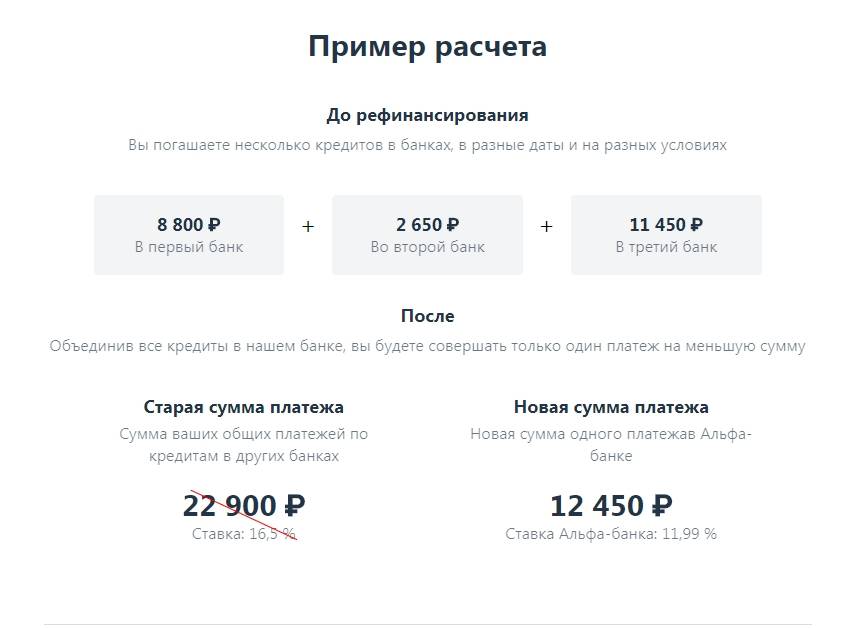

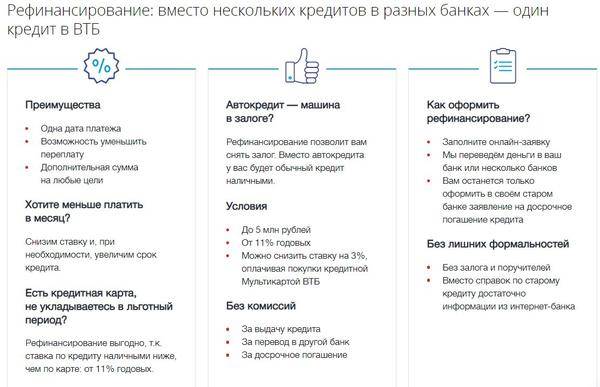

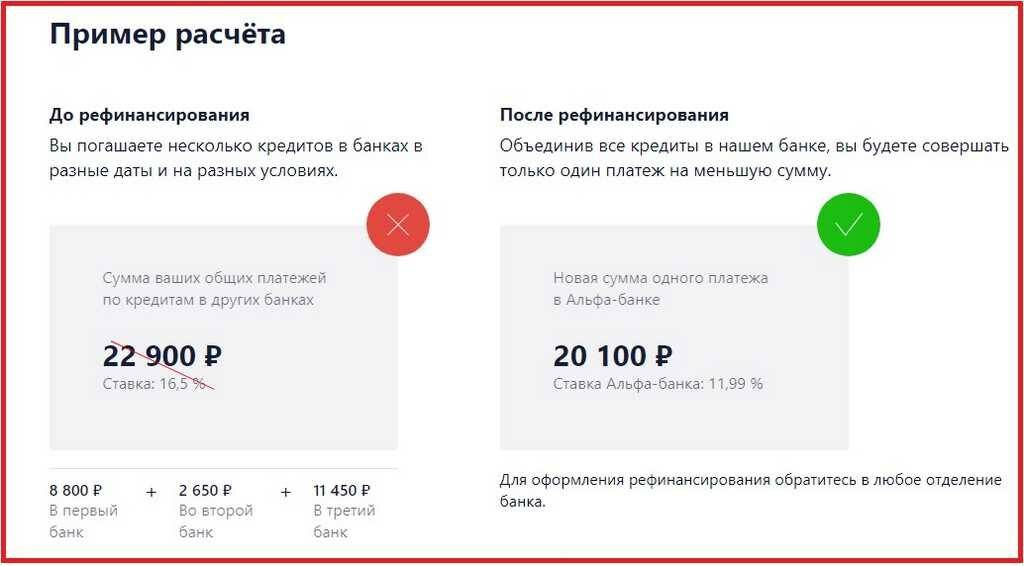

Как объединить несколько кредитов в один

Если вы приняли решение об объединении кредитов, нужно рассмотреть предложения от разных банков, сравнить их с условиями действующих договоров. Предложения банков могут существенно отличаться, как по требованиям к заемщику и документам, там и по новой процентной ставке, по максимальной сумме кредитования.

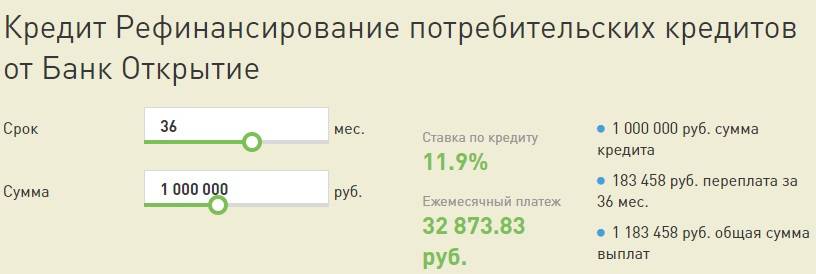

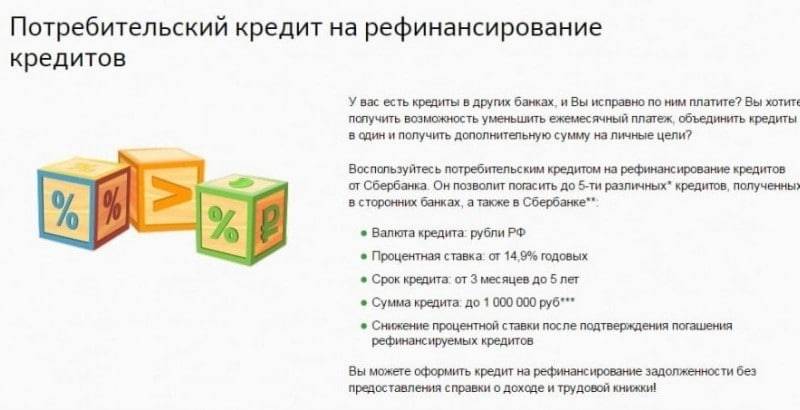

Например, Сбербанк предлагает рефинансирование со ставкой от 10.9% и на сумму до 5 млн. руб. В Альфа банке ставка существенно ниже (от 6.5%), но максимальная сумма не превышает 3 млн. руб.

Ниже расскажем, как объединить кредиты разных банков в один, чтобы получить максимальные выгоды и избежать дополнительных переплат. По всем возникшим вопросам вы сможете проконсультироваться у наших юристов. Мы знаем все подводные камни и нюансы рефинансирования, поможем выбрать оптимальный вариант кредитования.

Обязан ли банк при консолидации предложить ставку по общему кредиту ниже, чем у всех предыдущих?

Можно ли объединить займы и кредиты

Суть займов в МФО и кредитов в банках отличается. Кредиты выдают банки, тогда как займы оформляют микрофинансовые организации, другие юридические лица.

Ввиду таких отличий, нельзя объединить кредиты и займы. Также не получится рефинансировать займы МФО путем кредитования в банке. Но вы можете оформить обычный потребительский кредит, чтобы закрыть ранее взятые обязательства.

Допускается ли объединение кредитов при просрочке платежей

Это вполне возможно, хотя наличие долгов или ранее допущенных просрочек наверняка повлияет на решение банка. Кредитную историю банк получит практически мгновенно. Если по ней будет видно систематическое нарушение сроков по действующим обязательствам, велика вероятность отказа.

На положительное решение для объединения обязательств с плохой кредитной историей или с долгами может повлиять:

- согласие заемщика на передачу банку залога (например, на недвижимость, на автомобиль);

- привлечение созаемщиков и поручителей, которые будут нести ответственность за нарушение обязательств со стороны заемщика;

- оформление добровольной страховки, так как это снижает риски банка.

Также банк может увеличить процентную ставку по заявке, которую подал недобросовестный заемщик. Это может свести на нет все преимущества рефинансирования, привести к большой переплате по кредитам в конечном итоге.

Куда обращаться

Если несколько кредитов оформлены в одном банке, можно попробовать добиться консолидации. В этом случае по всем договорам есть только один кредитор и заемщик, что упрощает переговоры, согласование условий кредитования. Если договоры оформлены в разных банках, с заявкой можно обращаться в любое кредитное учреждение.

Можно ли рефинансировать несколько микрозаймов? Закажите звонок юриста

Как проверить условия объединения кредитов

Чтобы добиться объединения кредитов на максимально выгодных условиях, рекомендуем:

внимательно изучить предложения от нескольких банков, обратить внимание на существенные условия рефинансирования (ставка, срок кредитования, максимальная сумма, льготные периоды и т.д.);

подготовить и сравнить расчеты по общей стоимости кредитов до и после рефинансирования (с такими вопросами лучше обращаться к юристам, финансистам);

подготовить документы по каждому действующему обязательству (договоры, графики платежей, выписки по счетам, расчеты по остатку долга);

подать заявку и документы на рефинансирование в один или сразу несколько банков;

после одобрения заявки нужно проверить условия договора, подписать его;

убедиться, что деньги после рефинансирования были зачислены на погашение ранее оформленных кредитов.

Рекомендуем проверить, что рефинансированные обязательства действительно закрыты. Для этого можно запросить в банках справки об отсутствии задолженности, выписки по счетам.

При рефинансировании не нужно получать согласие от каждого банка, с которым заключен кредитный договор.

Чтобы соблюсти закон, необходимо направить письменное уведомление о досрочном погашении кредита. Не позже 5 дней после получения такого уведомления банк обязан выдать расчет с остатком долга и начисленными процентами. Отметим, что проценты платятся за время фактического пользования деньгами, т.е. на момент погашения.

Обязаны ли банки рефинансировать собственные кредиты?

Банковская организация может ответить отказом в процедуре рефинансирования, и заёмщик ничего не сможет сделать. Более того, многие финансовые структуры нехотя оказывают эту услугу своим клиентам. Данная процедура влечёт за собой изменение по первоначальным условиям кредитования и поправки в договоре. Это может сказаться на снижении платёжеспособности и репутации клиента. Банки должны держать денежные средства под рефинансирование собственных кредитов, а это повышает финансовую нагрузку на организацию.

Если кредитор даёт согласие, происходит изменение условий текущего договора по кредиту. То есть поиска новых поручителей и дополнительной оценки залога не потребуется. Но банк имеет право в отказе заёмщику без объяснения причин. В таком случае не лишним будет узнать, какие банки занимаются рефинансированием кредитов других банков.