Советы: как избежать проблем и ошибок

Перекредитование в «Тинькофф кредитные системы» должно быть выгодным, иначе нет смысла в этой процедуре. Рекомендуется внимательно произвести все расчеты перед подачей онлайн заявки. Для этого следует проверить:

- на выгодных ли условиях предоставлен первоначальный займ. Если процентная ставка низкая и условия изначально щадящие, то смысла в перекредитовании нет;

- Размер процентной ставки, по которой предлагается рефинансирование. Если она превышает текущую, то рекомендуется оставаться на прежних условиях.

Если условия обоих банков одинаковые, следует все же перевести долг в «Тинькофф». Так, можно сэкономить на беспроцентном обслуживании клиентов в течение первых 120 дней.

Воспользуйтесь следующими советами, чтобы получить максимальную выгоду и избежать ошибок:

- После проведения процедуры не пользуйтесь кредиткой в течение 4 месяцев. Единственное, что требуется — регулярно вносить платеж. Обслуживание кредита в первые месяцы будет бесплатным только если заемные средства остаются на счете.

- Откажитесь от страхования, SMS-уведомлений и прочих платных услуг. Так, можно значительно уменьшить ежемесячные расходы.

- Находясь на 1-ом этапе рефинансирования, рекомендуется не переводить сразу всю сумму. Следует оставить хотя бы небольшую часть на другой карте. Банк может взимать комиссию за процедуру с превышением требуемого лимита. Поэтому рекомендуется воспользоваться данным советом.

- Следует внимательно все просчитать и переводить деньги только с полной уверенностью, что принято верное решение. Для обладателей «Тинькофф Платинум» существуют и иные выгодные предложения. Так, клиенты получат доступ к интернет-банкингу с широким функционалом и получением уведомлений.

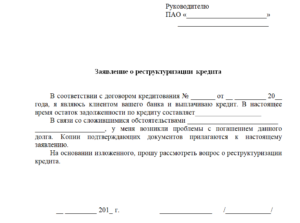

Как составить и подать заявление на реструктуризацию

Заявление на реструктуризацию заполнить несложно. Обычно банки представляют формы для заполнения. Их можно скачать на официальном сайте банка.

В заявлении нужно указать:

- номер кредитной карты и договора по кредиту;

- данные о просрочке, которая уже могла сформироваться на текущий момент;

- даты первого и последнего платежа по указанному кредитному договору;

- способ ежемесячной оплаты;

- информация о текущих доходах, об уже уплаченных процентах;

- обоснования, по которому клиент не может выплачивать кредит на прежних условиях;

- данные о том, на каких условиях и в каких размерах клиент может свободно выплачивать долг, без нарушения описанных сумм;

- копии документов, доказывающих финансовые трудности.

Документы, которые нужно приложить к заявлению:

- Копию больничного, который стал причиной нетрудоспособности и ухудшил финансовое состояние заемщика.

- Копию документа о том, что заработная плата клиента была уменьшена.

- Копия трудовой книжки с указанием даты и причины увольнения. При этом причина должна быть не связанной с действиями самого заемщика.

- Копия справки о регистрации в службе занятости населения.

- Копия документа о том, что клиент банка в декрете по уходу за ребенком или проходит службу в армии.

Даже после всех представленных документов банк может отказать, так как денежные затруднения непросто доказать, и удовлетворить просьбу или нет, решает финансовое учреждение.

Основные требования к заемщику и бизнесу

Тиньков Банк отличается лояльной системой кредитования как для обычных заемщиков, так и для ИП. Банк определяет несколько обязательных для клиента условий кредитования:

- Для кредита на открытие ИП от клиента не требуют ничего, кроме заявки на расчетный счет или пластиковую карту Тинькоффа.

- Для получения оборотного кредита никаких специальных требований к заемщику не предъявляют.

- При подключении овердрафта клиент должен предоставить только документы для договора на РКО и открытие расчетного счета.

- Стандартные требования для всех видов кредита – наличие гражданства РФ и достижение совершеннолетия.

Минимальные требования предъявляют не только заемщику, но и к его бизнесу

Самое важно, что деятельность нужно зарегистрировать на территории России. Для овердрафта или оборотного кредита нужен только расчетный счет, который использовался в течение 3 месяцев. Максимальная сумма займа на любые цели – 2 млн

руб. Но в дальнейшем, при соблюдении всех условий, в сторону увеличения может измениться и сумма, и срок выплат

Максимальная сумма займа на любые цели – 2 млн. руб. Но в дальнейшем, при соблюдении всех условий, в сторону увеличения может измениться и сумма, и срок выплат.

Риски при оформлении рефинансирования

Чтобы рефинансирование стало выгодным для вас во всех аспектах (так как по-другому нет смысла идти на перекредитацию), нужно правильно все посчитать.

Так, процедура будет иметь смысл, если:

- Первоначальный кредит был оформлен на условиях с не очень высокими процентными ставками;

- Карта Платинум была открыта под самый высокий процент.

Если условия первоначального кредита и кредита после рефинансирования хоть немного схожи, то вы можете оказаться «в плюсе», ведь будете экономить на переплачиваемых процентах.

Полезное видео:

Также стоит прислушаться к рекомендациям от клиентов банка, которые уже воспользовались услугой:

Важно не забыть о карте на протяжении первых 120 дней после ее оформления – чтобы не снимались дополнительные проценты вы должны за этот период совершать покупки с этой карты;

Не подключайте никакие «полезные» услуги в виде СМС-информирования, страхования и т.п. Ежемесячный платеж может стать заметно больше;

На первом этапе рефинансирования не нужно сразу же переводить всю сумму – лучше оставить на карте хоть что-то. Так рекомендуется сделать потому, что банк не снимал деньги за превышение лимита

Так рекомендуется сделать потому, что банк не снимал деньги за превышение лимита.

Основные условия

Тинькофф банк предоставляет услугу перезаключения кредитного договора при соблюдении следующих условий:

Тинькофф банк предоставляет услугу перезаключения кредитного договора при соблюдении следующих условий:

- Клиент обратился в финансовую организацию с уведомлением о возникших финансовых трудностях.

- Реструктуризация займа влечет увеличение суммы долга. Этот факт клиент вправе оспорить.

- Вносятся изменения в сроки погашения или размер ежемесячного платежа.

Кроме того, заемщику необходимо предъявить документы, свидетельствующие о причине возникновения финансовых трудностей.

Один из способов проведения реструктуризации по кредитке Тинькофф банка включает снижение размера ежемесячного взноса.

При этом финансовая компания блокирует карточный продукт до момента перехода к прежнему графику погашения задолженности. После этого, клиент может беспрепятственно пользоваться кредитными средствами.

Согласно другому методу реструктуризации осуществляется закрытие старого договора с фиксацией суммы долга. После этого, банк заключает новое соглашение с учетом задолженности перед компанией. Услуга доступна тем клиентам, которые в будущем способны ее погасить.

Тинькофф банк предоставляет возможность на выгодных условиях погасить кредит, открытый в другом банке.

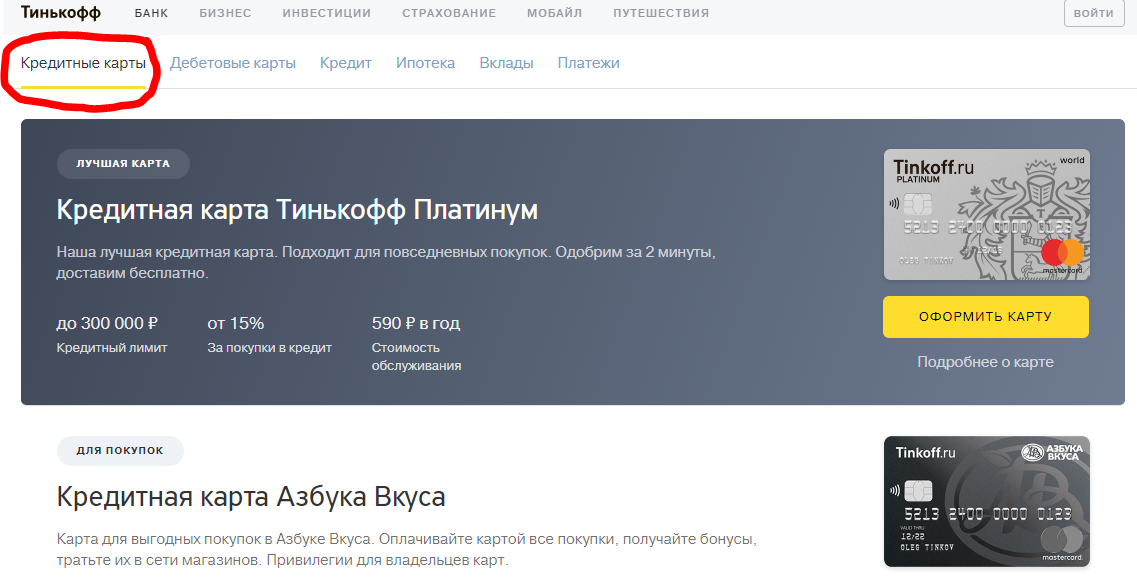

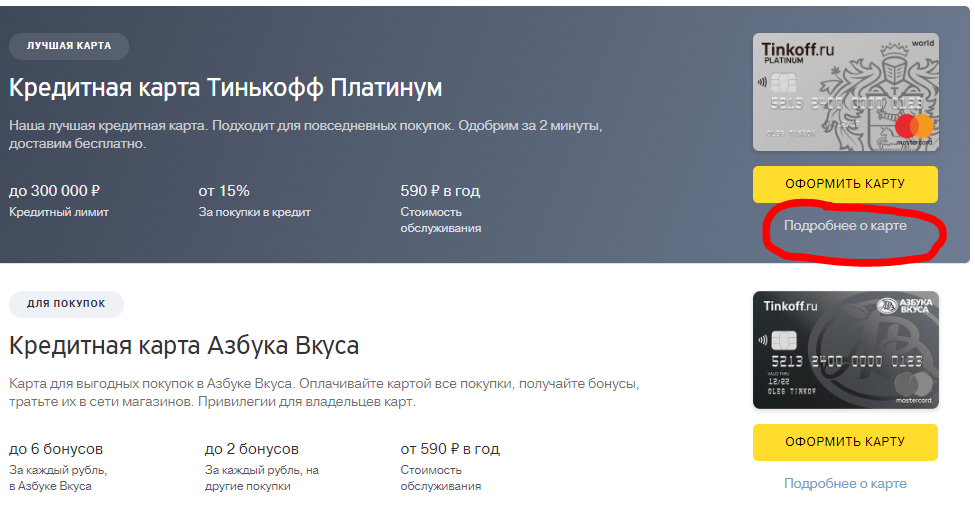

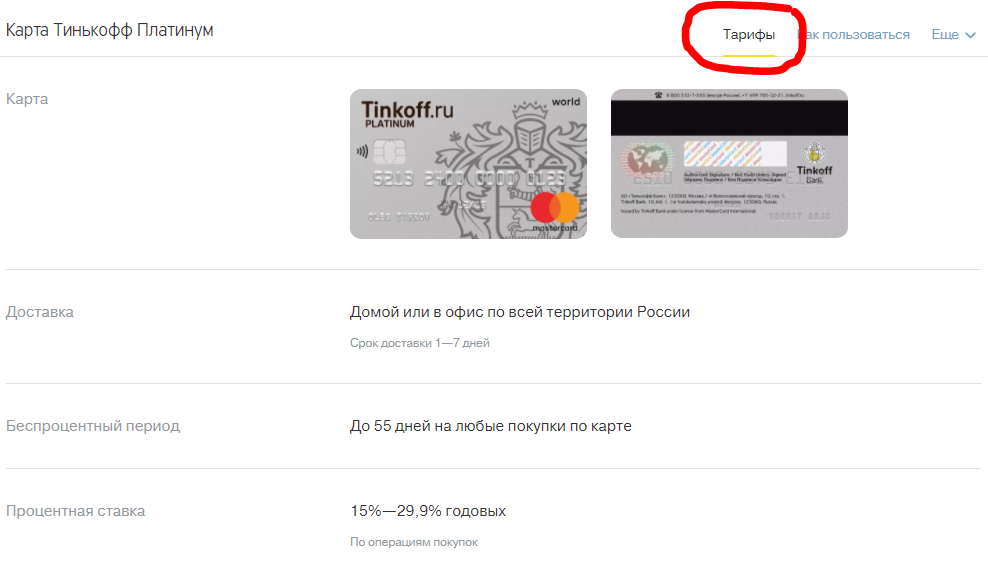

Для этого клиенту достаточно оформить карту «Тинькофф Платинум». При этом перевод средств в счет задолженности осуществляется без какой-либо комиссии. Кроме того, владелец карточки получает отсрочку на 4 месяца. В этот период заемщик пользуется кредитом беспроцентно. Экономия может составлять десятки тысяч рублей, в зависимости от суммы долга. Подробные сведения относительно тарифов обслуживания карты «Тинькофф Платинум» можно узнать на официальном сайте финансовой организации.

Для этого клиенту достаточно оформить карту «Тинькофф Платинум». При этом перевод средств в счет задолженности осуществляется без какой-либо комиссии. Кроме того, владелец карточки получает отсрочку на 4 месяца. В этот период заемщик пользуется кредитом беспроцентно. Экономия может составлять десятки тысяч рублей, в зависимости от суммы долга. Подробные сведения относительно тарифов обслуживания карты «Тинькофф Платинум» можно узнать на официальном сайте финансовой организации.

Для ознакомления с актуальной информацией необходимо на главной странице нажать: «Частным лицам», «Карты», «Кредитные».

После этого следует последовательно выбрать пункты «Подробнее о карте» и «Тарифы».

Что делать, если Тинькофф отказался предоставлять реструктуризацию

Тинькофф довольно часто отказывается реструктурировать долг. В случае получения отказа вы можете попробовать обратиться в банк еще раз, чтобы получить пролонгацию кредита. Таким образом, срок погашения увеличится, а размер ежемесячных платежей сократится. Если банк снова отказал, то можно обратиться в другой банк за рефинансированием кредита.

Важно! Ни в коем случае не стоит пускать ситуацию с невыплатой кредита на самотек. Если клиент перестал погашать долг, то Тинькофф будет действовать одним из следующих методов:

Если клиент перестал погашать долг, то Тинькофф будет действовать одним из следующих методов:

- обратится в коллекторское агентство;

- подаст в суд на неблагополучного заемщика.

Стоит отметить, что банк предпочитает обращаться в суд лишь в крайних ситуациях, поскольку судья обязан учитывать сложное материальное положение клиента. Чаще всего вопрос о возврате заемных средств передается в руки коллекторов.

Особенности реструктуризации в банке Тинькофф

Заемщику необходимо понимать, что кредитору все равно нужно получить прибыль, причем желательно с наименьшими потерями

Именно по этой причине клиенту, получившему согласие на осуществление реструктуризации по кредитной карте, важно подготовиться к тому, что размер его долга может увеличиться

В официальном письме от банка обычно прописано, что начисление штрафных санкций, различных страховок и комиссий, а также процентов по договору будет прекращено. При этом Тинькофф направляет заемщику заключительное требование, выплаты по которому распределяются равномерными платежами на конкретный период времени.

Реструктуризация – это процесс, в ходе которого банк меняет существующие условия по кредиту на более выгодные для заёмщика. Данный вид помощи от финансовой организации является своеобразным соглашением между банком и его клиентами, чтобы помогать последним продолжать выплачивать долги по кредитным договорам.

Реструктуризация в банке Тинькофф может применяться к любым видам кредитов, выдаваемых клиентам:

- ипотечный кредит;

- кредит на автомобиль;

- потребительский кредит;

- кредитная карта.

Банк Тинькофф предлагает следующие виды реструктуризации кредитных договоров:

- уменьшение процентов по кредиту (на определённый срок);

- увеличение продолжительности кредитования, в связи с чем долг по кредиту разбивается на ещё большие части (следовательно, уменьшаются размеры ежемесячных платежей);

- предоставление услуги «кредитных каникул», когда клиент полностью освобождается от уплаты кредита на ограниченный срок; в некоторых ситуациях выплачиваются ежемесячные проценты, но не основное тело долга (начисляемые проценты, как правило, значительно меньше долговой суммы по кредиту);

- одновременное предоставление всех указанных видов помощи либо рефинансирование в пределах банка Тинькофф (берётся новый кредит с целью погашения старого, но на более выгодных условиях).

Всё это позволяет снизить нагрузку на заёмщика, чтобы он смог решить свои финансовые проблемы и в итоге вернуться к стабильным ежемесячным выплатам. Банк не заинтересован в загоне клиентов в долговые ямы, т. к. это лишние трудности и потенциальная потеря дохода. Почему потеря? Потому что суд, зачастую, максимально гуманно ведёт себя с гражданами.

По этой же причине банки могут лишь запугивать должников судебными разбирательствами, тогда как непосредственное в него обращение, скорее всего, так и не состоится. С гораздо большей вероятностью финансовые организации передадут долг в руки коллекторов. Однако чтобы это произошло, нужно быть особенно злостным нарушителем условий кредитного договора. Во всех остальных случаях банк пойдёт навстречу должнику – это в интересах как самого заёмщика, так и финансовой организации-кредитора.

Вероятность положительного ответа на запрос о реструктуризации в Тинькофф банке зависит от ряда конкретных условий:

- репутация заёмщика (чистая кредитная история без просрочек, исправные и своевременные платежи и т. д.);

- заинтересованность самого банка в предоставлении подобной услуги;

- уверенность в возобновлении выплат клиентом после реструктуризации;

- насколько достоверны и уважительны причины невозможности продолжать оплачивать ежемесячные долги и пр.

Если должник не будет выплачивать кредит, переживёт нападки коллекторов и не будет выходить на связь с банком после отказа в реструктуризации, дело дойдёт до суда. Однако суд учтёт, что заёмщик обращался за реструктуризацией и получил отказ. Следует помнить о гуманности суда по отношению к гражданам, поэтому таким образом клиент банка, даже если суд обяжет его возобновить выплаты, получит больше плюсов, нежели финансовая организация.

Также если Тинькофф банк сомневается в благонадёжности заёмщика, может быть предложена реструктуризация, но с упоминанием о необходимости выплатить часть средств сразу в виде дополнительного взноса. Таким образом, банк получит прибыль, а клиент докажет, что действительно хочет поступить законно и продолжать оплачивать кредит.

- Запрос.

- Рассмотрение.

- Решение.

Условия, на которых выдается кредит наличными в Тинькофф банке

Условия выдачи кредита наличными представлены следующими ключевыми параметрами: объем кредитования, максимальная сумма, на которую может рассчитывать заемщика, срок возврата кредитных средств, требования, предъявляемые к заявителю.

Общие условия и требования к заемщику

В Тинькофф банке есть внутренний документ под названием «Общие условия договора потребительского кредита (займа)», подготовленный в соответствии с Законом РФ № 353-ФЗ.

В его содержание включены следующие общие положения, касающиеся выдачи кредита наличными:

- В качестве заёмщика может выступать гражданин РФ в возрасте 18-70 лет. У него обязательно должна быть прописка (временная/постоянная) в одной из территориальных точек России.

- Заявка на выдачу кредита наличными рассматривается в течение 1-2 дней. При возникновении необходимости на эту процедуру может уйти более продолжительный период времени.

- Вид предоставляемой ссуды – потребительский кредит, предоставляемый на любые цели.

- Заемные денежные средства перечисляются на текущий счет клиента.

- Валюта, в которой выдается кредит наличными – российские рубли.

- В рамках данной программы кредитования заемщик может взять ссуду без обеспечения, под залог транспортного средства или же недвижимости.

Процентная ставка

Для каждого заявителя размер процентной ставки определяется в индивидуальном порядке. Банк производит оценку платёжеспособности заемщика, на основании чего назначает точную плату за пользование заемными деньгами.

Минимальный размер ставки составляет 6,9-8,9%, а максимальный – от 22 до 30%.

Доступные суммы

Сумма потребительского кредита также рассчитывается, исходя из уровня платежеспособности конкретного заемщика. При этом для каждого варианта кредитования определены лимиты по максимальной величине ссуды. Тут возможны следующие варианты:

- до 15 000 000 рублей – при оформлении кредита под залог недвижимости (тарифный план КНЗ 3.15),

- до 3 000 000 рублей – при оформлении ссуды под залог машины,

- до 2 000 000 рублей – при получении кредита наличными без обеспечения.

Сроки кредитования

Срок возврата заемных денег также определяется на основании оценки платежеспособности потенциального заемщика.

Минимальный период погашения ссуды составляет 3 месяца, а максимальный 15 лет.

Для каждого вида кредитования наличными предусмотрены свои сроки погашения задолженности перед банком.

Пример и расчет

Предположим, клиент обратился в Тинькофф банк за кредитом наличными под залог недвижимости. Кредитор одобрил ссуду на следующих условиях:

- общая сумма – 3 400 000 рублей,

- срок кредитования – 10 лет,

- ставка – 12,2%.

В данном случае заемщик должен будет выплачивать следующие суммы: ежемесячный платеж – 49 174 рублей, переплата по ссуде – 2 500 880 рублей, общая сумма к возврату – 5 900 880 рублей.

По каким причинам могут не предоставить кредит

Нередко банк отказывает в кредитовании. Причины могут быть разные. К наиболее распространённым можно отнести следующие:

- высокая долговая нагрузка заемщика,

- низкий уровень платежеспособности,

- отсутствие прописки на территории РФ,

- паспорт иностранного гражданина,

- испорченная кредитная история,

- внесение заявителя в черные списки других банков, страховых компаний и т.д.

На что обратить внимание: возможные проблемы

Для того, чтобы повысить вероятность одобрения заявки на выдачу кредит наличными, прежде чем обращаться в банк заемщику следует обратить внимание на следующие нюансы:

- Банки, включая Тинькофф, охотнее кредитуют лиц, готовых представить обеспечение по ссуде – поэтому, чтобы избежать отказа следует сразу подавать заявку на выдачу кредита под залог машины или квартиры.

- При наличии испорченной кредитной истории клиент может поступить одним из следующих способов – попытаться исправить ею (путем участия в специальных программах или же исправного погашения других ссуд), привлечь надежного созаемщика или поручителя.

- Перед тем, как запросить более крупную сумму (от миллиона и выше) рекомендуется взять в Тинькофф несколько небольших кредитов, в том числе на кредитную карту, и своевременно их погасить. Это повысит доверие банка.

Нюансы процедуры оформления

Перед подачей заявки нужно собрать документы, подтверждающие необходимость реструктуризации. После этого обращаются в банк, заполняют заявление.

Список необходимых документов

Перечень бумаг включает:

- справку, подтверждающую факт болезни клиента или его близкого родственника;

- трудовую книжку с записью об увольнении;

- свидетельство о смерти родственника;

- справку об инвалидности;

- документы о порче или утрате жилья.

Перечень бумаг включает трудовую книжку с записью об увольнении.

Перечень бумаг включает трудовую книжку с записью об увольнении.

Подача заявки

Сделать это можно путем обращения в банковское отделение, точку продаж ПБ или звонка на номер 8 (800) 550-07-70. Подавать заявку нужно не позднее чем за неделю до даты платежа. Можно оформить электронное заявление на pochtabank.ru. В бланк вписывают:

- Ф.И.О., паспортные данные заемщика;

- информацию о кредитном договоре;

- сведения о месте трудоустройства;

- основания для изменения условий кредитования.

Условия рефинансирования в Тинькофф Банке

Особенности рефинансирования кредитов в банке Тинькова:

- Для рефинансирования кредитов, взятых в банках-партнерах Тинькоффа, понадобится минимальный пакет документов.

- Более низкая начальная процентная ставка по сравнению с другими банками.

- В Тинькоффе можно рефинансировать займы на разных условиях. Можно оформить перекредитование даже на проблемные виды займов, такие как ипотека с использованием денег от материнского капитала.

- Банк не снимает дополнительную комиссию за проведение процедуры рефинансирования.

- По желанию клиента банк может выдать заемщику сумму больше, чем нужно для погашения других задолженностей и направить разницу на свои цели.

Многих заемщиков привлекает возможность получения дополнительных бонусов от кредитной карты. Увеличенный льготный период, наличие кэшбэка до 30 % на покупки разных категорий. Карту удобно пополнять – в любом терминале Тинькофф Банка или организаций-партнеров.

Условия рефинансирования:

- Погашать сумму и проценты по кредиту можно как в режиме онлайн переводом с другой карты, так и через любые точки пополнения пластика.

- В течение первых 30 дней клиент должен совершить хотя бы одну покупку с помощью выданной ему кредитной карты.

- Клиенту могут увеличить срок выплаты кредита. Таким образом, получится уменьшить размер ежемесячных платежей.

- Кредитная карта остается у владельца даже после погашения займа. Если понадобится еще один кредит, не нужно будет оформлять его заново.

- У Тинькофф Банка более 350 партнеров, от которых клиентам регулярно приходят бонусы и выгодные предложения.

Ограничения на сумму для кредита – 300 тысяч рублей. Но редко кому выдают кредит именно на эту сумму. В большинстве случаев размер займа не превышает 120 тысяч рублей. Важный показатель для банка – платежеспособность клиента, именно от нее будет зависеть утвержденный лимит.

Услуга рефинансирования доступна лицам от 18 до 70 лет. Но максимальный возраст не должен быть превышен на момент окончания выплат по кредиту. Также рефинансировать заем могут только лица, обладающие гражданством Российской Федерации, а также временной или регулярной пропиской в стране. При этом регион не имеет значения.

Перевод кредитов физических лиц других банков

Тинькофф Банк предлагает клиентам рефинансировать кредиты, взятые в других финансовых организациях. Для этого заемщикам присылают кредитную карту Platinum.

| Характеристика | Показатель |

|---|---|

| Максимальная сумма | 2 млн. рублей |

| Процентная ставка | от 9,9 % и выше |

| Процент по кредитке в год | 20-35 %, если не успеть погасить в льготный период |

| Грейс-период | Обычно 55 дней, но при рефинансировании продлевается до 120 |

Перекредитование ипотеки в Tinkoff

Для того чтобы получить возможность рефинансировать ипотеку, клиент должен:

- Открыть сайт и заполнить заявку на перекредитование.

- Загрузить необходимые документы на сайт.

- После этого в течение нескольких дней анкету и документы будут рассматривать сотрудники Тинькова.

Несколько кредитов можно объединить в один и выплачивать его только Тинькофф Банку. При таком перекредитовании процентная ставка получается гораздо ниже, и клиент экономит на переплате. Рефинансировать ипотеку можно даже в том случае, если жилье еще на стадии строительства, или если недвижимость куплена с помощью средств материнского капитала. Для такого вида перекредитования клиенту нужно предъявить:

- свидетельство о праве собственности на жилье;

- документы об оценке недвижимости;

- договор о текущем кредитовании;

- документы о регистрации жилья.

Менеджеры Тинькофф Банка могут запросить дополнительные сведения и другие бумаги. Это зависит от типа жилья, под которое брали ипотеку.

Автокредиты и кредитные карты

Кредитную пластиковую карту любой финансовой организации можно также прорефинансировать в Тинькофф Банке. А также автокредит, но при этом клиент получает средства и должен самостоятельно погасить кредит в другом банке и переоформить залог. Если кроме автокредита у заемщика имеется и другое долговое обязательство, то можно переоформить их, объединив в один кредит.

Ключевые особенности

Реструктуризация – это процесс, в ходе которого банк меняет существующие условия по кредиту на более выгодные для заёмщика. Данный вид помощи от финансовой организации является своеобразным соглашением между банком и его клиентами, чтобы помогать последним продолжать выплачивать долги по кредитным договорам.

Реструктуризация в банке Тинькофф может применяться к любым видам кредитов, выдаваемых клиентам:

- ипотечный кредит;

- кредит на автомобиль;

- потребительский кредит;

- кредитная карта.

Банк Тинькофф предлагает следующие виды реструктуризации кредитных договоров:

- уменьшение процентов по кредиту (на определённый срок);

- увеличение продолжительности кредитования, в связи с чем долг по кредиту разбивается на ещё большие части (следовательно, уменьшаются размеры ежемесячных платежей);

- предоставление услуги «кредитных каникул», когда клиент полностью освобождается от уплаты кредита на ограниченный срок; в некоторых ситуациях выплачиваются ежемесячные проценты, но не основное тело долга (начисляемые проценты, как правило, значительно меньше долговой суммы по кредиту);

- одновременное предоставление всех указанных видов помощи либо рефинансирование в пределах банка Тинькофф (берётся новый кредит с целью погашения старого, но на более выгодных условиях).

Всё это позволяет снизить нагрузку на заёмщика, чтобы он смог решить свои финансовые проблемы и в итоге вернуться к стабильным ежемесячным выплатам. Банк не заинтересован в загоне клиентов в долговые ямы, т. к. это лишние трудности и потенциальная потеря дохода. Почему потеря? Потому что суд, зачастую, максимально гуманно ведёт себя с гражданами. Коллегия судей в ходе заседания может обязать банк простить все начисленные заёмщику пени и штрафы. Либо даже заставить Тинькофф банк снизить для его клиента ежемесячные платежи без увеличения срока самого кредитования.

По этой же причине банки могут лишь запугивать должников судебными разбирательствами, тогда как непосредственное в него обращение, скорее всего, так и не состоится. С гораздо большей вероятностью финансовые организации передадут долг в руки коллекторов. Однако чтобы это произошло, нужно быть особенно злостным нарушителем условий кредитного договора. Во всех остальных случаях банк пойдёт навстречу должнику – это в интересах как самого заёмщика, так и финансовой организации-кредитора.

Вероятность положительного ответа на запрос о реструктуризации в Тинькофф банке зависит от ряда конкретных условий:

- репутация заёмщика (чистая кредитная история без просрочек, исправные и своевременные платежи и т. д.);

- заинтересованность самого банка в предоставлении подобной услуги;

- уверенность в возобновлении выплат клиентом после реструктуризации;

- насколько достоверны и уважительны причины невозможности продолжать оплачивать ежемесячные долги и пр.

В вопросе предоставления реструктуризации решение по умолчанию является негативным. Лишь документально подтверждённая причина финансового положения, хорошая кредитная история и иные факторы способны повлиять на результат запроса в лучшую сторону. Это не личная прихоть Тинькофф, но стандартная практика любой адекватной и уважающей себя финансовой организации.

Если должник не будет выплачивать кредит, переживёт нападки коллекторов и не будет выходить на связь с банком после отказа в реструктуризации, дело дойдёт до суда. Однако суд учтёт, что заёмщик обращался за реструктуризацией и получил отказ. Следует помнить о гуманности суда по отношению к гражданам, поэтому таким образом клиент банка, даже если суд обяжет его возобновить выплаты, получит больше плюсов, нежели финансовая организация.

Также если Тинькофф банк сомневается в благонадёжности заёмщика, может быть предложена реструктуризация, но с упоминанием о необходимости выплатить часть средств сразу в виде дополнительного взноса. Таким образом, банк получит прибыль, а клиент докажет, что действительно хочет поступить законно и продолжать оплачивать кредит.