Баллы и рейтинги

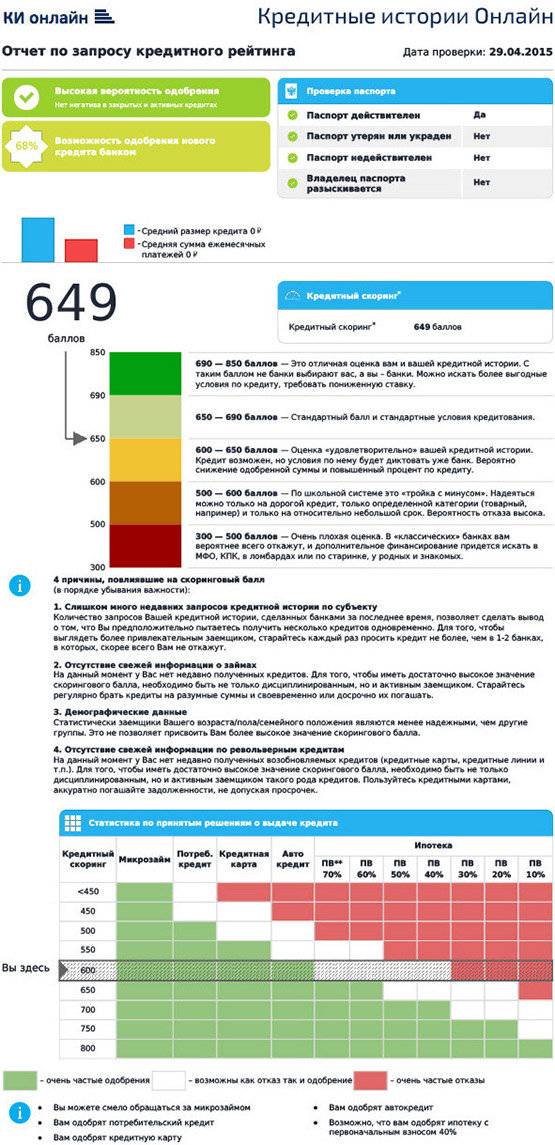

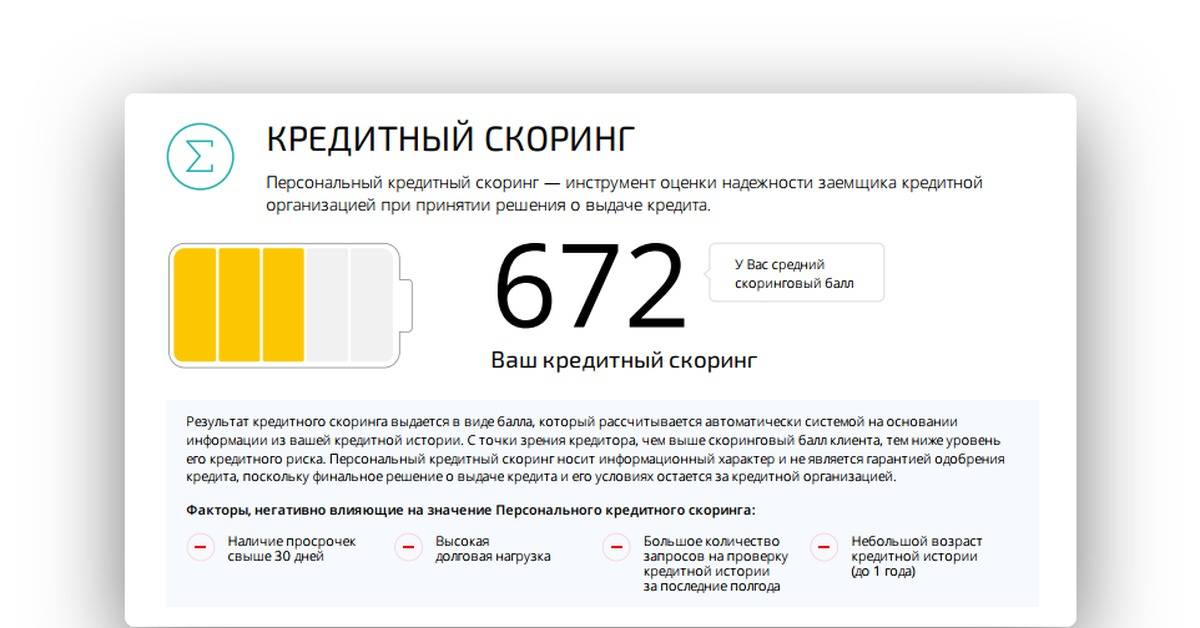

Практически все ФКУ при отборе входящих заявок используют скоринговую программу «Fico». Она быстро анализирует кандидата и выдает итоговый балл в пределах 250-850. Чем выше значение, тем вероятнее согласие банка.

- до 600 – самый низкий уровень, при котором нереально получить «добро» от банка;

- в пределах 601-620 – одобрят, но не более 50 тыс. руб.;

- от 621 до 640 – банки соглашаются, но на максимальную ставку;

- от 641 до 650 – крупную сумму получить реально, но потребуется больше документов;

- 651-690 – показатель выше среднего, дающий шанс на оформление крупного займа на довольно выгодных условиях;

- от 691 – заемщика готов кредитовать любой банк по выгодной ставке.

Часто ФКУ ставят минимальную проходную границу на 640 баллах, некоторые готовы сотрудничать и при 600-620. Если же рейтинг менее 600, то получить кредит сложно даже при помощи брокера.

Пример индикаторов

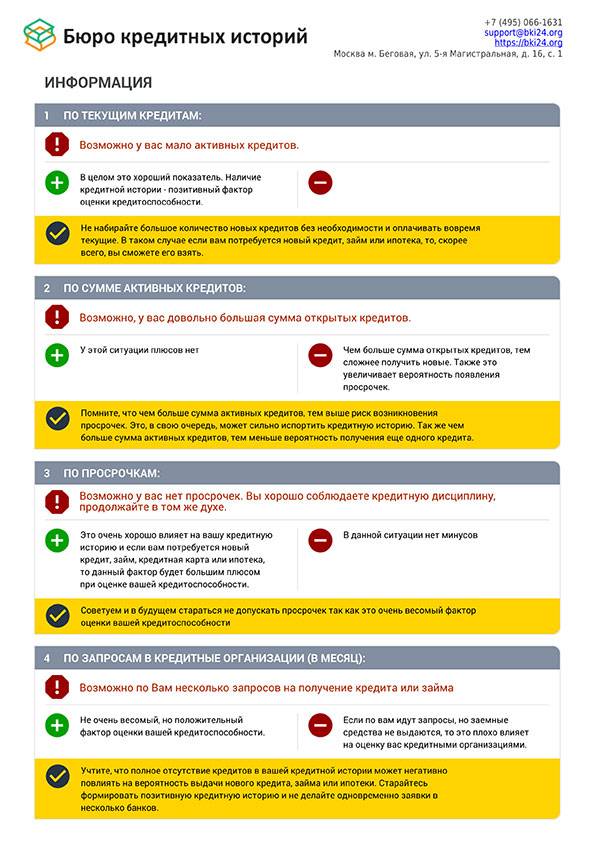

Значение индикатора достоверности может быть равно нулю или единице. Если оно равно 0 – сведения о лице частично или полностью отсутствуют. Если показатель равен 1 – БКИ хранит сведения минимум об одном взятом кредите, сведения о заемщике есть, и они правдивы.

Рисковые — имеют оценку от 1 до 5. Например, если значение равно 1, получить заем сложно. Данную оценку по шкале могут иметь лица, проживающие в отдаленных регионах, младше 21 года либо старше 55 – 70 лет, без образования.

Рисковый индикатор 5 считается самым высоким показателем. Такой пользователь услугами по выдаче ссуды считается наиболее надежным – у него должно быть образование, стабильная работа, наличие семьи, возраст средний.

Так, если у лица в КИ имеются только частичные сведения, нет информации о ранее взятых средствах, а параметр риска равен 1-2, получить кредит сложно даже в организациях, лояльно относящихся к клиентам.

Кредитную историю нельзя проверить бесплатно

На этом мифе построена вся система проверки кредитной истории онлайн. Наверняка вы встречали десяток сервисов, которые предлагают быстро проверить вашу кредитную историю онлайн. Это действительно быстро и удобно, однако за сервис придется заплатить.

Проверить свою кредитную историю можно, обратившись в БКИ. Причем делать это можно каждый год совершенно бесплатно. Вы должны будете заплатить только в том случае, если запрашиваете кредитную историю чаще одного раза в год.

Узнать, в каких БКИ хранится ваша кредитная история, можно через сайт Центробанка. ЦБ является регулятором всех российских банков и финансовых учреждений. Чтобы узнать, в каком или в каких БКИ хранится ваша кредитная история, вам нужно знать свой код субъекта кредитной истории. Это своеобразный пин-код, который присваивается каждому человеку при оформлении первого кредита. Если вы знаете свой код субъекта кредитной истории, перейдите на страницу ЦККИ Центробанка РФ и заполните соответствующую форму.

Если вы не знаете код субъекта кредитной истории, вы можете обратиться в банк, в котором оформляли кредит. Иногда банки предоставляют эту информацию бесплатно, иногда – за деньги. Будьте настойчивыми.

Есть ли шансы получить кредит с низким классом рейтинга?

Безусловно, история по займам влияет на решение банков при выдаче кредита клиенту. Однако нельзя сказать, что это наиважнейший фактор для финансовой организации.

Поводов для отказа может быть множество. Среди них выделяют несоответствия условиям финансового учреждения, негативное прошлое по погашению заемных средств. Но банк не обязан сообщать заемщику о причинах своего решения.

Скоринговая оценка – выступает лишь рекомендацией для банка, а не строгим условием. Банк вправе самостоятельно решать вопрос о выдаче кредита. Потому шанс получить заем всегда есть даже у клиента с низким классом рейтинга.

Рейтинг кредитной истории – данные, позволяющие оценить платежеспособность заемщика. Для банка эти сведения требуются для прогнозирования потенциальной платежеспособности клиента.

О кредитной истории в законе

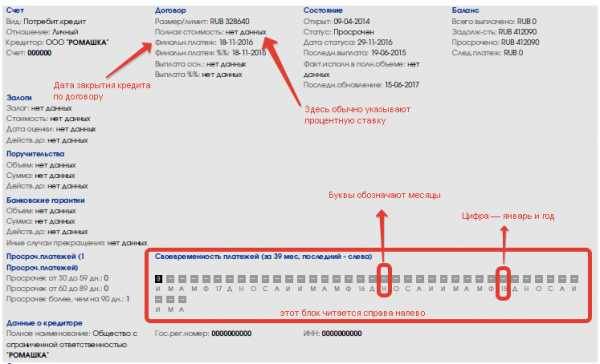

Кредитная история (КИ) – это финансовое досье заемщика. В ней отражается информация о ранее полученных кредитах и займах. Все сведения надежно хранятся в бюро кредитных историй и запросы на получение данных могут делать не только организации финансовой структуры, но и сами заемщики.

В России понятие «кредитная история» появилось в 2005 году. Единовременно был издан закон №218-ФЗ от 30 декабря 2004 года (последняя редакция от 2017 года). В нем содержится информация о том, кто является субъектом кредитной истории, что в ней содержится, как предоставляется и хранится информации, описаны права заемщиков, ответственность за сохранность информации и т.д. Полный текст ФЗ о кредитных историях можно посмотреть в интернете.

Положительная КИ – это гарант одобренной заявки по кредиту. А вот если клиент пропускал платежи, имел или имеет крупную задолженность, то получить новый кредит на выгодных условиях практически невозможно.

Если у человека нет кредитной истории, то вероятность одобрения заявки сводится к минимуму. Исключения составляют заемщики, которым недавно исполнилось 18 лет, и заработать КИ они попросту не успели

В этом случае банки акцентируют внимание на стаж работы и уровень заработной платы. Первые кредиты одобряются, как правило, на минимальные суммы

Информация об открытии кредита и его погашении передается в БКИ сразу, после подписания договора. По закону кредитор должен уложиться в пятидневный срок по каждой проведенной операции.

Кредитную историю смотрят не только банки. Страховые компании и даже работодатели тоже могут сделать запрос в БКИ, чтобы убедиться в добропорядочности человека.

Что такое кредитная история простыми словами

Кредитной историей (КИ) — это информация, характеризующая полноту и степень исполнения конкретным человеком или организацией взятых на себя обязательств. При этом учитывается как своевременность, так и корректность исполнения долговых обязательств.

Термин «кредитная история» прописан в Законе РФ 218-ФЗ от 30 декабря 2014 г.

О значимости КИ в биографии человека или организации можно судить хотя бы по следующему факту — в странах, где население закредитовано давно и прочно (например, США), она превратилась из банковского инструмента в основной критерий определения надежности и порядочности потенциального партнера или сотрудника.

В России кредитная история с каждым годом приобретает всё большее значение. И дело не только в возможности получения банковского займа (кредита, займа, овердрафта) но и в возможности оформить тот же лизинг. И дело не только в банковских услугах. К КИ обращаются работодатели и страховые компании – то есть эта информация планомерно превращается в критерий порядочности и законопослушности каждого человека.

Откуда берётся кредитная история

У физического лица возникает в момент первого обращения в банк с целью получения займа. Данные, которые запрашивает банковский менеджер, ложатся в основу файла с информацией о будущем заёмщике

Соответственно, при первом обращении за кредитом очень важно предоставить максимально достоверные и точные данные о себе, чтобы в дальнейшем не возникло проблем. Внести изменения можно только по запросу финансовой организации или через суд

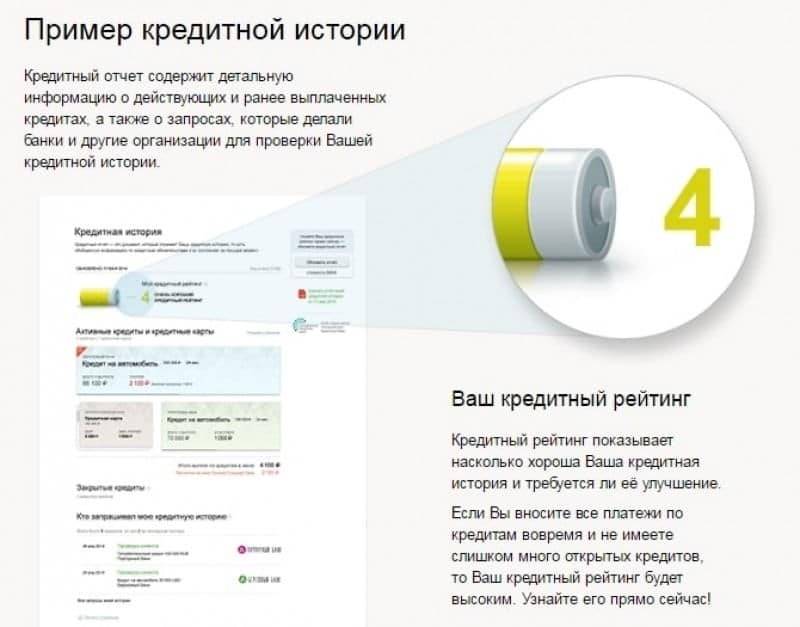

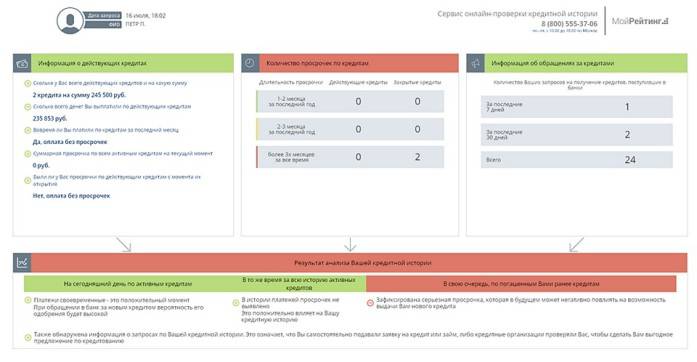

Количество сведений о плательщике

Еще один важный параметр – это индикатор достоверности. Данный показатель показывает, сотрудничал ли ранее заемщик с кредитными организациями и насколько успешно. Анализируются сведения в конкретном Бюро КИ и прямо влияют на итоговый рейтинг лица.

- Если по досье видно, что клиент ранее кредитовался в ФКУ, исправно вносил платежи и не допускал просрочек, то индикатор достоверности будет выше. Естественно, решение об одобрении, скорее всего, будет положительным.

- Если в кредитном досье нет информации о выплаченных ранее займах или присутствуют записи о задержках при погашении, то рейтинг снизится. В таком случае возможны два варианта: кредит не одобряется, или банк предлагает невыгодные условия кредитования.

Каждый гражданин РФ имеет право бесплатно запросить кредитное досье 2 раза в год.

Перед подачей заявки на кредит рекомендуется запросить кредитную историю. Необходимо проверить досье на достоверность и отсутствие ошибок. Не исключено, что банк забыл передать в БКИ информацию о полном погашении кредита. В таком случае надо обратиться в ФКУ с доказательствами и попросить исправить ошибочные сведения.

Баллы и рейтинги

Практически все ФКУ при отборе входящих заявок используют скоринговую программу «Fico». Она быстро анализирует кандидата и выдает итоговый балл в пределах 250-850. Чем выше значение, тем вероятнее согласие банка.

Шкала следующая:

- до 600 – самый низкий уровень, при котором нереально получить «добро» от банка;

- в пределах 601-620 – одобрят, но не более 50 тыс. руб.;

- от 621 до 640 – банки соглашаются, но на максимальную ставку;

- от 641 до 650 – крупную сумму получить реально, но потребуется больше документов;

- 651-690 – показатель выше среднего, дающий шанс на оформление крупного займа на довольно выгодных условиях;

- от 691 – заемщика готов кредитовать любой банк по выгодной ставке.

Часто ФКУ ставят минимальную проходную границу на 640 баллах, некоторые готовы сотрудничать и при 600-620. Если же рейтинг менее 600, то получить кредит сложно даже при помощи брокера.

Как улучшить свою кредитную историю

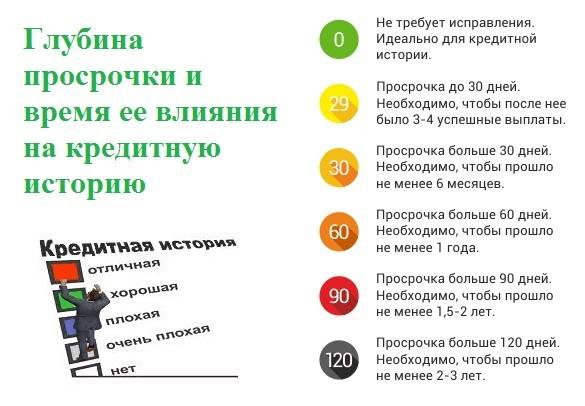

Теоретически исправить свою кредитную историю можно. Обязательным условием при этом является погашение всех имеющихся задолженностей, включая начисленные штрафные санкции. Улучшить свою КИ сложно и это достаточно длительный процесс. Многое также зависит от того, какие были допущены просрочки. Например, если, гражданин намеренно брал кредиты, но не погашал их вовсе. Такой заемщик практически безнадежен, он числится как злостный неплательщик, с которым не будет связываться ни одна кредитная организация. При этом банк все равно получит свои средства через суд, у клиента могут арестовать часть имущества и счета в счет погашения долга.

Если клиент погашал займы, но с задержками, то его кредитная репутация также будет негативной, но ее еще есть шанс исправить. Существуют реальнее законные варианты, как в исправить свою КИ, чтобы в дальнейшем можно было пользоваться кредитами.

Оформление займа у микрокредитора

Сейчас, получить средства взаймы с плохой КИ можно только в микрофинансовой организации. Эти кредиты выдаются на краткий срок и имеют довольно высокие проценты.

Недавно МФО начали предлагать свои услуги по улучшению КИ. Суть в том, что эти организации так же как и банки сотрудничают с БКИ и передают туда данные о своих заемщиках. Заемщик с плохой КИ должен периодично брать займы в МФО и своевременно их погашать. В таком случае заемщик постепенно будет исправлять свою КИ.

Потребительский кредит на товар

Товарные кредиты менее выгодны, нежели денежные ссуды. Однако, кредиторы часто выдают займ на покупку товара людям с проблемной кредитной историей. Это обусловлено тем, что такие виды займов оформляются в более краткие сроки и проверка данных проводится менее тщательно.

Клиент может взять последовательно несколько товарных кредитов и досрочно их погасить. Соответственно, информация о том, что платежи вносились своевременно улучшит картину общей кредитной историю.

Получение нескольких кредитных карт

Менее затратный вариант, это оформление нескольких кредитных карт. Подойдут карты даже с минимальным кредитным лимитом.

Схема такова:

- Следует перевести с одной карты средства на другую (можно онлайн-перводом). Т.е требуется, чтобы на одной карте образовалась задолженность.

- Затем требуется выждать льготный период и погасить долг в установленный срок по графику без задержек.

- Такие операции можно проводить с карты на карту, бесчисленное множество раз. Для удобства можно заиметь электронный кошелек и средства с карт временно размещать на этом счету.

Свободными средствами можно пользоваться. Следует учитывать что по кредитным картам взимается плата за ежемесячное (ежегодное) обслуживание, обычно эта сумма колеблется от 500 до 1000 рублей за год.

Оформление депозита

Постоянным клиентам банка всегда идут на уступки. Если у гражданина в определенном банке открыт депозит или размещен зарплатный проект, то как лояльному клиенту ему могут сделать исключение. В качестве гарантии выступает тот же депозит или же зарплатный счет. Кстати, можно написать заявление о том, чтобы платежи по кредиту снимали сразу после поступления зарплаты.

Предоставление документов в банк о платежеспособности

Если у клиента нет возможности гасить кредит, по объективным причинам, то иногда кредитор готов пойти на уступки (сделать реструктуризацию или пролонгацию ссуды). К примеру, если гражданин был уволен с работы или пребывал на больничном и это стало причиной задержки платежей. Заемщику достаточно предъявить в банк документы (трудовая книжка больничный лист), указывающие на то, что задержка случилась по установленным причинам.

При оформлении нового кредита, следует предъявить документы, свидетельствующие о текущей платежеспособности. К ним могут отнести:

- справка о доходах с места трудоустройства;

- выписка со счета по начислению заработной платы;

- квитанции об исправном внесении коммунальных платежей;

- документы, свидетельствующие о наличии личной собственности у заемщика (дом, участок, автомобиль).

В некоторых случаях заемщик соглашается предоставить свое имущество в залог по кредитному договору. Это выступает гарантией погашения долга.

В годы кризиса, многие Россияне имели проблемы с погашением задолженности по кредитам (особенно по валютным ипотекам). Теперь эти заемщики являются владельцами негативной кредитной истории. Чем больше срок задержки, тем сложнее в будущем будет исправить КИ. Для ряда случаев очистить эти данные будет уже невозможно, остается только ждать, пока сведения перенесут в архив (по истечении 15 лет).

Способы все исправить

Если кредитная история плохая, то возникают сложности не только в получении кредитов, но и, например, в устройстве на работу. Некоторые работодатели не хотят связываться с вечным должником или с недисциплинированным заемщиком.

После тщательного изучения кредитной истории станет понятно, где вы или не вы совершили оплошность. В зависимости от степени тяжести “преступления” надо составить программу улучшения КИ. Изменить ее можно только в случаях ошибок банка при передаче информации и доказанных мошеннических действий с кредитами, которых вы не брали.

Сделать свою кредитную историю с нуля получится только после 10-летнего срока ее нахождения в неизменном состоянии. Или если вы только в начале своего пути в качестве заемщика. Во всех остальных случаях предстоит работа по исправлению ситуации – быстро повысить кредитный рейтинг не удастся.

Рассмотрим еще несколько способов улучшения истории.

Оспаривание ошибки

Если вы обнаружили ошибочные записи в своей КИ, обратитесь с заявлением в банк, который допустил эту ошибку, или в БКИ. К заявлению обязательно приложите документы, доказывающие вашу правоту. После проверки БКИ внесет изменения.

Кредитная карта

Для ее оформления банки устанавливают не такие жесткие требования, как к получению крупных кредитов. Если заемщик ненадежен, то он получит минимально возможный лимит и повышенную процентную ставку. Но льготный период никто не отменяет, поэтому кредитка – хороший вариант доказать свою дисциплинированность и платежеспособность.

Карты рассрочки тоже можно причислить к этому способу улучшения КИ, потому что они являются разновидностью кредиток, но с особым графиком погашения.

Кредит под залог имущества

Лояльность банка к клиенту возрастает, когда для получения кредита он что-то получает в залог (автомобиль, ценные бумаги, недвижимость). Ликвидные активы, которые компенсируют риски возможных потерь, помогут закрыть глаза на плохую кредитную историю. А заемщик, исправно погашая долг, сможет ее улучшить.

Заем в МФО

Самый простой, но не самый дешевый способ – взять деньги в МФО. Они не требуют пакета документов с клиентов (иногда достаточно только паспорта), используют собственную систему скоринга, одобряют микрокредиты чаще, чем банки.

С этого года ужесточились требования. С одной стороны, заемщик стал более защищенным от выплаты безумных процентов, потому что предельный их размер теперь не может превысить 1 % в день. С другой – МФО обязаны рассчитывать долговую нагрузку на каждого клиента и резервировать дополнительные средства, если она превышает 50 %. Это увеличило долю отказов.

К выбору МФО надо подходить так же серьезно, как к выбору банков. Следует оценить несколько параметров: надежность, опыт, рейтинг, прозрачность деятельности. На Банки.ру есть полный список организаций с лицензией от Центробанка. Можно найти предложения под 0 % для первых клиентов.

Рефинансирование и реструктуризация

Два способа снизить долговую нагрузку и избавиться от просрочек платежей:

- Рефинансирование – заключение с банком договора кредитования для погашения старых кредитов. Он подписывается, как правило, на более выгодных условиях. Может объединить в одном кредите 2 – 3 других.

- Реструктуризация – программа облегчения погашения долга, которую банк предлагает заемщику, попавшему в сложную жизненную ситуацию. Например, потеря работы, снижение зарплаты могут стать основанием для обращения в банк за помощью.

Кредитный доктор от Совкомбанка

Специальная программа для улучшения КИ включает 3 шага.

Шаг 1. Вы получаете деньги под повышенный процент, кредитную карту и заключаете договор страхования. Срок 1-го этапа – 3 или 6 месяцев, в зависимости от выбранного тарифного плана.

Шаг 2. Сумма кредита увеличивается. Срок для обоих тарифных планов – 6 месяцев. Деньги банк переводит на карту.

Шаг 3. Сумма кредита возрастает. Срок может составить от 6 до 18 месяцев. Ставка уменьшается.

Как видите, программа по времени может занять более 1 года. Условия кредитования не самые привлекательные. После окончания 3-го этапа банк гарантирует кредитный лимит до 300 000 руб., но оставляет за собой право не выдавать кредит по причинам, не связанными с КИ.

Как повлиять на обновление и улучшение кредитной истории

Обновляется ли кредитная история, если вы принципиально не пользуетесь услугами банка и не берете кредиты?

Сведения об обычных банковских операциях (зачисление или снятие денег, переводы и оплата в магазинах) в кредитной истории не отражаются. Если у вас не возникало обязательств перед банком, в БКИ никакие сведения не передадут.

Есть исключение из этого правила — если вы платите кредитной картой, то ваши транзакции в общей сумме за контрольный период, например, за месяц, и сведения о погашении долга по кредитке будут отражены в КИ.

Если у вас ранее были просрочки по кредитам и займам, сведения о них будут аннулированы в истории только через 10 лет. Пока этот период времени не прошел, можно постепенно улучшить информацию в БКИ.

Как это происходит:

- погашение задолженности до взыскания ее через суд будет отражено в истории и является положительным моментом;

- если позволяет возможность, можно брать небольшие займы и выплачивать их точно в срок, что сразу будет отражено в базе данных БКИ;

- можно оспорить данные в кредитной истории, в том числе через суд, что обязательно учтет БКИ.

Рекомендуем постоянно контролировать свою кредитную историю, тем более что 2 раза в год отчет можно получить бесплатно. Если видите ошибки или несоответствия, сразу подавайте в БКИ заявление об их устранении.

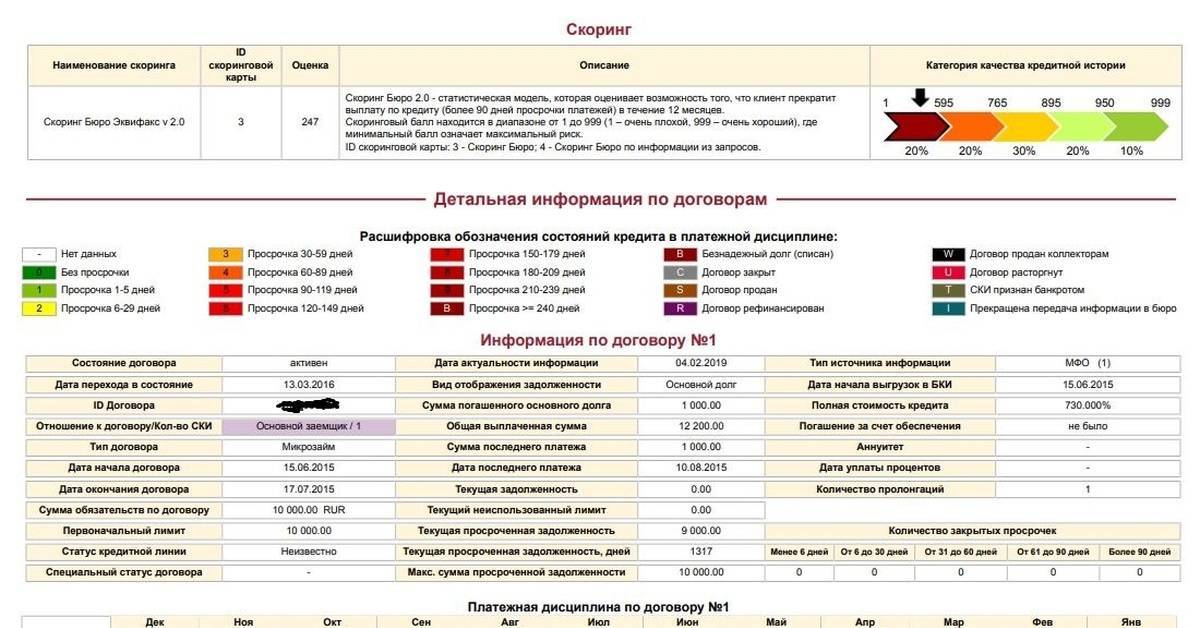

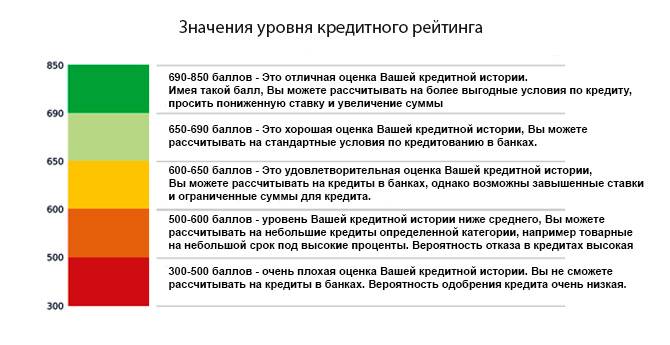

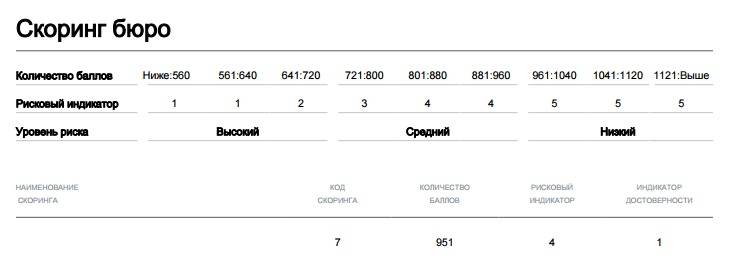

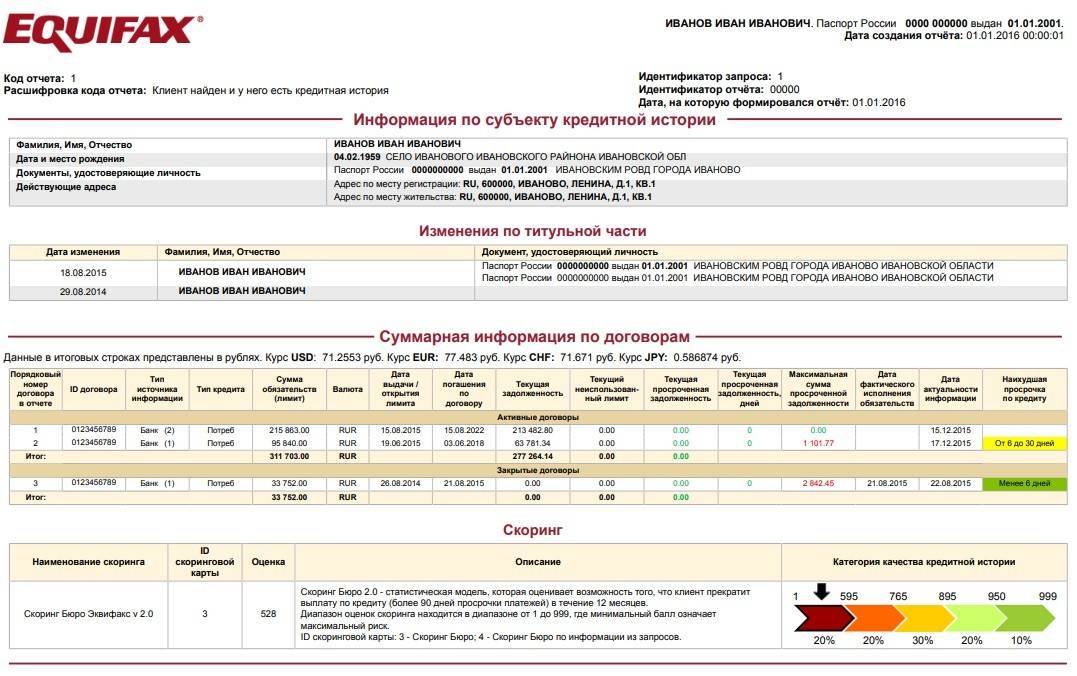

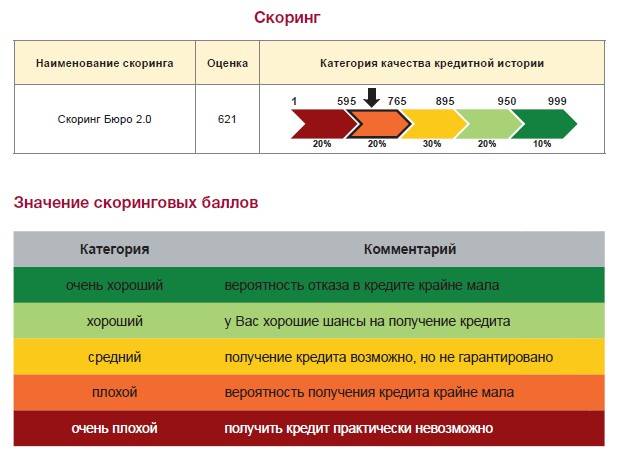

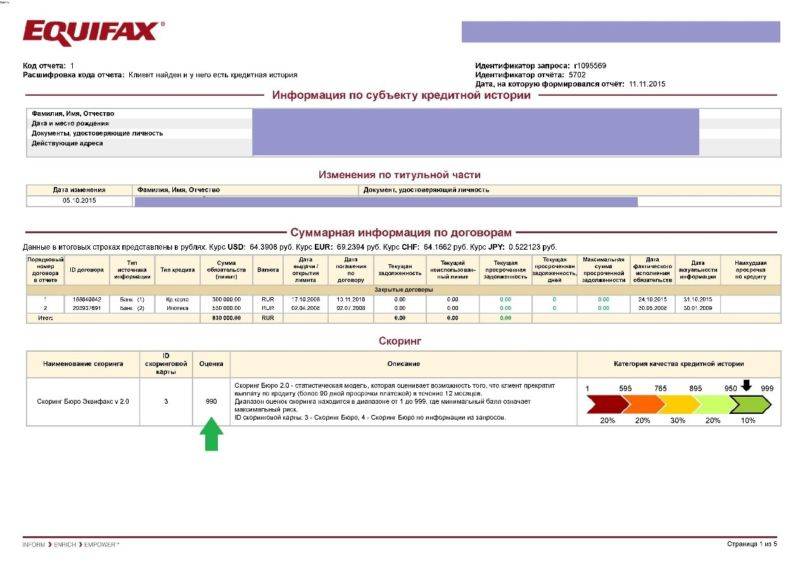

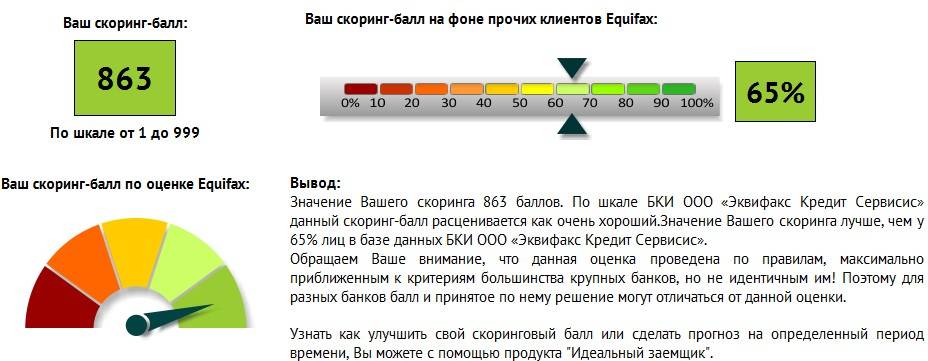

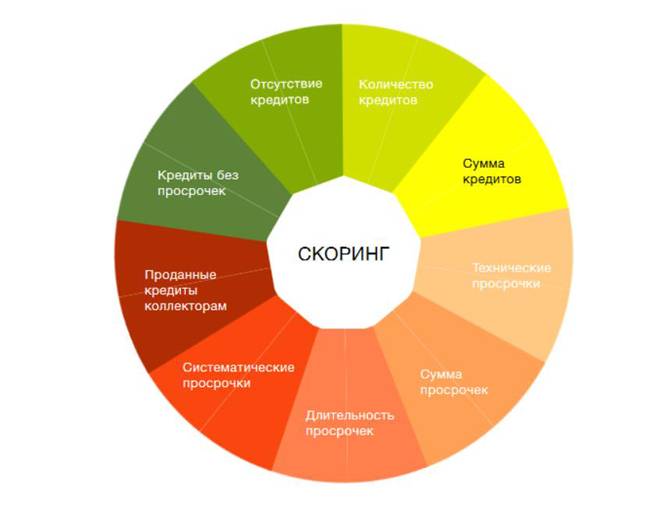

Шифр скоринга и баллы

Часто вызывает вопросы понятие код скоринга, что оно означает? Этот показатель ничего не расскажет заемщику, он ценен только для банков. Аналитики, увидев число, поймут, на базе какой модели осуществлялась скоринговая оценка клиента. Чаще всего в выписке встречается код скоринга 7. Подробнее данный вопрос не осветить, так как информация не подлежит разглашению.

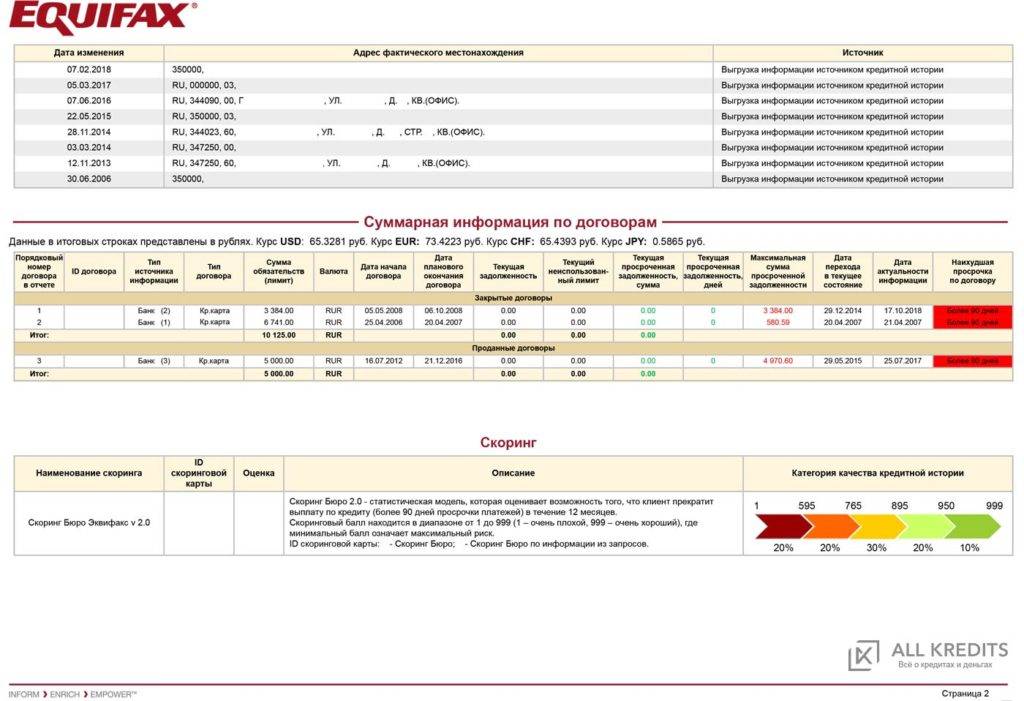

В выписке отражается кредитный рейтинг заемщика. Например, в «Эквифаксе» показатель может варьировать от 1 до 999. Оценку следует трактовать таким образом.

- 1-596 – испорченная КИ. Ссуду получить нет никаких шансов;

- 596-665 – плохая КИ, в банках взять в долг нельзя, есть небольшая вероятность одобрения заявок мелкими организациями;

- 665-895 – средняя оценка заемщика. Очень высоки шансы получить заем в МФО. В крупной ссуде будет отказано;

- 895-950 – хорошая КИ. Клиенту легко взять кредит в любом месте;

- 950-999 – безупречная КИ. Очень высоки шансы одобрения крупных ссуд, в том числе, ипотеки.

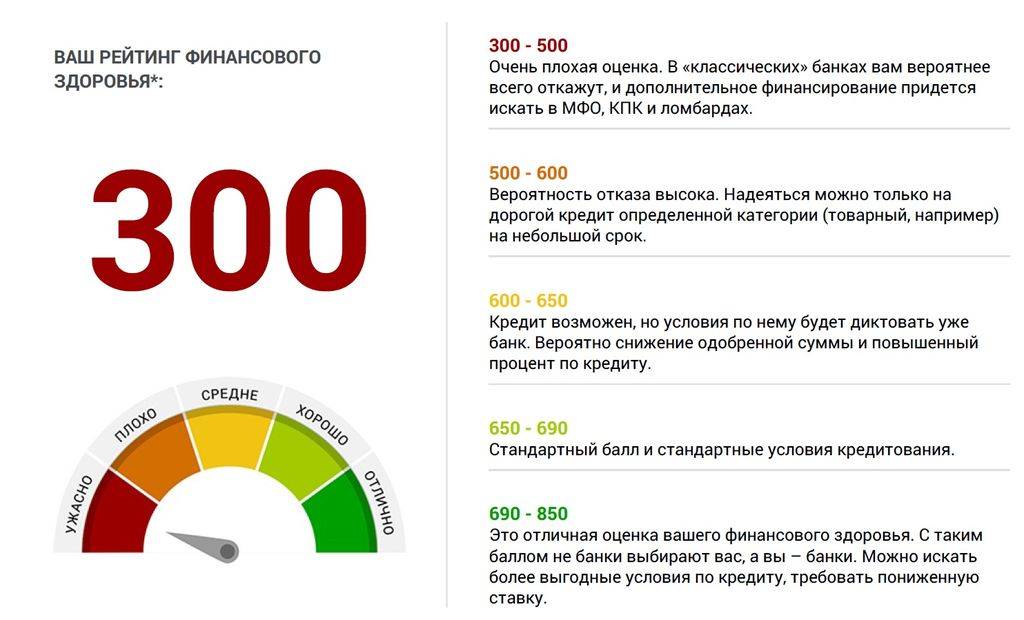

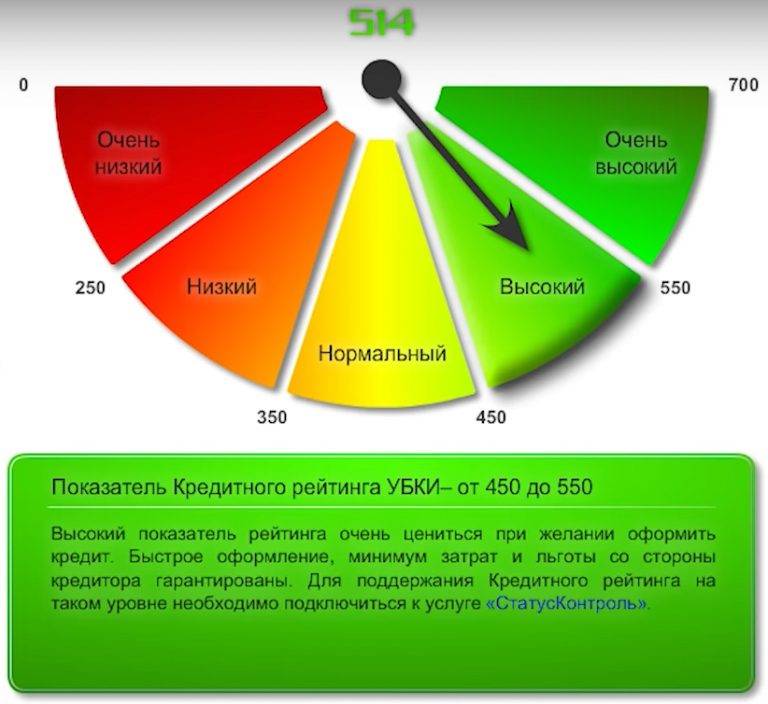

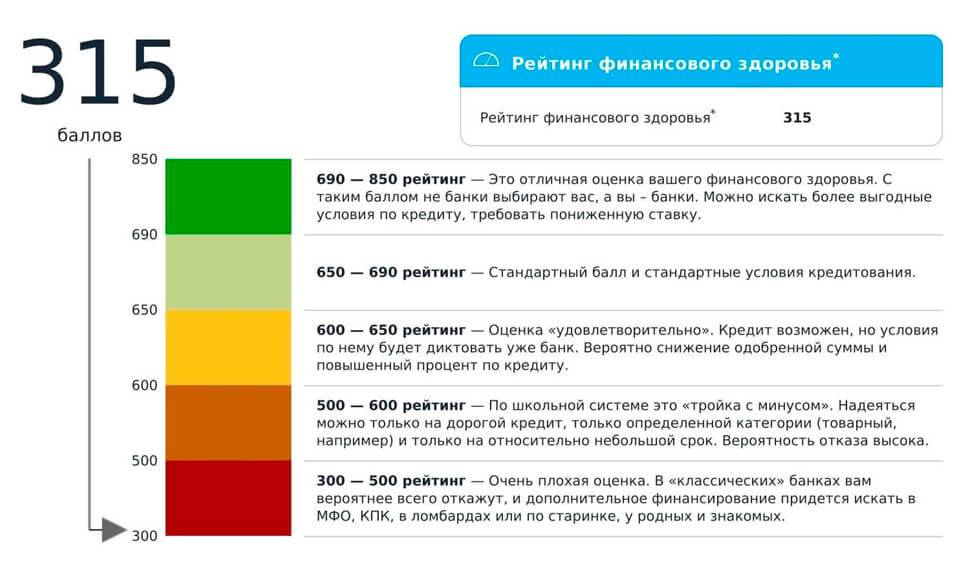

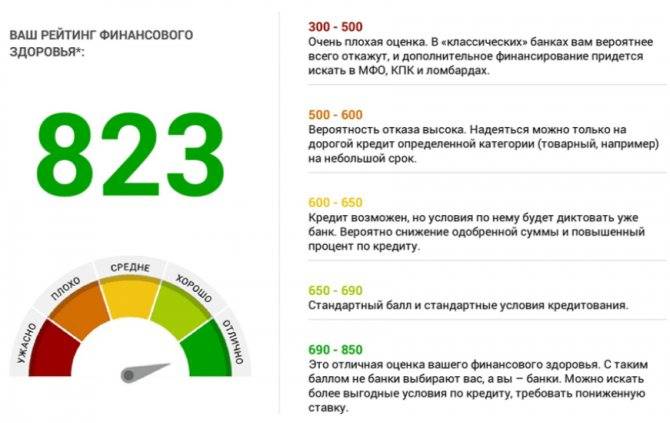

В НБКИ финансовый рейтинг считается иначе. Здесь физическому лицу «присваивается» от 300 до 850 баллов. Градация будет такова:

- 300-500 – самая низкая оценка КИ. Получить деньги в банках очень сложно, возможно сотрудничество только с МФО или ломбардами;

- 500-600 – рейтинг ниже среднего. Могут одобрить кредит в ФКУ, но только по максимальной годовой ставке или при наличии обеспечения, на короткий срок. Вероятность услышать отказ по заявке все же высока;

- 600-650 – клиент сможет оформить кредит, но условия диктуются банком. Возможно, в организации ограничат максимально возможную сумму кредитования, предложат более высокий процент;

- 650-690 – стандартная оценка. Заемщик может кредитоваться на общих, массовых условиях.

- 690-850 – отличный рейтинг, позволяющий физическому лицу самостоятельно выбирать ФКУ, требовать снижения годовой, рассчитывать на максимальный кредитный лимит.

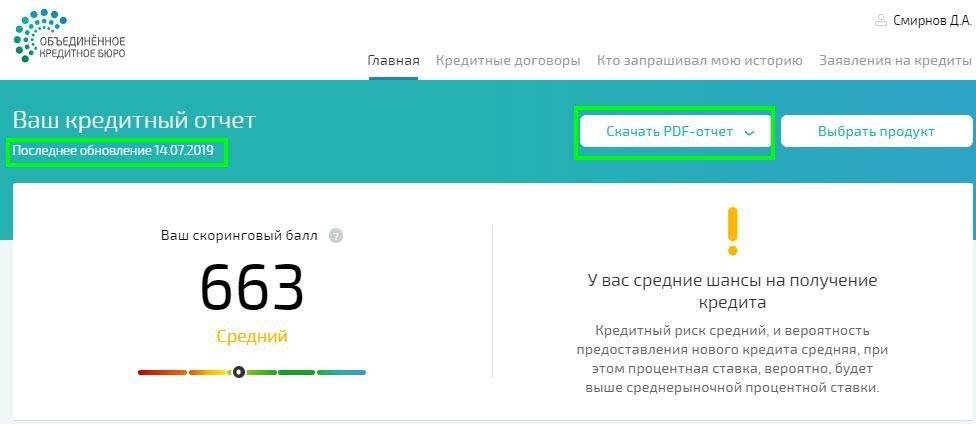

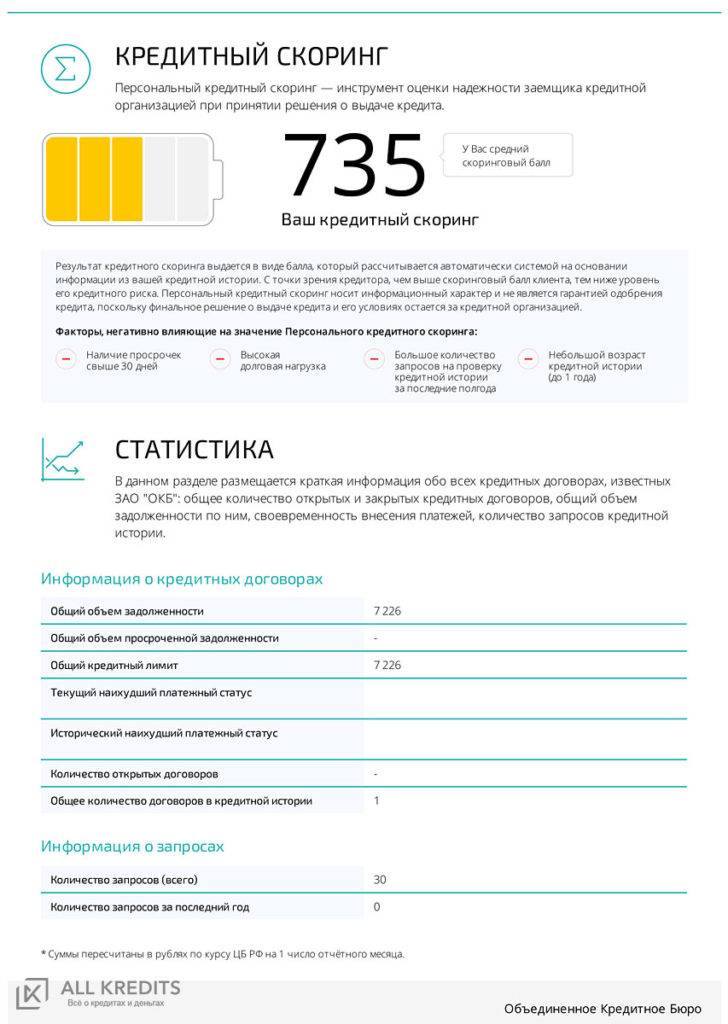

ОКБ имеет свою систему оценки заемщиков. Бюро также входит в тройку крупнейших в России. Скоринг рассчитывается на основании имеющейся информации о кредитах и займах. Количество баллов указывает на финансовый рейтинг гражданина:

- менее 560 – нет надежды на получение займа. Обычно это люди, допускавшие множество просрочек, прошедшие процедуру банкротства, имеющие текущие долги;

- от 561 до 720 – получить можно только микрозайм в МФО или ломбардах;

- от 721 до 800 – средняя КИ. Шансы оформить крупные кредиты ничтожны, но на мелкие ссуды вполне можно рассчитывать;

- 801-960 – при таком кредитном рейтинге очень высокий процент одобряемости заявок;

- более 961 – прекрасная КИ. Шансы получить любые виды займов максимальны.

Теперь вы можете составить ясную картину о своей КИ, понять, что означает тот или иной показатель. Заказав выписку в бюро, проанализируйте значение скоринга. Чем выше рейтинг, тем больше шансов получить желаемую сумму.

Как формируется кредитная история

Кредитную историю в основном формируют банки и микрокредитные организации. В редких случаях в документе появляются записи от управляющих компаний и сотовых операторов — только у злостных неплательщиков.

Упрощенная схема формирования кредитной истории: 1. Вы обращаетесь в банк за кредитом, заполняете анкету, получаете решение: выдача или отказ. 2. Банк передает данные о вашем обращении за кредитом и статус заявки (одобрена или отклонена) в бюро кредитных историй (БКИ). 3. БКИ записывает данные в кредитную историю.

По такой схеме в кредитную историю попадают любые операции с заемными деньгами: заявки на кредит, внесение платежей, просрочки, оформление микрозаймов (в том числе онлайн), покупка холодильника в кредит и т. д.

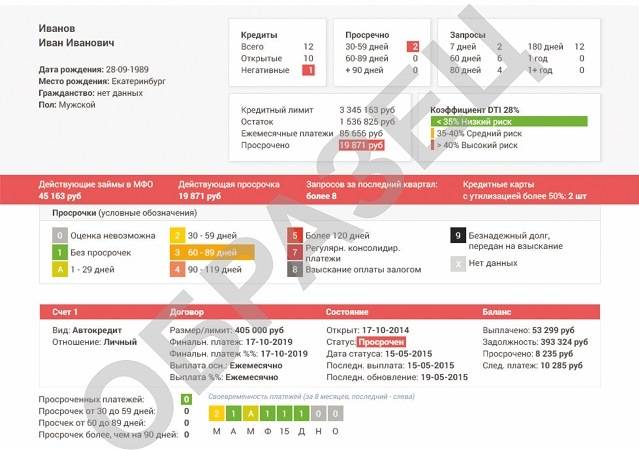

Рисковый индикатор

Параметр имеет большое значение – при помощи него определяется, насколько клиент надежный. За основу берутся социально-демографические признаки.

На состояние РИ влияют следующие сведения о заемщике:

- Место проживания, регион, где человек прописан.

- Возраст.

- Информация о семейном положении, наличии детей.

- Место работы.

- Наличие образования и его вид.

С учетом этих сведений определяется, можно ли выдавать деньги в долг. Данные могут положительно или отрицательно повлиять на рейтинг.

Надежность оценивается по шкале от одного до пяти:

- При первом индикаторе КИ получить заем сложно. Немногие кредиторы желают сотрудничать с такими клиентами. К категории относятся граждане, не достигшие 21 года, а также пенсионеры, лица, у которых нет образования.

- При значении 2 также сложно получить заем. Возрастные рамки клиентов – старше пенсионного возраста и младше 25. Под данную оценку попадают пользователи банковских услуг, не имеющие специальности.

- Значение 3 получают заемщики, которые соответствуют большинству социальных параметров. Они могут получить ссуду в некоторых банках.

- Рисковый индикатор 4 в кредитной истории считается хорошим значением. Большинство банков охотно сотрудничают с этой категорией клиентов. В основном это люди в возрасте 30-50 лет, которые имеют семью, закончили ВУЗ или получили профильную специальность.

- 5 – наивысший уровень надежности. К данной категории относят лиц среднего возраста, которые имеют хороший и постоянный доход, живут в благополучном районе, закончили ВУЗ.

Таким образом, рисковый индикатор оказывает большое влияние при принятии организацией решения о выдаче денег в долг. Чем выше данный показатель, тем больше вероятность получения средств в любом банке на выгодных условиях.