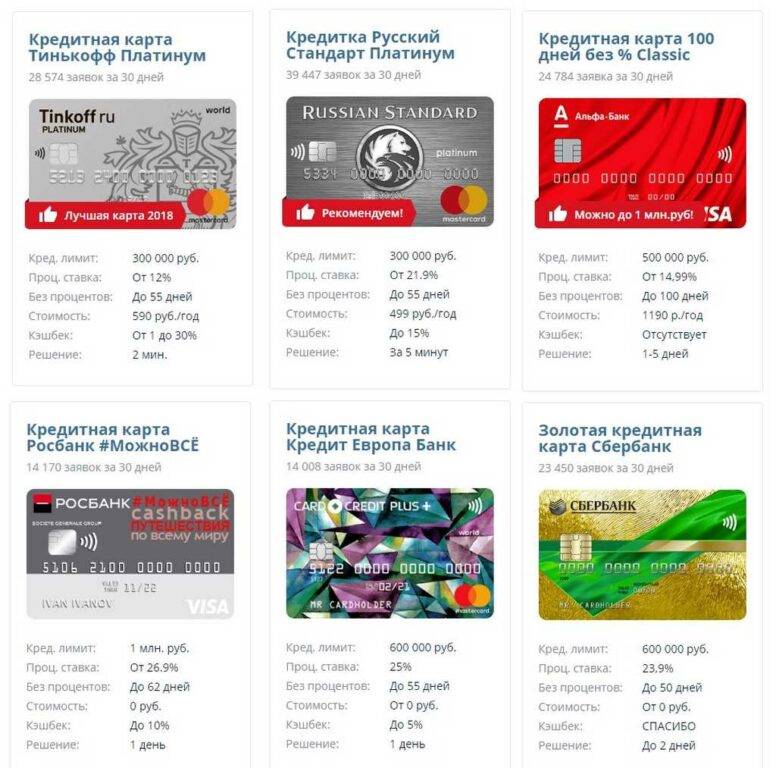

Рейтинг выгодных карт

Ну а теперь давайте выясним, где же мы сможем оформить лучшие кредитные карты?

ТКС Платинум

Предлагаются одни из лучших условий на рынке:

- до 300 тысяч рублей кредитного лимита;

- возможность получения 55 дней грейса на совершение покупок. Если погашаете займ в этот период, то не платите проценты за использование кредитных средств;

- до 12 месяцев рассрочки. Не путайте рассрочку и кредит, при покупке товара в рассрочку вы просто выплачиваете его стоимость по частям, удорожания продукта нет;

- бесплатный доступ к интернет-банкингу;

- процент за снятие всего 2,9% + 290 руб.;

- кэшбек до 30% по спецпредложениям Тинькофф;

- ставка в пределах 12,0-29,9% при совершении покупок;

- оформление карты удаленно. Карту привезет курьер, останется лишь забрать ее и начать пользоваться.

Я ценю пластик этого типа не только за выгодные условия кредитования, но и за годовую рассрочку. Выгодно делать крупные покупки и оплачивать их частями.

Оформить карту Тинькофф

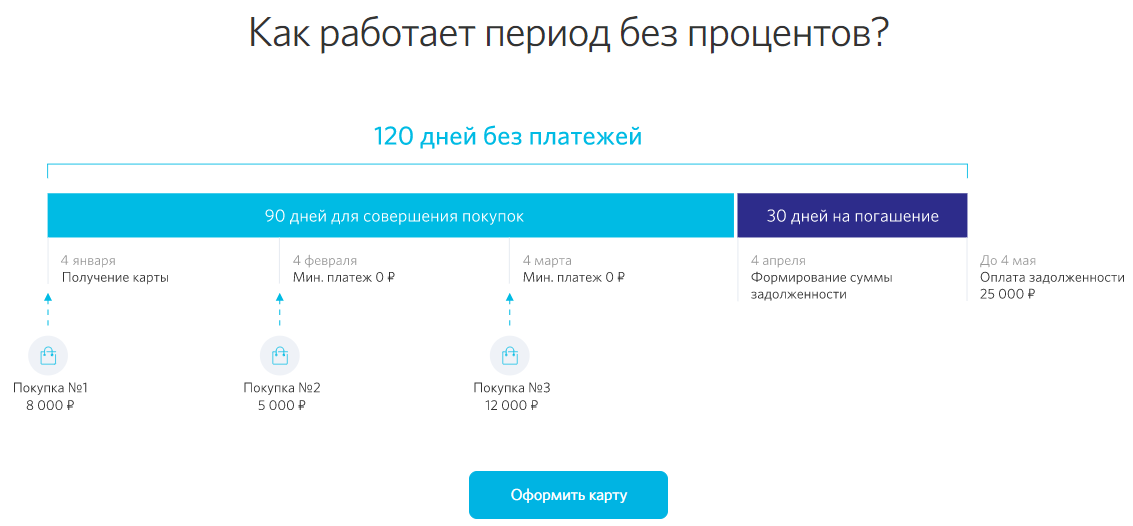

Открытие – карта Opencard 120 дней без процентов

Название напрямую указывает на ключевую особенность этой кредитки. Прочие условия также на высшем уровне:

- льготный период до 120 дней;

- фактически бесплатное обслуживание. Банк списывает с карты 1200 руб./год., но если в месяц тратите от 5000 руб., то ежемесячно на пластик будет возвращаться по 100 руб. В итоге за год компенсируются уплаченные 1200 руб.;

- лимит до 500 тыс. руб.;

- ставка находится в диапазоне 13,9-29,9% – на уровне других банков;

- . Правда, льготного периода при этом нет и сразу начисляются проценты за пользование займом. Лучше этой опцией не пользоваться,

Из ограничений я бы посоветовал не использовать этот пластик для обналичивания денег. В остальном – на ваше усмотрение, удобно делать крупные покупки с длинным льготным периодом.

Получить карту Открытие 120 дней без %

Альфа 100 дней без %

Как и в предложении от Открытия здесь ставка сделана на длинный льготный период. Предлагаются следующие условия:

- льготный период 100 дней;

- ставка отличается для покупок и для снятия наличных. 11,99% при оплате товаров и услуг (определяется индивидуально), 23,99% – выдача наличных;

- лимит от 500 000 руб. до 1 000 000 руб. (тариф Премиум);

- 0% при суммах до 300000 руб./год, не более 50000 руб./мес. Сверх этой суммы взимается комиссия 3,9%, не менее 300 руб. (Platinum), 4,9%/400 руб. (Gold), 5,9%/500 руб. (Standart/Classic);

- обслуживание для тарифа Стандарт 590 руб./год., для Премиум – 5490 руб./год.

Здесь очень выгодный процент за использование кредитных денег при покупках. К тому же довольно длинный льготный период.

Оформить карту 100 дней без %

Кредитка Cashback от Альфа банка

Получать кэшбек можно даже при покупках с помощью кредитного пластика. Помимо этой особенности Альфа банк дает еще и неплохие условия по этой карте:

- лимит до 300 000 руб., при этом на погашение займа до начисления процентов дается 60 дней. Этот же период распространяется и на снятие наличных;

- лучше не допускайте начисления процентов, они выше чем по предыдущей карте и составляют от 25,99%;

- за обслуживание придется заплатить 3990 руб./год;

- до 5% – рестораны и кафе, 1% – прочие категории, в месяц нужно потратить от 20000 руб., кэшбек ограничен 3000 руб;

- в месяц можно снимать до 120 000 руб., комиссия при этом составит 4,9%, но не меньше 400 руб.

Автомобилистам рекомендую иметь эту карту в обязательном порядке – очень высокий кэшбек по АЗС. Также она подойдет тем, кто активно делает покупки в сети.

Оформить карту Альфа Cashback

Особенности льготного периода

Как вы понимаете, у льготного периода имеется масса преимуществ, среди которых я бы отметил:

- возможность использования кредитных средств без начисления процентов на протяжении 50-100 календарных дней;

- оперативность обработки заявок;

- минимальный пакет документов для того, чтобы оформить кредитку;

- высокая скорость эмиссии – карту можно забрать по прошествии 1-2 недель с момента одобрения банком заявки.

Что же касается недостатков, то, прежде, чем взять на свой баланс кредитную карту с длительным льготным периодом, вспомните о том, что банки всегда стремятся на вас заработать. Поэтому уточните, насколько вырастет процентная ставка по вашему банковскому продукту, если он будет обладать более длительным грейс-периодом. Не забудьте и о том, что банк может установить более высокую комиссию за снятие налички, сам выпуск карты может обойтись вам дороже, а, быть может, существенно возрастет стоимость годового обслуживания пластика.

МТС Банк / MTS Cashback

Эту карту можно оформить не только на сайте МТС Банка, но и через Госуслуги или салон МТС. Клиенту придется заплатить за выпуск 299 ₽, но обслуживание стоит 0 ₽ без каких-либо условий. Еще параметры:

- Льготный срок кредитования – 111 дней.

- Процентная ставка вне его – от 11,9 до 25,9 %.

- Лимит – максимум 299 999 ₽.

- Комиссия за снятие наличных – 3,9 % плюс 350 ₽. Есть дневные лимиты в 50 000 ₽ и ежемесячные в 600 000 ₽.

Бонусная программа:

- 1 % за любые покупки;

- 5 % за покупки в категориях “АЗС”, “Супермаркеты” и “Кино”;

- до 25 % за покупки у партнеров банка.

Максимум, сколько можно получить по бонусной программе за месяц, – 10 000 ₽. Накопленный кэшбэк тратится на оплату мобильной связи МТС, покупку смартфонов, аксессуаров и пр.

На что обратить внимание при выборе кредитной карты?

Суждение о том, что самая выгодная кредитка — с наименьшей процентной ставкой, ошибочно. Параметры кредитной карты включают гораздо больше опций и возможностей как увеличить переплату, так и снизить ее. Бесплатная кредитная карточка может иметь высокую ставку, а пластик с повышенной процентной переплатой оказывается дешевле и выгоднее, благодаря предоставленным эмитентом бонусам. Чтобы определить самые выгодные кредитные карты, необходимо изучить основные характеристики, которые в итоге повлияют на итоговую стоимость кредитной услуги.

Минимальный платёж

Многие недооценивают пункт в описании программы эмиссии, где говорится о минимальном размере платежа при погашении кредита. Большинство банков придерживаются стандартного правила: по 5 % от величины текущей задолженности должно быть внесено на счет по итогам каждого месяца. Но есть программы с минимальным платежом в 3 или 7 процентов

Если клиенту важно добиться максимальной отсрочки начала погашения, стоит выбрать карточки с меньшим ежемесячным взносом. Рассчитывая вовремя вернуть всю сумму до истечения беспроцентного периода, есть смысл брать пластик с платежом, увеличенным до 7 %

Так будет проще рассчитаться с банком к моменту истечения льготного срока.

Кешбэк

Некоторые карточки предлагают использовать заемную сумму с выгодой для себя, возвращая часть расходов на кредитный или бонусный счет. Иногда банк объявляет о вводе программы лояльности с начислением бонусов за каждую покупку, но на практике ограничения и лимиты не позволяют заработать больше 0,5 % от потраченной суммы. Чтобы воспользоваться бонусами в виде скидки, предлагают покупать товар в магазинах партнерской сети, где предложения ограничены, а цены завышены.

Выбирая выгодный кешбэк, смотрят на:

- категории, где установлен повышенный кешбэк;

- категории и правила расходования баллов;

- лимиты на зачисление.

Много заработать на кредитных средствах (от 3–5 тысяч бонусных рублей) не удается. Наиболее востребованы такие категории кешбэка, как автозаправки, супермаркеты, аптеки, но у каждого заемщика свой список предпочтений и соотношения расходов по разным категориям.

Льготный период

Часто при эмиссии кредитки банк обещает сохранить некий беспроцентный период, когда можно пользоваться картой без начисления банковского процента. Льготный период может достигать 100–120 дней, однако это не избавляет от необходимости вносить ежемесячные минимальные взносы. По окончании периода всю одолженную сумму необходимо восполнить, иначе кредитор начислит процент за весь прошедший период.

Для более легкого контроля не стоит увлекаться длительными беспроцентными периодами. Стандартный срок в 55–60 дней достаточен, чтобы не иметь финансовых проблем перед зарплатой, а после поступления перечисления от работодателя — восполнить баланс до исходного уровня. Рассчитывая воспользоваться грейс-периодом, рекомендуется уточнить, какие операции допустимы в пределах этой услуги. Обычно все ограничивается безналичными списаниями в магазинах, а после снятия любой суммы наличными банк отменяет льготу и начисляет процент.

Дополнительные услуги

Выпустив кредитку, эмитент предложит подключить платные опции, куда войдет СМС-уведомление, мобильный банк, перечисления по реквизитам других банков. В результате ежемесячная плата и сопутствующие расходы возрастают, в то время как держатели других кредиток пользовались теми же опциями бесплатно в рамках условий эмиссии.

Комиссия за снятие наличных

Кредитка отличается от классической карты рассрочки возможностью обналичивания заемных средств. Проблема в том, что снять наличные без потери льготного периода и высоких комиссий удается редко.

Если планируется снятие наличности, можно посоветовать уделить особое внимание условиям по карте. Можно сохранить все льготы беспроцентного периода и бесплатно обналичить сумму либо потерять на комиссии банку еще 5–6 % от суммы

Стоимость обслуживания карты

Есть карты платные, предлагающие повышенные привилегии и дополнительные бонусы. Другие банки готовы выпускать и обслуживать кредитки бесплатно. Чем активнее заемщик расходует и пополняет карточку, тем выгоднее может оказаться платный пластик. Если требуется минимальный набор операций, в переплате на обслуживании нет смысла, и рассматривают вариант дешевого пластика.

Иногда банк по собственной инициативе предлагает платную кредитку, снимая обязательство по оплате.

Не только о грустном

Если вы все же попали в крупные должники – не отчаивайтесь. Ситуацию можно поправить и выйти из-под давления кредиторов. Правда, это не тема нашей статьи. Чтобы поднять настроение, расскажем случай об одном нетипичном клиенте банка Тинькофф:

Когда курьер принес ему договор на дом, он попросил его оставить, чтобы изучить.

Прочитав о кабальных условиях, прописанных мелким почерком, решил пошутить. На принтере отпечатал новый текст договора со своими условиями кредитования. Когда банк подписал договор, мужчина был удивлен. Он указал нулевую процентную ставку и выплату многомиллионной компенсации, если банк в одностороннем порядке разорвет отношения.

До юристов банка суть соглашения дошла через 2 года. Скажем сразу, стороны прошли через взаимные угрозы, но уладили конфликт «полюбовно». Но сколько было возмущения и негодования у банкира, когда его обманули так же, как он поступает с другими…

Вывод: В рамках статьи описать все ловушки, расставляемые банками, невозможно. Поэтому поверьте, что, когда существует банковская система, управляемая нашими идеологическими врагами, а не государством, думать, что заботятся о вашем благополучии, наивно.

Манипуляции с денежными средствами, происходящие в стране, должны насторожить любого здравомыслящего человека. Какая кредитная карта лучше? Та, которую вы не возьмете в руки или используете только выгодные ее стороны, не более.

https://youtube.com/watch?v=G0TxiJcfvK0

Основы правильного выбора кредитки

Многие хотят знать, как правильно выбрать кредитную карту. Для этого рекомендуется следовать некоторым советам, которые позволят сделать действительно выгодный выбор. К ним относятся следующие моменты:

Не следует ориентироваться только на бонусы или иные положительные предложения от банка, поскольку нередко, предлагая один плюс, в контракте указываются некоторые минусы. В результате данное предложение становится невыгодным и неактуальным

Поэтому перед подписанием документа важно тщательно изучить все условия, чтобы выбор был правильным и обоснованным. Например, может предлагаться существенный беспроцентный период, но при снятии наличных средств взимается значительная по размеру комиссия.

Если планируется, что карточка будет использоваться в других странах, то следует останавливать выбор на тех предложениях банка, которые специально предназначены для использования за рубежом

Некоторые банки не требуют оповещения о том, что средства будут использоваться в иностранных государствах, а для других данное уведомление является непременным условием для траты средств за рубежом.

При определении, какую кредитную карту лучше оформить, следует не принимать те предложения, при которых в договоре не указывается точная процентная ставка. Дело в том, что обычно это связано с установлением существенного по размеру процента, поэтому велика вероятность в будущем столкнуться со сложностью погашения займа в случае, если деньги не вернуться на счет до окончания грейс-периода. Ставка непременно должна указываться в договоре, а ежели она отсутствует, то это является нарушением законодательства, поэтому рекомендуется написать соответствующую жалобу в ЦБ РФ.

Наиболее часто самая выгодная кредитная карта выдается в том банке, в котором гражданин является зарплатным клиентом или постоянным заемщиком, эффективно и быстро закрывающим кредиты. Это обусловлено тем, что банковская организация изначально будет уверена в платежеспособности и добросовестности клиента, поэтому обычно предлагает ему выгодные условия, к которым относится сниженная процентная ставка, существенный лимит заемных средств или длительный беспроцентный период.

Если нужно срочное оформление кредитной карты, а у человека на руках имеется минимум документов, то рассчитывать на выгодное предложение не стоит. Банки имеют возможность выдать кредитку, однако условия предоставления заемных средств по ней могут быть неактуальными и невыгодными. По этой причине лучше всего к выбору данного инструмента подходить ответственно, поскольку если хорошо подготовиться, взять нужные документы и лично пообщаться с менеджером, то можно ожидать более выгодных условий.

Если требуется пользоваться средствами по кредитке ограниченное количество времени, например, только два месяца, то перед тем, как выбрать кредитную карту, следует уточнить, можно ли возвратить средства на счет до окончания беспроцентного периода. Некоторые банки устанавливают комиссию за совершение данного действия, что считается неприемлемым для многих держателей карт.

Нередко банки предлагают оформить кредитку с помощью официального сайта. Для этого требуется ограниченное количество документов, а также к заемщикам предъявляются незначительные требования. Для многих потенциальных держателей подобное предложение считается достаточно интересным, поскольку они не желают лично приходить в отделение банка или готовить множество документов. Кроме этого, заемщики могут иметь плохую кредитную историю. Однако обычно такое предложение сопровождается установлением высокой процентной ставки, начислением значительных штрафов за день просрочки, а также коротким беспроцентным периодом и невозможностью досрочного внесения средств на счет

Подобного рода условия являются невыгодными, поэтому оформлять карту нет смысла, если человек ищет оптимальное предложение.

Важно обращать внимание на определенные бонусы, к которым может относиться возврат средств в некотором точном проценте от потраченной суммы, а также за покупку билетов на разные виды транспорта. Это нередко является очень выгодным для людей, которые постоянно расплачиваются в магазинах кредитками.

Таким образом, какая кредитная карта лучше — сказать сложно, поскольку предварительно следует оценить все условия составления договора.

Ассортимент самых выгодных кредитных карт с льготным периодом

Любой человек старается подобрать для себя наиболее выгодный и удобный продукт. Кредитные карты не являются исключением. Ведь, чем более выгодными будут условия, тем больше он сможет сэкономить.

Рейтинг

Рассмотрим самые выгодные кредитные карты с льготным периодом.

Сбербанк, карта «Momentum»:

| Кредитный лимит | До 120 000 рублей |

| Плата за годовое обслуживание | Отсутствует |

| Процентная ставка | 25,9% |

| Необходимые документы | Паспорт, справка о доходах |

| Льготный период | 50 дней |

| Кому доступна карта | От 25 лет |

Тинькофф, карта «Платинум»:

| Кредитный лимит | До 300 000 рублей |

| Плата за годовое обслуживание | 590 рублей в год |

| Процентная ставка | 24,9% |

| Необходимые документы | Паспорт |

| Льготный период | 55 дней |

| Кому доступна карта | От 18 лет |

Ренесанс, карта «Ренесанс кредит»:

| Кредитный лимит | До 300 000 рублей |

| Плата за годовое обслуживание | отсутствует |

| Процентная ставка | 24,9% |

| Необходимые документы | Паспорт, справка о доходах |

| Льготный период | 55 дней |

| Кому доступна карта | От 24 лет |

Довольно распространены ситуации, когда держатель думает, что у него ещё действует льготный период, а на самом деле на его долг начинают идти проценты

Ситибанк, «Просто кредитная карта»:

| Кредитный лимит | До 300 000 рублей. |

| Плата за годовое обслуживание | Отсутствует. |

| Процентная ставка | 22,9%. |

| Необходимые документы | Паспорт, справка о доходах. |

| Льготный период | 50 дней. |

| Кому доступна карта | От 22 лет. |

Основные рекомендации

Кредитная карта — очень хороший инструмент для финансово грамотного человека. Если соблюдать временные рамки льготного периода и своевременно погашать долг, можно пользоваться кредитными средствами абсолютно бесплатно.

Рекомендовать, кредитную карту какого банка лучше оформить абсолютно всем без исключения, будет некорректно. У каждого индивидуальные потребности и желания, исходя их которых и нужно оценивать все продукты и выбирать лучший.

В статье описаны лучшие кредитки среди всего многообразия, представленного на рынке. После прочтения статьи необходимо будет лишь определиться с выбором наиболее важных параметров, проанализировать вышеуказанные предложения и выбрать оптимальное.

Кредитные карты с высокой вероятностью одобрения

100 дней без %

Альфа-Банк

Кредитная карта

- 100 дней без процентов

- до 500 000 рублей

- 0₽ за снятие наличных

Подробнее

Tinkoff Platinum

Тинькофф Банк

Кредитная карта

- 55 дней без процентов

- до 700 000 рублей

- до 30% кэшбэка

Подробнее

MTS CASHBACK

МТС Банк

Кредитная карта

- 111 дней без процентов

- до 1 000 000 рублей

- до 25% кэшбэка

Подробнее

Следите за новостями на нашем телеграм-каналеПерейти

Автор статьи: Редакция Mnogo-Kreditov.ru

Как выгодно пользоваться кредитками?

Кредитная карточка может стать вашей персональной подушкой безопасности и действительно выгодным финансовым инструментом, но многое зависит от правильности использования продукта. Основные моменты:

- Выбирайте кредитку с крупным льготным периодом. Так вы успеете погасить долг целиком либо отдельную его часть. Переплата в принципе получится достаточно скромной.

- Не снимайте наличность. Редкие банки готовы похвастаться возможностью обналичивания заемных денег без комиссии, но и у них по снятию кэша предусмотрен увеличенный процент (в сравнении с переводами по безналу). Не хотите переплачивать – делайте платежи без обналички.

- Ищите продукты с бесплатным или дешевым обслуживанием. Кстати, бесплатное обычно предлагают только при выполнении определенных условий – расходованию определенной суммы со счета ежемесячно.

- Возвращайте задолженность как можно быстрее. Одолжили денег до зарплаты – получили оклад и погасили задолженность. Если действовать по такой схеме, то получится постоянно балансировать в пределах льготного периода и не выходить на повышенные проценты.

В разных банках действуют свои условия кредитования. Внимательно сравните все доступные варианты и только потом подавайте заявку. Не усердствуйте с числом запросов – их количество, сами факты подачи фиксируются в кредитном досье клиента. Если заявок очень много, банк может решить, что у вас сложности с возвратом долга, дать отказ. Так что пары банков для начала будет достаточно. главное выберите те, условия которых считаете оптимальными.

Какую кредитную карту лучше оформить — 5 основных критериев

Внимательное изучение этих условий поможет найти самую выгодную кредитную карту.

#1 Ставка по кредиту

Это первый и самый важный критерий выбора — от него зависит, сколько в итоге придется заплатить по кредиту.

Если ставка высокая, а расходы низкие — экономия будет незначительной, поэтому стоит заранее продумать, сколько вы готовы платить ежемесячно, и какая процентная ставка вас устроит.

#2 Льготный период

Льготный период позволяет не платить проценты по кредиту в течение определенного срока, прописанного в условиях кредитки. Это выгодно, так как возвращая деньги вовремя, вы не переплачиваете, а отдаете банку ровно столько сколько взяли. У разных карт отличается размер и условия льготного периода, это может быть 1 месяц, а может быть и год.

При соблюдении всех условий льготного периода размер процентной ставки по кредитке не так важен.

#3 Плата за обслуживание

У большинства кредиток стоимость обслуживания — несколько сотен рублей в год. В редких случаях — если это кредитка крупного известного банка, стоимость может быть от тысячи рублей и выше. Пример — кредитная карта , за нее придется платить от 1190-5490 рублей в год в зависимости от тарифа.

Сейчас есть много кредиток с бесплатным обслуживанием. Но нужно внимательно смотреть условия — некоторые банки предоставляют бесплатное обслуживание при соблюдении определенных условий.

#4 Размер кэшбэка

Кэшбек — это возврат покупателю части денег от покупки. Зачем банкам такая «благотворительность»? Клиенты любят бонусы и подарки, а кэшбэк стимулирует покупательский спрос, подталкивая их тратить больше. Банки получают выгоду от повышения количества транзакций, а клиенты экономят на покупках.

Что важно знать при выборе карт с кэшбеком:

- Его не всегда возвращают в виде реальных денег — иногда это могут быть баллы или бонусы

- Нужно внимательно читать условия карты — по каким операциям кэшбек начисляется, а по каким нет

- У некоторых карт есть ограничение на ежемесячный размер кэшбека

- Как правило, в случае задолженности по кредиту, кэшбек не возвращается

- Часто кэшбек начисляется не сразу после покупки, а через какое-то время, например, в конце месяца

#5 Сбор за снятие наличных

Не у всех карт по умолчанию есть возможность снятия наличных, иногда эту опцию нужно подключать отдельно.

Что важно знать:

- С некоторых кредиток можно снимать только собственные средства, а кредитными расплачиваться за покупки по безналу

- Если с карты можно снимать и собственные, и кредитные средства, то, как правило, у этих операций разная комиссия. Например, у карты рассрочки Халва снятие собственных средств возможно без комиссии, а снятие кредитных — с комиссией 2,9% + 290 рублей

- У карты может быть лимит на снятие наличных

- Если банк предлагает снятие наличных без комиссии, то нужно уточнить — при каких именно условиях. Например, по карте «Элемент 120» от Почта Банка, комиссия отсутствует, если снимать деньги в банкоматах и отделениях Почты России, а также банков группы ВТБ, в остальных случаях комиссия — 5,9%

#6 Дополнительные бонусы и опции

Банки любят привлекать клиентов различными программами лояльности. Например, у карты #МожноВСЁ от Росбанка есть тревел-баллы, которыми можно расплачиваться за билеты и отели, а банк ВТБ дарит бонусы за покупки по — их можно обменять на товары и услуги в каталоге bonus.vtb.ru.

#7 Проценты на остаток средств

Есть кредитные карты с начислением процентов на остаток средств. Это альтернатива традиционным депозитам и возможность дополнительно заработать.

Чем процент на остаток средств лучше депозита? Вам не нужно открывать отдельный счет и заключать дополнительный договор + можно забрать деньги в любой момент без потери процентов.

Проценты, как и кэшбек могут начисляться в виде реальных денег или бонусов.

Пример карты с процентами — кредитка #МожноВСЁ от Росбанка, кроме 8% на остаток средств по счету у нее есть 10% кэшбек и тревел-бонусы.

«110 дней» от Райффайзенбанка

- большой кредитный лимит: от 15 000 до 600 000 рублей;срок оформления до двух дней. Необязательно идти в офис — по территории России курьер доставит карту вам домой бесплатно. Получить кредитку можно и за границей, подав заявку онлайн;

- грейс-период — до 110 дней;

- возможность получения карты при отсутствии официального места работы (но при условии, что вы можете подтвердить платежеспособность).

- проценты банк будет начислять по отдельности: 29-30,5 % — на безналичную оплату и 49 % — на всё остальное;

- льготный период не распространяется на снятие наличных и переводы;

- отсутствует программа кэшбэка;

- обслуживание карты бесплатное только при условии ежемесячных трат больше 8 000 рублей;

- есть комиссия за пополнение (бесплатно можно положить только больше 10 000 рублей и то в отделениях Райффайзенбанка).

Лучшие кредитные карты на сегодня

Отзывы о кредитных и даже самых выгодных дебетовых картах могут встречаться самые разные, и в некоторых случаях они противопоставляются друг другу. Тем не менее есть продукты, которые получают наиболее высокие оценки держателей за высокое качество, небольшую стоимость обслуживания и пользования, а также надежность.

Tinkoff

Кредитная карта банка Тинькофф обладает сегодня большой популярностью и получает множество положительных отзывов. Ее преимущество состоит в том, что она выдается с большой вероятностью одобрения и оформляется онлайн. Карта подходит для совершения покупок, платежей и снятия наличных.

Условия:

- Кредитный лимит – до 300 тысяч рублей;

- Льготный период – до 55 дней;

- Бесплатная доставка;

- Оформление без справок;

- Возможность пользования интернет-банком;

- CashBack — до 30%.

Ренессанс Кредит

Кредитная карта банка Ренессанс Кредит выдается бесплатно на 2 года. Однако стоит отметить, что вероятность выдачи такой карты пока достаточно низкая, а процентная ставка может быть выше по сравнению с аналогами. СМС-информирование по карте стоит 50 рублей в месяц.

Условия:

- Лимит – до 150 тысяч рублей;

- Процентная ставка – от 35,9% годовых;

- Льготный период – до 55 дней;

- Бесплатный онлайн-банк.

Ситибанк

Выгодную и удобную кредитную карту с CashBack сегодня предлагает Ситибанк. Преимущества ее заключаются в высоком проценте одобрения заявок, возможности доставки на дом и сравнительно низкой процентной ставке.

Условия:

- Кредитный лимит – до 300 тысяч рублей;

- Ставка – от 22,9 до 32,9% годовых;

- Беспроцентный период – до 50 дней;

- CashBack – до 5% от расходов;

- Стоимость годового обслуживания – 950 рублей, СМС-информирования – 65 рублей в месяц.

Альфа-банк

Альфа-банк сегодня выпускает одни из самых популярных кредитных карт, о чем свидетельствуют отзывы довольных пользователей. Это связано, в частности, с тем, что они обладают большим льготным периодом (до 100 дней) и могут выдаваться без справок о доходах.

Условия:

- Кредитный лимит – до 150 тысяч рублей;

- Ставка – от 33,99 до 39,99% годовых;

- Беспроцентный период – до 100 дней;

- Стоимость обслуживания – 1290 рублей в год, СМС-информирования – 59 рублей в месяц.

Сбербанк

Нельзя не включить в список лучших и самых популярных кредитных карт продукт от Сбербанка. Его преимущества заключаются в относительно легком оформлении, низкой процентной ставке и надежности. Кроме того, важна и упрощенная активация кредитной карты Сбербанка.

Условия:

- Кредитный лимит – до 120 тысяч рублей;

- Ставка – от 25,9% годовых (устанавливается индивидуально);

- Беспроцентный период – до 50 дней;

- Можно оформить без подтверждения дохода, подать онлайн-заявку;

- Годовое обслуживание – бесплатно.

ВТБ Банк Москвы

Карта «Низкий процент» от Банка Москвы бесплатно выпускается и бесплатно обслуживается в первый год пользования, а также обладает относительно низкой процентной ставкой. Однако желающим оформить продукт следует быть готовым к тому, что придется предоставить довольно большой пакет документов.

Условия:

- Кредитный лимит – от 10 до 350 тысяч рублей;

- Ставка – от 24,9%;

- Льготный период – до 50 дней;

- CashBack – до 5% от расходов;

- Стоимость годового обслуживания – бесплатно первый год, 900 рублей – за второй и последующие, СМС-информирование – 59 рублей в месяц.

Хоум Кредит

Годовое обслуживание карты от банка Хоум Кредит предоставляется бесплатно и без предоставления справок. При этом оформить кредитную карту банка Хоум Кредит можно посредством онлайн-заявки с экономией личного времени.

Условия:

- Кредитный лимит – до 300 тысяч рублей;

- Годовая процентная ставка – от 34,9%;

- Беспроцентный льготный период – до 51 дня;

- Стоимость годового обслуживания – бесплатно, предоставление СМС-информирования – 59 рублей в месяц.

Touch Bank

Для тех, кому необходим большой кредитный лимит, Touch Bank выпустил специальную кредитную карту с низкой ставкой и возможностью онлайн-оформления и доставки на дом. Пользование онлайн-банком позволяет совершать перевод с карты Газпромбанка, оплату счетов, покупок и т.д.

Условия:

- Кредитный лимит – до 1 миллиона рублей;

- Ставка – от 15,9% в год;

- Беспроцентный период – до 61 дня;

- Стоимость годового обслуживания – до 3000 рублей, предоставление СМС-уведомлений – 60 рублей в месяц.

![????[топ-11]???? самые лучшие кредитные карты 2021 года (сравнение)](https://kredit-on.ru/wp-content/uploads/7/0/e/70e2959f0d9b70bc3f856a579ec572f8.jpeg)