Что влияет на кредитную историю в Сбербанке?

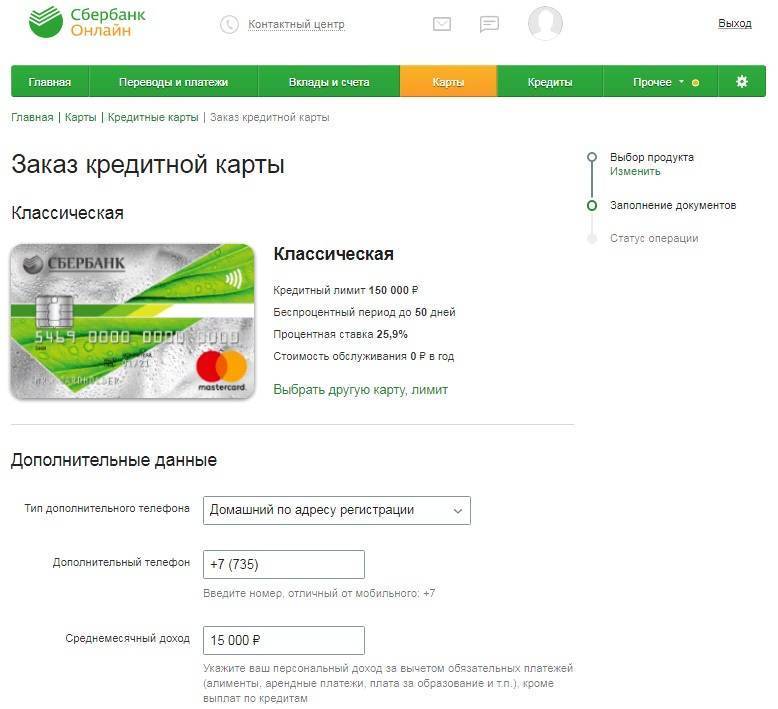

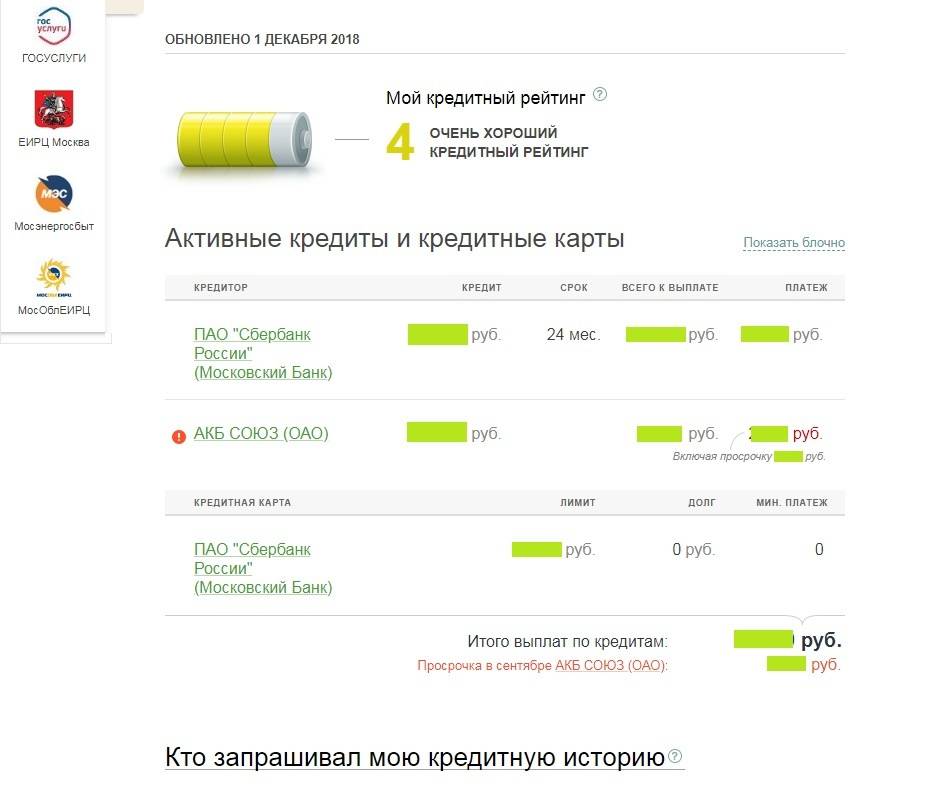

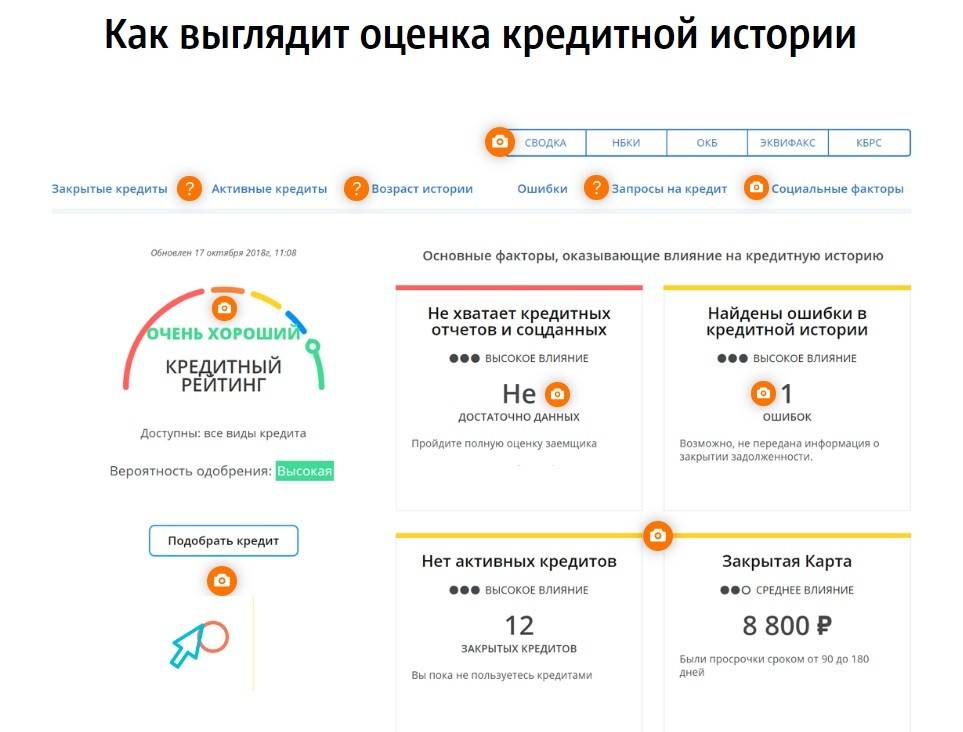

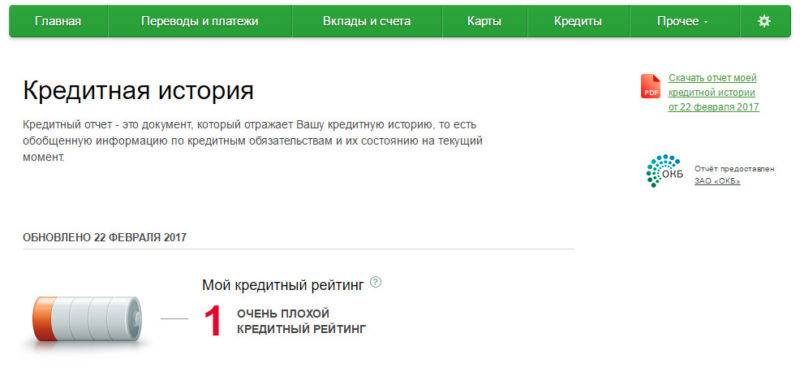

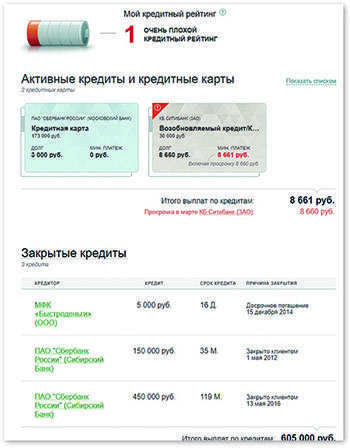

Кредитный рейтинг Сбербанка рассчитывается по совместной методике с бюро ОКБ (Объедененное кредитное бюро), где важны социальные, демографические сведения о клиенте. Учитываются и данные по займам и кредитам

Что важно:

- возраст клиента, пол;

- город проживания;

- образование;

- семейное положение;

- доход;

- статистика по кредитам: платит ли вовремя, сколько брал, когда;

- заявки на кредиты и др.

Для хорошей КИ заемщику необходимо иметь успешно погашенные кредиты, финансовую нагрузку не более 40% от общего дохода. Расходы на уплату алиментов, содержание детей и обслуживание кредитной карты учитывается сотрудниками при анализе анкеты.

Через сколько времени обновляется кредитная история?

Через какое время обычно происходит обновление вашей кредитной истории, например, после закрытия кредита или иного осуществлённого заёмщиком действия? По закону источники формирования КИ (занимающиеся кредитованием финансовые организации) направляют информацию в бюро в период, фиксированный в договоре об информационных услугах, но не позже пяти будних дней с момента проведения операции.

Итак, когда, как часто и через сколько обновляется кредитная история в России, как быстро это происходит? Теоретически банки могут в бюро кредитных историй (БКИ) передавать информацию в тот же день, когда вы совершите очередной платёж. Но сроки могут увеличиваться до пяти дней. То есть в кредитном отчёте изменения фиксируются не реже раза в пять рабочих дней. Средняя продолжительность периода обновления и периодичность корректировок – раз в неделю с учётом выходных.

Многие стремятся восстановить КИ и улучшить репутацию. Но это проблематично, ведь новые данные не перекрывают прежние, а дополняют их, расширяя кредитную историю. Иными словами, она не восстанавливается и не меняется полностью, а корректируется с учётом последних действий заёмщика. Но в ней по-прежнему отражаются прошлые просрочки.

Частый вопрос – через сколько обновляется кредитная история в выдававшем деньги банке? Ответ: в этот же день. Но на КИ это влияет незначительно, ведь история хранится не у кредитора, а передаётся всеми финансовыми организациями бюро. Корректировки вносятся, но несколько своевременных платежей не сделают репутацию безупречной, если есть крупные долги и многочисленные просрочки.

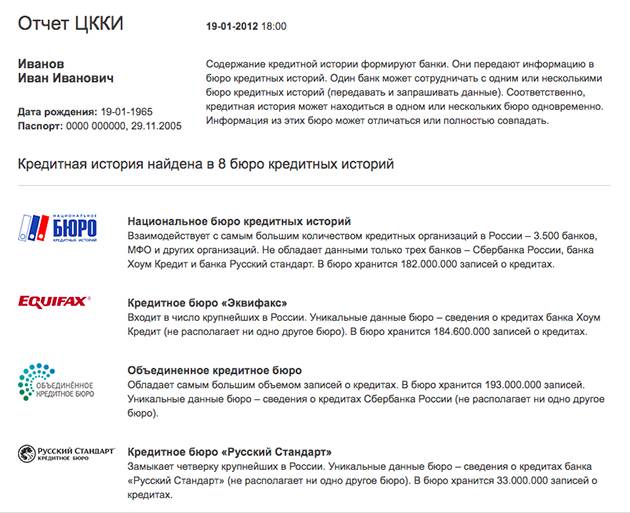

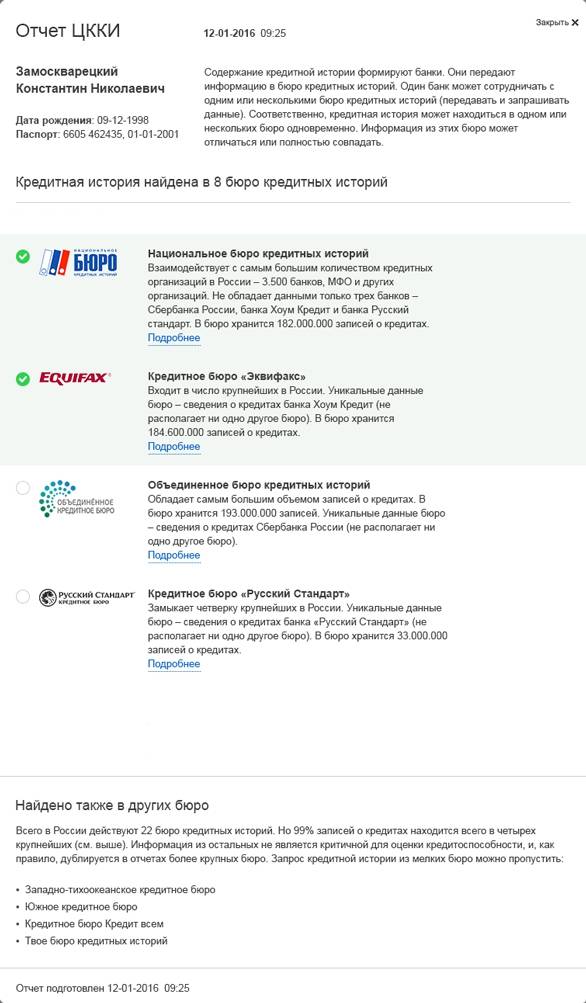

Есть нюанс: единой базы КИ не существует, а бюро больше десяти. Банки могут выбирать любые, поэтому если у вас кредиты в разных организациях, то с обновлением могут возникать проблемы. Пример: одна задолженность погашена, и сведения об этом поступили в конкретное бюро, с которым кредитор наладил связь. Но если второй банк сотрудничает с иным БКИ, то по-прежнему фиксируется актуальный долг, причём данные о закрытии первого могут не учитываться, если они не передавались в это конкретное бюро.

БКИ и ОКБ: понятие и назначение

Все сведения о займах и задолженностях россиян хранятся в бюро кредитных историй и Сбербанк, как и другие учреждения, запрашивает их оттуда. На территории РФ функционируют 5 крупных БКИ. Именно к ним от банков и организаций микрозаймов поступает вся информация о заемщиков. Сведения хранятся около 15 лет с момента последних изменений. Затем вся история аннулируется.

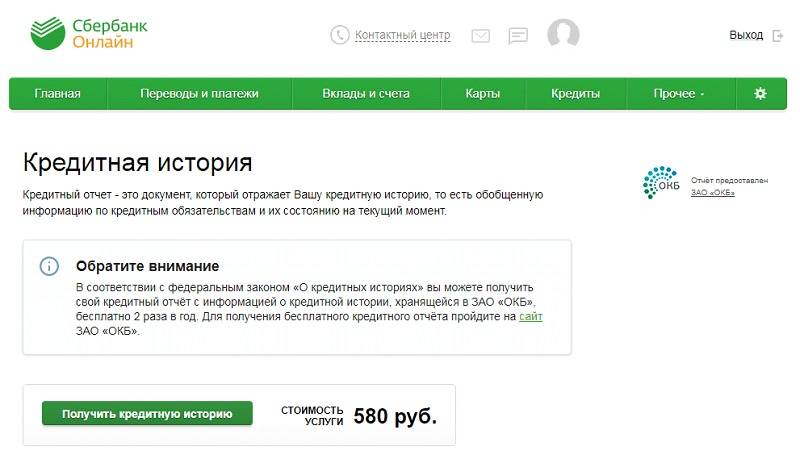

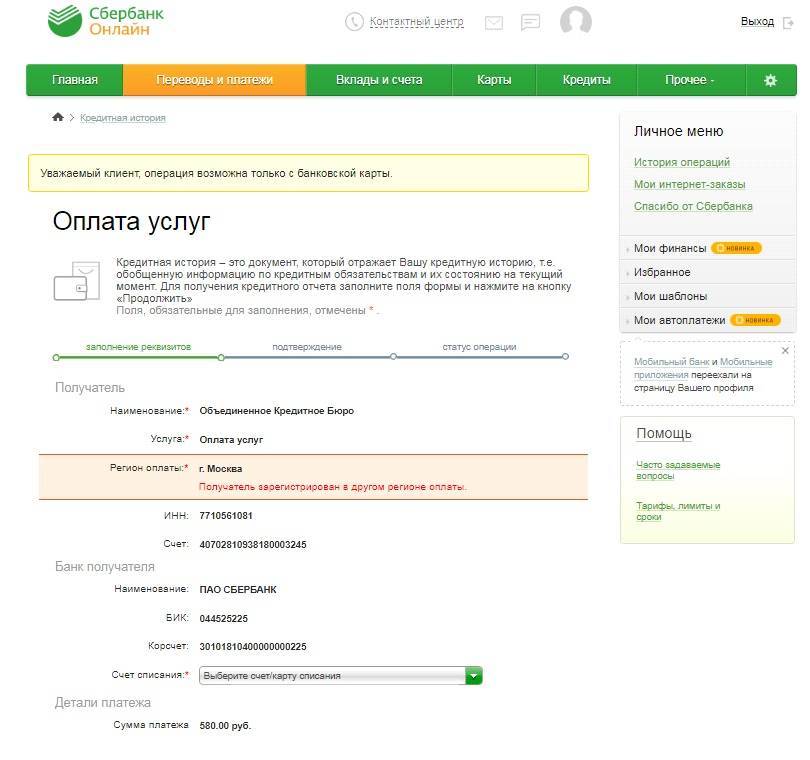

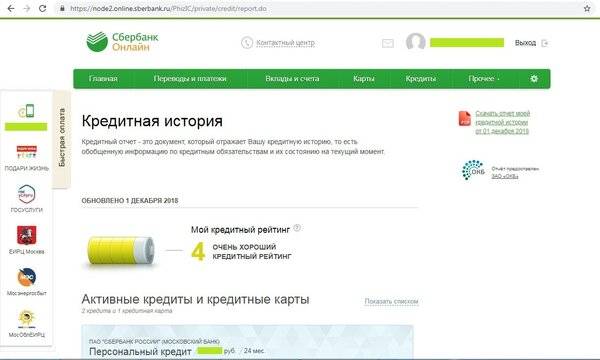

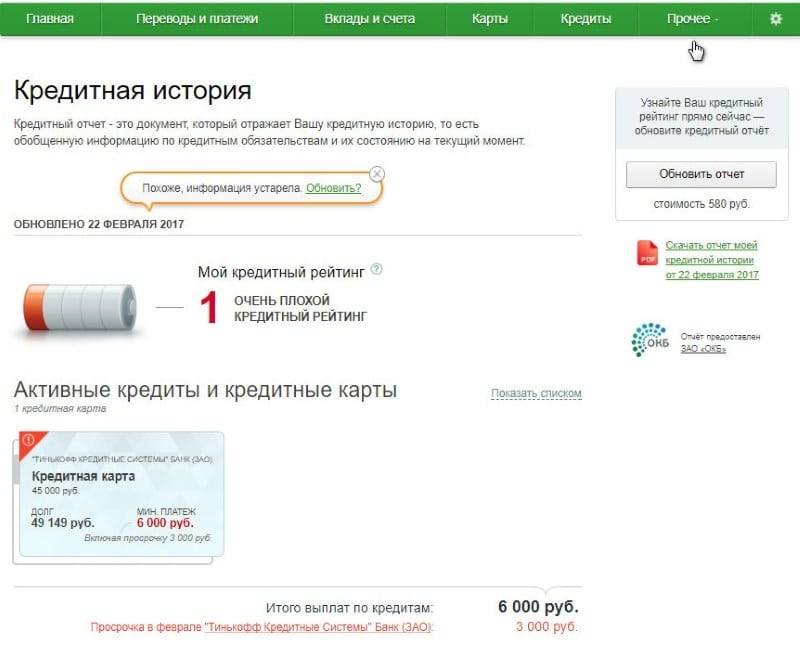

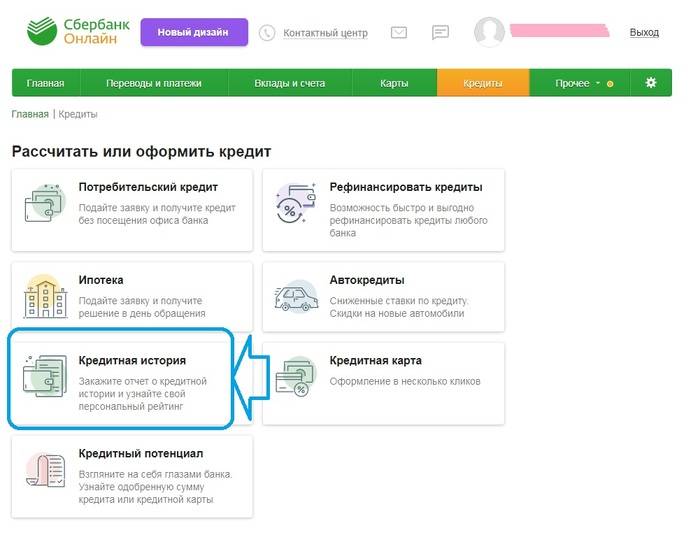

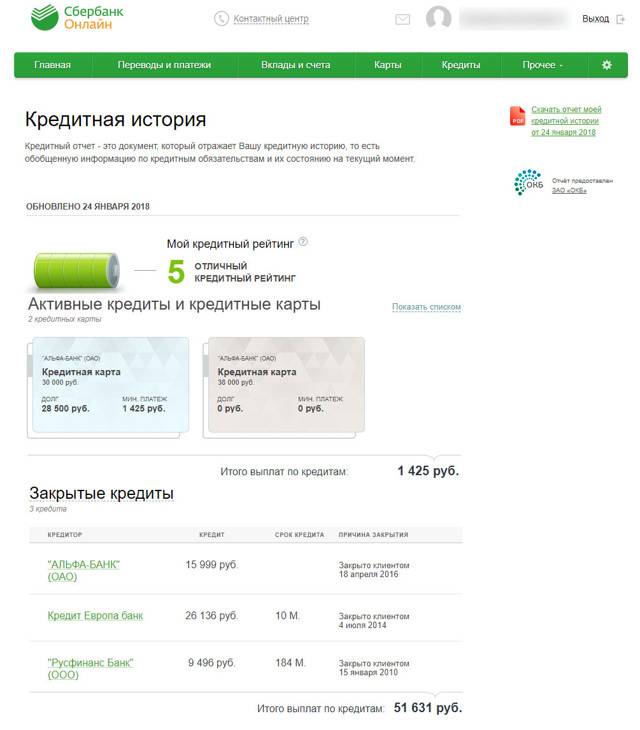

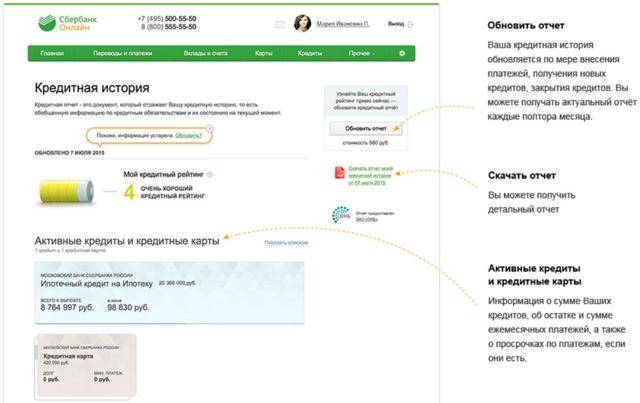

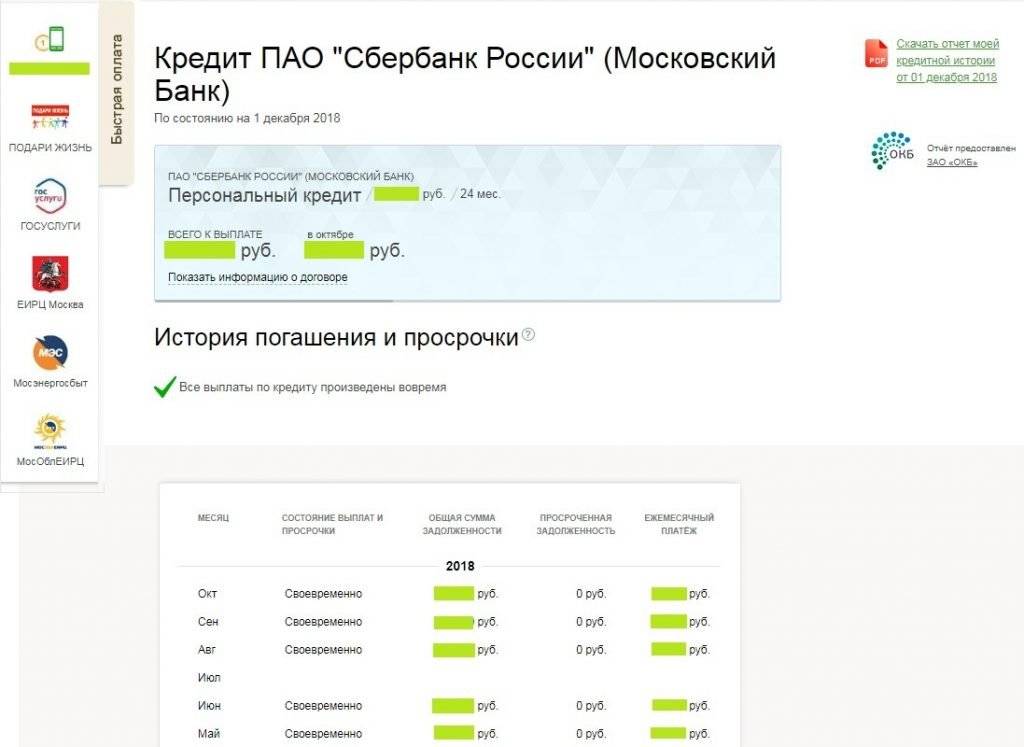

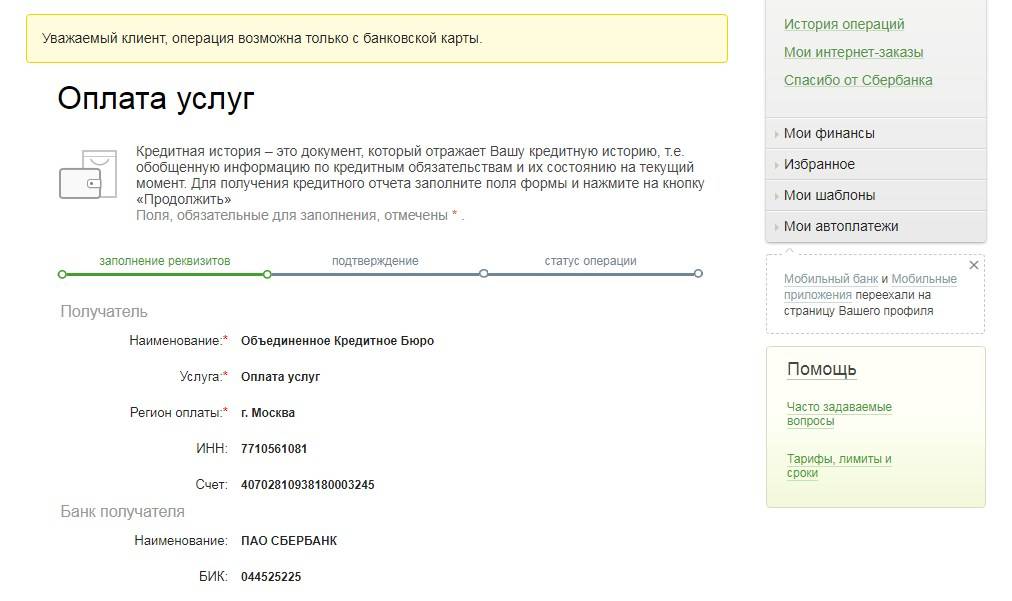

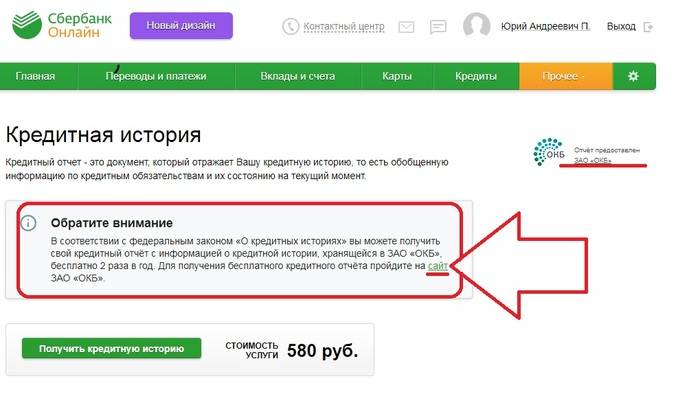

Объединенное кредитное бюро или сокращенно ОКБ представляет собой крупнейшую организацию, которая работает со Сбербанком около 14 лет. Два года назад они запустили совместный проект по выдаче кредитных историй в онлайн режиме. Сервис размещен на интернет ресурсе банка и им ежегодно пользуется до 100000 человек.

В каких случаях кредитная история изменяется

Изменение кредитной истории происходит каждый раз, когда заемщик открывает или закрывает кредит. Вне зависимости от характера информации с каждым отчетом банковского учреждения срок хранения истории обновляется. Действия, которые влияют на статус кредитной отчетности:

- открытие кредитного счета;

- внесение планового платежа по кредиту;

- досрочное погашение ссуды;

- рефинансирование или реструктуризация задолженности;

- передача кредитной задолженности по факту смерти заемщика и вступления в наследство преемника;

- просрочка платежа по кредиту;

- полная выплата кредита.

В некоторых случаях кредитная история может быть обнулена и исключена из Центрального каталога. В первую очередь это касается данных, которые не обновлялись в течение последних 10 лет. Аннулирована кредитная история может быть по решению суда, которое вступило в силу. И, наконец, если при расформировании Бюро Кредитных Историй переданная информация не соответствует действительности.

Последнее касается сложного этического момента: БКИ не проверяют достоверность полученной от банков и МФО информации. В некоторых ситуациях случаются ошибки на стороне банка: например, ссуда была погашена в последний день, но система банка не внесла или внесла некорректные данные в реестр. В ближайшем отчете будет пометка о просроченной задолженности, что отразится в кредитной истории. Впоследствии заемщик может апеллировать к недостоверности информации и добиться исключения записи из своей истории.

Однако, именно по этой причине необходимо хотя бы раз в год проверять кредитную историю и следить за ее соответствием реальным взаимодействиям с банками.

При испорченной истории о кредитных операциях у заемщика несколько вариантов действий:

- Дождаться истечения срока хранения информации, то есть, в течение 10 лет не брать кредиты и не выступать поручителем у других заемщиков.

- Оформлять и своевременно выплачивать ссуды, чтобы по сумме действий нивелировать негативные отметки.

С последним помогают некоторые микрофинансовые организации и банки.

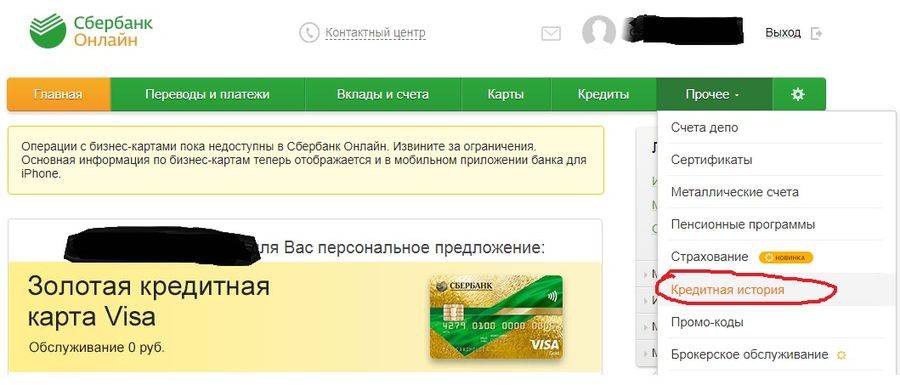

Как проверить кредитную историю

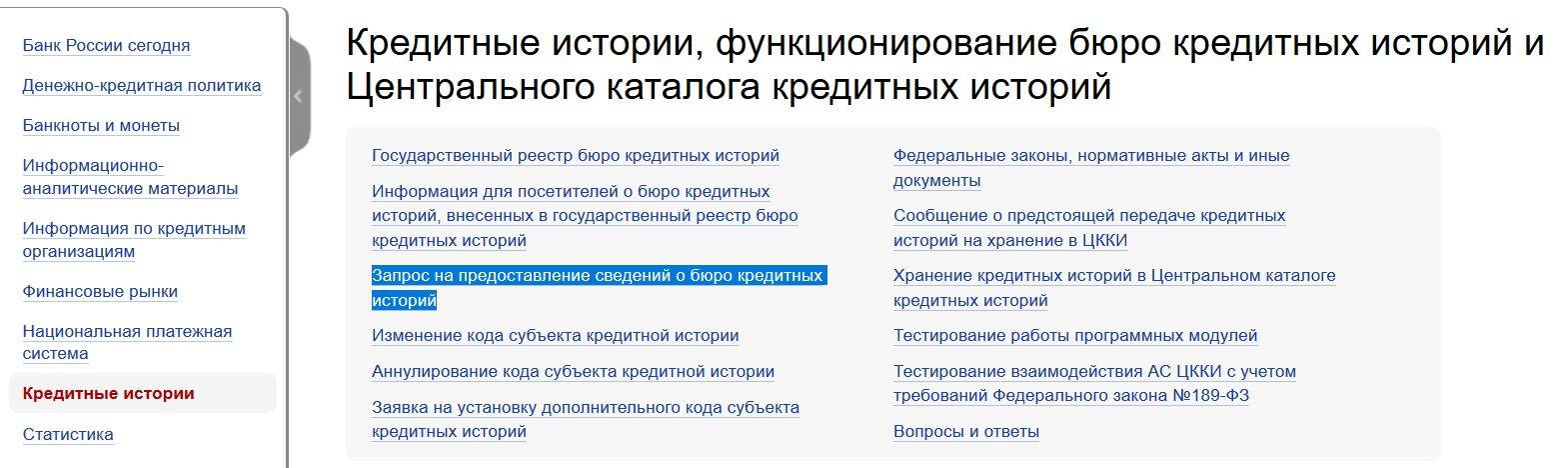

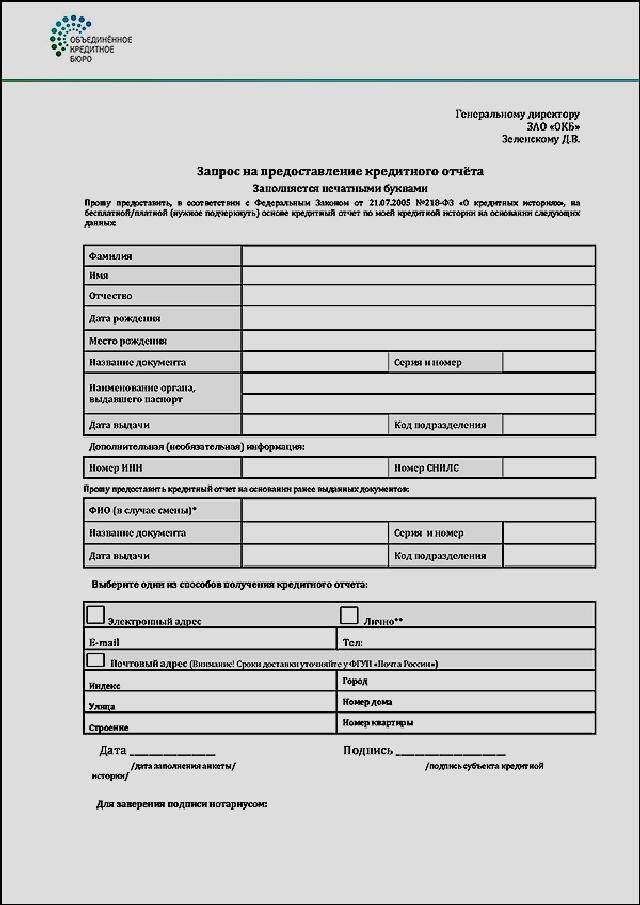

Один раз в год заемщик вправе бесплатно получить полный отчет о своей кредитной истории, обратившись в любое Бюро Кредитных Историй из списка ЦБ Российской Федерации. Для этого понадобится заполнить анкету и указать код субъекта кредитной истории. Получить его можно в любом отделении банка, с которым заемщик сотрудничал.

Также можно обойтись без кода, если заполнить заявление в кредитной организации, у нотариуса или в кредитном кооперативе. Некоторые сервисы микрофинансирования предоставляют искомую информацию в режиме онлайн сразу после регистрации учетной записи.

Повторное обращение за отчетом в текущий год будет платным. Стоимость зависит от БКИ или иной организации, к которой обратится заемщик. В среднем стоимость обращения варьируется от 350 до 900 рублей. Банковские учреждения, по желанию заемщика, могут предоставить полную и сокращенную версию кредитной истории.

Общие правила ведения и обновление кредитных историй

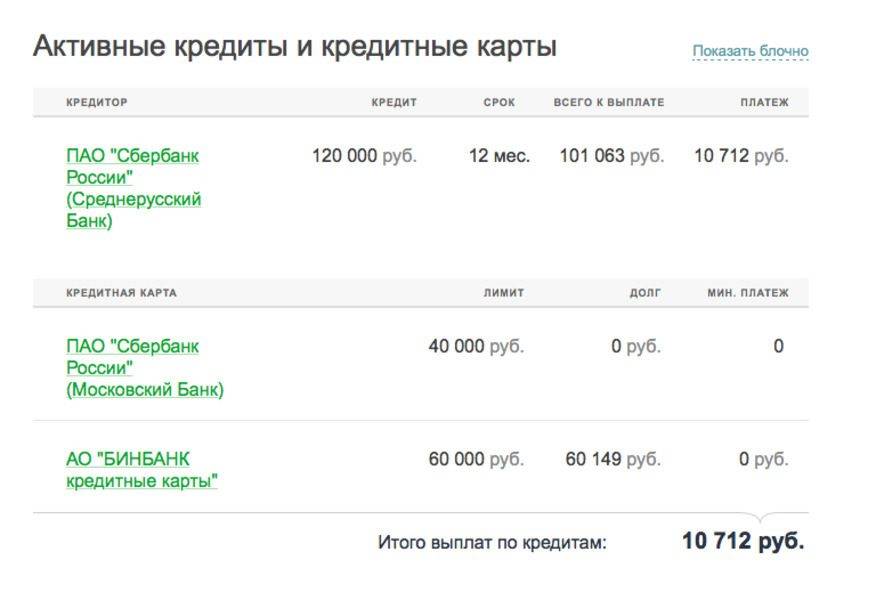

Кредитная история содержит сведения об основных обязательствах физического лица. Это могут быть кредиты и займы, платежи по услугам ЖКХ и связи, задолженность по алиментам и другим долгам, взыскиваемым приставами.

Также по данным из кредитной истории можно понять, когда и по каким основаниям гражданину отказывали в предоставлении кредитов и займов.

Порядок ведение кредитных историй и обновление данных в ней определен законом № 218-ФЗ. Несколько важных моментов, которые нужно знать заемщикам:

- банки и МФО могут заключать договор на передачу сведений с любой БКИ. Но при этом они обязаны передавать данные о кредитах и займах в эти бюро;

- в кредитную историю передаются все сведения по обязательствам заемщика, от реквизитов договора и общей суммы, до учета каждого ежемесячного платежа и периода просрочки;

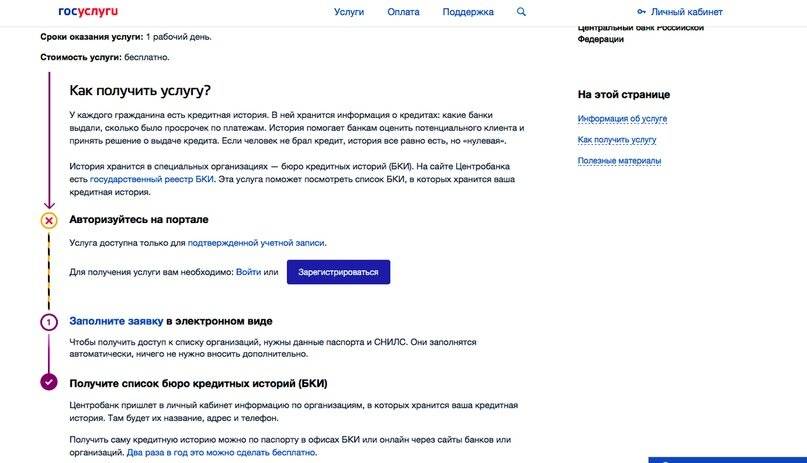

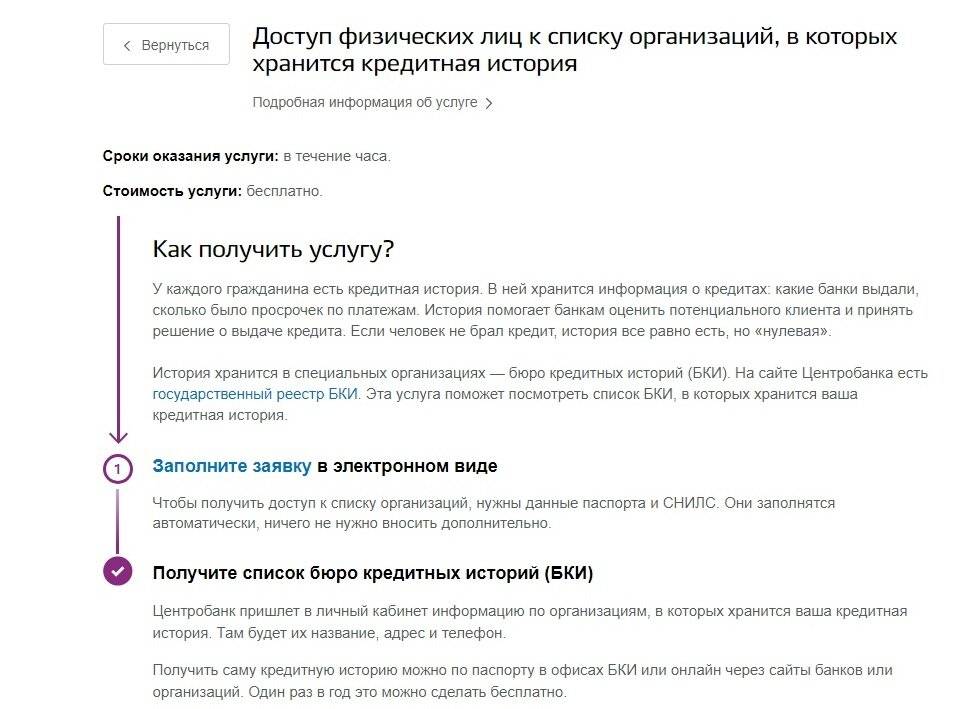

- физические лица вправе запросить отчет из своей кредитной истории из любой БКИ, причем 2 раза в год это можно сделать бесплатно;

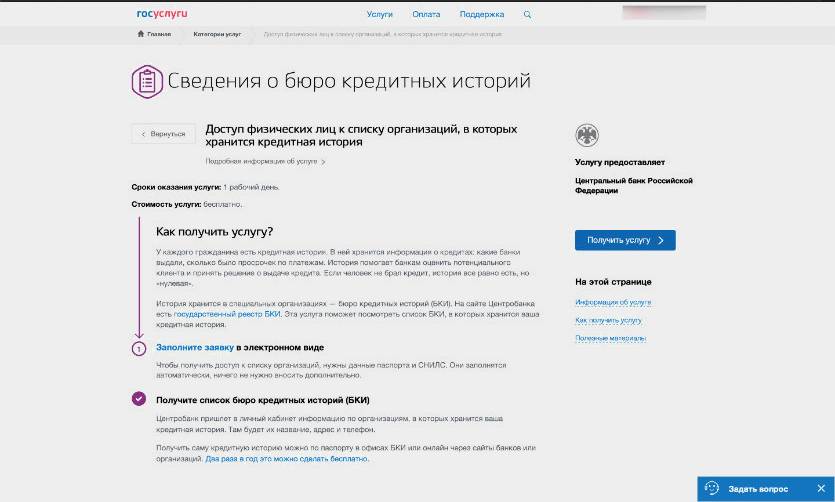

- узнать, в какие БКИ передавались сведения о ваших обязательствах, можно по запросу через госуслуги или на сайте Банка России.

Банк не дает новый кредит без объяснения? Закажите звонок юриста

Учитывая, что у многих заемщиков есть одновременно два и более кредита, причем в разных банках и МФО, то всегда возникает ситуация, когда кредитная история хранится в двух и более БКИ.

Это нормальная ситуация, так как каждый банк сам выбирает, с каким бюро ему сотрудничать. Когда рассматривается заявка на новый кредит, банк проверит отчет по всем ранее возникшим обязательствам и пошлет запрос во все российские БКИ. Поэтому вопрос, как быстро обновляется кредитная информация в БКИ и можно ли повлиять на сроки, актуален для каждого заемщика. Об этом поговорим ниже.

Могут ли передавать сведения в БКИ без согласия заемщика

При оформлении заявки и подписании договора банк предлагает заемщику дать согласие на передачу сведений в БКИ и на ведение его кредитной истории. Большинство заемщиков не раздумывают, давать согласие или нет, так как видят в этом определенную гарантию для одобрения заявки.

На самом деле банки и МФО не будут связаны какими-либо ограничениями, если заемщик не даст согласие на передачу сведений в БКИ. Потому что у банка и МФО требование передавать сведения БКИ — это обязанность, прописанная законом.

Вот что сказано в ст. 5 закона № 218-ФЗ:

- банки, МФО и кредитные кооперативы обязаны передавать сведения о заемщиках, созаемщиках и поручителях хотя бы в одно БКИ, даже если гражданин не давал согласие на это;

- иные организации, которые предоставляют займы физ. лицам, по своей инициативе вправе подавать сведений хотя бы в одно БКИ, даже если на это нет согласия заемщика;

- если сведения о займе учтены БКИ, туда нужно передавать всю информацию о погашении обязательств.

Таким образом, независимо от согласия заемщика, сведения о его обязательствах будут переданы в БКИ. Запретить банкам и МФО направлять кредитную информацию нельзя, поскольку это предусмотрено законом.

Можно ли отозвать согласие на передачу сведений в кредитную историю

Это ни на что не повлияет, тем более что в законе № 218-ФЗ нет положений об отзыве согласия. Заемщик вправе лишь запрашивать отчет о кредитной истории, требовать удаления недостоверных данных о себе. Также есть возможность оспорить данные, включенные в кредитную историю.

Поможет ли исправление рейтинга?

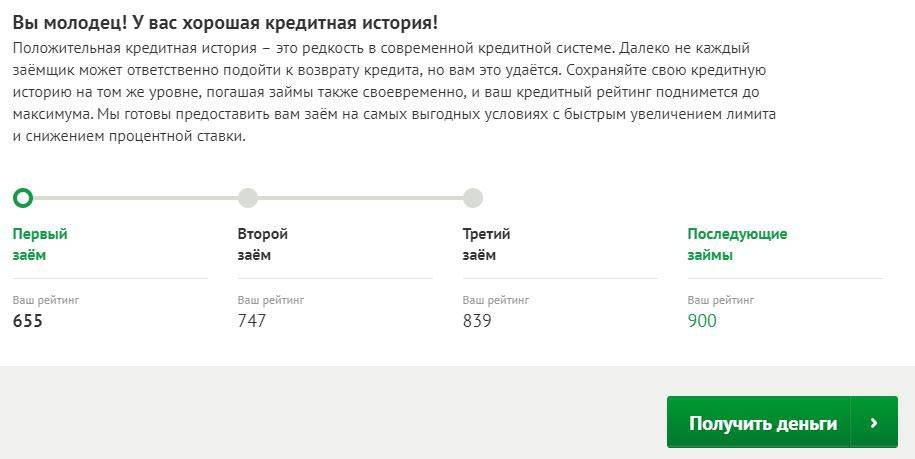

Сегодня можно встретить множество предложений по изменению плохой кредитной истории. Такую услугу готовы оказывать не только банковские организации, но и другие компании. Базовый принцип данной помощи – оформление новых ссуд и их качественное погашение. По замыслу, хорошие записи в КИ должны увеличить финансовый рейтинг, однако так случается не всегда.

Большинство банков ориентируются на принцип анализа кредитного рейтинга за 10 лет, поэтому если серьезные просрочки были допущены, ожидать одобрения заявки не стоит. В большинстве случаев заемщикам не помогает участие в программах исправления кредитной истории. Зато обогащаются организации, предлагающие данную услугу.

Очень часто клиенту совсем не нужны мелкие ссуды, которые приходится оформлять на достаточно долгий срок в рамках программы оздоровления. Заемщики имеют понятную цель – в ближайшем будущем получить кредит на желаемую сумму. Однако гарантии, что это случится, организации не предоставляют. В результате лицо может не только переплатить внушительную сумму процентов по оформленный мелким ссудам, но и услышать очередной отказ от потенциального банка-кредитора.

Беспроигрышный метод гарантированно получать требуемые суммы кредитов – ответственно относиться к своим обязательствам, возвращать долги своевременно, не нарушая условий договора. Если просрочки были мелкие и непродолжительные, то немножко подправить КИ можно. В случае допущения серьезных просрочек останется либо ждать обнуления данных, либо брать деньги в долг в сомнительных ФКУ или микрофинансовых организациях под высокий процент.

Через сколько обновляется кредитная история. Срок хранения в БКИ

Кредитная история (КИ) – информация о взаимоотношениях между заемщиком и финансовыми организациями, включающая в себя данные о просроченных платежах и текущей задолженности, при ее наличии. Далеко не каждый клиент банка или микрокредитной организации желает, чтобы история хранилась на протяжении всей его жизни

Таким заемщикам важно знать, через сколько обновляется кредитная история

Что такое кредитная история и где она хранится

Кредитная история создается с заключением первого договора кредитования с банковской организацией. В день подписания документов банк передает сведения в бюро кредитных историй (БКИ), где они и хранятся. БКИ – организации, прошедшие лицензирование в Центробанке Российской федерации. Созданы с целью хранения и передачи данных об операциях по кредитам физических лиц.

За каждым регионом закреплено 1 либо несколько бюро, взаимодействующих друг с другом. При необходимости, данные о клиенте передаются из одного в другое ведомство.

В свою очередь, банковские и микрофинансовые организации законодательно обязуются высылать сведения о кредите не позднее 10 дней от очередной операции (заключение договора, образование просрочки, осуществление взноса на ссудный счет).

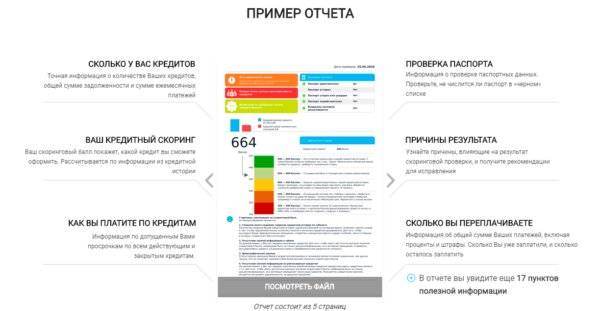

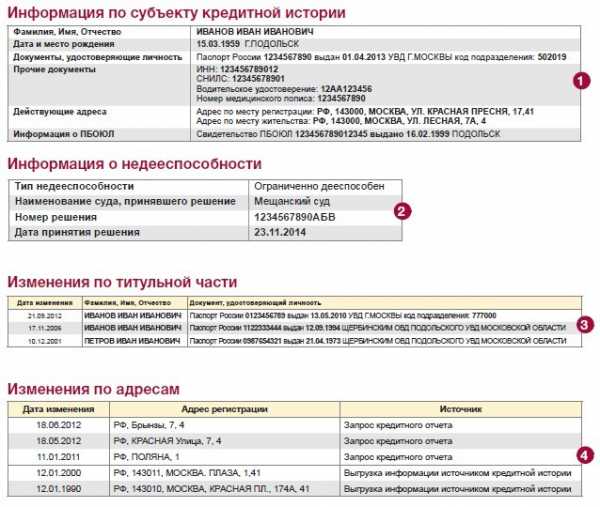

Любая КИ содержит в себе такие данные как:

1. Персональные данные клиента и кредитной организации, предоставившей займ;

2. Размер кредита;

3. Период действия договора кредитования;

4. Данные о просроченных платежах и досрочно закрытых кредитах;

5. Наличие судебных производств с банковской компанией.

Некоторые организации запаздывают с передачей данных, либо вовсе пропускают отправку сведений по кредитам в БКИ. По этой причине каждому клиенту стоит периодически проводить самостоятельную сверку операций, оперативно выявлять ошибки и исправлять их перед очередной подачей заявки на ссуду.

За сколько обновится кредитная история?

Сведения по кредитам клиента обновляются в течение 10 дней после произведенной операции по счету (очередной платеж, заявка на получение кредита, реструктуризация кредита, досрочное погашение и т.п.).

Полное обновление информации по кредитам – продолжительный процесс. Законодательно утвержденный срок изменения данных – 10 лет с момента совершения последнего действия по ссудному счету. По истечению срока КИ клиента обнуляется.

В случае, когда клиенту необходима быстрая корректировка кредитной истории, ему стоит взять небольшой займ и выплатить его вовремя. При необходимости можно проделывать эти действия неоднократно, пока кредитный рейтинг не станет положительным.

То есть срок обновления КИ зависит только от заемщика.

Как получить сведения о кредитной истории

Каждому клиенту банка дается возможность 1 раз в год проверить сведения по кредитам бесплатно через бюро. Это право прописано в законе «О кредитных историях».

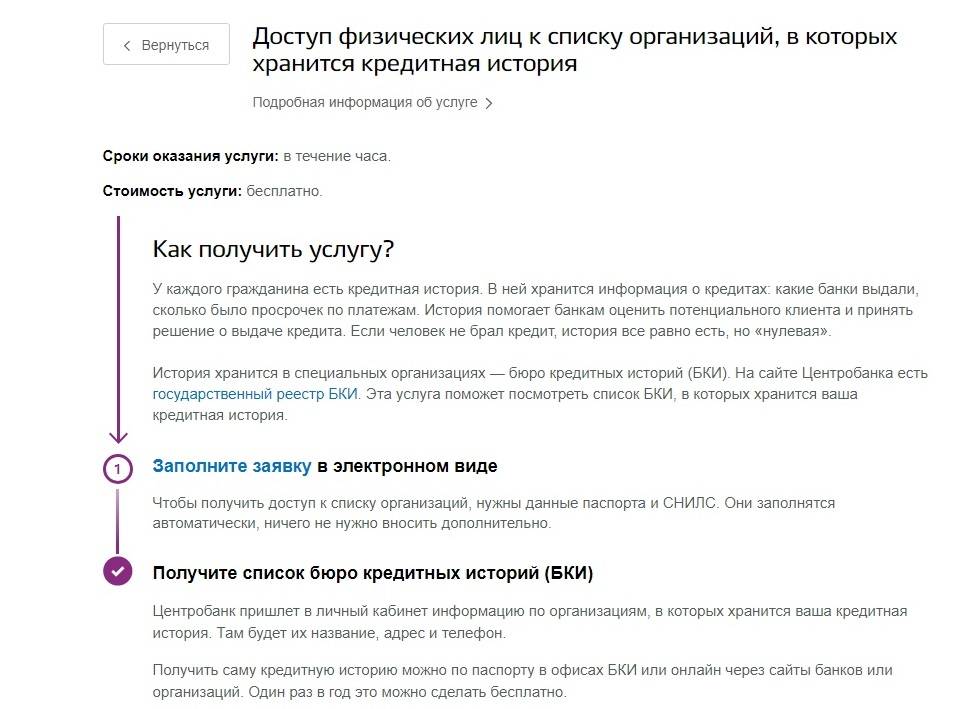

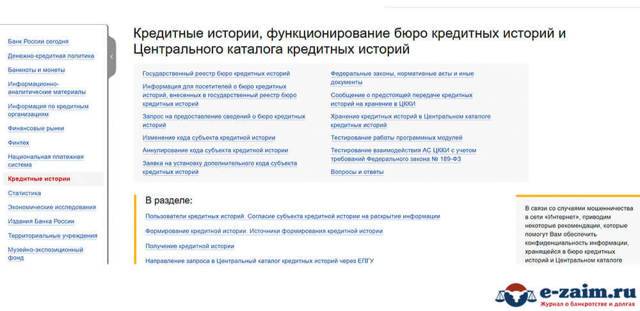

Чтобы узнать данные, необходимо выслать запрос в адрес «Центрального каталога кредитных историй». Оттуда заемщик получит список БКИ, содержащих нужную информацию.

Затем следует заполнить заявление на предоставление бесплатного отчета на сайте ЦБ РФ.

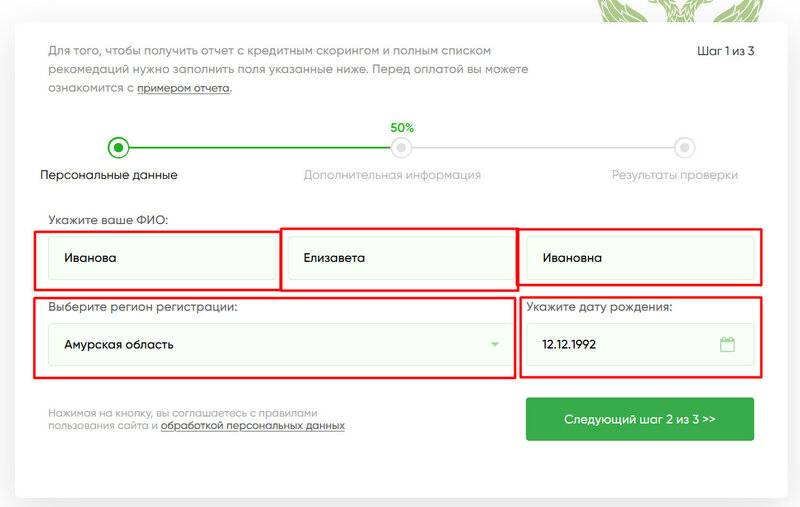

Сэкономить средства клиента поможет сервис * http://www.bki24.info. За свои услуги ресурс берет всего 350 руб., а отчет предоставляется уже через 15 минут после отправки заявления. При этом не нужно искать код субъекта.

В заявке требуется указать лишь ФИО, адрес, паспортные данные и электронную почту, на которую будут высланы сведения.

При обнаружении ошибок в предоставленном отчете (лишний просроченный платеж, кредит, о котором клиент не знает), не рекомендуется обращаться в бюро кредитных историй.

Оперативное исправление данных по кредитам производится так же на ресурсе

Важно понимать, что корректировка сведений нужна, в первую очередь, клиенту. Из-за описки банковского работника глупо не пользоваться кредитами целых 10 лет

Заключение

Для обновления кредитных данных существуют 2 способа: отказаться от займов на 10 лет либо пользоваться небольшими кредитами, которые по силам оплатить без просрочек. Даже если клиент уверен в том, что его рейтинг по кредитам положительный, стоит как минимум раз в год подтверждение в БКИ. Это позволит исключить ошибочные записи, которые могут повлиять на дальнейшие взаимоотношения с банками.

https://youtube.com/watch?v=e9hZSuFerY8

Через сколько обновляется кредитная история. Срок хранения в БКИ was last modified: Апрель 25th, 2017 by Александр Невский

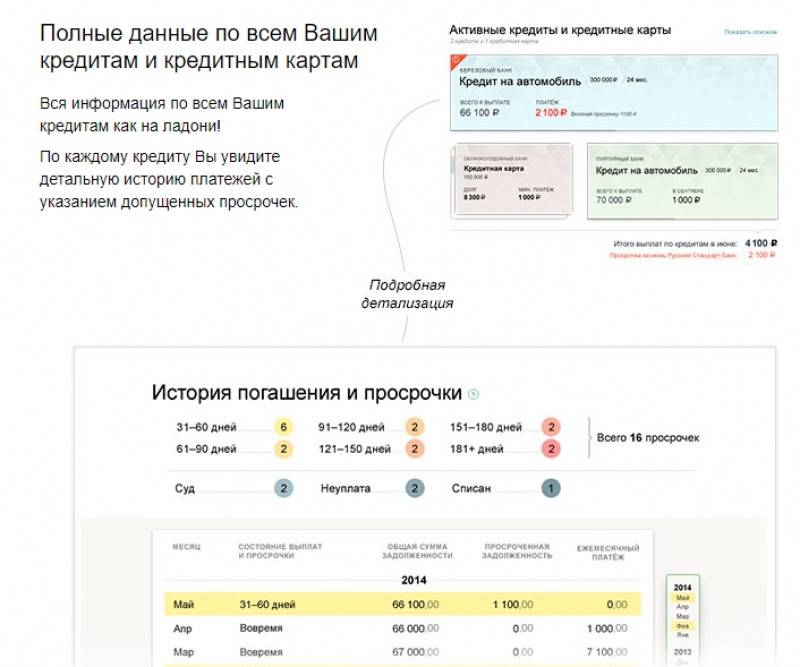

Что входит в состав кредитной истории

У кредитных организаций нет правил, как должна выглядеть КИ, но есть обязательные части кредитной истории или блоки, что входят в выписку. Кредитная история содержит такую информацию:

- Название бюро и личная информация о клиенте.

- Статистика по кредитам.

- Расшифровка кредитов.

- Решения финансовых организаций по выдаче ссуд.

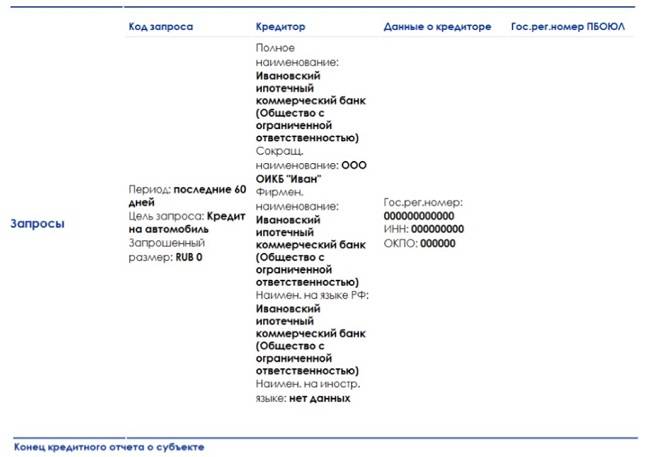

- Сведения о запросах КИ.

Личная информация включает: ФИО, дата и место рождения, гражданство, пол. Включены паспортные сведения, где прописан гражданин, и где проживает фактически. Указываются контакты: мобильный телефон, домашний, рабочий номер.

Вторая часть означает, какую сумму брал заемщик, как он ее возвращал, сколько было всего запросов. Третья часть — благонадежность клиента, есть ли у него просрочки или были в прошлом, есть ли признаки дефолта, на сколько дней были допущены задолженности.

Некоторые БКИ, например, НБКИ показывают в цвете расшифровку своевременных платежей:

- зеленый цвет – оплата без просрочек;

- оранжевый – были долги от 1 до 29 дней;

- розовый – от 30 до 59 дней;

- желтый – значит заемщик пропустил от 60 дней до 89 суток.

Черные цвета говорят о совсем злостных нарушениях, заемщик считается безнадежным, его могут занести в черный список. Данная часть подробно пересказывает историю кредитов, суммы и сроки, данные о кредиторе.

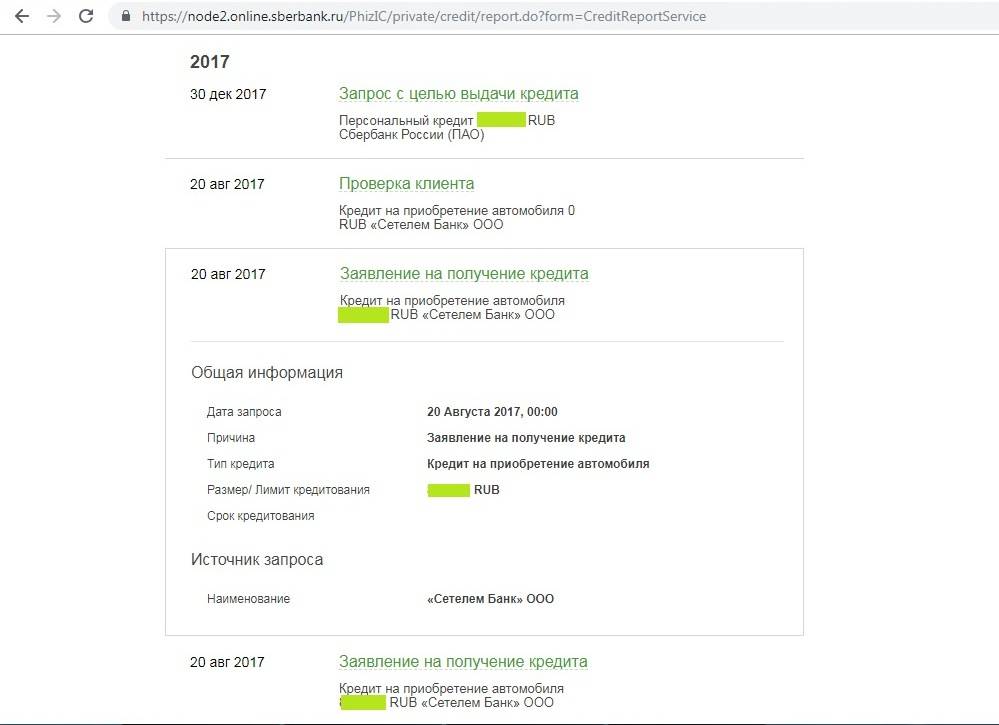

Четвертая часть показывает решения по кредитам. Какой банк выдал ссуду, кто отказал гражданину. В блоке содержится информация: дата ответа банка, одобрение или отказ, сведения по кредиту, на какой кредит была оформлена заявка (потребительский, ипотека, микрозайм и т. д.)

Последняя часть содержит информацию о том, кто и когда запрашивал КИ на заемщика. Это могут быть банки, различные организации и сам заемщик. Компаниям разрешили запрашивать скоринговый балл или выписку на соискателей перед приемом на работу. Служба безопасности страхуется от нежелательных элементов. Но сделать запрос можно только с согласия обладателя досье – самого соискателя.

Сколько лет хранится кредитная история в БКИ?

Сколько хранится кредитная история в БКИ, а главное — данные из нее, важны не только вам, но и кредиторам. Ведь хороший рейтинг даёт:

- возможность просить уменьшения процента займа,

- ограничиться меньшим числом документов,

- просить понижения требований к выплате кредитных средств и другое.

А если кредитная история у вас нехорошая? В любом случае, кредитная история в БКИ (Бюро Кредитных Историй) хранится не менее 15 лет со дня последнего обновления финансовых данных в истории кредита, а затем её уничтожают.

https://www.youtube.com/watch?v=YzcKef5wZDw

Доступ к информации кредитной истории заблокирован, и разрешается только вам, кредитору или правоохранительным органам, занимающимся финансовыми махинациями. На все имеются свои процедуры и разрешения.

кредитной истории

Когда вы берёте первый кредит и становитесь заёмщиком, у вас появляется кредитная история:

- В титульной части хранятся ваши личные данные – фамилия с именем и отчеством, дата с местом рождения, паспортные данные. Сюда могут занести номер свидетельства обязательного пенсионного страхования и ИНН.

- Основная часть наиболее объёмная, ведь здесь лежит архив кредитных данных с итогами судебных решений и споров по кредитным договорам. От основной части зависит ваш рейтинг заёмщика.

- Дополнительная часть заблокирована, поскольку хранит секретные данные о том, кому нужна была и кто дополнял вашу историю.

Хранение и востребование

Что такое бюро кредитных историй? Это коммерческая организация, которой дали возможность законно работать с кредитными историями населения. В государственном реестре есть несколько бюро.

Чтобы любые данные из вашей кредитной истории были доступны бюро кредитной истории или кредитору, БКИ должно заручиться вашим согласием в срок не более 10 дней с момента взятия кредита. А также в Центральном каталоге кредитных историй Банка России вы имеете полное право узнать, какое именно бюро решило стать хранителем вашей кредитной истории.

Если человек успешно погасил кредит, в его интересах, чтобы данные об этом оказались в личной кредитной истории. И по его первому требованию банк должен эту информацию предоставить в бюро кредитных историй.

Знакомство с информацией кредитной истории

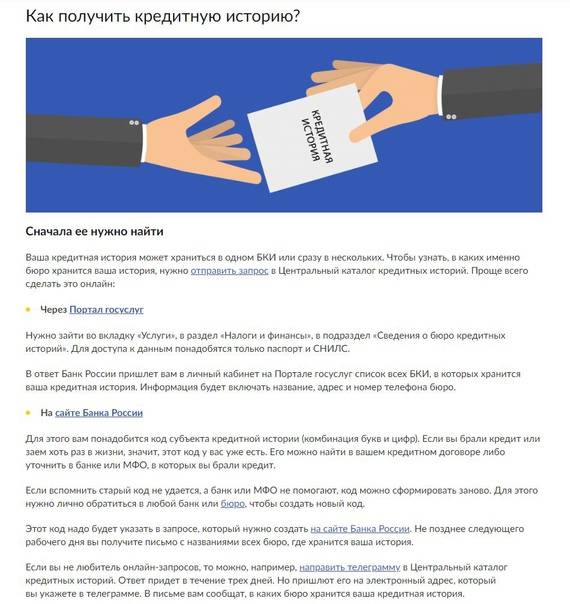

Чтобы узнать свою кредитную историю, вам надо обратиться в Центральный каталог кредитных историй, чтобы узнать о месте хранения вашей информации.

Запрос можно отправить самостоятельно через Банк России на сайте https://www.cbr.ru/ckki/ с кодом или без кода через почтовое отделение, бюро или организацию кредитора.

Код формируется при заключении договора о кредите, о чём банки могут умолчать.

Никакой дополнительной информации для составления и получения отчёта у вас никто не имеет права требовать.

по электронной почте или письменно в течение десяти дней со дня запроса. Повторные кредитные отчёты будут платными.

Изменение данных в кредитной истории

Если вы твёрдо уверены и имеете доказательства, что в вашу кредитную историю занесли ошибочные данные, заявляйте об этом в бюро кредитных историй. Назначат расследование, результаты которого будут готовы не позже, чем через 30 дней. Бюро самостоятельно будет наводить справки у кредитора с проблемным займом.

После поверки кредитную историю обновят или оставят в прежнем виде. Но в любом случае вам дадут письменный ответ с обоснованием решения бюро.

Можно ли изменить ситуацию, когда очистка/исправление истории кредита невозможна? Есть несколько вариантов:

- можно взять новый кредит на иное лицо (супруг/супруга, работающие дети, родственники и др.);

- можно дождаться истечения 15 лет;

- можно подать иск в суд.

Как поступить — решать вам, но последний вариант оставьте на крайний случай, так как ссориться с банком в наше время невыгодно и чревато последствиями.

Управление доступом к истории

Только вы решаете — дать доступ к вашей кредитной информации или запретить. Если у вас есть код субъекта кредитной истории, вы регулируете доступ к ней.

Кодом называют набор цифр и букв, который составляется во время подписания договора о кредите.

Дополнительный код востребован очень редко. Но он нужен, например, перед составлением следующего кредитного договора, когда банк хочет познакомиться с вашей личной финансовой информацией. При этом не забывайте, что этот код будет действовать во время всего срока действия кредитного договора с банком. В другом случае дополнительному коду грозит уничтожение через месяц после его оформления.

Как узнать, удалось ли обновить и улучшить кредитную историю

Обновилась ли информация об исполнении заемщиком финансовых обязательств – узнать об этом позволит получение доступа к документу. Сведения хранятся в одном БКИ или нескольких.

Найти свою историю легко через Центральный каталог КИ. Удобно действовать через интернет – отправить в эту организацию онлайн-запрос.

Сделать его можно несколькими способами:

Через “Госуслуги”. Маршрут будет таким: пункт меню “Услуги” – “Налоги и финансы” – “Сведения о БКИ”. Нужно приготовить общегражданский паспорт и СНИЛС. Когда ресурс обработает запрос, то в “Личном кабинете” отобразится перечень БКИ, которые хранят КИ субъекта.

На сайте Банка России. Чтобы сделать запрос, понадобится код субъекта КИ. Комбинацию можно посмотреть в кредитном договоре. Если гражданин еще никогда не оформлял заем или код утерян, следует запросить его, обратившись в любую финансовую организацию или БКИ. Номер указывается в запросе, который нужно направить через сайт ЦБ. Письмо с перечнем всех БКИ, в которых хранится КИ указанного субъекта, будет отправлено на почту в тот же или на следующий рабочий день.

Онлайн-запрос через Госуслуги.

Запрос в БКИ

Когда будет известен список БКИ, нужно в каждом из них запросить свою КИ. Это можно сделать бесплатно дважды в год.

Способы подачи заявки:

онлайн-запрос через сайт БКИ (с автоматической переадресацией на “Госуслуги”);

телеграмма на официальный адрес организации (нужно указать свои ФИО, паспортные данные и адрес электронной почты, на который будет отправлен ответ; подпись субъекта КИ на телеграмме должен заверить работник почты);

в офисе бюро (при себе необходимо иметь паспорт);

письмом (запрос должен быть заверен нотариусом; нужно указать, каким способом субъект КИ хочет получить отчет: в бумажном виде или в электронном).

Если КИ нужно проверять часто, можно получить документ любым из указанных выше способов за дополнительную плату. Также ответ может быть направлен в банк, но при условии, что кредитно-финансовая организация сотрудничает с БКИ, в котором хранятся данные.

Форма запроса.

Проверка через онлайн-сервис

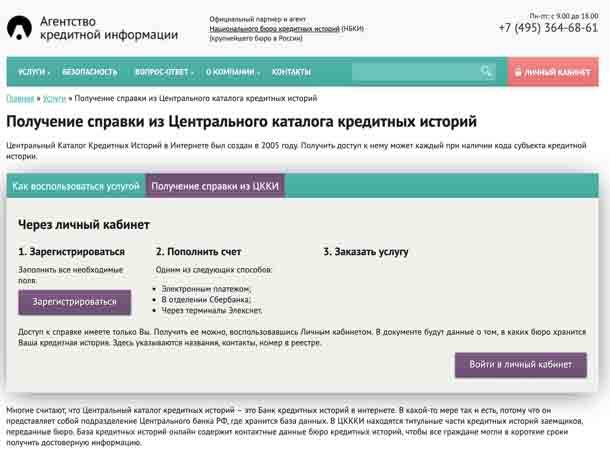

Отправить запрос в БКИ можно через сторонние онлайн-сервисы. Например, крупнейшее в России Национальное БКИ сотрудничает с Агентством кредитной информации. Услуга платная, стоимость и порядок предоставления КИ определяются партнером НБКИ самостоятельно.

Полный список партнеров каждое БКИ публикует на своем официальном сайте. Не стоит проверять КИ на неаккредитованных БКИ сайтах: их владельцы получают доступ к паспортным данным граждан и могут использовать их в мошеннических целях.

Можно ли удалить или обнулить испорченную КИ за деньги

Если предлагается снизить срок хранения плохой кредитной истории или аннулировать негативные сведения, заплатив какому-то брокеру или компании в интернете, — это признаки мошенничества.

Что говорит закон: хранение кредитной истории регулируется федеральным законом №218. В статье 7 говорится о трех основаниях, которые могут привести к изменениям информации в КИ, ее уничтожению:

- По истечении срока хранения кредитной истории в БКИ.

- При постановлении суда.

- В результате заявления от физического лица, по которому в КИ обнаружены ложные сведения или ошибочные платежи.

Истечение срока давности — естественный способ обновления кредитной истории. Два оставшихся способа — с вмешательством суда либо заемщика. Исправление конкретных негативных платежей за деньги невозможно. Кредитная история и скоринговый балл меняются посредством поступления новой информации о платежах, а БКИ хранит сведения без возможности изменений со стороны сторонних компаний. Поэтому стоит рассмотреть легальные способы улучшения портфолио.