Условия кредитования Сбербанк Бизнес в 2021 году

Какую программу выбрать – каждый решает самостоятельно. Ниже приводятся сведения о действующих программах, которые банк предлагает для бизнеса:

Кредит на инвестиции и поддержку бизнеса

- Деньги для инвестиций. Покупки не всегда вызваны текущими потребностями организации. В отдельных случаях бизнесмен собирается сделать выгодное приобретение, рассчитывая в дальнейшем извлечь из этого доход. К таким вариантам закупка имущества, недвижимость, ремонт, строительство.

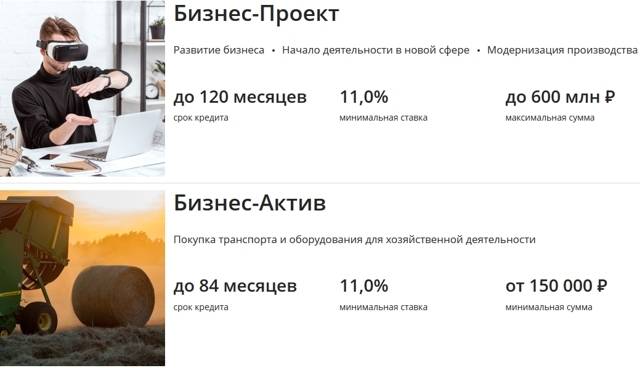

| Программа | Срок, мес | Ставка,% | Мин.сумма, руб |

| Бизнес-Инвест | 120 | 11 | 150 тыс |

| Бизнес-Недвижимость | 120 | 11 | 500 тыс |

| Бизнес-Проект (для новых стартов, модернизации производства) | 120 | 11 | 200 тыс |

| Бизнес-Авто | 84 | 11 | 150 тыс |

| Экспресс-ипотека | 180 | 13,9 | 10 млн |

Кредит увеличение оборотных средств

- Увеличение оборотных средств – задача, с которой часто сталкиваются представители любых сфер бизнеса. Ниже приводится таблица с основной информацией по программам в данном направлении:

| Программа | Срок, мес | Ставка,% | Сумма, руб |

| Бизнес Оборот | 48 | 11 | 150 тыс |

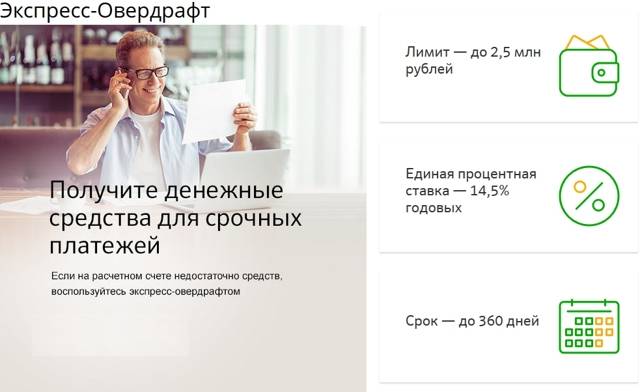

| Экспресс Овердрафт | 12 | 14,5 | До 2,5 млн |

| Бизнес-Контракт для выполнения госзаказов, работы на экспорт и финансирование внутренних контрактов | 36 | 11 | 600 млн |

Нецелевой кредит

- Нецелевые кредиты часто предоставляют тем клиентам, с которыми у банка тесные, доверительные отношения на протяжении длительного срока.

| Программа | Срок, мес | Ставка, % | Сумма, руб |

| Доверие + бизнес карта | 36 | 16 | До 3,0 млн |

| Экспресс под залог | 36 | 15,5-17,5 | 300 тыс- 5 млн |

Имея доступ к личному кабинету, ведя успешную деятельность, оформить заявку на кредит можно в течение 1 часа. Однако, перед отправкой, следует тщательно оценить свои перспективы и возможности, а также степень актуальности заемных средств, ведь любой промах может привести к образованию долга и серьезными проблемами с основным банком предпринимателя.

Цели кредитования

Сбербанк с 2018 года занимается кредитованием как под залог, так и без такового. Залогом могут выступать недвижимые объекты, товары, техника или необоротный в данном бизнесе капитал клиента. Кредитование малого бизнса от Сбербанка без залога предполагает отношения на доверии. В свою очередь доверие основывается на прежней успешной деятельности бизнесмена не менее года.

Для примера рассмотрим программу «Доверие». По ней банк может на доверии выдавать кредиты, если годовой оборот предприятия заемщика не может превысить отметки в 60 000 000 рублей. В таких ситуациях предпринимателю выдаются средства от 100 тысяч до 3-х миллионов рублей на:

- развитие фирмы;

- покрытие непредвиденных расходов или кассовых расхождений;

- рефинансирование;

- увеличение оборотных активов;

- модернизацию оборудования;

- расширение производственных площадей;

- транспорт и спецтехнику.

Предел ставки при этом установлен в размере 18,6% годовых. В случаях последующих кредитований малого бизнеса по этой же программе ставка составит 17%. Если клиент оформляет рефинансирование и направляет займ на закрытие существующих долгов, тогда ставки занижаются на менее чем 16%.

Смарт кредитование: плюсы и минусы

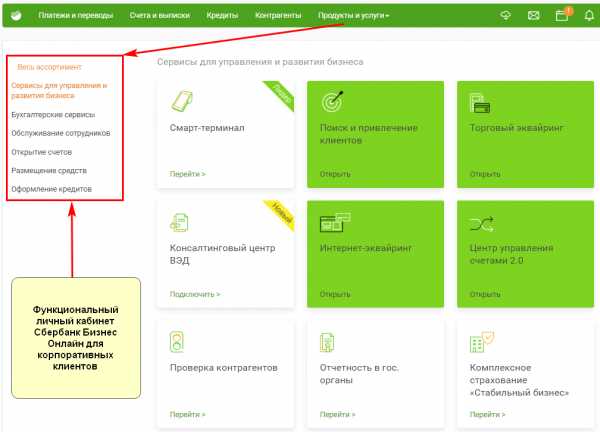

Под понятием «смарт кредит Сбербанка для бизнеса» понимается программный продукт, предполагающий систему взаимодействия в комплексе. Для этого были созданы интернет-сервисы и специальное приложение для сотовых телефонов «Сбербанк Бизнес».

Плюсы смарт кредитования в Сбербанке:

- облуживание в комплексе;

- солидный выбор программ;

- внеконкурентные ставки по % большинства программных продуктов;

- льготные условия.

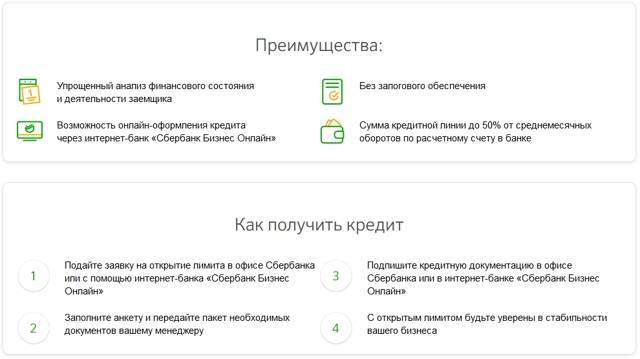

В Сбербанке создали удобный онлайн-сервис, где соискатели кредита могут получить наиболее выгодные предложения относительно финансирования. После ввода всех указанных в интерфейсе данных, система выдаст информацию о подходящей кредитной программе.

Недостатки:

- Некоторые программы, которые оказываются единственными для определенной деятельности, могут иметь завышенные процентные ставки.

- Закрыта программа кредита на франшизу «Бизнес старт».

Из-за таких минусов Сбербанка некоторые бизнесмены вынуждены искать альтернативу в виде иных финорганизаций, к примеру: «Россельхозбанк», «ВТБ24», «Альфа». Это основные конкуренты Сбербанка.

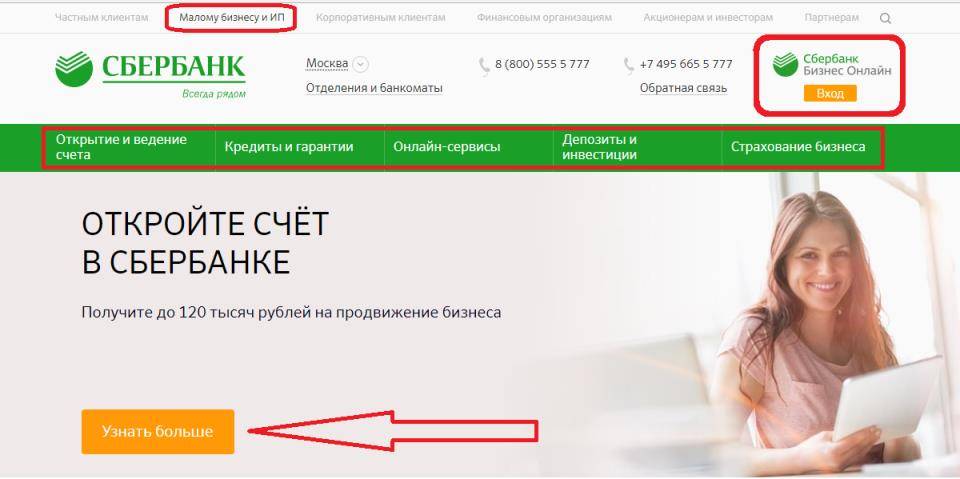

Обращаемся с заявкой

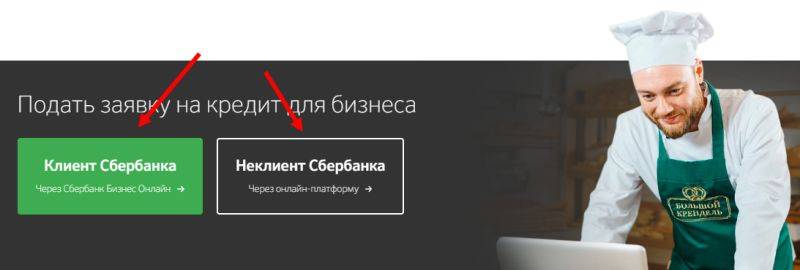

После нажатия клавиши система перенаправит к специальной форме, позволяющей создать заявление. Здесь необходимо обозначить, являетесь ли вы действующим клиентом Сбербанка или нет. При выборе первого варианта сервер переведет вас в «Сбербанк Бизнес Онлайн». Следом предстоит ввести логин и пароль для авторизации в системе. После входа в программу нужно заполнить заявление, следуя подсказкам системы, а также прикрепить необходимые документы. Когда вся информация будет указана, отправьте заявку на рассмотрение сотрудникам Сбербанка.

Если юридическое лицо не является клиентом банка, сервер перенаправит заемщика на онлайн-платформу для прохождения процедуры регистрации. Зарегистрироваться в «Сбербанк Бизнес Онлайн» довольно просто, необходимо заполнить все поля, требуемые сайтом, указать основные данные организации: ИНН, ОГРН, дату регистрации компании, размер годовой выручки, выбрать ближайший офис обслуживания Сбербанка, прописать контактную информацию. После успешной регистрации можно будет приступить к оформлению кредитной заявки.

Как малый бизнес кредитуется на льготных условиях

Важнейшей задачей для Сбербанка считает обеспечить малый бизнес страны доступными ресурсами. В этом направлении с Центробанком и Минэкономразвития РФ была проведена огромная работа по стимулированию кредитования. В итоге были прописаны льготные условия.

Для взятия льготного кредита потребуется:

- при выборе программы сверить, соответствует ли вид деятельности предприятия, его базовые условия;

- провести проверку на предмет соответствия проекта требованиям банка;

- подписать заявку.

На льготный кредит на собственное дело можно уверенно рассчитывать, если сфера деятельности относится к приоритетным для страны направлениям. Это, прежде всего:

- энергетическое и газовое хозяйство;

- водообеспечение;

- строительство;

- общественное питание (рестораны — исключение);

- сельское хозяйство;

- перерабатывающие, утилизирующие предприятия;

- связь и транспорт;

- высокие технологии;

- здравоохранение;

- туризм внутри страны.

Первоочередными льготами обеспечивается бизнес Дальнего Востока и Сибири, предприятия пострадавшие от стихийных бедствий или чрезвычайных ситуаций. Подавая заявку на льготный кредит, предприниматель должен приложить подтверждающий документ из ОКВЭД.

Смарт кредит Сбербанк – внедрение новых технологий кредитования

Фото – Герман Греф

Сбербанк постоянно внедряет новые принципы и подходы в поддержке малого и микро бизнеса в России. Одним из нововведений стал запуск программы смарт-кредитования бизнеса. Итак, что такое Смарт-кредит? В рамках данной программы клиенту, у которого есть движение средств по счету в банке, может быть предодобрен кредит. Размер, ставка и сроки займа рассчитываются исходя из анализа оборотов расчетного счета. Преимуществом данной услуги считается то, что процесс подачи заявки и загрузка средств может быть реализована практически за один день. Программой уже воспользовалось множество фирм, которые высоко оценили ее качество.

Некоторые показатели банка на 1 сентября 2017 года!

Нетто-активы Сбербанка — 23.337 млрд рублей (лидер в России), объем капитала (по требованиям ЦБ РФ) — 3.473 млрд, кредитный портфель — 15.554. млрд, обязательства перед населением — 11.429 млрд.

Смарт кредит Сбербанк: внедрение новых технологий кредитования

Понятие “смарт кредит” сначала было связано с распространенными услугами МФО. Для того чтобы конкурировать с микрофинансовыми учреждениями, которые дают займы под высокие проценты, банки вынуждены выдвигать предложения по упрощенному кредитованию. В Сбербанке предусмотрено ускоренное обслуживание по выдаче ссуд, которое можно условно обозначить как «смарт». Это удобно для активного развития малого бизнеса и увеличения прибыли предприятий.

Отличием является то, что смарт кредитование предполагает выдачу микрозаймов, так как обороты МФО значительно меньше, чем у банковских организаций. Клиенту необходимо определиться с наиболее выгодным для себя источником получения ссуды, чтобы не оказаться заложником ситуации, когда большие проценты затрудняют выплату долга. В этом случае ни о каком развитии предприятия речи быть не может. Даже аккредитованные Центробанком МФО предоставляют минимум гарантий своим клиентам.

Отличием выступает то, что упрощение процесса обслуживания по кредиту в Сбербанке можно добиться на одном этапе, или охватив все стадии кредитования. При этом финансовое учреждение минимизирует риски по возможной невыплате задолженности. Смарт обслуживание возможно при наличии у клиента статусных привилегий.

Сбербанк активно поддерживает финансирование малого бизнеса, выдавая займы на развитие и увеличение предприятий. Для этого разработаны и внедряются кредитные предложения, число которых больше, чем для физических лиц.

Рассмотрение заявки также осуществляется в сжатые сроки, что необходимо для помощи развивающимся предприятиям, производящим необходимую продукцию и создающим новые рабочие места. Но заемщикам нужно учесть, что банк внимательно изучает все представленные документы, затрачивая на это определенный временной промежуток. Это необходимо для того, чтобы предотвратить риски невозврата долга и выдачу кредита подставным лицам.

Мне нравится1Не нравится2

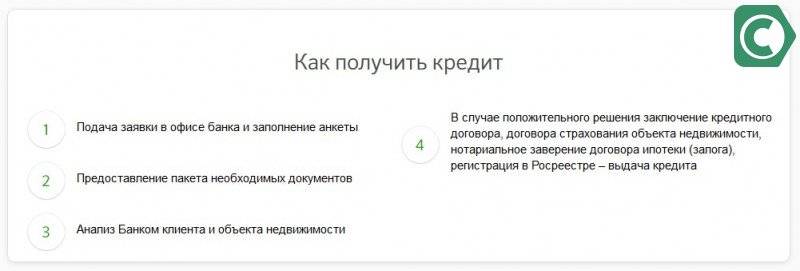

Как получить кредит для бизнеса от Сбербанка: инструкция

Шаг № 1. Обращаемся в кредитующее подразделение банковской организации

Специалист банковской организации ознакомит вас со списком документации для получения займа, расскажет о тарифах, ответит на все возникшие вопросы.

Шаг № 2. Передаем документацию в банк

При личной встрече с сотрудником банка заполните анкету, а также передайте пакет документации, которую вы собрали. Не забудьте оговорить время, когда специалист посетит компанию ля проверки.

Шаг № 3. Получение займа

После того, как будет проведен анализ деятельности компании, будет принято решение о предоставлении денежных средств.

Разновидности корпоративного кредитования в Сбербанке в 2019 году

Особой популярностью среди корпоративных контрагентов Сбербанка пользуется овердрафтное кредитование. Овердрафтные ссуды предоставляются компаниям, имеющим устойчивое финансовое положение. Кредиты Сбербанка юридическим лицам в 2019 году выдаются для устранения кассовых разрывов, возникающих при расчётах с поставщиками и сотрудниками фирмы.

Овердрафтный кредит выдаётся на срок до 90 суток. Для получения ссуды не требуется залоговое обеспечение. Предельный размер овердрафтной ссуды составляет 40% от среднемесячной рублёвой выручки организации (25% от поступлений на долларовый расчётный счёт).

Коммерсанты, желающие повысить безопасность финансовых транзакций, могут воспользоваться кредитованием с аккредитивной формой расчётов. Аккредитивы, оформляемые Сбербанком подтверждаются любым крупным западным банком. Сбербанк может сократить расходы контрагента следующими способами:

- Добиться отсрочки выплат по аккредитиву;

- Предоставить контрагенту заём для создания резервов по аккредитиву;

- Оформить аккредитив без покрытия.

При оформлении непокрытого аккредитива начисляется комиссионное вознаграждение в пользу Сбербанка. Объём комиссии определяется в индивидуальном порядке. Время кредитования синхронизируются со сроками исполнения финансовых контрактов. Процесс открытия непокрытого аккредитива во многом похож на процедуру предоставления кредита.

Для получения денежных средств предприниматель предоставляет технико-экономическое обоснование, подтверждающее возможность возврата займа. В этом документе указывается:

- Информация о заключённых контрактах и договорах;

- Данные о расходах компании (зарплата, закупка материалов и оборудования, ремонт и замена основных фондов, административные издержки и др.);

- План движения финансовых потоков;

- Инвестиционные декларации;

- Производственная программа.

В техническом обосновании указываются данные не только о текущих, но и о предстоящих сделках. Если предприятие контрагента планирует закупать технику и промышленное оборудование, то Сбербанк может предоставить деньги для финансирования лизинговых договоров. График перечисления аннуитетных взносов синхронизируется с планом перечисления лизинговых платежей. При финансировании лизинговых соглашений приобретаемое оборудование находится в залоге у Сбербанка. Финансовые операции осуществляет «Сбербанк Лизинг».

Это интересно: Утеряна кредитная карта Сбербанка — что делать

Какие документы нужны

Бизнесмены могут заявки подавать в Сбербанк на выдачу кредитов (в т.ч. наличными) только в отделениях банка. Однако по программе «Экспресс овердрафт» заявителям можно обращаться за кредитом через интернет посредством открытого ЛК на сайте Сбербанка.

Выбрав для себя наиболее подходящую программу согласно требованиям ООО, можно приступать к сбору документов. В их число должны входить:

- подписанная банком и получателем заявка;

- гражданский паспорт заявителя;

- регистрационные документы на имущество;

- отчетности ИП по финансам.

Если же оформляется поручительство, тогда потребуются дополнительные подтверждающие документы на залоговое имущество, что оно не заложено еще в другом месте.

В итоге по заявке выносит одобрение кредитный комитет Сбербанка. Процесс рассмотрения занимает до пяти дней. Одобрения могут происходить и в течение дня, к примеру, по «Экспресс овердрафту»

Для вердикта одобрения во внимание берется:

- Доходность предприятия соискателя.

- Эффективность бизнес-плана.

- Кредитная история.

- Поручительство.

- Собственность для залога.

Если по каким-либо причинам заявителю было отказано, тогда у него еще есть возможность получить потребительский займ.

Особенности онлайн-кредита для бизнеса

Программы кредитования для субъектов малого и среднего предпринимательства позволяют бизнесменам расширить имеющуюся товарную или производственную базу компании, произвести модернизацию оборудования, внедрить в деятельность новейшие разработки и технологии, создать новые рабочие места. Потратить заемные средства можно на:

- текущие расходы;

- вложения в основные средства компании (покупку недвижимости, транспортных средств, оборудования);

- финансирование контрактов и пр.

Достоинствами Смарт кредита в Сбербанке можно считать:

- быстрый подбор подходящего вам кредитного продукта;

- заполнение заявки на кредит возможно в любое удобное время;

- процесс происходит дистанционно, все документы, необходимые для принятия решения банком, загружаются в систему онлайн.

Принцип моментального кредита для бизнеса достаточно прост. Алгоритм действий при оформлении включает в себя следующие этапы:

- отметка целевого назначения кредита, необходимой суммы и срока займа;

- изучение подобранных системой кредитных предложений и выбор наиболее подходящей программы;

- загрузка документов, требуемых банком в режиме онлайн;

- отправка заполненной заявки специалистам Сбербанка на рассмотрение.

Основные тарифы кредита для малого бизнеса определяются индивидуально. На выносимое Сбербанком решение может повлиять наличие обеспечения, кредитная история заемщика, финансовое состояние организации. Информация о принятом решении по вашей кредитной заявке будет направлена на электронный почтовый адрес или номер мобильного телефона, указанного в заявлении.

В случае если у кредитополучателя появятся свободные средства, то возможно досрочно погасить имеющуюся задолженность перед банком. В определенных случаях предусмотрено взимание дополнительной комиссии за данную процедуру.

На какие цели можно взять бизнес кредит

В ПАО «Сбербанк» разработано больше десятка программ, позволяющих получить заемные средства на самые разные цели. Такими целями могут быть:

- Инвестиции в строительство и готовые объекты недвижимости, а также прочее имущество.

- Покрытие кассовых разрывов и непредвиденных расходов.

- Приобретение оборудования и его модернизация .

- Покупка транспортных средств, необходимых для ведения бизнеса.

- Рефинансирование действующих кредитов.

- Увеличение оборотных активов.

- Расширение площадей, принадлежащих предприятию.

- Обеспечение исполнения экспортных, государственных и текущих контрактов.

Оформить кредит на бизнес с нуля в Сбербанке несколько сложнее. Такие проекты считаются у банкиров достаточно рискованными. Но новички в мире бизнеса вправе воспользоваться услугой потребительского кредитования. Кроме того, предприниматель может найти поручителя или оставить залог.

Цели кредитования бизнеса

Кредит в Сбербанке для предпринимателей и организаций выдается на различные цели. Самые распространенные задачи представлены ниже:

- устранение кассовых разрывов, возникающих в ходе работы компании;

- расширение бизнеса и модернизация предприятия, выход на новый рынок;

- пополнение оборотных активов, оптовые покупки товаров и материалов;

- приобретение коммерческого транспорта, спецтехники, недвижимости.

Практика показывает, что на эти цели банк выдает займы с минимальным процентом отказов. Надо понимать, что целевые кредиты малому бизнесу от Сбербанка можно потратить только на ту цель, для которой берется бизнес-заем. Цель прописывается в договоре кредитования. За нецелевое расходование финансов к заемщику будут быстро применены санкции.

Кредит малому бизнесу – цели кредитования

Корпоративный кредит в Сбербанке может быть предоставлен на различные цели:

- покрытие кассовых разрывов;

- модернизация производства;

- пополнение оборотных активов;

- приобретение коммерческой недвижимости;

- покупка транспорта и спецтехники и другие.

Банк настороженно относится к стартапам, поэтому взять бизнес кредит на развитие предприятия в нем не получится. Однако, кредитор достаточно лояльно финансирует открытие новых направлений действующими прибыльными предприятиями.

В целом, программы кредитования малого бизнеса в Сбербанке в 2017 году можно разделить на 2 группы: целевые и бесцелевые. Первые предназначены для приобретения конкретного продукта или финансирования конкретного направления. Заемщик должен отчитаться перед кредитором о целесообразности расходования полученных денег в сроки, установленные договором. Бесцелевые займы могут быть израсходованы на усмотрение клиента.

Смарт-кредит Сбербанк для бизнеса

Это специальный кредит для бизнеса, для ИП от Сбербанка. Особенность состоит в том, что решение о предоставлении займа принимает программа со свойствами искусственного интеллекта. Это дает возможность рассчитать оптимальные условия кредитования, которые не составят должнику труда своевременно вернуть долг. Сбербанк уже давно зафиксировал рекордно низкую просрочку по смарт-кредиту.

Независимо от того, по какой программе кредитования вы планируете воспользоваться финансовой поддержкой от самого популярного банка страны, внимательно читайте условия договора перед подписанием.

Кредиты юридическим лицам на любые цели

Это целый раздел кредитных предложений, поэтому рассмотрим коротко каждый из них и поймем, в чем же особенность всех этих кредитных продуктов.

Экспресс под залог

Банк предлагает организации предоставить залог в виде недвижимости или оборудования.

Условия данного кредитного продукта предусматривают выдачу займа на сумму до 5 млн. руб. с кредитной ставкой от 15,5% годовых. Кредитозаемщик обязуется выплатить долг за 4 года.

Но оформлен кредит может быть на лицо, достигшее 23 лет, а возраст бизнеса не менее 1 года.

Доверие

Данная кредитная программа предусматривает кредитование на сумму до 3 млн. руб., а кредитный тариф является фиксированным и составляет 16,5% годовых.

Благодаря данному кредиту фирма получает материальную поддержку без необходимости оставлять кредитору залог. Заемные средства можно потратить на текущие нужды предприятия и вложиться в развитие нового направления.

Период кредитования длится до 3 лет, а претендовать на данный кредит могут представители бизнеса, выручка которых за год составила не более 60 млн. руб.

Бизнес-Доверие

Этот кредит может быть залоговым и беззалоговым. Рассмотрим последний.

Кредит Бизнес-Доверие беззалоговый предполагает кредитование на сумму до 3 млн. руб. Кредитная ставка тут стартует от 18,5%

Кредитозаемщику не понадобится залог и подтверждение цели кредитования, что немаловажно для большинства представителей бизнеса

Режимы кредитования

Есть 4 основных режима:

- Кредит. Здесь – ничего необычного, клиент разово получает оговоренные средства на счет, после чего распоряжается ими.

- Невозобновляемая кредитная линия. Этот режим больше похож на кредитную карту – вам открывают лимит, в рамках которого вы можете снимать деньги (и платить за них проценты). Когда лимит исчерпан и выплачен (или вышел срок) – кредит закрывается.

- Возобновляемая кредитная линия. То же, что и в предыдущем варианте, только после исчерпания и выплаты лимита вам открывают новый. Этот новый лимит может быть больше или меньше предыдущего, на усмотрение банка.

- Овердрафт. Овердрафт – это когда вы открываете счет, с которого будете расплачиваться, например, за поставку товара. Вы кладете на него деньги (выручку, продолжая пример), вам привозят товар, со счета снимаются деньги. Если денег на оплату хватило – все хорошо. Если не хватило – банк «докидывает» недостающую сумму, а у вас есть один или два месяца (зависит от условий овердрафта), в которые вы должны покрыть долг. От кредитной линии овердрафт отличается тем, что в случае с кредитной линией вам нужно снять деньги со специального счета (и перевести на свой), чтобы начать ими пользоваться, при овердрафте вы сразу начинаете пользоваться займом при необходимости.

Порядок получения кредита под бизнес в Сбербанке

Оформление кредита стоит начать с изучения предложений и выбора подходящей программы. Рассчитать стоимость кредита для бизнеса в Сбербанке поможет онлайн калькулятор. Потом можно заполнять виртуальную заявку, загружать необходимые документы и отправлять все в банк на рассмотрение. При этом стоит учесть, что расчеты, сделанные с помощью калькулятора, будут предварительными: точную сумму подсчитают сотрудники кредитного учреждения.

Важно! Кредит для малого бизнеса сбербанка калькулятор. Для предварительного расчета онлайн введите в форму желаемую сумму кредита, срок на который необходимы заемные средства, процентную ставку

По умолчанию расчет производится по ставке 12% годовых аннуитетными платежами.

После получения заявки специалисты Сбербанка проводят анализ информации. Как правило, на это уходит от 1 до 8 дней. Срок зависит от программы кредитования, суммы, которую запрашивает заемщик, схем расходования заемных средств и других параметров.

В случае одобрения заемщика приглашают в офис для подписания кредитного договора. Когда все формальности будут улажены, деньги поступят на счет.

Сбербанк – организация, в которой всегда готовы помочь представителям бизнеса. Широкая линейка кредитных продуктов позволяет выбрать нужный вариант. Если есть сомнения, специалисты банка помогут определиться с выбором.

Какие варианты кредитования предлагают разные банки?

Сбербанк

Кредит на бизнес с нуля в Сбербанке получить можно, причем на выгодных условиях, поскольку банк предлагает на открытие малого бизнеса льготное кредитование.

Сбербанк готов выдать сумму от 50 млн до 1 млрд рублей под процентную ставку 11% годовых для малого бизнеса.

Срок кредитования различен. Он зависит от направления предпринимательства. Срок льготного фондирования составляет 3 года.

Льготный кредит для открытия малого бизнеса с нуля Сбербанк предлагает в таких направлениях, как:

- предпринимательство в сфере сельского хозяйства. Программа касается и услуг в этой области;

- сфера обрабатывающего производства. К ней относится и производство продуктов питания;

- переработка продуктов сельского хозяйства. Сюда относятся как первичная, так и последующая обработка;

- все, что связано с производством и распределением таких ресурсов, как электроэнергия, вода и газ;

- предпринимательство в сфере строительства;

- предпринимательство, оказывающее транспортные услуги а также, связанное с производством и обслуживанием транспортных средств;

- предпринимательство, которое оказывает услуги связи.

Россельхозбанк

Россельхозбанк также обеспечивает поддержкой малое предпринимательство. Кредиты на открытие малого бизнеса с нуля Россельхозбанк выдает на практически таких же условиях, как и в Сбербанке. Это процентная ставка 11% годовых, сумма от 50 до 100 млн рублей. Срок, на который выдаются заемные средства, зависит от того, на что они выдаются. Срок этот определяется индивидуально.

Приоритет Россельхозбанк отдает следующим сферам деятельности:

- сельское хозяйство. Сюда также можно отнести и услуги в этой сфере;

- обрабатывающее производство. Сюда включено также производство продуктов питания, а также переработка продуктов сельского хозяйства, как первичная, так и последующая;

- производство и распределение электроэнергии, газа и воды;

- строительство, транспорт и связь;

- внутренний туризм;

- высокотехнологичные проекты.

Заемщик должен соответствовать требованиям, указанным в № 209-ФЗ.

ВТБ24

Взять кредит на бизнес с нуля в ВТБ 24 можно, но этот банк не предлагает кредитование на льготных условиях.

Минимальная ставка у этого банка составляет 14% годовых. Срок кредитования составляет от от полугода до 10 лет. Такой вариант кредитования бизнеса предлагает банк ВТБ 24.

Режимы кредитования

Сбербанк устанавливает рамки кредитов, учитывая специфику компаний, составляя на этой основе подходящие банковские продукты. У заявителей теперь есть возможность подобрать самый оптимальный вариант со следующими режимами кредитования:

Кредитные линии (рамочная, НКЛ или ВКЛ). Вариант рамочный предполагает предоставление кредита от Сбербанка для бизнеса ИП по каждому отдельно заключенному договору и определенному лимиту по каждому из них. В НКЛ проценты будут начисляться по остаткам задолженности, а неиспользованный лимит будет облагаться комиссионной платой. В ВКЛ есть период доступности; ели он истек, тогда деньги не выдаются. По мере расходования средств лимит будет возобновлен.

Овердрафт. Этот режим используется для финансирования расчетных счетов. Он удобен торговым предприятиям. Если на р/с зачисляются выручки, тогда овердрафт будет списываться автоматически. Здесь очевидна экономия процентов на кредит для бизнеса.

Кредит. Режим хорошо подходит для ИП, ООО. В нем предполагается перечисление полной суммы заемных средств на их счет. В таких случаях и проценты будут начисляться на все суммы сразу. Здесь не имеет значения, были средства израсходованы или нет.