Какие требуются бумаги?

Основной пакет документов не очень большой, но следует понимать, что банк имеет право запросить любые другие бумаги. Если в процессе рассмотрения кредитной заявки у менеджера возникнут сомнения в платежеспособности или надежности клиента, он попросит дополнительные документы. Итак, что нужно предоставить в Альфа-Банк для оформления кредита для ИП?

- Анкета заемщика и поручителя. Для каждого участника кредитной сделки предусмотрена отдельная анкета, которую он заполняет самостоятельно. Поручителями могут выступать супруг предпринимателя или соучредители бизнеса. Все они должны присутствовать при подписании кредитного договора, потому как являются участниками займа.

- Анкета частного предпринимателя или организации. В ней должны содержаться подробные сведения о юридическом лице или ИП.

- Заявка на оформление кредита, в которой указывается сумма, срок и другие исходные параметры.

- Заявление на присоединение к договору банковского обслуживания, на обработку персональных данных и заказ кредитной истории.

- Паспорта всех участников сделки. Сделайте копию страниц с фото, с пропиской, семейным положением и о ранее выданных паспортах.

Если есть открытые кредитные обязательства перед другими банками, нужно приложить копию договора, график погашения или справку с основными характеристиками займа

Важно, чтобы эти документы давали представление о сумме имеющегося кредита и размере ежемесячного платежа.

При кредитовании акционерного общества требуется выписка из реестра акционеров

Обратите внимание, что срок действия этого документа составляет 1 месяц.. Базовый пакет бумаг для оформления кредита может быть расширен при необходимости

Точный перечень документов, требуемых для рассмотрения, вы узнаете на консультации у банковского менеджера. Если вы твердо намерены получить ссуду в Альфа-Банке, лучше предоставить все запрошенные справки и выписки

Базовый пакет бумаг для оформления кредита может быть расширен при необходимости. Точный перечень документов, требуемых для рассмотрения, вы узнаете на консультации у банковского менеджера. Если вы твердо намерены получить ссуду в Альфа-Банке, лучше предоставить все запрошенные справки и выписки.

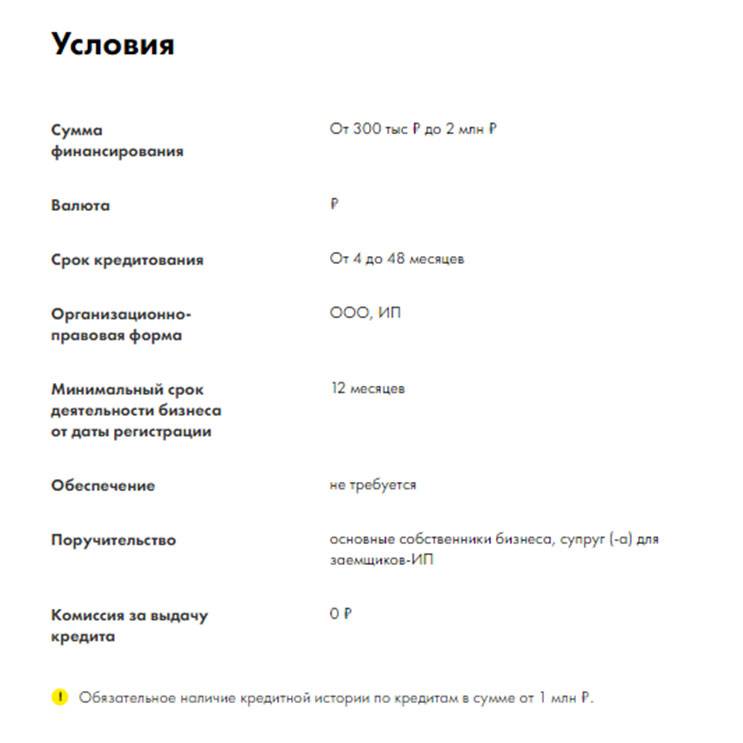

Условия

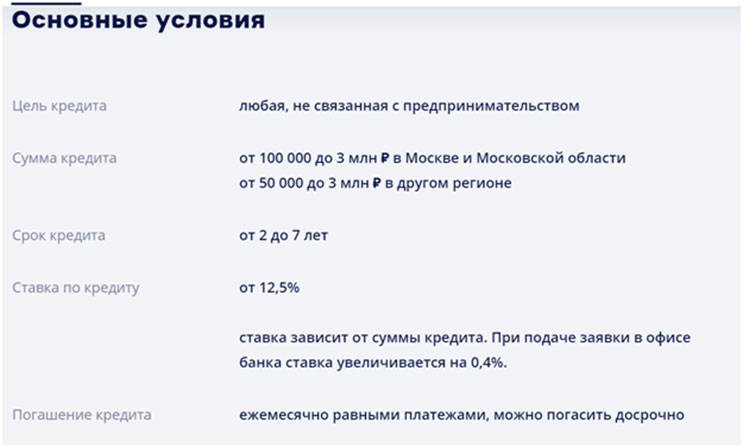

Если взять за основу все стандартные варианты, то можно выделить следующие основы кредитования в этой финансовой организации:

Процентные ставки начинаются от показателя 12,5% годовых, а верхний предел устанавливается индивидуально и может варьироваться в пределах 18-19%. Ставка зависит от финансового положения заемщика, особенностей работы предприятия, отсутствия или наличия залога, срока кредитования и суммы. Чем меньше рисков для банка и лучше состояние заемщика, тем ниже будет процент.

Поручительство по кредитам для бизнеса в Альфа Банке:Для ИП – нужен 1 поручитель (желательно супруга, если она есть). При кредите на 3 миллиона и выше поручительство супруги обязательно. Если ее нет, подойдет любое другое платежеспособное лицо.

Для юридических лиц – в качестве поручителей должны выступать как минимум два человека. Хотя бы одним из них должна быть супруга, соучредитель или любой другой человек, имеющий влияние не бизнес. В том случае, если в качестве заемщика выступает лицо, имеющее около 50% в доли предприятия, в обязательном порядке поручителями должны становиться остальные учредители.

Требования к заемщику:Для ИП: возраст не более 65 лет, но и не менее 22 лет на момент подачи заявки. К этому же моменту фирма должна проработать как минимум 1 год.

Для юридического лица: возраст 22-65 лет на момент подачи заявки. Срок работы фирмы не менее 12 месяцев. Собственник-заемщик должен обладать как минимум 25% от всей компании. Исключение делается только для тех ситуаций, когда все собственники владеют долей менее 25%. В таком случае заемщик должен обладать самой большой долей из всех возможных.

Возможные сроки кредитования: от 13 месяцев до 3-х лет, в зависимости от выбранного продукта, указанных целей кредитования, суммы, процентной ставки и многих других показателей

Устанавливаются индивидуально по согласованию с потенциальным заемщиком.

Необходимые документы:Паспорт заемщика и всех лиц, участвующих в процессе кредитования (поручителей, созаемщиков и соучредителей).

Если есть другие кредиты (неважно, в «Альфа Банке» или других финансовых организациях), нужны кредитные договора.

Выписка из реестра акционеров, составленная хотя бы за 1 месяц до подачи заявки в банк.

Документы о праве собственности на имущество, предоставляемое в залог.

Заявка на кредит.

Анкета заемщика.

Заявление о присоединении к комплексному банковскому обслуживанию.

Справка об имеющихся счетах фирмы.

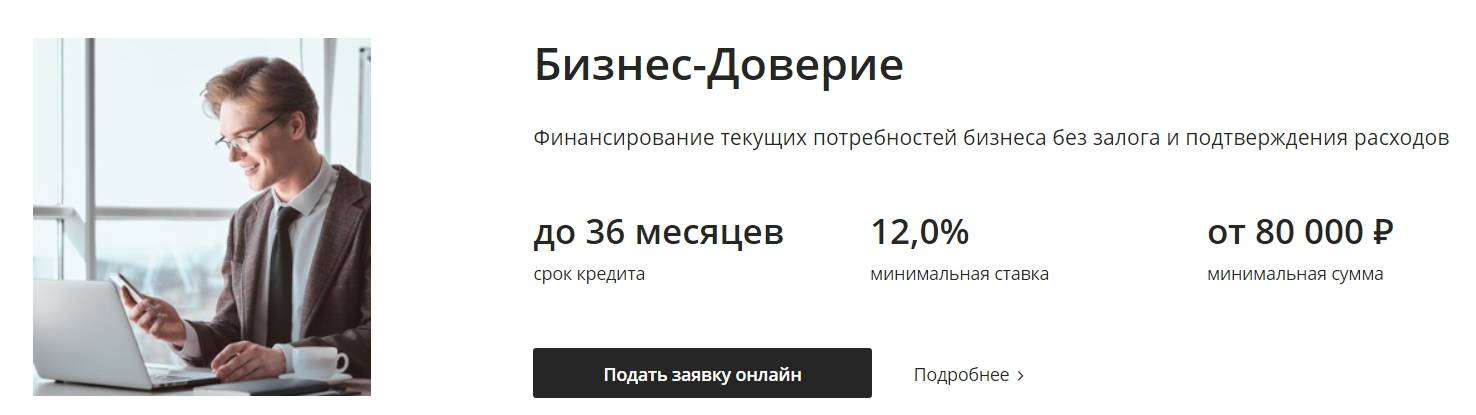

Виды кредитных продуктов

Для индивидуальных предпринимателей предусмотрено несколько программ кредитования:

- универсальный кредит на открытие бизнеса и его расширение;

- овердрафт для клиентов банка;

- овердрафт авансовый;

- программа “Партнер.

Каждый из названных вариантов обладает некоторыми особенностями, которые обязательно нужно учитывать при оформлении займа.

Универсальный кредит для бизнеса

Данная программа направлена на развитие бизнеса. При этом цели оформления могут быть разными:

- Вложение денег в покупку новых активов компании. Под активами принято понимать коммерческую недвижимость, оборудование или транспортные средства. Деньги также могут выдаваться на модернизацию уже имеющихся активов.

- Рефинансирование долгов, которые имеются в других банковских организациях. Чаще всего это сопровождается передачей недвижимости в качестве залога.

- Иные цели. Главное требование состоит в том, чтобы цель была связана с развитием предпринимательства.

Такая кредитная программа осуществляется на установленных условиях:

- максимальный срок кредитования составляет 5 лет;

- средства могут быть предоставлены в рублях или валюте;

- заемщик может выбрать наиболее удобный формат кредитования (стандартный заем или кредитная линия);

- предоставление залогового имущества.

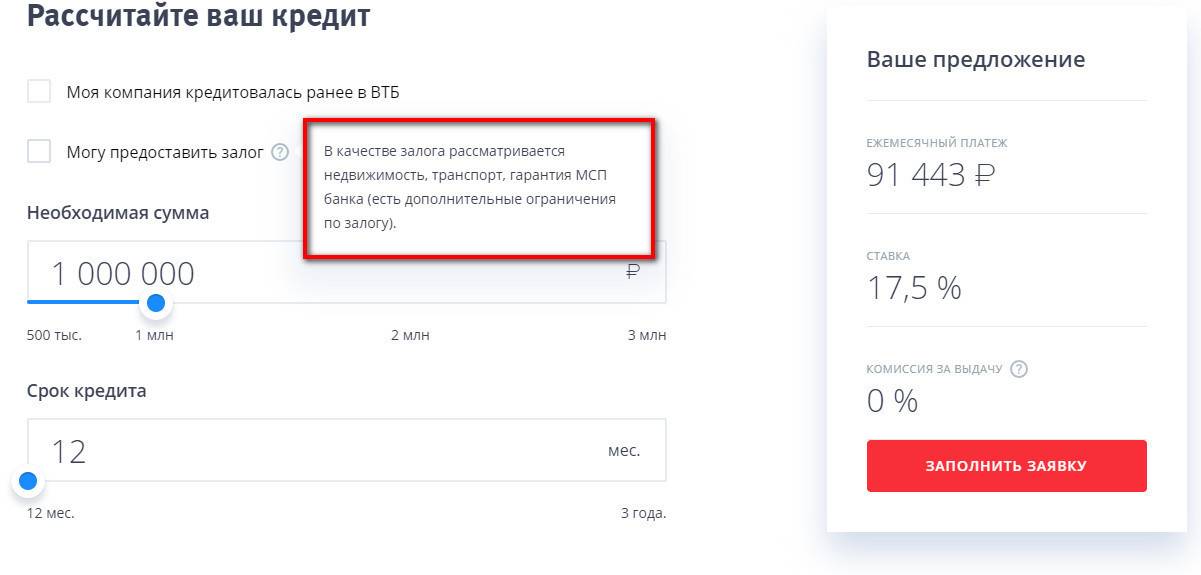

Залоговое обеспечение является важнейшим условием оформления универсального займа. Банк принимает следующие виды имущества:

- недвижимость;

- торговое и производственное оборудование;

- автотранспортные средства;

- товары, которые находятся в обороте компании;

- те активы, для приобретения которых оформляется кредит в банке (этот вариант можно использовать в том случае, если клиент оформляет заем на приобретение авто или недвижимости).

Овердрафт для действующих клиентов

Овердрафт является разновидностью краткосрочного кредита. С помощью такого займа предприниматель может оплачивать покупку материалов или расходных средств при недостатке денег на счете. Для действующих клиентов банка предусмотрены следующие условия:

- размер кредита на развитие бизнеса варьируется от 300 тыс. до 10 млн рублей;

- ставка по кредиту (годовая) достигает 13,5-18%;

- срок, на который заключается договор, составляет 12 месяцев;

- банковское вознаграждение за открытие овердрафта достигает 1% от той суммы, на которую открыт лимит;

- максимальный период непрерывной задолженности составляет 60 дней;

- наличие минимум 1 поручителя, в качестве которого выступает физическое лицо (можно оформить без залога).

Авансовый овердрафт

Такой овердрафт может быть предоставлен тем предпринимателям, которые на момент подачи заявления не имели расчетного счета в Альфа банке.

По данной программе установлены такие условия:

- минимальная сумма кредита составляет 500 тыс. рублей, максимальная может достигать 6 млн рублей;

- процентная ставка может варьироваться от 13,5 до 18%.

Все остальные параметры соответствуют программе овердрафта для постоянных клиентов.

Заявки по этой программе кредитования принимают только у тех предпринимателей, у которых в Альфа-Банке имеется расчетный счет.

В качестве отличительных характеристик займа указывают:

- размер кредита от 500 тыс. до 6 млн рублей;

- ставка вознаграждения банка 13,5-19,5%;

- срок кредитования может составлять 13-36 месяцев;

- обязательным условием является подтверждение использования денег и наличие поручителей;

- предоставление залога не требуется.

Вероятность получения беспроцентного кредита

«Альфа-Банк» разработал собственные меры поддержки предпринимателей, пострадавших от последствий пандемии. Компания может получить беспроцентный кредит для выдачи заработной платы сотрудникам. Подписать договор займа нужно до 1 октября 2021 г.

По займу действуют такие условия:

- Период кредитования: 12 месяцев.

- Залог: не требуется.

- График выплаты долга: составляется индивидуально.

- Кредитный лимит: зависит от размера оборотных средств организации-заемщика, МРОТ, величины страховых взносов, районного коэффициента, числа работников.

- Ставка: 0% до 30.11.2021, далее – 4% годовых.

Беспроцентный кредит дают для выдачи заработной платы.

Беспроцентный кредит дают для выдачи заработной платы.

Плюсы и минусы бизнес-кредитования

К преимуществам займов для юридических лиц в «Альфа-Банке» относятся:

- увеличенные периоды кредитования;

- возможность получения овердрафта;

- предоставление отсрочки при материальных затруднениях у клиента;

- умеренные процентные ставки;

- специальные тарифы для компаний с небольшим объемом оборотных средств;

- особые условия для заемщиков, участвующих в зарплатных проектах (не надо заполнять платежные ведомости);

- индивидуальный подход к каждому заемщику;

- хорошее качество расчетно-кассового обслуживания;

- бесплатное подключение интернет-банкинга и скачивание мобильного приложения;

- выгодные предложения для участников бонусных программ;

- покупка товаров со скидками в партнерских торговых сетях.

К преимуществам относится подключение интернет-банкинга.

Недостатками можно считать сложность получения кредита заемщиками, не являющимися действующими клиентами банка, необходимость привлечения поручителей при использовании большинства программ.

Преимущества и недостатки кредита на бизнес в Альфа-Банке

Плюсы:

- по сравнению с другими банками здесь всегда оперативно рассматривают все заявки и изучают представленные документы. Решение выносится быстро;

- при возникновении любых вопросов по погашению займа действует прямая «горячая» линия, долгое ожидание помощи исключено. Квалифицированный оператор всегда подыщет возможность решения любой трудности;

- после подписания кредитного договора деньги сразу поступают на счёт клиента;

- отсутствуют скрытые комиссии, всё прозрачно;

- нет штрафов за досрочное погашение;

- залог нужен не всегда;

- предоставление большого количества дополнительных услуг для предпринимателей: перечисление и расчет налогов, зарплатный проект, овердрафт, облачная бухгалтерия и другие.

Минусы:

- достаточно высокая годовая ставка для погашения займа, раньше она была меньше. Надо уточнять в день обращения;

- платные справки и выписки;

- Бонусы и акции почти всегда сопровождаются большим количеством оговорок и условий;

- ипотечные кредиты только в частном порядке.

Обратите внимание! Самым очевидным преимуществом данного учреждения является готовность работать с малым бизнесом, о чем свидетельствует наличие специальных программ

Пакет документов для оформления кредита ИП

Кредитование индивидуальных предпринимателей сохраняет те же принципы, что розничное. Отличаются лишь документы, с помощью которых банк идентифицирует ИП и проверяет его доходы.

Юридические документы

Вот то, что касается юридического оформления деятельности индивидуального предпринимателя:

- паспорт;

- свидетельство ИП;

- ИНН;

- бумаги о постановке на учет в Росстате;

- лицензии, если деятельность ИП лицензируется;

- договоры покупки или аренды бизнес-помещений;

- выписка из госреестра ИП.

Финансово-экономические документы

Чтобы проверить платежеспособность предпринимателя, Альфа-Банк может попросить:

- Бухгалтерскую отчетность за последний квартал или несколько отчетных периодов.

- Копии платежных поручений по налогам.

- Документы, подтверждающие выручку.

Подтверждение цели кредитования

Эта категория бумаг понадобится только в нескольких случаях:

- При оформлении в лизинг автомобилей и специальной техники.

- При кредитовании на покупку жилья.

- При получении ссуды под залог недвижимости.

Как взять кредит для бизнеса в «Альфа-Банке»

Процесс получения займа в рассматриваемом учреждении включает следующие этапы:

- подачу заявки;

- сбор пакета документов;

- подписание договора;

- получение денег.

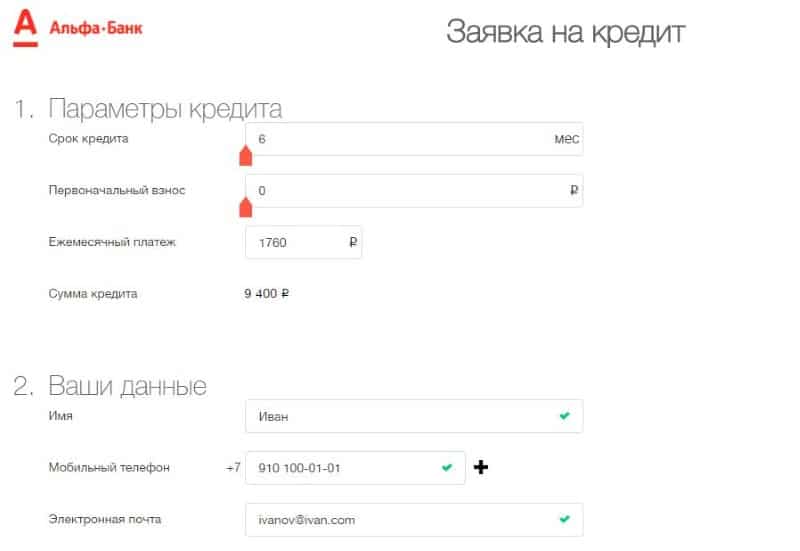

Заполнение онлайн-заявки

Подать заявление на кредит можно не только в банковском отделении, но и на сайте alfabank.ru. Для этого нужно зарегистрироваться в «Личном кабинете для бизнеса».

В электронной анкете указывают:

- данные руководителя организации-заемщика;

- полный юридический адрес компании;

- название организации;

- ИНН;

- желаемую сумму займа.

Заполнить заявку можно на сайте Альфа-Банка.

Пакет документов

Для получения кредита нужно предоставить:

- правильно заполненную анкету заемщика;

- документы поручителей;

- паспорт руководителя организации;

- финансовые отчеты компании или ИП;

- документы на залоговое имущество;

- лицензии на ведение деятельности;

- выписки по банковским счетам;

- учредительную документацию.

Требования к заемщикам

Взять кредит может клиент, соответствующий таким критериям:

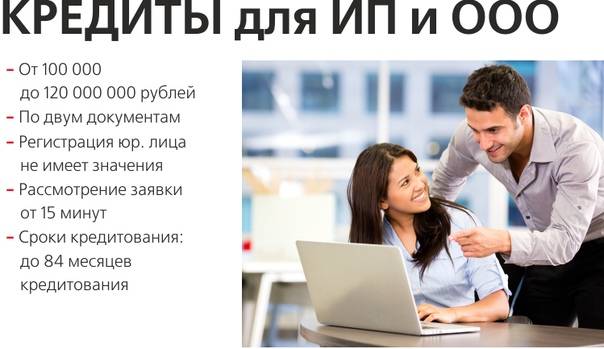

- имеющий статус юридического лица или индивидуального предпринимателя;

- являющийся резидентом РФ;

- ведущий деятельность в течение 9 и более месяцев («Альфа-Банк» не выдает займы на открытие бизнеса, финансирует только действующие организации);

- не имеющий невыполненных финансовых обязательств.

Заемщик должен иметь статус юридического лица или ИП.

Могут предъявляться требования к объему годовой выручки, возрасту и гражданству предпринимателя.

Кредиты не выдаются компаниям, относящимся к СМИ или игорному бизнесу, оказывающим финансовые или нотариальные услуги, продающим предметы роскоши.

Требования к поручителям

Такое лицо должно являться одним из учредителей компании. Минимальная доля в уставном капитале составляет 50%. Если кредит берет ИП, поручителем становится супруг (-а). Обязательным требованием считается наличие гражданства РФ.

Кредитные программы Альфа-Банка для предпринимателей

Представителям малого бизнеса доступны разные программы кредитования:

- Кредит для бизнеса.

- Овердрафт – «запасной кошелек».

- Возобновляемая кредитная линия.

- Банковская гарантия для участников госзакупок.

- Спецтехника в лизинг.

Каждое предложение ориентировано на нужды малого бизнеса и имеет свои особенности. Мы рассмотрим лишь некоторые из них.

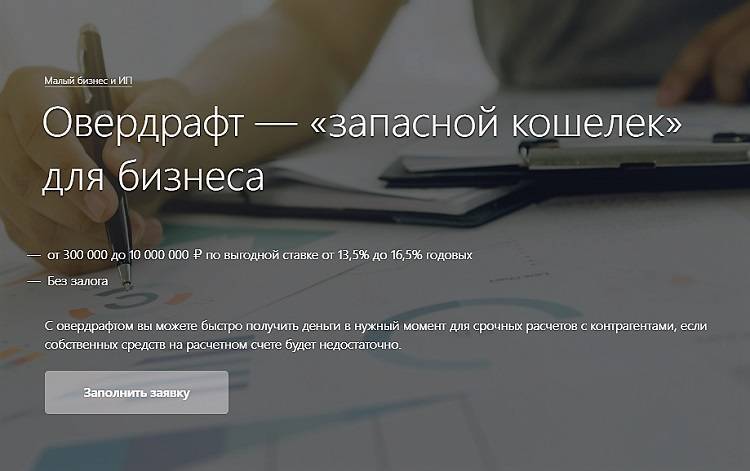

Особенности программы “Овердрафт”

Кредитный продукт разработан для действующих клиентов банка. Условия кредитования:

- Сумма займа – от 300 000 до 10 000 000 руб.

- Процентная ставка по кредиту – от 13,5% до 16,5%.

- Размер комиссии за открытие овердрафта – 1% от суммы установлено лимита. Минимальная сумма – 10 тыс. руб.

- Срок действия договора – 12 мес.

- Продолжительность непрерывной задолженности по кредиту – максимум 60 суток.

- Наличие поручителей – обязательно.

- Требования о залоге – отсутствуют.

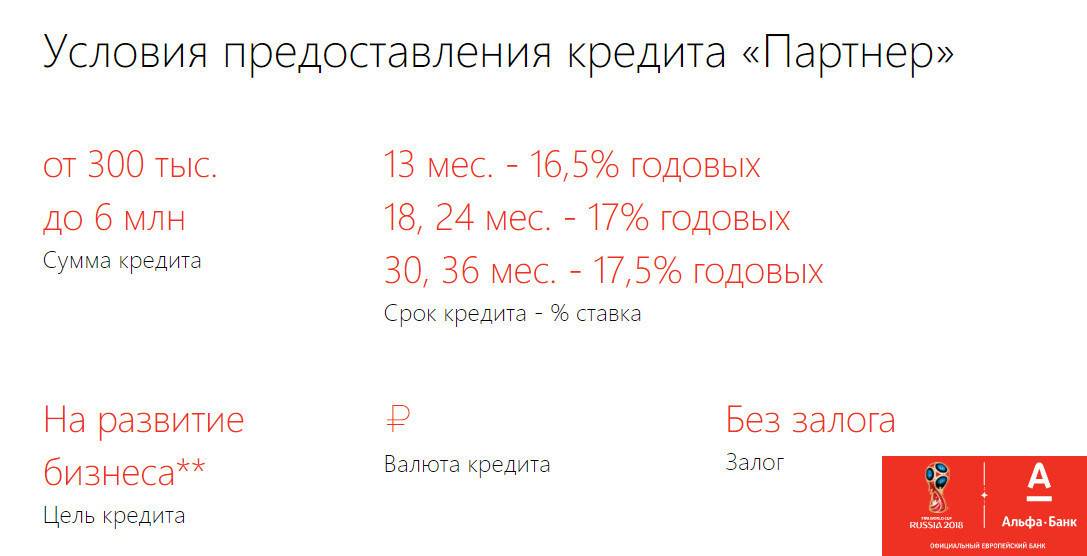

Особенности программы “Партнер”

Кредитный продукт был разработан для клиентов, которые имели расчетный счет в банке. Условия кредитования:

- Сумма кредита – от 300 000 до 6 000 000 руб.

- Срок действий договора – от 13 до 36 мес.

- Процентная ставка – от 16,5% до 18%.

- Валюта кредита – рубль.

- Требования о залоге – отсутствуют.

- Наличие поручителей – обязательно.

Банк выдавал деньги субъект малого бизнеса на конкретные цели. Предприниматели должны были подтвердить их документально.

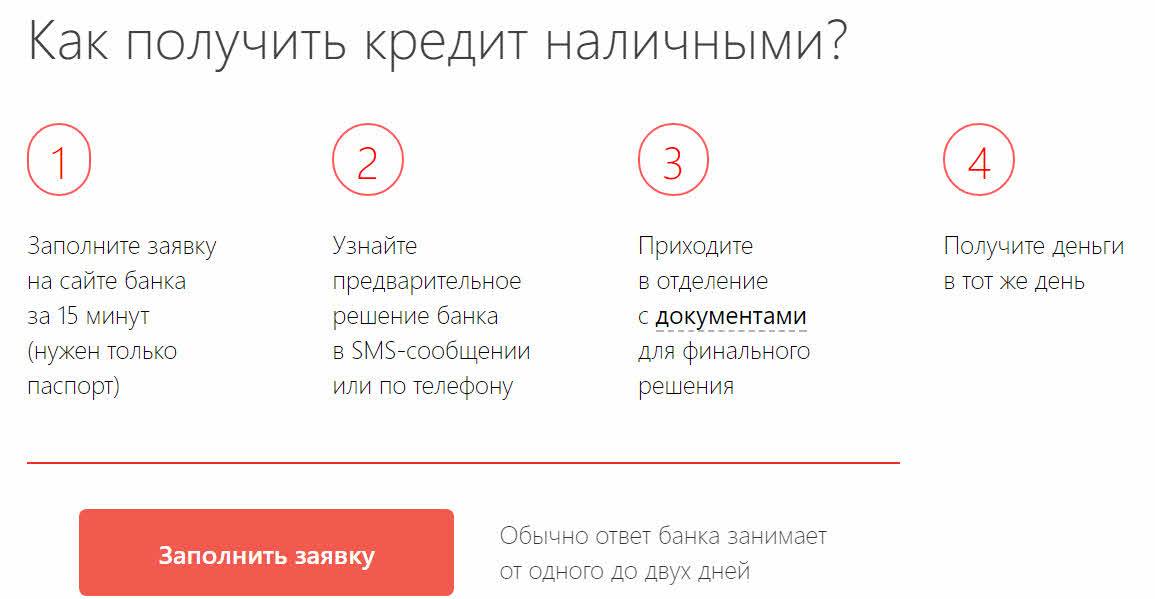

Как взять кредит для бизнеса в Альфа Банке?

Подать заявку на кредит для развития бизнеса можно двумя способами – через интернет или в отделении финансовой организации. При удаленном обращении в банк решение будет предварительным. Оно может измениться во время проверки документов. Например, банк вправе повысить процентную ставку или уменьшить доступный лимит.

При наличии пакета документов заемщик может посетить офис банка и сразу оформить заявку (анкету). Решение банк по кредиту будет окончательным.

Как заполнить онлайн-заявку?

Предприниматели могут подать заявку на кредит удаленно. Формуляр находится на сайте банка. Заемщику достаточно выбрать предложением и нажать вкладку «Заполнить заявку». Система перекинет его на страницу с анкетой. Она содержит несколько разделов (Общая информация, сфера деятельности и доходы, учредители и поручители).

Заполненная анкета передается в банк. На странице будут описаны дальнейшие действия заемщика. Сюда входит:

- Извещение о предстоящем звонке с банка для уточнения деталей.

- Подготовка данных о поручителях, виде деятельности и оборотам ИП.

- Уведомление о получении денег в отделении банка в случае одобрения заявки.

Необходимый пакет документов

Заемщику нужно подготовить:

- Паспорт.

- ИНН физлица.

- Лист записи из ЕГРИП.

- Свидетельство о постановке на налоговый учет.

- Финансовую и налоговую отчетность заемщика за конкретный период.

Также заемщику предстоит заполнить заявление и анкету. В случае предоставления залога потребуются документы, подтверждающие право собственности на имущество (выписка из ЕГРН, договор купли-продажи).

Банк вправе запросить дополнительные документы исходя из суммы займа или вида деятельности предпринимателя.

Детальную информацию по списку документов нужно уточнять у менеджера банка на момент оформления кредита.

Требования к заемщикам

Банк выдвигает следующие требования к ИП:

- Возраст заемщика – от 22 до 65 лет.

- Наличие российского гражданства.

- Письменное подтверждение статуса ИП.

- Нахождение на рынке минимум 9 месяцев.

- Положительная кредитная история.

- Деятельность должна вестись по месту нахождения банка.

- Отсутствие претензий к бухгалтерской документации заемщика.

- Отсутствие задолженности перед госбюджетом или другими банками.

Условия для поручителей

Требования к поручителям зависят от программы кредитования и статуса заемщика (физическое лицо, ИП, организация).

Пример. Программа «Кредит для бизнеса». Если заемщиком выступает ИП, то ему понадобится минимум 1 поручитель (физлицо). Возраст поручителя – от 18 до 70 лет. При оформлении кредита на сумму от 3 млн. руб. требуется поручительство супруга заемщика (при наличии). Аналогичные требования предусмотрены для программы «Овердрафт»

3 повода подать заявку на кредит наличными в Альфа-Банке

- Это быстро. Оформление заявки — 5 минуты, решение банка — 2 минуты.

- Это выгодно. До 4 млн руб. на срок до 5 лет по хорошей ставке независимо от наличия страховки.

- Это удобно. Получить деньги можно в любом отделении, а для погашения кредита есть варианты на выбор — в банкоматах Альфа-Банка и партнеров, в платежных терминалах, в мобильном и интернет-банке.

Паспорт

Необходим при любом кредитовании, это связано с требованиями законодательства о легализации доходов. Если по кредиту требуют поручителей, то понадобятся и их паспорта. В дополнение банк просит потенциального заемщика и поручителей предоставить один из следующих документов:

- водительское удостоверение;

- паспорт для выезда за границу;

- ИНН или СНИЛС;

- полис медицинского страхования.

Справки о доходах

Финансовые документы для кредита в Альфа-Банке – это не обязательно 2-НДФЛ или справка с работы. Например, по кредитным картам уровень доходов можно подтвердить косвенно, для этого подойдут загранпаспорт со штампом о выезде заграницу в течение последних 12 месяцев или техпаспорт автомобиля не старше 4 лет.

Бумаги, наличие которых необходимо для оформления в залог имущества

Оригиналы и копии этих бумаг нужны лишь при обязательном обеспечении ссуды залогом. Так банк проверит, кто является владельцем предлагаемого имущества, а нотариус сможет оформить сделку.

Подтверждение цели кредитования

У розничных клиентов цель, на которую планируется потратить кредитные средства, спрашивают все реже. Это актуально для ссуд на крупные суммы, за счет которых планируется сделать дорогостоящие приобретения или ремонт.

Какие документы запрашиваются

Кредит может быть предоставлен только при наличии установленного пакета документов.

Первый пункт в списке – заявка, где указывается роль в предполагаемой сделке, личные и контактные данные заемщика, цель получения средств, документы, отражающие доходы организации, прочие вопросы (залог, предоставление поручителя).

ИП должен предоставить свидетельство, подтверждающее факт государственной регистрации юридического лица. При необходимости получить деньги на создание дела или увеличение производственных мощностей нужно предъявить бизнес-план.

Банковские учреждения установили справки, относящиеся к бухгалтерской и финансовой отчетности, в качестве обязательных документов. В случае действующей организации заемщику выдают кредит только после того, как собраны документы, подтверждающие ее статус (акты выполнения работ, соглашения с партнерами, чеки и прочее).

К обязательным документам относится договор, согласно которому нежилое помещение было передано ИП, в целях ведения предпринимательской деятельности. Банк может попросить выписку с расчетного счета, подробно отражающую данные о финансовых операциях.

К обязательным документам относится договор, согласно которому нежилое помещение было передано ИП, в целях ведения предпринимательской деятельности. Банк может попросить выписку с расчетного счета, подробно отражающую данные о финансовых операциях.

Для подробной характеристики предприниматель иногда прикрепляет личные документы, которые дают информацию о семейном положении, факте прохождения военной службы, владения дорогостоящими активами (недвижимость, транспортные средства) и прочее.

Порядок погашения задолженности

Погашение задолженности осуществляется согласно графику платежей. Например, при оформлении разового займа. Обычно заемщики вносят равные (аннуитетные) платежи. ИП вправе закрыть кредит досрочно. При наличии финансовых трудностей можно воспользоваться отсрочкой платежа. Она дается на срок до 6 месяцев.

Овердрафт погашается путем автоматического списания денег со счета заемщика. На погашение задолженности идут все поступившие суммы. Если погашение овердрафта не производится свыше 60 дней, то банк применяет штрафные санкции.

Погашение кредита по программе «Партнер» можно было осуществлять равными платежами. Если субъект малого бизнеса открывал возобновляемую кредитную линию, то внесение платежей производилось с учетом фактического использования денег.

Уточнить сумму задолженности можно разными способами:

- График платежей.

- Интернет-банкинг.

- По телефону.

- Через терминал.

Требования к заемщику

Кредит для самозанятых — особые условия, где можно взять займ

Обратите внимание! Любой банк всегда старается страховать свои риски. Альфа-банк не является исключением

Поэтому требования достаточно обоснованные и понятные:

- желательно, чтобы в фирме было как минимум два работника, включая хозяина;

- деятельность не должна предполагать рискованные вложения (алкоголь, сельское хозяйство, риэлтерские и финансовые услуги, игорный бизнес и прочее);

- длительная прибыльность дела тоже будет способствовать получению кредита;

- предоставить состоятельного поручителя для гарантии погашения долга;

- сведения о личном имуществе, которое может послужить залогом;

- должна отсутствовать отрицательная кредитная история;

- если это не стартап, то предпочтительно, чтобы фирме было больше 12 месяцев. Особенно это актуально для проекта «Поток», где бизнес финансируют частные инвесторы. Там нет залога и поручителей, но процент погашения займа выше — 20% годовых;

- будет значительно проще, если владельцу предприятия будет от 22 лет до 65. В этом случае многие вопросы снимаются автоматически;

- учитывается также образование и семейное положение.

Выигранный тендер

Приветствуются любые сведения, которые могут подтвердить кредитоспособность. Например, выигранный тендер на поставку продукции или оказание услуг может оказать решающее значение.

Обратите внимание! Реальный бизнес-план тоже может помочь, как и участие в государственных программах поддержки предпринимательства

Какие кредиты доступны с минимальным пакетом

Самый простой пакет для получения кредита в Альфа-Банке требуется при оформлении кредитных карт или ссуды наличными. По этим продуктам банк делит документы для оформления, на обязательные и необязательные.

Стандартные условия

Без паспорта и второго удостоверения личности онлайн заявку на кредит в Альфа-банк не примут. Их предоставление – необходимое условие.

Лояльные проценты

Чтобы проценты были ниже, банк предлагает неявно подтвердить платежеспособность. Для этого Альфа-Банку достаточно одного из следующих вариантов:

- Документы о владении автомобилем, с выпуска которого прошло не более 4 лет.

- Загранпаспорт, если в нем есть штамп о поездке заграницу и с момента выезда прошло не больше года.

- Полис ДМС.

Оригиналы банк проверит, а их копии подошьет к кредитной заявке.

Экономный кредит

Чтобы получить максимально выгодные условия, придется получить 2-НДФЛ или справку о доходах по форме банка. В этом случае Альфа-Банк установит минимально возможную ставку.

Сколько дадут

Максимальный лимит по кредитным картам – 300 тыс. р., а по ссуде наличными – 3 млн р. При этом не стоит рассчитывать, что эти суммы банк выдаст только по обязательным документам.

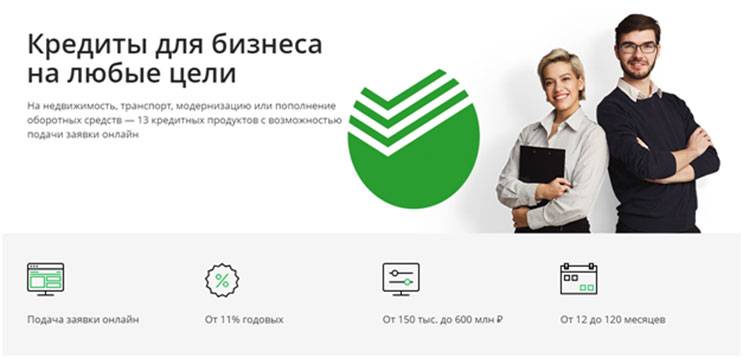

Кредиты для малого бизнеса в Альфа Банке

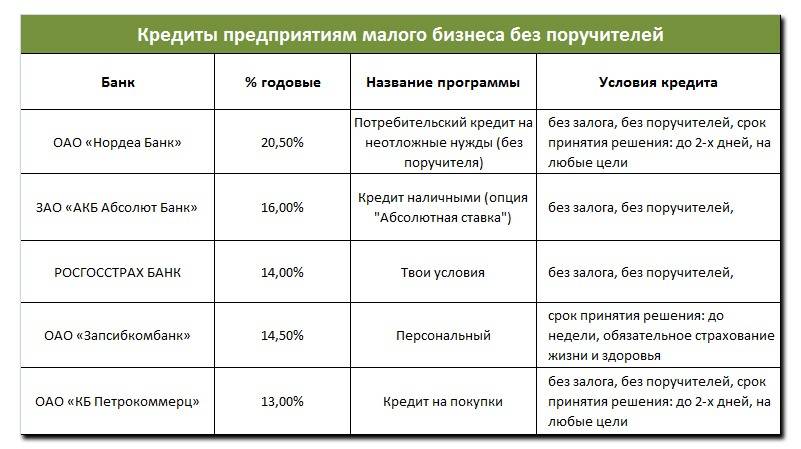

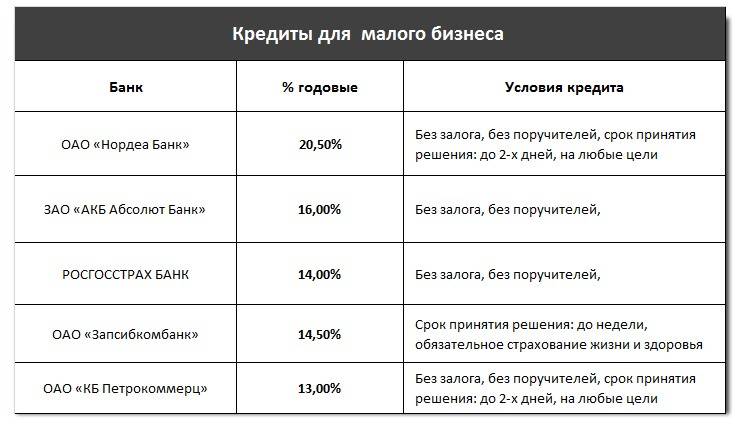

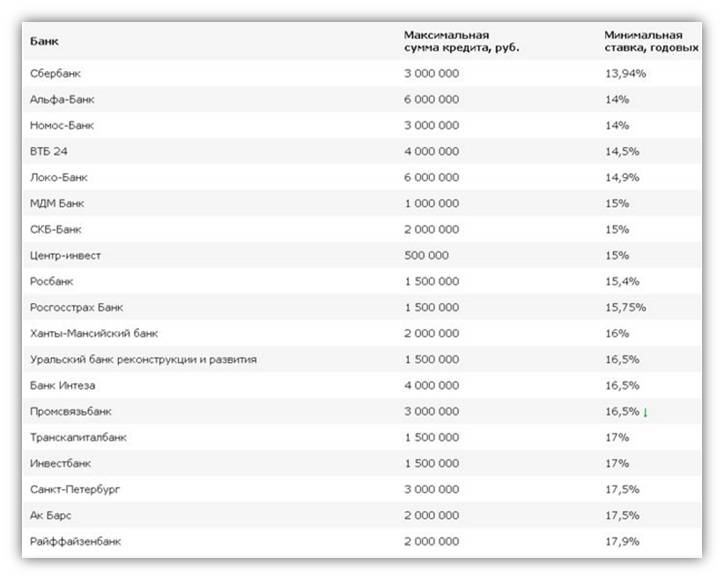

К представителям малого бизнеса банковская организация относит индивидуальных предпринимателей и компании, годовой оборот которых не превышает 350 млн.рублей. Условия выдачи им кредитов представлены в таблице.

| Название кредита | % ставка | Сумма | Срок |

| Овердрафт — Запасной кошелек для бизнеса | от 13,5% | до 10 млн.рублей | 12 месяцев |

| Кредит наличными на любые цели | от 11,99% | до 6 млн.рублей | до 36 месяцев |

Помимо стандартных кредитов для малого бизнеса, банковская организация предлагает воспользоваться программой Альфа-лизинг, которая позволяет приобрести автомобиль с минимальным набором документов, без проведения финансового анализа деятельности вашей компании.

| Название программы | Срок | Сумма сделки | Сумма аванса |

| Альфа-лизинг | до 5 лет | до 40 млн.рублей | от 5% |