Ответственность поручителя при банкротстве юридического лица

Давайте также разберемся, как будут развиваться события, если физическое лицо поручилось за компанию. На практике поручителями по кредитам организаций часто становятся их генеральные директора. Обязанности заключаются в оплате обязательств после ликвидации компании. Далее начнется взыскание долга с поручителя.

Тем не менее, если поручитель оплатил долги компании, в дальнейшем он включается в реестр, как конкурсный кредитор при банкротстве. Его мнение учитывается на всех собраниях и голосованиях. При завершении конкурсного производства поручитель вправе рассчитывать на денежное возмещение внесенной ранее оплаты по кредиту.

Возможно ли избежать ответственности или смягчить ее?

Банк имеет право привлечь к ответственности не только заемщика, но и поручителя. Поэтому избежать ответственности не удастся, если дело дойдет до суда и ареста имущества. Однако, к этому сотрудники банка прибегают лишь в «отчаянных» ситуациях: например, если заемщик старательно избегает личного контакта и с поручителем, и с банком.

Или если он упорно не соглашается вносить платежи по займу. Исходя из того, как обычно действует банк, можно определить алгоритм действий для смягчения собственной ответственности:

- Сначала желательно убедить должника действовать разумно. Можно даже временно исполнять обязательства по кредиту вместо заемщика — под документальную фиксацию, чтобы позже эти деньги можно было вернуть через суд или иным способом. Самое лучшее решение — прийти вместе в банк и попросить провести реструктуризацию долга;

- Если контакт с заемщиком не удался, старайтесь сотрудничать с банком, а не с должником. Так, например, если заемщик старается «не показываться» банку, не берет трубку и т.д., сообщите банку актуальную информацию о местонахождении должника, его настоящих номерах, его настоящих доходах и т.п. Таким образом вы облегчите банку возвращение займа, что значительно уменьшит степень вашей ответственности;

- В самом крайнем случае, если ничего не помогает и дело идет к суду, постарайтесь списать практически все свое имущество на родственников и людей, которым вы доверяете. Чем раньше вы это сделаете, тем лучше. По закону банк будет иметь право потребовать документы обо всех крупных сделках за последние три года, но на практике к поручителям банк относится куда мягче, чем к заемщикам. Поэтому перепись имущества может помочь.

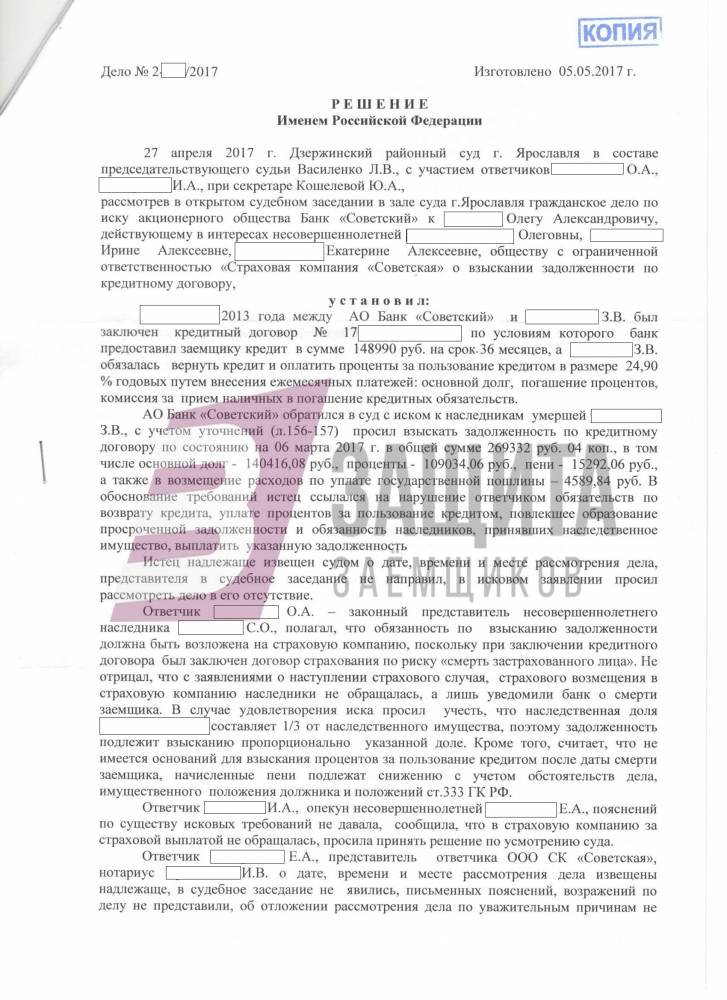

Кому переходит долг

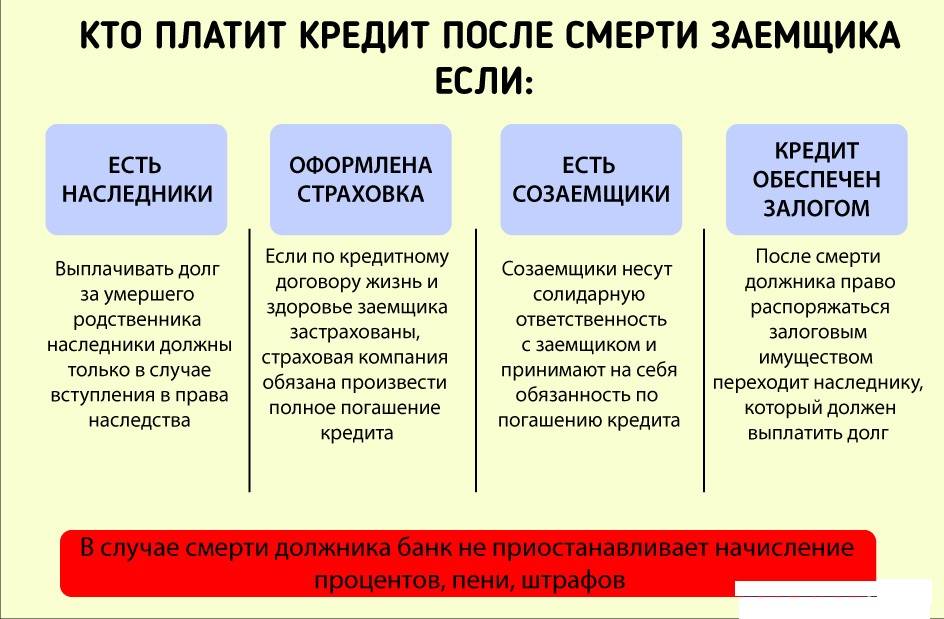

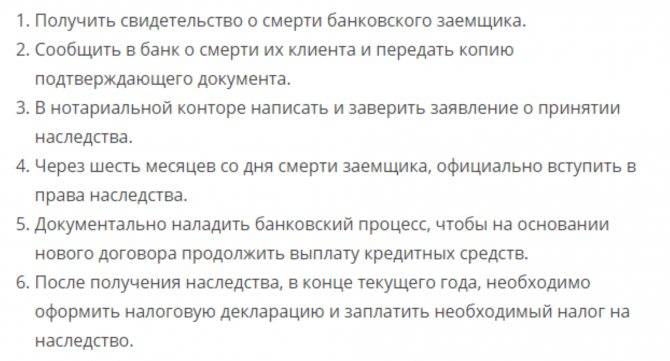

После смерти человека, на которого оформлен кредит, следует знать, к кому переходит обязанность по его погашению. В ГК точно указывается, что оплачивать этот долг будут граждане, принявшие наследство умершего человека.

В наследственную массу входят не только ценности, принадлежащие наследодателю, но и его долги, поэтому получатели данного имущества должны оплачивать кредиты

При этом важно, чтобы размер займа не превышал стоимость полученного наследства

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов с долгами, но каждый случай носит уникальный характер.Если вы хотите узнать,

Что делать, если банк требует оплатить кредит умершего родственника? Фото:money-creditor.ru

Что делать, если банк требует оплатить кредит умершего родственника? Фото:money-creditor.ru

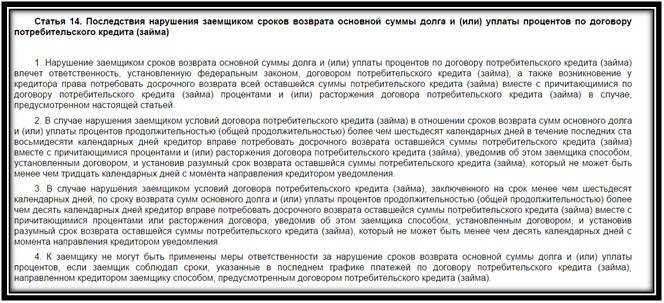

Если имеется несколько наследников, то платежи по кредиту делятся между ними пропорционально размеру полученных ценностей. В ст. 1158 ГК указывается, что люди, являющиеся наследниками умершего человека, не могут отказаться от части массы, поэтому если они принимают имущество, то обязаны принять и долги.

Нюансы выплаты кредита после смерти заемщика в разных ситуациях

Правила выплаты средств по займу могут быть разными в зависимости от имеющейся ситуации:

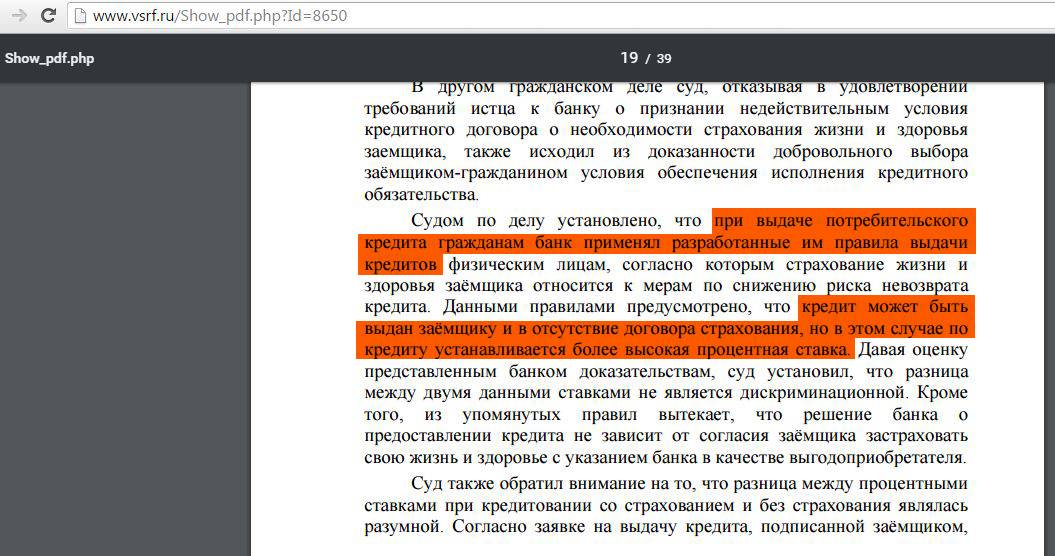

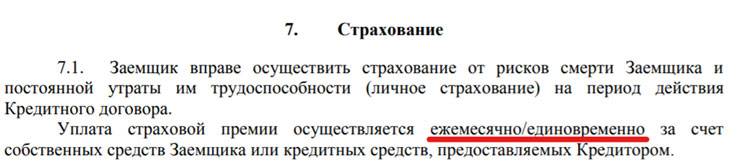

- Застрахованный кредит. Такой кредит считается наиболее простым в погашении, так как при наличии страхового полиса именно страховая компания обязана погашать долги умершего клиента.

Компания отказывает в выплате страховки. Нередко страховые компании находят разные причины, чтобы не оплачивать долги умершего застрахованного лица. Они ищут возможности, чтобы доказать, что смерть человека не является страховым случаем. Не оплачиваются кредиты заемщика, если он умирает при военных действиях или во время нахождения в тюрьме. Это же произойдет, если смерть является следствием занятия разными рискованными видами спорта или в результате заражения различными венерическими болезнями или радиацией. Нередко работники страховой компании начинают утверждать, что смерть наступила в результате наличия хронического заболевания.

Тогда невозможно будет покрыть долг с помощью страховки. Обычно наследники предпочитают судиться с такими недобросовестными компаниями, причем довольно часто банки становятся на сторону истцов.- При наличии залога. Нередко для оформления крупного займа заемщики предлагают банкам разные виды имущества в качестве залога. Оно обычно переходит по наследству, но если получатели ценностей отказываются выплачивать кредит, то банк может конфисковать это имущество. Далее оно продается на торгах, а полученные от этого процесса деньги направляются на погашение долга. Если остаются после этого определенные средства, то они перечисляются гражданам.

- При наличии поручителя. Эти люди поручаются за заемщика, подтверждая его платежеспособность и ответственность. Они обладают всеми необходимыми знаниями по договору. После смерти заемщика остаток долга с процентами выплачивается поручителями. Дополнительно они несут издержки по судебным или иным расходам. Поручители привлекаются к погашению займа в ситуации, когда наследники не желают принимать наследственную массу. Обычно это возникает в ситуации, если имущество умершего человека меньше по стоимости, чем количество имеющихся долгов. Если же наследники получили имущество, но не уплачивают долг, то все равно поручители должны погасить кредит. После этого они могут обратиться в суд на наследников, чтобы потребовать от них возмещение понесенных затрат.

Как происходит погашение кредита после смерти заемщика, смотрите в этом видео:

Целесообразным для каждого заемщика считается приобретение страхового полиса, так как он позволит в будущем предотвратить необходимость для наследников оплачивать долги застрахованного лица.

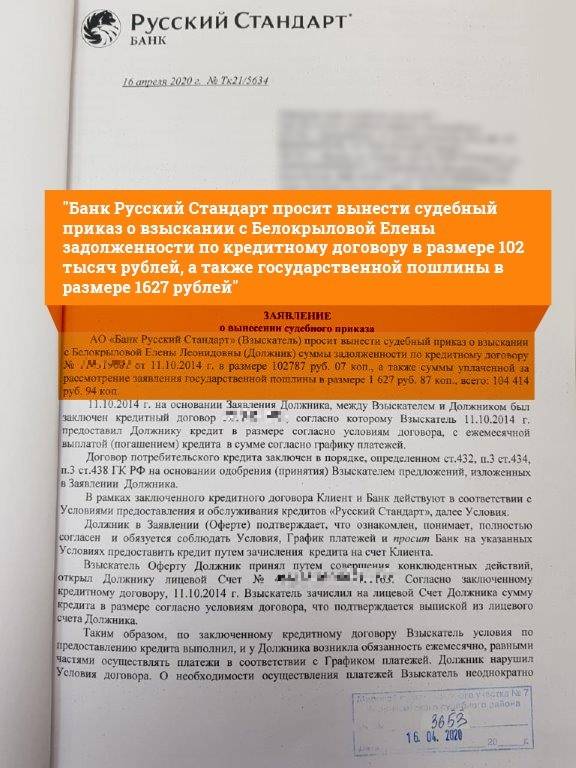

Процедура взыскания задолженности

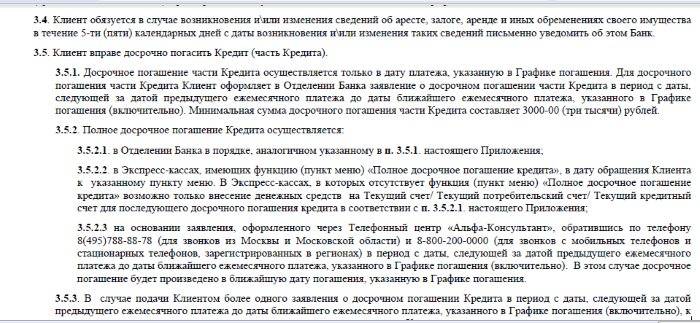

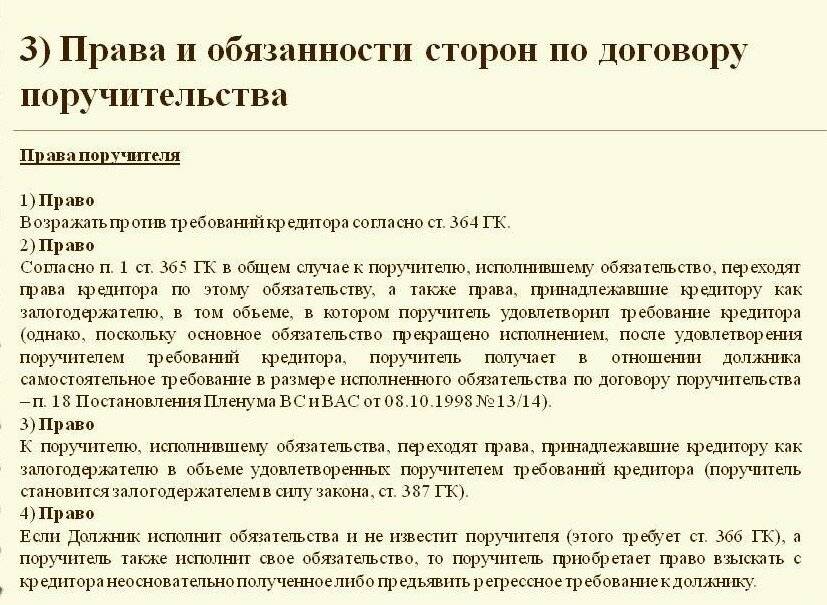

Поручитель, после осуществления выплат кредитору, вправе обратить требование о возмещении ущерба к должнику. Сделать это можно в следующем порядке:

- Получить от кредитора документацию. Это может быть договор, финансовые бумаги, подтверждающие факт платежа и иные документы, необходимые для последующего взыскания.

- Провести переговоры и направить претензию. Данный шаг не является обязательным, но, если есть шанс внесудебного урегулирования вопроса, рекомендуется воспользоваться им.

- Составить исковое заявление о взыскании задолженности.

- Получить исполнительный документ и направить его в службу судебных приставов.

Перед обращением в суд следует определить подсудность. Иск подаётся по месту жительства ответчика.

Если сумма до 50 тысяч – заявление направляется мировым судьям, если более – в районный или городской суд.

В исковом заявлении указывается следующая информация:

- данные суда, в который подаётся, а также реквизиты истца и ответчика;

- цена иска и размер пошлины, которая уплачивается за рассмотрение дела;

- наименование документа;

- описание ситуации: когда был заключен договор, какие платежи осуществлены, какие действия реализованы;

- ссылки на доказательства и на правовые акты, подтверждающие требования и позицию заявителя;

- просьба к взысканию средств;

- список приложений, который включает все имеющиеся документы, связанные с рассмотрением гражданского дела.

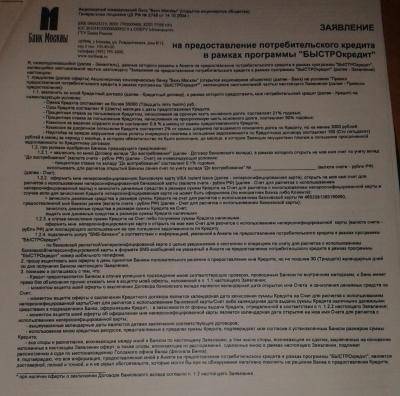

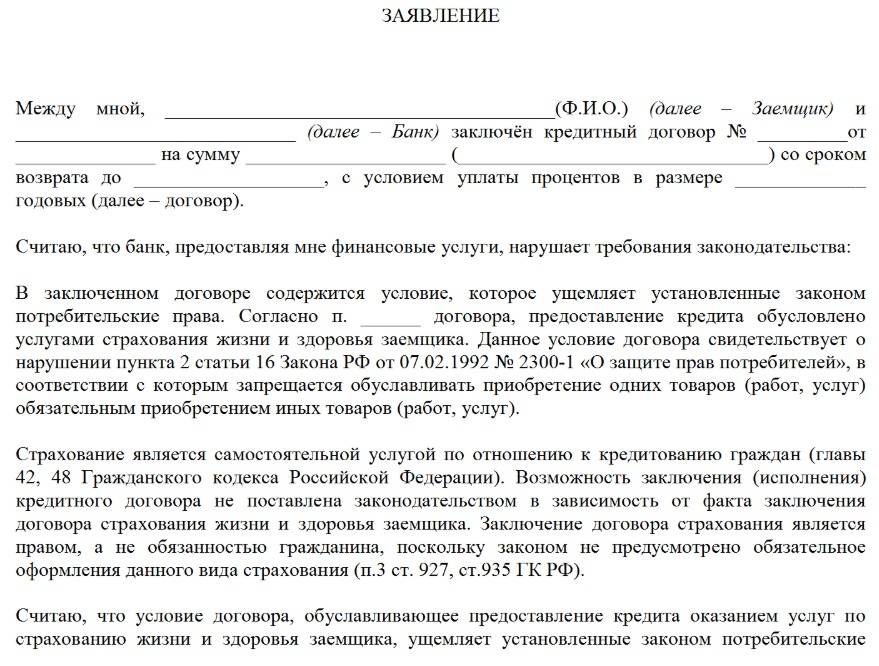

Образец искового заявления о взыскании с заемщика выплаченной задолженности по кредитному договору в порядке регресса:

alt: Исковое заявление о взыскании с заемщика выплаченной задолженности по кредитному договору в порядке регресса

Скачать исковое заявление о взыскании в порядке регресса (образец/бланк)

При подаче иска используется стандартный срок давности, который, на основании статьи 196 ГК РФ, составляет три года.

После вынесения решения, необходимо получить исполнительный лист, на основании которого будут производиться взыскания через службу судебных приставов. Лист подаётся в тот отдел ФССП, который работает по месту жительства должника.

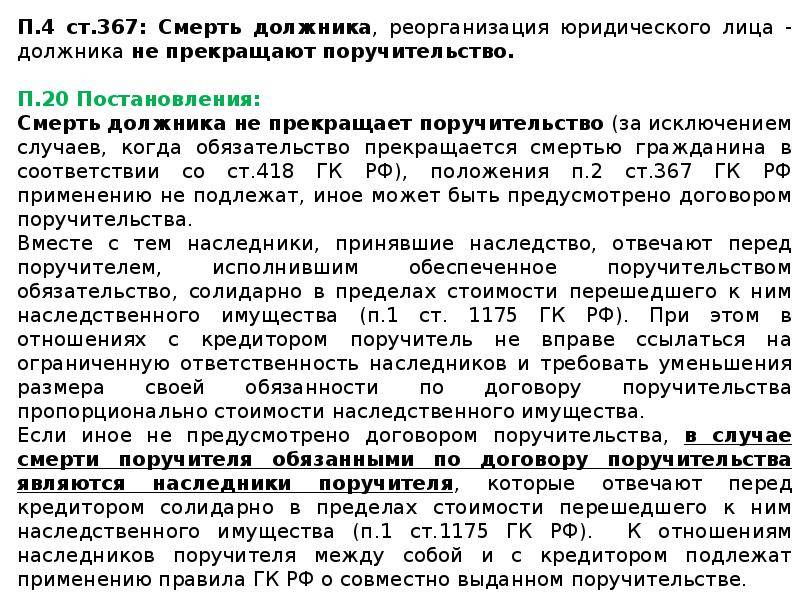

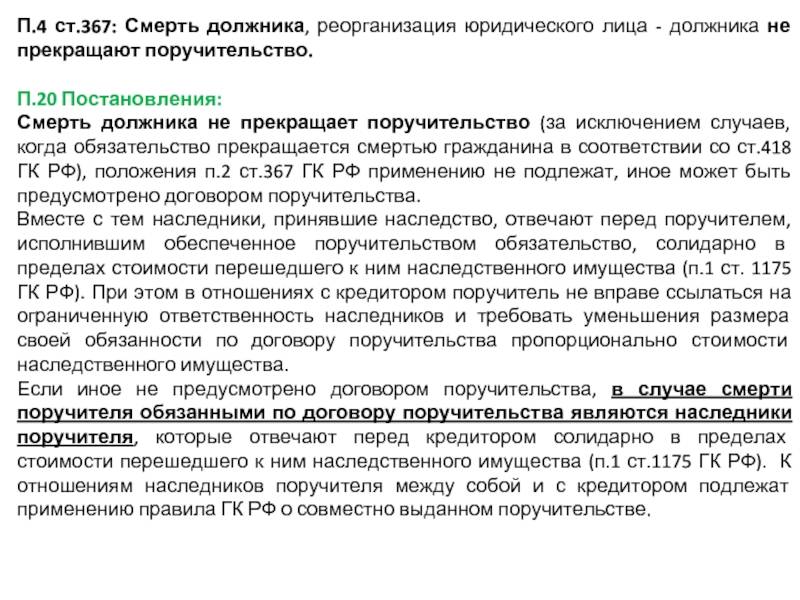

В каких пределах поручитель отвечает по долгам умершего заемщика?

В соответствии со ст. 1175 Гражданского кодекса РФ наследники отвечают по долгам наследодателя в пределах стоимости наследства. Поэтому ответственность наследников по кредиту будет ограничена общей стоимостью наследственного имущества. В остальной части обязанность по возврату кредита прекратится.

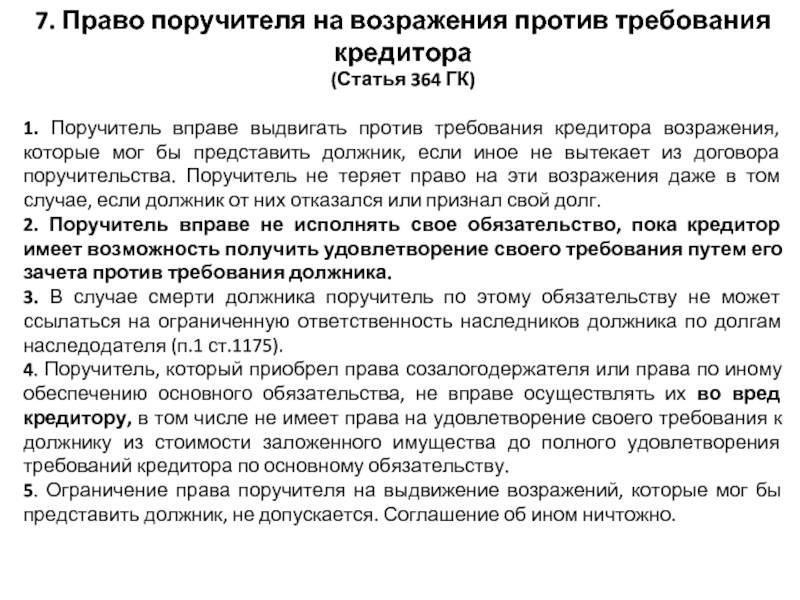

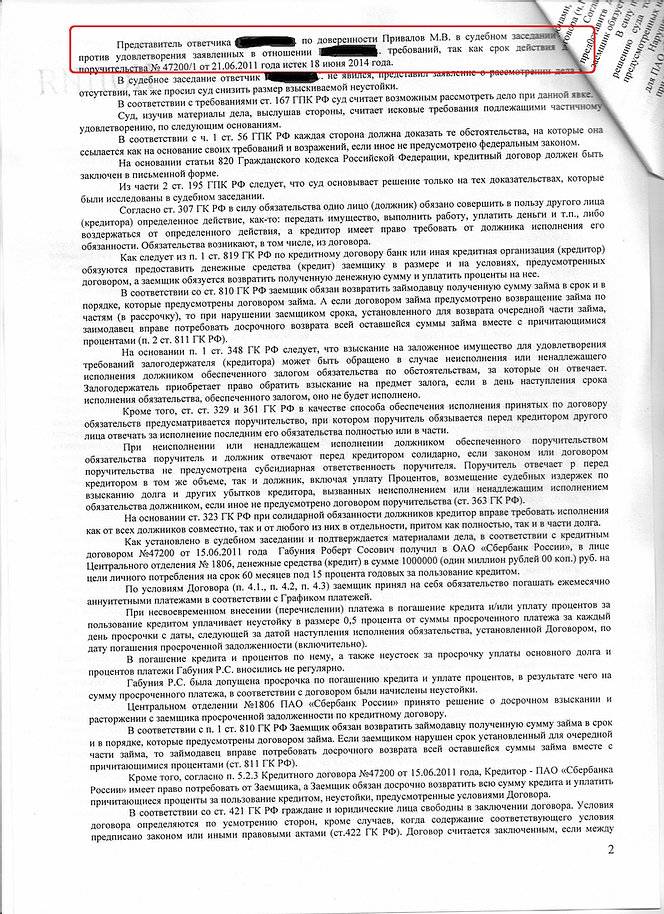

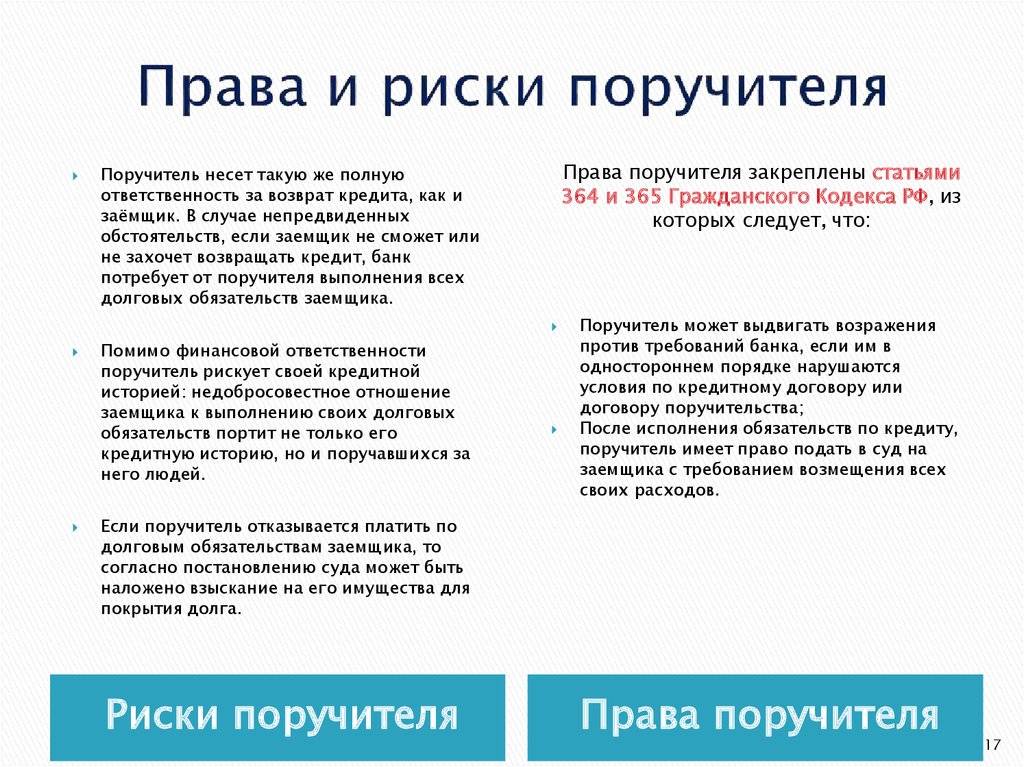

В то же время, согласно ст. 364 Гражданского кодекса РФ поручитель не может ссылаться на ограниченную ответственность наследников должника по долгам наследодателя. Иными словами, хотя наследники будут отвечать перед банком только в пределах стоимости наследства, поручитель продолжит нести обязанность по возврату кредита целиком. При этом, если он погасит долг перед банком, то возместить свои расходы с наследников он сможет только в пределах стоимости наследства.

Таким образом, поручитель несет ответственность перед банком в размере общей суммы кредита.

Правовое положение поручителя после смерти заемщика можно описать в двух простых правилах:

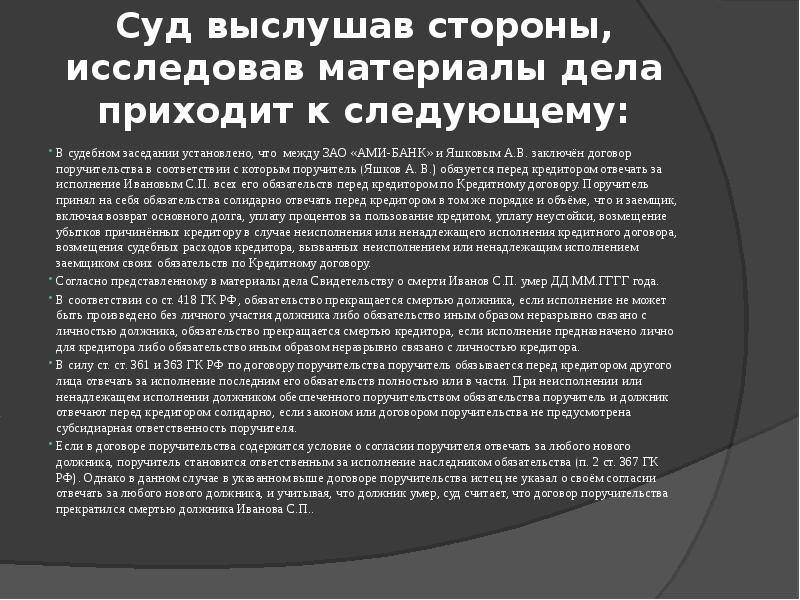

- Если поручитель не согласен отвечать за наследников умершего заемщика и в договоре не содержится указания на то, что поручитель согласен отвечать за любого нового должника, то поручительство прекращается и поручитель не обязан отвечать перед банком.

- Если поручитель согласен отвечать за наследников умершего заемщика или в договоре содержится указание на то, что поручитель согласен отвечать за любого нового должника, то поручительство сохраняется, и поручитель несет ответственность за возврат кредита в полном объеме

Что будет в случае смерти заемщика?

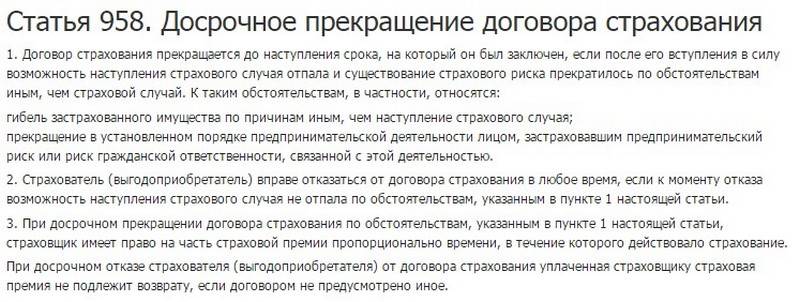

Согласно ГК РФ, смерть заемщика не считается окончанием кредитного договора. Поэтому и договор поручительства так же не прекращает свое действие. Исключения бывают только в случаях, когда вместе со смертью кредитный договор все же теряет силу:

- Если заемщик оформил страховой полис на случай смерти. Остаток задолженности должна выплатить страховая компания;

- Если наследники заемщика полностью приняли ответственность за долг, заключается новый кредитный договор. Бывший поручитель вправе на этот раз не подписывать договор;

- Если наследников нет вообще, если они не имеют прав на наследство или если они отказались от этих прав, кредитный договор теряет силу.

Кто может быть поручителем?

Поручителем может стать любой человек, чаще всего близкий друг или родственник, а также организация, или работодатель

В большинстве случаев банку совершенно неважно в каких родственных связях состоит кредитующийся с поручителем. Однако, все же есть ряд требований которым должен соответствовать ручающийся:

- быть гражданином РФ;

- соответствие возрастным ограничениям: чаще всего от 18 лет, реже после 21 года, и не превышать возраст официального выхода на пенсию до момента погашения задолженности;

- официальная занятость;

- наличие минимального стажа работы не менее 1 года, при условии последнего трудоустройства со стажем от 6 месяцев;

- чистый доход должен быть достаточным для обеспечения как собственных нужд, так и для покрытия чужих кредитных обязательств согласно оформляемого договору;

- наличие чистой кредитной истории.

Конечно, это далеко не все требования, которые может выдвигать банк поручителю. Детальнее можно все узнать только при непосредственном оформлении документов.

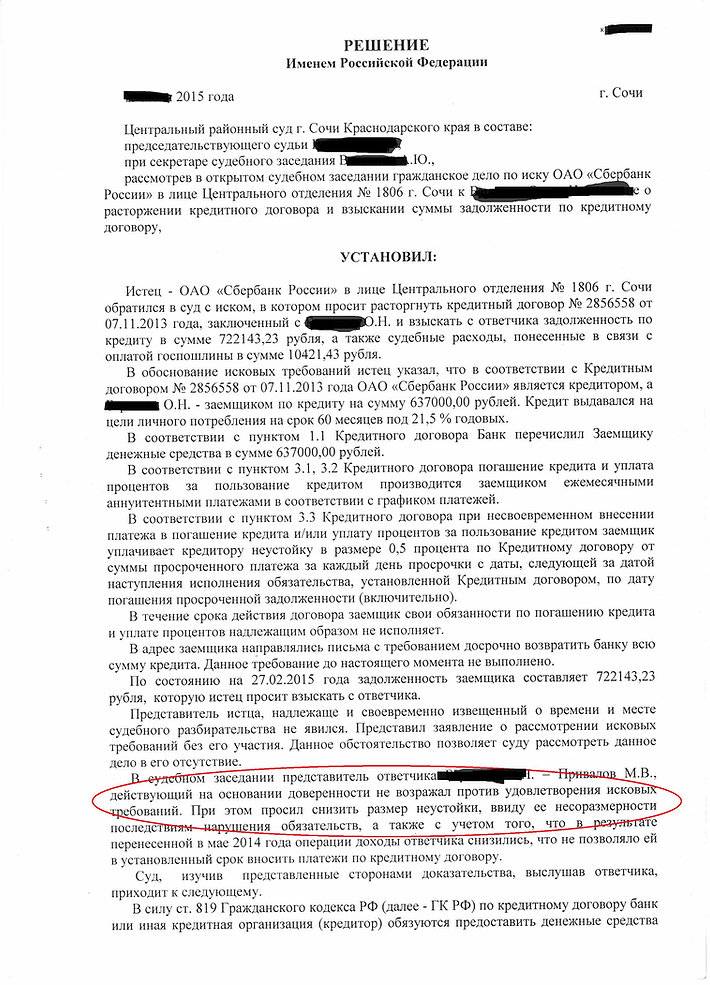

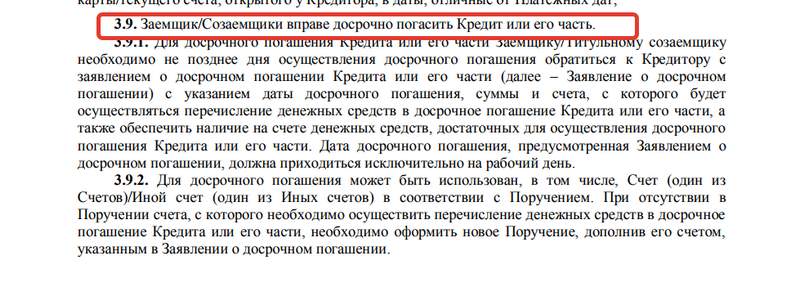

Что делать поручителю после решения суда

Если вы считаете, что суд проигнорировал какие-то из ваших доводов и неправильно оценил все обстоятельства дела, вы имеете право в течение 1 месяца с даты вынесения решения обжаловать его в вышестоящий суд (подать апелляционную жалобу). При подаче жалобы решение вступит в силу только после рассмотрения дела в вышестоящем суде.

Бывает так, что решение суда о взыскании долга выносится без участия поручителей и заемщика. В таком случае оно называется заочным. Заочное решение суда можно сначала попробовать отменить в том же суде, а если ничего не получится, всегда остается возможность подачи апелляционной жалобы в общем порядке. Учтите, что обжалование решения суда о взыскании долга, как правило, имеет смысл лишь в исключительных случаях. Например, если вы никаких договоров поручительства не подписывали.

Если вы по объективным причинам не сможете единовременно погасить сумму долга по решению суда, рекомендуем обратиться в суд, который принял решение, с ходатайством о предоставлении рассрочки или отсрочки по исполнению решения.

Не рекомендуем скрываться от судебных приставов. Вы можете прийти к приставу на прием и договориться о том, что будете гасить долг регулярно. В таком случае приставы могут пойти вам навстречу и не будут применять жесткие репрессивные меры. Стоит, однако, помнить, что все устные договоренности с приставами не имеют никакой юридической силы и не гарантируют вам защиту от арестов имущества. Правильнее всего оформлять рассрочку исполнения через суд.

Еще непременно нужно передавать приставу любую имеющуюся информацию про имущество, работу, доходы основного заемщика, желательно в письменном виде с отметкой о вручении.

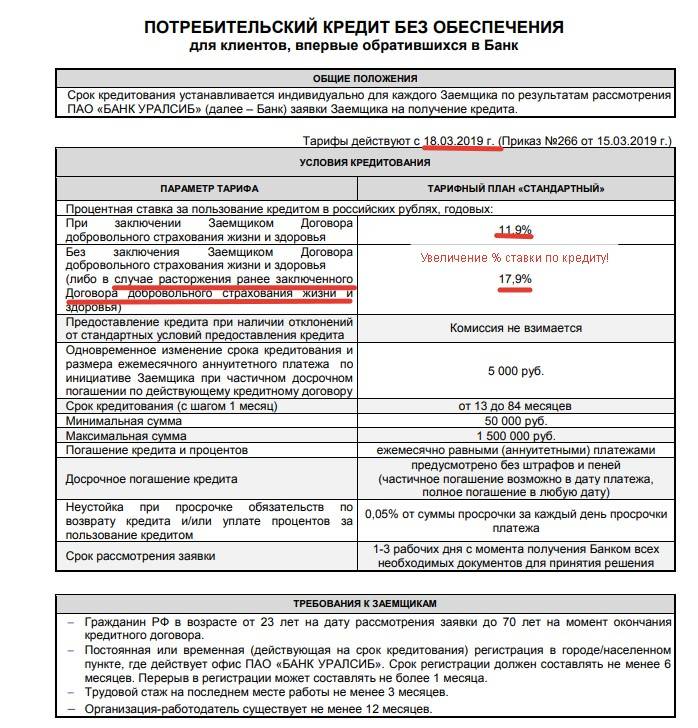

Требования к поручителю по кредиту в банках

Банки могут предъявлять самые разные требования к людям, которые готовые стать поручителями. Но как, как правило, они соответствуют требованиям к самим заемщикам или чуть более строже их.

Поручитель должен быть гражданином России, иметь подтвержденный стабильный доход.

Требования к поручителю по кредиту в Сбербанке

Разберем для примера требования, которые предъявляет к поручителям Сбербанк. В частности, поручителем для получения потребительского займа в Сбербанке может выступить платежеспособный человек старше 21 года на момент подачи заявки на кредит и моложе 70 лет на момент погашения кредита.

Остальные требования к поручителю аналогичны требованиям к заемщику. В том числе:

Стаж работы не менее 3 месяцев на текущем месте работы для клиентов, получающих зарплату, пенсионеров, получающих пенсию на счет в Сбербанке.

Стаж работы на текущем месте работы не менее 6 месяцев при общем трудовом стаже не менее 1 года за последние 5 лет для клиентов, не получающих зарплату на счет в Сбербанке.

А для работающих пенсионеров, получающих пенсионные выплаты на карточку Сбербанка, общий трудовой стаж за последние 5 лет должен составлять не менее 6 месяцев.

Смотрите, какие сегодня ставки по кредитам в банке ВТБ. Подробнее →

Банкротство заемщика: что ждет поручителя?

Обычно при отсутствии ежемесячных платежей банк начинает предъявлять претензии к основному должнику. До определенного времени поручителя не вовлекают в процесс, но могут предупредить письменно, если просрочка слишком затянулась. Банк применяет самые активные меры:

- телефонные звонки с предупреждениями;

- письменные претензии;

- досудебный порядок и подготовка документов в суд.

Со стороны должника обычно возможны 3 варианта поведения:

- Начинает избегать общения с кредитором, не отвечает на телефонные звонки и письма, игнорирует сообщения.

- Пытается договориться с кредитором, ищет альтернативные варианты решения проблемы: реструктуризация, отсрочка и т.д.

- Подает заявление о банкротстве.

Последний вариант наиболее вероятен. Что делать поручителю в этом случае, расскажем далее.

Узнать, как поручителю списатьвсе долги сразу

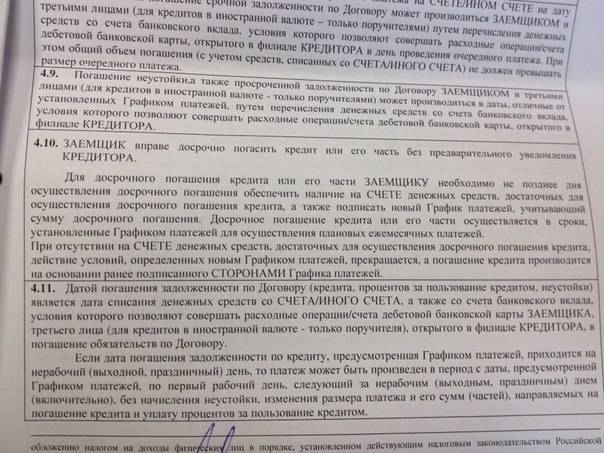

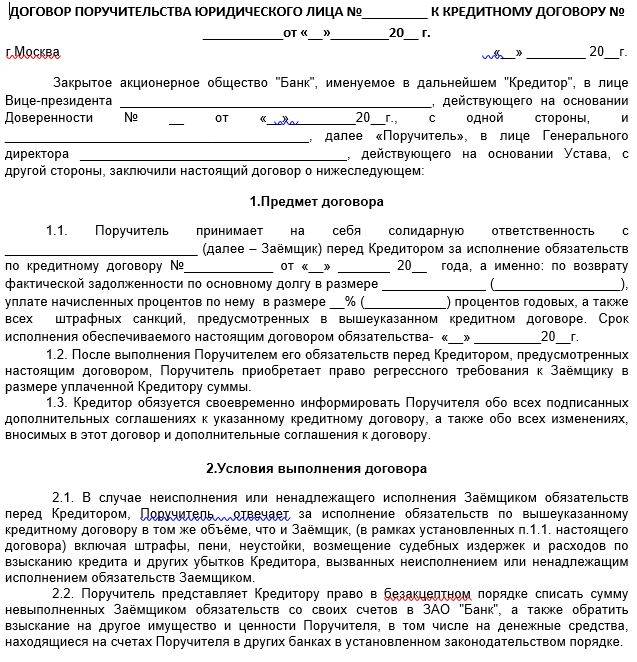

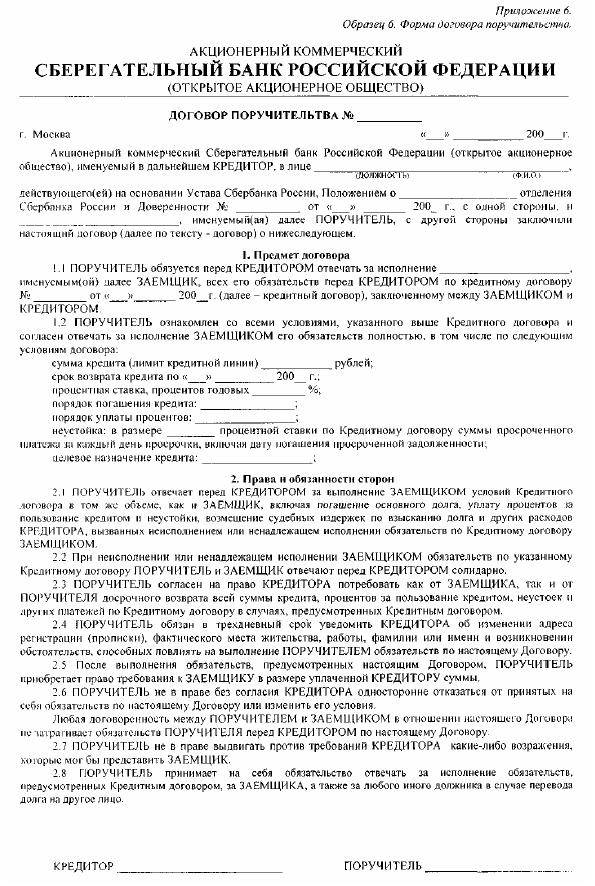

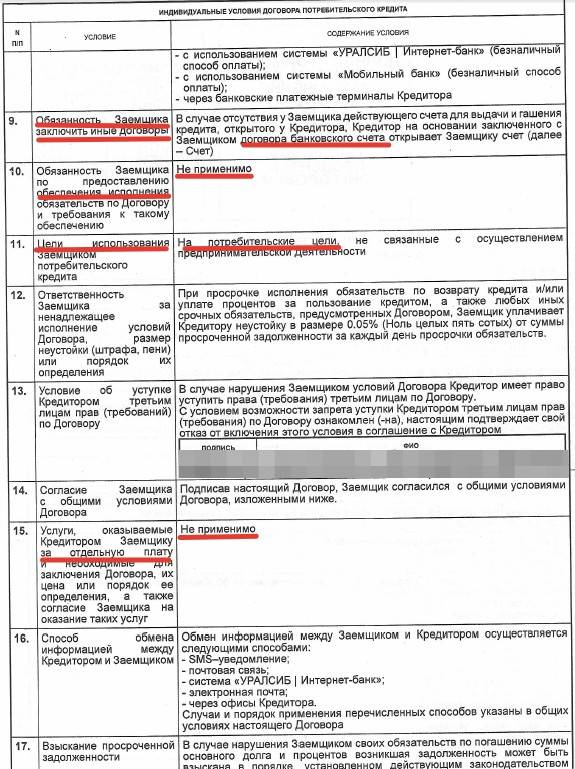

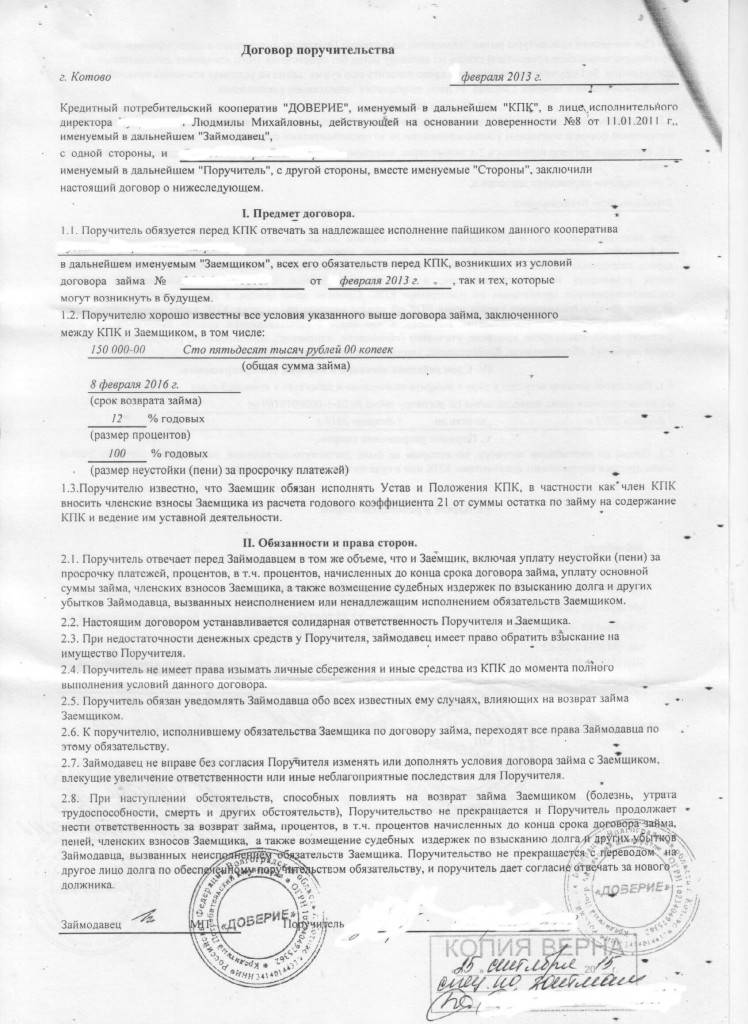

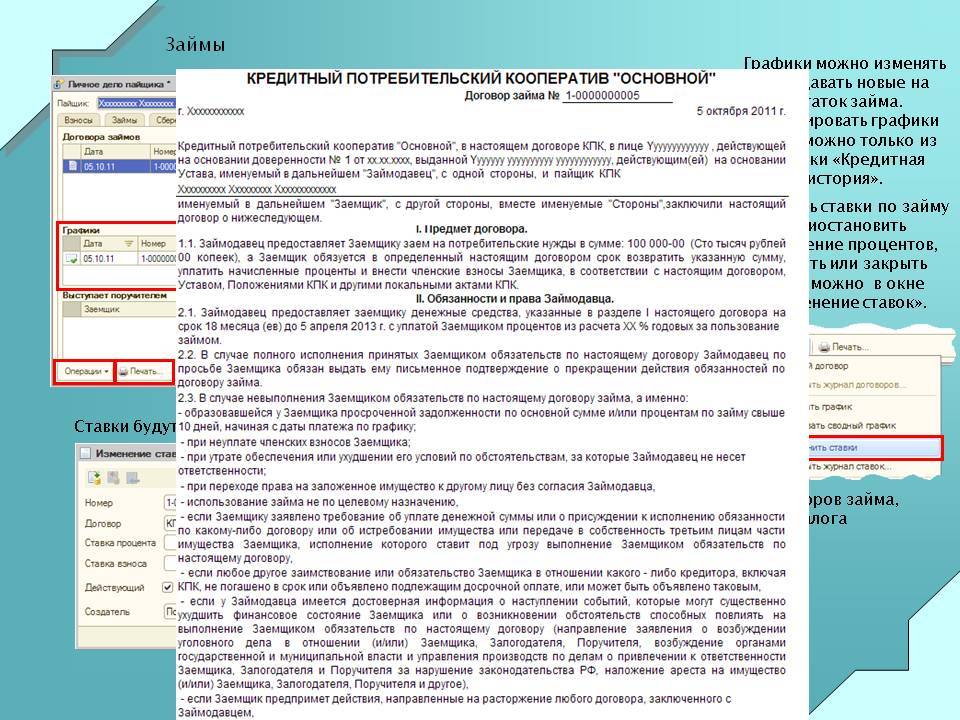

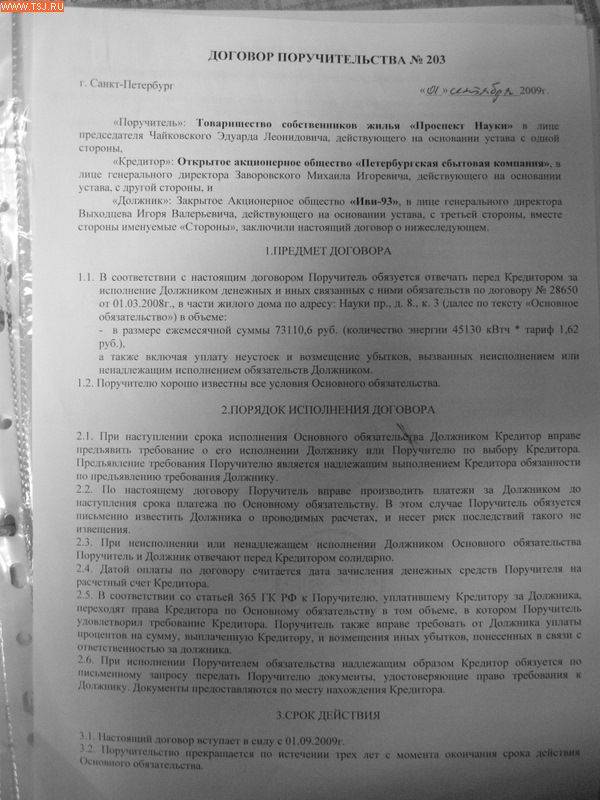

Что представляет собой договор поручительства по кредитному договору

На основании части 1 статьи 361 Гражданского кодекса РФ по договору поручительства поручитель обязывается перед кредитором другого лица отвечать за исполнение последним его обязательства полностью или в части. Договор поручительства может быть заключен в обеспечение как денежных, так и не денежных обязательств, а также в обеспечение обязательства, которое возникнет в будущем.

Когда гражданин, который приобретает жилье в ипотеку на основании кредитного договора с банком, то он несёт перед банком обязанность по уплате денежных средств. По договору поручительства поручитель несёт дополнительную гарантию возврата денежных средств.

Поручительство оформляется в форме договора поручительства в письменной форме, несоблюдение письменной формы влечёт недействительность договора на основании ст. 362 Гражданского кодекса РФ.

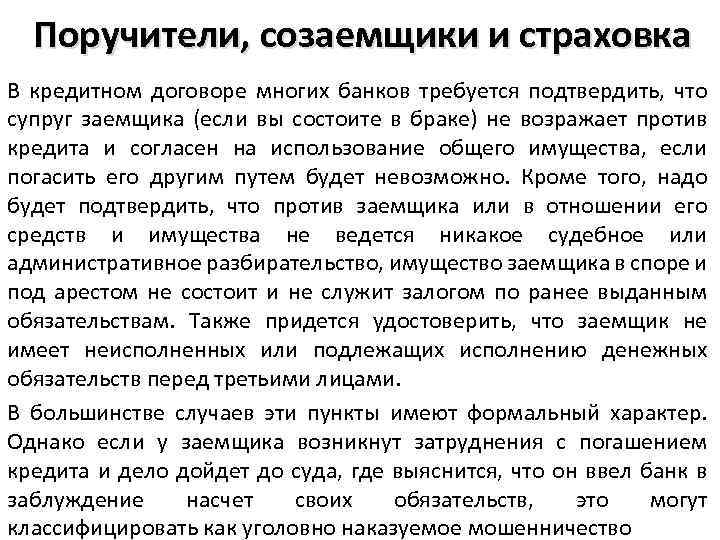

НЕПРОСТЫЕ ОБЯЗАТЕЛЬСТВА

Так что, прежде чем соглашаться выступить поручителем, надо четко представлять, чем это может быть чревато.

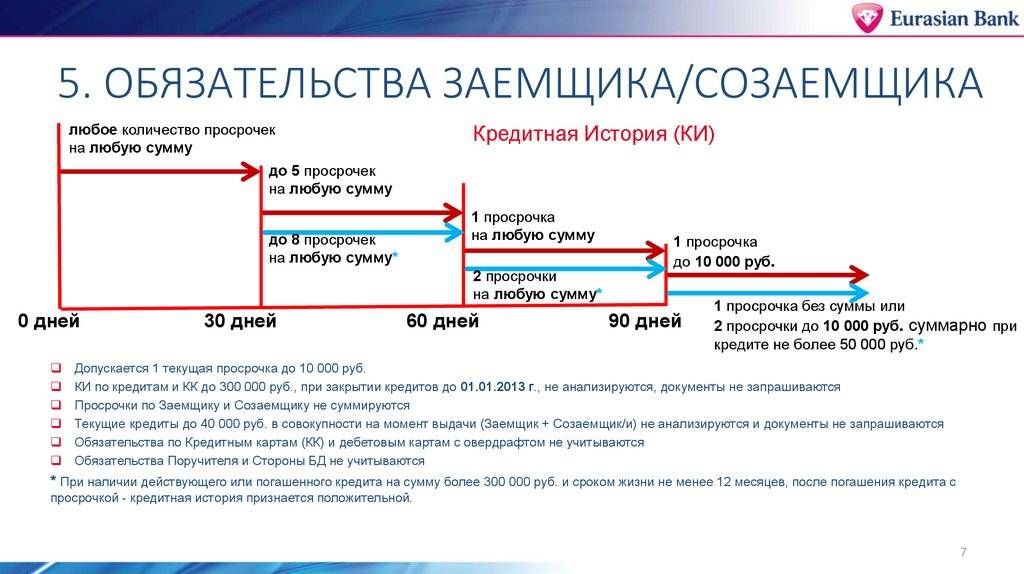

Во-первых, поручительство отражается на кредитной истории поручителя — причем как в позитивном ключе, так и в негативном.

Вот так бывает

Как поясняет директор по маркетингу Национального бюро кредитных историй (НБКИ) Алексей Волков, пока заёмщик исполняет свои обязательства надлежащим образом, с кредитной историей поручителя все нормально. “Если, например, по кредиту возникает просрочка, но поручитель продолжает обслуживать обязательства заёмщика, с кредитной историей поручителя также все хорошо. Проблемы с кредитной историей поручителя возникают в тот момент, когда он вслед за заёмщиком также перестает обслуживать свои обязательства по кредиту”, — добавляет Волков. Неплатежи поручителя отразятся в его кредитной истории, и если он захочет взять кредит или снова выступить поручителем, то сделать это будет проблематично: банк с большой степенью вероятности ему откажет.

Для самого нерадивого заёмщика любая ситуация с неплатежами чревата испорченной кредитной историей, даже если выплаты за него своевременно делает поручитель.

Если человек стал поручителем, это может помешать ему взять свой кредит или сделать это в необходимом ему размере. Как уже было сказано выше, факт того, что человек стал поручителем, отражается в его кредитной истории. Банк учитывает поручительство как вид обязательства и будет расценивать его как потенциальную нагрузку на доходы поручителя в случае, если он решит еще и самостоятельно выступить в роли заёмщика.

Вот так бывает

Например, если выплаты по кредиту заёмщика, за которого поручитель поручился, могут составить 25% от зарплаты поручителя, то свой кредит он может взять на такую сумму, чтобы платеж по нему был не больше 25%, максимум 30% от зарплаты. Но если потенциальная нагрузка по договору поручительства уже составляет 50% от зарплаты, то свой кредит поручитель взять уже не сможет.

Чтобы все же получить свой кредит или увеличить его сумму, поручитель должен показать дополнительный источник дохода. Если его нет, а свой кредит очень нужен, то поручитель может найти кого-нибудь, кто выступит поручителем вместо него, то есть фактически прекратить свое поручительство, советует партнер TA Legal Consulting Марат Агабалян. Ни в коем случае нельзя скрывать факт того, что вы являетесь поручителем. Банк все равно это узнает, сделав запрос в бюро кредитных историй. А вы, скорее всего, получите отказ, так как предоставили недостоверные сведения о себе.

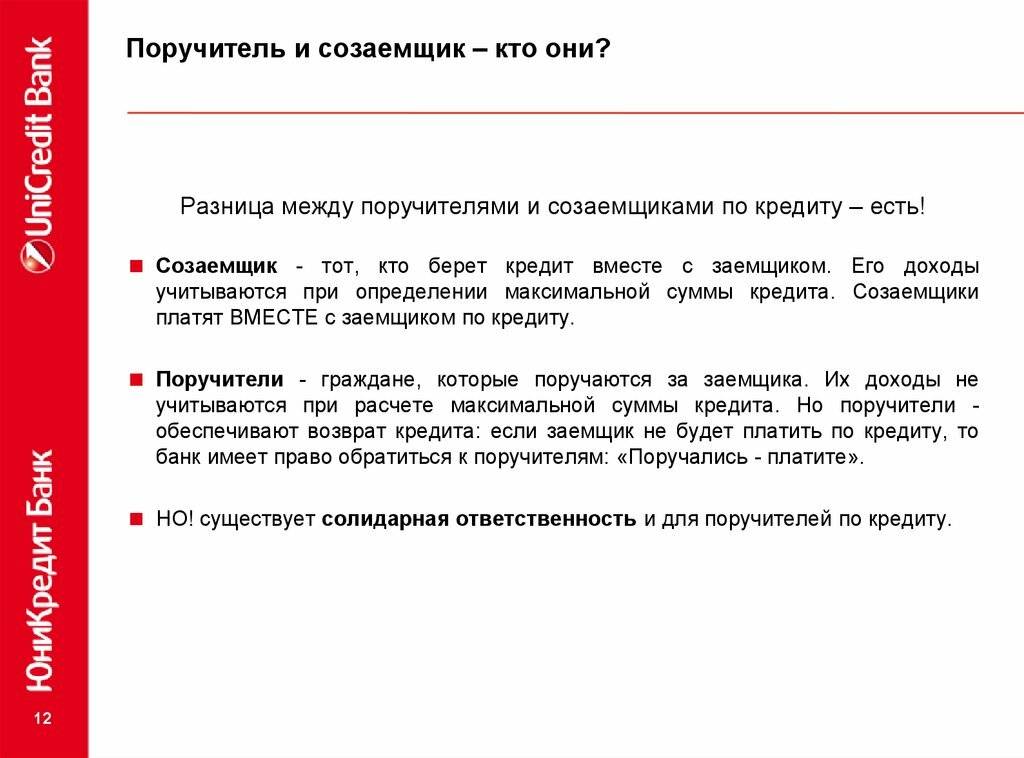

Кто должен и обязан это делать

Человек умер кредит остался, каковы действия родственников? Когда произошла трагедия – мало кто знает, что следует делать в такой ситуации.

Нужно понимать одно обстоятельство – родственник умер, а долги остались. И часто они представляют собой значительные суммы, погасить которые не каждый сможет.

Взять на себя расчет по кредиту, должен наследник. В зависимости от ситуации, оплату займа могут принять на себя еще ряд субъектов, участвующих в сделке между финансовой организацией и гражданином.

К ним относятся:

- страховая фирма;

- созаемщик;

- поручитель.

Каждая из сторон правоотношения берет на себя ответственность в зависимости от условий кредитного договора. При этом организация, выполняет свои обязательства, строго при наступлении страхового случая.

За ИП

Когда гражданин, занимающийся частной предпринимательской деятельностью, взял коммерческий кредит для развития бизнеса, то, он обычно, тратит деньги на его увеличение.

Если вдруг он умирает, не смотря, что деньги были потрачены на становление производства – обязательства должны быть выполнены.

В этой ситуации долговые и кредитные обязательства перед банком, организациями или физическими лицами переходят к его правопреемникам.

С момента его смерти все виды налогов, а также кредитные платежи и взносы возлагаются на его наследников. При этом штрафные санкции, начисленные ему при жизни, не уплачиваются правопреемниками.

Если есть супруг

В ситуации, когда один из супругов взял кредит, но не успел его погасить, так как скоропостижно скончался, долг будет ложиться на наследников первой очереди по закону, если нет завещания.

В их число входит:

- жена;

- дети;

- родители.

Если речь идет о завещании, то погашать будут лица, указанные в нем, если жена получила только свою супружескую долю и ничего более из собственности покойника.

Однако если в ее долю входит имущество, за которое выплачивается заем – она также будет нести солидарную ответственность перед кредитной организацией.

За инвалида

На практике, финансовые организации редко выдают крупные займы инвалидам ввиду их низкой платежеспособности. Если такое случается в обязательном порядке оформляется страховой договор, или поручительство, чтобы предупредить возможные негативные последствия.

За инвалида кредита, платит страховщик, если есть такой договор

Важно чтобы смерть заемщика по потребительскому кредиту соответствовала прописанным в нем условиям

Если он находится на иждивении, долги выплачивает его наследник, чаще всего это лицо, которое содержит и ухаживает за инвалидом.

За родственника (брата, родителей)

За брата или сестру выплачивают их ближайшие наследники – жена, мужья, дети, родители, которые относятся к первой очереди. В случае отсутствия этой категории правопреемников, то наследует вторая очередь по закону.

В случае смерти престарелого родителя – за его долги отвечает пережившая супруга и дети, которые приняли наследство. Они относятся к первой очереди правопреемников. Когда умирают оба родителя, то только дети отвечают по обязательству.

Если же умер сын или дочь пенсионера перед его смертью или одновременно с ним, до открытия наследственного дела, то по принципу представления приемниками будут считаться внуки покойного.

Обратите внимание! При отсутствии приемников одной очереди, права на имущество переходят к следующей ступени родственников. В этой ситуации может быть применено наследование по принципу представления, когда в права вступают дети умершего человека.

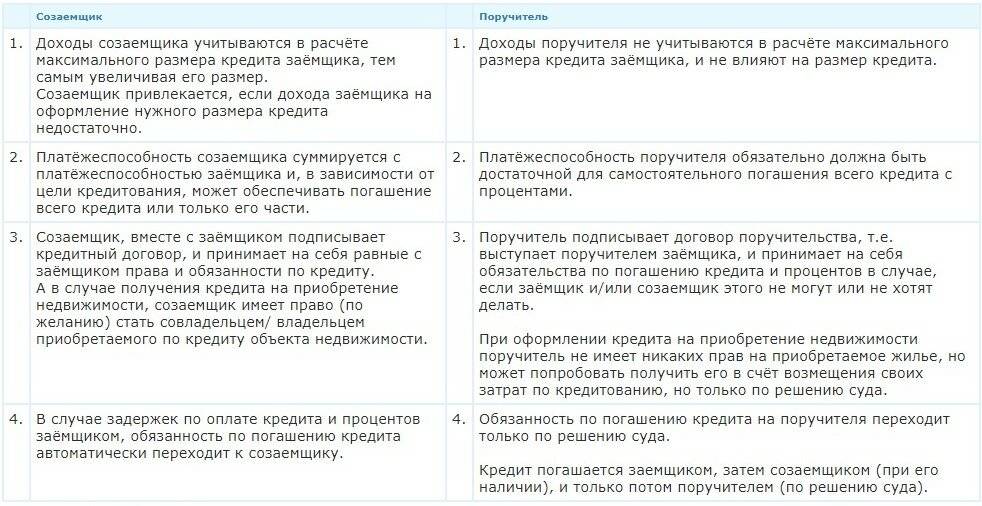

Условия взыскания долга с поручителя

Сразу следует отметить, что в судебной практике разрешение таких споров считается достаточно сложным процессом, поскольку взыскание по договору поручительства имеет определенную специфику. Тем более что человек, соглашающийся на подобную услугу, считает это формальным аспектом, потому что полностью уверен, что долг будет погашен заемщиком.

Поэтому, когда к нему предъявляют взыскание задолженности с поручителя, он начинает активно возражать, оспаривая и сам факт этого, и договор. При этом для того, чтобы предъявить такому человеку требования, нужно соблюдать ряд определенных условий:

- существование обязательств;

- наличие непосредственно договора (обязательно в письменной форме и заверенного);

- существование задолженности;

- обращение в судебную инстанцию в рамках сроков договора.

При отсутствии хотя бы одного из данных условий взыскание кредита с поручителя становится невозможным.

Поручительство – солидарная ответственность по кредиту с заемщиком. Самый простой способ того, как избежать взыскания по договору поручительства – убедить кредитуемого своевременно вносить платежи. В остальных случаях все зависит от особенностей договора, предмета кредитования, других факторов.

Если кредит брался под залог

Легче всего гасятся займы, оформленные под залог собственности. Движимое и недвижимое имущество реализовывается и договор закрывается. После смерти заемщика залоговое имущество вместе с долгами переходит к наследникам. Также оно подлежит реализации с целью погашения долга. В случае если кредит был подкреплен залоговым имуществом (квартира, дом, участок, машина и иные виды), наследники вправе его выставить на продажу, чтобы закрыть долг, предварительно обговорив детали с банком.

Несмотря на гибель клиента, банки продолжают начислять проценты в соответствие с кредитным договором. Более того, пока убитые горем родственники не задаются вопросом долга либо не подозревают о кредите усопшего, банки могут насчитывать штрафы и пени за просрочки платежей. Хотя это происходит в рамках закона, наследники смогу обжаловать лишние проценты и штрафы в суде.

Банк будет вынужден аннулировать лишние проценты. Исключением являются созаемщики и поручители, поскольку они указаны в договоре, который самостоятельно подписали в момент заключения. Порядок действий для списания процентов по займу, за период от смерти заемщика до вступления в наследственные права.

- Получение свидетельства о смерти.

- Составление заявления о принятие наследства с нотариальным заверением.

- Прямое обращение в банк со свидетельством и заявлением, для списания процентов и перезаключения договора.

- В случае отказа списания процентов (что происходит в большинстве случаев), необходимо обратиться с иском в суд.

В большинстве случаев суд признает уважительную причину нарушения кредитного договора и обязует кредитора аннулировать ранее начисленные суммы и заморозить начисление ставки до момента вступления в права наследования. Также суд обязывает другую сторону исполнить кредитные обязательства и устанавливает сроки.

Исключением являются кредитные карты. Хотя они подходят под определения финансовых услуг, но проценты по ним не могут продолжать насчитываться, поскольку кредиткой может пользоваться только владелец. Со дня смерти человека карта подлежит закрытию. В случае задолженности по кредитной карте, она переходит на лицо несущее ответственность по долговым обязательствам заемщика.

Федеральное законодательство гласит, что в случае смерти должника непогашенная задолженность по кредиту переходит лицам, которые унаследуют его имущество. Если недвижимость, оставшаяся после смерти покойного, при жизни была оформлена в залог в качестве обеспечения по кредиту, наследники могут:

- выплатить остаток долга по ипотеке и снять залог с унаследованного имущества;

- отказаться от обязательств и не выплачивать кредит.

Вопрос-ответ

Вопрос: кто после смерти заемщика платит кредит, если нет наследства?

Ответ: если у заемщика не было в собственности ни движимого, ни недвижимого имущества, но осталась задолженность по кредиту, то обязательство погашения долга ложится на:

- страховую компанию;

- созаемщика;

- поручителя.

Наследников ни банк, ни суд не может обязать выплачивать кредит, поскольку наследства нет и нечего принимать. Если в наследство остались только долги, отсутствует страховка, нет созаемщиков/поручителей, это уже проблемы банка. Родственники могут смело игнорировать требования и претензии кредитора, даже если он их предъявляет через суд.

Опрос: довольны ли Вы качеством услуг предоставляемых Сбербанком в целом?

ДаНет

Вопрос: обязана ли жена выплачивать кредит мужа после его смерти?

Ответ: супруга покойного несет ответственность перед кредиторами и погашает долги покойного мужа только в следующих случаях:

- она являлась созаемщиком;

- выступала в роли поручителя;

- является наследником покойного.

Вопрос: должны ли дети платить кредит за родителей после их смерти?

Ответ: дети обязаны выполнить кредитные обязательства и погасить долг родителей в случае их смерти только если они принимают наследство. Если кредит по наследству после смерти родителей достался несовершеннолетним детям, задолженность перед банком обязаны закрыть их новые опекуны или попечители. Взрослые и официально работающие дети тоже могут выступать в роли созаемщиков или поручителей для своих родителей.

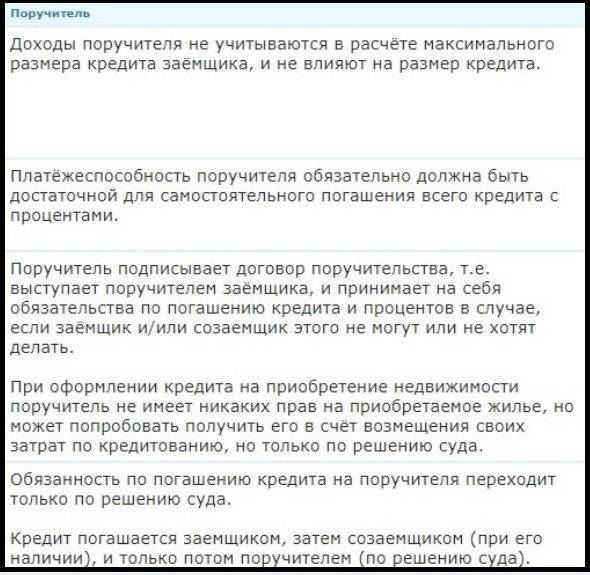

Возможность взыскания долга с поручителя

Исходя из положений гражданского законодательства:

- Поручитель не обязывается погашать долг за заемщика. Согласно правовой природе поручительства и законодательных норм поручитель возлагает на себя обязанность отвечать за исполнение заемщиком обязательств в полном или частичном объеме.

- В случае смерти заемщика его права и обязанности переходят к наследникам, и если они вступят в наследство, то будут отвечать исключительно в пределах унаследованного имущества, стоимость которого может быть значительно меньше суммы долга по кредиту. Соответственно, требования банка о взыскании долга в любом случае должны быть ограничены стоимостью наследства, независимо от того, к кому эти требования предъявляются.

- Вступление наследников в права автоматически меняет субъектный состав кредитных правоотношений. Основным должником становится наследник (наследники), что подразумевает необходимость наличия или получения от поручителя ясно выраженного согласия отвечать за исполнение обязательств новым должником. Чтобы избежать связанных с такими обстоятельствами проблем, банки обычно включают в договор поручительства пункт о заранее данном поручителем согласии. Если такое условие имеется, то поручитель обязан будет принять на себя обязательство отвечать за исполнение кредитного договора наследником (наследниками) умершего заемщика. Если нет, то необходимо его согласие, а при его отсутствии – поручительство прекратиться, что ставит саму возможность взыскания долга с поручителя в разряд противоречащих закону. Правда, необходимо учесть, что в этой части позиции судов и юристов серьезно разнятся. Некоторые склонны считать правопреемство в силу закона (наследование) переводом долга на иное лицо, а некоторые высказывают прямо противоположную позицию, аргументируя это отсутствием прямого волеизъявления о переводе долга со стороны как кредитора, так и должника. В целом же, исходя из судебной практики, можно сказать, что наличие этого спорного момента решающего значения при разрешении дел судами не имеет. Это связано с тем, что обычно у поручителя всегда есть другие законные возможности снять с себя ответственность за долг умершего заемщика.

- Если согласие поручителя отвечать за наследника (наследников) имеется или получено, то его ответственность и требования банка о взыскании будут ограничены пределами стоимости наследства.

- Поручительство прекращается с прекращение обеспеченного им обязательства. А последнее может быть прекращено в силу невозможности исполнения, вызванной обстоятельством, выходящим за пределы ответственности сторон. Таким образом, если наследуемого имущества нет либо его недостаточно для погашения всего объема долга, кредитное обязательство прекращается полностью или в недостающей части. Это влечет и прекращение обязательств поручителя в аналогичном порядке и объеме.

Таким образом, банк не вправе заявлять поручителю требования о погашении долга и его взыскании до момента, пока не будет разрешен вопрос с наследством и его официальном оформлении. Более того:

- если наследства нет, кредитное обязательство прекращается, прекращая и поручительство, а значит, банк утрачивает правомочие требования погашения долга с поручителя;

- если наследники не вступили в наследство, банк также не может предъявить требования поручителю; банк может и должен предъявить требование о взыскании долга за счет наследственной массы, которая к поручителю никакого отношения не имеет, а потому ответчиком в суде поручитель быть не может;

- если наследники вступили в права и есть согласие поручителя нести за исполнение ими обязанности по кредиту, то объем возможного взыскания с поручителя ограничивается стоимостью наследства.

При наличии договора страхования и признании смерти заемщика страховым случаем банк должен компенсировать убытки за счет погашения по страховке. И только при недостаточности страхового покрытия может предъявлять требования к правопреемникам, а при определенных обстоятельствах – к поручителю.

Основную проблему для поручителей после смерти заемщика может создать не столько потенциальная вероятность платить по кредиту, сколько необходимость долго вести разбирательство либо с банком, либо в судебном процессе, доказывая отсутствие у кредитного учреждения права взыскания долга с поручителя либо необходимость его минимизации. Но можно с уверенностью сказать, что судебная перспектива таких дел выглядит для поручителя очень хорошей.