Указание Банка России от 9 сентября 2019 г. N 5251-У “О правилах присвоения уникального идентификатора договора (сделки), по обязательствам из которого (из которой) формируется кредитная история” (не вступило в силу)

18 ноября 2019

Настоящее Указание на основании пункта 2 части 3 и пункта 2 части 7 статьи 4 Федерального закона от 30 декабря 2004 года N 218-ФЗ “О кредитных историях” (Собрание законодательства Российской Федерации, 2005, N 1, ст. 44; N 30, ст. 3121; 2007, N 31, ст. 4011; 2011, N 15, ст. 2038; N 27, ст. 3880; N 29, ст. 4291; N 49, ст. 7067; 2013, N 30, ст. 4084; N 51, ст. 6683; 2014, N 26, ст. 3395; 2015, N 27, ст. 3945; 2016, N 1, ст. 47; N 26, ст. 3880; N 27, ст. 4164; 2017, N 1, ст. 9; 2018, N 1, ст. 65; N 32, ст. 5120; 2019, N 18, ст. 2200, ст. 2201) (далее – Федеральный закон “О кредитных историях”) устанавливает правила присвоения источником формирования кредитной истории уникального идентификатора договора (сделки), по обязательствам из которого (из которой) формируется кредитная история.

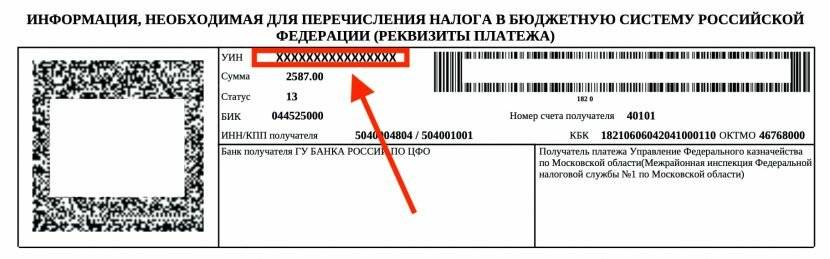

1. Источник формирования кредитной истории должен присваивать каждому договору займа (кредита), договору поручительства и независимой гарантии, по обязательствам из которых формируется кредитная история, (далее при совместном упоминании – договоры (сделки) уникальный идентификатор договора (сделки) (далее – УИД).

2. Источник формирования кредитной истории должен присвоить УИД до предоставления им информации в отношении обязательств заемщика, поручителя, принципала из договора (сделки) в бюро кредитных историй в соответствии с частью 5 статьи 5 Федерального закона “О кредитных историях”.

3. Источник формирования кредитной истории должен присвоить УИД с использованием по его решению либо программного обеспечения, размещенного на официальном сайте Банка России в информационно-телекоммуникационной сети “Интернет”, либо иного программного обеспечения, позволяющего присвоить УИД в соответствии с и настоящего Указания.

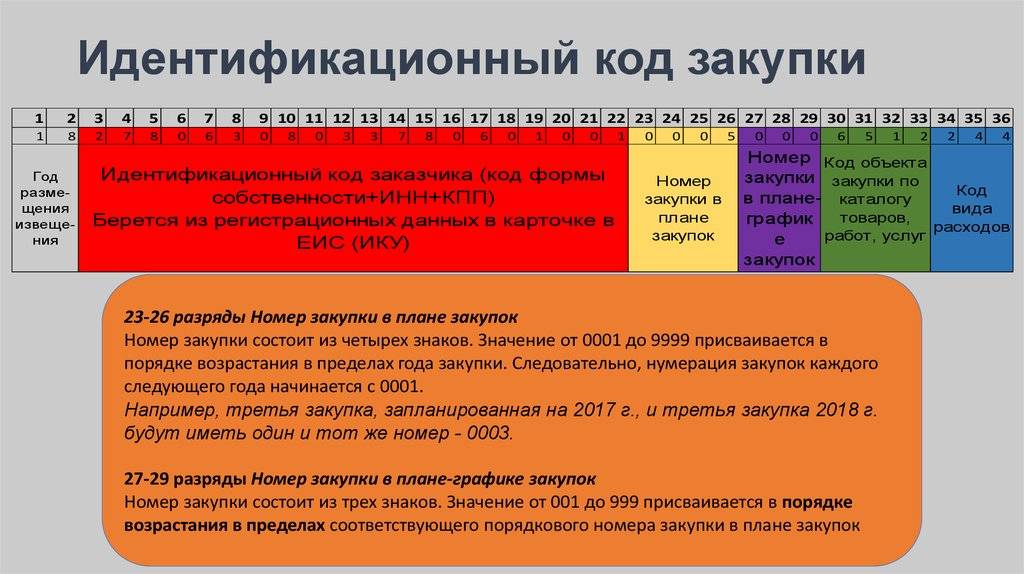

4. УИД должен состоять из 38 знаков, расположенных в следующей последовательности:

NNNNNNNN-NNNN-NNNN-NNNN-NNNNNNNNNNNN-K,

где:

NNNNNNNN-NNNN-NNNN-NNNN-NNNNNNNNNNNN (36 знаков) – универсально уникальный идентификатор (далее – УУИд), созданный в соответствии с пунктами 6.1, 6.4 и 6.5 раздела 6 и разделом 13 национального стандарта Российской Федерации ГОСТ Р ИСО/МЭК 9834-8-2011 “Информационная технология. Взаимосвязь открытых систем. Процедуры работы уполномоченных по регистрации ВОС. Часть 8. Создание, регистрация универсально уникальных идентификаторов (УУИд) и использование в качестве компонентов идентификатора объекта АСН.1”, утвержденного приказом Федерального агентства по техническому регулированию и метрологии от 7 сентября 2011 года N 256-ст “Об утверждении национального стандарта” (М., ФГУП “Стандартинформ”, 2012);

К (38 знак) – контрольный символ, созданный в соответствии с настоящего Указания.

5. Контрольный символ УИД должен быть создан в соответствии со следующими положениями.

5.1. Из УУИд должны быть исключены все символы “-” (дефисы) таким образом, чтобы УУИд представлял собой последовательность из 32 чисел (далее – последовательность чисел).

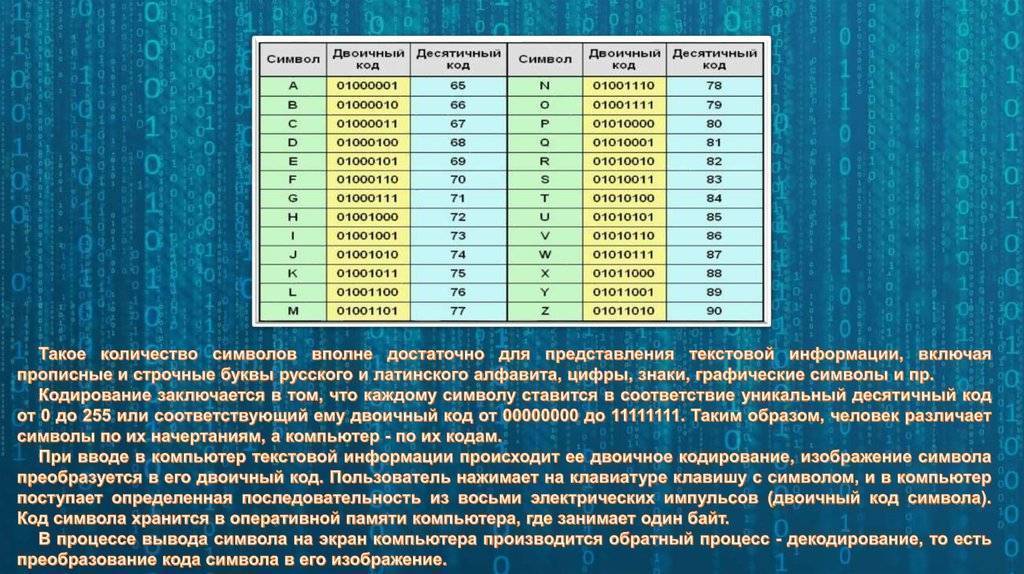

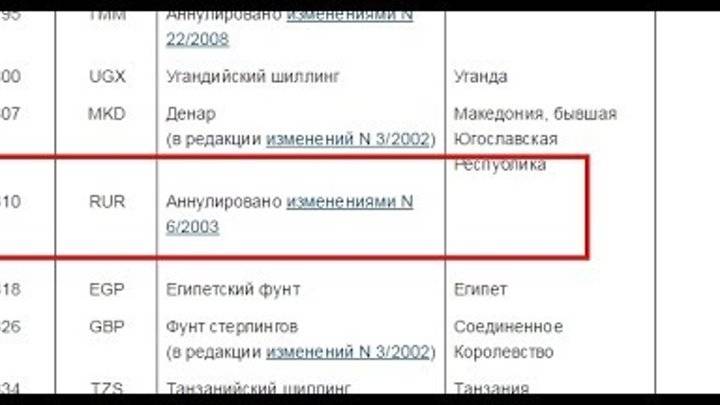

5.2. В последовательности чисел шестнадцатеричные цифры, обозначаемые буквами латинского алфавита “а” – “f”, должны быть преобразованы в десятичные числа в соответствии со следующей таблицей замен:

| Буква латинского алфавита | а | b | с | d | е | f |

|---|---|---|---|---|---|---|

| Числовой эквивалент | 10 | 11 | 12 | 13 | 14 | 15 |

5.3. В последовательности чисел каждому числу слева направо циклически присваивается порядковый номер от 1 до 10.

5.4. Каждое число в последовательности чисел умножается на присвоенный ему порядковый номер.

5.5. Полученные произведения суммируются, а затем делятся на 16 с остатком.

5.6. В случае если остаток от деления представляет собой двузначное число, оно должно быть преобразовано в шестнадцатеричную цифру в соответствии с таблицей замен, приведенной в настоящего пункта.

5.7. Остаток от деления в шестнадцатеричном представлении указывается в качестве контрольного символа УИД.

6. Присвоение источником формирования кредитной истории одного УИД нескольким договорам (сделкам) не допускается.

7. Настоящее указание вступает в силу по истечении 10 дней после дня его официального опубликования.

| ПредседательЦентрального банкаРоссийской Федерации | Э.С. Набиуллина |

Зарегистрировано в Минюсте РФ 30 октября 2019 г.

Регистрационный № 56361

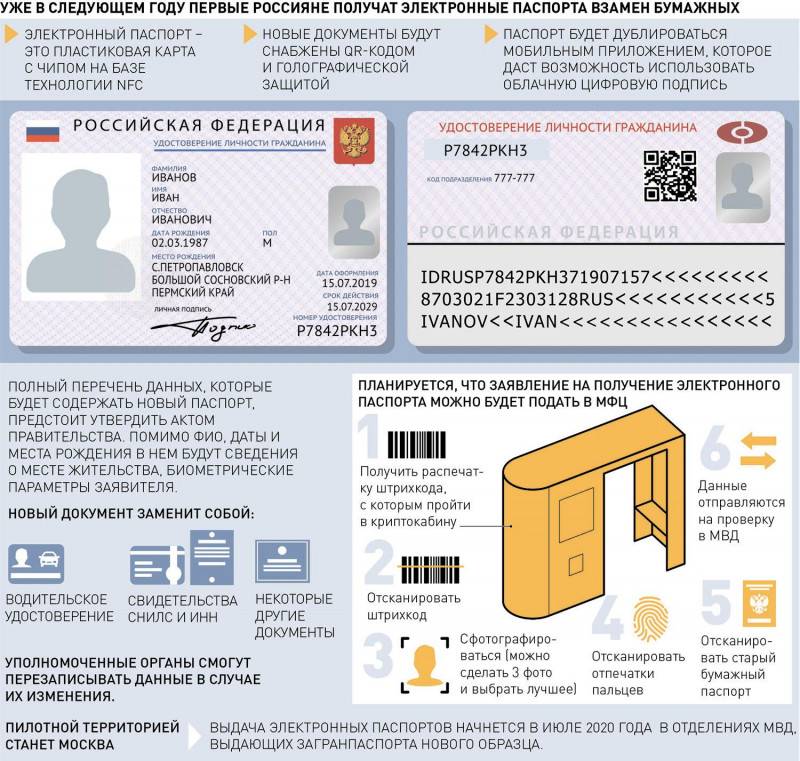

Риски при введении уникального номера

Введение для каждого гражданина России единого идентификатора к 2019 году однозначно повысит риск компрометации данных. Мошеннику будет достаточно знать хотя бы один идентификатор, чтобы получить о человеке исчерпывающую информацию, указанную в других документах. Так, например, он может использовать серию и номер паспорта, чтобы по ним узнать уникальный номер, а уже по нему выяснить ИНН или пенсионное удостоверение.

Разработка универсального идентификатора не является российской. В ряде государств уже применяются аналогичные системы. На момент рождения ребенку присваивается номер, по которому он впоследствии получает паспорт, полис медицинского страхования, удостоверение водителя и прочие документы. В Финляндии идентификатор носит название HETU, во Франции — INSEE. Но дальше всех в этой системе ушла Индия. Ввиду своей густонаселенности к номеру биометрической карточки под названием Aadhaar привязывают PANCard (карточка налогоплательщика), номер счета в банке, Voter ID Card (карта для выборов), RationCard (карточка для получения продуктов), карту газового обеспечения и даже номер мобильного телефона.

По мнению некоторых экспертов со временем единые идентификаторы смогут заменить вообще все документы, даже паспорт. Пока эти прогнозы звучат довольно фантастично, но то, что ввода системы россиянам уже не избежать – это факт.

- Новый российский паспорт в 2019 году

- Чипизация детей к 2019 году

Проект Банка России “Методические рекомендации о порядке формирования и присвоения уникального кода идентификации договора” (по состоянию на 23.06.2015)

7 июля 2015

Глава 1. Общие положения

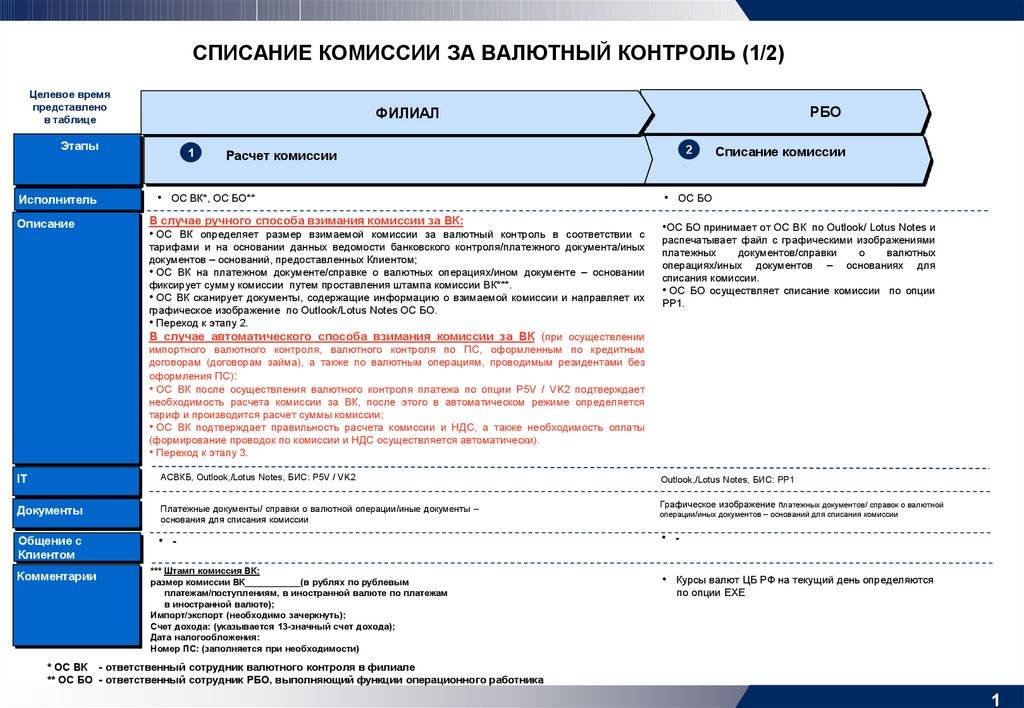

Методические рекомендации о порядке формирования и присвоения уникального кода идентификации договора (далее – Методические рекомендации) разъясняют процедуру формирования и присвоения уникального кода идентификации договора, который должен содержаться в информации, представляемой в репозитарий, в соответствии с Указанием Банка России от 30 апреля 2014 года № 3253-У «О порядке ведения реестра договоров, заключенных на условиях генерального соглашения (единого договора), сроках предоставления информации, необходимой для ведения указанного реестра, и информации из указанного реестра, а также предоставления реестра договоров, заключенных на условиях генерального соглашения (единого договора), в Центральный банк Российской Федерации (Банк России)» (далее – Указание Банка России № 3253-У), зарегистрированным Министерством юстиции Российской Федерации 26 мая 2014 года № 32434, 24 сентября 2014 года № 34120 («Вестник Банка России» от 4 июня 2014 года № 52, от 1 октября 2014 года № 87, от 31 марта 2015 года № 28).

1.2. Уникальный код идентификации договора – это уникальный код, формируемый и присваиваемый договорам, указанным в пунктах 2 и 3 Указания Банка России № 3253-У, а также генеральному соглашению (единому договору) (далее – договор), который обеспечивает однозначную идентификацию договоров для целей предоставления информации в репозитарий. Уникальный код идентификации договора по соглашению сторон может быть присвоен иным видам договоров, не указанным в настоящем пункте.

1.3. Формирование нового уникального кода идентификации договора осуществляется:

в момент заключения договора;

при замене первоначального обязательства, существовавшего между сторонами договора, другим обязательством между теми же лицами (новация);

в случае, когда обязательство, существующее между сторонами договора, заключенного не с центральным контрагентом, прекращается заменой нового обязательства между каждой из сторон указанного договора и центральным контрагентом в соответствии с частью 12 статьи 4 Федерального закона от 07.02.2011 № 7-ФЗ «О клиринге и клиринговой деятельности» (Собрание законодательства Российской Федерации, 2011, № 7, ст. 904; № 48, ст. 6728; 2013, № 30, ст. 4048).

Уникальный код идентификации договора по соглашению сторон может быть присвоен действующему договору в случае, если такому договору ранее не был присвоен уникальный код идентификации договора, для договоров, заключенных до 1 июля 2016 года.

_____________________________

* В соответствии с Указанием Банка России № 3253-У – Unique Trade Identifier, UTI.

Глава 2. Структура уникального кода идентификации договора

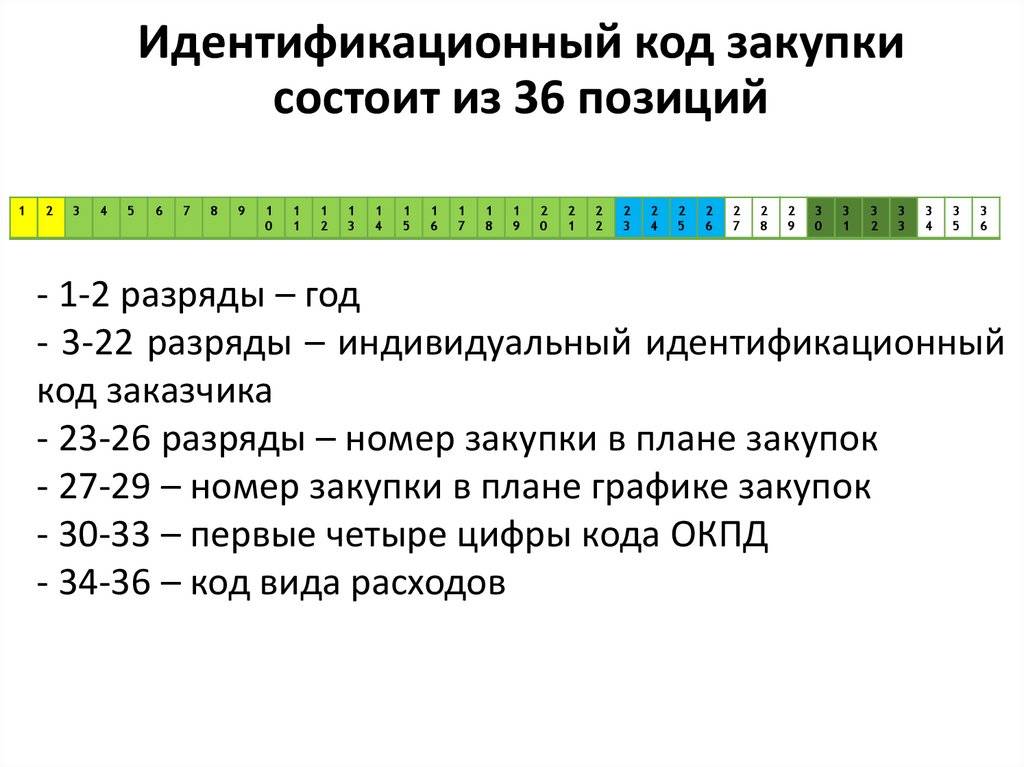

2.1. Уникальный код идентификации договора состоит из следующих частей:

префикс уникального кода идентификации договора;

идентификатор сделки.

2.2. Префикс уникального кода идентификации договора состоит из 10 символов, соответствующих символам международного кода идентификации юридического лица, осуществляющего формирование и присвоение уникального кода идентификации договора (далее – формирующее лицо). Выбор указанных символов осуществляется в соответствии с алгоритмом, определенным формирующим лицом.

2.3. Идентификатор сделки формируется в составе не более 42 символов в соответствии с алгоритмом, определенным формирующим лицом.

2.4. Для формирования идентификатора сделки используются следующие символы: Z, Y, X, W, V, U, T, S, R, Q, P, O, N, M, L, K, J, I, H, G, F, E, D, C, B, A, 9, 8, 7, 6, 5, 4, 3, 2, 1, 0. Использование иных символов недопустимо.

2.5. Формирующее лицо должно обеспечить уникальность кода идентификации договора.

_____________________________

* В

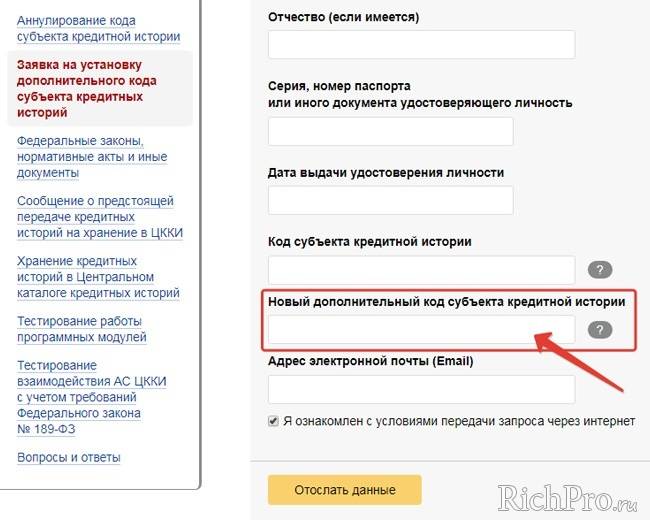

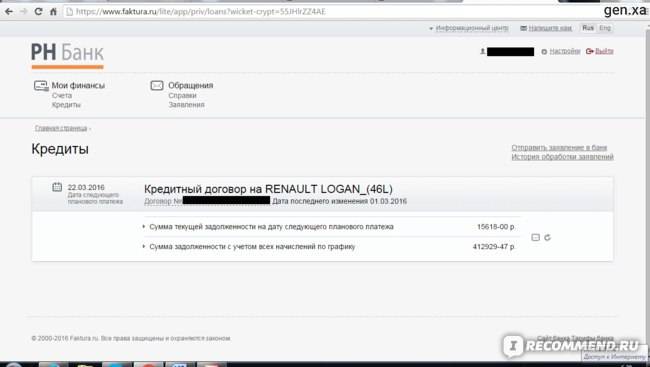

Понятие идентификатора кредитного договора

Он представлен длинным номером, который будет присваиваться каждому договору, составляемому между кредитором и заемщиком. Для каждого документа будет иметься свой номер, который никогда не повторится.

Он будет состоять из 52 цифр, причем с помощью первой половины номера можно определить организацию, выдавшую заемные средства, а с использованием оставшихся цифр выявляются параметры займа.

Предназначение

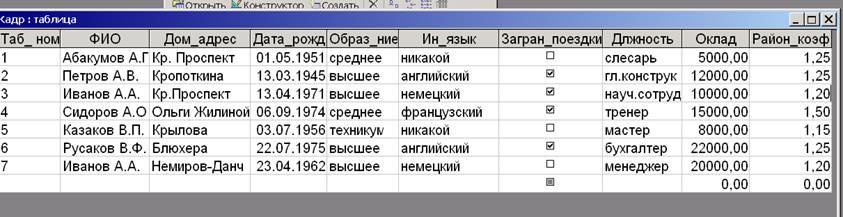

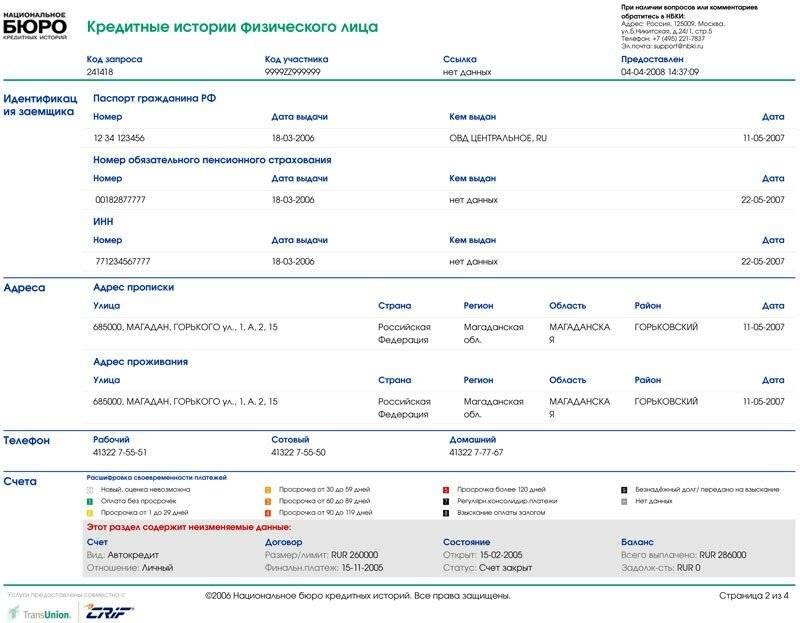

Основным предназначением данного идентификатора выступает возможность вносить в БКИ исключительно достоверные сведения. БКИ содержит данные обо всех заемщиках. С помощью информации из этого бюро можно определить, насколько добросовестным является конкретный заемщик.

Плохая кредитная история является основанием для отказа в выдаче займа. Нередко люди сталкиваются с тем, что у них появляется плохая кредитная история, хотя они всегда добросовестно справлялись со своими обязанностями, связанными с погашением кредитов.

Можно ли не возвращать кредит если нет договора? Ответ в видео:

Поэтому в БКИ часто появляются недостоверные сведения, причем ошибки могут быть обусловлены разными причинами:

- в БКИ могут отражаться разные сведения об одном кредите, поэтому при проверке выявляется, что одному человеку было выдано в одно и то же время якобы два займа;

- отражаются закрытые кредиты, которые фактически уже были погашены, но представители БКИ не получили соответствующую информацию от банка.

Такие существенные ошибки могут являться причиной того, что люди просто не могут получить новый займ, так как банки получают недостоверную информацию о добросовестности потенциального клиента.

Представители банка, увидев, что у человека имеется открытый кредит или просрочки, будут отказывать в выдаче заемной суммы, поэтому гражданин не сможет получить деньги для реализации личных целей. При этом человек не может получить от работников банка достоверную информацию о причине отказа.

К другим причинам путаницы относится то, что банки передают сведения о погашенном или просроченном займе не только в одно БКИ, но и в несколько таких учреждений. Это приводит к формированию недостоверной кредитной истории.

Чтобы предотвратить такие ошибки и хаос, вводится идентификатор кредитного договора. С его помощью банки и другие организации, заинтересованные в проверке кредитной истории конкретного гражданина, смогут получать исключительно достоверную и проверенную информацию.

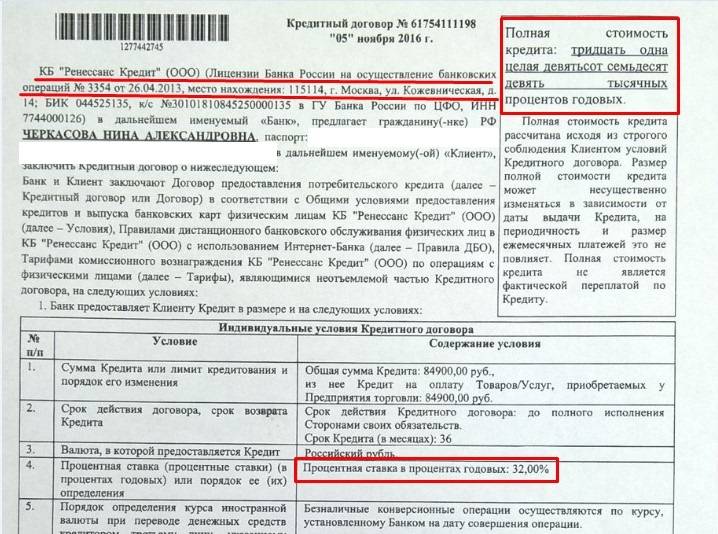

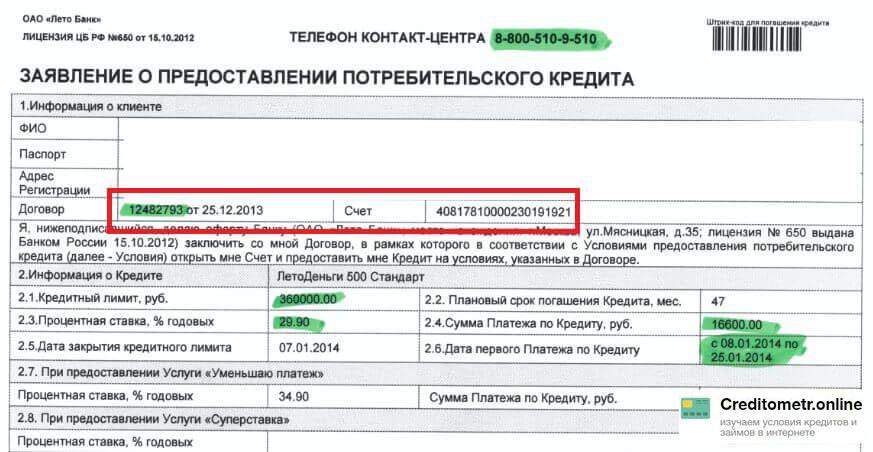

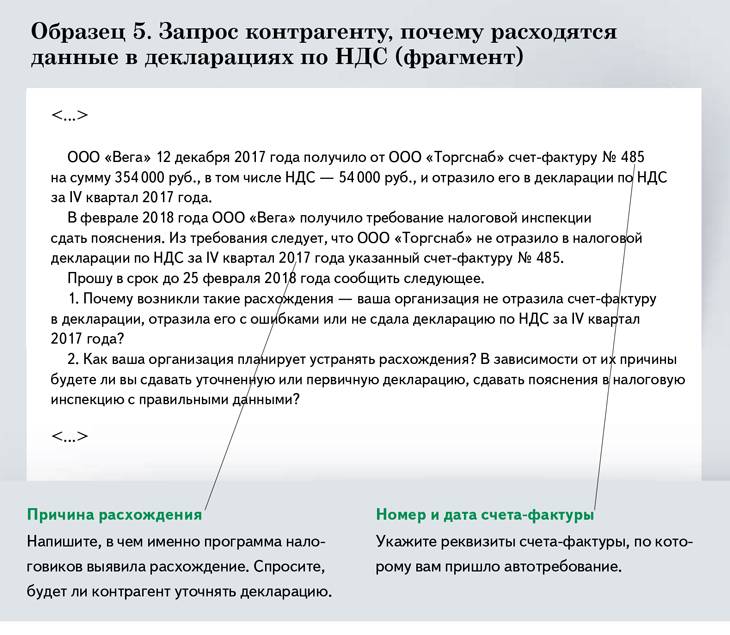

Кредитный договор. Фото jobvnet.ru

Кредитный договор. Фото jobvnet.ru

Это обусловлено тем, что все сведения в БКИ будут основаны исключительно на идентификаторах договоров, подписанных ранее конкретным заемщиком. Даже БКИ положительно относятся к введению данного идентификатора. Он выступает эффективным методом контроля.

Когда банки будут передавать сведения о новом займе, то они будут указывать идентификатор, присвоенный подписанному кредитного договору. Это позволит предотвратить разные ошибки, совершаемые программами или работниками БКИ.

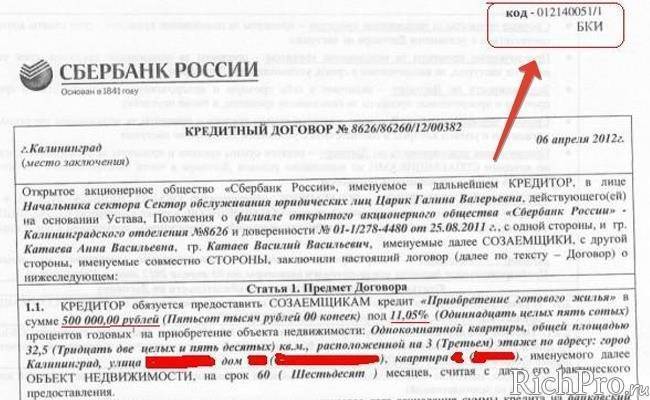

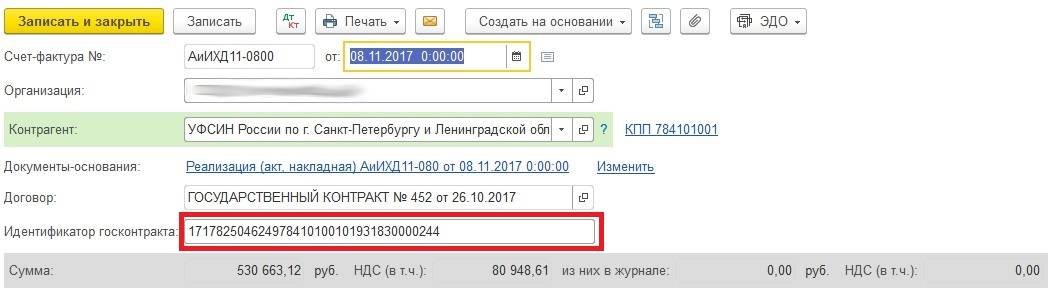

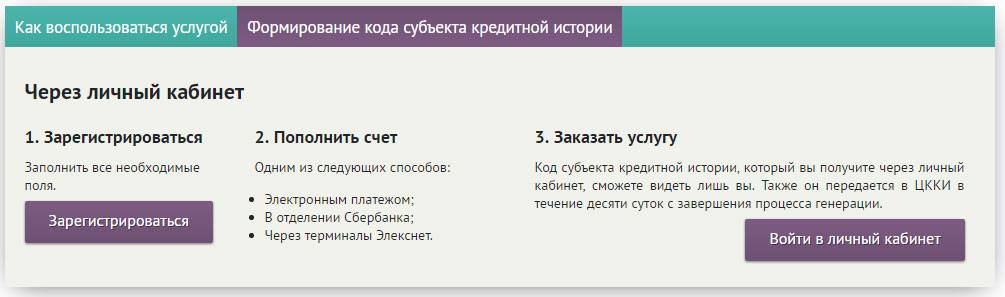

Как узнать номер

Узнать данный номер довольно легко, так как он прописывается непосредственно в кредитном договоре, составляемом с банком. Кредиторы при передаче сведений о конкретном заемщике и кредите отправляют в БКИ копию данного соглашения.

Когда расписку признают недействительной? Читайте тут.

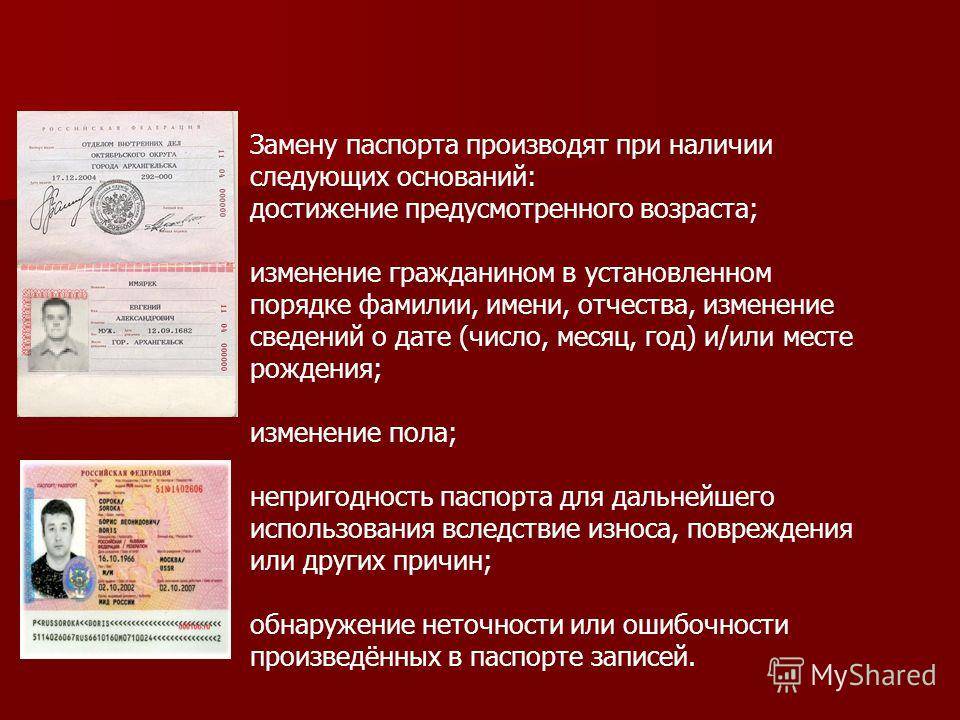

Благодаря данному номеру обеспечивается исключение ситуаций, когда после смены паспорта заемщика невозможно было получить сведения о его кредитной истории. Это же относится к ситуации, когда человек принимает решение сменить свое имя или фамилию.

Какие нарушения встречаются в кредитном договоре? Смотрите видео:

Поэтому будет учитываться только идентификатор договора. С помощью этого номера можно узнать точные сведения о том, насколько платежеспособным и ответственным заемщиком является конкретный человек.