Доступ закрыт

Однако российские соцсети ясно дали понять в ответах на вопросы dp.ru, что пока не готовы к взаимодействию с банками, которое предлагает Facebook. “ВКонтакте” не взаимодействует с банками напрямую и ни при каких условиях не сообщает скрытую информацию о пользователях третьим лицам (за исключением предусмотренных законом случаев). Разумеется, не предоставляется она и банкам”, — сообщили в пресс-службе соцсети.

В то же время ”

” отмечает, что пользователи добровольно выкладывают многие данные о себе в открытый доступ. “Нам известно, что банки сотрудничают со скоринговыми агентствами для анализа открытой информации о потенциальных заемщиках. Технически они могут собирать любые сведения, которые пользователи посчитали нужным выложить в открытый доступ и не скрывать настройками приватности. Однако, еще раз подчеркнем, что ни к какой скрытой информации доступа ни у банков, ни у их партнеров нет”, — констатируют представители компании.

”

” рассказали, что активно взаимодействуют с банками в разных сферах, но закрытую информацию не предоставляют

“В данный момент”Одноклассники”, которые входят в Mail.Ru Group, продают рекламу и делают различные срезы по аудитории через общую платформу MyTarget, которая помогает более эффективно находить потенциальных клиентов. При этом важно, что никаких персональных данных ни банкам, ни кому-то другому мы не передаем”, — сообщили в пресс-службе сети

Специалисты по скорингу со своей стороны подтверждают, что вынуждены мониторить только открытые данные. “Что касается данных, используемых НБКИ в скоринговой модели на основе данных из социальных сетей, то в ней учитывается только открытая информация. Таким образом, ее использование не противоречит российскому законодательству и применимо как для прогноза дефолта, так и для верификации заемщика”, — комментирует Алексей Волков.

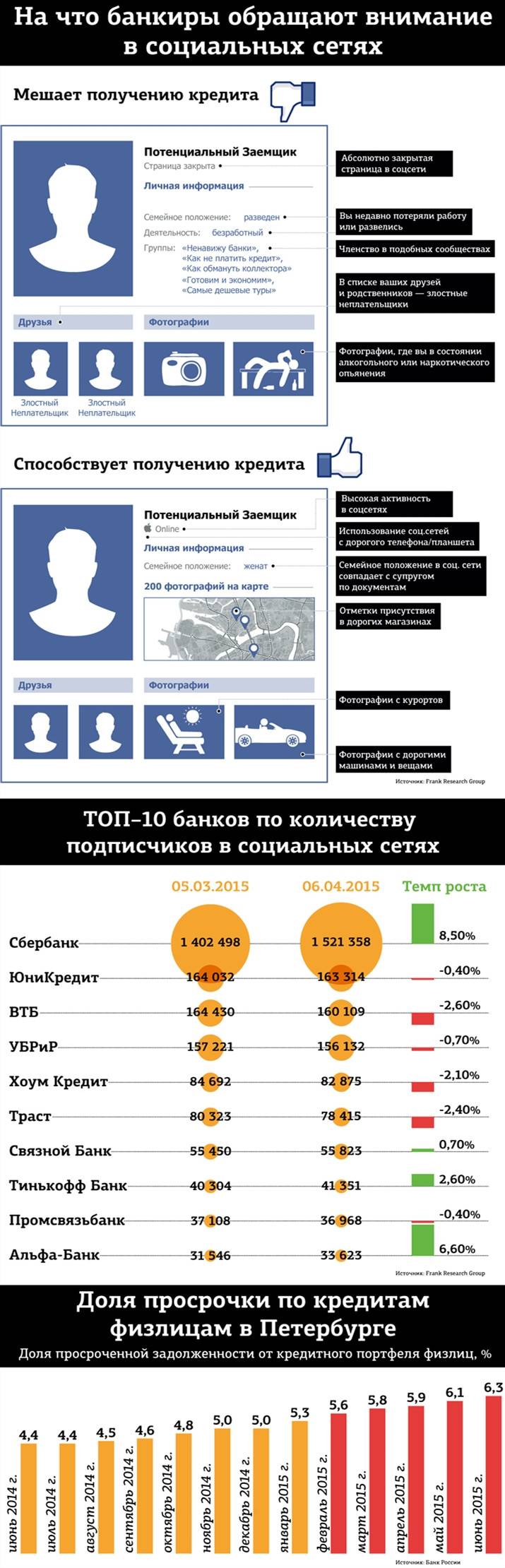

Тренд из-за рубежа может прийти не сразу, но всем уже давно понятно, что границы конфиденциальности по мере развития интернет-коммуникаций размываются. И банки будут активно пользоваться этим. По словам специалистов рынка, информации, которую клиент выкладывает в открытый доступ, на сегодняшний день бывает достаточно, чтобы дополнить его скоринговый “портрет”.

Скоринг или риск

Для того чтобы избегать роста просрочки, банки заранее оценивают потенциального заемщика и создают его “портрет” с помощью так называемых скоринговых моделей. Для этого заполняется некая анкета, разработанная оценщиками кредитных рисков: каждому пункту присваиваются баллы и в итоге составляется рейтинг клиентов. Скоринг основан на многолетнем анализе кредитных историй тысяч разных людей, он делит людей на группы, у каждой из них определенный закрепленный уровень платежеспособности.

Банк либо занимается скорингом сам, используя определенную уже готовую программу и оценивая клиента “на глаз”, либо обращается к скоринговым агентствам и кредитным бюро. По словам экспертов, скоринг и в целом первоначальная оценка заемщика, которая включает запрос кредитной истории в бюро (что не бесплатно для банка), ее изучение, оценка и принятие решение на кредитном комитете банка, — это самая дорогостоящая часть кредитования.

К слову, самый мощный скоринг должен быть у банков, бизнес-модель которых основана на “быстрых” потребительских кредитах на небольшие суммы. Если ипотека и автокредит предполагают наличие залога (человек попросту может потерять жилье или машину, если не будет платить по кредиту), то по потребительским кредитам чаще всего возникает просрочка.

По словам специалистов кредитных бюро, банки не экономят на проверке заемщиков, несмотря на падение собственных доходов: спрос на скоринг растет.

Если раньше большинство банков ориентировались на массовый охват клиентов и быстрый рост кредитного портфеля, то новая парадигма ориентирована на более тщательный анализ клиентов и снижение аппетита к риску. В этих условиях для кредиторов повышается значимость информации о клиентах и инструментов оценки риск-профиля заемщика. Соответственно, растет спрос как на данные НБКИ, так и на модели прогноза риска, базирующиеся на кредитных историях заемщиков и дающие оценку вероятности их дефолта. Прежде всего, речь идет о скоринг бюро НБКИ. Не меньшим спросом пользуется так называемый фродскор (fraud score) – модель НБКИ, оценивающая вероятность кредитного мошенничества на этапе рассмотрения кредитной заявки.

Алексей Волков

директор по маркетингу Национального бюро кредитных историй (НБКИ)

Как защититься?

Конечно, каждому хочется верить, что он не попадется в подобную ловушку и не станет еще одной жертвой мошенников. Надежда на «авось» штука хорошая, но ненадежная. Лучше все же быть осторожным и знать, как предохраниться от подобного развода, чем потом продавать свое жилье, чтобы погасить сумасшедший долг.

Мы все, когда берем кредиты и займы, интересуемся лишь тем, чтобы взять их на наиболее выгодных и удобных условиях. Ух ты, 1% в день вместо 2%, как у другой фирмы? Супер! Надо предоставить всего лишь паспорт, да и то, отправив скрин онлайн? Отлично, ведь не надо никуда тащиться и заботиться о пакете документов! Обещают, что вам точно не откажут? Ну все, точно надо брать займ здесь.

К сожалению, если вы будете думать только в подобном духе, заботясь лишь, где проще всего можно взять микрозайм и с наиболее низкими процентными ставками, то ваши шансы наткнуться на мошенника только повысятся. Ведь как те ловят своих жертв? Правильно, на живца. И приманкой в данном случае служит именно «выгодное предложение» — низкий процент и удобство.

В-первую очередь, если вы хотите обезопасить себя, то должны смотреть на другие показатели, а именно на:

- Наличие государственной регистрации у МФО. Проверить это можно на сайте Центробанка России – cbr.ru.

- Отзывы. Что пишут об этом МФО? Не были ли обмануты клиенты, решившиеся воспользоваться его услугами. Искать лучше на независимых ресурсах, а не на сайтах-обзорниках микрокредитных организаций. Форумы, сайты-отзовики – смотреть следует здесь.

- Срок работы МФО.

- Предоставление договора, который оформлен по правилам Центробанка.

Деньги в долг берите именно у тех компаний, которые действительно осуществляют финансовую деятельность. Компаний-однодневок по выдаче кредитов в интернете очень много. В лучшем случае, вам увеличат ваш долг и будут препятствовать внесению денег на счет или же выдадут средства на пару дней позже, чем по договору, но зато проценты будут идти уже с первого дня. В худшем, на ваши паспортные данные наберут кредитов во многих МФО, ну а вы узнаете об этом уже тогда, когда вам начнут поступать звонки, что вы должны пару тысяч рублей долга, ну а с пенни, процентами и штрафами и вовсе пару сотен тысяч.

Немногие знают, что, как и в банке, в МФО также можно потребовать справку о закрытии вашей кредитной линии. Каждая микрокредитная организация, работающая реально, выдает такие справки. Правда, лишь единицы из них упоминают об этом. Такая справка избавит вас от любых претензий впоследствии. Взяли займ, выплатили все, обязательно возьмите справку. На тот самый случай, если вам вдруг потом решат предъявить какие-либо претензии, что вы выплатили не все и с учетом процентов и пени должны кругленькую сумму.

Если же все-таки вы попали в такую ситуацию, что с вас микрофинансовая организация требует денег, которых вы не брали у нее, не ведитесь на провокацию! Не поддавайтесь прессингу и ни в коем случае не выплачивайте им деньги! Обратитесь в БКИ (Бюро кредитных историй) и сделайте запрос, чтобы вас проверили, не состоите ли вы в списке должников и нет ли «грязного» пятна на вашей кредитной истории. Необходимо будет приложить скан двух страниц паспорта. Стоимость проверки – 350 рублей. Обратитесь в Службу безопасности и объясните свою ситуацию.

Напишите заявление в полицию и получите документ от дежурного, что он принял его. Также подайте заявление в ту организацию, которая требует у вас деньги. Заодно потребуйте от них, чтобы они предоставили вам сведения, с какого номера пришло подтверждение кредита и на какой счет был перечислены деньги. После этого можно подавать в суд. Для потерпевшего есть большой плюс, заключающийся в том, что как такового договора не было. Если проверка покажет, что номер, указанный для подтверждения займа, и счет вам не принадлежат, то обвинения с вас будут сняты.

Обращение в МФО уже не несет ничего хорошего. Все-таки брать в долг под 600-1000% годовых и переплачивать сумасшедшие деньги не очень хорошая идея. Но вот обращение в псевдо-МФО и вовсе выльется вам в долги, из которых будет нереально трудно выбраться. На ваше имя будет взята крупная сумма в 50-70 тыс. рублей минимум и вдобавок сверху будут накручены огромные проценты+штрафы+пеня за просрочку выплат, так как вы узнаете о займах только спустя несколько месяцев, когда вами вплотную займутся коллекторы. И, к сожалению, доказать, что деньги взяли не вы, и отменить эти займы будет очень сложно. Вам здорово потрепают нервы, пытаясь выбить «долг». Паспорт ваш подан? Ваш! Данные в заявке ваши указаны? Ваши! Ну, значит, вы и взяли! Будьте добры, выплачивайте.

Доступ закрыт

Однако российские соцсети ясно дали понять в ответах на вопросы dp.ru, что пока не готовы к взаимодействию с банками, которое предлагает Facebook. “ВКонтакте” не взаимодействует с банками напрямую и ни при каких условиях не сообщает скрытую информацию о пользователях третьим лицам (за исключением предусмотренных законом случаев). Разумеется, не предоставляется она и банкам”, — сообщили в пресс-службе соцсети.

В то же время ”

” отмечает, что пользователи добровольно выкладывают многие данные о себе в открытый доступ. “Нам известно, что банки сотрудничают со скоринговыми агентствами для анализа открытой информации о потенциальных заемщиках. Технически они могут собирать любые сведения, которые пользователи посчитали нужным выложить в открытый доступ и не скрывать настройками приватности. Однако, еще раз подчеркнем, что ни к какой скрытой информации доступа ни у банков, ни у их партнеров нет”, — констатируют представители компании.

”

” рассказали, что активно взаимодействуют с банками в разных сферах, но закрытую информацию не предоставляют

“В данный момент”Одноклассники”, которые входят в Mail.Ru Group, продают рекламу и делают различные срезы по аудитории через общую платформу MyTarget, которая помогает более эффективно находить потенциальных клиентов. При этом важно, что никаких персональных данных ни банкам, ни кому-то другому мы не передаем”, — сообщили в пресс-службе сети

Специалисты по скорингу со своей стороны подтверждают, что вынуждены мониторить только открытые данные. “Что касается данных, используемых НБКИ в скоринговой модели на основе данных из социальных сетей, то в ней учитывается только открытая информация. Таким образом, ее использование не противоречит российскому законодательству и применимо как для прогноза дефолта, так и для верификации заемщика”, — комментирует Алексей Волков.

Тренд из-за рубежа может прийти не сразу, но всем уже давно понятно, что границы конфиденциальности по мере развития интернет-коммуникаций размываются. И банки будут активно пользоваться этим. По словам специалистов рынка, информации, которую клиент выкладывает в открытый доступ, на сегодняшний день бывает достаточно, чтобы дополнить его скоринговый “портрет”.

Скажи, кто твой “друг”, и я скажу, какой ты заемщик

Социальные сети пока не были готовы к тесному сотрудничеству с банками в сфере проверки заемщиков. Как правило, это сотрудничество ограничивается таргетированной рекламой. Однако сделал неожиданный для рынка шаг вперед: 4 августа он запатентовал систему, основанную на так называемых “авторизованных узлах”, которая позволяет банкам выяснить, какие люди входят в близкое окружение потенциального заемщика и оценить их платежеспособность (информация о патенте опубликована на официальном сайте Американского бюро по патентам и товарным знакам).

Смысл системы, которая может быть запущена, в том, что, когда банк берет в обработку кредитную заявку того или иного человека, он получает доступ к этим узлам, с помощью которых по безопасному соединению запрашивает сведения о финансовой состоятельности людей, которые в “друзьях” у заявителя. И если их общий кредитный рейтинг оказывается достаточным, соцсеть сообщает сотруднику банка, что он может дальше рассматривать эту кредитную заявку пакета документов. Если рейтинг друзей оказывается ниже необходимого уровня, заявка на кредит автоматически отклоняется. При этом чем ближе “друг” общается с потенциальным заемщиком, тем больше значимость его кредитной истории. Когда может быть запущена система и каким банкам она будет доступна, Facebook не комментирует.

“Авторизованные узлы” и информация о том, с кем пользователь чаще всего общается, означает информацию, которая не относится к открытому доступу в большинстве соцсетей. Это значит, что речь идет о дополнительном источнике информации о клиенте — сведениях о его окружении, за которые банки могли бы хорошо заплатить. Пока же банки могут анализировать только информацию в открытом доступе.

Способы получения ипотеки с плохой кредитной историей

Клиент с испорченной кредитной историей, не успевший ее исправить, всегда беспокоится, сможет ли он оформить ипотечный кредит на жилье.

Все вполне реально, но действовать для достижения цели лучше в разных направлениях:

- В первую очередь, отправьте запросы в большие хорошо известные банки;

- Обратитесь в небольшие финансовые учреждения, которые борются за клиентуру;

- Добейтесь просрочки от застройщика;

- Не пожалейте денег на услуги квалифицированных специалистов в сфере финансов;

- Займитесь исправлением плохой кредитной истории и чем быстрее, тем лучше для вас.

Потребительский кредит

Важно помнить, ипотека на жилье тоже является займом. При некоторых обстоятельствах проще и лучше будет взять потребительский кредит. Его разница от ипотечного в том, что оформить его проще и быстрее

Не нужно много документов, условия более простые, хотя процентная ставка всегда будет выше

Его разница от ипотечного в том, что оформить его проще и быстрее. Не нужно много документов, условия более простые, хотя процентная ставка всегда будет выше.

Потребительский займ для приобретения жилья целесообразно брать, если у вас уже имеется не менее 70% от всей стоимости квартиры. Тогда за несколько лет можно выплатить остаток и стать полноправным хозяином своего дома.

Если ваших сбережений хватит только на оплату 50% суммы, то лучше оформлять ипотечный кредит, поскольку его можно растянуть на несколько десятков лет.

Подача заявки в крупные банки

Если банк крупный и почитаемый, это не значит, что заемщику с плохой кредитной историей не светит ипотека в нем.

Современная кризисная ситуация диктует свои правила банкам, потому они обслуживают не «идеальных» клиентов, предлагая им особенные условия:

- Процентная ставка всегда повышенная;

- Срок выплаты значительно сокращается;

- Большее количество надежных поручителей;

- Первоначальный взнос намного выше, чем обычно;

- Наличие стабильной и высокооплачиваемой работы;

- Приобретаемое жилье является залогом.

Договор составляется таким образом, что банк при любых исходах ничего не теряет. Если клиент не вносит регулярные платежи, то ипотечное жилье становится собственностью финансового учреждения.

Подача заявки в небольшие банки

Если крупный банк отказал вам в ипотечном кредитовании, то попытать счастья можно в небольших финансовых учреждениях, которые недавно начали свою работу. Для расширения клиентской базы и влияния на рынке финансов они взаимодействуют с разными заемщиками.

Взять ипотеку в кредитной организации

На данное время существует много разных кредитных организаций. Они дают кредит только по данным паспорта без проверки финансовой истории, но суммы незначительные и срок кредитования не долгий.

Ипотека по АИЖК

АИЖК не относится к банковским учреждениям. Это агентство, которое было специально создано, занимается выдачей ипотечного займа населению. Оно поддерживает государственные программы и проекты.

Подробнее про АИЖК мы написали в этой статье.

Условия более выгодные, чем предоставленные банками.

Важно знать:

Рассрочка от застройщика

Идеальным вариантом для клиентов с плохой кредитной историей является ипотечный займ от застройщика.

Компании-строители более чем просто заинтересованы во вложении инвестиций, потому сотрудничают с покупателями и не интересуются состоянием их финансовой истории.

Взамен застройщик предлагает заемщикам рассрочку на недлительный срок, обязательный первый платеж и приобретение квартиры в период строительства.

Исправляем кредитную историю

Вся информация о клиентуре в базе данных банков хранится 35 лет, а в Базе кредитных историй не дольше 15 лет. Это очень долго, чтобы выжидать, поэтому лучше самому начать исправлять свою финансовую историю.

Инструкция в видео формате по исправлению КИ:

В первую очередь, вам стоит обратится в БКИ и получить сведения о себе. Услуга бесплатная, если запрос подается не чаще 1 раза в год.

Когда вы получили ответ, предпримите немедленно любые действия, чтобы доказать свою невиновность и правоту. Вооружитесь необходимыми справками и сведениями, которые подтверждают причины неплатежеспособности.

Чтобы в будущем избежать проблем, действовать так необходимо всегда. Банк просто даст вам кредитные каникулы и вы не испортите свою финансовую историю.