Кто такой созаёмщик?

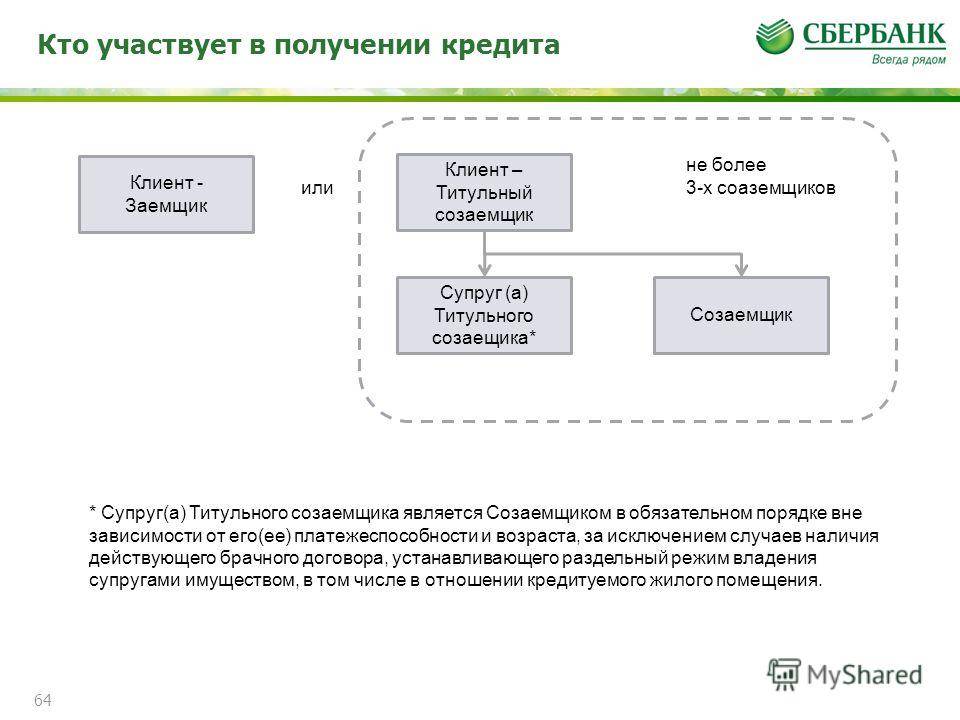

Созаёмщиком по ипотечному кредиту могут выступать сразу несколько человек, но не более четырех по одному кредитному договору.

Созаёмщик наравне с владельцем новой недвижимости несет ответственность по ипотечному кредиту, он первый к кому обратится банк с просьбой о выплатах по ипотеке, если основной заемщик по каким-либо причинам перестанет платить по кредиту.

Прибегнуть к помощи созаёмщика приходится тем потенциальным покупателям ипотечных квартир, которым не хватает собственного дохода для получения необходимой суммы банковских средств. Если банк сочтет, что вашего дохода недостаточно, чтобы выдать вам необходимую на покупку квартиры сумму, то у вас три варианта действий:

- Найти более дешевое жилье, меньшее по площади или худшее по условиям, на покупку которого хватит той суммы, что вам готов выдать банк.

- Взять дополнительный кредит в этом или другом банке, но, очевидно, что платить по ипотеке и одновременно еще по одному кредиту – под силу далеко не каждому.

- Найти созаёмщика, банк рассмотрит ваш с ним совокупный доход и одобрит большую сумму ипотечных средств.

Если вы выберете последний вариант, то при оформлении созаёмщика будут соблюдены такие условия:

- Банк готов рассматривать доход постороннего человека только в том случае, если вам не хватает собственного уровня доходов на заявленный объект недвижимости.

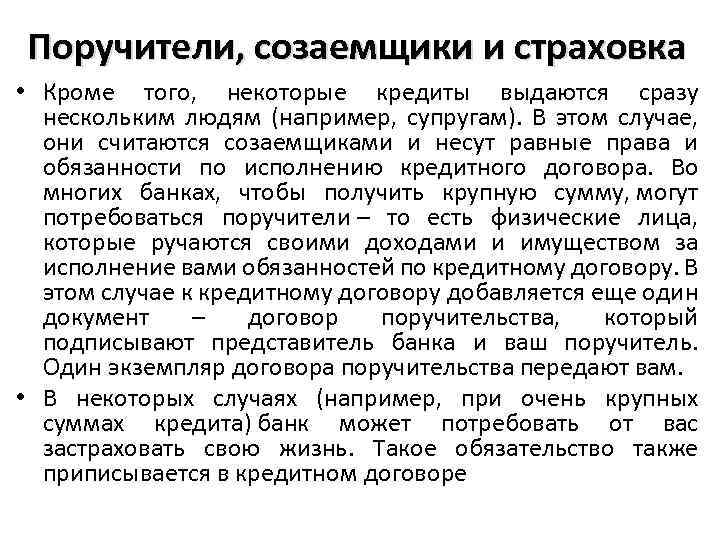

- Все заемщики, и основной – владелец недвижимости, и дополнительные – несут равную ответственность перед банком в соответствии с кредитным договором.

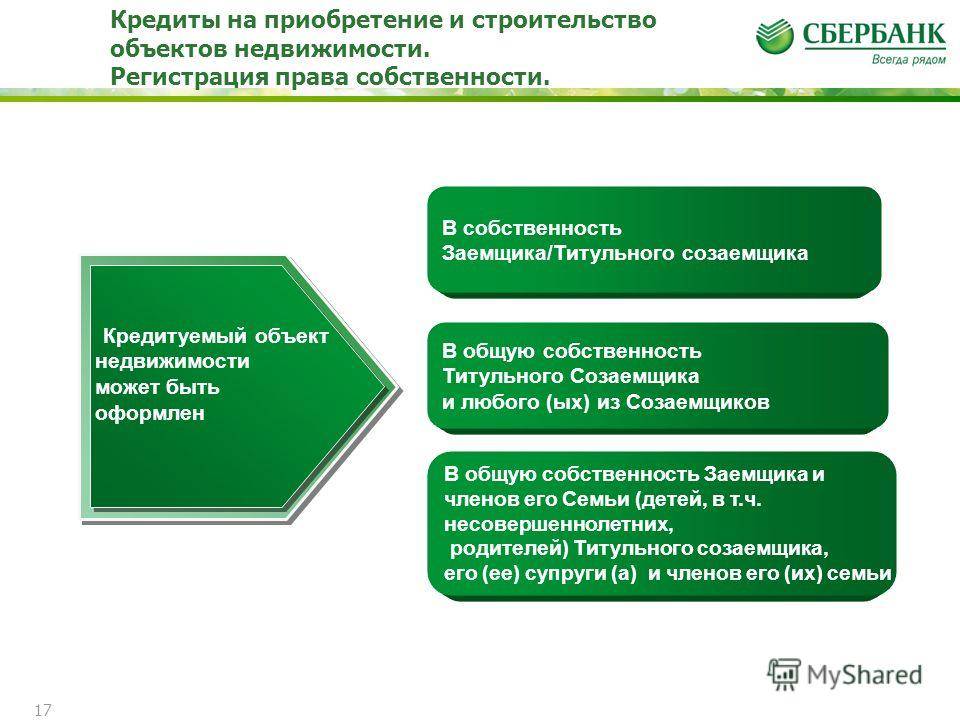

- Созаёмщик также подписывает ипотечный договор и может являться владельцем части покупаемой квартиры.

- Обязанность по выплате долга автоматически переходит созаёмщику, если основной плательщик перестает вносить ежемесячные платежи, даже если он не имеет на это уважительных причин.

Как найти созаёмщика по ипотеке?

Искать созаёмщика по ипотеке – дело хлопотное, не каждый готов разделить с чужим человеком или даже с родственником многолетнее ипотечное бремя. Все понимают, что ипотека выдается не на год, средний срок жилищного кредитования в нашей стране составляет – 10 лет. А это значит, что человек, решаясь стать созаёмщиком, по сути, становится таким же официальным должником банка, как и основной владелец квартиры.

Отметим, что почти любой гражданин может оформить ипотеку и без подтверждения собственного дохода, в таком случае на созаёмщиков по ипотеке ложится полная ответственность за уплату кредита.

Кто может стать созаёмщиком?

Как мы отметили ранее, по одному кредитному договору на покупку недвижимости выступить созаёмщиками одновременно могут до четырех, в редких случаях – до пяти человек. Чаще всего разделить с ними ипотечное бремя люди просят супругов, родителей или более дальних родственников.

Большинство банков готовы сделать созаёмщиком и абсолютно постороннего вам человека, при его согласии, конечно. Но как показывает практика, даже близкие друзья в такой просьбе часто отказывают будущему владельцу ипотечной квартиры, посторонние же люди соглашаются на это еще реже.

Если же созаёмщиком выступает ваш товарищ, он должен реально оценивать свою ответственность перед банком. Если основной плательщик станет, например, недееспособным и не сможет платить по кредиту, то созаёмщик будет обязан платить ипотеку ежемесячно согласно графику погашения задолженности. Отметим, что в таком случае созаёмщик имеет приоритетное право на дальнейшее право получения квартиры в собственность.

Итак, созаёмщик по ипотеке может быть оформлен банком в таких случаях:

- Основной покупатель квартиры не имеет должного дохода для получения полной суммы на приобретение жилья.

- Основной заемщик на время оформления ипотеки состоит в браке, супруг автоматически будет считаться созаёмщиков, согласно ст. 45 Семейного кодекса РФ.

- Покупатель квартиры с помощью ипотечных средств имеет достаточный уровень дохода, но оформляет недвижимость на лицо, которое не достигло совершеннолетия.

Созаемщик по ипотеке — кто это?

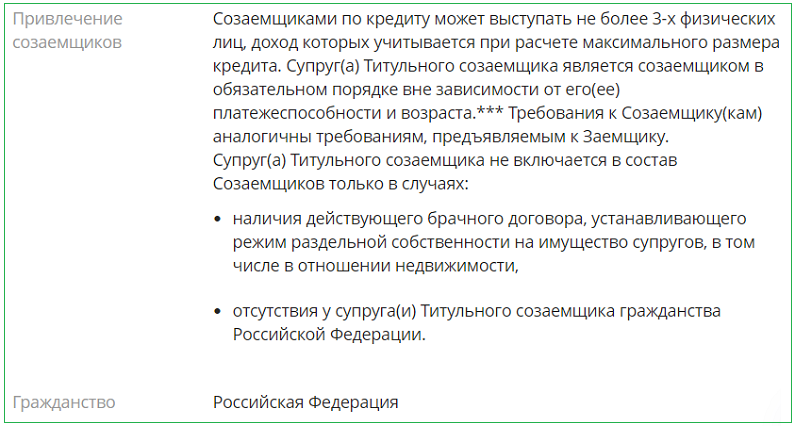

Для оценки финансовых рисков и расчета размера ипотечного займа рассматривается доход гражданина, подавшего заявку на кредитование. Если он недостаточен для запрашиваемой суммы, могут быть привлечены созаемщики. Это физические лица, которые будут совместно с заемщиком нести ответственность за своевременное погашение ипотеки, а также иметь равные с ним права на купленную в ипотеку жилую недвижимость (ст. 323 ГК).

При оформлении займа допускается участие не более 3 созаемщиков одновременно. Их доходы будут учтены при расчете кредита, отчего его сумма может увеличиться. Но при невозможности платить по ипотеке основного заемщика к возврату суммы банку будут призваны созаемщики.

Привлекая дополнительное лицо по кредитному договору, нужно знать следующее:

- Это единственный вариант получить кредит на покупку жилья, если собственных доходов недостаточно.

- Договор кредитования подписывают и основной и дополнительный заемщик, при этом созаемщик вправе претендовать на долю в приобретаемой квартире.

- Ответственность за выплату ипотечного займа в одинаковой мере делится на заемщика и созаемщика.

Кого называют созаемщиком по ипотеке?

Многие слышали о том, что при оформлении ипотеки требуется созаемщик, но не все знают кто этот человек.

Перед тем как взять на себя ответственность по принятию обязанностей дополнительного заемщика нужно разобраться с понятием и требованиями к этому участнику договора.

Созаещиком признается гражданин, который так же как и заемщик по ипотеке разделяет ответственность за оплату долга.

Если средства по различным причинам перестанут поступать на банковский счет, второе лицо, с которого банк будет требовать объяснений – это созаемщик.

Часто помощью созаемщика пользуются те граждане, чей доход недостаточен для самостоятельного внесения ежемесячных платежей.

Как правило, созаемщиками становятся близкие родственники получателя кредита: родители, супруги или близкие друзья.

Требования

Банки выставляют определенные требования к лицу, желающему участвовать в качестве созаемщика ипотечного кредитования.

В соответствии с действующим законодательством супруг или же супруга в любом случае будут являться созаемщиками.

На этот факт не может повлиять даже то, что на семейном совете было решено брать кредит только на одного из супругов.

Это связано с тем, что покупаемая жилплощадь будет общей.

Допускается привлечение нескольких созаемщиков, но не более четырех.

Основные требования, предъявляемые к созаемщикам, заключаются в следующем:

Важно иметь положительную кредитную историю, то есть отсутствие долгов по предыдущим банковским выплатам,

Возраст, начинающийся от 21 года и заканчивающийся 55 годами,

Пенсионер не может быть созаемщиком,

При покупке недвижимости в России созаещик должен иметь гражданство РФ,

Человек, разделяющий ответственность по уплате долга, должен быть платежеспособен,

Минимальный срок на текущем месте трудовой деятельности должен составлять не менее шести месяцев.

Многие банки предъявляют одинаковые требования к созаемщикам. Они должны предоставить те же бумаги, что и основной должник по ипотеке.

От них просят следующие бумаги:

- паспорт, где проставлена прописка в регионе подачи заявки на предоставление ипотеки,

- информация о членах семьи: свидетельство о браке или рождении детей,

- ИНН,

- СНИЛС,

- военный билет,

- документ, подтверждающий основание по месту регистрации,

- водительское удостоверение, если оно имеется,

- справка, являющаяся подтверждением платежеспособности, и трудовая книжка,

- диплом о законченном образовании.

Все вышеперечисленные документы являются основными, но иногда банки могут потребовать иные виды документов. Некоторые банковские организации требуют предоставить справку о состоянии здоровья, полученную в психоневрологическом диспансере.

Еще одним распространенным документом является налоговая отчетность за прошлый период, с обязательным заверением нотариуса.

Иногда банки просят предъявить документы, подтверждающие наличие недвижимости или автомобиля.

Правовой статус созаемщика при оформлении ипотеки

Под созаемщиками понимают солидарных заемщиков, от которых банк может истребовать возврата всей суммы задолженности по кредиту. Это значит, что при формировании просрочки банк вправе истребовать погашения задолженности от одного заемщика или от обоих.

По ипотечному договору может быть как один созаемщик, так и несколько (обычно до 2-3 человек). Обычно дополнительные созаемщики привлекаются, когда доходов супругов оказывается недостаточно для оформления всей суммы ипотеки.

Пока кредит не погашен, каждый созаемщик должен нести ответственность перед банком в части всей суммы задолженности. Банк не обязан урегулировать вопрос, кто будет погашать ипотеку и в какой пропорции. По сути, для банка имеет значение только то, чтобы ежемесячные платежи регулярно вносились на счет, а кто это будет делать и в какой пропорции – для него роли не играет.

При погашении ипотеки одним созаемщиком тот может потребовать от другого возврата части денежных средств. В законодательстве данная возможность именуется регрессным требованием, и она распространяется на отношения между основным заемщиком и созаемщиком. Например, заемщик погасил по ипотеке 3 млн р., в дальнейшем он вправе обратиться к созаемщику для погашения своей доли 50% в размере 1,5 млн р.

Созаемщики по кредиту могут как иметь родственные связи, так и не иметь их. Наиболее часто заемщик и созаемщик – это муж и жена. Но в качестве созаемщика могут выступать не только супруги, но и дети, сестры и братья, партнеры по бизнесу.

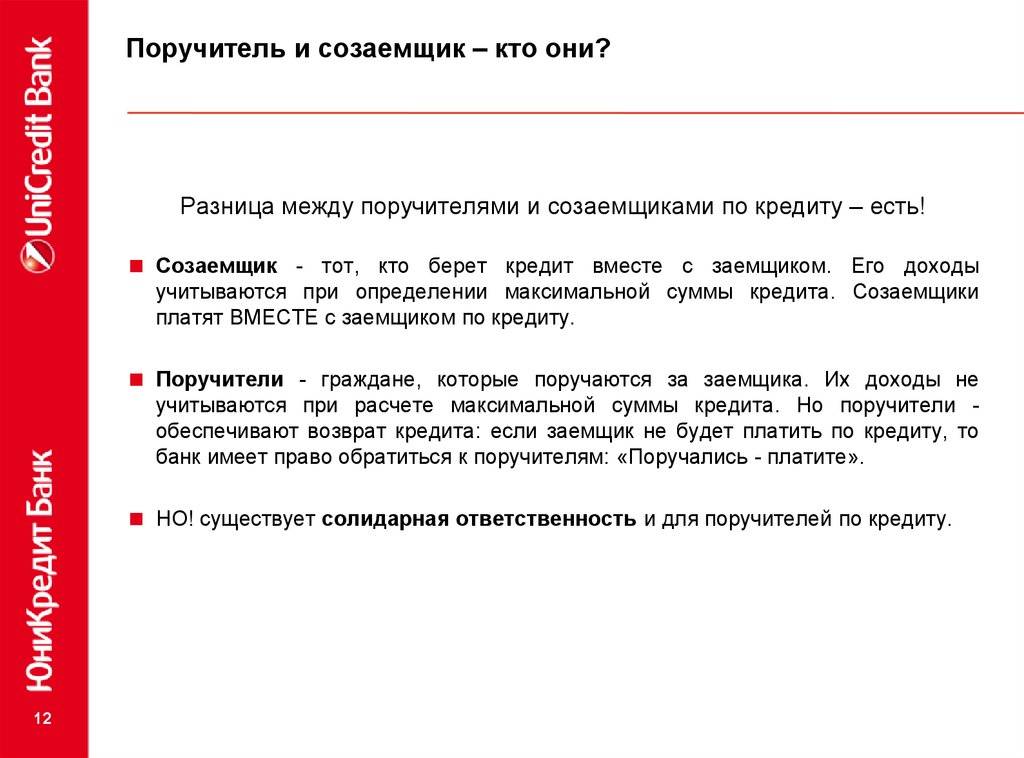

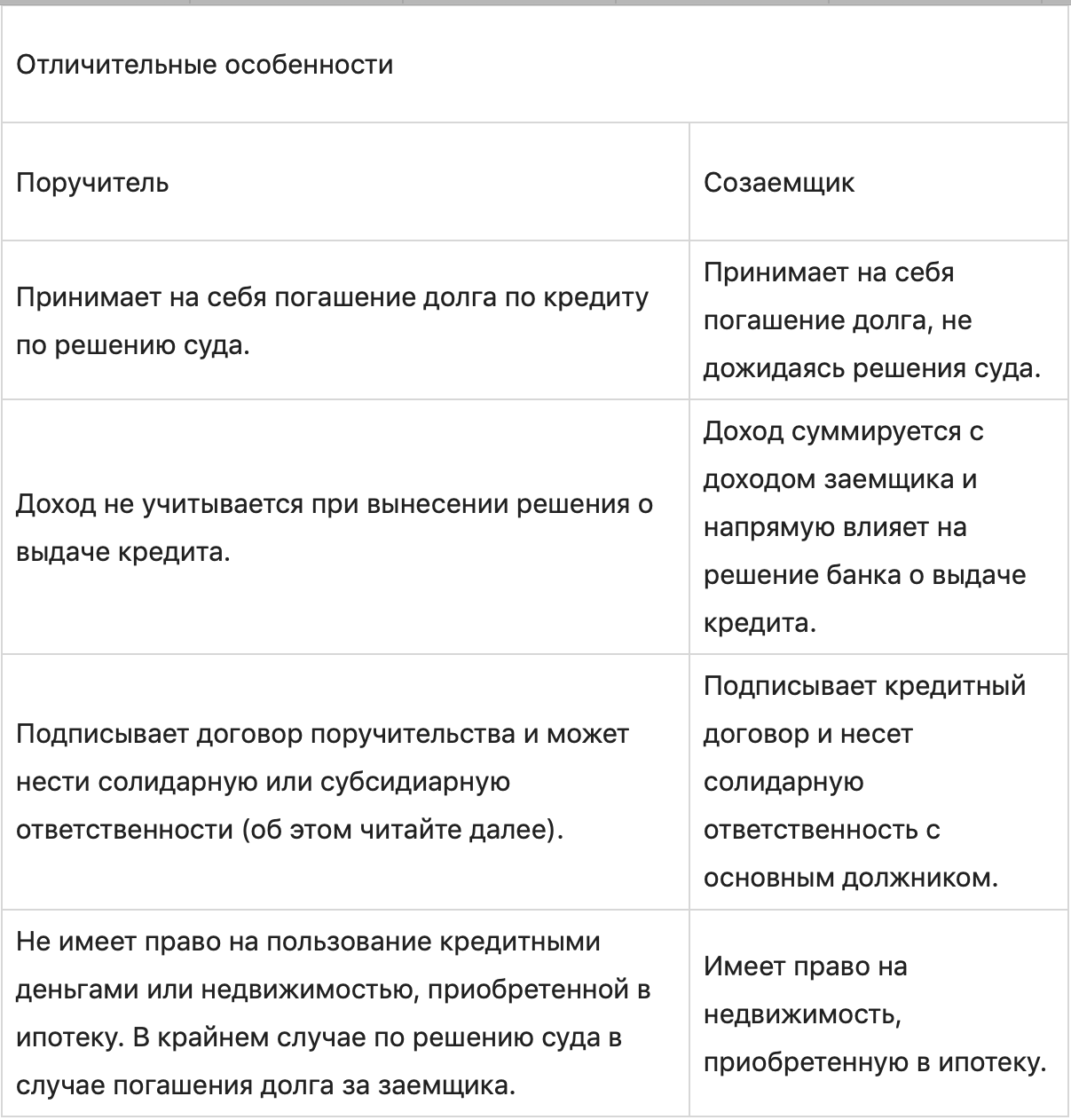

Права. Отличия от поручителя

Права созаемщика существенно отличаются от прав поручителя по ипотеке:

- Созаемщик обладает равными с заемщиком правами на квартиру.

- У созаемщика равная с заемщиком ответственность по ипотечному кредиту. Созаемщик обязан погасить задолженность заемщика по ипотеке, и он также несет всю кредитную нагрузку, если по каким-то причинам заемщик не внес свою часть платежей.

- Дополнительные условия договора могут изменять права, обязанности и ответственность созаемщика.

- Созаемщик лишен права отказа от своих обязательств в одностороннем порядке.

- Права созаемщика на квартиру определены его правовым статусом при оформлении.

- Право на оформление вычета при ипотеке принадлежит заемщику и созаемщику.

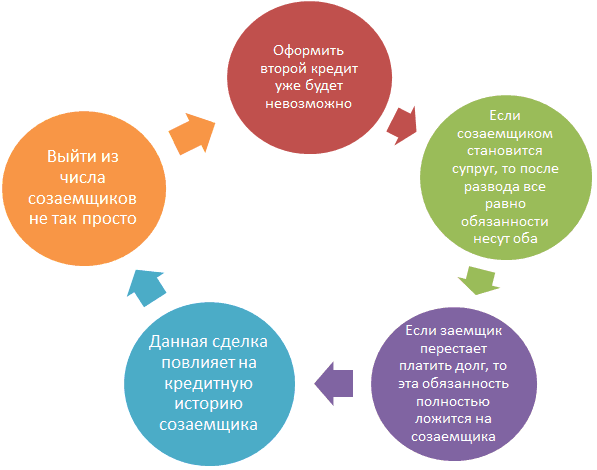

Созаемщик не вправе в одностороннем порядке отказаться от своих ипотечных обязательств. Право на выход из состава заемщиков для созаемщика обычно возникает только через суд, так как банки неохотно идут на изменение условий кредитного договора. Так, договориться с банком иногда допускается путем вывода одного созаемщика и привлечения вместо него – другого.

Вывод созаемщика из ипотечного договора может быть оправдан при расторжении брака и наличии судебного решения по разделу имущества. В решении суда должно значиться, что одна из сторон берет на себя выплату задолженности, а вторая отказывается от претензий к объекту.

Предъявляемые требования

Так как ответственность созаемщика по ипотечному договору не меньше, чем у основного заемщика, то банки проверяют его на платежеспособность, уровень доходов, качество обслуживания задолженности в прошлом и пр. Требования к созаемщикам обычно такие же, как и к заемщикам:

- Наличие российского гражданства, постоянной или временной регистрации.

- Хорошая кредитная история.

- Наличие трудового стажа – 3-6 месяцев.

- Возраст – от 21 года до 60 лет.

- Достаточный уровень платежеспособности.

Так, например, в Сбербанке к дополнительным требованиям к созаемщикам относят отсутствие статуса ИП, руководителя предприятия или собственника бизнеса.

Оформление ипотеки в 2020 году

Чем отличаются заемщик и созаемщик?

В банковской сфере между понятиями «созаемщик» и «заемщик» имеются некоторые отличия, а именно:

- Партнер по кредиту нужен будет лишь в том случае, если основному должнику будет самому сложно справиться с погашением кредита в финансовом плане;

- Если главный кредитный должник является, например, студентом, и поэтому не имеет необходимого дохода. Тогда всю оплату берет на себя созаемщик, которым может выступать в данном случае его родитель.

Возможные степени солидарности

В банковской практике есть такое понятие как степень сол идарности. Она обычно указывается в договоре, который заполняется между должниками по кредиту (созаемщиком и заемщиком) во время получения ипотечного кредита.

идарности. Она обычно указывается в договоре, который заполняется между должниками по кредиту (созаемщиком и заемщиком) во время получения ипотечного кредита.

Существует несколько вариантов степени солидарности:

- Созаемщик должен будет сам оплатить всю задолженность по ипотеке, если главный должник окажется неплатежеспособным;

- Партнер по кредиту сможет оплачивать данный долг в одинаковых частях с заемщиком.

В любом случае любой вариант солидарности должен быть в обязательном порядке зафиксирован в договоре, а не только на словах.

| Москва: +7 (499) 755-83-41Санкт-Петербург: +7 (812) 917-23-31 |

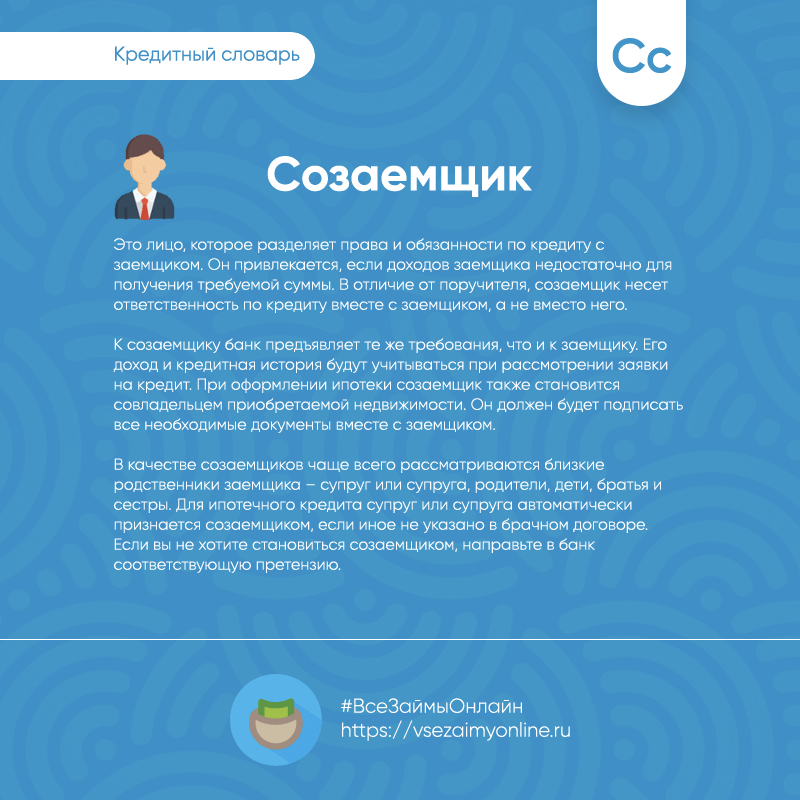

Кто такой созаемщик

В качестве созаемщика выступает лицо, которое несет ответственность перед кредитором наравне с дебитором. Он обязуется в случае возникновения задолженности выполнить обязательства по возвращению займа вместо основного заемщика. При этом, в соответствии со ст. 322 ГК РФ, солидарная ответственность возможна в том случае, если это было чётко прописано в договоре.

Кроме того, при определении стоимости кредита учитывают не только финансовое состояние дебитора, но и другого ответственного лица. Чаще всего он привлекается при оформлении долгосрочных ссуд на крупные суммы, например, таких, как:

- ипотека;

- займ для молодой семьи;

- автокредит;

- кредит на образование.

Если заемщику не хватает собственных доходов для получения кредита, он может дополнительно предъявить физлицо со стабильным заработком. Также супруги равноценно отвечают перед банком за погашение задолженности. Соглашаться на данную роль следует тогда, когда вы полностью уверены в своей платежеспособности и готовы помочь дебитору.

Для оформления кредита можно привлечь платежеспособного созаемщика с российским гражданством, это могут быть родственники или друзья, при получении ипотеки супруги одинаково отвечают перед банком.

Во всех банковских организациях требования к данной категории лиц предъявляются такие же, что и к дебитору. Он должен соответствовать по возрасту, платежеспособности, иметь российское гражданство и не быть судимым. Однако данные критерии не распространяются на супругов, т. к. по закону муж или жена должны стать созаемщиками в обязательном порядке, даже если они не имеют стабильного дохода.

Предоставляемый пакет документов тоже идентичен: паспорт гражданина РФ, справка о доходах, ИНН, кредитная история и т. д. При заключении ипотечного кредита страховое соглашение подписывают оба участника, но страховая компания будет оплачивать долю задолженности только за пострадавшего, другому предстоит погасить остальную часть в полном объёме.

Однако в некоторых банках могут встречаться и другие требования. Например, созаемщиков в ипотеке в Сбербанке может быть трое, и при определении величины займа и процентной ставки учитываются доходы всех. При этом по каждой кредитной программе в разных банках может быть предусмотрено различное их количество.

Если вы обратились в ВТБ, то родственникам потребуется предоставить доказательства своего родства, а изменить количество или состав ответственных по обязательствам можно только по уважительной причине или по решению суда.

Права и обязанности

Дебитор и его дополнительный представитель по кредитному соглашению имеют одинаковые права и обязанности, т. к. они несут равнозначно отвечают за выполнение денежных обязательств. В кредитном документе обычно указываются виды ответственности по погашению задолженности, они могут быть следующими:

- Участники кредитного договора отвечают перед банком в равных долях.

- Созаемщик обязан погасить кредит после того, как дебитор перестал оплачивать платежные поручения.

- Заемщик подключается к исполнению своих обязанностей после того, как другой участник внес первые взносы.

Гражданам необходимо внимательно изучить все условия договора, банковская организация может предложить дополнительные варианты ответственности, обязанностей и прав. Можно заключить с заемщиком договор о взаимных обязательствах на тот случай, если он не сможет погасить кредит. Особенно это актуально для лиц, которые не имеют родственные связи.

Есть и другие права:

- не оплачивать проценты за пользование чужими средствами, если истек срок исковой давности, равный 3 года;

- досрочно погасить задолженность, если это не противоречит договору по кредиту и российскому законодательству;

- оплачивать долг различными способами (в рассрочку, отсрочку и т. п.);

- получить налоговый вычет на недвижимость при условии предоставления оплаченных квитанций;

- иметь долю на имущество, приобретаемое по ипотечному договору (актуально для супругов и при указании данного условия в документе).

Заключая ипотечный договор, супруги становятся созаемщиками в обязательном порядке, однако этого можно избежать, подписав заранее брачный контракт с разделением обязанностей и прав.

Таким образом, созаемщики по ипотечному кредиту Сбербанка или любой другой финансовой организации вправе претендовать на долю квартиры или дома, если это условие содержится в соглашении. Согласно ст. 45 Семейного кодекса РФ, супруги автоматически становятся совладельцами жилого помещения (при условии, что между ними не был заключен брачный контракт).

Кроме того, в соответствии со ст. 256 ГК РФ, всё нажитое во время брака имущество, является общим для супружеской пары за исключением того, что было подарено или положено по наследству. Но не стоит забывать, что приобретаемая квартира в первую очередь становится залоговым имуществом банка, который может предъявить претензии к контрагенту. И в этом случае придется сначала выплатить кредит. К остальным обязанностям относится:

- предоставление всех необходимых документов;

- указание действительной информации при оформлении соглашения и по запросу банка;

- погашение задолженности вместо должника согласно графику оплаты платежей;

- оплата процентов и штрафных санкций;

- не распространение информации посторонним лицам;

- соблюдение пунктов кредитного договора и нормативных актов.

Как видим, созаемщики по ипотечному кредиту права и обязанности имеют такие же, что и заемщики. А супруги могут претендовать на квартиру или дом, т. к. приобретаемое имущество становится общим. Если же жена или муж не хотят нести никакую ответственность по кредиту, им стоит оформить брачный договор и предъявить его банку.

Риски созаемщиков

Соглашаясь стать солидарным заемщиком, вы должны понимать, что в любом случае берете на себя обязательство перед банком. А ему все равно, кто платит ипотеку, и как после полного погашения задолженности будет делиться недвижимое имущество. Главное, чтобы сумма ежемесячного платежа своевременно поступала на кредитный счет.

Все стороны договора должны отслеживать своевременность выплаты по кредиту. Если основной заемщик не платит кредит, значит, вам нужно делать этого самостоятельно. В случае невыплаты банк требует возврата долга со всех участников соглашения.

Стоит немного поговорить о банкротстве. По ФЗ №127 физические лица, чья задолженность в совокупности превышает 500 тысяч рублей, могут инициировать процедуру банкротства. Суть её заключается в том, что все имущество реализуется в пользу третьих лиц, перед которыми у банкрота были долговые обязательства. Соответственно, приобретенное за счет ипотеки имущество отойдет банку для реализации на основании закона “Об ипотеке”.

Каково положение созаемщика в этом случае? Все будет зависеть от конкретного случая. Если формально вы не принимали участие в выплате кредита, то банкротство вас не коснется.

В случае если вы выплачивали кредит, у вас есть права собственности. Наиболее разумным вариантом будет переоформление ипотеки на платежеспособного участника кредитного договора и раздел имущества пропорционально вкладу каждого из участников. Иногда банки соглашаются заменить основного заемщика, чтобы избежать собственных убытков.

Наконец, если вы как созаемщик имели непосредственное отношение к выплате кредита и можете подтвердить это документально или с помощью свидетельских показаний, но при этом не успели через суд определить свою долю, вам все равно придется решать вопрос с банком. Дело в том, что квартира после выдачи ипотеки хоть и является собственностью заемщика, но выступает залогом для банка. В связи с этим он получает право на её реализацию после процедуры банкротства.

Как видно, риски созаемщика довольно высокие, поэтому если вы планируете им стать, то должны убедиться в состоятельности основного заемщика. А лучше юридически правильно закрепить ваши отношения. Например, вы берете на себя часть обязательств перед банком и требуете свою долю. Кстати, если заемщик и созаемщик супруги, то все имущество считается для них совместно нажитым в браке. Это касается и жилья, и долга перед банком.

Риски созаемщика и способы их минимизации

Главная опасность, которая подстерегает любого будущего созаемщика – риск неплатежей со стороны основного должника, в том числе и по независящим от него причинам (травма, длительная болезнь, потеря работы). Получится, что заемные деньги потрачены без вашего участия, а платить по кредиту придется именно вам. Особенно большие потери ожидают тех, кто осмелился стать солидарным должником по одной из программ ипотечного кредитования. Там и суммы больше, и срок уплаты наступит не так скоро.

Чтобы не пришлось собственными деньгами оплачивать чужие удовольствия, нужно заранее себя подстраховать:

1. Соглашаться стать созаемщиком только у своих ближайших родственников. Семья – это всегда близкие люди, которые вряд ли станут вас подставлять. Кроме того, у родственника вы с большей долей вероятности станете совладельцем приобретаемого жилья, что частично снизит ваши риски. И даже если все-таки придется выплачивать ипотеку самостоятельно, потеря денег частично компенсируется правами на недвижимость.

2. Проследить, чтобы в договоре кредитования была четко прописана ваша доля ответственности. В этом случае спросить с вас могут только в пределах этой доли и ничуть не больше.

3. Если основным заемщиком выступает ваша вторая половина, обязательно оформляйте приобретенное жилье в совместную собственность. Вы ведь оплачиваете ипотечные взносы из совокупного семейного дохода, а значит и права на недвижимость должны быть равными. Никто не застрахован от разводов, так что лучше быть поосторожнее.

4. Если вы дали согласие выступать солидарным должником по кредиту друга или гражданского супруга, оформляйте свои взаимоотношения официально. Желательно заключить договор, согласно которому основной заемщик вернет потраченные денежные средства созаемщику или выделит ему долю в приобретенном жилье. Второй вариант – соглашение о том, что в ближайшем будущем приобретенное жилое помещение будет переоформлено в совместную собственность с учетом доли средств, которую вложил каждый из вас.

Что еще вас может ожидать? Например, невозможность оформления кредита на собственные нужды. Вы уже знаете, что доход созаемщика учитывался при расчете максимально возможной суммы кредита. Следовательно, при расчете вашей платежеспособности в будущем этот действующий кредит будет оцениваться банком как обязательный ежемесячный платеж. Вполне возможно, что в период действия этого кредитного договора у вас не будет возможности получить ссуду на собственные нужды из-за слишком большой кредитной нагрузки. Причем это касается не только жилищных займов, но и стандартных потребительских. Хотя если ваш доход можно назвать более чем приличным, то вам ничего подобного не грозит.

Не стоит забывать и о кредитной истории. Данные о любом участнике договора кредитования в обязательном порядке передаются в БКИ. Созаемщики – в числе первых. Следовательно, добросовестность основного должника напрямую повлияет и на вашу репутацию. Бюро кредитных историй не станет разбираться, кто из вас виноват в просроченных платежах. В черный список могут попасть оба должника – и основной, и «запасной». А это, в свою очередь, также может стать причиной отказа в кредитовании в будущем.

Кто может стать созаемщиком

Важно грамотно подойти к выбору человека, который в случае финансовых трудностей сможет исполнить ваши обязательства. Этот должен быть платежеспособный и благонадежный гражданин, которому вы доверяете

Чаще всего такими людьми являются родственники, близкие люди или друзья.

Полный список лиц, которые могут разделить кредиторскую ответственность, выглядит следующим образом:

- Супруги.

- Родители.

- Дети старше 21 года.

- Дальние родственники.

- Другие физлица, которые соответствуют требованиям банковской организации.

Банк может установить свои требования к количеству и качеству созаемщиков

Некоторые организации при расчете стоимости кредита и процентной ставки обращают внимание на степень родства, совокупный доход и число представителей (обычно до 3 – 5 человек). Не последнее место занимает трудовой стаж и кредитная история

Кто может быть созаемщиком по ипотеке? Им автоматически становится супруг или супруга, и не важно есть ли постоянная работа. Могут быть привлечены и другие лица, при условии наличия их письменного согласия

Кроме того, они должны иметь российское гражданство, хорошую кредитную историю, страховой полис жизни и трудовой стаж от 6 до 12 месяцев с уровнем доходов, достаточным для оплаты кредита.

Главный критерий банка в одобрении кандидата на роль созаемщика – это платежеспособность и благонадежность. Уровень зарплаты должен быть достаточно высоким для оплаты ежемесячных платежей. Гражданин должен быть дееспособным и иметь положительную кредитную историю. Не приветствуются лица, уже имеющие обязательства по другим договорам займа.

Банк обращает внимание на кредитную историю заемщика и созаемщика, она должны быть положительной у всех, иначе в выдаче кредита могут отказать, кроме того, возникновение задолженности испортит финансовое досье каждого физлица.

В каких случаях необходимы созаемщики

Есть несколько случаев, когда прибегают к помощи созаемщиков:

- Супруги для увеличения суммы месячного дохода. Банк отказывает в кредите, если считает зарплату заемщика слишком маленькой. Чтобы увеличить этот важный показатель, берут созаемщика, т. к. его доход приплюсуется к зарплате основного заемщика. Этот метод чаще всего используют семьи для одобрения ипотеки.

- Партнеры для получения крупного кредита на свое дело.

- Т. н. «студенческий» кредит, когда родители и студент берут в кредит деньги на обучение.

Самим банкам выгодно, когда кредит берут несколько человек: чем больше людей отвечает за деньги, тем выше вероятность того, что их вернут.

Можно ли выйти из созаемщиков?

Может возникнуть и ситуация, когда созаемщик больше не может или не хочет принимать участие в погашении кредита. И в этом случае, задается вопрос – можно ли отказаться от своих обязательств? Перестать быть одним из участников договора можно, однако одного желания для этого будет недостаточно.

Может возникнуть и ситуация, когда созаемщик больше не может или не хочет принимать участие в погашении кредита. И в этом случае, задается вопрос – можно ли отказаться от своих обязательств? Перестать быть одним из участников договора можно, однако одного желания для этого будет недостаточно.

Обычно, кредиторы не слишком хотят прекращать сотрудничество с созаемщиками, так как впоследствии этого может возникнуть множество дополнительных проблем.

Но все же, несмотря на это, по закону у созаемщика есть право на:

- Требование о прекращении выполнения своих обязанностей по кредиту;

- Изменение содержания кредитного соглашения;

- Оспаривание договора.

Практика показывает, что на утвердительное судебное решение больше шансов, если разногласия возникли именно с банком, а не с заемщиком

Практика показывает, что на утвердительное судебное решение больше шансов, если разногласия возникли именно с банком, а не с заемщиком

Но для того, чтобы совершать данные действия, придется добиться согласия всех оставшихся участников сделки. Если же основное лицо или кредитор откажут в этом, то придется обращаться к суду.

Если же разногласий нет, то есть несколько вариантов того, как выйти из созаемщиков:

- Заключить дополнительный договор о том, что с данного лица снимаются все обязательства по кредиту;

- Составить новое кредитное соглашение, уже без заемщика. В этом случае, можно либо найти нового, либо не привлекать иных лиц вовсе;

- Разделить кредитные обязательства равноправных участников сделки. Придется заключить два новых соглашения, и кредитор будет работать с данными лицами по отдельности.

Полезное видео: