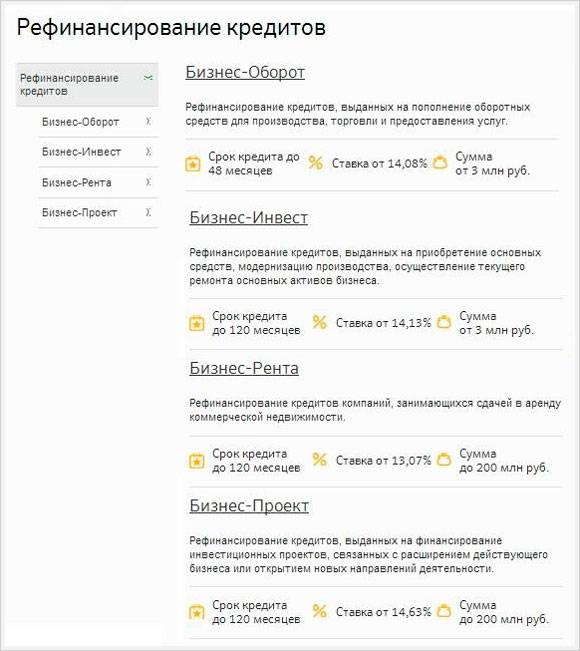

Порядок обращения о рефинансировании

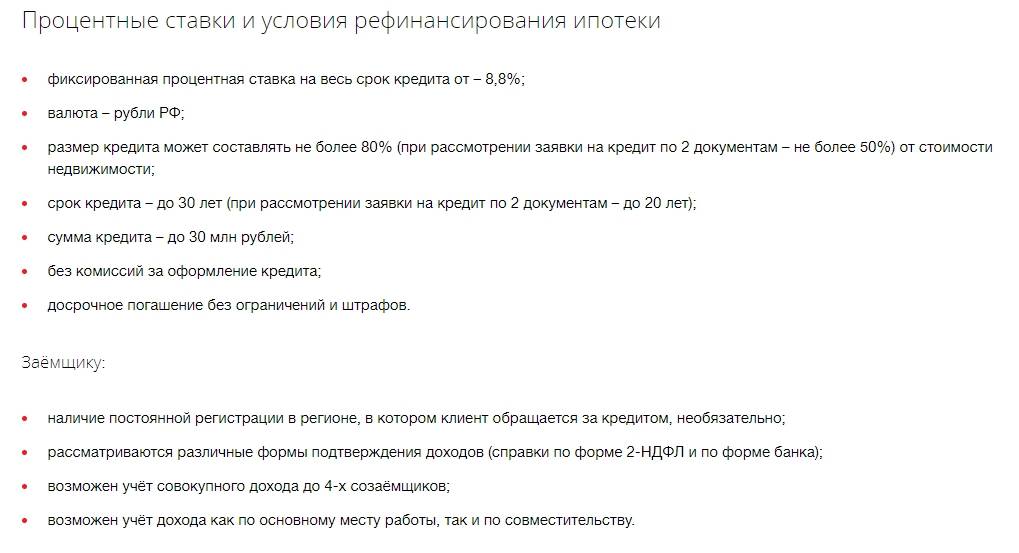

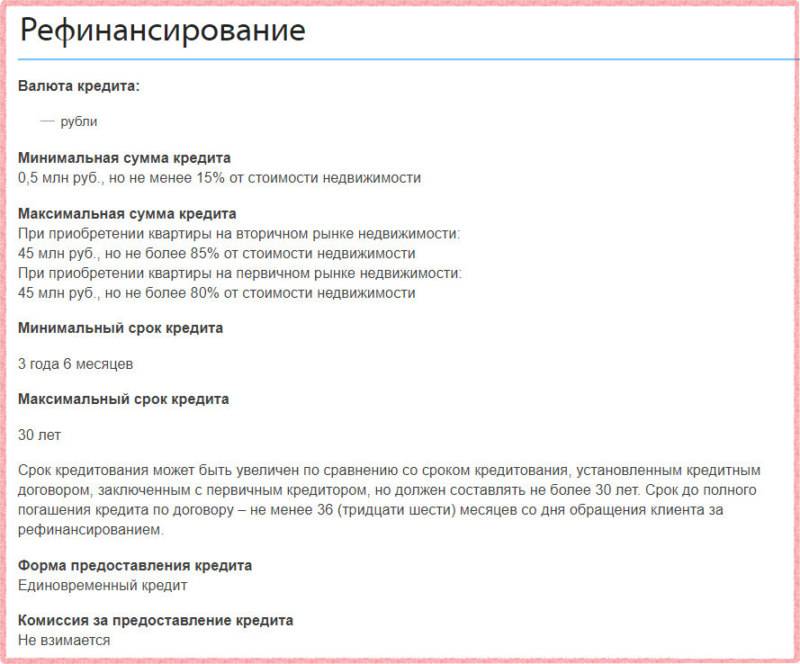

Очевидно, что рефинансирование кредита в большинстве случаев является выгодной для клиента операцией. Особенно это касается долгосрочных кредитов на большую сумму, в частности ипотечных, в отличии, например, от потребительских. Нередко ставки по ипотеке снижаются, что может стать поводом для запуска процедуры рефинансирования.

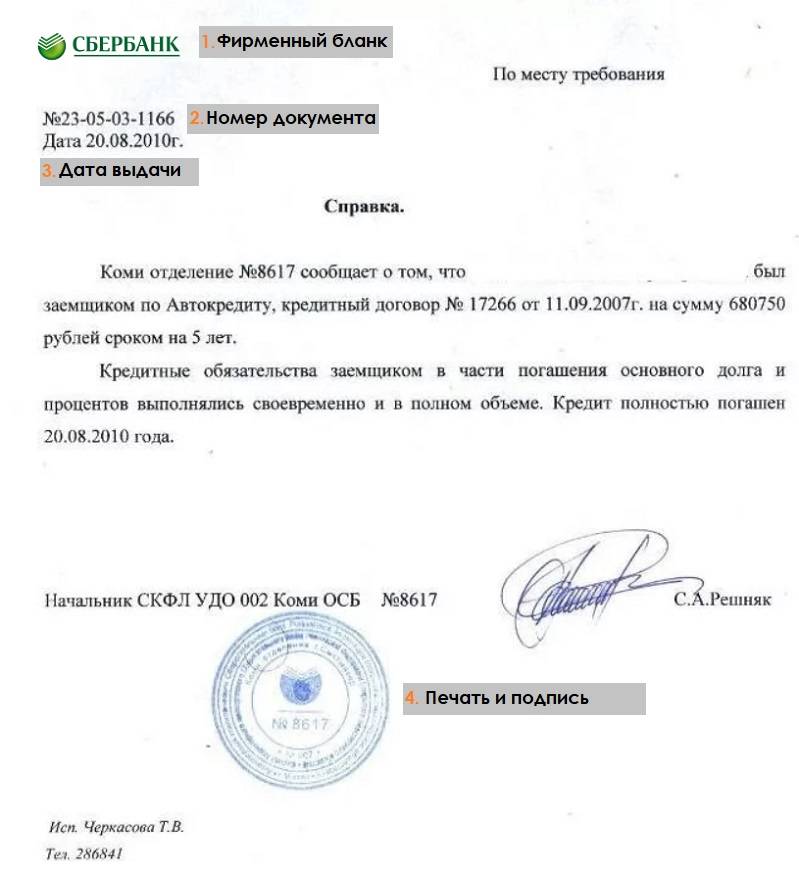

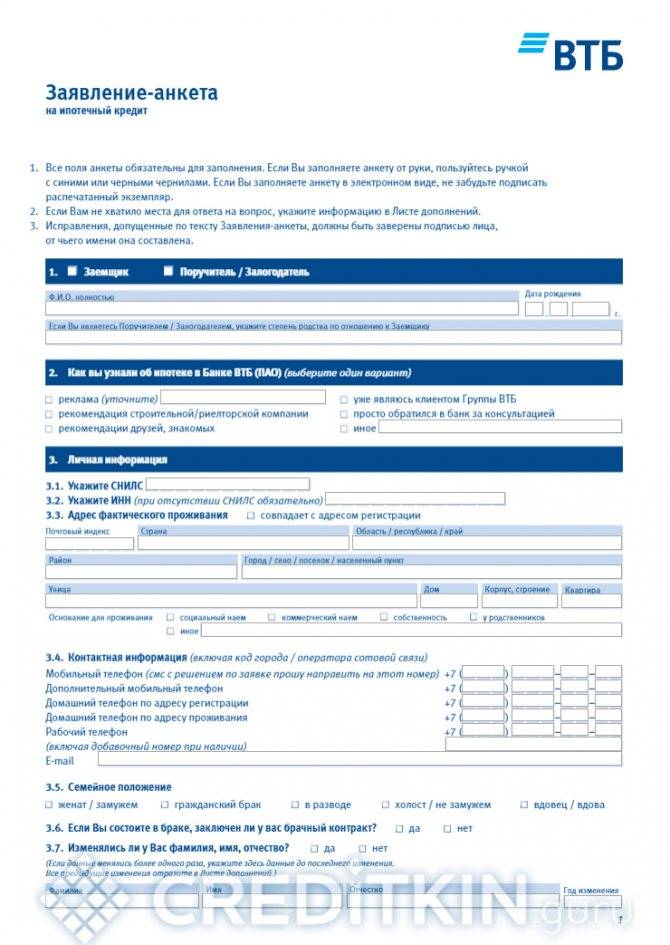

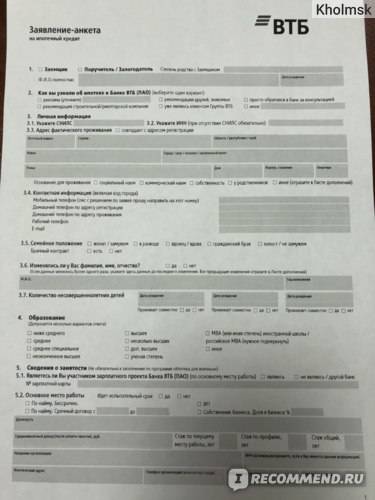

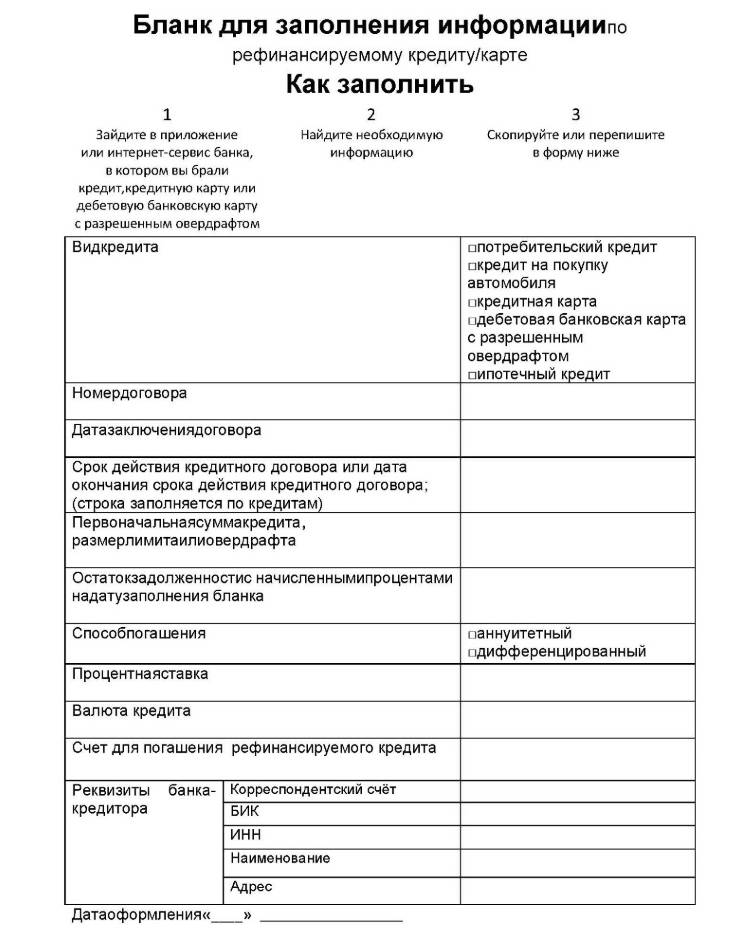

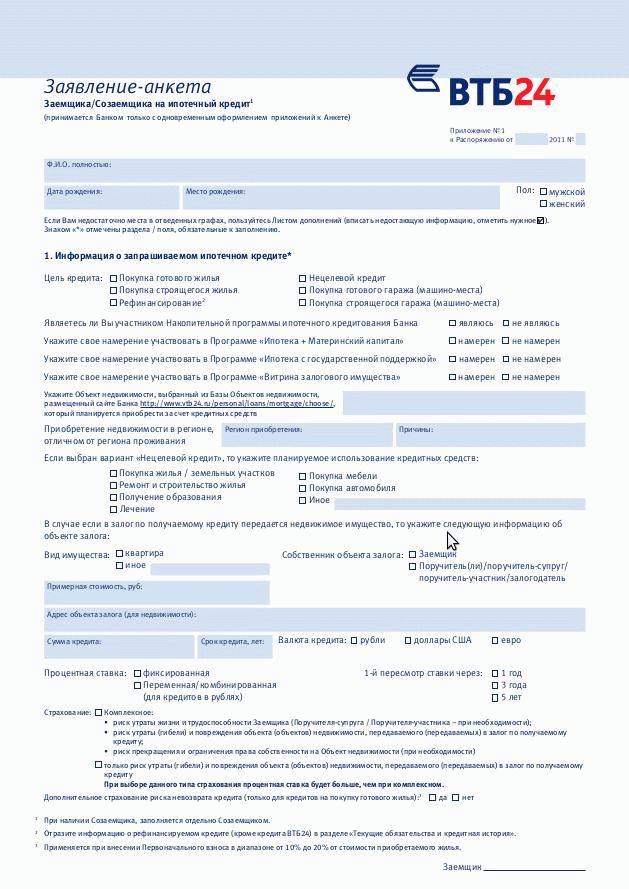

Для ее начала необходимо заполнить и подать в банк соответствующее заявление или анкету. Его форма разрабатывается каждой кредитной организацией самостоятельно, поэтому бланк можно либо скачать с официального сайта финансового учреждения, либо получить, лично посетив отделение банка. Однако, перед заполнением и подачей заявки рекомендуется изучить предложения различных банков и встретиться с их специалистами для уточнения условий программ рефинансирования, разработанных в каждой кредитной организации.

Обычно обязательными условиями для проведения рефинансирования являются следующие требования банка:

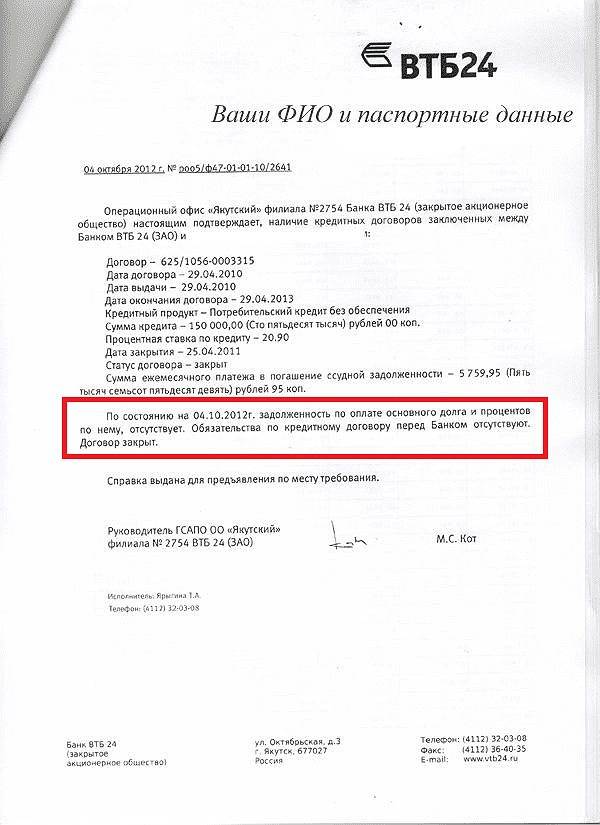

отсутствие текущей просрочки по существующим кредитным договорам, не важно, речь идет об ипотеке, потребительском или автокредите;

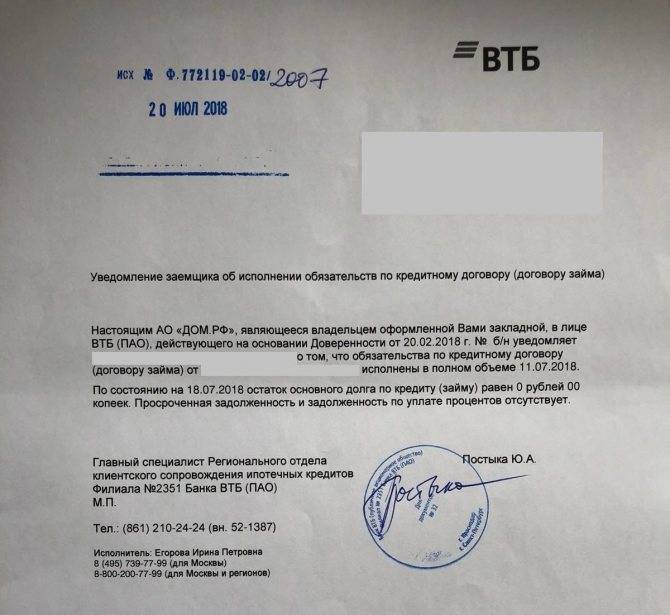

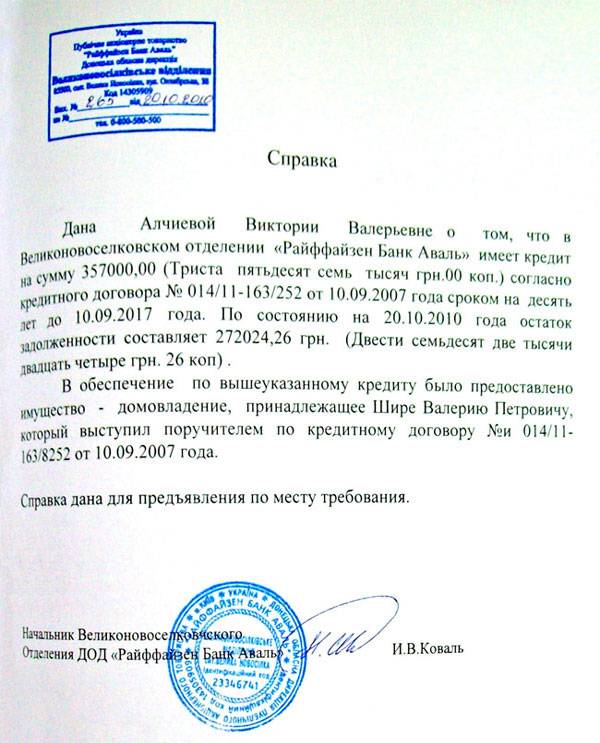

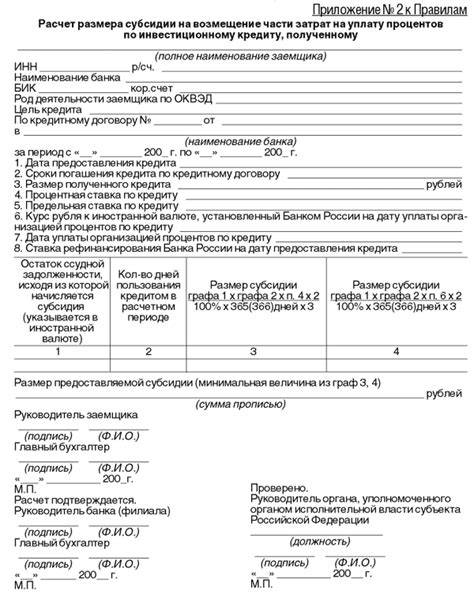

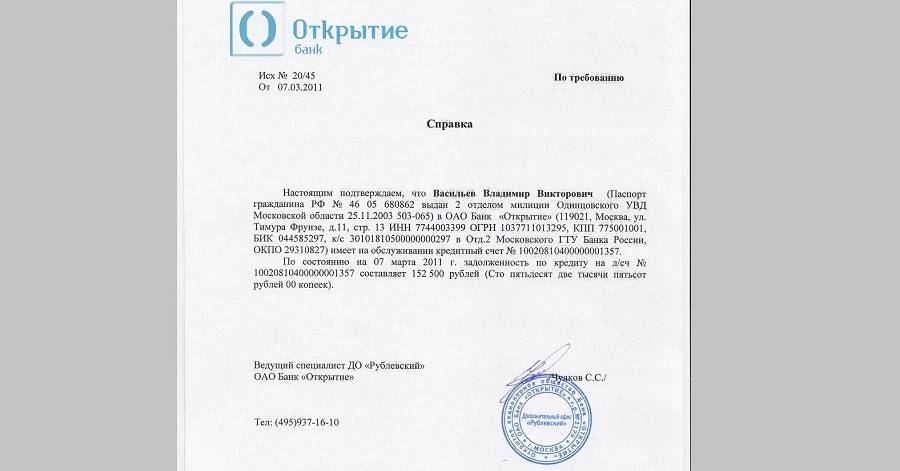

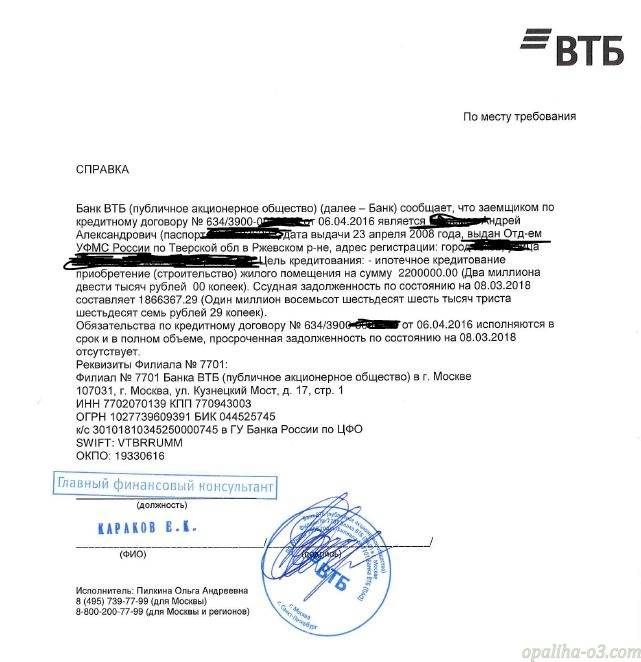

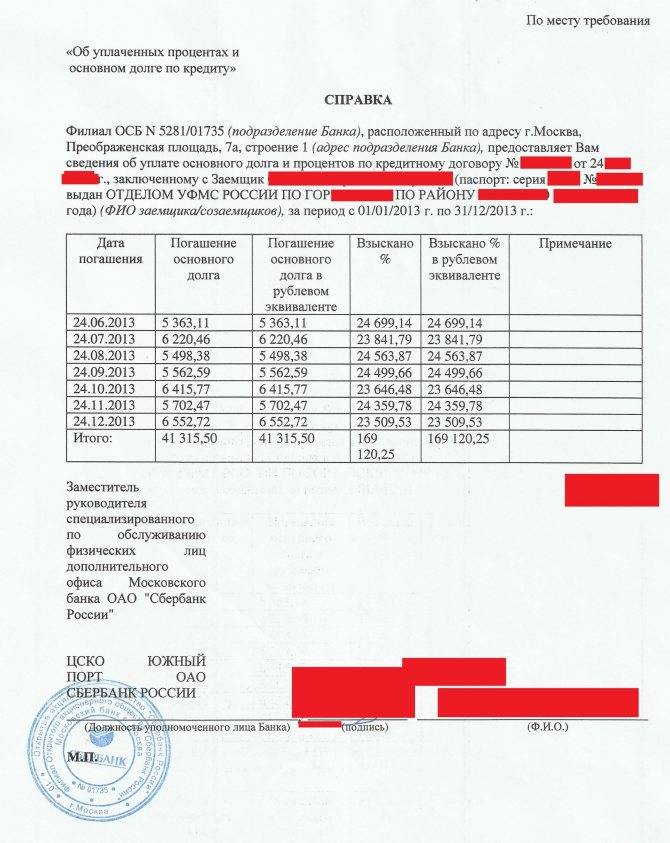

предоставление выписок по каждому займу с указанием задолженности на момент подачи заявления на рефинансирование;

предоставление сведений о доходах, месте постоянного трудоустройства и условий действующего трудового контракта.

https://youtube.com/watch?v=XSuy9_JFzIc

В чем разница между рефинансированием и реструктуризацией

Платить нужно еще 24 месяца. Общая переплата по кредиту с учетом процентов составляет 103 314 рублей.

Светлану понизили в должности и урезали з/п. Теперь она не может платить по кредиту 25 тысяч.

Светлана просит банк снизить сумму ежемесячного платежа. Банк предлагает Светлане уменьшить ежемесячный взнос до 15 275 рублей, но срок выплат увеличивается до 48 месяцев и переплата по кредиту составит 213 610 рублей.

С одной стороны, Светлане стало легче выполнять свои обязательства перед кредитором, с другой — увеличился срок выплат. По сути, это вынужденная мера, которая не несет материальной выгоды для клиента. Подробнее о том, как получить помощь в реструктуризации кредита читайте здесь.

Реструктуризация может быть произведена банком, собственно выдавшим кредит, при наличии в нем соответствующей программы.

Так, обычно в программу реструктуризации кредита входит одно или несколько из перечисленных мероприятий:

- снижение процентной ставки;

- увеличение срока погашения кредита (таким образом, может быть снижен ежемесячный платеж);

- предоставление отсрочки на несколько месяцев по уплате основного долга и/или процентов без применения к заемщику штрафных санкций.

В некоторых особо сложных ситуациях, когда открыто дело по признанию физлица банкротом, может быть назначена реструктуризация долгов такого физлица. Этой теме посвящена наша статья «Реструктуризация долга при банкротстве физического лица».

Рефинансирование задолженности по кредиту в теории возможно, однако на практике практически нереализуемо по причине отказа банков брать на себя дополнительные риски невозврата кредита заемщиком с плохой кредитной историей.

От рефинансирования надлежит отличать реструктуризацию, т. е. изменение структуры действующего кредита без выдачи нового.

Для того чтобы улучшить условия по договору или снизить размер ежемесячных платежей, не обязательно обращаться в какой-либо другой банк. Возможно, в вашей же банковской организации предусмотрена услуга реструктуризации, что значительно упростит процесс.

Достаточно предоставить справки, подтверждающие ухудшение материального положения (трудовая книжка с отметкой об увольнении, справка из бухгалтерии о снижении доходов за последние три месяца). В этом случае банк может пойти навстречу клиенту и предоставить более удобные условия по договору.

Как получить

Оформить и подать заявку можно тремя способами:

- непосредственно в отделении финансовой компании

- для держателей зарплатных карт возможен выезд специалиста на работу

Если анкета будет подаваться в отделении, то заемщик при себе должен иметь все необходимые документы, так как их копии будут прикладываться непосредственно в заявке. Услуга выездного менеджера доступна только участникам зарплатного проекта и не во всех регионах. О наличии такой услуги можно уточнить по телефону горячей линии или на сайте банка.

Онлайн-заявка

Подача дистанционной заявки является наиболее современным и удобным способом получения кредита. Чтобы подать онлайн-анкету нужно:

- Заполнить короткую анкету, где следует указать Ф.И.О. заемщика, его мобильный телефон, адрес электронной почты и регион проживания.

- Далее нажать кнопку «Продолжить» и заполнить другие персональные сведения, касающиеся данных паспорта и места работы клиента.

- После отправления заявки, необходимо дождаться решения от банка.

- Если решение принято положительное, нужно подписать кредитный договор и убедиться, что денежные средства поступили на счет в другом банке для погашения задолженности.

- После перечисления нужно написать заявление на досрочное погашение в той компании, где был закрыт долг.

Для подписания кредитного договора, заемщик должен будет подойти в отделение финансовой организации и передать документы, которые были использованы в заявке.

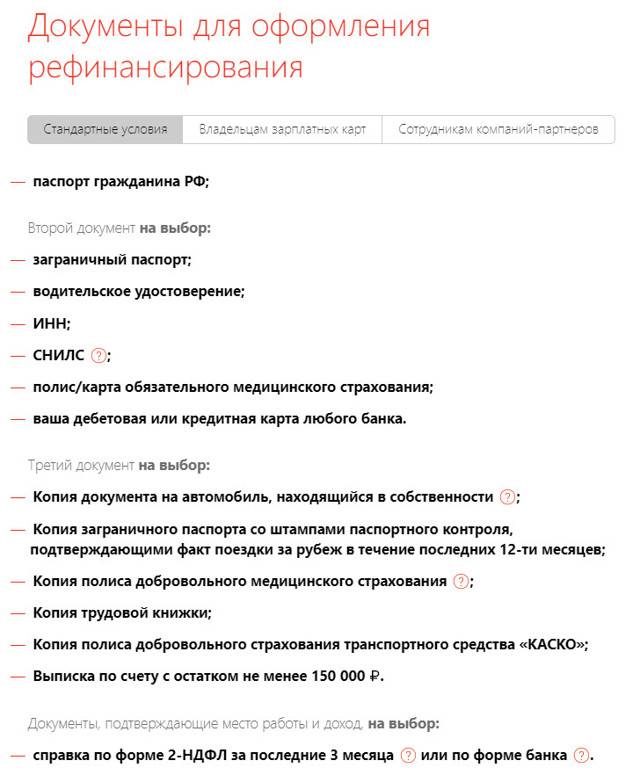

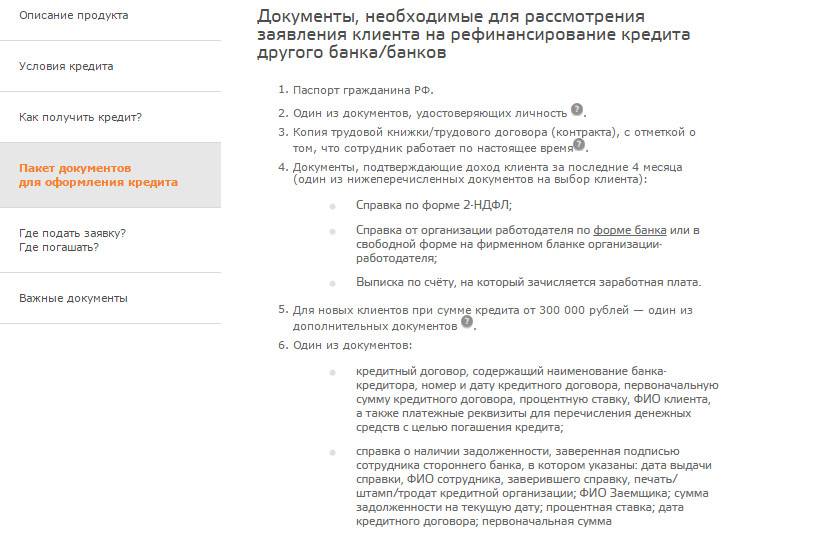

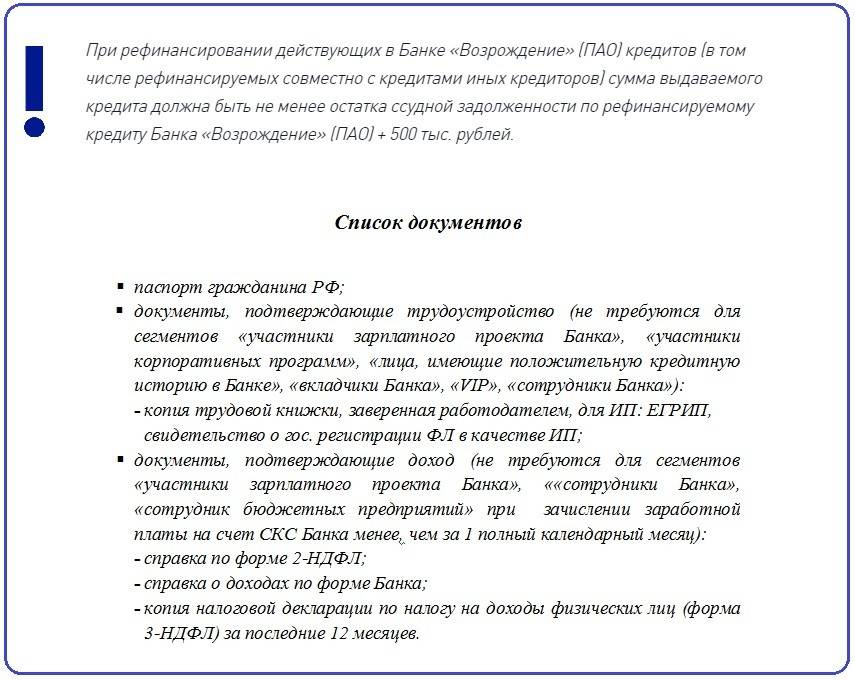

Документы

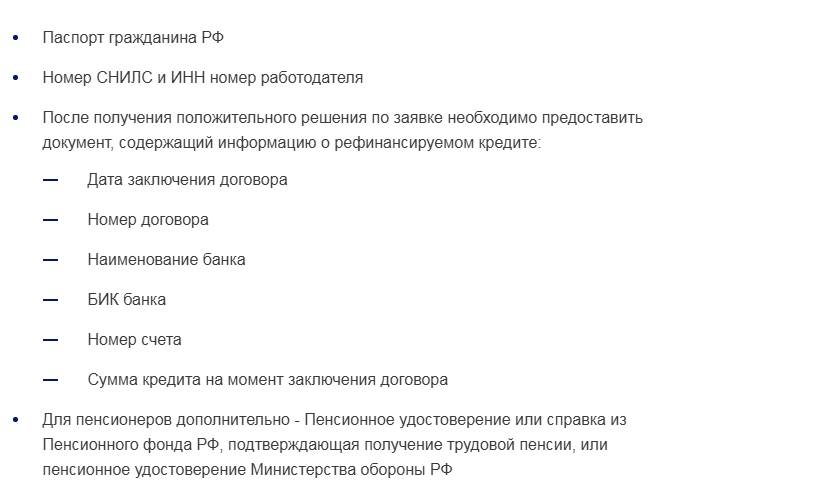

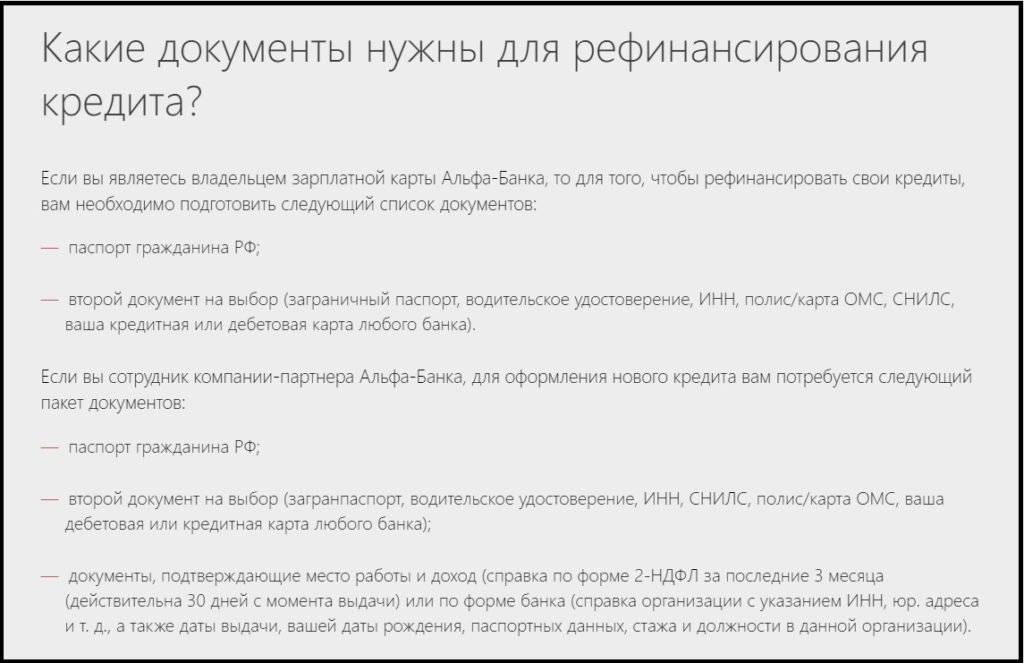

Подать анкету и получить ссуду можно только после предоставления необходимого пакета документов. Для рефинансирования потребуются:

- Паспорт гражданина РФ.

- Второй дополнительный документ на выбор заемщика: загранпаспорт, удостоверение водителя, ИНН, пенсионное свидетельство, полис или карта ОМС, именная кредитка или дебетовка.

- Третий документ на выбор клиента: копия свидетельства о регистрации ТС, копия загранпаспорта со штампом о выезде заграницу в течение последних 12 месяцев; копия полиса ДМС; ксерокопия трудовой книжки или договора; копия полиса КАСКО; выписка с депозитного счета, где остаток не менее 150 тыс.

- Документ, подтверждающий трудовую занятость и платежеспособность: справка 2-НДФЛ за последние 3 месяца или справка по форме банка.

Для держателей зарплатной карты потребуется только два документа:

- Паспорт гражданина РФ

- Второй документ на выбор из предоставленного выше списка

Для сотрудников компаний-партнеров необходимы три документа вместо четырех:

- Паспорт гражданина РФ

- Второй документ на выбор из предоставленного выше списка

- Документ, подтверждающий трудовую занятость и ежемесячный доход

Если предоставленных документов будет недостаточно для принятия решения, кредитор вправе запросить дополнительные сведения на свое усмотрение.

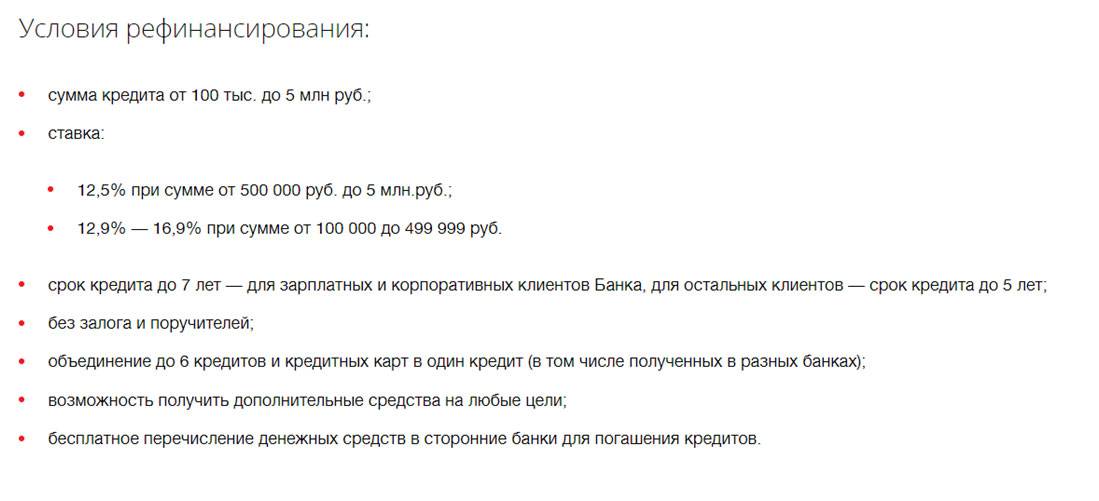

Рефинансирование кредитов в Росбанке

Подробнее

Кредитный лимит:

от 50 000 до 3 000 000 руб.

Срок до:

5 лет

Ставка:

от

6,5%

Возраст:

от

23 до

70 лет

Рассмотрение:

30 минут

Оформить

Рефинансирование кредитов в УБРиР

Подробнее

Кредитный лимит:

от 100 000 до 1 600 000 руб.

Срок до:

10 лет

Ставка:

от

6,5%

Возраст:

от

19 до

75 лет

Рассмотрение:

2 часа

Оформить

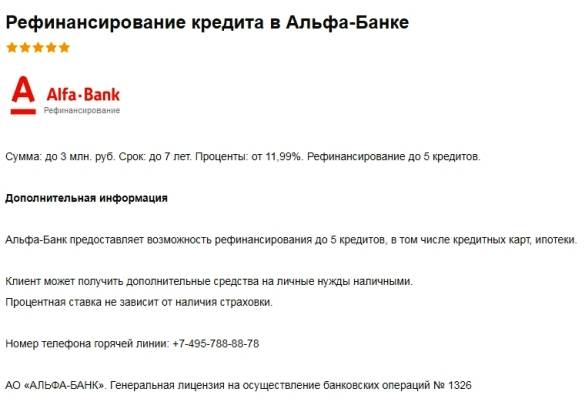

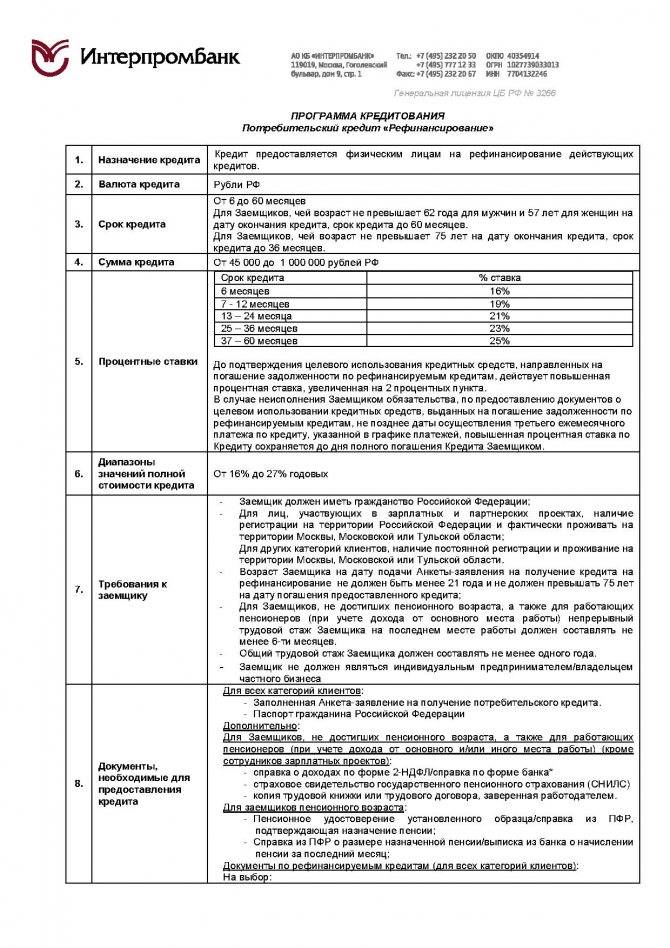

Рефинансирование кредитов в Интерпромбанке

Подробнее

Кредитный лимит:

от 45 000 до 1 100 000 руб.

Срок до:

7 лет

Ставка:

от

11%

Возраст:

от

21 до

75 лет

Рассмотрение:

30 минут

Оформить

Рефинансирование кредитов в банке Уралсиб

Подробнее

Кредитный лимит:

от 35 000 до 2 000 000 руб.

Срок до:

7 лет

Ставка:

от

11,9%

Возраст:

от

23 до

70 лет

Рассмотрение:

30 минут

Оформить

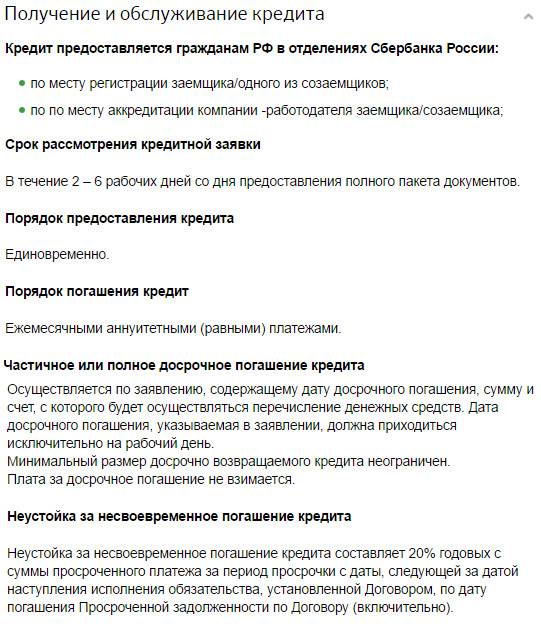

Сколько ждать

Стандартный срок рассмотрения кредитной заявки составляет от 1 до 5 дней. Как правило, участники зарплатного проекта могут рассчитывать на более короткий промежуток времени в рассмотрении анкеты. Такие заявки могут быть рассмотрены в течение суток, так как вся информация о платежеспособности уже есть в базе банка. Клиенты, оформляющие кредит на стандартных условиях, вероятнее всего, будут рассмотрены в течение 5 дней, так как кредитору необходимо время, чтобы оценить заемщика, проверить его КИ и т.д.

Документы по предмету залога

Предоставляемый пакет документов может отличаться в зависимости от типа недвижимости, но основным считается следующий:

- отчет об оценке;

- правоустанавливающие бумаги;

- св-во о регистрации в соответствующем органе;

- кадастровые документы;

- справка о составе собственников;

- разрешение органов опеки;

- выписка из ЕГРН.

Какие документы нужны от супруга или супруги?

Очень часто супруг или супруга выступают поручителями по ипотеке, поэтому они предоставляют такой же пакет документов, как и заемщик. Паспорт, заверенная копия трудовой книжки, трудовой договор, бумаги для подтверждения платежеспособности, заполненная анкета-заявление – основной пакет документов.

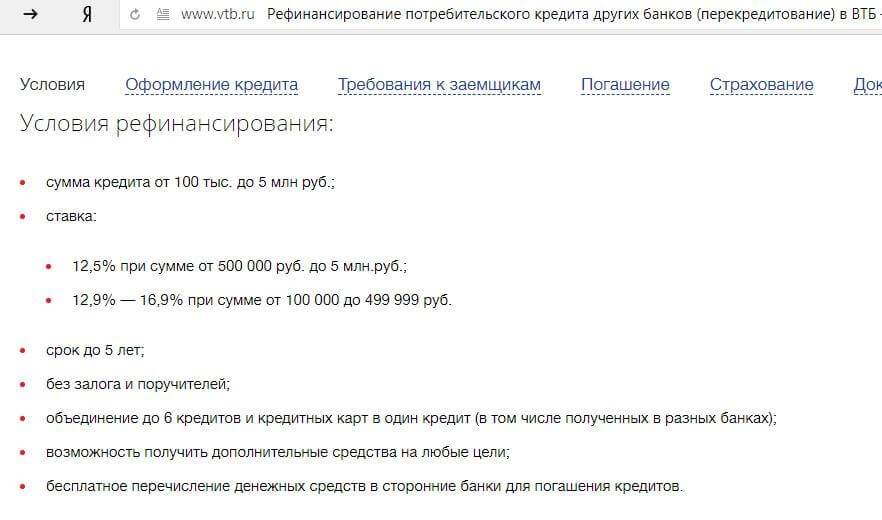

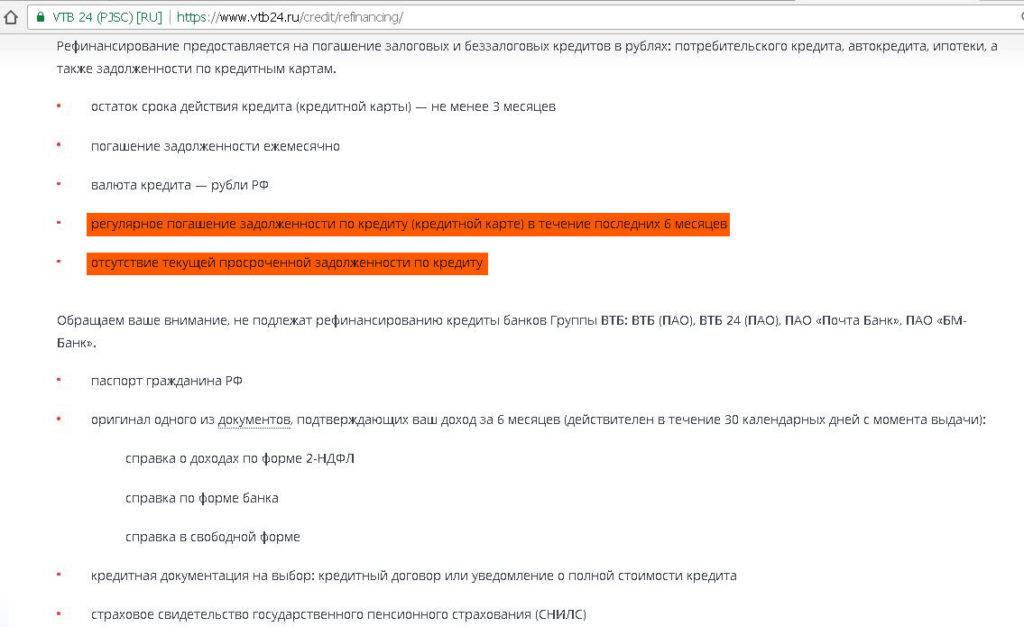

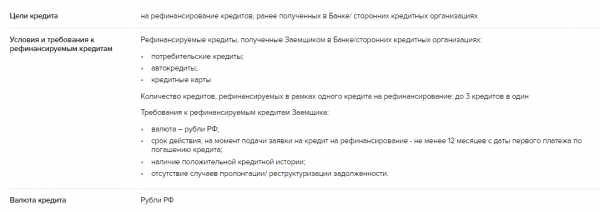

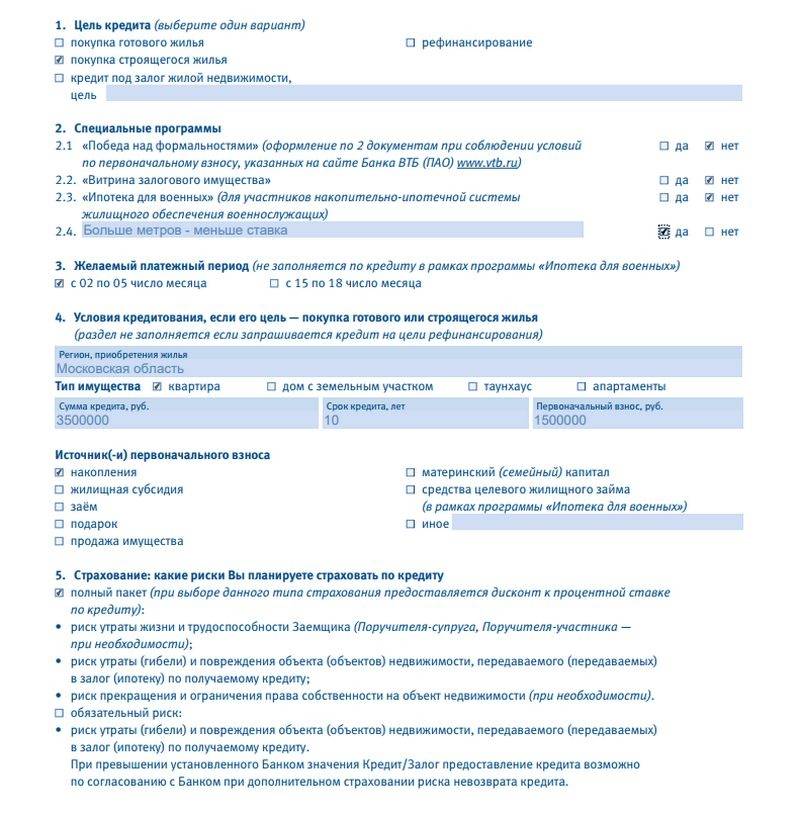

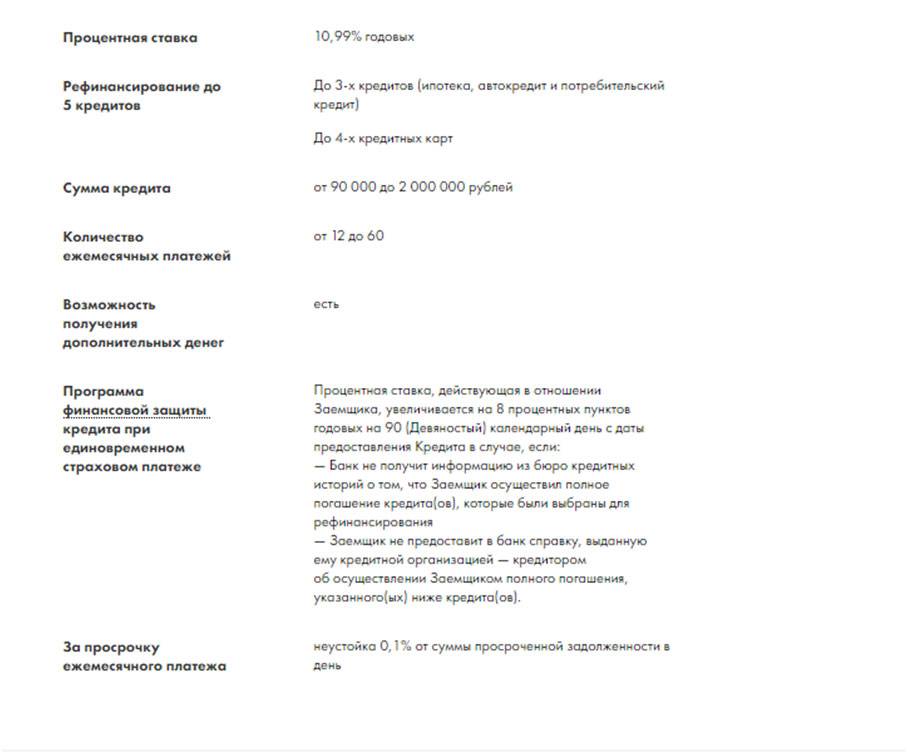

Требования к рефинансируемым кредитам

Не вызывает затруднений процедура рефинансирования кредитов, соответствующих определенным требованиям. Через предлагаемую программу возможно погашение потребительских займов, ипотеки, автокредита, кредитных карт. Ссуды могут быть залоговыми и беззалоговыми. Разрешается рефинансировать кредит, выданный не ранее, чем 12 месяцев назад. Срок действия по нему должен составлять не менее 3 месяцев. Валюта — рубли

Эксперты банка обращают внимание на отсутствие текущих просроченных долгов по имеющимся займам. Что касается кредитной карты — важны регулярные платежи за последние 6 месяцев

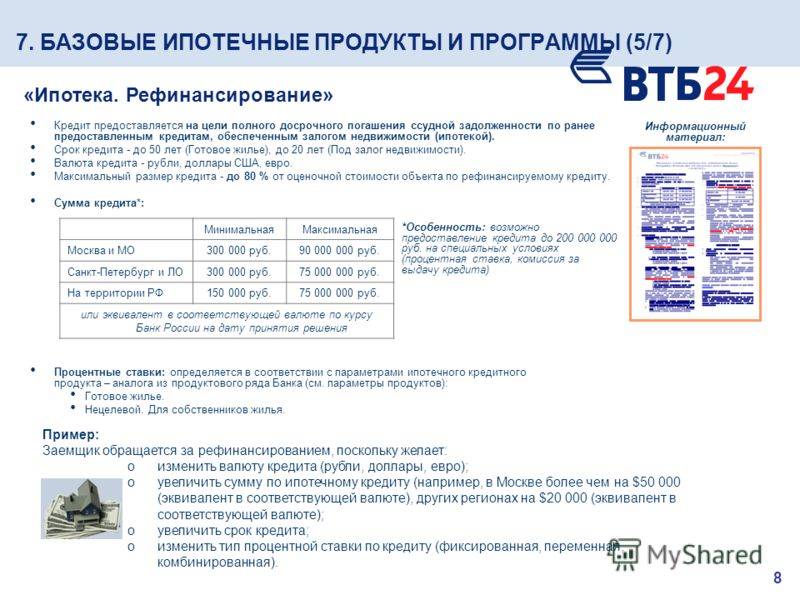

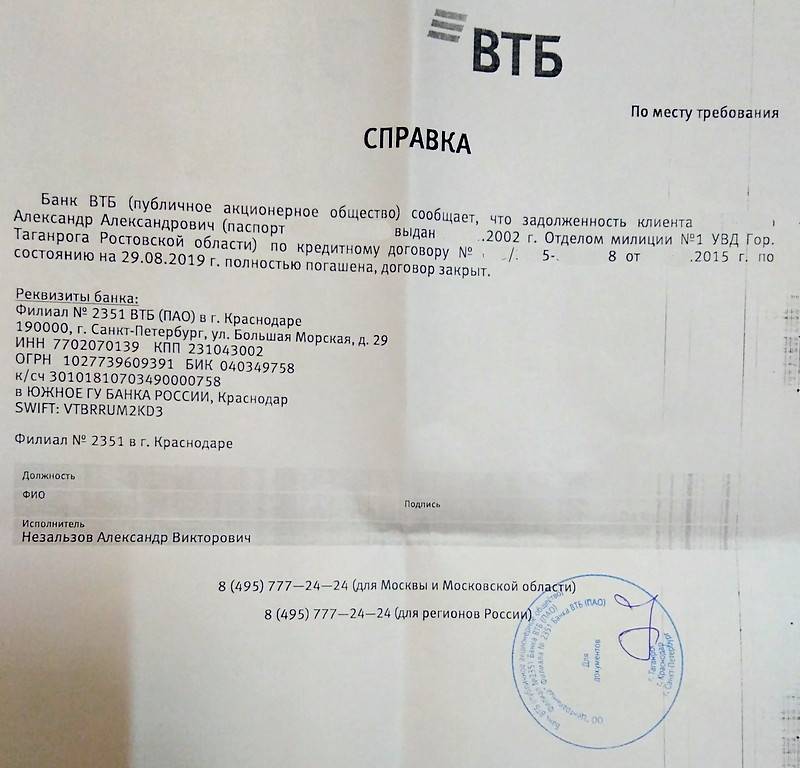

В ВТБ 24 возможно рефинансирование кредитов других банков, но кредит ВТБ и банков группы рефинансированию не подлежит. К группе, кроме ВТБ и ВТБ-24 относятся ПАО «Почта Банк» и ПАО «БМ-Банк».

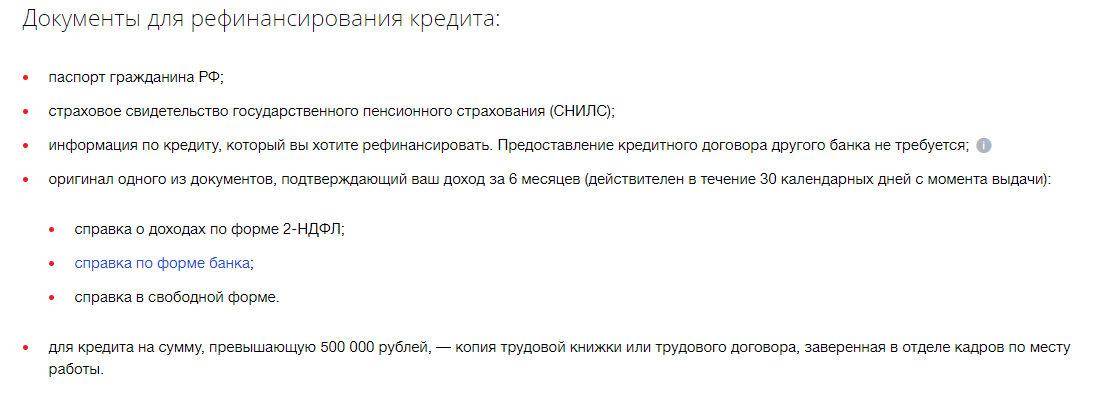

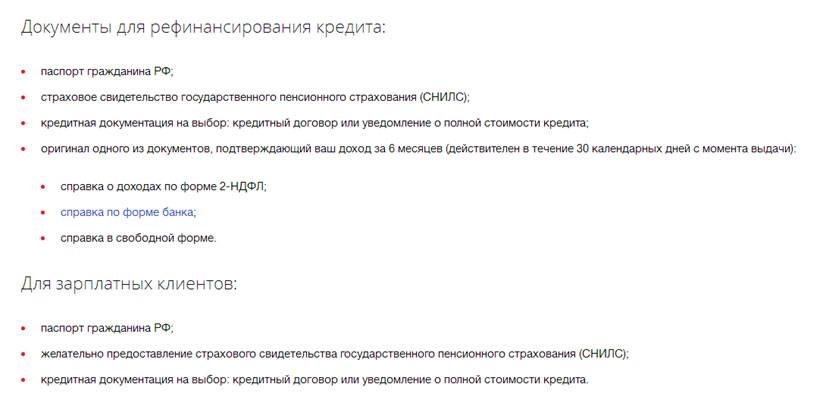

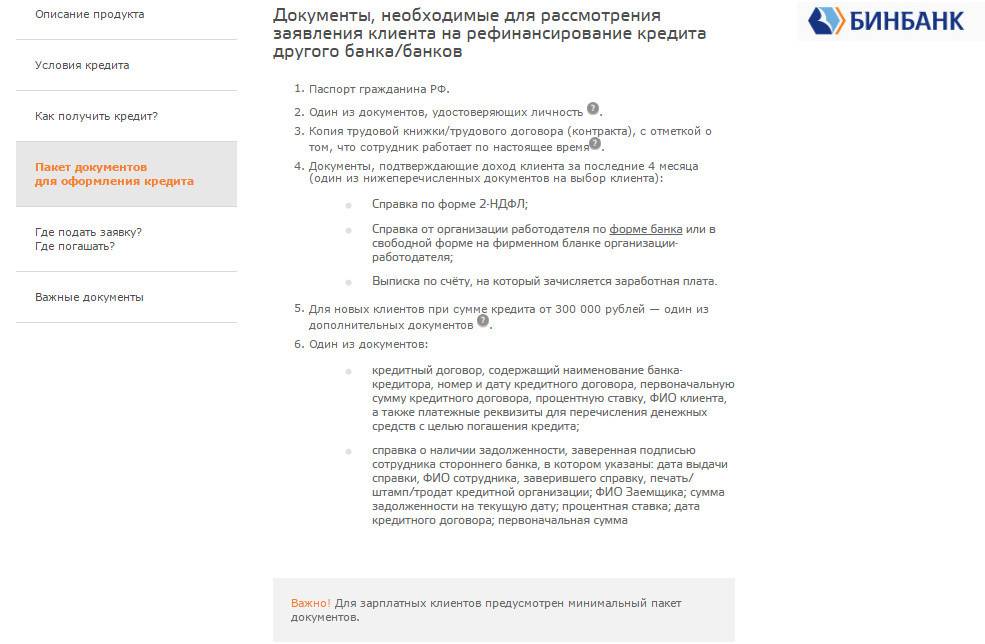

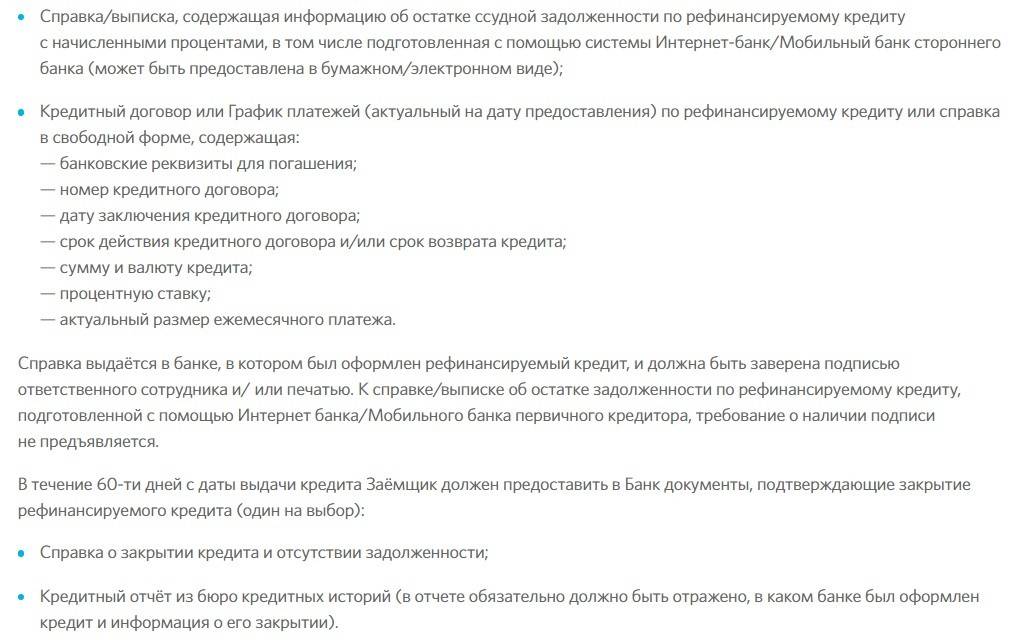

Необходимые документы и процедура рефинансирования

При обращении в банк с целью рефинансирования долгов, заемщику нужно позаботиться о наличии следующих документов и справок:

- гражданский паспорт РФ;

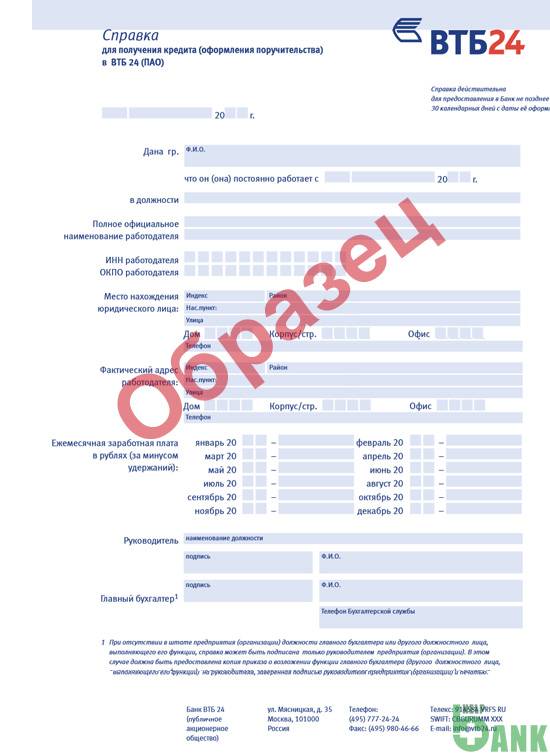

- документ, подтверждающий доход заемщика за последние полгода либо за фактически отработанное время (справка 2-НДФЛ, справка по форме банка либо свободной формы);

- пенсионное страховое свидетельство (СНИЛС);

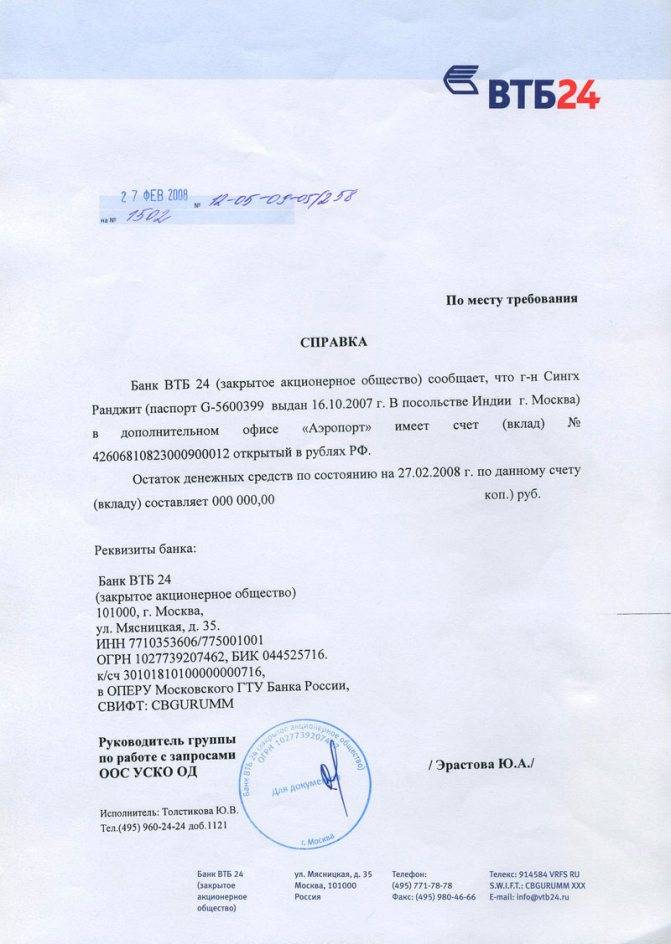

- документы по рефинансируемым обязательствам (кредитный договор, справка банка о задолженности на текущий момент).

- заверенная копия трудовой книжки либо трудовой договор (в случаях, когда запрашиваемая сумма превышает 500 тыс. руб.)

В ВТБ 24 процедура рефинансирования потребительских кредитов не утомительна и происходит достаточно быстро. Клиенту нужно узнать, какой долг остался по текущему кредиту (кредитам, если их несколько), и подать в банк заявку. Для удобства граждан предлагается три способа обращения в учреждение:

- через интернет-ресурсы на сайте банка;

- путем обращения по телефону в центр обслуживания;

- самым верным вариантом считается непосредственное посещение офиса с предоставлением имеющегося на руках пакета документов.

В течение 1—3 дней эксперты банка оценивают заемщика и принимают решение. Если заявка была подана дистанционно, сотрудники банка, обработав ее, высылают заемщику уведомление по смс либо сообщают решение по телефону. Получив его, клиент должен прийти в офис с документами на бумажных носителях для последующего оформления кредита в ВТБ.

Большими преимуществами пользуются зарплатные клиенты. Это лица, получающие заработную плату либо начисленную пенсию на банковский счет. Для них предусмотрена возможность оперативного заключения договора с выдачей денег сразу при посещении банковского отделения.

Способы погашения задолженности

Заемщик вместе с экземпляром кредитного договора получает информацию, содержащую график погашения долга и уплаты процентов. Задолженность списывается со специально открытого ссудного счета. По желанию можно выбрать наиболее удобный вариант внесения платежа:

- с помощью банкоматов и в офисах банка;

- переводом на карту;

- переводом из другого банка;

- в почтовом отделении;

- в сервис—пункте «Золотая Корона Погашение кредитов».

В банке используется аннуитетная схема погашения долга, когда платежи производятся ежемесячно равными частями. Предусмотрено частично досрочное погашение займа и подключение услуг. При услуге «Льготный платеж» первые три состоят только из процентов без тела долга. «Кредитные каникулы» — услуга, позволяющая при финансовых затруднениях каждые полгода пропускать ежемесячную оплату. Платежи сдвигаются, а срок кредитования увеличивается.

Гражданам, выплачивающим кредиты по ставкам с высокими процентами, стоит обратить внимание на программу рефинансирования, предлагаемую банком ВТБ-24. Гарантированным результатом перекредитования является сокращение ежемесячных расходов и улучшение финансового состояния заемщика

Можно ли рефинансировать кредит в другом банке?

Рефинансирование кредита или другими словами перекредитование выражается в получении нового займа для погашения старого (частичного или полного) на более выгодных условиях. В результате, заемщик облегчает свою ежемесячную финансовую нагрузку. Такая процедура может быть проведена, как в том финансовом учреждении, в котором был выдана ранее ссуда, так и в другом. В первом случае процедура носит название реструктуризации (Узнать больше об этом можете здесь: ).

Схема перекредитования заемщиков через другое финансовое учреждение выглядит следующим образом:

Физическое лицо оформляет займ в другом банке, который, в свою очередь, оплачивает тело кредита и проценты в старом, переводя туда сумму долга. А заемщик заключает договор с новым кредитором и становится его должником.

Новый займ может превышать сумму долга в прежнем банке-кредиторе. Разницу заемщик имеет право расходовать по собственному усмотрению и получить наличными или на карту.

Важно! Рефинансирование является целевым кредитом и в случае обнаружения нецелевого использования средств, проводившее процедуру рефенансирования финансовое учреждение имеет право не только потребовать свои деньги назад, но и наложить на заемщика финансовое взыскание (пеню или штраф). Данное правило относится и к тем банкам, которые подтверждают рефинансирование в СПБ

Данное правило относится и к тем банкам, которые подтверждают рефинансирование в СПБ.

Возможно ли рефинансирование без подтверждения дохода

Перекредитование без справок о заработке упрощает получение нового займа. Но доступно оно клиентам, отвечающим ряду требований. Более того, льготное оформление сопровождается принципиальными условиями, которые устроят не всех.

Альтернативные варианты документов

Должники для подтверждения доходов приносят справку формы 2-НДФЛ. Она формируется бухгалтерией предприятия, где трудится заемщик, и отражает декларируемые заработки. Это основной вид финансового документа, который запрашивают банки.

Финансовые учреждения, понимая сложность фиксации «серых» заработков, для перекредитования идут навстречу и принимают другие документы:

Справку по форме, разработанной кредитным учреждением. Она содержит: ФИО, адрес проживания, должность, стаж работы, организацию, срок контракта, размер зарплаты «чистыми» за 6–12 месяцев. Налоговый отчет будущего кредитора не интересует.

Справку в произвольной форме. Клиент самостоятельно заполняет ее по аналогичным реквизитам

Важно полно и честно отразить сведения, так как информация проверяется службой безопасности. Обман или ввод в заблуждение закроет путь к банковским деньгам.

Справку о трудоустройстве

Работодатель при желании выдает справку с места работы. Он указывает ФИО, дату рождения, паспортные данные, рабочий стаж, срок контракта, среднюю зарплату за требуемый период трудовой деятельности.

Выписку с текущего счета. Если клиент получает деньги на карту, то в обслуживающем банке запрашивается выписка о поступлениях средств на карточный счет за последние 6–12 месяцев.

Выписку с депозитного счета.

На практике встречаются разные комбинации документов. Например, если нужные сведения подаются в произвольной форме, то подтвердить их следует справкой от работодателя. В отдельных случаях финансовые учреждения выдают деньги только по паспорту, если обновляется займ в том же учреждении.

Особенности льготного оформления

Банки осознают высокие риски неофициальных справок и компенсируют их следующими обязательствами:

- Повышенными процентными ставками. Льготное рефинансирование заставляет переплачивать клиентов 15–20% по сравнению со стандартными тарифами.

- Суммарным ограничением. Выдаваемые ссуды не превышают 500 тыс. р.

- Временными рамками. Договорные сроки не превышают 5 лет.

- Залоговым имуществом. В случае невыплаты денег залог реализуется на торгах.

- Страховым договором. Если клиент теряет платежеспособность из-за расторжения контракта, ухудшения здоровья, инвалидности, то страховая компания выплачивает компенсацию банку вплоть до 100%. Стоимость страховки ложится на плечи заемщика.

- Комиссионными сборами. За организацию и выдачу заемных средств удерживается немалый процент.

Прежде чем воспользоваться рефинансированием без справок в Сбербанке, следует внимательно изучить условия выдачи денег. Может случиться, что расходы по новой операции обнулят ожидаемую материальную выгоду.

Требования к рефинансируемым кредитам

Будущие кредиторы рефинансирует займы, которые устраивают их по определенным параметрам:

- Не имеют задержек по погашению.

- Не находятся под запретом о досрочном полном возврате.

- Со дня выдачи прошло 6–12 месяцев.

- Суммы новой ссуды и рефинансируемой задолженности отличаются незначительно.

Если требования не соблюдаются, рефинансирование без справок не проводится.

Можно ли рефинансировать кредит по 2-ум документам

Некоторые банки всячески стараются упростить процедуру рефинансирования и предлагают оформить соглашение по двум документам. В этом случае клиенту необходимо предоставить только паспорт гражданина РФ и еще один документ, удостоверяющий личность. К таким документам относятся:

Идентификационный номер налогоплательщика.

Страховой полис.

Удостоверение на право вождения автомобиля.

Такое рефинансирование кредитов не требует справки о доходах, подтверждающей платежеспособность заемщика. Для получения рефинансируемого обязательства перед финансовыми организациями не придется предоставлять трудовую книжку, трудовой договор или копии этих документов. Информацию же о кредитной истории клиента банк запросит сам в специальном кредитном бюро.

Кредитование без справок о доходах, при котором заемщик обязан предоставить всего 2 документа, кому-то может показаться упрощенным вариантом. На практике все обстоит иначе – одобрение заявки на рефинансирование растягивается на неопределенный срок. Иногда этих оснований недостаточно. Чаще банк требует от клиента предоставление поручительства или залога. Лишь небольшой процент финансовых организаций ограничивается двумя документами, идя на риск.

Помните, что заявка на рефинансирование с плохой кредитной историей одобряется редко, а если банк и соглашается на перекредитование, то процентная ставка может быть очень высокой. То есть прием вашего заявления на основании двух документов еще не является согласием на рефинансирование. Сотрудники кредитно-финансового учреждения обязательно проверят кредитную историю, только после этого они будут принимать решение.

Так же можете в комментарии или задать вопрос

Кредитные карты

| Банк | Кредит | Процентная ставка | Сумма кредита | Срок кредитования | Ограничение по возрасту | Подача онлайн заявки |

| Просто кредитная карта Ситибанка – 180 дней без процентов | от 20,9% до 32,9% годовых | до 300 000 руб. | от 22 лет | Онлайн заявкаВсе условия | ||

| Карта с весомыми бонусами – Кредитный лимит до 300 000 рублей! | 23,9% годовых | от 3000 до 300 000 руб. | от 24 до 65 лет | Онлайн заявкаВсе условия | ||

| Кредитная карта «Хочу больше» 120 дней без процентов | от 17% годовых | от 30 000 до 700 000 рублей | до 36 месяцев | от 19 до 75 года | Онлайн заявкаВсе условия | |

| Кредитная карта «Тинькофф Платинум» – бесплатная доставка карты | От 12% годовых | от 5 000 до 700 000 рублей | от 18 до 70 лет | Онлайн заявкаВсе условия | ||

| Кредитная карта Tinkoff Drive для автолюбителей | от 15% годовых | от 5 000 до 700 000 рублей | от 18 до 70 лет | Онлайн заявкаВсе условия | ||

| Кредитная карта «Разумная» | от 11,9% | до 300 000 рублей | от 20 до 70 лет | Онлайн заявкаВсе условия | ||

| Карта рассрочки Свобода от банка Хоум Кредит | 0% рассрочка | от 10 000 до 300 000 руб. | до 10 месяцев | от 22 до 70 лет | Онлайн заявкаВсе условия | |

| Кредитная карта Открытие 120 дней без процентов | от 13,9% | до 500 000 рублей | от 21 до 75 лет | Онлайн заявкаВсе условия | ||

| Кредитная карта Кэшбэк до 15% | от 24% годовых | от 15000 до 500 000 рублей | от 21 до 76 лет | Онлайн заявкаВсе условия | ||

| Кредитная карта Ситибанк CASH BACK | от 20,9 до 32,9% годовых | 300 000 рублей | от 22 до 65 лет | Онлайн заявкаВсе условия | ||

| Кредитная карта – 100 дней БЕЗ ПРОЦЕНТОВ! | от 11,9% годовых | до 500 000 рублей | от 18 лет | Онлайн заявкаВсе условия | ||

| Кредитная карта «110 дней» Райффайзенбанка | От 19 до 49% годовых | от 15 000 до 600 000 рублей | от 21 до 67 лет | Онлайн заявкаВсе условия | ||

| Универсальная кредитная карта АТБ | от 0% годовых | от 5000 до 500 000 рублей | от 21 до 70 лет | Онлайн заявкаВсе условия | ||

| Кредитная карта «ЛокоДжем» | от 11,9% до 25,9% | до 300 000 рублей | от 21 года до 70 лет | Онлайн заявкаВсе условия | ||

| Кредитная карта для автолюбителей DRIVE 365 | 23,9% | от 3000 до 300 000 рублей | от 24 до 65 лет | Онлайн заявкаВсе условия | ||

| Кредитная карта МТС Деньги Weekend | от 24,9% до 27% | до 299 999 рублей | от 20 до 70 лет | Онлайн заявкаВсе условия | ||

| Карта рассрочки Халва – «Всегда без переплат!» | от 0% до 10% годовых | до 350 000 рублей | до 10 лет | от 20 до 75 | Онлайн заявкаВсе условия | |

| Кредитная карта ВТБ | от 11,6% годовых | до 1 млн рублей | от 21 года до 70 лет | Онлайн заявкаВсе условия | ||

| Карта для путешествий AlfaTravel | От 23,99% годовых | до 500 000 руб. | от 21 года | Онлайн заявкаВсе условия | ||

| Кредитная карта «Перекресток» от Альфа-банка | от 23,99% годовых | до 700 000 руб. | от 18 лет | Онлайн заявкаВсе условия | ||

| Кредитная карта «Выгода» без визита в банк | 23,9% – 26,9% годовых | от 50 000 до 300 000 рублей | от 21 до 70 лет | Онлайн заявкаВсе условия | ||

| Кредитная карта «Вездедоход» Почта Банка | 10,9% – 22,9% годовых | до 1 500 000рублей | от 18 лет | Онлайн заявкаВсе условия | ||

| Кредитная карта «Аэрофлот-Бонус» от Альфа-Банка | 23,9% годовых | до 500 000 рублей | от 18 лет | Онлайн заявкаВсе условия | ||

| Кредитная «Удобная карта» с беспроцентным периодом до 180 дней | 11,9% | от 9 999 до 600 000 рублей | 3 года | от 20 до 62 лет | Онлайн заявкаВсе условия | |

| Кредитная карта Opencard с кэшбэком банка Открытие | От 13,9% годовых | до 500 000 рублей | от 21 года до 68 лет | Онлайн заявкаВсе условия | ||

| Кредитная карта Тинькофф ALL Airlines – бесплатные авиабилеты за покупки | от 15% годовых | до 700 000 рублей | от 18 до 70 лет | Онлайн заявкаВсе условия | ||

| Карта МТС Cashback до 25% кэшбек за покупки | от 11,9% до 25,9% | до 1 000 000 рублей | от 20 до 70 лет | Онлайн заявкаВсе условия |

Какие могут быть требования к заёмщику при рефинансировании кредита

Итак, чтобы рассчитывать на перекредитование, пользователь должен сделать всё указанное банком. Более того, также он должен соответствовать установленным требованиям. Учтите, что каждая организация способна давать свои параметры и требования для клиентов, об этом не следует забывать. Возможны схожести, но также часто встречаются и отличия.

Рассмотрим чаще всего встречаемые пункты:

Отличная кредитная история. Если же КИ испорчена, есть задолженности, шансы воспользоваться услугами банка сразу снижаются.

Возраст. Самыми надёжными клиентами считаются лица старше 23 лет, но младше 59 лет.

Подтверждение платёжеспособности. В этом случае можно предоставить право собственности на квартиру, дом, авто или же справку-выписку со счёта.

Прописка

Важно, чтобы у клиента была постоянная регистрация в районе или городе, где расположен офис банка, в который заёмщик обратился.

Дополнительные требования:

- Проведение платежа по действующему соглашению на протяжении 6 месяцев.

- Не меньше 3 месяцев до завершения займа.

Привлекательный продукт от Тинькофф

Рефинансирование сторонних кредитов без лишней бумажной волокиты возможно в Тинькофф. Здесь одобряют перекредитование без справок и документов из других банков – достаточно одного паспорта. Но банк оставляет за собой право запросить подтверждение доходов, если возникнут сомнения в платежеспособности заявителя.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Банки оставляют за собой право отказать в рефинансировании без объяснения причин!

К рефинансируемым кредитам особых требований нет. Можно получить деньги на погашение любого кредита физического лица, включая кредитку, ипотеку и микрозайм. Есть только одно условие – информация об имеющихся задолженностях должна быть в Бюро Кредитных Историй

Также важно, чтобы запрашиваемая на погашение сумма не превышала размер одобренной ссуды

Что касается условий кредитования, то в Тинькофф предлагают:

- ускоренное рассмотрение заявки;

- доставка карты с деньгами до дома или офиса в течение 1-2 дней;

- процентная ставка – от 9,9% до 24,9%;

- валюта – российские рубли;

- лимит – 2 млн. руб.;

- срок кредитования – до 3 лет;

- досрочное погашение – бесплатно, полностью или частично;

- комиссии – не предусмотрены.

Важно, чтобы полученные деньги были отправлены на погашение сторонних кредитов до второго регулярного платежа. Документально подтверждать целевое использование необязательно

Тинькофф самостоятельно проверит действия заемщика, запросив соответствующую информацию в БКИ. За невыполнение условий рефинансирования ФКУ начислит плату в 0,5% от первоначальной суммы.

Заявка на перекредитование подается через сайт, а кредитный договор и деньги доставляет курьер. Особых требований к заявителю нет: возраст 18-70 лет, российская прописка и гражданство.

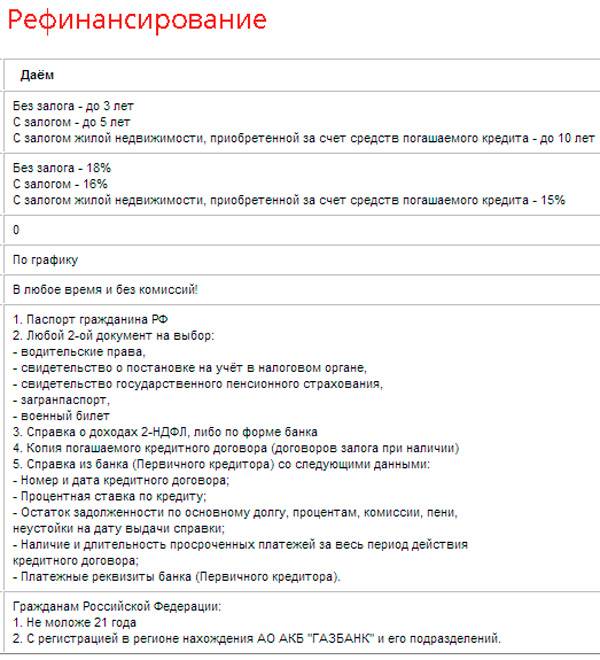

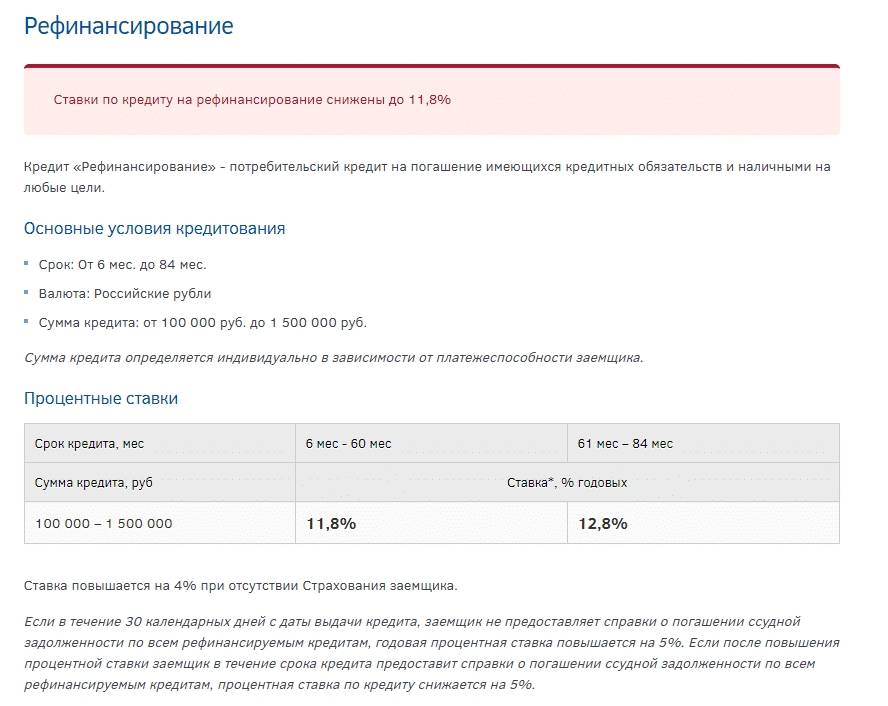

Какие банки проводят рефинансирование кредитов?

Сегодня достаточно большое число банков разработало и предлагает клиентам собственные программы рефинансирования кредитов, оформленных в других финансовых организациях. Естественно, лидерами работы в этом направлении выступают наиболее крупные и солидные банковские структуры, к числу которых относятся Сбербанк России, Россельхозбанк, ВТБ 24, Газпромбанк и многие другие. Подобное ситуация объясняется достаточно просто – за счет выгодных условий рефинансирования, предлагаемых заемщикам других банков, кредитные организации стараются увеличить собственную клиентскую базу.

Какой кредит рефинансировать нельзя?

Различные финансовые организации предлагают рефенансирование займов, полученных в других банках. К примеру, ВТБ 24 и Сбербанк берутся за погашение долговых обязательств заемщиков по ипотечным займам, Райффанзенбанк производит перекредитование по автокредитам, а Юпиаструб Банк предлагает рефинансирование по беззалоговым долгам и картам посредством оформления нового пластика.

Но далеко не всякий взятый ранее кредит может быть перекридотован в другом банке. Препятствием становятся требования к займу и заемщику, которые были предъявлены при оформлении займа в старом банке и предусмотренный программой рефинансирования в новом. К примеру, если подписанный ранее договор не предполагает досрочного погашения долга, то перекредитование будет невозможным.

Кредиты без справки 2 ндфл в крупных городах

Целевые кредиты

На ЛечениеНа РемонтНа Подсобное ХозяйствоНа СвадьбуРефинансирование Кредита Без СправокНа Строительство ДомаРефинансирование Кредита Под Залог НедвижимостиНа ТоварыНа Газификацию Жилого ДомаНа Ремонт АвтомобиляЦелевой КредитНецелевой КредитНа ОбучениеНа Неотложные Нужды

Срок

На 1 месяцНа 2 месяцаНа 3 месяцаНа 6 месяцевНа годНа 2 годаНа 3 годаНа 5 летНа 10 летНа 4 МесяцаНа 6 МесяцевНа 7 ЛетНа 8 ЛетНа 15 ЛетНа 20 Лет

Сумма

На 30 000 рублейНа 50 000 рублейНа 100 000 рублейНа 150 000 рублейНа 200 000 рублейНа 300 000 рублейНа 400 000 рублейНа 500 000 рублейНа 1 000 000 рублейНа 1 500 000 рублейНа 2 000 000 рублейНа 3 000 000 рублейНа 5 000 000 рублей

Подтверждение дохода

С Плохой Ки Без ОтказаС Плохой Ки ОнлайнС Плохой Кредитной ИсториейСо Справкой В Свободной ФормеПо Справке 2 НдфлСо Справкой По Форме БанкаБез ПоручителейПенсионерам Без ПоручителейБез Подтверждения Дохода

Тип залога

Под залог недвижимостиПод залог автомобиляБез залогаПод Залог КвартирыПод Залог Земельного УчасткаПод Залог Коммерческой НедвижимостиБез ОбеспеченияПод Залог ИмуществаПод Залог Доли В КвартиреС ПоручителемПод ЗалогПод Залог Дома

Особые условия

ОнлайнБез справокПод низкий процентПо паспортуБез отказаРефинансированиеНа развитие бизнесаИпотекаПо двум документамБез кредитной историиЭкспрессНа картуНа Карту Без Посещения БанкаПод Минимальный Процент100% ОдобренияС Доставкой На ДомНаличнымиБез Оформления СтраховкиВыгодный Кредит