Механизм страхования

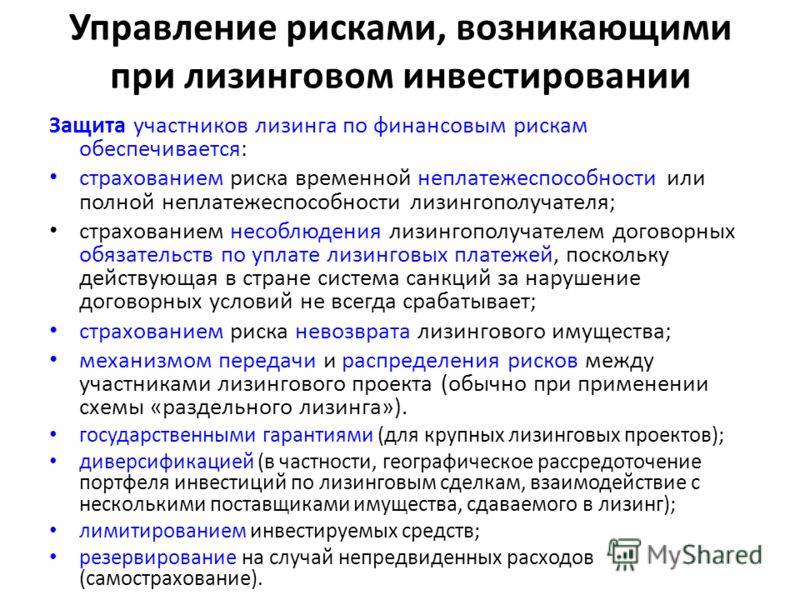

Защиту от рисков обеспечивают специальные страховые компании за счет фондов, которые формируются из взносов клиентов и некоторых других источников (иногда государственного бюджета при защите от политических рисков).

Инвестор может заключить договор со страховой компанией, при котором страховщик будет обязан выплатить ему компенсацию в случае потерь или убытков, полностью или частично возместив их. А инвестор, в свою очередь, обязуется уплатить ей определенный размер страховой премии, зафиксированный в договоре страхования.

https://youtube.com/watch?v=AmajZkt9W7g

Как узнать, застрахован ли ваш брокер

Иногда инвестирование осуществляется через брокера, в таком случае прибыль и сохранение средств зависят от него, и хочется быть уверенным в успешности его работы. Страхованием инвесторов на случай банкротства брокеров занимается корпорация SIPC (Securities Investor Protection Corporation).

Для американских брокеров такой вид страхования обязателен, и в случае банкротства они возвращают вложенные средства клиенту в пределах 500 тысяч долларов. Но такая страховка не учитывает риски, связанные с инвестициями. В России введение такой защиты брокеров только планируется, а заниматься этим будет, предположительно, АСВ (Агентство по страхованию вкладов).

Кого называют венчурными инвестором

Венчурный инвестор — предприниматель, готовый рискнуть своими средствами при их вложении в новую форму деятельности. Он осознаёт, что рискует капиталом, делая ставку на «кота в мешке», однако рассчитывает на повышенную прибыль от участия в проекте.

Такое финансирование инновационной деятельности невозможно без предварительной оценки вкладчиком перспектив конкретного начинания. Ключевую роль в принятии решения играет уверенность предпринимателя в том, что он хотя бы получит назад затраченные деньги. Чаще всего готовый к риску инвестор вкладывает средства в форме акционирования.

Нужна ли страховка брокеру

При этом деньги клиентов надежно хранятся в депозитариях. Но не стоит исключать тот вариант, что брокер может совершить ошибку в своих действиях или оказаться недобросовестным специалистом. Поэтому российское законодательство активно обсуждает вопрос брокерского страхования.

Плюсы и минусы инвестиционного страхования

В страховании инвестиций больше плюсов, чем минусов. Оно дает инвестору уверенность в том, что вложения в любом случае будут сохранены и дадут доход. Это делает их работу менее рискованной.

Из минусов могут быть только дополнительные вложения, которые при отсутствии страхового случая не возвращаются. Но нужно понимать, что потери инвестиций сильнее ударят по бюджету, чем плата за страховку.

Советы по выбору надежной компании

Чтобы не попасть в руки мошенников или не пострадать от банкротства страховой компании, нужно учитывать несколько параметров.

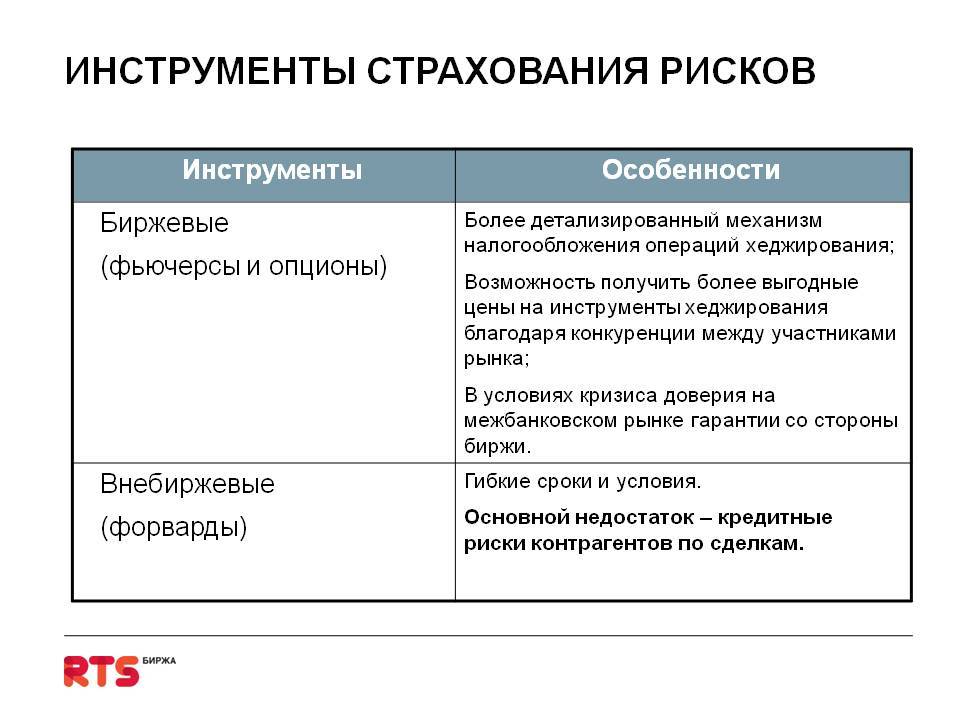

Методы и способы страхования рисков

Оценка рисков проводится для определения стоимости каждого, а также принятия решения о возможности и целесообразности заключения договора вообще.

Различают такие методы проведения расчетов:

- Процентный. Применяются специальные таблицы, в которые подставляются показатели, фигурирующие в соглашении. Используются при подготовке контрактов с низким и средним уровнем ущерба.

- Средних величин. Тут опасности по одному объекту распределяются на категории, после чего данные сопоставляются и выводится среднее арифметическое. А уже к нему применяются коэффициенты и бонусы.

- Индивидуальных оценок. Служит для проведения расчетов, когда формализованные таблицы невозможно использовать в силу индивидуальности дела. К таким случаям относится страхование новых объектов и масштабных проектов. Основывается исключительно на личном опыте и статистике по похожим направлениям.

Все эти методы не являются универсальными и не могут предельно точно предсказать вероятность события и размер ущерба. Как правило, их используют комбинировано, чтобы достичь максимально точного результата.

Как и где это можно сделать

Заключение договора, а, соответственно, оценка рисков осуществляется в страховой компании. Предварительно может происходить обследование объекта с целью определения его состояния и опасностей, которые ему угрожают. Страховщик имеет право потребовать бордеро — полное описание предмета, который берется под защиту. В случаях с обязательным ОСАГО, страхованием жизни и здоровья риски оцениваются дистанционно, а полис может продаваться онлайн. Все необходимые сведения берутся из базы данных.

Описание процесса страхования рисков

Процедура заключения страховых договоров проста и отработана до мелочей:

- Подача заявления от клиента.

- Обследование объекта, определение его стоимости.

- Составление списка рисков.

- Согласование деталей (цены, сроки, порядок взносов).

- Подписание договора.

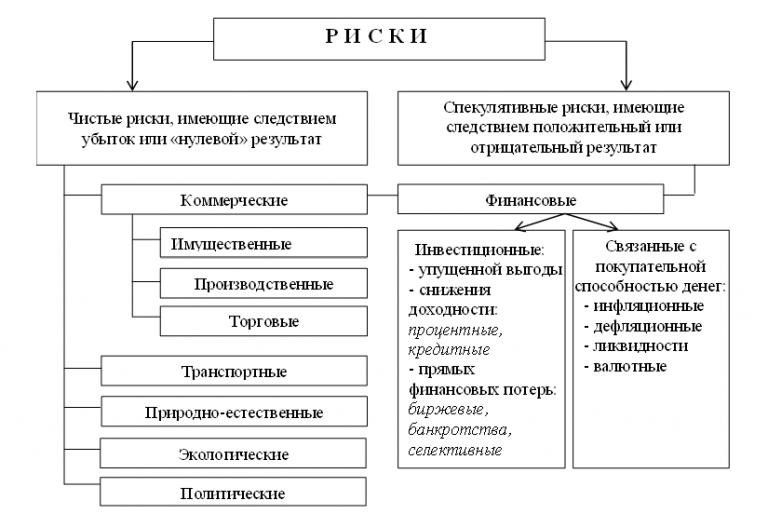

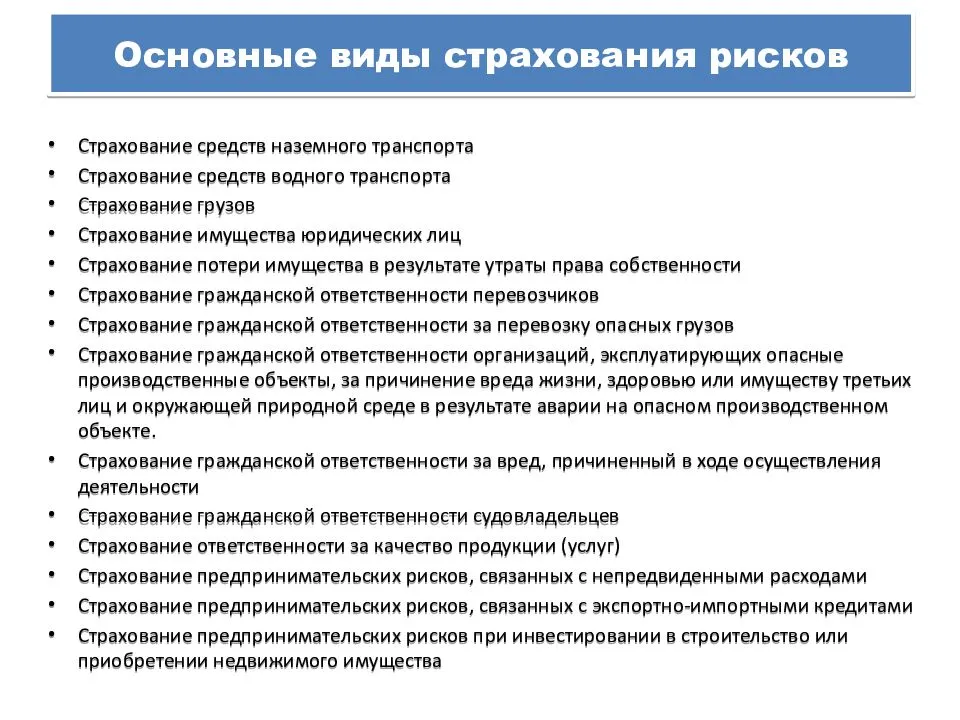

Виды страхования инвестиционных рисков

В западных странах страхованием сопровождается практически каждая сделка. В России пока страховые инвестиции только набирают обороты. В зависимости от особенностей заключаемой сделки можно использовать несколько разновидностей страхования.

Страховка инвестиций делится по направлениям и рискам, которые она покрывает.

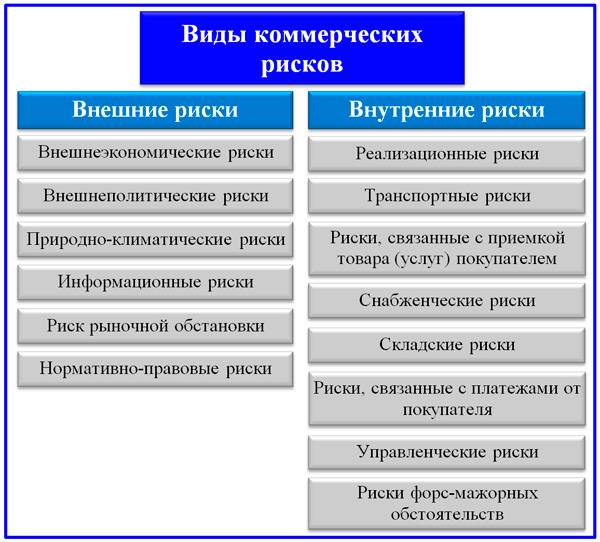

Страховой договор может покрывать следующие риски:

- имущественные;

- политические;

- коммерческие.

Вид страхования в свою очередь зависит от того, под какие риски адаптирован договор. Разделяют три вида страхования:

- базовое;

- защита на случай неплатежеспособности клиента;

- некоммерческие риски.

Имущественное страхование

Позволяет застраховать материальные ценности, находящиеся в собственности клиента. Работает при повреждении имущества в результате пожара, наводнения, стихийных бедствий, чрезвычайных происшествий, умышленных действий со стороны посторонних лиц. При снижении стоимости материальных ценностей в результате указанных происшествий владелец может рассчитывать на получение компенсации.

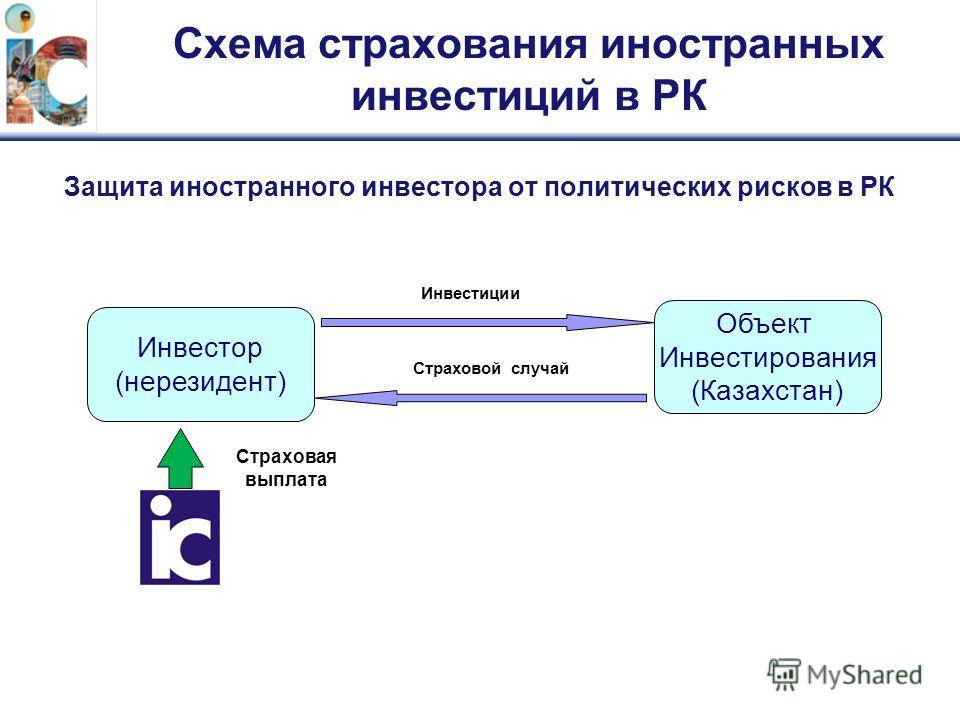

Политическое страхование

Обычно оформляется при инвестициях в объекты, расположенные на территории другого государства. Договор обеспечивает получение выплат, если в стране началась революция, ведутся боевые действия или имеют место крупные гражданские волнения. Также страховка покрывает убытки, связанные с национализацией или запретом на вывоз капитала, забастовками и экспроприацией активов.

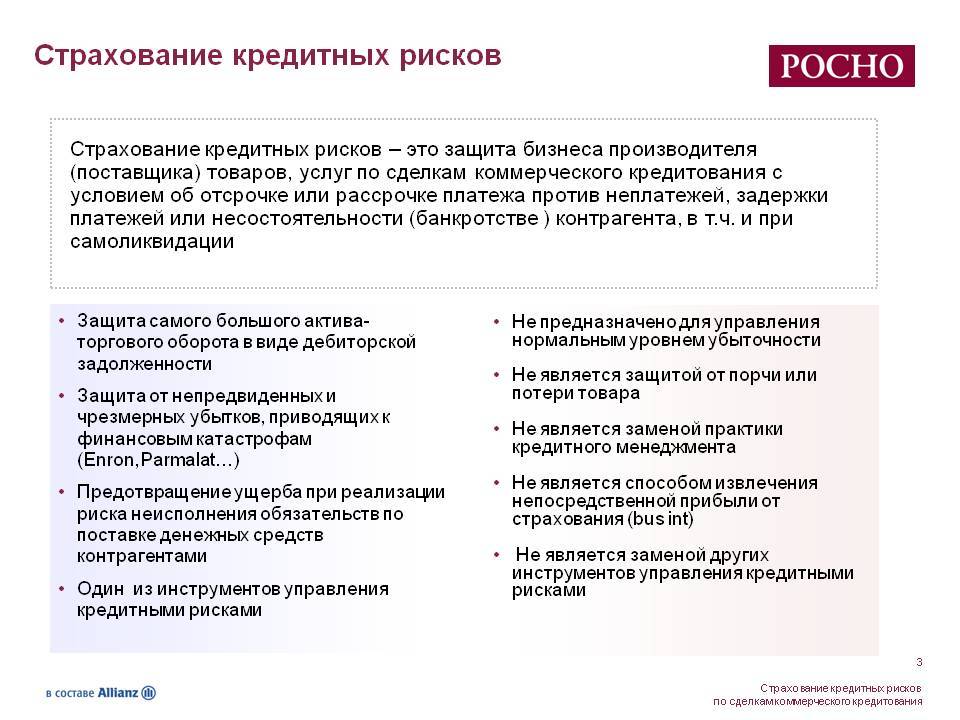

Коммерческое страхование

Покрывает убытки, вызванные неплатежеспособностью партнера, которому были доверены деньги. Договор начинает работать, когда заемщик не в состоянии вернуть полученные инвестиции.

Базовое страхование

Также имеет название «страхование прямых инвестиций». Оформляется для защиты имущества клиента от пожаров, взрывов и порчи по независящим от него обстоятельствам.

Страхование неплатежеспособности кредитора

Заключается для защиты капитала в случаях, когда заемщик не в состоянии своевременно вернуть полученные в качестве инвестиций средства. Благодаря страховке инвестор будет защищен от крупных потерь доверенных средств.

Некоммерческие риски

Используется для страхования капитала, размещенного в другой стране. Защищает от финансовых потерь в случае смены политического курса или вооруженных конфликтов в государстве.

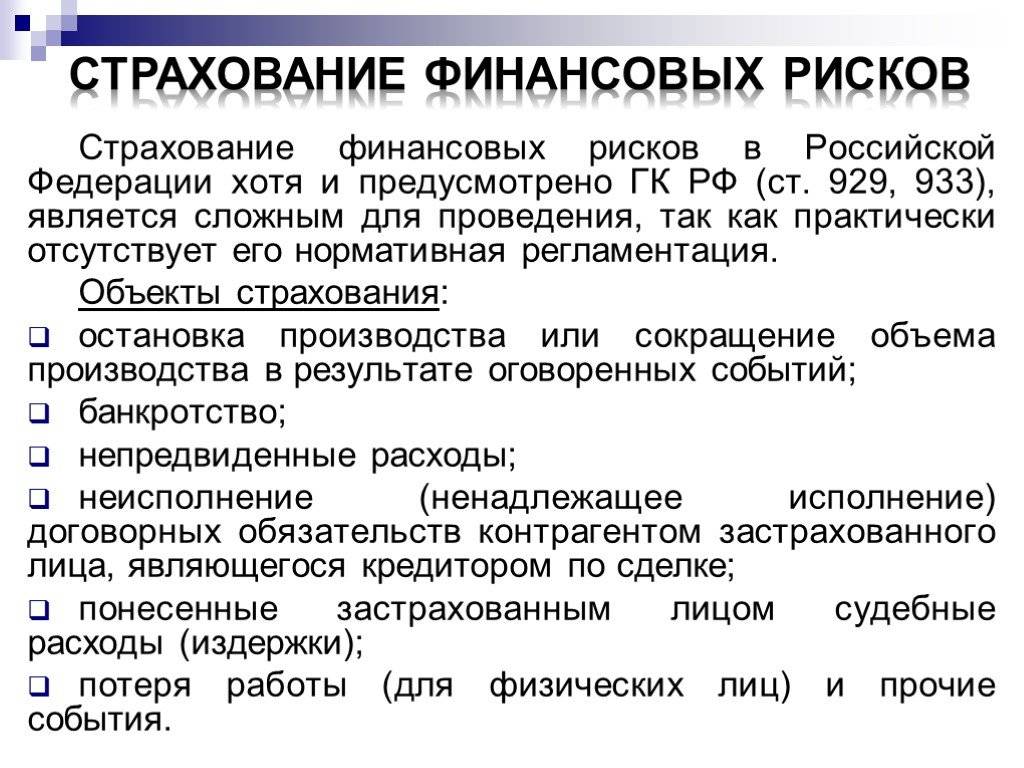

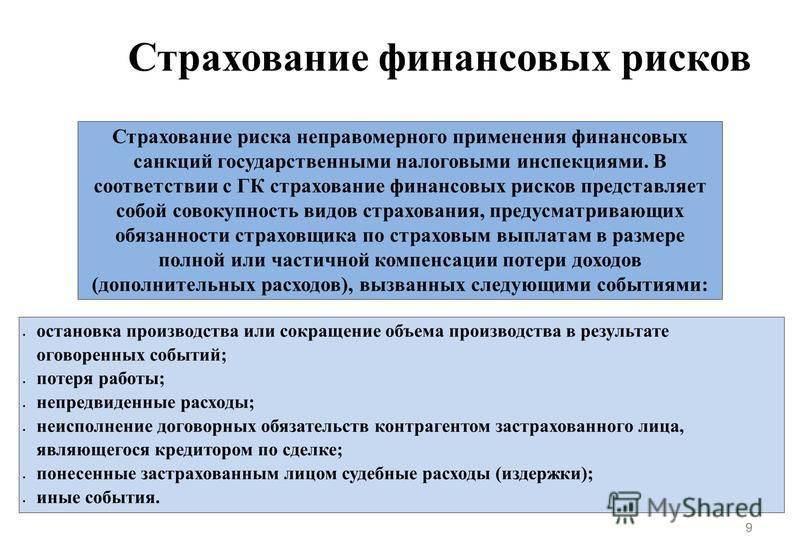

Что такое страхование финансовых рисков?

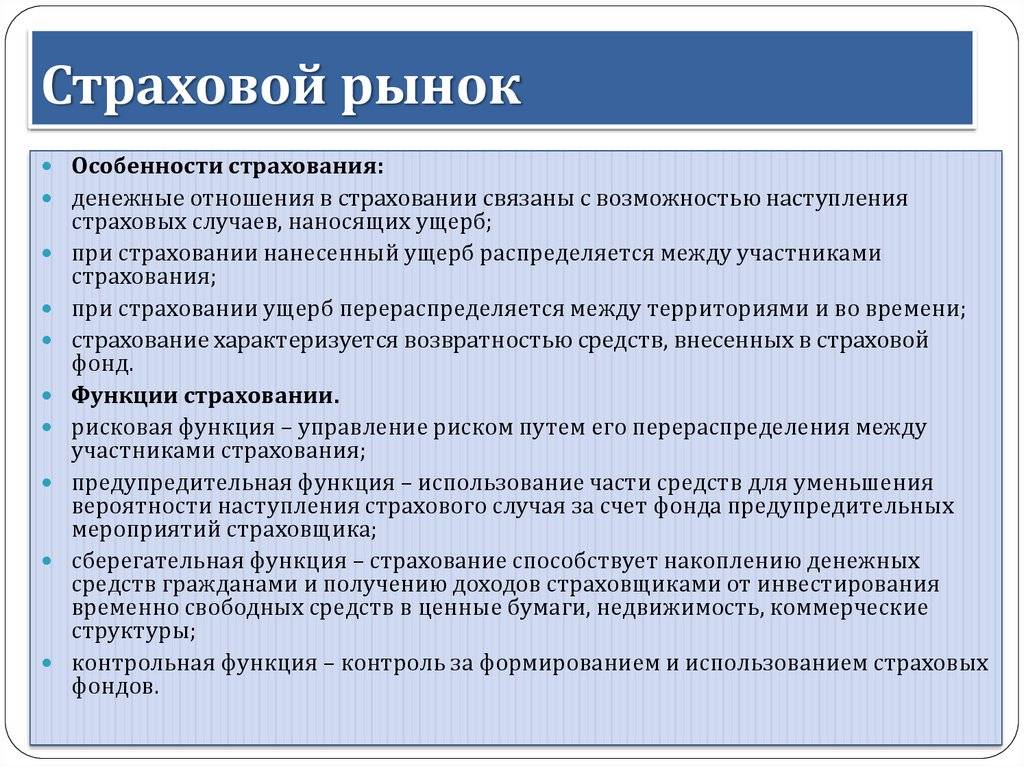

Для начала определимся, что такое финансовые риски. В широком смысле – это любые риски, связанные с денежными операциями. Если вы занимаете 100 рублей соседу Ивану – это тоже финансовый риск. Неизвестно, будут ли ваши деньги возвращены или сосед благополучно забудет о долге.

С точки зрения страхования, финансовый риск – это риск, связанный с денежной и коммерческой деятельностью частных лиц и коммерческих организаций. Разумеется, речь идёт о сделках, в которых фигурируют суммы, более значительные, чем занятый дяде Ване «стольник».

Любые манипуляции с денежными суммами, акциями, валютой потенциально опасны для бюджета. По этой причине такие операции целесообразно страховать.

В России этот вид страхования регламентируется ФЗ 4015-1, принятым в ноябре 1992 года. Главным инструментом защиты выступают денежные средства из специально фонда, сформированного за счет страховых премий (взносов).

При этом страхование финансовых рисков юридических лиц предполагает защиту от большинства видов потенциальных угроз, носящих как систематический, так и форс-мажорный характер.

Сумма возмещения зависит от нескольких факторов: оценочной стоимости объекта страхования, страховых взносов, страховой суммы, указанной в договоре. Застраховать потенциальные финансовые убытки могут как юрлица, так и рядовые граждане.

Страхование финансовых рисков физических лиц — относительно новая услуга. Она обеспечивает защиту от упущенной выгоды или ущерба, нанесенного при наступлении зафиксированного договором страхового случая, а также компенсацию расходов на судебное разбирательство.

Актуальный вид процедуры — страхование финансовых рисков дольщиков. Вложения в ещё не построенные объекты в условиях нестабильности экономики всегда связаны с денежными рисками. Это могут быть изменение конъюнктуры рынка или ставок рефинансирования, удорожание цен на стройматериалы, дефолты подрядчиков.

Несмотря на то, что страхование финансовых рисков застройщиком — обязательная процедура, а дольщики имеют право не только на возврат денег, но и на выплату неустойки, 70% проблемных объектов не сдаются именно из-за финансовых проблем, поэтому иметь гарантии четкого соблюдения условий договора будет не лишним.

О том, что такое страхование, на сайте есть подробная статья.

Особенности

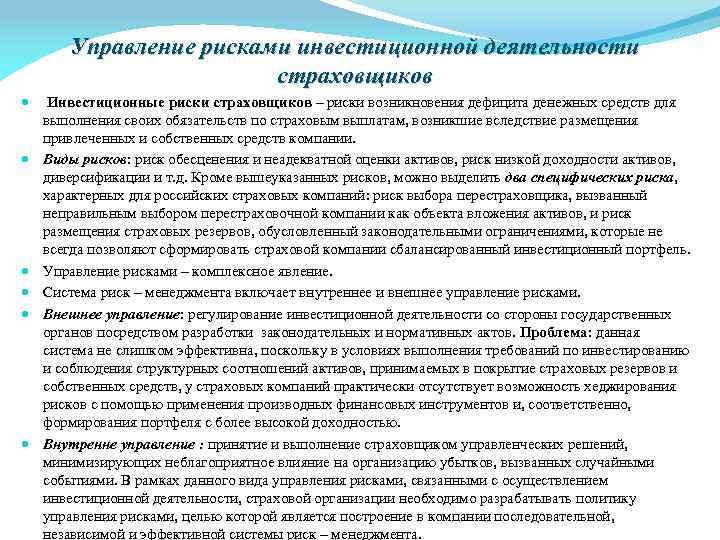

Страховая защита инвестиций в России не так распространена, как за рубежом. Однако это очень выгодная и перспективная тенденция, и грамотные инвесторы понимают это.

Есть несколько видов страховой защиты инвестиций:

- страхование вложений от несчастного случая (пожаров, аварий, стихийных бедствий);

- защита иностранных инвесторов от убытков и материальных потерь, произошедших из-за национализации или конфискации собственности, гражданских и иных войн, проблем с переводом валюты, вывозом капитала и других политических рисков;

- защита инвестиционных ссуд и кредитов от риска неплатежеспособности заемщика.

Помимо защиты инвестиций, возможно еще и страхование инвестиционных проектов, куда вкладываются средства.

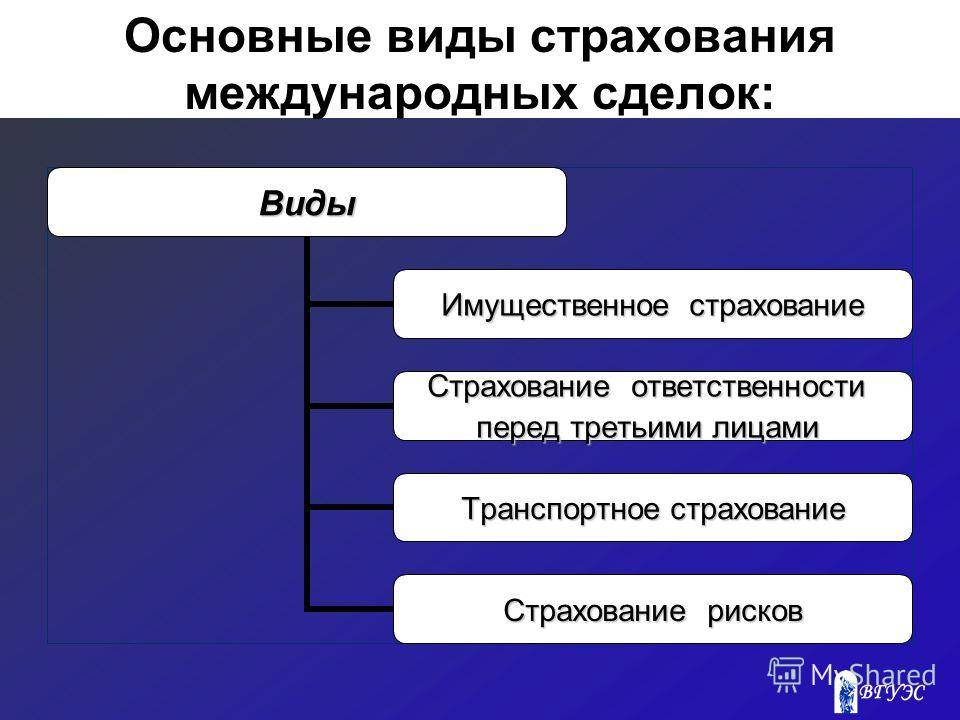

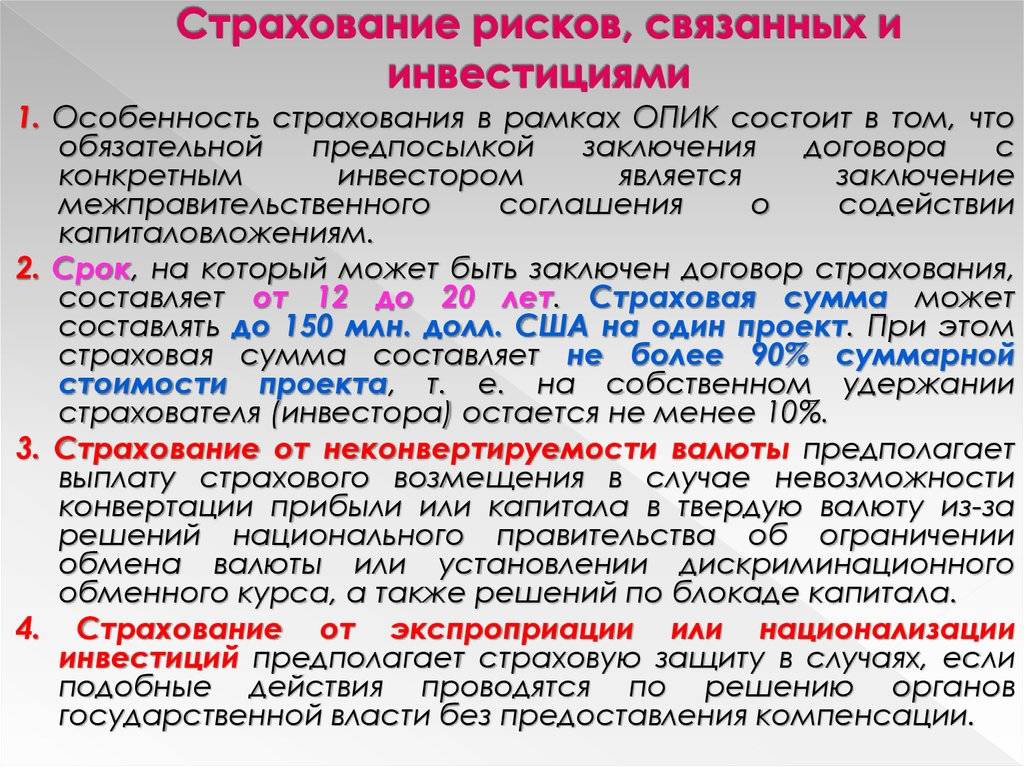

Страхования международных инвестиций

- политические кризисы внутри страны, принимающей инвестиции;

- национализация предприятия;

- различные экономические сдвиги: резкое повышение уровня инфляции или падение ВВП;

- несоблюдение условий договора страной, в которую инвестируется капитал.

Из-за различий в законодательстве стран страхование международных инвестиций считается довольно сложной процедурой. Не существует общих условий страхования, поэтому такие экономические отношения требуют отдельных соглашений, где каждая сторона выдвигает свои условия.

Но не стоит этого бояться, в любом случае они регулируются международным правом, и если страна, принимающая инвестиции, нарушает закрепленные в договоре условия, можно обратиться в Международный арбитражный суд.

Страхование частных лиц

Если частный инвестор совершает какие-то операции на фондовом рынке, его вложениям тоже требуется защита. Она может пригодиться, например, при нарушении условий договора трейдером, который помогает управлять инвестициями, либо если тот совершил ошибку, повлекшую за собой убытки. Либо сам инвестор может сделать неверный шаг и потерять вложенный капитал. В таких случаях компенсация не помешает.

Промышленные риски, принимаемые на страхование

Под промышленными рисками понимают угрозу нанесения ущерба предприятию и третьим лицам в результате нарушения нормального хода производственного процесса, а также угрозу повреждения или потери производственного оборудования и транспорта, разрушения домов и сооружений в результате влияния таких внешних факторов как силы природы или преступные действия.

Для промышленного производства самым серьезным и часто встречающимся является риск возникновения отказов в работе машин и оборудования, что может повлечь за собой аварийную ситуацию.

Это может произойти на промышленных объектах в результате событий следующего характера:

- природного — землетрясение, наводнение, оползни, ураган, смерч, удар молнии, шторм (на море), извержение вулкана и т.п.;

- техногенного — износ зданий, сооружений, машин и оборудования, ошибки при его проектировании или монтаже, преступные действия, ошибки персонала, повреждение оборудования при строительных и ремонтных работах, падение летательных аппаратов или их частей и др.;

- смешанного — нарушение природного равновесия в результате техногенной деятельности человека.

На страхование принимаются риски нанесения убытков от следующего:

- взрыва в результате утечки газа и образования горячей газовоздушной смеси;

- пожара;

- поломки машин и оборудования;

- нанесения вреда окружающей среде в процессе производства при утечках и выбросах в атмосферу ядовитых веществ, при пожарах, взрывах, загрязнении акватории Мирового океана и т. п.;

- нанесения вреда персоналу в результате возникновения аварийной ситуации на предприятии, от вынужденной безработицы в результате остановки производства;

- нанесения имущественного и физического вреда третьим лицам в результате взрыва или распространения ядовитых веществ за пределы предприятия;

- уменьшения объемов производства продукции, остановки производства, прямых потерь прибыли и непрямых финансовых последствий для предприятия в результате аварии или поломки оборудования.

Промышленные риски могут быть связаны с такими видами страхования:

- Огневое страхование

- Имущественное страхование

- Страхование машин от поломок

- Страхование гражданской ответственности и т.п.

Способы защиты венчурного капитала

http-equiv=”Content-Type” content=”text/html;charset=UTF-8″>mg src=”https://i0.wp.com/viafuture.ru/wp-content/uploads/2018/05/venchurnyj-investor_zashyta.jpg” width=”100%” loading=”lazy”>

Обеспокоенные судьбой своих вложений венчурные предприниматели, а также уполномоченные ими представители могут непосредственно участвовать в управлении малым предприятием, например, в качестве членов Совета директоров. Как правило, они не владеют контрольными пакетами акций, но их опыт и деловые связи способны удержать компанию на плаву даже в случае явных промахов её основателей.

Защищая свои средства, инвесторы покупают привилегированные акции, которые в критической ситуации можно обменять на обыкновенные, чтобы получить полный контроль над предприятием.

Другим способом минимизировать риски может быть страхование инвестиций, однако сейчас страховые компании не всегда заинтересованы в предоставлении бизнесу таких услуг, специализируясь на защите от традиционных рисков – пожаров и землетрясений. Эксперты указывают на необходимость государственного участия в страховании венчурных рисков. Подобная инициатива со стороны государства могла бы ускорить научно-технический прогресс в стране и подтолкнуть бизнес к более активному созданию венчурных фондов и других механизмов финансирования отрасли.

Снижение инвестиционного риска на примере реальной семьи

Рассмотрим финансовые риски инвестиционного проекта для семьи и способы их минимизации.

В 2017 году супружеская пара приняла решение о вложении свободных средств в размере 1 200 000 руб. (16 000 $ или 464 000 грн.) на 3 года в акции одной из национальных нефтегазовых компаний, одной из «голубых фишек». Цена за одну акцию составляла тогда 4 125 руб. (55 $ или 1 595 грн.). Соответственно, можно было приобрести 290 акций.

Известна и сумма дивидендов:

- 2017 год – 300 руб. (4 $ или 116 грн.) за акцию (76 125 руб. (1 015 $ или 29 435 грн.));

- 2018 год – 450 руб. (6 $ или 174 грн.) за акцию (115 275 руб. (1 537 $ или 44 573 грн.));

- 2019 год – 450 руб. (6 $ или 174 грн.) за акцию (119 625 руб. (1 595 $ или 46 255 грн.)).

Цена одной акции составляет 7 950 руб. (106 $ или 3 074 грн.) на сегодняшний день.

Посчитаем прибыль за 3 года:76 125 руб. (1 015 $ или 29 435 грн.)+115 275 руб. (1 537 $ или 44 573 грн.)+119 625 руб. (1 595 $ или 46 255 грн.)=311 025 руб. (4 147 $ или 120 263 грн.)

Акции данной компании относятся к категории средне рисковых, т.к. нефтегазовый сектор – это сфера, подверженная определенным финансовым рискам, прежде всего, политическим. К тому же, неизвестно, какой будет курс доллара через год. Поэтому было принято решение воспользоваться консультацией эксперта, который предложил применить такую модель инвестиционной стратегии (срок инвестиций – 3 года):

40 % – государственные облигации;

40 % – индексный фонд, отслеживающий индекс S&P 500;

20 % – индексный фонд, отслеживающий индекс МосБиржи.

На 480 000 руб. (6 400 $ или 185 600 грн.) можно было приобрести 376 облигаций федерального займа (ОФЗ). Выплата по купонам производилась 6 раз, в размере 300 руб. (4 $ или 116 грн.) за одну акцию. Считаем прибыль: 3,4*376=95 850 руб. (1 278 $ или 37 062 грн.).

Доходность S&P 500 за 2017-2019 годы составила примерно 41 %. Комиссии за покупку на бирже составили приблизительно 1 %. Посчитаем прибыль без учета дивидендов, но за минусом всех расходов: 6400*100/101=475 275 руб. (6 337 $ или 183 773 грн.) – эту сумму можно вложить.

6 337*41/100=194 850 руб. (2 598 $ или 75 342 грн.) – доход за 3 года;

6 400-6 337=4 725 руб. (63 $ или 1 827 грн.) – комиссия;

2 598-63=190 125 руб. (2 535 $ или 73 515 грн.) – чистая прибыль за 3 года.

На МосБирже можно приобрести индекс ETF (FXUS), который следует индексу, почти аналогичному S&P 500.

Также, супруги решили инвестировать в индекс МосБиржи SBMX, который был выпущен в 2018 году и стоил 1 125 руб. (15 $ или 435 грн.). Его стоимость выросла на 40,83 % и составляет на сегодняшний день 1 575 руб. (21 $ или 609 грн.). Комиссия – 1 % в год, т.е. 2 % – за 2018 и 2019 годы.

Посчитаем сумму к получению:

3 200*100/102=235 275 руб. (3 137 $ или 90 973 грн.) – инвестируемая сумма;

3 137*40,83/100=96 075 руб. (1 281 $ или 37 149 грн.) – доход за 3 года;

3 200-3137=4 725 руб. (63 $ или 1 827 грн.) – комиссия;

1 281-63=91 350 руб. (1 218 $ или 35 322 грн.) – чистая прибыль за 3 года.

Итого чистая прибыль всех инвестиций: 1 278 (ОФЗ) + 2 535 (S&P 500) + 1 218 (SBMX)=377 325 руб. (5 031 $ или 145 899 грн.).

Сравним оба варианта в таблице (данные за последние 10 лет, для SBMX – за 2 года).

| Показатель | Вариант 1 (акции нефтедобывающей компании) | Вариант 2 | ||

|---|---|---|---|---|

| ОФЗ | S&P 500 | SBMX | ||

| Риск | Средний | Низкий | Высокий | Средний |

| Средняя дивидендная доходность | Низкая (5 %) | Низкая (5,6 %) | Средняя (19,8 %) | Нет |

| Прирост стоимости | Очень высокий (284 %) | Низкий (0,4 %) | Очень высокий (380 %) | Средний (41 %) |

| Волатильность | Высокая | Низкая | Высокая | Высокая |

Межгосударственные риски, принимаемые на страхование

Межгосударственные риски возникают при осуществлении предпринимателями и инвесторами своей деятельности на территории иностранных государств. Доход от бизнеса может уменьшиться в случае неблагоприятного изменения политической или экономической ситуации в стране. Потеря или уменьшение дохода от бизнеса происходит по различным причинам, среди которых можно выделить следующие:

- изменение политического строя страны;

- экспроприация или национализация объектов иностранной собственности;

- уничтожение или повреждение объектов собственности в результате военных действий и политических беспорядков;

- изменение общегражданского и специального видов законодательства (таможенного, налогового и др.).

Для инвестора межгосударственные риски в целом означают вероятность того, что объекты инвестиций будут уничтожены или экспроприированы в результате общественно-политических потрясений, или если резко ухудшатся условия для инвестиционной или экономической деятельности в результате изменения законодательной базы.

Для предпринимателя межгосударственные риски означают возможность невыполнения заключенных международных контрактов, повреждения или потери имущества, инвестированных в бизнес средств.

Политические риски являются важнейшей составляющей межгосударственных рисков. Они заключаются в возможности недополучения дохода или потери собственности иностранного предпринимателя или инвестора в результате изменения социально-политической ситуации в стране. Эти риски проявляются в виде следующих событий:

- изменения в валютном законодательстве, которые препятствуют выполнению международных контрактов или репатриации валютной выручки;

- изменения юридической базы, которые усложняют осуществление предпринимательской деятельности;

- национализация или экспроприация предприятий, созданных при участии иностранных инвесторов;

- внесение изменений в арбитражное право;

- военные действия, гражданские беспорядки, которые привели к на-несению ущерба имущественным интересам предпринимателей.

Межгосударственные риски могут быть связаны с такими видами страхования:

- Страхование внешнеэкономических рисков

- Страхование экспортных кредитов и т.п.

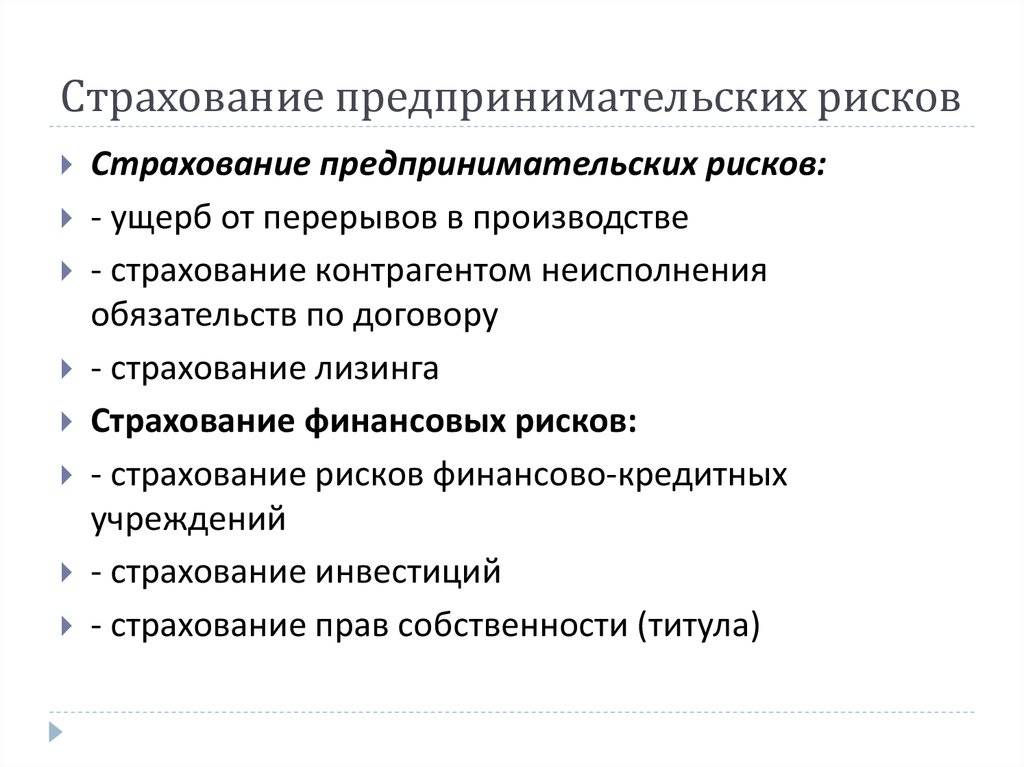

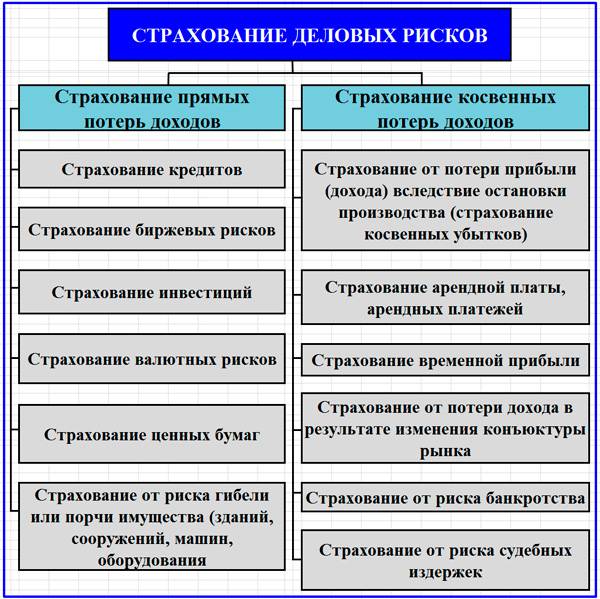

Понятие и виды

Страхование рисков в предпринимательской деятельности предусматривает страховку финансовых рисков.

Такой вид страхования занимает промежуточное положение между страхованием имущества и страхованием ответственности (несмотря на то, что, согласно классификации, он занимает нишу в страховании имущества).

Финансовый риск в договоре страхования предпринимательской ответственности можно определить как вероятностное случайное событие, которое воздействует на процесс получения, целевого использования, хранения или накопления денежных средств субъектов предпринимательской деятельности (физических или юридических лиц).

Такой финансовый риск может быть причиной убытков, дополнительных расходов, для возмещения которых и могут понадобиться страховые выплаты.

Или другого изменения обстоятельств осуществления такой деятельности, которое никоим образом не зависело от воли самого предпринимателя.

Таким образом, сферы риска в предпринимательской деятельности могут быть обусловлены двумя группами причин:

- нарушение обязательств контрагентами предпринимателя;

- другие изменения условий осуществления предпринимательской деятельности, не зависящие от воли самого предпринимателя.

Для второй группы обстоятельств существенным является наличие воли предпринимателя к изменению обстоятельств.

Традиционно по договору страхования предпринимательских рисков страховая компания обязуется возместить убытки, упущенную выгоду, а также затраты, понесенные всвязи со страховыми случаями, которые вызваны такими событиями:

- банкротство контрагентов;

- принятие законов или иных нормативных актов органами власти, которые значительно ухудшают положение предпринимателя;

- остановка или сокращение производственной деятельности в связи с оговоренными договором причинами;

- невыполнение договорных обязательств контрагентами предпринимателя по договору или ненадлежащее выполнение обязательств;

- участие страхователя в судебных спорах.

Необходимо отметить, что на договор страхования предпринимательских рисков распространяется общий принцип свободы договора, установленный гражданским законодательством.

Стороны сделки могут установить любые условия, не противоречащие закону и не нарушающие права и интересы третьих лиц. Перечень страховых случаев в этой сфере не является ограниченным и может быть расширен по договорённости сторон.

Нужно обратить внимание

В последнее время все больше и больше клиентов банка говорят о том, что им договоры инвестиционного страхования жизни были представлены как полные аналоги классических депозитов, но с несколько большей доходностью. Человек, понимающий разницу между двумя этими инструментам накопления денежных средств, готов трезво оценить вариант инвестирования в ИСЖ.

Дело в том, что большая доходность программ ИСЖ достигается за счет инвестирования вкладов застрахованных лиц. К сожалению, далеко не все инвестиционные стратегии, которые предлагают страховщики, являются прозрачными. У страхователей нет возможности самостоятельно отследить динамику тренда того или иного фонда, поэтому приходится верить «честному слову» страховщиков.

У страхователей в данном случае есть всего два варианта действий:

- Заняться поиском продуктов, привязанных к стоимости конкретных товаров или фондов, самостоятельно в общедоступных источниках.

- Довериться специалистам страховой компании.

Особенности венчурных инвестиций

Доверяя немалые средства группе технических специалистов, инициатор финансирования рассчитывает, что они вернутся к нему через определённый промежуток времени в многократном размере.

Обычным ожидаемым эффектом от венчурного инвестирования является рост капитала в 5-10 раз и больше. В силу высоких рисков и длительных сроков такая планируемая прибыль оправдана.

До истечения даты, указанной в первоначальном соглашении, венчурные инвестиции не могут быть изъяты из обращения, поэтому их принято считать беззалоговой формой кредита на долгосрочный период без гарантий на возврат средств. Юридически это оформляется в виде паевого вложения в акции компании. На этапе венчурного финансирования акции компании не котируются на биржах, а начало их продаж на фондовых рынках позволяет вкладчикам вывести свой капитал, чтобы вложить его в другие инновационные предприятия. Иным вариантом возврата средств может стать полная продажа компании.

Страхование инвестиций: что это такое

Полис покрывает риски, которые связаны с потерей вложенных в инвестиционные проекты (в том числе зарубежные) денежных средств, полного или частичного отсутствия прибыли.

В качестве объекта страхования инвестиций могут рассматриваться:

- прямые инвестиции – приобретение недвижимости, оборудования, сырья, материалов;

- фондовые – покупка акций или других ценных бумаг, дающих право на получение прибыли;

- имущественные права (лизинг);

- предоставление кредита.

Разнообразие страховых объектов обусловливает и различие рисков.

Страховщики выделяют такие формы рисков, как:

- валютный – потеря капитала или прибыли по причине колебания курса валют;

- катастрофический – утрата денежных ресурсов в связи с политическими событиями или природными катаклизмами;

- коммерческий – крах инвестиционного проекта по экономическим причинам;

- процентный, рыночный – денежные потери из-за неверной тактики на финансовом рынке.

Страхование иностранных инвестиций

Инвестор, занимающийся инвестициями на территории другого государства, также может застраховать себя от рисков и форс-мажорных ситуаций. Защита иностранных инвестиций обычно бывает следующих видов:

- Защита от финансовых потерь вследствие деятельности правительства страны, например, если будет принято решение о национализации предприятия, принадлежащего инвестора, и конфискации его имущества.

- Защита от убытков, если принимающая страна не соблюдает контракт либо расторгло его в обход заключенных договоренностей.

- Защита от ущерба, нанесенного вследствие терактов, гражданских конфликтов внутри государства, военных действий.

- Защита от финансовых потерь, которые могут возникнуть, если были наложены ограничения на конвертацию денежных активов в валюту или вывоза капитала из страны.

Мы предлагаем вам индивидуальное страхование ваших инвестиций. Страховка защитит вас от возможных рисков и позволит вам воспользоваться результатами своей инвестиционной деятельности и получить прибыль, вместо понесения убытков вследствие непредвиденных ситуаций.

Наши офисы продаж

г. Москва, ул.Инженерная, д.18, корп.2, Телефон: +7(909)999-73-32

г. Москва, ул. Лобненская, тер-рия ГАИ Телефоны агентов: Валентина 8-965-218-34-87 Виталий 8-906-743-40-22

г. Москва, ул. Тушинская, д.16 Телефон: +7 (499) 649-37-41

Виды ответственности при страховании рисков

Решая, какие риски можно застраховать, следует понимать, что существуют различные виды ответственности. Так, страховщик обязан выплачивать компенсацию при наступлении страхового случая, а также возмещать клиенту расходы по предотвращению или уменьшению ущерба застрахованному имуществу, сохранять в тайне полученную информацию. Клиент должен своевременно оплачивать договор, принимать действенные меры по сохранности объекта защиты.

Таким образом, нужно понимать, что можно застраховать практически любые риски, вопрос только в их цене. Однако, спокойствие за свои имущественные интересы стоит дороже.

Что такое страхование инвестиций

Страхование инвестиций – защита имущественных интересов инвесторов от риска потери, обесценивания или уничтожения вложенного капитала. Помогает предотвратить убытки, например, из-за колебаний на валютном рынке, политических обстоятельств, пожара и во многих других случаях.

Распространяется на следующие виды вложений:

- Имущественные права, например, лизинг.

- Кредиты и займы получателя инвестиций.

- Фондовые инвестиции – акции, фьючерсы и прочее.

- Прямые инвестиции – объекты недвижимости, транспорт, техника и другие материальные активы.

Страхование этих вложений связано с многочисленными рисками, которые сопутствуют инвестициям, и позволяют вернуть себе вложенные средства, если вместо прибыли пошли убытки вследствие определенных обстоятельств.