Английская и американская система формирования страхового покрытия[править]

В процессе становления и развития данного вида страхования возникли два подхода к определению понятия продолжительности восстановительного периода после наступления страхового случая.

Английская система страхования основана на понятии коммерческой готовности производства после страхового случая. Она основана на следующих принципах:

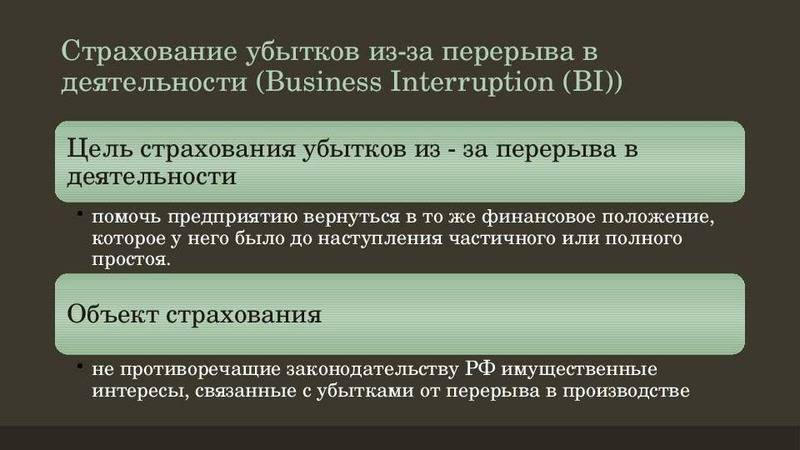

- Объём страховой защиты устанавливается исходя из того, что предприятие после страхового случая должно восстановить своё финансовое состояние до того уровня, на каком оно было до наступления страхового случая.

- Оценка размера ущерба ориентируется на показатели сокращения оборота предприятия. При этом учитывается ущерб в связи с потерей рынка и клиентов. Общеэкономические изменения конъюнктуры рынка исключаются из страхового покрытия.

- Страховая сумма определяется как прибыль плюс постоянные затраты, которые несёт предприятие в период восстановления производства в течение не более, чем 12 месяцев.

- Исключаются из страхового покрытия следующие риски:

- пожар, как следствие жары;

- пожар, возникший вследствие термической обработки;

- землетрясения, вулканические извержения;

- забастовки, гражданские волнения, военные действия и тому подобные события;

- воздействие ядерной энергии, радиации;

- умышленные и преднамеренные действия.

Американская система страхования убытков от остановки производства возникла позже (в 1985 году) и используется во многих странах. Договор страхования от убытков вследствие остановки производства выступает как дополнение к договору имущественного страхования. Типичные особенности американской системы состоят в следующем:

- Страховая защита ограничена периодом технической готовности предприятия. Оплачивается ущерб до момента восстановления предприятия (техническая готовность);

- Страховая сумма определяется на основе величины дохода на риске, умноженной на определённый коэффициент. Доход на риске складывается из величины годовой чистой прибыли и продолжающихся до технической готовности постоянных затрат

- Не устанавливается продолжительность периода ответственности страховщика. Вместо этого устанавливается коэффициент, ограничивающий размер страховой суммы;

- Оплачивается фактический ущерб до момента

- Исключаются из страхового покрытия следующие риски:

- действия органов власти и законодательные предприсания;

- землетрясения;

- воздействие ядерной энергии, радиации, радиоактивное заражение;

- ущерб от воздействия воды (например, наводнение);

- забастовки, гражданские волнения, военные действия и тому подобные события;

Нюансы страхования: страховая сумма и бухгалтерский учет

Помимо того, что этот вид страхования пользуется огромной популярностью у предприятий благодаря своей выгодности, в сфере налогообложения можно наткнуться на «подводные камни».

Чтобы обезопасить себя от проблем с получением компенсации с наступлением страхового случая, обратите внимание на незнакомые термины в договоре. К примеру, некоторые соглашения включают формулировку «вандализм», хотя похожего законодательства в российском кодексе нет

К примеру, некоторые соглашения включают формулировку «вандализм», хотя похожего законодательства в российском кодексе нет.

Страховая сумма должна заблаговременно оговариваться между сторонами и обязательно указываться в договоре страхования.

Страховая сумма должна заблаговременно оговариваться между сторонами и обязательно указываться в договоре страхования.

В большинстве случаев, возникают конфликтные ситуации между налоговой и страхователем, так как законодательство Российской Федерации не предусматривает понятие «действительной стоимости» определенного имущества.

Судебная практика показывает, то разбирательства решаются в пользу налогоплательщика, однако, лучше обходиться без суда.

Второй нюанс, на который следует обратить внимание – это «чистота» бухгалтерского учета организации. Чем точнее указаны суммы в учредительных документах, тем проще проанализировать сферу деятельности компании и меры защиты производства от всевозможных рисков

Чем точнее указаны суммы в учредительных документах, тем проще проанализировать сферу деятельности компании и меры защиты производства от всевозможных рисков.

Это поможет заключить выгодный и «прозрачный» страховой договор.

Страхование перерыва в производстве: достоинства и недостатки

Несмотря на все нюансы при заключении страхового договора, этим страхованием пользуются все предприятия.

Главными преимуществами страхования перерыва будет надежная защита организации от серьезных убытков, возможность оплатить страховой взнос в рассрочку, обеспечение индивидуального подхода к предприятиям разных видов деятельности и комплексная защита производства по одному договору страхования.

Выше мы рассматривали возможные нюансы при заключении договора, и вы уже осведомлены о возможных проблемах с налоговой инспекцией.

Однако, подходя к заключению договора и подсчету суммы страхования со всей ответственностью и серьезностью, вы избавите себя от последующих судебных разбирательств.

Читайте еще:

Что можно застраховать по этому договору (объекты страхования)

Когда вы рассчитаете точную сумму страховки, не спешите заключать договор: возможно, ваш специфический случай не подлежит подобному виду страхования.

Для начала ознакомьтесь с объектами страхования:

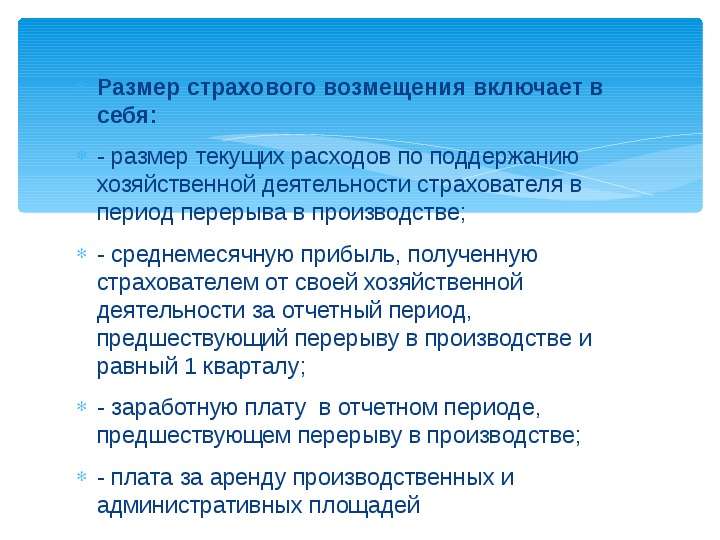

- Недвижимость, включая ландшафт, земельный участок и отделку сооружения

- Товары, мебель, оборудование

- Неполученный ожидаемый доход

- Текущие расходы

- Заработная плата участникам производства

- Оплата коммунальных услуг и аренды помещения, взятого под производство

- Проценты по кредитам, оформленным на юридическое лицо и заемные (привлеченные) средства на производство

- Амортизационные отчисления по отношению к фондам, которым был нанесен финансовый ущерб

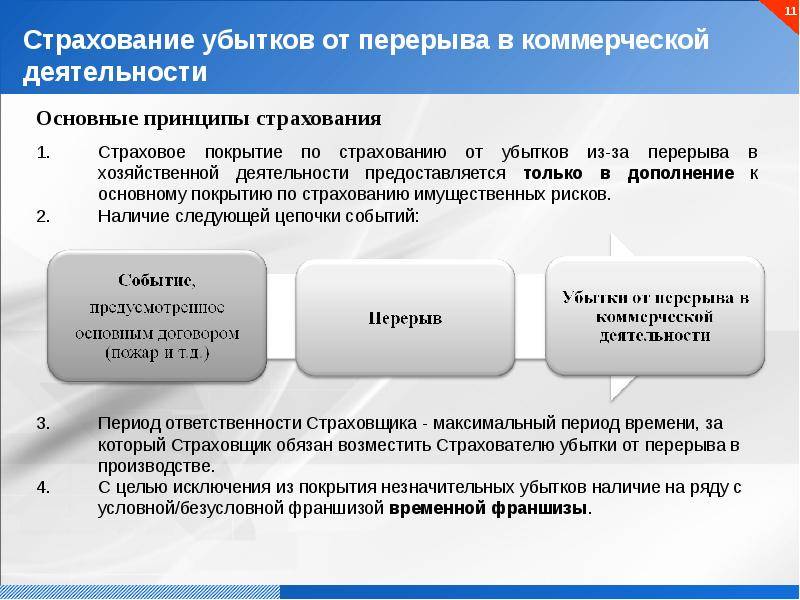

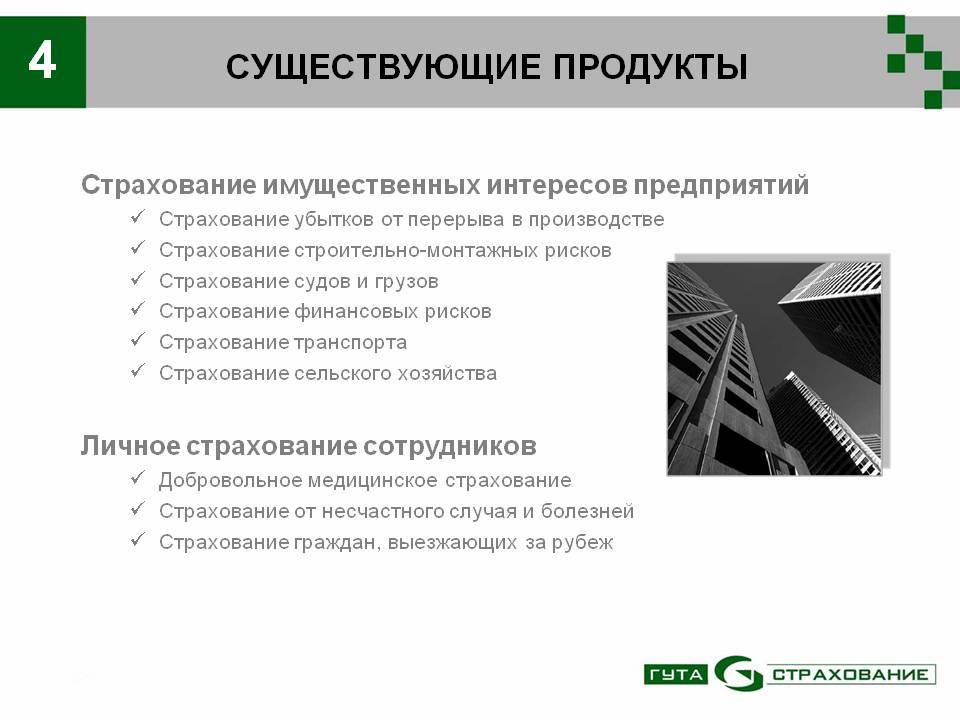

Страхование убытков от перерывов в производстве

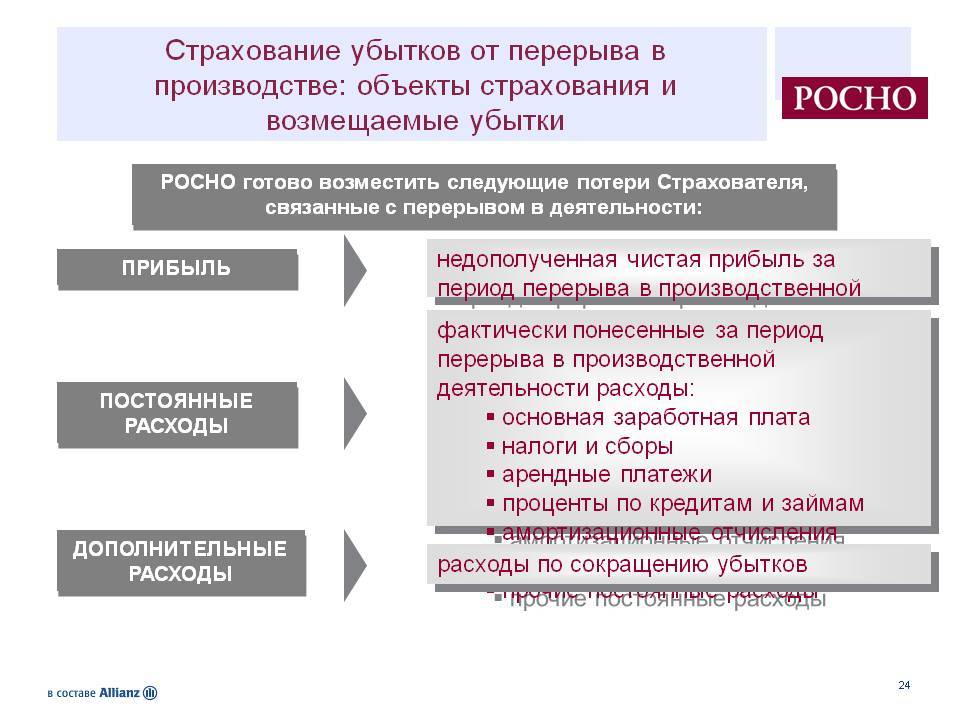

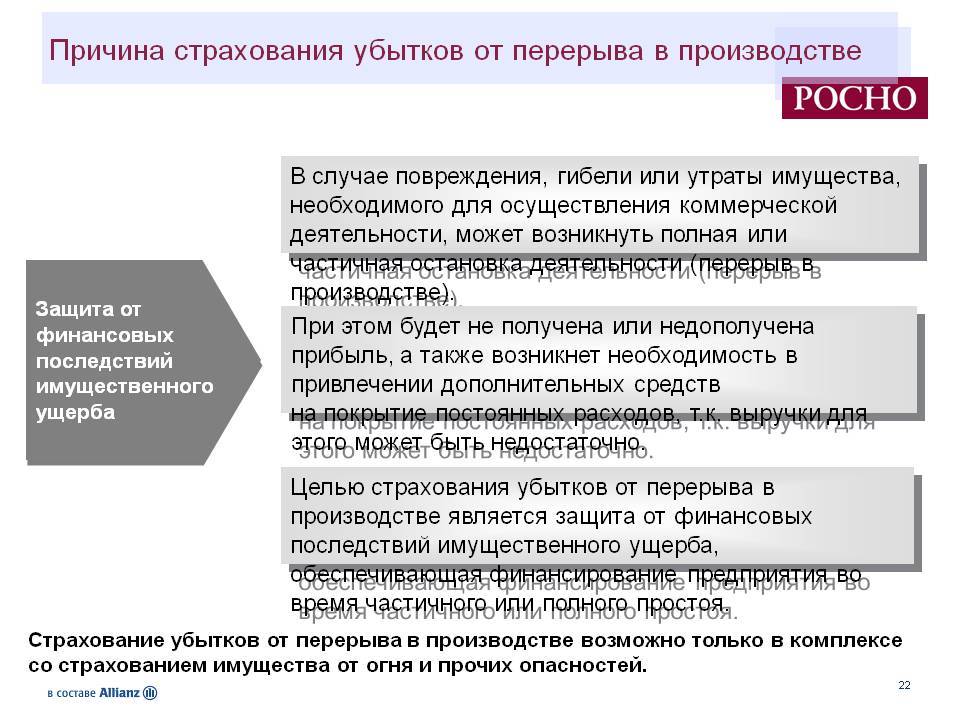

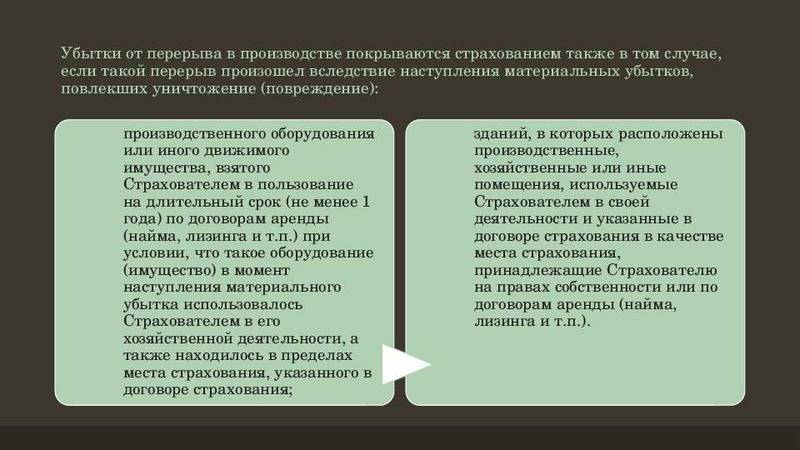

Объектом страхования являются имущественные интересы, связанные с полной или частичной компенсацией убытков, наступивших вследствие перерыва в производстве, вызванного страховым случаем.

Застрахованными считаются:• прибыль (выручка), получаемая в результате реализации производимой продукции, продажи товаров и оказания услуг;• текущие расходы, которые покрываются доходами от производства и коммерческой деятельности страхователя, и:

-имеют место независимо от наступившего страхового случая и не связаны с объемом производимой и реализуемой продукции или выручкой от продажи товаров или оказания услуг;-вызваны необходимостью продолжения деятельности предприятия в период перерыва в производственной или коммерческой деятельности.

Страховые риски

Возникновение в течение действия договора страхования финансовых убытков вследствие перерыва в производственной деятельности, возникшего в результате:• пожара, взрыва, удара молнии;• столкновения или падения пилотируемых летательный аппаратов;• тушения пожара, сноса строений, расчистки территории в результате событий, указанных в п. 1-2.

В рамках действия договора могут покрываться дополнительные риски:• распространение воды вследствие разрыва труб водопроводных, канализационных, отопительных систем;• ложное срабатывание установок автоматического пожаротушения;• кража со взломом, грабеж;• буря, ураган, град, наводнение;• наезд самоходного транспортного средства.

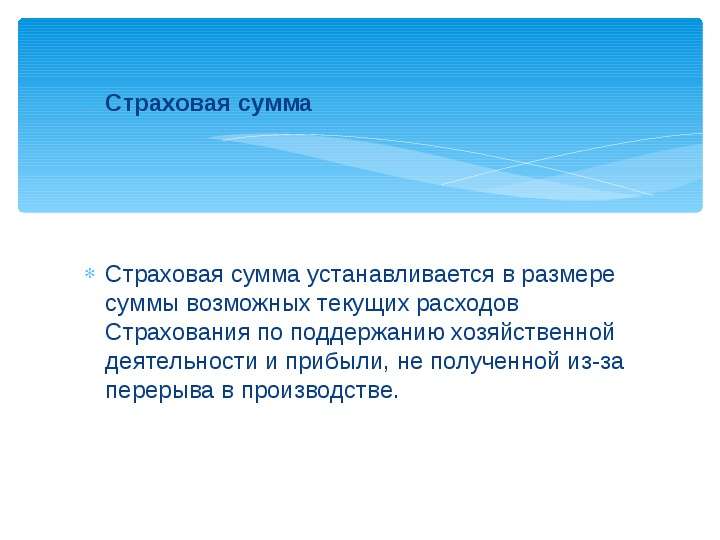

Страховая сумма

Страховая сумма является расчетной величиной и определяется на основании финансовых результатов деятельности предприятия (налогооблагаемой прибыли и текущих расходов) за 12 месяцев, предшествующих периоду страхования.

Размер возмещения

Совокупные расходы предприятия и недополученная средняя прибыль предприятия за период проведения ремонтно-восстановительных работ, по завершении которых деятельность предприятия будет осуществляться в нормальном (на уровне, предшествующем страховому событию) режиме.

Период возмещения

Страховое возмещение выплачивается страховой компанией в течение 15 дней после того, как будут документально установлены:• наличие страхового случая,• сумма финансового убытка,• сумма страхового возмещения.

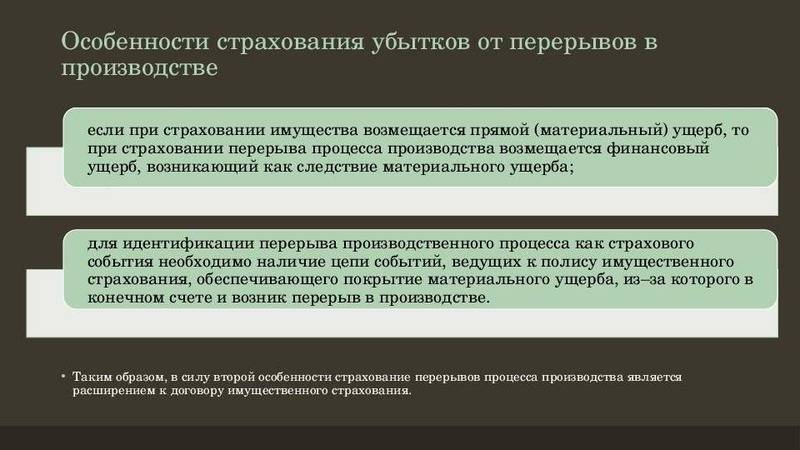

Особенности страхования

Страхование убытков от перерывов в производстве предприятия может быть осуществлено только в качестве дополнительного покрытия к страхованию имущества самого предприятия.

Если у Вас возникли вопросы по данному виду страхования, заполните форму обратной связи.

Либо обратитесь в наш ближайший офис для получения более подробной информации.

| Тип документа | Дата | Формат | |

| Правила страхования убытков от перерыва в производстве | 04.03.2014 15:56 |

Актуальность страхования от перерывов в производстве

Такой тип имущественного страхования, как страхование перерыва в производстве, позволяет покрыть ущерб, причиненный неоднозначными ситуациями.

Эта участь может настичь каждое предприятие, поэтому страхование – уже не роскошь, а необходимость.

Статистика показывает, что 70% финансовых убытков корпораций составляет перерыв в производстве.

Помимо ущерба от перерыва стоит учесть такие факторы:

- Покрытие текущих расходов (выплаты рабочим, аренда помещения, коммунальные платежи и так далее)

- Восстановление повреждений вследствие нестандартных ситуаций

- Суть договора страхования перерыва заключается в том, то страхуется не имущество, а риски на производстве (потери в случае остановки производственного процесса).

Расчет страховой суммы

- Действительная стоимость имущества

- Бухгалтерская стоимость (цена имущества с учетом износа и страхования согласно бухгалтерскому учету)

- Восстановительная стоимость (аналогичная цена без учета износа и страховки)

- Заявленная стоимость (цена, которую определяет страхователь)

- Оценочная стоимость (цена, которую определяет страховщик путем экспертной оценки)

Учитывая все эти суммы, можно составить примерный размер ущерба при остановке производства.

Также существует 3 способа подсчета страховой стоимости:

- На основе подобных случаев данной компании (при наличии)

- Путем прямого подсчета (умножение восстановительной стоимости продукта на его количество)

- На основе аналогичных случаев похожих производств

При частичном продолжении производства необходимо вычесть эту прибыль от страховой суммы.

Особенности возмещения ущерба при страховании убытков от простоя производства[править]

Размер страхового возмещения определяется с использованием данных бухгалтерского учёта страхователя, которые он обязан представить страховщику.

Размер потерянной прибыли может быть определён одним из трёх способов:

- по аналогии с подобными остановками производства на данном предприятия в течение предшествующиего периода;

- по аналогии с подобными остановками производства на аналогичных предприятиях;

- прямым подсчётом, исходя из количества невыпущенной продукции и её стоимости.

Из величины недополученной прибыли исключается прибыль, которую предприятие может получить за счет частичного продолжения производства.

Применяется пропорциональная система возмещения ущерба. Если имущество недостраховано, то в соответствующе пропорции выплачивается размер ущерба.

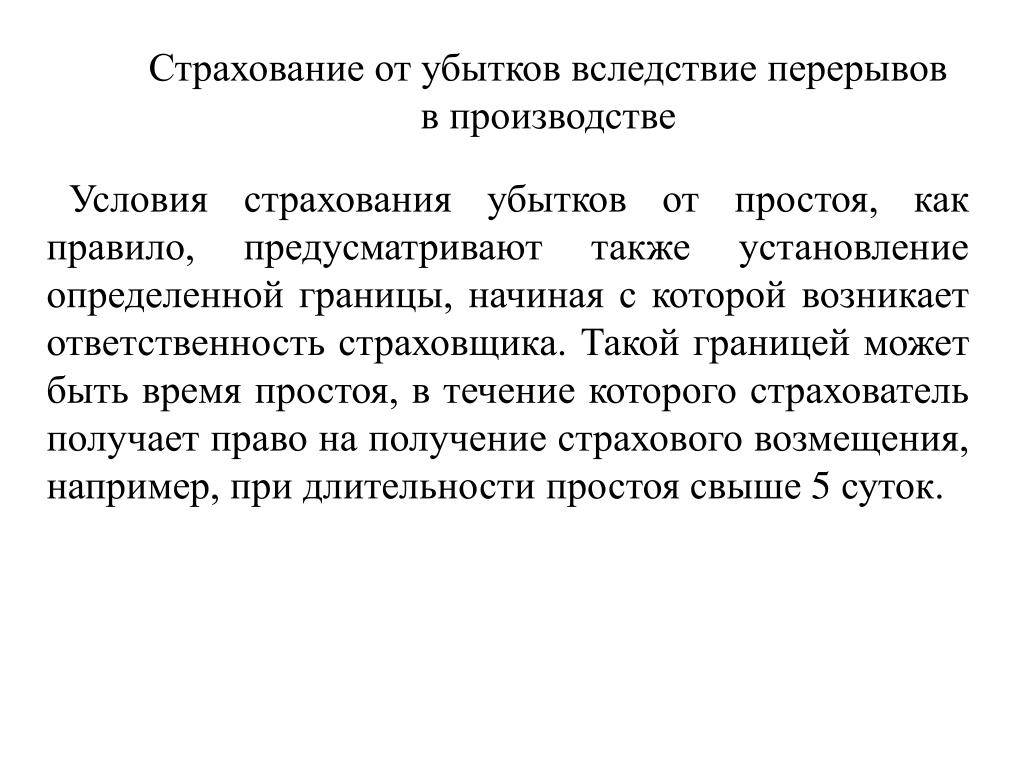

Широко применяется франшиза, размер которой может определяться следующими способами:

- как фиксированная сумма;

- как определённая доля (процент) ущерба;

- как определённое время ожидания, в течение которого ущерб не возмещается;

- как комбинация времени ожидания и денежной суммы.

Размер страхового взноса

В зависимости от самой страховой компании, размер страхового взноса для заключения договора может существенно отличаться.

Однако, большинство компаний предлагают оплатить один процент от тарифной ставки самой страховой суммы.

Однако, большинство компаний предлагают оплатить один процент от тарифной ставки самой страховой суммы.

К примеру, страхуя свое производство на миллион рублей, страховая премия составит 10 000 рублей.

Если договор страхования заключается на один год, эту выплату можно разделить на две части.

Главным условием такого разделение является уплата первого взноса, составляющего не меньше 50% общей суммы.

Второй взнос должен быть уплачен не позднее чем через полгода после первого взноса.