Основные виды: полис на залог или жизнь

Закон о потребительском кредитовании граждан четко указывает на необходимость оформления страховки только в двух случаях:

- когда человек получает ипотеку;

- оформляет автокредит.

Оба вида продуктов являются залоговыми – то есть предполагают наличие собственности, являющейся обеспечением по займу. И, согласно закону, данные объекты собственности обязательно необходимо страховать. Если вы откажетесь оформлять полис – банк имеет право отказать вам в выдаче займа.

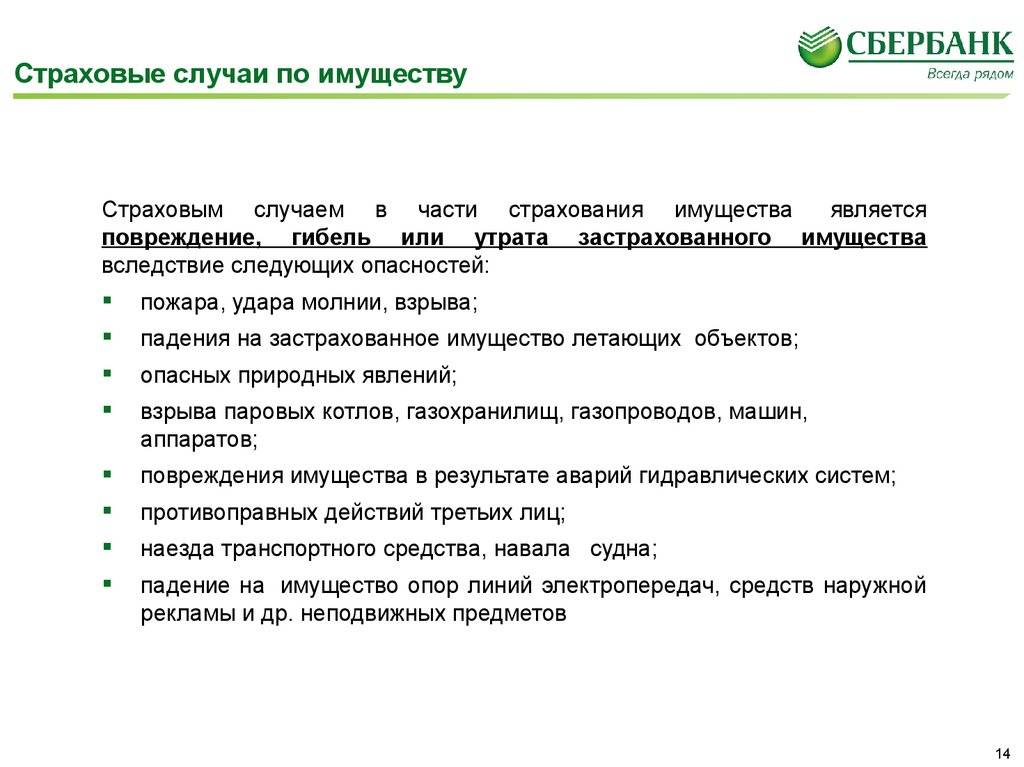

Объект залога обычно защищают от:

- риска утраты объекта;

- потери права собственности на него;

- порчи залогового имущества и вытекающих из этого расходов.

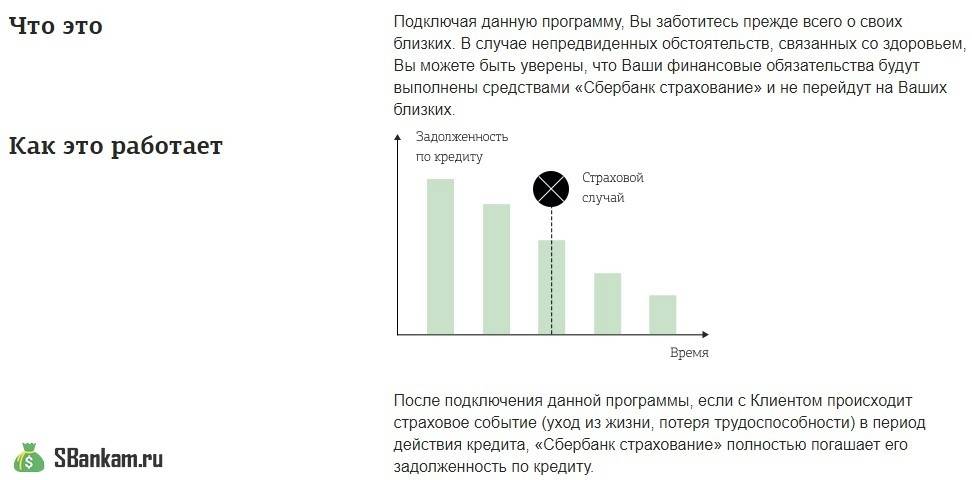

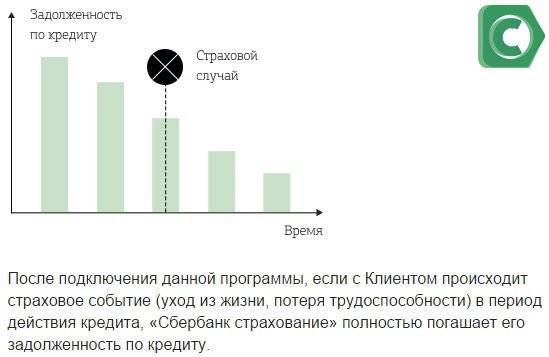

При наступлении страхового случая обязанность погасить все расходы берет на себя страховая компания.

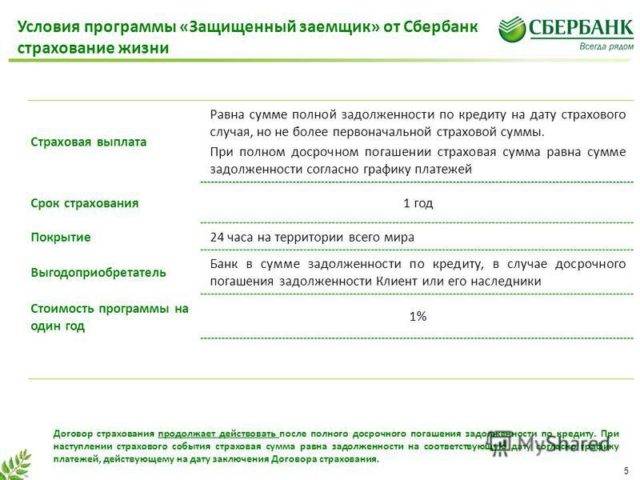

Ипотека является высокорисковым продуктом, поэтому заемщик обязан застраховать свою жизнь. Это обязательно по закону и позволяет кредитору в случае непредвиденной кончины заемщика получить выплату долга от страховой компании.

Наследники выплачивать долг за усопшего будут не обязаны. Квартира же переходит в собственность наследника первой очереди.

Сбербанк предлагает дополнительную защиту от:

- потери работы;

- потери трудоспособности;

- несчастного случая (либо ухода из жизни).

А возможно ли отказаться от страхования кредита в Сбербанке и как это сделать?

Заемщику может оказаться полезной защита от потери работы. Если работодатель сократил или уволил по собственной инициативе сотрудника, страховая компания (далее – СК) до момента его трудоустройства обязана перечислять платежи в счет займа. Это позволяет избежать просрочек и проблем с кредитором.

Остальные виды защиты, как правило, не нужны, а оплачивать их приходится каждый год, до момента погашения ссуды

Важно помнить – при потребительском кредитовании ни одна страховая программа не является обязательной, поэтому вы имеете право от нее отказаться

Отказаться от услуг страховой компании допустимо в течение всего периода выплаты долга. Но об этом мы поговорим чуть ниже.

Глава семьи

Данная страховая программа предлагается всем заемщикам оформляющим потребительские и ипотечные кредиты. Она достаточно дорогая, но у нее есть ряд преимуществ. В тариф страховой программы «Глава семьи» включается:

- страхование жизни заемщика на случай гибели в период исполнения условий кредитного договора;

- страхование временной утраты здоровья;

- присвоение нерабочей группы инвалидности в период до полного погашения кредита;

- существенное снижение дохода или полная его потеря.

По поводу смерти заемщика пояснения не требуются, тут и так ясно, когда наступает страховой случай. Временной утратой здоровья считается получение застрахованным лицом травм и увечий следующего характера:

- различные переломы и вывихи;

- сильные ушибы, которые привели к возникновению временной нетрудоспособности;

- болезни, требующие госпитализации, при условии обращения за таким лечением;

- появление раковых заболеваний, обнаруженных на любой стадии;

- заболевание туберкулезом;

- перенесение инфарктных и инсультных состояний;

- уход в состояние комы;

- обнаружение доброкачественной опухоли головного мозга;

- заболевание менингококком;

- возникновение почечной недостаточности;

- паралитическое поражение, склероз;

- потеря слуха, речи и зрения (приводящая к состоянию временной нетрудоспособности);

- обширные ожоговые поражения кожного покрова;

- проведение операций на сердце, почках и т.п.

Присвоение нерабочих групп инвалидности (первой и второй) приводит к тому, что страховая компания выплачивает заемщику полную страховую сумму на покрытие долга по кредиту. При присвоении рабочей группы инвалидности (третьей), лицо также имеет право на выплату по частичной утрате здоровья. В рамках пакета «Глава семьи» лицо застраховано от потери работы и иного существенного снижения дохода, но только в строгих рамках.

Потерявший работу застрахованный заемщик получает в течение определенного периода возможность оплачивать кредит за счет страховой компании. При этом он обязан выполнить ряд действий:

- зарегистрироваться в центре занятости как безработный;

- каждый месяц приносить в страховую компанию справку из данного центра о том, что он является безработным;

- заниматься поиском работы (каждый месяц заемщику нужно подтверждать посещение собеседований, конкурсов и прочих мероприятий, связанных с поиском новой работы).

Если лицо будет уклоняться от трудоустройства, его могут лишить страховых выплат. В этом случае долговое бремя в полном объеме ляжет на плечи заемщика.

Защита близких

Сбербанк Страхование предлагает заемщику оформить дополнительный страховой пакет для защиты близких родственников. Чем шире круг субъектов, которых охватывает страховой пакет, тем дороже страховка. Чаще всего страхуют родственников выступающих по кредитному договору созаемщиками или поручителями. Когда для них наступает страховой случай?

- При переломах вывихах, растяжениях и прочих травмах вызывающих временную утрату трудоспособности.

- При получении ожогов и обморожений, которые привели к временной потере трудоспособности.

- Прочие заболевания или травмы, требующие стационарного лечения.

При наступлении смерти или полной утрате трудоспособности выплачивается вся страховая сумма. Нюансы зависят от индивидуальных условий договора. Поэтому когда оформляете потребительский кредит со страховкой, внимательно читайте не только кредитный договор, но и договор страхования.

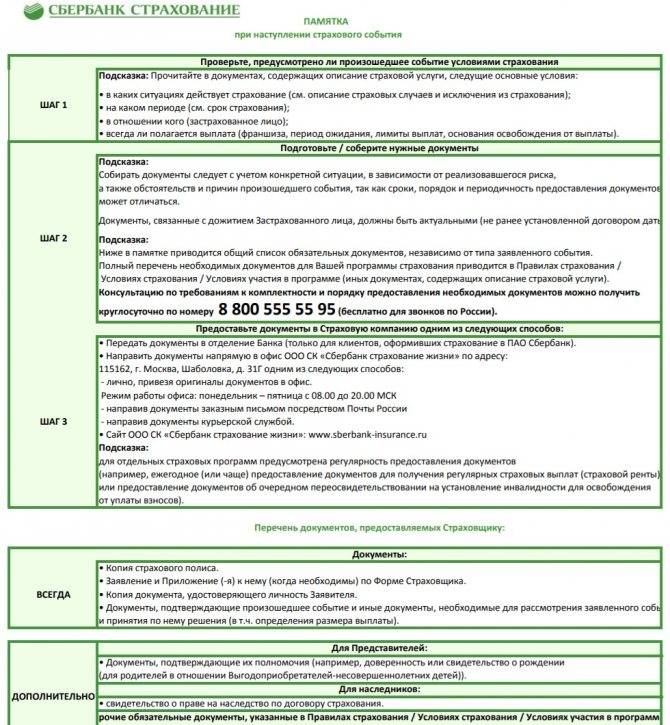

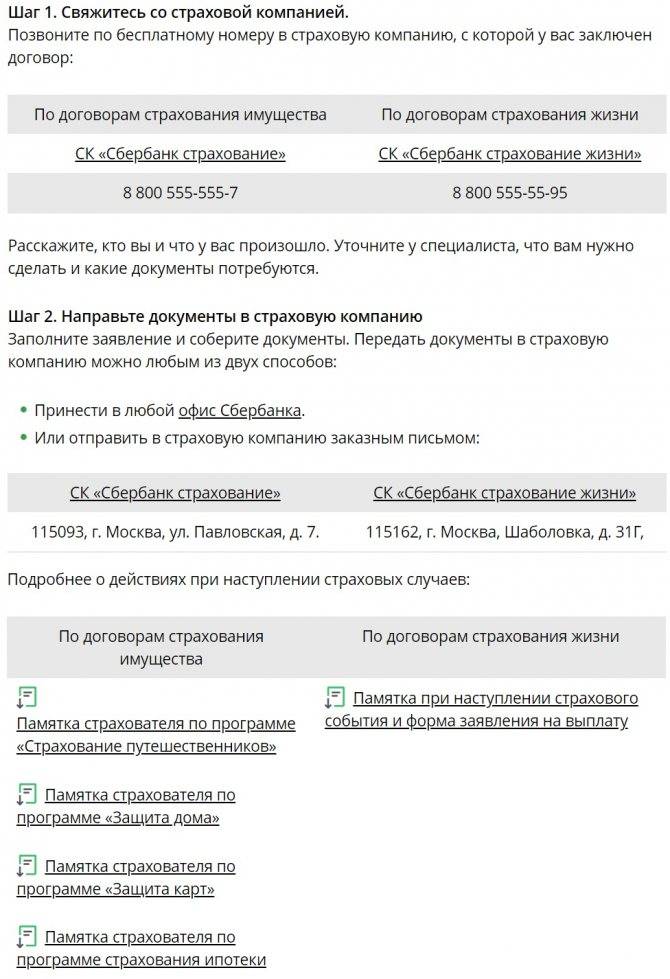

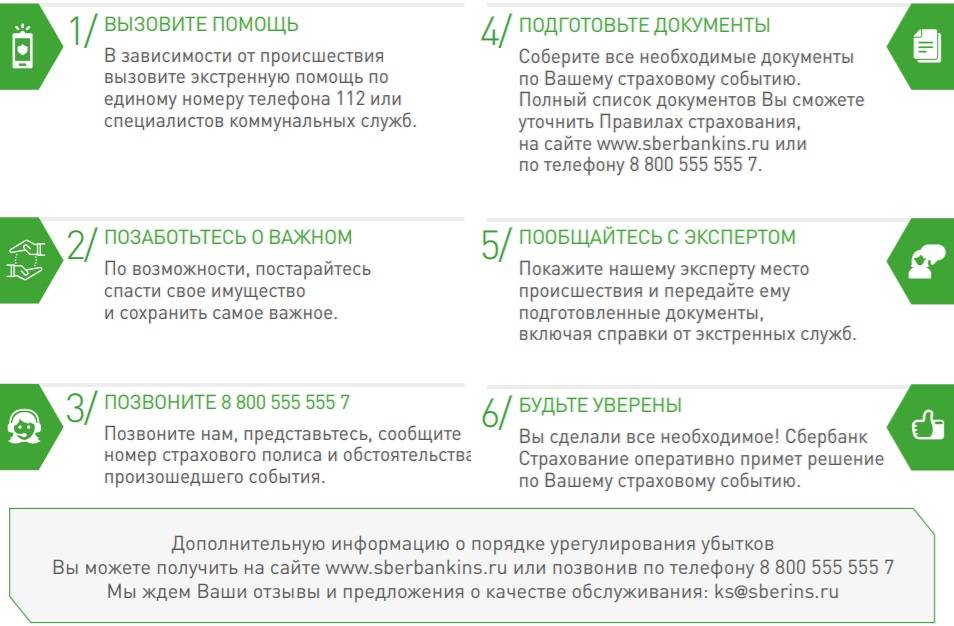

Как получить деньги по страховке?

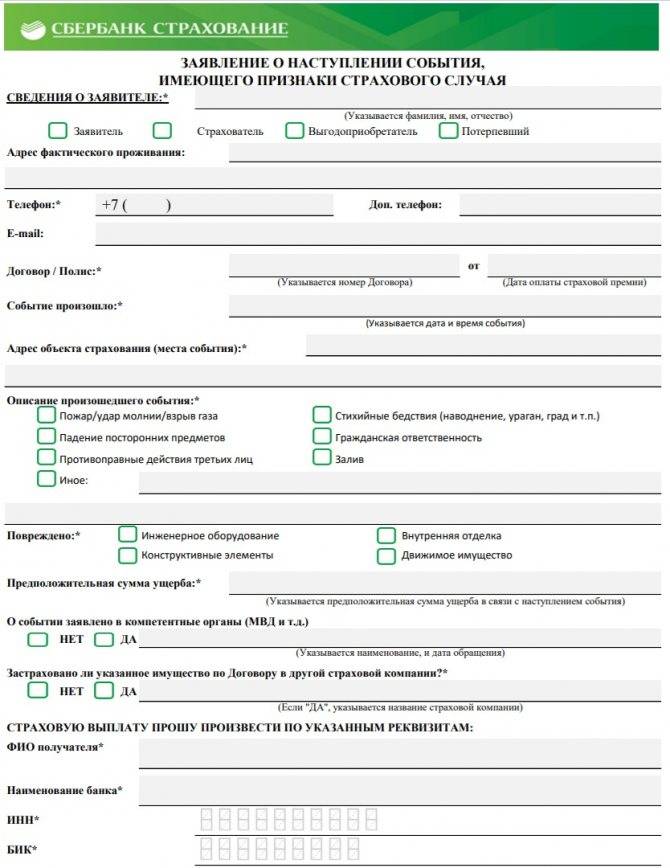

Если заемщик думает, что возник именно страховой случай, ему незамедлительно следует обратиться в компанию Сбербанк Страхование. Нужно рассказать сотруднику компании о случившимся и внимательно выслушать его инструкции по поводу получения страховой выплаты и предоставления доказательств наступления страхового случая. Работник страховой компании продиктует застрахованному лицу по телефону, какие документы следует принести ему или его доверенному лицу. Обычно это:

- справки;

- анализы;

- рентгеновский снимок;

- снимки ультразвукового исследования и т.д.

Если застрахованное лицо не может предоставить достаточные доказательства наступления страхового случая, в компенсации ему откажут. Действия представителей страховой компании можно обжаловать в суде.

Итак, чтобы определить является ли тот или иной несчастный случай страховым по договору, который заемщик заключил вместе с кредитным соглашением, нужно читать этот договор. Обычно условия наступления страхового случая, прописываются очень хитро и заемщик по этой причине «остается с носом». Нужно быть внимательным и никогда не подписывать договоры с непонятными для вас условиями. Удачи!

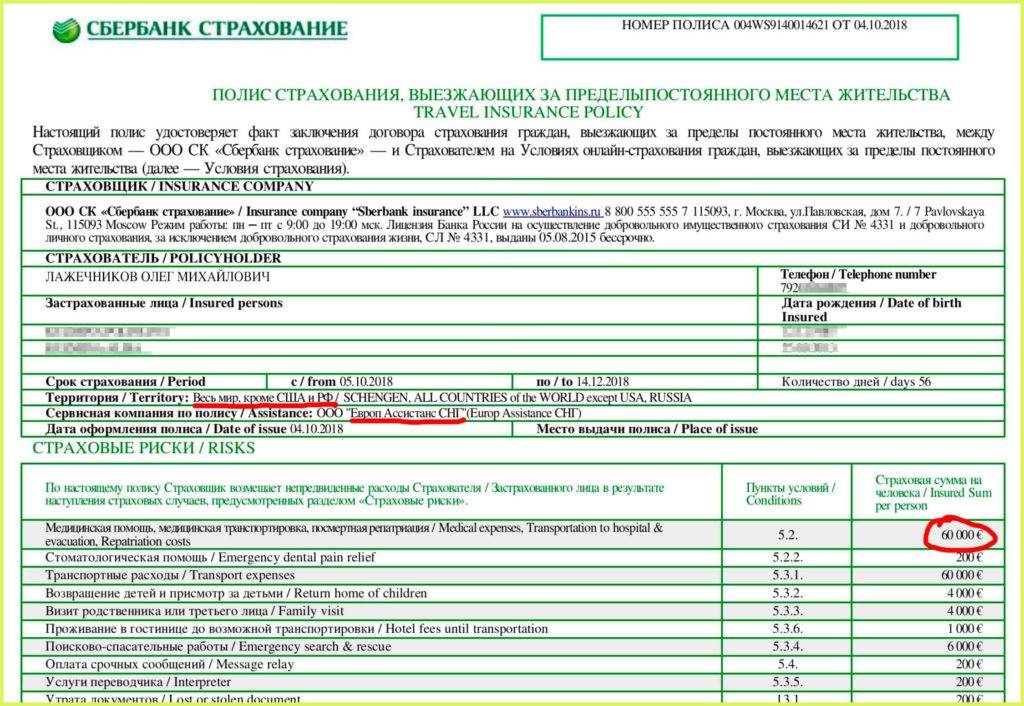

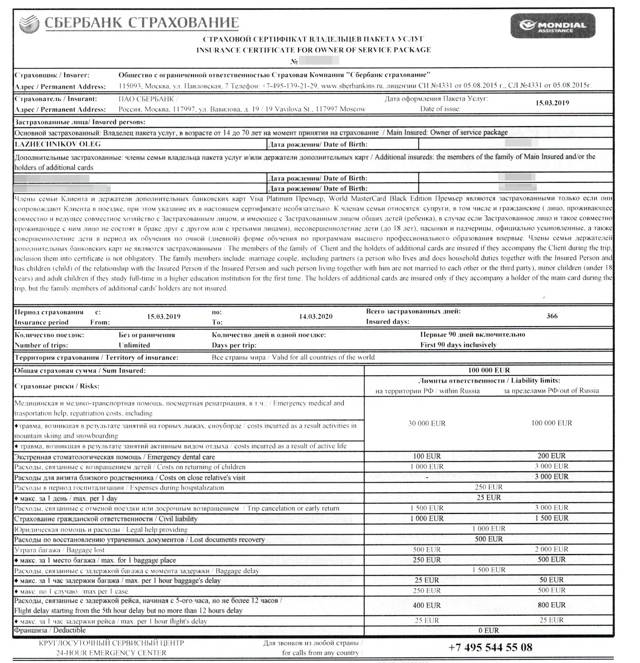

Ипотечный договор

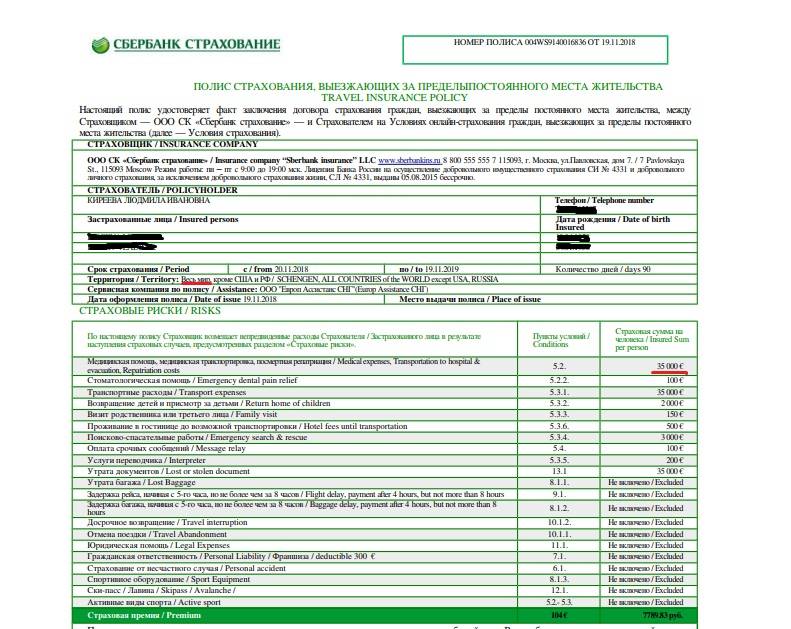

По закону заемщик обязан перед получением кредита обязательно заключить договор с СК из числа предложенных кредитором. Обязательно страхуют:

- сам объект;

- жизнь и здоровье;

- риски недобровольной потери работы.

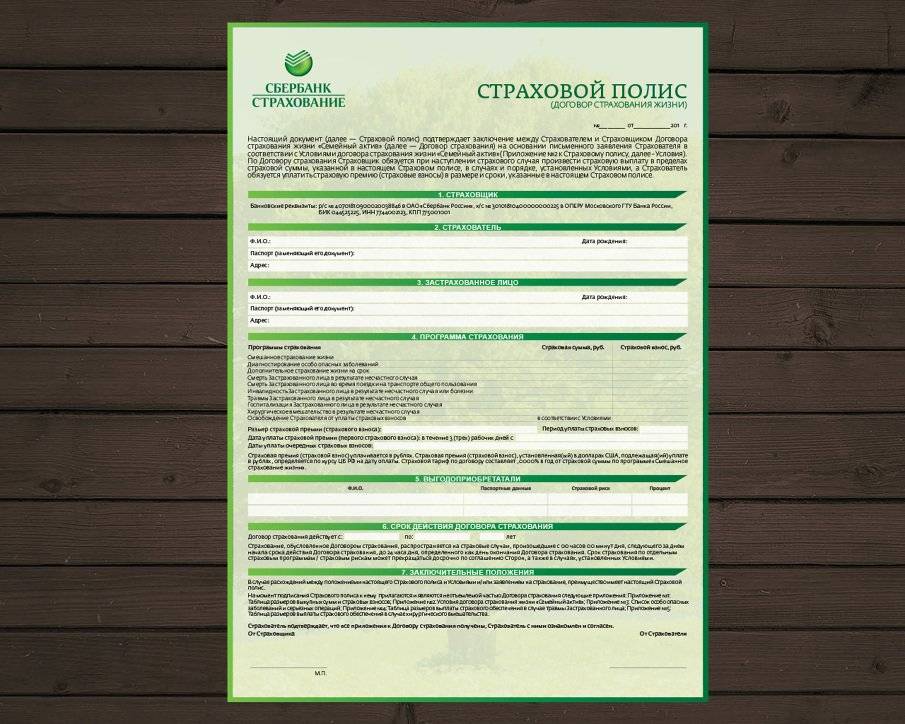

При подписании ипотечного договора понадобится уже оформленный страховой полис на приобретаемое имущество.

Ежегодно полис необходимо переоформлять, суммы выплат по нему уменьшаются, так как уменьшается сумма долга, оставшаяся к выплате. Выплата по страховке так же производится ежегодно.

Заключить контракт на страхование залога по ипотечному кредиту в Сбербанке возможно с любой компанией по своему выбору, однако этот банк предпочитает работать с проверенными страховщиками. Перечень аффилированных компаний указан на сайте банка. Рекомендуется проанализировать и сравнить условия страхования в разных компаниях, чтобы выбрать оптимальную.

ВАЖНО! Размер тарифа за услуги СК не должен превышать единого установленного тарифа, который равен 0,25% от суммы ипотеки.

Что делать при возникновении страхового случая

Как только случилась такая неприятность, как незапланированное увольнение, застрахованному лицу необходимо поскорее обратиться в компанию страховщика. Сделать это можно по телефону колл-центра (горячая линия). Операционист объяснит всю дальнейшую последовательность действий для получения компенсации.

Для получения компенсации необходимо будет и собрать полагающиеся документы. В стандартный портфель документации входят:

- паспорт застрахованного;

- трудовая книжка/трудовой договор;

- справка из ЦЗ о том, что данное лицо стоит на учете;

- договор с банком-займодавцем (к нему прикладывается банковская выписка и сумме задолженности по ссуде и график выплат с указанием регулярных платежей).

Чем быстрее клиент предоставит страховщика документы, тем скорее начнутся страховые выплаты. Клиенту дается 10 суток, чтобы зарегистрироваться в Центре Занятости и 60 дней для обращения в страховую компанию для получения страховки.

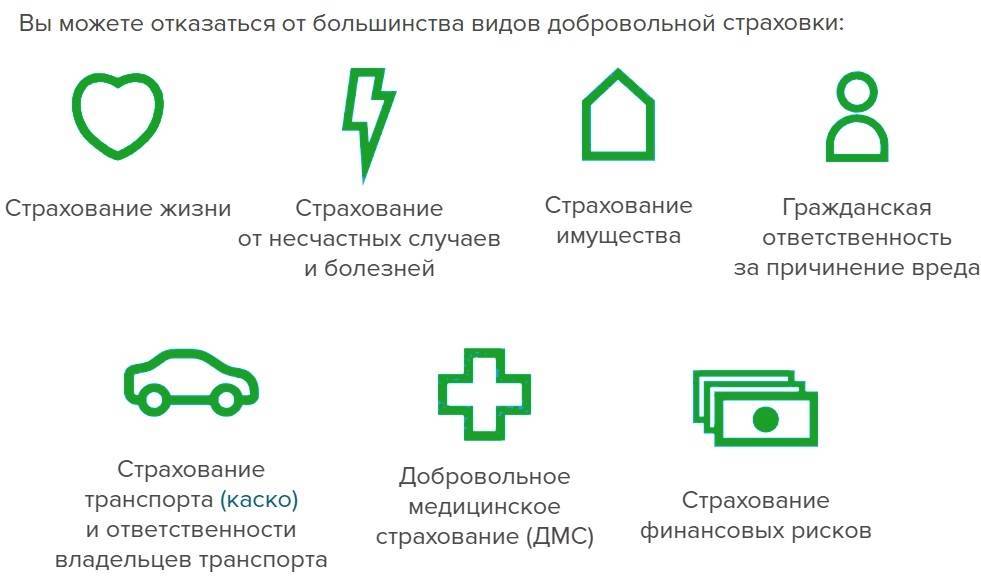

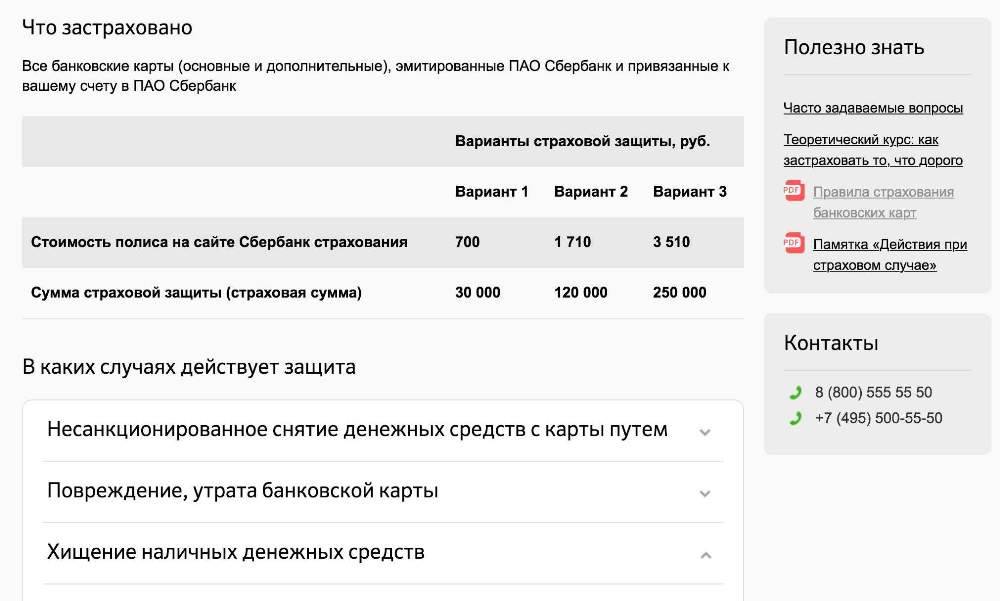

Виды страхования в Сбербанке

Виды страхования в Сбербанке

Можно ли кредит оформить без страховки?

Необходимость оформления страховки зависит от вида кредитования.

При ипотеке

В случае с ипотекой страхование недвижимости обязательно, а вот жизни и титула – нет. Полис на них можно не оформлять. Если заемщик все же решит подписать согласие на оформление дополнительных страховок, придется доплатить. С другой стороны, он получит бонус в виде снижения процентной ставки по ипотеке.

При потребительском кредите

Потребительские кредитные программы позволяют приобрести бытовую технику, рабочее оборудование, транспортное средство и тому подобное.

В случае с потребительской ссудой есть только один вариант страховки – страхование жизни, это не обязательная опция. Сотрудники банка не имеют права навязывать ее заемщику. Если это происходит, то потребитель имеет право подать жалобу вышестоящим сотрудникам, а затем и вовсе инициировать судебное разбирательство.

С другой стороны, 80% потребителей все же оформляют страховой полис. Это может говорить о двух факторах. Во-первых, эта услуга все же навязывается сотрудниками в обход требованиям законодательства (многие работники просто вводят клиентов в заблуждение, сообщая, что страховой полис обязателен). Во-вторых, страхование жизни все же обладает множеством преимуществ. Подробнее о них рассказано далее.

Отказ от оформления страхового полиса может повлечь за собой отказ в выдаче кредита. Это не правомерные действия. Если сотрудник сообщает клиенту, что ему было отказано именно из-за отсутствия страховки, это говорит о превышении полномочий.

Само руководство Сбербанка утверждает, что отказ от страхового полиса никак не влияет на вероятность одобрения заявки. При рассмотрении анкеты заявителя учитывают другие факторы: семейное положение, уровень финансовой обеспеченности, кредитную историю и т.п.

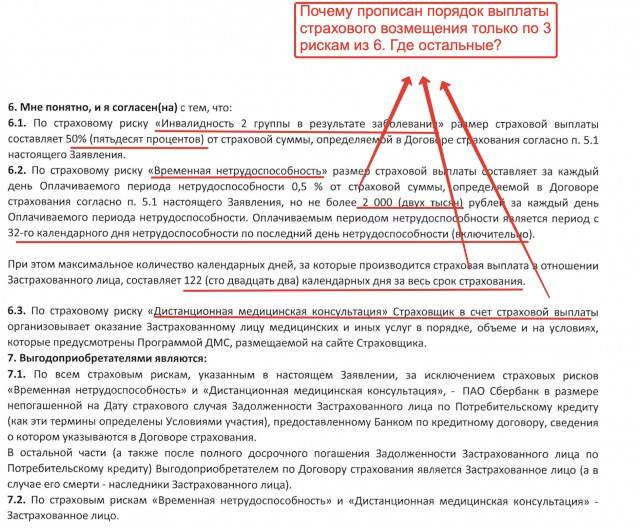

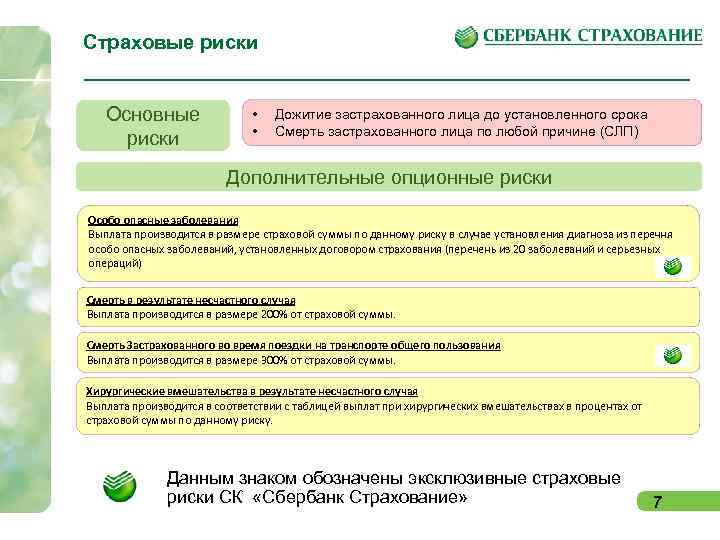

Виды страховых случаев

Страховой случай – это событие, прописанное в договоре, за которое застрахованному лицу полагается денежная компенсация. В договоре Сбербанка указаны следующие виды рисков:

- защита невыплаченного долга по кредиту;

- страхование ответственности клиента по непогашенному кредиту;

- защита жизни заемщика;

- защита от инвалидности и несчастных случаев, нанесших вред здоровью клиента;

- защита от потери работы.

Любые виды страховых случаев должны быть подтверждены документально, чтобы клиент или его родственники могли получить по ним возмещение. Самое главное – не потерять полис и договор страхования. В противном случае можно не получить компенсацию, даже если застрахованное лицо умрет. Что касается страховки от потери работы, то она действует, только если застрахованное лицо уволилось не по собственному желанию. Это может быть увольнение из-за сокращения штата или ликвидации компании – работодателя.

Как вернуть страховку в Хоум Кредит

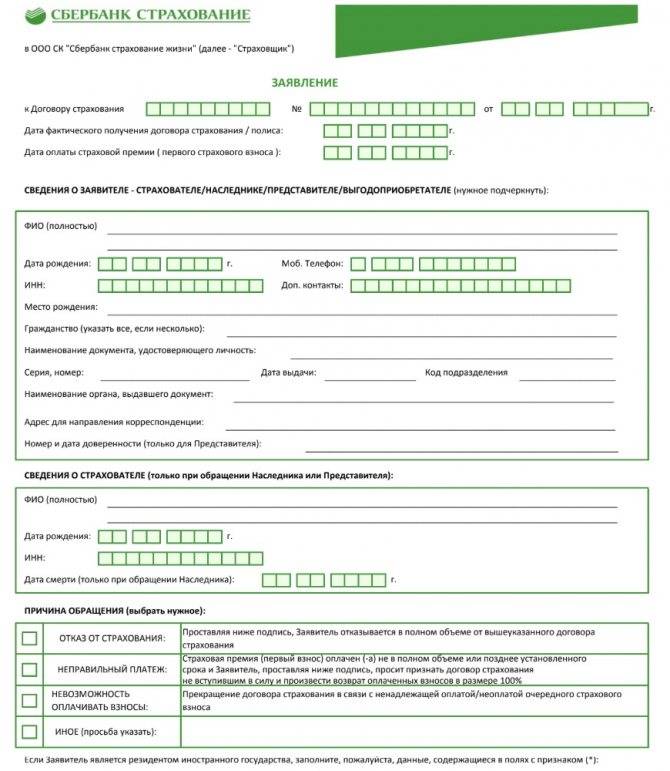

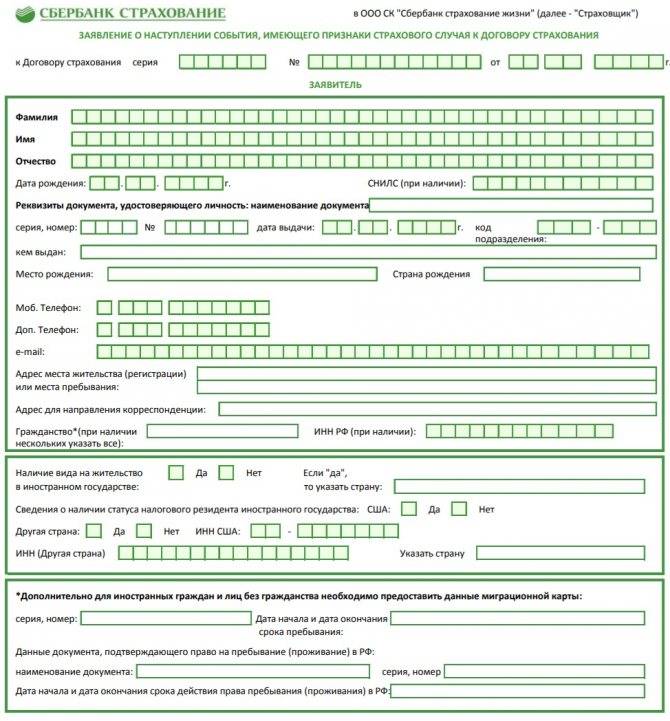

- подайте заявление на официальном бланке;

- подготовьте и предоставьте комплект документов;

- дождитесь решения;

- получите деньги.

Заявление на возврат страховки

1. Шапка заявления:2. Основное заявление на бланке:

- причины для возврата уплаченных за страховой полис денежных средств;

- паспортные данные заявителя;

- номер кредитного договора и страхового полиса, дата их заключения и срок действия;

- реквизиты платежной карты для зачисления денежных средств;

- дата заполнения заявления и подпись.

Как подать заявление

- При посещении отделения Хоум Кредит. Если нет возможности лично прийти, то можно передать заявление курьером или официальным представителем. Но это повлечет за собой дополнительные траты.

- Заказным письмом с описью вложений и уведомлением о вручении.

- На электронную почту. В этом случае заявление должно быть подкреплено электронной подписью заявителя. Узнать адрес электронной почты можно онлайн, на официальном сайте банка. Там же можно скачать заполненный образец формы.

- паспорт гражданина РФ;

- договор кредитования;

- страховой полис;

- справка о полном досрочном погашении кредита;

- квитанция об оплате страхового полиса.

Условия возврата

- В течение первых 14 дней после заключения договора можно рассчитывать на возврат средств в 100%-ном объеме.

- После 14 дней возможна компенсация 100% уплаченных средств, если договор не был заключен. В противном случае, компенсация составит 50% от суммы. Но если с момента оформления страхового полиса прошло более полугода, то возврат страховки невозможен.

- При полном досрочном погашении сумма компенсации будет высчитана с учётом оставшегося срока страхования.

Как получить деньги

Теперь Вы знаете, что вернуть страховку после оформления потребительского кредита можно. Размер возврата компенсации зависит от того, когда будет подано заявление – в первые 14 дней, после 14 дней или после полного досрочного погашения кредита. Компенсация должна быть выплачена в течение 10 дней после приема заявления.

Некоторые особенности выплаты долгов

Если должник имел поручителя, то возникает еще больше неприятностей. Поручитель несет полную ответственность по кредиту. Поэтом, после смерти человека, учреждение в первую очередь явится к поручителю, даже если родственники приняли наследство. Но, если, он принял долг, то он имеет полное право на наследство умершего. После выплаты долгов, можно потребовать этот долг с самих родственников, правда факта, что они вернут его, нет. Напомним, если заемщик был без поручителя, все долги переходят к самым близким родственникам.

Родственникам повезет, если человек оформил себе страхование жизни — долг покроет Страховая компания (в определенных случаях)

Уважаемый читатель! В статье мы рассматриваем типовые способы решения вашего вопроса, но каждый случай индивидуален.

Если вы хотите узнать, как решить именно ваш вопрос – обращайтесь к консультанту по телефону:

+7 (495) 980-97-90 (Москва) Доб. 773

+7 (812) 449-45-96 (Санкт-Петербург) Доб. 987

+ 8 (800) 700-99-56 (Регионы) Доб. 917

Ваши звонки принимаются нами КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ. Базовая консультация БЕСПЛАТНАЯ.

Вам повезет, если у заемщика была оформлена страховка. То есть, если человек был застрахован, то задолженность может быть погашена за счет страховой компании. Если при страховании заявленная сумма была больше, чем сумма кредита, то вам обязаны вернуть остаток этих средств.

Важно: не всегда все может пройти гладко, так как страховые компании не часто хотят выплачивать кредит, они пытаются уклоняться от этого. Чтобы этого не произошло, после смерти немедленно обращайтесь в организацию с подтверждением

Часто бывает, что страховщики списывают смертельный исход на хроническое заболевание. Например, если человек часто употреблял алкоголь или давно курил, то это можно отнести к заболеваниям печени или легких. В таком случае никаких выплат вы не получите.

Если страховка была открыта в известной компании, то агенты непременно выполнят свою работу без каких-либо уклонов.

Поэтому запомните на будущее: открывая кредит, подумайте о страховании жизни, это сможет уберечь близких от лишних выплат.

Процесс переоформления договора после смерти заемщика

Умер родственник с долгами, и вы приняли их в наследство?

Следует заключить новый кредитный договор:

- первым делом выясните подробнее о долге кредита, его сумму;

- определитесь, кто в семье будет вступать в наследство;

- выбранный человек должен иметь на руках свидетельство о смерти родственника;

- после вступления в наследство нужно получить бумаги государственного образца;

- с их помощью переоформить кредитный договор вместе с сотрудником банка на свое имя, где будут указаны сроки, суммы, процентные ставки;

- если вы обнаружили, что в течение 6 месяцев вам начислялись штрафы и пени, требуйте их полного списания в связи с действующим законодательством (изучите все детали в этом материале);

- если вам отказали в этом, обращайтесь сразу в суд;

- если вы остались без какого-либо наследства, то выплачивать кредит вы не должны.

Условия возврата

Условия возврата денежных средств по страховке будут зависеть от вида кредитования:

– Потребительский кредит. Заявитель может подать исковое заявление на возврат как в первые тридцать дней, так и на протяжении всего срока кредитования. Если были использованы услуги Сбербанк Страхование, то бланк заявления нужно попросить в банке, если же договор заключен с компанией-партнером, то бланк предоставят ее сотрудники. Заполнить документ нужно в двух экземплярах: первый остается у заявителя, второй подается в компанию.

Когда можно вернуть страховку по потребительскому кредиту?

Вернуть страховку по потребитескому кредиту можно в следующих случаях:

- Если застрахован сам кредит, и он досрочно погашен;

- Условие о страховании включено в сам кредитный договор и не предполагает отказа от него (вернуть можно только через суд);

- Написано заявление об отказе от страховки в течение 14 дней с момента взятия кредита;

- В страховом договоре или в условиях страхования есть пункт о возврате страховой премии;

- Отпала возможность наступления страхового случая.

– Ипотечный. В данном случае речь идет о страховании недвижимого имущества, а также жизни и здоровья заявителя. От последнего клиент вправе отказаться, но что касается страхования имущества, то этот момент прописан в Гражданском кодексе и подразумевает за собой обязательное исполнение. Возврат может быть осуществлен только в том случае, если заемщик погасит кредит досрочно.

– Автокредит. Условия ничем не отличаются от прописанных в вышеуказанном пункте. Заемщик вправе отказаться от страхования собственной жизни и здоровья, но застраховать он обязан.

Как получить страховку по кредиту: пошаговая инструкция

Если гражданин решил вернуть денежные средства за страховку, то он должен выполнить следующий порядок действий:

- Изучить кредитный договор на наличие пунктов, которые позволяют обойти положения Гражданского кодекса РФ.

- Выявить из договора информацию о страховой компании (точный адрес, контактная информация).

- Составить заявление в произвольной форме, соблюдая установленные требования.

- Подготовить необходимый пакет бумаг.

- Собранные документы подаются страховщику при личном посещении. Если у заявителя нет такой возможности, то можно отправить заказное письмо с описью бумаг и уведомлением.

- Если страховщик дал необоснованный отказ, то требуется обращаться к вышестоящему руководству. Отстаивать свою позицию нужно ссылаясь на нормы законодательства.

Если заявитель не получил ответа в установленные сроки, то можно обратиться в следующие инстанции:

- Центральный банк РФ;

- прокуратуру;

- Роспотребнадзор;

- суд.

Сразу же подавать исковое заявление в суд не нужно, это делается лишь в крайних случаях, когда обращения в вышеперечисленные инстанции ни к чему не привели.

Необходимые документы

Вернуть страховку можно при помощи подачи соответствующего заявления, а также необходимого пакета бумаг. В него входят те документы, которые служат основаниями для предъявления требований, касательно возврата денежных средств.

К заявлению прикладываются следующие документы:

- Банковские реквизиты для перечисления денежных средств.

- Копия доверенности, если заявление подписывает не сам заемщик.

Подачу бумаг лучше осуществить при личном обращении, так как необходимо получить подтверждение того, что заявку приняли к рассмотрению. У банка есть десять дней на то, чтобы дать ответ.

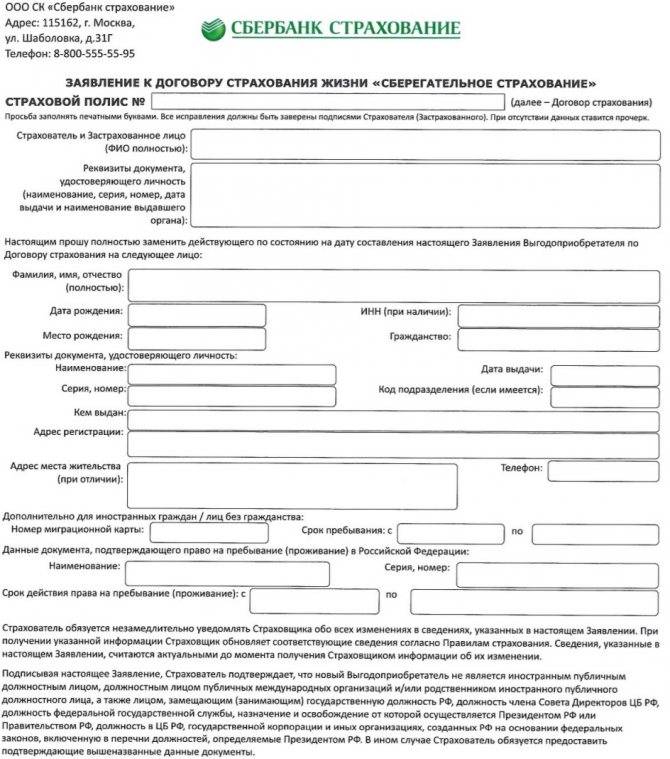

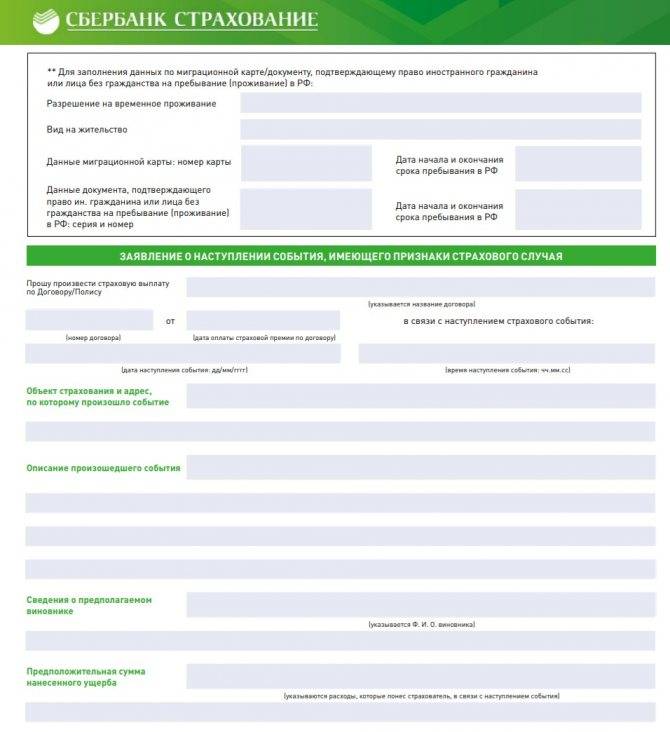

Заявление на возврат страховки

Заявление должно быть написано в соответствии со всеми требованиями. В нем указываются следующие сведения:

- Шапка. Здесь содержится информация об адресате (наименование страхователя, а также точный адрес). Также указываются данные о заявителе (ФИО, место проживания).

- В центральной части пишется «заявление».

- Основная часть. Здесь указывается причина подачи заявления, а также описывается сама ситуация в произвольной форме. Необходимо внести реквизиты договора о выдаче кредита (срок действия, взятая сумма). Далее идут сведения о договоре страхования.

- Просьба заявителя. В данном случае под ней подразумевается возврат денежных средств. При написании этой части нужно ссылаться на нормы законодательства.

- Заключительная часть. Дата составления заявления и подпись заявителя.

Возможно вам будет интересно:

Записаться на консультацию