Обзор программы по кредитным картам ВТБ 24

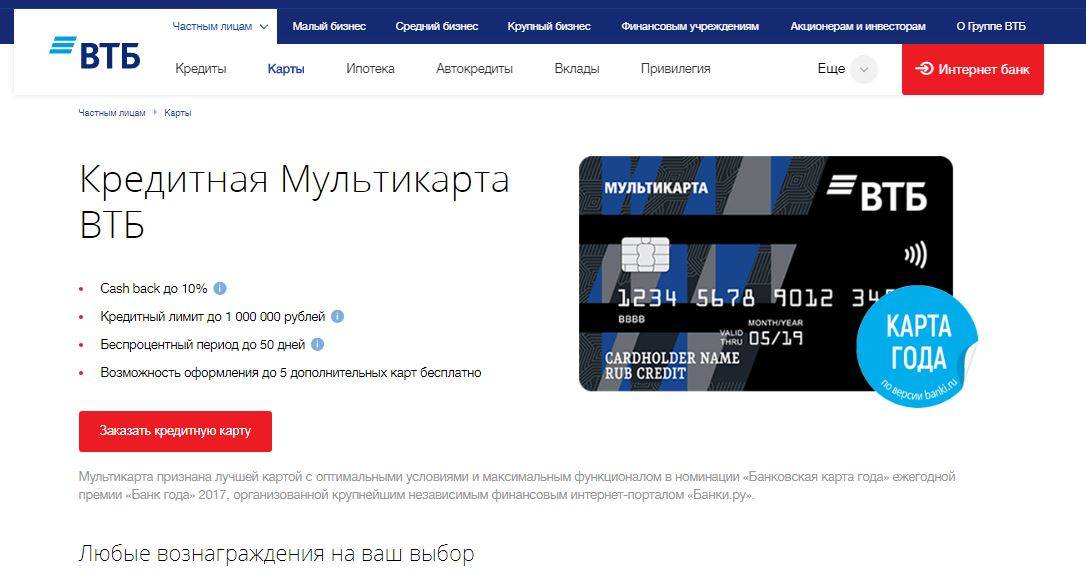

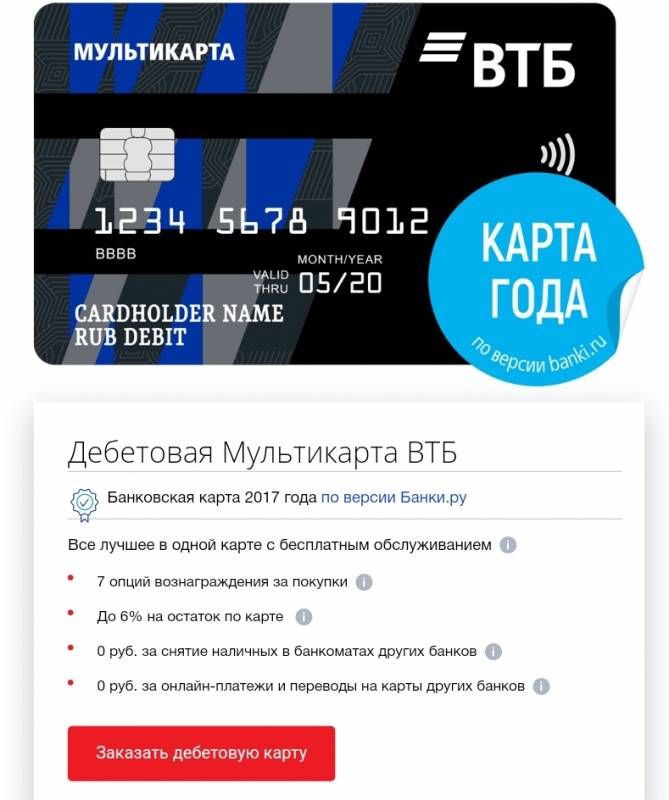

В 2017 году ВТБ выпустил кредитную карту универсального типа – Мультикарта. Это кредитное предложение заменило все имевшиеся ранее виды кредиток. Главная особенность карты в том, что она может сочетать в себе признаки и кредитной, и дебетовой. Комплекс настроек и услуг клиент подбирает сам, включая или удаляя доступные для него сервисы к карте.

Карта ВТБ 24 может обслуживаться банком бесплатно при соблюдении любого из установленных требований:

- суммарно на всех видах счетов в этом банке у клиента находится не менее 15 тысяч рублей (сумма учитывается по размеру среднего остатка);

- с карты ежемесячно тратится от 15 тысяч рублей;

- в каждом месяце фиксируется приход на карточку минимум 15 тысяч рублей.

ВТБ 24 установил для кредитной карты условие, по которому несоответствие всем трем перечисленным параметрам платежеспособности будет основанием для начисления ежемесячной платы за обслуживание. Сумма платежа будет равна 249 рублям. Пакет услуг предусматривает бесплатное оформление максимум 5 мультикарт по кредитовому признаку.

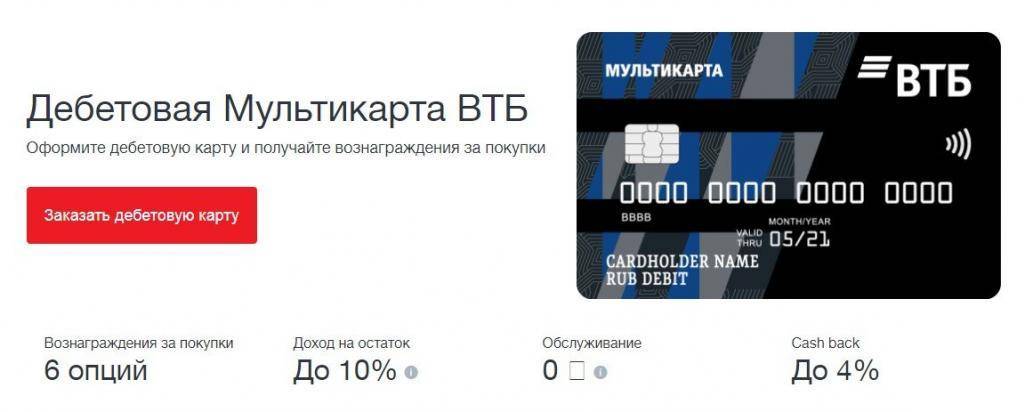

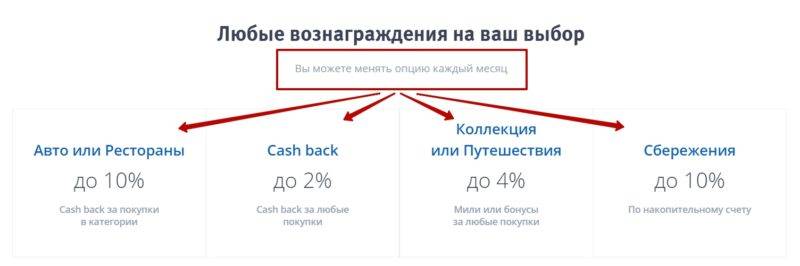

Кредитная карта ВТБ 24 по условиям пользования позволяет ее обладателю подобрать оптимальную для него программу накопления бонусов или кэшбэка.

- Лимит средств на заимствование установлен в пределах 1 млн. рублей.

- Ставка процента для кредитных сумм равна 26%.

- Период пользования деньгами с кредитки ВТБ 24 без начисления процентов на потраченные суммы составляет 50 дней. Этот льготный временной промежуток распространяется не только на оплату счетов, но и на снятие наличности.

Миниальный ежемесячный платеж по кредитной карте

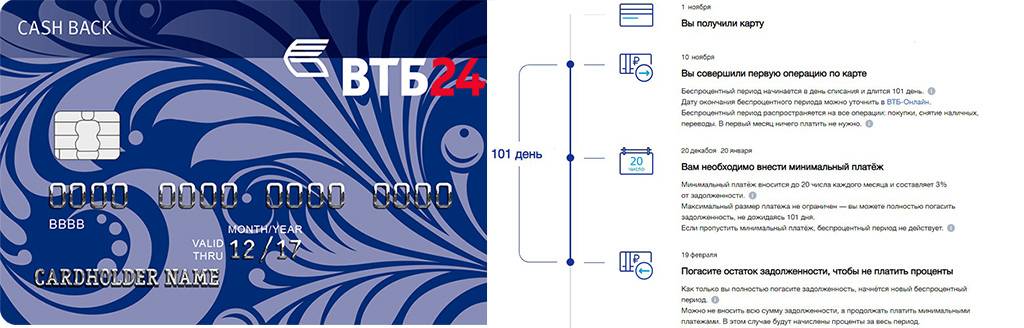

Условия договора для кредитной карты ВТБ предусматривают внесение ее обладателем ежемесячно минимального платежа. Его размер соответствует 3% от сумм, которые сформировали задолженность прошлого месяца. Оплата должна пройти до 20 числа текущего месячного периода. За обналичивание средств банк начисляет комиссию 5,5% от запрошенной суммы наличности. Минимальный платеж по комиссии за обналичку составляет 300 рублей.

Кэшбэк по кредитной карте

Кредитная карточка ВТБ 24 в зависимости от сумм, потраченных на покупки, позволяет получать до 10% возврата в виде бонусов и кэшбэка. Для их начисления держатель карты должен выбрать предпочтительную опцию. Менять настройку можно каждый месяц. Единственное условие для применения системы бонусов и возврата части средств – соответствие необходимому уровню трат с карты. Сумма минимальных плат в месяц не может быть меньше 5 тысяч рублей. Чем больше денег было потрачено, тем выше процент кэшбэка (верхняя планка установлена на уровне 75 тысяч рублей).

Банк предлагает такие варианты:

- «Авто». Кэшбэк по кредитной карточке ВТБ 24 начисляется на суммы, потраченные на оплату счетов за парковку и за платежи на АЗС. Максимум 10% возврата.

- «Рестораны». Опция кэшбэка в пределах 10% будет применяться по отношению к тратам в кафе, ресторанах, к оплатам за билеты в кино и театральные учреждения.

- «Cash Back». Возврат 1-2% от всех израсходованных средств на любые цели.

- «Коллекция». Это бонусная программа, при которой за покупки начисляются баллы (1–4 бонуса) за каждые 30 потраченных рублей. Бонусы можно тратить на имеющиеся в каталоге bonus.vtb24.ru/ товары.

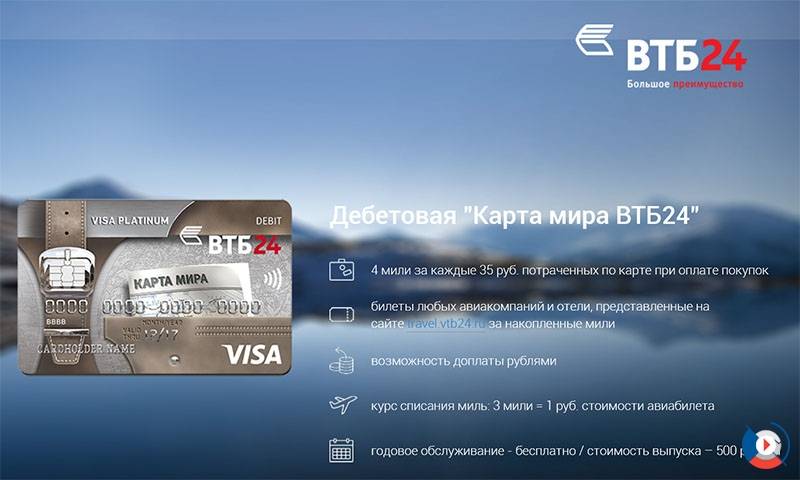

- «Путешествия». Кредитные карты ВТБ 24 с этой опцией накапливают мили, которые начисляются за каждые 100 потраченных рублей. Мили обмениваются на билеты, оплату бронирования гостиничных номеров, аренду автомобилей.

Использование заемных средств

Прежде, чем начать пользоваться заемными средствами, необходимо для себя определить, для чего же они нужны. Для этого следует четко выяснить, какими преимуществами должна обладать карточка, чтобы она приносила пользу.

Кредитную Мультикарту ВТБ лучше всего заказывать на сайте банка, что позволит не платить комиссию 249 рублей за подключение пакета услуг и обслуживание за первый месяц. Бесплатное подключение пакета услуг доступно пенсионерам и работникам, получающим зарплату в банке. В ином случае необходимо оплатить комиссию, которую вам вернут в течении следующего календарного месяца, если выполните одно из условий:

- среднемесячные остатки на всех счетах в рамках пакета от 15 000 руб.;

- поступления от юридического лица за месяц от 15 000 руб.;

- оплатили картой товары или услуги за месяц на сумму от 15 000 руб.

С помощью кредитной карты можете:

- оплачивать покупки в магазинах;

- снимать наличность;

- получать бонусы и скидки.

В кредитной карте ВТБ предлагается несколько видов опций, из которых подключается только одна, но есть возможность менять не более одного раза в месяц.

| Потраченные средства за один месяц, руб. | до 4 999 | 5 000 – 14 999 | 15 000 – 74 999 | 0т 75 000 |

|---|---|---|---|---|

| «Путешествия», за 100 рублей покупок | – | 1 миля | 2 мили | 4 мили |

| «Коллекция», за 100 рублей покупок | – | 1 бонус | 2 бонуса | 4 бонуса |

| «Авто», от затрат на АЗС и парковках | – | 0.02 | 0.05 | 0.1 |

| «Рестораны», от затрат в ресторанах, кино, театрах | – | 0.02 | 0.05 | 0.1 |

| Cash Back, от суммы покупок | – | 0.01 | 0.015 | 0.02 |

| «Сбережения», надбавка к накопительному счету | – | 0.005 | 0.01 | 0.015 |

Бонусная опция «Путешествия» подойдет любителям отдыха и тем, кто сталкивается с частыми командировками. Зарабатывая мили, в дальнейшем, обменивайте на авиа и ж/д билеты, бронирование отелей и аренду автомобилей. Каким образом происходит обмен миль, можно узнать на официальном сайте ВТБ.

Бонусная опция «Коллекция» имеет сходство с предыдущей, но здесь вам дают бонусы, которые обмениваете на товары партнеров банка, указанные также на сайте. Перечень товаров – скидки, сертификаты, электроника, мебель, товары для детей и многое другое.

Владельцам транспортных средств станет не заменимым бонус «Авто», который позволит сэкономить средства на топливо и парковку. При посещении АЗС и, расплачиваясь кредитной Мультикартой ВТБ, водитель получает возврат средств на счет в виде определенного процента в зависимости от потраченных денежных средств.

Посетителям кафе, ресторанов, театров и кино должна быть интересной опция «Рестораны». Посещая свои любимые заведения, получаете приятный сюрприз в виде Cash Back на свою карту.

Cash Back на все траты – идеальный вариант для тех, кто совершает покупки не привязываясь к определенным местам. Банк вернет вам часть, независимо от места совершения оплаты картой.

«Сбережения» – владельцам свободных денежных средств. Совершая покупки картой ВТБ, получаете дополнительный процент к своему накопительному счету, но следует учесть, что максимальная сумма на которую идет надбавка составляет 1 500 000 руб.

ВТБ не только привлекает клиентов для покрытия повседневных расходов, но и предоставляет дополнительные «фишки» в виде бонусов.

Кэшбэк и бонусы по карте

Каждый пользователь кредитной карты ВТБ имеет право на получение кэшбэка, баллов или милей. Действует 6 разных специальных программ, каждая из которых может подойти в том или ином случае. Клиент сам может выбирать тот вариант, который ему подойдет лучше всего:

- Авто. До 10% кэшбэка при приобретении товаров, связанных с автотранспортом. Это могут быть различные детали, непосредственно сами автомобили и так далее.

- Рестораны. Все то же самое, что и в предыдущем случае, но кэшбэк активируется при оплате в ресторанах, кафе, барах и так далее.

- Кэшбэк. 2,5% за все товары и услуги. Универсальная программа. Возврат намного меньше (в 4 раза), но зато нет никаких ограничений, деньги приходят при любых покупках.

- Баллы. Аналоги универсального кэшбэка, но вместо денег на счет начисляются баллы. При этом сумма начислений существенно выше: 16% от расходов. Баллы можно тратить в специальном онлайн-магазине ВТБ. Тут не так много предложений, но все же есть из чего выбрать, начиная от подарочных сертификатов и заканчивая различной техникой.

- Мили. Аналог баллов. Особенность в том, что начисляются именно мили, которые можно потратить на покупку билетов, оплату отелей, аренду транспорта и так далее.

- Сбережения. Назвать данный вариант кэшбэком достаточно сложно так как его особенность в том, что на остаток по счету начисляется повышенный процент. Тем не менее относится этот пакет услуг все к тому же кэшбэку и потому включен в данный перечень.

Рассмотрим особенности начисления кэшбэка, баллов и милей в каждом отдельном случае подробнее.

Авто и рестораны

Сумма расходов | Размер кэшбэка |

От 5 000,00 до 15 000,00 рублей | 2% от суммы |

От 15 000,00 до 75 000,00 рублей | 5% от суммы |

От 75 000,00 рублей | 10% от суммы |

При покупке у партнеров банка | До 11% от суммы |

Например, если клиент потратил в месяц 70 тысяч рублей в рамках данной программы, то он получит на счет 3 500,00 рублей. А если расходы составили 75 000,00 рублей, размер кэшбэка вырастает до 7 500,00 рублей. Как можно заметить, несмотря на увеличение суммы расходов всего на 5 тысяч рублей, размер кэшбэка вырастает более чем в 2 раза.

Кэшбэк

Сумма расходов | Размер кэшбэка |

От 5 000,00 до 15 000,00 рублей | 1% от суммы |

От 15 000,00 до 75 000,00 рублей | 2% от суммы |

От 75 000,00 рублей | 2,5% от суммы |

При покупке у партнеров банка | До 11% от суммы |

Баллы и мили

Сумма расходов | Размер кэшбэка |

От 5 000,00 до 15 000,00 рублей | 1% от суммы |

От 15 000,00 до 75 000,00 рублей | 2% от суммы |

От 75 000,00 рублей | 4% от суммы и более |

Сбережения

Сумма расходов | Размер кэшбэка |

От 5 000,00 до 15 000,00 рублей | 0,5% годовых |

От 15 000,00 до 75 000,00 рублей | 1,0% годовых |

От 75 000,00 рублей | 1,5% годовых |

Расчет производится исходя из фактически потраченных средств за месяц. В качестве основы «шага» (минимальной суммы, с которой производится начисление бонусов) используется 100 рублей. Таким образом, кэшбэк остается неизменным как при тратах в 5 000,00 рублей, так и при расходах в 5 050,00 рублей.

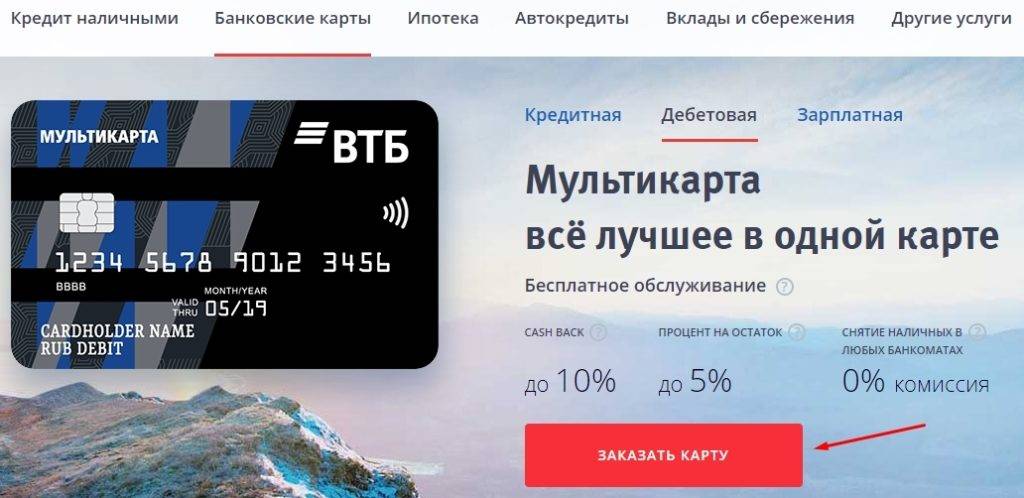

Как оформить кредитную Карту Возможностей ВТБ онлайн?

Чтобы получить кредитную карту ВТБ Банка в свое пользование, вам необходимо подать соответствующую заявку на сайте банковского учреждения. Для этого нажмите на любую клавишу «Онлайн заявка», «Оформить кредитную карту» или «Заказать», а затем:

- Выберите желаемый кредитный лимит (от 10 000 до 1 000 000 рублей с шагом в 1000 руб.).

- Укажите, получаете ли вы зарплату на другую карту ВТБ (если это так, то это существенно увеличит ваши шансы на одобрение заявки, а также повысит ваш персональный кредитный лимит). Отвечайте честно, иначе ваша заявка может быть автоматически отклонена.

- Зарегистрируйтесь: введите ФИО, дату рождения, мобильный номер телефона и адрес электронной почты. Вы можете ускорить процесс заполнения анкеты, если зарегистрируетесь через свой уже существующий аккаунт Госуслуги.

- На следующем шаге введите паспортные данные, информацию о месте работы, уровне доходов и пр.

После отправки заявки на кредитную карту необходимо подождать какое-то время. Банк заявляет, что клиент может узнать решение в течение 5 минут, не посещая офис, однако будьте готовы, что на рассмотрение понадобиться больше времени.

Одобренную карту можно забрать в ближайшем отделении ВТБ Банка.

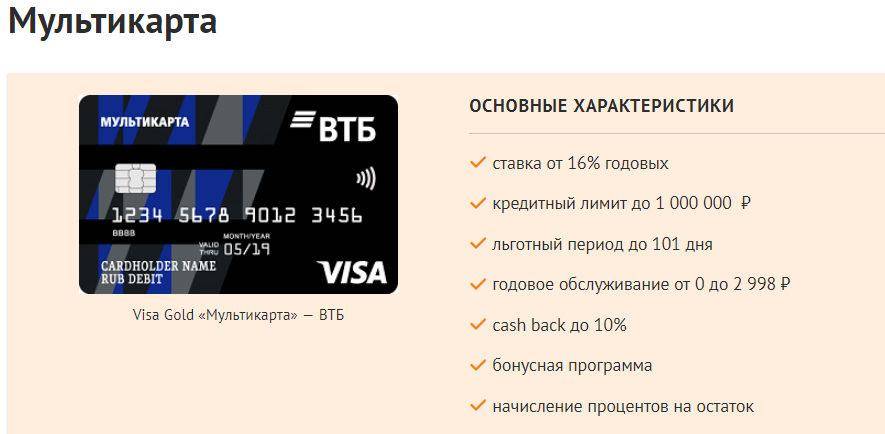

Условия кредитной карты ВТБ Карта Возможностей

Рассматривая кредитную Карту Возможностей ВТБ и ее условия в частности, оказывается, что это предложение действительно заслуживает внимания и может претендовать на роль одной из самых выгодных кредиток:

- Кредитный лимит — до 1 000 000 рублей.

- Процентная ставка в год — от 11,6% до 28,9% (от 31,9% до 34,9% по операциям снятия наличных).

- Стоимость обслуживания карты в год — 0 рублей.

- Льготный период — до 110 дней под 0%.

- Кэшбэк — от 1,5% (от оборота ТСП) до 15% от суммы расходов на покупки у партнеров «Мультибонус».

- Минимальный платеж в месяц — 3% от долга.

- Комиссия за вывод наличных — 5,5% от суммы снятия сверх лимита (мин. — 300 руб.).

Карта Возможностей — это кредитная карта с бесплатным снятием и собственных, и кредитных средств (только в банкоматах ВТБ Банка), однако во втором случае установлен лимит до 50 000 рублей в месяц. В случае его превышения с баланса карты будет взиматься 5,5% от суммы. Подобные условия предлагаются держателям кредитной карты Альфа Банк 100 дней без процентов.

Что касается кредитной ставки, то она зависит от многих факторов, в том числе от ваших ежемесячных затрат. ВТБ Банк установил минимум в размере 5000 рублей в месяц. Именно такую сумму нужно тратить каждый месяц, чтобы ваша персональная кредитная ставка вне льготного периода была на 3% меньше стандартной. Сниженный процент по умолчанию будет действовать только в первый месяц обслуживания кредитной карты. Таким образом, со скидкой процентная ставка может варьироваться от 11,6% до 28,9% по безналичным операциям, а при снятии наличных составит 31,9%. Без скидки это 14,6–28,9% годовых и 34,9% годовых соответственно.

Что касается кэшбэка, то эта услуга подключается дополнительно на усмотрение клиента. Она платная, и за подключение этой опции нужно заплатить 590 рублей. Кроме того, внимательно ознакомьтесь со всеми условиями бонусной программы. Например, за операции совершенные за рубежом кэшбэк по кредитной карте не начисляется.

Требования и документы

Чтобы оформить Карту Возможностей ВТБ, вам необходимо просто отправить заявку с желаемым кредитным лимитом и ожидать решения. Однако чтобы вам наверняка ее одобрили, убедитесь, что соответствуете всем требованиям банка:

- Возраст — от 18 лет.

- Доход — от 15 000 рублей в месяц (официальный).

- Документы: гражданский паспорт + справка о доходах.

Получить кредитную карту без справки о доходах и трудоустройства могут только неработающие пенсионеры. От них требуется паспорт, пенсионное удостоверение и документ, подтверждающий размер пенсии (например, выписка из ПФР).

Способы получения кредитной карты

Когда ваша заявка на кредитную карту будет одобрена, вы сможете забрать ее в ближайшем отделении ВТБ Банка. После подписания кредитного договора вам будет выдана карта, но для получения доступа к кредитным средствам обязательно активируйте ее. Для начала нужно получить PIN-код (это можно сделать по номеру горячей линии банка, а также в ВТБ Онлайн), а затем провести активацию карты в банкомате ВТБ Банка.

Как закрыть кредитную карту?

Закрытие кредитной карты ВТБ Банка осуществляется по стандартной процедуре:

- Погасите все долги, оплатите комиссии и штрафы.

- Если на балансе карты есть ваши собственные средства, снимите их.

- Подайте заявку на закрытие карты (по телефону горячей линии или в офисе ВТБ).

Если вы все сделали правильно, у вас не осталось непогашенных задолженностей, а банк, в свою очередь, ничего не должен вам, в установленный срок карточный счет будет закрыт.

Кешбэк по мультикарте

В отличие от дебетовой, по кредитной карте кешбэк начисляется только в рамках подключенных опций. На имя клиента создается мастер-счет, куда ежемесячно поступает часть потраченных средств в виде бонусов или миль. Начисление кешбэка предусмотрено по категориям:

- «Путешествия»;

- «Кешбэк»;

- «Коллекция»;

- «Авто»;

- «Рестораны».

Если это не противоречит условиям программы, то бонусы можно вывести на обычный счет и рассчитываться в любых торговых точках. При подсчете бонусов учитывайте, что 1% возврата равен 1 бонусу/миле, а один бонус равен одному рублю. Начисление происходит с каждых 100 потраченных рублей.

Банком установлены максимальные лимиты на сумму возврата:

- 5 тыс. в месяц по категориям «Кешбэк», «Путешествия», «Коллекция»;

- 3 тыс. в месяц по категориям «Авто» и «Рестораны».

Независимо от того, сколько денег вы потратите, больше установленного лимита вам не вернут.

Кредитная карта ВТБ «Мультикарта»

Какие достоинства есть у данного банковского продукта, чем он отличается от других кредиток? Разбираемся:

- Имея такую пластиковую карточку, можно бесплатно открыть еще 5 носителей. А за дополнительную плату получится оформить еще больше карточек.

- Денежные средства выдаются на срок до 30 лет, такое практикуется впервые.

- Бесплатно обслуживаются кредитки тех, кто получает пенсионные выплаты, а также заработную плату через данный банк, либо кто оплачивает от 5 000 рублей расходов «пластиком» ежемесячно.

- С держателя карты не списывается плата за годовое обслуживание, производятся только ежемесячные списания, а это несомненное достоинство карточки.

- Раньше поощрительные программы были привязаны к «пластику» на все время его действия, определяя то, какой будет кредитка. Сейчас можно подключить к карточке любые опции на выбор. Если вам нравится совершать покупки, то используйте поощрительные программы «Коллекция», «CashBack». Являетесь автовладельцем? Тогда выбирайте опцию «Авто». Не любите сидеть дома? Специально для вас есть программы «Рестораны», «Путешествия». А для тех, кто желает сэкономить, есть подключаемые функции «Сбережения» и «Заемщик». Держатель карты выбирает желаемую программу, причем изменить ее можно через месяц – достаточно просто позвонить оператору банка.

- Чтобы подключить услугу «Мультикарта», придется заплатить 249 руб., эта сумма отправится на бонусный счет, как только клиент выберет нужную опцию.

Носитель может быть с платежной системой «Виза» либо «Мастеркард», а это значит, что держатель карточки получит все привилегии вышеуказанных систем.

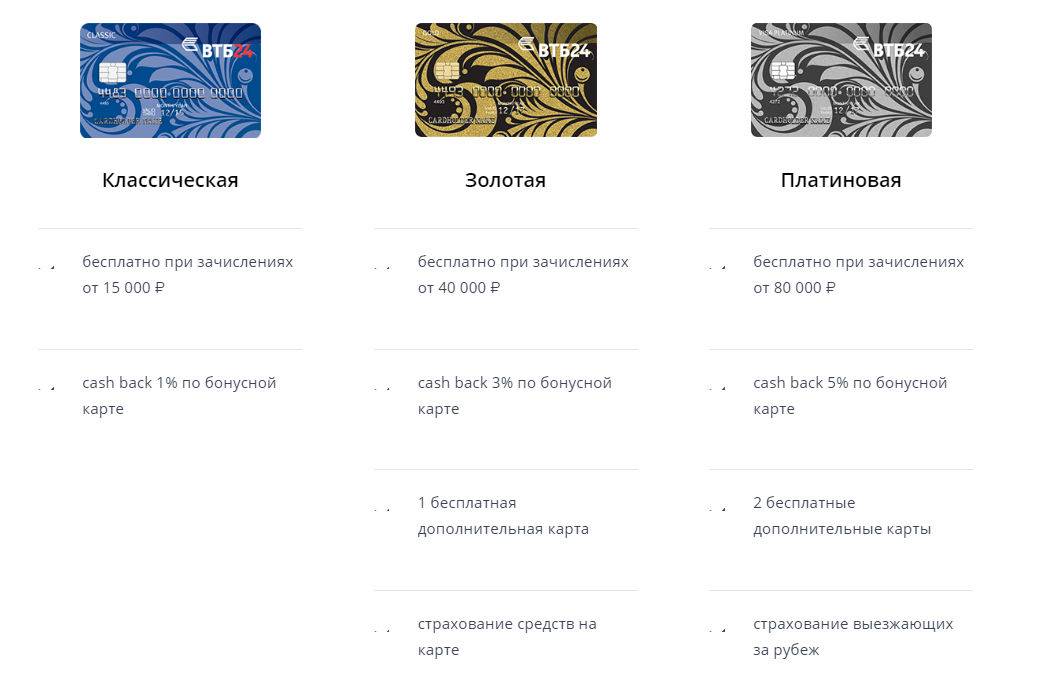

Процентная ставка карт ВТБ определяется носителем:

- 26 % годовых, если это «Мультикарта»;

- 16 % для носителя «Привилегия». «Платиновая» карточка имеет процентную ставку 18 %, если предложение предодобренное — 16 %;

- у премиальных кредиток есть необычные предложения, удовлетворяющие запросы клиента.

В отличие от конкурентов, ВТБ определяет индивидуально размер оплаты за использование «пластика».

Процент по кредиту можно изучить в сборнике тарифов.

Что еще важно знать о кредитной карте ВТБ

На протяжении одной недели после того, как вы получите кредитную карту ВТБ, снятие наличных, перевод денежных средств производятся без оплаты комиссии. Однако сюда не относятся операции в посторонних сервисах и P2P. Этим бонусом держатель карточки может воспользоваться, если захочет снять или перевести не более 100 000 руб. Иначе придется выплатить комиссионные сборы в размере 5,5 %, минимум 300 руб.

Расчет кредитного лимита. Увеличить лимит кредитной карты ВТБ невозможно, наибольшая предоставляемая сумма составляет 1 миллион руб. Получить такой кредитный заем смогут только хорошо зарекомендовавшие себя клиенты банка с отличной кредитной историей, имеющие постоянный доход.

Особые условия получения кредита большого размера будут у клиентов, у которых открыт зарплатный счет в ВТБ. Рассчитывается кредитный лимит индивидуально, кроме того, в учет берутся кредитная история, рейтинг, а также добросовестность клиента.

Чтобы посмотреть, какую сумму ВТБ готов предоставить лично вам, оформите заявку на веб-сайте.

Беспроцентный льготный период. Во время грейс-периода держатель карты не выплачивает проценты за то, что пользуется кредиткой. Пользоваться кредитной картой без процентов (в ВТБ эти условия выгоднее, чем во многих других банках) можно в течение 101 дня. При этом льготный период начинается с того времени, как только клиент воспользуется «пластиком», например рассчитается в магазине, переведет деньги или снимет денежные средства в банкомате. Платежный период начинается с 1 числа и заканчивается 20 числом ежемесячно. В течение этого времени следует вносить платеж, то есть 3 % от размера кредита.

Преимущество использования кредитных карт ВТБ заключается в том, что первые 31 день использования пластика не нужно совершать минимальный платеж.

Зайдя в личный кабинет, можно посмотреть все совершенные операции по карточке, и узнать, в какой день следует совершить платеж, какова вносимая сумма и когда закончится грейс-период. Банковская организация не устанавливает верхнюю границу минимального платежа, это значит, что можно вернуть долг раньше чем через 101 день.

Если держатель карты не вносил ежемесячно минимальный платеж, по истечении грейс-периода будут начислены проценты в размере 26 %. Также придется выплатить штраф за просрочку погашения кредита. Его размер составляет 0,1 % в сутки от размера займа. Кроме того, кредитная история будет испорчена.

Когда ежемесячные платежи совершались, однако держатель карты не вернул денежные средства полностью после того, как беспроцентный период закончился, начисляются проценты за все время пользования кредитным продуктом.

Чтобы избежать неприятных последствий, следует вовремя совершать ежемесячные выплаты, а также вернуть остаток по кредиту. Только тогда держатель карты выполнит условия грейс-периода и ему не придется выплачивать проценты банковской организации. Как только долг будет погашен спустя 101 день, начнет действовать новый беспроцентный период, в течение которого можно будет пользоваться банковскими деньгами бесплатно.

Плата за годовое обслуживание. Условия обслуживания кредиток в банке ВТБ приятно удивят держателей карт. «Пластик» может обойтись вам до 3 тыс. руб. в год, все зависит от того, как часто вы пользуетесь кредиткой и сколько денег хранится на ней. Если вы не хотите платить такую сумму, следует не нарушать условия бесплатного обслуживания карточки.

Чтобы пользоваться кредитными картами ВТБ бесплатно, следует ежемесячно совершать банковские операции по карте на сумму от 5 тыс. руб. и более. Иначе каждый месяц держатель карточки вынужден будет платить 249 рублей. Кроме того, соблюдение условий бесплатного владения «пластиком» позволит воспользоваться кэшбэком.

Кредитные карты ВТБ с бесплатным годовым обслуживанием комфортно использовать. Ведь «Мультикарта» позволяет подключить множество услуг. Эта кредитка объединила в себе множество функций, пользоваться ей можно по всей России, есть функция кэшбэк, каждый месяц можно менять опции, а грейс-период максимальный – 101 день. Именно поэтому многие держатели кредиток выбирают «Мультикарту» от ВТБ.

Информация по условиям обслуживания и процентным ставкам актуальная на сентябрь 2019 года.

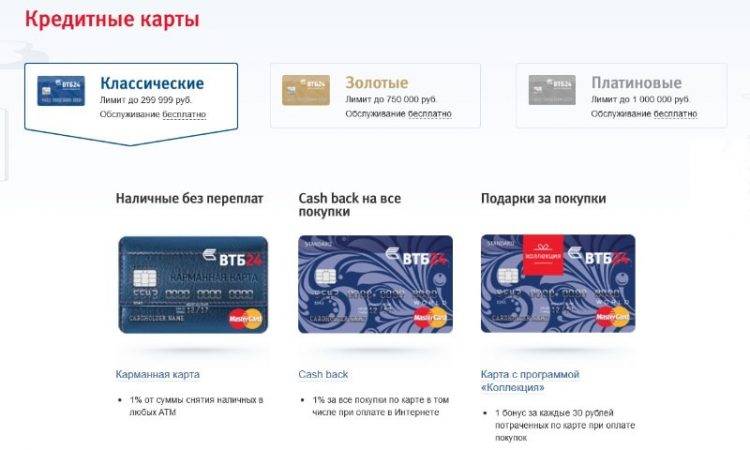

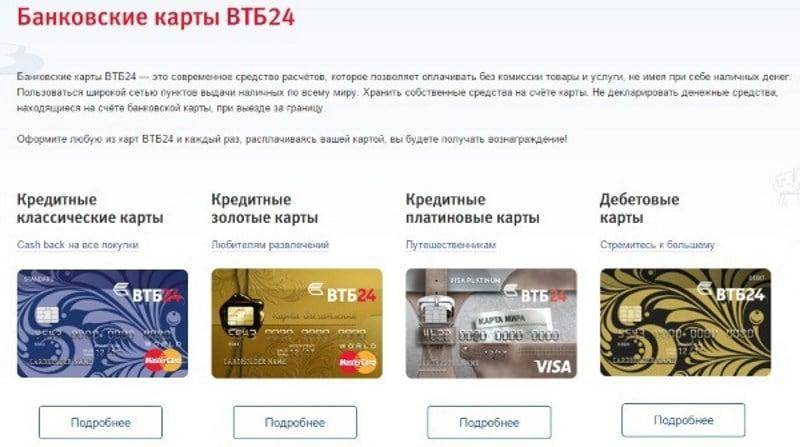

Виды и возможности кредитных карт ВТБ

Банковская организация работает с такими платежными системами, как:

- «Виза». Платежная система, которая действует по всему миру. Основная валюта – американский доллар. Позволит выполнить операции по конвертированию более выгодно. Действуют бонусные программы, если вы покупаете вещи или услуги у компаний, которые являются партнерами «Визы».

- «Мастеркард». Ведущая валюта – евро. Совершая оплату «пластиком», вы получаете бонусы. Потратить их можно, покупая товары из специального каталога «Мастеркард».

- «Мир». Система чаще всего используется для получения выплат от внебюджетных, а также бюджетных фондов России, например пенсий, льгот, пособий, стипендий.

С платежной системой «Мир» некоторые компании и банки не работают. Это единственный минус таких карточек, которые по другим параметрам подходят под международные стандарты.

Когда человек выбирает кредитку, он хочет не просто с комфортом покупать товары и услуги, но и воспользоваться другими финансовыми возможностями. Далее перечислим, какими именно.

Льготный период. Грейс-период по кредитной карте ВТБ составляет 50 дней. Это значит, что на протяжении этого времени проценты за кредит не будут начислены. Если заем будет погашен досрочно, начнется новый льготный период.

Держатель «пластика» всегда будет знать дату начала и конца грейс-периода. Дело в том, что льготный период по карточке начинается первого числа, а завершается 20 числа другого месяца, таким образом длительность его составляет 50 дней.

Лимит. Лимит кредитной карты ВТБ — это наибольшая сумма, которую банк может предоставить клиенту. С повышением статуса пластиковой карточки увеличивается и лимит.

Если вы хотите, чтобы этот параметр был максимальным, необходимо всегда осуществлять возврат денежных средств вовремя. Тогда при необходимости вы сможете воспользоваться крупной суммой, ведь кредитный лимит будет большой.

Процентная ставка. Стандартно у всех банков ставки на пластиковых карточках максимальные, если сравнивать их с обычными кредитами. Ставка кредитной карты ВТБ вариативная. Это значит, что ее размер определяется статусом пластика, а также лимитом.

Годовое обслуживание. Если вы хотите взять кредитную карту ВТБ, помните, что годовое обслуживание может быть бесплатным. Единственное, что вам нужно сделать, это совершать ежемесячно покупки при помощи карточки на указанную сумму.

Дополнительные опции. У всех карточек есть свои дополнительные опции, позволяющие сделать взаимодействие с банковской организацией наиболее выгодным и комфортным для клиента.

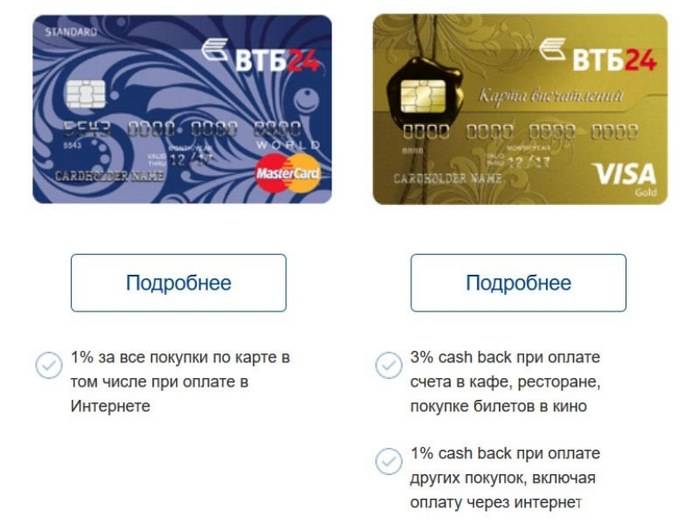

Cash back. Кредитные карты ВТБ 24 (в настоящее время ВТБ) выпускаются с разными приоритетными направлениями. Например, при помощи «пластика» выгодно оплачивать счета в кофейнях, покупать бензин либо совершать покупки в онлайн-магазинах. Если торговая точка является банковским партнером, держателю кредитки вернется 1–5 % от потраченной суммы. Подобрать карточку с cash back можно с учетом ваших потребностей.

Процент на остаток. Если данная услуга подключена у кредитной карты ВТБ, проценты будут начисляться каждый день на остаток счета.

СМС-оповещение. Данная функция позволяет отслеживать любые операции, будь то пополнение кредитки либо совершение платежей. Это значит, что, если злоумышленник завладеет вашей карточкой, вам придет СМС-оповещение, и вы сможете мгновенно заблокировать «пластик».

Онлайн-банкинг. Владелец кредитки может воспользоваться интернет-банкингом, чтобы пополнить счет либо совершить оплату покупки, перевести деньги.

Бонусные программы. Покупая товары и услуги у компаний-партнеров банка, держатель «пластика» получает «мили» (баллы). Благодаря им можно воспользоваться дополнительной скидкой.