Как оформить реструктуризацию

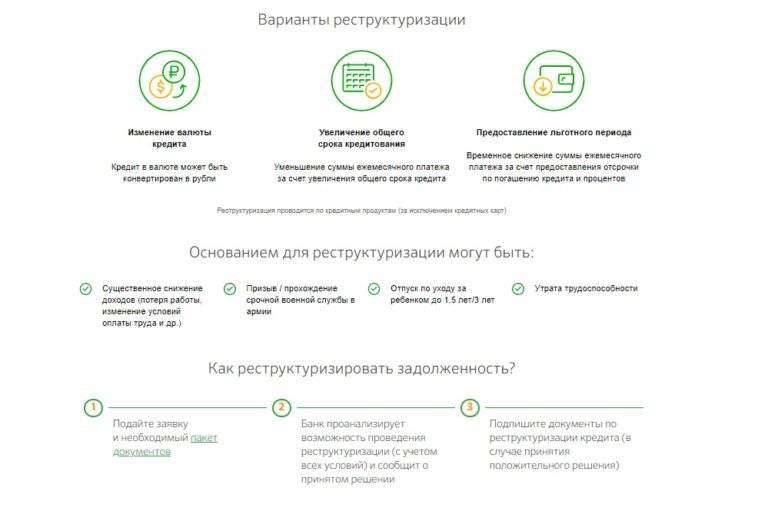

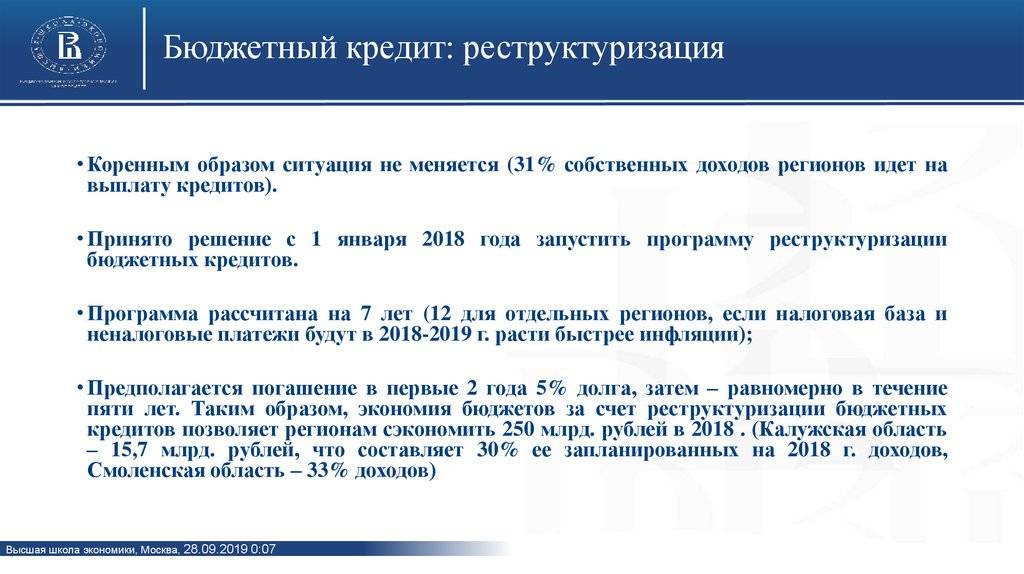

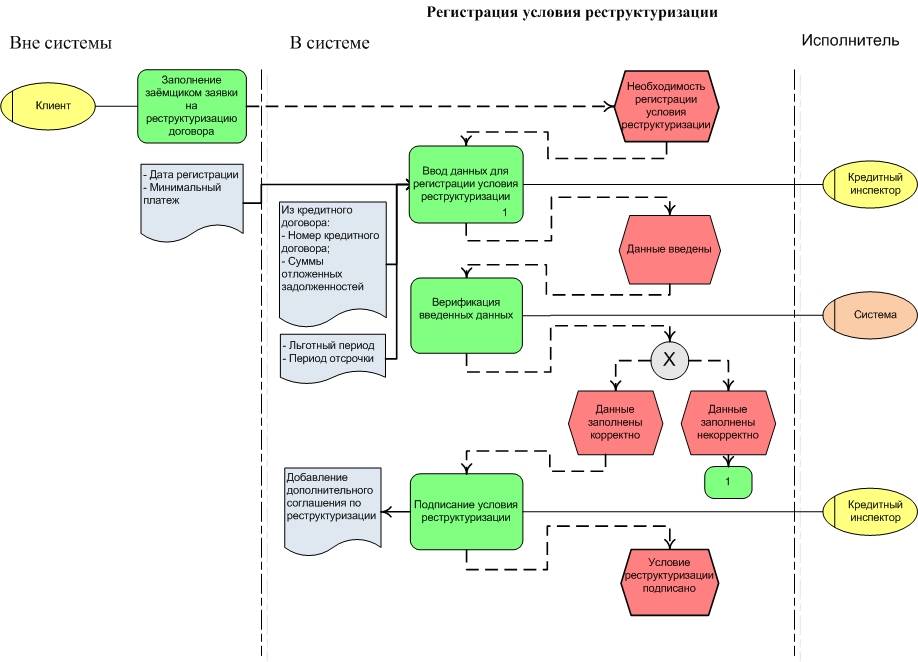

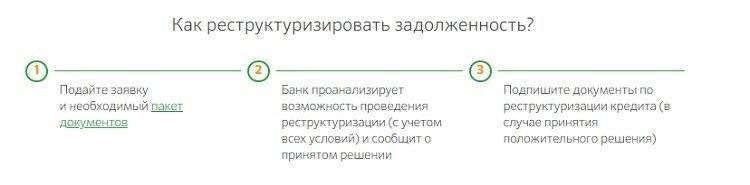

Для оформления реструктуризации необходимо выполнить следующие действия:

- Оценить, имеются ли причины для изменения условий договора и подготовить документы, подтверждающие данный факт.

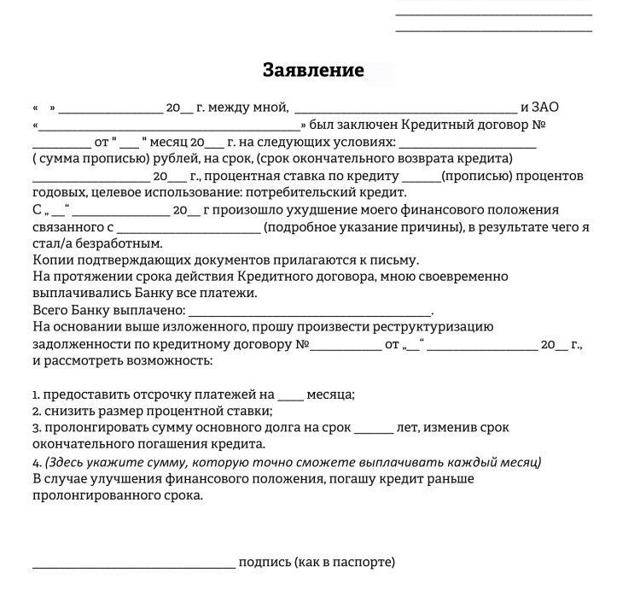

- Обратиться в банк и объяснить представителю ситуацию, предоставить документы и заполнить бланк заявления, которое он предложит. Заявление может быть оформлено и в свободной форме.

- Дождаться предварительного решения на предоставление реструктуризации.

- Подписать дополнительное соглашение.

Скачать заявление на реструктуризацию долга по кредиту (образец/бланк)

В случае, когда банк отказывает в реструктуризации, рекомендуется просить предоставить отказ в письменном виде. В документе будут указаны причины, по которым он производится.

Можно ли оспорить отказ

Заключение дополнительного соглашения – это добровольное действие. Невозможно принудить банк к заключению документа, если он сам не желает этого. Поэтому оспорить отказ в судебном порядке не получится.

Заключение дополнительного соглашения – это добровольное действие. Невозможно принудить банк к заключению документа, если он сам не желает этого. Поэтому оспорить отказ в судебном порядке не получится.

Однако из этого правила имеется исключение. Так, если в банке появилась программа, на основании которой он обещает оформить реструктуризацию всем, кто обратится и соответствует определённым требованиям, но в итоге отказывает клиенту, который таким условиям соответствует, можно попытаться такой отказ оспорить.

Оспаривание производится в следующем порядке:

Получение письменного отказа

Важно, чтобы в нём была указана причина, по которой заключение соглашения, по мнению банка, не представляется возможным.

Подготовка полного пакета документации, в том числе текста условий, по которым реструктуризация возможна и указываются условия, на которых она предоставляется.

Составление искового заявления.

Подача заявления в суд и участие в его рассмотрении.. Однако на практике оспорить отказ практически невозможно

Чаще всего условия предлагаемых программ содержат причины для отказа или в них содержится право банка на односторонний отказ без объяснения причин

Однако на практике оспорить отказ практически невозможно. Чаще всего условия предлагаемых программ содержат причины для отказа или в них содержится право банка на односторонний отказ без объяснения причин.

Реструктуризация по типу долга

1. По кредитам.

Это комплекс мер кредитной организации, который направлен на то, что уменьшить кредитную нагрузку клиента. Если ситуация заемщика изменилась и он не может вовремя погашать долг, то можно взять кредитные каникулы, увеличить срок кредитования и т.д.

2. По долгам ЖКХ.

Если это задолженности за ЖКУ, то взыскателем будет являться управляющая компания. Благодаря реструктуризации могут быть установлены новые сроки выплат, размеры платежей, а также меры в случае не погашения задолженности. УК может не соглашаться на реструктуризацию, однако в большинстве случае принимается положительное решение.

3. По налогам.

Налоговая предоставляет рассрочку до пяти лет. При этом получить отсрочку по уплате можно как по одному налогу, так и по нескольким. Реструктуризацию по налогам предоставляют, когда имеются основания, например банкротство физического лица. Заявление подается в уполномоченный орган.

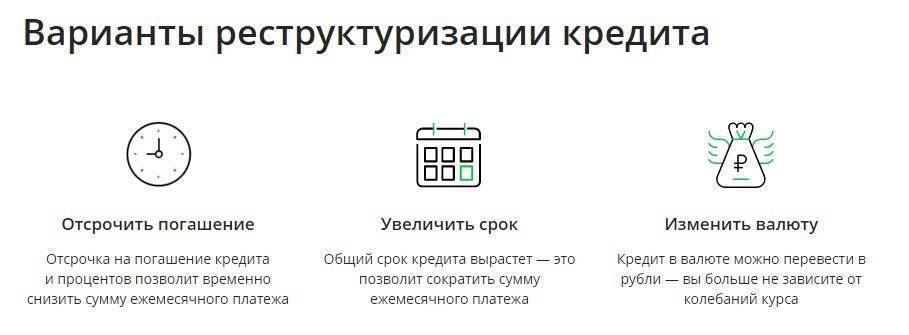

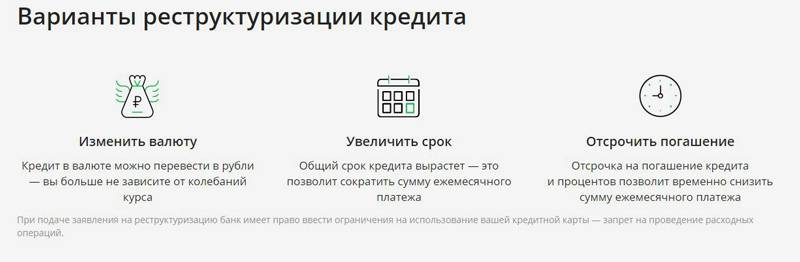

Виды реструктуризации

- Кредитные каникулы – уплата долга откладывается на срок от месяца до 2 лет. В этот период заемщик должен выплачивать только проценты. После каникул необходимо заплатить больше, так как размер переплаты увеличивается на весь период кредита. Отсрочка – отличный вариант для тех, кто потерял работу.

- Пролонгация или увеличение срока кредита. При этом ежемесячные платежи будут уменьшены. В случае если применялись штрафные санкции, то их распределяют по месяцам. Срок продления не должен превышать максимальный для банка.

- Изменение валюты, как правило, применяется во время девальвации. Для кредитной организации изменение ссуды, которая взята в долларах или евро на рубли не выгодно. Обычно замена валюты является следствием решения руководства банка под влиянием внешних политических факторов. Также некоторым клиентам тяжело покрывать задолженность из-за роста курса доллара. Перевод в рубли повысит ставку, тем не менее, такой вариант будет выгоден заемщику.

- Уменьшение ежемесячного платежа. Для того чтобы уменьшить платеж сам кредит по договору продлевают, однако размер переплаты будет увеличен.

- Списание неустойки. Получить прощение от штрафов и пеней можно только при условии, что клиент предоставит веские основания для отсрочки, например решение суда о признании заемщика банкротом. Кредитная организация в данном случае считает, что без штрафов кредит выплатить реально. Как правило, на штраф выдается рассрочка.

Как сделать реструктуризацию

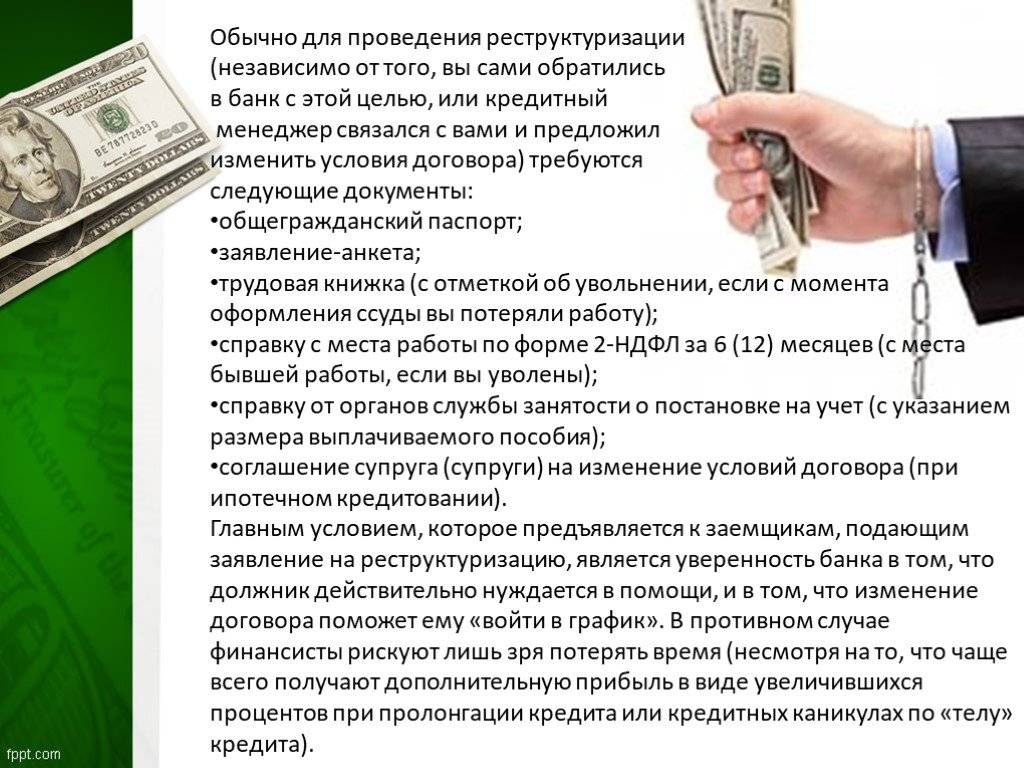

- Справка о доходах.

- Копия трудовой книжки.

- Паспорт (копия и оригинал).

- Документы, которые подтверждают, что размер дохода изменился или его временно нет. Это может быть приказ об изменении положений договора, справка о нетрудоспособности, инвалидности и т.д.

- Если необходимо реструктурировать кредит с залогом (ипотека, автокредит), то необходимо предоставить копию страхового полиса, а также чек по уплате страхового взноса по залогу.

Кредитные организации могут потребовать предоставить и иные документы. Стоит понимать, что реструктурировать долг банк не обязан. Документы могут быть рассмотрены, однако показаться неубедительными.

Необходимо обратиться с заявлением, пока еще не было просрочки. С таким заемщиком кредитные организации более охотно договариваются.

Главное условие – банк должен быть уверен, что клиент нуждается в помощи и данная мера необходима для погашения задолженности. В ином случае кредитные организации только потеряются время даже, несмотря на то, что получат прибыль при увеличении процентов или кредитных каникул.

Как влияет реструктуризация на кредитную историю

Реструктуризация после просрочки платежей рассматривается кредитными организациями, как уклонение от выполнения обязательств.

Выгодно ли делать реструктуризацию

Преимущества реструктуризации:

- Сохранение положительное кредитной истории.

- Клиент не допускает судебных разбирательств.

- Можно избежать дефолта.

- Возможность избавить от неоплаченной неустойки.

- Заемщик избежит принудительного взыскания суммы долга.

Главный плюс реструктуризации в том, что как правило, ее выполняют бесплатно. Могут быть понесены расходы, если потребуется подписать дополнительное соглашение к заверенному нотариусом договору залога. Данная мера поможет кредитору выйти из непростой ситуации. Если банк отказывает в реструктуризации, то можно предоставить копию заявление в суде.

Наверно, большинство людей слышали о перекредитовании, но не все понимают точно что такое рефинансирование кредитов и как его оформить, какие банки предоставляют такую услуги и в какой кредитной организации предлагаются лучшие условия. Мы ответим на все эти вопросы и поможем сделать выбор.

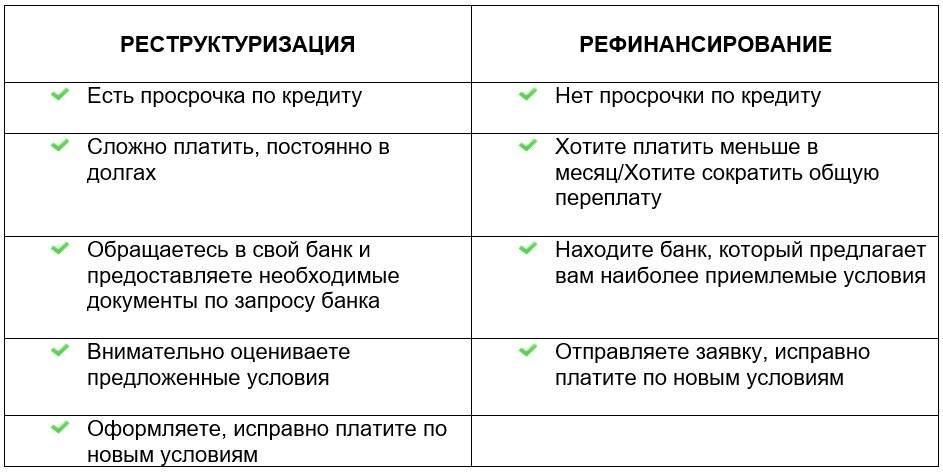

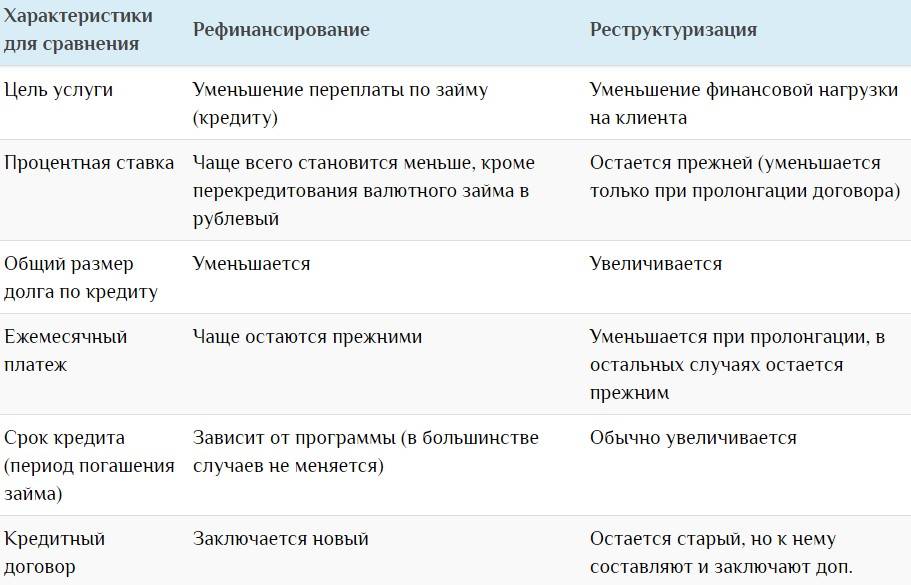

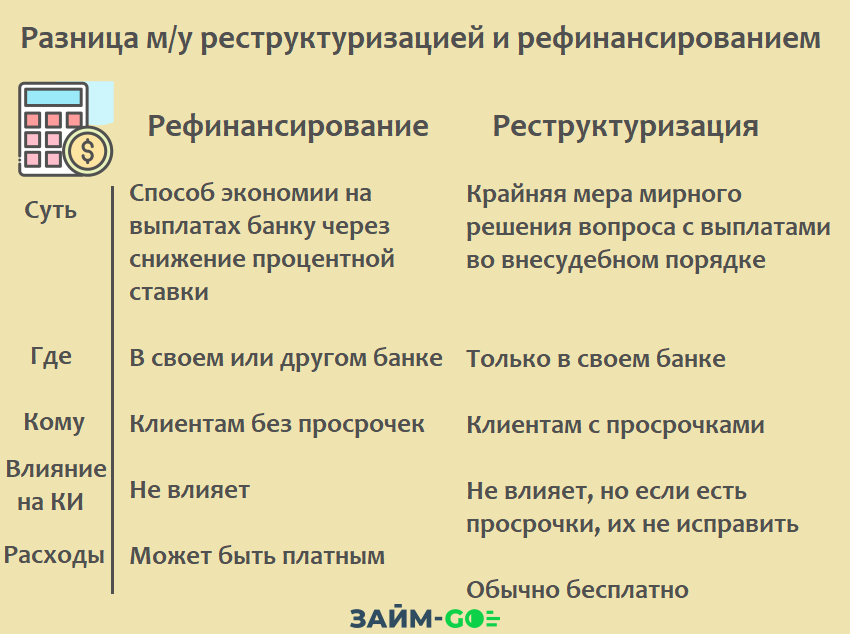

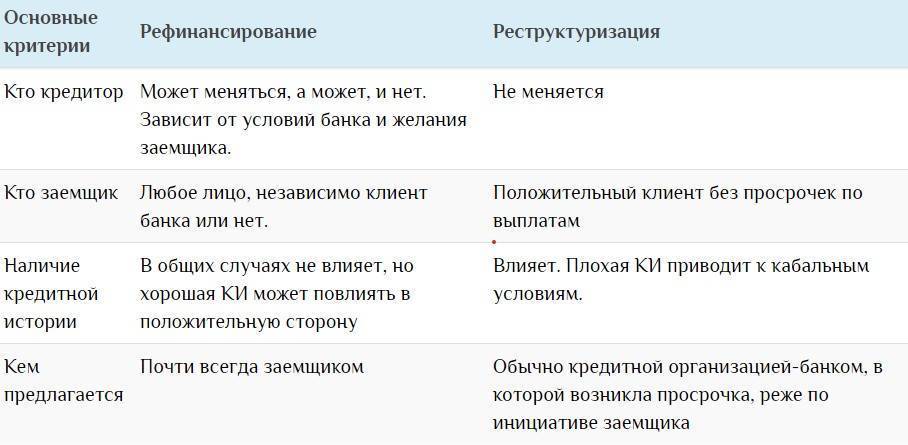

Отличия реструктуризации от рефинансирования

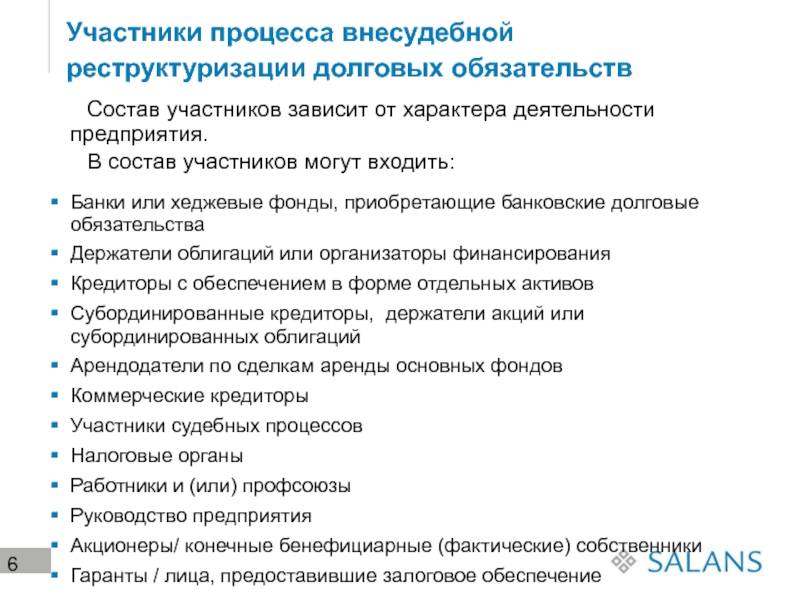

Многие заемщики путают реструктуризацию кредита и рефинансирование. Но главное отличие между этими процедурами заключается в количестве сторон сделки:

- Реструктуризация подразумевает изменение условий договора между банком и клиентом.

- В рефинансировании участвует второй банк, который выплачивает просроченный кредит и заключает с должником новый договор.

После рефинансирования заключенный ранее кредитный договор перестает действовать, потому что другой банк оплачивает полную сумму долга. Сам факт задолженности не исчезает, меняется кредитор, перед которым нужно исполнять обязательства.

Банки проводят рефинансирование просроченных долгов с целью расширения клиентской базы. В новом договоре прописываются более выгодные условия кредитования: уменьшение процентной ставки, уменьшение размера ежемесячного взноса, кредитные каникулы и т.д.

Банк может отклонить заявку на рефинансирование просроченной задолженности. Принимая решение по заявке, банк учитывает кредитную историю заявителя, уровень его заработка и другие факторы.

Реструктуризация может быть проведена по инициативе кредитора. Рефинансирование начинает должник, подав заявку в новый банк. Условия реструктуризации обсуждаются в индивидуальном порядке. Рефинансирование — стандартный банковский продукт с прозрачными условиями.

Подведем итоги

Мы рассказали, что такое реструктуризация кредита простыми словами. Реструктуризация — это изменение условий кредитного договора в пользу заемщика. Изменить договор можно только при наличии просроченной задолженности. Выполнение процедуры снижает кредитную нагрузку на должника. Реструктуризация долга помогает ему исполнить обязательства с минимальными последствиями для кредитной истории.

Автор статьи:

Может ли клиент инициировать реструктуризацию

Решение о необходимости реструктуризации кредита принимает банк. И не всегда решение будет положительным. Иногда кредитору проще вернуть деньги за счет продажи залога, чем ждать, пока клиент погасит кредит на новых условиях.

На принятие решения влияет сумма задолженности. Если сумма к взысканию будет значительно больше судебных издержек, банку проще вернуть деньги через суд. Тогда клиент с просроченной задолженностью не получит предложение о реструктуризации.

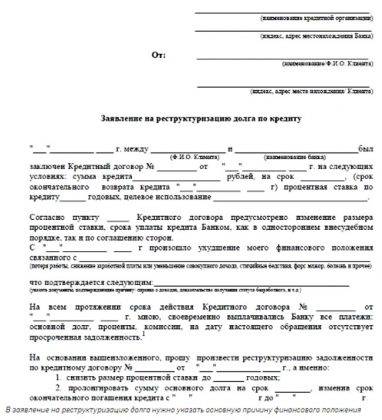

Клиент может попробовать подать заявление о реструктуризации долга, даже если такой услуги нет на сайте долга. Правила перезаключения договоров не регламентируются по закону, поэтому заявление можно подавать в свободной форме.

Нельзя провести реструктуризацию кредита онлайн. Заполненное заявление нужно подать в тот банковский офис, в котором был подписан кредитный договор.

В заявлении на реструктуризацию долга обязательно нужно указать:

- Фамилию, имя, отчество заявителя.

- Номер кредитного договора и точную дату его заключения.

- Подробное описание жизненных обстоятельств, из-за которых невозможно погашать кредит по графику.

- Желаемые изменения договора: уменьшение ежемесячного платежа, снижение процентной ставки, кредитные каникулы и т.д.

- Планы заемщика на исправление финансовой ситуации: поиск новой работы, вступление в наследство, закрытие других кредитов и т.д.

- Дата оформления заявления и уникальная подпись заемщика.

Перед подачей объявления стоит обратиться в службу поддержки банка и спросить, есть ли у них шаблон подобного заявления. Даже если на сайте нет информации о реструктуризации долгов, внутри организации может быть утвержденный бланк для этой процедуры.

Как проходит реструктуризация кредитной карты?

Вся процедура проходит в такой последовательности:

1. Клиент обращается в банк с вопросом о проведении реструктуризации долга, оформляет заявление с указанием причин внесения изменений;

2. Вместе с заявлением подаются обязательные документы для подтверждения возникшей сложной жизненной ситуации;

3. В течение тридцати дней заявление находится на рассмотрении у специалистов банка, в результате которого принимается решение об одобрении или отказе;

4. Если решение принято в пользу клиента, он собирает остальные необходимые бумаги и подает их в банк;

5. Заключается дополнительное соглашение с новыми условиями и графиком закрытия задолженности.

О возможности проведения данной процедуры следует предварительно уточнять у сотрудников банка, поскольку не каждая финансовая организация предоставляет подобную услугу по кредитным картам.

Если банк вынес отрицательное решение при первой подаче заявления, то это вовсе не говорит о безвыходности из ситуации. Заемщик может спустя месяц снова обратиться за реструктуризацией к сотрудникам банка.

Вместе с тем, можно воспользоваться рефинансированием в этом или другом банке. Чаще всего, такой подход является более выгодным, поскольку происходит снижение процентной ставки.

Часто задаваемые вопросы

– Отказ по телефону или по предварительной заявке не значит, что нужно смириться. Как правило, ответ вам готовит рядовой специалист, который строго выполняет инструкцию.

Житель Ярославля добился реструктуризации в сложнейшем случае (длительная просрочка, проблемы с подтверждением снижения доходов) за счет того, что убедительно, со ссылкой на ст.451 Гражданского кодекса РФ, изложил свои аргументы заместителю начальника отделения банка.

Есть и другие способы. При долге, превышающем 500 тысяч рублей, заемщик имеет право спустя 3 месяца просрочки платежа обратиться в суд с заявлением о банкротстве физлица. Это позволит избежать штрафов и пеней, но сам процесс банкротства сложен и не для каждого удобен.

Кроме того, можно дождаться судебного разбирательства по вашей задолженности и добиться реструктуризации в суде. Ждать имеет смысл, если ваш банк не продает «плохие» долги коллекторам (этим занимается, например, «Ренессанс Кредит»).

– К погашению по кредитной карте ежемесячно предъявляется обязательный платеж в размере 5-8% от общей суммы долга. И чем быстрее вы исчерпываете лимит, тем больше приходится платить каждый месяц.

Особенность реструктуризации долга по кредитке в том, что пролонгирование проблематично: по сути, банк предоставляет вам кредитную линию без требования погасить весь заем к определенному сроку. Поэтому чаще изменяются другие условия: устанавливается индивидуальный уровень обязательного платежа, увеличивается лимит, предоставляются «кредитные каникулы».

Новые условия, как правило, оказываются хуже предыдущих: повышается процентная ставка, в некоторых случаях блокируется лимит, при изменении обязательного платежа ускоренными темпами погашаются проценты. Поэтому специалисты советуют реструктурировать карту только в крайнем случае.

– Реструктуризация не отразится в вашей кредитной истории только в одном случае: если вы сумеете убедить банк изменить условия кредитного договора еще до образования просрочки. Данные о том, что у клиента возникли проблемы с доходной частью семейного бюджета, в Бюро кредитных историй не отправляются. Там появится отметка о договоре с новыми условиями погашения кредита.

Во всех прочих случаях качество кредитной истории пострадает – но не от реструктуризации, а от самого факта просрочки платежей. Если неоплаченная задолженность составит месяц, а затем вы ее закроете при помощи банка, нарушение будет отражено в КИ, но другие кредитные организации посчитают его незначительным.

Реструктуризация после просрочки нескольких платежей или после неоднократной просрочки одного платежа трактуется банками как периодическое уклонение от исполнения обязанности заемщика, а это уже серьезное нарушение и большое пятно на кредитной истории.

Пересмотр условий договора по инициативе банка после длительной просрочки – самый печальный для КИ вариант. Он как бы намекает другим кредитным организациям, что заемщик до последнего момента не шел на контакт. Получить банковский кредит в будущем с такой отметкой в КИ практически невозможно.

История из жизни

«Просрочил три платежа, потом реструктурировал кредит, уже год плачу месяц в месяц. Осталось два платежа. Также есть кредитная карта, которой надеялся исправить кредитную историю, тоже всё погашено вовремя. У нее подходит к концу срок действия. Перевыпустить банк отказался. И в других банках на заявку о выпуске карты ответили отказом. Так что старайтесь не делать просрочек, реструктуризация губит кредитную историю напрочь».

Тинькофф

Подать анкету-заявление на рефинансирование кредитных карт Тинькофф и прочих задолженностей может гражданин в возрасте от 18 до 70 лет, имеющий регистрацию в РФ и постоянный доход. Чтобы банк одобрил заявку, у клиента не должно быть просрочек по действующему кредиту. В таком случае ставка составит 14,9% за 12 месяцев. Если заявитель не может предоставить какие-либо документы или у него плохая кредитная история (КИ), рефинансирование кредитных карт других банков предусмотрено только под ставку до 28,9%. Из документов потребуется:

- паспорт с постоянной пропиской на территории РФ;

- справка 2-НДФЛ или аналогичный документ, подтверждающий платёжеспособность, по форме банка;

- заверенную кредитором выписку по займу, который подлежит рефинансированию;

- документы, подтверждающие права собственности и акты приёма-передачи (для ипотеки).

Если задолженность перед сторонней финорганизацией превышает 120 тыс. руб., Тинькофф предлагает воспользоваться программой «Тинькофф Платинум». При долге до 75 тыс. руб. действует предложение «Перевод баланса».

Обратите внимание. При оформлении программы «Перевод баланса» предусмотрены дополнительные спецпредложения

Клиенту предоставляется не только возможность перекредитования, но и льготный период до 90 суток, а также начисление бонусов за покупки в компаниях-партнёрах банка.

Реструктуризация и рефинансирование кредита в чем разница

Чтобы понять различия между понятиями, необходимо ознакомиться с их формулировкой:

- Рефинансирование — подразумевает перекрытия одного кредита вторым, для погашения старого. К такому способу выгодно прибегать при снижении ключевой ставки, но финансовые организации часто отказывают в новом займе, поэтому приходится прибегать к услугам постороннего кредитора.

- Реструктуризация — предполагает структурные изменения в долговом обязательстве. Компания может пересмотреть первоначальные условия при финансовых затруднениях плательщика или изменениях экономической обстановки в государстве.

В чем разница процедур при рефинансировании и реструктуризации: в последнем случае инициатором изменений выступает финансовая организация. Она увеличивает процентную ставку, объем ежемесячных выплат по погашению задолженности, исправляет правила начисления и списания процентов.

Понятия двух способов погашения долгов

Россельхозбанк

Ставка по данному предложению различается и составляет 10—11,25% годовых. Самый низкий процент предлагается зарплатным клиентам организации и работникам бюджетных структур. Срок кредитования до семи лет включительно. Максимальный порог, предлагаемый кредитором — 3 млн руб. Минимальная сумма займа 10 тыс. руб. При отказе от страхования финансов к стандартной ставке прибавляется 4,5%. В случае если клиент не предоставляет документ, подтверждающий погашение рефинансируемой задолженности, банк увеличивает годовой процент ещё на 3 единицы. Для оформления займа потребуется:

- паспорт с подтверждением гражданства на территории РФ;

- Справка о регулярных доходах по форме банка.

Подать анкету-заявку на рефинансирование кредитных карт Россельхозбанка могут граждане от 23 до 65 лет включительно, имеющие гражданство на территории РФ. Стаж на текущем месте работы не менее 6 месяцев. Общий стаж должен быть выше 12 месяцев за последние пять лет. Если клиентом предоставляется поручитель, вероятность одобрения займа значительно возрастает.

Преимущества реструктуризации кредитной задолженности

Главным достоинством рассматриваемого способа снижения финансовой нагрузки на должника выступает выгодность для всех участников мероприятия. Это утверждение справедливо применительно как к процедуре банкротства, так и отношениям между банком и заемщиком.

При банкротстве

В первом случае плюсами для банкрота – частного лица или организации — становятся:

- введение моратория на выплаты по долгам;

- прекращение малоприятного общения с коллекторами, так как все долговые обязательства рассматриваются исключительно в рамках арбитражного разбирательства;

- снятие арестов на имущество должника, наложенных ранее;

- остановка действия исполнительных листов и осуществления мероприятий по взысканию в рамках исполнительных производств;

- прекращение начисления штрафов, пеней и процентов по кредитным обязательствам должника.

Основным достоинством для кредиторов в подобной ситуации становится запуск прозрачной и четко регламентированной на законодательном уровне процедуры взыскания задолженности, распродажи имущества должника и распределения полученных финансовых ресурсов. Она проходит под контролем арбитражного суда и управляющего, что выступает дополнительной гарантией прозрачности и справедливости принятых решений.

Для банка и заемщика

Главное преимущество реструктуризации долга для заемщика очевидно – возможность возвращения денежных средств на более выгодных условиях. Дополнительный плюс мероприятия – разнообразие доступных инструментов, благодаря чему стороны могут выбрать такой вариант, который устроит всех. Не стоит забывать о возможности уменьшить размер долгов, например, благодаря списанию штрафных санкций и пеней.

Основными достоинствами реструктуризации кредитной задолженности клиента применительно к банку становятся такие:

- гарантированный возврат долга по понятной и прозрачной схеме;

- отсутствие временных и финансовых затрат на длительные и малоэффективные судебные разбирательства;

- сохранение клиента и возможность дальнейшего сотрудничества;

- улучшение деловой репутации и имиджа банковского учреждения на рынке;

- повышение показателей финансово-хозяйственной деятельности, которые учитывают просроченные задолженности клиентов и влияют на уровень расходов по формированию обязательных резервов.

Наличие очевидных и сравнительно многочисленных достоинств рассматриваемой процедуры для всех ее участников выступает основной причиной частого ее практического применения. Другим немаловажным фактором популярности реструктуризации долгов является большое количество проблемных заемщиков на отечественном финансовом рынке, которое заметно увеличилось в последние годы.

Основания для инициирования реструктуризации долга физического лица по кредиту

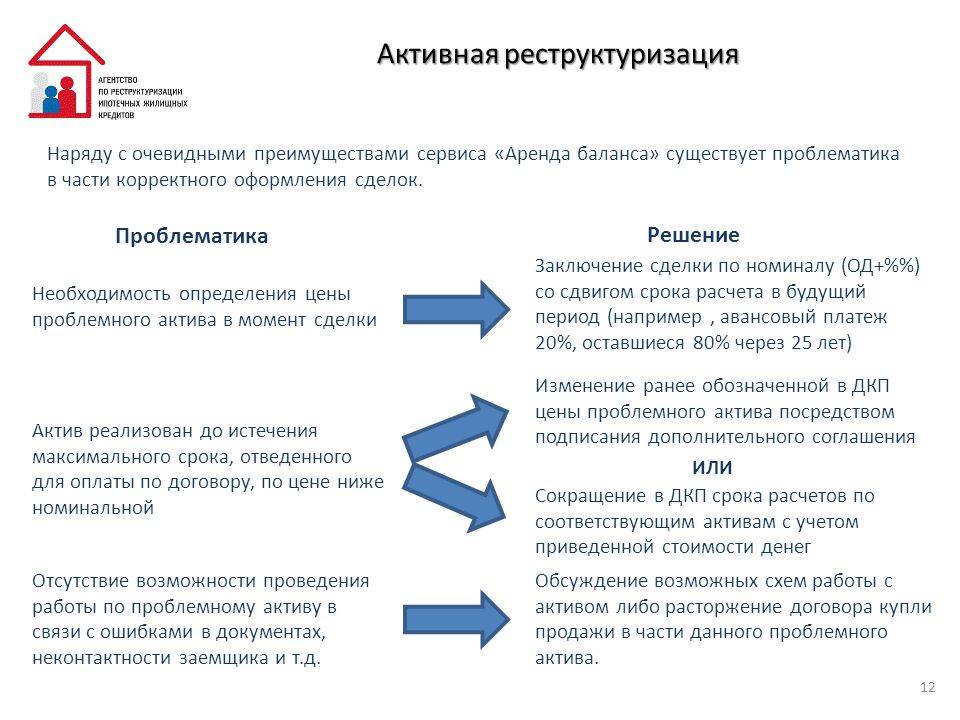

Прежде всего определимся, какова цель пересмотра условий кредитных договоров при наличии задолженности. Эту процедуру предлагают дебиторам, которые находятся в состоянии дефолта. То есть не могут погашать заем по объективным причинам.

Что значит реструктуризация долга по кредиту? Это изменение некоторых условий по процентам, суммам и периодичности платежей. В сущности, это кредитные льготы, позволяющие должнику восстановить способность к исполнению долговых обязательств.

В подобных ситуациях выгоднее объяснить сложившееся положение банкирам. Вероятнее всего, они пойдут навстречу и согласятся на реструктуризацию кредита.

Для проведения этой процедуры должны иметься веские причины, такие как:

- утрата главного источника дохода (ликвидация собственной фирмы, увольнение, задержка или невыплата зарплаты, уход на пенсию);

- потеря трудоспособности из-за травмы, болезни, форс-мажорных обстоятельств;

- обвал валютного курса (для кредитов в зарубежной валюте);

- пересмотр условий платежа по инициативе кредитора;

- отпуск по уходу за новорожденным, изменение состава семьи и другие ситуации, которые требуют финансовых расходов должника.

Реструктуризация долга по кредиту рассматривается отдельно в каждом случае. Главное, чтобы причины пересмотра обязательств по выплате кредита были убедительными.

Каждый пересмотр условий платежей влияет на кредитное досье заемщика и тем не менее имеет свои преимущества. Как правило, это единственный выход из финансового кризиса, позволяющий возобновить платежеспособность клиента.

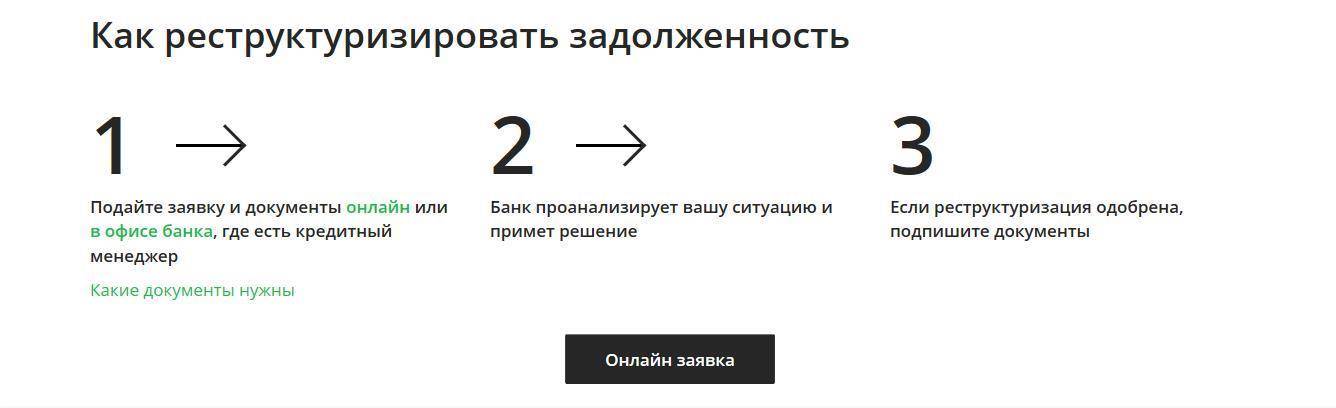

Пошаговая инструкция

Процедура реструктуризации проводится по согласованию между заемщиком и Сбербанком. Ее можно разделить на 4 основных этапа:

- Подготовка пакета документов.

- Подача заявки.

- Получение решения банка о возможности изменения первоначальных условий.

- Подписание документов.

После заключения дополнительного соглашения будет составлен график выплат. Погашать задолженность нужно будет уже по нему. Нарушение данного графика приведет к начислению пеней, а также может послужить причиной для обращения финансового учреждения в суд. Договориться на повторную реструктуризацию практически невозможно.

Собрать документы

Перед заполнением заявки стоит подготовить все необходимые документы. От полноты пакет зависит решение по обращению. Обязательно потребуются следующие документы:

- Паспорт. Представлять оригинал при обращении в банк надо обязательно.

- Документы о доходах. Это могут быть справки о зарплате и копии трудовой книжки, сведения о размере пенсии, других выплат социального характера.

- Документы, подтверждающие наличие уважительной причины для реструктуризации кредитной карты Сбербанка. Например, выписка из приказа об изменении условий оплаты труда, уведомление о предстоящем сокращении, справка из службы занятости.

Дополнительно могут потребоваться другие кредитные договоры, по которым производятся выплаты. Иногда Сбербанк может запросить и другие бумаги.

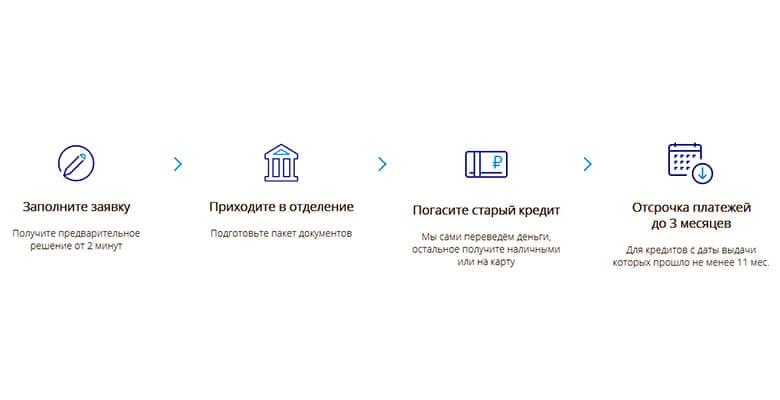

Подать заявку онлайн

Заявки на реструктуризацию рассматривает специально уполномоченная организация – АктивБизнесКоллекшн. Для оформления ее надо выполнить следующие действия:

- На сайте Сбербанка со страницы с описанием процедуры нажать на кнопку «Онлайн-заявка».

- Ввести телефонный номер и подтвердить его кодом из SMS.

- Нажать на кнопку «Создать заявку».

- Заполнить заявление, подгрузить документы и отправить его на рассмотрение.

Срок рассмотрения заявки банком

Конкретных сроков рассмотрения заявки Сбербанк и его партнеры не устанавливают. В большинстве случаев они не превышают 30 дней, а часто ответ клиент получает через 2-7 дней. Иногда его могут попросить представить дополнительные документы, что также увеличит сроки решения вопроса.

Подписать документы в банке

Если заявка одобрена, то с клиентом свяжется менеджер. Он предложит согласовать удобное время визита в офис Сбербанка для подписания документов. При обращении в подразделение надо иметь при себе паспорт и оригиналы всех загруженных на сайт документов.

После идентификации клиента менеджер распечатает дополнительное соглашение и другие документы. Их следует прочитать и подписать.

Альфа-Банк

Предоставление рефинансирования кредитных карт Альфа Банк и прочих банковских продуктов возможно, если есть задолженность в одном или нескольких банках (но не более пяти). Клиент должен быть зарегистрирован на территории РФ, а его возраст не менее 21 года. Регулярный доход не может быть меньше, чем 10—15 тыс. руб. после вычета налогов. Стаж на текущем месте работы без прерываний — от трёх месяцев. Обязательное наличие двух действующих телефонных номеров (мобильный и стационарный). Пакет документации:

- паспорт с подтверждением регистрации в том регионе, где расположен банк-кредитор;

- второй документ — ИНН, загранпаспорт, СНИЛС, водительские права или страховая карта;

- третий обязательный документ — заверенная ксерокопия трудовой книжки, документ, подтверждающий наличие транспортного средства в собственности, или копия загранпаспорта с пометкой, что заявитель выезжал за границу на протяжении последнего года;

- справка 2-НДФЛ за предыдущие полгода или документ о зарплате по форме банка;

- выписка из кредитной организации, в которой у клиента имеется задолженность (заверенная «мокрой» печатью).

Стандартные предложения по услуге рефинансирования для всех заёмщиков следующие:

- максимальный порог 1,5 млн руб.;

- срок до пяти лет, но не менее 24 месяцев;

- ставка при взятии 50 тыс. руб. и выше — 16,99—19,99%. От 250 001—14,99—18,99%. свыше 700 001 руб.;

- годовые комиссии составят 10,99—18,99%.

Процентные ставки различаются от статуса клиента. Наиболее экономичные условия предлагаются сотрудникам организаций-партнёров банка и клиентам, имеющим зарплатную карточку в Альфа-Банке. В этих случаях срок рефинансирования увеличивается, а ставка на 1—1,5% ниже. Кроме того, для постоянных клиентов возможно предоставление займа без справки о подтверждении дохода и поручителей.

Перекредитование в МТС Банке

Поможет справиться с долгом по кредитке и МТС Банк. Данное ФКУ предлагает оформить новый заем на сумму до 5 млн. под ставку от 8,4% с погашением в течение 5 лет. Взятыми средствами можно просто погасить старый долг или вместе с возвратом задолженности запросить денег «сверху» на личные нужды.

Подать заявку на рефинансирование легко:

- заполняется анкета на сайте или по телефону 8-800-250-42-90;

- дожидается ответ от банка (смс приходит в течение нескольких минут);

- оформляется договор, и получаются деньги через интернет, офис или салон МТС;

- погашается старая задолженность.

Рефинансируемый кредит должен являться рублевым, оформлен в стороннем банке и лишен просрочек. Сам заемщик обязан быть гражданином РФ в возрасте 20-70 лет, иметь прописку на территории России и официальный доход со стажем от 3 месяцев. Оформляется сделка по паспорту.