Сколько стоит вписать в страховку водителя со стажем?

Здесь все тоже строго индивидуально. Коэффициент также будет зависеть от возраста. Так, для водителей до 22 лет со стажем 3-4 года он составляет 1,66. Меньше всего за страховку придется заплатить опытным водителям старше 59 лет. Отъездив всего 3 года без аварий, они получают понижающий коэффициент 0,93. Например, если региональный коэффициент равен 1,2, базовая ставка – 3000р, а коэффициент мощности – 1,6, тогда им придется заплатить 5356,8. От молодого водителя при этом потребуют 9561,6.

Для того чтобы вписать водителя со стажем достаточно заплатить разницу с начальной стоимостью ОСАГО.

N | Стаж, лет\Возраст, лет | 1 | 2 | 3 — 4 | 5 — 6 | 7 — 9 | 10 — 14 | более 14 | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 1 | 16 — 21 | 1,87 | 1,87 | 1,87 | 1,66 | 1,66 | |||

| 2 | 22 — 24 | 1,77 | 1,77 | 1,77 | 1,04 | 1,04 | 1,04 | ||

| 3 | 25 — 29 | 1,77 | 1,69 | 1,63 | 1,04 | 1,04 | 1,04 | 1,01 | |

| 4 | 30 — 34 | 1,63 | 1,63 | 1,63 | 1,04 | 1,04 | 1,01 | 0,96 | 0,96 |

| 5 | 35 — 39 | 1,63 | 1,63 | 1,63 | 0,99 | 0,96 | 0,96 | 0,96 | 0,96 |

| 6 | 40 — 49 | 1,63 | 1,63 | 1,63 | 0,96 | 0,96 | 0,96 | 0,96 | 0,96 |

| 7 | 50 — 59 | 1,63 | 1,63 | 1,63 | 0,96 | 0,96 | 0,96 | 0,96 | 0,96 |

| 8 | старше 59 | 1,60 | 1,60 | 1,60 | 0,93 | 0,93 | 0,93 | 0,93 | 0,93 |

Изучив все нововведения, можно абсолютно точно сказать, что по новым правилам страховка ОСАГО для опытных водителей стала дешевле. И чем больше стаж и возраст автомобилиста, тем большую выгоду он получает. А вот для новичков картина не такая радостная. Им придется доплачивать за страховку еще больше, чем ранее.

Обязательно ли присутствие вносимого в страховку водителя?

На самом деле, для внесения водителя в страховку, его присутствие в офисе СК даже не обязательно. Все документы передает человек, оформлявший бумаги изначально. И вот уже он должен явиться обязательно. Либо он может отправить кого-либо по доверенности.

Доверенность оформляется в письменном виде и заверяется у нотариуса. В доверенности в обязательном порядке указываются разрешенные по ней действия. Например, здесь может быть указано, что она дает право представлять интересы гражданина в страховой компании, либо вносить изменения в страховку. По умолчанию доверенность действует 1 год. Однако срок может быть оговорен в документе (максимально возможный – 3 года).

Сколько стоит вписать в страховку водителя без стажа?

Для начала необходимо разобраться в понятиях и определить, что такое водительский стаж. На самом деле это определение трактуется как время, прошедшее с момента получения гражданином водительского удостоверения. Таким образом, если человек получил права 4 года назад, но с этого момента ни разу не ездил за рулем автомобиля, его стаж все равно определяется 4 годами.

Необходимо отметить, что такой способ расчета применим только для стажа. Коэффициент безаварийной езды определяется не датой получения ВУ, а датой внесения водителя в страховой договор ОСАГО. То есть в приведенном выше случае никаких льгот за отсутствие ДТП гражданину не предоставляется.

Но сколько будет стоить страховка ОСАГО для водителя без стажа в 2022 году? Согласно новым правилам, все будет зависеть от возраста. Коэффициент, на который будет умножаться базовая ставка, варьируется от 1,6 до 1,87. Минимальную сумму (с коэффициентом 1,6) придется заплатить начинающим водителям, чей возраст превышает 59 лет. Максимальную – лицам до 22 лет (1,87).

N | Стаж, лет\Возраст, лет | 1 | 2 | 3 — 4 | 5 — 6 | 7 — 9 | 10 — 14 | более 14 | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 1 | 16 — 21 | 1,87 | 1,87 | 1,87 | 1,66 | 1,66 | |||

| 2 | 22 — 24 | 1,77 | 1,77 | 1,77 | 1,04 | 1,04 | 1,04 | ||

| 3 | 25 — 29 | 1,77 | 1,69 | 1,63 | 1,04 | 1,04 | 1,04 | 1,01 | |

| 4 | 30 — 34 | 1,63 | 1,63 | 1,63 | 1,04 | 1,04 | 1,01 | 0,96 | 0,96 |

| 5 | 35 — 39 | 1,63 | 1,63 | 1,63 | 0,99 | 0,96 | 0,96 | 0,96 | 0,96 |

| 6 | 40 — 49 | 1,63 | 1,63 | 1,63 | 0,96 | 0,96 | 0,96 | 0,96 | 0,96 |

| 7 | 50 — 59 | 1,63 | 1,63 | 1,63 | 0,96 | 0,96 | 0,96 | 0,96 | 0,96 |

| 8 | старше 59 | 1,60 | 1,60 | 1,60 | 0,93 | 0,93 | 0,93 | 0,93 | 0,93 |

Пример расчет стоимости ОСАГО для водителя без стажа.

Пусть начинающий водитель проживает в регионе с территориальным коэффициентом 1,2. При этом мощность двигателя авто превышает 150 л.с, а возраст начинающего водителя – 19 лет. Тогда коэффициент мощности равен 1,6, а возраста – 1,87.

Таким образом, если страховщик установил базовую ставку в размере 3000 рублей, то итоговая сумма для начинающего автомобилиста составит 10771,2 рублей (при внесении такого водителя достаточно заплатить разницу с начальной стоимостью страховки).

Миллионы ездят без полиса ОСАГО

Как вы думаете, насколько велика вероятность такого происшествия? Ведь у всех есть полисы ОСАГО – это же обязательная вещь.

По данным экспертного сообщества (данные приводит «Российская газета»), на дорогах страны можно встретить от 3 до 4 миллионов автомобилей с поддельными полисами. И это еще верхушка айсберга! Есть вторая теневая сторона – автомобилисты, которые просто не оформили никакого полиса и ездят без страховки.

Их количество официально не известно, но, соотнеся данные статистики, можно предположить, что каждый третий автомобиль может не иметь обязательного полиса ОСАГО.

«Если в России зарегистрировано около 60 миллионов транспортных средств, а застраховано из них только около 40 миллионов, получается, что 20 миллионов транспорта страховки не имеет», – подсчитали на скорую руку на сайте «РГ.ру». Многие из этих авто стоят уже на приколе, но ведь все равно, если есть автомобиль, рано или поздно он выедет на дорогу, и очень может быть, что страховку на него так и не оформят. Прям как у Антона Павловича Чехова с ружьем.

Нюансы нарушения

Несмотря на необходимость постоянного наличия у водителя страховки на автомобиль, закон предусматривает некоторые послабления.

Допускается 10-дневный период вождения без документа об ОСАГО. Полторы недели дается автовладельцу после покупки ТС на переоформление машины: постановку на учет, оформление СТС и страховки.

Правда, в случае ДТП и признания нового собственника виновным в организации аварии на дороге, возмещать ущерб и ремонт пострадавшему придется из собственных средств без участия страховой фирмы.

Автолюбитель не вправе составить «Европротокол» без полиса автогражданки.

Заключить договор страхования может хозяин автомобиля или автомобилист, вписанный в страховку. Изменения в полис вносит только тот, кто страховал авто и оплачивал услуги агента. Скорректировать список водителей, которым разрешено управление автомобилем, владелец ТС не может, если страхователем выступал не он.

При проверке инспектором, штраф ГИБДД за отсутствие автостраховки выписывается на водителя, пойманного без автогражданки, а не на владельца автомобиля. Если без страховки остановят машину, оформленную на организацию, оштрафуют не директора фирмы, а водителя.

Еще один нюанс заключается в том, что по новым правилам управление авто без страховки в присутствии владельца также наказуемо.

Согласно ПДД, доверенность на управление чужим авто сейчас не требуется, а наличие документа об ОСАГО обязательно.

При желании автомобилист может оформить добровольное каско с наиболее комфортными условиями страхования, однако этот полис не заменит документ об автогражданке. Таким образом, если нет ОСАГО – наказания не избежать.

Не штрафуют за отсутствие ОСАГО иностранцев при наличии международной зеленой карты, владельцев легковых прицепов, водителей военных автомобилей, собственников бесколесных ТС на санях или гусеницах.

Из видео вы узнаете что будет, если ездить без страховки:

Штраф за просроченную/отсутствующую страховку (статья 12.37): 800 рублей

Штраф по ОСАГО могут рано или поздно поднять: Повторная езда без ОСАГО может обернуться лишением водительских прав. При 5 000 рублей штрафа любой задумается!

Вот какие данные получили при помощи комплексов фиксации данного вида нарушений в тестовом режиме: «в феврале при проверке 2,16 миллиона уникальных проездов под камерами в Москве, когда фиксируется только один проезд конкретного автомобиля, было выявлено 15 процентов машин, данные о наличии страховки которых не подтвердились. В Московской области уникальных проездов было 1,34 миллиона. И выявлено более 10 процентов автомобилей, данные о страховании которых не подтверждались».

Что, согласитесь, тоже немало.

Как внести водителя в полис?

Самостоятельно этого делать ни в коем случае нельзя. Бланк полиса будет признан недействительным, да и не сможете Вы этого сделать, так как при оформлении страховки в пустых строках таблицы вписанных водителей ставится прочерк.

Для того, чтобы вписать водителя в страховку, в 2022 году придётся посетить офис страховой компании. Сделать это должен страхователь (тот, кто указан в соответствующей графе полиса ОСАГО и страховал машину, не путать с собственником – это могут быть разные лица) вместе с добавляемым (вторым, третьим и так далее) лицом.

Первому необходимо иметь при себе паспорт, второму – водительское удостоверение.

Ещё кое-что полезное для Вас:

- Новые тарифы ОСАГО в 2018 году – повышение цен на страховку в таблицах

- Какие документы нужно менять при смене фамилии?

- Насколько подорожает страховка ОСАГО после ДТП?

Если речь об электронном е-ОСАГО

Увы, но, несмотря на то, что на дворе 21 век, процедура внесения при электронной страховке аналогичная – Вам придётся приехать в офис, чтобы нового водителя внесли в базу данных страховой.

Проблема незастрахованных автомобилей колоссальна, но действий пока нет (хотя система готова)

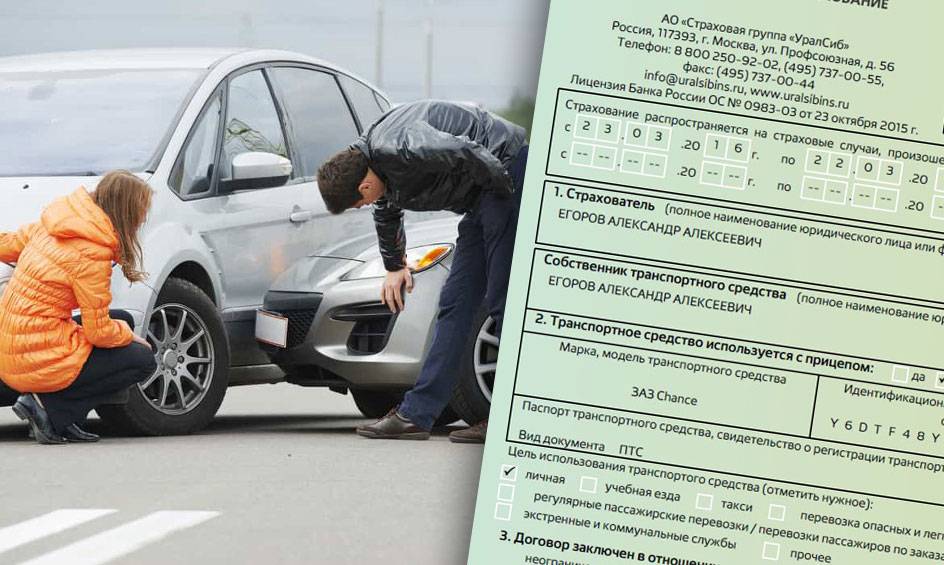

Смоделируем, увы, не редкую, ситуацию. ДТП. Пострадавших нет. Притерлись два автомобиля. Помяты крылья, и потертости на бамперах. Это значит, что можно по-быстрому оформиться по европротоколу и разъехаться по своим делам. Удобно и быстро. С этого момента начинается отсчет времени в ожидании реализации страхового случая.

В большей части подобных рядовых случаев при обращении в страховую пострадавшая сторона получит свою выплату по ущербу. Неприятный инцидент, но он полностью урегулирован. Как говорится, и на том спасибо!

Однако может быть и другой вариант развития событий. К примеру, у виновника аварии полис обязательного страхования поддельный. Что произойдет тогда? Для законопослушного автомобилиста ничего хорошего. Получить деньги с хитрого виновника через суд будет ой как непросто. Все усугубляется еще и тем, что инициатор аварии может вообще не проживать в данном городе (приехал из другого города или иностранец из ближайшего государства СНГ) или по месту жительства, например, после инцидента он внезапно сменит адрес. Итог этому – пострадавший автомобилист оказывается без установленной законодательством защиты.

Пошаговая инструкция внесения водителя в полис ОСАГО в страховой компании

Чтобы изменить список водителей в договоре ОСАГО, можно посетить офис страховой компании

При этом не важно, где владелец оформлял предыдущий документ. Внести изменения можно в любом из филиалов страховщика

Цена полиса от места внесения правок не изменится.

Самостоятельно вносить какие-либо записи в договор ОСАГО запрещено. Это расценивается как подделка документов и несет за собой ответственность.

Таким образом, вписать гражданина в ОСАГО можно за несколько простых шагов.

- В первую очередь необходимо направить СК заявление о желании внести изменения (в письменном виде). Как уже упоминалось выше, для этого достаточно обратиться в ближайший офис этой компании. В случае, если владелец страховки не может сам присутствовать при переоформлении, он может направить вместо себя другого человека. Однако в этом случае потребуется доверенность (последняя должна быть заверена нотариусом).

- Страхователю также следует подготовить документы, необходимые для изменения данных. Их список уже приводился выше.

- Далее все нужные данные вносятся в единую базу.

- После этого страховщик либо вернет водителю старую страховку с уже внесенными изменениями, либо выдаст новый бланк.

- В некоторых случаях может потребоваться доплата за внесение водителя в ОСАГО.

Для внесения изменений в ОСАГО требуется присутствие не владельца транспортного средства, а гражданина, заключавшего договор с СК.

Как получить скидку при внесении водителя в полис ОСАГО?

Одной из величин, существенно влияющих на стоимость внесения водителя в полис ОСАГО, является коэффициент бонус-малус. В 2022 году он не только может увеличить стоимость страхования, но и позволяет автомобилистам получить скидку.

Основной величиной, влияющей на КБМ, является убыточность водителя. Чем чаще он попадает в разного рода аварии, тем больше он должен будет платить (разумеется, случаи, когда автомобилист не являлся виновником ДТП, не учитываются страховыми компаниями).

В КБМ используется система классов. Изначально любому водителю присваивается пятый класс (по старым правилам это был третий класс). Если автомобилист не приносит страховщику убытков (то есть не становится виновником аварий), с каждым годом его класс повышается на одну строчку. Соответственно, увеличивается его скидка на оформление. За каждый год -5%.

Если же в прошедшем году страховщик потерпел убытки по вине страхователя, стоимость будет увеличиваться. Таким образом, водитель, часто попадающий в ДТП, может получить повышающий коэффициент размером до 2,45. Минимальный же коэффициент составляет 0,5 (он присваивается водителям 15 класса). Таким образом, автомобилист может получить скидку на оформление в размере 50%. Для этого ему потребуется 10 лет провести без аварий.

Необходимо отметить, что размеры выплаченной страховой суммы, как и серьезность ДТП, никак не влияют на КБМ. Влияет только количество выплат. То есть автомобилист, часто попадающий в мелкие аварии будет платить больше, чем водитель, ставший виновником одного крупного ДТП

И не важно, кто из них принес страховщику большие убытки

Как и где можно оформить ОСАГО онлайн?

Традиционно общая схема оформления ОСАГО онлайн подразумевает:

- введение данных о водителе и ТС (транспортном средстве) в специальной форме на сайте;

- ожидание результатов автоматической проверки информации по базе РСА;

- оплата полиса после получения подтверждения проверки;

- получение e-ОСАГО на электронную почту.

Если в ходе проверки указанных данных по базе Российского союза автостраховщиков выявляются несовпадения, требуется отправить сканы документов для перепроверки сотрудниками компании вручную.

Также следует учесть, что на новые ТС или для водителей-новичков покупка онлайн недоступна. Ведь в базе РСА еще не будет достаточно необходимой подтвержденной информации для заключения договора в таком режиме.

Оформлять ОСАГО необходимо не только для легковых автомобилей, но также для других ТС:

- мотоциклов;

- грузовых автомобилей;

- спецтехники (например, тракторов);

- общественного транспорта (автобусов и пр.);

- автомобилей служб такси или каршеринга.

В зависимости от особенностей их использования и формы собственности процедура получения полиса может иметь свои нюансы.

Продление полиса

Чтобы пролонгировать действие бумажного или электронного полиса, достаточно своевременно подать соответствующую заявку в страховую компанию. Форму обращения лучше уточнить у менеджера заранее, но зачастую она подбирается в удобном клиенту формате. То есть можно как оформить, так и продлить ОСАГО через интернет.

Если водитель не вписан в страховку

При отсутствии фамилии, имени и отчества водителя в страховке на управляемый им автомобиль, грозит взыскание в 500 рублей. Присутствие владельца ТС на пассажирском сидении не изменит ситуацию. От штрафа не спасет и доверенность собственника на право управления автомобилем. Правда, буксировать на штрафстоянку автомобиль не будут. Данное правило отменено по причине загруженности машино-мест на стоянках.

Не вписанный в страховку шофер может управлять автомобилем без последствий в единственной ситуации: продажи или дарения ТС водителю. Инспектору ДПС необходимо предоставить договор купли-продажи или дарения. Особое значение в этом случае будет иметь дата составления бумаги: не ранее 10 дней до момента фиксации отсутствия полиса. При таком стечении обстоятельств штрафных санкций удастся избежать.

Возникают обстоятельства, когда управлять ТС приходится большому количеству водителей. Решить проблему с данными в страховке способен полис без ограничений. Чтобы не переплачивать за включение в доверенный список более 5 водителей, следует оформить особый полис, разрешающий управление ТС любому человеку, имеющему документы на машину и водительское удостоверение. В такой полис вписывать никого не требуется. Стоить такой документ будет дороже, но цена оправдана экономией на бесконечных штрафах.

Необходимые документы для изменений

На самом деле, произвести изменения в договоре со страховой компанией не так уж сложно. Для этого понадобится несколько минут и минимальный набор документов. Вот что потребуется подготовить:

- Старый договор ОСАГО, в который требуется внести изменения.

- Паспорт.

- Водительское удостоверение гражданина, которого планируется вписать в договор.

Присутствие лица, которого вписывают в страховку, при этом не обязательно. Однако требуется присутствие владельца ТС (если быть точнее, то страхователя).

Кроме этих документов, необходимо подготовить соответствующее заявление. Обычно, форма для него выдается в офисе страховой компании. О том, как его заполнить и точную стоимость внесения водителя в полис ОСАГО, также расскажут сотрудники СК. Существует возможность подготовить заявление самостоятельно в свободной форме. Однако в этом случае следует заранее узнать о правилах составления такого документа (подробную информацию можно найти на сайте страховщика, или позвонив в его офис).

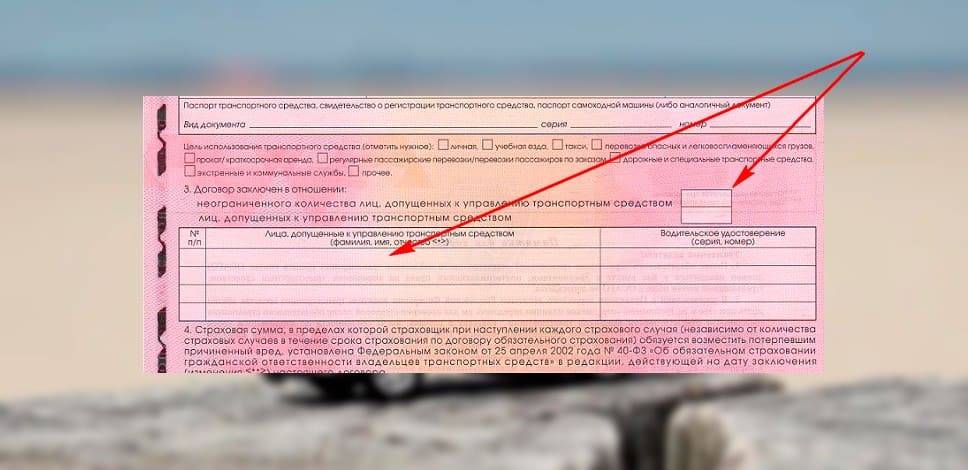

Образцы полисов ОСАГО

Актуальная версия полиса с июля 2021 года подразумевает использование двух уникальных буквенных обозначений в бланках.

Указание «ААС» не подразумевает на обратной стороне возможность заключения добровольного страхования.

1 страница ОСАГО AACНажмите для увеличения

2 страница ОСАГО AACНажмите для увеличения

Использование «ААВ» позволяет оформить на обратной стороне возможность заключения добровольного страхования.

1 страница ОСАГО AABнажмите для увеличения

2 страница ОСАГО AABнажмите для увеличения

Ниже представлен образец заполнения полиса и возможность скачать чистый бланк ОСАГО в формате Word.

Пример заполнения полиса ОСАГОНажмите для увеличения

Чистый бланк ОСАГО

1 файл(ы) 3.15 MB

Также ниже можно просмотреть и скачать в формате Word образец страховой претензии на возмещение ущерба по ОСАГО.

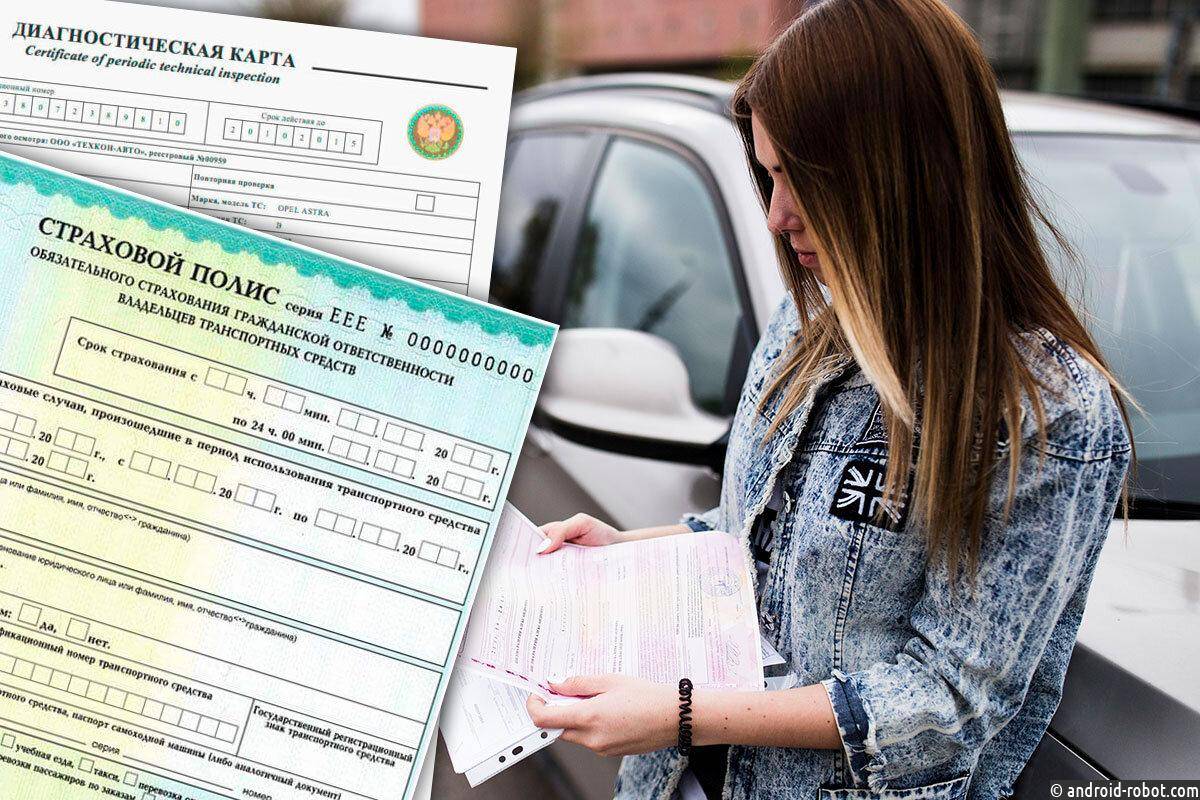

Документы для оформления ОСАГО

Перечень документов, которые понадобятся для оформления обязательного страхования автогражданской ответственности выглядит одинаково для оформления бумажной или электронной версии. Для заключения договора потребуются:

- паспорт хозяина ТС;

- паспорт непосредственно самого технического средства;

- свидетельство, подтверждающее его регистрацию и право собственности на него (например, если оформлена генеральная доверенность);

- водительские удостоверения всех лиц, данные которых необходимо внести в полис (если полис не типа Мультидрайв);

- диагностическая карта с отметкой о прохождении техосмотра (для авто возрастом от трех лет).

Техосмотр для ОСАГО

Раньше при оформлении страховки прохождение ТО было обязательным условием

Сегодня без отражения его результатов в диагностической карте получить полис вполне возможно, для процедуры важно подготовить такие бумаги:

- паспорт, водительское удостоверение или другой документ, подтверждающий личность хозяина;

- паспорт транспортного средства;

- свидетельство регистрации ТС.

Периодичность техосмотра для получения ОСАГО определяется возрастом и категорией транспорта. Для нового автомобиля первый ТО разрешается проходить не ранее истечения четырех лет с даты выпуска.

Льготы при оформлении

Действующее законодательство предоставляет возможность получить компенсацию в размере 50% от стоимости страховки инвалидам 1, 2 или 3 группы. Также такая возможность есть у опекунов детей-инвалидов. Использовать эту льготу при приобретении ОСАГО можно, если соблюдены следующие условия:

- транспорт требуется инвалиду по медицинским показаниям;

- одновременно по полису использовать ТС могут не более трех лиц (включая инвалида).

Для пенсионеров, ветеранов труда, участников боевых действий или почетных жителей города льготы по ОСАГО законом не установлены. Но местные власти имеют право самостоятельно их назначить. Поэтому таким категориям граждан следует обратиться в службу соцзащиты и узнать, предполагаются ли им какие-либо компенсации.

Пошаговая инструкция внесения водителя в полис ОСАГО онлайн

Начиная с 2017 года, водители имеют право оформить электронный страховой полис ОСАГО. Это существенно упрощает порядок получения страховки и позволяет гражданам сэкономить свое время. Кроме того, такой вариант в 2022 году дает возможность вносить изменения в документ посредствам интернета. Это относиться и к внесению новых водителей.

Порядок действий здесь не многим отличается от обращения в офис СК. Поэтому для внесения водителя в полис ОСАГО онлайн страхователю потребуется выполнить несколько простых шагов.

- В первую очередь потребуется найти в интернете сайт страховой компании, в которой был оформлен документ. Сделать это не так сложно (здесь же можно найти инструкции по внесению изменений).

- Далее необходимо авторизоваться на сайте и войти в личный кабинет.

- После этого требуется собрать все необходимые документы. Страхователь через личный кабинет направляет в СК заявление и прикладывает к нему копии собранных бумаг.

- Следующим шагом станет внесения доплаты за внесение водителя в полис ОСАГО (в некоторых случаях вносить деньги не требуется).

- Когда все бумаги отправлены, а выплаты произведены, гражданин может получить новый экземпляр электронного страхового полиса.

Закон об ОСАГО

Полис является обязательным для легального управления транспортом, как и водительское удостоверение. Необходимость оформления ОСАГО закреплена законодательно в N 40-ФЗ от 25.04.2002 года.

Перед началом использования страховки, каждому водителю рекомендуется детально изучить правила ОСАГО. Это позволит сформировать точное представление об особенностях использования документа, правах и обязанностях полисодержателя.

ОСАГО можно оформить в бумажном или электронном виде. Обеспечиваемые этим видом страхования права и гарантии не будут зависеть от формата, поэтому каждый современный водитель вправе сам выбирать удобный для себя вариант (за исключением некоторых ситуаций, например, с новым авто).

Каким полисом ОСАГО вы пользуетесь?

Электронный е-ОСАГО

61.54%

В бумажном виде

38.46%

Проголосовало: 26

Нюансы

Нововведения 2022 года не так сильно повлияли на порядок получения ОСАГО. Основным изменениям подверглись базовая ставка, а также стаж и возраст водителей. Для некоторых категорий граждан итоговая стоимость страхования увеличилась, а для некоторых – напротив, уменьшилась.

Существуют несколько важных нюансов при изменении полиса:

- После переоформления необходимо убедиться, что информация попала в базу данных АИС (особенно это актуально для электронных документов). Если водителя остановит сотрудник ГИБДД и увидит, что его нет в базе – будет наложен штраф.

- Вносить изменения без личного присутствия страхователя можно только по доверенности. И хотя допускается использование не заверенной бумаги, большинство СК их не принимают.

- Если владельцем ТС является юридическое лицо, для внесения изменений потребуется предоставить свидетельство о регистрации компании.

- Перед походом в офис СК следует убедиться, что все необходимые бумаги остаются действующими.

Как видно, внести изменения в полис в 2022 году не так сложно. Главное – собрать необходимые бумаги и подать заявление. Сделать это можно как онлайн, так и лично. При этом стоимость страховки может измениться как в большую, так и в меньшую сторону.

Что входит в страховой случай?

Обязательное страхование автогражданской ответственности служит защитой от убытков для всех участников дорожного движения:

- Для виновника ДТП. Полис покрывает траты за нанесенный другой стороне ущерб здоровью или имуществу.

- Для пострадавшего в ДТП. Наличие ОСАГО у виновника гарантирует получение компенсации для восстановления ТС или для лечения.

Когда в аварии виновны обе стороны, документ обеспечивает взаимное возмещение понесенных убытков. При этом необходимо также учитывать, что не все ситуации могут расцениваться, как соответствующие страховому случаю по ОСАГО. Среди основных условий, не позволяющих рассчитывать на возмещение убытков:

- управление транспортом лицом, данные которого не внесены в договор;

- причиной происшествия являются техногенные катастрофы, стихийные бедствия, военные действия или народные забастовки;

- требуется возместить моральный ущерб или упущенную выгоду.

Также есть ограничение в размере суммы компенсации. Максимальная выплата по ОСАГО составляет 400 000 рублей.

Отличия коэффициентов для разных водителей

Водителю, который только приобрел удостоверение, сложно получить приемлемый коэффициент для итогового расчета страховки. Тариф ОСАГО всегда производит учет дорожно-транспортных происшествий, а также обращений пострадавших в страховую компанию виновника для получения компенсации за нанесенный ущерб. У новичков нет опыта практического вождения, поэтому, по статистике, именно с ними происходят большое количество дорожно-транспортных происшествий.

При сравнении водителя со стажем более десяти лет без аварии и человека без опыта, который в первый же год попал в дорожно-транспортное происшествие, стоимость страхового договора для профессионального водителя будет в несколько раз меньше, чем для новичка.

Это происходит из-за того, что для новичка применяется коэффициент, равный 1,8, также вина в дорожно-транспортном происшествии увеличит тариф до 2,45. При перемножении остальных коэффициентов и базового тарифа произойдет возрастание цены за страховой полис ОСАГО приблизительно в четыре раза. Поэтому перед приобретением страхового полиса ОСАГО необходимо просчитать наиболее выгодный вариант. Возможно, новичку лучше приобрести полис с неограниченным списком, если действительно в этом будет необходимость, так как стоимость неограниченного полиса будет приблизительно равна цене ограниченного договора со включенным новичком.

А водитель со стажем более десяти лет, не участвовавший в дорожно-транспортных происшествиях, каждый год получает скидку в размере 5 % и повышение класса на единицу. Максимальная скидка для водителей составляет 50 %, при этом класс аварийности будет равен 13.

Дорожно-транспортные происшествия случаются очень часто по вине водителей. Замечено, что большинство водителей попадают в ДТП в первые годы вождения автотранспортного средства. Далее количество аварий уменьшается, соответственно, и стоимость страховки падает.

Стаж и цена страхового документа

Стоимость страхового договора ОСАГО зависит не только от стажа, но также и от возраста страхователя. На основании полученной информации программа формирует итоговый коэффициент, который дополнительно будет применен к базовому тарифу.

Возраст человека | Стаж | Итоговый тариф |

Меньше 22 | Меньше 3 | 1,8 |

Меньше 22 | Больше 3 | 1,6 |

Больше 22 | Меньше 3 | 1,7 |

Из таблицы видно, что повышающий коэффициент будет использован к водителям, у которых возраст меньше двадцати двух лет. При опыте более трех лет коэффициент немного понижается. Законодательство установило ограничение в стаже до трех лет, так как данный период времени считается свидетельством о наличии навыков вождения автотранспортного средства.

При желании владельца машины включить в список водителей человека возрастом менее 22 лет и со стажем меньше трех лет лучше приобрести страховку без ограничения списка. Данная страховка не будет учитывать данные водителей. За руль может сесть любой человек, обладающий правом управлять автотранспортным средством. Скидки по страховке будут начисляться собственнику машины.

У водителей старше двадцати двух лет с опытом более трех лет (при условии, что не было аварий) при приобретении полиса ОСАГО повышающий коэффициент меняется на понижающий тариф и увеличивается класс аварийности. Наличие трех лет водительского стажа помогает приобрести страховой договор по более низкой цене (дешевле приблизительно на восемьдесят процентов).

Сколько составляет штраф в 2022 году

Сумма штрафа за забытый полис в 2022 осталась прежней: 500 рублей. Не изменилась и величина штрафа в 800 рублей за незастрахованный в системе ОСАГО автомобиль.

Законодатель предлагает ввести новшество в способы фиксации нарушений.

Если раньше отсутствие полиса проверял только сотрудник ГИБДД, то скоро планируют ввести систему автофиксации.

С конца 2022 ГИБДД и РСА приступили к объединению электронных баз для проверки ОСАГО с помощью камер.

Скоро наличие действующего полиса будет пробиваться по номеру машины.

При отсутствии в электронной системе действующего документа об ОСАГО, владельцу машины грозит штраф в размере 800 рублей.

Сколько раз могут оштрафовать водителя за отсутствие полиса ОСАГО – ответ специалиста:

Таким образом, в 2022 году буксир для транспорта нарушителя и снятие номеров с машины отменены. За езду без ОСАГО водителя ожидает только административное взыскание. Штрафовать по закону можно неограниченное количество раз за одно и то же нарушение.

Цена страховки в 2022 году

Стоимость внесения водителя в ОСАГО в 2022 году складывается из нескольких параметров. Одно из изменений, внесенное в 2022 году, касается базовой ставки.

Базовая ставка – это начальная сумма, из которой исходят СК в своих расчетах. Для каждой компании она может различаться. Однако ценовые коридоры устанавливаются Центробанком. В 2022 году тарифы ОСАГО значительно изменились. Так, для мототехники (категории А и М) базовая ставка варьируется в пределах 694-1407 рублей. Для легковых автомобилей цена должна составлять 2746-4942 рублей. Страхование грузовика массой до 16 тонн обойдется владельцу в 2807-5053р, а свыше 16т – в 4227-7609р.

Для легковых авто, принадлежащих юрлицам, а также использующихся в качестве такси, применяются отдельные базовые ставки. В первом случае она составляет 2058-2911 рублей, а во втором – 4110-7399 рублей.

Изменения также касаются КБМ. Однако здесь они коснулись только оформления документов. Сами же коэффициенты остались такими же, как и прежде.

Коэф. КБМ на период КБМ | Коэффициент КБМ | ||||

| 0 страховых возмещений за период КБМ | 1 страховое возмещение за период КБМ | 2 страховых возмещения за период КБМ | 3 страховых возмещения за период КБМ | Более 3 страховых возмещений за период КБМ | |

| 1 | 2 | 3 | 4 | 5 | 6 |

| 2,45 | 2,3 | 2,45 | 2,45 | 2,45 | 2,45 |

| 2,3 | 1,55 | 2,45 | 2,45 | 2,45 | 2,45 |

| 1,55 | 1,4 | 2,45 | 2,45 | 2,45 | 2,45 |

| 1,4 | 1 | 1,55 | 2,45 | 2,45 | 2,45 |

| 1 | 0,95 | 1,55 | 2,45 | 2,45 | 2,45 |

| 0,95 | 0,9 | 1,4 | 1,55 | 2,45 | 2,45 |

| 0,9 | 0,85 | 1 | 1,55 | 2,45 | 2,45 |

| 0,85 | 0,8 | 0,95 | 1,4 | 2,45 | 2,45 |

| 0,8 | 0,75 | 0,95 | 1,4 | 2,45 | 2,45 |

| 0,75 | 0,7 | 0,9 | 1,4 | 2,45 | 2,45 |

| 0,7 | 0,65 | 0,9 | 1,4 | 1,55 | 2,45 |

| 0,65 | 0,6 | 0,85 | 1 | 1,55 | 2,45 |

| 0,6 | 0,55 | 0,85 | 1 | 1,55 | 2,45 |

| 0,55 | 0,5 | 0,85 | 1 | 1,55 | 2,45 |

| 0,5 | 0,5 | 0,8 | 1 | 1,55 | 2,45 |

Помимо КБМ, стоимость страховки ОСАГО в 2022 году складывается из(ст.9 ФЗ №40) :

- базовая ставка тарифа;

- территориального коэффициента (КТ);

- коэффициент возраст-стаж (КВС);

- коэффициент ограниченного пользования (КО);

- коэффициент мощности (КМ)

- коэффициент количества нарушений (КН) .

Цена ОСАГО=Базовый тариф х КТ х КБМ х КВС х КО х КН х КМ

Так как порядок расчета в 2022 году изменился, стоимость страховки тоже изменилась. При внесении других водителей, от страхователя могут потребовать доплатить недостающую сумму (ст.15 ФЗ №40).

Как оплатить штраф

Поиск выставленных штрафов через интернет-ресурсы и электронные приложения осуществляется по номеру постановления УИН, реквизитам удостоверения водителя или номеру СТС.

В кассе и терминале потребуются бумажная квитанция или протокол и паспортные данные плательщика.

За оплату любой посредник возьмет комиссию от 1% до определенной фиксированной суммы плюс процентов. Особенность относится как к электронным платежам через компьютер или терминал, так и к оператору в кассе банка.

Квитанцию об оплате в кассе выдадут на руки после внесения денег. Информацию об электронном переводе лучше распечатать до подтверждения поступления денежных средств на счет ГИБДД.

При регистрации личного кабинета на «Госуслугах» или «Сбербанк-онлайн» система отслеживает появление новых штрафов самостоятельно и уведомляет об этом хозяина машины.

Через приложение Сбербанка можно подключить автоплатеж, чтобы оплата производилась с карты владельца автоматически.

С оплатой штрафа за проезд без ОСАГО лучше не затягивать. При погашении взыскания в 20-дневный срок предоставляется скидка 50%.

Штраф за езду без страховки

Статья 12-я КоАП России предусматривает штраф за езду без страховки ОСАГО. Минимальная сумма взыскания составляет 500, а максимальная – 800 рублей.

Размер штрафа за непредъявленный полис зависит от причины его отсутствия.

Если действующий документ случайно забыт дома, инспектор может вынести устное предупреждение. Закон допускает такую меру наказания, но выбирать между штрафом в 500 рублей и порицанием предстоит сотруднику ГИБДД.

Штраф в минимальном размере также выписывают за предъявленный настоящий полис с ошибками.

За езду на авто с просроченным документом штрафуют на 800 рублей, как и при отсутствии страховки.

Последствия просроченного полиса

Срок действия страховки напечатан на полисе и определен точным интервалом между двумя датами. Число в конце периода определяет последний день законного пользования ОСАГО. Дальше с таким бланком ездить нельзя.

Проходить техосмотр с получением карты диагностики и оформлять новый полис нужно заранее, не дожидаясь окончания действующего бланка.

Время потребуется для записи на станцию, уполномоченную проводить осмотр и выдавать диагностическую карту. Полдня займет осмотр и выдача заключения. Еще несколько дней потребуется для устранения возможных неисправностей, потому что транспортное средство с поломками не будет допущено к эксплуатации. Карту с замечаниями не примет страховая компания для оформления документа об ОСАГО. Придется дожидаться разрешительного заключения.

За просроченный страховой полис автолюбителю грозит административный штраф 800 рублей, поскольку бланк с истекшим сроком, недействителен. Выходит, что полиса страхования ОСАГО у водителя нет. На штрафстоянку авто у владельца ТС не эвакуируют.

В случае ДТП виновник аварии без страховки возмещает ущерб сам, а эта сумма намного выше установленного КоАП штрафа. Потерпевший в любом случае получит компенсацию. Покупка страхового документа в этом случае обойдется дешевле, нежели полная оплата ремонта автомобиля пострадавшей стороны.

Насколько хотят увеличить штраф за отсутствие страховки:

Если в аварии пострадал автомобиль без ОСАГО, ему выпишут штраф за отсутствие полиса, но ущерб возместит страховая организация виновника.