Информация по отдельным кредитам

Здесь содержатся детальные данные по каждому из ваших кредитов с 2005 года.

Счет

Здесь указываются:

- Вид кредита: автокредит, ипотека, потребительский и т.д.

- Отношение: личный кредит (взяли для себя), поручитель (выступили поручителем по кредиту), созаемщик (взяли кредит с кем-то).

- Кредитор: организация, выдавшая кредит.

- Счет: номер кредитного договора.

Договор

Здесь указаны условия, на которых вы оформили кредит по договору. Размер кредита, процентная ставка (полная стоимость), дата последнего платежа, если вы не отступитесь от графика выплат.

Состояние

Дата открытия кредита: когда был открыт данный кредит

Статус:

- активный — кредит выплачивается;

- закрыт — кредит погашен;

- доведен до дефолта — это худший сценарий для заемщика, банк потерял надежду вернуть кредит. В ход идет взыскание имущества, блокировка счетов;

- просрочен — задержка платежей по кредиту вышла за рамки указанного в договоре срока;

- передан в другую организацию — кредит продали коллекторам или другому кредитору (одна из причин — отзыв лицензии у банка).

Дата статуса: в примере выше указан статус «просрочен». Этот статус поставили в ноябре 2016 года. Если статус изменится, дата обновится.

Последняя выплата: здесь ставят дату последнего платежа по кредиту. Но в нашем случае банк некорректно передал информацию, потому что в колонке «Баланс» мы видим, что заемщик выплатил ноль рублей.

Факт исполнения в полном объеме: здесь ставят дату погашения кредита.

Последнее обновление: здесь ставят дату, когда кредитор вносил изменения по заемщику, например, поставил отметку о передаче долга на взыскание или заемщик внес платеж по кредиту.

Баланс

Задолженность: сколько вы должны банку на дату последнего обновления.Просрочено: какая сумма выпала из графика платежей.След. платеж: тут обычно указывается сумма ежемесячного платежа. Но в рассматриваемом примере стоит ноль, поскольку весь кредит перешел в просрочку.

Залоги

Чем обеспечен кредит, стоимость залогов, даты оценки. Залогом может быть автомобиль, дача, квартира и прочие материально ценные объекты.

Поручительства

Если по какому-нибудь кредиту вы были поручителем, то в графе объем будет указан один из двух вариантов:• «полный», если вы единственный поручитель, • «частичный», если поручителей несколько.

Кто выдал кредит — организация и реквизиты.

Банковские гарантии

Это когда банк выступает гарантом вашей платежеспособности перед кредитором. Если вы не сможете выплатить кредит, за вас это сделает банк-гарант.

Своевременность платежей

Здесь описывается, как своевременно вы вносили платежи по договору на протяжении его действия.

Каждый месяц, это символ (в квадрате) и буква. Буквы обозначают названия месяцев, а если вместо буквы цифра — значит, это январь, а цифрой указан год. В данном примере 22 символа — 22 месяца. Это время, когда банк «вел» кредит. Все символы читаются в обратном направлении — справа налево, то есть последний месяц обслуживания договора — в самом начале.

Чтобы разобраться в значении символов, найдите в отчете таблицу с расшифровкой символов:

В нашем примере из 22 месяцев банк не передал данные по трем, 19 месяцев окрашены зеленым — платежи поступали регулярно и без просрочек.

Отдельно прокомментируем квадраты с цифрами 7 и 8. 7 — изменения/дополнения к договору. Это когда банк идет навстречу заемщику и пересматривает условия договора, реструктуризирует долг. 8 — погашение за счет обеспечения. Банк списывает средства на погашение кредита со счетов заемщика или реализует залог, если это предусмотрено договором.

Расшифровка кредитной истории КБИ «Русский стандарт»

Титульная страница КБИ «Русский стандарт» содержит только паспортные данные. Здесь же указаны все их изменения в хронологическом порядке. Ниже — пример КИ «Русский стандарт». Заемщик регулярно менял адреса фактического проживания и регистрации. Это отражено в отчете.

Закажите КИ в КБИ «Русский стандарт» на Mycreditinfo, и вы получите нужную информацию через несколько минут.Получив свою КИ, внимательно прочтите ее. Сверьте побуквенно паспортные данные, проверьте все даты. Опечатка в имени или дате выдачи паспорта может привести к проблемам с получением кредита. Если вы заметили опечатку, отправьте заявление об ошибке в БКИ. В течение 30 дней работники бюро внесут изменения в вашу КИ.Второй важный момент — сведения о взятых вами кредитах. Иногда банки запаздывают с передачей данных в БКИ. В результате погашенный вами займ может значиться как активный. Или платеж, внесенный своевременно, попадает в категорию просроченных. В этом случае тоже нужно писать в БКИ. Бюро сделает запрос в банк и исправит вашу кредитную историю.

Поделитесь

2020

Центробанк ужесточает нормы обработки информации для БКИ

В конце октября 2020 года Центробанк РФ опубликовал положение, в рамках которого регулятор решил ужесточить требования к информации, передаваемой в кредитные истории.

Как пишет «Коммерсантъ» со ссылкой на этот документ, кредитные данные будут признаны регулятором недостоверными или подозрительными, если их источник зарегистрирован как юрлицо менее трех лет назад и впервые передал сведения в бюро менее шести месяцев назад.

Кроме того, ЦБ намерен оценивать информацию как подозрительную, если договор по кредиту заключен менее трех лет назад, нет никаких данных о просрочках или несвоевременных платежах. Под эту же категорию попадут данные о заключенном соглашении и расторгнутом менее чем через две недели.

ЦБ РФ ужесточает нормы обработки информации для БКИ

ЦБ РФ ужесточает нормы обработки информации для БКИ

По мнению опрошенных изданием участников рынка, инициатива регулятора посвящена унификации форматов передачи и хранения данных в БКИ, дополнительных вложений в технологии НБКИ изменения не потребуют. Также новые требования — продолжение работы ЦБ по реформированию рынка БКИ с введением квалифицированных бюро.

На позицию ЦБ повлияла и участившаяся практика введения государственных мер поддержки заемщиков, считают представители БКИ. Документ разработан регулятором для стандартизации кредитных отчетов, а также для борьбы с фальсификацией кредитных историй, полагает гендиректор Артур Александрович.

Основатель компании «Баланс-Платформа» Леван Назаров согласен, что инициативы ЦБ «наверняка усложнят процесс работы, так как потребуют от БКИ новых мощностей не только для сбора, но и для хранения информации, а от банков — времени и ресурсов для адаптации к новым реалиям».

Один из собеседников газеты выразил опасение, что за счет введения единого формата будут устранены конкурентные преимущества отдельных БКИ, могут пострадать сервисные услуги для кредиторов.

Сбербанк предоставил корпоративным клиентам доступ к кредитной истории

Сбербанк совместно с HES Fintech в январе 2020 года предоставил своим корпоративным клиентам доступ к кредитной истории через «Сбербанк Бизнес Онлайн».

Клиентам доступны отчеты из «Объединенного Кредитного Бюро» (ОКБ) и «Национального бюро кредитных историй» (НБКИ). Сервис позволяет выявить возможные негативные аспекты кредитной истории, своевременно внести корректировки и избавиться от ошибок в персональных данных или кредитной информации.

Стоимость отчета с кредитной историей для индивидуальных предпринимателей — 960 рублей, для юридических лиц — 1490 рублей.

| Алексей Шашкин, директор дивизиона «Малый и микро бизнес» Сбербанка: «По действующему законодательству для получения кредитной истории субъекту нужно лично обратиться в кредитное бюро и пройти процедуру персональной идентификации. В отделениях некоторых банков, которым кредитные бюро доверяют идентификацию, также можно купить отчет о своей кредитной истории. Есть и онлайн-сервисы с предложениями покупки отчетов через интернет, в этом случае клиенту необходимо лично явиться в офис идентифицирующей организации. Сервис для клиентов Сбербанка реализован по принципу «одного окна» — заказал, оплатил, получил. Теперь не нужно собирать пакет документов и проходить дополнительную идентификацию. Это сэкономит время наших клиентов». |

Как запросить кредитную историю

Запросить кредитную историю, чтобы узнать свой текущий шанс на получение кредита в банке или займа в МФО, можно следующим образом:

- Через портал «Государственные услуги» подать заявку в Центральный каталог кредитных историй, чтобы получить информацию о том, в каких компаниях находится ваш кредитный рейтинг.

- Сделать запрос кредитной истории можно непосредственно через портал Государственных услуг, если вы имеете зарегистрированный аккаунт, или непосредственно через сайт бюро, в которых хранятся ваши данные.

Учитывайте, что бесплатные проверки даются только два раза в год, за все остальные запросы нужно будет доплатить.

Расшифровка кредитной истории «Эквифакс»

Титульная часть кредитной истории «Эквифакс» состоит из четырех разделов:• Информация по субъекту кредитной истории• Изменения по титульной части• Суммарная информация по договорам• СкорингРазобраться с содержанием этих разделов нетрудно.

Информация по субъекту кредитной истории

В этом разделе указаны паспортные данные заемщика и адрес его фактического проживания, информация о его дееспособности.

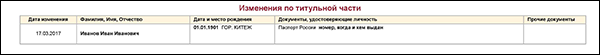

Изменения по титульной части

Здесь вы найдете данные об изменениях в паспортных данных: смена паспорта, ФИО, адреса регистрации. Если эти изменения обоснованы, все нормально. К примеру, заемщик — женщина. Она вышла замуж и сменила фамилию. Или человек купил квартиру и прописался в ней. Но если у изменений нет явного логического обоснования, банки считают это косвенным признаком ненадежности клиента. Возможно, человек меняет паспортные данные в попытке что-то скрыть. Если ваши паспортные данные менялись, заранее подготовьте документы, объясняющие это — договор купли-продажи квартиры, справку об утере паспорта, свидетельство о браке.

Суммарная информация по договорам

Тут содержатся сведения обо всех полученных вами займах.Порядковый номер договора в отчете — это обычная нумерация по порядку.ID договора. Код договора, эти данные нужны только для статистики.Тип источника информации. Наименование финансово-кредитной организации, выдавшей вам займ.Тип договора. Сведения о том, какой именно кредит вы брали.Сумма обязательств (лимит). Размер каждого взятого вами кредита. В примере указана точная сумма по потребительскому кредиту. Но при этом лимит по кредитной карте не указан. Это нормально, ведь по карте человек берет займы и гасит их постоянно, поэтому точную сумму невозможно указать.

• Валюта. Сведения о том, в какой валюте вы брали займ.• Дата начала договора. Информация о том, когда вам выдали кредит.• Дата планового окончания договора. Сведения о том, когда вы должны закрыть займ. В примере стоит точная дата погашения потребительского кредита. Но при этом не указана дата закрытия договора по кредитной карте — ведь клиент может по желанию продлевать его.• Текущая задолженность. Сумма, которую вы еще должны банку.• Текущий неиспользованный лимит. Сумма предоставленного кредита, которой вы не воспользовались.• Текущая просроченная задолженность, сумма. Сумма платежей, которые вы просрочили. В примере у заемщика просроченных платежей нет.• Текущая просроченная задолженность, дней. На сколько дней вы просрочили платежи.• Максимальная сумма просроченной задолженности. Самая большая сумма, которую вы просрочили.• Дата перехода в текущее состояние. Когда именно вы совершили последние платежи или просрочили их.• Дата актуальности информации. Дата, когда банк передал сведения по вашему займу в БКИ.• Наихудшая просрочка по договору. Самый большой промежуток времени, на который вы задерживали выплаты по кредиту.

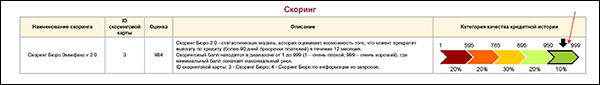

Скоринг

Это аналитический раздел. Работники КБИ анализируют кредитную историю плательщика и делают вывод о его благонадежности. Чем выше скоринговый бал, тем надежнее заемщик. В этом случае его КИ попадет в зеленую зону цветной шкалы. Кредитная история из нашего примера — именно такая. Заемщик может рассчитывать на крупный кредит. К примеру, на ипотеку.

Если вы часто задерживали выплаты по кредиту, ваша КИ получит низкий балл и попадет в оранжевую или красную зону. В этом случае кредит вам, скорее всего, не дадут.БКИ Эквифакс предлагает клиентам услугу «Идеальный заемщик». Сотрудники бюро посоветуют вам способ улучшить свою КИ. Только если вы будете следовать этим рекомендациям и исправно гасить кредиты, скоринговый балл по вашей КИ улучшится.Чтобы получить кредитную историю в «Эквифаксе», создайте запрос на Mycreditinfo.