Самые частые вопросы потенциальных и действующих заемщиков СКБ-Банка

1. На какую сумму я могу рассчитывать, обращаясь в СКБ-Банк?

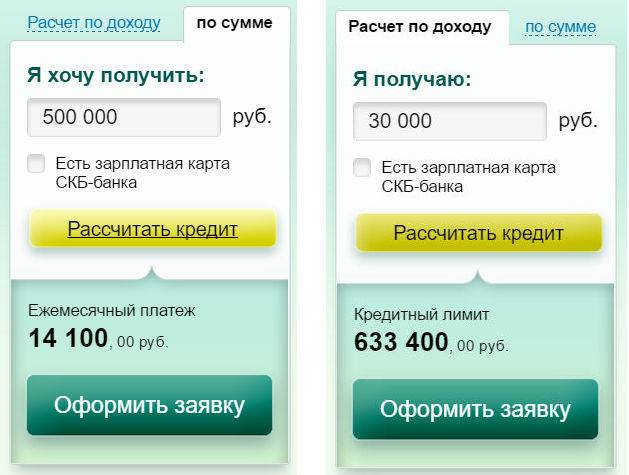

Ответ: Обычно максимальная сумма кредита складывается на основании данных о платежеспособности клиента и формируется так, чтобы ежемесячный платеж по этой сумме и указанному сроку не превышал 40% от среднемесячного дохода клиента.

2. Если я живу в городе, в котором нет офисов банка, могу ли я получить кредит?

Ответ. Нет, кредитная организация предоставляет кредиты только тем заемщикам, которые зарегистрированы и постоянно проживают в городе присутствия банка. Однако это кредит можно получить в том случае, если заемщик является зарплатным клиентом СКБ-Банка.

3. Можно ли подать заявку на кредит в СКБ-Банк по телефону?

Да, для этого нужно позвонить по телефону горячей линии СКБ и нажать цифру 1. Далее нужно будет ответить на несколько вопросов оператора, договориться о времени визита клиента в выбранный офис.

4. Как быстро банк рассмотрим мою дистанционную заявку на кредит?

Обычно обратный звонок сотрудника банка осуществляется уже в течение первых 5-ти минут после отправки клиентом анкеты на рассмотрение. Иногда случаются задержки до получаса.

5. Что делать, если я не могу погасить кредит в указанный срок по причине задержки зарплаты?

СКБ-Банк предлагает своим заемщикам услугу по смене даты платежа. Если клиент по каким-то причинам не может вовремя внести платеж, например, задерживают зарплату, либо предстоит длительная поездка и т.д., то он может прийти в офис банка и написать заявление на смену даты ежемесячного платежа. Стоит услуга 300 рублей и предоставляется неограниченное количество раз.

6. Какими способами можно узнать текущее состояние кредита, ежемесячный платеж, дату очередного взноса, остаток долга и т.д.

У заемщика кредитной организации несколько способов для отслеживания информации по действующим продуктам и услугам банка. Во-первых. Это функциональный интернет-банк, в котором можно получить полную наглядную информацию обо всех платежах, увидеть график погашения задолженности и т.д.

Во-вторых, подробные сведения о действующем кредите дадут в любом отделении банка. В-третьих, их можно получить в call-центре, позвонив по бесплатному номеру горячей линии.

В-четвертых, у каждого заемщик в документах есть график погашения задолженности, в котором указаны даты платежей, суммы, остаток задолженности после каждого взноса и т.д.

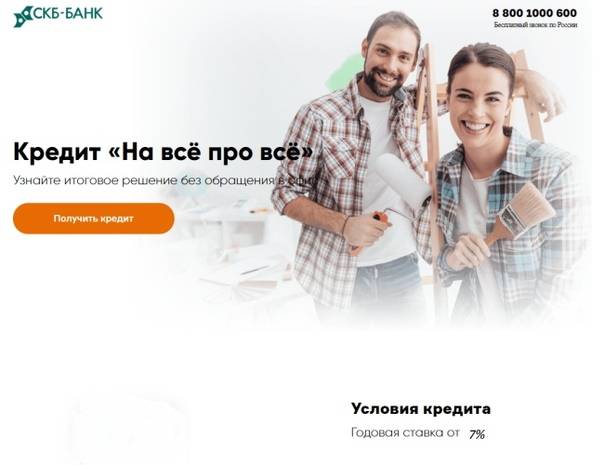

7. Могу ли я потратить деньги по кредиту "На все про все" на покупку автомобиля?

Этот кредитный продут выдается на любые потребительские нужды клиентов, а значит потратить по нему деньги можно в том числе на приобретение автомобиля, покупку бытовой техники, ремонт и другие цели.

Как приобрести и как закрыть?

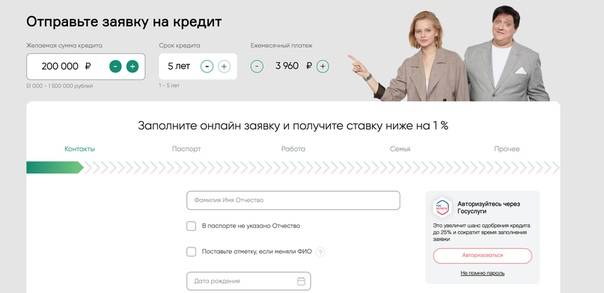

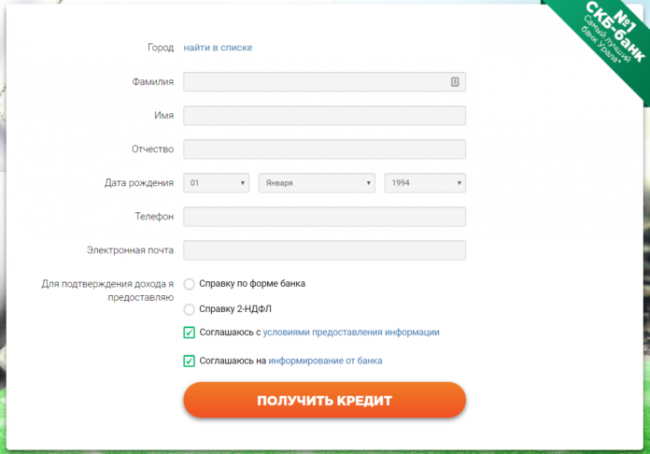

Подавать заявку на получение займа лучше онлайн. В таком случае можно претендовать на скидку к базовой годовой. Процентная ставка будет снижена на 1 пункт. Заполнить анкету допускается прямо на сайте СКБ. Для этого необходимо:

- перейти в раздел «Кредиты», затем «Быстрый кредит»;

- кликнуть красную кнопку «Получить кредит»;

- заполнить открывшуюся форму заявки.

Физическому лицу в заявлении-анкете на выдачу кредита придется указать:

- требуемую сумму займа;

- желаемый срок кредитования;

- фамилию, имя, отчество и дату рождения;

- город, где планируется оформление ссуды;

- мобильный телефон;

- адрес «электронки»;

- паспортные данные;

- сведения о занимаемой должности, трудовом стаже, среднем заработке, организации-работодателе;

- информацию о семейном положении.

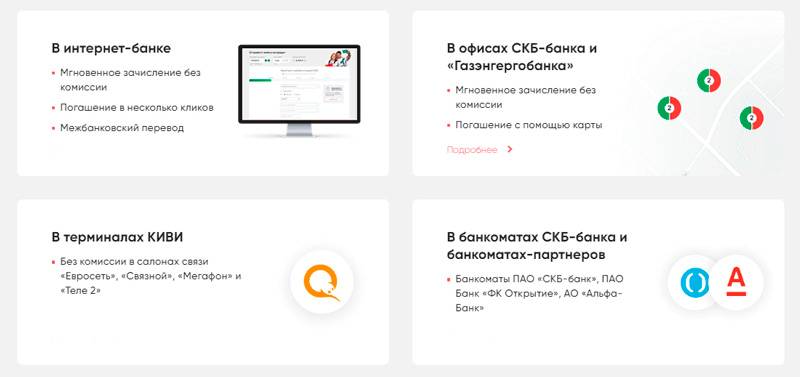

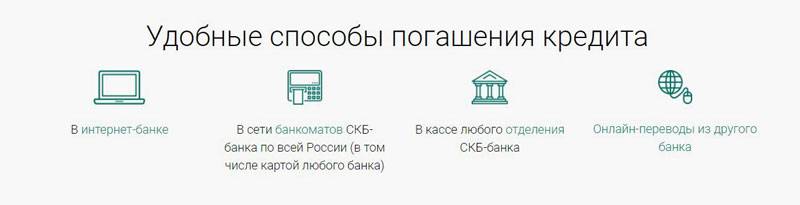

В таком случае время заполнения анкеты сократится примерно в 2 раза. В форму заявки автоматически внесутся данные, имеющиеся в вашем личном кабинете на портале Госуслуг. Сроки рассмотрения заявления на кредит в СКБ максимально сокращены. Банк принимает итоговое решение от 5 минут. После одобрения анкеты необходимо подойти в офис с документами и забрать деньги. Погашать заем можно несколькими способами:

- используя систему дистанционного банковского обслуживания (интернет-банкинг);

- в отделениях СКБ-Банка или Газэнергобанка;

- через терминалы QIWI;

- используя банкоматы СКБ и банков-партнеров (Альфа-Банка, Открытия и др.);

- через систему переводов «Золотая корона»;

- в салонах сотовой связи «Мегафон», «Связной» или «Tele2».

Проще всего переводить деньги на кредитный счет через интернет-банкинг. Платеж зачислится мгновенно, а совершение операции не отнимет более 5 минут

Выбирая способ переводов через «Золотую корону» или терминалы КИВИ, важно учитывать возможные задержки в поступлении денег на счет. При допущении заемщиком просрочки платежа, СКБ станет начислять пеню в размере 20% годовых. Взять быстрый заем в СКБ очень просто

Достаточно отправить заявку через интернет, дождаться решения банка и подойти в отделение за деньгами. Требования финансового учреждения к потенциальным заемщикам минимальны – оформить кредит можно только по паспорту

Взять быстрый заем в СКБ очень просто. Достаточно отправить заявку через интернет, дождаться решения банка и подойти в отделение за деньгами. Требования финансового учреждения к потенциальным заемщикам минимальны – оформить кредит можно только по паспорту.

Мнения клиентов

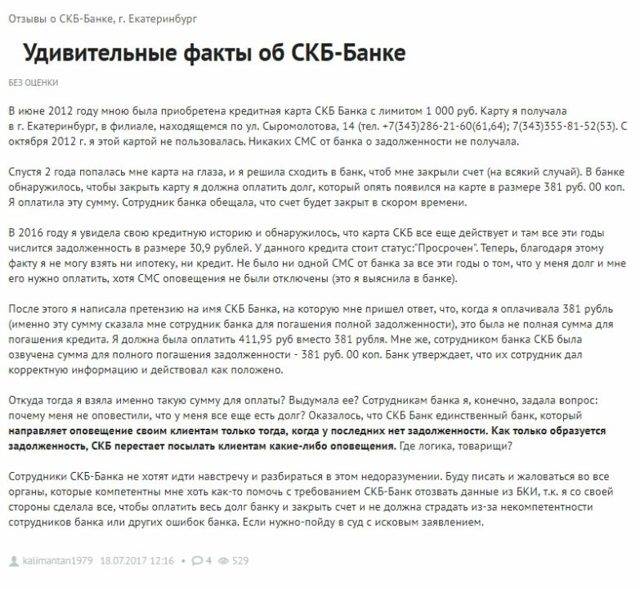

Doskonaly, г. Калининград

Два года назад обратился за потребительской ссудой в СКБ Банк. Предварительные условия были прекрасные: выгодный процент, приятное общение, подходящая сумма. Но после проявились «подводные камни».

Во-первых, страхование жизни и здоровья. Оно было обязательным, иначе отказ. Согласился, но по факту стандартной финансовой защиты не было. Подписал договор с незнакомой компанией ООО «Интегратор правовых систем». По нему фирма меня должна лишь консультировать в сфере здравоохранения и права. Расторгнуть сделку потом, как обычную страховку, не вышло, так как в бумагах был соответствующий пункт.

Во-вторых, выдавался заем только перечислением на расчетный счет в ФКУ. Но не бесплатный – ежемесячно списывается 100 руб. за обслуживание. Заранее мне об этом не говорили.

В-третьих, погашение тоже происходит с комиссией. Перевожу деньги со сберкарты, и здесь всегда удерживается энная сумма. Хотя у других кредиторов, Сетелем, ВТБ и Почта Банк, все было бесплатно.

Да, надо было внимательнее читать договор и отказываться при заключении сделки. Но деньги требовались срочно. Заем оказался крайне невыгодным.

Евгений, г. Тюмень

Хотел оформить заем в СКБ, но неудачно: заполнил форму на сайте и получил отказ. Смирился, правда, забыть не удалось, так как начал разрываться телефон. Поступали звонки и SMS от разных микрофинансовых организаций. Длится это уже трое суток, с утра и до вечера! Проблема в том, что работаю ночью, приходится переводить мобильный в авиарежим, пропускать важные рабочие звонки…

Кто виноват, не знаю. Или банк продает базу номеров, или сам сайт отслеживается МФО. Больше подозреваемых нет, нигде контакты не оставлял. Но факт – мой личный мобильный обширно прорекламировался. Если вам скучно и хочется общения, обращайтесь в СКБ: заполняйте анкетную форму на сайте, получайте отказ или одобрение и «наслаждайтесь» ответной связью. Звонят и роботы-автоответчики, и реальные люди. Надеюсь, это прекратится в ближайшие дни.

Ева, г. Хабаровск

Отправляла кредитную заявку в СКБ Банк на потребительскую ссуду 20 ноября 2020 года. Анкету приняли, быстро рассмотрели и вынесли предварительное решение – одобрено. Сразу позвонил оператор call-центра, с ним согласовали окончательные условия. В итоге сказали подождать звонка от курьера, который должен связаться со мной в ближайшее время и обговорить место и дату встречи. У нас закрыли филиал ФКУ, поэтому выдают карту с деньгами только в руки.

Через 8 дней курьерского звонка так и не поступило. Логичный вопрос: зачем зря обнадеживать «завтраками»? Наличные требуются срочно, в сторонние банки не обращаюсь, так как жду. Звоню в службу поддержки ФКУ, в ответ твердят – ожидайте, обязательно свяжутся, чуть ли не завтра. Но тщетно. Хотя на официальном сайте обещают доставить карту и кредитный договор за 2 рабочих дня! Да, я еще жду, но, что-то подсказывает, вряд ли дождусь!

Преимущества кредитных продуктов

Анализируя в сети отзывы заемщиков о кредитных продуктах СКБ-Банка, мы выделили такие плюсы:

- доступный онлайн-банкинг, позволяющий дистанционно осуществлять платежи и контролировать состояние кредита;

- удобное мобильное приложение, полностью дублирующее функции онлайн-банкинга;

- интересные кредитные продукты, возможность получить деньги в долг без подтверждения доходов;

- возможность уменьшить ставку, подав заявку онлайн;

- широкая сеть устройств самообслуживания и подразделений финучреждения в регионах страны;

- возможность взять в долг солидную сумму на длительный срок;

- невысокая пеня при просрочке (0,1% суммы в день);

- отсутствие штрафов за не вовремя внесенный платеж.

Как дела обстоят на самом деле?

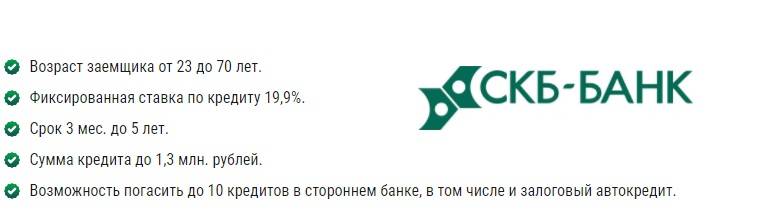

СКБ-Банк — кредитная организация из Екатеринбурга, которая предлагает заемщикам кредиты наличными на любые нужды, целевые, залоговые займы, ипотеку и т.д. Стать заемщиком организации могут российские граждане с 23 до 70 лет. Взять кредит с плохой кредитной историей в СКБ-Банке у потенциального клиента не получится — вам откажут в займе. В лучшем случае кредитор предложит такому клиенту кредитную карту вместо займа наличными, но тут все будет зависеть от уровня кредитного рейтинга.

Если срочно нужны деньги, то с плохой кредитной историей стоит обратиться в микрофинансовые компании.

Там при наличии дохода можно получить до 100 000 рублей на карту.

Быстрый займ от Мигкредит

Лицензия ЦБ РФ №2110177000037

- Получение займа в течение 1 часа до 100 тыс. онлайн

- Доступны займы на долгий срок до 48 недель(1 год)

- Ставки от 1.5% в день или 3.29 % в неделю

- Возраст заемщика от 21 до 80 лет.

- Получение на карту(и карту МИР), счет в банке

- Можно получить деньги в Евросети или на карту кукуруза, через Золотая корона и Contact

Быстрый и удобный подбор микрозайма

Обширная база займов на все случаи жизни

Множество параметров подбора и сортировки

Актуальные ставки и сроки

Кредитные предложения для ИП

Поскольку с точки зрения законодательства предприниматель является физическим лицом, в СКБ-банке ему также доступны потребительские кредиты.

Деньги по кредитным предложениям можно использовать на личные нужды, поэтому займы являются нецелевыми.

Лимит таких кредитов обычно не превышает суммы 100 тыс. ₽, однако есть возможность получить больший лимит, если привлечь поручителя или созаемщика. Также можно оформить кредит с залоговым обеспечением.

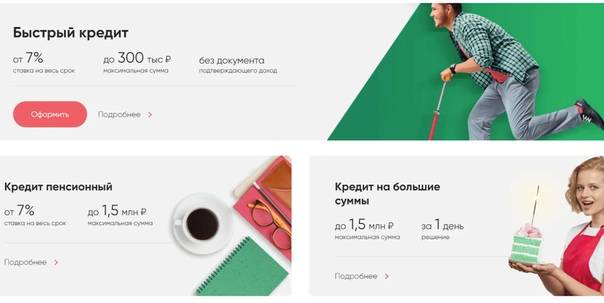

Сейчас в банковской организации действуют три кредитных предложения, по которым предприниматель может взять деньги в долг под проценты. Рассмотрим их подробнее.

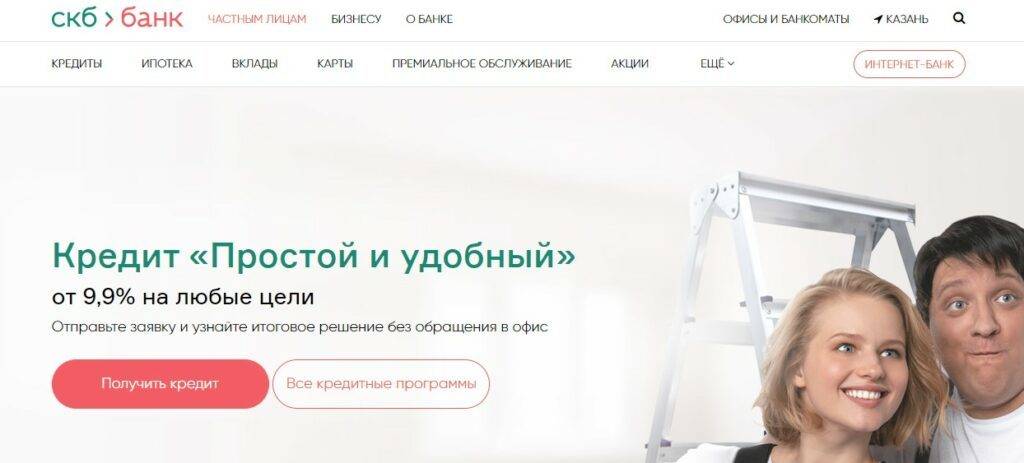

I. «Простой и удобный»

По условиям кредитного предложения ИП может взять в долг от 51 тыс. до 1,3 млн ₽ на максимальный период 60 месяцев. Если оформить заявку дистанционно, базовая ставка снижается на 1 п.п.

Минимальный возраст заемщика на момент оформления займа составляет 23 года. В день полного возврата кредита заемщику не может быть больше 70 лет.

Ставка устанавливается персонально. Ее диапазон составляет от 10,9% до 23%, в зависимости от размера кредита, периода пользования и представленных документов.

Для оформления кредита в СКБ-банке ИП нужно представить российский паспорт, второй документ из списка финансовой организации и документально подтвердить доходы.

В нашем случае нужна выписка из счета зарплатной карты за последние полгода. Если претендент моложе 27 лет, нужно также представить военный билет.

Нужно иметь прописку и фактически проживать в регионе расположения подразделения финансового учреждения.

Получить кредитные деньги достаточно просто. Для того нужно:

- заполнить заявку и отправить ее в банк;

- после рассмотрения заявки получить одобрение;

- прийти в отделение банка с нужными документами, подписать кредитный договор.

После этого деньги можно взять наличными или получить их на счет дебетовой карточки. Выплачивается заем аннуитетными платежами, согласно установленному графику.

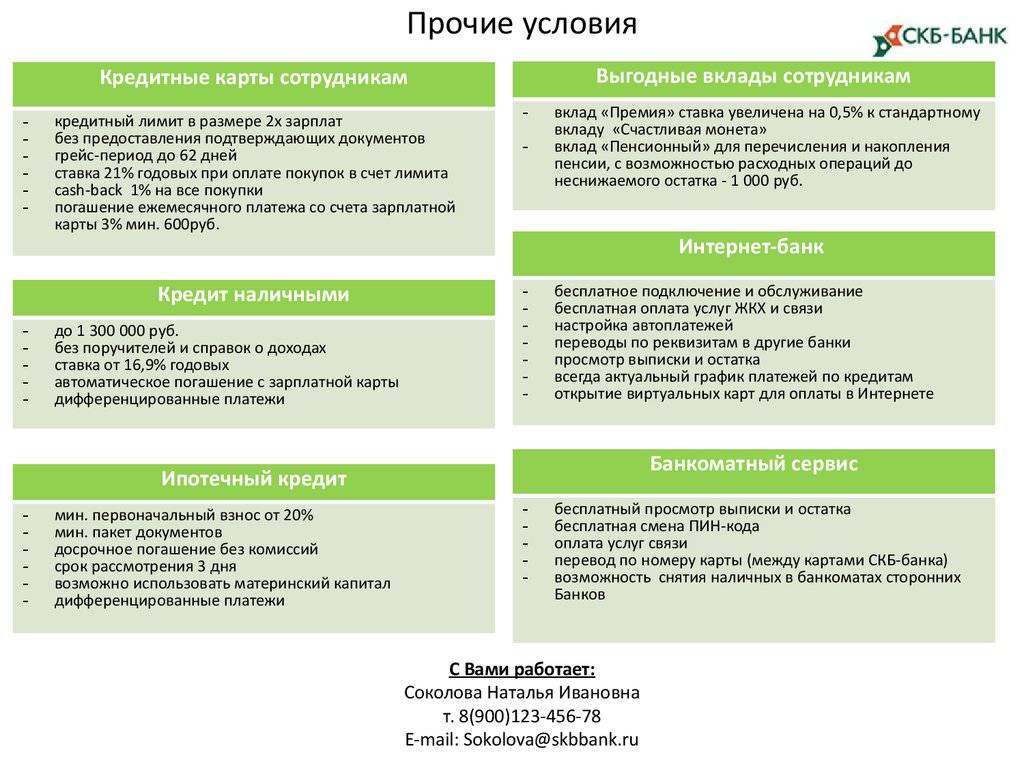

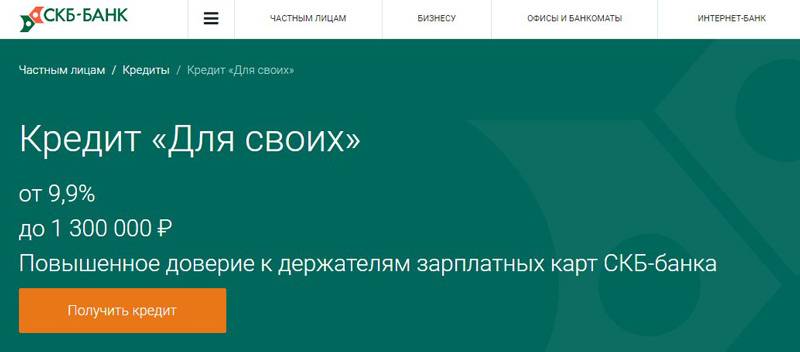

II. «Для своих»

Программа разработана для заемщиков, получающих зарплату в СКБ-банке. Ее отличие от первого кредитного предложения заключается в том, что задолженность выплачивается дифференцированными платежами.

В сумму ежемесячного платежа входят в первую очередь начисленные проценты на остаток долга, а уже потом – часть тела кредита.

Таким образом при дифференцированных платежах первый платеж становится самым большим. По мере возврата займа платежи уменьшаются. При таком способе возврата кредита, переплата в разы меньше.

В долг можно взять от 50 тыс. до 1,3 млн ₽, на период от 12 до 60 мес., под процентную ставку от 9,9% годовых. Кредитные средства банк перечисляет на счет зарплатной карты клиента.

Из документов нужно представить только паспорт, если претендент моложе 27 лет, понадобится также военный билет. Снижен порог минимального возраста кандидата – от 21 года.

Претендент должен иметь прописку и проживать в месте нахождения банковского отделения. Оформляется заем по той же схеме, что и первый рассмотренный кредит.

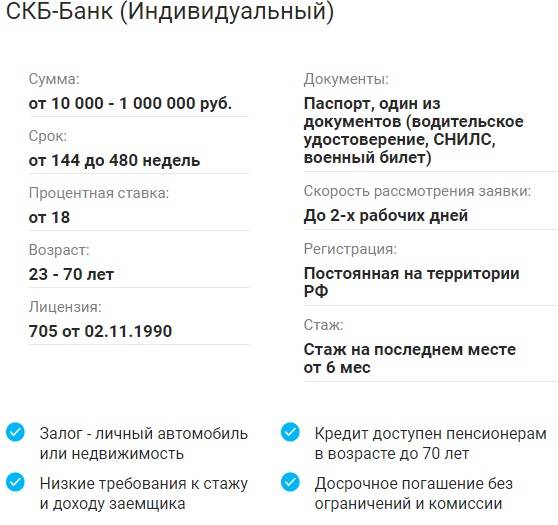

III. «Индивидуальный»

Индивидуальному предпринимателю в СКБ-банке при одобрении кредита редко удается получить в долг больше 100 тыс. ₽.

Для получения более солидной суммы, рекомендуется оформить кредит на индивидуальных условиях с обязательным предоставлением обеспечения.

Здесь минимальная сумма займа начинается от 1 млн ₽. Максимум, который доступен заемщику по кредитному предложению, достигает 20 млн ₽.

Период кредитования может достигать 120 месяцев. Ставка зависит от периода кредитования и может составлять от 15,9% до 18,9% годовых.

Залоговым обеспечением может быть транспортное средство или недвижимое имущество, принадлежащее заемщику либо третьему лицу. При этом стоимость залога должна покрывать полную стоимость кредита.

Кандидат должен быть зарегистрирован и фактически проживать в районе расположения офиса финансовой организации.

Гасится заем дифференцированными платежами.

Для оформления кредита нужно представить:

- российский паспорт и второй документ из перечня банка;

- документы на залоговое обеспечение;

- документ, подтверждающий наличие стабильного дохода;

- военный билет, если заемщику меньше 27 лет.

Оцените публикацию по пятибалльной шкале. До скорой встречи!

Даст ли СКБ-Банк кредит после предварительного одобрения?

Сколько действует предварительное одобрение?Предварительное одобрение действует 1-2 месяца, если заемщик не обратиться в течение этого срока, то для получения потребуется подать заявку повторно.

Зачем нужно предварительное одобрение?

Клиентам СКБ-БанкаКлиенты СКБ-Банка, получившие предварительное одобрение, но не обращавшиеся за кредитом, могут считать его окончательным. Банк уже проверил всю необходимую информацию и готов одобрить займ на условиях, предложенных в сообщении. Однако, если при дополнительной проверке выяснятся факторы, ухудшающие КИ клиента, то может быть отказано.

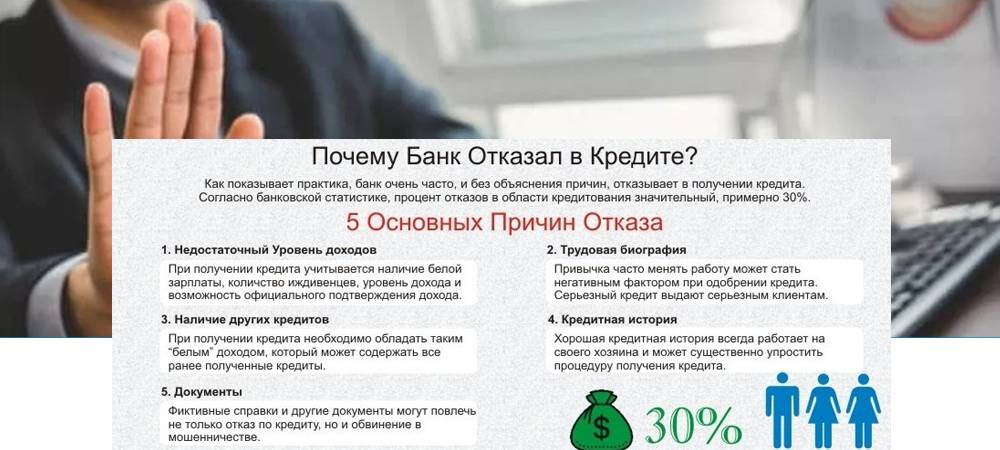

Может ли СКБ-Банк отказать?

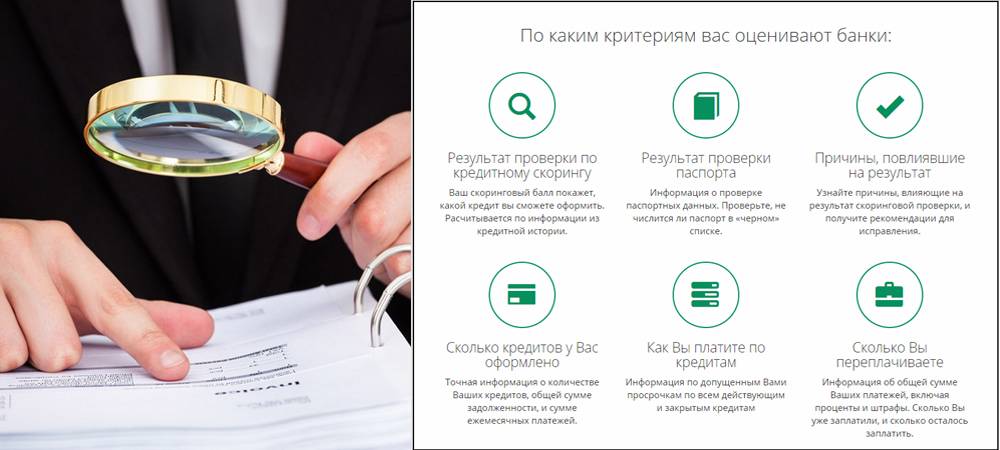

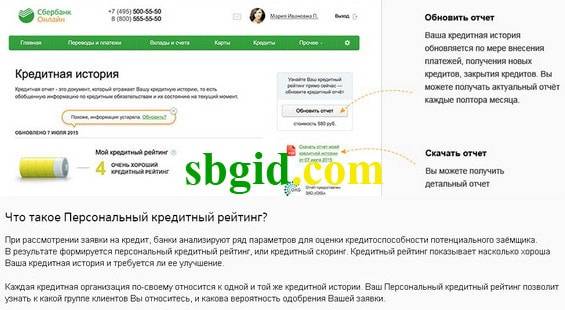

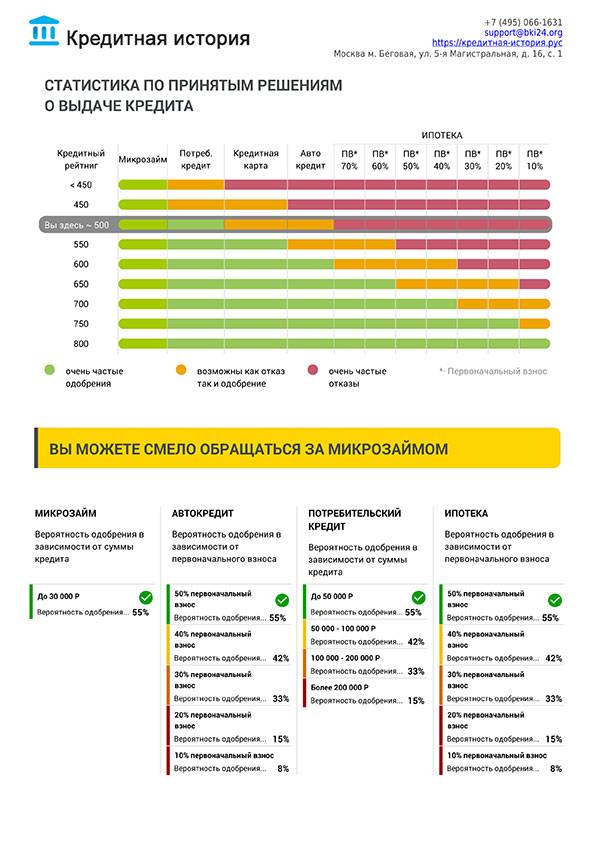

- Кредитная история — испорченная кредитная история показывает, что у клиента были проблемы с выплатами. Просрочки, штрафы, пени – все это снижает кредитный рейтинг и вероятность одобрения. Проверить свою КИ можно онлайн, на сайте БКИ или ЦБКИ.

- Платежеспособность — ежемесячный платеж не должен превышать 30% от дохода. Такой ежемесячный платеж позволяет заемщику обезопасить себя от непредвиденных ситуаций, связанных с падением доходов. На оценку статуса платежеспособности влияют: текущие потребительские ссуды, алименты, долговые обязательства, иждивенцы, задолженности.

Как получить окончательное одобрение?

- Паспорт РФ;

- Документ, подтверждающий доход;

- Документ, подтверждающий трудоустройство.

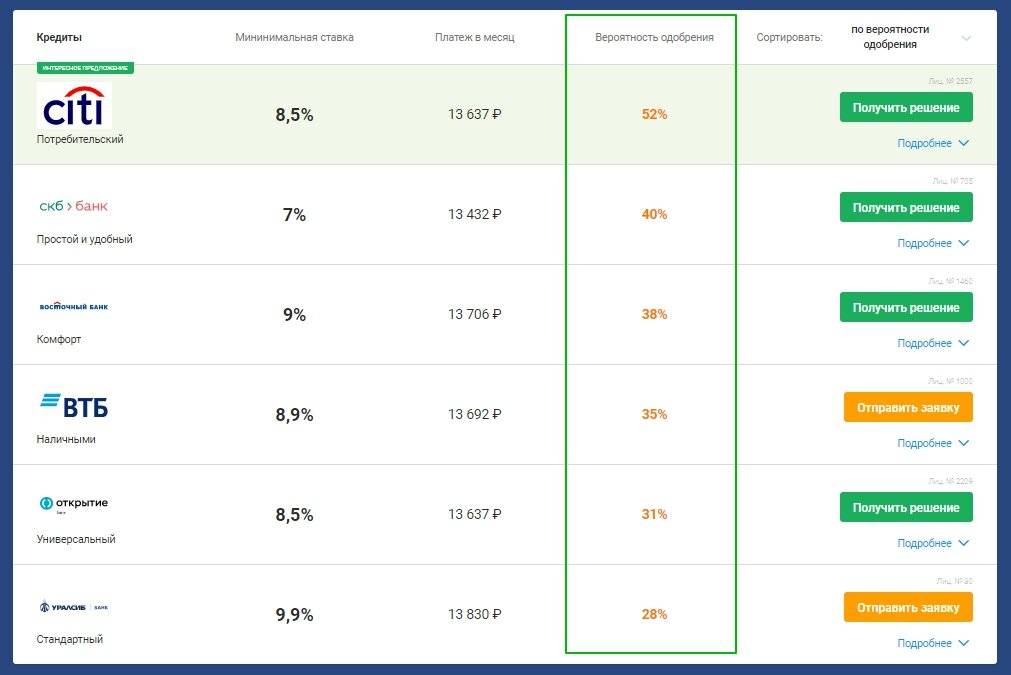

Оформить заявку на кредит и получить деньги

Пройдите короткий тест и узнайте, какие банки готовы одобрить вам кредит. Выберите из списка подходящий банк, подайте онлайн заявку и получите деньги уже сегодня.

Как можно проверить задолженность

Чтобы самостоятельно получить необходимую информацию, достаточно выполнить одно из следующих действий:

- Оставление заявок в учреждениях, предоставляющих услуги.

- Заказ выписки из БТИ с помощью специализированного сайта.

- Запрос в адрес ЦККИ.

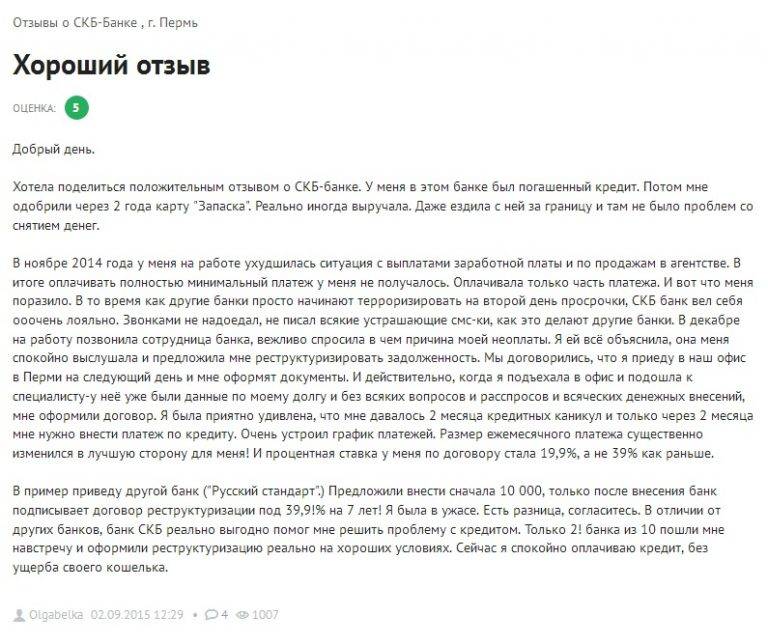

При появлении проблем с выплатами не рекомендуется прятаться. Лучше сразу выйти на контакт с кредитором, обговорить сложившуюся ситуацию. В большинстве ситуаций компании идут навстречу клиентам и предлагают дополнительные способы решения.

Пример – предоставление каникул, рассрочка платежей и так далее. При открытом диалоге проблемы решаются гораздо быстрее. Об этом говорят и сами представители учреждения.

Высок ли пресловутый процент?

Узнать процент одобрения в конкретном ФКУ несложно – банки регулярно публикуют и обновляют показатели по рассмотренных заявкам в открытых источниках. Однако «официальные» цифры часто сильно завышены. Так, по заявлениям СКБ Банка деньги выдаются в 69,3% случаях обращения за займом. Это говорит о завидной «щедрости» кредитора и высокой лояльности к потенциальным заемщикам.

Реальный процент в разы ниже. Дело в учитываемых данных: в «официальную» сводку попадают все принятые ФКУ заявки, а в фактическую – только одобрения без корректировок. Разница колоссальная. К примеру, клиент запрашивает 300 тыс., а банк после скорринга «пропускает» анкету на сделку, но с уменьшением лимита до 100 тыс. На это ли рассчитывал заемщик? Вряд ли. Скорее, человек откажется, но организация посчитает услугу выполненной и запишет «+1» в общую «копилку».

Навскидку СКБ Банк по факту одобряет около 9,6%. Несложно догадаться, что показатель «накручен» в 7 раз. Однако это считается нормой – так делает практически все ФКУ, повышая свой финансовый рейтинг и привлекая новых клиентов. Лучше больше ориентироваться на свои возможности, условия и требования кредитора.

Программы кредитования

Коммерческая организация предлагает клиентам такие кредитные продукты:

- Кредит «Простой и удобный». Заем выдается наличными на любые потребительские цели. Сумма, которую можно взять в долг, составляет от 50 тыс. до 1,3 млн ₽. Процентная ставка устанавливается от 9,9% годовых. При заказе суммы до 300 тыс. ₽, доходы подтверждать необязательно. Однако справку о доходах все же лучше взять – так можно получить большую сумму под меньшие проценты. При дистанционном оформлении займа, базовую ставку обещают уменьшить на 1 процентный пункт. Заем может быть оформлен на период от 1 до 5 лет.

- Кредитная программа «Для своих». Продукт разработали для участников зарплатного проекта банка. Условия кредитования по программе отличаются от условий стандартного займа тем, что претендент не подтверждает доходы, и минимальный возраст кандидата снижен до 21 года. Окончательное решение по заявке принимается онлайн, заемщик приходит в банк, только чтобы подписать договор и получить деньги. Размер процентной ставки зависит от кредитоспособности заемщика и суммы займа

- Залоговый кредит «Индивидуальный». Заем оформляется под залог недвижимости или движимого имущества. Сумма, которую можно взять в долг по программе кредитования, составляет от 1до 20 млн ₽. Процентная ставка начинается от 17,9% в год. Срок кредитования – от 3 до 10 лет.

- Отдельная кредитная программа в рамках займа «Простой и удобный» для сотрудников компаний, аккредитованных банком. Условия те же, что и при стандартном кредитовании, отличается только ставка, которая является пониженной. Окончательное решение принимается онлайн. При дистанционном оформлении ставку уменьшают на 1%.

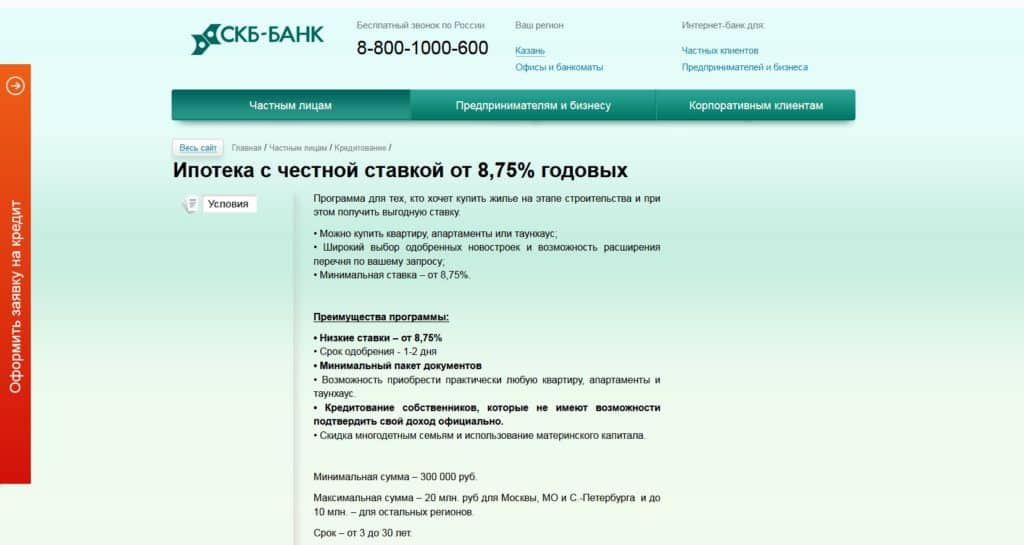

- Ипотечная кредитная программа. Заем может быть оформлен как для покупки квартиры в новостройке, так и для приобретения вторичного жилья. На покупку нового жилья можно получить от 350 тыс. до 8 млн ₽, на период от 3 до 30 лет. При этом первоначальный взнос должен составлять не менее 20%. Сумма, выдаваемая на приобретение недвижимости на вторичном рынке, не ограничена. Срок кредитования тот же. Минимальный взнос – не менее 10%. При покупке нового жилья, объект нужно обязательно застраховать.

История истории рознь

Понятие плохой кредитной истории не может быть однозначным, так как существует несколько ее разновидностей. Они зависят от степени недобросовестности, которую проявил заемщик во время пользования ссудой, предоставленной ему банком.

Плохие кредитные истории бывают:

- очень плохими – ранее взятый кредит все еще не погашен, и не имеет значения, продан ли он коллекторскому агентству;

- плохими – с просрочкой предыдущего кредита по периодическим платежам. Такие просрочки случались больше одного раза и длились неделями или месяцами. Задолженность по нему были выплачены полностью с погашением пени и уплатой штрафов;

- испорченными – с незначительным отклонением от установленного графика и с просроченными периодическими платежами по прошлому займу на несколько дней (до пяти);

- ошибочно плохая – произошедшая по случайности, допущенной в результате ошибки банка, при этом заемщик выполнил свои обязательства перед банком идеально.

Специальные программы для пенсионеров

Существует три основные программы. Они действуют не только для пенсионеров, но и для других лиц, обратившихся за финансовой помощью.

Со стандартной ставкой до 9,9% в год.

«Для своих»

Ставка такая же – 9,9%. Но кредит выдают гражданам, получающим зарплату с участием указанной кредитной организации. Максимальная сумма заёмных средств по программе – 1 300 000 рублей. Срок – от 1 года до 5 лет. Получаемая заработная плата влияет на то, какую сумму получит клиент. Для получения займа не нужно никаких дополнительных документов.

Под залог

Можно использовать как движимое, так и недвижимое имущество. Программа подходит тем, кому не хватает обычных сумм, действующих в рамках других программ.

Допускаются такие виды имущества:

- Дом.

- Квартира.

- Гараж.

- Автомобиль.

17.9% в год – размер процентной ставки. От оценочной стоимости имущества будет зависеть, какую сумму выдадут тому или иному гражданину. Общий срок действия до 10 лет.

Скидки в магазинах

Еще одна популярная и у банков, и у их клиентов программа лояльности – скидки в компаниях-партнерах выпустившего карту финансового учреждения. Это могут быть как магазины (в том числе интернет-торговли), так и предприятия сферы услуг: салоны красоты, фитнес-центры, службы доставки и т.д. Скидка в разных случаях составлять от 5 до 25-30% и может сочетаться с программой кэшбека, что увеличивает выгоду от покупок.

Одним из самых популярных карточных продуктов этого типа является пластик «Малина» от банка Тинькофф. По нему предполагаются скидки более чем в 200 компаниях-партнерах. Однако стоит заметить, что это, во-первых, кредитная карта, а во-вторых, условия ее обслуживания далеки от выгодных. Гораздо более интересной в этом плане представляется дебетовая карта «Банк в кармане» от Русского Стандарта, предлагающая скидки у 3 тысяч партнеров, кэшбек и начисление процентов на остаток.

Насколько выгодны для клиентов эти скидки? Все индивидуально. Если вы редко расплачиваетесь картой и, тем более, живете в небольшом городе, где нет компаний из скидочной программы, то ее использование особенных доходов не принесет. Если же, напротив, вы активный посетитель партнеров банка, то можете экономить в месяц несколько тысяч рублей.

Как узнать о принятом решении?

Думаете, как узнать решение СКБ-Банка по кредиту? Организация сама оповещает заемщика об этом. Вердикт по предварительной анкете банк обычно направляет через смс-сообщения. Особенно в случаях, когда по кредиту был принят отрицательный вердикт.

В ходе окончательной проверки банк оповещает клиента любым из этих способов:

- По телефону. Сотрудник организации звонит по указанному в анкете номеру и сообщает клиенту о принятом решении. Если оно положительное, заемщика приглашают в отделение для подписания бумаг.

- Через смс-сообщение. На телефон заемщика отправляют смс-ку с принятым решением.

Согласно закону кредитор не должен в обязательном порядке извещать заемщика о причинах отказа в предоставлении кредита. В противном случае это привело бы к участившимся случаям мошенничества при оформлении потребительских кредитов.

Судя по отзывам заемщиков, которым банк отказал в кредите и назвал причину, можно составить примерный алгоритм принятия решения в том или ином банке.

Зная такой алгоритм, злоумышленник запросто может получить положительное решение по кредиту, указав в анкете «нужную» информацию. Поэтому банки не раскрывают причины, по которым они приняли отрицательное решение по заявке того или иного клиента.

Даже в самой анкете СКБ-Банка стоит пункт о том, что кредитор вправе отказать в предоставлении кредита без объяснения причины. Подписывая анкету, клиент соглашается со всеми ее условиями, в том числе с этим. Поэтому бесполезно давить на банк и требовать назвать причину отказа. Можно лишь догадываться о причинах, но основная из них — низкий скоринговый балл заемщика. Проверить предложение о низкой оценке от банка можно с помощью онлайн калькулятора скорингового балла на нашем проекте

Взять кредит в СКБ-Банке

Иван Блинов Автор Выберу.ру, ivanblinov@vbr.ru Специализация: кредиты, микрозаймы, вклады, ипотека, автострахование, дебетовые и кредитные пластиковые карты

На что важно обратить внимание

Чтобы определить, подходят ли вам условия целевого или потребительского займа от СКБ-Банка, обратите внимание на следующие особенности программы:

- каким требованиям банка должен отвечать заемщик (возраст, трудовой стаж, доход, гражданство, принадлежность к определенной социальной группе – пенсионеры, студенты, военнослужащие и пр.);

- каким образом происходит выдача кредита – наличными в кассе или переводом на карту, банковский счет;

- требуется ли обеспечение займа (залог или поручительство);

- схема погашения кредита – аннуитетные (равные) или дифференцированные платежи (возможны оба варианта на выбор клиента);

- будет ли снижение процента переплаты при оформлении страховки на условиях банка;

- как быстро рассматривается заявка.

Чтобы ознакомиться с этой информацией, перейдите на страницу интересующей вас программы на портале Выберу.ру. Если вы получаете зарплату на дебетовую карту СКБ-Банка, уточните у менеджера по телефону или в офисе, можно ли взять кредит на льготных условиях.

Полезный совет

Перед тем как получить заем, важно правильно оценить свои финансовые возможности, чтобы не допустить просрочек. Размер ежемесячного платежа не должен превышать 50% от дохода за тот же период

Какие виды страховки может предложить банк

Если речь идет о потребительском займе, СКБ-Банк может предложить застраховать:

- Жизнь и здоровье клиента. Вы сами решаете, воспользоваться ли этой услугой, но при отказе от оформления полиса процентная ставка может быть выше. Сумма покрытия в случае страхового случая, как правило, равна размеру долга заемщика.

- Кредитный риск. В этом случае СК берет на себя обязательство выплатить часть долга в случае просрочки по уважительной причине. Перечень таких обстоятельств перечислен в страховом договоре.

- Залоговое имущество, если при оформлении займа используется этот вид обеспечения.

В последнем случае страхование будет обязательным.

Как использовать онлайн-калькулятор Выберу.ру

Чтобы увидеть, какой будет ежемесячная сумма платежей, процент переплаты, общую стоимость займа, задайте в меню на странице выбранной программы нужные сумму и срок погашения. Если вы зарплатный клиент, отметьте этот пункт. Нажмите «Рассчитать кредит», чтобы увидеть результаты вычислений и предварительный график погашения.

Обратите внимание! По умолчанию расчет производится в рублях. Если вам нужен заем в иностранной валюте, выберите этот пункт

Как оформить заявку

Если условия займа вас устраивают, подайте заявку в офисе банка или онлайн. Первый вариант подходит тем, кому нужно обсудить с менеджером дополнительные вопросы (например, произойдет ли перерасчет процентов, если погасить кредит досрочно). Второй вариант будет удобнее тем, кто хочет сэкономить время.

Перейдите на страницу займа на портале Выберу.ру и нажмите «Подать заявку». Откроется страница с анкетой, которую необходимо заполнить. Потребуется указать:

- сумму займа и срок его погашения;

- величину ежемесячного дохода заемщика;

- персональные и контактные данные.

После того как сотрудники банка проверят подлинность указанной информации и кредитную историю клиента, на телефон, указанный в анкете, поступит СМС с ответом.

Важно! Не каждая программа кредитования позволяет оформить запрос через интернет. Если подать онлайн-заявку нельзя, откроется таблица с другими вариантами займов от СКБ-Банка

Одобрит ли банк кредит

Вероятность положительного ответа зависит от надежности и платежеспособности заемщика. Больше шансов получить одобрение заявки у клиентов:

- с положительной кредитной историей;

- без непогашенных займов в других банках;

- с ежемесячным доходом, который как минимум в два раза выше суммы платежа по займу за тот же период.

Если в прошлом были просрочки и клиент не соответствует требованиям банка, ответ, скорее всего, будет отрицательным.

Бонусы от СКБ Банка

Для своих постоянных клиентов банк skbbank.ru довольно часто проводит различные акции. Так, держатели карты Visa могут получить до 3% кэшбэка с покупок, сделанных за границей. Клиент может получить до 3 000 рублей, оплачивая картой покупки по всему миру.

Также владельцы карты «МИР» могут поучаствовать в розыгрыше билетов на отборочный матч ЧЕ-2020 с участием сборной России либо поездку на матч с посещением тренировки команды. Более того, будут разыграны подарочный сертификаты на покупки в сети «Спортмастер» и промокоды на скидку в «Яндекс.Такси». Для участии в акции необходимо просто оплачивать свои покупки картой, регистрировать чеки от 300 рублей и ждать результаты розыгрыша.

Для тех клиентов, которые рассчитываются или снимают деньги с дебетовых карт, предусмотрена отмена снятия комиссии, если они будут поддерживать счет с остатком не менее 75 000 рублей. Если у пользователя подключена функция «СМС-информирование», остаток должен составлять не менее 30 000 рублей.

Подробный обзор

Содержание страницы

СКБ Банк — крупная региональная финансовая структура, являющаяся второй по количеству активов в Свердловской области. Проект активно развивается, предлагая своей клиентуре различные услуги: кредитование для физических лиц и предприятий малого и среднего бизнеса, оформление ипотеки, вкладов. Во время финансовой нестабильности все больше клиентов обращаются в организацию для оформления потребительского кредита. В обзоре мы подробнее рассмотрим услугу и выясним, потребительский кредит от СКБ Банка — это развод или быстрый способ решить финансовый вопрос пользователя.

Заключение

СКБ-Банк готов предоставить кредит пенсионерам с максимально выгодными условиями. Специальных программ для данной категории заёмщиков у организации нет, но условия подходят большинству людей, решивших обратиться за помощью.

Процентные ставки соответствуют средним условиям, установившимся на рынке. Дополнительные сервисы делают продукт более удобным. Лучше постоянно следить за новостями на официальном сайте, чтобы быть в курсе всего происходящего. В том числе – появления специальных предложений, когда появляется шанс получить снижение процентных ставок без дополнительных условий.

Заключение

В современном мире многие люди сталкиваются с финансовыми трудностями. Для тех, кому срочно нужно получить крупную сумму денег, СКБ Банк разработал выгодные условия для получения потребительского кредита наличными под процент. Граждане Российской Федерации в возрасте от 23 лет могут получить от 51 000 до 1 500 000 рублей.

Заявка подается в режиме онлайн через простой сайт компании либо через офис банка. Для тех клиентов, которые воспользовались возможностью оформления кредита через интернет, получают приятный бонус — снижение годовой ставки на 1%. После заявка обрабатывается менеджером и с пользователем связываются для дальнейшего заключения договора и получения необходимой суммы денег. Все условия, процентная ставка и другие нюансы прописываются в индивидуальном договоре. Отслеживать платежи можно через личный кабинет либо мобильный банкинг.

На данный момент проект хорошо выглядит среди своих конкурентов и смог реализовать идею решения финансового вопроса для жителей России. Если вы имели опыт сотрудничества с банком и оформляли потребительский кредит — оставляйте свое мнение о работе компании.

Заключение

СКБ-Банк готов предоставить кредит пенсионерам с максимально выгодными условиями. Специальных программ для данной категории заёмщиков у организации нет, но условия подходят большинству людей, решивших обратиться за помощью.

Процентные ставки соответствуют средним условиям, установившимся на рынке. Дополнительные сервисы делают продукт более удобным. Лучше постоянно следить за новостями на официальном сайте, чтобы быть в курсе всего происходящего. В том числе – появления специальных предложений, когда появляется шанс получить снижение процентных ставок без дополнительных условий.