Почему стоит знать о подводных камнях

Сейчас реклама на Ютуб, не телевидении пестрит предложениями начать инвестировать — открыть инвестиционный счет, купить акции и облигации.

Особенно стараются Тинькофф Инвестиции(Этот русский, который опять, БКС Брокер(БКС Знает, как приумножить деньги в 2 раза).

Реклама заставляет нас обратить внимание на фондовый рынок и возможность повышенного дохода. Умножить свои деньги в 2 раза, т.е

получить 100% дохода — разве это не здорово?

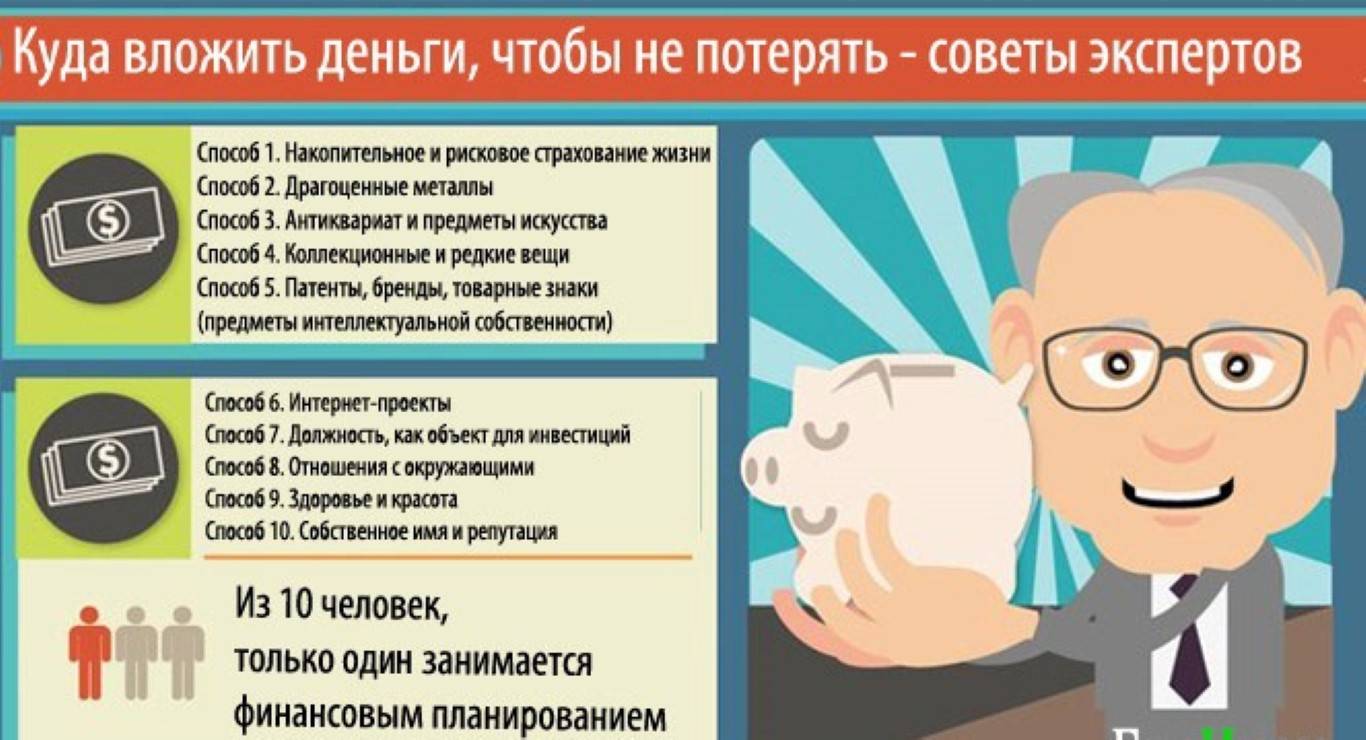

Основные задачи, которые стоят перед любым инвестором на фондовом рынке, на данный момент таковы:

- Получить доход в результате купли продажи акций, выплат дивидендов и купонов по облигациям

- Сохранить деньги на старость и на пенсию

- Получить халявные 52 тыс. от государства в рамках налогового вычета по ИИС

Инвестирование в систему ПАММ-счетов

https://youtube.com/watch?v=cZNYJ490ilE

Еще один актуальный объект для инвестиций, куда можно выгодно вложить деньги — это ведение ПАММ-счета. Это специальный сервис, который позволяет получать прибыль на финансовом рынке. Другими словами, вы будете зарабатывать на колебании курсов валют — это не сложно, (конечно, только с технической точки зрения). Вложив средства в ПАММ-счета, у вас появится возможность ежемесячно получать около 4-7% чистой прибыли. Для успешной торговли необходимо найти хорошего трейдера, после чего передать деньги для управления.

Преимуществ у ПАММ-счетов много:

- Зарабатывать с их помощью может каждый человек — надо всего лишь вложить деньги и заработать прибыль, специфических знаний не требуется.

- Минимальная сумма вклада может составлять 100 долларов.

- Вывод денег в необходимый для вкладчика момент времени, без ограничения суммы.

- Система безопасности большинства ПАММ-счетов не позволяет трейдерам свободно распоряжаться средствами — человек не может просто снять деньги и скрыться с ними.

- На открытом счете находятся не только ваши деньги, но и капитал управляющего — это гарантия того, что и сам управляющий заинтересован в получении прибыли.

Недостаток у ПАММ-счетом один — возможные риски. Из-за неправильной торговли управляющий может потерять средства, а такой риск существует все время, вне зависимости от опытности самого управляющего. Полностью избавиться от такого риска невозможно, но минимизировать его можно. Для того, чтобы правильно управлять собственным счетом и знать, как выбирать управляющего, необходимо ознакомиться со всевозможными обучающими курсами и уроками.

Узнайте больше про ПАММ-инвестирование.

Инвестирование в интернет-проекты

Мы рассмотрели классические варианты, куда вложить деньги в России. Однако не стоит забывать, что сейчас — информационный век и существуют тысячи возможностей для заработка в Сети. На сегодняшний день насчитывается более 600 миллионов сайтов (и это в открытом доступе), причем каждый из этих сайтов — чей-то проект. В зависимости от собственных интересов, вы можете инвестировать в Интернет-проекты с возможностью дальнейшей перепродажи сайтов или постоянного получения прибыли с них. Вы считаете, что невозможно получить с сайта хороших денег? Для примера введите запрос в поисковой системе «оценить стоимость сайта». После перехода на сайт, который предоставляет возможность оценки, введите адрес любого известного проекта в Интернете. Сайты с высокими показателями посещаемости могут приносить тысячи долларов в месяц (в исключительных случаях — и десятки тысяч).

Куда правильно вложить деньги в Интернете? Можно придумать свой проект и вложить в него средства — на создание, раскрутку и поддержание популярности (наполнение контентом и т.д.). Вы можете сделать новостной портал, вести собственный блог, создать социальную сеть или файлообменник, сделать полезный форум и т.д. Первостепенное значение для сайта — это начальные инвестиции. На успешность проекта влияют ряд факторов — это и ТИЦ, и тематика, и нахождение в каталогах, и ранг и т.д.

Приобретение готового проекта

https://youtube.com/watch?v=7-Jn5QPVTGc

Если все вышеперечисленные возможности представляют для вас большую сложность, можно использовать еще один вариант, куда вложить деньги чтобы заработать — приобретение готового проекта. Вы не хотите заниматься продвижением, раскруткой, находить специалистов и рассматривать с ними все технические вопросы? Достаточно просто купить сайт на существующих биржах.

В качестве доказательства выгоды мы приведем следующий пример: вы нашли сайт, который продается за 100 тысяч рублей. Его владелец предоставляет данные, свидетельствующие о том, что сайт ежемесячно приносит 7 тысяч рублей. Путем простых вычислений можно сделать вывод, что подобное капиталовложение — куда более выгодное, нежели банковский вклад. Все вложенные вами средства окупятся через год с небольшим. Таким образом, сайт представляет собой бизнес с высокой рентабельностью.

Если вы не хотите тратить время на раскрутку, создавать собственый проект с нуля, то можно просто купить готовую группу и в дальнейшем получать деньги с рекламы. Инвестирование в группы не является основным средством получения стабильного дохода, а, в большей мере, дополнительным источником доходов. Поэтому в социальные сети рекомендуется инвестировать только часть собственных средств, а остальные деньги реализовать на другие цели.

Более подробно про инвестиции в интернет-проекты.

5 золотых правил выгодного и правильного вложения денег

Понять, как правильно использовать заработанное, помогут рекомендации, представленные ниже.

Правило 1: создайте подушку безопасности

Прежде чем размышлять о том, куда можно вложить средства, нужно убедиться в наличии «денежной подушки», или специально накопленной (отложенной) суммы. Денег должно быть достаточно для того, чтобы прожить 6 месяцев при потере основного источника доходов. Так, если человек тратит 20000 руб. ежемесячно, финансовый резерв должен составлять не менее 120000 руб.

Правило 2: не кладите все яйца в одну корзину

Начинающие инвесторы задаются вопросом, как вкладывать деньги, чтобы не потерять их. Профессионалы не советуют вкладывать весь свой капитал в 1 инструмент (особенно если он обещает высокую доходность). Для получения гарантированной прибыли нужно диверсифицировать вложения, т. е. разделить сумму на несколько частей и инвестировать в разные сферы.

Правило 3: заранее оценивайте риски

При поиске ответа на вопрос, куда можно инвестировать, нужно оценивать потенциальные убытки. Новичкам рекомендуется выбирать активы с наименьшим риском: банковские вклады, недвижимость. Формирование агрессивного портфеля из высокорисковых активов может привести к потере всего капитала.

Правило 4: выбирайте коллективное инвестирование

Те, кто не знают, во что лучше вкладывать, чтобы заработать, могут воспользоваться услугами доверительного управляющего. За небольшой процент компания возьмет на себя управление денежными средствами и сделает все возможное для извлечения прибыли.

Хорошим решением может стать коллективное инвестирование, когда люди вместе участвуют в каком-либо проекте. В этом случае прибыли и убытки распределяются поровну.

Правило 5: генерируйте пассивный доход

Найти, куда инвестировать деньги под проценты, несложно. Главное — понять, что такая деятельность может привести к убыткам (из-за отсутствия знаний и опыта, нестабильности мировой экономики и т. д.). Чтобы минимизировать риски, нужно создавать пассивный доход, который обеспечит приток капитала даже при отсутствии работы.

О чем нужно знать перед вложением финансов

Прежде чем выбрать, куда инвестировать деньги, чтобы они работали, нужно понять правильный подход к этому процессу. Разработать верную финансовую стратегию помогут следующие три правила, обязательных для выполнения.

1. Можно

инвестировать

только свои свободные средства.

Вкладывать можно те деньги, без которых вы сможете прожить в привычном режиме.

Рекомендуется иметь неприкосновенный запас на 6 месяцев. Такая финансовая

подушка поможет нормально перенести сложные времена, если что-то пойдет не по

плану.

Нельзя брать деньги в кредит или в долг у близких для того,

чтобы быстро обернуть их и получить прибыль. При таком подходе к денежным инвестициям

формируется избыточное эмоциональное давление, которое заставляет инвестора

ошибаться.

2. Заранее оценивайте риски и возможную доходность. Чтобы определиться, во что лучше инвестировать деньги, нужно понять, сколько вы сможете зарабатывать за год или месяц. Законы финансового рынка неизменны — чем более выгодный вклад, тем больше риски частичной или полной потери капитала. Но в сфере инвестиции денег разумный риск всегда уместен.

Чтобы оценить потенциал вложения, нужно сопоставить следующие

моменты:

- минимальная

сумма

инвестирования; - возможная

доходность; - уровень

риска; - время

окупаемости.

3. Необходима

диверсификация инвестиций. Нужно обязательно распределять инвестиционный капитал. Каждому инвестору

нужно найти несколько способов,

куда лучше инвестировать деньги.

Оптимальной считается следующая схема диверсификации

вложений:

- 50

% в консервативное направление (драгметаллы, недвижимость, государственные

ценные бумаги и пр.); - 30

% в умеренное направление (инвестирование

средств в работающий бизнес, акции частных компаний или ПИФы); - 20

% в агрессивное направление (стартапы, криптовалюты, рынок валюты).

Когда начинающие инвесторы задумываются о том, куда выгодно инвестировать деньги, они часто склоняются к инструментам с высокой доходностью. Такая логика понятна, но она неверна. Искусство инвестирования — это умение управлять рисками. Ваша цель должна заключаться в получении стабильного дохода, а не в том, чтобы попытаться как можно быстрее заработать максимальную сумму. Теперь рассмотрим основные варианты, куда можно инвестировать деньги.

Вложения в хайпы и криптовалюты

Хайпы

Хайп представляет собой специальный вид проекта, по своей сути напоминающий инвестиционный фонд с огромной доходностью. Так, некоторые хайпы предлагают до 3% прибыли в день — итого почти 100% в месяц. По своей сути хайпы являются сетевыми пирамидами, на которых можно заработать в том случае, если вовремя вложиться и так же вовремя снять собственные деньги. Риск очень велик, но возможности заработка также имеются.

Криптовалюта представляет собой особый вид валюты, который существует только в Сети, не имеет централизованного эмитента и не обеспечен абсолютно ничем. Самый известный пример — Bitcoin, появившийся в 2009 году. На момент появления стоимость 1 биткоина составляла немногим больше 1 доллара, на сегодняшний же день его стоимость составляет почти 1000 долларов США. Этой криптовалютой заинтересовались международные инвесторы, многие страны ограничивали возможность операций с биткоином и не давали возможность выхода на рынок. Тем не менее, данная криптовалюта пользуется огромной популярностью. Является ли биткоин потенциально выгодной валютой или же это очередной пузырь, который лопнет из-за непредвиденных факторов, никто не берется утверждать. Мы не будем рекомендовать читателям проводить операции с криптовалютами без знания их особенностей работы — данный способ, куда вложить собственные средства, подойдет только для специалистов.

Стоит отметить, что за подтверждение транзакций в сети биткоина отвечают майнеры, которые проверяют цепочку блоков и записывают транзакции в блокчейн. За каждый найденный (подтвержденный) блок они получают вознаграждение в виде новых монет. Но поскольку «наград» с каждым днем становится все меньше, а желающих их купить все больше, то цена криптовалюты будет только расти

На увеличение стоимости влияет еще одно важное событие, которое происходит каждые 4 года – это «халвинг» (уполовинивание награды майнерам за найденный блок)

Первый раз он состоялся в 2012 году – тогда награда майнерам уменьшилась с 50 BTC до 25 BTC. После этого курс криптовалюты резко пошел вверх и уже в 2013 году достиг своего первого максимума почти в $1200. Следующий халвинг произошел в 2016 году – поощрение снизилось с 25 BTC до 12,5 BTC, курс снова вырос и уже в 2017 году достиг своего нового «исторического» максимума почти в $20 000. Новый халвинг предположительно произойдет весной 2020 года, и каких высот достигнет к этому моменту цена биткоина, остается только гадать.

Можно сказать, что сейчас самое лучше время для покупки биткоина. На данный момент существует много разных обменников, специально «заточенных» под куплю-продажу криптовалюты. Все они имеют свои специфические особенности, везде разный курс обмена и одним из самых выгодных и проверенных в этом плане можно назвать сервис Матби. Но, конечно же, электронный пункт обмена нужно выбирать только по личному удобству и получаемой выгоде.

Читайте подробные материалы про инвестиции в хайпы и как вложить биткоины под проценты.

Инвестирование денег – зачем это нужно?

Инвестирование денег дает возможность получить пассивный источник дохода и приумножить имеющийся капитал. Успешный инвестор может позволить себе не работать и при этом жить привычной для себя жизнью, поскольку он имеет доход за счет своих вложений. Тут есть несколько вариантов:

- Вложенный капитал растет в цене, но не приносит регулярного дохода. Например, вы купили золото, криптовалюту или другой актив, дождались, пока он вырастет в цене и продали с выгодой для себя. Разница между суммой продажи и покупки составит ваш доход от инвестиции. Перепродать актив можно через день, а можно спустя много лет – все зависит от вашей стратегии. Например, десять лет назад биткоин почти ничего не стоил, в конце 2017 года его можно было продать по 18 000 долларов и хорошо заработать.

- Инвестиции приносят ежемесячный/ежеквартальный/ежегодный доход. Сюда относятся арендные стратегии с недвижимостью, дивидендные ценные бумаги, банковские вклады. Инвестор получает денежный поток постоянно, при этом стоимость самого актива может не вырасти.

- Смешанный вариант, когда актив растет в цене и в то же время приносит ежемесячный денежный поток. Например, вы купили квартиру, сдавали ее в аренду несколько лет и получали доход от арендаторов. За это время она выросла в цене и вы перепродали ее, также получив доход с этой сделки.

7 правил инвестирования от Уоррена Баффета

Миллионы людей по всему миру пытаются заработать на фондовом рынке, но удается это далеко не многим, а миллиардерами становятся единицы!

Среди них и всем известный оракул из Омахи Уоррен Баффет. Его часто спрашивали, что делать, чтобы преуспеть в инвестициях? За свою жизнь он сформулировал ряд правил, которые мы собрали в этой статье. Неукоснительно следуя им можно заработать целое состояние…

Уоррен Баффет величайший инвестор нашего времени, если бы вы вложили 1000 долларов в его компанию Berkshire Hathaway на заре ее существования сейчас эта тысяча долларов превратилась бы в 17 миллионов долларов.

Что может предложить «Альфа-Капитал»

Наша компания уже больше 26 лет заставляет деньги клиентов активно приносить прибыль без лишних рисков. Мы занимаемся доверительным управлением средств, размещенных в ПИФах , а также на инвестиционных и мультивалютных счетах.

К нашим преимуществам можно отнести следующее:

- наличие

обширной сети офисов; - прозрачная

отчетность и статистика; - авторитетный

рейтинг надежности А++; - в

управлении находится более 350 млрд рублей.

Наши

специалисты точно знают, как

инвестировать деньги в России с минимальными рисками и достойной

доходностью. Присоединяйтесь к нашей команде, чтобы ваш капитал всегда работал.

Сопряженные риски

Пользователи, вкладывающие в хайп-проекты, должны учитывать высокие риски. Они выражены в нескольких особенностях таких схем заработка:

- У инвестора нет возможности проверить, как используются его деньги.

- Некоторые высокодоходные платформы зарегистрированы в офшорных зонах. В случае банкротства хайпа у вкладчика нет шансов вернуть деньги. Нет возможности даже подавать судебный иск.

- Некоторые хайпы существуют всего несколько дней. Главная цель организаторов — получить деньги инвесторов и закрыть проект.

Быстрое закрытие проекта — один из рисков вложения в хайп-проекты.

Структурные продукты

Во что лучше вложить деньги, чтобы в любом случае не было финансовых потерь? Невозможно полностью оградить себя от финансовых рисков, однако можно воспользоваться структурными финансовыми продуктами. Это специфические инструменты получения прибыли, выпускаемые финансовыми учреждениями и банками для удовлетворения потребностей клиентов.

Данный вид инвестирования приобрел популярность во время кризиса. Именно поэтому использование структурных продуктов — это один наиболее приемлемых как для опытных инвесторов, так и для новичков, вариантов, куда вложить деньги сейчас. Во время экономической стабильности нет особых сложностей в получении прибыли, но во время кризисных явлений в стране, когда ситуация на всех рынках нестабильная, инвесторы выбирают инвестиционные инструменты, которые способны дать большую прибыль, чем обычные банковские вклады, и свести до минимума возможные риски потерь.

Структурный продукт выглядит следующим образом: одна часть денег (около 70-80%) вкладываются или в облигации (долговые обязательства) или в коммерческие банки, а оставшиеся 20-30% вкладываются в разнообразные фьючерсы и опционы. В худшем случае, инвестор ничего не теряет и остается при собственных средствах, в лучшем случае возможен прирост капитала на 20-30%. Это небольшой показатель, но он куда выше, чем показатели прибыли по банковским вкладам.

Во что вложиться новичку

Я не буду сейчас окунать Вас в полный воды ушат с головой и советовать Форекс, Биткоин и Хайпы, как делают многие. Моя задача показать, что инвестиции – это просто.

Начинать нужно всегда с низкорисковых финансовых инструментов, о чем и пойдет речь дальше.

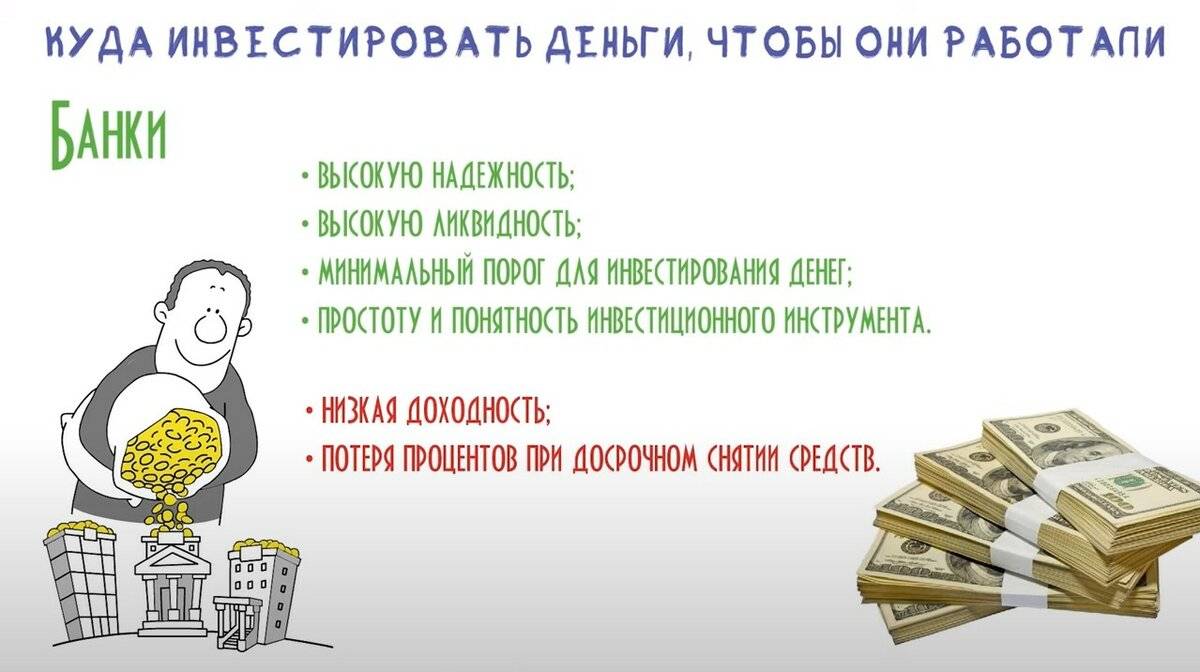

Банковский депозит

Пожалуй, самый простой и надежный способ попробовать свои силы в инвестировании. Несмотря на то, что доходность от такого вложения едва ли перекроет инфляцию, зато Вы получите первый опыт приумножения денег практически без рисков – ведь все вклады до 1 400 000 рублей застрахованы государством, и даже если банк разорится, Вы не потеряете ни копейки.

Примеры банковских предложений на 2019 год Вы можете посмотреть в этом материале.

«Народные» облигации

Так по-простому называют ОФЗ – облигации федерального займа. Их выпускает Минфин, а при покупке таких бумаг мы как бы даем деньги в долг государству.

Стоимость одной облигации – 1 000 рублей. Минимально доступное количество для покупки – 10 штук. Предлагаемая доходность лестничная – от 6 до 8,6 % годовых. Выплата процентов — каждые полгода.

Приобрести ОФЗ можно в Сбербанке и ВТБ 24.

ПИФы

Паевые инвестиционные фонды – достаточно простой и эффективный способ начать инвестировать в фондовый рынок. Данный инструмент представляет собой коллективные вложения, когда деньги пайщиков (т.е. купивших долю в фонде) используются профессиональными финансовыми управляющими в целях их приумножения.

За свои услуги трейдеры берут определенную комиссию. Есть ПИФы акций, облигаций, недвижимости, смешанные и т.п.

Такие паи стоит покупать, когда активы, входящие в ПИФ, временно ценятся дешево, а продавать в момент повышения их стоимости и только спустя 3 года – чтобы получить налоговый вычет и уменьшить комиссию за погашение.

Это достаточно надежный инструмент, поскольку деятельность фондов контролируется государством, управляющие не инвестируют деньги в высокорисковые активы.

ETF

Биржевые ETF-фонды представляют собой целую «корзину» с акциями, отобранными профессионалами. Иными словами, приобретая всего одну акцию, Вы получаете настоящий диверсифицированный портфель.

Приобрести их можно на бирже через брокера, так же, как и обычные акции и облигации.

На Московской бирже можно вложиться в индексы российского, американского, японского, немецкого, китайского, австралийского фондового рынка.

Купить акции онлайн

Обучение

А вот самое беспроигрышное и перспективное направление для инвестирования – инвестиции в себя. Не жалейте денег на обучение, саморазвитие, повышение финансовой грамотности. Такие вложения окупятся сторицей.

Инвестировать в себя можно следующим образом:

- Посещая платные семинары.

- Приобретая книги, аудио- и видеоматериалы.

- Просматривая вебинары.

- Проходя обучающие курсы, уроки.

Среди самых топовых пособий по азам финансовой грамотности могу посоветовать:

- Разумный инвестор. Грэхем.

- Думай и богатей. Хилл.

- Путь к финансовой свободе. Шефер.

- Самый богатый человек в Вавилоне. Клейсон.

- Куда уходят деньги. Сахаровская.

- Как составить личный финансовый план. Савенок.

- Богатый папа, бедный папа. Кийосаки.

Покупайте акции «голубых фишек»

«Голубые фишки» – акции известных компаний с большой рыночной капитализацией. Капитализация – текущая стоимость всей компании. Рассчитывается как количество акций, умноженное на их цену.

В России 15 компаний, которые считаются «голубыми фишками»:

- Газпром

- СберБанк

- НорНикель

- Лукойл

- МТС

- Магнит

- Татнефть

- Новатэк

- Яндекс

- Роснефть

- X5 Retail Group

- Банк ВТБ

- Сургутнефтегаз

- Северсталь

- Алроса

«Голубые фишки» подходят начинающим инвесторам, потому что они надёжны. У таких компания устойчивые бизнес-модели, а риск банкротства минимален. Цена «фишек» не зависит от спекуляций или новостных поводов и поэтому менее изменчива.

Все российские «голубые фишки», кроме Яндекса регулярно выплачивают дивиденды. То есть инвестор может рассчитывать на доход, даже если акции не вырастут в цене.

Мифы об инвестировании

Отношение к инвестированию у многих неоднозначное благодаря распространенным заблуждениям:

- инвестиции требуют наличия крупной суммы или высокооплачиваемой работы – это не так, начинать можно и нужно с малого;

- требуется экономическое образование – не обязательно профильное образование, есть масса способов получить нужную информацию по этой теме;

- инвестиции слишком рисковы, по сути это как азартные игры. На самом деле это просто способ получения дохода, где все действия и риски должны быть просчитаны. Грамотная стратегия сводит потери к минимуму;

- мелкого вкладчика съедят крупные инвесторы – не обязательно, все зависит от способа инвестиций и стратегии;

- инвестирование отнимает все свободное время – инвестиции требуют временных вложений, но их можно свести к 1-2 часам в неделю;

- лучше делать один крупный взнос, чем 3-4 мелких – на самом деле лучше диверсифицировать вложения и инвестировать в разные проекты;

- много заработать все равно не получится – этого никто не знает, но не стоит рассчитывать стать миллионером на первой же сделке. Если действовать с умом, инвестиции дают отличные финансовые результаты на долгосрочном промежутке;

- гарантировать сохранность вложений способен только банк – у банков гарантии выше, но по сочетанию доходности и уровня риска есть гораздо более выгодные варианты.

Вложения в недвижимость

Покупка недвижимости — это всегда правильный вариант инвестиций. Если вдумчиво

подобрать объект, то он будет расти в цене и оставаться ликвидным продолжительное

время. Как правильно

инвестировать деньги в недвижимость? Есть два проверенных подхода:

- Покупка объекта на этапе старта

стройки. Жилье на этапе котлована продается на 20—30 % дешевле, чем после сдачи

в эксплуатацию. Соответственно, после завершения строительства недвижимость

можно продать со значительной выгодой. Такой инвестиционный подход требует внимательного

отношения к выбору застройщика. Также желательно минимизировать риски. К

примеру, в Москве 1,5—2,5

% от стоимости объекта можно застраховать от задержки сдачи объекта или

банкротства строительной компании. - Покупка жилой или коммерческой

недвижимости для ее последующей сдачи в аренду. Это хороший вариант для инвесторов, которые

нацелены на получение относительно небольшой, но стабильной прибыли. Если

купить квартиру в городе-миллионнике РФ, то стоимость объекта достаточно быстро вырастет, что

увеличит прибыльность вложений.

Вывод: выгодно инвестировать деньги в недвижимость можно, но для этого потребуется значительный стартовый капитал. Доходность будет существенно выше, чем по банковским депозитам, но и не слишком высокая. Несмотря на высокую ликвидность недвижимости, на полный выход из этого направления потребуется значительное время.

Краудинвестинг и краудфандинг

Если покупка акций и облигаций – это вложения в действующий бизнес, то краудинвестинг предлагает стать соинвестором стартапа.

Механизм действия:

- у предпринимателя появилась идея гениального проекта, но нет денег на его реализацию;

- он обращается на специальную площадку для сбора средств;

- если идея понравится инвесторам, они вкладывают деньги в проект;

- в результате каждый партнер ожидает получение прибыли после запуска нового производства и оказания новых видов услуг.

На практике это происходит редко. То есть риск такого инвестирования не просто большой, он огромный.

Краудфандинг больше похож на благотворительность. Вы также своими деньгами участвуете в каком-либо проекте. Например, выпуск нового фильма, книги, записи музыкального диска, создание мобильного приложения и пр. Но вознаграждением для вас будет не прибыль, а “спасибо” от организатора, билет в кино, компакт-диск с музыкой. Инвестированием такой процесс назвать сложно. Но кого-то может заинтересовать по причинам, не связанным с получением прибыли. Крупные и популярные площадки для краудфандинга:

- Planeta. Помогает воплотить в жизнь творческие идеи и социальные проекты.

- Boomstarter. Осуществляет сбор средств на экологические, творческие, социальные проекты. Финансирует бизнес-проекты и новые технологии.

Кто может стать инвестором

Инвестировать может любой человек, но торговать на бирже самостоятельно не получится. Для этого нужен посредник, у которого есть лицензия Банка России на биржевую торговлю. Им может быть брокер, доверительный управляющий или управляющая компания, если деньги будут вкладываться в паевые инвестиционные фонды.

Зачем нужен Банк России

Проверить лицензию посредника можно на сайте Центрального Банка.

Проверить управляющую компанию

Если обратиться к управляющему или управляющей компании, все решения о покупке и продаже активов будут выполнять доверительные лица — самому ничего делать не придется.

Брокер также будет выполнять поручения клиента на рынке — покупать и продавать, но изучать биржевые сводки, графики и статистику придется самостоятельно. Если этого не делать, можно вложить деньги в низколиквидные инвестиции и все потерять.

Приложение Тинькофф Инвестиций

Чтобы начать работать с брокером, нужно:

- Заключить с ним договор.

- Открыть и пополнить брокерский счет.

- Установить приложение для инвестиций.

Юридическое лицо тоже может стать инвестором. Например, инвестициями занимаются банки и инвесткомпании. Они используют деньги вкладчиков и торгуют на рынке ценных бумаг, зарабатывая на марже — разнице между суммой покупки и продажи акций, облигаций или векселей.

Вложение денег в интернете

Весь последний год экспериментировал с вложениями денег в интернете. Все начиналось с буксов, млм-ов и различных сёрфингов. Что я только не пробовал. Просматривал ночами страницы говно сайтов за какие-то мифические кредиты, кликал часами на рекламные банеры, переводил деньги совершенно незнакомым людям, которые рассказывали мне сказки, что строят кассы взаимопомощи. Потратив на такие проекты достаточное количество времени, я понял, что все они преследуют единственную цель — заработать на желающих заработать. Архитектура большинства проектов — пирамида, принцип которой всем знаком.

Далее, было знакомство с форумом mmgp.ru — крупнейшим инвестиционным форумом в СНГ, где тысячи людей каждый день обсуждаю вложения денег в интернете. Начитавшись различных тем, я решил начать уже более осознано инвестировать в хайпы. Хайпы — это проекты пирамиды, принимающие инвестиции и выплачивающие определенные проценты (около 5%) ежедневно. Я познакомился с людьми, активно зарабатывающими на хайпах и начал учиться анализировать срок жизни таких проектов. Т.к. анализ проектов занимал очень много времени, а прибыль плавала около нуля, вся эта мышиная возня мне быстро надоела

Тогда знакомые форумчане посоветовали обратить внимание на валютный рынок форекс, точнее на доверительное управление на рынке форекс. С этого и начались мои действительно выгодные инвестиции в интернете

Вложение в сайт-стартап

Для инвестора, который хочет направить средства на поддержку чьего-нибудь сайта, чрезвычайно актуальны все риски вложений в чужой развивающийся бизнес.

Интернет — сфера, функционирующая по очень специфическим законам, причём законы эти постоянно корректируются. Чтобы выявить начинание с большим будущим на самых ранних этапах, необходимо быть «в теме».

Не ленитесь потратить время на тщательный анализ приглянувшегося проекта. По возможности спросите совета у компетентных консультантов, благо найти их в Сети — не проблема.

Требуйте от стартаперов не красивых слов, а конкретных цифр, подробного прогноза окупаемости.

Диверсифицируйте

Диверсификация – распределение денег по разным ценным бумагам. Это базовое правило, которое помогает понять с чего начать инвестору, чтобы избежать потерь на бирже.

Например, не стоит инвестировать только в нефтегазовый сектор или IT-технологии. Так вы подвергаете себя рискам во время кризисов, которые могут сказаться на этих отраслях.

Если ваш инвестиционный портфель включает несколько отраслей, то падение одних будет компенсироваться ростом других. Поэтому инвестируйте в 10–12 компаний и разбавляйте портфель облигациями в той доле, которая будет соответствовать вашей терпимости к риску.

Диверсифицировать можно не только по отраслям, но и по странам. Поэтому присмотритесь к зарубежным акциям, например, «голубым фишкам» США: McDonald’s, Microsoft, Coca-Cola, Procter&Gamble и другие.

Золотые правила инвестирования

Мы рассмотрели главные принципы инвестирования, но этот список можно расширить и дополнить правилами, которых должен придерживаться каждый инвестор:

- Инвестор всегда должен чётко знать, сколько у него денег и во что они вложены, а также четко понимать, куда он инвестирует деньги.

- Личные доходы должны превышать личные расходы инвестора.

- Сначала нужно выделять деньги для инвестиций, а потом — на развлечения.

- Инвестируйте только те деньги, которые готовы потерять.Инвестиции — это риск. Никогда и нигде нет 100-процентной гарантии возврата инвестированных средств.

- Не принимайте поспешных решений. Инвестиции должны быть хорошо продуманы.

- Своевременно выводите свои деньги из рискованных или ошибочных инвестиций.

- Постепенно наращивайте свои инвестиции. Со временем это приведёт к существенному увеличению богатства.

- Старайтесь уменьшать ненужные траты.

Куда стоит инвестировать деньги 2022 – прогнозы и мнение экспертов

Самостоятельно изучать инвестиционный рынок, его тренды, и делать прогнозы на следующий год – нелегкая задача. Стоит внимательно изучить мнение экспертов в области инвестирования. К сожалению, доступность информации предполагает не всегда высокое ее качество, поэтому не пытайтесь вкладывать деньги, посмотрев одно видео на YouTube, где модно одетый молодой человек на фоне башен Москва-Сити вещает о сумасшедших процентах при вкладе в его новую уникальную инвестиционную компанию.

Все написанное выше в статье основано на мнениях экспертов, совпавших несколько раз в различных источниках. Например, вот таблицы оценки привлекательности инвестиций по данным tinkoff.ru.

На таблицах видно, что высокотехнологичным отраслям прогнозирован высокий рост, а значит, они сейчас обладают высокой инвестиционной привлекательностью.

Обратимся к другому источнику – начальник управления анализа рынков «Открытые Инвестиции» Антон Затолокин в своем интервью для издания РБК утверждает, что ожидается продолжение роста акций крупнейших IT-компаний мира.

Энди Хект, эксперт издания investing.com, говорит о росте биржевых сырьевых товаров и акций сырьевых и промышленных компаний, сравнивая золото с другими сырьевыми товарами.

Видно, что сырьевые товары обгоняют золото по темпам роста, и эта тенденция переходит и на 2022 год. То же самое утверждают эксперты tinkoff.ru.

Зайдя в сеть в поисках экспертного мнения, можно растеряться от обилия противоречивой информации. Тема инвестиций и заработка на них интересует множество людей, вместе с этим большое количество мнений выражается с претензией на экспертное. Если вы желаете сохранить и преумножить капитал, включайте свой скептицизм на максимум, и проверяйте несколько раз прочитанное.

Инвестирование в ПАММ-счета и ПАММ-портфели

Этот вариант вложения средств создан для людей, которые хотят

получать прибыль от высокодоходных инструментов, но не желают или не могут

разбираться в тонкостях валютных и фондовых бирж, рынка акций и других

направлениях. Такие проекты

позволяют передавать средства в доверительное управление профессионалов

трейдинга.

Трейдеры получают прибыль со своей же доходности, поэтому они

заинтересованы в эффективной работе. В среднем доходность успешного ПАММ-счета

составляет 4—10 % в месяц, и это при следовании стратегии умеренных рисков.

Даже при консервативном подходе можно получить годовой доход на уровне 25—30 %.

Чтобы оценить перспективность ПАММ-портфеля, нужно

рассмотреть такие моменты:

- продолжительность

ведения счета; - общая

сумма инвестиций; - общая

доходность за весь период существования.

Конечно, ни один брокер не сможет гарантировать определенный уровень доходности или отсутствие убытков. Поэтому в этой сфере нужно тоже внимательно относиться к управлению рисками. Необходимо вкладывать деньги в несколько ПАММ-счетов с разным уровнем риска. Периодически следует выходить из портфелей, которые продолжительное время показывают убытки.

Вывод: передача инвестиционных средств в доверительное управление позволяет минимизировать риски при ожидании достаточно высокой прибыльности. Это хорошее решение для начинающих инвесторов.