Заявление в банк о погашении кредита. Образец заполнения и бланк 2020 года

Заявление в банк о погашении кредита – общее название двух видов заявлений, касающихся абсолютно разных предметов.

Файлы в .DOC:Бланк заявления в банк о погашении кредитаОбразец заявления в банк о погашении кредита

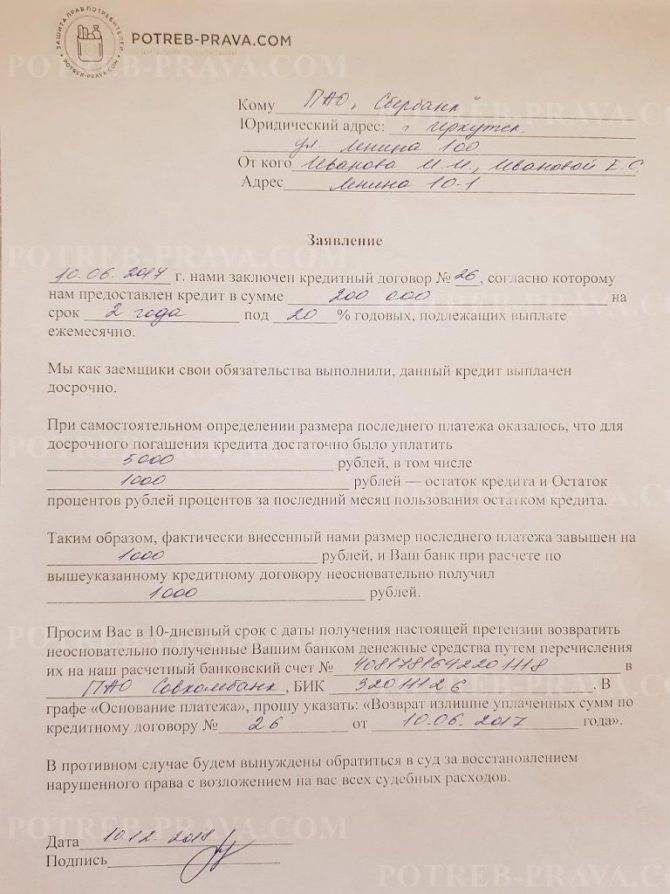

Так, заявлением о погашении кредита будет называться как письменное оспаривание ошибочных действий банка по начислению процентов на уже погашенный кредит, так и письменно выраженное желание кредитополучателя досрочно погасить кредит.

Несуществующий кредит

В случае если по уже погашенному кредиту приходит извещение банка о наличии задолженности или задолженность списывается с карты бывшего кредитополучателя в безакцептном порядке, следует написать в банк соответствующее заявление, извещающее банк о том, что кредит был погашен.

При этом к заявлению следует приложить платежные документы, свидетельствующие о закрытии кредита.

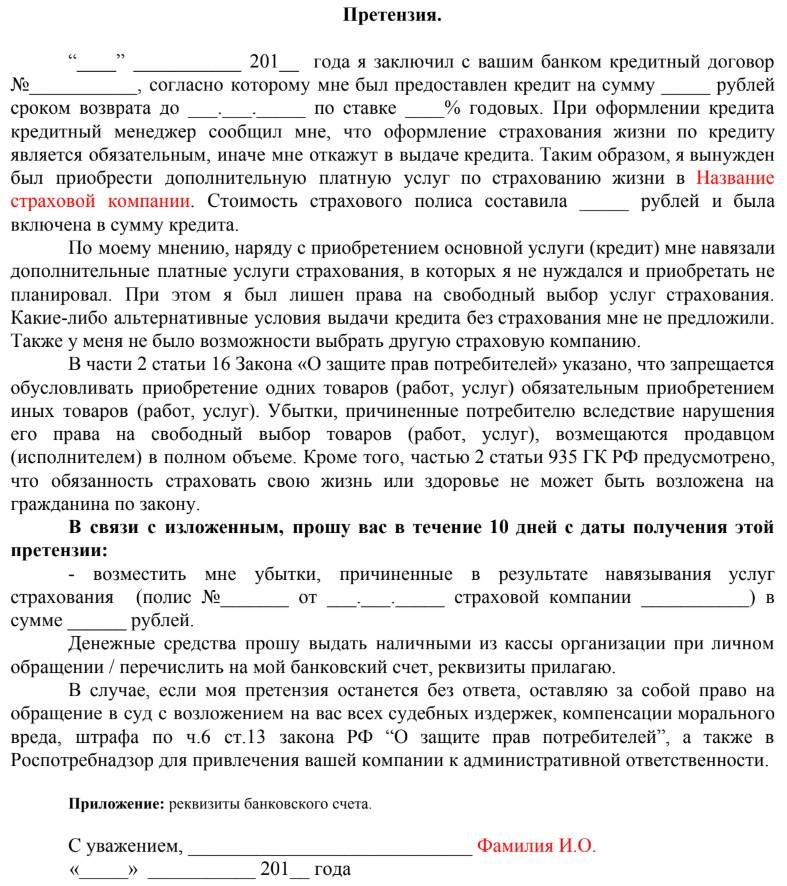

Если несуществующая задолженность была снята в безакцептном порядке, заявление получает характер претензии к банку о неосновательном обогащении и о возврате незаконно списанных сумм.

В рамках претензии клиент банка имеет право требовать, помимо возврата денег, еще и возмещения морального вреда и других видов ущерба и затрат, так или иначе связанных с незаконным списанием средств.

Досрочное погашение

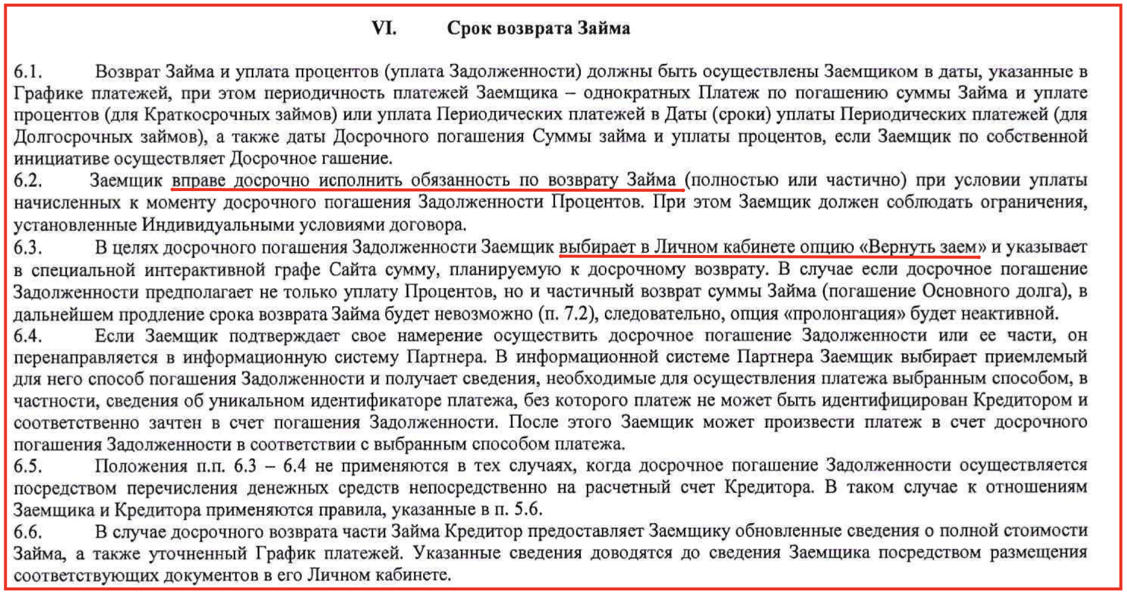

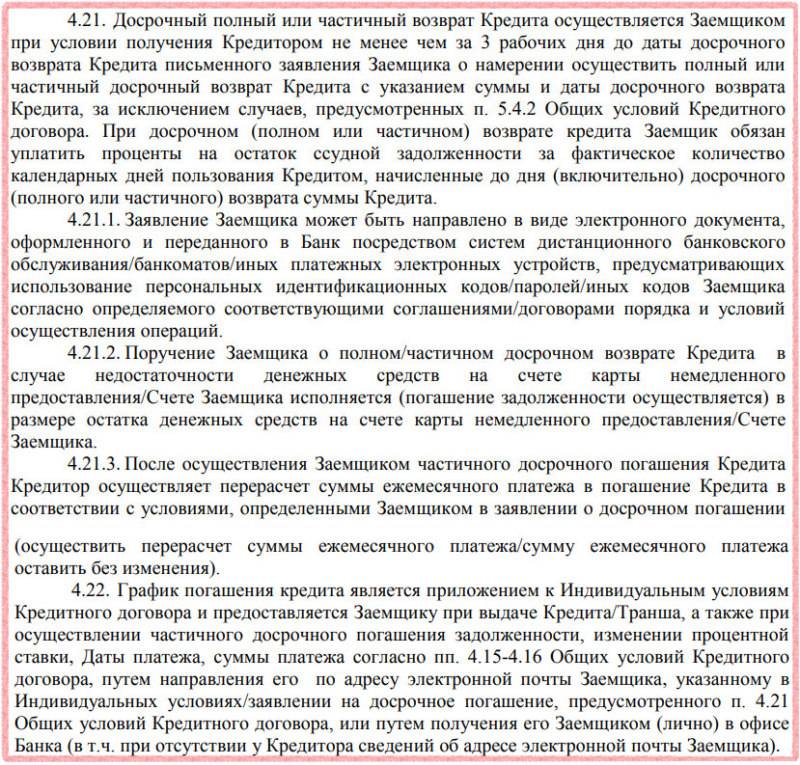

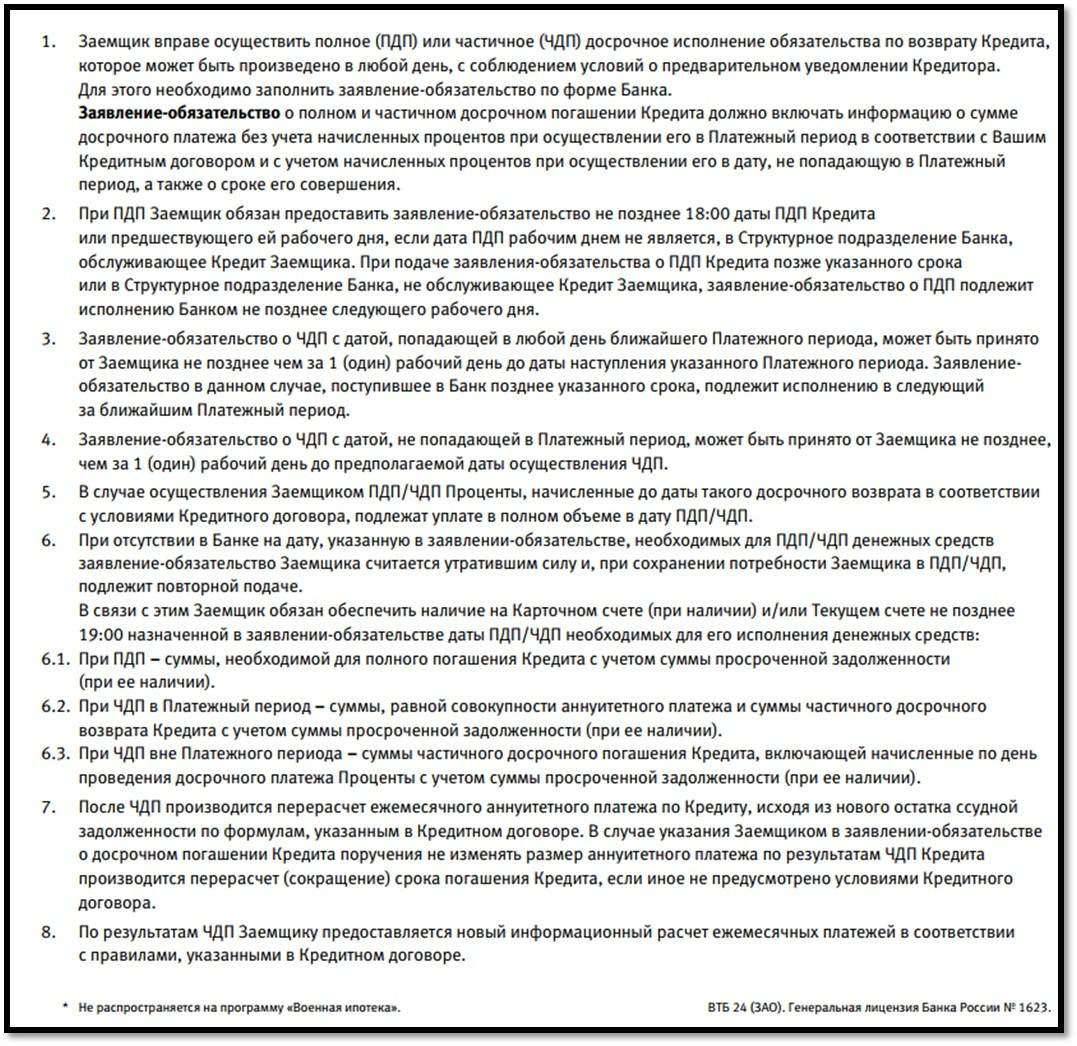

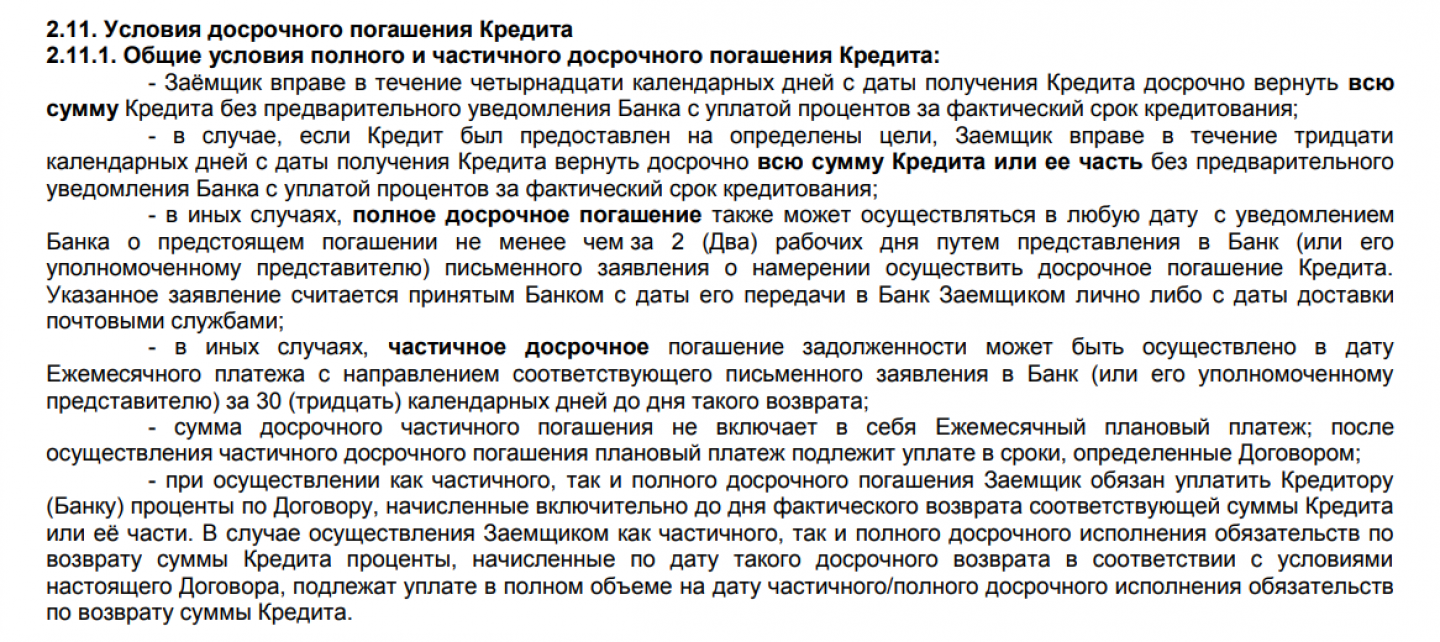

Заявление, выражающее желание кредитополучателя закрыть кредит досрочно является формой уведомления о намерениях клиента реализовать предоставленное ему ФЗ-284 от 19 октября 2011 года право досрочного погашения кредитной задолженности в порядке одностороннего решения.

В соответствии с положениями вышеуказанного закона, банк не может чинить клиенту препятствий в осуществлении намерения при условии соблюдения клиентом правил досрочного погашения, равно как не обладает правом начисления пени или штрафов в связи с досрочным погашением и своей, таким образом упущенной выгоды.

Однако за банком закреплено право рассмотрения заявлений о досрочном погашении кредита в течение 30 дней с момента его поступления.

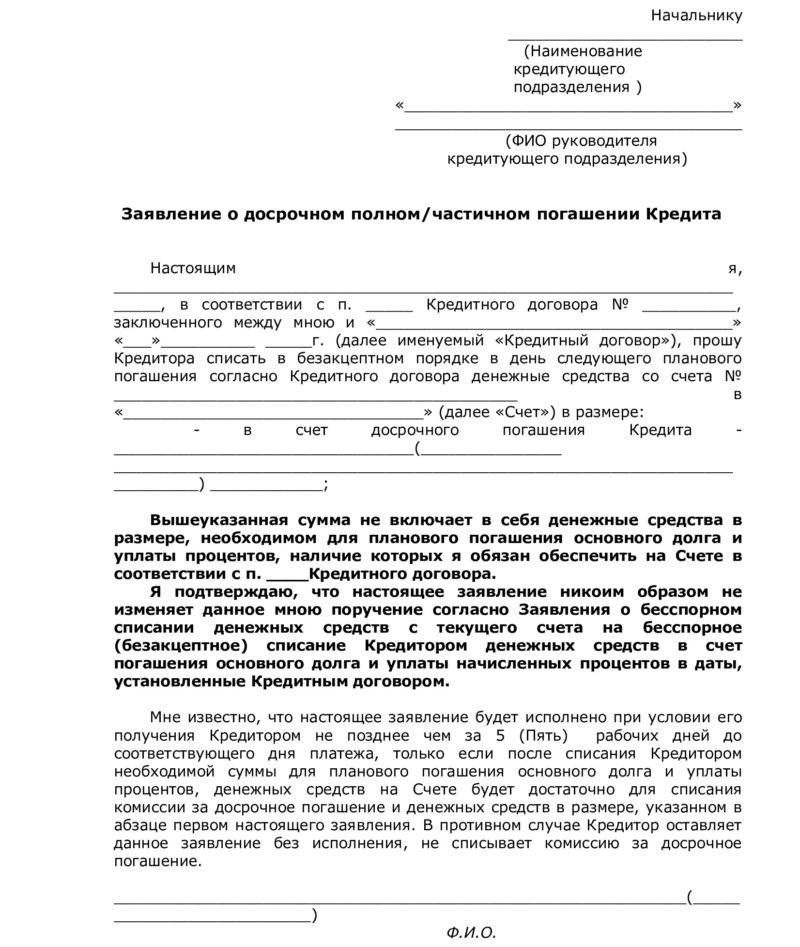

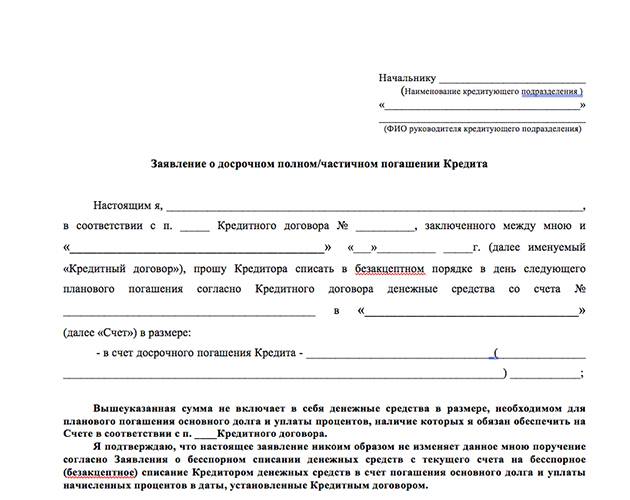

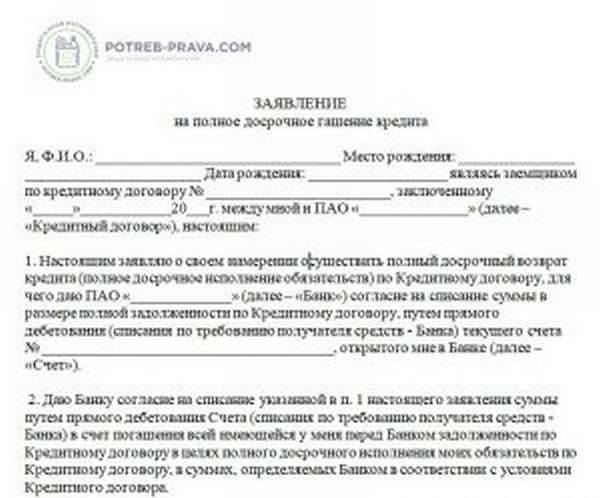

Структура заявления о досрочном погашении

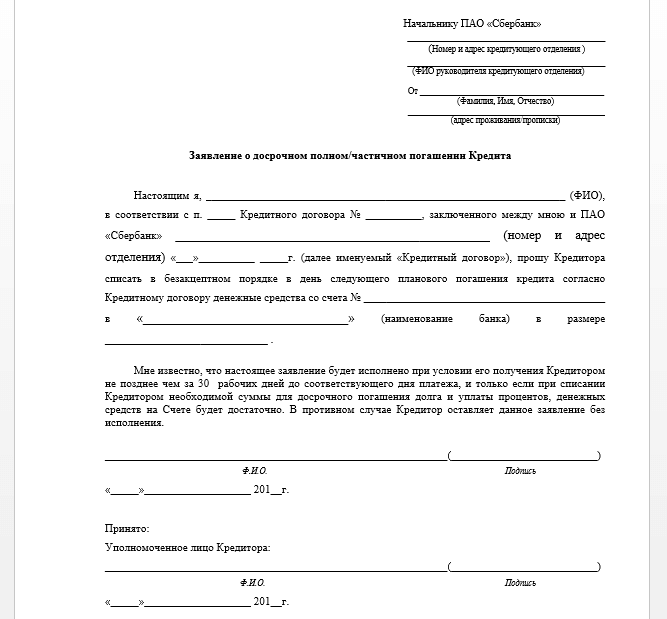

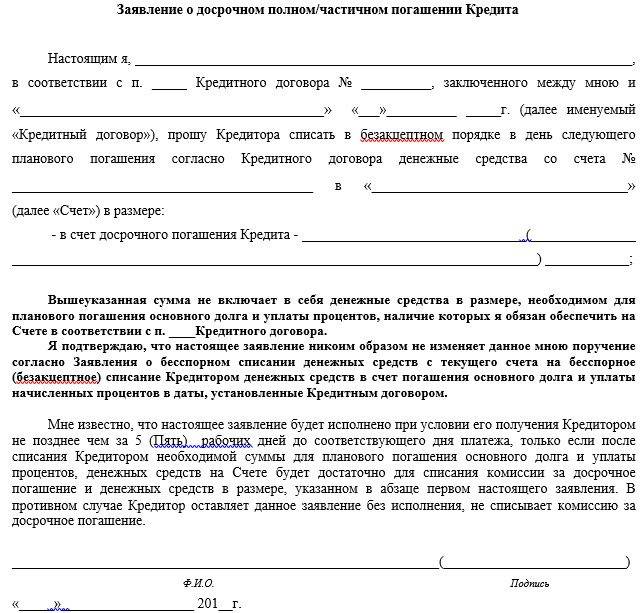

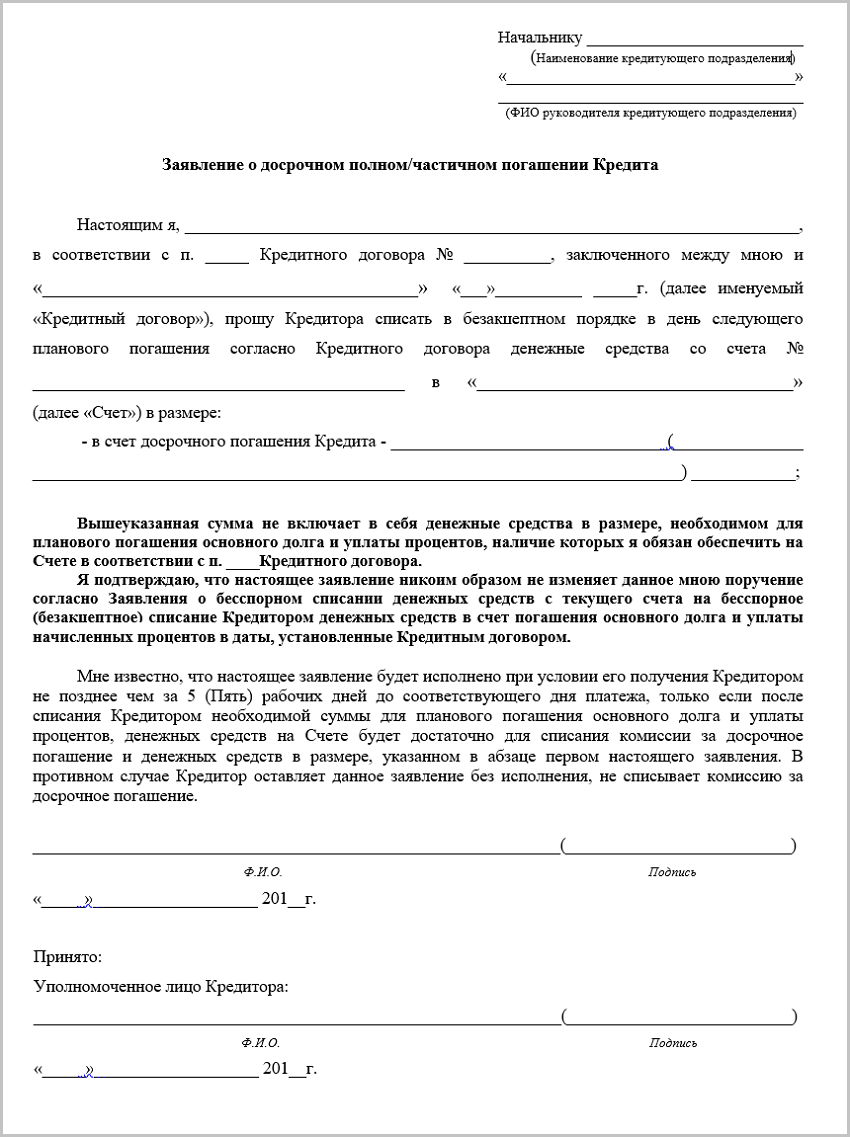

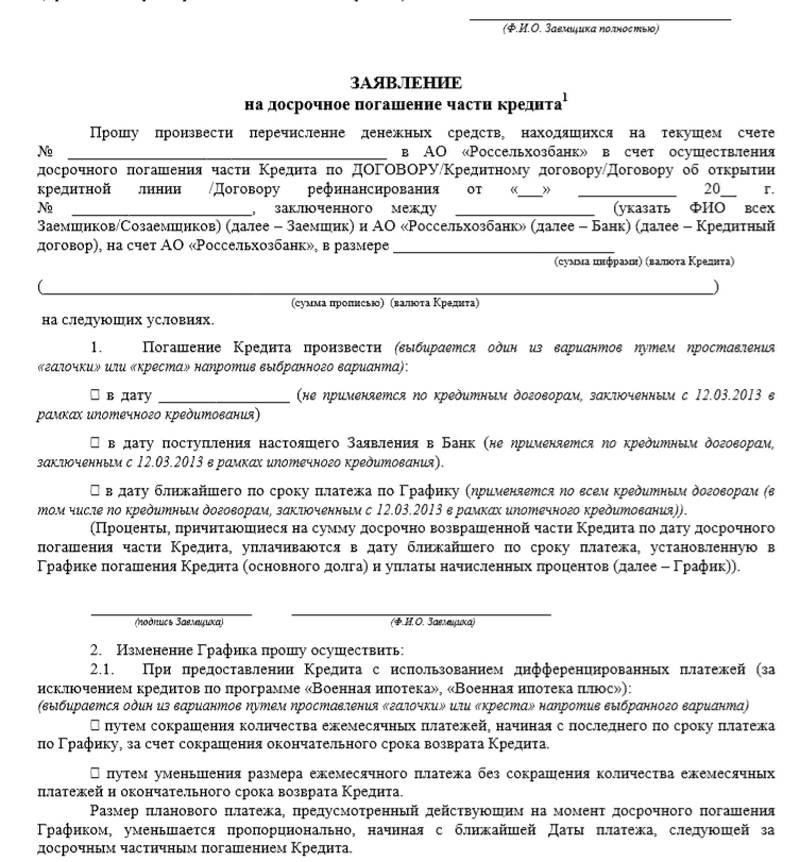

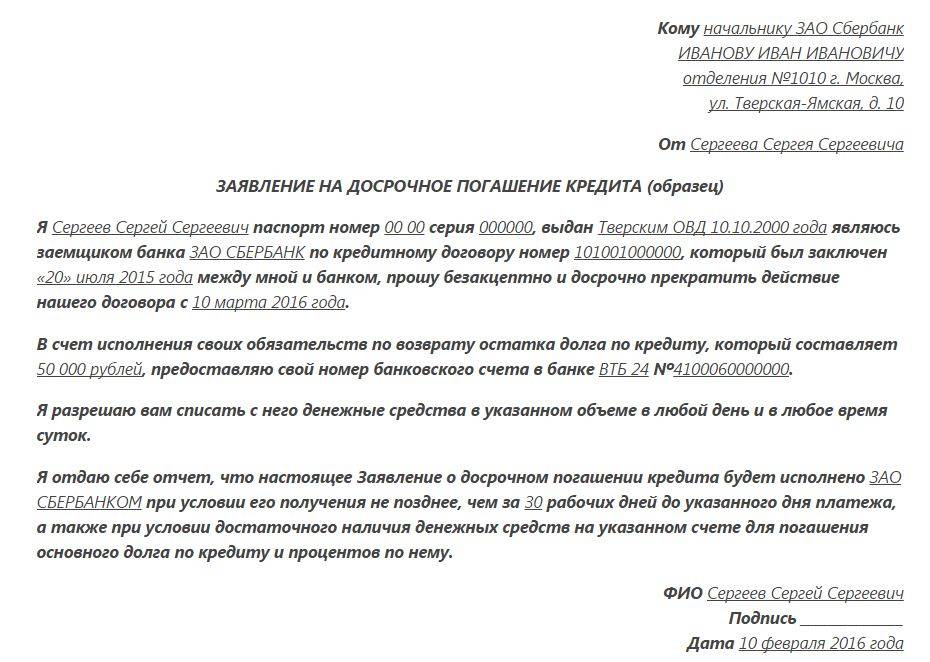

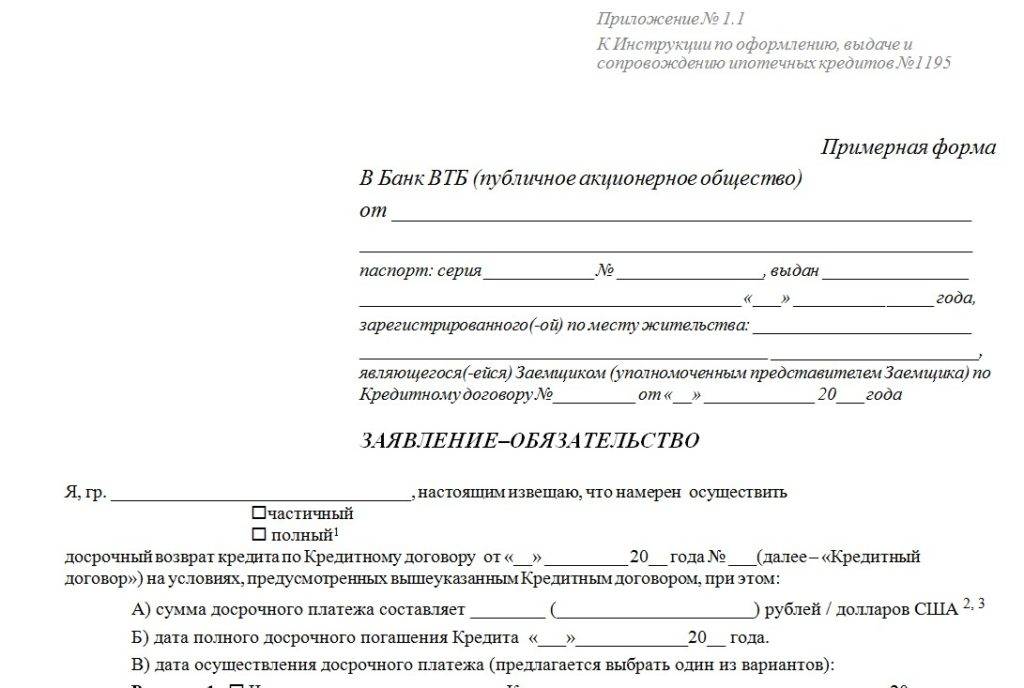

Любое заявление в банк составляется в произвольной форме, если только в самом банке не разработан бланк унифицированной формы для обращений клиентов.

Заявление, написанное в произвольной форме, должно содержать в себе следующие структурные элементы:

- наименование банка с указание номера филиала и его дислокации. Если есть сведения, то можно указать и ФИО руководителя (директора) банка или филиала. Тем не менее, отсутствие ФИО не будет являться ошибкой;

- ФИО (или наименование для юридических лиц), паспортные данные, номер кредитного договора и дата его заключения;

- описательную часть, включающую в себя объяснение причин написания заявления. Например «10.10. 18 года был заключен договор кредита на сумму 1 млн. рублей. На настоящий момент общая сумма задолженности составляет 500 000, который я намерен погасить досрочно 10.10.21 года и тем самым закрыть кредит»;

- дату составления заявление и подпись заявителя.

Заявление желательно составить в двух экземплярах, на одном из которых банковский служащий проставить подпись и печать о получении. Этот экземпляр будет храниться у заявителя, как подтверждение факта направления заявления.

Подготовка к закрытию кредита

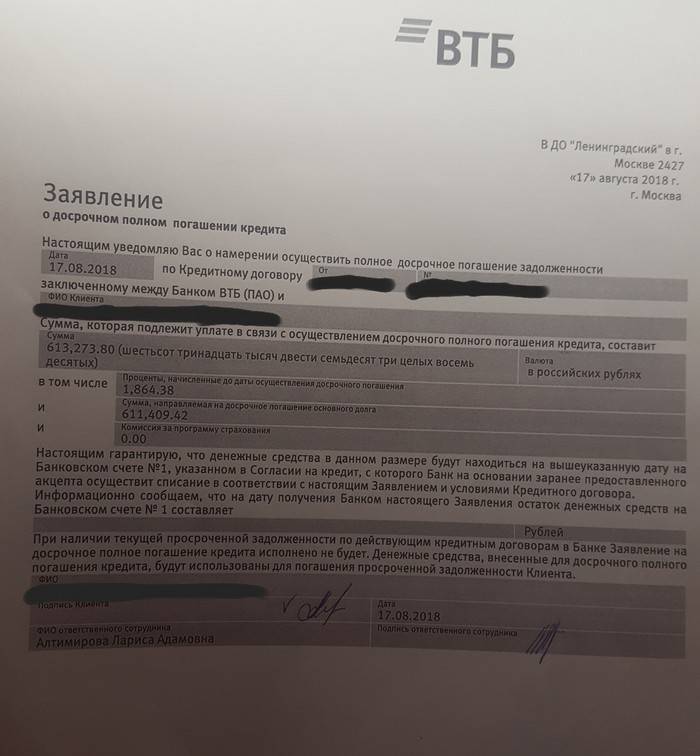

Существует два вида погашения – полное и частичное. При полном погашении кредита кредитополучатель погашает в полном объеме тело кредита и проценты за время пользования кредитными средствами.

В заявлении о досрочном погашении кредиты клиент банка указывает день, в который намерен осуществить окончательный расчет.

В момент окончательного расчета клиент банка получает справку об отсутствии задолженности.

Частичное погашение подразумевает уменьшение тела кредита с соответствующим уменьшением размера ежемесячных платежей.

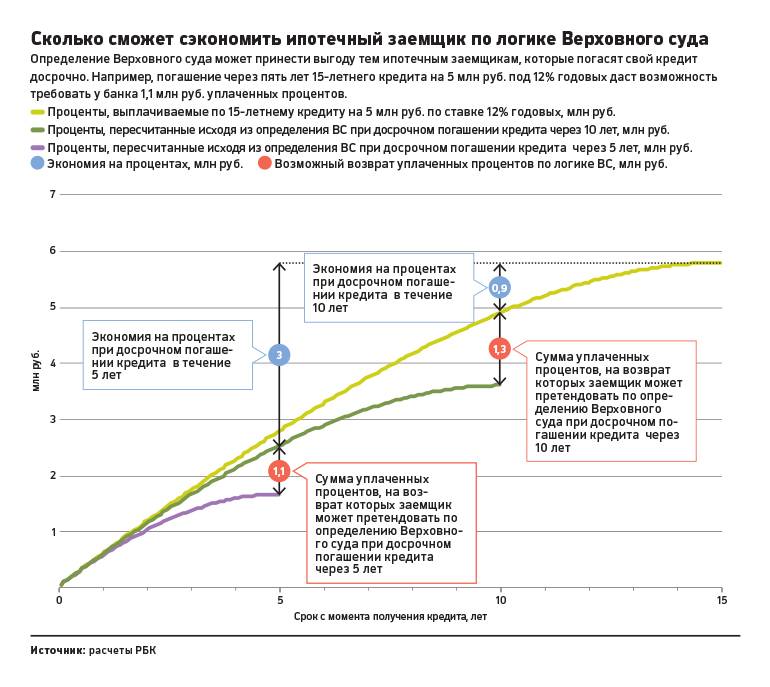

Возврат процентов

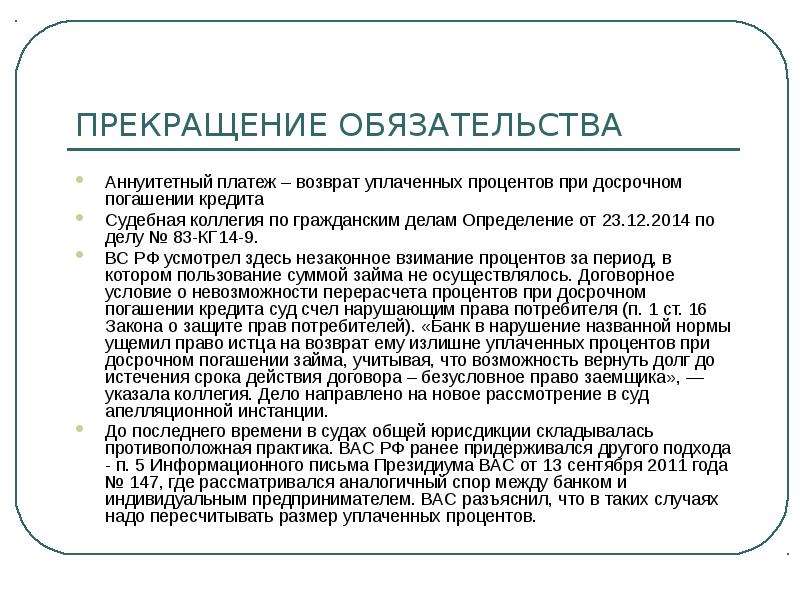

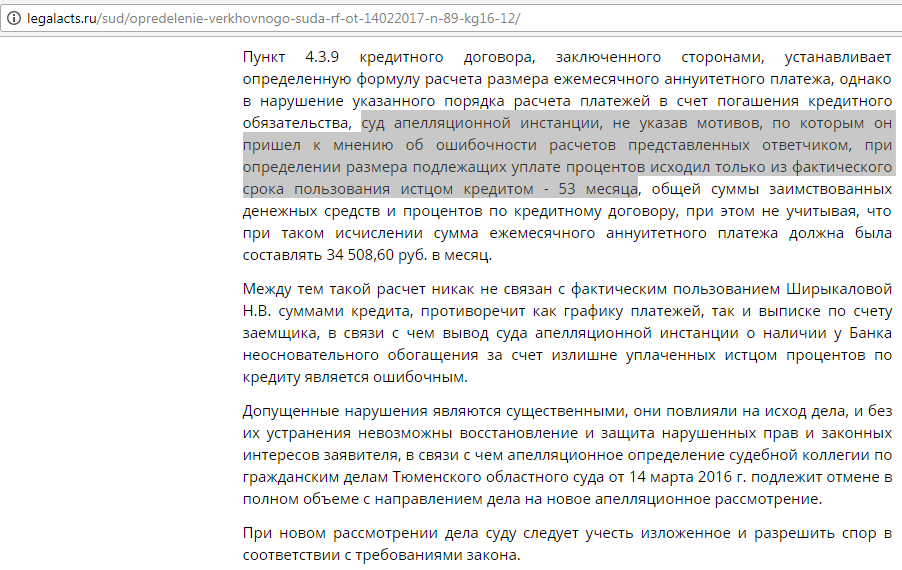

При досрочном погашении кредитов с аннуитетным способом погашения следует пересчитать все выплаченные платежи. Дело в том, что при закрытии кредита аннуитетного вида банк получает излишние платежи. Для их возврата после закрытия кредита и получения справки об отсутствии задолженности, потребуется написать в банк заявление на возврат процентов.

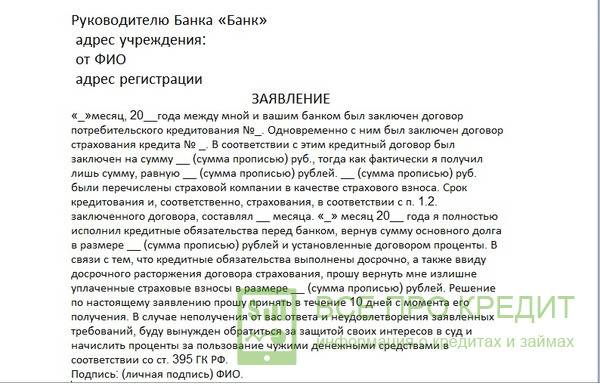

В заявлении необходимо указать:

- наименование банка;

- ФИО кредитополучателя, номер договора и дату его заключения:

- дату полного погашения кредита с приложением копии справки об отсутствии задолженности;

- номер счета, на который банку будет предложено перевести излишне выплаченные проценты.

Не исключено, что банк любыми путями попытается отказать в удовлетворении заявления. В этом случае необходимо получить от банка письменный отказ и обратиться с жалобой в суд, в ЦБ РФ или Роспотребнадзор.

Как вернуть проценты по кредиту при досрочном погашении в Сбербанке

С юридической точки зрения любой заемщик, который полностью досрочно погасил кредит, имеет право на возврат процентов. Но фактически заявлять о своем праве не всегда целесообразно. Когда в этом мало смысла?

- Если оплата кредита осуществляется по дифференцированной схеме. Когда оплачиваешь в первой половине срока договора львиную долю долга, в том числе и «тело» кредита, неиспользованный процент будет ничтожно мал или его вовсе не будет.

- Если срок кредитования слишком короткий. При оформлении кредита на 3 месяца процент будет совсем небольшим и распределяться он будет более или менее равномерно на каждую выплату. Так что даже если клиенту насчитают возврат, он не будет стоить бумаги, на которой нужно излагать свое требование.

Перед тем как рассматривать вопрос о возврате процентов, нужно изучить свой график погашения долга.

- Полное, досрочное погашение долга произошло уже ближе к концу действия договора. Когда остается 2-3 выплаты по договору, клиент может сделать досрочное погашение, но гасить он будет «тело» кредита, поскольку проценты уже были выплачены. В этом случае, он может потребовать возврат неиспользованных процентов, но сумма будет совсем невелика.

Для некоторых это дело принципа. Тогда можно понять, почему человек требует возврат, когда он переплатил банку 20 000 рублей в виде процентов, а вернул потом 200 рублей. «Ни одной лишней копейки банкам кровопийцам».

Совсем другое дело, когда клиент должен оплачивать долг в течение 5 лет, а возвращает его в полном объеме через 2 года. В таком случае писать заявление нужно обязательно, ведь при аннуитетном способе погашения, в первой половине срока договора банк взимает с заемщика проценты за все 5 лет. Но ведь деньгами то заемщик пользовался только 2 года, а проценты за оставшиеся три года он выплатил впустую. При таком раскладе есть шанс забрать назад кругленькую сумму, осталось выяснить, как это сделать.

Для начала заемщик должен сам исполнить обязательство в полном объеме. Для этого ему нужно узнать какую сумму он должен Сбербанку на текущий момент. После этого должник оставляет заявку установленной формы. В ней он указывает сумму, которую он желает внести досрочно и дату, в которую он желает это сделать. Далее заемщик вносит сумму вплоть до копейки на счет списания и дожидается списания суммы. После этого кредитная организация должна закрыть его кредитный счет. На следующем этапе бывший уже заемщик запрашивает у банка справку об отсутствии обязательств и только после этого обращается за возвратом процентов.

Сначала подается заявление на возврат. Его бланк клиенту предоставляет сотрудник отделения Сбербанка. В нем вы укажите:

- свои паспортные данные;

- сведения о кредитном договоре;

- существенные условия договора, по которому клиент досрочно погасил обязательства;

- номер карты либо счета, на который банку следует сделать возврат.

К своей заявке бывший заемщик прикладывает полученную в банке справку об отсутствии обязательств и копию кредитного договора. Для рассмотрения документов, производства расчетов и перечисления денег, Сбербанку потребуется до 5 рабочих дней. При необоснованном затягивании процесса возврата, или если возврат будет осуществлен не в полном объеме, клиент имеет право обратиться к руководству отделения банка, к вышестоящему руководству в надзорные органы или суд.

Многие заемщики до сих пор полагают, что банки стараются работать больше вне правового поля и уж если банк «отжал» какую-то сумму у должника, то назад он ее ни за что не вернет. Мы не будем говорить за все банки, но Сбербанк точно работает в правовом поле, и если заемщик обратится за возвратом и на то будут основания, деньги ему без проблем и проволочек вернут. Будучи клиентом Сбербанка, субъект имеет реальную возможность вернуть деньги и воспользоваться своим законным правом, это 100% информация.

Что до «овчинки и ее выделки», то можете сами посчитать. Учитывая нынешнюю схему составления графика платежей, которую использует Сбербанк и при условии, что заемщик гасит кредит в первой половине срока, при ставке 16% годовых, он может вернуть до 8% суммы займа в виде неиспользованных процентов. Много это или мало, решает заемщик в каждом конкретном случае. Ну, например, если был взят кредит на 100 000 рублей на 2 года под 16% годовых и был погашен через 1 год, вернуть можно до 8000 рублей. Вроде и мелочь, а устроить посиделки, в широком кругу, чтобы отметить досрочное погашение кредита, хватит!

Итак, мы описали процедуру возврата части процентов по кредиту при досрочном его погашении, обосновали, почему это нужно делать и рассказали в каких случаях по этому поводу стоит «заморачиваться», а в каких не стоит. Надеемся, представленные нами сведения принесут пользу. Удачи!

Расчет суммы к уплате

Заемщик вправе самостоятельно посчитать причитающуюся ему сумму. Сделать это не так сложно:

- Необходимо взять график погашения кредита, который был дан при заключении договора. Там посмотреть сумму начисленных процентов за все время пользования заемными средствами.

- Посчитать срок погашения кредита и количество уплаченных процентов.

- Стоимость за весь период кредита разделить на срок займа и умножить на фактическое время погашения кредитных обязательств. Полученная сумма означает проценты, которые должны были быть оплачены за срок пользования.

- Переплата составит разницу между уплаченными процентами и количеством процентов за фактическое пользование ссудой.

Невзирая на такие простые действия, описанные ранее, в действии по возврату процентов есть свои особенности:

- Прежде чем прийти в кредитное учреждение с заявлением, необходимо уточнить в договоре, а есть ли вообще такая возможность. Некоторые банки прописывают в договоре некоторые ограничения по срокам и суммам возврата.

- Перед обращением в финансовую организацию необходимо самостоятельно рассчитать сумму, которая подлежит возврату по закону. Однако самостоятельные подсчеты — это, скорее, подстраховка, чтобы знать хотя бы примерную сумму. При внесении средств стоит руководствоваться цифрой, озвученной сотрудниками банка, при этом выплатить необходимо все до копейки, иначе процедура не будет считаться совершенной.

Согласно постановлению Верховного суда, заемщик должен оплачивать стоимость обязательств только с момента выдачи кредита до его фактического погашения. Вернуть стоимость за использованный период невозможно.

На ранних сроках выплат заемщик может отказаться от кредита

Новый закон предусматривает возможность отказаться от недавно оформленного кредита. Если это нецелевой займ, то в течении 14 дней клиента может обратиться в банк и без подачи предварительного уведомления сразу же закрыть долг полностью с выплатой процентов согласно количеству дней пользования кредитными средствами.

Если речь о целевом кредите, то допускается полное или частичное закрытие кредита без предварительного уведомления в течении 30 дней с даты подписания договора с аналогичным перерасчетом начисленных процентов согласно количеству дней, в которые заемщик пользовался средствами.

Что это такое

Каждый выданный банком займ подразумевает помимо основного долга (тела кредита) и расходы на его обслуживание.

Такие займы состоят из:

- начисляемых процентов;

- комиссий;

- единовременных платежей.

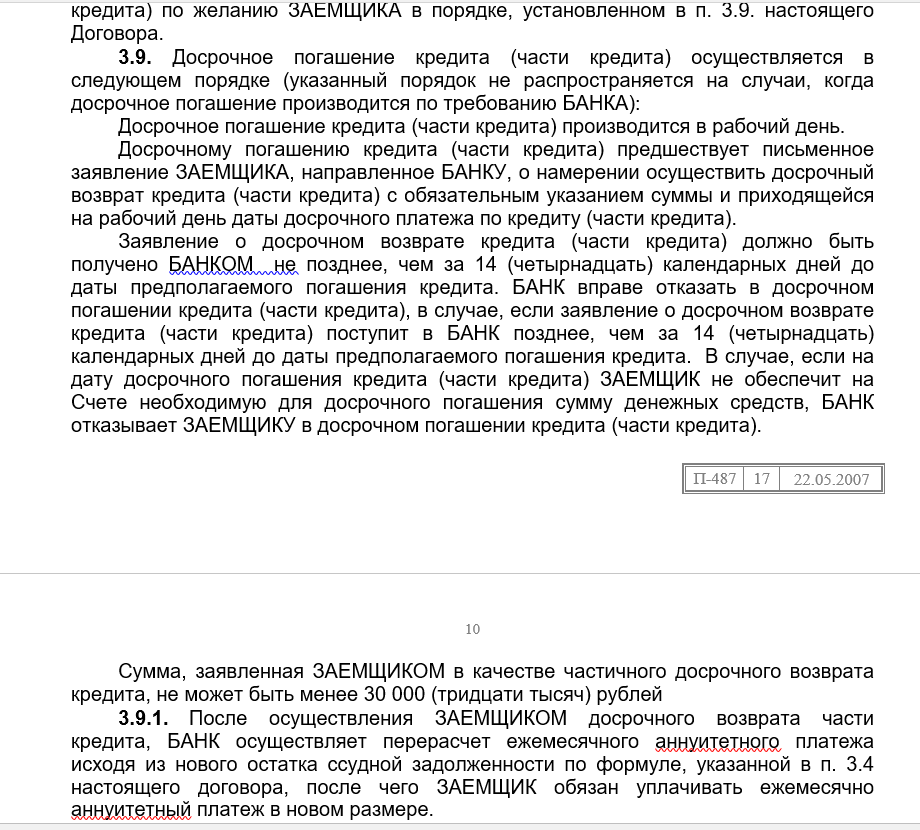

Если ссуда погашается досрочно, то клиент банка имеет возможность сократить эти дополнительные расходы. Об этом подробно расписывается в условиях договора – юридического соглашения между банком и заемщиком, в части прав и обязанностей сторон. Выдержка из типичного банковского договора, ч. 25.2, регламентирует такое право заемщика:

Законодательно досрочное погашение ссуды регламентируется поправками к ст. 809 и ст. 810 ГК РФ. Следует сказать, что до недавнего времени заемщики такого права не имели, пока не были внесены поправки к этим законам.

Это касается и ссуд, взятых в период до принятия поправок, т.е. до 01.11.2011 года. Такое право заемщика реализуется при одном условии: нужно уведомить банк о своем намерении досрочно погасить ссуду за 30 дней до даты его реализации.

Причем банкам предоставляется право на свое усмотрение корректировать этот период в сторону уменьшения. В соответствии с п. 2 ст. 810 ГК РФ проценты за пользование ссудой в этом случае должны быть начислены только до даты фактического пользования ею. Что это значит?

Если, например, договор был оформлен на период 36 месяцев, а погашен в течение 24 месяцев, то проценты должны быть начислены банком только за 24 месяца.

«Почта Банк» – Как вернуть страховку в течении 14 дней?

Период охлаждения – это период, на протяжении которого заемщик может расторгнуть страховой договор и вернуть полную стоимость страховки. До 2018 года этот временной промежуток составлял всего 5 рабочих дней – именно столько времени отводилось клиенту для подачи заявления об отказе в страховании.

- клиент оформляет добровольное страхование;

- в течение 14 дней после подписания полиса не произошло ни одной страховой ситуации;

- страхователем является сам заемщик. Поэтому легче вернуть индивидуальную страховку. Заемщики, оформившие коллективную страховку, постоянно проигрывали судебные тяжбы, пытаясь вернуть страховую премию. Однако в октябре 2017 года Верховным судом было вынесено определение по делу № 49-КГ 17-24. Это решение позволило признавать заемщика страхователем и давало ему право возвращать премию в период охлаждения;

- должно пройти меньше 14 дней со дня выдачи полиса (день подписания не считается). Например, полис подписан 25 июня, значит, с 26 июня нужно отсчитывать 14 дней.

Если все эти условия соблюдены, то шансы вернуть страховку без обращения в судебные инстанции достаточно высоки.

Юристы советуют все претензии по возврату страховки оформлять в письменном виде. Разговоры по телефону с сотрудниками банка и страховщика ничего не дадут, и заемщик может запросто пропустить период охлаждения.

Согласно законодательству, при не наступлении страхового случая страховые компании должны возвращать застрахованным лицам, если они обращаются с соответствующим заявлением в течение 14 календарных дней с момента оформления договора.

Выплаты производятся в полном размере, зависящем от тарифов СК и суммы займа. Если за год было заплачено вперед 3% от кредита в 500 000 руб., размер для возврата составит 15 000 руб.

В некоторых банках и СК предусмотрен увеличенный «период охлаждения». Например, в Сбербанке он может быть повышен до 30 календарных дней. Договоры с «Почта Банком» данное условие не содержат, поэтому на обращение дается 2 недели.

В течение двух недель можно обратиться с отказом от следующих видов полисов:

| Вид | Когда производятся выплаты |

|---|---|

| Страхование жизни | При наступлении тяжелой болезни, смерти или инвалидности |

| Страхование имущества | При потере заемщиком работы банку выплачивает деньги СК |

| Страхование имущества и Страхование транспорта (КАСКО) | Выплата при утрате застрахованного имущества осуществляется страховщиком |

| Страхование имущества | Если по вине клиента СК был причинен вред другим лицам |

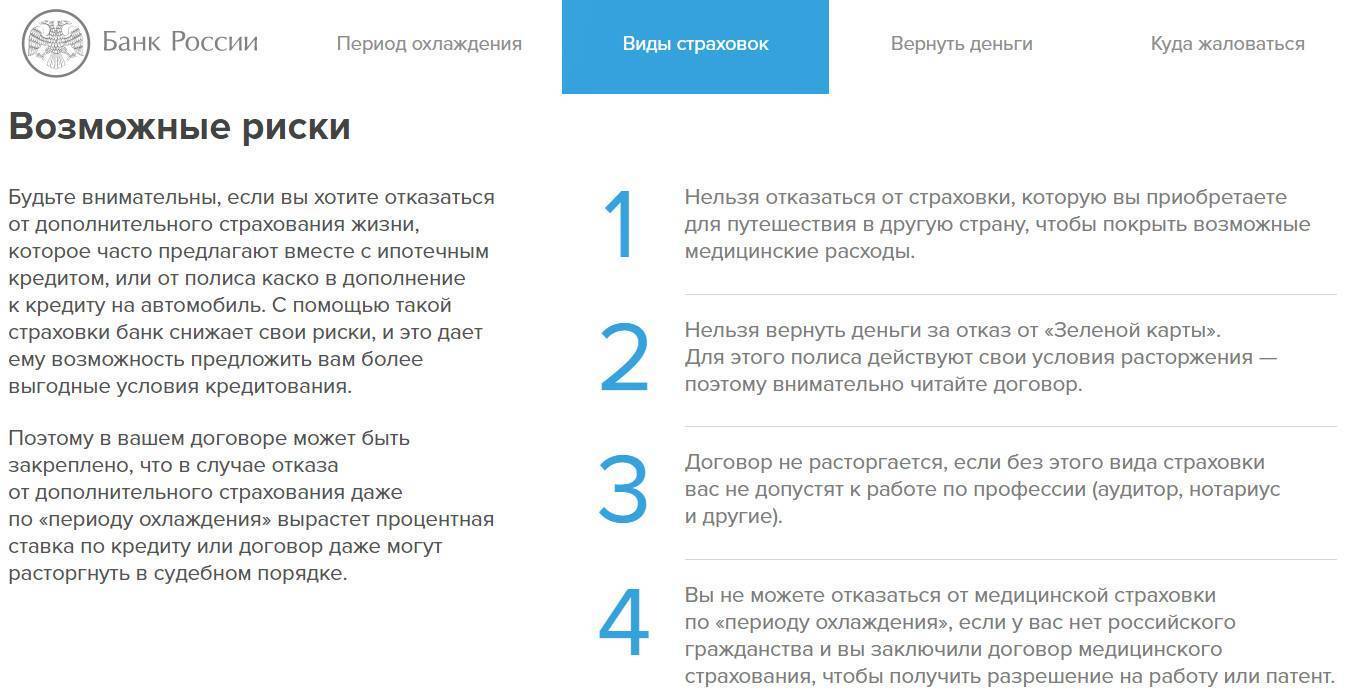

Важно! Нельзя отказаться от полиса, приобретаемого для поездки в другую страну. Также невозможен отказ от страховки, купленной для трудоустройства иностранными гражданами.. При оформлении кредитов чаще всего приобретают страхование жизни и здоровья либо от безработицы

От данных видов полисов отказаться можно

При оформлении кредитов чаще всего приобретают страхование жизни и здоровья либо от безработицы. От данных видов полисов отказаться можно.

Если страховка включена в стоимость кредита, в возврате уплаченной премии могут отказать, зато снизится размер ежемесячных платежей.

Можно ли вернуть страховку, если период «охлаждения» прошел?

Все зависит от вида договора и условий, которые в нем прописаны. Если заключен договор индивидуального страхования, то вернуть премию можно и после 14 дней, если такие положения есть в соглашении.

«Почта Банк» возвращает уплаченную премию и по истечении «периода охлаждения» при условии досрочного погашения задолженности перед кредитором.

Например, если клиент решил погасить кредит досрочно. Согласно законодательству, в таком случае СК рассчитывает сумму пропорционально количеству неиспользованных дней по полису.

В соответствии с ч.3 ст. 958 ГК РФ, если возврат не связан с гибелью застрахованного имущества или прекращением застрахованного предпринимателя своей деятельности, СК вправе отказать в перечислении денег, если договором не предусмотрено иное.

Если заемщику оформлена коллективная страховка, то получить обратно деньги спустя 2 недели невозможно.

или Поможет ли суд?

На рассмотрение заявки об отказе от страхования сотрудникам банков дается 10 дней. Если оно затянулось, заемщик может подать претензию, после чего у кредитора есть еще 10 дней на реагирование (Закон о правах потребителей, статья 22). Если ответа не поступило, или он не устраивает заемщика, ему дано право на судебную защиту своих интересов.

В том случае когда банк отказался удовлетворить заявление о возврате/выплате страховой суммы, необходимо подавать исковое заявление в суд. В обязательном порядке нужно внимательно изучить документ о кредитовании и страховой договор.

Иск подается в районный суд. Клиент банк сам решает, в какой именно: по месту его жительства или по месту нахождения филиала банка (статья 29 ГПК). Госпошлина по подобным искам не уплачивается.

Были примеры, когда истцы проигрывали дела о возврате денег за навязанное страхование именно из-за того, что невнимательно читали документацию. Таких случаев судебная практика насчитывает из года в год огромное количество.

Отказ от страховки рассматривается судами с большим неудовольствием. Это, как правило, долгие и нудные процессы.

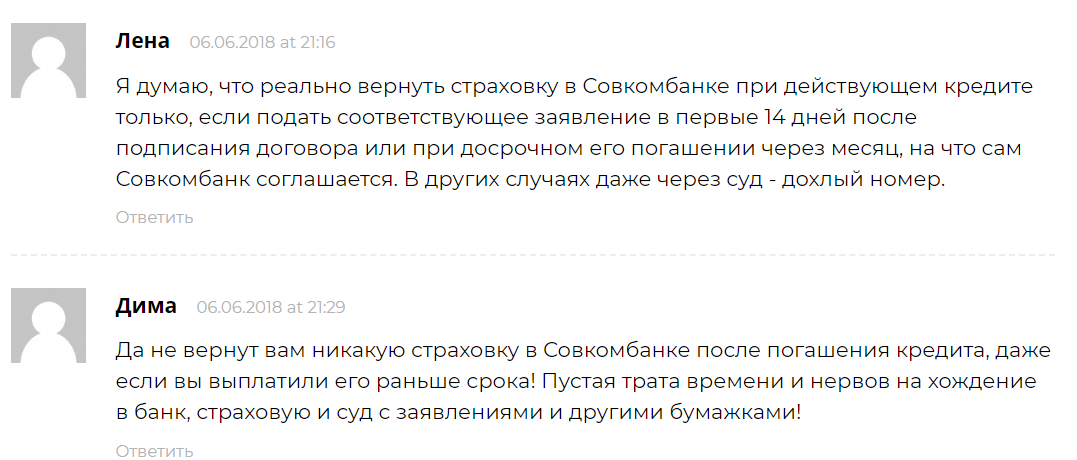

Мнения некоторых людей:

Практика показывает, что нередко суд выносит отказ. Обусловлено это тем, что заемщик самолично подписал страховой контракт. Это обозначает, что он изучил все правила предоставления страховых услуг и отказа от них. А Совкомбанк в нем прописывает, что деньги за страховку не возвращаются ни при каких условиях.

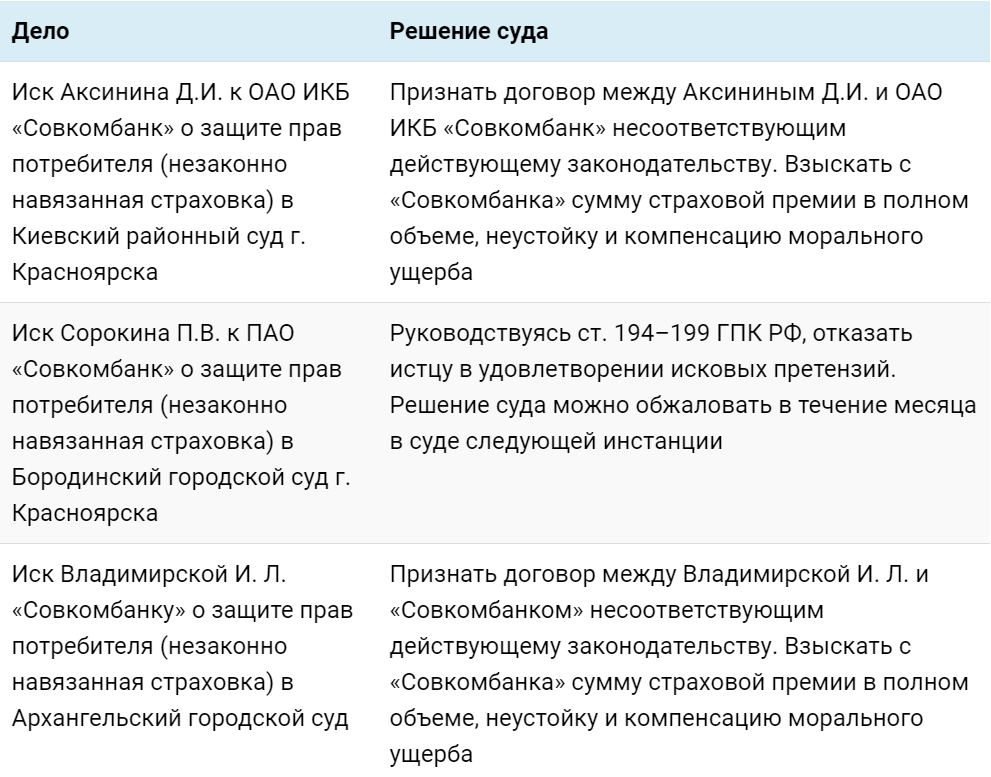

Хотя здесь все индивидуально, есть примеры, когда истцы выигрывали дела, а когда проигрывали:

Рекомендации Цетробанка России:

Как узнать сумму переплаченных процентов

Согласно статье 10 Закона «О защите прав потребителей» каждый заемщик имеет право запросить у кредитора информацию, как происходило начисление и списание процентов по договору.

Для этого потребуется обратиться в центральный офис банка по месту получения кредита и написать заявление. Документ заполняется на имя управляющего. В нем следует указать:

- личные данные;

- номер кредитного соглашения;

- требование о предоставление подробного отчета.

В рамках закона банк обязан принять документ и выдать копию клиенту, на которой будет указан номер входящей корреспонденции. На полученное заявление потребуется подготовить ответ, в течение 10 дней.

Как показывает практика, ответ в течение указанного срока предоставляют только крупные и стабильные банки, которые дорожат своей репутацией. Небольшие финансовые учреждения ссылаются на то, что вся необходимая для клиента информация отображена в кредитном соглашении.

При получении отказа можно оформить жалобу в Центральный банк. Направить обращение можно лично в офисе ЦБ, по почте или через официальный портал. Лучше воспользоваться последним вариантом отправления жалобы, поскольку он помогает сэкономить время.

Некоторые клиенты для экономии времени делают расчет самостоятельно

Однако важно понимать, что для этого необходимы математические знания

Ссылка на документ: Закон РФ от 07.02.1992 г. № 2300-1 «О защите прав потребителей»

Рационально ли гасить кредит раньше срока?

Если вы обращаетесь в банк за ипотечным кредитом, то навряд ли у вас есть солидная денежная сумма на руках. Вы рассчитываете, что за определенный период рассчитаетесь по займу и, возможно, даже берете ипотеку на максимальный срок, чтобы рассчитаться пораньше и сэкономить.

Стоит ли гасить кредит раньше срока? Рациональнее это делать тогда, когда вы платите проценты не аннуитетными, а дифференцированными платежами. Дело в том, что при дифференцированных платежах сумма, перечисляемая вами ежемесячно в банк состоит из основного долга и процентов не в равном соотношении. Выплачивая кредит раньше срока, вы существенно экономите на процентах. При аннуитетных платежах сумма процентов и тела кредита в платеже всегда одинаковая. В этом случае нужно будет подавать заявление при досрочном погашении долга.

Порядок действий при возврате процентов

Алгоритм выглядит так:

- Написать заявление о погашении раньше срока и внести денежные средства.

- После закрытия ссуды взять справку об отсутствии долга.

- Рассчитать сумму к возврату.

- Подать заявление.

- Получить выплату или обратиться в суд в случае отказа.

Кредитное соглашение не должно включать скрытые сборы, дополнительные проценты за обслуживание, плату за открытие или закрытие счета, выдачу или досрочное закрытие займа. Все платежи должны быть оглашены заемщику до подписания договора и отражены в графике погашения. Любые незаконные платы могут быть возвращены. Осуществить это можно либо своими силами, либо с помощью юристов, отправив заявление в банк.

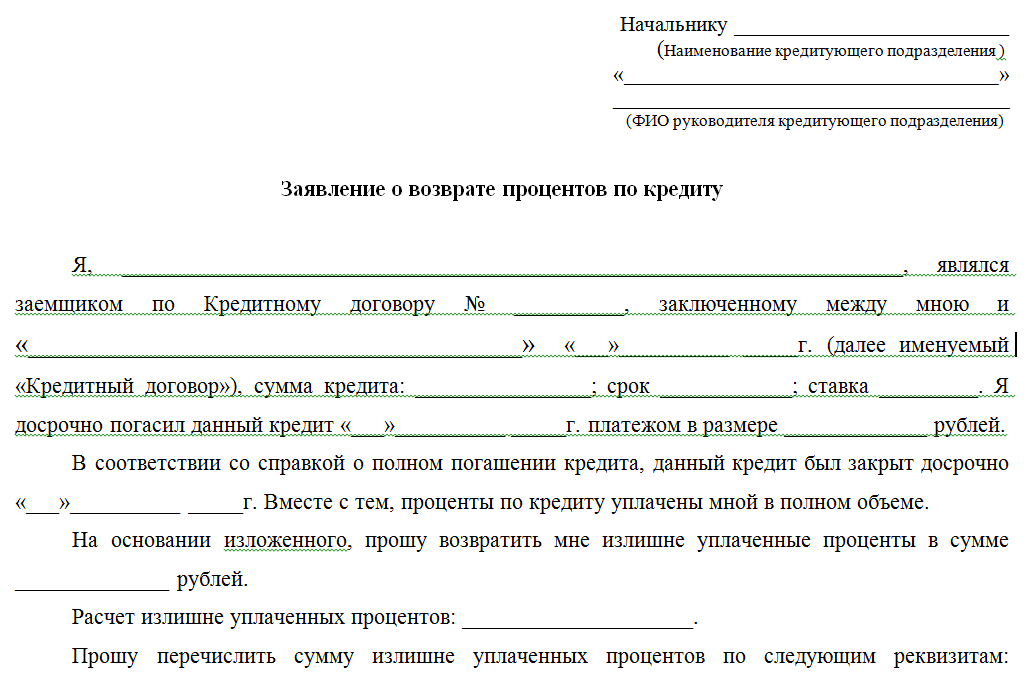

Как написать заявление

Каждое банковское учреждение обычно предоставляет специальную форму, которую клиент заполняет для возврата переплаты. Если ее нет, то заявление позволительно написать в свободной форме. Там надо указать:

- паспортные данные;

- название учреждения;

- номер договора и дату заключения;

- параметры соглашения;

- дату и сумму оплаты;

- сведения о закрытии долга;

- сумму процентов;

- требование о возврате суммы;

- реквизиты, на которые будут перечислены средства;

- оповещение об обращении в суд при отказе;

- подпись и дату.

Если адвокат помогает составить заявление, это должно быть занесено в документ. Он будет действовать в течение 3 лет.

Необходимые документы

Ко времени подачи заявления требуется иметь при себе:

- Паспорт.

- Кредитный договор.

- Справку о закрытии кредита раньше срока.

Надо предварительно сделать ксерокопии всех документов, потому как в отделении могут попросить оставить у них дубликаты договора и справки.

Что делать в случае отказа

Некоторые банки умалчивают о возможности возврата и находят причины отказать заемщику. Если такое произошло, то вопрос может быть решен в суде. Для этого целесообразно пойти в местный исполнительный орган. Гражданин может сделать это как своими силами, так и обратившись к специалистам. Обычно суды на стороне заемщиков, расходы несёт финансовое учреждение. У клиента должен быть договор, справка об уплате долга, письменный отказ кредитора вернуть деньги.

Прежде чем идти в финансовую организацию с просьбой о возврате переплаты необходимо внимательно ознакомиться с условиями договора. Многие организации предусматривают возврат переплаты при досрочном закрытии займа, а другие прописывают в договоре, что у заёмщика не получится вернуть деньги.

О том, как вернуть переплату, рассказывают в этом видео:

Вернуть проценты нелегко, есть определенные нюансы. Именно потому требуется сначала уделить время тщательному изучению кредитного договора.

Условия оплаты для ипотеки

У банковских ссуд бывают разные наименования в зависимости от их использования. Это деньги на открытие собственного дела, на покупку бытовой техники, жилья или автомобиля.

Порядок возмещения средств

Крупные финансовые корпорации России (Сбербанк, ВТБ, Россельхозбанк) возвращают переплаченные средства за кредит, если клиент погасил заранее всю сумму.

В законе о налогообложении граждан предусмотрен пункт о возвращении 13% (налога на доходы физических лиц) от суммы, потраченной на жилье или выплаты ипотечного, а также другого целевого займа (на покупку земли, автокредит)

В законе о налогообложении граждан предусмотрен пункт о возвращении 13% (налога на доходы физических лиц) от суммы, потраченной на жилье или выплаты ипотечного, а также другого целевого займа (на покупку земли, автокредит)

При желании возврата средств через налоговые органы важно обратить внимание на назначение заемных средств. Процентную ставку 13%, налоговый вычет получают от стоимости жилья, оформленного в ипотеку, и процентов

Чем больше сумма взноса, тем активнее пересчитываются проценты при досрочном закрытии ипотеки

Поэтому лучше вносить большие суммы не каждый месяц, а когда накопится определенная сумма. Для этого открывают вклад с капитализацией процентов. Право возврата процентной ставки имеется также при рефинансировании кредитов. Суммы лишне уплаченных процентных ставок по ипотеке внушительные, ведь оплата происходит не один десяток лет

Чем больше сумма взноса, тем активнее пересчитываются проценты при досрочном закрытии ипотеки. Поэтому лучше вносить большие суммы не каждый месяц, а когда накопится определенная сумма. Для этого открывают вклад с капитализацией процентов. Право возврата процентной ставки имеется также при рефинансировании кредитов. Суммы лишне уплаченных процентных ставок по ипотеке внушительные, ведь оплата происходит не один десяток лет.

https://youtube.com/watch?v=oI5_RLRaqko

Ошибки заемщиков

Распространенной ошибкой является неправильное погашение задолженности и закрытия ипотеки или потребительского кредита. Пополнить счет большой суммой будет недостаточно

Важно правильно пройти всю процедуру до конца. Сначала клиент обращается к менеджеру банка, пишет заявление и вносит денежные средства на свой счет. Частично досрочное погашение ипотеки предполагает составление дополнительного соглашения к основному договору, так как при списании денежных средств назначается новая сумма платежа

Поэтому самостоятельный расчет может скрывать ошибки и неполное погашение кредита. Погрешность в несколько рублей приведет к штрафам

Частично досрочное погашение ипотеки предполагает составление дополнительного соглашения к основному договору, так как при списании денежных средств назначается новая сумма платежа. Поэтому самостоятельный расчет может скрывать ошибки и неполное погашение кредита. Погрешность в несколько рублей приведет к штрафам.

Частично досрочное погашение ипотеки предполагает составление дополнительного соглашения к основному договору, так как при списании денежных средств назначается новая сумма платежа. Поэтому самостоятельный расчет может скрывать ошибки и неполное погашение кредита. Погрешность в несколько рублей приведет к штрафам.

Например, заемщик остался должен банку 7 рублей, и в следующем месяце на них начисляется годовая ставка. Клиент считает, что кредит погашен, банк начисляет штраф. Неправильный расчет может обернуться не в пользу добросовестного заемщика. Такая же проблема возникает при правильном расчете платежа кредитным специалистом и полной оплатой долга. Заемщик забыл написать заявление на закрытие счета, поэтому денежные средства списываются каждый месяц согласно платежу по договору. Чтобы избежать негативных последствий, каждое действие заемщика рекомендуется подтверждать в письменной форме.

Точно рассчитать уплаченные суммы можно с помощью калькулятора, зная ставку процентов и количество месяцев использования средств. Однако банки вводят в заблуждение своих клиентов, прописывая в договоре строку о запрете возврата или делая отметку об обязательной уплате процентов в полном размере в дату досрочного погашения. Эти условия нарушают права заемщика, даже если в договоре стоит его подпись. Обращение в суд будет положительным решением, потому что закон на стороне потребителя.

Точно рассчитать уплаченные суммы можно с помощью калькулятора, зная ставку процентов и количество месяцев использования средств. Однако банки вводят в заблуждение своих клиентов, прописывая в договоре строку о запрете возврата или делая отметку об обязательной уплате процентов в полном размере в дату досрочного погашения. Эти условия нарушают права заемщика, даже если в договоре стоит его подпись. Обращение в суд будет положительным решением, потому что закон на стороне потребителя.

Перед заключением договора с кредитной организацией необходимо изучить все пункты документа, особенно это касается строк с мелким шрифтом или помеченных звездочкой. Любой гражданин имеет право на досрочную выплату займа. Все, что было зачислено в банк больше установленного, должно возвращаться клиенту. При этом не взимается комиссия и штрафы за услугу.

Особенности

Как только прошло досрочное погашение займа, можно получить часть его стоимости. Вернуть процент по кредиту реально, но надо учитывать некоторые особенности. В платеж могли быть внесены скрытые дополнительные сборы и комиссии. Например, за выдачу кредита или оплату. Предоставляя заемщику эти услуги, банк заблаговременно прописывает отсутствие возможности возврата переплаченной суммы.

Погашаться займ должен в соответствующем порядке. Как только платеж пройдет, заемщик должен взять подтверждающий документ об оплате полной суммы, что обезопасит его от возможных штрафов в результате технических сбоев систем. При досрочном погашении, будь то полное или частичное, проценты необходимо будет выплатить лишь за фактическое время пользования деньгами, а также из оставшейся суммы основного долга. Можно ли вернуть проценты? — к сожалению, уплаченные ранее проценты вернуть невозможно, ведь они являются платой банку за то, что тот дает клиенту возможность пользоваться его деньгами.

Также стоит учесть и другие факторы:

- В некоторых банках есть правило, что досрочно нельзя погасить кредитные обязательства, если они были взяты в течение месяца.

- У каждой финансовой организации существуют свои условия досрочного погашения.

- Выплата займа досрочно не избавляет от обязательства внесения ежемесячных платежей до предполагаемой даты списания суммы, в счет досрочного погашения.

Кредитные учреждения постоянно пытаются заработать на заемщиках, увеличивая прибыль. Но клиент вправе возвратить сумму процентов за:

- Переплаченные проценты при полной оплате стоимости кредита.

- Оплату комиссии за открытие счетов, при оформлении займа, если информация о них не указана в договоре или других бумагах, которые клиент подписывал.

- Иные скрытые сборы при оформлении ссуды.

- Приобретение страхования жизни или имущества в оговоренные страховщиком сроки.