Урок 3 – Меняйте мышление

Как упоминалось выше, важно осознать, что деньги – не зло, а

способ получить желаемое. Деньги могут быть эквивалентом стоимости труда или

товаров, услугу, инструментом для обмена

Существует множество когнитивных эффектов, связанных с

деньгами и мешающих нам изменить отношение к ним:

- Замалчивание. Во многих культурах не говорят о деньгах, потому что это табуированная тема. Неприлично спрашивать о заработке, распространяться о тратах и доходах, что ведет к неправильному восприятию денег, как чего-то грязного.

- Напряжение. Часто деньги вызывают у людей амбивалентные чувства: радость и разочарование, любовь и ненависть. Многие из нас не знают, как адекватно реагировать на свой и чужой заработок.

- Искажение. Деньги, заработанные тяжелым трудом, сложно тратить, создается ощущение, будто от сердца отрываешь. Легко доставшиеся деньги тратятся быстро, не остается неприятного осадка.

- Пороговая сумма. У людей есть пороговая сумма, превышая ее, они меняются в поведении. Это может сумма заработка или сумма расходов. Порог зависит от среды и воспитания.

- Долг. Для людей в СНГ жить в долг огромный стресс. Кредиты, одалживания у друзей, ипотеки даются морально тяжело, в то время как за границей многие пользуются кредитными картами и спокойно относятся к долговым обязательствам.

Проанализируйте перечисленные эффекты, и поймите, что деньги не должны вызывать стресс, напряжение, о них можно говорить, тратить не должно быть тяжело, обозначьте для себя пороговую сумму и подумайте, что изменится, если ее достичь.

4 шага к финансовой мечте

Понятие богатство для каждого человека свое. Кто-то считает, что богатство измеряется количеством денег, которое у него есть. Другие полагают, что богатство измеряется количеством предметов роскоши, которыми они владеют. Поэтому постоянно покупают дорогие автомобили, особняки и прочие предметы роскоши. Мы предлагаем измерять богатство количеством времени, которое вы можете потратить на себя и свою семью, при этом не задумываясь о «хлебе насущном».

Понятие богатства неразрывно связано с понятием финансового благополучия. Финансовое благополучие – это такое состояние в нашей жизни, когда мы можем жить в свое удовольствие и не заботиться о деньгах для удовлетворения своих потребностей. Различают четыре стадии финансового благополучия.

Стадия 1: Финансовая безопасность. На данной стадии мы способны удовлетворить свои базовые потребности и при этом не работая для этого. К таким потребностям можно отнести оплату жилья, минимального набора продуктов питания, пользование общественным транспортом и медицинские услуги, например. Каждый сам в праве определять объем своих базовых потребностей.

На этом же этапе нам нужно сформировать свою «подушку» финансовой безопасности. Размер которой, обычно, равен 3-6 общим месячным расходам.

Стадия 2: Финансовый достаток. На данной стадии мы способны не только покрыть свои базовые потребности, но и позволить немного больше. Например, несколько раз сходить в ресторан или купить понравившуюся одежду. Это все при условии, что мы нигде не работаем.

Стадия 3: Финансовая независимость – данная стадия характеризуется тем, что нам совсем не нужно работать для поддержания текущего образа жизни. То есть, все ваши ежемесячные расходы покрываются вашим пассивным доходом.

Стадия 4: Финансовая свобода – На этой стадии мы не только способны покрыть все свои ежедневные расходы, но у нас ещё остаётся достаточно денег, чтобы позволить себе приобретение предметов роскоши или путешествовать. Жить там, где захотим и как.

Для чего нужна финансовая грамотность?

Ну в самом деле, за колбасой в магазин сбегать или джинсы купить обходился как-то без этих знаний. Машину купил в кредит не хуже, чем у соседа. Телефон тоже отличный: последняя модель. Да, все так. Но давайте попробуем ответить себе честно:

- Я живу от зарплаты до зарплаты?

- Я часто занимаю деньги или беру микрозаймы до получки?

- Мне постоянно не хватает денег?

- Новый автомобиль (квартира, телефон…) куплен в кредит или на собственные средства?

- Я уверен в своей платежеспособности, если завтра попаду под сокращение, увольнение или заболею?

- Могут ли близкие люди положиться на меня?

- Я смогу позволить себе на пенсии жить в свое удовольствие?

К моему большому сожалению, ответы на вопросы вам никто не даст! Нас не учат со школьной скамьи платить по счетам, планировать бюджет, вести учет финансов, копить и преувеличивать накопленное. Разбираться в тонкостях кредитов и ипотек, отличать актив от пассива и уж тем более акции от облигаций. Вот для чего вы должны знать азы финансовой грамотности. И прививать эти знания лучшего всего с детского возраста.

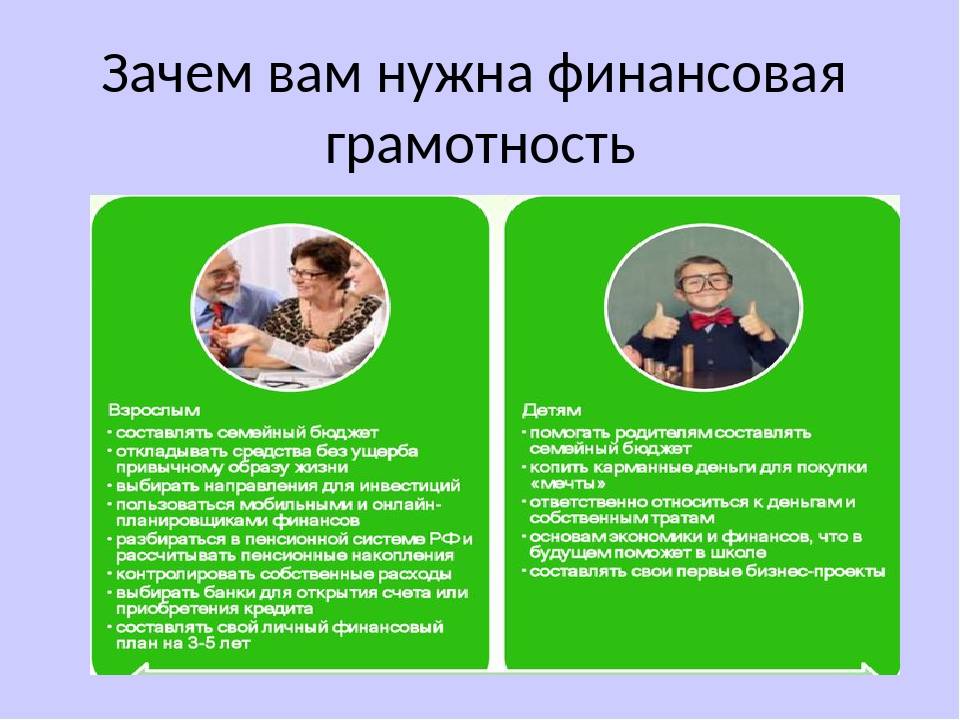

Финансовая грамотность для пенсионеров и школьников

В рамках статьи хотелось бы поговорить о таких категориях граждан, как школьники и пенсионеры

Почему так важно обратить особое внимание на пожилых людей и приобщить их к изучению основ финансовой грамотности?

- Пенсионеры чаще других становятся жертвами мошенников, начиная от обмана с банковскими картами и заканчивая заманиваем в сомнительные кредитные организации.

- Они придерживаются в основном консервативных взглядов на сбережения и совсем не имеют навыков инвестирования. Поэтому часто большие суммы денег лежат дома, под подушкой или в лучшем случае в банке под очень маленький процент, постепенно теряя свою стоимость.

- Не получают информацию о положенных льготах по налогам, коммунальным платежам, об изменениях в пенсионной реформе. Работает только “сарафанное радио”.

И это далеко не единичный случай, когда информация распространяется по “сарафанному радио”. Такое же безобразие творится с начислением пенсий. Кто-то что-то сказал, пенсионер мчится в пенсионный фонд, там подтверждают, что положен перерасчет и т. д.

Пенсионер сам должен знать и подать заявление и документы на перерасчет пенсии. За информирование пенсионеров никакая организация не отвечает. Это безобразие со стороны государства – наживаться на незнании официальных источников информации пенсионерами.

Мы живем в век информационных технологий. Неужели нельзя сделать нужную информацию более доступной? Социальные баннеры на улице, распространение через соцсети с официальных аккаунтов гос. органов, объявления в банках, на почте, в магазинах и поликлиниках. Или экономить государственный бюджет получается только на пенсионерах?

Программа помощи в изучении денежных вопросов для пенсионеров должна в обязательном порядке включать следующие пункты:

- Информирование всеми возможными способами о льготах по налогам, коммунальным платежам и положенном пересчете пенсий, об изменениях в налоговом и пенсионном законодательстве.

- Бесплатные семинары и онлайн-курсы по финансовой грамотности, на которых стоит уделить время таким вопросам, как:

- правила грамотного пользования дебетовыми и кредитными банковскими картами;

- способы обмана граждан финансовыми мошенниками;

- интернет-мошенники и как не попасться на их уловки;

- оплата покупок, счетов через интернет;

- способы расчета риска при кредитовании;

- современные инструменты сохранения накопленных денег от инфляции и приумножения их для своих детей и внуков.

Считаю простой отговоркой, что сложно до пенсионеров донести нужную информацию, потому что они не владеют новыми информационными технологиями на должном уровне. У каждого есть мобильный телефон, многие общаются в соцсетях, приходят почтальоны с пенсией, соцработники и врачи из поликлиники. Все можно сделать, было бы желание.

Со школьниками никакие отговорки вообще не проходят. Это самые доступные для получения информации люди.

В первую очередь, нам, родителям, надо уяснить одну простую мысль – учить ребенка обращаться с деньгами надо с самого раннего возраста. Это необязательно начинать делать, когда у него появляются собственные средства (например, подарок бабушки). Разговоры о том, что нельзя бездумно тратить все заработанное на покупку дорогой игрушки или модных кроссовок, как у Пети, должны вестись в семье всегда.

Дайте почитать своему ребенку книгу Бодо Шефера “Мани, или Азбука денег”. Он вместе с героями узнает, как заработать, сохранить и как приумножить деньги.

При подготовке материала к этой статье я изучила много сайтов, которые предлагают пройти онлайн-уроки дома или в школе. Они созданы при поддержке наших банковских структур и государственных органов. Они абсолютно бесплатные, польза очевидная.

Но, что я вижу на примерах школ моих дочерей (они учатся в разных учебных заведениях)? Нет абсолютно ничего. Почему? Что мешает подать заявку для школьников и провести уроки онлайн? Ответ – равнодушие.

Для неравнодушных учителей есть несколько интересных ресурсов:

- Проект ”Онлайн-уроки финансовой грамотности. Профессионалы финансового рынка придут в каждую школу”. Организатор проекта – Центральный банк РФ. Совместно с ним занятия ведут более 50 лекторов из банковских организаций, страховых компаний, университетов и государственных органов власти в режиме реального времени. Задают вопросы и отвечают на вопросы школьников.

- Очень интересный проект “Дружи с финансами” реализуется Минфином РФ. Партнерами выступают Банк России и крупнейшие банковские организации. Для детей информация подается в виде комиксов, видеороликов и тестов.

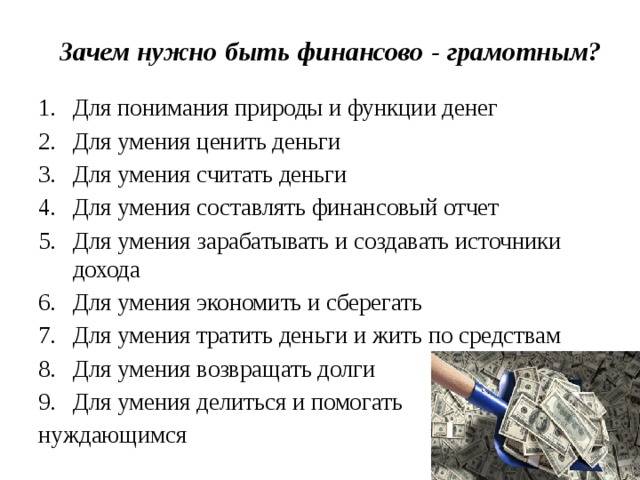

Зачем нужна финансовая грамотность

Финансовая грамотность необходима каждому. На то, чтобы начать изучение этой темы прямо сейчас, есть несколько веских причин:

- Первая причина, по которой вам необходима финансовая грамотность – она помогает увеличить капитал.

- Эти знания помогут вам сделать заработанный капитал стабильным.

- Приобретение навыка создавать финансовую подушку. То есть некий запас денег, который подстрахует вас в любой сложной денежной ситуации. Размер этой подушки должен быть таким, чтобы при потере доходов вы могли ей пользоваться в течение 3-6 месяцев.

- Изменение вашего привычного уровня жизни к лучшему.

- Новый взгляд на банковские продукты. Вы научитесь относиться к ним не как к инструментам для решения ваших финансовых трудностей, а как к средству для обогащения.

- Обеспечение себе достойного уровня жизни на пенсии.

- Защита прав потребителей финансовых услуг.

В России просматривается тенденция яркого недоверия к финансовым инструментам и услугам среди старшего поколения. У молодого населения уровень доверия выше. Они больше пользуются финансовыми продуктами, имеют больше представления об инвестировании. Если старшее население проявляет интерес к инвестированию только в контексте пенсионной накопительной программы, то молодежь пользуется инвестициями для других целей.

10 причин, почему не хватает денег

1. Неумелое распоряжения финансами

Когда хотя бы один из супругов или оба имеют неправильное отношение к деньгам, выраженное в полном отсутствии финансовой бережливости. Такие семьи живут по-принципу «сколько бы не получили, должны быстрее всё растратить». Как результат — нет никаких накоплений.

2. Слишком много денег тратится на «мусор»

Цель рекламных компаний — увеличить количество спонтанных покупок, сделанных человеком на эмоциях. Незапланированные покупки — деньги, потраченные на ветер, то есть мусор, который может съедать львиную долю семейного дохода. (Прочитайте 12 способов экономии бюджета семьи).

3. Серьезные проблемы со здоровьем и другие несчастные случаи

Лечение, похороны — говорят сами за себя. Продолжительное лечение становится для многих причиной обнищания. Того, что катастрофически не хватает денежных средств для самого необходимого.

4. Долговая нагрузка

Со всех сторон семьи поощряют жить в кредит. Улыбающиеся лица заемщиков с экранов телевизора или билбордов обещают счастливую, беззаботную жизнь. Кстати, игнорировать рекламу способен только один из десяти зрителей. Остальным девяти рано или поздно смогут внушить мысль, что кредит — это нормально.

Из-за приобретенных долгов или кредитов значительная часть финансов тратится на выплату процентов, из-за чего семье часто даже не хватает денег на еду. Так как высокие кредитные ставки приводят к уменьшению доходов семьи.

Решение, как вариант — прекратить использование кредитной карты, иначе задолженность будет следовать за вами по пятам.

5. Неумение отделить потребности от желаний

Желания ненасытимы, для которых никаких денег не хватит. Например, желание иметь последние новинки гаджетов, телефонов может съесть значительную долю семейного капитала. Решение этой причины — научиться говорить «нет» своим желаниям.

6. Чрезмерная благотворительность

Есть типы людей готовых одалживать свои деньги всем подряд или не умеющих отказать в кредитовании других. Поэтому ими пользуются недобросовестные люди, которые, взяв у них взаймы, затем не торопятся возвращать долг, что сказывается на финансовом положении семьи.

Вывод. Помощь другим — это хорошо, но только тогда, как удовлетворены собственные потребности и есть сумма денег, которую вы можете простить должнику в случае их невозврата.

7. Отсутствие собственных сбережений

Сбережения позволяют семье при необходимости воспользоваться деньгами, избегая брать кредит и соответственно не переплачивать проценты, из-за которых затем не хватает денег на жизнь.

8. Неумение либо нежелание следить за своими расходами

Неспособность контролировать свой финансовый баланс приводит к тому, что расходы чаще всего превышают семейные доходы. Начиная контролировать расходы, супруги удивляются тому, как много случайных вещей приобреталось ими раньше, что могло привести к финансовому разорению.

9. Кризис доходов

Месячные затраты могут отличаться в зависимости от месяца. Если на протяжении 5 месяцев деньги заканчиваются спустя несколько недель после зарплаты, несмотря на все ухищрения сэкономить, то, скорее всего семья столкнулась с кризисом доходов.

Чаще всего это происходит из-за низкооплачиваемой работы или задержки зарплаты. Возможно, стоит подумать о смене рабочего места.

(В этой статье можно узнать секреты экономии на продуктах в кризис).

10. Финансовая безграмотность

Мы знаем многое о вещах, которые в нашей жизни вряд ли когда-нибудь нам пригодятся. Наши головы напичканы формулами из физики, высшей математики, химии. Но мы мало, что знаем о деньгах. Тогда как они являются одним из самых весомых аспектов нашей жизни, без них сегодня никуда не деться.

К сожалению, такого предмета, обучающего правильному пользованию финансами нет в школьной или университетской программе обучения. Даже родители чаще всего забывают передавать детям свои навыки обращения с деньгами.

Это видео даст вам основы финансовой грамотности.

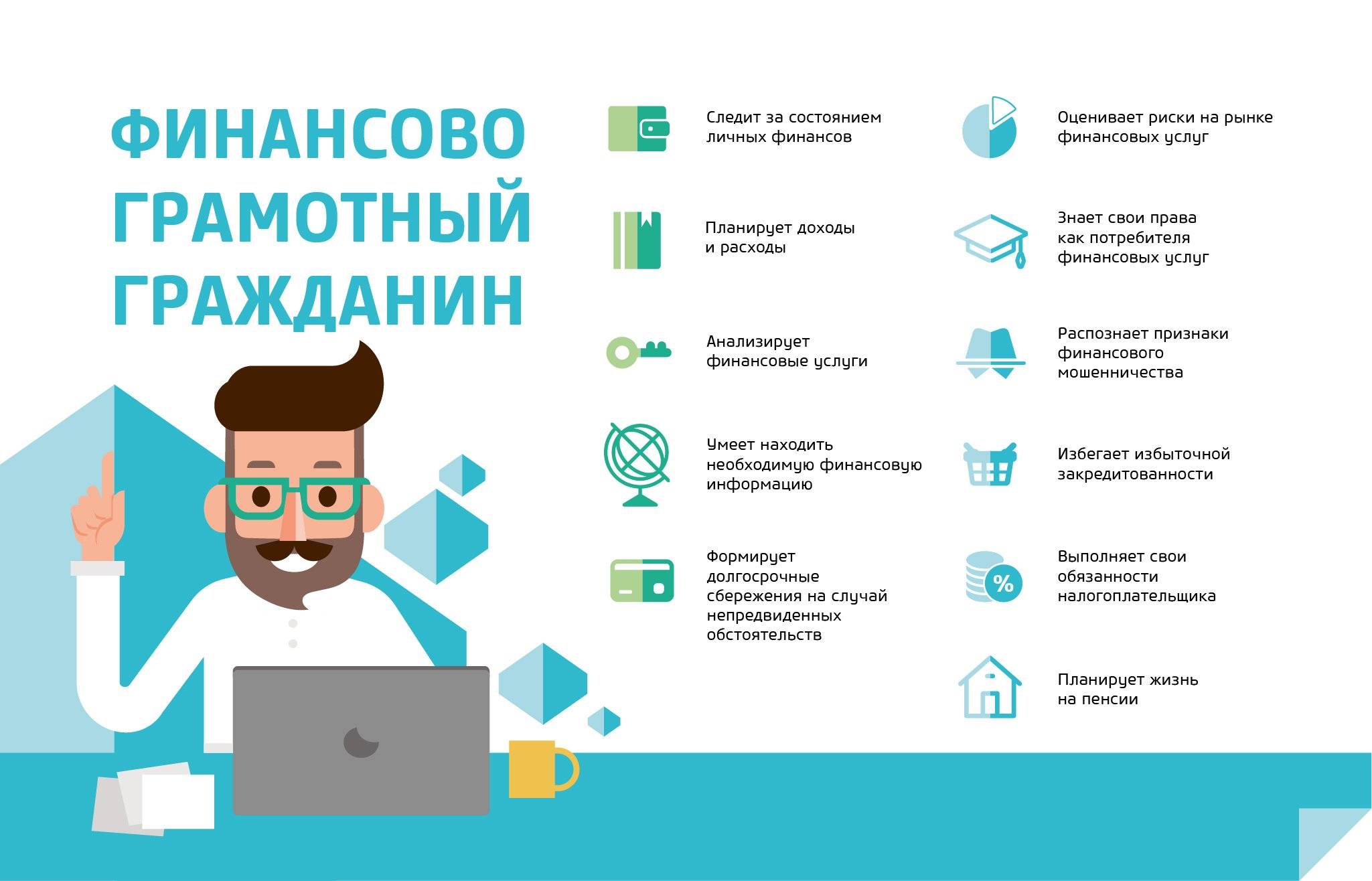

Уровень финансовой грамотности населения

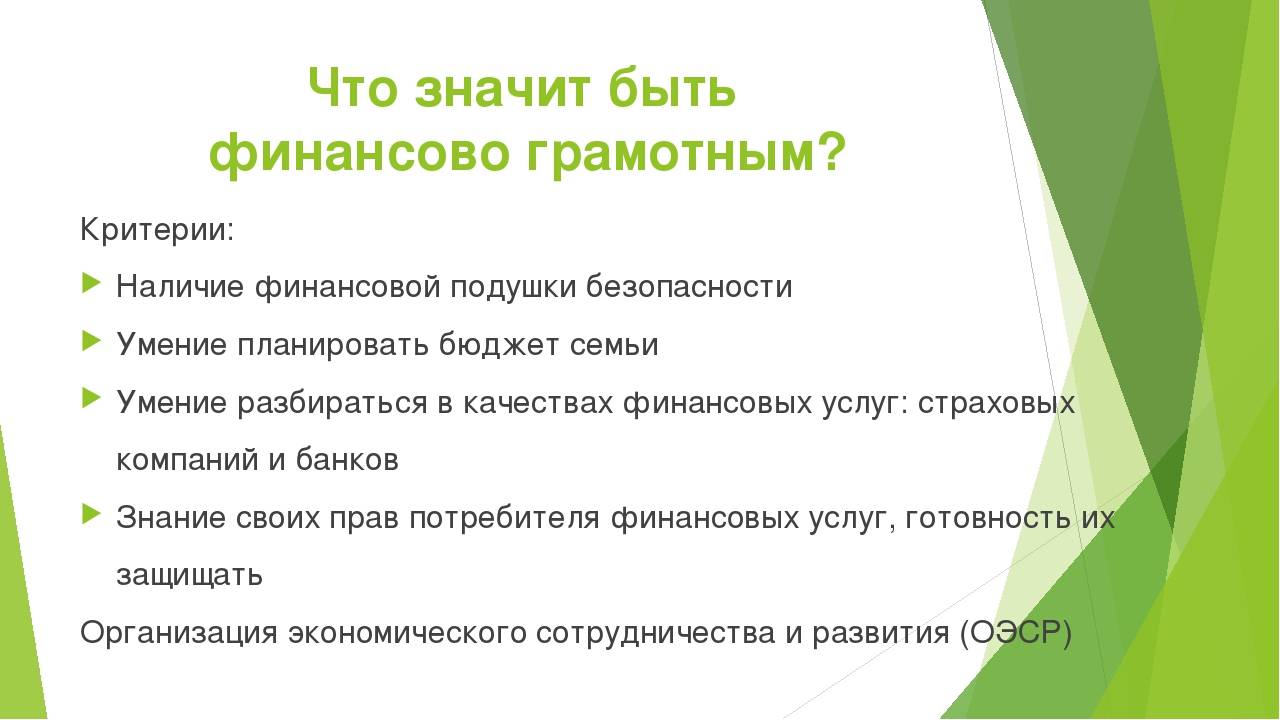

Для того чтобы говорить о финансовой грамотности, нужно понять, что означает это понятие. Под термином понимают совокупность знаний, навыков для того, чтобы оценивать ситуацию на рынке и своевременно принимать правильные решения. Иными словами, это способность реагировать на изменения рынка и продумывать свои дальнейшие шаги с целью как минимум сохранения собственных средств, а как максимум для приумножения капитала.

Быть финансово грамотным не просто модно, потому что об этом так часто говорят, но и весьма выгодно. Свои знания и умения можно использовать на благо собственной семьи или же зарабатывать на умении просчитывать шаги, анализируя рынки для других людей за определенную оплату. Профессия финансового консультанта в Европе и США очень ценится и довольно высоко оплачивается

В нашей стране такой способ получения дохода еще не слишком распространен, но опытные инвесторы понимают, насколько важно иметь грамотного аналитика для своевременного реагирования

Финансовая грамотность населения имеет непосредственное влияние на развитие экономики страны в целом. И чем выше уровень грамотности граждан, тем успешнее страна, тем активнее развивается экономика. Это неоспоримый факт.

К сожалению, в России уровень финансовой грамотности населения оставляет желать лучшего. Самое обидное то, что даже наличие финансового образования не определяет человека как грамотного в финансовых вопросах. И это не удивительно, так как в ВУЗах такого предмета как «финансовая грамотность» просто нет. Студенты изучают экономику мира, страны, менеджмент организаций, особенности работы банков и страховых компаний, осваивают бухгалтерский учет и аудит, но не учатся планировать собственные финансы. Современная система образования пока еще считает эти навыки лишними и не достойными стать частью образовательной программы.

К сожалению, финансовая грамотность населения РФ на данный момент отмечена на низком уровне. Не способствует повышению грамотности и огромное количество выпускников финансовых ВУЗов. И хотя в последнее время на рынке появляется достаточно полезной и очень качественной литературы, которая способна раскрывать такие вопросы, пока еще продвижение вперед осуществляется очень медленно. Об этом свидетельствует аналитика о том, как распоряжаются своими финансами граждане.

Так, по последним данным около половины населения свои сбережения хранит дома, такое отношение вызвано недоверием к банковским учреждения, инвестиционным фондам и прочим организациям, которые предлагают различные возможности по приумножению средств. Чуть более половины людей имеют понятие о системе страхования вкладов, но это довольно небольшой процент для столь развитой страны. Около трети населения использует банковские карты. Последние годы отмечена тенденция к оформлению кредитных и дебетовых пластиковых карт в банках, но все еще процент пользователей достаточно низкий, если сравнивать с соседней Европой и Америкой. Также, всего около 20% людей задумываются о стратегии накопления средств для выхода на пенсию. Остальные привыкли рассчитывать на программы, которые сохранились у ПФР, несмотря на то, что они давно показали свою низкую эффективность и не способны обеспечивать гражданам безбедную старость.

Разумеется, более гибкими в вопросах повышения уровня финансовой грамотности являются молодые люди. Пенсионерам довольно трудно привыкнуть к новшествам, которые вводят банковские учреждения и финансовые организации.

В целом, уровень финансовой грамотности населения на данный момент колеблется в пределах 40%. Это менее половины населения, что совсем не много для страны. Кроме того, РФ заметно уступает по уровняю финансовой грамотности соседним странам. График уровня осведомленности населения в сфере финансов выглядит следующим образом:

Все эти данные, цифры говорят о том, что финансовая грамотность людей в стране довольно низкая. И решать эту проблему нужно на уровне государства, планируя разнообразные обучающие программы.

Примеры финансовой грамотности

Неграмотный:

• Нет накоплений и не планирует их завести.

• Не ставит финансовые цели и не составляет план.

• Берёт деньги в долг, не задумываясь о процентах и стратегии погашения.

• Тратит все средства, которые получает.

• Не инвестирует, не пытается сохранить или приумножить капитал.

• Хранит деньги «под подушкой», а не в банке или инвестиционных активах.

• Не реструктурирует кредиты.

• Не пользуется страхованием.

Грамотный:

• Имеет финансовые цели с разным горизонтом (от ремонта автомобиля до пенсионных накоплений).

• Контролирует размер задолженностей.

• Корректирует финансовый план.

• Использует кредиты как инструмент увеличения доходов, а не как средство исполнения прихотей.

• Расставляет приоритеты — избавляется от долгов с большими процентами, а потом копит.

• Хранит деньги в инвестиционных инструментах (депозиты, акции, облигации, ETF, ПИФ).

• Реструктурирует кредиты, чтобы избавиться от лишних расходов.

• Страхует имущество и здоровье – неожиданные траты подрывают финансовую обстановку сильнее, чем постоянные мелкие взносы.

Что это такое

Можно, конечно, обратиться к классическому определению, которое говорит о том, что «Финансовая грамотность — это совокупность знаний, которые позволяют человеку правильно управлять деньгами …..»

Можно, конечно, обратиться к классическому определению, которое говорит о том, что «Финансовая грамотность — это совокупность знаний, которые позволяют человеку правильно управлять деньгами …..»

Нет, это размыто, расплывчато и не дает нам возможности определить, грамотный перед нами человек в финансовом плане или нет.

Давайте опять обратимся к аналогии, к пониманию просто грамотного человека.

Мы может легко определить грамотный перед нами человек или нет просто дав ему книгу и тетрадь с ручкой, если он умеет читать и писать, значит он грамотный, если что-то не умеет, значит не грамотный.

Можно даже все упростить одной тетрадкой с ручкой, если он может писать, то он грамотный (о же читает, то что пишет).

Вы можете сказать, что он пишет с ошибками и поэтому малограмотный. Но это мы уже говорим о степени грамотности, о том на какую оценку он напишет, например, диктант. Это уже другое.

Как понять, финансово грамотен ты или нет? Как бы нам так же легко и быстро определять финансовую грамотность человека.

И оказывается это возможно.

Для этого опять же потребуется только ручка и тетрадь.

Нужно попросить его написать, но уже не просто слова, а главный финансовый документ, например, свой или своей семьи.

Нужно попросить его написать, но уже не просто слова, а главный финансовый документ, например, свой или своей семьи.

Если он сможет это сделать — значит, грамотный в плане управления деньгами, если же будет смотреть на нас непонимающими глазами, то значит ничего про подобную грамоту он не знает.

А почему так просто, потому что бюджет (а это и есть главный финансовый документ) включает в себя все основные понятия без знания которых написать/составить этот документ невозможно.Что это за понятия? В первую очередь это понимание:

- что является доходами

- что является расходами

- что такое статья бюджета

- кто такие участники бюджета

- что является активом,

- а что пассивом

ну и так далее.

Основы финансовой грамотности

Освоить азы финансовой грамотности можно в любом возрасте. Рассмотрим основные рекомендации для каждой возрастной группы.

Для дошкольников

Формирование представления о финансовой грамотности целиком лежит на родительских плечах, ведь дети копируют родительскую модель поведения.

Прививайте ребенку своим примером, что деньги – это ценность. Они помогают нам покупать товары и не достаются просто так, их нужно ценить.

Обсуждайте с ребенком его желания (игрушки, развлечений), упоминая, что они тоже стоят денег. С 6-10 лет поощряйте ребенка за достижения. Накопленными деньгами он может распоряжаться сам. Учите его ставить долгосрочные финансовые цели (накопить на велосипед, игрушку) и не поддаваться сиюминутным соблазнам (покупка сладостей) во время их достижения.

Передохните и посмотрите с ребенком полезные мультики по финансовой грамотности от Смешариков:

Для школьников

Если вы с малых лет начали формировать финансовую грамотность у ребенка, к школьному возрасту у него уже сложиться представление о деньгах, накоплении средств. У школьника уже есть свои карманные деньги, но не стоит давать ему больше финансов, чем он в состоянии потратить на школьные обеды, проезд и мелкие расходы.

В начальных классах давайте деньги на расходы каждый день, но чем старше будет становиться ребенок, тем реже выделяйте средства на карманные расходы. Перейдите с графика «каждый день» на график «один раз в неделю», а потом «один раз в две недели». Обязательно проговорите, что вы даете сумму денег, а он должен распределить свои расходы и не потратить все в один день.

Предложите выполнять некоторые домашние дела за плату, но не переводите на «платную основу» все домашние обязанности, чтобы он не ждал денежного поощрения за выполнение школьных домашних заданий и других дел, которые он должен выполнять сам. Иначе ребенок перестанет понимать, что порядок дома – это данность. Так должно быть без каких-либо финансовых поощрений. Используйте ребенка как фрилансера-разнорабочего, но чередуйте одно и тоже задание с оплатой и без нее.

Самостоятельно обучайте своего ребенка финансовой грамотности, читайте вместе с ним книги на эту тему:

- Б. Шефер «Пес по имени Мани».

- Р. Кийосаки «Богатый Папа, Бедный Папа. Версия для подростков».

- К. Бейтман «Юный инвестор».

- Е. Ульева «Откуда берутся деньги?».

- В. Шаповалова. «Детям о налогах».

- О. Антипенко, А. Рыбчинская «Денежная азбука».

Для молодежи

Пересмотрите свое свободное время в пользу саморазвития, обучения, того, что сделает вас умнее и успешнее. Тщательно выбирайте курсы или тренинги в сети, поскольку количество предложений в сфере интернет-обучения увеличивается, а качество образования падает.

Хорошие и практические курсы предлагает известный онлайн-университет «Skillbox». Наверняка из множества обучающих программ вы найдете то, что подходит именно вам.

Уделяйте внимание спорту и здоровью. Для успешного человека важна уверенность в себе, энергия и крепкое здоровье

Меньше посещайте клубы и вечеринки, пересмотрите свое отношение к шопингу и начните планировать свой бюджет, ставить свои финансовые цели.

Для взрослых

Взрослому человеку важно обеспечить свою семью жильем, дать детям образование. Если вы не откладывали деньги в молодости, не думайте, что в зрелом возрасте делать это уже поздно

Начав инвестировать в 30 лет, вы почувствуете финансовую свободу к 45-50 годам.

Составляйте личный финансовый план, формируйте свою подушку безопасности и ищите средства для инвестиций. Жизненный опыт и фиксированное поступление средств помогут вам достичь ваших финансовых целей.

Если вам сложно разобраться, с чего начать постановку целей и как к ним правильно идти, я смогу в этом помочь бесплатно. Заполните эту форму, и я свяжусь с вами.

Для пенсионеров

В этом возрасте превалируют вопросы пенсионного планирования и правила рационального приобретения имущества.

Обратите внимание на инвестиции и инструменты, чтобы ваши сбережения приносили 15-20% годовых. Пользуйтесь финансовым планированием, чтобы определить свой доход на пенсии

Направьте основной поток своих денежных средств на то, чтобы сделать себе хорошую подушку безопасности

Пользуйтесь финансовым планированием, чтобы определить свой доход на пенсии. Направьте основной поток своих денежных средств на то, чтобы сделать себе хорошую подушку безопасности.

На пенсии ваша задача сделать так, чтобы ваши материальные блага (пассивы) перевести в активы, например, продать дачу, на которую не хватает сил и времени, и вложить полученные деньги в инвестирование. Инвестиции принесут пассивный доход.

Ресурсы для повышения уровня образования в сфере финансов

Информации в интернете и в печатных изданиях по восполнению пробелов в вопросах обращения с деньгами очень много. Есть тематические сайты, блоги, YouTube-каналы, онлайн-курсы и целые школы.

Начинающим самостоятельно постигать азы финансов легко запутаться. Давайте посмотрим в первую очередь проверенные источники информации, которые созданы либо при поддержке государственных органов, либо заслуженных фин. организаций:

Fingramota.org

Образовательный сайт, созданный при поддержке экспертной группы по финансовому просвещению при Федеральной службе по финансовым рынкам ЦБ РФ. На нем публикуется масса полезного материала по финансам. Есть статьи, видео и презентации.

Банки.ру

Информационный портал публикует новости, рейтинги банков и банковских продуктов. Можно по параметрам подобрать дебетовые или кредитные карты. Есть удобные калькуляторы расчета процентов по вкладам и платежей по кредитам.

Fgramota.org

Образовательный портал по фин. грамотности при поддержке Российской экономической школы и Фонда Citi. Знания по управлению финансами преподносятся в игровой форме в виде игры, онлайн-книги, тестов.

Азбука финансов

В самом названии заложен основной принцип портала – изучение темы финансов с самых азов. Есть примеры составления личных финансовых планов для семей с разным уровнем дохода. Ценные советы, которые дают эксперты, можно применить и к составлению собственного плана.

Школа начального финансового образования ФинСтарт

Школа создана членом экспертного совета по финансовой грамотности и по защите прав потребителей финансовых услуг Банка России Андреем Параничем. На сайте можно бесплатно получить доступ к Программе дистанционного обучения ФинСтарт.

Она рассчитана на 2 месяца ежедневных занятий в удобное для обучающегося время. Темы достаточно интересные. Например, “Планирование личных финансов”, “Кредиты”, “Инвестиции. Начало пути” и т. д.

Не забываем об официальных сайтах:

- Банка России,

- Министерства финансов РФ,

- Федеральной налоговой службы и др.

Более подробно об онлайн-образовании говорится в статье про курсы финансовой грамотности.