Непрерывное самообучение

Если принято решение заниматься инвестированием всерьез и надолго, нужно принимать во внимание еще одно правило инвестора – необходимость постоянного обучения, повышения уровня своей финансовой грамотности. Один из успешнейших инвесторов современности — Бенджамин Грэм считает, что добиться если не блестящих, то стабильных результатов могут даже непрофессиональные инвесторы, прикладывая минимальные усилия и обладая начальными навыками. . Но для получения более высоких результатов будут нужны колоссальные затраты физической и умственной энергии

Решив обойтись полумерами, довольствуясь получением новых знаний лишь ситуативно и в небольших объемах, не удастся повысить эффективность вложений и вывести прибыльность на уровень выше среднего

Но для получения более высоких результатов будут нужны колоссальные затраты физической и умственной энергии. Решив обойтись полумерами, довольствуясь получением новых знаний лишь ситуативно и в небольших объемах, не удастся повысить эффективность вложений и вывести прибыльность на уровень выше среднего.

I. ЧТО ТАКОЕ КРАУДФИНАНСИРОВАНИЕ

Краудфинансирование

Виды краудфинансирования

- Классический краудфандинг

Сбор средств на какую-либо цель или идею, причем не обязательно коммерческую. Этот механизм подходит для финансирования благотворительных, творческих, образовательных или экологических проектов. Краудфандинг может быть использован и для сбора денег на личные цели. В обмен на финансирование инвесторы могут в будущем становиться первыми получателями разрабатываемого продукта или услуги, получать какие-то сувениры, упоминание себя в качестве спонсоров проекта и т.п.

Пример:

|

- Краудлендинг

Привлечение финансирования в форме займа от нескольких инвесторов при помощи посредника – инвестиционной платформы. Компания может привлечь средства от граждан (P2B) или других предприятий (B2B). Этот механизм подходит для компаний, уже работающих на рынке определенное время и способных подтвердить свою платежеспособность.

Пример: Компании нужно закупить сырье на 1 млн руб. на выполнение госконтракта, авансирование по которому не предусмотрено договором. Свободных средств нет. Компания размещает заявку на инвестиционной площадке и занимает средства у широкого круга инвесторов на два месяца. |

- Краудинвестинг

Привлечение финансирования в обмен на долю в компании или часть будущей прибыли бизнеса. Этот механизм подходит для стартапов или действующих малых предприятий, реализующих новые проекты.

Пример: У Вас есть бизнес-идея, требующая средств на запуск, но традиционные финансовые организации не готовы предоставить финансирование на реализацию проекта с нуля. Вы размещаете заявку на инвестиционной площадке и привлекаете средства инвесторов в обмен на право их участия в управлении компанией – передаете долю в бизнесе. |

Ассоциация операторов инвестиционных платформ (см.на сайте: rus-crowd.ru) создала карту рынка краудфинансирования, в которой отражены представители краудфандинга, краудлендинга и краудинвестинга:

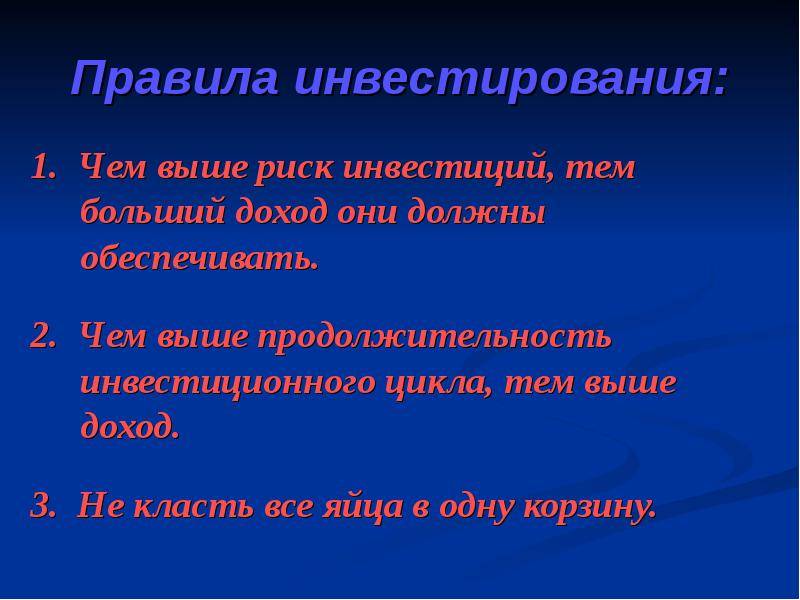

Правило №7. Диверсифицируйте вложения

Не хранить все яйца в одной корзине — одно из основополагающих правил инвестирования. В США известен случай, когда работница одной из самых крупных и успешных компаний страны Enron, вложила в ее акции все свои пенсионные сбережения, веря, что с такой крупной компанией не может ничего случиться. К сожалению, выяснилось, что компания Enron манипулировала своей отчетностью, и ее акции обесценились. А женщина потеряла не только работу, но и сбережения.

ЮКОС

Российский фондовый рынок тоже знаком с подобными историями. В 2004 году обанкротилась одна из крупнейших нефтяных компаний России ЮКОС.

Чему нас учат подобные истории? Как бы вам ни хотелось вложить свои деньги в акции какой-то одной компании или в какой-то один актив, не делайте этого. Ваш инвестиционный портфель должен быть грамотно диверсифицирован. Грамотная диверсификация означает, что ваши средства в портфеле должны быть распределены между разными активами и ценными бумагами.

В портфель включаются разные классы активов (акции, облигации, драгметаллы, недвижимость и т.д.). Каждый класс активов в свою очередь тоже может быть диверсифицирован, например по странам (акции США, России, Великобритании, Германии) и секторам (нефтяной, финансовый, энергетический).

Ценных бумаг должно быть достаточно много, чтобы сильное падение одной из них не сильно отразилось на стоимости всего портфеля. Проще всего диверсифицировать свой портфель можно с помощью индексных фондов ПИФов или ETF, которые имеют в своем составе бумаги из индекса и повторяют его структуру. Купив акции такого фонда, вы сразу получаете корзину из нескольких десятков или даже сотен ценных бумаг. Подобрать бумаги в портфель можно так же и самому, если позволяют знания.

Пример диверсифицированного портфеля

Подробнее про диверсификацию портфеля, можно почитать в статье Классы активов и диверсификация.

Кстати, стратегию усреднения стоимости тоже можно назвать диверсификацией по времени. Потому что вложение денег происходят не в один момент, который может оказаться неудачным, а через равные промежутки времени.

Правила инвестирования Баффета

Уоррен Баффет в настоящее время является самым богатым инвестором в мире. Его состояние превышает 77 миллиардов долларов по состоянию на август 2017 года.

- Всегда имейте финансовый план. Лучше его записать, но можно держать в голове. После составления финансового плана обязательно его придерживайтесь.

- Рынки постоянно меняются. Будьте достаточно гибки. При изменении ситуации на рынке вносите изменения в свой финансовый план.

- Инвестируйте в те отрасли, в которых Вы разбираетесь.

- Проанализируйте финансовые показатели деятельности компании, чьи акции Вы намерены купить.

- Наведите справки о руководстве компании, чьи акции Вы намереваетесь приобрести.

- Изучите продукт, который выпускает компания.

- Если Вы нашли, что продукт, выпускаемый компанией, перспективен, игнорируйте возможное снижение цены акций компании и смело покупайте акции.

- Если Вы не нашли подходящий объект для инвестирования, не торопитесь расставаться с деньгами. Подождите, проведите через время новый анализ. Не инвестируйте просто потому, что «куда-то нужно срочно вложить деньги».

- Чем раньше Вы начнёте инвестировать, тем больше денег сможете заработать. Начните с небольших сумм, но инвестируйте регулярно. Через время эти деньги превратятся в большое состояние.

- Если Вы ошиблись в своём анализе и инвестировали в убыточное предприятие или убыточный продукт, без сожаления продавайте такие акции.

- Диверсифицируйте свои инвестиции. Вкладывайте в различные отрасли, в акции компаний других стран.

- Повышайте свою финансовую грамотность. Смотрите финансовые новости, изучайте финансовую периодику, следите за рынками.

- Будьте терпеливы, не рассчитывайте сделать себе состояние за 3-5 лет. Такое иногда случается, но большинство богатых людей заработали своё состояние за 10-20-50 лет инвестирования.

- Не используйте кредиты для инвестиций. Инвестировать можно только «свободные деньги».

- Возьмите себе за правило откладывать какую-то часть полученных денег на инвестирование. Сначала инвестируйте, а потом тратьте деньги на развлечения.

- Всегда можно найти деньги для инвестирования, если немного пересмотреть свои траты и тратить каждый день немного меньше.

- Разумно тратьте заработанное. Приятно и удобно иметь личный самолёт, но содержать десять домов в разных концах страны — это обуза.

Уоррен Баффет не занимается спекуляциями или игрой на бирже, а средний срок инвестиций составляет около 10 лет. В бизнес-среде он считается несколько консервативным и благоразумным инвестором, при этом оставаясь на втором месте в списке богатейших людей Америки.

Правила инвестирования Уоррена Баффетта

1. Инвестиционный план

Желательно в письменной форме, но можно и в голове – составьте финансовый план. Впоследствии, на практике, старайтесь придерживаться его.

2. Будьте гибки

Экономика, рынок – явления весьма изменчивы. Чтобы сохранить свои деньги и приумножить необходимо приспосабливаться. Постоянно вносите коррективы в свой план при появлении новой информации, что значительно меняет ситуацию.

3. В чем вы разбираетесь?

Определите это для себя. Если вы 10 лет работали в сельско-хозяйственной отрасли, даже не думайте вкладывать деньги в IT или интернет-компании.

4. Изучите финансовые показатели

В первую очередь проанализируйте показатели, характеризующие результаты деятельности предприятия, акции которого намерены приобрести: объем продаж, прибыль – все это в динамике.

5. Узнайте о руководстве компании

То, что ждет компанию в будущем, во многом зависит от людей, занимающих руководящие должности в компании. Соберите как можно больше информации о них, таким образом, в какой-то степени вы сможете спрогнозировать будущее.

6. Проанализируйте продукт

Объект инвестирование необходимо знать настолько хорошо, насколько это возможно. Изучите продукт, выпускаемый компанией или оказываемые услуги, узнайте, какое место она занимает на рынке, кто конкуренты и т.д.

7. Игнорируйте динамику рынка

В том случае, если вы нашли и тщательно проанализировали потенциальный объект для инвестиций, считаете его перспективным – не обращайте внимание на отрицательную динамику экономики в целом, рынка в частности

8. Не спешите расставаться с деньгами

Если вы пока не сумели найти подходящий объект для инвестирования, в котором были бы уверены – сохраните свои деньги. Не стоит вкладывать лишь потому, что хочется, выбирая лучшее из неблагонадежных вариантов.

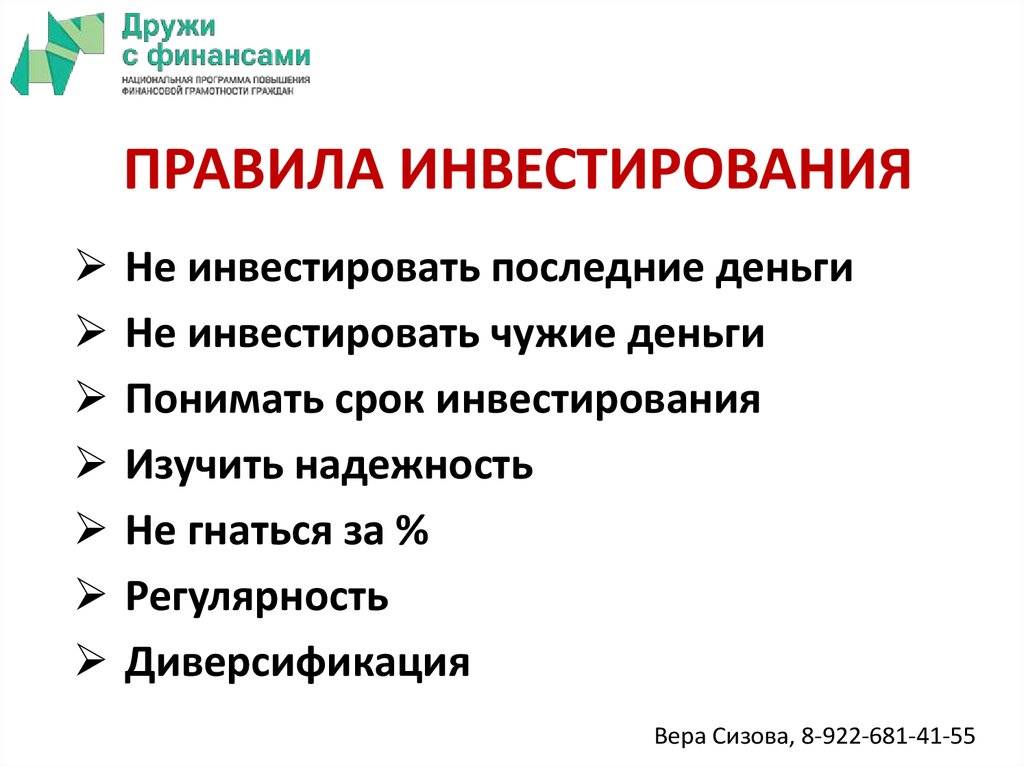

Как правильно инвестировать деньги: основные принципы

Есть несколько правил об инвестировании, которые выработаны многими поколениями людей, инвестировавшими в прошлом. Перечислим основные принципы, как правильно инвестировать средства.

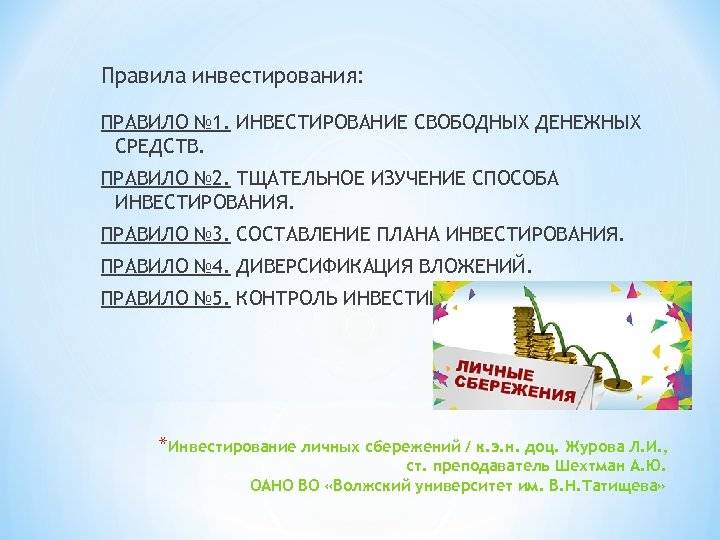

Правило 1. Используйте только свободные деньги.

Никогда не используйте для инвестиций те деньги, которые Вам нужны для содержания семьи и поддержания привычного образа жизни. Свободные деньги, это те, которые остаются после оплаты всех коммунальных платежей, всех долгов, расходов на питание, одежду и покупку других продуктов. В условиях инфляции цены имеют свойство расти и сумма, которая была свободной в начале года, может не остаться таковой в конце года. Возможны непредвиденные расходы, связанные с медициной или срочной помощью кому-то из родственников или членов семьи.

Правило 2. Имейте план инвестирования.

Ваши инвестиции не должны быть спонтанными (друг позвонил, пообещал «золотые горы»). Вложения нужно анализировать с различных точек зрения и выбирать самые оптимальные для Вас. Если Вы не склонны к риску, Вам не подойдут биржевые спекуляции. Если у Вас свободны только 500 долларов, Вам не подойдёт инвестиция в недвижимость. Если слово «блокчейн» Вас пугает, криптовалюты не для Вас. Какие-то способы инвестирования могут Вам показаться «слишком хорошими, чтобы быть правдой», какие-то потребуют усилий, которые Вы не готовы приложить. В-общем, Ваш план инвестиций должен быть уникальным, подстроенным под Ваши вкусы, навыки и предпочтения.

Правило 3. Диверсификация.

Другими словами, распределение инвестиций по различным направлениям. Не очень разумно разбить инвестиционную сумму на пять частей и положить их в пять различных банков. Внезапно возникший банковский кризис может накрыть все пять банков. Также не разумно купить пять различных по весу банковских слитков золота. Золото может упасть в цене и все слитки подешевеют.

Разумно одну часть инвестиционных денег положить на депозит, на вторую часть купить золотой (серебряный) слиток в банке, третью сумму отдать в доверительное управление, а на четвёртую — купить биткойн. То есть, распределить инвестируемую сумму по различным направлениям инвестирования. Один рынок может упасть, зато другой может «взлететь». Так и происходит постоянно, но, если Вы не являетесь специалистом в мировой экономике, Вам будет сложно уследить за всеми тенденциями, которые происходят в мировых финансах.

Правило 4. Не тратьте заработанное.

Вы инвестируете свободные деньги не для того, чтобы потратить их через месяц. Если инвестиции прибыльные и опережают инфляцию, разумно реинвестировать (вкладывать повторно) заработанную прибыль. Тогда инвестированная сумма будет расти в геометрической прогрессии, как снежный ком. Конечно, есть риск, что через 30 или 40 лет то направление инвестирование, куда Вы вложились, может стать менее прибыльным или вообще «схлопнуться» (биржевые спекуляции, например), если Вы так уж опасаетесь подобного сценария, можно выводить половину заработанной прибыли, но вторую половину всё равно реинвестируйте. Иначе всё теряет смысл.

III. ПРИВЛЕЧЕНИЕ СРЕДСТВ НА ИНВЕСТИЦИОННЫХ ПЛАТФОРМАХ

Привлекать инвестиции на инвестиционной платформе может только юридическое лицо или индивидуальный предприниматель. В течение одного календарного года одно лицо может привлечь с использованием инвестплатформ не более 1 млрд рублей. |

Инвестиционные платформы могут установить дополнительные требования к заемщикам: минимальный возраст компании, минимальный размер выручки, отсутствие просроченной задолженности и т.д.

Механизм привлечения средств с помощью краудфинансирования

Шаг 1. Формулирование цели и подготовка бизнес-плана проекта

Определите цель проекта и его потенциальную аудиторию, изучите конкурентов. Подготовьте описание проекта, посчитайте сколько денег нужно на реализацию и продвижение проекта.

Шаг 2. Выбор способа финансирования проекта

Это может быть привлечение займа, продажа эмиссионных ценных бумаг (облигации или акции), размещение их с помощью инвестиционной платформы, продажа утилитарных цифровых прав.

Шаг 3. Выбор инвестиционной платформы

Изучите правила и размер комиссии инвестиционных площадок, обратите внимание на срок их существования, посмотрите, какие проекты собирают финансирование прямо сейчас, какие отзывы о площадке в сети «Интернет». Существуют платформы, специализирующиеся на финансировании проектов определенной направленности, например, госзаказов.

ВАЖНО! Инвестиционная платформа должна быть зарегистрирована в реестре Банка России (см

на сайте ЦБ РФ)

ВАЖНО! Инвестиционная платформа должна быть зарегистрирована в реестре Банка России (см. на сайте ЦБ РФ). Шаг 4

Заключение договора о содействии в привлечении инвестиций

Шаг 4. Заключение договора о содействии в привлечении инвестиций

Зарегистрируйтесь на платформе и предоставьте все необходимые документы и информацию о проекте. Платформа проведет оценку Вашего предложения и, в случае положительного решения, заключит с Вами договор о содействии в привлечении финансирования. На некоторых платформах заемщику присваивается рейтинг, который влияет на размер комиссии и процентную ставку.

ВАЖНО! Процесс оценки проекта обязателен, поскольку платформе важно направлять на инвестиции только потенциально прибыльные предложения, чтобы сохранить доверие инвесторов.

Шаг 5. Заключение договора инвестирования

После опубликования проекта на платформе начинается этап привлечения инвесторов. Их деньги перечисляются на номинальный счет платформы и, как только наберется необходимая сумма, будут перечислены Вам за вычетом комиссии платформы. С каждым из инвесторов при этом будет заключен договор инвестирования.

ВАЖНО! Как правило, на платформах стоит ограничение по минимальной сумме инвестиций, необходимой для запуска проекта. Если в течение определенного срока финансирование не собрано, то проект считается несостоявшимся, и деньги возвращаются инвесторам.. Шаг 6

Реализация проекта

Шаг 6. Реализация проекта

Воспользуйтесь средствами для реализации заявленного проекта. На этом этапе рекомендуется раскрывать информацию о Вашей деятельности инвесторам, например, посредством почтовой рассылки или уведомлений на сайте платформы.

Шаг 7. Возврат инвестиций

Рассчитайтесь с инвесторами определенным в договоре способом.

ВАЖНО! В договоре может быть указана Ваша обязанность как Налогового агента заплатить налог за Ваших инвесторов-физических лиц.

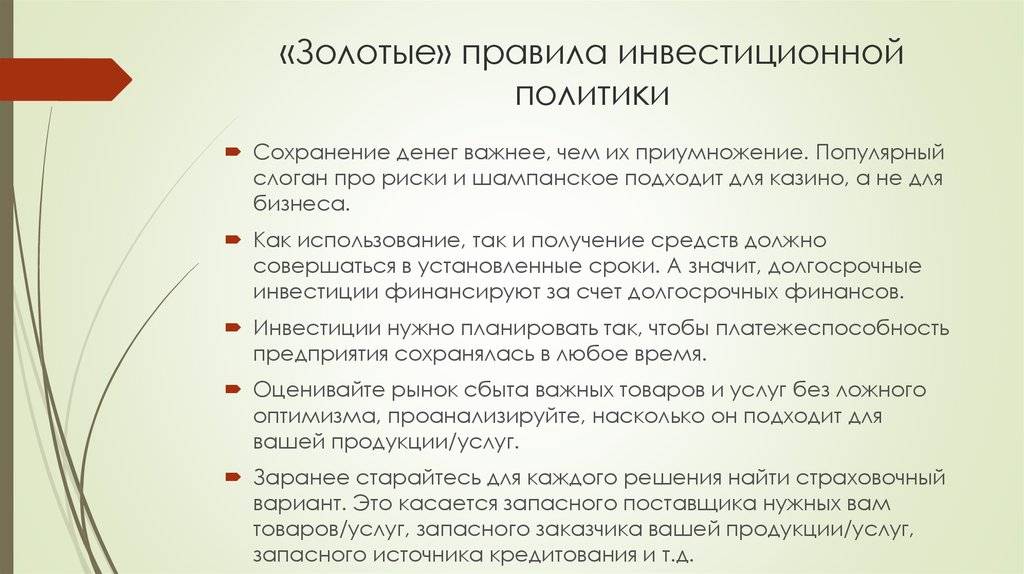

Не рискуйте! Главное для инвестора сохранить, а не приумножить

Для меня, очень спорное утверждение. Казалось бы, с одной стороны все правильно, но давайте задумаемся, какова конечная цель инвестора?

Для меня, очень спорное утверждение. Казалось бы, с одной стороны все правильно, но давайте задумаемся, какова конечная цель инвестора?

Инвестор тратит кучу времени на подбор актива, оценку рисков, сумму инвестирования. Для чего, что бы сохранить свои деньги?

Для этого есть сейф или, что лучше, банк. Берите свои деньги и сохраняйте. Никаких проблем. Главная цель, с которой инвестор совершает определенные действия, вкладывая деньги в тот или иной актив — прибыль. Исключительно прибыль!

Понимаете, когда мы ставим целью получение дохода (прибыли), мы автоматически подразумеваем сохранение капитала. Одно без другого не возможно. Когда мы ставим во главу угла сохранение, мы уже смиряемся с отсутствием прибыли.

Это для вас становится не главным. Заработали — хорошо, не заработали, ну и ладно. Но время то идет. Либо день приносит нам доход, либо ничего не приносит, или в худшем случае, мы теряем часть капитала. На мой взгляд, ставить целью нужно всегда прибыль, оставаясь при этом с холодной головой, не предаваясь азарту и адекватно оценивая риски.

Любой успешный инвестор или бизнесмен намеренно шел на риск для получения результата. Без риска не возможно получить прибыль. Доход и риск всегда идут рука об руку. «Кто не рискует… тот пьет водку».

Только цель приумножения капитала заставляет нас думать, учиться инвестировать, вырабатывать чутье инвестора. Чем больше ошибок мы совершаем, тем более опытными мы становимся. Чрезмерно осторожный инвестор всегда пропустит сделку или актив, которые другому принесут отличный профит.

Почему? Да потому что он умеет только сохранять деньги. Приумножают их другие, которые не знают о таком «золотом» правиле.

Не инвестируйте в то, в чём вы не разбираетесь.

Когда на рынке появляется новая компания или фонд, то многие инвесторы вкладываются в них совершенно не понимая зачем им эта бумага и чего от неё ожидать. Таким образом поступать категорически нельзя. Не понимая как работает инструмент и на какую доходность можно рассчитывать, вы с высокой долей вероятности неверно оцените перспективы ценной бумаги, а равно не сможете продать её по выгодной цене либо продержать достаточно длительное время.

То же самое касается некоторых узких сегментов рынка, в частности, ценных бумаг медицинских компаний. Если вы не имеете никакого отношения к медицине, то вам будет крайне сложно понять какие перспективы у той или иной медицинской компании. Это значит, что владея их ценными бумагами, вы фактически будете действовать наугад, а фондовая биржа этого не прощает и обращает такое поведение в финансовые потери.

Принципы инвестирования Уоррена Баффетта

1. Вкаладывай сегодня, чтобы завтра иметь еще больше

Чем раньше вы начнете вкладывать деньги, тем больше их будет у вас завтра. Следуйте примеру Уоррена Баффетта: имея возможность жить роскошной жизнью, он отказывался от лишних трат в пользу экономии, каждый имеющийся доллар он использовал для приобретения акций. К чему это привело? За 35 лет, со 100 тысяч долларов он увеличил свой капитал до более чем $50-ти миллиардов.

2. Инвестируйте в то, что нравится

С этим едва ли есть смысл спорить, Уоррен Баффетт же подкрепляет данное утверждение своим личным опытом. Так, он пользовался станком бренда Gillette, продукцию которого ценил за высокое качество, в свое время он купил 9% акций компании и увеличил сумму инвестиций в 4,5 раза. Еще более показателен случай с покупкой акций газеты Washington Post, которую регулярно читал. Во время кризиса на фондовом рынке 72-74-х годов, акции компании упали на 40%. Воспользовавшись этим, Уоррен Баффет выкупил все акции газеты, что обошлось ему в $10 млн. Начиная с 1973 года, стоимость акций компании выросла в 100 раз, что принесло их обладателю 1 млрд. у.е. дохода.

3. Избегайте того, в чем не разбираетесь

С прогнозами аналитиков и финансовых экспертов следует относиться в точности так же, как и к прогнозам погоды. Прислушивайтесь, но не спешите доверять им. Лучше всего полагаться на собственные знания и опыт. Именно поэтому, инвестируйте исключительно в те отрасли, в которых вы хорошо разбираетесь.

4. Избавляйтесь от плохих активов

Не церемоньтесь с теми предприятиями, которые несут убытки. Все иногда ошибаются, и если вы сделали неверный выбор и акции компании, которые вы купили, летят вниз подобно суициднику, шагнувшего с крыши Empire State Building – продавайте их, тем самым вы сэкономите не только свои деньги, но и нервы.

5. Цена учитывает все

За каждой растущей акцией стоит процветающий бизнес. Если в компании дела идут хорошо, растет ее прибыль, вместе с ней растет и цена акций. Именно поэтому, в первую очередь, при выборе объекта для инвестиций, опирайтесь на фактические результаты деятельности предприятия.

6. Инвестируйте в международные компании

Инвестиции сопряжены с рисками. Каждый отдельный регион или отрасль в целом может постигнуть кризис. Компании, что ведут свой бизнес по всему миру, меньше подвержены воздействиям локальных факторов, следовательно, выше уровень надежности, стабильность и меньшие и риски.

7. Найдите победителей

Не зависимо от мировой экономической ситуации, каждая отрасль переживает свои циклы роста и упадка: в то время как один сектор экономики пребывает на взлете, другой находится в стадии стагнации. Точно так же дела обстоят и с предприятиями одной отрасли: есть лидеры и аутсайдеры. Ваша цель – найти победителей.

8. Используйте расчеты и аналитику

Это не гарантирует успех но, в то же время, позволит вам выбиться из толпы необразованных инвесторов, что увеличит ваши шансы на успех. Читайте/смотрите новостные сводки, аналитические отчеты, изучайте графики, проводите свой собственный анализ – все эти инструменты созданы для того, чтобы не погрузиться в хаос, добиться большего понимания и осознанности.

9. В истории компании – ее будущее

Многие начинающие, неопытные инвесторы совершают одну и ту же глупость: они руководствуются краткосрочными событиями, недалеким прошлым, в своей инвестиционной деятельности. Уоррен Баффетт же рекомендует ориентироваться на всю историю развития компании. Так, многие прогорели после 1998 года, поддавшись влиянию воспоминаний о кризисе, в то время как другие скупали акции как раз в то время, когда рынок только начал набирать обороты.

10. Будьте терпеливы

Сложно предугадать, что случиться с акциями в самое ближайшее время, но можно с достаточной степенью вероятности определить, что будет с компанией в долгосрочной перспективе, через 10 лет. Так, многие инвесторы играют, спекулируют на рынке, покупая дешевле и продавая акции сразу же, как только те вырастут в цене, фиксируя прибыль. Уоррен Баффетт же поступает несколько иначе. Тщательно анализируя компанию, в которую намеревается вложиться, выполняя работу, на которую уходит порой до полугода, он не планирует продавать акции, по крайней мере в ближайшие 10 лет.

Аксиома — надежных инвестиций не существует

Не усвоив это правило инвестирования, не стоит даже приступать к попыткам заняться вложением средств с целью их сохранения или получения прибыли. Состоит оно в том, что инвесторам необходимо смириться с постулатом – стопроцентно надежных инвестиций не существует. Полную гарантию извлечения прибыли не может дать ни один инвестиционный инструмент, даже в случае, если это долгосрочный проект, проверенный временем и имеющий непревзойденную надежность.

Успешность в прошлом популярных фондов, компаний, трейдеров не является гарантией подобных результатов в будущем. Всегда стоит учитывать кризисные периоды и непредсказуемость рынков, которые способны свести на нет достижения любой системы.

Главные правила инвестирования, которые нужно знать каждому

Определение конкретной цели

Действия каждого взрослого, самостоятельного и осознанного человека всегда подкрепляются определенной мотивацией. То есть у вас всегда должен иметься четкий, внятный и краткий ответ на вопрос «а для чего мне все это нужно?». Сегодня весьма распространена аналогия, мол, инвестиции – это игра, но никогда не стоит забывать, что это игра именно на ваши деньги, которые достаются нелегким трудом. По этой причине, прежде чем принимать финальное решение о каких-либо вложениях, даже если речь идет о вкладе в 1$, хорошенько задумайтесь над тем, какова же истинная цель ваших начинаний.

Золотое правило №1:

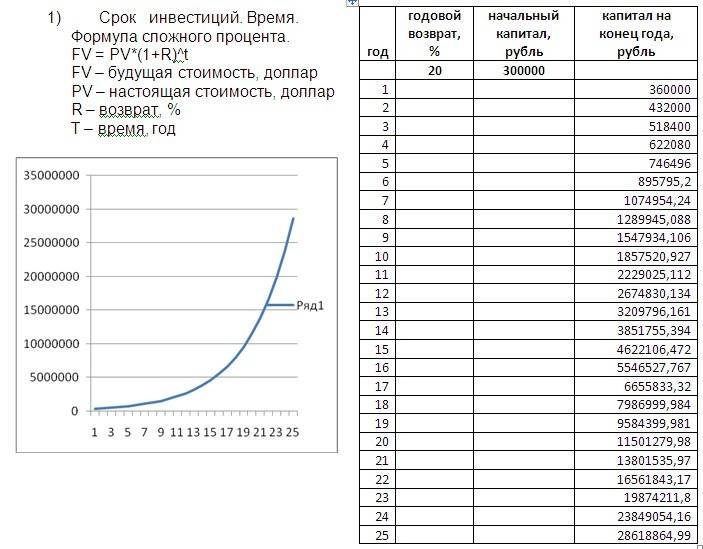

1) Начинайте инвестировать как можно раньше. Время дороже денег!

На рисунке представлена формула, которая позволит вам понять сущность этого правила инвестирования.

Называется она — формулой сложного процента (компаундинга). Или еще по другому: капитализацией.

Капитализация — это и есть суть создания капитала.

Это ежегодное приращение капитала. С каждым последующим годом активы увеличиваются не линейно, а по экспоненте (с учетом приращения капитала с прошлого года).

С ее помощью Вы сможете легко посчитать какой капитал можно создать за определенное количество лет.

Поясню рисунок:

Капитал считаем в любой удобной валюте.

Величина возврата R — это планируемая годовая доходность инвестиций. Вы уже знаете какому риску какие доходности примерно соответствуют. А чего ожидать от конкретных инвестиций можно проанализировать по прошлым историческим доходностям.

R ставим в долях. Например: мы принимаем для расчета среднегодовую доходность инвестиций в 15%, тогда R = 15%/100%=0,15.

(1+R) в степени времени. Время ставим в годах.

Инвестирование в то, о чем имеется четкое представление

Еще одно правило инвестирования, предусматривает, что прежде чем приступить к вложению средств, стоит сформировать четкое понимание того, в какие инструменты стоит инвестировать, а в какие — нет. В числе инструментов для инвестирования — банковские депозиты, ценные бумаги, недвижимость и другие. Какая бы ниша для вложения ни была выбрана, перед решительным шагом необходимо хоть немного изучить теоретическую часть.

Этому способствует просмотр видео, чтение книг, общение с теми, кто давно использует данный инвестиционный инструмент. Это поможет разобраться в предмете, узнать о возможных рисках, подводных камнях, которые могут ожидать на этом поприще. Не стоит делать вложения впопыхах и при минимуме информации, даже если прогноз прибыльности инструмента — 100% годовых.

Используйте стратегию усреднения.

Под усреднением подразумевается систематическая покупка одних и тех же ценных бумаг на примерно одинаковую сумму денег.

Например, вы решили полгода инвестировать в акции Газпрома. Пусть акция стоит 300 рублей. Вы решили покупать акции на 3000 рублей ежемесячно. С этой целью в январе вы купили 10 акций Газпрома на 3000 рублей. В феврале акции стали терять в цене и снизились до 200 рублей. Тогда вы приобрели 15 акций на 3000 рублей. Март и апрель цена держалась на уровне 200 рублей и вы купили ещё 30 акций на 6000 рублей, инвестируя каждый месяц по 3000. Всего у вас получилось 55 акций. В мае цена подскочила до 600 рублей за акцию и у вас получилось купить только 5 акций, а в июне произошла коррекция до 300 рублей и вы снова купили 10 акций. Итого за полгода у вас накопилось 70 акций.

Теперь давайте считать за какую среднюю цену вы купили акции. Всего было потрачено 18000 рублей и на них куплено 70 акций. Тогда получается, что в среднем одна акция стоила 257 рублей.

Некоторым может показаться, что нужно было сразу покупать акции на все деньги в феврале, когда одна акция стоила 200 рублей. Это понятно, однако никто заранее не знает и не может предсказать что завтра будет на фондовой бирже и какая бумага сколько будет стоить. С той вероятностью, с какой вы можете купить бумагу на просадке, с той же вероятностью вы можете купить её в пике. Чтобы максимально уменьшить риск переплаты и придумана стратегия усреднения. Вы можете заметить, что в целом, покупая акции по этой стратегии каждая бумага вышла на 43 рубля дешевле. Спокойствие при инвестировании стоит гораздо дороже, чем попытка угадать, когда же будет дно просадки.

Сокращение убытков, увеличение дохода

Второе, не менее важное правило: «Ограничивайте потери и позволяйте прибылям расти». Пожалуй, это самое сложное в биржевой торговле

Данное «золотое» правило инвестирования подразумевает, что когда прогноз оказался неверным и сделка приносит убытки нужно найти в себе силу воли, чтобы закрыть позицию. Тем самым мы сохраним свой капитал

Пожалуй, это самое сложное в биржевой торговле. Данное «золотое» правило инвестирования подразумевает, что когда прогноз оказался неверным и сделка приносит убытки нужно найти в себе силу воли, чтобы закрыть позицию. Тем самым мы сохраним свой капитал.

И наоборот, если позиция на рынке приносит прибыль, то закрывать ее раньше времени нет смысла. Неопытные игроки, как правило, делают наоборот.

Не соблюдение «золотых» правил инвестирования приводит к последствиям, показанным на хорошо известной карикатуре под названием «Мышление трейдера». К сожалению, ее автор нам неизвестен.

На рисунке выделены решения трейдера, которые сдвигали математическое ожидание его игры в отрицательную плоскость. С этим трейдером многое неправильно, и, поверьте, это не шутка. Именно так ведет себя подавляющее большинство инвесторов. Именно по этой причине существует стереотип, что подавляющая масса частных инвесторов всегда ошибается.

В США даже в свое время был очень популярен так называемый индекс неполных лотов. Неполные лоты в США стоили дешевле, и они были более доступны для частных инвесторов. Очень многие профессиональные управляющие в США следили за тем, что делают «неполнолотчики», – и делали наоборот.

Посмотрите еще раз на рисунок.

Самая страшная ошибка трейдера в полном пренебрежении этим правилом – он продолжает держать убыточную позицию, терпя все большие и большие убытки, и слишком рано закрывает хорошую позицию, которая зарабатывает ему деньги.

Если бы трейдер ограничивал свои потери и позволял бы своим прибылям расти, он не попадал бы в такую передрягу.

Формирование инвестиционного капитала

Вникая в важные инвестиционные правила начинающему инвестору стоит понимать, что формирование инвестиционного капитала тесно связано с целью, которую он перед собой поставил. Следующим этапом требуется определение конкретной суммы и срока, к которому планируется достичь намеченного рубежа. Процесс формирования инвестиционного капитала можно охарактеризовать, как динамический, поскольку при его создании необходимо учитывать изменяющиеся факторы.

Поэтому с успехом решить эту непростую задачу удастся, только внося корректировки в первоначальные планы, в зависимости от ситуации на рынке меняя способы и инструменты достижения цели, а также научившись оперативно и грамотно реагировать на неожиданные подводные камни и непредвиденные обстоятельства.

Определение цели инвестирования

Осмысленным и ведущим к положительным результатам действиям всегда должен предшествовать вопрос «Зачем?», который должен задать сам себе тот, кто собирается их предпринять. Ответить на простой вопрос: зачем нужны инвестиции, означает определить цели инвестирования. Относительно рассматриваемого вопроса — это конкретные финансовые задачи, которые ставит для себя инвестор и которые стремится решать впоследствии, предпринимая определенные шаги.

Среди наиболее часто встречающихся целей, которые ставят перед собой частные инвесторы:

- создание пенсионного капитала;

- накопление денег на крупную покупку;

- получение суммы, нужной на обучение ребенка;

- достижение «абсолютной» величины капитала.

Диверсифицируйте.

Компании, которую торгуются на фондовых биржах исчисляются сотнями и даже тысячами штук. Этот факт можно использовать себе во благо, распределяя денежные средства на покупку разных активов к себе в портфель.

Например, вы можете приобрести акции Газпрома, Лукойла, Магнита, Сбербанка и Сегежи примерно на равные суммы денег. В этом случае доход или убыток от обладания активами этих компаний будет усреднён, а ваш портфель избежит серьёзных провалов (правда и серьёзных доходностей он тоже избежит, но диверсификация призвана защищать именно от провалов. Дедушка Баффет был бы категорически не согласен с этим правилом, но у нас с вами есть своя голова на плечах, всё-таки фондовый рынок не Баффет придумал, поэтому мы пойдём своим путём).

Диверсифицировать состав портфеля можно не только по отраслям экономики, но и по странам мира, однако в этом случае вы должны сделать серьёзные денежные вливания на первоначальном этапе

Если же денег немного, то можно обратить внимание на ETF (инвестиционные фонды торгуемые на бирже) – их паи состоят из активов многих компаний и хорошо диверсифицированы по отраслям или странам мира. Существуют ETF сразу на весь мир, но по ним доходность минимальная

Правило №6. Не теряйте деньги

Многие люди в поисках способа приумножить свои деньги часто ведутся на красивую рекламу Форекса, ПАММ, бинарных опционов, сомнительного ДУ, финансовых пирамид и других компаний, которые предлагают высокую доходность «легко, быстро и почти без риска».

Очень часто такие вложения заканчиваются потерей всех или почти всех денег. Сюда же относятся те случаи, когда инвестор по неопытности наслушавшись советов брокера, начинает спекулировать с большим плечом на фондовом рынке и быстро «сливает» свои деньги.

К сожалению, потерять деньги очень легко, а вернуть их гораздо сложнее. Таблица ниже показывает, сколько нужно заработать, чтобы вернуться к утраченной сумме после убытка.

Например, если вы получили небольшой убыток -5%, то, чтобы вернуться к прежней сумме, достаточно заработать 5,3%. При убытке 50% уже придется удваивать сумму. А при потере 90%, чтобы отбить все потери, нужно заработать все 900%!

Чем больше потери, тем труднее их возместить. Чтобы избегать финансовых потерь, следуйте следующим правилам:

- повышайте свою финансовую грамотность,

- инвестируйте только в то, что понимаете,

- если не понимаете, обратитесь к финансовому консультанту за советом,

- выбирайте проверенные и надежные способы инвестирования, которые регулируются законами и имеют защиту инвестора,

- избегайте слишком заманчивых предложений, бесплатный сыр бывает только в мышеловке

- обязательно используйте правило № 7