Новые должники и кредиторы

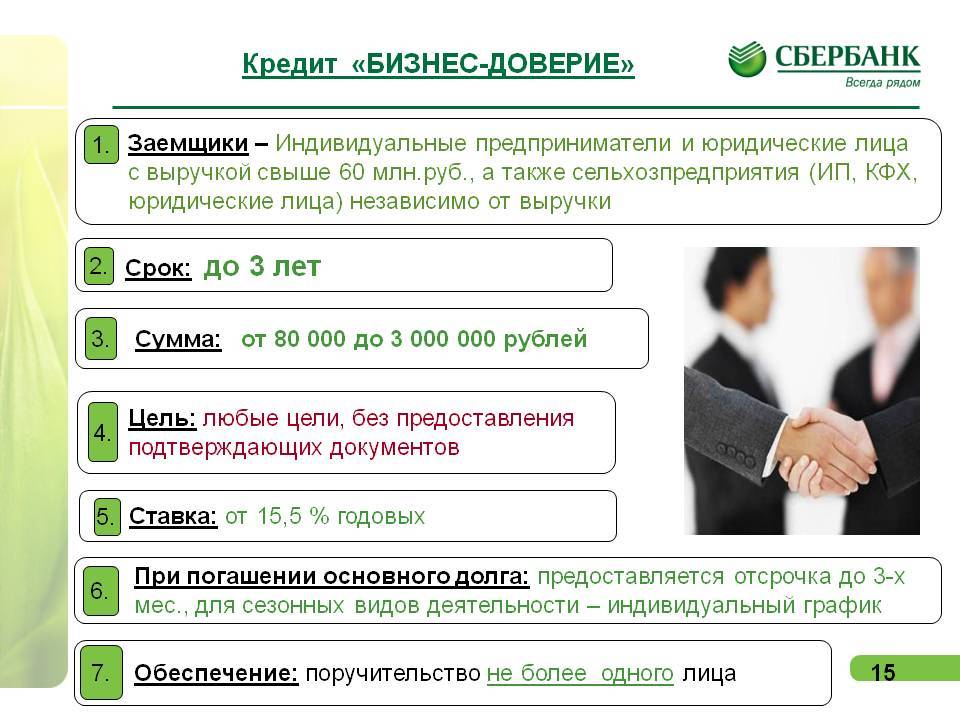

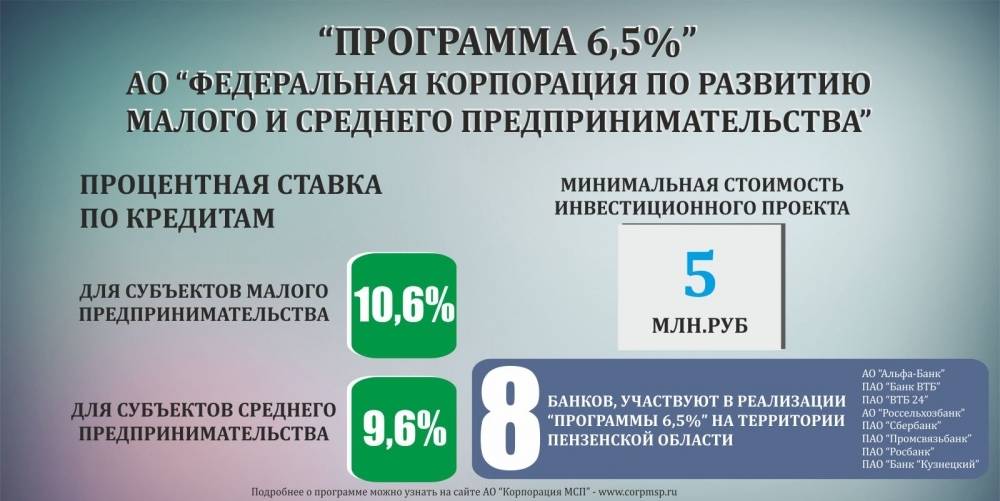

До принятия поправок участвовать в программе могли только уполномоченные банки, включенные в специальный перечень. Должниками могли быть только субъекты МСП, занимающиеся определенной деятельностью.

Изменения коснулись как должников, так и кредиторов.

Кредиты по льготной ставке смогут получать самозанятые граждане (использующие специальный налоговый режим «Налог на профессиональный доход»). Для них установлена ставка субсидирования 3,5% (вместо общей ставки 3%).

С 31 декабря в программах субсидирования смогут участвовать не только банки, но и специализированные финансовые общества (SPV). Эти общества создаются по правилам гл. 3.1 Закона о рынке ценных бумаг, могут скупать дебиторскую задолженность и выпускать под нее облигации, выдавать займы, размещать вклады и заниматься иной финансовой деятельностью.

Предполагается, что специально отобранные SPV будут выполнять лишь определенные в Правилах функции. Они будут получать субсидии от государства, если утвердят решение о выпуске облигаций. Причем облигации должны быть обеспечены залогом денежных требований к заемщикам, в числе которых будут те, кто получил кредит по госпрограмме. SPV будут получать субсидии, если права требования будут ими куплены у банков по соглашению об уступке (цессии).

Данный механизм призван дополнительно стимулировать банки выдавать кредиты по госпрограмме. Выдав кредит, банк будет вправе уступить его в пользу SPV под выпуск облигаций, тем самым он получит новые финансовые возможности и минимизирует свои риски.

Но следует еще раз оговориться: уполномоченные банки связаны требованиями ЦБ РФ и в любом случае будут устанавливать дополнительные условия для субъектов МСП при работе по госпрограмме. Это может затруднить реализацию целей, заложенных в ней.

Информация Банка России от 27 марта 2020 г. “Дополнительные меры по поддержке кредитования малых и средних предприятий”

2 апреля 2020

Банк России с учетом развития текущей экономической ситуации и необходимости дополнительной поддержки наиболее уязвимых отраслей экономики и граждан в условиях пандемии, а также в рамках разработки совместных мер с Правительством Российской Федерации по поддержке субъектов малого и среднего предпринимательства (МСП), направленных на обеспечение ими выплат заработных плат, принял решение уточнить параметры нового механизма Банка России по поддержке кредитования субъектов МСП с установленным совокупным лимитом в размере 500 млрд рублей.

В рамках указанного совокупного лимита будет направлено до 150 млрд рублей на поддержку кредитования банками субъектов МСП с целью бесперебойного выполнения ими обязательств по заработной плате перед сотрудниками. Кредиты Банка России на эти цели будут так же предоставляться кредитным организациям по ставке 4,00% годовых и на срок 1 год, при этом максимальный объем предоставления средств для каждой кредитной организации будет рассчитываться из объема портфеля кредитов, предоставленных ею субъектам МСП на обеспечение расчетов по заработной плате в соответствии с одобренной Правительством Российской Федерации программой. Ставка по кредитам, предоставляемым банками субъектам МСП в рамках указанной правительственной программы в течение первых шести месяцев не должна превышать установленного программой уровня. Дополнительных ограничений и требований по объему портфеля для кредитной организации при предоставлении кредитов Банка России в рамках указанных 150 млрд рублей не предусмотрено.

При этом по предоставляемым кредитам в рамках оставшейся части общего лимита в 500 млрд рублей скорректирован порядок расчета максимального объема предоставления средств для каждой кредитной организации: теперь этот объем будет рассчитываться как разница между объемом рублевого кредитного портфеля банка субъектам МСП на первое число текущего месяца (за вычетом задолженности по предоставленным кредитам на обеспечение расчетов по заработной плате) и объемом этого портфеля на 1 апреля 2020 года, уменьшенного на 5% (ранее в качестве базы предполагался размер портфеля на 1 марта 2020 года).

Кроме того, снижение рублевого кредитного портфеля субъектам МСП (включая задолженность по предоставленным кредитам на обеспечение расчетов по заработной плате) на первое число текущего месяца ниже 95% объема соответствующего портфеля на 1 апреля 2020 года теперь не будет основанием для предъявления Банком России требования досрочно погасить привлеченные банком средства по данному механизму. При этом в случае снижения текущего объема портфеля ниже 95% от объема портфеля на 1 апреля 2020 года процентная ставка по уже предоставленным банку кредитам (за исключением кредитов на цели поддержки выплат субъектами МСП заработных плат в рамках правительственной программы) будет повышена до 5,00% годовых, а при снижении ниже 85% – до уровня ключевой ставки, увеличенной на 1 процентный пункт.

Кредиты в рамках нового механизма поддержки кредитования субъектов МСП, в том числе для обеспечения ими расчетов по заработной плате, будут представляться кредитным организациям с высоким кредитным рейтингом без обеспечения, а кредитным организациям, не имеющим такого рейтинга, – при наличии поручительства АО “Корпорация “МСП”.

——————————

1 Кредитные организации, которым присвоен хотя бы один кредитный рейтинг не ниже “АА(RU)” по классификации рейтингового агентства АКРА (АО) или “ruАА” по классификации рейтингового агентства АО “Эксперт РА”.

При использовании материала ссылка на Пресс-службу Банка России обязательна.

Упрощенный кредит под 9,95% годовых

Данная программа субсидирования дает возможность получить кредит под повышенную ставку – 9,95%, но более простым способом. То есть не придется прикладывать больших усилий для подтверждения цели кредита. Пока программа рассчитана на небольшие суммы и сроки кредита – до 10 млн руб. и до 5 лет. Но, возможно, она получит более широкое распространение.

Как подтвердило Минэкономразвития, существует проблема администрирования кредита: для его получения нужно собрать документы и соблюсти требования, которые прописаны в п. 20 Правил. При этом банки могут устанавливать дополнительные требования.

Для решения этой проблемы отдельные требования п. 20 Правил были смягчены. Например, раньше наличие возбужденного в отношении должника дела о банкротстве было основанием для отказа в выдаче кредита. Но это правило было отвергнуто как слишком жесткое: часто возбуждение дела о банкротстве не заканчивается банкротством должника и используется кредиторами как средство давления при просрочке с его стороны.

Новое правило подп. г) п. 20 Правил гласит: для отказа в выдаче кредита необходимо введение банкротной процедуры (наблюдение, конкурсное производство, финансовое оздоровление, внешнее управление), приостановление деятельности в административном порядке (ст. 3.12 КоАП РФ) или прекращение деятельности ИП.

Так, для получения кредита по данной программе не нужно подтверждать, что просроченной задолженности по налогам и заработной плате нет и процедуры банкротства не применяются.

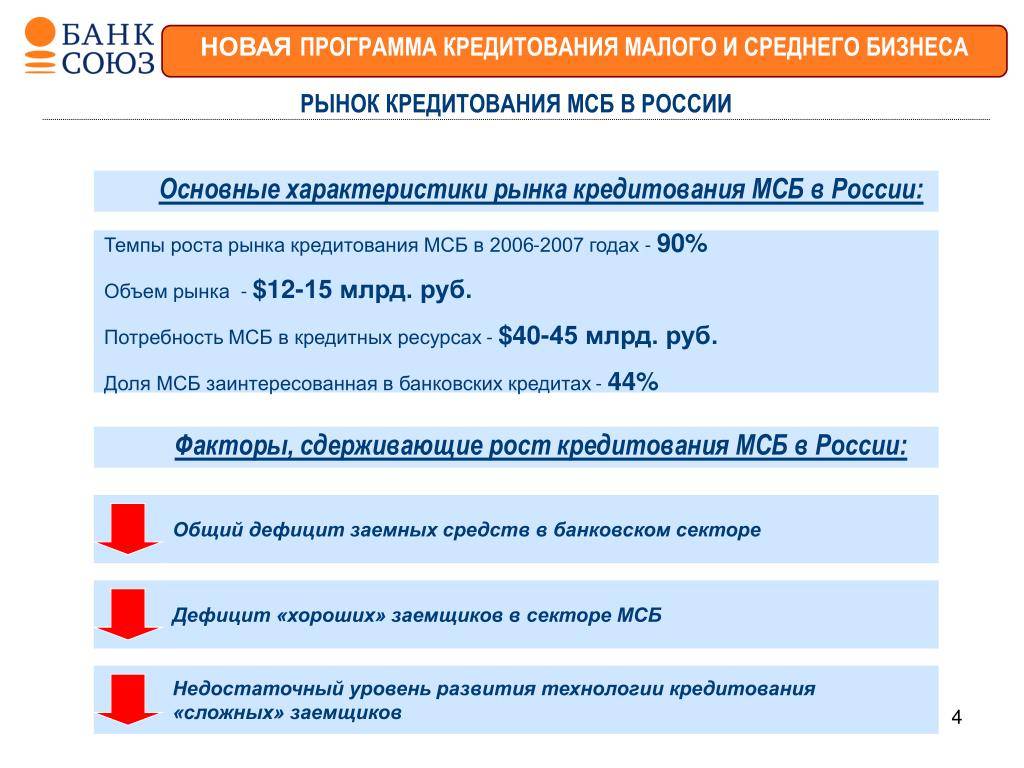

Объемы рынка банковского кредитования малого бизнеса

Официальных данных об объемах этого рынка не существует. Причин тому несколько.

Во-первых, само понятие “малый бизнес” законодательством четко не определено. Во-вторых, даже

если бы можно было выделить малый бизнес по каким-либо однородным критериям, специфика

бухгалтерского учета в банках не предполагает отражения ссуд малому бизнесу на отдельно

выделенных счетах.

Потребность малых предприятий в кредитных ресурсах участниками рынка оценивается

в 25-30 млрд. долл. США, ее удовлетворенность – не более чем в 15-20%.

Банки, принявшие участие в нашем исследовании, прокредитовали в 2005 году

индивидуальных предпринимателей (ПБОЮЛ) на 35,5 млрд. руб. Лидирующие позиции заняли КМБ-банк,

ФК “Уралсиб”, банк “Центр-инвест” (см. табл. 1).

Расчеты по данным отчетности формы № 101, представляемой кредитными

организациями в территориальные отделения ЦБ РФ, показали, что на 1.01.2006 г. 574 банка

предоставили кредитов индивидуальным предпринимателям на 115,5 млрд. руб. (см. таблицу 1

в Приложении). В процедуру оценки было вовлечено 776 банков.

В последние год-два среди основных игроков на рынке банковского финансирования

малого бизнеса четко выделились две группы банков. Это небольшие региональные, уже укрепившиеся

на этом рынке и целенаправленно работающие с малым бизнесом, и крупные банки, которые стали

активно выходить на этот рынок. По данным АРБ, не менее 80 крупных банков имеют программы

кредитования малого бизнеса. Собственные программы появились у таких банков, как “ВТБ-24”,

“Райффайзенбанк”, “МДМ-банк”, “Международный Московский Банк” и др. Причина очевидна: крупный

российский бизнес поделен между банками. Высокий уровень конкуренции на этом рынке ведет к

снижению доходности кредитования, в то время как доходность направления работы с малым бизнесом

обычно выше средней. Небанковские источники привлечения капитала также становятся все более

доступными для крупного бизнеса, что также негативно сказывается на положении отечественных

банков (снижается маржа от банковских операций). Это вынуждает их искать новые рынки, активно

развивать и предлагать новые продукты. “Работа с малым бизнесом позволяет нашему банку

диверсифицировать риски и получать дополнительную доходность, которая при определенных

масштабах работы выше, чем доходность от работы со средними и крупными предприятиями”,

– говорит Алексей Кирьяков, вице-президент ЗАО “Внешторгбанк Розничные услуги”.

Кто выиграет в этом соревновании – федеральные или местные банки, – пока сказать

сложно. С одной стороны, крупные банки обладают значительными ресурсными возможностями для

привлечения большого числа заемщиков и снижения процентных ставок. Но в то же время более

строгие требования при отборе заемщиков-малых предпринимателей, отсутствие интереса к небольшим

ссудам не позволяют охватить весь сектор. Пока крупные банки охватывают более качественных

малых предпринимателей, чем более мелкие кредитные организации. Лидеры рынка внедряют

массовые схемы работы с малым бизнесом, основанные на использовании скоринг-моделей

оценки заемщиков. С другой стороны, небольшие банки хотя и ограничены в ресурсах, но за счет

лучшего знания специфики бизнеса своих клиентов, их потребностей могут успешно конкурировать

с крупными банками. Сейчас, несмотря на возникшую конкуренцию, и у тех, и у других есть

достаточно пространства для развития – порядка 80% предприятий малого бизнеса пока не охвачено

банковскими кредитами.

Почему малому и среднему бизнесу сложно получить кредит

Помните крылатую фразу? «Существуют три вида лжи: ложь, наглая ложь и статистика». Не скажу, что в сфере оценки кредитования малого бизнеса эта максима полностью соответствует действительности, однако нечто подобное наблюдается.

С одной стороны, официальные органы информируют нас о повальном кредитовании малого и среднего бизнеса, прежде всего через государственные программы ФОТ — их целых три. Это кредиты под 0%, 2% и 3% для пополнения оборотных средств и выплаты зарплаты. Замминистра экономического развития Татьяна Илюшникова ранее сообщала, что они позволили сохранить для россиян более пяти млн рабочих мест.

Кроме этого, весь 2020 год и первый квартал 2021 года банки отчитывались о стабильном росте кредитования малого и среднего бизнеса. Но стало ли проще получить кредит в банке? Мы работаем на «земле», непосредственно с предпринимателями, и знаем, что им отвечают в кредитных организациях, когда бизнесмены приходят туда за деньгами. В реальности все выглядит несколько иначе, чем в отчетах.

Допустим, компания работает в сфере гостиничного бизнеса, владеет небольшим отелем. Но в качестве основного вида деятельности у нее указан другой ОКВЭД, например, торговля продуктами питания (что тоже случается в гостиницах). И хотя предприятие испытывает острую необходимость в деньгах — получает отказ.

Что касается банков, то их требования к заемщикам на фоне снижения оборотов и высокого риска закрытия компаний напротив ужесточились. Бывают ситуации, при которых малому бизнесу отказывают из-за установленных банками стандартов. Например, из-за недостаточности соотношения общей суммы долговой нагрузки к EBITDA. Причем тут вообще значение EBITDA? Это же малый бизнес, и показатель трудно посчитать. Этот вопрос вообще остается без ответа.

Плюс все также отказывают в случае непредставления залога. Или если компания не хочет закрывать расчетные счета в сторонних банках и не желает проводить определенный объем средств через счета банка-кредитора.

Нередки случаи отказа компаниям, действующим сравнительно недолгое время. Банк полагает, что не может точно спрогнозировать дальнейшее развитие бизнеса в рамках применяемых стандартных процедур андеррайтинга.

Кроме этого, советуем обратить внимание на один интересный документ — это индекс изменения условий банковского кредитования, формирующийся Банком России при участии около 60 крупных банков. По результатам анкетирования банки отметили высокий уровень жесткости условий кредитования для малого и среднего бизнеса в первом квартале 2021 года, превышающий средние показатели 2019 года по краткосрочным кредитам в четыре раза и в два раза — по долгосрочным. . «Процент малых и средних предприятий, имеющих хотя бы один действующий кредит, в России составляет всего 22 против 42% в среднем по развитым странам

То есть с доступностью капитала для МСП у нас хуже, чем в других странах», — сообщил недавно РБК уполномоченный при президенте России по защите прав предпринимателей Борис Титов

«Процент малых и средних предприятий, имеющих хотя бы один действующий кредит, в России составляет всего 22 против 42% в среднем по развитым странам. То есть с доступностью капитала для МСП у нас хуже, чем в других странах», — сообщил недавно РБК уполномоченный при президенте России по защите прав предпринимателей Борис Титов.

Мы полагаем, что доступность кредитования для малого бизнеса осталась в лучшем случае на том же уровне, что и в кризисный 2020 год. И примерно около половины компаний продолжает получать отказ в банках.

Резюме

Кредитование МСБ замедлилось: в 2012 году портфель вырос на 17% против 19 годом ранее. На фоне роста резервирования по «рознице» и новаций в расчете Н1, ударивших по крупным ссудам, малый бизнес мог бы «вытянуть» рынок кредитов МСБ. Но уход заемщиков «в тень» из-за роста соцвзносов и замедление экономики ограничивают спрос малого бизнеса на кредиты, к тому же часть спроса переключили на себя лизинг и потребкредиты. В этих условиях банки делают акцент на удержание имеющихся клиентов за счет комплексных тарифов и «кредитных фабрик», которые позволят в 2013 году за счет небольших коротких ссуд нарастить портфель на 15-17%.

Портфель кредитов МСБ вырос за 2012 год на 17% (до 4,5 трлн рублей) против 19% и 22% годом и двумя ранее. Это заметно лучше результатов кредитования крупного бизнеса (+11%), однако более чем в два раза отстает от динамики розничного сегмента (+39%). Новации в 139-И негативно отразились на работе банков со средним бизнесом, а уход «в тень» из-за роста социальных взносов – на динамике кредитования малого бизнеса. Банки пытаются кредитовать и «теневых» бизнесменов, но в отчетности банков это отражается как ссуды физическим лицам.

Возросшая активность банков в развитии кредитных фабрик (поточных микрокредитов) сделала портфель ссуд МСБ более краткосрочным. Во 2 полугодии 2012 года продолжилось вытеснение «длинных» кредитов под инвестпроекты более «коротким» финансированием. В результате доля ссуд срочностью до 12 месяцев составила около 62% (против 56% годом ранее), а в отраслевой структуре выросла доля кредитов торговым предприятиям.

Часть спроса МСБ на «длинные» ресурсы смогли удовлетворить лизинговые компании. По итогам 2012 года доля субъектов МСБ в общем объеме нового бизнеса лизинговых компаний выросла на 6 п. п. (с 28,5 до 34,8%). Одна из ключевых причин – отсутствие у лизинговых компаний требований к капиталу и по созданию резервов и, как следствие, возможность принятия более высоких рисков. А поскольку среди крупнейших лизингодателей много «дочек» ведущих банков, то зачастую изменилась только форма предоставления финансирования.

«Тотальное» обслуживание помогает: портфели банков, работающих с МСБ по комплексным тарифам, показали темп прироста в 30% против 17 по рынку в целом. Число клиентов, выбравших тарифы комплексного обслуживания МСБ, выросло за 2012 год более чем на треть. В 2012 году число расчетных счетов МСБ в банках с комплексным подходом выросло на 40%, число депозитных счетов – практически удвоилось. Такие тарифы – это то, что могут предложить крупные банки взамен индивидуального подхода небольших кредитных организаций. Последние фактически всегда использовали комплексный подход, который просто не был оформлен на бумаге.

По прогнозу «Эксперта РА», по итогам 2013 года портфель кредитов МСБ вырастет на 15-17%. Повышение регулятивных требований к резервированию по розничным кредитам будет стимулировать банки к более активному расширению кредитования малого бизнеса за счет кредитных фабрик и работы с МСБ по комплексным тарифам. Кредитование среднего бизнеса будет постепенно набирать обороты по мере увеличения числа предприятий с кредитными рейтингами (учитываются рейтинги «А» и выше по шкале «Эксперта РА»). Привлекательность кредитования крупного бизнеса по сравнению с МСБ снизится из-за ожидаемого ухудшения динамики инвестиций в основной капитал и спада промышленного производства. Однако ускорения динамики кредитования МСБ не будет: организация кредитной фабрики требует от банков значительных инвестиций, а масштабы господдержки все еще не превышают 5% рынка.

Меры господдержки не окажут заметного влияния на масштабы и динамику рынка – потенциал их экстенсивного развития близок к насыщению. МФО с госучастием столкнулись с насыщением своего основного рынка: пул низкорискованных заемщиков в регионах практически исчерпан. Гарантийные фонды, работающие в регионах со слабо развитой инфраструктурой, поставлены перед дилеммой: либо снижать диверсификацию портфелей поручительств за счет работы с узким кругом банков, либо сворачивать программы. Самая масштабная программа поддержки, реализуемая МСП Банком, ориентирована на производственный сектор и инновационные производства, тогда как подавляющее большинство предприятий малого бизнеса сосредоточено в торговле и сфере услуг.