Где вашу заявку точно одобрят?

Есть несколько альтернативных способов получения кредитных денег, воспользоваться ими или нет — решать вам. Рассмотрим наиболее распространенные:

- Вы можете обратиться к кредитному брокеру, и он за процент будет заниматься подбором банка, где вам точно одобрят кредит. Но эту работу вы можете проделать самостоятельно, придется уделить этому время, но и платить будет не нужно.

- Вы также можете найти частное лицо, которое согласится оформить кредит на себя. Это может стать оптимальным решением проблемы, если деньги нужны вам очень срочно, но, с другой стороны, даже расплачиваясь по кредиту вовремя, вы не улучшите свою кредитную историю, поскольку этот займ оформлен не на вас.

- Существуют частные кредиторы, которые выдают под процент свои собственные деньги. Но при этом ваша кредитная история также не улучшится. Да и процентная ставка у частных лиц, как правило, высока, ведь они прекрасно понимают, что к ним обращаются «проблемные» заемщики, получающие отказы в других кредитных организациях.

Более надежный способ постараться получить кредит в банке. Между основными крупными банками сейчас идет борьба за клиента, и наблюдается тенденция к упрощению процедуры получения кредитов. Лояльность банков к заемщикам растет, и они могут «закрыть глаза» на вашу плохую кредитную историю. Обязательное требование — чтобы на момент обращения в банк за новым кредитом, все предыдущие долги были погашены! Если вы взяли и успешно расплатились по товарному кредиту (на бытовую технику) в каком–то банке, то лучше обратиться за новым кредитом туда. Вероятность одобрения может быть достаточно высокой. Главное не обращаться сразу в несколько банков, это может сработать против вас.

Будьте готовы, что даже в случае положительного решения банка, ваши персональные условия по кредиту могут быть хуже, чем вы рассчитывали. Например, сумма кредита может быть меньше, ставка — выше, а также банк скорее всего наложит на вас обязательство застраховать свою ответственность. Подумайте о том, какие дополнительные гарантии вы можете предоставить банку в качестве подтверждения своей платежеспособности? Есть ли у вас в собственности недвижимость или автомобиль?

Решение, которое у вас уже есть

Вы сильно удивитесь, но возможно у вас уже есть готовое решение вопроса «где взять кредит?». Если компания, в которой вы работаете, имеет зарплатный проект в определенном банке, а вы пользуетесь картой этого банка, то проверьте свой личный кабинет через онлайн—банк или мобильное приложение. Если вы ими не пользуетесь — перечитайте информационную рассылку, которая приходит по sms или электронной почте. Высока вероятность того, что банк уже предварительно одобрил вам потребительский кредит или кредитную карту.

В таком случае получить кредит очень просто! Вам даже не придется идти в банк, а кредитку привезет вам домой банковский курьер! Например, такая услуга есть в Тинькофф Банке и в Русском стандарте. Сейчас активно развиваются сервисы оформления кредитных карт онлайн. Для получения кредита не нужны справки и подтверждение доходов, а отправить заявку и получить одобрение можно не выходя из дома в срок от нескольких часов до нескольких дней. Банков, которые занимаются одобрением и выдачей кредитов онлайн достаточно много, самые популярные их них — это Тинькофф Банк, Русский Стандарт, Альфа–банк, Открытие, Home Credit, но также есть и много других надежных банков.

Надеемся после прочтения данного материала вы поняли, что плохая кредитная история — не приговор, и как получить кредит с плохой кредитной историей.

Как повысить свои шансы на одобрение кредита

Для того чтобы повысить вероятность одобрения по заявке, нужно следовать следующим рекомендациям:

- как можно больше предоставить документов, которые могут подтвердить платежеспособность заемщика;

- оформлять ссуду под более высокий процент, так как процент одобрения по таким заявкам выше;

- предоставить поручителей или оформить ссуду под залог имущества;

- при оформлении товарного кредита в магазине вносить большой первоначальный взнос, не менее 30-40%;

- первоначально запрашивать небольшую сумму или оформить банковскую карту с малым лимитом, так как при успешном погашении, кредитор увеличит лимит кредитования;

- обратиться в МФО и взять краткосрочный микрокредит, при успешном погашении которого, сведения об этом поступят в БКИ.

При рассмотрении анкеты, инспекторы анализируют КИ, поэтому решение принимается по каждому клиенту индивидуально. На решение по заявке будет зависеть количество просроченных платежей, а также длительность и их периодичность.

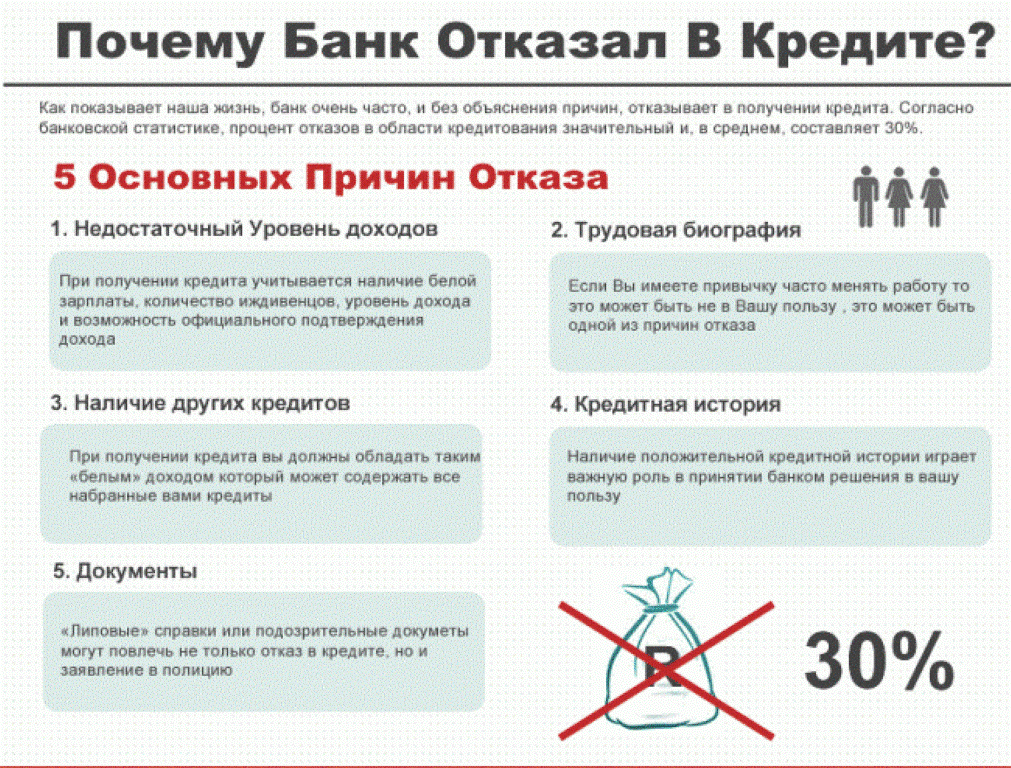

Почему банк может отказать в кредите

Где хранятся кредитные истории?

Многих клиентов, которые обращаются в банк и слышат отказ по причине плохой кредитной истории, интересует вопрос, а где хранится эта информация и насколько законно использование этой информации банками?

Хранение информации о заемщике

Для того чтобы систематизировать работу банков и снизить финансовые риски кредитных организаций, было создано Единое Бюро кредитных историй. Вся информация о займах клиентов моментально попадает в это Бюро и отражается в реестре. При этом повлиять, исправить или изменить эту информацию невозможно. Реестр находится в ведомстве Центрального Банка РФ и имеет все полномочия собирать и аккумулировать данные о выданных кредитах физических и юридических лиц.

В бюро кредитных историй находится информация про то, как часто клиент брал займы, на какую сумму и были ли проблемы с выплатами.

При этом клиент, перед обращением в банк, может самостоятельно ее проверить, чтобы узнать, насколько реально. БКИ имеет несколько официальных партнеров, которые располагают этой информации и предоставляют населению ее на платной основе.

Но, неужели это означает, что стоит один раз пропустить платеж и человек уже не сможет взять кредит? Конечно, нет. Каждый банк выставляет свои требования к платежеспособности клиента и уровню его кредитной истории.

Ситуация, когда человек пропустил 1-2 платежа, но при этом выплатил ипотеку за 10 лет, не будет аналогичной другой ситуации, если человек взял телевизор за 20 тысяч рублей и прекратил выплату уже после третьего месяца.

Отказ в кредите

Поэтому, даже если клиент попал в этот список испорченных историй, это не означает, что у него нет шансов из него выбраться.

В чем же заключается суть плохой кредитной истории? Как правило, достаточно несколько раз пропустить день оплаты кредита, согласно графика, как данные с информацией отправляются в Бюро. Но на деле бывает и так, что клиент попадает в список «штрафников», но при этом сам клиент не имел в прошлом ни одного кредита. Как так получается? Порой даже задолженность по коммунальным услугам, проблемы с налоговой инспекцией могут негативно отразится на кредитной истории.

Любые судебные тяжбы и разбирательства тоже фиксируются в истории и могут доставить проблемы в будущем.Таким образом, кредитная история содержит всю информацию о клиента относительно его исполнения обязательств.

Согласно законодательству, каждый гражданин РФ имеет право на одну бесплатную проверку в год своей кредитной истории.

Степень тяжести кредитной истории. Когда банк про неё «забудет»?

Испорченная кредитная история – это всегда негатив

Но банк обязательно обратит внимание на частоту и длительность просрочек. Большое значение имеет «статус» просрочки: закрытая или открытая (текущая)

Если платёж был хоть несвоевременно, но всё же оплачен, то банки готовы через некоторое время закрыть на факт просрочки глаза. Будет ещё лучше, если последующие платежи (или взятые позже займы) гасились своевременно.

На самом деле, лучшего способа исправлять кредитную историю, как своевременным исполнением взятых на себя обязательств, ещё никто не придумал – если вам предлагают что-то иное, то вы просто попали на мошенников. Если же просроченный платёж по действующему кредиту ещё не погашен, или был погашен совсем недавно, то отказ по-новому вам обеспечен – зачем банку рисковать, если вы даже с текущими кредитами не можете разобраться?

Итак, можно выделить несколько «ступеней неисполнения обязательств»:

1. Просрочки до 5 дней (технические). Идеальной такую историю назвать нельзя, «серенькие» пятна на ней все-таки присутствуют. Но если таких случаев было не очень много, банк пойдет навстречу и выдаст ссуду клиенту. Как правило, глаза закрывают в том случае, когда количество подобных просрочек не превышает трех. Но и с бо?льшим количеством шансы на успех сохраняются.

2. Просрочки до 1 месяца (ситуационные). Если длительность периода, в течение которого платеж числился просроченным, превышает 5 дней, но при этом укладывается в рамки месяца, КИ уже точно хорошей не назовёшь, скорее она удовлетворительная. Но еще не критичная. Вероятность отказа возрастает в разы, но при этом всегда есть шанс кредитоваться на более невыгодных условиях. Например, банк может потребовать дополнительное обеспечение по предстоящему займу – поручительство или залог. К тому же для таких клиентов устанавливаются самые высокие процентные ставки с целью минимизации банковских рисков. Банки готовы забыть про такие «грешки» через несколько (от трёх до пяти) своевременных платежей.

3. Просрочки длительностью свыше месяца (проблемные) и более долгосрочные – это уже не просто испорченная, а очень плохая кредитная история. Шансов на получение новой ссуды практически нет. А если какое-нибудь финансово-кредитное учреждение и рискнет выдать займ такому клиенту, то его стоимость будет очень и очень высокой, а условия невыгодными (например, 1 тысячу рублей на 10 дней под 3% в день). Оправдаться в глазах банков будет в этом случае намного сложнее – от 6 месяцев до 2-3 лет своевременных платежей. В таких запущенных случаях есть смысл пользоваться услугами микрофинансовых организаций, предлагающих специальные программы по исправлению КИ (конечно, не бесплатно) – об этом мы ещё поговорим.

4. Полное неисполнение обязательств. Сюда относят случаи, когда задолженность по кредитному соглашению была взыскана в судебном порядке. С таким прошлым идти в банк нет абсолютно никакого смысла – будет однозначный отказ. Из этой ситуации есть только 2 выхода: кредитоваться у частников под сумасшедшие проценты (велик риск попасть на мошенников) или ждать, когда кредитная история обнулится (а произойдет это только через 10 лет). Кстати, сведения о просроченных взысканиях через суд или о банкротстве бесследно для заёмщика не пройдут. Для финансовых учреждений это серьёзный намёк на его неблагонадёжность на многие года.

Как видите, кредитная история может быть и немножко подпорченной, и плохой, и даже очень плохой. Все зависит от поведения заемщика. И каждая из этих разновидностей по-своему влияет на возможность кредитоваться в будущем. Да и не только на возможность, а еще и на те условия, которые вам сможет предложить кредитное учреждение.

Ответы на главные вопросы

Какая кредитная история считается «плохой»?

Серьезный негативный фактор – просрочка сроком более 30 дней. Такая «клякса» существенно влияет на репутацию заемщика и может стать причиной отказа в выдаче кредита.

Какие банки выдают кредиты клиентам с плохой кредитной историей?

Не существует никакого списка банков, раздающих деньги без отказа людям с испорченной кредитной историей и открытыми просрочками. Есть банки с более рискованной политикой, которые работают с теми, кому отказал Сбербанк и ВТБ 24. За свой риск такие банки берут более высокие проценты.

Поможет ли своевременное погашение займа в МФО улучшить кредитную историю?

Все микрофинансовые организации обязаны передавать данные о своих клиентах в бюро кредитных историй. Поэтому возврат микро займа по графику улучшит ваш профиль в БКИ.

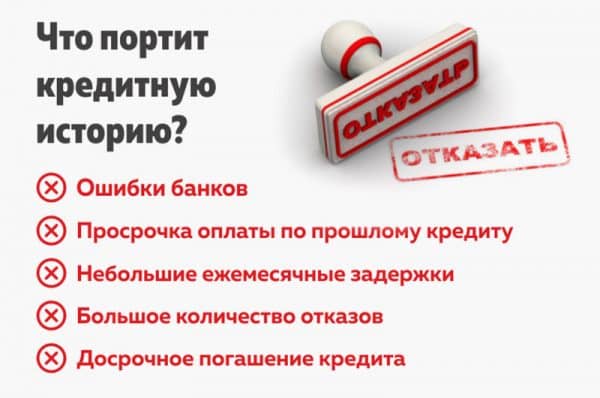

Причины, которые портят ваш кредитный рейтинг?

- Вы не вовремя выплачиваете проценты по займу;

- У Вас имеются текущие просрочки без уважительных причин;

- Ежемесячные платежи составляют больше половины вашего дохода;

- Мошенники взяли кредит на ваше имя (например, по ксерокопии паспорта), к сожалению в последнее время таких случае становится больше;

- Банк не передал в БКИ данные о том, что вы закрыли кредит;

- Долг продали коллекторскому агентству — а эти ребята еще реже передают в БКИ сведения о выплаченных займах.

От чего зависит, дадут ли кредит с плохой кредитной историей

Прежде чем выбирать банк, в который стоит обратиться для получения кредита с плохой кредитной историей, стоит оценить, действительно ли ваша репутация настолько испорчена. Кредитные организации, оценивая заемщиков, классифицируют их на 4 группы:

- Заемщики с не самой плохой кредитной историей. К этой категории относятся люди, имеющие одноразовую просрочку платежа, не превышающую 10 дней. Банки относятся к таким клиентам с пониманием, ведь она могла возникнуть по различным обстоятельствам. При рассмотрении заявки на новый кредит эта группа заемщиков оценивается практически наравне с теми, кто не имеет просрочек по платежам.

- Заемщики с испорченной кредитной историей. Сюда попадают граждане, неоднократно нарушившие график платежей по своим обязательствам. Если заемщик не более 3 раз просрочил платеж меньше, чем на 2 недели, банк также идет на уступки и в большинстве случаев дает одобрение на новый кредит.

- Заемщики с плохой кредитной историей. К таковым относятся люди, регулярно нарушавшие сроки уплаты кредита, либо вносившие платеж меньше указанной в договоре суммы. При подаче заявки на новый кредит часть банков сразу откажут таким клиентам, но некоторые проверят, улучшилась ли платежеспособность человека в настоящее время, и, возможно, дадут ему шанс.

- Заемщики с очень плохой кредитной историей. Это люди, которые берут кредит и вообще его не платят. В данной ситуации взять деньги вновь будет очень сложно.

Очень сильно портит кредитную историю процедура банкротства физических лиц (подробнее о ней читайте здесь). В течение как минимум 5 лет после нее банки отказываются выдавать человеку новый кредит.

При рассмотрении заявки принимается во внимание, пытался ли человек договориться с банком. Подробнее о том, как это сделать, читайте здесь

А также учитывается, по каким обстоятельствам заемщик не мог исполнять свои обязательства и допустил просрочку.

«Ренессанс» — кредит с плохой кредитной историей до 700 000 рублей

Вторым интересным предложением, с точки зрения выгоды клиента, является кредит банка Ренессанс с процентной ставкой от 7,5% годовых. В отличие от Совкомбанка, данный вариант подкупает допустимой суммой. Здесь она достигает 1000000 рублей, которые кредитор может выдать даже обладателям испорченной кредитной истории максимум на 5 лет, а минимум на 2 года.

Что нужно знать, прежде чем подавать заявку в Ренессанс Кредит Банк:

- при оформлении принимаются 2 документа, одним из которых является паспорт, подтверждающий российское гражданство. Второй — демонстрируется на выбор: водительское удостоверение, загранпаспорт, именная банковская карта, диплом о средне-специальном или высшем образовании, военный билет, свидетельство о постановке на налоговый учет (ИНН), пенсионное удостоверение;

- в случае просрочки платежей начисляется неустойка в размере 20% годовых от суммы задолженности;

- кредит можно оформить онлайн за несколько минут, а получить в день обращения. Подписание кредитного договора будет выгодным, если предъявить наиболее полный пакет документов.

Это, во-первых, увеличит шансы на выдачу кредита, во-вторых, ускорит процесс рассмотрения заявки. В-третьих, позволит снизить ставку. Как правило, решение принимается в течение 10 минут. Деньги можно получить двумя наиболее востребованными способами: наличными или на банковскую карту.

Кредитка Ренессанс Кредит Банка для лиц с плохим финансовым досье

Ренессанс Кредит Банк, как уже стало понятно, весьма лояльно относится к клиентам. В результате этого многие россияне, в прошлом испортившие свою кредитную историю, обращаются за финансовой помощью именно сюда. Здесь предельно простые условия оформления. Лимит кредитки составляет 300000 руб. и менее. Все зависит от уровня ваших доходов. Но минимальная сумма начинается с 3 тыс. руб.

Выпускается продукт бесплатно, за обслуживание также ничего не взимается. Получить ее предлагается моментально, в день одобрения. Годовая плата за владение кредиткой варьируется в пределах 23,9—45,9%. Если владелец плохой кредитной истории решит снимать наличные, будет действовать ставка 45,9%. В этом, конечно, минус карты. Еще банковская структура на обналичивание установила комиссию 290 руб. + 2,90% от снимаемой суммы.

Льготный период длится до 55 дней. В рамках программы «Простые радости» начисляется кэшбэк 1-10%. Забрать карточку можно в любом из отделений. Основные условия выпуска:

- нужно быть гражданином/гражданкой России с паспортом;

- достигнуть 24 лет, но не старше 65;

- получать доход от 8-12 тыс. руб.;

- отработать на одном рабочем месте не менее 3 мес.;

- иметь постоянную прописку или работу в субъекте, где будете заключать сделку с банком;

- наличие мобильного и дополнительного документа для подтверждения личности, которым может послужить: загран, права, диплом и др.

Как взять кредит с плохой кредитной историей и просрочками: 5 действенных способов

Опасаясь связываться с недобросовестными заемщиками, банки тщательно проверяют своих потенциальных клиентов. Несмотря на это взять кредит с просрочками и плохой кредитной историей вполне реально. Однако нужно быть готовыми к тому, что условия кредитования для таких клиентов несколько отличаются. Есть следующие варианты, как получить кредит с плохой кредитной историей и просрочками:

Предоставить в залог имущество или найти поручителя. Как правило, банки кредиты с плохой кредитной историей готовы одобрить, если человек предоставляет в залог любое движимое и недвижимое имущество, или находит платежеспособного поручителя с хорошей кредитной историей. Таким образом кредитные организации обеспечивают свою безопасность на случай, если заемщик вновь перестанет платить по своим обязательствам.

Взять микрозайм. Сейчас существует множество фирм, которые дают кредит с плохой кредитной историей и просрочками любому человеку. Для того чтобы взять микрозайм, не нужны подтверждающие доходы справки. Выдается он практически сразу всего по двум документам (например, паспорт и водительские права). Минусом микрозаймов является очень высокий процент и небольшая сумма кредита (как правило, до 100 тысяч рублей).

Оформить кредитную карту. Обычно человеку взять кредитную карту с плохой кредитной историей намного проще, чем получить займ наличными. Выпуск кредитной карты очень выгоден для банков, а потому раздают они их с большей охотой.

Обратиться в брокерскую контору. Они являются посредниками между банками и частными лицами. Через брокеров можно взять кредит с плохой кредитной историей и просрочками практически со 100% гарантией. За свои услуги такие конторы просят немалую сумму, однако для тех, кто оказался в очень трудной финансовой ситуации и хочет срочно взять кредит с плохой кредитной историей, это зачастую единственный выход. Связываясь с кредитными брокерами, нужно быть очень осторожными, так как в этой сфере много мошенников. Очень часто брокер уверяет: “Я дам кредит с плохой кредитной историей”, а сам при этом забирает предоплату за свои услуги и пропадает

Важно сотрудничать только с проверенными организациями такого типа. Попытаться доказать банку свою платежеспособность

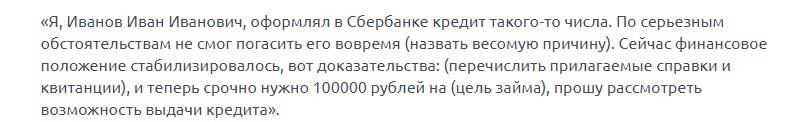

Если в прошлом кредитная история была подпорчена по каким-то не зависящим от человека обстоятельствами, а в настоящее время заемщик в состоянии исправно выплачивать долг, можно попытаться доказать это банку. В кредитную организацию подается заявление, которое выглядит примерно следующим образом:

К заявлению необходимо приложить справки о доходах. В некоторых случаях банк идет на уступки и одобряет кредит, несмотря на просрочки.

Чтобы увеличить свои шансы получить кредит в банке с плохой кредитной историей, лучше всего отправить заявку сразу в несколько кредитных организаций.

Важные аспекты

Также есть еще список моментов, которые банк учитывает при выдаче кредита на карту клиенту с плохой кредитной историей:

все предыдущие кредиты должны быть полностью погашены, а договоры – закрыты (неважно, какие суммы или сроки);

взаимодействие с работниками финансовой организации должно быть позитивным (ответы на звонки работников, доброжелательное общение и т.д.);

очень хорошо предоставить доказательства вашей невиновности в случае непогашения кредита или просрочки платежей.

Если в ситуации заемщика присутствуют хотя бы 2 пункта из списка, то можно надеяться на положительное решение хотя бы одного или двух банков на запрос о кредите. Есть вероятность, что вы получите займ под «не заоблачные» проценты. Но если подобных положительных моментов в истории заемщика нет, то вряд ли какой-либо банк согласиться сотрудничать с таким клиентом.

Можно выделить ряд причин, по которым иногда деньги выдают даже людям с испорченной платежной репутацией :

- специализация этой организации – сверхбыстрые кредиты или микрозаймы, которые выплачиваются на карту; они не предполагают тщательных проверок;

- банк может войти в трудное положение клиента или счесть причину непогашения кредита достаточно уважительной;

- путем соглашения на выдачу кредита сомнительному клиенту он расширяет свою клиентскую базу, что и является его главной целью в подобных случаях.

В такие банки можно смело идти и просить кредит. А чтобы повысить вероятность положительного ответа, лучше отсылать как можно больше заявок. Далее будут предложены варианты учреждений, в которые можно отправить заявку с высокой вероятностью успех.

Значимость КИ и причины, портящие рейтинг

Что портит кредитную историю

Хорошая репутация клиента — это отсутствие просрочек и штрафов по имеющимся займам. Кредитор с радостью сотрудничает с такими лицами, у кого КР положительный и довольно высокий. Граждане с положительной КИ получают самые лучшие условия кредитования, а также короткие сроки рассмотрения заявки. Ссуды таким лицам одобряют в течение нескольких часов

Поэтому так важно иметь хорошую репутацию у кредитора

Причин, которые понижают и портят КР:

- регулярный пропуск платежей;

- длительные просрочки по договору;

- финансовая нагрузка и закредитованность граждан;

- неправильное использование банковской карты;

- несвоевременное погашение микрокредитов;

- наличие непогашенной задолженности, штрафов и т. д.

Совет! Испортить КИ легко, а вот исправить потом ситуацию гораздо сложнее. На исправление КР уходят годы, поэтому необходимо сохранить положительную репутацию в банковской сфере.

https://www.youtube.com/watch?v=tWgpaboN3ck

Как исправить кредитную историю

Получение денег в кредит с негативной КИ проходит сложнее, чем оформление договоров без негативных записей в кредитной истории

Если ранее у клиента были проблемы с выплатой задолженностей, важно знать основополагающие нюансы

Информация о кредитовании хранится в бюро кредитных историй до 15 лет. Банки тоже хранят информацию о заемщиках, архивы редко удаляются. Выправить кредитную историю можно, перекрыв записями с положительными статусами предыдущие просрочки. Можно заменить полноценный кредит на карту. Кредитку проще оформить, платежи также числятся в КИ. Кроме того, исправить кредитную историю можно следующими способами:

- Удалить ошибки. Иногда в БКИ попадает ложная информация. Если вы увидели в своей кредитной истории ложные записи, необходимо обратиться в БКИ для исправления ошибок.

- Удалить информацию о не полученных кредитах. Практика получения займов в МФО по чужим документам была широко распространена 3-5 лет назад. Возможно, ваши документы также были использованы. Упоминания МФО и долги по микрозаймам существенно понижают вероятность одобрения заявки на кредит.

- Погашение задолженностей. Выше уже говорилось, что снижение долговой нагрузки и устранение действующих просрочек помогает получить кредит даже с плохой кредитной историей.

Итоговое сравнение кредитов с плохой кредитной историей

| Кредиты с плохой КИ | Минимальная процентная ставка | Максимальная сумма | Максимальный срок (месяцев) |

|---|---|---|---|

| УралСиБ – Потребительский кредит | 5% | 3 000 000 ₽ | 84 |

| Газпромбанк – Рефинансирование | 5.5% | 5 000 000 ₽ | 84 |

| Газпромбанк – Универсальный кредит | 5.6% | 5 000 000 ₽ | 84 |

| Хоум Кредит Банк – Кредит наличными | 7.9% | 3 000 000 ₽ | 60 |

| ВТБ – Кредит наличными | 5.4% | 5 000 000 ₽ | 84 |

| УралСиБ – Рефинансирование | 5% | 2 000 000 ₽ | 84 |

| Металлинвестбанк – Кредит наличными | 5.5% | 2 000 000 ₽ | 84 |

| Райффайзен банк – Рефинансирование | 4.99% | 3 000 000 ₽ | 60 |

| Газпромбанк – Кредит наличными | 5% | 5 000 000 ₽ | 84 |

| Промсвязьбанк – Рефинансирование | 5.5% | 5 000 000 ₽ | 84 |

| Совкомбанк – Прогресс | 0% | 1 000 000 ₽ | 60 |

| Райффайзен банк – Кредит на любые цели | 4.99% | 3 000 000 ₽ | 60 |

| МТС Банк – Рефинансирование | 5.9% | 5 000 000 ₽ | 60 |

| МТС Банк – Кредит наличными | 5.9% | 5 000 000 ₽ | 60 |

| Промсвязьбанк – Кредит наличными | 5.5% | 5 000 000 ₽ | 84 |

| СКБ Банк – Кредит наличными | 6.1% | 1 550 000 ₽ | 60 |

| Экспобанк – Универсальный кредит | 7.9% | 1 000 000 ₽ | 60 |

| Промсвязьбанк – Кредит для ОПК и госслужащих | 5.5% | 5 000 000 ₽ | 84 |

| Почта Банк – Кредит наличными | 3.9% | 6 000 000 ₽ | 60 |

| Альфа-Банк – Кредит наличными | 5.5% | 5 000 000 ₽ | 60 |

| Банк Открытие – Кредит наличными и рефинансирование | 5.5% | 5 000 000 ₽ | 60 |

| Тинькофф – Потребительский кредит | 8.9% | 2 000 000 ₽ | 36 |

| Альфа-Банк – Рефинансирование | 6.5% | 3 000 000 ₽ | 84 |

| УБРиР – Кредит на любые цели | 5.9% | 5 000 000 ₽ | 120 |

| Банк Восточный – Экспресс кредит | 9% | 3 000 000 ₽ | 60 |

| УБРиР – Рефинансирование | 5.9% | 5 000 000 ₽ | 120 |

| Банк Восточный – Кредит под залог недвижимости | 8.9% | 30 000 000 ₽ | 240 |

| Альфа-Банк – Кредит на ремонт квартиры | 5.5% | 5 000 000 ₽ | 84 |

| Тинькофф – Рефинансирование | 9.9% | 2 000 000 ₽ | 36 |