Основные особенности акции

Важно отметить особенности, которыми обладает данная социальная программа:

- Сумма. Минимальный размер кредита составляет 300 тыс. руб. Максимальная сумма может достигать 85% от полной рыночной стоимости жилья. В каждом случае размер кредита рассчитывается индивидуально. При этом учитывается характеристика заемщика.

- Сроки погашения. Заем выдается на 10-30 лет.

- Валюта. Согласно программе, кредитование доступно только в рублях.

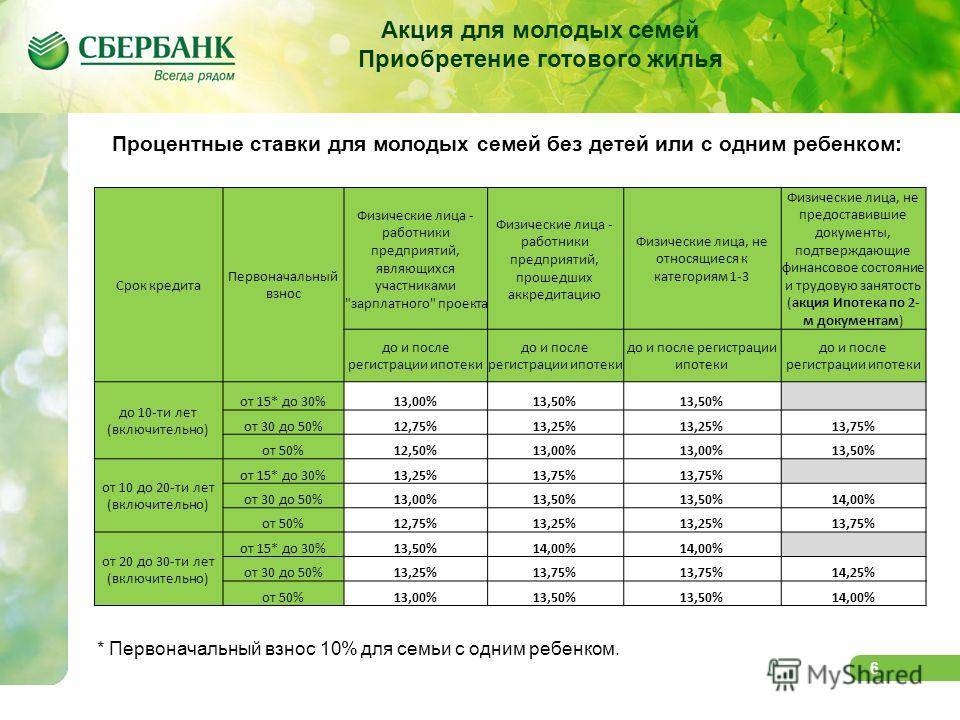

- Размер ставки по кредиту. В качестве стандартной ставки указана 12,5-13,5%. При этом существуют дополнительные условия, влияющие на снижение процента.

- Первоначальный взнос. Согласно стандартным условиям ипотеки для молодой семьи от Сбербанка, у заемщиков должно быть не менее 20% от рыночной стоимости жилья. Если у супругов есть дети, минимальный взнос может быть снижен до 15%.

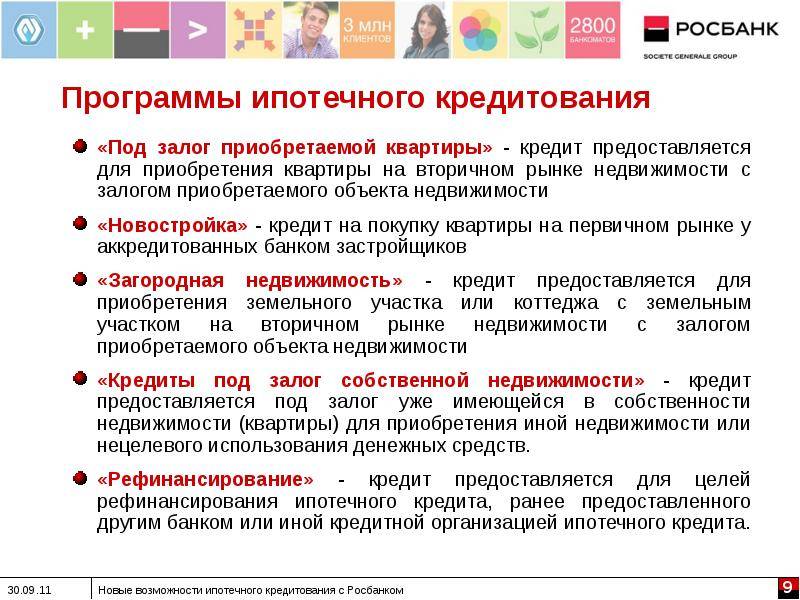

В рамках этой программы заемщики могут оформить кредит на покупку следующих видов недвижимости:

- квартира на вторичном рынке, отвечающая требованиям банка;

- квартира в новостройке, в доме, который уже поступил в эксплуатацию;

- квартира, которая находится в еще недостроенном доме;

- дом на вторичном рынке;

- строительство частного дома.

Процентная ставка в каждом случае будет рассчитана в индивидуальном порядке. На это влияют такие показатели, как размер суммы для первоначального взноса и длительность погашения займа.

| Размер первоначального взноса от установленной стоимости приобретаемой квартиры | Стандартный расчет при кредитовании на 10 лет | При расчете ипотеки на срок 10-20 лет | Процентная ставка для займа сроком 20-30 лет |

| От 50% и более | 12,5% | 12,75% | 13% |

| Не менее 30% и не более 50% | 12,75% | 13% | 13,25% |

| От минимального показателя (15%) до 30% | 13% | 13,25% | 13,5% |

Существует еще несколько особенностей программы, которые делают условия ипотеки более гибкими:

- Отсрочка в случае рождения ребенка. Если после оформления займа по этой программе у супругов рождается ребенок, банк может предоставить отсрочку по выплате основного долга. Такое послабление действует до тех пор, пока ребенку не исполнится 3 года. При этом эксперты подчеркивают, что отсрочка действует только на оплату основного долга. Таким образом, проценты следует оплачивать своевременно.

- Если семья погашает кредит за квартиру досрочно, штрафных санкций за это нет.

- Пеня за просрочку кредита всего 0,5% от той суммы, оплата по которой была просрочена. Если сравнивать эти условия с другими программами кредитования, их можно назвать лояльными по отношению к клиенту.

- Государственные субсидии. Семьи, оформляющие такую ипотеку, могут рассчитывать на дополнительную помощь государства — субсидирование. Согласно этим условиям, семье возмещают до 30% от суммы ипотеки. Для того чтобы воспользоваться таким предложением, следует собирать собрать пакет документов.

Перед тем как обращаться в банк с заявлением, стоит предварительно рассчитать примерный срок и размер ежемесячного платежа. Сделать это можно с помощью калькулятора ипотеки на сайте банка.

Санкции за неисполнение условий договора

Иногда клиенты выходят на просрочку по ипотеке и не могут продолжать платить по графику. Тогда нужно срочно обращаться за рефинансированием. Но банки не всегда идут навстречу, стараясь затягивать процесс оформления этой операции.

За нарушение условий ипотечного договора может грозить уголовная ответственность

Санкции за нарушение договора предусмотрены Гражданским и Уголовным кодексами России, также они регламентированы договором.

Таблица 4. Санкции за выход на просрочку по ипотеке

| Основания | Санкции |

|---|---|

| Кредитный договор | Начисление пени в установленном размере и передача данных о просрочке БКИ |

| Ст. 235 ГК РФ | Добровольное отчуждение жилья с целью его реализации |

| Ст. 242 – 243 ГК РФ | Принудительное отчуждение недвижимости |

| Ст. 811 ГК РФ | Выставление всей суммы долга для досрочного выполнения финансовых обязательств |

| Ст. 159 и 177 УК РФ | Принудительные работы, штраф и ли тюремное заключение |

Настоятельно рекомендуется внимательно относиться к своим долговым обязанностям, иначе можно потерять не только жилье, но и свободу.

Программа молодая семья в банках

В каждом банке действуют свои условия кредитования по программе «Молодая семья».

Общие условия сводятся к следующим критериям:

- возрастная категория до 35 лет;

- сумма стартового платежа или без первоначального взноса (обычно банка требуют внесения 10% для готового жилья и 15% на новостройку);

- наличие постоянного официального дохода.

Дальше поговорим о том, как взять квартиру в ипотеку в различных банках. Вы узнаете про программы ипотечного кредитования и как взять ипотеку молодой семье в них.

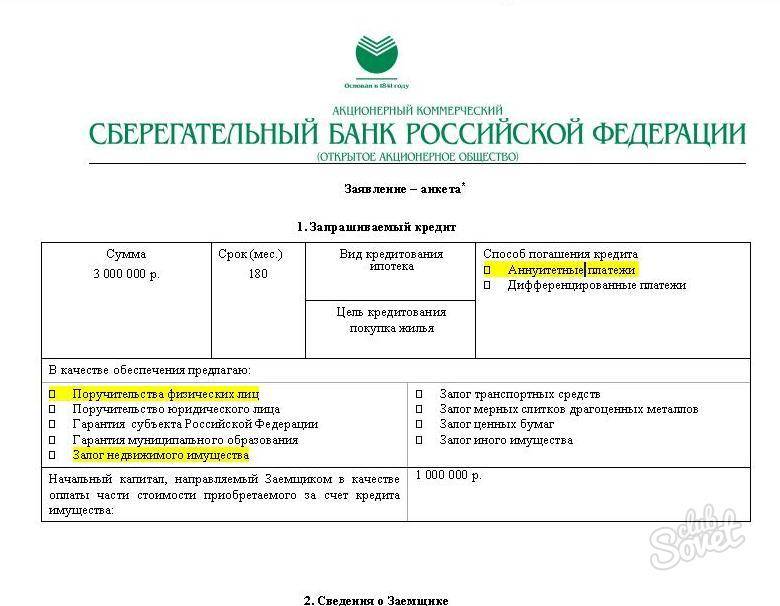

Сбербанк

Как получить ипотеку: чтобы оформить соципотеку в крупнейшем банке страны, нужно соответствовать нескольким критериям.

Ипотека молодой семье условия на 2017:

- Одному из супругов должно быть меньше 35 лет (или в неполной семье, где воспитывается ребенок, родителю не должно быть больше 35).

- Первый платеж для семьи с ребенком – 10% для вторички (для бездетных пар первички – 15%).

- Официальная регистрация брака.

- Срок кредитования – до 30 лет.

- Обязательное страхование квартиры.

- Привлечение созаемщиков, поручителей (родители супругов) или залоговое обеспечение.

- Отсрочка платежа на срок до пяти лет.

- Ставка от 11,5%

- Возможность привлечь еще трех созаемщиков (родителей).

Россельхозбанк

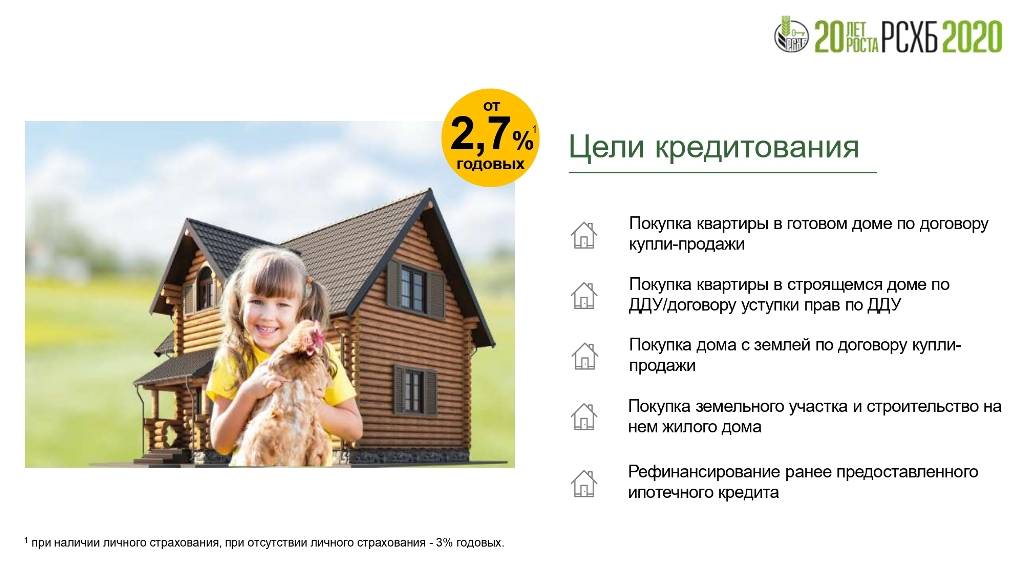

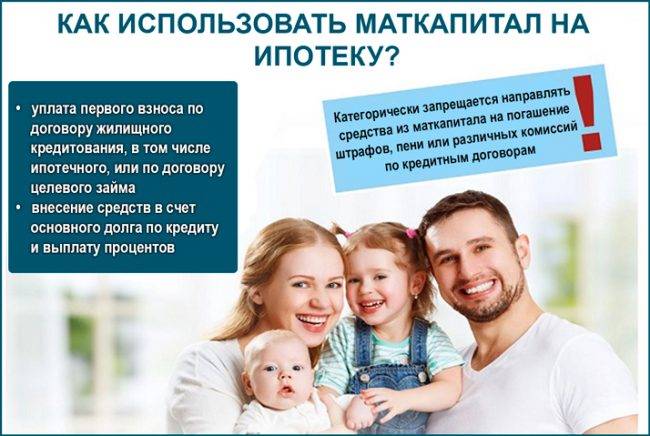

Банк предлагает молодым семьям приобрести доступное жилье по программе ипотечного кредитования, которую можно совместить с ресурсами материнского капитала.

Молодоженам предлагаются льготные условия. Банк выделил два критерия «молодой семьи»:

- возраст мужа и жены не превышает тридцати пяти лет;

- текущая жилплощадь составляет менее 14 м2 на человека.

Ипотека для молодежи условия на 2017:

- Валюта ссуды – рубли, доллары, евро.

- Минимальный размер кредита – 100000 рублей, максимальный – 20000000 рублей (не больше 85% от стоимости покупаемой квартиры или строящегося дома).

- Срок кредитования – до двадцати пяти лет.

- Ставки – 11,5%-15,5% (в рублях).

- Первый платеж – от 10% для вторички и на 5% больше для первички (если больше 50%, действуют льготные ставки).

- Отсутствие комиссий.

- Залоговое обеспечение в виде приобретаемого объекта.

- Обязательное страхование имущества.

- Возможность однократной отсрочки.

Банк имеет широкую сеть филиалов и достаточно лоялен к собственникам бизнеса.

Ипотека молодой семье с ребенком имеет еще ряд дополнительных преимуществ, о которых вы можете узнать на нашем сайте из прошлого поста: “Материнский капитал ипотека“.

Как встать на учет программы молодая семья — доступное жилье

Развивать ипотеку, строительство доходных домов и обязать застройщиков резервировать квартиры для продажи москвичам, проживающим в столице не менее десяти лет, предлагает правительство города для реализации среднесрочной программы `Москвичам — доступное жилье на период 2007-2009 годов`. Эксперты скептически оценивают планы городских властей, отмечая, что вводимые ограничения на покупку жилья прямо противоречат Конституции.

оба — немосквича, купили двушку за 20т долларов в 98, через 5 лет прописки в 2003 могли воспользоваться этой программой, взяли. наверное, в сбере. тогда были явно условия лучше по этой программе по сравнению с другими, взяли в ипотеку 3-ку в элитном комплексе, сейчас уже выплатили.

Первоначальная информация

Действующее на территории Российской Федерации законодательство всеми силами старается поддержать семьи, где рождаются дети, связано это, прежде всего с воспитанием грядущего поколения и увеличением численности населения страны.

Эти меры позволят государству выйти из затяжного демографического кризиса, пополнив свое население молодыми членами общества.

Что это такое

Рассмотрим предоставление субсидии на ипотеку по программе «Молодая семья» на основании некоторых основных понятий, связанных с этим вопросом:

| Компетентные органы власти | Аппараты управления, через которые происходит взаимодействие управляющих органов власти с населением |

| Субсидия | Выплата потребителям, которая предоставляется за счет государственного или местного бюджета, а также выплата потребителям из ранее созданных муниципальных или юридических фондов |

| Льготы и привилегии | Установленные государством поощрения для определенных слоев российского населения |

| Материальная помощь | Мера государственной поддержки через муниципальные органы социальной защиты населения, направленная на улучшение уровня жизни определенной категории населения |

| Молодая семья | Новая созданная ячейка общества в государстве, где супруги родившие ребенка не достигли возраста 35 лет |

| Ипотека | Кредитование на большую сумму с длительным периодом возврата средств, выдается под залог недвижимого имущества, которое покупается |

На основании этих понятий можно понять, как именно производится расчет и предоставление субсидии на ипотечное кредитование при улучшении жилищных условий для российских семей.

Куда можно обратиться заемщику

В 2020 году представители молодых семей – граждане Российской Федерации за получением субсидии могут обратиться в следующие государственные структуры для оформления субсидии, в зависимости от региона проживания:

- МФЦ – многофункциональный центр предоставления государственных и муниципальных услуг для граждан Российской Федерации;

- муниципальные органы социальной защиты населения по месту регистрации претендентов на субсидию;

- отделы субсидирования, расположенные в крупных городах Российской Федерации, здесь также обращение делается в отдел по мету регистрации претендентов на субсидию.

Любое обращение за подобной субсидией рассматривается в индивидуальном порядке и требует от заявителя предоставления необходимого перечня документации и справок.

Правовое регулирование

Урегулирование вопроса относительно предоставления субсидии для граждан Российской Федерации на покупку квартиры в ипотеку по программе «Молодая семья» основывается на текстах следующих нормативно правовых актов:

| Федеральный закон №195 от 10.12.1995 года | «Об основах социального обслуживания населения РФ» |

| Постановление Правительства РФ №761 от 14.12.2005 года | «О предоставлении субсидий» |

| Федеральный закон №62 от 31.05.2002 года | «О гражданстве Российской Федерации» |

| Федеральный закон №152 от 11.11.2003 года | «Об ипотечных ценных бумагах» |

Наряду с этими документами, как правило в урегулировании вопроса, также участвуют нормативные акты городов и отдельных регионов Российской Федерации.

Кто может получить субсидию на жилье?

Участие в программе субсидирования возможно при соблюдении следующих условий:

- возраст заявителей 18-35 лет (заявку могут подавать матери или отцы одиночки);

- один из супругов имеет гражданство РФ;

- отсутствие жилой недвижимости в собственности;

- в семье на каждого человека приходится не более 15 м2 площади;

- платежеспособность для оформления жилищного кредита.

Соискатели должны иметь соответствующий официальный заработок, а также собственные (заемные) средства не менее 70% от стоимости жилья. Минимальный семейный доход устанавливается местными властями. Все члены семьи должны иметь прописку в регионе, где собираются подавать документы на субсидирование.

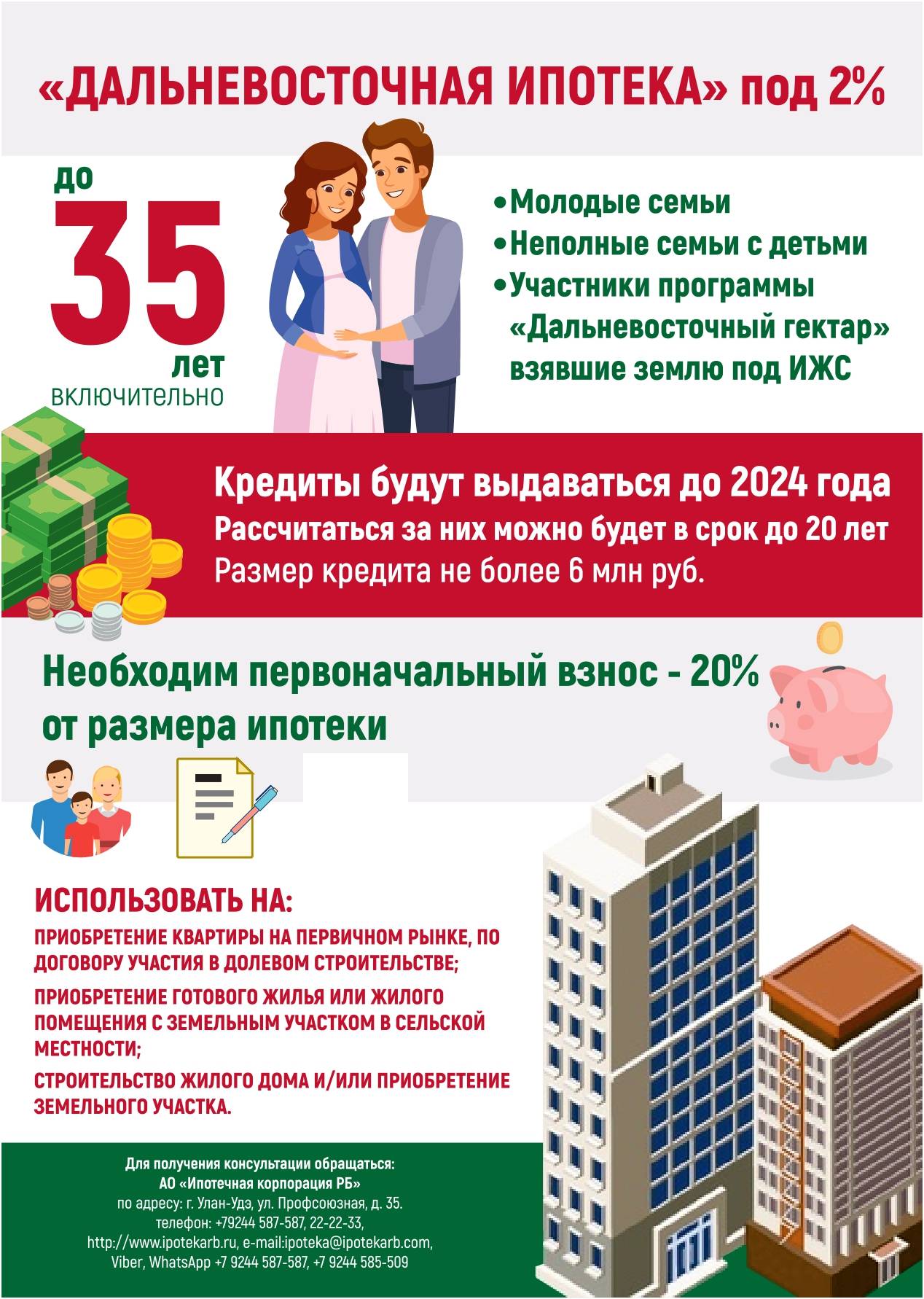

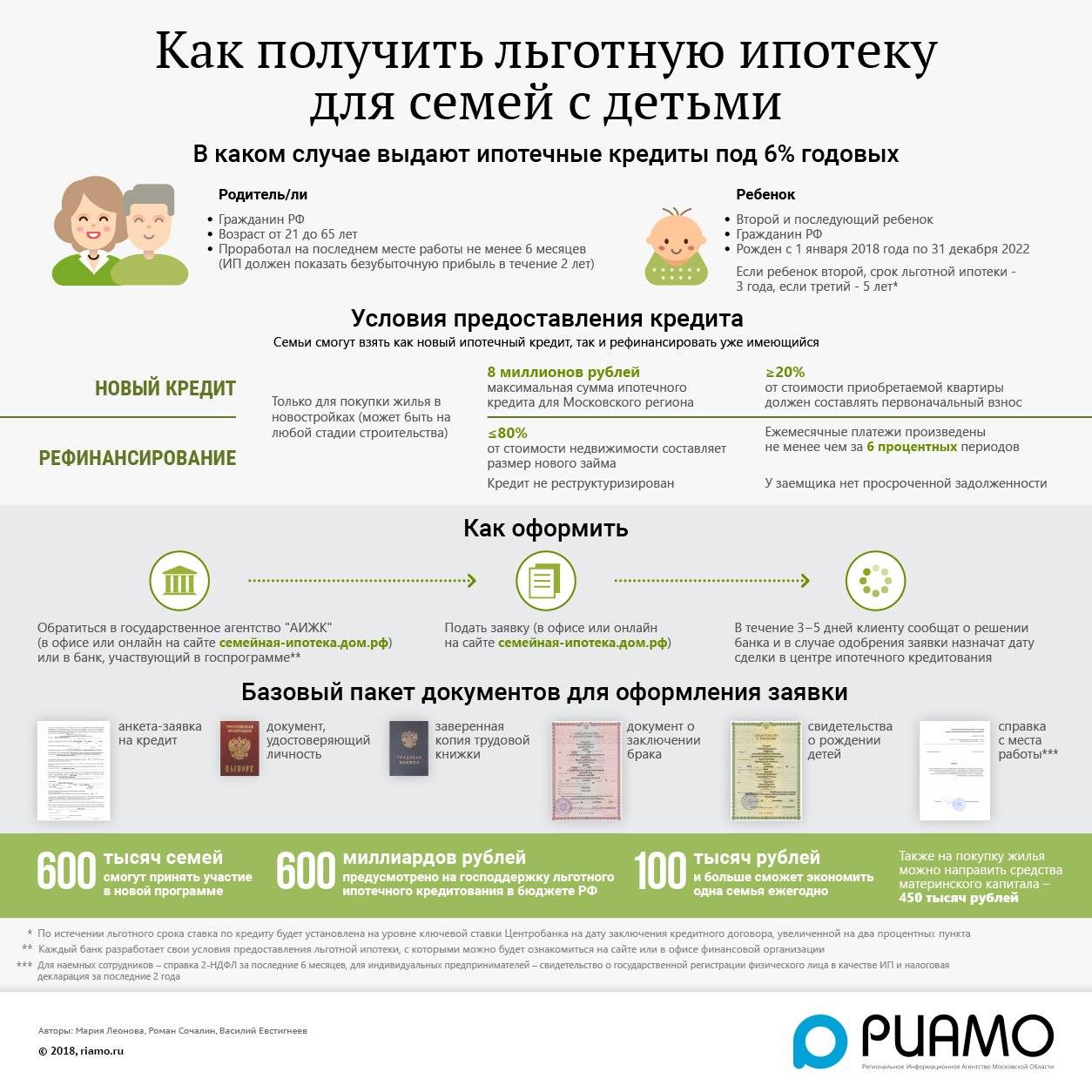

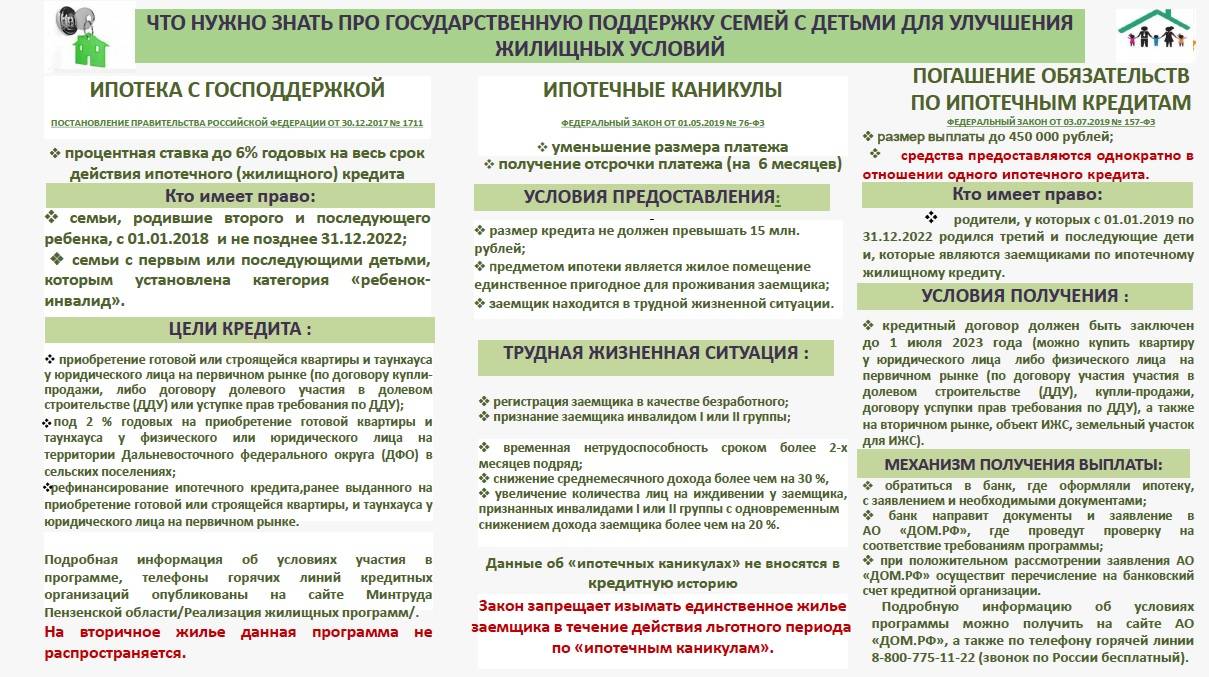

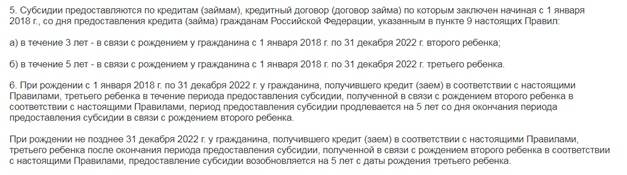

Изменения по льготной ипотеке с 2018 года

С 2018 года началась новая программа по господдержке — льготная ипотека под 6 процентов семьям с 2 и 3 детьми. Она продлится 5 лет. Согласно этой программе государство будет самостоятельно выплачивать проценты по ставке ипотеки выше 6%. Субсидии распространяются не только на кредиты, оформленные начиная с 2018 года, но и рефинансируют старые займы.

Участвовать в программе могут только кредиты, оформленные на покупку первичного жилья.

Рассчитывать на господдержку могут семьи, которые родили второго или третьего ребенка в 2018-2022 годах.

Период действия программы:

- 3 года — при появлении на свет второго ребенка;

- 5 лет — при рождении третьего малыша.

При рождении третьего ребенка в период действия программы по второму (3 года), но до 2023 года, субсидии продлеваются еще на 5 лет. Если он родился после окончания господдержки, но в рамках действия этой программы, открывается новая льгота на 5 лет.

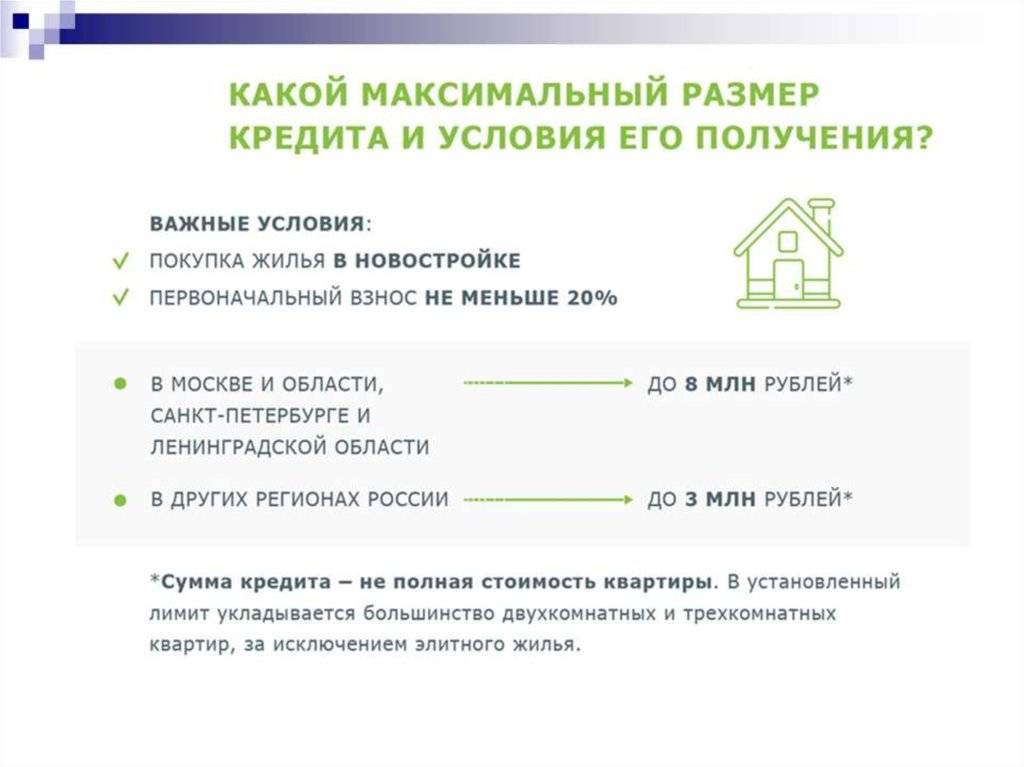

Определены и максимальные выплаты. При покупке квартиры в Москве и Санкт – Петербурге, а также в этих областях, это 8 млн. рублей, для всех остальных — 3 млн. руб.

Есть и другие обязательные критерии для получения субсидии:

- первоначальный взнос должен составлять не менее 20%;

- обязательное оформление страхования жизни и здоровья;

- все платежи по ипотеке должны были вноситься без опоздания (для тех, кто делает рефинансирование старого кредита).

После окончания действия программы ставка измениться, но она не может быть больше ставки рефинансирования + 2%.

Дети, родившиеся до 2018 года, не участвуют в программе. Также субсидии не предоставляются на первого, четвертого и последующих детей.

Программа не имеет возрастных ограничений, как “Молодая семья”, учитывается только количество детей.

Как взять ипотеку для молодой семьи – пошаговая инструкция оформления госпрограммы ????

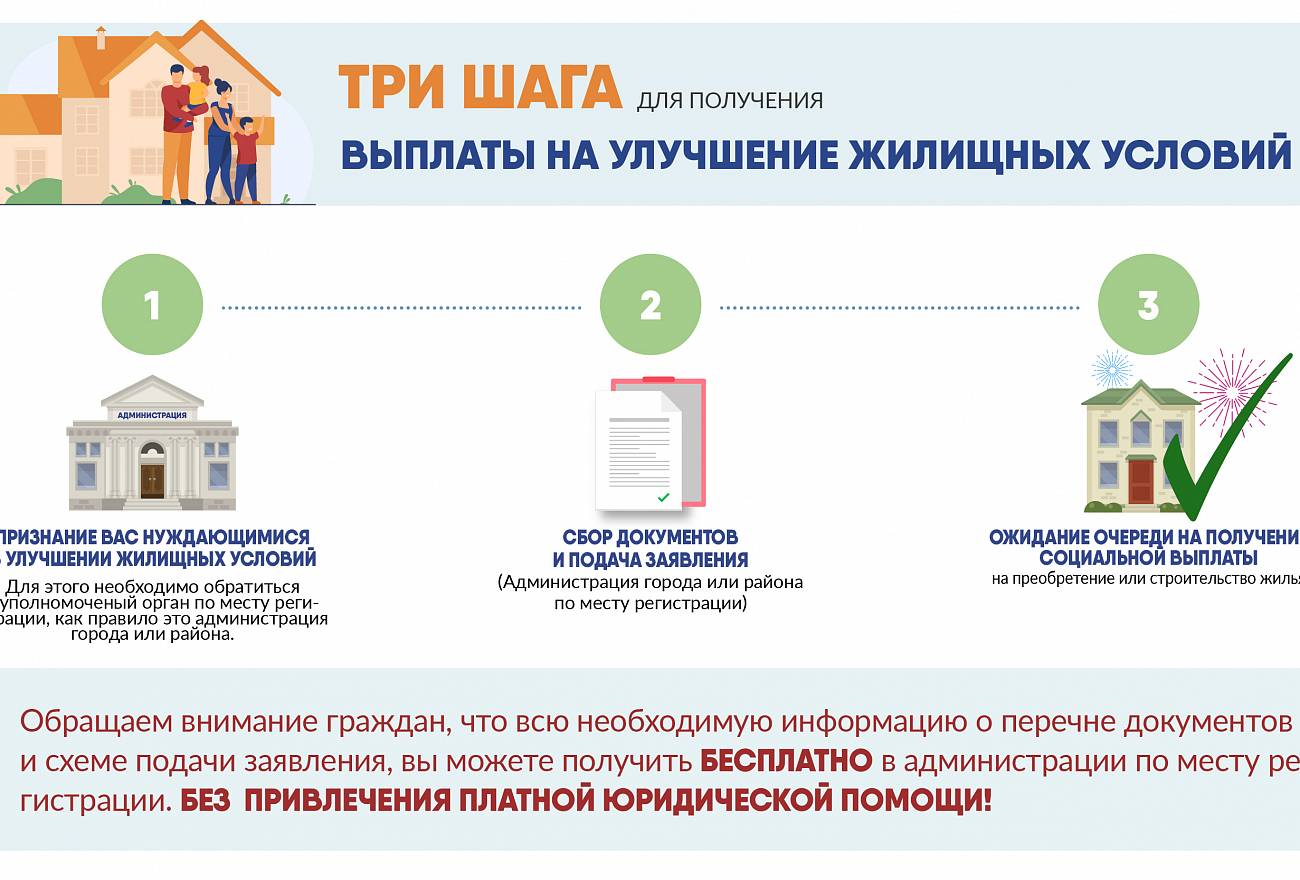

Итак, наша пошаговая инструкция, как получить ипотеку молодой семье:

- Супруги становятся участниками программы “Молодая семья” и получают соответствующий сертификат;

- Муж и жена подбирают жильё по всем необходимым параметрам с учётом стоимости и льгот;

- Супруги собирают необходимые документы для финансовой организации;

- Поиск банка, который поддерживает льготные программы;

- Оформление кредитного договора и договора купли/продажи недвижимости.

А теперь более подробно разберем каждый шаг.

Шаг 1. Участие в государственных программах поддержки

Как мы говорили ранее, помимо программ государственной поддержки существуют аналогичные региональные проекты. Для максимально выгодных условий по кредиту вам необходимо постараться вступить во все эти программы.

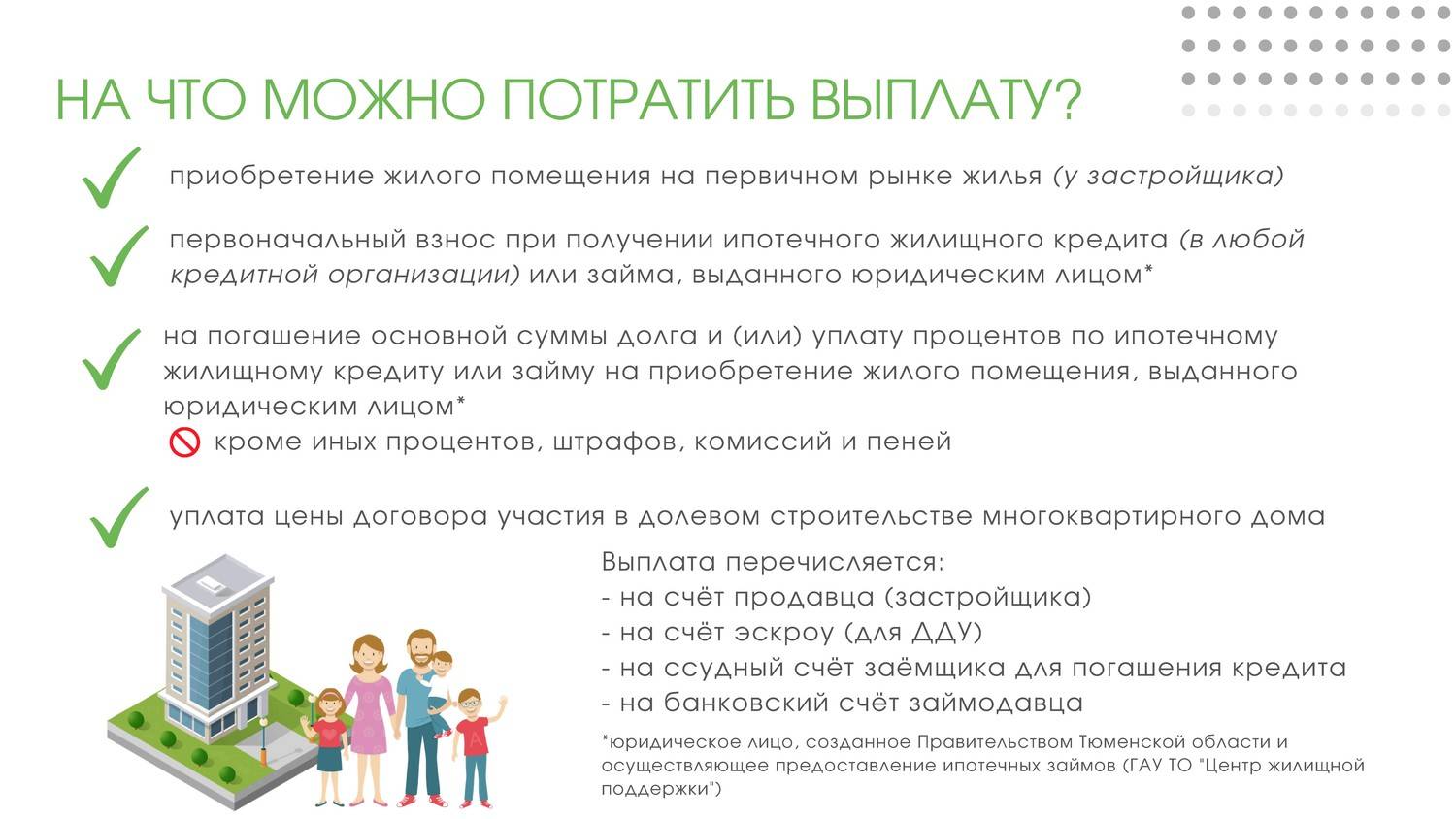

Затем семьи получают сертификат на пользование государственными дотациями. Эти средства можно потратить на приобретение вторичной недвижимости, либо на постройку жилья.

Вся процедура распределения государственного бюджета похожа на выделение средств при использовании материнского капитала. Денежные средства не выдаются наличными на руки, а перечисляются на банковский счёт с разрешения соответствующих органов. Не стоит отказываться от государственной помощи. Какой бы небольшой она не казалась, это позволит вам существенно сэкономить семейные средства.

Шаг 2. Выбор недвижимости

В первую очередь вам необходимо выбирать квартиру или дом по площади. Как правило, в семье рано или поздно появляются дети, поэтому при выборе недвижимости лучше сразу рассчитывать на пополнение.

Шаг 3. Определиться с банком

Зачастую банки вместе с застройщиками проводят различные программы для молодых семей на очень выгодных условиях. Если отслеживать такие акции, то появляется возможность подобрать более выгодный вариант, нежели получение кредита с государственной поддержкой.

Несмотря на наличие или отсутствие государственной поддержки, ипотека оформляется в коммерческой финансовой организации. Из этого следует, что заёмщику будут необходимы денежные вложения.

Шаг 4. Подготовка документов

Каждый банк диктует свои условия по договорам, поэтому нельзя точно сказать, какие документы нужны для ипотеки “Молодая семья”, но в большинстве случаев необходимый пакет идентичен.

Вероятно, от вас потребуют следующий перечень документов:

- Паспорта супругов (оригиналы и копии);

- Свидетельство о заключении брака;

- Свидетельство о регистрации по месту жительства (пребывания);

- При наличии их свидетельства о рождении;

- Документы об образовании супругов;

- Копии трудовых договоров супругов, заверенные работодателем;

- Копии трудовых книжек;

- Оригиналы справок о доходах (форма 2-НДФЛ);

- Полученный вами сертификат о получении государственных дотаций.

Конкретный банк может потребовать дополнительные документы.

По каким основным причинам вам могут отказать в выдаче ипотечного займа?

- Если у одного или обоих супругов нет стабильного заработка;

- Уровень совокупного семейного дохода не соответствует минимальным нормам;

- Супруга находится в декрете;

- Призывной возраст у супруга.

В ряде случаев вы можете привлечь к займу родителей супругов, у которых есть высокий доход. Также некоторые банки могут отказать вам, если вы проживаете в регионе менее 10 лет.

Шаг 5. Подписание договора ипотечного займа

Банк выдаёт заёмщикам средства на приобретение недвижимости. После приобретения заёмщик становится собственником жилья. однако права клиента ограничиваются лишь проживанием, а сам объект недвижимости находится в собственности у кредитной организации до полной оплаты ипотеки. Соответственно заёмщик не имеет права участвовать в сделках продажи/обмена объекта, не получив соответствующего разрешения от банка.

Несмотря на то, что в договоре все ваши права и обязанности расписаны довольно подробно, необходимо “вдоль и поперёк” изучить все пункты. Если у вас появятся какие-либо вопросы по конкретным пунктам в договоре, лучше сразу попросить менеджеров подробно их объяснить.

На каких пунктах обязательно нужно заострить внимание?

- Какой процент по кредитному займу указан в договоре;

- Как и в какие дни необходимо вносить ежемесячные платежи;

Какие возможны денежные штрафы за просрочку платежей? Например, ипотечный договор Сбербанка, который вы можете найти в интернете, может быть взят вами за образец надежного и юридически чистого документа.

Договор купли/продажи оформляется в одно время с подписанием договора займа или сразу после него. Также вы можете выбрать один из способов передачи денежных средств продавцу недвижимости: перевод на банковский счёт или воспользоваться банковской ячейкой.

Как лучше взять ипотеку молодой семье

Чтобы молодожёны могли выгодно взять ипотечный кредит, в первую очередь, нужно постараться попасть под федеральную программу субсидирования ипотеки для молодых семей. Так вы сэкономите солидную сумму денег и сможете быстрее погасить ссуду.

Независимо от того, получили вы государственную поддержку или нет, нужно обратиться в банк за оформлением оставшегося или полного (если без государственной поддержки) ипотечного займа. В первую очередь, обращайтесь в банки, у которых есть социальные кредитные программы для молодых семей.

Будьте готовы к отказу в ипотечном кредите, поскольку банки неохотно дают займ, если у супруга ещё не закончился призывной возраст, а у супруги декретный отпуск.

Документы

Список документов, который нужно представить в банк для вынесения решения о выдаче социальной ипотеки молодой семье:

- заявление в двух экземплярах;

- паспорта супругов и свидетельства о рождении детей;

- свидетельство о заключении брака;

- справки о доходах (либо наличие около 40% суммы кредита для первого взноса). Дополнительно может быть запрошена копия трудовой книжки;

- выписка из домовой книги;

- сертификат на право улучшения жилищных условий.

Это основные документы. В зависимости от политики банка он может запросить дополнительные документы.

Как эта программа работает в регионах?

http-equiv=”Content-Type” content=”text/html;charset=UTF-8″>on class=”infoblock”>

Государственная программа для молодежи по жилищному субсидированию функционирует в 80 регионах РФ. В каждом субъекте льготная очередь формируется в зависимости от возможностей властей местного самоуправления.

В 2022 году в регионах помощь по проекту «Молодая семья» может быть предоставлена в следующих интерпретациях:

- субсидия на погашение части цены квартиры, приобретаемой на ипотечные средства;

- сбыт муниципального жилья по заниженной стоимости, которое берется в ипотеку;

- частичное погашение процентов по жилищному кредиту.

В каждом регионе действуют свои условия выплаты дотаций. Для полного информирования лучше обратиться в Департамент жилой политики. По всем интересующим вопросам специалисты дадут подробную консультацию и помогут сделать предварительный расчет субсидии, доступной супружеской паре.

Порядок оформления

После сбора документов заемщик в праве самостоятельно выбирать кредитующую организацию. Процентная ставка, указанная на официальных сайтах кредиторов, пересчитывается по индивидуальным особенностям клиента.

Можно инициировать онлайн-обращение для предварительного рассмотрения заявки. После одобрения в представительстве финансовой организации заполняется анкета. Далее следует:

- подача всех справок и других документов в филиал банка (на решение обычно уходит 2-5 рабочих дней);

- выбор недвижимости, оформление в собственность;

- подписание кредитного договора по специальным условиям с предоставлением справки о займе в жилищный фонд;

- покупка объекта недвижимости (земельного участка, стройматериалов для дома).

Внимание: государственную выплату можно использовать первоначальным взносом или остаточным платежом для закрытия ипотеки. Разнос суммы по ежемесячным платежам невозможен.. Если кредитор требует страхование имущества, жилья или работоспособности, сумма страховки включается в сумму кредита

Помните: по завершению выплат банк обязан вернуть полную страховую сумму, для чего подается соответствующее заявление

Если кредитор требует страхование имущества, жилья или работоспособности, сумма страховки включается в сумму кредита. Помните: по завершению выплат банк обязан вернуть полную страховую сумму, для чего подается соответствующее заявление.

Программы ипотеки «Молодая семья» — 2019

Для приобретения жилой недвижимости можно воспользоваться целевыми предложениями кредитных организаций, которые реализуют федеральный проект финансовой поддержки.

В регионах работают отдельные программы помощи молодых семей для отдельных категорий заемщиков.

Госпрограмма

На государственном уровне в текущем году действует одна программа льготного ипотечного кредитования семей. Предоставляются кредиты в соответствии с Постановлением Правительства РФ № 1711от 30.12 2017 г.

Получить ипотеку по программе господдержки молодая семья сможет при рождении второго или последующих детей.

Оформить кредит в регионах можно в сумме до 6 млн. руб., для столицы и Санкт-Петербурга до 12 млн. руб. Процент устанавливается в размере 6% годовых на период субсидирования процента банку и порядка 10% после того, как льготный срок кредитования закончится.

Сроки субсидирования процентной ставки:

Периоды субсидирования процентной ставки

Периоды субсидирования процентной ставки

Заемщик должен иметь достаточную платежеспособность и участвовать в сделке собственными средствами в размере не менее 20% от стоимости жилья.

Требования для получения льготы:

- Родившийся ребенок должен быть гражданином России;

- Покупка квартиры на этапе строительства или готовой у застройщика. Допускается рефинансировать задолженность по ипотечному кредиту;

- На время действия льготной процентной ставки заемщик должен застраховать недвижимость, свою жизнь и здоровье.

Региональные программы

Программы, работающие в регионах, финансируются из местного бюджета, поэтому условия и требования по ним выдвигаются разные. Объединяет их требование по возрасту – одному из супругов должно быть менее 35 лет на дату подачи заявки.

Помощь оказывается разными способами: выделение субсидий, субсидирование процентной ставки, возмещение затрат на выплату процентов по ипотеке.

Примеры:

- Социальная ипотека, предлагаемая для граждан, проживающих в Московской области предполагает кредитование приобретения квартир у муниципалитета по сниженной стоимости под льготную процентную ставку. Программа предназначена для граждан, стоящих в очереди на получение муниципального жилья (учителя, воспитатели, врачи, фельдшеры, тренеры, ученые).

- В Барнауле и Алтайском крае на субсидию могут подать документы молодые учителя. Требования: стаж педагогической деятельности от 1 года, обязательство проработать в регионе не менее 5 лет.

- В Северной Осетии бюджетная субсидия предоставляется на первоначальный взнос по кредиту для молодых учителей.

- В Ульяновской области предусмотрены выплаты субсидий на погашение действующих ипотечных кредитов для гражданских служащих.

Субсидии могут получать граждане России, которые работают в бюджетных сферах и находятся в зарегистрированном браке. При получении ипотеки претенденты должны иметь накопленные собственные денежные средства в размере от 10% для участия в сделке. Средствами может выступать материнский капитал.

Участниками могут стать семьи, у которых недостаточно квадратных метров жилья в соответствии с нормативными показателями. Расчет норматива делается отдельно для всех членов семьи, в т. ч. на несовершеннолетних детей.

Выделение субсидий производится на федеральном и региональном уровнях. Величина помощи зависит не только от места проживания семьи, но и от действующих в регионе нормативов по квадратным метрам, базовой стоимости жилья. В отдельных регионах могут действовать разные дополнительные условия оказания помощи молодым семьям, которые финансируются местным бюджетом.

Условия выдачи ипотеки по региональным программам

Параметры кредитования в различных регионах будут разными. Базовые условия выдачи, следующие:

- Оформить в кредит можно от 300 тыс. руб. до 30 млн. руб.;

- Процент от 8%;

- Срок 25–30 лет;

- В залог принимается приобретаемая недвижимость.

Узнать условия программ, требования к кредитным поручителям и получателям, необходимый пакет документов, можно на сайтах органов самоуправления. Программа реализуется через АИЖК.

Объекты недвижимости по госпрограмме «Молодая семья»

К°ÃºÃ¾Ãµ öøûÃÂõ ñÃÂôõàÃÂÃÂøÃÂðÃÂÃÂÃÂàÿþôÃÂþôÃÂÃÂøü ò ÃÂðüúðàÃÂÃÂþù üþûþôõöýþù ÿÃÂþóÃÂðüüàôûàÿþûÃÂÃÂõýøàøÿþÃÂõúø ýð úòðÃÂÃÂøÃÂàò 2022 óþôÃÂ:

- ÿÃÂøþñÃÂõÃÂðõüþõ ò ÃÂþü ÃÂõóøþýõ, óôõ òÃÂôðõÃÂÃÂàôþÃÂðÃÂøÃÂ;

- ÃÂþþÃÂòõÃÂÃÂÃÂòþòðÃÂàúÃÂøÃÂõÃÂøÃÂü, ÿÃÂþÿøÃÂðýýÃÂü ò ÃÂà(ÃÂÃÂðÃÂÃÂø ø ), ÃÂþ õÃÂÃÂàø÷ýþàýõ ôþûöõý ÿÃÂõòÃÂÃÂðÃÂà25% ýð üþüõýàÿþÃÂûõôýõóþ þñÃÂûõôþòðýøÃÂ;

- ôþûöýð øüõÃÂàþñÃÂÃÂàÿûþÃÂðôÃÂ, ÃÂþþÃÂòõÃÂÃÂÃÂòÃÂÃÂÃÂÃÂàýþÃÂüðü ôûàüþûþôþù ÃÂõüÃÂø, ÃÂÃÂÃÂðýþòûõýýÃÂü ò ôðýýþü ÃÂõóøþýõ.