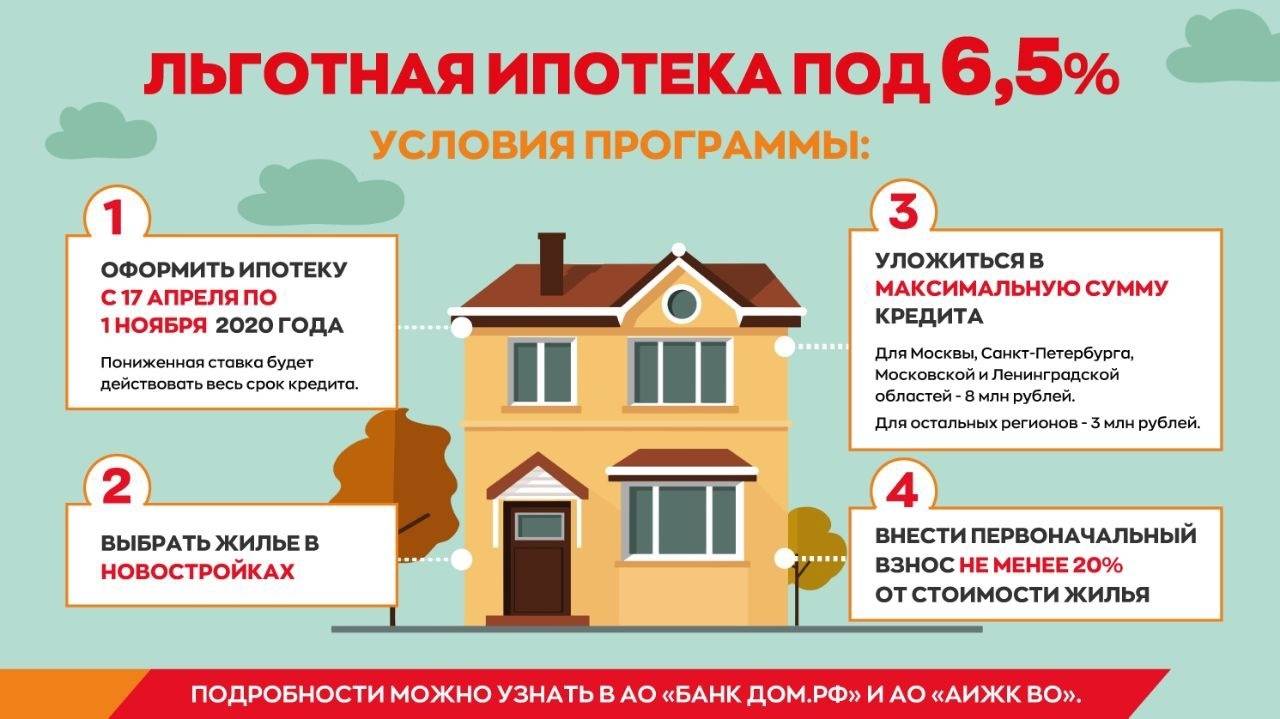

Банк ДОМ.РФ начал прием заявок по льготной ипотеке со ставкой 6,5% годовых на покупку строящегося жилья, сообщил заместитель председателя правления банка Данила Литвинов.

20 апр. 2020 г. 15:11

Жилье

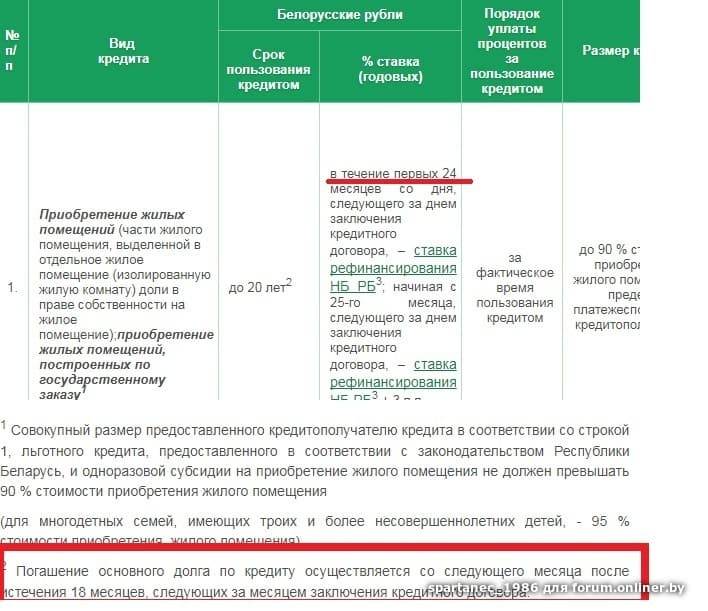

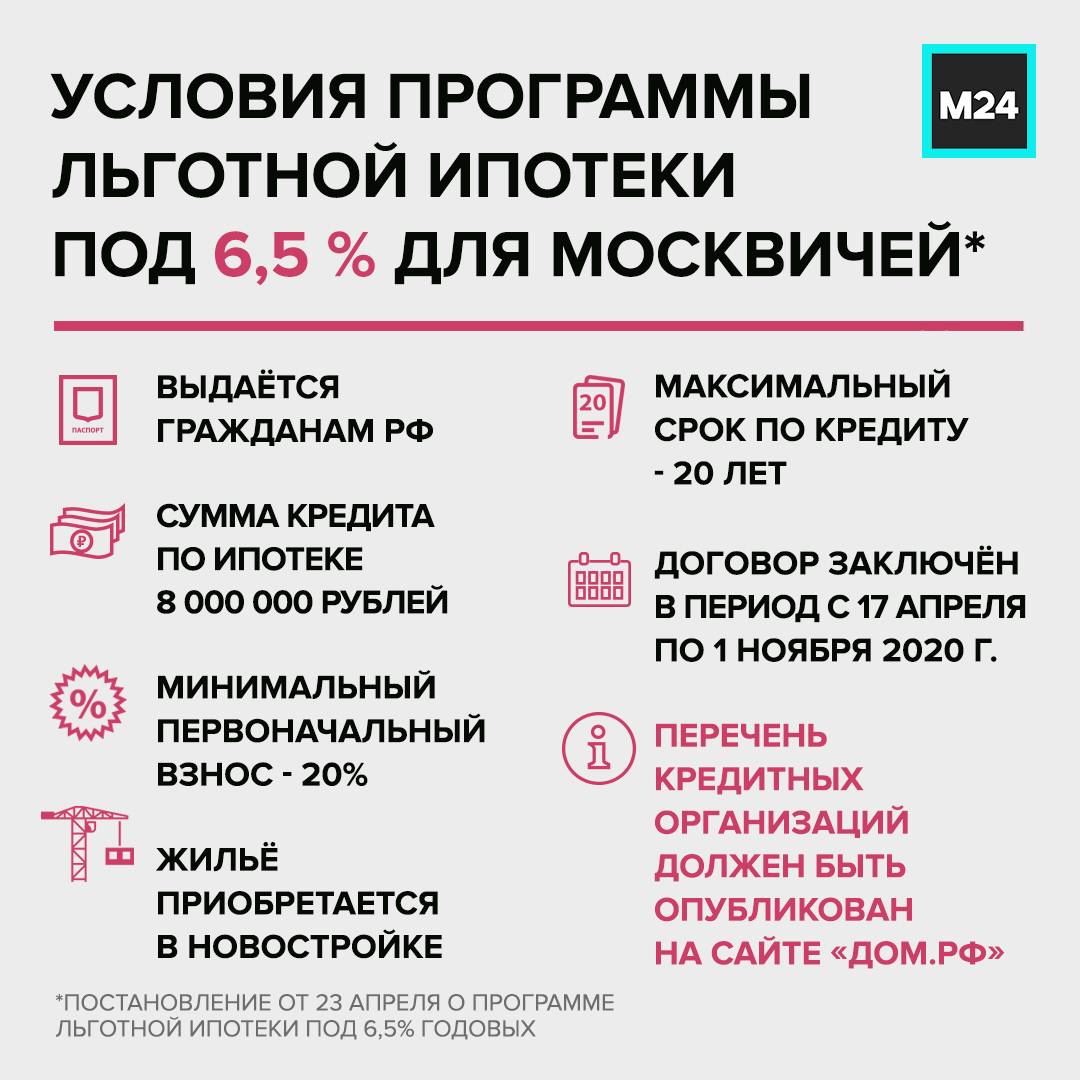

Ставка будет действовать в течение всего срока кредитования. Получить такую ипотеку можно до 1 ноября 2020 года.

Льготная программа принята в соответствии с поручением Президента РФ.

«Ипотека по ставке 6,5% направлена на поддержку строительной отрасли и сохранение спроса на жилищное кредитование в сложившейся ситуации. Как банк, специализирующийся на развитии ипотеки и выполняющий стратегическую роль в проектном финансировании застройщиков, мы, безусловно, поддерживаем решение Президента России и одни из первых начали прием и рассмотрение заявок», – сказал Данила Литвинов.

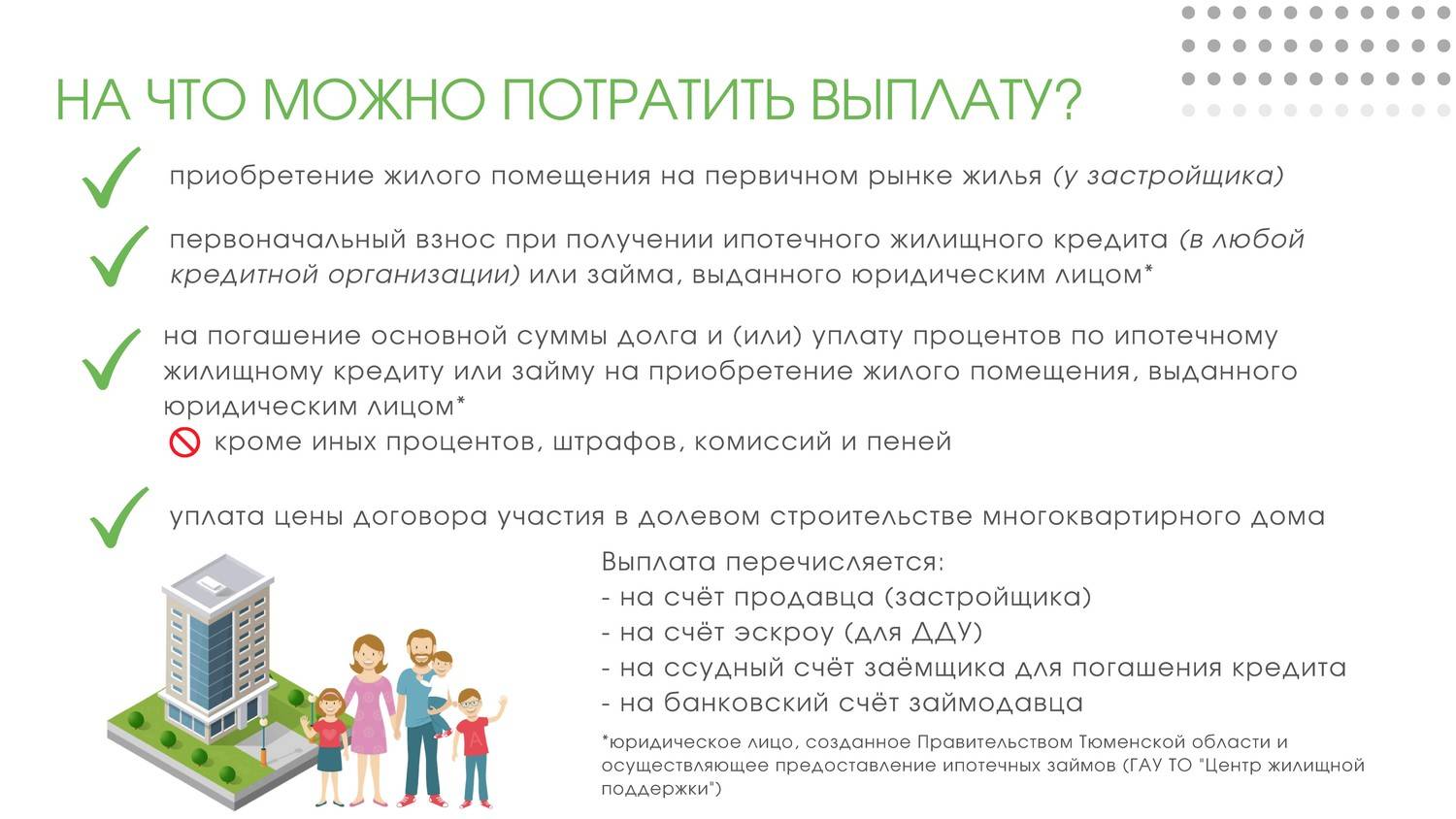

Кредитные средства можно будет потратить на покупку квартиры в строящемся доме, который включен в список из более четырех тысяч аккредитованных банком объектов.

Максимальная сумма ипотеки составляет 8 млн рублей в Москве и Санкт-Петербурге, 3 млн – в других регионах России. Минимальный первоначальный взнос – 20% от стоимости. Кредит оформляется на срок до 20 лет.

По словам Данилы Литвинова, до публикации постановления Правительства РФ об утверждении условий программы в Банке ДОМ.РФ можно получить предварительное решение о предоставлении льготной ипотеки. Выдача кредитов начнется после публикации соответствующего документа.

Такие же условия ипотечного кредитования предлагают в Альфа-банке. Организация также объявила о запуске льготной ипотеки с 20 апреля.

«Кредитование с господдержкой доступно при покупке квартиры в новостройке. В Альфа-банке подать заявление и пакет документов на ипотеку можно онлайн, без визита в офис», – отметили в кредитной организации, передает «РБК Недвижимость».

Руководитель розничного блока Промсвязьбанка (ПСБ) Сергей Малышев заявил, что в дополнение к государственным субсидиям организация опустила ставку по программе до 6% годовых. Оформить заявку на кредит по сниженной ставке можно до 15 мая.

«ПСБ поддерживает инициативу, направленную на стимулирование строительного сектора экономики и помощь населению

Эта мера запущена вовремя, и важно оперативно приступить к ее реализации. Мы со своей стороны готовы сделать дополнительные шаги и выдавать кредиты по еще более низкой ставке, чем предусмотрено госпрограммой», – заявил Сергей Малышев

Ранее о запуске ипотеки под 6,5% годовых заявили банк ВТБ и крупнейший российский девелопер ГК «ПИК».

Заместитель президента – председателя правления ВТБ Анатолий Печатников подчеркнул, что 20 апреля их банк выдал первый в России ипотечный кредит со ставкой всего 6,5%. Сделка прошла в Барнауле, заемщик приобрел квартиру стоимостью 1,5 млн руб.

«Мы начали принимать первые обращения от клиентов еще в пятницу, и уже в выходные занимались оформлением кредитов. Первую выдачу провели сегодня, на выходе у нас сейчас уже несколько десятков сделок по всей стране», – отметил Анатолий Печатников.

Напомним, президент Владимир Путин 16 апреля анонсировал запуск специальной льготной ипотеки со ставкой 6,5% на покупку жилья в новостройках.

Оформить льготный кредит можно будет до 1 ноября, ставка сохранится на весь период. Также установлен максимальный лимит по займу: для Москвы и Санкт-Петербурга — 8 млн руб., для регионов — 3 млн руб.

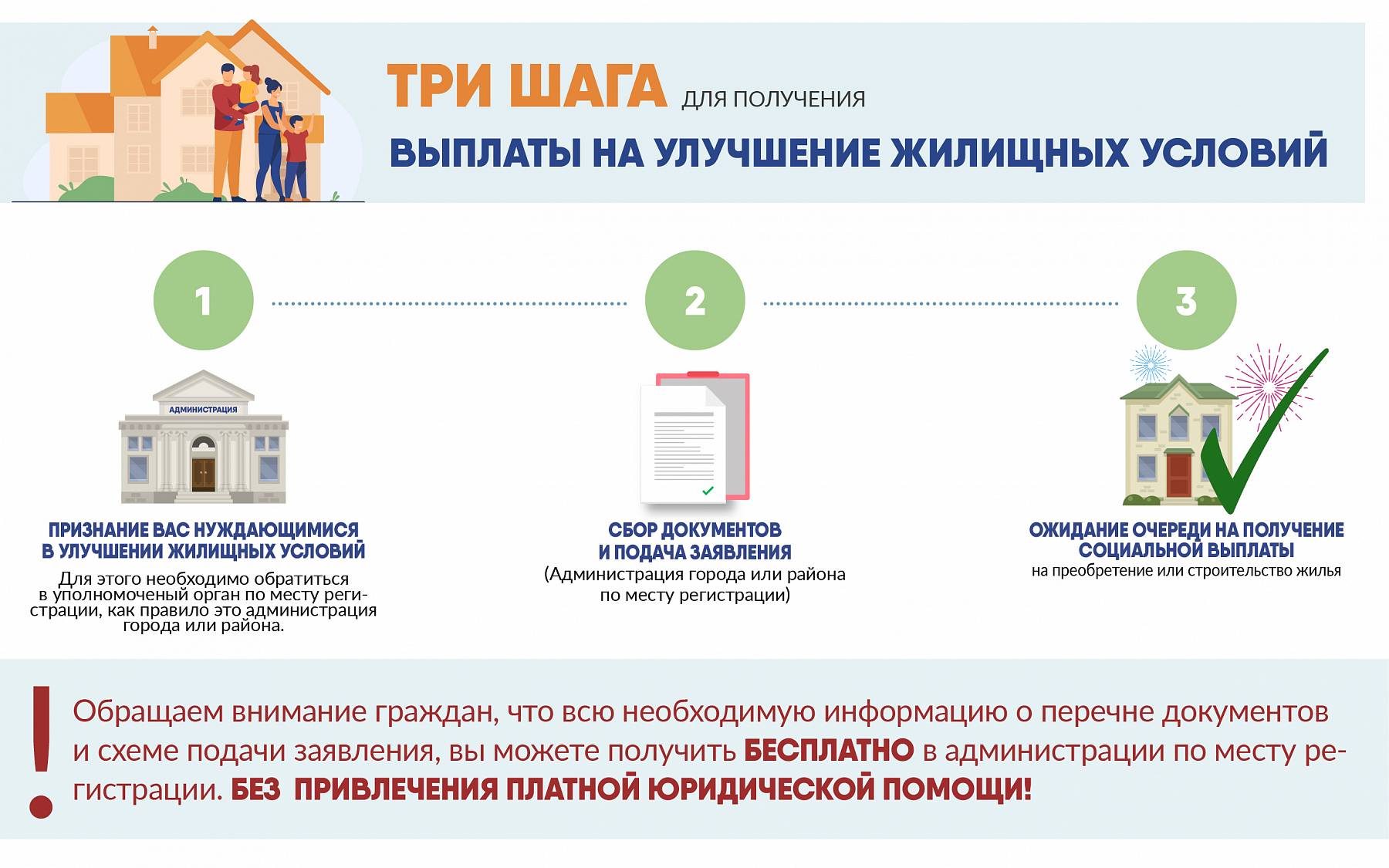

Порядок получения

Для того чтобы получить данную льготу при наличии основания в виде отнесения к вышеперечисленной категории, гражданам необходимо предоставить в региональный орган исполнительной власти определенный пакет документов и сведений, к которому относятся:

- собственноручно написанное заявление для предоставления субсидии для строительства жилья. Данное заявление заполняется по специальной форме, представленной на сайте и в других информационных источниках органа исполнительной власти;

- копии документов, удостоверяющих личность гражданина, к таковым, прежде всего, относится паспорт (в некоторых случаях справка);

- при наличии (для молодой семьи обязательно) представляются копии свидетельства о заключении брака;

- при наличии детей в молодой семье или иной категории граждан также необходимо предоставить копию свидетельства о рождении ребенка;

- при осуществлении трудовой деятельности необходимо предоставить справки с места работы об, уровне доходов, копии трудовой книжки и иные документы, подтверждающие статус работающего гражданина. Также необходимо сделать копии документов об имущественных правах, на какое либо недвижимое имущество;

- справки с места жительства с пометкой о регистрации граждан и их несовершеннолетних детей (так как основным доводом в получении субсидии является улучшение жилищных условий и приоритет отдается лицам не имеющим собственного жилья);

- для многодетных семей, имеющих несовершеннолетних детей старше 16 лет справка о продолжении обучения из образовательного учреждения (школы, колледжа);

- копии СНИЛС, документов подтверждающих родственные связи в отношении ребенка, решения суда, признающие родство (для молодых семей и многодетных семей может возникнуть ситуация с признанием прав на ребенка);

- для молодых ученых документы, подтверждающие наличие ученой степени (кандидата или доктора наук);

Государственный орган в свою очередь из представленных документов формирует личное дело и направляет на рассмотрение специальной комиссии. Также параллельно делаются запросы на получение информации о недвижимом имуществе, как главном основании получения льготы (в случае если заявители сокрыли какое либо недвижимое имущество в получении льготы будет отказано).

После формирования личного дела и получения всех запросов происходит рассмотрение отдельного дела на специальной комиссии, где решается вопрос о выдаче льготы. В случае положительного решения комиссии граждане заносятся в специальный реестр и становятся в очередь на получение данного вида помощи и при наступлении времени очереди гражданам выдается специальный сертификат на получение субсидии.

Также при получении льготы (субсидии) необходимо знать, что ставка составляет 9-10% в зависимости от категории, к которой принадлежат граждане. Срок субсидии в таком случае составляет 60 месяцев. данную субсидию можно использовать для завершения строительства объекта недвижимости или для постройки нового дома. Кроме этого данную льготу можно использовать для приобретения нового жилья или участия в долевом строительстве жилого дома.

Кредит на постройку дома без первого взноса

В следующем списке мы рассмотрим те банки, которые кредитуют молодые семьи без первоначального взноса:

- Россельхозбанк. Финансовое учреждение выдает кредит в том случае, если семья может воспользоваться материнским капиталом, который покрывает размер первого взноса. Выплата этого платежа должна быть осуществлена в течение 3-х месяцев.

- Транскапиталбанк предлагает продукт «Материнский капитал». Условия аналогичны.

- СКБ-Банк предлагает кредит без первого взноса, но время выплаты здесь значительно меньше, чем у других банков – 10 лет. Процентная ставка также достаточно высокая и может достигать 20%.

Подводя итог статьи, отметим, что молодые семьи способны рассчитывать на немалое количество льгот, которые относятся к ипотечному кредитованию по улучшению жилищных условий. Помимо этого, государство субсидирует определенную часть средств, которые выплачиваются заемщиком

В итоге не важно, для каких целей вы собираетесь взять льготный кредит, в каждом из таких предложений присутствует государственная помощь и возможность улучшить свои условия проживания. Тем самым для молодых семей предусмотрена перспектива не только купить новую квартиру, но и построить дом самостоятельно

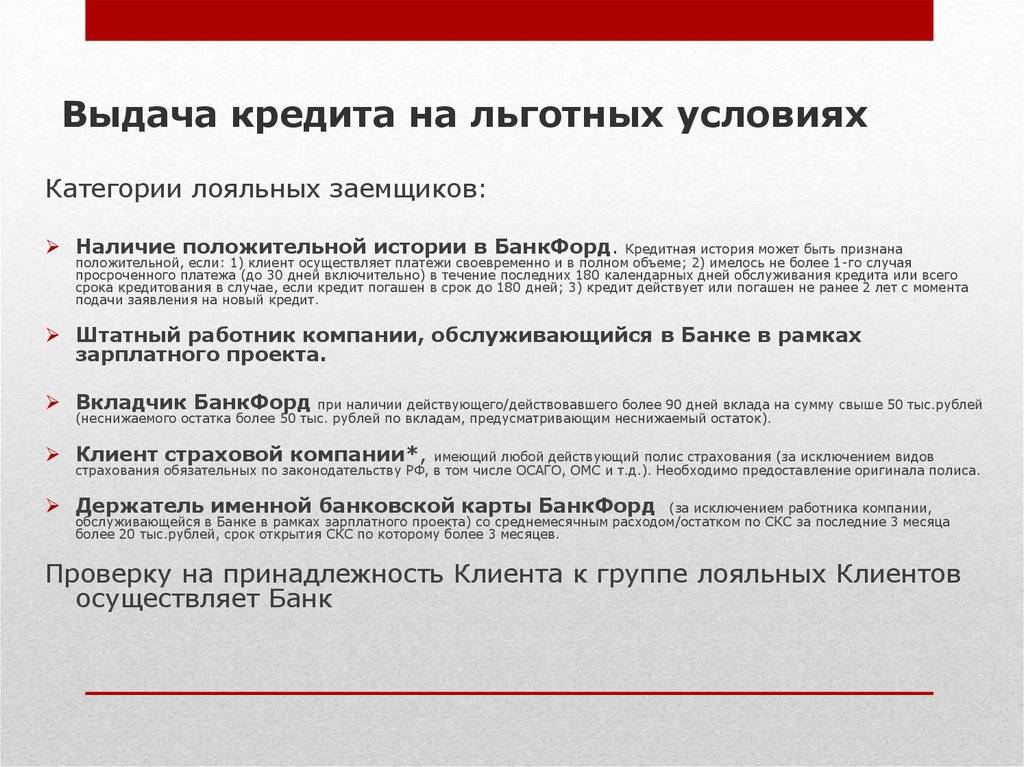

Какие преимущества получает заемщик

Льготная ссуда представляет собой заем, предоставляемый физлицам банками. Кредит может оформляться как коммерческими структурами, так и государственными учреждениями. При этом процентные ставки субсидируются государством. Особенностью подобной формы кредитования является лояльность к клиенту. Последнее выражается во множестве вариантов, предложенных заемщику, который вправе выбрать максимальный срок расчетов и минимальную величину первого взноса.

Льготная ссуда представляет собой заем, предоставляемый физлицам банками. Кредит может оформляться как коммерческими структурами, так и государственными учреждениями. При этом процентные ставки субсидируются государством. Особенностью подобной формы кредитования является лояльность к клиенту. Последнее выражается во множестве вариантов, предложенных заемщику, который вправе выбрать максимальный срок расчетов и минимальную величину первого взноса.

Льготный кредит, оформленный на возведение жилья, имеет ряд преимуществ. К таковым относятся:

- Сниженная ставка.

- Целевой формат предоставления средств (на строительство).

- Помощь бюджета в погашении займа.

- Возможность оформления кредитных каникул (отсрочка по внесению средств без наложения санкций).

- Отсутствие необходимости подтверждения дохода при наличии зарплатной карты банка.

Льготные кредиты на строительство жилья

В законодательстве указано, что каждая семья имеет право в случае необходимости оформить льготную ипотеку. Главный плюс ее в том, что субсидия от государства может покрывать до 40% от стоимости будущего жилья. Но нужно четко осознавать, что молодая семья вовсе не та, которая только что образовалась. Здесь имеется в виду именно возраст молодоженов.

Кредит на жилье семье будет предоставлен в случае, если оба супруга граждане государства, в котором они проживают. Имеют также постоянный доход и официально трудоустроены. Будьте готовы, что пакет документов на такой кредит будет значительно шире, чем на автокредит или на кредит наличными.

Чтобы оформить льготный кредит необходимы следующие документы:

- паспорта супругов с ксерокопиями;

- трудовые книжки обоих супругов с копиями;

- свидетельства о браке (оригинал и копия);

- военный билет супруга и его ксерокопия;

- свидетельства о рождении детей с копиями (при наличии детей – своих или усыновленных);

- справки с работы супругов с копиями.

Документы для кредита нужно собирать максимально оперативно, ведь желающих получить льготы много. Очереди здесь как в любом банке. А еще есть свои приоритетные группы граждан, например, многодетные семьи. Имея 3 детей и более до 18 лет, ваша семья официально признанается многодетной. Такая семья может рассчитывать на приличную сумму с продолжительностью до 30 лет. А главное, первый платеж по кредиту нужно будет вносить только через три года после заключения кредитного договора.

Самая приятная новость – нужно выплатить только 25% от суммы кредита. Все остальное берет на себя государство. Вообще льготный кредит он тем и отличается, что на его ежемесячные выплаты можно успеть поднакопить. Если в семье рождается 4 ребенок и так далее, то долг списывается целиком.

Стоит предупредить тех, кто уже побежал собирать документы и справки. Все не так просто. Нужно четко представлять, где оформить кредит. Льготные кредиты могут предоставлять не все банки. Остальные, конечно вправе разрабатывать собственные льготные программы для молодых или многодетных семей, но суммой ограничены. Как правило, речь идет о не очень большой сумме сроком на 5 лет. Согласитесь, этого явно недостаточно для строительства для семьи в которой есть 3 ребенка или более. А еще процентные ставки банки предлагают практически такие же, как при потребительском кредитовании.

Преимущества льготных кредитов:

- сниженная или отсутствующая процентная ставка;

- четкая направленность кредита на создание лучших условий для жилья. Это в основном строительство жилья, его

- покупка или реставрация;

- всесторонняя помощь от государства в плане погашения задолженности;

- предоставление отсрочки по кредиту;

- отсутствие справки о доходах для зарплатных клиентов.

Условия в банках

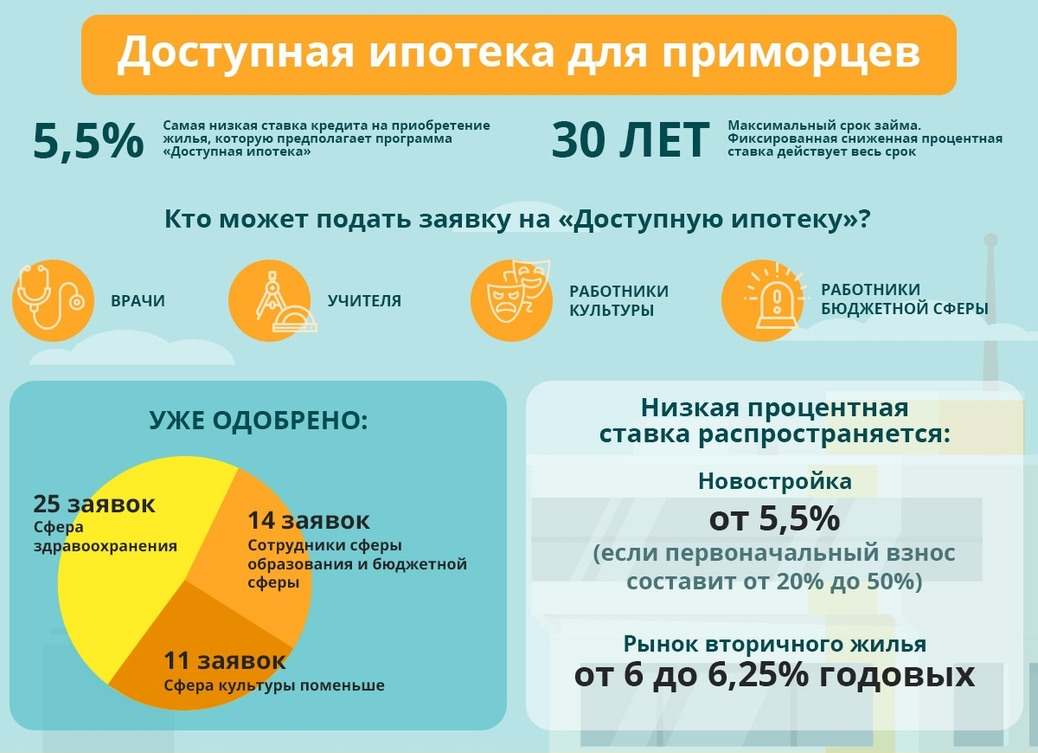

Ориентируясь на среднестатистические данные процентных ставок по ипотечным условиям при покупке деревянных домов, получается, что среднегодовая ставка в 2018 году составляет 15%.

Получая субсидию от государства за приобретение деревянного строения, граждане-заемщики могут сэкономить 5%. Это очень выгодно для тех, у кого нет вообще никаких возможностей получать какие-либо льготы.

Например, если клиент не является пенсионером, одним из родителей многодетной семьи, военнослужащим, трудовым ветераном или представителем иной привилегированной категории граждан, для которых предусмотрены свои ипотечные скидки и программы.

Банковские условия программы «Льготная ипотека на деревянный дом» представлены в табличном варианте ниже.

| Сбербанк | АТБ | |

|---|---|---|

| Процентные ставки | 10,5% — 0,5% — если у вас есть зарплатной карты; +1% — на период, пока вы не зарегистрировали ипотеку; +1% — если вы отказываетесь от страхования жизни и здоровья, как требует это Банк | 12,25 -12,5% · +1% при подтверждении части дохода по форме банка; · +1,5% для собственников бизнеса и индивидуальных предпринимателей; · +1,5% если вы будете строить загородный дом · размер процентной ставки увеличен на 2% будет до тех пор, пока не предоставите документы, которые подтверждают целевое использование кредитных средств |

| Срок кредита | до 30 лет | от 3 до 25 лет |

| Минимальная сумма | 300 000 рублей | 600 000 рублей в Москве и Московской; 350 000 — в других регионах |

| Максимальная сумма, руб. | Не выше 75% от оценки залога | Не ограничена, но не более 70% залога |

| Первоначальный взнос | от 25% | от 30% |

| Страхование | Обязательное страхование залогового имущества (кроме земельного участка) | Страхование жизни, здоровья Заемщика и залога Причем, при отказе от одной из страховки, процентная ставка увеличивается от 1 до 1,5% |

Категории льготников

Категорий населения, которым государство дает шанс улучшить жилищные условия за счет льготного займа, достаточно много.

Каждая категория получает свои условия погашения.

Молодая семья

Федеральные власти разработали специальную программу поддержки, направленную конкретно на помощь для молодых семей в покупке, или постройке собственного жилья.

Однако, чтобы претендовать на получение льготного кредитования, требуется соответствовать определенным критериям, зафиксированных в действующих законах:

- Иметь гражданство РФ;

- Брак должен быть оформлен официально;

- Возрастная категория каждого из супругов не должна быть более тридцати пяти лет;

- В обязательном порядке, требуется встать на учет, как нуждающиеся в улучшении жилищных условий.

Также, важным критерием является то, что получить такую льготу можно только единоразово.

На 2022 год, прибыль семьи, получаемая каждый месяц, для оформления льготы не должна превышать:

| Для семей, не имеющих ребенка. | Около двадцати двух тысяч рублей. |

|---|---|

| Для семей, которые имеют детей, не достигших восемнадцатилетия. | Тридцать две тысячи рублей. |

Федеральными законами РФ определены следующие выплаты:

| Для семей, не имеющих ребенка. | Сорок процентов от размера ипотеки. |

|---|---|

| Для семей, которые имеют детей, не достигших восемнадцатилетия. | Сорок пять процентов от ипотечного кредитования. |

Срок принятия решения государственным органом составляет пятнадцать дней. Уведомление о принятии решения приходит по почте. В случае положительного ответа, выделяется один календарный месяц на обращение в местный уполномоченный орган для получения сертификата.

Материальная помощь, эквивалентная выданному сертификату, может быть получена только в следующем календарном году.

Также, молодожёны, при наличии детей, могут использовать маткапитал для первого взноса за ипотеку.

Военные

Государственным законодательством предусмотрены льготы по кредитам на постройку жилья и для военных, которые служат на контрактной службе.

Военнослужащий должен соответствовать определенным критериям:

- Возрастная категория в рамках от двадцати одного до сорока пяти лет;

- Прописка по месту жительства;

- Наличие страхования жизни и объекта ипотечного кредитования;

- Должен иметь собственный участок земли, либо дом, который пребывает на этапе возведения целью выплаты залоговой части кредитования.

Также, имеются и определенные условия по выдаче кредита для военных:

| Минимальный стаж | Пять лет |

|---|---|

| Процент по кредиту | Десять с половиной процентов |

| Срок погашения займа | До двадцати лет |

| Размер субсидии | До девяноста процентов от стоимости жилья |

Военным полагается щадящие проценты по ипотеке – десять с половиной процентов

Многодетная семья

Для семей, которые имеют трёх и более детей, с присвоенным статусом многодетных, предоставляется возможность участвовать в федеральной программе «Жилище», что в разных округах дополняется различными расширениями льгот.

Для оформления потребуется собрать следующий пакет документации:

- Паспорт для каждого, достигшего восемнадцатилетия, члена семьи;

- Справка о присвоении статуса многодетной семьи;

- Заключение о постановке на государственный учет по улучшению жилищных условий.

Количество предоставляемых средств непосредственно зависит:

- Региональных нормы (в зависимости от округа проживания, количество выплат может разниться);

- Количества детей в семье, не достигших восемнадцатилетнего возраста;

- Количества имеющейся жилплощади на одного человека в квадратных метрах;

- Себестоимость одного квадратного метра жилья на рынке определенного округа.

Средства может проплатить как за ипотеку, так и за постройку собственного жилья.

Особенности оформления для разных категорий граждан

Молодые семьи

Государственная программа «Молодая семья» предоставляет шанс получить государственную субсидию на возведения собственного жилья.

Принять участие в программе имеют право граждане, которые:

- имеют гражданство РФ;

- находятся в официальном браке;

- возраст обеих супругов менее 35 лет (каждого).

Вдобавок ко всему необходимо привести доказательства собственной платежеспособности в пределах остаточной суммы банковского кредита, которая не покрыта субсидией. Воспользоваться данным шансом супруги смогут всего лишь раз.

В 2019 году прибыль семьи для одобрения субсидии должна составлять не менее чем:

- 21, 62 тыс. руб. – для семей, у которых нет детей;

- 32, 15 тыс. руб. – воспитывают одного малыша;

- 43, 35 тыс. руб. – семьи с двумя детками.

Исходя из общего правила, сумма субсидии ровняется:

- 40% от суммы ипотеки для бездетных пар;

- 45% от суммы ипотеки для супружеских пар с детками.

Период подачи необходимых документов для получения субсидии – с 1 января по конец июня.

Документы подаются вместе со специальным заявлением в муниципальные органы. После положительного решения заявленное лицо внесут в список участников программы.

Поданное заявление рассматривается в период 15 дней, а после официальным письмом адресату оправляется ответ. В период 30 дней с момента получения ответа следует прийти и получить сертификат на государственную субсидию.

Многодетные

Согласно законодательству РФ семья, воспитывающая 5 (в некоторых регионах от 3) и больше детей, имеет полное право на получение льготного кредита для возведения собственного жилья.

Важно помнить о том, что финансовая помощь предоставляется всего лишь 1 раз, после чего на протяжении первых нескольких лет необходимо будет предъявлять отчеты об их целевом направлении, в противном случае капитал в полном объеме должен быть возвращен государству. В долевую собственность построенного жилья обязаны быть включены все без исключения дети в возрасте до 18 лет

В долевую собственность построенного жилья обязаны быть включены все без исключения дети в возрасте до 18 лет.

Основными требованиями для потенциальных заемщиков являются:

- если речь идет о полной семье – оба родителя обязаны проживать на территории РФ, если неполная – один, до периода подачи необходимого пакета документов;

- в обязательном порядке острая необходимость в улучшении своих условий проживания должна быть подтверждена документально.

По территории РФ норма площади на одного человека составляет 15 кв. метров, поэтому необходимость можно с легкостью подсчитать лично.

Кроме того, необходимо отвечать заемщику и дополнительным требованиям для одобрения банковским учреждением льготного займа:

- возрастная категория от 21 года на период оформления льготного кредитования, причем по завершении выплат не должно быть больше 65 лет;

- наличие трудового стажа по последнему официальному месту работы – полгода. Общий стаж должен быть минимум 12 месяцев за последние 5 лет;

- обязательное наличие стабильного ежемесячного дохода;

- наличие гражданства РФ;

- наличие регистрации по месторасположению филиала банковского учреждения.

Если же заемщик не отвечает требованиям, возможность получить льготный кредит отсутствует.

Нуждающихся граждан

Для получения льготного кредита нуждающимися гражданами, необходимо обязательно иметь документальное подтверждение факта постановки в региональную очередь по вопросу улучшения своих условий проживания.

Что касается дополнительных условий, то они являются стандартными, как и для обычного займа:

- наличие соответствующего стажа работы;

- наличие стабильного ежемесячного дохода;

- возрастная категория и так далее.

Что касается возможности оформления займа для молодых семей, то им предоставляется возможность принять участие в программе “Молодая семья”. Благодаря ей можно получить финансовую помощь от государства на возведение собственного дома.

По условиям программы, молодой семье средства выдаются не сразу, а в несколько этапов. Изначально они получают порядка 50% от общей суммы помощи на приобретение строительных материалов и так далее. Спустя определенное время (оговаривается в индивидуальном порядке) они получают остальные 50% для завершения строительных работ. Ключевым моментом здесь является период кредитования – до 30 лет, при этом процентная ставка не больше 15%.

Как видно, для каждой категории граждан предусмотрены свои условия льготного кредитования. Для уточнения сведений по интересующей категории можно обратиться в отдел социальной защиты населения либо же в местные органы самоуправления по месту проживания.

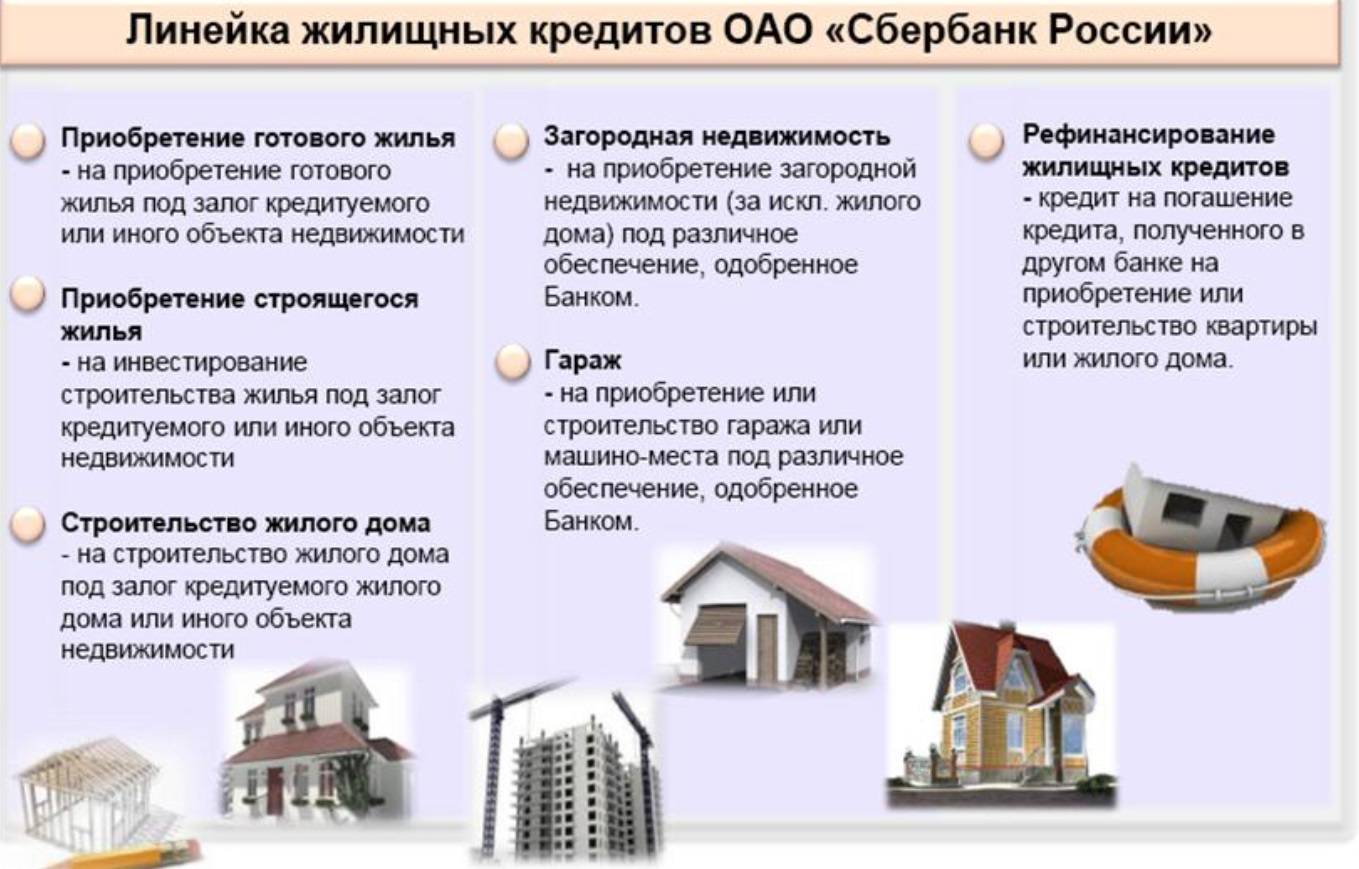

Стандартные ипотечные программы

Сама по себе ипотека на покупку или строительство частного дома – уже нестандартный случай, потому что банки предпочитают не связываться с подобными кредитами. Так, если кредит на квартиру в новостройке или на вторичное жилье достаточно простой и понятный (стоимость квартиры определена и заведомо больше, чем сумма кредита), то в случае с ИЖС возникают проблемы.

Развитие ипотеки на строительство тормозят сразу несколько факторов:

- сложности с залогом. Ипотека – это залог приобретаемого жилья, но в случае со строительством оно еще просто не существует на момент заключения договора. Одни банки требуют предоставить иное жилье в залог (если оно есть), другие – ограничиваются залогом на земельный участок (а весь дом принимают в залог после окончания строительства). В первом случае выходит обычный кредит под залог жилья, а во втором на время строительства заемщику придется платить проценты по более высокой ставке;

- сложно контролировать. Если в многоквартирном доме все работы ведет один крупный застройщик, то частный дом может строить компания, или строительство организует сам заемщик. Банку будет сложно контролировать целевое расходование средств – придется или аккредитовать компанию-застройщик (что сложно и маловероятно), или обязать заемщика отчитываться о ходе строительства;

- суммы кредитов больше, и рисков больше. Квартира на этапе строительства может стоить до 2-3 миллионов рублей, что при «растягивании» до 20-25 лет ипотеки дает более-менее комфортный размер платежа. На строительство дома «под ключ» часто нужно гораздо больше, а если заемщик и землю купил в кредит, в ипотеку он просто не пройдет по показателю долговой нагрузки;

- больше риски – больше ставки. По оценкам аналитиков, банки выдают ипотеку на строительство в среднем под 9-12% годовых, что примерно на 3 пункта дороже обычной ипотеки.

Эти и другие проблемы привели к тому, что на долю строительства ИЖС приходится очень небольшое количество ипотечных кредитов. Клиенты предпочитают оформлять простые потребительские кредиты на нужные суммы, а в конце рефинансируют их в один кредит с залогом жилья. Естественно, расходы по такому кредиту гораздо выше, чем по ипотеке, и ни под одну из госпрограмм поддержки они не попадают.

При том, что на ИЖС в России приходится почти половина от всего вводимого в стране жилья, ситуация выходит непростая: многие хотят жить в частном доме, и даже готовы его строить, но деньги на это найти не могут.

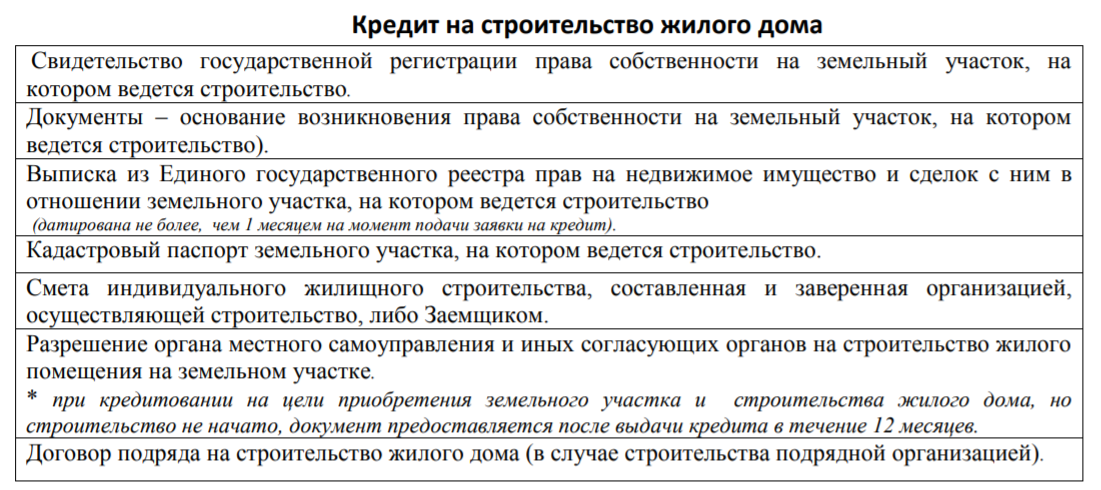

Банки выдвигают повышенные требования по таким кредитам:

- документы на право собственности на землю под строительство. Участок должен быть выделен и размежеван;

- разрешение на строительство;

- смета строительства с учетом всех материалов и подведения коммуникаций;

- договор на строительство дома и проведение всех сопутствующих работ;

- обязательное страхование дома на весь период кредитования;

- если речь идет о покупке готового дома – оценивается состояние объекта.

Что касается условий кредитования, то разные банки заявляют процентные ставки от 8,6% годовых и выше, первоначальный взнос от 20-25% от стоимости дома или его строительства, суммы – до 10 миллионов рублей в регионах и до 30 миллионов рублей в Москве, Санкт-Петербурге и областях.

Некоторые банки (например, ВТБ) вообще не готовы кредитовать на строительство дома – и ограничиваются только ипотечными кредитами на покупку готового и уже зарегистрированного дома.

Рекомендации специалистов

Некоторые финансовые организации под прикрытием беспроцентного займа на карту или наличными скрывают некоторые важные моменты. Перед подписанием договора следует:

- Изучить все условия, прописанные документом.

- Уточнить срок возврата всей суммы и ежемесячного платежа.

- Узнать стоимость ежемесячного, ежегодного обслуживания, а также особенности выпуска карты и ее перевыпуска.

- Уточнить размер комиссионных при внесении обязательных платежей.

- Уточнить список магазинов-партнеров, где можно приобретать товар.

- Узнать размер штрафных санкций за несвоевременный возврат ссуды.

Все отношения между заёмщиков и заимодателем должны быть четко задокументированы в договоре.

Льготный кредит на строительство жилья для молодых семей в 2019 году

Многодетные и молодые семьи часто не могут приобрести жилье из-за недостаточного количества денег. В связи с этим правительство страны разработало программу, направленную на помощь таким гражданам. Благодаря программе претенденты могут оформить льготный заем в банке на выгодных условиях.

Далее расскажем подробнее, что такое льготный кредит и кому доступно оформить ипотеку по сниженной процентной ставке.

Что такое льготный кредит на строительство дома?

Льготный кредит на строительство жилого объекта — программа, разработанная государством и предназначенная для физических лиц, у которых недостаточно денег для возведения дома. Особенностью займа на льготной основе является понижение процентной ставки по кредиту за счет субсидирования программы государством. Однако не каждый желающий может претендовать на участие в столь выгодной программе.

Преимуществами программы являются:

- Сниженная или полностью отсутствующая процентная ставка;

- Кредит является целевым: на строительство жилого объекта или реставрацию уже имеющегося;

- Есть возможность оформить кредитные каникулы;

- Частичная безвозмездная помощь предоставляется со стороны правительства РФ;

- Зарплатным клиентам не нужно документально подтверждать уровень доходов.

Оформить льготный заем могут социально незащищенные и нуждающиеся граждане:

- Работники бюджетной сферы: учителя и врачи;

- Молодые и многодетные семьи с пониженным уровнем дохода;

- Лица, проживающие в общежитии или помещении государственного жилищного фонда;

- Граждане, которые имеют большие заслуги перед государством;

- Ликвидаторы и пострадавшие в аварии ЧАЭС;

- Военные служащие и ветераны боевых действий.

Также в список входят те, кто получил специальный статус нуждающихся в улучшении жилищных условий. Если специальная комиссия в ходе проверки откажет заявителю в оформлении льготного кредита, так как сочтет его положение и уровень доходов приемлемым для оформления обычного займа (ипотечного или потребительского), в нем отказано не будет. Отказ в получении льготной помощи на показатели кредитной истории не влияет.

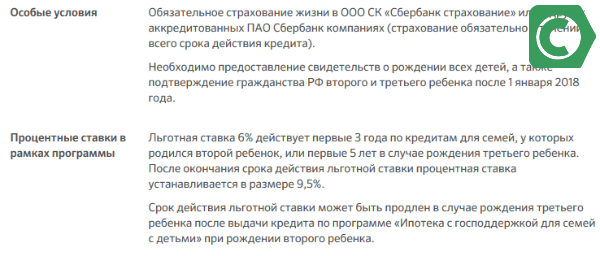

Условия Сбербанка в 2019 году

Сбербанк России пользуется максимальным доверием у граждан РФ, поэтому многие обращаютя именно сюда за крупными суммами, к примеру ипотечным кредитом.

Льготный кредит для молодых семей в Сбербанке можно оформить в случае соответствия всем требованиям:

- Возрастное ограничение: от 21 до 75 лет;

- Общий стаж должен быть не ниже 5 лет. Опыт работы на последнем месте — не менее полугода;

- Максимально можно привлечь только трех созаемщиков. При этом супруг или супруга автоматически являются созаемщиками.

- Кредит оформляется только в национальной валюте.

Процентная ставка

Сбербанк своим клиентам предоставляет возможность получить льготный заем на таких условиях:

- Минимальный размер ипотеки: 300 000 рублей;

- Максимальная сумма не должна превышать 75% от оценочной и договорной стоимости жилья;

- Срок кредитования: до 30 лет;

- Первоначальный взнос: не менее 25% от размера кредитных средств;

- Ставка от 10,6%. При этом отказ от оформления страховки означает +0,5%; если клиент не зарплатник Сбербанка еще +0,5%.

Особенность программы: необходимо предоставить залоговую собственность: приобретаемую или уже имеющуюся. Стоит отметить, что если у клиента уже имеется собственность или иная недвижимость, получить кредит на льготной основе проблематично.

Основная цель программы — помочь особенно нуждающимся гражданам, которые не имеют собственного жилья и вынуждены арендовать съемное помещение.

Документы

Для получения льготной ссуды (по сниженной процентной ставке) необходимо предоставить:

- Действующий паспорт РФ заявителя и созаемщиков;

- Заявление-анкету;

- Документ, подтверждающий наличие работы и финансового состояния: трудовую книжку или трудовое соглашение;

- Документация на залоговый объект.

После того, как заявку одобрят, клиенту необходимо предъявить:

- Справку о возможности оплатить первоначальный взнос,

- Документы по жилью.

Льготный кредит на строительство жилья многодетным семьям в Сбербанке предоставляется на схожих условиях, что и ипотека на квартиру в строящемся доме или уже готовом новострое.

- Процентная ставка: от 9,5 годовых;

- Срок кредитования: максимум 30 лет;

- Первоначальный взнос: не меньше 15% от стоимости жилья.

Особенность программы: при рождении ребенка Сбербанк предоставляет возможность оформить рассрочку на год. Так заемщик освобождается от выплаты тела кредита и обязуется ежемесячно вносить только проценты по соглашению. По истечению срока кредитных каникул происходит перерасчет суммы ежемесячных платежей.

Что в итоге выбрать?

Ипотека на строительство – это «сложный» вид кредита, и чаще всего условия подбираются в каждом конкретном случае. Пока неизвестно, как именно будет работать пилотный проект – если выделенных денег хватит на 600-700 кредитов, это никак не повлияет на рынок. Но возможен вариант, что на пилотном проекте банк «Дом.РФ» протестирует новую программу и сможет определить тот формат кредитования, который лучше всего подойдет для ИЖС.

А пока мы сравним все варианты в таблице:

| Программа | Плюсы | Минусы | Кому подойдет |

|---|---|---|---|

| Льготная ипотека от «Дом.РФ» |

|

| Тем, кто и так планировал заказать строительство подрядчику |

| Стандартные программы |

|

| Тем, кого устраивают стандартные условия кредитования в его банке |

| Деревянная ипотека | Низкая процентная ставка с государственным субсидированием | Дом нужно заказывать у одного из 22 производителей (у которых цены будут высокими), ставка выше, чем по льготной ипотеке | Тем, кто готов заплатить больше за деревянный дом заводского производства и нашел подходящего производителя |

| Сельская ипотека | Самая низкая процентная ставка |

| Тем, кто всерьез намерен купить жилье в сельской местности и при этом сможет «тянуть» ипотеку |

| Использование материнского капитала |

|

| Тем, у кого есть материнский капитал, и кто строит дом собственными силами |

Таким образом, в России все же можно найти деньги на строительство частного дома – в кредит или даже напрямую от государства. Правда, в каждом из этих случаев нужно заранее иметь земельный участок (который может стоить очень дорого), а также подвести к нему все коммуникации (которых может просто не быть).

В итоге умеренного успеха добилась только программа сельской ипотеки – а новая программа, хоть ее и широко анонсировали, пока очень ограничена в практическом использовании. Но при успешном эксперименте ее могут расширить, и тогда построить жилье в ипотеку будет действительно выгодно. Но сможет ли это обеспечить ввод 40 миллионов квадратных метров жилья в год – вопрос остается открытым.

Заключение

Как и многие программы господдержки кого-нибудь в чем-нибудь, эти меры несовершенны. Слишком большое поле для самостоятельной деятельности банков в части определения необходимых условий и документов. Финансовые организации наделены правом изменять минимальную процентную ставку, так что вряд ли вы приедете в кредитный офис и вот так сразу заключите договор под обещанные 6,5%. Это обычная практика – на деле заявленный процент будет отличаться от фактического. А для того, чтобы получить анонсированную ставку, нужно будет трижды пролезть сквозь игольное ушко. Тем не менее, есть предел повышения. Ставку нельзя повысить более, чем на 3% от заявленной ставки рефинансирования ЦБ РФ. Таким образом, при действующей ставке в 5,5%, максимально возможный процент по ипотечным сделкам не превысит 8,5%. Это уже гораздо меньше того, что мы имели до кризиса. Поэтому, если вы давно задумывались о покупке жилья и уверены в своей платежеспособности – настало лучшее время для ипотеки. Вряд ли в обозримом будущем значение этого показателя будет существенно ниже, чем сейчас. Воспользуйтесь предлагаемой помощью, и да пребудет с вами ваша зарплата.